Содержание

ВВЕДЕНИЕ. 3

1. ОСОБЕННОСТИ УСТРОЙСТВА ФИНАНСОВЫХ СИСТЕМ

РАЗВИТЫХ СТРАН 5

1.1. Характеристика государственных финансов в

развитых странах. 5

1.2. Бюджетное устройство развитых стран. 23

2. АНАЛИЗ БЮДЖЕТНОГО РАЗВИТИЯ РАЗВИТЫХ СТРАН И РФ.. 31

3. РЕКОМЕНДАЦИИ ПО ПОВЫШЕНИЮ СТАБИЛЬНОСТИ

ФИНАНСОВОЙ СИСТЕМЫ РФ И ПРИБЛИЖЕНИЯ К ФИНАНСОВЫМ СИСТЕМАМ РАЗВИТЫХ СТРАН.. 42

ЗАКЛЮЧЕНИЕ. 47

СПИСОК ЛИТЕРАТУРЫ.. 50

ВВЕДЕНИЕ

Актуальность данной темы обусловлена тем, что финансы

государства или государственный бюджет выступают ведущим звеном финансовой системы, которое

представляет собой форму образования и расходования централизованного фонда

денежных средств, предназначенных для финансового обеспечения задач и функций

государства и территориального (регионального и местного) самоуправления.

Государственный бюджет - основной

финансовый план страны на текущий год, имеющий силу закона. Бюджет

утверждается законодательным органом власти - парламентом.

При чрезвычайных обстоятельствах (в

периоды войн, экономических кризисов) правительства опираются на средства

государственного бюджета и покрывают ими возрастающие государственные расходы.

Государственный бюджет - главный

инструмент перераспределения национального дохода. Через это звено финансовой

системы перераспределяется до 40% национального дохода страны.

Государственный бюджет оказывает

воздействие на все другие звенья финансовой системы, предоставляя субсидии и

кредиты местным органам власти, специальным правительственным фондам,

государственным предприятиям.

В данной работе изучаются финансовые

системы и государственные бюджеты именно развитых стран с целью извлечения

положительного опыта для Российской Федерации.

Целью данной работы является рассмотрение сущности и роли

финансовой системы в зарубежных странах в современных условиях.

Объект исследования: финансовые системы развитых стран.

Предмет исследования: сущность, особенности и структура

финансовых систем развитых стран.

В качестве методов исследования в курсовой работе

использованы такие методы как теоретическое исследование, метод наблюдения,

метод сравнения, метод статистического анализа данных.

Для достижения поставленной цели в работе необходимо решить

следующие задачи:

- рассмотреть особенности устройства финансовых систем

развитых стран;

- провести анализ бюджетного развития развитых стран и РФ;

- разработать рекомендации по повышению стабильности

финансовой системы РФ и приближения ее к финансовым системам развитых стран.

Теоретической основой для написания курсовой работы явились

нормативно-правовые акты, а также труды таких авторов как Артемьева С., Богачева О., Годин А.М., Гранберг А., Дадашев А.В., Черник Д.Г., Жук И.Н., Киреева Е.Ф.,

Кравченко В.В., Еремеева Г.Ф., Ковалев В. В., Лушин

С., Романовский М.В., Типенко Н., Шуба В.Б., Яругова А.

1.

ОСОБЕННОСТИ УСТРОЙСТВА ФИНАНСОВЫХ СИСТЕМ РАЗВИТЫХ СТРАН

1.1.

Характеристика государственных финансов в развитых странах

Государственная финансовая система в развитых

капиталистических странах включает четыре звена: государственный бюджет;

местные финансы; специальные внебюджетные фонды; финансы государственных

корпораций.

Рассмотрим более подробно каждое из названных звеньев

финансовой системы.

Местные финансы, или финансы местных органов управления,

являются важным звеном финансовой системы развитых зарубежных государств. На

долю местных финансов приходится значительная часть финансовых ресурсов этих

стран: в США, ФРГ и Японии — 50—60%; в Великобритании и Франции — более 30%.

Местные финансы представляют собой систему экономических отношений,

посредством которых местные органы управления распределяют, перераспределяют и

используют национальный доход в соответствии с возложенными на них функциями.

В последние десятилетия во многих государствах наблюдается

регионализация экономических и социальных процессов. Все в большей мере функции

регулирования этих процессов переходят от центральных уровней государственной

власти к местным. Поэтому роль региональных финансов усиливается, а сфера их

применения расширяется. Местные финансы активно вовлекаются в регулирование экономики,

стимулирование экономического роста, в реализацию региональных программ, воспроизводство

рабочей силы.

Через местные финансы государство активно проводит социальную

политику. На основе предоставления местным органам власти средств для их

бюджетов осуществляется финансирование муниципального народного образования,

здравоохранения, коммунального обслуживания населения. При этом круг

финансируемых мероприятий расширяется. За счет средств региональных бюджетов

стали финансироваться не только общеобразовательные школы, но и высшие учебные

заведения, крупные объекты здравоохранения, мероприятия по внутренней

безопасности, правопорядку, охране окружающей среды и др.

В соответствии с конституцией и законами местные органы

власти ведут свое бюджетное хозяйство самостоятельно и независимо, т.е. несут

ответственность за планирование

и исполнение своих бюджетов, а также осуществляют контроль за этими

процессами. [10,c 40].

Звеньями системы местных финансов являются местные бюджеты,

специальные фонды местного значения, финансы предприятий, находящихся в

собственности местных органов управления.

Главное звено местных финансов — местный бюджет, который

включает основные доходы и расходы местных органов власти. В США к ним относятся

бюджеты штатов, графств, муниципалитетов, тауншипов;

во Франции — регионов, департаментов, округов, коммун; в Германии — земель,

уездов, городов, общин; в Великобритании — графств, округов; в Италии —

областей, провинций, коммун; в Японии — префектур и муниципалитетов.[11, c. 33].

В современных условиях все в большей степени местные органы

власти призваны обеспечивать комплексное развитие территорий, пропорциональное

развитие производственной и непроизводственной сфер. Значительно возрастает их

координационная функция в экономическом и социальном развитии регионов.

Указанные факторы вызывают необходимость дальнейшего расширения и укрепления

финансовой базы региональных органов власти, решения ряда проблем, связанных с

совершенствованием методов формирования и использования финансовых ресурсов

регионов.

Доходы местных бюджетов формируются за счет местных налогов

и сборов, неналоговых доходов, поступлений из вышестоящих бюджетов и займов.

Соотношение между этими источниками зависит от функций, возложенных на местные

органы управления, от потенциальных возможностей получения ими местных налогов,

а также возможностей вышестоящих органов власти оказывать финансовую помощь

территориям. Международный опыт свидетельствует о том, что в более экономически

развитых странах доля доходов региональных бюджетов в общем объеме ресурсов

государства выше. Так, если в Португалии она составляет — 3% в ВНП, то в

Норвегии — 15%, в Швеции — 31%. [11, c. 44].

Налоги являются главным источником доходов местных бюджетов.

В соответствии с налоговым законодательством каждой страны они закреплены за

отдельными видами региональных бюджетов. Ставки по этим налогам

устанавливаются, как правило, местными органами власти. Число таких налогов в

разных странах колеблется от 20 до 100, а их удельный вес в общих доходах

местных бюджетов — от 30 до 70%.[34]

Различают три основные группы местных налогов.

Местные прямые и косвенные налоги, применяемые практически

во всех странах. Широко распространенными прямыми местными налогами являются

поимущественные, промысловые, поземельные и налоги на автомобили, а в ряде

стран — на жителей и на профессию (Франция). К местным косвенным налогам

относятся налоги на покупки, акцизы на бензин, табак, спиртные напитки,

потребление электричества и газа. В Великобритании местное косвенное налогообложение,

по существу, отсутствует. [12, c.

88]

Вторую группу местных налогов можно назвать налогами,

которые взимаются как надбавки к общегосударственным налогам или как

отчисления от них (к примеру, в Италии — к поземельному и сельскохозяйственному

налогам). Эти налоги устанавливаются в определенном проценте к

государственным, собираемым на территории местных органов власти. В частности,

в Германии 42,5% поступлений от подоходного налога с физических лиц

направляются в федеральный бюджет; 42,5% — в бюджет соответствующей земли и

15% — в местный бюджет, налог на прибыль корпораций делится в пропорции 50 на

50% между федеральным и земельным бюджетами. [11, c. 118]

Прочие местные налоги составляют особую группу местных

налогов. Это налоги на зрелища, собак, занятие торговлей, на владение

транспортными средствами, на выдачу лицензий, на игорный бизнес (Испания) и

др. Как правило, эти налоги большого финансового значения не имеют для доходов

местных бюджетов.

Определенное место в формировании местных бюджетов занимают

и неналоговые доходы. К ним относятся доходы от собственности, управляемой

местными органами власти, от сдачи в аренду или продажи земли, лесных массивов,

доходы от эксплуатации водоемов, коммунальных предприятий, от поступлений

судебных пошлин, штрафов, различных сборов.[33, c. 66]

Во Франции во многих коммунах установлен налог на коммунальный

общественный транспорт. Обычно он вводится в коммунах с населением более 30

тыс. жителей. Его уплачивают все предприятия, на которых число занятых

превышает 9 наемных рабочих. Местные органы власти по согласованию с

населением могут вводить и другие постоянные или временные налоги — налог на

мощение дорог, укладку тротуаров, уборку улиц и др.

В ряде стран

устанавливаются дополнительные налоги на вывоз мусора, на потребление энергии и

т.п. Неналоговые доходы занимают скромное место в общих доходах местных бюджетов.

Их удельный вес колеблется в различных странах от 10 до 30% общих доходов.[11, c. 44]

Важным источником доходов местных бюджетов являются

субсидии. Их удельный вес в доходах местных бюджетов в разных странах

составляет 20—40%. Субсидии служат особой формой связи — финансовой и

экономической — между отдельными звеньями бюджетной системы и по существу

определяют направление финансовой деятельности местных органов власти, что

позволяет обеспечивать контроль со стороны центрального правительства за

местными органами управления.

По своей экономической сущности субсидии близки к налоговым

источникам, т.к. в их основе лежат налоги, поступившие в распоряжение

центрального правительства и переданные в порядке перераспределения доходов в

местные бюджеты. Субсидии вызываются постоянной значительной дефицитностью

местных бюджетов. Субсидии подразделяются на субсидии общего и целевого

назначения.

Субсидии общего назначения (или дотации) предоставляются

для покрытия дефицита местных бюджетов. Они дают местным органам управления

определенную свободу в использовании средств, содержат меньшее количество

регулирующих и ограничивающих установок использования ресурсов.

Субсидии целевого назначения (субвенции) предоставляются

местным органам управления на финансирование определенных программ или

проектов. Во Франции и Великобритании преобладают дотации, в США, Италии, ФРГ,

Японии — субвенции.

Постоянная нехватка собственных доходов для финансирования

текущей деятельности, с одной стороны, и необходимость обеспечить денежными

средствами мероприятия в области экономической и социальной инфрастуктуры, с

другой стороны, вынуждают местные органы широко использовать и такой механизм

финансирования, как займы. Наибольшее распространение получили местные

долгосрочные займы — закладные листы и муниципальные облигационные займы. Срок

действия закладных листов 10—15 лет. Выплата процентов по ним обеспечивается

всей суммой налогов и доходов местных властей. Эти займы наиболее стабильны и

пользуются наибольшим спросом. Муниципальные облигационные займы выпускаются

на срок от 10 до 16 лет, но чаще всего — на 40—60 лет. Основной формой краткосрочных

займов являются боны. Они выпускаются на срок до года, а в некоторых странах —

до 4-х лет. [11, c. 45]

Расходы местных бюджетов во многом зависят от бюджетной

политики, проводимой в государстве, от степени децентрализации управления

социальной сферой. Все это является решающим фактором, влияющим на объем

финансовых ресурсов, проходящих по каналам местных бюджетов, на их удельный вес

в общегосударственных бюджетных расходах.

Соотношение объемов расходов, проходящих через различные

виды бюджетов, в разных странах неодинаково. Так, в Финляндии, Германии,

Норвегии, Франции за счет территориальных бюджетов расходуется больше средств,

чем за счет центрального. Различия в размерах средств, проходящих через разные

виды бюджетов, объясняются определенными уровнями финансовой ответственности

центральных и региональных органов власти за осуществление главным образом

социальных программ, финансирование которых является наиболее крупной частью

бюджетных расходов.

Из местных бюджетов осуществляются затраты на экономическую

и социальную инфраструктуру: местный транспорт, водо-

и газоснабжение, строительство школ (в Германии эти расходы составляют 1/4

расходов местных бюджетов, в Японии и Франции — более 1/3, а в бюджетах

Великобритании и США — свыше 40%), больниц и прочих социальных учреждений. Увеличивается

доля, приходящаяся на местные органы власти в финансировании реконструкции

городов, благоустройства промышленных зон, в ассигнованиях на коммунальное и

жилищное строительство. К затратам из местных бюджетов относятся также расходы

на содержание местных административных органов, полиции и суда, на транспортное

и дорожное строительство.[10, c.

60]

За счет местных бюджетов финансируется и здравоохранение.

Например, в Норвегии, Швеции, Финляндии эти затраты составляют более 50 %

бюджетных расходов.

Одной из существенных статей местных бюджетных расходов

являются затраты, связанные с погашением полученных займов и выплат процентов

по ним. К примеру, во Франции на выплату процентов по займам и ссудам

приходится выделять более 10%, а на погашение полученных займов — около 20%

всех расходов бюджетов муниципалитетов.

Следующим звеном местных финансов развитых зарубежных

государств являются специальные местные фонды, имеющие, как правило, целевой

характер. Например, за счет специальных кредитных фондов местные органы

проводят займовые операции, за счет фондов социального страхования финансируют

целевые социальные программы. В некоторых странах из специальных фондов покрываются

временные кассовые "разрывы", которые образуются при исполнении

местных бюджетов. Источниками формирования таких фондов служат заемные

ресурсы, специальные сборы (страховые), поступления из централизованных

внебюджетных фондов (пенсионного) и др. Специальные фонды имеют определенную

самостоятельность, отделены от местных бюджетов.

Самостоятельным звеном местных финансов являются местные

государственные предприятия. К ним относятся муниципальные, дорожные,

транспортные предприятия, предприятия газо-, энерго- и водоснабжения, а также жилищное хозяйство.

Местные предприятия занимаются обслуживанием населения, оказывают помощь

частному капиталу в сооружении новых объектов.

Местные предприятия функционируют на принципах

самоокупаемости, в местных бюджетах отражаются только убытки от их деятельности

или прибыль. В отдельных странах в доходы местных бюджетов включаются валовые

доходы местных предприятий, а в расходы — затраты на их текущую деятельность.

Капитальные расходы на строительство предприятий местного значения, как

правило, финансируются за счет займов, размещаемых местными органами

управления.

Специальные фонды выступают одним из

звеньев общегосударственных финансов.

Наиболее известной формой организации

финансовых ресурсов в общегосударственном (территориальном) масштабе выступают

государственный и местные бюджеты. Но ограниченность ресурсов и ряд факторов

обусловливают целесообразность параллельного использования и другой формы —

специальных фондов. Увеличение количества и объема этих фондов объясняется

рядом причин. Во-первых, у органов государственной власти появляются

дополнительные средства для вмешательства в хозяйственные процессы и финансовой

поддержки предпринимательства, особенно в условиях нестабильности экономики.

Во-вторых, правительство получает денежные средства, находящиеся в значительной

мере вне эффективного финансового контроля со стороны законодательной власти,

т.к. эти фонды, как правило, автономны от бюджета. В-третьих, отвлекая часть

определенных расходов из бюджета, внебюджетные фонды сокращают его

дефицитность. Активное сальдо фондов может использоваться для покрытия дефицита

бюджета через кредитные операции. [21, c. 74]

Таким образом, специальные

правительственные фонды — это форма перераспределения и использования

финансовых ресурсов, привлекаемых государством для финансирования своих

мероприятий. Порядок образования и использования данного звена финансовой

системы регламентируется законодательством. К ним относятся различные фонды,

специальные сметы и счета.

В развитых зарубежных странах число

крупных специальных фондов колеблется от 30 до 80.

Специальные фонды создаются двумя

путями: выделением из бюджета определенных расходов, имеющих особо важное

значение; формированием спецфонда по особому решению законодательного органа

конкретным назначением.

В финансовой системе зарубежных стран

специальные фонды занимают важное место. Объем концентрируемых в них средств

значителен. Во Франции спецфонды по размеру приближаются

к государственному бюджету страны, в Японии из них финансируется свыше половины

государственных расходов, в Великобритании — 1/3. [18, c. 60] На специальные фонды возлагаются

прежде всего такие функции, как экономическая и социальная. С их помощью

возможно: влиять на процесс производства путем финансирования, субсидирования,

кредитования отечественных предприятий;

обеспечивать природоохранные мероприятия, финансируя их за счет

специально определенных источников и штрафов за загрязнение окружающей среды; оказывать социальные услуги населению путем

выплаты пособий, пенсий, субсидирования и финансирования социальной

инфрастуктуры в целом; предоставлять

займы, в т.ч. зарубежным партнерам, включая иностранные государства. [26, c. 50]

В основу классификации специальных

фондов могут быть положены различные признаки (см. табл. 1).

Таблица 1 - Специальные

правительственные фонды зарубежных стран [32, c. 12]

|

Классификационный

Признак

|

Виды фондов

|

|

|

1

|

2

|

3

|

|

1. Срок действия

|

Временные

|

Фонд

немедленной помощи и фонд европейской программы восстановления (ФРГ, первые

послевоенные годы).

Касса

Юга (Италия, с 1950 г.)

|

|

Постоянные

|

Дорожные

фонды в различных странах

|

|

2.

Принадлежность

|

Государственные

|

Инвестиционные,

валютные фонды и т.д.

|

|

Местные

|

Заемные

фонды

|

|

Межгосударственные

|

МВФ,

МБРР, различные фонды ЕС

|

|

3. Цель

использования

|

Экономические

|

Фонд реконструктивной финансовой корпорации. Фонд перестройки и

развития экономики (США); Западногерманский фонд выравнивания бремени войны;

Фонд экономического и социального развития (Франция);

Резервный

инвестиционный фонд (Швеция); Инвестиционный бюджет в Японии

|

|

Научно-исследовательские

|

Национальный научный фонд (ННФ) и Научный фонд бюро стандартов

(НФБС) в США;

Фонд

национальной корпорации по развитию исследований (Великобритания)

|

|

Кредитные

|

Фонды Банка Франции, Банка для внешней торговли,

депозитно-сохранной кассы (Франция);

Фонд администрации фермерского кредита, фонд

экспортно-импортного банка (США);

Фонды

финансовых корпораций и фонды специальных банков, Японский банк развития,

экспортно-импортный банк (Япония)

|

|

Социальные

|

Фонд страхования по старости, инвалидности и на случай потери

кормильца; фонд страхования государственных служащих; фонд помощи нуждающимся

(США);

Фонд пенсионного страхования рабочих и служащих, фонд

страхования по болезни, фонд страхования по безработице (Германия);

Фонд национального страхования, пенсионные фонды государственных

предприятий (Великобритания); Фонд страхования здоровья, фонд национальных

пенсий, фонд страхования от производственного травматизма, фонд страхования

от безработицы (Япония);

Национальный институт социального страхования, Национальный

институт страхования по болезни, Национальное учреждение соцстрахования

государственных служащих (Италия);

Фонд страхования по болезни, инвалидности и материнству;

пенсионный фонд, фонд помощи семьям; национальный фонд помощи безработным

(Франция)

|

|

|

Государственные фонды

имущественного

и личного страхования

|

ДГЭК (Великобритания);

КОФАСЕ (Франция);

Гермес Тройарбайте (ФРГ);

Ассоциация страхования экспортных кредитов (США)

|

|

|

Военно-политические

Фонды

|

Конфиденциальные

(секретные) фонды федерального бюджета (США)

|

Источники формирования специальных

фондов во многом предопределяются характером и масштабностью задач, для реализации

которых они создаются. На разнообразие источников и их величину оказывает

влияние экономическое и финансовое положение страны на том или ином этапе

развития.

Следовательно, источники формирования спецфондов имеют как относительно постоянный, так и

временный характер. Они могут быть разными на территории государства, различаясь

по административно-территориальным единицам.

Главными методами мобилизации средств

при образовании фондов выступают специальные налоги и сборы, установленные

законодательной властью. Значительное количество фондов формируется за счет

средств государственного и местных бюджетов, ресурсы из которых поступают в

виде безвозмездных субсидий или определенных отчислений от налоговых поступлений.

Доходами специальных фондов могут

также выступать добровольные взносы и заемные средства.

Направление расходования средств,

поступающих во внебюджетные фонды, обусловливается назначением фондов, конкретными

экономическими условиями и содержанием разработанных и реализуемых программ.

Часть средств направляется на учредительскую деятельность, а также вкладывается

в ценные бумаги. Специальные фонды могут выступать инвесторами и участниками

финансового рынка в связи с тем, что, во-первых, нередко использование денежных

средств не совпадает со временем их образования, а, во-вторых, доходы от

инвестиций являются дополнительными источниками финансирования затрат

соответствующего фонда.

Управление каждым фондом осуществляет административный

аппарат, который имеет определенные права и обязанности, оговоренные уставом

или законом.

Правительства западных стран стремятся увеличить число

фондов для получения в свое распоряжение больших средств. Но недостаток

финансовых ресурсов и сложность управления ими вынуждают время от времени

объединять фонды или ликвидировать некоторые их них.

В финансовой системе зарубежных стран важное место принадлежит

государственным предприятиям. На современном этапе развития, несмотря на

проведенную в 80-х гг. приватизацию, государственная собственность в этих

странах сохраняет сильные позиции в экономике. Государственные предприятия

получают многочисленные заказы, обеспечивая частному предпринимательству

обширный и гарантированный рынок сбыта по ряду изделий, стимулируют процесс

накопления капитала путем перераспределения национального дохода в пользу других

звеньев финансовой системы (через низкие цены и тарифы на продукцию

государственных и высокие цены на продукцию частных предприятий, потребляемую

государственными) и инвестирование собственных средств в малорентабельные

отрасли экономики. [33, c. 45]

Можно выделить несколько причин образования государственных

предприятий, которые часто переплетаются и действуют одновременно.

1. Экономические причины вызваны необходимостью

вмешательства государства в хозяйственные процессы. Функционирование

государственных предприятий влияет на соотношение между отдельными отраслями

материального производства, способствует изменению его структуры, стимулирует

рост прогрессивных отраслей.

Широкое внедрение новой техники и научных достижений, автоматизация

производственных процессов требуют крупных финансовых средств, высокоразвитой

энергетической базы. В этой связи особое значение приобретает развитие в рамках

государства таких отраслей промышленности, как газовая, электроэнергетическая,

нефтяная, угольная. Помимо этого, создаются государственные

научно-исследовательские центры и опытные предприятия; производится

санирование монополистических предприятий, оказавшихся на грани банкротства;

строятся новые предприятия в капиталоемких отраслях. Государственные

предприятия широко используются в качестве инструмента антициклического

и антиинфляционного регулирования.

2. Развитие вышеназванных отраслей, проведение исследовательских

работ требуют крупных первоначальных капиталовложений. Частные предприятия

неохотно идут на риск, связанный с освоением новых производств. Поэтому данные

расходы финансирует государство. В этом и заключаются финансовые причины.

3. Политические причины обусловлены развитием

интернационализации, что привело к широкому участию государственных

предприятий в процессах интеграции производства и капитала. В современных

условиях государственные и смешанные предприятия создают зарубежные филиалы с

участием иностранного капитала, заключают лицензионные и другие соглашения по научно-техническому

сотрудничеству и таким образом становятся непосредственными участниками международных

экономических отношений. Многие государственные предприятия реализуют за

границей значительную часть производимой продукции (это особенно характерно для

Франции, которая за рубежом продает 50—60% всей продукции ряда

государственных компаний).

Сферу деятельности государственных предприятий в развитых

зарубежных странах отражает таблица 2.

Государственные предприятия в зарубежных странах различаются

по правовому положению, системе управления, организации экономики и финансов,

характеру взаимоотношений с бюджетом. Их можно разделить на три основные

группы: государственные корпорации; смешанные предприятия; предприятия,

находящиеся на бюджетном финансировании.

Важнейшее значение имеют государственные корпорации,

которые представляют собой крупные промышленные комплексы, охватывающие все

предприятия отрасли или значительную их часть. Каждая корпорация утверждается

специальным парламентским актом; она обладает производственной и финансовой

самостоятельностью, правом вступать в договорные отношения с другими

предприятиями.

Отличительной чертой государственных корпораций является их

"автономность", т.е. их повседневная производственная деятельность

находится вне парламентского контроля; финансы отделены от государственного

бюджета.

Смешанные предприятия — это предприятия, часть капитала

которых принадлежит государству. Они создаются в результате приобретения

государством части акций предприятия или строительства государством

предприятий с привлечением к его участию частного капитала. Управление такими

предприятиями аналогично управлению акционерными обществами.

Предприятия, находящиеся на бюджетном финансировании, входят

в состав управлений соответствующих министерств или муниципалитетов. Вся их

хозяйственная деятельность регламентируется государством. Прибыль полностью

или частично поступает в соответствующие бюджеты, а капитальные вложения

финансируются главным образом за счет бюджетных ассигнований. Эти предприятия

ежегодно составляют сметы, утверждаемые одновременно с государственным или

местными бюджетами. На них полностью распространяется процедура, действующая в

отношении государственного и местных бюджетов.

Финансы государственных предприятий представляют собой

совокупность экономических денежных отношений, связанных с формированием и

использованием фондов денежных средств и накоплений предприятий, а также с

контролем за формированием, распределением и использованием этих фондов и накоплений.

Взаимоотношения государственных корпораций с бюджетной

системой осуществляются по линии уплаты ими налогов в государственный и местные

бюджеты, процентов за кредиты и получение из центрального бюджета субсидий,

главным образом на финансирование капитальных вложений, дотаций и кредитов

под высокие проценты.

Взаимоотношения смешанных предприятий с государственным

бюджетом по линии налогов складываются так же, как и у обычных акционерных

обществ.

Взаимоотношения предприятий, находящихся на бюджетном

финансировании, с бюджетом строятся по так называемому принципу брутто или

нетто. В первом случае в бюджет включаются валовые доходы и расходы

предприятий, во втором — отражается только положительное или отрицательное

сальдо. Такие предприятия находятся на самостоятельном, автономном бюджете, а

в государственном или местных бюджетах учитываются лишь финансовые результаты

их деятельности. Как правило, в настоящее время в большинстве стран применяется

принцип нетто.

Основными видами организации предприятий в развитых

зарубежных странах выступают картели, синдикаты, тресты и концерны. Но

подавляющая часть объединений (корпораций) имеет форму концерна. Это мощные

монополистические объединения, масштабы экономической деятельности которых

можно сравнивать с валовым национальным продуктом целых государств. Например,

только активы 500 крупных корпораций США в 90-х гг. составляли более 2000

млрд. долларов США, прибыли — свыше 100 млрд. долларов США. [33, c. 45]

Финансы частных национальных и транснациональных корпораций

представляют собой систему денежных отношений, опосредствующих кругооборот

основного и оборотного капитала, образование и использование прибыли, целевых

фондов денежных средств, а также взаимоотношения, возникающие внутри

корпораций между ее подразделениями, с фондовым рынком и финансово-кредитной

системой. Финансы корпораций аккумулируют значительную часть финансовых

ресурсов страны. Так, в США активы только промышленных корпораций более чем

вдвое превышают расходную часть федерального бюджета.

Вся финансовая сторона деятельности корпораций реализуется

через формирование и использование целевых фондов денежных средств. К ним

относятся фонды основного и оборотного капитала, амортизационный, страховые,

резервные, фонд заработной платы, пенсионный, фонд благотворительности и

социальных программ и др.

Главная задача управления финансами состоит в обеспечении

процесса образования указанных фондов денежных средств, их планирования таким

образом, чтобы стимулировать повышение эффективности производства, рост активов

корпорации и ее прибыль.

Формирование финансовых ресурсов осуществляется за счет

собственных и приравненных к ним средств, мобилизации ресурсов на финансовом

рынке и поступления денежных средств от финансово-кредитной системы в порядке

перераспределения.

Таблица 2 - Сфера

деятельности государственных предприятий в развитых зарубежных странах [32, c. 60]

|

Страна

|

Промышленность

|

Наука

|

Транспорт,

связь

|

Социальная сфера

|

Кредитная система

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Великобритания

|

Атомная, угольная,

электроэнергетическая,

сталелитейная,

судостроительная, аэрокосмическая, многие военные заводы

|

Наукоемкие

отрасли обрабатывающей

промышленности. Свыше 60% всех средств на научные работы

финансируется государством

|

Железнодорожный

транспорт,

заграничные авиалинии, почта, телеграф,

телефон, радио

|

Национальная служба здравоохранения Коммунальное хозяйство

|

Банк

Англии

|

|

США

|

Атомная ―

управление передано частным предприятиям, военные предприятия, крупные

гидростанции, некоторые химические заводы

|

Доля участия

правительства в финансировании НИОКР ― 53―65%

|

Часть

железнодорожных

дорог, аэродромы, местный транспорт

|

Предприятия

экономической и социальной инфраструктуры, системы водо-

и газоснабжения,

муниципальные больницы, жилые дома, спортивные учреждения

|

Часть кредитных

учреждений, входящих в состав ФРС

|

|

Франция

|

Угольная, газовая,

электроэнергетическая, авиапромышленность, автомобильные заводы «Рено»

|

Доля государства в

расходах на НИОКР ― 70%

|

Воздушный транспорт

|

Коммунальные

предприятия

|

Банк Франции, ряд

депозитных банков, многие страховые компании

|

|

Германия

|

Военная,

металлургическая, горно-добывающая, электроэнергетическая промышленность,

Энергетика

|

|

Средства связи,

система шоссейных дорог, автострад и водных путей сообщения

|

Коммунальные

предприятия

|

Ряд кредитных

учреждений

|

|

Япония

|

Электроэнергетическая

Газовая

|

Доля государства в

расходах на НИОКР ―

30 ― 33%

|

Железнодорожный

транспорт, предприятия связи

|

Коммунальные

предприятия, дорожное дело

|

Часть

кредитно-финансовых институтов

|

|

Италия

|

Угле-, нефте-, газодобывающая,

судостроение, тяжелая промышленность

|

Доля государства в

расходах на НИОКР ― более 60%

|

Авиатранспорт,

радио, телевидение, телефон, телеграф, почта

|

Различные

муниципальные предприятия (около 400)

|

Государственный

Национальный

институт страхования, Банк Италии, Банки национального значения

|

|

Канада

|

Военная,

электроэнергетика, угледобыча, черная металлургия, атомная

|

Доля государства в

расходах на НИОКР ― около 50%

|

Транспорт, связь

|

Коммунальные

предприятия

|

Ряд кредитных

учреждений

|

Первоначальное формирование финансовых ресурсов происходит

в момент учреждения предприятия, когда образуется уставный фонд. Корпорации,

как правило, создаются в форме акционерного общества. Поэтому основным

источником уставного фонда выступает акционерный капитал. Помимо этого, могут

привлекаться паевые взносы членов кооперативов, долгосрочный кредит.

Основными источниками мобилизации капиталов в действующих

корпорациях являются амортизация, нераспределенная прибыль, дополнительный

выпуск акций и облигаций, кредиты банков, средства пенсионных фондов и др.

Доля собственных источников в финансировании капитальных

вложений колеблется в зависимости от фазы цикла. В условиях отсутствия

кризисного спада производства его расширение обеспечивается на 60—70%

собственными средствами и на 30—40% — кредитами банков. Соотношение источников

финансирования зависит и от отрасли промышленности. Для таких отраслей, как

машиностроение, приборостроение, электроника, характерен наиболее высокий

удельный вес самофинансирования.

В условиях экономического подъема доля самофинансирования

снижается до 50—60%, а удельный вес кредита растет (до 40—50%). [33, c. 55]

В условиях кризиса и депрессии доля кредита снижается и

увеличивается удельный вес самофинансирования.

Среди собственных средств основная доля приходится в развитых

зарубежных странах на амортизацию. Например, в США в отдельные годы амортизация

в качестве финансового источника использовалась от 81% до 89%, соответственно

нераспределенная прибыль — от 11 до 19%.

Использование финансовых ресурсов осуществляется корпорациями

по многим направлениям, главными из которых являются:

• платежи органам финансово-кредитной системы, обусловленные

выполнением финансовых обязательств. К ним относятся налоговые платежи в

бюджет, уплата процентов за кредит, страховые платежи, выплата дивидендов по

акциям;

• инвестирование собственных средств в капитальные затраты

(реинвестирование), связанное с расширением производства и техническим его

обновлением, переходом на новые прогрессивные технологии и т.д.;

• инвестирование финансовых ресурсов в ценные бумаги;

• образование резервных, страховых фондов;

• использование финансовых ресурсов на благотворительные

цели, спонсорство и т.п.

Основным налогом, уплачиваемым корпорациями, является налог

на прибыль корпораций. Вследствие значительного расширения налоговых льгот для

монополистических объединений удельный вес этого налога в государственных

бюджетах развитых зарубежных стран резко сократился. Так, в США накануне

второй мировой войны поступления по данному налогу составляли почти половину

всех налоговых доходов федерального бюджета, в 1960 г. — 24%, в 1980 г. — 13%,

в 1986 г. — 8,4% , в 1992 г. — 8,7%. Это объясняется тенденцией к снижению

законодательных ставок налогообложения, а также использованием компаниями

ускоренной амортизации оборудования согласно законодательно установленным

ускоренным нормам амортизационных списаний.[32, c. 60]

Ставки налога на прибыль корпораций по отдельным странам

отличаются незначительно и колеблются:

Канада — 28%, США — 34% (до реформы 1986 г. — 46%, в 1987 г.

— 40%), Австрия — 30% (до недавнего времени была 34%), Испания — 35%, Италия —

36%, Германия — 50% (до 1990 г. была 56%), если прибыль не распределяется и на

распределяемую в виде дивидендов прибыль — 36%, Франция — 34%, Великобритания —

33%, Швеция — 28% (до 1991 г. —52%).

При определении облагаемой прибыли из валового дохода

вычитаются помимо обычных затрат, как правило, представительские расходы,

расходы развлекательного характера на сотрудников компании, расходы на

юридическую консультацию по вопросам финансов компании, убытки коммерческого и

некоммерческого характера, все или почти все затраты на научно-исследовательские

работы.

Ставки местных налогов на прибыль корпораций невысоки, а их

доля в доходах местных бюджетах незначительна:

США — налог на прибыль корпораций взимается в 45 штатах,

ставки колеблются в пределах от 2,35% в Мичигане до 11,5% в Коннектикуте;

Италия — 16,2%;

Япония — 4,7—6% (рассчитывается от суммы общенационального

налога).

Данные налоги взимаются независимо от размеров прибыли

корпораций. Однако местные налоги включаются корпорациями в издержки

производства.

Что касается субсидий из государственного бюджета, то они

предоставляются корпорациям, как правило, на цели санирования. Во многих

развитых странах специальные правительственные организации покрывают убытки

корпораций. В отдельных странах правительства широко применяют субсидирование

корпораций на цели капиталовложений. Например, в Великобритании законом о

развитии промышленности 1966 г. были установлены в так называемых районах

развития (т.е. в слабо развитых в экономическом отношении) субсидии на капиталовложения

в машины и оборудование в размере 40%, а на возведение зданий и сооружений — в 35% их стоимости.

1.2.

Бюджетное устройство развитых стран

Бюджет является обязательным условием функционирования

любого государства, которому необходимы денежные ресурсы для выполнения своих

функций. В докапиталистических формациях доходы государства имели

преимущественно натуральный характер. Большая часть потребностей удовлетворялась

за счет различного рода повинностей и поступлений от натуральных сборов. Для

обоснования потребностей в ресурсах, их конкретном направлении составлялись

отдельные сметы затрат и доходов. Первая попытка формирования единой общей

сметы доходов и расходов, которая получает название бюджет (от англ. budget — сумка

казначея, мешок с деньгами), была осуществлена в конце XVII в. в Англии.

В конце XVIII — начале XIX вв. практически все государства Европы имели

свои бюджеты, в которых отражались доходы и расходы казны на текущий год. По

размерам бюджета, его структуре и сбалансированности судили об экономическом потенциале

государства, состоянии его финансовых ресурсов, платежеспособности.

Следует отметить, что во многих странах (России, Англии,

Франции и др.) первые бюджеты были строго засекречены. Например, во Франции в 70-х гг. XVII в. существовали законы, которые под страхом

смертной казни запрещали даже рассказывать о бюджете, обсуждать финансовую

деятельность государства. Глава государства фактически обладал неограниченным

правом распоряжаться денежными средствами своей казны.

На момент своего возникновения бюджет представлял собой смету

вероятных доходов и расходов государства. Для того времени такое определение

было вполне приемлемым, поскольку бюджет государства возник и начал действовать

как объединенная совокупность разрозненных смет доходов и расходов по

важнейшим общегосударственным мероприятиям. Однако с развитием общества это определение

устаревает и не раскрывает полностью сущности бюджета, который уже выходит из

узких рамок общей сметы доходов и расходов государственной казны и приобретает

характер основного финансового плана, определяющего движение преобладающей

части финансовых ресурсов государства. С расширением функций государства

значительно увеличивается количество доходных источников, расходов, усложняются

структура бюджета, его взаимные связи с другими планами.

Государственный бюджет является главным в системе финансовых

планов любой страны, поскольку объединяет их в единую систему, определяя на

текущий год финансовые взаимоотношения государства с различными звеньями

финансовой системы. Признание бюджета основным финансовым планом характеризует

его важное место в перераспределении национального дохода, особую роль в

общественном воспроизводстве. Так, через государственный бюджет

перераспределяется около 50% национального дохода, примерно 3/4 всех денежных

средств многих стран. Это позволяет государству не только удовлетворять

общегосударственные потребности, но и активно влиять на всю жизнь общества,

обеспечивать выполнение программы экономического и социального развития

страны. Такое положение бюджета в жизни общества придает ему силу закона.

Поэтому бюджет любой страны утверждается высшими законодательными органами —

парламентами, а выполнение его доходной и расходной части становится

обязательным для участников бюджетного процесса. [32, c. 45]

Экономическое значение бюджета заключается прежде всего в

том, что он через систему доходов (налоги), объем и направление финансовых

средств воздействует на социально-экономическое процессы — деловую активность,

занятость, рынок капитального оборудования и потребительских товаров, объем валового

национального продукта. [29, c. 60]

Итак, по своей внешней форме государственный бюджет — это основной финансовый план государства,

определяющий его доходы и расходы, движение основной части централизованных

финансовых ресурсов на конкретный период (как правило, на год). [30, c. 33]

Сущность и значение бюджета наиболее полно проявляются в его функциях, важнейшими из которых

являются распределительная (перераспределительная) и

контрольная. Благодаря первой происходит концентрация денежных средств в руках

государства и их использование с целью удовлетворения общегосударственных

потребностей, а также для воздействия на различные стороны хозяйственной жизни:

на повышение нормы накопления, ускорение темпов экономического роста,

стимулирование научно-технического прогресса, развитие отдельных наиболее

перспективных отраслей экономики, регулирование темпов обновления и расширения

основного капитала.

Контрольная функция позволяет узнать, насколько своевременно

и полно поступают финансовые ресурсы в распоряжение государства, как фактически

складываются пропорции в распределении бюджетных средств, эффективно ли они

используются. Ее смысл заключается в том, что бюджет объективно — через

формирование и использование фонда денежных средств государства — отображает

экономические процессы, происходящие в структурных звеньях экономики.

Благодаря этому бюджет может "сигнализировать" о том, как поступают в

распоряжение государства финансовые ресурсы, соответствует ли размер

централизуемых средств государства объему его потребностей и т.д.

Экономическое понятие бюджетного федерализма не

связано с государственным политическим устройством и характеризует многоуровневость бюджетной системы любого государства.

Согласно стандартной бюджетной методике, существуют три

уровня власти – центральный (федеральный), региональный (субфедеральный) и

местный. Каждый уровень власти имеет свой бюджет и действует в рамках

собственных бюджетных полномочий.

Важную роль в совершенствовании межбюджетных отношений

играет исследование моделей бюджетного федерализма, применяемых в зарубежных

странах и выявление возможностей использования положительного опыта в России.

Система бюджетных взаимоотношений органов власти различных

уровней на всех стадиях бюджетного процесса, основанная на четко

сформулированных нормах, и может быть названа бюджетным федерализмом.

Мировой опыт показывает, что идеальной модели бюджетного

федерализма не существует, в каждой, даже самой благополучной стране,

существуют проблемы межбюджетных отношений, которые периодически обостряются,

заставляя правительства искать новые способы разрешения назревших противоречий.

Строение бюджетной системы страны и характер межбюджетных

отношений в рамках бюджетного федерализма в определяющей степени зависит от ее

политического устройства, национальных особенностей и традиций, уровня

экономического развития. При всем разнообразии бюджетных систем можно выделить

их типы по существенным признакам. Различные авторы предлагают свою типологию

моделей бюджетного федерализма, построенную на основе разных критериев. Так,

английские специалисты Г. Хьюз и С. Смит произвели группировку девятнадцати

стран ОЭСР (за исключением стран с малой численностью населения - Новой

Зеландии, Ирландии и Люксембурга) по следующим признакам: схожесть подходов к

регулированию межбюджетных отношений, особенности исповедуемой философии

бюджетного федерализма, соотношение ролей центральных и субнациональных

властей.

О. Богачева выделяет в самом общем виде два типа моделей

бюджетного федерализма - децентрализованные и кооперативные.

Примером децентрализованной модели служит американский

вариант бюджетного федерализма. Более широкое распространение в мире получила

не децентрализованная, а кооперативная модель бюджетного федерализма, которую используют

многие европейские государства и, прежде всего, скандинавские страны. [11, c. 61]

Классификация стран ОЭСР по типам моделей межбюджетных

отношений выглядит следующим образом:

Первая группа: три федеративные государства Австралия,

Канада и США - и два унитарных -Великобритания и Япония относительно большая

самостоятельность региональных и местных властей, опирающихся на широкие

налоговые полномочия.

Вторая группа: страны Северной Европы: Дания, Норвегия,

Швеция и Финляндия. особенно высокая доля участия нецентральных властей в

финансировании социальных расходов.

Третья группа: - федеративные страны Западной Европы:

Австрия, Германия и Швейцария существенная степень автономности бюджетов

разного уровня в сочетании с развитой системой их сотрудничества

Четвертая группа: - южные и западные европейские страны:

Бельгия, Франция, Греция, Италия, Нидерланды, Португалия и Испания.

значительная финансовая зависимость регионов от центрального бюджета

В.Б.Шуба предлагает в качестве основного и определяющего

критерия классификации моделей межбюджетных отношений использовать полномочия субнациональных властей по установлению собственных

налогов. По его мнению, именно в этой сфере проявляется реальная возможность

соответствующих органов управления проводить самостоятельную бюджетную

политику. Причем, по наблюдению В.Б.Шубы, усиление влияния федеральных органов

власти наблюдается, как правило, в странах с неустойчивой экономикой или в

развитых странах в периоды экономического спада, когда возрастают объемы помощи

из федерального бюджета нижестоящим бюджетам. Напротив, в условиях устойчивого

экономического развития проявляется тенденция к увеличению самостоятельности

региональных и местных бюджетов. Этот тезис В.Б.Шуба подтверждает следующими

данными. Соотношение долей местных налогов, государственных субсидий, иных

источников в доходах бюджетов муниципальных образований составляет,

соответственно; в США - 65:23:12, в ФРГ -21:45:34, в Дании - 46:44:10, в

Бельгии - 36:54:10, во Франции - 42:34:24, в Японии - 42:40:28. [11, c. 30]

Отсюда видно, что бюджетный федерализм наиболее развит в

США, где местные налоги составляют основу финансов штатов. Исходя из

предложенного критерия В.Б.Шуба выделяет три типа моделей межбюджетных

отношений:

- централизованная, в которой перечень субнациональных

налогов и их ставки определяются законодательной властью страны; •

децентрализованная, в которой региональные и местные власти обладают правом

устанавливать собственные налоги;

- смешанная, в которой количество субнациональных

налогов ограничивается определенным, хотя и широким перечнем или

устанавливаются их максимальные ставки.

Думается, такой подход к классификации моделей межбюджетных

отношений по уровню налоговых полномочий субнациональных

властей вполне обоснован и заслуживает серьезного внимания. Однако при всей

важности классификации типов межбюджетных отношений в конечном итоге возникает

проблема оценки эффективности и совершенства бюджетного федерализма в стране.

Ведь, в сущности, не столь важно, как конкретно устроена бюджетная система

государства и распределены полномочия и ответственность между уровнями власти,

главное - результаты ее функционирования.

Кроме того, на различных этапах экономического развития или

стадии экономического цикла перераспределение полномочий между уровнями

бюджетной системы и реформирование межбюджетных отношений могут быть оправданы

как с экономической, так и с политической точек зрения. В литературе различные

авторы предлагают условия эффективного функционирования бюджетного федерализма.

Так, например, О. Богачева совершенно справедливо считает,

что любая модель бюджетного федерализма основывается на трех главных

составляющих, которые являются условиями ее эффективного функционирования:

во-первых, на четком разграничении полномочий между всеми уровнями власти по

расходам; во-вторых, на наделении соответствующих уровней власти достаточными

для реализации этих полномочий фискальными ресурсами; в-третьих, на сглаживании

вертикальных и горизонтальных дисбалансов с помощью системы бюджетных трансфертов

с тем, чтобы обеспечить на всей территории страны некий стандарт

государственных услуг

Между уровнем развития бюджетного федерализма в стране и

возможностями ее экономического роста, несомненно, существует связь. Как метко

заметил Б. Вайнгаст, федерализм должен охранять

рыночную экономику, при этом он поставил бюджетный федерализм на первое место в

системе условий, обеспечивающих экономическое развитие страны.

По мнению Б. Вайнгаста, развитие

рыночной экономики определяется следующим набором основных условий:

четко-определенная система федерализма (правительственная иерархия с точно

определенными полномочиями); высокие полномочия по регулированию на

региональном уровне в соответствующей юрисдикции; мобильность и отсутствие

препятствий в торговле между регионами и сильная федеральная власть для

поддержания общих рыночных правил; распределение доходов и долговая политика в

условиях жестких бюджетных ограничений; прочность отношений между различными

уровнями органов власти, обеспеченная законодательно и институционально. К

сожалению, большая часть перечисленных выше условий, в том числе и с точки

зрения формирования бюджетного федерализма, в России пока не выполнена. [11, c. 61]

Таким образом, любая модель бюджетного федерализма

основывается на трех главных составляющих, которые являются условиями ее

эффективного функционирования: во-первых, четкое разграничение полномочий между

всеми уровнями власти по расходам; во-вторых, выделение соответствующих уровней

власти достаточными для реализации этих полномочий фискальными ресурсами;

в-третьих, сглаживание вертикальных и горизонтальных дисбалансов с помощью

системы бюджетных трансфертов с тем, чтобы обеспечить на всей территории страны

некий стандарт государственных услуг.

Идеальная модель бюджетного федерализма в мировой

практике неизвестна. Сложившиеся в зависимости от политических, исторических и

научно-теоретических оснований бюджетный системы заметно различаются между

собой и часто противоречат оптимальной теоретической модели. Формирование

эффективной системы бюджетного федерализма обычно осуществляется методом проб и

ошибок.

2. АНАЛИЗ БЮДЖЕТНОГО РАЗВИТИЯ РАЗВИТЫХ СТРАН И РФ

Для проведения анализа бюджетного развития развитых стран и

РФ, следует обратиться к статистическим данным (табл. 1.).

Таблица 1 – Структура

бюджетных расходов (% от общих расходов) в 2004 году

|

Страна

|

Гос. управление и природоохранная деятельность

|

Оборона

|

Образование

|

Промышленность

|

Социальная сфера

|

|

Великобритания

|

7,8

|

7,1

|

3,7

|

15,4

|

36,5

|

|

Греция

|

7,9

|

8,4

|

10,8

|

7,1

|

17,9

|

|

Норвегия

|

7,7

|

6,4

|

6,8

|

4,8

|

39

|

|

Франция

|

8,6

|

4,9

|

9,8

|

13,6

|

29,8

|

|

Россия

|

13,0

|

7,7

|

7,5

|

4,7

|

23,6

|

Как видно из табл. 1 для развитых стран доминирующим

фактором является социальная справедливость, а не расходы на укрепление

государства. Среди развитых стран выделяются США, где, несмотря на существенные

социальные расходы, доля «силовых» значительно выше среднего по группе.

Россия, относится к странам с большой долей «силовых»

расходов и незначительной — «социальных».

Таким образом, по своей структуре бюджет России достаточно

далек от структуры бюджетов развитых стран. Бюджетная политика нашего

государства характеризуется повышенным вниманием к укреплению власти

государства, а не к повышению уровня жизни населения. Однако из этого не

следует, что расходы на оборону в России являются завышенными по сравнению с

европейскими странами. Существует целый ряд объективных причин, способствующий

этому факту. Во-первых, Россия и страны Европы характеризуются разными уровнями

риска возникновения вооруженных конфликтов. Во-вторых, низкие расходы на

оборону в странах Европы, входящих в НАТО, можно объяснить своего рода эффектом

экономии от масштаба.

Тем не менее, для России, расходы на образование,

здравоохранение и социальную сферу являются анормально низкими для данного

уровня расходов на оборону, государственное управление и правоохранительную

деятельность.

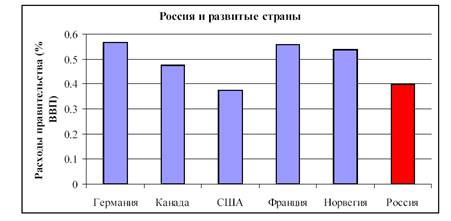

На рис. 1 сравнивается уровень правительственных расходов в

развитых странах и в РФ.

Рисунок 1 – Сравнение правительственных расходов в

развитых странах и в РФ в 2004 году

При проведении бюджетной политики кроме структуры бюджета

важным аспектом является стабильность расходных статей. Выбор стратегий

развития государственных расходов происходит на уровне центральной власти.

Именно федеральные законы о бюджете определяют затраты на оборону и

устанавливают жесткие рамки социальной политики.

Рассмотрим в динамике изменение структур бюджетов

центральных правительств в РФ и развитых странах.

Исследование стабильности расходных частей бюджета

показывает, насколько приоритеты бюджетной политики являются долгосрочными с

точки зрения однажды выбранной стратегии. В случае существования четких

бюджетных приоритетов следует ожидать большей стабильности бюджетной политики.

Анализ бюджетов разных стран (табл. 1) также свидетельствует о том, что

развитые страны, такие как США, Канада, Бельгия, Израиль и Великобритания

характеризуются стабильными бюджетными системами. По общему объему

государственного участия Россия весьма похожа на Соединенные Штаты, кроме того,

показатели «силовых» расходов в общих также очень близки. В настоящее время

бюджетные расходы РФ на оборону стабилизировались (табл. 2).

Таблица 2 - Анализ структуры расходов федерального

бюджета РФ [2]

|

|

2005

Млрд. руб.

|

%

|

2006 Млрд. руб.

|

%

|

Отклонение, млрд. руб.

|

%

|

|

Всего расходов

|

3047,9

|

100,0

|

4272,1

|

100,0

|

|

|

|

В том числе

|

|

|

|

|

1224,2

|

0

|

|

Общегосударственные вопросы

|

460,4

|

15,1

|

638,9

|

15,6

|

0

|

0

|

|

Национальная оборона

|

531,2

|

17,4

|

666,0

|

15,6

|

178,5

|

0,5

|

|

Правоохранительная деятельность и обеспечение

безопасности государства

|

398,9

|

13,0

|

541,6

|

12,7

|

134,8

|

-1,8

|

|

Национальная экономика

|

242,1

|

8,0

|

339,3

|

8,0

|

142,7

|

-0,3

|

|

Охрана окружающей среды

|

4,6

|

0,2

|

6,3

|

0,1

|

97,2

|

0

|

|

Образование

|

155,3

|

5,1

|

201,6

|

4,7

|

1,7

|

-0,1

|

|

Культура, кинематография, средства массовой

информации

|

39,2

|

1,3

|

51,3

|

1,2

|

46,3

|

-0,4

|

|

Жилищно-коммунальное хозяйство

|

8,7

|

0,3

|

38,9

|

0,9

|

12,1

|

-0,1

|

|

Здравоохранение и спорт

|

85,7

|

2,8

|

149,1

|

3,5

|

30,2

|

0,6

|

|

Социальная политика

|

167,3

|

5,5

|

205,3

|

4,8

|

63,4

|

0,7

|

|

Межбюджетные трансферты

|

954,5

|

31,3

|

4131,8

|

33,5

|

38

|

-0,7

|

Более

наглядно структура расходов государственного бюджета за 2005-2006 гг.

представлена на рис. 2.

Рисунок 2 - Структура

бюджета РФ в 2005-2006 гг.

Как

видно из рис. 2, наибольшую часть расходов занимают межбюджетные трансферты –

31,3 % в 2005 году и 38 % в 2006 году. Расходы бюджета на общегосударственные

вопросы и национальную оборону равны (в 2006 году) и составляют в 2005 году

15,1 % и 17,4 % соответственно и 15,6 % - в 2006 году.

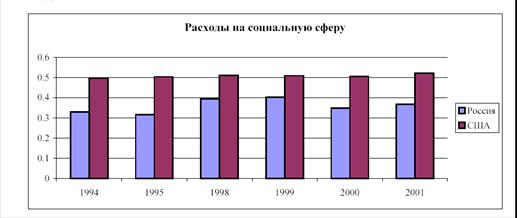

Наименьшими

статьями расходов являются расходы на охрану окружающей среды и социальную

сферу (образование, здравоохранение), в то время как в развитых странах расходы

на социальную сферу значительно выше (рис. 4). К положительным моментам,

наблюдаемым в структуре расходов 2006 года увеличиваются расходы на

здравоохранение. Однако расходы на образование, запланированные в 2006 году в

бюджете ниже, чем в 2005 году.

Таким

образом, анализ расходной части федерального бюджета РФ на за 2005-2006 год

показывает:

-

расходы на охрану правопорядка и обеспечение безопасности государства

увеличиваются. Однако проблемы роста преступности, а так же новые угрозы,

связанные с международным терроризмом, требуют дополнительных средств для

правоохранительных органов и спец. служб;

- в

бюджете РФ на 2005 год крайне низкими остаются расходы на жилищно-коммунальное

хозяйство – 0,3 % в 2005 году и 0,9 % в 2006 году, охрану окружающей среды –

0,2 % в 2005 году и 0,1 % в 2006 году.

Очевидно,

на сегодняшнем технологическом уровне РФ не сможет встать в один ряд с такими

странами как США, Германия, Япония, поэтому только масштабные государственные

инвестиции и повсеместное внедрение инноваций могут стать основой дальнейшего

устойчивого роста экономики РФ, в противном случае наша страна будет оставаться

фактически «сырьевым придатком» развитых стран.

Это,

на взгляд автора, наиболее острые

проблемы федерального бюджета, нуждающиеся в скорейшем разрешении.

Вызывает

интерес бюджетного развития в РФ по сравнению с развитыми странами в период с

2004 по 2001 годы.

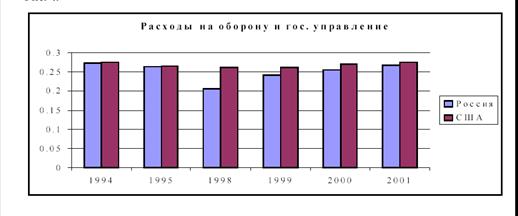

Сравнительный анализ расходов России и США на выравнивание

уровня жизни населения и на укрепление государства свидетельствует о том, что

структура бюджетных расходов в США является практически неизменной, в то время

как бюджет России характеризуется большей изменчивостью (рис. 3, 4).

Возможно, больший (по

сравнению с США) разброс расходов в России, объясняется, скорее всего,

экономическими шоками, а не особенностями бюджетной политики.

Рисунок

3 – Расходы на оборону и государственное управление

Рисунок

4 – Расходы на социальную сферу

Возможно, большая (по сравнению с США) дисперсия расходов в

России, объясняется, скорее всего, экономическими шоками, а не особенностями

бюджетной политики. Кризис 1998 года оказал существенное влияние на структуру

бюджета РФ: заметно сократилась доля расходов на «силовые» статьи и увеличилась

на социальные. Кроме того, российский бюджет стабилизировался в 2001 году при

показателях близких к параметрам 1994 года, при этом «силовые» расходы

вернулись на прежние позиции. Однако стабилизации доли расходов на социальную

сферу после 1998 года не произошло, они несколько увеличилась по сравнению с

1994 г., но сократились по отношению к 1998 г. В целом, структурный кризис 1998

года показал резервы бюджетной политики России, а именно возможность увеличить

бюджетные расходы.

Интересно отметить (см. рисунок 4), что после 1998 года

наметилась тенденция на увеличение доли расходов на оборону в общих расходах в

российском бюджете. Этот факт можно рассматривать как еще одно косвенное

подтверждение приоритетности обороны для бюджетной политики России.

Суммарные расходы бюджета являются, несомненно, важным

фактором, который определяет структуру расходных статей, который

непосредственно связан с доходной частью бюджета и политикой бюджетного

дефицита. Анализируя распределение средств бюджета для стран с различными долями

расходов правительства в ВВП, можно выявить приоритетность того или иного

направления бюджетной политики. Данный подход позволяет определить, происходит

ли увеличение данной конкретной статьи бюджета при увеличении «возможностей»

государства.

Рассматривая зависимость расходов на социальные выплаты,

здравоохранение и образование от размера бюджета государства в процентах от ВВП

можно выявить, насколько процентов увеличиваются расходы на социальную сферу (в

процентах от общих расходов) при увеличении размера бюджета на один процент

ВВП. Развитые страны показывают значимую положительную связь социальных

расходов и размеров бюджета.

Основной вывод для России, который можно сделать, анализируя

социальные приоритеты, заключается в том, что доля социальных расходов в

бюджете РФ является достаточно низкой для страны с соответствующим уровнем

бюджетных расходов в ВВП. Таким образом, вряд ли социальную сферу можно назвать

приоритетным направлением бюджетной политики России.

Таким образом, можно сделать вывод, что по сравнению со

многими развитыми странами, Россия характеризуется относительно большими

расходами на оборону и меньшими расходами на социальную сферу, т.е. на

образование, соц. выплаты и здравоохранение.

Большая дисперсия расходных статей бюджета характерна и для

России. Однако причиной такой нестабильности нередко является

макроэкономическая нестабильность.

На следующем этапе проведем анализ структуры бюджета РФ по

типу расходов в 2005 году по сравнению с развитыми странами (табл. 3 - 5).

Таблица 3 - Структура

бюджета РФ по типу расходов (экономическая классификация) в 2005 году

|

Тип расходов

|

Млн. руб.

|

Доля в расходах

|

% ВВП

|

|

Зарплата

|

324069

|

16,6%

|

2,86

|

|

Госзакупки

|

223104

|

11,5%

|

1,97

|

|

субсидии. субвенции и текущие трансферты

|

465909

|

23,9%

|

4,11

|

|

капитальные расходы

|

74266

|

3,8%

|

0,66

|

|

финансовая помощь бюджетам других уровней

|

274468

|

14,1%

|

2,42

|

|

обслуживание долга

|

294739

|

15,1%

|

2,60

|

|

ВСЕГО

|

|

100,0%

|

14,63

|

|

Кроме того, трансферт в ПФР

|

281230

|

14,4%

|

2,57

|

Таблица

4 - Доля расходов субнациональных бюджетов в % от

совокупных расходов консолидированного бюджета.

|

|

Италия

|

Канада

|

Франция

|

ФРГ

|

Япония

|

Англия

|

США

|

|

Расходы на текущее потребление госсектора

|

46,8

|

73,1

|

30,6

|

70,1

|

47,6

|

33,3

|

55,5

|

|

Капитальные расходы

|

11,5

|

8,3

|

11,0

|

12,2

|

30,6

|

3,7

|

8,2

|

|

Всего расходов

|

58,1

|

81,4

|

41,6

|

82,3

|

78,2

|

37,0

|

64,0

|

Таким образом, из представленных данных видно, что РФ имеет

низкую по сравнению со странами ОЭСР долю трансфертов населению, капитальных

расходов и закупок товаров и услуг. При этом, относительно высоки расходы на

заработную плату в госсекторе, проценты по долгу.

Хотя размер трансфертов бюджетам другим уровней

соответствует мировой практике, следует учесть, что сбалансированность

федерального бюджета в новых условиях в значительной степени была обеспечена за

счет бюджетов регионов, доходы которых в новых условиях сократились по

сравнению с 1998 г. на 7% ВВП. И доля субнациональных

(региональных и местных бюджетов) в РФ мировой практике не соответствует. Это

означает потенциальную неустойчивость бюджетной системы.

Таблица 5 -

Распределение расходов национального бюджета по разделам экономической

классификации

|

|

Текущие расходы

|

Закупки товаров и услуг

|

З/п

|

Процентные платежи

|

Субсидии, текущие транс-ферты

|

Трансферты бюджетам других уровней

|

Трансферты за границу

|

Капитальные расходы

|

Выданные кредиты минус платежи

|

|

США

|

96.3

|

32,9

|

10.5

|

15.1

|

54.5

|

9.9

|

1.2

|

4.6

|

0.1

|

|

Канада

|

96.1

|

30,0

|

9.7

|

21.1

|

57.2

|

17.4

|

1.6

|

3.5

|

0.2

|

|

Австралия

|

95.6

|

24.3

|

|

6.1

|

65.2

|

24.1

|

1.1

|

6.4

|

-1.6

|

|

Япония

|

85.5

|

13.6

|

|

16.9

|

52.9

|

45.4

|

0.2

|

17,0

|

2.3

|

|

Новая Зеландия

|

103.6

|

75,0

|

11.2

|

14.7

|

45.8

|

|

|

5.7

|

-6.6

|

|

Австрия

|

89.2

|

38,7

|

9.7

|

9.5

|

55.5

|

6.9

|

0.6

|

10.4

|

2.7

|

|

Бельгия

|

94.5

|

22,8

|

14,0

|

19.7

|

56.4

|

6,0

|

0.7

|

7,0

|

0.5

|

|

Дания

|

96.2

|

27,8

|

11.7

|

14.7

|

61.8

|

33.7

|

4.9

|

4.8

|

0.6

|

|

Финляндия

|

90.2

|

29,5

|

7.2

|

3.0

|

66.8

|

20.9

|

1.7

|

8.2

|

4.3

|

|

Франция

|

94.5

|

33,7

|

16.1

|

5.6

|

64.1

|

6.7

|

4.2

|

7.2

|

0.4

|

|

Германия

|

94.4

|

57,6

|

6.3

|

4.9

|

56.5

|

4.4

|

3.5

|

5.6

|

1.0

|

|

Греция

|

92.2

|

42,1

|

20.7

|

19.7

|

41.1

|

|

0.1

|

13.5

|

|

|

Исландия

|

86.4

|

68,2

|

26.3

|

9.6

|

26.6

|

1.2

|

0.3

|

17.4

|

1.7

|

|

Ирландия

|

93.6

|

23,8

|

13.2

|

19.5

|

55.6

|

16.3

|

2.1

|

8.9

|

-0.3

|

|

Италия

|

91.3

|

18,7

|

11.6

|

22.1

|

53.3

|

|

|

9.6

|

1.1

|

|

Люксембург

|

69.6

|

27,5

|

19.2

|

1.5

|

65,0

|

6.7

|

3.0

|

16.5

|

0.9

|

|

Нидерланды

|

95.7

|

20,0

|

8.4

|

8.9

|

72.6

|

24.4

|

3.0

|

5.2

|

0.2

|

|

Норвегия

|

93.6

|

27,3

|

7.7

|

6.1

|

70.3

|

17.4

|

2.4

|

6.1

|

3.1

|

|

Португалия

|

94.7

|

41,7

|

25.5

|

19.7

|

41.6

|

4.1

|

2.0

|

13.8

|

-2.7

|

|

Испания

|

69.5

|

26,5

|

15.7

|

8.7

|

59.5

|

16.1

|

0.1

|

14.5

|

1.3

|

|

Швеция

|

98.7

|

23,2

|

5.6

|

9.2

|

75,0

|

14.4

|

2.2

|

3.9

|

-1.2

|

|

Швейцария

|

92,0

|

48,2

|

6.2

|

2.1

|

61.6

|

7.7

|

1.6

|

6.7

|

2.2

|

|

Велико-британия

|

96.2

|

49,8

|

13,0

|

7.2

|

57.6

|

22.1

|

3.1

|

10.9

|

-3.6

|

|

РФ

|

94,7

|

11,5

|

16,6

|

15,1

|

23,9

|

14,1

|

0,1

|

3,8

|

-0,4

|

3. РЕКОМЕНДАЦИИ ПО ПОВЫШЕНИЮ СТАБИЛЬНОСТИ ФИНАНСОВОЙ СИСТЕМЫ РФ

И ПРИБЛИЖЕНИЯ К ФИНАНСОВЫМ СИСТЕМАМ РАЗВИТЫХ СТРАН

Доля зарплаты в государственных расходах в РФ по сравнению с

развитыми странами завышена. Необходимо:

Сократить число занятых в госсекторе - размер госсектора в

сравнении с другими странами остается крупным.

Оптимизировать расходы на государственное управление, что

может быть достигнуто в результате реформирования и совершенствования правового

обеспечения государственной службы.

Повысить контроль и увязать бюджетные реформы с кадровыми

изменениями - использовав систему отчетов, увязку зарплаты с достижениями,

ввести систему оценки качества, создать специальную структуру по работе с

персоналом для всех министерств и ведомств.

Доля государственных закупок товаров

и услуг в расходах федерального бюджета в РФ занижена по сравнению с развитыми

странами. Необходимо:

Расширить сферу закупок за счет услуг сложного содержания со

значительным научным компонентом (юридические, аудит, консалтинговые услуги

различного профиля).

Развивать контрактные отношения внутри госсектора (одни

учреждения обращаются к услугам других, рассчитывая сэкономить на расходах или

выиграть на качестве).

Создать федеральную интернет-сеть

по госзакупкам, обеспечить к ней свободный доступ

региональных структур.

Устранить избыточные ограничения, применяющиеся ко многим

государственным торгам (включая ограничения в отношении иностранных участников;

на региональном и местном уровнях - ограничения в отношении участников,

расположенных вне региона); изъяны законодательства, в частности подзаконных

актов и инструкций.

Необходимо:

1) Увеличить долю региональных и местных бюджетов, так как

государства с более высокой долей субнациональных

бюджетов имеют меньшую долю госрасходов в ВВП, что означает большую