Содержание

Введение...................................................................................................... 3

1. Понятие и типы

денежных систем....................................................... 4

2. Характеристика

денежной системы РФ.............................................. 8

3.

Проблемы денежного обращения в РФ в современных условиях.. 10

Заключение

.............................................................................................. 13

Задача

1..................................................................................................... 15

Задача

2..................................................................................................... 18

Задача

3..................................................................................................... 20

Задача

4..................................................................................................... 22

Список

литературы.................................................................................. 24

Введение

Как любая система, денежная система состоит из ряда

элементов и на современном этапе включает в себя две подсистемы: подсистему

безналичных расчетов и подсистему наличных расчетов.

Первым основополагающим элементом

денежной системы являются принципы организации системы. Под принципами

понимаются правила, в соответствии с которыми государство организует данную

денежную систему.

Денежная система – исторически

сложившаяся в каждой стране форма организации денежного обращения,

законодательно устанавливаемая государством. Элементами денежной системы

являются: денежная единица, масштаб цен, эмиссионная система, виды денег,

институты денежной системы.

При осуществлении расчетов

происходит передача товара или товарораспорядительных документов, которые

пересылаются банком для оплаты в установленный срок. Расчеты осуществляются при

помощи различных средств платежа, используемых в денежном обороте: векселей,

чеков, платежных поручений, телеграфных переводов и т.д. Поэтому в условиях

денежных расчетов между хозяйствующими субъектами, возникающими в связи с

осуществлением хозяйственной деятельности и расчетами с государством по налогам

и сборам, становится актуальным знание

денежной системы своей страны.

Цель данной работы – рассмотреть

денежную систему в современной России, проблемы ее становления и задачи

развития. Для этого необходимо решить следующие задачи:

-

рассмотреть современный тип денежной системы;

-

рассмотреть денежную единицу страны;

-

определить структуру денежного обращения;

-

определить проблемы становления и задачи развития

денежной системы.

1. Понятие и типы денежных систем

Денежная система – это форма

организации денежного обращения в стране, сложившаяся исторически и

закрепленная национальным законодательством. Ее составной частью является

национальная валютная система, которая в то же время относительно

самостоятельна.

Объективную необходимость в

единой, стабильной и эластичной денежной системе обусловили следующие причины:

1)

феодальная раздробленность, в том числе в монетном

деле, которая препятствовала образованию национального рынка;

2)

товарно-денежные отношения периода капитализма

свободной конкуренции, которые требовали устойчивости денежной системы,

относительного постоянства стоимости денежной единицы.[1]

Как любая система, денежная система состоит из ряда

элементов. Выделяются следующие элементы денежной системы:

1) название

денежной единицы как единицы денежного счета, необходимого для выражения цены

товара;

2) масштаб

цен;

3) виды

денег и денежных знаков, находящихся в обращении и являющихся законным

платежным средством;

4) порядок

эмиссии и характер обеспечения денежных знаков, выпущенных в обращение;

5) методы

регулирования денежного обращения.

Денежная единица – это

установленный в законодательном порядке денежный знак, который служит для

соизмерения и выражения цен всех товаров. Денежная единица, как правило,

делится на мелкие, пропорциональные части. В большинстве стран в настоящее

время действует десятичная система деления. Наименование денежной единицы

складывается исторически.

Масштаб цен – это средство

выражения стоимости в денежных единицах, техническая функция денег. При

металлическом обращении, когда денежный товар – металл – выполнял все функции

денег, масштаб цен представлял собой весовое количество денежного металла,

принятое в стране в качестве денежной единицы или ее кратных частей.

Государства фиксировали масштабы цен в законодательном порядке. В настоящее

время масштаб цен складывается стихийно и служит для соизмерения стоимостей

товаров посредством цены.

В настоящее время ни в одной

стране нет системы металлического обращения. Основными видами денежных знаков

являются: кредитные банковские билеты (банкноты), а также государственные

бумажные деньги (казначейские билеты) и разменная монета, являющиеся законными

платежными средствами в стране.

Эмиссионная система –

законодательно установленный порядок выпуска и обращения неразменных на золото

кредитных и бумажных денежных знаков. Разные экономические и исторические

предпосылки возникновения и использования кредитных и бумажных денег

предопределили и разный порядок их эмиссии.[2]

В настоящее время эмиссию

неразменных на золото денежных знаков независимо от их вида осуществляют

эмиссионные банки, которые организуют денежное обращение в стране и отвечают за

его состояние.

Поэтому нет четкой грани между

кредитными и бумажными деньгами. И те и другие являются обязательными

покупательными и платежными средствами на внутреннем рынке страны. Бумажные и

кредитные деньги выступают в виде банковских билетов. Эмиссия банковских билетов

осуществляется эмиссионным банком страны в процессе кредитования коммерческих

банков государства; в процессе операций, связанных с покупкой иностранной

валюты и государственных ценных бумаг. В результате происходит увеличение

денежной массы как за счет увеличения остатка наличных денег, так и за счет

увеличения остатков платежных или потенциально возможных платежных средств в

сфере безналичных расчетов. Эмиссия банкнот связана с кассовым обслуживанием

народного хозяйства. Депозитно-чековая эмиссия осуществляется в процессе

кредитования эмиссионным банком коммерческих банков.

Денежное регулирование – комплекс мер

государственного воздействия по достижению соответствия количества денег

объективным потребностям экономического развития.

Типы денежных

систем

В зависимости от того, в какой форме функционируют деньги: как

товар – всеобщий эквивалент или как мера стоимости, различают два типа денежных

систем:

1)

системы металлического обращения, при которых денежный

товар (благородные металлы) непосредственно обращаются и выполняют все функции

денег, а кредитные деньги разменены на

металл;

2)

системы обращения денежных знаков, когда золото и

серебро вытеснены из обращения неразменными на них кредитными и бумажными

деньгами. При металлическом обращении в зависимости от металла, который в

данной стране принят в качестве всеобщего эквивалента, и базы денежного

обращения различают биметаллизм и монометаллизм.

Биметаллизм – это денежная

система, при которой государство законодательно закрепляет роль всеобщего

эквивалента за двумя благородными металлами (обычно за золотом и

серебром), предусматривая свободную

чеканку монет из обеих металлов и их

неограниченное обращение.

Существовали три разновидности

биметаллизма:

1)

система параллельной валюты, когда соотношение между

золотыми и серебреными монетами устанавливалось стихийно на рынке;

2)

система двойной валюты, когда соотношение между

золотыми и серебреными монетами устанавливалось

государством в зависимости от спроса на металлы, от экономической и

политической ситуации в стране и мире;

3)

система «хромающей» валюты, при которой золотые и

серебреные монеты служили законными средствами платежа, но не на равных

основаниях, так как чеканка серебреных монет производилась в закрытом порядке в

отличие от свободной чеканки золотых монет. Это фактически система двойной

валюты «хромающая» на серебреную ногу, то есть золото имеет более свободное

обращение, чем серебреные деньги.

Биметаллизм был широко

распространен в XVI-XVII вв., а в ряде стран

Западной Европы - и в XIX

в. Однако при использовании двух металлов в качестве денег возникла трудность

установления стоимостного соотношения между золотом и серебром.[3]

Развитие товарного хозяйства

требовало устойчивых денег, единого всеобщего эквивалента, поэтому биметаллизм

уступил место монометаллизму.

Монометаллизм – это такая

денежная система, при которой один денежный металл (золото или серебро) служит

всеобщим эквивалентом и одновременно в обращении присутствуют другие знаки

стоимости (банкноты, казначейские билеты, разменные монеты), разменные на этот

денежный металл (золото или серебро).

В зависимости от характера

обращения и обмена денежных знаков на золото в теории денег различают три

разновидности золотого монометаллизма:

1)

золотомонетный стандарт – исчисление цен товаров

осуществляется в золоте, золото выполняет все функции денег;

2)

золотослитковый – обмен банкнот и других неполноценных

денег производится на золотые слитки весом 12,5 кг;

3)

золотодевизный стандарт – обмен денег на золото

производится с помощью обмена на валюту стран с золотослитковым стандартом.

2. Характеристика денежной системы РФ

Официальной денежной единицей

(валютой) в нашей стране является рубль. Соотношение между рублем и другими

драгоценными металлами Законом не установлено. Официальный курс рубля к

иностранным денежным единицам определяется Центральным банком и публикуется в

печати.

Исключительным правом эмиссии

наличных денег, организация их обращения и изъятие на территории России

обладает Банк России. Он отвечает за состояние денежного обращения с целью

поддержания нормальной экономической деятельности в стране.

Видами денег, имеющими законную

платежную силу, являются банкноты и металлические монеты, которые

обеспечиваются всеми активами Банка России. Образцы банкнот и монет

утверждаются Банком России. Сообщение о выпуске банкнот и монет новых образцов,

а также их описание публикуются в средствах массовой информации.

Срок изъятия старых банкнот

должен быть не менее одного и не более пяти лет.

На территории России

функционируют наличные деньги (банкноты и монеты) и безналичные деньги (в виде

средств на счетах в кредитных учреждениях. В целях организации наличного

денежного обращения на территории Российской Федерации на Банк России возложены

следующие обязанности:

1)

прогнозирование и организация производства, перевозка и

хранение банкнот и монет, а также создание их резервных фондов;

2)

установление правил хранения, перевозки и инкассации

наличных денег для кредитных учреждений;

3)

определение признаков платежеспособности денежных

знаков и порядка замены поврежденных банкнот и монет, а также их уничтожения;

4)

разработка и утверждение правил ведения кассовых

операций в народном хозяйстве.

Для осуществления кассового

обслуживания кредитных учреждений, а также других юридических лиц на территории

Российской Федерации создаются расчетно-кассовые центры при территориальных

главных управлениях Банка России.[4]

Объективная потребность в

резервных фондах обусловлена:

-

необходимостью удовлетворить нужды экономики в наличных

деньгах;

-

обновление денежной массы в обращении в связи с

пришедшими в негодность деньгами;

-

поддержанием обязательного покупкорного состава

денежной массы в целом по стране и регионам;

-

сокращением расходов на перевозку и хранение денежных

знаков.

Инструментами регулирования

Центральным банком величины денежной массы в обращении имеются:

-

процентные ставки по операциям Банка России;

-

нормативы обязательных резервов, депонируемых в Банке

России (резервные требования);

-

операции на открытом рынке;

-

учетная политика;

-

валютное регулирование;

-

установление ориентиров роста денежной массы;

-

прямые количественные ограничения.

Основные направления единой

государственной денежно-кредитной

политики на предстоящий год определяются Банком России.

3. Проблемы денежного обращения в РФ в современных условиях

Денежное обращение – это движение денег при выполнении

ими своих функций в наличной и безналичной формах, обслуживающее реализацию

товаров, а также нетоварные платежи и расчеты в хозяйстве. Объективной основой

денежного обращения является товарное производство, при котором товарный мир

разделяется на товар и деньги. С развитием общенациональных и мировых рынков

денежное обращение обслуживает кругооборот и оборот капиталов, - с помощью

денег в наличной и безналичной формах осуществляются процесс обращения товаров,

а также движение ссудного и фиктивного капиталов.

Денежный оборот, отражая движение денег, представляет

собой сумму всех платежей, совершенных предприятиями, организациями и

населением в наличной и безналичной формах за определенный период времени .

Структуру денежного оборота можно

определять по разным признаками. Из них наиболее распространенным является

классификация денежного оборота в зависимости от формы функционирующих в нем

денег. По этому признаку денежный оборот подразделяется на безналичный и

налично-денежный оборот.

Налично-денежный

оборот

страны – это часть денежного оборота, равная сумме всех платежей, совершенных в

наличной форме за определенный период времени. Данный оборот в основном связан

с поступлением денежных доходов населения и их расходованием. [5]

Безналичный

оборот – это

сумма платежей за определенный период времени, совершенных без использования

наличных денег путем пречисления денежных средств по счетам клиентов в

кредитных организациях или взаимных расчетов. Данный оборот составляет

значительную часть денежного оборота страны.

Однако, несмотря на всю важность такой классификации,

она не отражает экономического содержания отдельных частей денежного оборота.

Поэтому наряду с данным признаком классификации денежного оборота следует

использовать и другой признак – характер

отношений, которые обслуживает та или иная части денежного оборота.

В зависимости от этого признака денежный оборот

разбивается на части:

·

денежно-расчетный оборот, который обслуживает расчетные

отношения за товары и услуги и по нетоварным обязательствам юридических и

физических лиц;

·

денежно-кредитный оборот, обслуживающий финансовые отношения

в хозяйстве;

·

денежно-финансовый оборот, обслуживающий финансовые отношения

в хозяйстве.

Наконец, можно классифицировать денежный оборот в

зависимости от субъектов, между которыми двигаются деньги. По этому признаку

структура денежного оборота будет такова:

·

оборот между банками (межбанковский оборот);

·

оборот между банками и юридическими и физическими лицами

(банковский оборот);

·

оборот между юридическими лицами;

·

оборот между юридическими и физическими лицами;

·

оборот между физическими лицами .

На сегодняшний день главной особенностью денежной

массы в России является то, что большую долю в массе ее составляет доллар

и другая иностранная валюта. А сохраняющаяся высокая степень интеграции

иностранной валюты во всю денежно-кредитную систему страны приводит

к использованию валютного курса в качестве критерия хозяйственной

деятельности и средства тезаврации даже населением и предприятиями,

далекими от внешнего рынка. Все это негативно влияет на нашу денежную

единицу - рубль, значительно ослабляет его позиции по сравнению с

другими денежными единицами.

В современных условиях центр тяжести при проведении

денежно-кредитной политики и привлечении дополнительных ресурсов переместился в

развитых странах с объема имеющихся золотовалютных резервов на денежный спрос,

формирующийся реальными операциями в экономике, для осуществления которых

требуются деньги, а также на создание условий для удержания ресурсов на

соответствующих сегментах рынка.

В этой связи реальные операции, которые

обслуживаются суррогатами или валютой в России, - это неиспользованный

потенциал для расширения капитальной базы и одна из форм опосредованного

обеспечения национальной валюты.

При этом пополнение ликвидности в экономике должно

осуществляться в первую очередь на внутренней основе, с использованием

возможностей ЦБ, как это происходит во многих ведущих странах (так, объемы

государственных казначейских обязательств, находящихся на балансе Федеральной

резервной системы США - т.е., по сути, накопленная эмиссия, - составляли к

концу 1990-х гг. около 500 млрд. долл.). И вопрос состоит в том, какие механизмы

следовало бы использовать, для того чтобы обеспечить поступление этих ресурсов

в реальную экономику и их удержание там, минимизировав при этом негативные

последствия для наиболее чувствительных сегментов, таких, в частности, как

валютный рынок.

При этом также есть большой международный опыт и уже

накапливающийся российский опыт подходов к данному вопросу. В тех же

Соединенных Штатах и Японии до сих пор действуют законы, которые стимулируют

финансовые компании и банки к участию в различных целевых программах, поощряют

инвестиции в регионы с отстающими темпами роста. Применяются рычаги,

способствующие удешевлению инвестиционных ресурсов.

Естественно, следует вести речь о комплексном

подходе, создающем благоприятные предпосылки на всех этапах движения финансовых

средств - от первоначального привлечения ресурсов до их конечного

инвестирования. Так, начинать следует с набора мер по удешевлению формируемой

ресурсной базы. Стимулами и для вкладчиков, и для банков могут быть более

низкие ставки налогообложения по начисляемым процентам в случае размещения

средств на длительные сроки. Эти меры могут сочетаться с более низкой нормой

резервирования по «длинным» ресурсам, что даст возможность устанавливать по

таким вкладам и более высокие проценты, повышая их привлекательность. То же

самое касается и последующих этапов движения ресурсов.

В целом монетизацию российской экономики и

предшествующие ей мероприятия целесообразно осуществлять в увязке с

нормализацией денежного оборота, структуры денежной массы и с политикой валютного

контроля. В более долгосрочном плане необходимо рассматривать монетизацию как

системную проблему во взаимосвязи с приоритетами промышленной политики.

Таким образом, с учетом тех подходов, которые

используются в других странах и, принимая во внимание специфику нынешней

ситуации в российской экономике, можно говорить о возможности увеличения ее

ресурсной базы на основе внутренних рычагов при минимизации негативных

последствий. Это будет способствовать устранению препятствий для экономического

роста, которые создаются перекосами в денежно-кредитной сфере, а также в целом

уменьшит зависимость от конъюнктуры мировых финансовых рынков.

Заключение

Современные денежные системы не статичны. Они

продолжают развиваться, становясь все более экономичными и эффективными. Общей

тенденцией для денежных систем является расширение применения современной

вычислительной, компьютерной, электронной техники в организации денежного

оборота. Все более широко используются «электронные деньги», представляющие

собой уже не записи на бумажных носителях информации, а записи в форме

электронных сигналов, прежде всего на магнитных или других носителях. Это

позволяет значительно повысить долю безналичного оборота в совокупном денежном

обороте, ускорить расчеты, обеспечить лучший контроль банков и налоговых

органов за денежным оборотом, добиться существенной экономии издержек

обращения.

История знает несколько видов денег: первые деньги были металлическими, затем появились бумажные и кредитные. Как разновидности кредитных стали использоваться электронные деньги, на смену им пришли кредитные и дебетовые карточки.

Кредитные деньги принадлежат к высшей сфере общественно-экономического процесса и управляются совершенно особыми законами. В своем развитии кредитные деньги прошли несколько стадий развития: вексель, банкнота, чек, электронные деньги, дебетовые и наконец - кредитные карточки.

Системы карточных расчетов получили распространение во многих странах мира, а сами расчеты приобрели международный характер. Сегодня платежные системы на базе пластиковых карт стали неотъемлемым атрибутом финансовой системы любого индустриально-развитого государства. Сами по себе пластиковые карточки - инструмент розничного рынка. Они предназначены для массового обслуживания и рассчитаны на привлечение свободных средств населения.

Системы карточных расчетов получили распространение во многих странах мира, а сами расчеты приобрели международный характер. Сегодня платежные системы на базе пластиковых карт стали неотъемлемым атрибутом финансовой системы любого индустриально-развитого государства.

В данной работе рассмотрена денежная система в современной России, проблемы ее становления и задачи развития, что послужило целью написания данной работы. При этом был решен ряд промежуточных задач:

рассмотреть современный тип

денежной системы;

-

рассмотрена денежная единица страны;

-

определена структура денежного обращения;

-

определены проблемы становления и задачи развития

денежной системы.

При этом было установлено:

1) Официальной денежной единицей (валютой)

Российской Федерации является рубль, состоящий из 100 коп.

2) На современном этапе острейшей проблемой является

устойчивость денежной системы России.

3) Расчеты на территории России осуществляются в

наличной и безналичной форме.

4) Основная задача денежной платежной системы – обеспечить

расчеты в режиме реального времени

Задача 1

Рассчитать реальную процентную ставку по депозиту на основе

имеющейся информации. Сделать выводы о целесообразности размещения средств на

депозит.

|

Показатель

|

Значение

|

|

Годовая номинальная процентная ставка по депозиту, %

|

340

|

|

Дата вклада (в текущем году)

|

01.09

|

|

Прогнозируемый годовой темп инфляции в следующем году, %

|

180

|

|

ИПЦ в текущем году, в % к декабрю предыдущего года:

|

|

|

декабрь

|

100

|

|

январь

|

115,6

|

|

февраль

|

132,6

|

|

март

|

149,3

|

|

апрель

|

171,3

|

|

май

|

194,7

|

|

июнь

|

221,3

|

|

июль

|

250,8

|

|

август

|

277,1

|

|

сентябрь

|

-

|

|

октябрь

|

-

|

Решение

1. Рассчитаем темпы инфляции:

I1=(I1-I0)/I0*100;

ИПЦ в текущем году, в % к

декабрю предыдущего года

|

декабрь

|

100

|

-

|

|

январь

|

115,6

|

15,6

|

|

февраль

|

132,6

|

14,7

|

|

март

|

149,3

|

12,6

|

|

апрель

|

171,3

|

14,7

|

|

май

|

194,7

|

13,7

|

|

июнь

|

221,3

|

13,7

|

|

июль

|

250,8

|

13,3

|

|

август

|

277,1

|

10,5

|

|

сентябрь

|

-

|

|

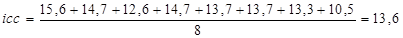

2. Среднемесячная инфляция за период с января по август

текущего года составила:

3. Для того чтобы рассчитать инфляцию за весь срок вклада,

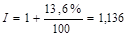

необходимо перевести темп инфляции в индекс цен:

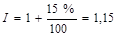

4. В следующем году среднемесячный темп инфляции по

прогнозам Банка России составит 15% (180% : 12 мес.)

Инфляция по прогнозам Банка России переведенная в индекс цен:

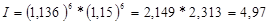

5. Индекс инфляции за весь срок вклада:

6. Чтобы рассчитать реальную процентную ставку, необходимо

индекс перевести в темп инфляции:

i =

(8,483-1)*100% = 748,3%

7. Реальная процентная ставка по вкладу в банке

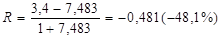

рассчитывается по формуле Фишера:

Вывод: при прогнозируемых темпах инфляции убыток составит

48,1%. при предлагаемой коммерческим банком ставке вкладчик не сможет

обеспечить сохранность своих сбережений от обесценивания.

Задача 2

Определить, соответствует ли реальное количество денег в

обращении действительной потребности в них. Сделать вывод о нехватке/избытке

денежных средств в экономике и о последствиях, возможных в данной ситуации.

Какие могут возникнуть сложности при использовании формулы К.Маркса на

практике? Как определяется действительная потребность в деньгах в РФ?

|

Показатель

|

Сумма, млрд. руб.

|

|

Стоимость проданных в кредит

товаров

|

846,1

|

|

Сумма выплаченного государственного

долга

|

359,2

|

|

Задолженность предприятий

железнодорожного транспорта бюджету

|

611,6

|

|

Стоимость оказанных услуг

|

811,7

|

|

Стоимость произведенных и

реализованных товаров

|

2408,4

|

|

Задолженность государства перед

предприятиями ж/д транспорта

|

64,5

|

|

Наличные деньги

|

70,2

|

|

Вклады до востребования и остатки

средств на срочных счетах

|

57,2

|

Решение

1. Показатель скорости обращения денег:

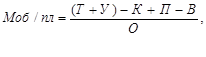

2. Действительная потребность в деньгах рассчитывается по

формуле:

где Т- стоимость произведенных и реализованных товаров,

У - стоимость оказанных услуг,

К – стоимость проданных в кредит товаров,

П – сумма платежей по долговым обязательствам срок погашения

которых наступил,

В- сумма взаимнопогашающихся расчетов,

О – скорость обращения денег.

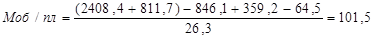

Вывод: Действительная потребность в деньгах оставляет 101,5

млрд.руб. Фактический объем денежной массы (127,4 млрд.руб.) превышает

действительную потребность в деньгах, что может привести к ускорению темпов

инфляции.

Таким образом, можно говорить о

наличии избытка денежных средств в обращении. В данной ситуации возможны

неблагоприятные последствия для экономики страны, это может привести к инфляции

и нестабильности в экономике, и, как правило, к ускорению денежного оборота.

При использовании формулы

К.Маркса на практике возникают сложности связанные с тем, что она не позволяет

определить действительную потребность в деньгах. Закон денежного обращения дает

лишь правильную оценку зависимости потребности оборота в деньгах, но ее

недостаточно для конкретного расчета такой потребности. Формула К. Маркса не

может быть использована для конкретного определения необходимого количества денег

в обращении, но может быть полезна при определении факторов, влияющих на

денежное обращение, а также при государственном регулировании денежного

обращения.

Задача 3

Торговая сделка оформлена простым векселем, сроком

обращения 60 дней, который был учтен в банке. Определить доход и годовую

доходность для продавца векселя и банка. Условия сделки представлены в таблице

|

Показатель

|

Значение

|

|

Вексельная сумма, руб.

|

400000

|

|

Дата составления

|

04.03.05

|

|

Дата учета

|

08.04.05

|

|

Процентная ставка, %

|

12

|

|

Учетная ставка, %

|

10

|

Решение

1. Общая сумма вексельного обязательства:

Цпог =N*(1+i* );

);

Цпог= 400000*(1+0,12*(60/360))=408000 р.

2. Цена векселя в коммерческом

банке:

Цуч= Цпог*(1-d*(t/K));

Цуч=

408000*(1-0,1*(35/360))=404033 р.

3.

Доход КБ: 408000-404033=3967 р.

Доходность

этой операции за 35 дней:

R=3967/404033=0,0098 (0,98 %).

4.

Годовая доходность: 10,08 %.

5.

Доход продавца векселя: 404033-400000= 4033 р.

6.

Доходность операций за 35 дней:

R=4033/400000=0,01 (1%).

7. Годовая доходность: 10,29 %.

Задача 4

Сравнить проценты к уплате, связанные с использованием

револьверного кредита и отдельного кредита (ролл-овера) получаемого на условиях

простого процента сроком на 1 месяц.

Исходные данные для расчета

|

Показатель

|

Значение

|

|

Сумма кредита, руб.

|

112 000

|

|

Ставка по кредиту, %

|

21

|

|

Комиссионные, %

|

7

|

|

Остаток на счете, руб.

|

27 456

|

Динамика движения денежных средств на расчетном счете

|

День

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

|

Приход

|

13850

|

36860

|

38232

|

8548

|

88960

|

15810

|

26660

|

311854

|

38888

|

42680

|

4962

|

27570

|

|

Расход

|

0

|

98765

|

48765

|

39652

|

56780

|

38563

|

45679

|

285675

|

10400

|

87994

|

12458

|

25431

|

|

День

|

13

|

14

|

15

|

16

|

17

|

18

|

19

|

20

|

21

|

22

|

23

|

24

|

|

Приход

|

28471

|

18970

|

163958

|

10220

|

14836

|

57113

|

22428

|

23050

|

14000

|

21752

|

166875

|

52593

|

|

Расход

|

16778

|

114397

|

114397

|

27695

|

15678

|

87899

|

37665

|

19873

|

32455

|

14900

|

107953

|

0

|

Решение

1. Револьверный кредит – это возобновляемый кредит,

предоставляемый на новый срок, автоматически продлеваемый в пределах

установленного лимита и сроков погашения.

Рассчитаем сумму процентов к уплате в зависимости от

ежедневного погашения кредита поступлениями денежных средств на счет заемщика,

с учетом первоначального остатка средств на счете.

|

День

|

Приход

|

Расход

|

Остаток на счете

|

Размер кредита

|

Проценты

|

Комиссионные

|

|

|

|

|

28356

|

0

|

0

|

0

|

|

1

|

0

|

13850

|

-33549

|

33549

|

27,03

|

5,59

|

|

2

|

36860

|

98765

|

-95454

|

95454

|

76,89

|

15,91

|

|

3

|

38232

|

48765

|

-105987

|

105987

|

85,38

|

17,66

|

|

4

|

8548

|

39652

|

-137091

|

137091

|

110,43

|

22,85

|

|

5

|

88960

|

56780

|

-104911

|

104911

|

84,51

|

17,49

|

|

6

|

15810

|

38563

|

-127664

|

127664

|

102,84

|

21,28

|

|

7

|

26660

|

45679

|

-146683

|

146683

|

118,16

|

24,45

|

|

8

|

311854

|

285675

|

-118195

|

118195

|

95,21

|

19,70

|

|

9

|

38888

|

10400

|

-89707

|

89707

|

72,26

|

14,95

|

|

10

|

42680

|

87994

|

-135021

|

135021

|

108,77

|

22,50

|

|

11

|

4962

|

12458

|

-142517

|

142517

|

114,81

|

23,75

|

|

12

|

27570

|

25431

|

-140378

|

140378

|

113,08

|

23,40

|

|

13

|

28471

|

16778

|

-128685

|

128685

|

103,66

|

21,45

|

|

14

|

18970

|

14577

|

-124292

|

124292

|

100,12

|

20,72

|

|

15

|

163958

|

114397

|

-141767

|

141767

|

114,20

|

23,63

|

|

16

|

10220

|

27695

|

-159242

|

159242

|

128,28

|

26,54

|

|

17

|

14836

|

15678

|

-160084

|

160084

|

128,96

|

26,68

|

|

18

|

57113

|

87899

|

-190870

|

190870

|

153,76

|

31,81

|

|

19

|

22428

|

37665

|

-206107

|

206107

|

166,03

|

34,35

|

|

20

|

23050

|

19873

|

-202930

|

202930

|

163,47

|

33,82

|

|

21

|

14000

|

32455

|

-221385

|

221385

|

178,34

|

36,90

|

|

22

|

21752

|

14900

|

-162463

|

162463

|

130,87

|

27,08

|

|

23

|

166875

|

107953

|

-103541

|

103541

|

83,41

|

17,26

|

|

24

|

52593

|

0

|

-50948

|

0

|

0

|

0,00

|

|

Итого процентов

|

2560,48

|

|

2. Ролл-овер кредит

- разновидность средне- и долгосрочного кредита, предоставляемого по плавающим

процентным ставкам на национальных и международных рынках ссудных капиталов.

I=128000*0,29/12

= 3093,3 тыс.руб.

Как видно из расчетов, сумма уплаченных процентов по

кредиту револьверному превышает сумму процентов по кредиту ролл-овер на 761,7

рубль.

Список литературы

1.

Деньги. Кредит. Банки /Под ред. Е.Ф.Жукова. – М., 2002. – 623

с.

2.

Деньги, кредит, банки /Под ред. О.И.Лаврушина. – М., 2004. –

464 с.

3.

Финансы, денежное обращение и кредит. /Под ред.

В.К.Сенгачева, А.И.Архипова. – М., 1999. – 496 с.

4.

Экономическая теория /Под общ. ред. В.И.Видяпина, А.И.Добрынина, Г.П.Журавлевой.

– М., 2002. – 714 с.

5. Камаев

В.Д. Учебник по основам экономической теории (экономика). – М., 2004. – 384 с.

6. Финансы

предприятий /Под ред. Н.В.Колчиной. – М., 2005. – 413 с.

7. Семенов

С. Банки и кредитование //Экономист. – 2004.

– №12. – с. 80-82.

[1]

Экономическая теория /Под общ. ред.

В.И.Видяпина, А.И.Добрынина, Г.П.Журавлевой. – М., 2002. – 714 с.

[2]

Камаев В.Д. Учебник по основам экономической теории (экономика). – М., 2004. –

384 с.

[3]

Финансы, денежное обращение и кредит. /Под ред. В.К.Сенгачева, А.И.Архипова. –

М., 1999. – 496 с.

[4] Деньги, кредит, банки /Под ред. О.И.Лаврушина. – М., 2004. –

464 с.

[5] Финансы, денежное обращение и кредит. /Под ред.

В.К.Сенгачева, А.И.Архипова. – М., 1999. – 496 с.