Содержание

Экономическая сущность и задачи инвестирования на

современном этапе 3

Способы финансирования инвестиционных проектов. 6

Расчет эффективности инвестиционного проекта. 10

Список литературы.. 16

Экономическая

сущность и задачи инвестирования на современном этапе

Термин

«инвестиции» происходит от латинского слова invest, что означает «вкладывать». Инвестирование может быть

определено долгосрочное вложение экономических ресурсов с целью получения

чистой прибыли в будущем, превышающей особую начальную величину инвестиций

(вложенного капитала). При этом прирост

капитала должен быть достаточным, чтобы компенсировать инвестору отказ от

использования собственных средств на потребление в текущем периоде, вознаградить

его за риск и возместить потери от инфляции в будущем периоде.

В

ФЗ Российской Федерации от 25 февраля

1999г. №39-ФЗ «Об инвестиционной деятельности в Российской Федерации,

осуществляемой в форме капитальных вложений» дано следующее определение инвестиции:

Инвестиции

– денежные средства, ценные бумаги, иное имущество, в том числе имущественные

права, иные права, имеющие денежную оценку, вкладываемые в объекты

предпринимательской и (или) иной деятельности в целях получения прибыли и (или)

достижения иного полезного эффекта[1]

Инвестирование (экспорт

капитала) это многосторонний процесс. По определению инвестициями являются

долгосрочные вложения капитала в различные отрасли хозяйства с целью получения

прибыли. Однако, необходимо учитывать, что осуществление инвестиций, в том

числе иностранных, должно быть взаимовыгодным процессом, то есть приносить

прибыль как объекту, так и субъекту (инвестору)[2].

Ведущими инвесторами

являются развитые экономически страны, в первую очередь США, но за последние 20

лет их доля в общей сумме зарубежных прямых инвестиций сократилась.

Значительны изменения и в

направлениях прямых инвестиций: до Второй Мировой войны основная часть

капиталовложений приходилась на отсталые страны, а в последнее время вкладчиков

притягивают страны с уже развитой экономической системой. Объясняется такое

поведение сдвигами в отраслевой структуре инвестирования, которое теперь

преимущественно сосредотачивается в обрабатывающей промышленности, а внутри нее

— в наукоемких и высокотехнологичных отраслях.

Анализ

структуры уже привлеченных прямых инвестиций в первую очередь показывает, что

львиная доля таких инвестиций направляется либо в экспортно-ориентированные

отрасли (ТЭК, горнодобывающая промышленность, деревообрабатывающая и

целлюлозно-бумажная промышленность), либо в сверхприбыльные проекты с малыми

сроками окупаемости и незначительной фондоемкостью

(торговля, телекоммуникации, общественное питание, строительство офисных и

гостиничных зданий в крупных городах, пищевая промышленность, финансовые

услуги).

Такой

“отраслевой перекос” не случаен, сегодня

он отражает реальное положение России в международном разделении труда. Страна

выступает на мировой экономической сцене как экспортер сырьевых ресурсов и

продуктов первого передела, и как импортер иностранной высокотехнологичной

продукции и услуг, рассчитанных в первую очередь на потребительский спрос. В то

же время такая отраслевая структура инвестиций свидетельствует и о том, какие

категории иностранных инвесторов в первую очередь готовы производить прямые

вложения в Россию, невзирая на высокие риски и крайне неблагоприятный

инвестиционный климат.

Проблема

состоит в стимулировании эффективного притока иностранного капитала. В этой

связи встает два вопроса: во-первых, в какие сферы приток должен быть

ограничен, а во-вторых, в какие отрасли и в каких формах следует в первую

очередь его привлекать. Иностранный капитал может привлекаться в форме частных

зарубежных инвестиций - прямых и портфельных, а также в форме кредитов и

займов. Под прямыми инвестициями принято понимать капитальные вложения в

реальные активы (производство) в других странах, в управлении которыми

участвует инвестор. Инвестиции могут считаться прямыми, если иностранный

инвестор владеет не менее чем 25% акций предприятия, или их контрольным пакетом,

величина которого может варьироваться в достаточно широких пределах в

зависимости от распределения акций среди акционеров.

Прямые

зарубежные инвестиции - это нечто большее, чем простое финансирование

капиталовложений в экономику, хотя само по себе это крайне необходимо России.

Прямые зарубежные инвестиции представляют также способ повышения

производительности и технического уровня российских предприятий. Размещая свой

капитал в России, иностранная компания приносит с собой новые технологии, новые

способы организации производства и прямой выход на мировой рынок.

Способы

финансирования инвестиционных проектов

Способ финансирования инвестиций – это механизм привлечения инвестиционных ресурсов с

целью финансирования инвестиционного процесса.

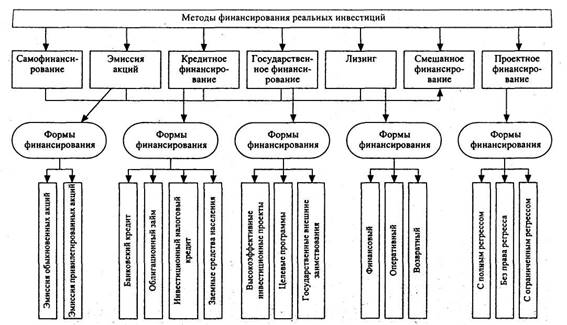

В научной

литературе выделяются следующие основные способы финансирования инвестиций:

-

самофинансирование;

-

эмиссия акций;

-

кредитное финансирование;

-

лизинг;

-

смешанное финансирование;

-

проектное финансирование.[3]

В

российской практике наибольшее распространение получили такие способы, как

самофинансирование, кредитное финансирование, государственное финансирование и

смешанное.[4]

Взаимосвязь способов и

форм финансирования инвестиций представлена на рис. 1

Рис. 1. Взаимосвязь способов и форм финансирования

инвестиций

Рассмотрим некоторые из

способов финансирования инвестиций.

Самофинансирование

Самофинансирование

как способ финансирования инвестиций используется, как правило, при реализации

небольших инвестиционных проектов. В основе этого способа лежит финансирование

исключительно за счет собственных (внутренних) источников (чистой прибыли,

амортизационных отчислений и внутрихозяйственных резервов).

Кредитное финансирование

Кредитное

финансирование может выступать в следующих формах:

-

кредит;

-

облигационные займы;

-

привлечение заемных средств населения (для организаций потребительской

кооперации).

Под кредитом понимается ссуда в денежной

или товарной форме на условиях возвратности и обычно с уплатой процента.

Акционерное финансирование

Применять

данный способ финансирования могут лишь акционерные общества. Акционерное

финансирование инвестиций используется обычно для реализации крупномасштабных

инвестиций при отраслевой или региональной диверсификации инвестиционной

деятельности. Применение данного способа в основном для финансирования крупных

инвестиционных проектов объясняется тем, что расходы, связанные с проведением

эмиссии, перекрываются лишь большими объемами привлеченных средств.

Привлечение

инвестиционных ресурсов в рамках данного способа осуществляется посредством

дополнительной эмиссии обыкновенных акций. Термин «дополнительная эмиссия» стал

использоваться с принятием 29 декабря 1995 г. Закона № 208-ФЗ «Об акционерных

обществах», ранее использовался термин «вторичная эмиссия».

Акционирование обычно

является альтернативой кредитному финансированию. И хотя использование

дополнительной эмиссии обыкновенных акций в качестве альтернативы кредиту

связано с меньшими затратами (при большом объеме привлекаемых средств), кредит

как способ финансирования инвестиций на практике используют чаще. Причина

состоит в том, что при частом применении акционирования как метода

финансирования инвестиций может возникнуть ряд препятствий, которые

ограничивают его применение на практике.

Эмиссия привилегированных акций

Эмиссия привилегированных акций как форма акционирования связана с выплатой держателям

акций фиксированного процента, который не зависит от результатов хозяйственной

деятельности акционерного общества. Установлено, что номинальная стоимость

выпущенных привилегированных акций должна быть не более 25% от уставного

капитала общества. Этот источник финансирования инвестиций является более

дорогим по сравнению с эмиссией обыкновенных акций, так как по

привилегированным акциям выплата дивидендов акционерам обязательна.

Государственное финансирование

Государственное

финансирование инвестиций в России может осуществляться в следующих формах:

-

финансовая поддержка высокоэффективных инвестиционных проектов;

-

финансирование в рамках целевых программ;

-

финансирование проектов в рамках государственных внешних заимствований.

Финансовая поддержка высокоэффективных инвестиционных проектов

Данная

форма государственного финансирования осуществляется за счет средств

федерального бюджета.

Принципиально

новой особенностью инвестиционной политики государства последнего времени

является переход от распределения бюджетных ассигнований на капитальное

строительство между отраслями и регионами к избирательному, частичному

финансированию конкретных инвестиционных проектов на конкурсной основе.

Переход к

оказанию государственной поддержки частным инвесторам на конкурсной основе

вместо целевого распределения бюджетных средств предусмотрен Указом Президента

«О частных инвестициях в РФ» от 17.09.1994 г. (в ред. от 16.04.1996 г.) № 1928

и постановлением Правительства «О порядке размещения централизованных

инвестиционных ресурсов на конкурсной основе» от 22.06.1994 г. № 744. При

Министерстве экономики РФ создана Комиссия по инвестиционным конкурсам,

организованы рабочая группа и экспертный совет для отбора наиболее эффективных

инвестиционных проектов.

Расчет

эффективности инвестиционного проекта

УСЛОВИЕ ЗАДАНИЯ

Осуществить оценку коммерческой

и экономической эффективности проекта реконструкции мебельного производства.

Реконструкция заключается в приобретении дополнительной технологической линии

стоимостью 180 тыс. у.е., которая требует для

установки возведения здания стоимостью 600 тыс. у.е.

Срок освоения этих затрат 1 год. Расширение производства требует затрат на

приобретение патента для производства на линии клеёной фанеры. Стоимость

патента 10 тыс. у.е.

Производство продукции

планируется начать со второго года расчетного периода. Сырьевая база остается

прежней. Объемы производства клеёной фанеры составляют 120 тыс. м2 ежегодно.

Цена реализации фанеры прогнозируется: во 2 год – 10 у.е./

м2; в 3 год – 11 у.е./ м2, в 4 год - 12 у.е./ м2, в 5 год – 12 у.е./

м2.

Внереализационные расходы составят 2% от выручки за

реализацию фанеры.

Затраты на оплату труда

персонала, обслуживающего линию, составят 50 тыс. у.е.

в 1 год и будут ежегодно увеличиваться на 2 тыс. у.е.

Затраты на приобретение

исходного сырья – 15 тыс. у.е. в год с ежегодным увеличением

на 5 тыс. у.е. Прочие расходы составят 3 тыс. у.е. ежегодно.

Амортизация оборудования

осуществляется равномерно в течение 5 лет, амортизация зданий осуществляется по

норме 10% (от первоначальной стоимости). Условная ликвидация проекта осуществляется

в конце пятого года. Рыночная стоимость оборудования составит 15% от

первоначальной стоимости, здания – 40%. Затраты на ликвидацию составят 5% от

рыночной стоимости

Для осуществления

реконструкции руководство мебельного производства предполагает получить

долгосрочный кредит на возведение здания под 25% годовых, сроком на 5 лет.

Возврат кредита осуществляется равными долями начиная со 2 года (все расчеты по

проекту в конце соответствующего года). Все остальные затраты – за счет

собственных средств.

Ставка налогообложения

доходов – 24%. Норма дохода на капитал – 20% (Ен=0,2).

Какое решение по данному

проекту примет руководство, если учетная банковская ставка на момент принятия

решения составит 30%?

РЕШЕНИЕ

Коммерческая деятельность

инвестиционного проекта характеризуется соотношением финансовых затрат и

результатов, обеспечивающую требуемую норму доходности.

При осуществлении проекта

выделяют три вида деятельности: инвестиционная, операционная и финансовая.

Поток реальных денег –

разность между притоком и оттоком денежных средств от инвестиционной и

операционной деятельности в каждом периоде осуществления проекта.

Ф(t)=[(П1(t)-О1(t))+(П2(t)-О2(t))]=Ф1(t)+Ф2(t)

Сальдо реальных денег –

разность между притоком и оттоком денежных средств от всех трех видов деятельности,

рассчитывается также на каждом шаге:

b(1)=Ф1(t)+Ф2(t)+Ф3(t)

Расчет потока от

различных видов деятельности выполнены в таблицах 1,2,3,4.

Таблица 1

Расчет потоков реальных

денег от инвестиционной деятельности

|

№ строк

|

Наименование показателя

|

|

1 год

|

2 год

|

3 год

|

4 год

|

5 год

|

Ликвидация

|

|

1

|

Здания и сооружения

|

З

П

|

600

|

|

|

|

+228,48

|

|

|

2

|

Машины, оборудования и передаточные устройства

|

З

П

|

180

|

|

|

|

-+2084

|

|

|

3

|

Нематериальные активы

|

З

П

|

10

|

|

|

|

|

|

|

4

|

Итого: вложения в основной капитал

|

З

П

|

790

|

|

|

|

|

|

|

5

|

Прирост оборотного капитала

|

З

П

|

|

|

|

|

|

|

|

6

|

Всего инвестиций (В1)

|

З

|

-790

|

|

|

|

|

|

Руководство мебельного

производства предполагает получить кредит на сумму 600 тыс. у.е.,

что является потоком инвестиционной деятельности, а по статьям машины и

оборудования, нематериальных активов и прирост оборотного капитала отражают

отток инвестиционной деятельности.

Таблица 2

Расчет потоков реальных

денег от оперативной деятельности

|

№

строк

|

Наименование

показателей

|

1

год

|

2

год

|

3

год

|

4

год

|

5

год

|

|

1

|

Объем

продаж

|

0

|

120

|

120

|

120

|

120

|

|

2

|

Цена

|

|

10

|

11

|

12

|

12

|

|

3

|

Выручка

от реализации

|

0

|

1200

|

1320

|

1440

|

1440

|

|

4

|

Внереализационные расходы

|

|

24

|

26,4

|

28,8

|

28,8

|

|

5

|

Переменные

затраты

|

18

|

26

|

34

|

42

|

50

|

|

6

|

Постоянные

затраты

|

50

|

52

|

54

|

56

|

58

|

|

7

|

Амортизация

зданий

|

60

|

60

|

60

|

60

|

60

|

|

8

|

Амортизация

оборудований

|

36

|

36

|

36

|

36

|

36

|

|

9

|

Проценты

по кредитам

|

150

|

144

|

112,5

|

84,37

|

63,28

|

|

10

|

Прибыль

до вычета налогов

|

-314

|

858

|

1049,9

|

1190,43

|

1201,52

|

|

11

|

Налоги

и сборы

|

|

216

|

251,98

|

285,71

|

288,37

|

|

12

|

Проектируемый

чистый доход

|

-314

|

642

|

797,92

|

904,72

|

913,15

|

|

13

|

Амортизация

|

96

|

96

|

96

|

96

|

96

|

|

14

|

Чистый

приток от операций(В2)

|

-218

|

738

|

893,92

|

1000,72

|

1009,15

|

Выручка от реализации в

первый год не составила ни чего, во второй год-1200 тыс. у. е., в третий

увеличилась до 1320тыс. у.е. , в четвертый и пятый до

1440тыс. у.е. Проценты по кредитам выплачиваются с

первого года в сумме 150тыс. у.е., с последующим уменьшением во второй год – 144 тыс. у.е. , в третий год-112,5тыс. У.е., в

четвертый-84,37тыс.у.е. и в пятый-63,28тыс. у.е.

Чистый приток от операций с каждым последующим годом увеличивался от

-68тыс.у.е. до 1009,15тыс.у.е.. Что свидетельствует об улучшении операционной

деятельности.

Таблица 3

Расчет потоков реальных

денег от финансовой деятельности

|

№

строк

|

Наименование

показателей

|

1

год

|

2

год

|

3

год

|

4

год

|

5

год

|

|

1

|

Собственный

капитал

|

+190

|

|

|

|

|

|

2

|

Краткосрочные

кредиты

|

|

|

|

|

|

|

3

|

Долгосрочные

кредиты

|

+600

|

|

|

|

|

|

4

|

Погашение

задолженности по кредиту

|

|

-270

|

-232,5

|

-204,37

|

-183,28

|

|

5

|

Виды

дивидендов (20 % от собственного капитала)

|

-

38

|

-

38

|

-

38

|

-38

|

-

38

|

|

6

|

Сальдо

финансовой деятельности (В3)

|

+752

|

-308

|

-270,5

|

-

242,37

|

221,28

|

Получен кредит на сумму

600 тыс.у.е., который погашается в течении пяти лет

начиная со второго года с суммы 270тыс.у.е. и заканчивая 183,28тыс.у.е. Из

таблицы видно, что сальдо финансовой деятельность уменьшилось до -183,28тыс.у.е.

Таблица 4

Расчет ликвидационной

стоимости

|

№

строк

|

Наименование

показателей

|

Здания

и пр.

|

Машины

и оборудования

|

Всего

|

|

1

|

Рыночная

стоимость

|

240

|

27

|

267

|

|

2

|

Затраты

|

-

600

|

180

|

180

|

|

3

|

Начислено

амортизации

|

300

|

180

|

480

|

|

4

|

Балансовая

стоимость

|

-60

|

27

|

567

|

|

5

|

Затраты

на ликвидацию

|

12

|

1,35

|

13,5

|

|

7

|

Налоги

|

-14,4

|

-8,64

|

-23,04

|

|

8

|

Чистая

ликвидационная стоимость

|

-62,4

|

19,71

|

557,46

|

Из таблицы видно, что

рыночная стоимость здания составила 240тыс.у.е., начислено амортизации на

300тыс.у.е и затраты по ликвидации на 12 тыс.у.е.

Чистая ликвидационная стоимость отрицательна. Рыночная стоимость машин и

оборудования равна 27тыс.у.е., амортизация – 480тыс.у.е., затраты на ликвидацию

– 13,5тыс.у.е. Чистая ликвидационная стоимость составила 19,71 тыс.у.е. Рыночная

стоимость равна 267 тыс. у.е., амортизация – 480 тыс.

у.е., а чистая ликвидационная стоимость равна 557,46

тыс. у.е.

ВЫВОД: Таким образом мы

видим, что инвестиционный проект имеет реальную значимость, даже при учетной

ставке в размере 30%, так как чистый приток от операций с каждым годом

увеличивается. Если в первый год он отрицателен, то уже во второй год он становится положительным, а на

третий год резко возрастает. Таким образом, организация к третьему году

улучшает свое состояние.

Список литературы

1.

ФЗ Российской Федерации от 25.02.99 №39-ФЗ «Об

инвестиционной деятельности в Российской Федерации, осуществляемой в форме

капитальных вложений (ред. ФЗ от 02.01.2000 №22-ФЗ) // Экспресс-закон. – 2000.

- №7. – с. 13-22.

2.

ФЗ Российской Федерации от 09.07.99 №160-ФЗ «Об

иностранных инвестициях в Российской Федерации» // Вестник Высшего Арбитражного

суда Российской Федерации – 2001. – Спец. Приложение к №7. – с. 62-74.

3.

Указ Президента Российской Федерации от 26.07.95 №765

«О дополнительных мерах по повышению эффективности инвестиционной политики

Российской Федерации» (ред. от 23.02.98 №193) // Закон: журнал для ледовых

людей. – 1999. - №12. – с. 9-13.

4.

Постановление Правительства Российской Федерации от

19.12.97 №1605 «О дополнительных мерах по стимулированию деловой активности и

привлечению инвестиций в экономику Российской Федерации» // Закон. журнал для

деловых людей. – 1999. - №12. – с. 13-15.

5.

Игошин Н.В. Инвестиции. Организация управления и

финансирования: Учебник для вузов. – М.: Финансы, ЮНИТИ, 1999. – с. 413.

6.

Менкумов Я.С.

Организация и финансирование инвестиций: Учеб. пособие. – М.: ИНФРА-М, 2000. –

с. 248.

7.

Серебряков С. Инвестиции в России. Практика. Проблемы.

Перспективы. // Финансы и кредит. – 2001. - №11. – с. 13-21.

8.

Татаренко Н.О., Поручник А.М. Теории инвестиций: Учебное пособие.- К.:

КНЭУ, 2000

9.

Экономика /под ред. А.С. Булатова.-

М.:БЕК, 2001

[1] ФЗ Российской Федерации от 25.02.99

№39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в

форме капитальных вложений (ред. ФЗ от 02.01.2000 №22-ФЗ) // Экспресс-закон. –

2000. - №7. – с. 13

[2] Глазьев С. Стабилизация и

экономический рост. Вопросы экономики, №1,1997. с 27.

[3] Татаренко Н.О., Поручник

А.М. Теории инвестиций: Учебное пособие.- К.: КНЭУ, 2000

[4] Серебряков С. Инвестиции в России.

Практика. Проблемы. Перспективы. // Финансы и кредит. – 2001. - №11. – с.

13-21.