Содержание

1. Проектный анализ: назначение

и принципы осуществления. 3

2. Источники и способы

финансирования инвестиционных проектов. 6

3. Оценка эффективности

инвестиционного проекта. 13

3.1.

Коммерческая оценка инвестиционного проекта. 14

3.2.

Экономическая оценка инвестиционного проекта. 19

Список литературы.. 22

1. Проектный

анализ: назначение и принципы осуществления

Проектный анализ - методология, позволяющая оценивать

финансовые и экономические достоинства проектов, альтернативных путей

использования ресурсов с учетом их макро- и микроэкономических последствий.[1]

Анализ любого инновационного проекта состоит из нескольких

этапов и включает в себя ряд разделов. Они могут различаться в зависимости от

принципа классификации.

Например, по времени проведения

проектный анализ можно разделить на[2]:

- предварительный,

- текущий,

- последующий.

Предварительный анализ является самым ответственным. Выявленные

и исправленные на данном этапе ошибки не несут существенного вреда предприятию,

так как финансовый ущерб будет ограничен суммой средств, затраченных, например,

на разработку изделия, технологий, исследование рынка сбыта.

Текущий анализ осуществляется уже в процессе изготовления новой

продукции. К этому этапу предприятие затрачивает на новый проект значительно

больше средств, чем до его запуска в производстве. Они включают в себя, кроме

перечисленных, расходы на оснастку, закупку необходимых основных фондов

(оборудования, инвентаря, инструментов и т. д.), материальных ресурсов

(основных и вспомогательных материалов, комплектующих изделий и т.п.), затраты

на оплату труда (заработная плата с начислениями) и др.

Последний этап временного анализа – последующий анализ

осуществляется, как правило, по истечении отчетного периода, например, года. На

нем подводится итог деятельности за период. Выявляются причины и факторы как

негативных, так и позитивных результатов для их избежания в дальнейшем.

Комплексный итоговый проектный анализ необходимо разделить на

этапы – контрольные точки. Это позволит своевременно выявить негативные

ситуации и тенденции и избежать повышения издержек фирмы и риска банкротства.

С точки зрения объекта проектный анализ качества изделий может

характеризовать различные его стороны. Тогда состав анализа будет, например,

следующим[3]:

1. Коммерческий.

2. Технический.

3. Организационный.

4. Социальный.

5. Экологический.

6. Экономический.

Эти виды должны обязательно присутствовать при анализе качества

новой продукции. Они позволяют увидеть ее с различных сторон и позиций.

Например:

- со стороны

возможности сбыта и потребности в нем рынка;

- с позиции его

технических преимуществ и выгоды по сравнению с аналогами или его технической

новизны;

- с точки зрения

возможности его организационного осуществления;

- с позиции его

социальной значимости для данного предприятия, потребителя, региона, отрасли и

государства в целом;

- со стороны

экологических последствий осуществления данного проекта для региона, в котором

располагается предприятие-производитель, или потребителей новой продукции;

- с точки зрения

его экономической выгоды для производителя и потребителя.

Подобный анализ проводится с помощью количественных и

качественных, формальных и неформальных методов и приемов, свойственных каждому

конкретному виду.

В организационном, социальном и экологическом широко

используется качественный подход и неформальные методы. Это не исключает

применение расчетных приемов для вычисления необходимых показателей и

графического метода.

Коммерческий и технический виды анализа базируются на сочетании

качественного и количественного подходов с применением и неформальных, и

формальных методов, а также графического.

В экономическом анализе, основанном преимущественно на методах

количественного анализа, широко используется качественный подход, т. е. в нем

сочетаются как формальные, так и неформальные методы с преимуществом первых.

Для иллюстрации результатов и в качестве средства сравнительного анализа широко

применяется графический метод.

Наличие и сочетание подходов и методов

зависит от ряда причин. Основными из них являются[4]: цели и

задачи анализа, наличие и особенности информационной базы анализа, наличие

технической базы и программного обеспечения.

Знание особенностей методического обеспечения анализа позволит

до его начала подобрать персонал соответствующего профессионального уровня,

подготовить техническую базу, ее программное обеспечение и иной инструментарий,

без которого невозможна всесторонняя разработка нового качественного,

особенного сложного в техническом отношении инновационного изделия и его

технико-экономического обоснования.

2. Источники и способы финансирования

инвестиционных проектов

Система

финансирования инвестиционного процесса складывается из органического единства

источников, методов и форм финансирования инвестиционной деятельности. В

современных условиях основными источниками финансирования инвестиций являются[5]:

- чистая прибыль предприятия;

- амортизационные отчисления;

- внутрихозяйственные резервы

и другие средства предприятия;

- денежные средства,

аккумулируемые кредитно-банковской системой;

- кредиты и займы

международных организаций и иностранных инвесторов;

- средства, полученные от

эмиссии ценных бумаг;

- внутрисистемное целевое

финансирование (поступление средств на конкретные цели от вышестоящей

организации);

- средства бюджетов различных

уровней;

- другие.

Источники

средств, используемые предприятием для финансирования своей инвестиционной

деятельности, принято подразделять на собственные, заемные и привлеченные.

К

собственным источникам финансирования инвестиций относятся: прибыль,

амортизационные отчисления, внутрихозяйственные резервы, средства,

выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных

бедствий и др.

К заемным

источникам относятся: кредиты банков и кредиты организаций; эмиссия облигаций;

целевой государственный кредит; налоговый инвестиционный кредит; инвестиционный

лизин, инвестиционный селенг.

К

привлеченным средствам относятся: эмиссия обыкновенных акций; эмиссия

инвестиционных сертификатов; взносы инвесторов в уставной фонд; безвозмездно

предоставленные средства и др.

По степени генерации риска источники можно классифицировать на генерирующие риск и

безрисковые.

К

безрисковым источникам финансирования относят: нераспределенную прибыль;

амортизационные отчисления; фонды развития потребительской кооперации (для

организаций потребительской кооперации); внутрисистемное целевое финансирование

(поступление средств на конкретные цели от вышестоящих организаций

нижестоящим).

К

источникам, генерирующим риск, относят: заемные источники (привлечение этих

источников увеличивает финансовый риск предприятия, так как их привлечение

связано с безусловным обязательством возвратить долг в установленный срок с

уплатой процента за пользование); эмиссию обыкновенных акций (использование

данного источника связано с акционерным риском). Источники финансирования

инвестиций классифицируются и по другим признакам (рис. 1).[6]

Рис. 1. Источники финансирования реальных инвестиций

Способ финансирования инвестиций – это механизм привлечения

инвестиционных ресурсов с целью финансирования инвестиционного процесса.[7]

В научной

литературе выделяются следующие основные способы финансирования инвестиций[8]:

- самофинансирование;

- эмиссия акций;

- кредитное финансирование;

- лизинг;

- смешанное финансирование;

- проектное финансирование.

В

российской практике наибольшее распространение получили такие методы, как

самофинансирование, кредитное финансирование, государственное финансирование и

смешанное.

Рассмотрим

сущность некоторых методов и форм финансирования инвестиций более подробно.

Самофинансирование

Самофинансирование

используется, как правило, при реализации небольших инвестиционных проектов. В

основе этого метода лежит финансирование исключительно за счет собственных

(внутренних) источников (чистой прибыли, амортизационных отчислений и

внутрихозяйственных резервов).

Величина

чистой прибыли в части, направляемой на производственное развитие, как

источника финансирования инвестиций зависит от многих факторов:

- объема реализации продукции;

- цены реализации единицы

продукции;

- себестоимости единицы

продукции;

- ставки налога на прибыль;

- политики распределения

прибыли на потребление и развитие.

Существенное

влияние на способность к самофинансированию оказывают амортизационные

отчисления. Их величина на предприятии зависит от следующих факторов:

- первоначальной или

восстановительной стоимости основных производственных фондов;

- видовой структуры основных

производственных фондов (ОПФ). Чем больше доля активной части ОПФ, тем больше

величина амортизационных отчислений;

- возрастной структуры ОПФ.

Чем моложе структура, тем больше величина амортизационных отчислений;

- амортизационной политики

предприятия и др.

Сущность

амортизационной политики предприятия определяется, прежде всего тем, для каких

целей использует предприятие свои амортизационные отчисления, какие применяет

способы исчисления амортизационных отчислений, использует ли льготы в области

ускоренного списания стоимости ОПФ (ускоренную амортизацию).

Кредитное финансирование

Кредитное

финансирование может выступать в следующих формах:

- кредит;

- облигационные займы;

- привлечение заемных средств

населения (для организаций потребительской кооперации).

Под

кредитом понимается ссуда в

денежной или товарной форме на условиях возвратности и обычно с уплатой

процента.

Кредиты как

источники финансирования инвестиционных проектов имеют как положительные, так и

отрицательные стороны. К положительным

можно отнести:

- высокий объем возможного их

привлечения;

- значительный внешний

контроль за эффективностью их использования.

Отрицательные

же составляют:

- сложность привлечения и

оформления, необходимость предоставления соответствующих гарантий или залога

имущества;

- повышение риска банкротства

в связи с несвоевременностью погашения полученных ссуд и потерь части прибыли

от инвестиционной деятельности в связи с необходимостью уплаты ссудного

процента.

Акционерное финансирование

Привлечение

инвестиционных ресурсов в рамках данного метода осуществляется посредством

дополнительной эмиссии обыкновенных акций.

Кредит как

метод финансирования инвестиций на практике используют чаще. Причина состоит в

том, что при частом применении акционирования как метода финансирования

инвестиций может возникнуть ряд препятствий, которые ограничивают его

применение на практике. Первое препятствие состоит в том, что инвестиционные

ресурсы акционерное общество получает лишь по завершении размещения выпуска

акций, а такое размещение, во-первых, требует времени, а во-вторых, выпуск не

всегда размещается в полном объеме. Второе препятствие использования акционирования

в качестве используемого источника финансирования инвестиций состоит в том, что

обыкновенная акция – это не долговая, а долевая ценная бумага. Так, принятие

решения о дополнительной эмиссии может привести к размыванию пропорциональных

долей участия прежних акционеров в уставном капитале и уменьшению доходов

прежних акционеров. Это происходит по той причине, что дополнительная эмиссия

обыкновенных акций ведет к увеличению уставного капитала, что, в свою очередь,

может увеличивать количество акционеров и уменьшать размер дивиденда на акцию.

Подобная перспектива вызывает опасения у прежних акционеров, а свои опасения

акционеры выражают продажей акций. Чтобы избежать подобной ситуации в уставе

акционерного общества, может предусматриваться преимущественное право на

покупку «новых» акций «старыми» акционерами. При реализации такого права

акционер может купить акции нового выпуска в размере, пропорциональном его

фактической доле в капитале акционерного общества.

Однако

акционирование как метод финансирования инвестиций обладает рядом достоинств:

- при больших объемах эмиссии

низкая цена привлекаемых средств;

- выплаты за пользование

привлеченными ресурсами не носят безусловный характер, а выплачиваются в

зависимости от финансового результата акционерного общества;

- использование привлеченных

инвестиционных ресурсов не ограниченно по срокам.

Эмиссия привилегированных акций

Эмиссия привилегированных акций как форма акционирования связана с выплатой держателям

акций фиксированного процента, который не зависит от результатов хозяйственной

деятельности акционерного общества. Установлено, что номинальная стоимость

выпущенных привилегированных акций должна быть не более 25% от уставного

капитала общества. Этот источник финансирования инвестиций является более

дорогим по сравнению с эмиссией обыкновенных акций, так как по

привилегированным акциям выплата дивидендов акционерам обязательна.

Государственное финансирование

Государственное

финансирование инвестиций в России может осуществляться в следующих формах:[9]

- финансовая поддержка

высокоэффективных инвестиционных проектов;

- финансирование в рамках

целевых программ;

- финансирование проектов в

рамках государственных внешних заимствований.

Смешанное финансирование

Данный

метод финансирования инвестиций довольно распространен на практике и

предполагает одновременное использование не одного, а нескольких методов

финансирования. Например, наряду с акционированием может использоваться

кредитование. При смешанном финансировании необходимо контролировать долю

собственных источников финансирования инвестиций.

Для

определения доли собственных средств в общем объеме инвестиций можно

использовать коэффициент самофинансирования (Ксы):

, (1)

, (1)

где СС –

собственные средства предприятия (чистая прибыль и амортизационные

отчисления); И – общая сумма инвестиций.

Рекомендуемое значение показателя не ниже 0,51 (51%). При

более низком значении (например, 0,49) предприятие утрачивает финансовую

независимость по отношению к внешним источникам финансирования (заемным и привлеченным

средствам).[10]

3. Оценка эффективности инвестиционного проекта

Задание

6

ОАО «Хабаровский МЖК» предполагает внедрить в

производство новую линию по расфасовке масла и маргарина, которая отвечает

самым высоким требованиям по экономических и гигиеническим характеристикам.

Затраты на приобретение и монтаж линии составят 120 тыс. у.е. Затраты на обучение

обслуживающего персонала – 5 тыс. у.е. Увеличение объемов реализации приведет к

дополнительным вложениям в оборотные средства на 15 тыс. у.е.

Новая технологическая линия обеспечит производство 50

тонн масла и 125 тонн маргарина ежегодно. Цена за масло в первый год составляет

2 у.е./ кг, и ожидается ежегодный ее рост на 0,3 у.е. Цена за маргариновую

продукцию составляет 0,8 у.е./ кг, и ожидается ее рост на 0,2 у.е. ежегодно.

Затраты на сырьё составят в 1-й год 20 тыс. у.е.

и будут ежегодно возрастать на

10%.

Затраты на оплату труда персонала, обслуживающего

технологическую линию составят, 50 тыс. у.е., и предполагается снижение этих

затрат на 5% ежегодно. Прочие расходы составят 2 тыс. у.е. в год.

Продолжительность жизненного цикла проекта составляет

5 лет (срок службы технологической линии). Амортизация осуществляется ускоренно

в течение 3-х лет равными долями.

Условную ликвидацию проекта отнести на последний год.

Рыночная ликвидационная стоимость технологической линии составит 10% от рыночной

стоимости через 5 лет. Затраты на ликвидацию

составят 3% от рыночной

стоимости.

На приобретение технологической линии предполагается

взять долгосрочный кредит под 35% годовых

сроком на 5 лет. Возврат кредита осуществляется равными частями, начиная со второго года.

В расчетах считать, что монтаж линии осуществляется

одномоментно в начале 1-го года. Все расчеты с кредиторами – в конце

соответствующего года.

Норма дохода на капитал – 25% (Ен = 0,25). Ставка

налогообложения – 24%.

Какое решение Вы примете об эффективности внедрения

новой технологической линии по расфасовке продукции, если учетная банковская

ставка на момент принятия решения составит 18%?

Решение.

3.1. Коммерческая оценка инвестиционного проекта

Коммерческая эффективность инвестиционного проекта

(финансовое обоснование) характеризуется соотношением финансовых затрат и результатов,

обеспечивающих требуемую норму доходности.

Эффективность инвестиционного

проекта оценивается в течение расчетного периода, охватывающего временной

интервал от начала проекта до его прекращения. По условию задания временной интервал составляет 5 лет (срок службы технологической

линии).

При осуществлении проекта выделяется три вида

деятельности: инвестиционная (1), операционная (2), и финансовая (3).

Поток реальных денег (Ф(t)) – разность между притоком

(П(t)) и оттоком (О(t)) денежных средств от

инвестиционной и операционной деятельности в каждом периоде (t)

осуществления проекта (на каждом шаге расчета):

Ф(t)=[(П1(t) - О1(t)) +

(П2(t) – O2(t))] = Ф1(t)+Ф2(t), (2)

где П1(t), O1(t) – приток и отток от

инвестиционной деятельности;

П2(t), O1(t) – приток и отток от

операционной деятельности.

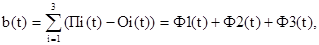

Сальдо реальных денег (b(t)) – разность между притоком

(П(t)) и оттоком (О(t)) денежных средств от всех

трех видов деятельности (инвестиционной, операционной и финансовой),

рассчитываемое также на каждом шаге:

(3)

(3)

где i – вид деятельности;

Пi(t),Oi(t) – приток и отток по i-му

виду деятельности.

Расчет потока реальных денег от различных видов

деятельности представим в виде таблиц:

· от инвестиционной

деятельности - в таблице 1;

· от операционной деятельности

- в таблице 2;

· от финансовой деятельности -

в таблице 5.

Для расчета потока реальных денег от различных

видов деятельности рассчитаем чистый поток реальных денег на стадии ликвидации

(таблица 6).

Учет инфляции при расчетах осуществим путем вычисления

всех элементов в прогнозных ценах.

Таблица

1 - Расчет потоков реальных денег от инвестиционной деятельности, тыс. у.е.

|

№

строк

|

Наименование

показателя

|

|

1

год

|

2

год

|

3

год

|

4

год

|

5

год

|

|

1

|

Земля

|

З

|

−

|

−

|

−

|

−

|

−

|

|

П

|

−

|

−

|

−

|

−

|

−

|

|

2

|

Здания и

сооружения

|

З

|

−

|

−

|

−

|

−

|

−

|

|

П

|

−

|

−

|

−

|

−

|

−

|

|

3

|

Машины оборудование

и передаточные устройства

|

З

|

-125

|

−

|

−

|

−

|

−

|

|

П

|

−

|

−

|

−

|

−

|

8,85

|

|

4

|

Нематериальные

активы

|

З

|

−

|

−

|

−

|

−

|

−

|

|

П

|

−

|

−

|

−

|

−

|

−

|

|

5

|

Итого:

вложения в основной капитал

|

З

|

-125

|

−

|

−

|

−

|

−

|

|

П

|

−

|

−

|

−

|

−

|

−

|

|

6

|

Прирост

оборотного капитала

|

З

|

-15

|

−

|

−

|

−

|

−

|

|

П

|

−

|

−

|

−

|

−

|

−

|

|

7

|

Всего

инвестиций

|

|

-140

|

-

|

-

|

-

|

8,85

|

Под знаком «З» обозначаются затраты (на приобретение

активов и увеличение оборотного капитала), учитываемые со знаком «минус»; «П» -

поступления (от продажи и уменьшения оборотного капитала), учитываемые со

знаком «плюс».

При этом строка (5) = (1) + (2) + (3) + (4)

Ф1(t) = строка (7) = (5) + (6)

Таблица

2 - Расчет потоков реальных денег от операционной

деятельности

|

№

строк

|

Наименование показателей

|

Значения показателя по шагам

расчета

|

|

1 год

|

2 год

|

3 год

|

4 год

|

5 год

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1

|

Объем продаж, тонн

|

125

|

125

|

125

|

125

|

125

|

|

2

|

Цена

|

-

|

-

|

-

|

-

|

-

|

|

3

|

Выручка от реализации, y.e.

|

160

|

190

|

220

|

250

|

280

|

|

|

|

|

Продолжение таблицы 2

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

4

|

Внереализационные расходы

|

-

|

-

|

-

|

-

|

-

|

|

5

|

Переменные затраты, тыс. у.е.

|

70

|

70

|

69

|

69

|

70

|

|

|

сырье

|

20

|

22

|

24

|

27

|

29

|

|

|

оплата

труда произв. Рабочих

|

50

|

48

|

45

|

43

|

41

|

|

6

|

Постоянные затраты, тыс. у.е.

|

2

|

2

|

2

|

2

|

2

|

|

7

|

Амортизация зданий

|

-

|

-

|

-

|

-

|

-

|

|

8

|

Амортизация оборудования, тыс. у.е.

|

40

|

40

|

40

|

-

|

-

|

|

9

|

Проценты по кредитам, тыс. у.е.

|

42

|

34

|

25

|

17

|

8

|

|

|

Выплата

основной суммы долга

|

24

|

24

|

24

|

24

|

24

|

|

|

Остаток

суммы кредита на нач. периода

|

120

|

96

|

72

|

48

|

24

|

|

10

|

Прибыль

до вычета налогов, тыс. у.е.

|

48

|

79

|

109

|

179

|

208

|

|

11

|

Налоги и сборы, %

|

24

|

24

|

24

|

24

|

24

|

|

12

|

Проектируемый

чистый доход, тыс. у.е.

|

36

|

60

|

83

|

136

|

158

|

|

13

|

Амортизация, тыс. у.е.

|

40

|

40

|

40

|

-

|

-

|

|

14

|

Чистый приток от операций, тыс.

у.е.

|

76

|

100

|

123

|

136

|

158

|

Расчет выручки от реализации

произведен в таблице 3.

Таблица

3 - Расчет выручки от реализации продукции

|

№

строк

|

Наименование показателей

|

Значения показателя по шагам

расчета

|

|

1 год

|

2 год

|

3 год

|

4 год

|

5 год

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1

|

Объем продаж (тонн), в т.ч.:

|

125

|

125

|

125

|

125

|

125

|

|

1.1

|

масло

|

50

|

50

|

50

|

50

|

50

|

|

1.2

|

маргарин

|

75

|

75

|

75

|

75

|

75

|

|

2

|

Цена (y.e.):

|

|

|

|

|

|

|

2.1

|

масло

|

2,0

|

2,3

|

2,6

|

2,9

|

3,2

|

|

2.2

|

маргарин

|

0,8

|

1,0

|

1,2

|

1,4

|

1,6

|

|

3

|

Выручка от реализации (y.e.), в

т.ч.:

|

160

|

190

|

220

|

250

|

280

|

|

3.1

|

масло

|

100

|

115

|

130

|

145

|

160

|

|

3.2

|

маргарин

|

60

|

75

|

90

|

105

|

120

|

К переменным расходам (строка (5)) отнесены затраты на

сырье и оплату труда персонала, обслуживающего технологическую линию.

К постоянным расходам (строка (6)) отнесены прочие

расходы.

Расчеты выплат процентов по кредитам представлены в

таблице 4.

строка (10) по проекту в целом = (3) + (4) – (5) – (6)

– (7) – (8)

строка (10) для реципиента =

(3) + (4) – (5) – (6) – (7) – (8) – (9)

При этом строка (12) =

(10) – (11)

строка (13) = (7) + (8)

Ф2(t) = строка (14) = (12) +

(13)

Таблица

4 – Расчет выплат по кредиту, тыс. у.е.

|

№ строк

|

Наименование показателей

|

Значения показателя по шагам

расчета

|

|

1

год

|

2

год

|

3

год

|

4

год

|

5

год

|

|

1

|

Объем

продаж (тонн), в т.ч.:

|

125

|

125

|

125

|

125

|

125

|

|

1.1

|

масло

|

50

|

50

|

50

|

50

|

50

|

|

1.2

|

маргарин

|

75

|

75

|

75

|

75

|

75

|

|

2

|

Цена

(y.e.):

|

|

|

|

|

|

|

2.1

|

масло

|

2

|

2,3

|

2,6

|

2,9

|

3,2

|

|

2.2

|

маргарин

|

0,8

|

1

|

1,2

|

1,4

|

1,6

|

|

3

|

Выручка

от реализации (y.e.), в т.ч.:

|

160

|

190

|

220

|

250

|

280

|

|

3.1

|

масло

|

100

|

115

|

130

|

145

|

160

|

|

3.2

|

маргарин

|

60

|

75

|

90

|

105

|

120

|

|

4

|

Внереализационные

расходы

|

0

|

0

|

0

|

0

|

0

|

|

5

|

Переменные

затраты (тыс. у.е.), в т.ч.:

|

70

|

70

|

69

|

69

|

70

|

|

|

сырье

|

20

|

22

|

24

|

27

|

29

|

|

|

оплата

труда произв. Рабочих

|

50

|

48

|

45

|

43

|

41

|

|

6

|

Постоянные

затраты, тыс. у.е.

|

2

|

2

|

2

|

2

|

2

|

|

7

|

Амортизация

зданий

|

0

|

0

|

0

|

0

|

0

|

|

8

|

Амортизация

оборудования, тыс. у.е.

|

40

|

40

|

40

|

0

|

0

|

|

1

|

Проценты по

кредиту

|

42

|

34

|

25

|

17

|

8

|

|

2

|

Основная сумма долга

|

24

|

24

|

24

|

24

|

24

|

|

3

|

Остаток суммы кредита на начало

периода

|

120

|

96

|

72

|

48

|

24

|

Таблица

5 – Расчет потоков реальных денег от финансовой

деятельности,

тыс. у.е.

|

№

строк

|

Наименование

показателей

|

Значения

показателя по шагам расчета

|

|

1

год

|

2

год

|

3

год

|

4

год

|

5

год

|

|

1

|

Собственный

капитал

(акции,

субсидии и др.)

|

-

|

-

|

-

|

-

|

-

|

|

2

|

Краткосрочные

кредиты

|

-

|

-

|

-

|

-

|

-

|

|

3

|

Долгосрочные

кредиты

|

120

|

-

|

-

|

-

|

-

|

|

4

|

Погашение

задолженности по кредитам

|

-24

|

-24

|

-24

|

-24

|

-24

|

|

5

|

Выплата

дивидендов

|

-

|

-

|

-

|

-

|

-

|

|

6

|

Сальдо

финансовой деятель-ности

|

96

|

-24

|

-24

|

-24

|

-24

|

При этом для проекта в

целом:

Ф3(t) = строка (6) = (1) + (2) +

(3) - (4)

а для свободных средств

реципиента:

Ф3(t) = строка (6) = (1) + (2) +

(3) - (4) - (5)

Таблица 6 - Расчет

ликвидационной стоимости

|

№ строк

|

Наименование

|

Земля

|

Здания и т.д.

|

Машины, оборудование

|

Всего

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1

|

Рыночная стоимость

|

-

|

-

|

12

|

12

|

|

2

|

Затраты (табл. 1)

|

-

|

-

|

120

|

120

|

|

3

|

Начислено амортизации

|

нет

|

-

|

120

|

120

|

|

4

|

Балансовая стоимость в 5-ом году

|

-

|

-

|

0

|

0

|

|

5

|

Затраты при ликвидации

|

-

|

-

|

0,36

|

0,36

|

|

6

|

Доход от прироста стоимости

капитала

|

-

|

нет

|

нет

|

нет

|

|

7

|

Операционный доход (убытки)

|

нет

|

-

|

11,64

|

11,64

|

|

8

|

Налоги

|

-

|

-

|

2,79

|

2,79

|

|

9

|

Чистая ликвидационная стоимость

|

-

|

-

|

8,85

|

8,85

|

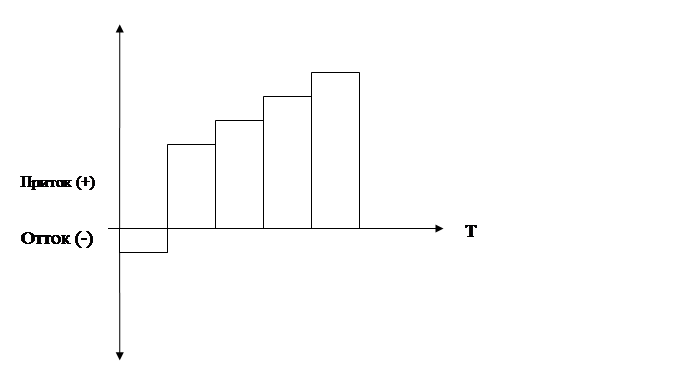

В диаграмме «Cash flow» (CF) на рис.2 представлены денежные потоки по инвестиционной

и операционной деятельности.

CF = [чистая прибыль по проекту +

амортизация] – капитальные затраты (4)

Рис. 2. Диаграмма «Cash flow»

3.2. Экономическая

оценка инвестиционного проекта

Сравнение различных инвестиционных

проектов (или вариантов проекта) и выбор лучшего из них рекомендуется

производить с использованием следующих показателей экономической эффективности:

Чистый доход предприятия от реализации инвестиционного

проекта представляет собой разницу между поступлениями (притоком средств) и

выплатами (оттоком средств) предприятия в процессе реализации проекта

применительно к каждому интервалу планирования. [11]

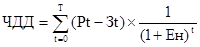

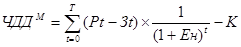

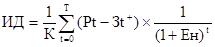

Чистый дисконтированный доход (ЧДД) –

определяется как сумма текущих эффектов за весь расчетный период, приведенная к

начальному шагу, или как превышение интегральных результатов над интегральными

затратами. Если в течение расчетного периода не происходит инфляционного

изменения цен или расчет производится в базисных ценах, то ЧДД, для постоянной

нормы дисконта вычисляется по формуле

, (5)

, (5)

где Pt – результаты, достигаемые на t-м шаге расчета;

Зt – затраты, осуществляемые на том же шаге;

Т –

горизонт расчета.

Рt –

Зt = Ф1+Ф2+Ф3

ЧДД

= (76+96-140)/(1+0,25)+(100-24)/(1+0,25)2+(123-24)/(1+0,25)3+(136-24)/(1+0,25)4+(158-24+8,85)/(1+0,25)5

= 26 + 49 + 51 + 46 + 47 = 218 (тыс. у.е.)

Проект

является эффективным при данной норме дисконта.

Учитывая,

что на момент принятия решения об эффективности проекта учетная банковская

ставка составляет 18 %, то при ней ЧДД составит:

ЧДД

= (76+96-140)/(1+0,18)+(100-24)/(1+0,18)2+(123-24)/(1+0,18)3+(136-24)/(1+0,18)4+(158-24+8,85)/(1+0,18)5

= 27 + 55 + 60 + 58 + 62 = 262 (тыс. у.е.)

При

норме дохода на капитал в 25% ЧДД проекта составляет 218 тыс. у.е., при учетной

банковской ставке в 18% − ЧДД 262 тыс. у.е. Это говорит о том, что

инвестор может вложить деньги в банк и получить доход на 20% больше.

В модифицированной форме расчета ЧДД

из состава Зt исключают

капитальные вложения. Их обозначают через:

Кt – капиталовложения на t-м шаге;

К – сумма дисконтированных

капиталовложений, т.е.

, (6)

, (6)

где Зt –

затраты на t-м шаге при условии, что в них не входят капитальные

вложения.

Тогда формула записывается в виде

(7)

(7)

К = -140 + 8,85/(1+0,25)5 = - 137 (тыс.

у.е.)

ЧДДм = (76+96)/(1+0,18)+(100-24)/(1+0,18)2+(123-24)/(1+0,18)3+(136-24)/

/(1+0,18)4+(158-24)/(1+0,18)5 – 137 = 138 + 49 + 51 + 46

+ 44 – 137 = 190 (тыс. у.е.)

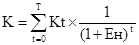

Индекс доходности представляет собой отношение суммы

приведенных эффектов к величине капиталовложений:

. (8)

. (8)

ИД = 1/137*(138

+ 49 + 51 + 46 + 44) = 2,4

ИД > 1, следовательно, проект эффективен.

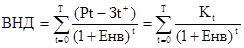

Внутренняя норма доходности (ВНД) представляет собой

ту норму дисконта (Евн), при которой величина приведенных эффектов равна приведенным

капиталовложениям:

. (9)

. (9)

ЧДД при Е=200% = 25 (тыс. у.е.)

ЧДД при Е=500% = 8 (тыс. у.е.)

ЧДД при Е=1000% = 4 (тыс. у.е.)

ЧДД при Е=7000% = 0 (тыс. у.е.)

ВНД принимает значение (7000%),

которое намного превышает норму дохода на капитал (25%). Значит, инвестиции в

проект оправданы.

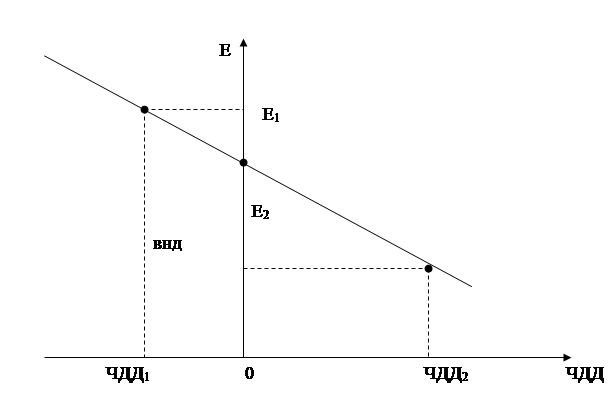

Графический метод определения

ВНД

Графический метод определения

ВНД

Рис. 3. Зависимость ЧДД от

нормы дисконта

Срок окупаемости

инвестиций представляет собой

минимальный временной промежуток, измеряемый в месяцах, кварталах или годах,

начиная с которого первоначальные вложения и другие затраты, связанные с реализацией

инвестиционного проекта, покрываются суммарными результатами от его

осуществления. [12]

. (10)

. (10)

1/2,4 = 0,42

1/2,4 = 0,42

Проект

начнет окупаться через 5 месяцев.

Проект

по внедрению в производство новой линии по расфасовке масла и маргарина

является эффективным по следующим показателям:

•

чистый дисконтированный доход > 0;

•

внутренняя норма доходности > Ен;

•

индекс доходности > 1;

•

проект начнет окупаться в первый год.

Список литературы

1.

Золотогорев В.Т. Инвестиционное проектирование. - Минск:

Экоперспектива, 2003. – 205 с.

2.

Алексеева М.М. Планирование деятельности фирмы. - М.: Финансы

и статистика, 2004. – 281 с.

3. Бланк И. А. Управление

инвестициями предприятия. – Киев: Ника-Центр, 2003. – 308 с.

4. Бочаров В. В. Инвестиционный

менеджмент. Краткий курс. – СПб.: Питер, 2002. – 160 с.

5. Инвестиционная

деятельность в России / Матерев И.С. и др. – М.: ТЕИС, 2001. – 310 с.

6. Сергеев

И.В., Веретенникова И.И. Экономика организаций (предприятий): учеб. / под ред.

И.В. Сергеева. – 3-е изд., перераб. и доп. – М.: ТК Велби, Изд-во Проспект,

2006. – 560 с.

7. Управление

инвестициями: В 2-х т. Т. 1./ В.В. Шеремет, В.М. Павлюченко, В.Д. Шапиро и др.

– М.: Высшая школа, 1998. – 416 с.

8. Bopoнцовский А. В. Инвестиции и финансирование: Методы оценки и обоснования. – СПб.: Изд-во СПб ун-та, 2000. – 250 с.

9. Колтынюк

Б.А. Инвестиции. Учебник. – СПб.: Изд-во Михайлова В.А., 2003. - 848 с.

10.

Методические рекомендации по оценке эффективности инвестиционных

проектов и их отбору для финансирования. Официальное издание. – М., Центр

экономики и маркетинга, 1997. – 105 с.

[1] Золотогорев В.Т. Инвестиционное

проектирование. - Минск: Экоперспектива, 2003. – С. 10.

[2] Алексеева М.М. Планирование деятельности

фирмы. - М.: Финансы и статистика, 2004. – С. 23.

[3] Бланк И. А. Управление инвестициями

предприятия. – Киев: Ника-Центр, 2003. – С. 66.

[4] Бочаров В. В. Инвестиционный менеджмент.

Краткий курс. – СПб.: Питер, 2002. – С. 15.

[5]

Инвестиционная деятельность в России / Матерев И.С. и др. – М.: ТЕИС, 2001. –

С. 46-49.

[6]

Сергеев И.В., Веретенникова И.И. Экономика организаций (предприятий): учеб. /

под ред. И.В. Сергеева. – 3-е изд., перераб. и доп. – М.: ТК Велби, Изд-во

Проспект, 2006. – С. 219.

[7]

Управление инвестициями: В 2-х т. Т. 1./ В.В. Шеремет, В.М. Павлюченко, В.Д.

Шапиро и др. – М.: Высшая школа, 1998. –

С. 245.

[8] Bopoнцовский А. В. Инвестиции и финансирование:

Методы оценки и обоснования. –СПб.: Изд-во СПб ун-та, 2000. – С. 78.

[9]

Колтынюк Б.А. Инвестиции. Учебник. – СПб.: Изд-во Михайлова В.А., 2003. – С. 456.

[10]

Методические рекомендации по оценке эффективности инвестиционных проектов и их

отбору для финансирования. Официальное издание. – М., Центр экономики и

маркетинга, 1997. – С. 84.

[11] Экономика фирмы / О. И. Волков, В.

К. Скляренко, В. М. Прудников, Е. П. Моргунова. – М.: ИНФРА-М. 2000. − С. 85

[12]

Ковалев В. В. Методы оценки

инвестиционных проектов. – М.: Финансы и статистика, 2003. – С. 62