Содержание

Содержание. 2

Введение. 3

1.Финансовое управление

компанией: сущность, цель, задачи и принципы организации. 4

2.Функции финансовой службы

компании. 8

3.Виды организационной

структуры финансового менеджмента на предприятии и её результативность. 13

Заключение. 19

Список литературы.. 20

Приложение 1. 21

Введение

Управление

производством есть способ целенаправленного воздействия на него, оно имеет большое значение в

благополучии общества.

Открывая

свое дело, предприниматель должен понимать, что его нельзя организовать, не

имея финансового капитала, т.е. денежных средств, т.к. платежеспособность

хозяйственного субъекта определяется рациональной организацией финансов.

Финансовый

менеджмент в условиях рыночных отношений можно рассматривать как самостоятельную

форму предпринимательской деятельности. Он представляет собой процесс выработки

цели управления финансами и осуществления воздействия на них с помощью методов

и рычагов финансового механизма.

Смысл понятия «менеджмент»

весьма многогранен. В общем виде его можно определить как систему принятия и реализации решений, направленных на достижение

оптимального, наилучшего из возможных, варианта использования материальных,

трудовых и финансовых ресурсов фирмы. Менеджеры – это наемные работники, которые за плату занимаются организацией деятельности

фирмы с целью получения ею прибыли.

Одно

из главных, если не центральное отличие менеджмента от прежних способов организации

коллективных действий – в том, что менеджмент в принципе не дает идеальной

организации и идеальных, единственно правильных, «самых лучших» методов,

пригодных на все случаи жизни – того, что американцы называют «the best way».

Организация

и методы управления строятся в соответствии с целями, стратегией и задачами

предприятия или учреждения. Меняются цели и стратегия – меняются конкретные

задачи – меняются организация и методы. В отличие от всех предыдущих способов

управления коллективными действиями, в менеджмент встроено постоянное

обновление.

Именно

поэтому изучение вопросов финансового менеджмента является актуальной темой.

1.Финансовое управление компанией: сущность, цель, задачи и

принципы организации

Объектом

управления в финансовом управлении является совокупность, условий существования

денежного оборота, кругооборота стоимости, движения финансовых ресурсов и:

финансовых отношений между хозяйствующими субъектами и их подразделениями в

хозяйственном процессе.

Субъект

управления - это специальная группа людей (финансовая дирекция как аппарат

управления, финансовый менеджер как управляющий), которая посредством различных

форм управленческого воздействия осуществляет целенаправленное функционирование

объекта.

Воздействие

субъекта на объект управления в рамках целостной системы управления

осуществляется в соответствии с- функциональной

моделью финансового управления.

Таким

образом, комплекс финансовых задач выступает объектом финансового управления, а

функциональные секции составляю основу функционирования финансового механизма

управления, который подразумевает постоянное формирование и регулирование

плановой и аналитической информации о финансовых показателях и процессах. Более

того, финансовое планирование и анализ выделены в самостоятельные участки

финансовой работы, а текущая и оперативная финиковая работа, а свою очередь,

базируется на планировании в анализе.

Необходимо

выделить три основных аспекта управления финансами, определяющих основные

функции финансового управления:

1.Организационный

аспект, или создание финансово-правовых условий для финансового менеджмента.

2. Выбор конечных финансовых показателей прибыли и

рентабельности в качестве критерия управленческих решений.

3.

Перманентный контроль эффективности любой положительной деятельности, в частности,

через баланс доходов и расходов.

Финансовый

менеджмент как экономический орган управления хозяйствующего субъекта

представляет собой часть аппарата управления, часть руководства этим хозяйствующим субъектом. Таким

аппаратом управления может быть финансовая дирекция во главе с финансовым

менеджером.

Финансовая

дирекция является одной из центральных служб аппарата управления, создаваемых

правлением или дирекцией

хозяйствующего субъекта. Её подразделения выполняют следующие основные

функции:

- обеспечивают финансовую деятельность

использование финансовых ресурсов, получение прибыли и т. п.) хозяйствующего

субъекта и его подразделений.

- разрабатывают финансовую программу развития

хозяйствующего субъекта и его подразделений;

- определяют инвестиционную, кредитную,

валютную политику; О устанавливают сметы

расходов финансовых средств для всех подразделений хозяйствующего субъекта;

- разрабатывают планы финансовых мероприятий,

финансовые планы хозяйствующего субъекта и его подразделений, в том

числе финансовый бизнес-план;

- осуществляют страхование от финансовых рисков,

залоговые, трастовые лизинговые и другие финансовые операции;

- анализируют

финансово-коммерческую

деятельность и валютную самоокупаемость хозяйствующего

субъекта и его подразделений;

- ведут бухгалтерский

и статистический в

области финансов учет, составляют

баланс предприятия.

В управлении

финансовой деятельностью главное действующее лицо - финансовый

менеджер. Финансовый менеджер - профессиональный специалист, который

осуществляет квалифицированное руководство финансовой деятельностью

хозяйствующего субъекта.

Таким

образом, на первый план при формировании цивилизованного финансового управления

в компании выходит разработка самой технологии постановки внутрифирменного

управления. Эта работа включает в себя следующий комплекс мероприятий[1]:

1.

Перестройка механизма управления всего предприятия с учетом требований

финансовой прозрачности. Например, для крупных предприятий и холдингов наиболее

эффективной системой является бюджетирование.

2.

Разработка адекватной этим требованиям структуры управления с разделением

производства на бизнес единицы.

3.

Организация работы финансовой службы таким образом, чтобы была возможность

получать информацию по всем направлениям работ:

- по

объектам финансового управления;

- по

управленческим процессам (планирование, анализ, прогноз);

- по

финансовым потокам.

4. Разработка стандартов управленческого учёта

предприятия в целом и для каждого звена в отдельности: формы отчетности, сроки,

систему информационных потоком, документооборота и т.д.

Особенно

важно достичь сопряжения управленческою финансового учета и бухгалтерского,

поскольку основным источником фактической финансовой информации является

бухгалтерия предприятия.

Цель этого

типа - обеспечить оперативное поступление и обобщение необходимой финансовой

информации согласно требованиям, определенным в ходе работ по 3-му этапу.

5.

Автоматизация с помощью современных компьютерных технологий и программного

обеспечения отмеченных выше мероприятий.

Таким

образом, финансовый менеджер обязан обращать внимание на степень использования

этих активов предприятия.

Финансовый

менеджмент нельзя назвать эффективным, если даже при осуществлении успешной

текущей инвестиционной деятельности не уделяется внимание балласту в

существующих активах предприятия финансовые вложения, не приносящие доход,

неиспользуемые основные средства, излишки материальных запасов, замороженное

капитальное строительство и т.д.

От излишних

материальных ценностей необходимо избавляться всеми средствами, так как,

во-первых, их реализация обеспечивает дополнительный приток денежных средств,

которых, как правило, не хватает; во-вторых, это ведет к снижению затрат на их

содержание и, в-третьих, снижает налоговое бремя в части налога на имущество.

В качестве

источников финансовых ресурсов на любом предприятии используются как

собственные, так и заемные средства. Финансовый менеджер должен выбирать

источники, предварительно оценив стоимость этих ресурсов, степень финансового

риска, возможные последствия на финансовое состояние предприятия. И здесь перед

финансовым менеджером постоянно встает ряд важных вопросов: за счет каких

источников покрыл» недостаток финансовых средств, каково должно быть

соотношение заемных и собственных средств, какая степень риска привлечения

заемных средств допустима, какие будут последствия от привлечения тех или иных

источников средств к др.

В

заключение надо отметить, что поскольку организация эффективного финансового

управления предполагает коренную перестройку организационной структуры управления

и, следовательно, изменения в статусе отдельных категорий персонала, профессиональный

уровень специалистов, занятых в процессе постановки финансового менеджмента в

компании, может оказаться недостаточным для решения подобных задач.

2.Функции финансовой службы компании

Финансово-экономическая служба предприятия чаще всего включает три подразделения, тесно взаимодействующих между собой. Это служба финансового директора, занимающаяся вопросами реального движения средств, оптимизацией финансовых потоков, бухгалтерия, занимающаяся учетом и отчетностью, служба экономиста, занимающаяся вопросами цен и рентабельности. Как и в случае со вспомогательными службами, консультантом не рассматриваются внутренние взаимодействия этих подразделений. При желании заказчика для проверки бухгалтерии может быть приглашен консультант-аудитор, для анализа эффективности управления финансами - финансовый консультант. Однако взаимодействие между подразделениями финансово-экономической службы может быть предметом исследования, и всегда им является взаимодействие с маркетингом и сбытом.

Ряд проблем во взаимодействии главного бухгалтера, экономиста и финансового директора обусловлен историческими причинами. Как правило, предприятие, развиваясь, после бухгалтера (который нужен сразу) "приобретает" экономиста и, через промежуток времени - финансового директора. Главный бухгалтер, к тому времени, - человек, зарекомендовавший себя безупречной работой, несущий (по действующему законодательству) реальную долю ответственности за предприятие.

Экономист для своей работы требует определенного рода обслуживания со стороны бухгалтерии: перегруппировки данных, которые в "бухгалтерском" виде пригодны только для баланса, но не для расчета действительной рентабельности; предоставления отчетности, причем не в виде ежемесячного баланса, а в текущем ежедневном режиме.

Финансовый директор, кроме обслуживания со стороны бухгалтерии, требует ее подчинения; по крайней мере, очередность и суммы платежей он начинает контролировать сразу.

Деятельность бухгалтерии регламентируется десятками инструкций, в которых главный бухгалтер всегда найдет запрет подчинения бухгалтерии кому-либо.

Нередко главный бухгалтер сам претендует на должность финансового директора, или, по крайней мере, на роль главного эксперта по финансам. С этой позиции он тормозит работу и финансовой, и экономической службы.

Взаимодействие финансово-экономической службы с маркетингом и сбытом особенно существенно в области планирования сбыта и в ценообразовании[2].

Планирование рентабельности предприятия строится на сбытовом плане. При различной функциональной организации предприятия сбытовой план может разрабатываться службой сбыта и контролироваться экономистом, либо приниматься совместно экономистом, сбытом и маркетингом. Встречается практика, при которой план предлагается сбыту экономистом в готовом виде, рассчитанный на основе определенной рентабельности предприятия. Данный метод обычно неэффективен, поскольку, задавая сбыту цель, не обеспечивает средствами ее достижения. Управляющий по сбыту может согласиться с цифрой плана, но это не означает, что план будет выполнен. С другой стороны, контроль экономиста необходим, т.к. план, предложенный сбытом, может быть выполним, но нецелесообразен при существующем уровне расходов.

Своевременное обнаружение этого факта позволяет принять меры к оптимизации: либо снизить расходы, чтобы выйти на приемлемый уровень рентабельности, либо инвестировать дополнительные средства в маркетинг и рекламу, если это позволит расширить сбыт.

Функция ценообразования на предприятии всегда привязана к финансово-экономической службе, хотя и не является чисто ее прерогативой.

Теория маркетинга рассматривает цену как один из главных предметов своего исследования. При отсутствии на предприятии подразделения маркетинга в вопросах ценообразования должен быть активно задействован сбыт.

Ценообразование, используемое предприятием, может быть ориентировано:

- на затраты;

- на конкурентов;

- на потребителей.

Каждый из методов имеет достоинства и недостатки, для каждого необходима собственная процедура определения цены.

Ценообразование, ориентированное на затраты, основанное на покрытие ценой затрат предприятия, наиболее удобно к применению, и иногда встречается на российском рынке. Существуют два его основных вида: калькуляция на базе полных затрат; и калькуляция на базе частичных затрат. Для первой общие затраты разносятся по товарам пропорционально цене товаров, т.е. отпускная цена для любого товара ассортимента высчитывается как его учетная цена + % наценки. Кроме простоты применения такая методика не имеет других достоинств, а в ряде случаев просто опасна: при неоправданно высоких затратах предприятия, неэффективной внутренней организации, она ведет только к удорожанию товаров для потребителей, причем в большей степени – и так наиболее дорогих[3].

Калькуляция на базе частичных затрат привязывает их к месту возникновения.

Для нее проверяется, является ли исключение товара из производства и распределения эффективным, или убыточным, т.е. товар, который при калькуляции по полным затратам "приносит убыток", здесь может быть более точно определен как способствующий покрытию постоянной части затрат.

Ценообразование, ориентированное на затраты, имеет весьма отдаленную связь с рынком, проводится обычно без участия маркетинга, экономистом, либо бухгалтерией. Такое ценообразование может являться симптомом косности руководства и общего неблагополучного состояния дел на предприятии.

Приверженцами этой системы обычно являются экономисты и бухгалтера "старой закалки", не умеющие или не желающие учитывать изменившиеся обстоятельства.

Ценообразование, ориентированное на конкурентов - наиболее распространенный метод - основано на отслеживании сложившихся рыночных цен и установлении своих выше, ниже, или на таком же уровне, как у конкурентов. Возможности предприятия по установлению более высоких цен определяются его репутацией (имиджем) у покупателей. В некоторых случаях более высокие цены позволяет установить повышенный, по сравнению с конкурентами, сервис. Наиболее часто предприятия, все-таки, применяют цены, равные ценам конкурентов, или пониженные.

Для отслеживания цен конкурентов на предприятии должна существовать постоянная функция, которая может выполняться маркетингом, сбытом или закупкой, в зависимости от конкретной структуры. Цены конкурентов являются основой, но никак не единственным фактором для определения собственных цен, т.к. сложившаяся система затрат может не позволить иметь слишком низкую рентабельность. Функция экономиста в данном случае состоит в отслеживании рентабельности предлагаемых цен.

Ценообразование, ориентированное на потребителей, применяется довольно редко, т.к. наиболее эффективно для оригинальных товаров, в основном, собственного производства. Товар, широко представленный на рынке многими поставщиками, уже имеет в представлении потребителей определенную цену (обычно это средняя цена конкурентов).

Для установления цены на оригинальный товар может использоваться опрос потребителей, определяющий верхнюю границу цен. Это могут быть вопросы типа: "Какую максимальную цену Вы готовы заплатить за этот товар?". Нижняя граница цен определяется затратами предприятия. При опросе достаточно большой выборки в целевом сегменте можно получить и прогноз функции сбыта в зависимости от цены, расширив вопросник (например: "По какой минимальной цене Вы купили бы этот товар, еще не сомневаясь в его качестве?").

Такого рода определение цены является маркетинговой функцией, требует развитой службы маркетинга, а, кроме того, - дорогостояще. При всех достоинствах привязки к рынку и действительной оптимизации цен, его применение для широкого ассортимента нецелесообразно.

Используемый предприятием метод ценообразования может иметь смешанный характер, учитывающий конкретные особенности предприятия и ассортимента, с которым оно работает. Для некоторой части ассортимента, предлагаемого сегменту рынка, ценообразование может вестись на базе частичных затрат, при условии адекватного отнесения затрат на данную ассортиментную группу, и мониторинга сложившихся цен рынка. Для оригинальных товаров целесообразно использовать опрос потребителей. Цены на остальной ассортимент могут формироваться на основе цен потребителей.

Чем эффективнее ценообразование, с точки зрения увеличения прибыли, тем более глубокое сотрудничество между финансово-экономической и маркетинговой службами предприятия требуется для его поддержания.

3.Виды

организационной структуры финансового менеджмента на предприятии и её результативность

Успешное

функционирование финансового менеджмента во многом определяется эффективностью

его организационного обеспечения. Система

организационного обеспечения финансового менеджмента представляет собой

взаимосвязанную совокупность внутренних структурных служб и подразделений

предприятия, обеспечивающих разработку и принятие управленческих решений по

отдельным аспектам его финансовой деятельности и несущих ответственность за

результаты этих решений.

Так как

система финансового менеджмента является составной частью общей системы

управления предприятием, его организационное обеспечение должно быть

интегрировано с общей организационной структурой управления. Такое

интегрирование позволяет снизить общий уровень управленческих затрат,

обеспечить координацию действий системы финансового менеджмента с другими

управляющими системами предприятия, повысить комплексность и эффективность

контроля реализации принятых решений.

Общие

принципы формирования организационной системы управления предприятием

предусматривают создание центров управления по двум основным признакам —

иерархическому и функциональному.

Иерархическое построение центров управления предприятием предусматривает

выделение различных уровней управления. Наиболее распространенными в настоящее

время являются двух- или трехуровневые системы управления, где первый уровень

представлен аппаратом управления предприятием в целом, а последующие — службами

управления отдельных его структурных единиц и подразделений[4].

Функциональное построение центров управления предприятием основано на

их разделении по функциям управления или видам деятельности. Примером реализации

первого из этих подходов может быть выделение на предприятии общей плановой

службы, единой службы внутреннего аудита (контроля) и т.п. Примером реализации

второго из этих подходов может быть выделение па предприятии служб по управлению

производственной, сбытовой, финансовой и другими видами деятельности. При

функциональном построении центров управления предприятием оба эти подхода могут

быть использованы также в сочетании.

Принципиально

организационное обеспечение финансового менеджмента может быть интегрировано

как в иерархическую, так и в функциональную систему общего управления

предприятием. Однако отечественный и зарубежный опыт показывает, что наиболее

эффективно организационная система финансового менеджмента используется при

функциональном построении центров управления предприятием. Это связано с тем,

что финансовый менеджмент по своему содержанию является функциональной системой

управления.

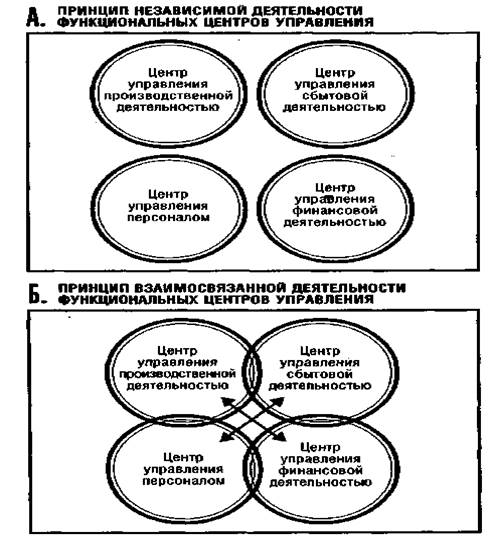

Существуют

два основных подхода к уровню функционального разграничения центров управления

(рис.1 см. Приложение 1).

В

соответствии с первым подходом функциональные центры управления строятся на

основе принципов независимой деятельности, а их контакты с другими

Функциональными подразделениями ограничиваются :ишь информационными связями. В

соответствии со итоговым подходом функциональные центры управления строятся на

основе принципов взаимосвязанной деятельности, при котором большинство

управленческих решений в рамках конкретной функции управления принимаются ими

самостоятельно, а ряд управленческих решений, требующих комплексной разработки,

вырабатываются совместно с другими функциональными службами предприятия. Перечень

таких комплексных управленческих решений формируется обычно заранее (он может

быть дополнен отдельными заданиями руководства предприятия и в оперативном

порядке).

В рамках взаимодействия с

другими управляющими системами организационное обеспечение финансового

менеджмента может быть интегрировано в общую систему управления предприятием

на основе любого из перечисленных подходов. В то же время в системе организационного

обеспечения самого финансового менеджмента используется исключительно принцип

взаимосвязанной деятельности его внутренних функциональных центров управления.

Это связано с высоким уровнем взаимосвязи отдельных аспектов финансовой деятельности

предприятия, определяющим необходимость комплексного подхода к разработке

многих управленческих решений в этой области.

Функциональное

построение центров управления финансовой деятельностью существенно различается

на предприятиях разных размеров.

На малых предприятиях функциональные центры управления финансовой

деятельностью, как правило, не создаются. Функции этого управления в связи с

незначительным объемом финансовой деятельности возлагаются обычно на владельца

малого предприятия, его директора (если владельцы используют для общего

управления наемного менеджера) или бухгалтера.

На средних предприятиях функции финансового управления

возлагаются на специального финансового менеджера, находящегося в составе

функционального экономического подразделения, или на специализированное финансовое

структурное отделение, осуществляющее управление всеми основными аспектами финансовой

деятельности.

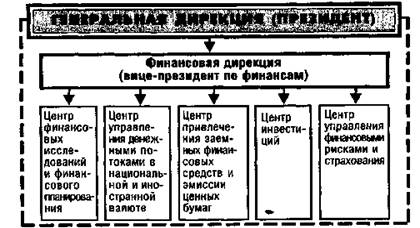

На больших предприятиях функции финансового управления

возлагаются обычно на финансового директора, которому подчинено два — три

функциональных финансовых структурных подразделения.

На крупных предприятиях создается наиболее диверсифицированная

система функциональных финансовых структурных подразделений, подчиненных

финансовой дирекции. Типичная схема организационной структуры финансового

управления на таких предприятиях представлена на рис. 2.

Характеризуя

современный опыт организационного обеспечения финансового менеджмента в

зарубежных компаниях США и Западной Европы, следует отметить, что там в

структуре комплекса специализированных финансовых служб обязательно находится

бухгалтерия.

Рисунок 2. Типичная схема организационной структуры

финансового управления крупной акционерной компанией (по опыту совместных и зарубежных

компаний).

Это связано

с тем, что там бухгалтерия является основным поставщиком внутренней финансовой

информации, обеспечивающей основу финансового управления предприятием (такую

оперативную информацию обеспечивает преимущественно организованный на

предприятии управленческий учет). Кроме того, в этих странах традиционно

статус финансового директора выше статуса главного бухгалтера (который подчинен

не генеральному, а финансовому директору). В нашей стране положение обратное —

главный бухгалтер имеет более высокий статус (а соответственно и приоритетное

право подписи финансовых документов), чем финансовый директор. Кроме того, в

условиях отсутствия управленческого учета на большинстве предприятий

бухгалтерия не является источником получения оперативной информации, обеспечивающей

текущее финансовое управление (бухгалтерская отчетность разрабатывается лишь

один раз в месяц — квартал). В этих условиях в отечественной практике бухгалтерия

не включается в структуру комплекса специализированных финансовых служб, подчиненного

финансовому директору (хотя функционально она связана с этим комплексом

непосредственно).

Наряду с

традиционной интеграцией системы финансового управления с общей его системой в

рамках единой организационной структуры предприятия, в последние годы в нашей

практике используются и иные, более прогрессивные формы такой интеграции. Одной

из таких форм является концепция управления отдельными аспектами финансовой

деятельности предприятия на основе "центров ответственности". Эта

концепция, разработанная американским экономистом Дж. Хиггинсом, получила

широкое практическое использование в управлении формированием собственных

финансовых ресурсов, денежными потоками, инвестициями и некоторыми другими

аспектами финансовой деятельности предприятия.

Различия

функциональной направленности деятельности таких структурных подразделений, их

места в организационной структуре финансового управления, а также широты

полномочий их руководителей позволяют выделить ряд конкретных типов центров

ответственности в рамках предприятия (рис. 3.).

Рисунок 3. Основные типы центров ответственности,

формируемые в системе организационного обеспечения финансового управления

предприятием.

Центр затрат представляет собой структурное подразделение, руководитель

которого несет ответственность только за расходование средств в соответствии с

доведенным ему бюджетом. В силу функциональной направленности своей

деятельности такое структурное подразделение не может самостоятельно влиять на

объем доходов, а соответственно и на сумму прибыли. Примером центра затрат

является снабженческо-заготовительное или производственное подразделение

предприятия[5].

Центр дохода представляет собой структурное подразделение, руководитель

которого несет ответственность только за формирование доходов в установленных

объемах. В силу функциональной направленности своей деятельности такое

структурное подразделение не может самостоятельно влиять на весь объем затрат

по реализуемой продукции, а соответственно и на сумму прибыли. Примером центра

дохода является сбытовое подразделение предприятия

Центр прибыли представляет собой структурное подразделение предприятия,

руководитель которого несет ответственность за доведенные ему задания по

формированию прибыли. В силу функциональной направленности своей деятельности

такое структурное подразделение полностью контролирует как формирование

доходов от реализации продукции, так и объем затрат на ее изготовление.

Примером центра прибыли является структурное подразделение с законченным

циклом производства и реализации отдельных видов продукции.

Центр инвестиций представляет собой структурное подразделение

предприятия, руководитель которого несет ответственность за использование

выделенных ему инвестиционных ресурсов и получение необходимой прибыли от

инвестиционной деятельности. Основным контролирующим показателем при этом

является обычно уровень прибыли на инвестированный капитал. Примером центра

инвестиций является дочерняя фирма предприятия или выделенное в его составе

специальное структурное подразделение, осуществляющее исключительно инвестиционную

деятельность.

Заключение

Деятельность

финансового менеджера настолько широка и многофункциональна. И это понятно, так

как финансовый менеджмент в современной рыночной экономике есть -

высококвалифицированный профессионал своего дела. Только на изучение

теоретических основ этой, безусловно, интересной науки уходят годы учебы. А

чтобы стать настоящим финансовым менеджером-асом нужны долгие годы практики. По

деятельности финансового менеджера можно писать тома учебников и все равно

полностью не раскрыть ее смысл.

Хотелось

бы подчеркнуть, что специфика работы не предполагает наличие у него такого

качества обычного линейного менеджера, работающего с людьми, как лидерство, так

как он является функциональным менеджером и работа с людьми у него ограничивается

кругом равных людей. И знание обычного менеджмента не является необходимым.

Хотя можно отметить, что в основе работы финансового менеджера, как и любого

другого, находятся все те же четыре основные функции менеджмента:

*

планирование;

*

организация;

*

мотивация;

*

контроль.

В

данном случае объектом приложения этих функций являются финансы предприятия, и

только объектом мотивации является сам менеджер, и его желание хорошо выполнить

и улучшить свою работу.

Если

раньше предприятия не уделяли финансовому менеджменту достаточного внимания, то

в настоящее время данная практика становиться распространенным явлением, и

более того - объективной необходимостью в складывающихся условиях жесткой

конкуренции.

Список

литературы

1.

Бланк И.А. Основы финансового менеджмента - К.:

Ника-Центр, 2004.- 592 с.

2.

Бригхем Ю. Гапенски Л. Финансовый менеджмент: Полный

курс:в 2-х т./ Пер. с англ. Под ред. В.В. Ковалева. - СПб: Экономическая школа,

2003 г.

T.I,II

3.

Павлова Л.И. Финансовый менеджмент в предприятиях и

коммерческих организациях. Управление денежным оборотом. -М.: Финансы и статистика,

2000.

4.

Проблемы, концепции и методы: учеб. пособие, пер. с

франц. под общ. ред. проф. Я.В. Соколова. - М.: Финансы, ЮНИТИ, 1999 г.

5.

Стоянова Е.С. Финансовый менеджмент в условиях

инфляции. М.: Перспектива, 2004..

6.

Стоянова Е.С. Финансовый менеджмент: теория и

практика: Учебник./ Под ред. Е.С. Стояновой. 3-е изд., перераб и доп.- М.:

Изд-во Перспектива, 2002.

7.

Стоянова Е.С., Быкова Е.В., Бланк И.А. Управление

оборотным капиталом/ Под ред. Е.С. Стояновой. - М.: Изд-во «Перспектива», 1999.

8.

Финансовый менеджмент - М.: Американское Агентство

Международного Развития и корпорация "Карана", 1999.

9.

Хоскинг А. Курс предпринимательства.-М.: Экономика,

2003.

Приложение 1

Рисунок 1. Принципиальные подходы к уровню разграничения функций центров

управления предприятия.

[1] Бланк И.А. Основы финансового менеджмента - К.:

Ника-Центр, 2004.- 232 с.

[2] Бланк И.А. Основы финансового менеджмента - К.:

Ника-Центр, 2004.- 432 с.

[3] Стоянова Е.С. Финансовый менеджмент в условиях

инфляции. М.: Перспектива, 2004., стр. 139.

[4] Стоянова Е.С. Финансовый менеджмент в условиях

инфляции. М.: Перспектива, 2004., стр. 232

[5] Стоянова Е.С. Финансовый менеджмент в условиях

инфляции. М.: Перспектива, 2004., с. 198