СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА

ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1 Значение финансового анализа для

успешного развития предприятия

1.2 Методики анализа финансового

состояния предприятия

1.3 Информационное обеспечение

экономического анализа, система основных показателей, характеризующих

финансовое состояние коммерческой организации

2. АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ

ДЕЯТЕЛЬНОСТИ «МАРИКОММУНЭНЕРГО»

2.1 Краткая характеристика

предприятия

2.2 Анализ основных

технико-экономических показателей деятельности ООО «Марикоммунэнерго»

2.3 Организация бухгалтерского

учета на предприятии

3. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ

ООО «МАРИКОММУНЭНЕРГО»

3.1 Анализ источников

формирования и размещения капитала ООО «Марикоммунэнерго»

3.2 Оценка

платёжеспособности на основе показателей ликвидности предприятия

3.3 Анализ финансовой

устойчивости и деловой активности предприятия

3.4 Анализ финансовых

результатов и рентабельности

3.5 Предложения по

улучшению финансового состояния

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Современный этап

развития экономических отношений обусловил следующие приоритетные направления

реформирования предприятий:

-

обеспечение; инвестиционной

привлекательности предприятия;

-

защита прав акционеров (для акционерных

обществ);

-

развитие механизмов корпоративного

управления, т. е. четкое разграничение ответственности участников (учредителей)

и управляющих;

-обеспечение

учредителей, акционеров, участников, инвесторов и кредиторов достоверной

информацией о финансово-экономическом положении предприятия;

-

создание эффективного механизма

управления предприятием;

-

повышение квалификации персонала.

В условиях рыночной

экономики залогом выживания предприятия является его конкурентоспособность. В

связи с этим от предприятия требуется повышение эффективности производства,

внедрение новых форм хозяйствования и управления, которое должно сопровождаться

укреплением его финансового положения. При этом резко возрастает значение

финансовой устойчивости субъектов хозяйствования.

В условиях рыночных

отношений в значительной степени усиливаются ограничения финансирования

хозяйственной деятельности предприятий. В этой связи значение достоверной и

объективной бухгалтерской отчетности резко возрастает, ибо анализ ее

показателей позволяет определить истинное имущественное и финансовое положение

предприятия. Отчетность – один из основных приемов методологии бухгалтерского

учета.

Бухгалтерская

отчетность представляет собой систему показателей, сгруппированных в

определенные формы, характеризующих финансово-хозяйственную деятельность

предприятия за отчетный период.

С изменением условий

хозяйствования происходят и изменения форм отчетности предприятия в сторону их

совершенствования. В частности, отчетность стала в большей степени

соответствовать требованиям международных стандартов. В настоящее время

продолжаются научные поиски в направлениях дальнейшего совершенствования и

сокращения показателей отчетных форм, ускорения сроков составления отчетности и

широкого использования средств вычислительной техники для формирования отчетных

показателей.

Бухгалтерская

(финансовая) отчетность предприятия является завершающим этапом учетного

процесса. В ней отражаются итоговые данные, характеризующие имущественное и

финансовое положение предприятия, результаты хозяйственной деятельности

предприятия.

В современных

экономических условиях деятельность каждого хозяйствующего субъекта является

предметом внимания обширного круга участников рыночных отношений,

заинтересованных в результатах его функционирования. Практически все пользователи

финансовой отчетности используют методы финансового анализа для принятия

решений по оптимизации своих интересов. Анализом финансового состояния

предприятия, организации занимаются руководители и соответствующие службы, а

также учредители с целью изучения эффективного использования ресурсов,

повышения доходности капитала, обеспечения стабильности положения предприятия.

Собственники анализируют отчетность для повышения доходности капитала,

обеспечения стабильности положения предприятия. Кредиторы и инвесторы

анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и

вкладам, поставщики – для своевременного получения платежей, налоговые

инспекции – для выполнения плана поступлений средств в бюджет и т. д. Можно

твердо говорить, что качество принимаемых решений целиком зависит от качества

их аналитической обоснованности.

Чтобы обеспечить

выживаемость предприятия в современных условиях, управленческому персоналу

необходимо прежде всего уметь реально оценивать финансовое состояние как своего

предприятия, так и существующих потенциальных конкурентов. Финансовое состояние

– важнейшая характеристика экономической деятельности предприятия. Она

определяет конкурентоспособность, потенциал в деловом сотрудничестве,

оценивает, в какой степени гарантированы экономические интересы самого

предприятия и его партнеров в финансовом и производственном отношении. Однако

одного умения реально оценивать финансовое состояние недостаточно для успешного

функционирования предприятия и достижения им поставленной цели.

Конкурентоспособность предприятию может обеспечить только правильное управление

движением финансовых ресурсов и капитала, находящихся в его распоряжении.

Финансовое состояние

характеризуется системой показателей, отражающих реальные и потенциальные финансовые

возможности хозяйствующего субъекта как объекта по бизнесу, объекта

инвестирования капитала, налогоплательщика.

Хорошее финансовое состояние – это эффективное использование

ресурсов, способность полностью и в положенные сроки ответить по своим обязательствам,

достаточность собственных средств для исключения высокого риска, хорошие

перспективы для получения прибыли и др. Плохое финансовое

положение выражается в неудовлетворительной

платежеспособности, в низкой эффективности использования ресурсов, в неэффективном

размещении средств, их иммобилизации. Пределом плохого финансового состояния

предприятия является состояние банкротства, т. е. неспособность предприятия

отвечать по своим обязательствам.

Основная цель анализа –

выявление и оценка тенденций развития финансовых процессов на предприятии.

Менеджеру эта информация необходима для разработки адекватных управленческих

решений по снижению риска и повышению доходности финансово-экономической

деятельности предприятия, инвестору – для решения вопроса целесообразности

инвестирования, банкам – для определения условий кредитования предприятия.

Как видно, роль

отчетных показателей для управления, определения положения предприятия на рынке

значительно возрастает.

В

современных условиях хозяйствования с переходом на единый международный

бухгалтерский учёт, всем самостоятельным предприятиям и организациям

предоставляется право осуществлять собственную бухгалтерскую политику.

Анализ

финансового положения предприятия – это комплексная оценка его «здоровья и

жизнеспособности», характеризуемая рядом показателей. Сигнальным показателем, в

котором проявляется финансовое состояние, выступает платежеспособность

предприятия (организации), под которой подразумевают его способность вовремя

удовлетворять платежные требования поставщиков техники и материалов в

соответствии с хозяйственными договорами, возвращать кредиты, производить

оплату труда персонала, вносить платежи в бюджет. Рассмотрев значение

бухгалтерского баланса, как важнейший источник о финансовом состоянии можно сказать,

что избранная тема дипломной работы весьма актуальна.

Предметом

исследования является финансовое состояние предприятия.

Объект

исследования – общество с ограниченной ответственностью «Марикоммунэнерго».

Периодом

исследования являются 2005 – 2009 гг.

Целью

представленного исследования является анализ финансового состояния и изучение

его особенностей на примере общества с ограниченной ответственностью

«Марикоммунэнерго».

Для

достижения цели в работе поставлены следующие задачи:

1)

рассмотрение теоретических аспектов по вопросам, связанным с анализом

финансового состояния предприятия;

2)

определение финансово-экономического положения деятельности ООО

«Марикоммунэнерго»;

3)

выявление особенностей организации бухгалтерского учета на рассматриваемом

предприятии;

4)

проведение анализа финансового состояния ООО «Марикоммунэнерго» и разработка

мероприятий по повышению его финансовой устойчивости.

Актуальность

представленной в исследовании темы заключается в том, что оценка финансового

состояние занимает центральное место в комплексной оценке деятельности

предприятия, так как позволяет наиболее полно охарактеризовать имущественное

положение предприятия на дату составления отчетности.

В

работе применялись методы бухгалтерского учета, аналитические методы, в том числе

сравнительная характеристика, экономические методы анализа, методы финансового

анализа.

При

написании работы была использована теоретическая литература отечественных и

зарубежных авторов, нормативные документы, периодические издания по

бухгалтерскому учету и анализу. Также исходными данными для написания выпускной

работы являлись регистры синтетического и аналитического учета, первичные

документы, используемые на предприятии, бухгалтерская отчетность

«Марикоммунэнерго» за 2008 – 2009 гг.

Содержание

работы излагается в следующих главах.

1. ТЕОРЕТИЧЕСКИЕ

АСПЕКТЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1 Значение

финансового анализа для успешного развития предприятия

Центральным элементом системы управления

экономикой в рыночных условиях является качество выработки и принятия

управленческих решений по обеспечению рентабельности и финансовой устойчивости

хозяйственной деятельности предприятия. Отечественный и зарубежный опыт

показывает, что качественно выполнить эту работу можно с помощью финансового анализа

как метода оценки и прогнозирования финансового состояния предприятия.

При помощи анализа финансового состояния

хозяйствующих субъектов достигаются:

- объективная оценка финансовой

устойчивости;

- своевременное определение возможного

банкротства;

- эффективность использования финансовых

ресурсов.

Финансовое состояние является

комплексным понятием, экономическое содержание которого вытекает из наличия и

потока финансовых ресурсов хозяйствующего субъекта, что находит отражение в

бухгалтерском балансе.

Показатели финансового состояния

отражают наличие, размещение и использование финансовых ресурсов. Положение

предприятия в сфере финансов в значительной степени определяет его

конкурентоспособность и потенциал в деловом сотрудничестве, оценивает, в какой мере

гарантированы экономические, в частности финансовые, интересы предприятия и его

партнеров. Финансовое состояние предприятий формируется в процессе их

взаимоотношений с поставщиками, покупателями, налоговыми органами, банками и

другими партнерами. От возможности его улучшения зависят их экономические

перспективы.

Финансовая стабильность предприятия

становится вопросом его выживания, так как банкротство предприятия в условиях

рынка является вероятным результатом хозяйственной деятельности наряду с другими

возможностями. В связи с этим существенно возрастают роль и значение анализа

финансового состояния как для самого предприятия, так и для его разнообразных

партнеров. Важно находить причины резких изменений, чтобы сохранялась

возможность спрогнозировать дальнейшее развитие событий и своевременно

предотвратить или ослабить неблагоприятные тенденции.

Важным проявлением финансового состояния

предприятия выступает его платежеспособность, под которой подразумевают

способность вовремя удовлетворять платежные требования поставщиков в

соответствии с договорами, возвращать кредиты, производить оплату труда

персонала, вносить платежи в бюджет.

В результате осуществления какой-либо

хозяйственной операции финансовое состояние может остаться неизменным либо

ухудшиться или улучшиться. Знание пределов изменения объема определенных видов

источников средств для покрытия вложений капитала в основные средства или

производственные запасы позволяет генерировать такие хозяйственные операции,

которые ведут к повышению финансовой устойчивости предприятия. [11, С. 7]

Финансовое состояние хозяйствующего

субъекта может быть устойчивым, неустойчивым и кризисным. Способность

предприятия своевременно исполнять свои платежные обязательства, финансировать

свою деятельность на расширенной основе свидетельствует о его хорошем

финансовом состоянии. Финансовое состояние предприятия отражает результаты его

производственной, коммерческой и финансовой деятельности. Если производственный

и финансовый планы успешно выполняются, то это положительно влияет на

финансовое положение предприятия. И наоборот в результате недовыполнения плана

по производству и продажи продукции происходит повышение ее себестоимости,

уменьшение выручки, а также суммы прибыли и как следствие – ухудшение

финансового состояния предприятия и его платежеспособности.

Устойчивое финансовое положение

оказывает положительное влияние на выполнение производственных планов и

обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая

деятельность как составная часть хозяйственной деятельности направлена на:

- обеспечение планомерного поступления и

расходования денежных средств;

- выполнение расчетной дисциплины;

- достижение рациональных пропорций

собственного и заемного капитала и наиболее эффективного его использования.

Главная цель финансовой деятельности –

решить, где, когда и как правильно использовать финансовые ресурсы для

эффективного развития производства и получения максимума прибыли. Как

свидетельствует отечественный и зарубежный опыт, чтобы выжить в условиях рыночной

экономики и не допустить банкротства предприятия, нужно хорошо знать, как

управлять финансами, какой должна быть структура капитала по составу и

источникам образования, какую долю должны занимать собственные средства, а

какую – заемные. Следует оперировать такими понятиями рыночной экономики, как

деловая активность, ликвидность, платежеспособность, кредитоспособность

предприятия, порог рентабельности, запас финансовой устойчивости (зона

безопасности), степень риска, эффект финансового рычага и другие, а также

систематически проводить их анализ.

Результаты проведения комплексного

анализа финансового состояния должны позволить практически в реальном масштабе

времени принимать решения по устранению негативного воздействия внешних и

внутренних факторов. Именно с помощью систематического финансово-экономического

анализа можно перейти к разработке действенной системы планирования и

прогнозирования, рейтинговой оценке финансового состояния и инвестиционной

привлекательности предприятия, что является основой антикризисного управления.

Поэтому руководители предприятий совместно с экономистами, финансистами,

бухгалтерами, аудиторами должны вводить на предприятиях систему комплексного

анализа финансового состояния как важнейшего элемента антикризисного

управления, отслеживать параметры и определять тенденции развития,

разрабатывать укрупненный прогноз.

Анализ финансового состояния позволяет

определить место каждого анализируемого предприятия на рынке и оценить общую

экономическую ситуацию в стране, регионе или отрасли.

Финансовое состояние предприятия

представляет собой экономическую категорию, отражающую состояние капитала в

процессе его кругооборота и способность субъекта хозяйствования к саморазвитию

на фиксированный момент времени, т. е. возможность финансировать свою

деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами,

необходимыми для нормального функционирования предприятия, целесообразностью их

размещения и эффективностью использования, финансовыми взаимоотношениями с

другими юридическими и физическими лицами, платежеспособностью и финансовой

устойчивостью.

Финансовое состояние зависит от всех

сторон деятельности предприятия: выполнения производственных планов, снижения

себестоимости продукции и увеличения прибыли, роста эффективности производства,

а также от факторов, действующих в сфере обращения и связанных с организацией

оборота товарных и денежных фондов, – улучшения взаимосвязей с поставщиками

сырья и материалов, покупателями продукции, совершенствования процессов

реализации и расчетов.

Содержание и основная цель финансового

анализа – оценка финансового состояния и выявление возможности повышения

эффективности функционирования хозяйствующего субъекта с помощью рациональной

финансовой политики. По мнению М.И. Баканова, финансовое состояние хозяйствующего

субъекта – это характеристика его финансовой конкурентоспособности,

использования финансовых ресурсов и капитала, выполнения обязательств перед

государством и другими хозяйствующими субъектами.

Анализ финансового состояния предприятия

преследует несколько целей:

- определение финансового положения;

- выявление изменений финансового

состояния в пространственно-временном разрезе;

- выявление основных факторов,

вызывающих изменения в финансовом состоянии;

- прогноз основных тенденций финансового

состояния.

Таким образом, основная задача анализа

финансового состояния заключается в своевременном выявлении и устранении

недостатков финансовой деятельности и нахождении резервов улучшения финансового

состояния предприятия и его платежеспособности. При этом необходимо:

1) на основе изучения

причинно-следственной взаимосвязи между различными показателями

производственной, коммерческой и финансовой деятельности дать оценку выполнения

плана по поступлению финансовых ресурсов и их использованию с позиции улучшения

финансового состояния предприятия;

2) прогнозировать возможные финансовые

результаты, экономическую рентабельность исходя из реальных условий

хозяйственной деятельности и наличия собственных и заемных ресурсов и

разработанных моделей финансового состояния при разнообразных вариантах

использования ресурсов;

3) разрабатывать конкретные мероприятия,

направленные на более эффективное использование финансовых ресурсов и

укрепление финансового состояния предприятия.

В основе комплексного анализа

финансового состояния лежит анализ финансовой отчетности организации.

Анализ бухгалтерской отчетности – это

процесс, при помощи которого оценивается прошлое и текущее финансовое положение

и результаты деятельности организации. При этом главной целью является оценка

финансово-хозяйственной деятельности коммерческой организации относительно

будущих условий существования.

Суть такого анализа заключается в

изыскании финансовых источников развития предприятия, а также определении

направлений наиболее эффективного инвестирования финансовых ресурсов, решении

других подобных вопросов. Успех во многом зависит от всесторонности,

регулярности, тщательности изучения финансовой отчетности.

Результаты анализа финансовой отчетности

используются для выявления проблем управления производственно-коммерческой

деятельностью, для выбора направлений инвестирования капитала, для оценки

деятельности руководства организации, а также для прогнозирования ее отдельных

показателей и финансовой деятельности организации в целом. Именно анализ

финансового состояния является той базой, на которой строится разработка

финансовой политики предприятия.

Стратегические задачи финансовой

политики предприятия следующие:

- максимизация прибыли предприятия;

- оптимизация структуры капитала и

обеспечение его финансовой устойчивости;

- обеспечение инвестиционной

привлекательности предприятия;

- достижение прозрачности финансового

состояния предприятия для собственников (участников, учредителей), инвесторов,

кредиторов;

- создание эффективного механизма

управления предприятием;

- использование предприятием рыночных

механизмов привлечения финансовых средств и др.

На основе полученных результатов анализа

осуществляется выбор направлений финансовой политики.

Финансовый анализ решает следующие

задачи:

- выявляет степень сбалансированности

между движением материальных и финансовых ресурсов, оценивает потоки

собственного и заемного капитала в процессе экономического кругооборота,

нацеленного на извлечение максимальной или оптимальной прибыли, повышение

финансовой устойчивости и т. п.;

- позволяет оценить правильное

использование денежных средств для поддержания эффективной структуры капитала;

- в результате финансового анализа

имеется возможность контроля правильности составления финансовых потоков

организации, а также соблюдения норм и нормативов расходования финансовых и

материальных ресурсов, целесообразности осуществления затрат. [11, С. 11]

Анализ финансового состояния является

одним из эффективных способов оценки текущего положения, который отражает

мгновенное состояние хозяйственной ситуации и позволяет выделить наиболее

сложные проблемы управления имеющимися ресурсами и таким образом минимизировать

усилия по приведению в соответствие целей и ресурсов организации с

потребностями и возможностями сложившегося рынка. Для этого нужна постоянная

деловая осведомленность по соответствующим вопросам, которая является

результатом отбора, оценки, анализа и интерпретации финансовой отчетности.

К основным задачам комплексного анализа

финансового состояния предприятия относятся:

- оценка динамики структуры и состава

активов, их состояния и движения;

- оценка динамики структуры и состава

источников собственного и заемного капитала, их состояния и изменения;

- оценка платежеспособности

хозяйствующих субъектов и оценка ликвидности баланса;

- анализ абсолютных и относительных

показателей финансовой устойчивости предприятия, оценка изменения ее уровня;

- оценка эффективности использования

средств и ресурсов предприятия.

Таким образом, главная цель финансовой

деятельности предприятия сводится к одной стратегической задаче – увеличению

активов. Для этого оно должно постоянно поддерживать платежеспособность и

финансовую устойчивость, а также оптимальную структуру актива и пассива.

1.2 Методики анализа финансового

состояния предприятия

Под методом анализа

финансового состояния понимается способ подхода к изучению хозяйственных

процессов в их становлении и развитии. К характерным особенностям метода

относятся: использование системы показателей, выявление и изменение взаимосвязи

между ними.

В процессе финансового анализа

применяется ряд специальных способов и приемов. Способы применения анализа

финансового состояния можно условно подразделить на две группы: традиционные и

математические.

К традиционным методам относятся:

использование абсолютных, относительных и средних величин; прием сравнения,

сводки и группировки; прием цепных подстановок.

Прием сравнения заключается в

сопоставлении финансовых показателей отчетного периода с их плановыми

значениями и с показателями предшествующего периода. Для того чтобы результаты

сравнения обеспечили правильные выводы анализа, необходимо установить

сопоставимость сравниваемых показателей, т. е. их однородность и

однокачественность. Сопоставимость аналитических показателей связана со

сравнимостью календарных сроков, методов оценки, условий работы, инфляционных

процессов и т. д.

Прием сводки и группировки заключается в

объединении информационных материалов в аналитические таблицы, что дает

возможность сделать необходимые сопоставления и выводы. Аналитические группировки

позволяют в процессе анализа выявить взаимосвязь различных экономических

явлений и показателей, определить влияние наиболее существенных факторов и

обнаружить те или иные закономерности и тенденции в развитии финансовых

процессов.

Прием цепных подстановок применяется для

расчета величины влияния факторов в общем комплексе их воздействия на уровень

совокупного финансового показателя. Сущность приемов цепных подстановок состоит

в том, что, последовательно заменяя каждый показатель базисным, все остальные показатели

рассматриваются при этом как неизменные. Такая замена позволяет определить

степень влияния каждого фактора на совокупный финансовый показатель. Число

цепных подстановок зависит от количества факторов, влияющих на совокупный

финансовый показатель. Расчеты начинаются с исходной базы, когда все факторы

равны базисному показателю, поэтому общее число расчетов на единицу больше

количества определяющих факторов. Степень влияния каждого фактора

устанавливается путем последовательного вычитания: из второго расчета

вычитается первый, из третьего – второй и т. д. Применение цепных подстановок

требует строгой последовательности в определении влияния отдельных факторов.

Эта последовательность заключается в том, что в первую очередь обращается

внимание на степень влияния количественных показателей, характеризующих

абсолютный объем деятельности, объем финансовых ресурсов, объем доходов и

затрат, во вторую очередь – качественных показателей, характеризующих уровень

доходов и затрат, степень эффективности использования финансовых ресурсов.

Прием разниц

состоит в том, что предварительно определяется абсолютная или относительная

разница (отклонение от базисного показателя) по изучаемым факторам и

совокупному финансовому показателю. Затем это отклонение по каждому фактору

умножается на абсолютное значение других взаимосвязанных факторов. При изучении

влияния на совокупный показатель двух факторов (количественного и

качественного) принято отклонение по количественному фактору умножать на

базисный качественный фактор, а отклонение по качественному фактору – на

отчетный количественный фактор.

Прием цепных подстановок и прием разниц

являются разновидностью приема, получившего название элиминирование.

Элиминирование – логический прием, используемый при изучении функциональной

связи, который предусматривает последовательное выделение влияния одного

фактора и исключение влияния всех остальных.

На практике основными методами анализа

финансового состояния предприятия являются горизонтальный, вертикальный,

трендовый анализ, метод финансовых коэффициентов, сравнительный анализ,

факторный анализ.

Горизонтальный (временной) анализ –

сравнение каждой позиции отчетности с предыдущим периодом. Данный метод

позволяет выявить тенденции изменения статей отчетности или их групп и на

основании этого исчислить базисные темпы прироста. Ценность результатов

горизонтального анализа существенно снижается в условиях инфляции, но эти

данные можно использовать при межхозяйственных сравнениях.

Вертикальный (структурный) анализ –

определение структуры итоговых финансовых показателей с выявлением влияния

каждой позиции отчетности на результат в целом, т. е. расчет удельного веса

отдельных статей отчетности в общем итоговом показателе и оценка его влияния. С

помощью вертикального анализа можно проводить межхозяйственные сравнения

предприятий, а относительные показатели сглаживают негативное влияние

инфляционных процессов.

Горизонтальный и вертикальный виды

анализа взаимно дополняют друг друга. Поэтому на практике можно построить

аналитические таблицы, характеризующие как структуру отчетности, так и динамику

отдельных ее показателей.

Вариантом горизонтального анализа

является трендовый анализ – сравнение каждой

позиции отчетности с рядом предшествующих периодов и определение тренда, т. е.

основной тенденции динамики показателя, очищенной от случайных влияний и

индивидуальных особенностей периодов. Этот анализ носит перспективный или

прогнозный характер. С помощью тренда формируются возможные значения

показателей в будущем.

Анализ относительных показателей (коэффициентов)

– расчет отношений между отдельными позициями отчета или позициями разных

форм отчетности, определение взаимосвязи показателей.

Сравнительный анализ – это и

внутрихозяйственный анализ сводных показателей подразделений, цехов, дочерних

фирм и т. п., и межхозяйственный анализ предприятия в сравнении данных

конкурентов со среднеотраслевыми и средними общеэкономическими данными.

Факторный анализ – анализ влияния

отдельных факторов (причин) на результативный показатель с помощью

детерминированных и стохастических приемов исследования.

Факторный анализ может быть как прямым,

так и обратным, т. е. синтезом – соединением отдельных элементов в общий

результативный показатель.

Все перечисленные методы анализа

относятся к формализованным. Однако существуют и неформализованные методы:

экспертных оценок, сценариев, психологические, морфологические и т. п., которые

основаны на описании аналитических процедур на логическом уровне.

Использование приемов анализа для

конкретных целей изучения состояния анализируемого хозяйствующего субъекта

составляет в совокупности методику анализа.

Различные авторы предлагают разные

методики финансового анализа. Детализация процедурной стороны методики

финансового анализа зависит от поставленных целей, а также от различных факторов

информационного, временного, методического и технического обеспечения.

Основным источником информации для

финансового анализа служит бухгалтерский баланс. Бухгалтерский баланс – способ

отражения в стоимостной оценке имущества организации и источников от образования

на определенную отчетную дату.

Исходный бухгалтерский баланс достаточно

объемен в содержательном плане. Его анализ может выполняться одним из двух

способов, каждый из которых имеет свои достоинства (недостатки) и сферы

применения.

При первом способе анализ проводится на

основании исходного баланса. Он применяется, когда аналитик намерен получить

самое общее представление об объекте анализа. Его называют экспресс-анализ или

чтение отчета. Как правило, он применяется внешним аналитиком (кредитором,

поставщиком, инвестором и др.) при принятии решения целесообразности

бизнес-контактов с организацией.

Горизонтальный и вертикальный анализ

исходного баланса – трудоемкое и малоэффективное дело, так как большое

количество показателей не позволяет выделить главные тенденции.

При втором способе анализ проводится на

основании трансформированного баланса. В этом случае строится аналитический

баланс, то есть исходный баланс представляется в форме, более удобной для

анализа.

Далее рассмотрим методику анализа структуры

и динамики активов и капитала организации.

Анализ баланса начинают с изучения

состава, структуры и динамики имущества организации (актива) и источников его

формирования (пассива).

Структура и динамика актива (пассива)

анализируется посредством построения сравнительного аналитического баланса

путем уплотнения отдельных статей исходного баланса и дополнения его

показателями структуры, динамики и структурной динамики. Основными показателями

сравнительного аналитического баланса являются:

· абсолютные

величины по статьям исходного баланса на начало и конец отчетного периода;

· удельные

веса статей баланса в валюте баланса на начало и конец отчетного периода;

· изменения

в абсолютных величинах;

· изменения

в удельных весах;

· изменения

в процентах к величинам на начало отчетного периода (темп прироста статьи

баланса);

· изменения

в процентах к изменениям валюты баланса (темп прироста структурных изменений –

показатель динамики структурных изменений);

· цена

1% роста валюты баланса и каждой статьи (отношение величины абсолютного

изменения к процентам абсолютного изменения на начало отчетного периода).

Таким образом, сравнительный

аналитический баланс фактически включает показатели горизонтального и

вертикального анализа. Для последовательного проведения горизонтального и вертикального

анализа можно строить отдельные аналитические таблицы. В то же время, учитывая,

что горизонтальный и вертикальный анализ взаимодополняют друг друга, и в целях

повышения наглядности анализа целесообразно построить более удобную

аналитическую таблицу, соединяющую показатели и горизонтального, и

вертикального анализа.

На основе результатов анализа структуры

и динамики баланса делают общие выводы о финансовом положении организации.

Одна из важнейших характеристик

финансового состояния организации – стабильность ее деятельности в долгосрочной

перспективе, то есть финансовая устойчивость, которая связана со структурой

капитала, степенью зависимости от внешних источников цитирования. Сущность

понятия «финансовая устойчивость» трактуется по-разному. В настоящее время

единого общепризнанного подхода к оценке финансовой устойчивости нет. Как в

отечественной, и в западной литературе приводятся разные методики анализа

финансовой устойчивости, которые существенно различаются и по количеству

показателей, и по способам их расчета. Несовпадение методологических подходов к

оценке финансовой устойчивости связано с разным отношением авторов к

необходимости совместного рассмотрения источников финансирования и активов

организации. Многие методики анализа финансовой устойчивости, особенно

представленные в англо-американской литературе, включают расчет показателей

только по данным пассива баланса. Однако важно знать не только то, откуда

привлечены средства, но и куда они вложены, какова структура вложений с позиции

долгосрочной перспективы.

Финансовая устойчивость организации

зависит не только от оптимальности структуры капитала, но и структуры активов,

а также уравновешенности активов и пассивов.

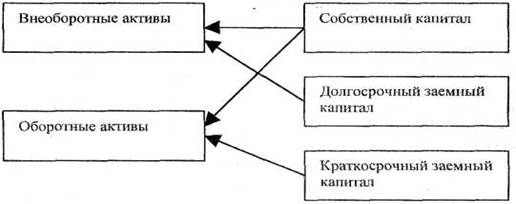

Общее правило обеспечения финансовой

устойчивости гласит: долгосрочные активы должны быть сформированы за счет

долгосрочных источников: собственного и долгосрочного заемного капитала

(рисунок 1).

Рис. 1. Взаимосвязь актива и пассива

баланса

Другая причина различия в подходах к

анализу финансовой устойчивости – разное отношение к роли краткосрочных

источников финансирования, в том числе источников финансового характера.

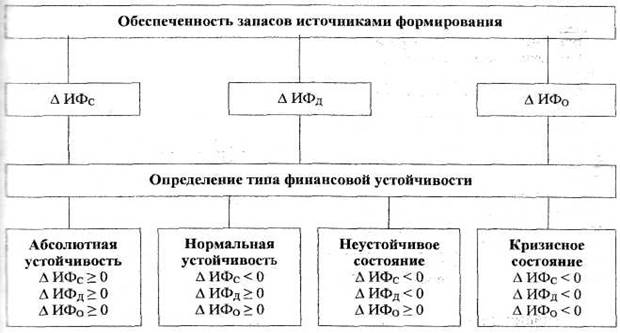

Финансовая устойчивость характеризуется

системой абсолютных и относительных показателей. Сущностью финансовой

устойчивости считается обеспечение материальных оборотных средств (запасов)

источниками их формирования (рисунок 2). Финансовую устойчивость определяет

соотношение стоимости запасов и величин источников их формирования.

|

Актив

|

Пассив

|

|

|

Дебиторская задолженность (ДЗ)

|

Кредиторская задолженность (КЗ)

|

|

|

Денежные средства и их

эквиваленты (ДС)

Запасы (З)

|

Краткосрочные кредиты и займы

(ККЗ)

|

|

|

Собственный капитал (СК) и

долгосрочные обязательства (ДК)

|

|

|

Внеоборотные активы (ВА)

|

|

Рис. 2. Источники формирования активов

Обобщающим абсолютным показателем

финансовой устойчивости является излишек (недостаток) источников средств

формирования запасов, получаемый в виде разницы между величиной источников и

величиной запасов. При этом имеется в виду обеспеченность определенными видами

источников: собственными и заемными, поскольку достаточность суммы всех

возможных видов источников гарантирована тождественностью итогов актива и

пассива баланса, как это представлено на рисунке 2.

Для характеристики источников

формирования запасов (ИФ) применяется несколько абсолютных показателей,

отражающих различную степень охвата разных видов источников (расширяющийся

перечень источников):

1) наличие собственных оборотных средств

(ИФС) определяется как разность между величиной собственного

капитала и стоимостью внеоборотных активов:

ИФС = СК – ВА

2) наличие собственных оборотных и

долгосрочных заемных источников (ИФД) определяется как разность

между величиной собственного капитала, долгосрочного заемного капитала и

стоимостью внеоборотных активов:

ИФД = (СК + ДЗК) – ВА

3) общая величина основных источников

(ИФО) определяется как разность между величиной собственного

капитала, долгосрочного заемного капитала, краткосрочных кредитов и займов и

стоимостью внеоборотных активов:

ИФО = (СК + ДЗК + ККЗ) – ВА

Трем показателям наличия источников формирования

запасов соответствуют три показателя обеспеченности запасов источниками их

формирования (Д ИФ):

1) излишек (недостаток) собственных

оборотных средств

Д ИФС = ИФС – З

2) излишек (недостаток) собственных

оборотных и долгосрочных заемных источников

Д ИФД = ИФД – З

3) излишек (недостаток) общей величины

основных источников

Д ИФО = ИФО – 3

Обеспеченность запасов источниками их

формирования позволяет классифицировать финансовые ситуации по степени их

устойчивости.

Возможно выделение четырех типов

финансовой устойчивости:

1. Абсолютная устойчивость финансового

состояния представляет собой крайний тип финансовой устойчивости и означает,

что организация не умеет, не желает или не имеет возможности привлекать внешние

источники финансирования основной деятельности. Она характеризуется высоким

уровнем доходности и отсутствием нарушений платежной дисциплины.

2. Нормальная устойчивость финансового

состояния присуща большинству организаций и гарантирует платежеспособность

организации.

Неустойчивое (предкризисное) финансовое

состояние сопряжено с нарушением платежеспособности организации при сохранении

возможности восстановления равновесия за счет вынужденного привлечения

дополнительных источников покрытия, не являющихся нормальными (обоснованными).

Оно характеризуется нарушением финансовой дисциплины, перебоями в поступлении

денежных средств, снижением рентабельности деятельности организации.

4. Кризисное финансовое состояние,

близкое к банкротству, когда денежные средства, краткосрочные финансовые

вложения и дебиторская задолженность не покрывают кредиторскую задолженность и

просроченные ссуды. Оно характеризуется наличием регулярных неплатежей

(просроченных кредитов банкам, задолженностей поставщикам, недоимок в бюджет).

[47, С. 52]

Эти типы финансовой устойчивости

организации имеют место при определенных соотношениях показателей запасов и

различных источников их формирования. Они представлены на рисунке 3.

В ходе анализа необходимо определить тип

финансовой устойчивости на начало и конец отчетного периода, оценить изменение

финансовой устойчивости за отчетный период, определить причины изменений.

В том случае, когда финансовое положение

организации устойчиво (предкризисное или кризисное), его следует исправить

оптимизации структуры пассивов, обоснованного снижения уровня запасов

товарно-материальных ценностей, незавершенного производства.

Рис. 3. Классификация типов финансовой

устойчивости

Устойчивость финансового состояния

организации наряду с абсолютными показателями характеризуется системой

относительных показателей – финансовых коэффициентов.

Наглядно способы расчета, нормальные

ограничения основных относительных показателей финансовой устойчивости

представлены в приложении 1.

Для характеристики финансовой

устойчивости наряду с осмотренными коэффициентами можно использовать другие

относительные показатели, рекомендуемые в учетно-аналитической литературе, в

том числе частные показатели, отражающие тенденции в изменении структуры

отдельных групп источников. Каждая группа коэффициентов характеризует определенную

сторону устойчивости финансового состояния организации.

Анализ коэффициентов финансовой

устойчивости заключается в сравнении их значений в динамике, а также с

пороговыми значениями (нормальными ограничениями).

Потребность в анализе ликвидности и платежеспособности

возникает в условиях рынка в связи с усилением финансовых ограничений и

необходимостью оценки кредитоспособности организации.

Ликвидность – способ поддержания

платежеспособности организации, она характеризует как текущее состояние

расчетов, так и их перспективы. Платежеспособность организации – способность

своевременно и в полном объеме погашать свои финансовые обязательства. На

текущую платежеспособность организации непосредственное влияние оказывает

ликвидность ее активов, то есть способность отдельных видов имущества

обращаться в денежные средства без потерь их балансовой стоимости.

Организация считается платежеспособной,

если ее активы больше, чем внешние обязательства (долгосрочные и краткосрочные

обязательства). Организация считается ликвидной, если ее текущие активы больше,

чем краткосрочные обязательства.

Для оценки степени ликвидности и

платежеспособности сравнивают отдельные позиции баланса и на основе этого

сравнения рассчитывают абсолютные и относительные показатели.

Необходимо различать понятия

«ликвидность баланса» и «ликвидность активов». Ликвидность баланса определяется

как степень покрытия обязательств организации ее активами, срок превращения

которых в денежную форму соответствует сроку погашения обязательств.

Ликвидность активов – величина, обратная ликвидности баланса по времени,

необходимому для превращения активов в денежные средства. Чем меньше требуется

времени, чтобы данный вид активов обрел денежную форму, тем выше его

ликвидность, и наоборот.

Анализ ликвидности баланса заключается в

сравнении средств по активу, сгруппированных по степени их ликвидности и

расположенных в порядке убывания ликвидности, с обязательствами по пассиву,

сгруппированными по срокам их погашения и расположенными в порядке возрастания

сроков.

Существуют различные подходы к методике

анализа ликвидности баланса и составу формируемых аналитических групп по активу

и пассиву. Кроме того, конкретное наполнение групп по активу и пассиву баланса

для отдельных организаций будет различаться, зависеть от состава исходного

баланса соответствующей организации и имеющейся в распоряжении аналитика

информации. [41, С. 211]

Необходимо иметь в виду, что ликвидность

отдельных видов активов и срочность отдельных обязательств можно определить по

балансу лишь в общих чертах в ходе внешнего анализа.

В зависимости от степени ликвидности, то

есть скорости превращения в денежные средства, активы организации можно

разделить на следующие группы:

1)

А1– наиболее ликвидные активы, к которым

относятся денежные средства и краткосрочные финансовые вложения;

2)

А2 – быстро реализуемые активы, к

которым относятся дебиторская задолженность, платежи по которой ожидаются в

течение 12 месяцев после отчетной даты, и прочие оборотные активы;

3)

А3 – медленно реализуемые активы, к

которым относятся запасы (за исключением расходов будущих периодов);

4)

А4 – трудно реализуемые активы, к

которым относятся внеоборотные активы и дебиторская задолженность, платежи по

которой ожидаются более, чем через 12 месяцев после отчетной даты.

В зависимости от степени срочности

оплаты пассивы организации можно разделить на следующие группы:

1) П1 – наиболее срочные обязательства,

к которым относятся кредиторская задолженность, задолженность перед участниками

(учредителями) по выплате доходов, прочие краткосрочные обязательства;

2)

П2 – краткосрочные пассивы, к которым

относятся краткосрочные займы и кредиты;

3)

П3 – долгосрочные пассивы, к которым

относятся долгосрочные обязательства;

4)

П4 – постоянные пассивы, к которым

относятся капитал и резервы, доходы будущих периодов, резервы предстоящих

расходов. Для сохранения баланса актива и пассива итог этой группы уменьшается

на сумму величин налога на добавленную стоимость по приобретенным ценностям и

расходов будущих периодов.

Для определения ликвидности баланса

следует сопоставить итоги этих групп по активу и пассиву. Баланс считается

абсолютно ликвидным, если имеют место следующие соотношения:

А1 ≥ П1, А2 ≥ П2, А3 ≥

П3, А4 ≤ П4

Выполнение первых трех неравенств влечет

выполнение и четвертого неравенства, то есть четвертое неравенство носит

«балансирующий» характер, и его выполнение свидетельствует о соблюдении

минимального условия финансовой устойчивости – наличия у организации

собственных оборотных средств.

В случае, если одно или несколько

неравенств не выполняется, ликвидность баланса в меньшей или большей степени

отличается от абсолютной. При этом недостаток средств по одной группе активов

компенсируется их избытком по другой группе, хотя компенсация имеет место лишь

по стоимостной величине, так как в реальной платежной ситуации менее ликвидные

активы не могут заменить более ликвидные.

Сопоставление наиболее ликвидных и

быстро реализуемых активов (А1+А2) с наиболее срочными и краткосрочными

пассивами (П1+П2) позволяет выяснить текущую ликвидность организации, которая

свидетельствует о платежеспособности (неплатежеспособности) на ближайший

промежуток времени.

Сравнение медленно реализуемых активов

(А3) с долгосрочными пассивами (П3) отражает перспективную ликвидность

организации, которая представляет прогноз платежеспособности (но несколько

приближённый).

Для оценки платежеспособности

организации используются относительные показатели ликвидности, различающиеся

набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных

обязательств.

1.

Коэффициент абсолютной ликвидности (Ка.л.)

показывает, какую часть краткосрочной задолженности организация может покрыть

за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро

реализуемых в случае необходимости. Он характеризует мгновенную

платежеспособность организации, то есть на дату составления баланса. Нормальное

ограничение коэффициента 0,2, означает, что каждый день подлежит погашению не

менее 20% краткосрочных обязательств организации.

2.

Коэффициент критической (быстрой)

ликвидности (Кк.л.) показывает, какую часть краткосрочной задолженности

организация может покрыть в ближайшей перспективе при условии полного погашения

краткосрочной дебиторской задолженности. Он характеризует ожидаемую

платежеспособность организации на период, равный средней продолжительности одного

оборота краткосрочной дебиторской задолженности. Нормальное ограничение

коэффициента 1, означает, что денежные средства и предстоящие поступления от

дебиторов должны покрывать краткосрочные обязательства организации. Если

значение этого коэффициента ниже 1, это свидетельствует об угрозе финансовой

стабильности организации, а если превышает 1, то означает, что организация

располагает достаточным объемом свободных ресурсов, формируемых за счет

собственных источников. В процессе анализа динамики этого коэффициента

необходимо обращать внимание на факторы, обусловившие его изменение. Если рост

коэффициента был в основном вызван увеличением дебиторской задолженности, это

не может положительно характеризовать рост ликвидности.

3.

Коэффициент текущей ликвидности (Кт.л.)

показывает, в какой степени текущие активы организации покрывают ее

краткосрочные обязательства. Организация погашает свои краткосрочные

обязательства в основном за счет оборотных активов, поэтому если текущие активы

превышают по величине краткосрочные обязательства, организация может

рассматриваться как успешно функционирующая. Данный коэффициент дает общую

оценку ликвидности активов, отражает прогнозируемые платежные возможности

организации при условии не только погашения краткосрочной дебиторской задолженности,

но и реализации имеющихся запасов. Он характеризует ожидаемую

платежеспособность организации на период средней продолжительности одного

оборота всех оборотных средств. Нормальное ограничение коэффициента,

используемое в западной учетно-аналитической практике и отечественных

нормативных документах, – 2. Однако это лишь ориентировочное значение уровень

коэффициента может значительно варьировать по отраслям и видам деятельности и

зависит от продолжительности производственного цикла, структуры запасов и

других факторов. Конкретное значение коэффициента тесно связано с уровнем

эффективности работы организации в отношении управления запасами: при высокой

культуре организации материально-технического обеспечения можно существенно

сокращать уровень запасов таким образом, снижать значение коэффициента по

сравнению с его среднеотраслевой величиной без ущерба для финансового состояния

организации. Некоторые организации с высокой оборачиваемостью денежных средств

(например, организации розничной торговли) могут позволить себе относительно

невысокие значения этого коэффициента и обеспечить приемлемую ликвидность за

счет более интенсивного притока денежных средств от текущей деятельности. Рост

этого коэффициента обычно рассматривается как благоприятная тенденция.

Рассмотренные три показателя

ликвидности, их формулы для расчёта экономическое содержание приведены в

приложении 2.

Эти относительные показатели

являются основными для оценки ликвидности и платежеспособности организации.

В процессе анализа коэффициенты

ликвидности организации сравниваются в динамике и с аналогичными коэффициентами

конкурентов.

Об эффективности использования

средств организации судят по различным показателям деловой активности. Анализ

деловой активности начинается с сопоставления темпов изменения прибыли, продаж

и активов. Оптимальным является следующее соотношение:

ТР > TN > ТА

> 100%

Увеличение прибыли (Р) более

высокими темпами по сравнению с ростом объема продаж (N) свидетельствует об относительном

снижении затрат, а увеличение более высокими темпами объема продаж по сравнению

с увеличением активов (А) – об эффективном использовании ресурсов. В целом

данное соотношение показывает, что экономический потенциал организации

возрастает. Это соотношение в мировой практике получило название «золотое

правило» экономики фирмы. [43, С. 189]

Критерием деловой активности

организации является уровень интенсивности использования ее капитала. В

финансовом аспекте деловая активность проявляется в скорости оборота средств

организации. Оценка деловой активности заключается в анализе уровня и динамики

различных коэффициентов оборачиваемости и рентабельности.

Для оценки оборачиваемости всего

капитала (активов) организации рассчитывают следующие относительные показатели

(коэффициенты):

1) коэффициент оборачиваемости

характеризует скорость оборота капитала, то есть показывает количество оборотов

капитала (активов) за определенный период времени (год, квартал, месяц):

где N – выручка от продаж за

отчетный период времени;

Аср.

– средняя величина капитала;

2) коэффициент закрепления (показатель

обрат коэффициенту оборачиваемости) показывает, сколько капитала (активов)

приходится на 1 рубль продаж:

3) продолжительность одного оборота в

днях представляет собой отношение продолжительности отчетного периода (года,

квартала, месяца) к коэффициенту оборачиваемости:

где Д – продолжительность

отчетного периода (года, квартала, месяца), дней.

Продолжительность года может браться

условной (360 дней) или точной (365 дней). При этом средняя величина капитала

за отчетный период (год) рассчитывается по формуле средней хронологической (по

квартальным или месячным данным).

Увеличение количества оборотов и

сокращение продолжительности одного оборота свидетельствует о более эффективном

использовании капитала, и наоборот. При снижении скорости оборота капитала

возрастает потребность в финансировании деятельности организации.

Так как платежеспособность организации

зависит от скорости оборота оборотных активов, необходим развернутый анализ

оборачиваемости их основных элементов.

Замедление оборачиваемости оборотных

активов приводит к росту их остатков, а ускорение – к их сокращению.

Результатом этого выступает или потребность в дополнительном финансировании,

или высвобождение средств из оборота.

Сумму высвобожденных средств из оборота

организации (– Э) в связи с ускорением оборачиваемости капитала или

дополнительно привлеченных средств в оборот (+ Э) при замедлении

оборачиваемости капитала можно определить умножением однодневного оборота в

отчетном периоде на изменение продолжительности оборота в днях (ДПоб.):

Для целей внутреннего финансового

анализа возможен более точный расчет продолжительности одного оборота составных

элементов оборотных активов, при котором используется не показатель «выручка»,

а данные об обороте по соответствующему счету учета данных активов.

Обобщающие и частные показатели

оборачиваемости капитала (активов) анализируются в динамике, а также

сопоставляются с их среднеотраслевыми значениями и показателями аналогичных

организаций.

Основные частные показатели

оборачиваемости и методика их расчета по данным годовой отчетности представлены

в приложении 3.

Расчет длительности финансового цикла

показывает время, в течение которого денежные средства отвлечены из оборота:

ФЦ = ПОЗ + ПОДЗ – ПОКЗ

ФЦ – продолжительность финансового

цикла, дни;

ПОЗ – продолжительность оборота запасов,

дни;

ПОДЗ – продолжительность оборота

дебиторской задолженности, дни;

ПОКЗ – продолжительность оборота кредиторской

задолженности, дни.

Приведенными коэффициентами и методиками

их расчета не исчерпывается все многообразие способов анализа финансового

состояния предприятия.

1.3

Информационное обеспечение экономического анализа, система основных

показателей, характеризующих финансовое состояние коммерческой организации

Состав, содержание и качество

информации, которая привлекается к анализу, имеют определяющую роль в

обеспечении действительности анализа хозяйственной деятельности. Анализ не

ограничивается только экономическими данными, а широко использует техническую,

технологическую и другую информацию. Все источники данных для анализа делятся

на плановые, учетные и внеучетные.

К плановым источникам относятся все типы

планов, которые разрабатываются на предприятии (перспективные, текущие,

оперативные, хозрасчетные задания, технологические карты), а также нормативные

материалы, сметы, ценники, проектные задания и др.

Источники и информация учетного

характера – это все данные, которые содержат документы бухгалтерского,

статистического и оперативного учета, а также все виды отчетности, первичная

учетная информация.

Ведущая роль в информационном

обеспечении анализа принадлежит бухгалтерскому учету и отчетности, где наиболее

полно отражаются хозяйственные явления, процессы, их результаты.

Данные статистического учета, в которых

содержится количественная характеристика массовых явлений и процессов,

используют для углубленного изучения и осмысления взаимосвязей, выявления

экономических закономерностей.

Оперативный учет и отчетность

способствуют более оперативному по сравнению со статистикой или бухгалтерским

учетом обеспечению анализа необходимыми данными (например, о производстве и

отгрузке продукции, о состоянии производственных запасов) и тем самым создают

условия для повышения эффективности аналитических исследований.

К внеучетным источникам

информации относятся документы, которые регулируют хозяйственную деятельность,

а также данные, которые не относятся к перечисленным ранее, например:

- официальные документы;

- хозяйственно-правовые документы;

- решения общих собраний коллектива,

совета трудового коллектива предприятия в целом или отдельных ее подотделов;

- материалы изучения передового опыта,

полученные из разных источников информации (Интернет, радио, телевидение,

газеты и т. д.);

- материалы специальных обследований

состояния производства на отдельных рабочих местах (хронометраж, фотография и

т. д.);

- устная информация.

По отношению к объекту исследования

информация бывает внутренней (данные статистического, бухгалтерского,

оперативного учета и отчетности, плановые данные, нормативные данные и т. д.) и

внешней (данные статистических сборников, периодических и специальных изданий,

конференций, деловых встреч, официальные, хозяйственно-правовые документы и т.

д.).

По отношению к предмету исследования

информация делится на основную и вспомогательную.

По периодичности поступления

аналитическая информация подразделяется на регулярную (плановые и учетные

данные) и эпизодическую (формируется по мере необходимости).

Регулярная информация в свою очередь

подразделяется на постоянную (коды, шифры, план счетов бухгалтерского учета и

т. д.), условно-постоянную (показатели плана, нормативы) и переменную (отчетные

данные на определенную дату).

По отношению к процессу обработки информацию

можно отнести к первичной (данные первичного учета, инвентаризаций,

обследований) и вторичной (отчетность, конъюнктурные обзоры и т. д.).

К организации информационного

обеспечения анализа предъявляется ряд требований: аналитичность информации, ее

объективность, единство, оперативность, рациональность и др.

Информационная база, используемая в

процессе анализа, для аналитика является предметом труда. Для того чтобы

результаты оценки финансового состояния и выводы, сделанные на их основе,

отражали действительную ситуацию или хотя бы были максимально приближены к

этому, в значительной степени необходимо, чтобы данный анализ основывался на

качественной информации.

Результаты финансового анализа при

условии взаимодействия данных всех подзадач на этапах его проведения дают

возможность осуществить стратегическое планирование деятельности Предприятия,

принимать обоснованные решения в области распоряжения произведенной продукцией

и доходами, выбора деловых партнеров.

Источниками информации для анализа

финансово-хозяйственной деятельности являются данные оперативного и

бухгалтерского учета.

Так, в соответствии с Положением по

ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации,

утвержденным приказом Минфина России от 29 июля 1998 г. № 34н, бухгалтерская

отчетность предприятия является открытой для всех заинтересованных

пользователей. В ее состав также включается аудиторское заключение,

подтверждающее ее достоверность. Прочая информация, данные производственного и

финансового учета, представляющие коммерческую тайну, не публикуются, только

руководство предприятия в отдельных случаях может расширить информацию,

предоставленную для анализа.

Бухгалтерская отчетность – единая

система данных об имущественном и финансовом положении организации и о

результатах ее хозяйственной деятельности, составляемая на основе данных

бухгалтерского учета по установленным формам.

Данные отчетности используются внешними

пользователями для оценки эффективности работы организации. Вместе с тем

отчетность необходима для оперативного руководства хозяйственной деятельностью

и служит исходной базой для последующего планирования и прогнозирования.

Состав и содержание бухгалтерской

отчетности в настоящее время регулируются следующими нормативными документами:

- Федеральным законом от 21 ноября 1996

г. № 129-ФЗ «О бухгалтерском учете» с последующими изменениями и дополнениями;

- Положением по ведению бухгалтерского

учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом

Минфина России от 29 июля 1998 г. № 34н;

- приказом Минфина России от 13 января

2000г. №4н «О формах бухгалтерской отчетности организаций»;

- Методическими рекомендациями о порядке

формирования показателей бухгалтерской отчетности организации, утвержденными

приказом Минфина России от 28 июня 2000 г. № 60н;

- Планом счетов бухгалтерского учета

финансово-хозяйственной деятельности организаций, утвержденным приказом Минфина

России от 31 октября 2000 г. № 94н;

- Положениями по бухгалтерскому учету и

другими документами.

Федеральный закон «О бухгалтерском

учете» содержит наиболее общие положения в отношении отчетности. Согласно

закону бухгалтерская отчетность – это «единая система данных об имущественном и

финансовом положении организации и о результатах ее хозяйственной деятельности,

составляемая на основу данных бухгалтерского учета по установленным формам». В

соответствии с Федеральным законом «О бухгалтерском учете», Положением по

ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации

и Положением по бухгалтерскому учету «Бухгалтерская отчетность организации»

(ПБУ 4/99) годовая бухгалтерская отчетность организаций, за исключением

отчетности бюджетных организаций, состоит из:

1) бухгалтерского баланса (форма № 1);

2) отчета о прибылях и убытках (форма №

2);

3) приложений к бухгалтерскому балансу и

отчету о прибылях и убытках:

а) отчета об изменениях капитала (форма

№ 3);

б) отчета о движении денежных средств

(форма № 4);

в) приложений к бухгалтерскому балансу

(форма № 5);

г) отчета о целевом использовании

полученных средств (форма № 6).

4) пояснительной записки;

5) аудиторского заключения,

подтверждающего достоверность бухгалтерской отчетности организации, если она в

соответствии с федеральными законами подлежит обязательному аудиту (в настоящее

время перечень организаций, подлежащих обязательному аудиту, установлен

Федеральным законом от 30.12.2008 г. № 307-ФЗ «Об аудиторской деятельности»).

Годовая бухгалтерская отчетность дает

широкие возможности для всестороннего анализа деятельности предприятия, и

наиболее информативной ее частью является баланс. Он отражает состояние

имущества, собственного капитала и обязательств предприятия на определенную

дату.

Итак, рыночная экономика требует от

предприятия повышения эффективности производства, конкурентоспособности

продукции и услуг на основе внедрения достижений научно-технического прогресса,

эффективных форм хозяйствования и управления производством, активизации

предпринимательства и т. д. Важная роль в реализации этой задачи отводится

анализу хозяйственной деятельности предприятий, который проводится с помощью

специальных коэффициентов. Расчет отдельных величин – это портрет прошлого, а

для того чтобы предприятие уверенно смотрело в будущее, необходимо выявить

тенденции изменения финансовых коэффициентов и постоянно отслеживать рыночную

ситуацию. С помощью анализа вырабатывают стратегию и тактику развития

предприятия, обосновывают планы и управленческие решения, осуществляют контроль

за их выполнением, выявляют резервы повышения эффективности производства,

оценивают результаты деятельности предприятия, его подразделений и работников.

Существует многообразная экономическая

информация о деятельности предприятия и множество способов анализа этой

деятельности.

Анализ финансового состояния предприятия

по данным бухгалтерской отчетности является классическим способом анализа. Его

проведение включает следующие этапы:

1) сбор информации и оценка ее

достоверности, отбор данных из форм бухгалтерской отчетности за требуемый

период времени;

2) преобразование типовых форм

бухгалтерской отчетности в аналитическую форму;

3) характеристика структуры отчета

(вертикальный анализ) и изменения показателей (горизонтальный анализ);

4) расчеты и группировки показателей по

основным направлениям анализа;

6) установление взаимосвязей между

основными исследуемыми показателями и интерпретация результатов;

7) подготовку заключения о

финансово-экономическом состоянии предприятия;

8) выявление «узких мест» и поиск

резервов;

9) разработка рекомендаций по улучшению

финансово-экономического состояния предприятия.

Система показателей, характеризующих

финансовое состояние предприятия, состоит из пяти основных блоков параметров:

1. состава и структуры баланса

(построение аналитического баланса; вертикальный и горизонтальный анализ

баланса; анализ качественных изменений имущественного состояния предприятия);

2. ликвидности и платежеспособности

предприятия (анализа ликвидности баланса; анализа коэффициентов ликвидности;

анализа движения денежных средств);

3. финансовой устойчивости предприятия

(анализа абсолютных показателей финансовой устойчивости; анализа относительных

показателей финансовой устойчивости);

4. рентабельности (расчета и анализа

коэффициентов рентабельности);

5. деловой активности (анализа

качественных критериев; анализа количественных критериев).

Эти блоки, будучи взаимосвязанными,

представляют собой структуру анализа, на основании которой производят расчеты и

группировки показателей, дающих наиболее точную и объективную картину текущего

экономического состояния предприятия.

Анализ финансового состояния не представляет

сложности при наличии всех необходимых данных и предполагает небольшие затраты

времени для исследования тактических аспектов деятельности предприятия.

Комплексный анализ бухгалтерской

отчетности оформляют в виде аналитической записки. Она должна включать

следующие разделы:

1) общие данные по анализируемой

организации, отрасли, частью которой она является, экономической среде, в

которой она работает;

2) финансовые и другие данные,

используемые при анализе, коэффициенты и другие аналитические показатели;

3) выявление и оценку положительно и

отрицательно влияющих количественных и качественных факторов по важнейшим

направлениям анализа;

4) оценки и выводы на основании

полученных результатов анализа, а также построение прогнозных моделей анализа.

2. АНАЛИЗ

ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ «МАРИКОММУНЭНЕРГО»

2.1 Краткая характеристика общества с

ограниченной ответственностью

Общество

с ограниченной ответственностью «Марикоммунэнерго» создано 9 ноября 2004 года,

внесено в реестр юридических лиц за № 1071215009425.

Полное

фирменное наименование общества: Общество с ограниченной ответственностью

«Марикоммунэнерго».

Сокращенное

фирменное наименование Общества: ООО «Марикоммунэнерго».

Место

нахождения Общества: 424003, Республика Марий Эл, г. Йошкар-Ола, ул. Зарубина,

53.

Учредителями

Общества являются Открытое акционерное общество «Энергия» и Открытое

акционерное общество «Марспецмонтаж». Размеры долей составляют 90 и 10 %

соответственно. Уставный капитал составляет 9 000 рублей, и полностью оплачен.

Общество

имеет самостоятельный баланс, расчетный счет, угловой штамп, печать, фирменное

наименование и право юридического лица. В состав «Марикоммунэнерго» без права

юридического лица на 31.12.2009 года входят следующие филиалы Общества:

1)

Филиал ООО «Марикоммунэнерго» «Волжские тепловые сети» 425000, Республика Марий

Эл, г. Волжск, ул. Шестакова, 55;

2)

Филиал ООО «Марикоммунэнерго» «Звениговские тепловые сети» 425060, Республика

Марий Эл, г. Звенигово, ул.Советская, 75;

3)

Филиал ООО «Марикоммунэнерго» «Козьмодемьянские тепловые сети» 425350,

Республика Марий Эл, г. Козьмодемьянск, ул.Учебная, 2.

4)

Филиал ООО «Марикоммунэнерго» «Северо-Восточные тепловые сети» 425450,

Республика Марий Эл, п.Сернур, ул.Шабалина, 1.

Действующие

филиалы возглавляют директора, действующие по доверенности, выданной

генеральным директором общества.

Предметом

деятельности Общества, основными целями и задачами являются:

-

производство, передача, распределение и реализация населению и другим группам

потребителей тепловой энергии и горячей воды;

-

покупка, преобразование, распределение и реализация тепловой энергии, в том

числе из собственной выработки;

-

эксплуатация паровых и водогрейных котлов;

-

передача, распределение газа, эксплуатация и обслуживание газового хозяйства и

газовых сетей;

-

эксплуатация подъемных сооружений и кранов;

-

организация, оперативное руководство и надзор за состоянием техники

безопасности и производственной санитарии;

-

ремонт и обслуживание энергетических объектов независимо от ведомственной

принадлежности;

-

ремонт и обслуживание автотранспорпортной техники, не зависимо от балансовой

принадлежности;

-

эксплуатация и проведение текущего и капитального ремонта систем тепло- и

электроснабжения, находящихся на балансе предприятия (отопительные котельные,

тепловые пункты, тепловые и электрические сети до границ раздела, сети

наружного освещения, установленных договорами), осуществление мер по экономии и

рациональному использованию топливно-энергетических ресурсов, в том числе за

счет развития централизованного теплоснабжения и ликвидации неэкономичных

отопительных котельных;

-

эксплуатация и обслуживание энергетических объектов, тепловых и электрических

сетей в соответствии с заключенными договорами аренды и безвозмездного

пользования;

-

осуществление пусконаладочных работ;

-

проектирование и строительство объектов, выполнение специальных монтажных

работ;

-

ведение технического контроля за качеством строящихся и сдаваемых в

эксплуатацию коммунальных энергетических объектов;

-

выдача технических условий на энергоснабжение для проектирования, строительства

и реконструкции объектов от источников тепловой энергии, тепловых и

электрических сетей, находящихся на балансе предприятия, а также заключений по

техническим условиям на проектирование и строительство данных объектов от

источников тепловой энергии, тепловых и электрических сетей, находящихся на

балансе других предприятий и организаций;

-

приемка, в установленном порядке, на баланс предприятия от других предприятий и

организаций отопительных котельных, тепловых и электрических сетей,

трансформаторных подстанций, газовых сетей;

-изготовление

котельных агрегатов, электрооборудования, специального и нестандартного

оборудования и запасных частей;

-

производство и монтаж любых видов изоляционных материалов;

-

эксплуатация и обслуживание внутридомовых инженерных сетей;

-

производство строительных материалов и товаров народного потребления;

-

организация надзора за экономным и рациональным использованием тепловой и

электрической энергии коммунально-бытовыми и иными потребителями,

присоединенными в установленном порядке к сетям предприятия;

-

внешнеэкономическая деятельность, создание совместных предприятий или участие в

других формах деятельности с зарубежными предприятиями;

-

участие в деятельности других юридических лиц;

-

торгово-закупочная деятельность;

-

перевозка грузов, людей автомобильным транспортом;

-

улучшение культурно-бытовых и жилищных условий работников предприятия, создание

наиболее благоприятных и безопасных условий труда;

-

растениеводство;

-

оптовая торговля зерном, семенами и кормами для сельскохозяйственных животных;

-хранение

и складирование зерна;

-

осуществление других видов деятельности в соответствии с законодательством

Российской Федерации.

2.2 Анализ

основных технико-экономических показателей деятельности ООО «Марикоммунэнерго»

Для белее полной характеристики предприятия как

экономического субъекта необходим анализ основных технико-экономических

показателей за 2005 – 2009 гг.

Основными технико-экономическими показателями

предприятия являются: рентабельность предприятия, себестоимость продукции,

численность работников, прибыль, объём реализованной продукции, показатели

наличия состояния и эффективности использования основных видов ресурсов.

Рассмотрим динамику основных технико-экономических

показателей за 2005 – 2009 гг. и представим их в таблице 1.

Из таблицы 1 видно, выручка от реализации, валовая

прибыль и рентабельность деятельности предприятия возросли в период с 2006 по

2009 гг., при этом довольно высокими темпами. Это свидетельствует о том, что

ООО «Марикоммунэнерго» находится в стадии роста, но о нестабильности

деятельности предприятия свидетельствуют показатели 2008 года. Так, несмотря на

значительный рост объемов реализации – темп роста составил 129,89 %, чистая

прибыль предприятия снизилась – темп роста составил 41,17%. Данный

отрицательный момент в деятельности предприятия связан, в первую очередь, со

значительным увеличением себестоимости продукции, что свидетельствует о том,

что необходимо разработать ряд мероприятий по выявлению резервов снижения

затрат на производство и реализацию продукции.

Таблица 1

Основные технико-экономические показатели за 2005 –

2009 гг. на предприятии ООО «Марикоммунэнерго»

|

№ п/п

|

Наименование показателей

|

Единица измерения

|

Значения по годам

|

Темп роста, %

|

|

2005 г.

|

2006 г.

|

2007 г.

|

2008 г.

|

2009 г.

|

2006/

2005

|

2007/

2006

|

2008/

2007

|

2009/

2008

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

|

1

|

Объем реализованной продукции (ф. 2,с. 010)

|

тыс.р.

|

17312

|

19961

|

72740

|

94481

|

99457

|

115,3

|

364,41

|

129,89

|

105,27

|

|

2

|

Численность работников всего

|

чел.

|

67

|

68

|

79

|

84

|

85

|

101,49

|

116,18

|

106,33

|

101,19

|

|

3

|

в т.ч. рабочих

|

чел.

|

58

|

58

|

67

|

72

|

73

|

100

|

115,52

|

107,46

|

101,39

|

|

4

|

Себестоимость продукции всего (ф.2,с. 020)

|

тыс.р.

|

15256

|

17941

|

63944

|

82805

|

86903

|

117,6

|

356,41

|

129,5

|

104,95

|

|

5

|

Балансовая прибыль (ф.2, с.140)

|

тыс.р.

|

15

|

20