Федеральное агентство по образованию

Государственное

образовательное учреждение

высшего

профессионального образования

«ИЖЕВСКИЙ

ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ»

Факультет «Менеджмент и

маркетинг»

Кафедра «Финансы и кредит»

«Дипломная работа допущена к защите»

Заведующий кафедрой «Финансы и кредит»

к.э.н., профессор М.Н. Горинов

«

»__________20___г._________________

ДИПЛОМНАЯ РАБОТА

на тему: «Финансовое

обоснование выбора налогового режима

для ООО «Вектор-Авто»»

по специальности 080105 «Финансы

и кредит»

Студент

группы

8-22-18 з

О.Н. Гореева

« »_________20___г.

Руководитель

дипломной

работы

к.э.н.,

профессор Л.М.

Глухова

« »_________20___г.

Нормоконтроль

к.э.н. Н.В.

Земцова

« »_________20___г.

Ижевск 2006

Содержание

Введение…………………………………………………………………….……..3

Глава 1. Теоретические основы формирования налоговой

системы…………..5

1.1.

Общий режим налогообложения………….………………………….…..….5

1.2.

Упрощенная система налогообложения………………………………...…22

1.3.

Система налогообложения в виде единого налога на вмененный доход..25

1.4.

Система налогообложения для сельскохозяйственных

товаропроизво-дителей………………………………………………………………………29

Глава 2. Характеристика ООО «Вектор-Авто»………………………………...31

2.1.

Организационно-правовая форма…………………………………………..31

2.2. Структура

управления………………………………………………….…...39

2.3.

Анализ финансового состояния предприятия……………………….……43

Глава

3. Рекомендации по выбору налогового режима для предприятия…....60

3.1.

Расчет налоговой нагрузки при общем режиме налогообложения………60

3.2.

Определение налоговой нагрузки при упрощенной системе

налогооб-ложения……………………………………………………………………...69

3.3. Сравнительная

характеристика налоговых режимов ..…………………...71

Заключение……………………………………………………………………….76

Список

используемой литературы…..………………………………………….78

Приложения………………………………………………………………………81

Введение

В

современных государствах существует большое количество разно-образных налогов,

а также сборов и пошлин. Между ними есть определенная взаимосвязь, нашедшая

выражение в понятии «налоговая система».

Налоговая

система может быть определена как: совокупность налогов, взимаемых

государством; принципов, форм и методов их установления, из-менения и отмены;

методов исчисления и взимания; форм и методов налого-вого контроля и

ответственности за нарушение налогового законодательства.

Налоговая

система, ее разнообразие зависят от типов (субъектов) хо-зяйственной

деятельности и их организации. В большинстве стран выделяют четыре сектора,

которые различаются между собой не только способом хозяйственной деятельности,

но и особенностями налогового регулирования:

- государственный сектор;

-

коммерческий сектор (частные фирмы, корпорации, общества с огра-ниченной

ответственностью, акционерные общества);

-

финансовый сектор (банки, страховые общества, финансовые компа-нии, биржи);

-

население.

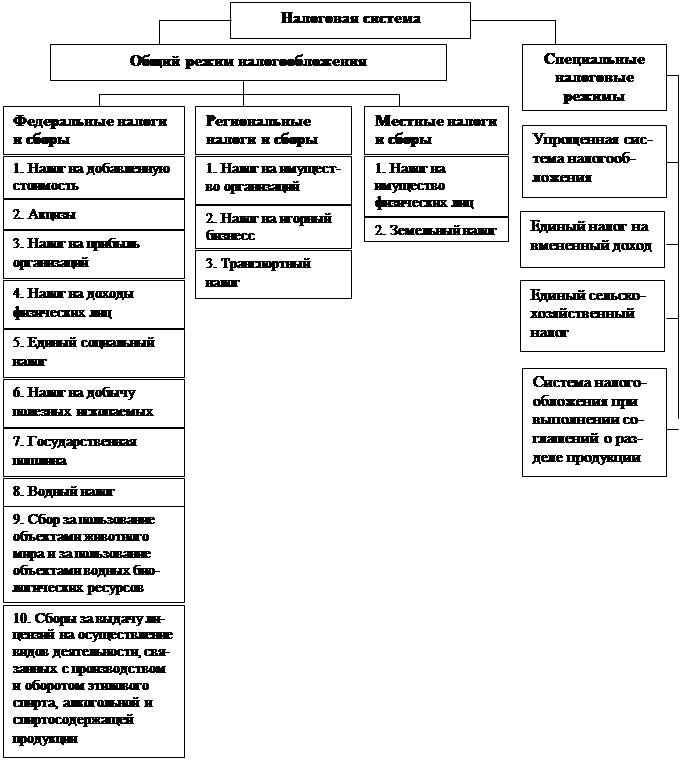

Действующая

схема налоговой системы Российской Федерации вклю-чает традиционную (общую)

систему налогообложения и специальные нало-говые режимы, среди которых мы

рассмотрим упрощенную систему налого-обложения, систему налогообложения в виде

единого налога на вмененный доход для отдельных видов деятельности и систему

налогообложения для сельскохозяйственных товаропроизводителей.

В данной дипломной работе предприятию ООО «Вектор-Авто»

пред-лагается переход на упрощенную систему налогообложения с общего ре-жима налогообложения. Чтобы

выявить актуальность данного перехода с од-ного налогового режима на другой

просчитывается налоговая нагрузка для обоих режимов и делается сравнительный

анализ.

В проделанной работе нужно выделить положительные стороны не

только для коммерческого предприятия, но и для бюджета в целом. Это важно, так

как на первый взгляд переход на упрощенную систему налогооб-ложения

предполагает замену четырех налогов одним, и, казалось бы, это экономически

выгодно только для предприятия.

Переход с общего режима на упрощенную систему налогообложения

является добровольным для предприятия. В задачи работы входит пересмотр

критериев данного перехода в соответствии с действующим законодательст-вом,

рациональность и финансовое обоснование налоговой нагрузки для предприятия,

выявление как положительных, так и отрицательных сторон при смене режима.

Для этого нам нужно в соответствии с налоговым

законодательством на 2006 г. изучить общий режим и специальные режимы

налогообложения, ознакомиться с деятельностью ООО «Вектор-Авто» с правовой и

финансовой стороны и решить актуальность предложенного перехода на упрощенную

систему налогообложения.

Глава 1. Теоретические основы формирования налоговой

системы

1.1. Общий режим налогообложения

В Российской Федерации налоговая система предусматривает

общий режим налогообложения и специальные налоговые режимы, такие как:

упро-щенная система налогообложения, единый налог на вмененный доход, еди-ный

сельскохозяйственный налог и система налогообложения при выполне-нии соглашений

о разделе продукции (рис. 1.1).

Общий

режим налогообложения устанавливает следующие виды налогов и сборов: федеральные,

региональные и местные.

Федеральными

налогами признаются налоги и сборы, которые установ-лены настоящим кодексом и

обязательны к уплате на всей территории Рос-сийской Федерации [2, с.12].

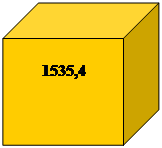

В

январе – июле 2005 г. в федеральный бюджет поступило доходов, ад-министрируемых

Федеральной налоговой службой России, -

1535,4 млрд. р. (54,9 % доходов федерального бюджета), что на 448,6 млрд. р.,

или в 1,4 раза, больше, чем за соответствующий период 2004 г. (рис. 1.2).

Такое

перевыполнение поступления доходов произошло за счет роста цены и объемов

добычи нефти, а также в результате улучшения финансово-экономических

показателей развития экономики и налогового администриро-вания. Отношение

налоговых и неналоговых доходов, поступивших в федеральный бюджет, к ВВП составило

в январе – июле 2005 г. 14,3 % про-тив 12,3 % в соответствующем периоде 2004 г.

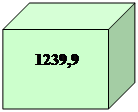

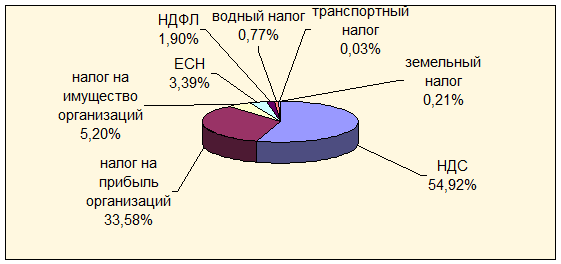

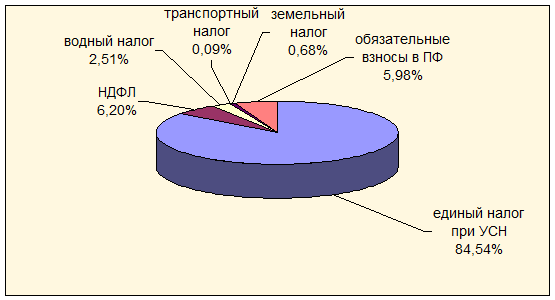

Основная

масса доходов федерального бюджета обеспечена поступле-ниями НДС (43,3 %),

налога на добычу полезных ископаемых (НДПИ)

(28,2 %), налога на прибыль (13,3 %), единого социального налога

(ЕСН) (9,8 %) и акцизов (3,6 %) (рис.

1.3).

Рассмотрим

краткое содержание основных налогов, уплачиваемых предприятием.

Рис. 1.1. Действующая

налоговая система РФ на 01.01.2006г.

Налог

на добавленную стоимость. В соответствии с Налоговым кодек-сом РФ

налогоплательщиками налога признаются:

организации;

индивидуальные

предприниматели;

лица,

признаваемые налогоплательщиками налога на добавленную сто-

тыс.р.

тыс.р.

2000

2000

1500 +295

1500 +295

1000

1000

500

500

0

0

Объем поступления администрируемых ФНС России доходов, предусмотренный

свод-ной бюджетной росписью федерального бюджета

Объем поступления администрируемых ФНС России доходов, предусмотренный

свод-ной бюджетной росписью федерального бюджета

Фактически поступило

Фактически поступило

Рис.

1.2. Показатели поступления администрируемых ФНС России доходов в федеральный

бюджет в январе – июле 2005 г.

НДС НДПИ

НДС НДПИ

43,3 % 28,2

%

остальные

налоги

остальные

налоги

и сборы

и сборы

1,8 %

1,8 %

акцизы ЕСН налог на прибыль

акцизы ЕСН налог на прибыль

3,6 % 9,8 % 13,3 %

Рис.

1.3. Структура поступлений администрируемых ФНС России доходов в федеральный

бюджет по видам налогов в январе – июле 2005г.

имость в связи с перемещением товаров через таможенную

границу Россий-ской Федерации [17].

Организации

и индивидуальные предприниматели имеют право на ос-вобождение от исполнения

обязанностей налогоплательщика, связанных с исчислением и уплатой налога, если

за три предшествующих последователь-ных календарных месяца сумма выручки от

реализации товаров (работ, ус-луг) без учета налога не превысила в совокупности

два миллиона рублей. Освобождение не распространяется в случае реализации

подакцизных това-ров, а также в отношении обязанностей, возникающих в связи с

ввозом това-ров на таможенную территорию Российской Федерации.

Лица,

использующие право на освобождение, должны представить со-ответствующее

письменное уведомление и документы, которые подтверж-дают право на такое

освобождение, в налоговый орган по месту своего учета; не могут отказаться от

этого освобождения до истечения двенадцати после-довательных календарных

месяцев, за исключением случаев, когда право на освобождение будет утрачено

ими.

Объектом

налогообложения признаются следующие операции:

1)

реализация товаров (работ, услуг) на территории РФ, в том числе реализация

предметов залога и передача товаров (результатов выполненных работ, оказание

услуг) по соглашению о предоставлении отступного или но-вации, а также передача

имущественных прав.

Также

признается реализацией товаров (работ, услуг) передача права собственности на

товары, результатов выполненных работ, оказание услуг на безвозмездной основе;

2)

передача на территории Российской Федерации товаров (выполне-ние работ,

оказание услуг) для собственных нужд, расходы на которые не принимаются к

вычету (в том числе через амортизационные отчисления) при исчислении налога на

прибыль организаций;

3)

выполнение строительно-монтажных работ для собственного по-требления;

4)

ввоз товаров на таможенную территорию Российской Федерации.

Ставки

по налогу на добавленную стоимость представлены в табл. 1.1.

Налоговая

база при реализации налогоплательщиком товаров (работ, услуг), в том числе

реализации предметов залога и передача товаров (резуль- татов выполненных работ,

оказание услуг) по соглашению о предоставлении

Таблица 1.1. Ставки

НДС [2, с.164]

|

Налоговые

ставки, %

|

Виды

реализации

|

|

0

|

При

реализации: 1) товаров, вывезенных в таможенном режиме экспорта;

2) работ

(услуг), непосредственно связанных с производством и реализацией

вышеназванных товаров;

3) работ

(услуг), непосредственно связанных с перевозкой (транспортиров-кой) через

таможенную границу РФ товаров, помещенных под таможенный режим транзита через

указанную территорию;

4) услуг

по перевозке пассажиров и багажа при условии, что пункт отправле-ния или

пункт назначения пассажиров и багажа расположены за пределами территории РФ,

при оформлении перевозок на основании единых междуна-родных перевозочных

документов;

5) работ

(услуг), выполняемых (оказываемых) непосредственно в космичес-ком

пространстве;

6)

драгоценных металлов налогоплательщиками, осуществляющими их добы-чу или

производство из лома и отходов, содержащих драгоценные металлы,

Государственному фонду драгоценных металлов и драгоценных камней РФ, фондам

драгоценных металлов и драгоценных камней субъектов РФ, цент-ральному банку

РФ, банкам;

7)

товаров (работ, услуг) для официального пользования иностранными

дип-ломатическими и приравненными к ним представительствами или для личнго

пользования дипломатического или административно-технического персонла этих

представительств, включая проживающих с ними членов их семей;

8)

припасов, вывезенных с территории РФ в таможенном режиме перемеще-ния

припасов. Припасами признаются топливо и горюче-смазочные материа-лы, которые

необходимы для обеспечения нормальной эксплуатации воздуш-ных и морских

судов, судов смешанного (река – море) плавания

|

|

10

|

При

реализации:1) товаров из перечня продовольственных товаров;

2)

товаров из перечня товаров для детей;

3)

периодических печатных изданий, за исключением периодических печат-ных

изданий рекламного или эротического характера; книжной продукции, связанной с

образованием, наукой и культурой, за исключением книжной продукции рекламного

или эротического характера;

4)

товаров из перечня медицинских товаров отечественного и зарубежного

производства.

|

|

18

|

В иных

случаях, не указанных при налогообложении по ставке 0 %, 10 %, 10 % / 1,1, 18 % / 1,18

|

|

10 / 1,1;

18 / 1,18

|

При

получении денежных средств, связанных с оплатой товаров (работ, ус-луг), при

удержании налога налоговыми агентами при реализации имущества приобретенного

на стороне и учитываемого с налогом, при реализации сельскохозяйственной

продукции и продуктов ее переработки, а также в иных случаях, когда сумма

налога определяется расчетным методом

|

отступного или новации, передачи имущественных прав, а также

передачи права собственности на безвозмездной основе, определяется как

стоимость указанных товаров (работ, услуг), исчисленная исходя из цен,

указанных сто-

ронами сделки, с учетом акцизов (для подакцизных товаров) и

без включения в них налога.

При

реализации имущества, подлежащего учету по стоимости с учетом уплаченного

налога, налоговая база определяется как разница между ценой реализуемого

имущества, указанной сторонами сделки, с учетом налога, ак-цизов (для

подакцизных товаров), и стоимостью реализуемого имущества (остаточной

стоимостью с учетом переоценок).

Налоговым

периодом считается календарный месяц. Для налогопла-тельщиков (налоговых

агентов) с ежемесячными в течение квартала суммами выручки от реализации

товаров (работ, услуг) без учета налога, не превы-шающими один миллион рублей,

налоговый период устанавливается как квартал.

Сумма

налога при определении налоговой базы исчисляется как соот-ветствующая налоговой

ставке процентная доля налоговой базы, а при раз-дельном учете – как сумма

налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как

соответствующие налоговым ставкам процентные доли соответствующих налоговых

баз.

Уплата

НДС производится не позднее 20-го числа месяца, следующего за истекшим

налоговым периодом.

Акцизы.

Налогоплательщиками акциза являются те же, что и при упла-те НДС.

Налоговая

база определяется по каждому виду подакцизного товара от-

дельно. Налоговая база при реализации (передаче)

произведенных налогопла-

тельщиком подакцизных товаров в зависимости от установленных

в отноше-нии этих товаров налоговых ставок определяется:

1) как

объем реализованных (переданных) подакцизных товаров в нату-ральном выражении –

по подакцизным товарам, в отношении которых уста-новлены твердые

(специфические) налоговые ставки (в абсолютной сумме на единицу измерения);

2) как

стоимость реализованных (переданных) подакцизных товаров, исчисленная исходя из

цен, установленных сторонами сделки, без учета ак-циза, НДС – по подакцизным

товарам, в отношении которых установлены ад-валорные (в процентах) налоговые

ставки;

3) как

стоимость переданных подакцизных товаров, исчисленная исхо-дя из средних цен

реализации, действовавших в предыдущем налоговом пе-риоде, а при их отсутствии

исходя из рыночных цен без учета акциза, НДС – по подакцизным товарам, в

отношении которых установлены адвалорные на-логовые ставки. В аналогичном

порядке определяется налоговая база по под-акцизным товарам, в отношении которых

установлены адвалорные налого-вые ставки, при их реализации на безвозмездной

основе, при совершении то-варообменных (бартерных) операций, а также при

передаче подакцизных то-варов по соглашению о предоставлении отступного или

новации и передаче подакцизных товаров при натуральной оплате труда.

Налоговым

периодом признается календарный месяц.

Налогообложение

подакцизных товаров (автотранспортных средств) осуществляется по приведенным в

табл. 1.2. налоговым ставкам.

Таблица 1.2. Ставки

акциза [2, с. 193]

|

Виды

подакцизных товаров

|

Налоговая

ставка (в % и (или) в рублях и копейках за единицу измерения)

|

|

1

|

2

|

|

Автомобили

легковые с мощностью двигателя до 67,5кВт (90 л.с.) включительно

Автомобили

легковые с мощностью двигателя свыше 67,5кВт (90 л.с.) и до 112,5 кВт (150

л.с.) включительно

Автомобили

легковые с мощностью двигателя свыше 112,5 кВт (150 л.с.), мотоциклы с

мощностью двигателя свыше 112,5 кВт (150 л.с.)

Автомобильный

бензин с октановым числом до «80» включительно

Автомобильный

бензин с иными октановыми числами

Дизельное

топливо

Моторные

масла для дизельных и (или) карбюраторных (инжекторных) двигателей

Прямогонный

бензин

|

0 р. 00

к. за 0,75 кВт (1 л.с.)

16 р. 50

к. за 0,75 кВт (1 л.с.)

167р. 00

к. за 0,75 кВт (1 л.с.)

2657 р.

00 к. за 1 тонну

3629 р.

00 к. за 1 тонну

1080 р.

00 к. за 1 тонну

2951 р.

00 к. за 1 тонну

2657 р.

00 к. за 1 тонну

|

Суммы

акциза, исчисленные налогоплательщиком при реализации под-

акцизных товаров (за исключением реализации на безвозмездной

основе) и предъявленные покупателю, относятся у налогоплательщика на расходы,

принимаемые к вычету при исчислении налога на прибыль организаций. При

реализации на безвозмездной основе относятся у налогоплательщика за счет

соответствующих источников.

Суммы

акциза, предъявленные налогоплательщиком покупателю при реализации

подакцизных товаров, также фактически уплаченные при ввозе на таможенную

границу РФ, учитываются в стоимости указанных товаров.

Налог

на доходы физических лиц. Налогоплательщиками признаются: 1) физические

лица, являющиеся налоговыми резидентами РФ; 2) физические лица, получающие

доходы от источников в РФ, не являющиеся налоговыми резидентами РФ.

Объектом

налогообложения признается доход, полученный налогопла-тельщиком:

- от

источников в РФ и (или) от источников за пределами РФ – для физичес-ких лиц,

являющихся налоговыми резидентами РФ;

- от

источников РФ – для физических лиц, не являющихся налоговыми рези-дентами РФ.

При определении налоговой базы учитываются все доходы

налогопла-тельщика, полученные им как в денежной, так и в натуральной формах,

или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды [2, с. 212].

Доходы, не подлежащие

налогообложению:

-

государственные пособия, за исключением пособий по временной не6тру-доспособности

(пособия по безработице, беременности и родам);

- государственные пенсии;

- вознаграждения донорам за сданную

донорскую кровь;

- алименты, получаемые

налогоплательщиком;

- доходы,

не превышающие 2000 рублей, полученные в виде сумм материаль-ной помощи,

оказываемой работодателями своим работникам, уволившимся в связи с выходом на

пенсию по инвалидности или по возрасту за налоговый период:

При определении налоговой базы

налогоплательщик имеет право на получение следующих стандартных налоговых вычетов

[2, с. 218]:

- в размере 3000 р. распространяются

на:

лиц, получивших или перенесших лучевую болезнь

лиц, получивших инвалидность вследствие

катастрофы на Чернобыльской

АЭС;

- налоговый вычет в размере 500 р.

распространяются на:

Героев Советского Союза и Героев РФ и др.;

- налоговый

вычет в размере 400 р. распространяется на прочие категории налогоплательщиков

и действует до месяца, в котором их доход, исчислен-ный нарастающим итогом с

начала налогового периода не превысил 20000 р. Начиная с месяца, в котором

указанный доход превысил 20000 р., налоговый вычет не применяется;

- налоговый вычет в размере 600 р.:

на каждого ребенка у налогоплательщика, на

обеспечении которых находит-ся ребенок и которые являются родителями или

супругами родителей;

на каждого ребенка у налогоплательщика,

которые являются опекунами или попечителями, приемными родителями.

Указанный

налоговый вычет действует до месяца, в котором доход налогоплательщика,

исчисленный нарастающим итогом с начала налогового периода, не превысил 40000

р. Начиная с месяца, в котором доход превысил 40000 р., налоговый вычет не

применяется.

Налоговым

периодом признается календарный год.

Ставки

НДФЛ представлены в табл. 1.3.

Исчисление

сумм налога производится налоговыми агентами нарас-тающим итогом с начала

налогового периода по итогам каждого месяца при-

Таблица 1.3. Ставки

НДФЛ [2, с. 224]

|

Налоговые

ставки, %

|

Виды

доходов

|

|

13

|

Если

иное не предусмотрено настоящей статьей

|

|

35

|

Стоимость

любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других

мероприятиях в целях рекламы товаров, работ и услуг;

страховых

выплат по договорам добровольного страхования, за ис-ключением выплат по

договорам негосударственного пенсионного обеспечения при наступлении

пенсионных оснований;

процентных

доходов по вкладам в банках в части превышения суммы, рассчитанной из

действующей ставки рефинансирования Центрального Банка РФ и др.

|

|

30

|

Все

доходы, получаемые физическими лицами, не являющимися нало-говыми резидентами

РФ

|

|

9

|

Доходы

от долевого участия в деятельности организаций, полученных в виде дивидендов;

доходы в

виде процентов по облигациям с ипотечным покрытием, эми-тированным до 1

января 2007 года, а также по доходам учредителей доверительного управления

ипотечным покрытием.

|

менительно ко всем доходам, в отношении которых применяется

налоговая ставка с зачетом удержанной в предыдущие месяцы текущего налогового

периода суммы налога. Налоговые агенты обязаны перечислить суммы исчисленного и

удержанного налога не позднее дня фактического получения в банке наличных

денежных средств на выплату дохода, а также дня пере-числения доходов со счетов

налоговых агентов в банке на счета налогоплательщика либо по его поручению на

счета третьих лиц в банках.

Единый

социальный налог. Налогоплательщиками налога признаются:

1)

лица, производящие выплаты физическим лицам: организации; ин-дивидуальные

предприниматели; физические лица, не признаваемые индиви-дуальными

предпринимателями;

2)

индивидуальные предприниматели, адвокаты, члены крестьянского (фермерского)

хозяйства, приравненные к индивидуальным предпринимате-лям.

Налоговым

периодом признается календарный год. Отчетными пе-риодами по налогу признаются

первый квартал, полугодие и девять месяцев календарного года.

Суммы,

не подлежащие налогообложению:

1)

государственные пособия, все виды компенсационных выплат, вы-плачиваемые в

соответствии с законодательством РФ, законодательными ак-тами субъектов РФ,

решениями представительных органов местного самоуп-равления, в т.ч. пособия по

временной нетрудоспособности, пособия по ухо-ду за больным ребенком, пособия по

безработице, беременности и родам;

2)

суммы единовременной материальной помощи, оказываемой налого-плательщиком:

физическим

лицам в связи со стихийным бедствием или другим чрез-вычайным обстоятельством в

целях возмещения причиненного им матери-ального ущерба или вреда их здоровью, а

также физическим лицам, постра-давшим от террористических актов на территории

РФ;

членам

семьи умершего работника или работнику в связи со смертью члена (членов) его

семьи;

3)

другие выплаты [2, с. 238].

Для

налогоплательщиков, производящих выплаты физическим лицам (организаций;

индивидуальных предпринимателей; физических лиц, не при-знаваемых

индивидуальными предпринимателями), за исключением высту-пающих в качестве

работодателей налогоплательщиков – организаций и ин--дивидуальных

предпринимателей, имеющих статус резидента технико-внед-ренческой особой

экономической зоны и производящих выплаты физическим лицам, работающим на

территории технико-внедренческой особой экономи-ческой зоны,

сельскохозяйственных товаропроизводителей, организаций на-родных художественных

промыслов и родовых, семейных общин коренных малочисленных народов Севера,

занимающихся традиционными отраслями хозяйствования, применяются следующие

налоговые ставки (табл. 1.4).

Сумма

налога исчисляется и уплачивается налогоплательщиками от-дельно в федеральный

бюджет и каждый фонд и определяется как соответ- ствующая процентная доля

налоговой базы. В течение отчетного периода по итогам каждого календарного

месяца налогоплательщики производят исчис-

Таблица 1.4. Ставки

единого социального налога [2, с. 241]

|

Налоговая база на каждое

физическое лицо нарастающим итогом с начала года

|

Федераль-ный бюджет

|

Фонд социального

страхования

Российской Федерации

|

Фонды обязательного

медицинского стахования

|

Итого

|

|

Федеральный фонд

обязательного медицинского страхования

|

Территориаль-ные фонды

обязательного медицинского страхования

|

|

До

280 000 р.

От

280 001 р. до 600 000 р.

Свыше

600

000 р.

|

20,0

%

56 000 р. + 7,9 % с сум-мы, превы-шающей 280 000 р.

81 280 р. + 2,0 % с сум-мы, превы-шающей 600 000 р.

|

3,2

%

8960 р. + 1,1 % с суммы, превы-шающей 280 000 р.

12 480 р.

|

0,8

%

2240 р. + 0,5 % с суммы, превышающей 280 000 р.

3840 р.

|

2,0

%

5600 р. + 0,5 % с суммы, превышающей 280 000 р.

7200 р.

|

26,0

%

72 800 р. + 10,0 % с сум-мы, превы-шающей 280 000 р.

104 800 р. + 2,0 % с сум-мы, превы-шающей 600 000 р.

|

ление ежемесячных авансовых платежей по налогу, уплата

которых произво-дится не позднее пятнадцатого числа следующего месяца.

Налог

на прибыль организаций. Налогоплательщиками налога на при-быль организаций

признаются: российские организации; иностранные ор-ганизации, осуществляющие

свою деятельность в РФ через постоянные пред-ставительства и (или) получающие

доходы от источников в РФ.

Объектом

налогообложения признается прибыль, полученная налого-плательщиком. Прибылью

признается: 1) для российских организаций – по-лученные доходы, уменьшенные на

величину произведенных расходов; 2)для иностранных организаций, осуществляющих

деятельность в РФ через посто-янные представительства, - полученные через эти

постоянные представитель-ства доходы, уменьшенные на величину произведенных

этими постоянными представительствами расходов; 3) для иных иностранных организаций

– до-ходы, полученные от источников в РФ.

Налоговые

ставки по налогу приведены в табл.1.5.

Налоговым

периодом признается календарный год. Отчетными перио-дами признаются квартал,

полугодие и девять месяцев календарного года. Отчетными периодами для налогоплательщиков,

исчисляющих ежемесячные

Таблица 1.5.Ставки по

налогу на прибыль организаций, % [2,с.284]

|

Налого-вая ставка

|

Виды

дохода

|

Федераль-ный бюджет

|

Бюджет субъекта РФ

|

Итого

|

|

1

|

2

|

3

|

4

|

5

|

|

24

|

На

доходы российских организаций, не преду-смотренных по ставкам 20, 10, 9, 15 и

0 %

|

6,5

|

17,5, но не ниже 13,5

|

24,

но не ниже 20

|

|

20

|

На

доходы иностранных организаций, не связан-ные с деятельностью в РФ через

постоянное представительство, за исключением видов дохо-да по ставкам 10, 9,

15 и 0 %

|

20

|

0

|

20

|

|

10

|

На

доходы иностранных организаций, не связан-ные с деятельностью в РФ через

постоянное представительство, от использования, содержа-ния или сдачи в

аренду (фрахта) судов, самоле-тов или других подвижных транспортных средств

или контейнеров (включая трейлеры и вспомогательное оборудование, необходимое

для транспортировки) в связи с осуществлением международных перевозок

|

10

|

0

|

10

|

|

9

|

По

доходам, полученным в виде дивидендов от российских организаций российскими

организа-циями и физическими лицами – налоговыми ре-зидентами РФ;

по

доходам в виде процентов по муниципаль-ным ценным бумагам (эмитированным на

срок не менее трех лет до 01.01.2007 г.), по облигаци-ям с ипотечным

покрытием (эмитированным до 01.01.2007 г.) и по доходам учредителей

довери-тельного управления ипотечным покрытием, по-лученным на основании

приобретения ипотеч-ных сертификатов участия (выданных управля-ющим ипотечным

покрытием до 01.01.2007 г.)

|

9

|

0

|

9

|

|

15

|

По

доходам, полученным в виде дивидендов от российских организаций иностранными

органи-зациями, а также по доходам, полученным в виде дивидендов российскими

организациями от иностранных организаций;

по

доходу в виде процентов по государственным и муниципальным ценным бумагам,

условиями выпуска и обращения которых предусмотрено получение дохода в виде

процентов, а также по доходам в виде процентов по облигациям с ипо-течным

покрытием (эмитированным после 01.01.2007 г.), и доходам учредителей

довери-тельного управления ипотечным покрытием, по-лученным на основании

приобретения ипотеч-ных сертификатов участия (выданных управля-ющим ипотечным

покрытием после 01.01.2007г.)

|

15

|

0

|

15

|

Продолжение табл. 1.5

|

1

|

2

|

3

|

4

|

5

|

|

0

|

По

доходу в виде процентов по государствен-ным и муниципальным облигациям

(эмитиро-ванным до 20.01.1997 г. включительно), а также по доходу в виде

процентов по облигациям го-сударственного валютного облигационного зай-ма

1999 г. (эмитированным при осуществлении новации облигаций внутреннего

государствен-ного валютного займа серии III, эмитированных в целях

обеспечения условий, необходимых для урегулирования внутреннего валютного

долга бывшего Союза ССР и внутреннего и внешнего валютного долга РФ)

|

0

|

0

|

0

|

авансовые платежи исходя из фактически полученной прибыли,

признаются месяц, два месяца, три месяца и т.д. по окончании календарного года.

Налогоплательщики,

исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли,

уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за

месяцем, по итогам которого про-изводится исчисление налога.

Налогоплательщики

– российские организации, имеющие обособлен-ные подразделения, исчисление и

уплату в федеральный бюджет сумм аван-совых платежей, а также сумм налога,

исчисленного по итогам налогового периода, производят по месту своего

нахождения без распределения указан-ных сумм по обособленным подразделениям.

Водный

налог. Налогоплательщиками признаются организации и физи-ческие

лица, осуществляющие специальное и (или) особое водопользование в соответствии

с законодательством РФ.

Объектами

налогообложения водным налогом признаются следующие виды пользования водными

объектами: 1) забор воды из водных объектов;

2) использование акватории водных объектов, за исключением лесосплава в

плотах и кошелях; 3) использование водных объектов без забора воды для це-лей

гидроэнергетики; 4) использование водных объектов для целей лесоспла-ва в

плотах и кошелях.

Налоговым

периодом признается квартал.

Налоговые

ставки устанавливаются по бассейнам рек, озер, морей и экономическим районам.

При заборе воды в пределах установленных квар-тальных (годовых) лимитов

водопользования по Уральскому экономичес-кому району видно (табл. 1.6). К

Удмуртии относится бассейн реки Волга.

Таблица 1.6. Ставки

водного налога [2, с. 333.12]

|

Бассейн

реки, озера

|

Налоговая

ставка в руб. за 1 тыс. куб. м воды, забранной

|

|

из

поверхностных водных объектов

|

из

подземных водных объектов

|

|

Волга

Обь

Урал

Прочие реки и озера

|

294

282

354

306

|

444

456

534

390

|

При

заборе воды сверх установленных квартальных (годовых) лимитов водопользования

налоговые ставки в части такого превышения устанавлива-ются в пятикратном

размере налоговых ставок. В случае отсутствия у нало-гоплательщика утвержденных

квартальных лимитов квартальные лимиты определяются расчётно как одна четвертая

утвержденного годового лимита.

Налог

подлежит уплате в срок не позднее 20-го числа месяца, следую-щего за истекшим

налоговым периодом.

Налог

на имущество организаций. Налогоплательщиками налога приз-наются:

российские организации; иностранные организации, осуществляю-щие деятельность в

РФ через постоянные представительства и (или) имею-щие в собственности

недвижимое имущество на территории РФ, на континентальном шельфе РФ и в

исключительной экономической зоне РФ.

Объектом

налогообложения для российских организаций признается движимое и недвижимое

имущество (включая имущество, переданное во временное владение, пользование,

распоряжение или доверительное управ-ление, внесенное в совместную

деятельность), учитываемое на балансе в ка-честве объектов основных средств в

соответствии с установленным порядком ведения бухгалтерского учета.

Среднегодовая

стоимость имущества, признаваемого объектом налого-обложения, определяется как

частное от деления суммы, полученной в ре-зультате сложения величин остаточной

стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода

и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество

месяцев в налоговом (отчетном) периоде, увеличенное на единицу.

Налоговым

периодом и отчетными периодами признаются те же, что при уплате единого

социального налога.

Налоговые

ставки устанавливаются законами субъектов РФ и не могут превышать 2,2 %.

Допускается установление дифференцированных налого-вых ставок в зависимости от

категорий налогоплательщиков и (или) иму-щества, признаваемого объектом

налогообложения. В Удмуртской респуб-лике принята налоговая ставка в размере

2,2 %.

Транспортный

налог. Налогоплательщиками налога признаются лица, на которых в

соответствии с законодательством РФ зарегистрированы тран-спортные средства,

признаваемые объектом налогообложения.

Налоговым

периодом признается календарный год.

Налоговые

ставки устанавливаются законами субъектов РФ соответст-венно в зависимости от

мощности двигателя или валовой вместимости тран-спортных средств, категории

транспортных средств в расчете на одну ло-шадиную силу мощности двигателя

транспортного средства. Они могут быть увеличены (уменьшены) законами субъектов

РФ, но не более чем в 5 раз. До-пускается установление дифференцированных

налоговых ставок в отноше-нии каждой категории транспортных средств, а также с

учетом срока полез-ного использования. В Удмуртской республике применяются

следующие ставки транспортного налога применимо по отношению к данному пред-приятию (табл. 1.7).

Налогоплательщики,

являющиеся организациями, представляют в на-логовый орган по месту нахождения

транспортных средств налоговую декла-рацию в срок, установленный законами

субъектов РФ.

Таблица 1.7.

Ставки транспортного налога по Удмуртской респуб-лике [2, с. 361]

|

Наименование

объектов налогообложения

|

Налоговая

ставка, р.

|

|

Автомобили легковые с

мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт)

включительно

свыше 100 л.с. до 150 л.с.

(свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с.

(свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с.

(свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9

кВт)

Грузовые автомобили с

мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт)

включительно

свыше 100 л.с. до 150 л.с.

(свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с.

(свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с.

(свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9

кВт)

|

5

14

30

45

90

20

32

40

45

85

|

Земельный

налог. Налогоплательщиками являются организации и фи-зические лица,

владеющие земельными участками на праве собственности, праве бессрочного

пользования и праве пожизненного наследуемого владе-ния. Не признаются

налогоплательщиками лица, владеющие землей по дого-вору аренды.

Налоговые

ставки устанавливаются нормативными правовыми актами представительных органов

муниципальных образований и не могут превы-шать [2, с. 394]: 1) 0,3 % в

отношении земельных участков:

-

отнесенных к землям сельскохозяйственного назначения или к землям в составе зон

сельскохозяйственного использования в поселениях и исполь-зуемых для

сельскохозяйственного производства;

-

занятых жилищным фондом и объектами инженерной инфраструкту-ры

жилищно-коммунального комплекса (за исключением доли в праве на зе-мельный

участок, приходящийся на объект, не относящийся к жилищному фонду и к объектам

инженерной инфраструктуры жилищно-коммунального комплекса) или предоставленных

для жилищного строительства;

-

предоставленных для личного подсобного хозяйства, садоводства, огородничества

или животноводства;

2)

1,5 % в отношении прочих земельных участков.

Допускается

установление дифференцированных налоговых ставок в зависимости от категорий

земель и (или) разрешенного использования зе-мельного участка.

Налоговым

периодом признается календарный год. Налоговой базой является стоимость

исчисленная на 1 января календарного года.

1.2. Упрощенная система налогообложения

Упрощенная

система налогообложения организациями и индивидуаль-ными предпринимателями

применяется наряду с общей системой налого-обложения. Переход к упрощенной

системе налогообложения или возврат к общему режиму налогообложения

осуществляется организациями и индиви-дуальными предпринимателями добровольно.

Применение

упрощенной системы налогообложения (УСН) организа-циями предусматривает замену

уплаты налога на прибыль организаций, на-лога на имущество организаций и ЕСН

уплатой единого налога, исчисля-емого по результатам хозяйственной деятельности

организаций за налоговый период. Организации, применяющие УСН, не признаются

налогоплательщи-ками НДС, за исключением НДС, подлежащего уплате при ввозе

товаров на таможенную территорию РФ.

Организации,

применяющие УСН, производят уплату страховых взно-сов на обязательное

пенсионное страхование в соответствии с законода-тельством РФ. Иные налоги

уплачиваются в соответствии с общим режимом налогообложения.

Не вправе

применять упрощенную систему налогообложения: частные нотариусы; адвокаты,

учредившие адвокатские кабинеты, а также иные фор-мы адвокатских образований;

бюджетные учреждения и иностранные орга-низации, имеющие филиалы,

представительства и иные обособленные под-разделения на территории РФ.

До 1

января 2006 г. организации могли перейти на УСН, если по итогам девяти месяцев

того года, в котором организация подает заявление о перехо-де на упрощенную

систему налогообложения, доход от реализации не превы-сил 11 млн. р. (без учета

НДС). С 1 января 2006 г., казалось бы, планка предельного дохода поднялась

выше, поскольку предельным доходом явля-ется доход в 15 млн. руб. но следует

учитывать, что организация будет срав-нивать с предельной величиной не доход от

реализации, а сумму дохода от реализации и внереализационный доход. Указанная

величина ежегодно будет подлежать индексации на коэффициент-дефлятор,

учитывающий изменение потребительских цен на товары (работы, услуги). В 2006 г.

коэффициент-дефлятор устанавливается в размере 1,132.

Повысился размер предельного дохода, который

позволяет оставаться на упрощенной системе налогообложения, с 15 млн. р. до 20

млн. р., при до-стижении которого налогоплательщик теряет право на применение

УСН [5]. В состав доходов включаются доходы от реализации и внереализационные

доходы. Такие доходы как денежные средства, предназначенные для коми-тента, но

поступившие на счет комиссионера, или заемные средства не учи-тываются.

При

решении вопроса о возможности применения упрощенной сис-темы налогообложения,

организации с 1 января 2006 г. должны учитывать оста-точную стоимость не всех

основных средств и нематериальных активов, а только тех, которые подлежат

амортизации и признаются амортизируемым имуществом в соответствии с главой 25

НК РФ.

Объектом

налогообложения признаются: доходы; доходы, уменьшен-ные на величину расходов.

С 1 января 2006 г. у налогоплательщика появля-ется право изменить объект

налогообложения по истечении трех лет с начала применения упрощенной системы

налогообложения. Налогоплательщики, перешедшие на упрощенную систему

налогообложения с 1 января 2003 г. и выбравшие объектом налогообложения доходы,

вправе с 1 января 2006 г. изменить объект налогообложения, но для этого они

должны были уведомить налоговые органы не позднее 20 декабря 2005г. [26, с. 5].

С 1 января

2006 г. в расходах учитываются суммы НДС, относящиеся непосредственно к

товарам, стоимость которых подлежит включению в состав расходов. Стоимость же

товаров должна учитываться в расходах по мере реализации указанных товаров.

В случае

невозможности распределения доходов и расходов при ис-числении налоговой базы по разным

налоговым режимам (когда наряду с применением УСН налогоплательщик осуществляет

иные виды предприни-мательской деятельности, которые переведены на уплату

единого налога на вмененный доход) расходы распределяются пропорционально долям

доходов в общем объеме доходов.

Налоговым

периодом признается календарный год.

Отчетными

периодами признаются первый квартал, полугодие и девять месяцев календарного

года.

В случае,

если объектом налогообложения являются доходы, налоговая ставка устанавливается

в размере 6 %. Если же доходы, уменьшенные на ве-личину расходов, налоговая

ставка устанавливается в размере 15 %.

Суммы

налога зачисляются на счета органов федерального казначейст-ва для их

последующего распределения в бюджеты всех уровней и бюджеты государственных

внебюджетных фондов в соответствии с бюджетным зако-нодательством Российской

Федерации.

Применение

упрощенной системы налогообложения на основе патента разрешеается

индивидуальным предпринимателям, не привлекающим в своей предпринимательской

деятельности наемных работников, в том числе по договорам гражданско-правового

характера, и осуществляющим один из видов предпринимательской деятельности,

например, ремонт и техническое обслуживание автомобилей, мойку автотранспортных

средств, перевозку пассажиров и грузов на автомобильном и водном транспорте и

др.

Патент

выдается по выбору налогоплательщика на один из следующих периодов,

начинающихся с первого числа квартала: квартал, полугодие, девять месяцев, год.

Годовая

стоимость патента определяется как соответствующая налого-вой ставке (6 или 15

%) процентная доля установленного по каждому виду предпринимательской

деятельности потенциально возможного к получению индивидуальным

предпринимателем годового дохода, который не может превышать величину базовой

доходности, умноженную на 30.

Доходы от

уплаты налога при УСН распределяются органами федерального казначейства по

уровням бюджетной системы по следующим нормативам отчислений: в федеральный

бюджет – 30 %; в бюджеты субъек-тов Федерации – 15 %; в местные бюджеты – 45 %;

в бюджет Федерального фонда обязательного медицинского страхования - 0,5 %; в бюджеты терри-ториальных фондов

обязательного медицинского страхования – 4,5 %; в бюд-жет Фонда социального

страхования – 5 %.

1.3. Система налогообложения в виде единого налога на вмененный доход

Система

налогообложения в виде единого налога на вмененный доход (ЕНВД) для отдельных

видов деятельности устанавливается НК РФ и вводится в действие нормативными

правовыми актами представительных органов муниципальных районов, городских

округов и применяется наряду с общей системой налогообложения.

Уплата

организациями единого налога предусматривает замену уплаты налога на прибыль

организаций (в отношении прибыли, полученной от предпринимательской

деятельности (ПД), облагаемой единым налогом), на-лога на имущество организаций

(в отношении имущества, используемого для ведения ПД, облагаемой единым

налогом) и единого социального налога (в отношении выплат, производимых

физическим лицам в связи с ведением ПД, облагаемой единым налогом).

Организации

и индивидуальные предприниматели, являющиеся нало-гоплательщиками ЕНВД, не

уплачивают НДС (в отношении операций, осу-ществляемых в рамках

предпринимательской деятельности, облагаемой еди-ным налогом), за исключением

НДС, подлежащего уплате в соответствии с Налоговым кодексом при ввозе товаров

на таможенную территорию РФ.

Организации,

применяющие УСН, производят уплату страховых взно-сов на обязательное

пенсионное страхование в соответствии с законода-тельством РФ. Исчисление и

уплата иных налогов и сборов осуществляется налогоплательщиками в соответствии

с общим режимом налогообложения.

На

территории муниципального образования может быть введена уп-лата ЕНВД в

отношении таких видов деятельности, как:

- оказание

услуг общественного питания, если объект не имеет зала для обслуживания посетителей,

т. е. через киоски, палатки и т. п.;

-

распространение и (или) размещение рекламы на автобусах любых типов, трамваях,

троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и

прицепах-роспусках, речных судах;

- оказание

услуг по временному размещению и проживанию при усло-вии, что организациями и

предпринимателями, использующими в каждом объекте предоставления данных услуг

общую площадь спальных помещений не более 500 квадратных метров;

- оказание

услуг по передаче во временное владение и (или) пользо-вание стационарных

торговых мест, расположенных на рынках и в других местах торговли, не имеющих

залов обслуживания посетителей.

Оптовая

торговля не переводится на уплату ЕНВД [5]. До 2006 г. к розничной торговле

относилась торговля товарами и оказание услуг покупа-телям за наличный расчет,

а также с использованием платежных карт. Такое определение позволяло перейти на

уплату ЕНВД в том числе организациям, торгующим оптом за наличный расчет.

Налоговые органы не соглашались с таким подходом, считая, что уплачивать ЕНВД

могут только налогопла-тельщики, которые заключают договор розничной

купли-продажи [17].

С 1 января

2006 г. изменено понятие «розничная торговля» в целях применения единого налога

на вмененный доход. Согласно нововведениям к розничной торговле относится

предпринимательская деятельность, связанная с торговлей товарами на основе

договоров розничной купли-продажи, независимо от способа оплаты.

По

договору розничной купли-продажи продавец, осуществляющий ПД по продаже товаров

в розницу, обязуется передать товар, предназначен-ный для личного, семейного,

домашнего использования, не связанного с предпринимательской деятельностью.

Для целей

налогообложения ЕНВД используются следующие понятия:

вмененный

доход – потенциально возможный доход налогоплательщи-ка единого налога,

рассчитываемый с учетом совокупности факторов, непо-средственно влияющих на

получение указанного дохода, и используемый для расчета величины единого налога

по установленной ставке;

базовая

доходность – условная месячная доходность в стоимостном вы-ражении на ту или

иную единицу физического показателя, характеризующе-го определенный вид

предпринимательской деятельности в различных сопо-ставимых условиях,

используемую для расчета величины вмененного дохода;

корректирующие

коэффициенты базовой доходности – коэффициенты, показывающие степень влияния

того или иного фактора на результат пред-принимательской деятельности,

облагаемой единым налогом, а именно:

К1 –

ежегодно утверждаемый Правительством РФ коэффициент-дефля-тор, учитывающий

изменение потребительских цен (в 2006 г. принят в раз-мере 1,132);

К2 –

коэффициент, утверждаемый муниципальным образованием, учи-тывающий совокупность

особенностей ведения предпринимательской дея-тельности: ассортимент,

сезонность, режим работы, величину доходов, место ведения деятельности и др.

Для

исчисления суммы ЕНВД в зависимости от вида предприниматель-ской деятельности

используются следующие физические показатели, харак-теризующие некоторые виды

ПД, и базовая доходность в месяц (табл. 1.8).

Таблица

1.8. Физические показатели и базовая

доходность

|

Виды предпринимательской деятельности

|

Физические показатели

|

Базовая доходность в месяц, р.

|

|

Оказание услуг по ремонту, техническому обслуживанию и мойке

автотранспортных средств

Оказание услуг по хранению автотранспорт-ных средств на платных

стоянках

Оказание автотранспортных услуг

Розничная торговля, осуществляемая через объекты стационарной

торговой сети, имеющие торговые залы

|

Количество работников, включая индивидуального предпринимателя

Площадь стоянки (в кв.м.)

Количество транспортных средств, используемых для перевозок

пасса-жиров и грузов

Площадь торгового зала (в квадрат-ных метрах)

|

12 000

50

6000

1800

|

Налоговым

периодом по единому налогу признается квартал.

Ставка

единого налога устанавливается в размере 15 % величины вме-ненного дохода.

Суммы

налога зачисляются на счета органов федерального казначейст-ва для их

последующего распределения в бюджеты всех уровней и бюджеты государственных

внебюджетных фондов в соответствии с бюджетным зако-нодательством Российской

Федерации.

Доходы от

уплаты единого налога распределяются органами федераль-ного казначейства по

уровням бюджетной системы по следующим установ-ленным Бюджетным кодексом

нормативам отчислений: в федеральный бюд-жет – 30%; в бюджеты субъектов

Федерации –15%; в местные бюджеты– 45%; в бюджет Федерального фонда

обязательного медицинского страхова-ния

- 0,5 %; в бюджеты территориальных фондов обязательного медицинс-кого

страхования – 4,5 %; в бюджет Фонда социального страхования – 5 %.

1.4. Система налогообложения для сельскохозяйственных

товаро-производителей

Система налогообложения для

сельскохозяйственных товаропроизво-дителей (единый сельскохозяйственный налог)

устанавливается Налоговым кодексом и применяется наряду с общим режимом

налогообложения.

Единый

сельскохозяйственный налог введен в действие Налоговым кодексом РФ с 2002 г. в

качестве нового элемента российской налоговой сис-темы. Его предназначение –

учесть особенности сельского хозяйства отрасли, привязанной к конкретным

участкам земли.

Введение

этого налога призвано обеспечить повышение эффектив-ности сельскохозяйственного

производства, стимулируя сельских товаропро-изводителей к рациональному

использованию сельхозугодий.

Это

связано с тем, что ставки данного налога не зависят от количества произведенной

продукции, от рентабельности и прибыльности производства и увязаны лишь с

количеством находящейся в собственности, во владении или пользовании

сельскохозяйственных угодий. Поэтому чем выше эффек-тивность использования этих

угодий, тем относительно меньшую сумму на-лога должен уплатить в бюджет

сельхозтоваропроизводитель.

Переход на

уплату единого сельскохозяйственного налога или возврат к общему режиму

налогообложения осуществляется организациями и инди-видуальными

предпринимателями добровольно.

Применение

системы налогообложения для сельскохозяйственных то-варопроизводителей

организациями предусматривает замену уплаты налога на прибыль организаций, НДС

(за исключением НДС, подлежащего уплате при ввозе товаров на таможенную

территорию РФ) налога на имущество ор-ганизаций и ЕСН уплатой единого налога

уплатой единого сельскохозяйст-венного налога, исчисляемого по результатам

хозяйственной деятельности организаций за налоговый период.

Организации,

перешедшие на уплату единого сельскохозяйственного налога, производят уплату

страховых взносов на обязательное пенсионное страхование в соответствии с

законодательством РФ. Иные налоги и сборы уплачиваются в соответствии с общим

режимом налогообложения.

Объектом

налогообложения признаются доходы, уменьшенные на ве-личину расходов.

Предназначение

единого налога для сельскохозяйственных товаропро-изводителей – учесть

особенности сельского хозяйства отрасли, привязанной к конкретным участкам

земли. Введение этого налога призвано обеспечить повышение эффективности

сельскохозяйственного производства, стимули-руя сельских товаропроизводителей к

рациональному использованию сель-хозугодий. Это связано с тем, что ставки

данного налога не зависят от коли-чества произведенной продукции, от

рентабельности и прибыльности произ-водства и увязаны лишь с количеством

находящейся в собственности, во вла-дении или пользовании сельскохозяйственных

угодий. Поэтому чем выше эффективность использования этих угодий, тем

относительно меньшую сум-му налога должен уплатить в бюджет

сельхозтоваропроизводитель [16].

Налоговым

периодом признается календарный год. Отчетным перио-дом признается полугодие.

Налоговая ставка устанавливается в размере 6 %.

Суммы

налога зачисляются на счета органов федерального казначейст-ва для их

последующего распределения в соответствии с бюджетным зако-нодательством

Российской Федерации.

Доходы от

уплаты единого налога распределяются органами федераль-ного казначейства по

уровням бюджетной системы по следующим установ-ленным Бюджетным кодексом

нормативам отчислений: в федеральный

бюд-жет – 30 %; в бюджеты субъектов Федерации и в местные бюджеты – 60 %; в

Федеральный фонд обязательного медицинского страхования - 0,2 %; в тер-риториальные фонды

обязательного медицинского страхования – 3,4 %; в Фонд социального страхования

– 6,4 %.

Глава 2. Характеристика ООО «Вектор-Авто»

2.1.

Организационно-правовая форма

ООО «Вектор-Авто» создано 22.02.2000 г. в соответствии с [17]

и [20].

Основной вид деятельности общества – оптовая торговля

автомоби-лями. Форма собственности – частная. Система налогообложения ООО

«Вектор-Авто» предусматривает традиционную систему налогообложения, а также

уплату единого налога на вмененный доход на отдельные виды торго-во-закупочной

деятельности, предусмотренные Уставом предприятия.

Кроме автосалона имеется технический центр по ремонту

автомобилей, включая рихтовку, окраску. В соответствии с Уставом общества

функци-онирует мебельное производство офисной корпусной мебели, шкафов-купе.

Общество имеет в собственности обособленное имущество,

учитывае-мое на его самостоятельном балансе, может от своего имени приобретать

и осуществлять имущественные и личные неимущественные права, нести

обя-занности, быть истцом и ответчиком в суде. ООО считается созданным как юридическое

лицо с момента его государственной регистрации, но также мо-жет иметь

гражданские права и нести гражданские обязанности, необходи-мые для

осуществления любых видов деятельности, в том числе на внешнем рынке, не

запрещенных федеральными законами. Отдельными видами дея-тельности, перечень

которых определяется Федеральным законом, общество может заниматься только на

основании специального разрешения (лицензии).

Целью общества является развитие экономики Удмуртской

Республи-ки, удовлетворение общественных потребностей в работах, товарах,

услугах и получение прибыли.

Основными видами деятельности ООО «Вектор-Авто» являются:

- осуществление торговой, торгово-закупочной, посреднической

дея-тельности, в том числе торговли товарами народного потребления, производ-ственно-технического

назначения и продуктами питания, включая реализа-цию в розницу, оптом, на

комиссионных началах и на выезде;

- совершение сделок на рынке недвижимого имущества;

- производство и сбыт товаров народного потребления и

производст-венно-технического назначения, в том числе автомототранспорта и

запасных частей;

- автосервисные и консультационные услуги;

- транспортно-экспедиционное обслуживание;

- организация и эксплуатация платных автостоянок;

- утилизация вторичных ресурсов;

- инвестиционная деятельность;

- разработка лесных ресурсов, их переработка и производство

стройма-териалов;

- проведение изыскательских, проектно-сметных и

строительно-мон-тажных работ.

Общество несет ответственность по своим обязательствам всем

при-надлежащим ему имуществом и не отвечает по обязательствам своих

участ-ников. В случае несостоятельности (банкротства) общества по вине его

участников или по вине других лиц, которые имеют право давать обязатель-ные для

общества указания либо иным образом имеют возможность опреде-лять его действия,

на указанных участников или других лиц в случае недо-статочности имущества

общества может быть возложена субсидиарная от-ветственность по его

обязательствам.

ООО «Вектор-Авто» может создавать филиалы и открывать

представи-тельства как на территории РФ, так и за пределами территории РФ.

Филиал и представительство общества не являются юридическими лицами и действуют

на основании утвержденных обществом Положений. Руководители филиалов и

представительств общества назначаются обществом и действуют на осно-вании его

доверенности.

Общество также может иметь дочерние и зависимые хозяйственные

об-щества с правами юридического лица, созданные на территории Российской

Федерации и за ее пределами в порядке, установленном действующим зако-нодательством.

Участниками общества могут быть граждане и юридические лица,

ко-торые вправе:

- участвовать в управлении делами общества;

- получать информацию о деятельности общества и знакомиться с

его бухгалтерскими документами в разумные сроки. Общество обязано по

требо-ванию участника общества предоставить ему копии действующих

учреди-тельного договора и устава общества;

- принимать участие в распределении прибыли;

- продать или иным образом уступить свою долю в уставном

капитале общества либо ее часть одному или нескольким участникам данного

общест-ва в порядке, установленном законодательством и Уставом общества;

- в любое время выйти из общества независимо от согласия

других его участников;

- получить в случае ликвидации общества часть имущества,

оставшего-ся после расчетов с кредиторами, или его стоимость и другие права.

Участники общества имеют также другие права [20].

В обязанности участников

общества входит:

-

вносить вклады в порядке, в размерах, в составе и в сроки, преду-смотренные

законодательством и учредительными документами общества;

- не

разглашать конфиденциальную информацию о деятельности об-щества;

-

другие обязанности, предусмотренные законодательством.

По

решению общего собрания участникам общества могут быть предо-ставлены

дополнительные права и могут быть возложены дополнительные обязанности.

Участник

общества вправе в любое время выйти из общества незави-симо от согласия других

его участников. При этом ему должна быть выплачена действительная стоимость его

доли, определяемую на основании данных бухгалтерской отчетности общества за

год, в течение которого было подано заявление о выходе из общества, либо с

согласия участника общества выдать ему в натуре имущество такой же стоимости, а

в случае неполной оплаты его вклада в уставный капитал общества, действительную

стоимость части его доли, пропорциональной оплаченной части доли.

Уставный

капитал ООО «Вектор-Авто» состоит из одной доли номи-нальной стоимостью 10000

р.

Вкладом

в уставный капитал общества могут быть деньги, ценные бу-маги, другие вещи или

имущественные права либо иные права, имеющие де-нежную оценку.

Увеличение

уставного капитала общества допускается после его пол-ной оплаты и может

осуществляться за счет имущества общества, и (или) за счет дополнительных

вкладов участников общества, и (или), за счет вкладов третьих лиц, принимаемых

в общество.

Решение

об увеличении уставного капитала за счет имущества общест-ва принимается. Если

за него проголосовало не менее двух третей голосов от общего числа голосов

участников общества. Решение может быть принято только на основании данных

бухгалтерской отчетности общества за год, предшествующий году, в течение

которого принято такое решение. Сумма, на которую увеличивается уставный

капитал общества за счет имущества об-щества, не должна превышать разницу между

стоимостью чистых активов общества и суммой уставного капитала и резервного

фонда общества. При этом пропорционально увеличивается номинальная стоимость

долей всех участников общества без изменения размеров их долей.

Решение общего собрания участников об

увеличении уставного капи-тала за счет внесения дополнительных вкладов

участниками общества прини-мается, если за него проголосовало не менее двух

третей голосов от общего числа голосов участников общества. в решении должна

быть определена об-щая стоимость дополнительных вкладов, а также установлено

единое для всех участников соотношение между стоимостью дополнительного вклада

и суммой, на которую увеличивается номинальная стоимость его доли.

Номинальная

стоимость доли участника общества может увеличивать-ся на сумму, равную или

меньшую стоимости его дополнительного вклада.

Дополнительные

вклады вносятся в срок, определенный решением об--щего собрания участников. Не

позднее месяца со дня окончания срока внесе-ния дополнительных вкладов, общее

собрание участников общества должно принять решение об утверждении итогов

внесения дополнительных вкладов участниками общества и о внесении в

учредительные документы общества изменений, связанных с увеличением размера

уставного капитала общества, внесших дополнительные вклады, а в случае

необходимости также измене-ний, связанных с изменением размера долей

участников. Документы для го-сударственной регистрации изменений в

учредительные документы общест-ва, а также документы, подтверждающие внесение

дополнительных вкладов участниками общества, должны быть представлены в течение

месяца со дня принятия решения об утверждении итогов внесения дополнительных

вкладов и о внесении в учредительные документы соответствующих изменений. В

случае несоблюдения сроков увеличение уставного капитала общества признается

несостоявшимся.

Общее

собрание участников общества может принять решение об уве-личении его уставного

капитала на основании заявления участника общества о внесении дополнительного

вклада и (или), заявления третьего лица о при-нятии его в общество и внесении

вклада. Документы для государственной ре-гистрации изменений в учредительные

документы общества, а также доку-менты, подтверждающие внесение дополнительных

вкладов участниками об-щества и вкладов третьими лицами в полном размере,

должны быть пред-ставлены органу, осуществляющему государственную регистрацию,

в тече-ние месяца со дня внесения в полном размере дополнительных вкладов всеми

подавшими заявления, но не позднее шести месяцев со дня принятия ре-шения об

увеличении уставного капитала. В случае несоблюдения сроков увеличение

уставного капитала признается несостоявшимся.

Общество

вправе, а в случаях, предусмотренных законодательством обязано уменьшить свой

уставный капитал. Уменьшение уставного капитала осуществляется путем уменьшения

номинальной стоимости долей всех участников общества и (или) погашения долей,

принадлежащих обществу. Общество не вправе уменьшать свой уставный капитал,

если в результате та-кого уменьшения его размер станет меньше минимального

размера уставного капитала, установленного законодательством на дату

представления доку-ментов на регистрацию, а в случаях, когда общество обязано

уменьшить свой уставный капитал, на дату регистрации общества.

Уменьшение

уставного капитала общества путем уменьшения номи-нальной стоимости долей всех

участников общества должно осуществляться с сохранением размеров долей всех

участников общества. В случае неполной оплаты уставного капитала общества в

течение года с момента государствен-ной регистрации общество должно объявить об

уменьшении своего уставно-го капитала до фактически оплаченного его размера и

зарегистрировать его уменьшение или принять решение о ликвидации общества. Если

по оконча-нии второго и каждого последующего финансового года стоимость чистых

активов ООО окажется меньше уставного капитала до размера, не превы-шающего

стоимости его чистых активов, и зарегистрировать такое уменьше-ние. Если по

окончании второго и каждого последующего финансового года стоимость чистых

активов ООО окажется меньше минимального размера уставного капитала,

установленного законодательством на дату регистрации общества, общество

подлежит ликвидации. Уменьшение уставного капитала допускается после

уведомления всех его кредиторов. Последние вправе по-требовать досрочного

прекращения или исполнения соответствующих обяза-тельств общества и возмещения

им убытков.

Для

покрытия возможных убытков и непредвиденных расходов по итогам финансового года

создается резервный фонд, размер которого, а так-же порядок его формирования

определяется органами управления ООО. В обществе могут быть образованы и иные

фонды.

Прибыль

общества после уплаты налогов, предусмотренных законода-тельством и

формирования фондов, подлежит распределению между участ-никами пропорционально

их долям в уставном капитале общества. ООО «Вектор-Авто» не вправе принимать

решение о распределении своей при-были между участниками общества:

- до

полной оплаты всего уставного капитала общества;

- до

выплаты действительной стоимости доли (части доли) участника общества;

- если

на момент принятия такого решения общество отвечает призна-кам

несостоятельности (банкротства) или если указанные признаки появятся у общества

в результате принятия такого решения;

- если

на момент принятия такого решения стоимость чистых активов общества меньше его

уставного капитала и резервного фонда или станет меньше их размера в результате

принятия такого решения;

- в

иных случаях, предусмотренных законодательством.

Общество

не вправе выплачивать участникам общества прибыль, реше-ние о распределении

которой между участниками общества принято: если на момент выплаты общество

отвечает признакам несостоятельности (банкрот-ства) или если указанные признаки

появятся у обществ в результате выпла-ты. При прекращении указанных

обстоятельств общество обязано выплатить участникам общества прибыль, решение о

распределении которой между участниками общества принято.

Общество

ведет в установленном порядке делопроизводство и архив-ные документы,

осуществляет учет результатов работы, контроль за ходом производства, ведет

оперативный, бухгалтерский и статистический учет. Учет и отчетность в обществе

ведется в соответствии с действующим законо-дательством. Общество обязано

хранить следующие документы:

-

учредительные документы общества, а также внесенные и зарегистри-рованные в

установленном порядке изменения и дополнения в учредитель-ные документы;

-

протоколы собрания учредителей, связанные с созданием ООО;

-

документ, подтверждающий государственную регистрацию общества;

-

документы, подтверждающие права общества на имущество, находя-щееся на его

балансе;

-

внутренние документы общества;

-

положения о филиалах и представительствах общества;

-

документы, связанные с эмиссией облигаций и иных эмиссионных ценных бумаг

общества;

-

протоколы общих собраний участников общества и ревизионной ко-миссии общества;

-

списки аффинированных лиц общества;

-

заключения ревизионной комиссии, аудитора, государственных и му-ниципальных

органов финансового контроля;

- иные

документы, предусмотренные законодательством, внутренними документами общества,

решениями общего собрания участников общества и директора.

Общество

хранит документы по месту нахождения общества. в случае ликвидации или

реорганизации общество передает документы по личному составу своему

правопреемнику, либо в архив Удмуртской Республики для хранения.

Общество

обязуется обеспечить своим работникам безопасные условия труда и несет

ответственность в установленном законодательством порядке за ущерб, причиненный

их здоровью и трудоспособности. Социальное разви-тие, улучшение условий труда,

обязательное и медицинское страхование и социальное обеспечение работников

общества и членов их семей регулиру-ются законодательством РФ. ООО

«Вектор-Авто» вправе самостоятельно устанавливать для своих работников

дополнительные отпуска, сокращенный рабочий день и иные льготы, а также

поощрять работников организаций, обслуживающих трудовой коллектив и не входящих

в состав предприятия.

Общество

обязуется:

-

принимать необходимые меры по защите производственного персона-ла от

последствий чрезвычайных ситуаций мирного и военного времени;

-

обеспечивать создание, подготовку и поддержание в готовности необ-ходимого

количества формирований ГО, а также обучение производствен-ного персонала

способам защиты и действиям в чрезвычайных ситуациях;

- создать

необходимые условия работникам для выполнения ими обя-занностей по ГО и нести

расходы, связанные с проведением мероприятий.

2.2.

Структура управления

Органами

управления общества являются общее собрание участников и генеральный директор.

Высшим органом общества является общее собра-ние участников общества, которое

может быть очередным или внеочеред-ным. К исключительной компетенции общего

собрания участников относят-ся:

-

определение основных направлений деятельности общества, а также принятие

решения об участии в ассоциациях и других объединениях коммер-ческих

организаций;

-

изменение устава общества, в том числе изменение размера уставного капитала

общества;

-

внесение изменений в учредительный договор;

-

образование исполнительных органов общества и досрочное прекра-щение их

полномочий;

-

избрание и досрочное прекращение полномочий ревизионной комис-сии (ревизора)

общества;

-

утверждение годовых отчетов и годовых бухгалтерских балансов;

-

принятие решения о распределении чистой прибыли общества между участниками

общества;

-

утверждение (принятие) документов, регулирующих внутреннюю деятельность

общества (внутренних документов общества);

-

принятие решения о размещении обществом облигаций и иных эмис-сионных бумаг;

-

назначение аудиторской проверки, утверждение аудитора и опреде-ление размера

оплаты его услуг;

-

принятие решения о реорганизации или ликвидации общества;

-

назначение ликвидационной комиссии и утверждение ликвидацион-ных балансов;

-

решение иных вопросов, предусмотренных законодательством.

Очередное общее собрание участников созывается по мере

необходи-мости, но не реже одного раза в

год. Между годовыми общими собраниями участников не может пройти свыше

пятнадцати месяцев. Общее собрание участников, на котором утверждаются годовые

результаты деятельности об-щества должно проводиться не ранее чем через два

месяца и не позднее чем через четыре месяца после окончания финансового года.

Внеочередное

общее собрание участников общества проводится в слу-чаях, если проведение

такого общего собрания требуют интересы общества и его участников. Оно

созывается генеральным директором общества по его инициативе, по требованию

ревизионной комиссии (ревизора) общества, ау-дитора, а также участников

общества, обладающих в совокупности не менее одной десятой от общего числа

голосов участников общества.

Руководство

текущей деятельностью общества осуществляется гене-ральным директором общества,

который избирается общим собранием участ-ников и подотчетен общему собранию

участников. Генеральный директор без доверенности действует от имени общества,

в том числе представляет его интересы и совершает сделки; выдает доверенности

на право представи-тельства от имени общества, в том числе доверенности с

правом передове-рия; утверждает штаты, издает приказы о назначении на должности

работни-ков Общества, об их переводе и увольнении, применяет меры поощрения и

налагает дисциплинарные взыскания; имеет право подписи под финансовы-ми

документами; осуществляет иные полномочия, определенные Положени-ем о

генеральном директоре или договором, заключенным между обществом и генеральным

директором.

Общество

вправе передать по договору полномочия генерального ди-ректора его

управляющему.

Для

проверки и подтверждения правильности годовой финансовой от-четности и

бухгалтерских балансов, а также для проверки состояния текущих дел общество

вправе по решению общего собрания участников привлекать профессионального

аудитора (гражданина или специализированное учреж-дение), не связанного

имущественными интересами с обществом, его участ-никами или директором (внешний

аудит). Аудиторская проверка может быть также проведена по требованию любого из

его участников.

ООО

«Вектор-Авто» возглавляет генеральный директор Пиков Виктор Николаевич,

действующий на основе единоначалия и несущий персональную ответственность за

все виды деятельности. Генеральному директору непо-средственно подчинены его

заместители (рис. 2.1).

Так,