СОДЕРЖАНИЕ

ВВЕДЕНИЕ……………………………………………………………..………3

ГЛАВА

1.

РОЛЬ МЕСТНОГО БЮДЖЕТА В

СОЦИАЛЬНО-ЭКОНОМИЧЕСКОМ

РАЗВИТИИ ГОРОДА…………….…7

1.1. Основы местного

самоуправления…………………………….….7

1.2. Компетенция органов местного

самоуправления в области

бюджетных

отношений………………………………………….14

1.3. Сущность и функции

муниципальных финансов……………...16

1.4. Бюджет в системе местных

финансов……………………….….26

ГЛАВА

2. ДОХОДЫ МЕСТНЫХ БЮДЖЕТОВ: СТРУКТУРА И ИХ

ХАРАКТЕРИСТИКА…………………………………………………………40

2.1. Собственные

доходы……………………………………………..40

2.2. Регулирующие

доходы…………………………………………...49

2.3. Анализ доходной части бюджета г. Ижевска…………………..58

ГЛАВА

3. ФОРМИРОВАНИЕ И ИСПОЛНЕНИЕ ДОХОДОВ МЕСТНЫХ

БЮДЖЕТОВ

…………………………….……………………………………65

3.1.

Формирование доходов местных бюджетов

и проблемы

их регулирования ………………………. ..………77

3.2. Исполнение бюджета

муниципального образования

по

доходам…………………………………...…………………..78

3.3.Пути

совершенствования местных бюджетов………………..89

ЗАКЛЮЧЕНИЕ………………………………………………………………100

СПИСОК

ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ…………………………….102

ВВЕДЕНИЕ

В бюджетной системе Российской

Федерации, являющейся главной финансовой базой деятельности государственных

органов власти и органов местного самоуправления в сфере экономического и

социального развития соответствующих территорий, местные бюджеты – самые

многочисленные. Являясь низовым звеном этой системы, они представляют собой ее

фундамент, от укрепления которого зависит прочность и надежность всей системы.

Важное значение имеют местные бюджеты в

осуществлении общегосударственных и социальных задач – в первую очередь в

распределении государственных средств на содержание и развитие социальной

инфраструктуры общества. В основе распределения общегосударственных денежных

ресурсов между звеньями бюджетной системы заложены принципы самостоятельности

местных бюджетов, их государственной финансовой поддержки. Исходя из этих

принципов, доходы местных бюджетов формируются за счет собственных и регулирующих

источников доходов.

Низкая обеспеченность местных бюджетов

собственными доходами, ежегодный пересмотр правил, ведущий к сокращению доли

стабильных доходных источников в пользу федерального и региональных бюджетов

порождает проблемы финансовой стабилизации муниципальных образований.

Местный бюджет как экономическая

категория, также как и федеральный бюджет, реализуется через распределительную

(перераспределительную) и контрольную функции.

Местные бюджеты, как и другие

экономические категории, сознательно используются государственными органами

власти для решения социально – экономических задач.

Необходимым условием жизнеспособности

местного самоуправления является наличие достаточной экономической и финансовой

базы для его осуществления.

Проблемы финансового обеспечения функционального назначения

муниципальных образований в Российской Федерации на современном этапе

приобретают особую актуальность. Это связано, во-первых, с тем, что сложившиеся

в ходе проводимых одновременно: политических, экономических и социальных

преобразований на государственном

уровне проблемы отражаются

и на местном

уровне, таковы реалии

федеративного государства.

Во-вторых, общая макроэкономическая ситуация требующая большей

централизации доходных ресурсов

безусловно подрывают финансовую устойчивость муниципальных

образований. В-третьих, применительно к промышленно ориентированным регионам, с

градообразующими предприятиями, снижение или полное отсутствие оборонных

заказов со стороны федерального Центра резко осложняет финансовое состояние

регионов и муниципалитетов. Сложности указанных проблем дополняются проблемой

межбюджетных взаимоотношений местных властей с субъектами Федерации и с

Центром: с одной стороны происходит процесс централизации доходных источников,

а с другой продолжается процесс передачи

расходных полномочий на уровень муниципалитета, без их соответствующего

финансового обеспечения, что противоречит законодательству Российской

Федерации.

Бюджеты муниципального образования

являются составной частью финансовой системы Российской Федерации.

Финансовая стабильность муниципальных

образований может быть обеспечена только надлежащей законодательной базой.

Местные финансы для муниципального

образования являются основой, с помощью которой органы местного самоуправления

решают вопросы местного значения. Наличие достаточной доходной части местного

бюджета для конкретного муниципального образования это залог его успешного

развития. Если полномочия органов местного самоуправления не подкреплены

соответствующей материально-финансовой базой, то реализация этих полномочий

становится не реальной.

Изучая проблемы формирования бюджетов муниципальных

образований, выделяется два направления рассмотрения данного вопроса:

во-первых, с точки зрения формирования бюджетов непосредственно на местах

самоуправления, а во-вторых – с точки зрения органов власти вышестоящего

уровня. В первом случае задачей стоящей перед местными властями является

максимальный сбор налогов с целью покрытия расходов по видам деятельности,

осуществляемыми муниципалитетами в соответствии с федеральным и городским

законодательством. Задача, стоящая перед вышестоящими органами власти – это

формирование минимального бюджета муниципального образования, т.е. формирование

минимальной расходной части местных бюджетов. Поэтому важнейшим условием

стабильности межбюджетных отношений является создание целостной системы

формирования финансовой базы бюджетов всех уровней и особенно муниципальных

бюджетов.

Принятые за годы реформ законы не создали механизма гарантий

местному самоуправлению финансовой самостоятельности и независимости, хотя все

эти принципы провозглашают и на словах гарантируют. Сегодня Россия в этом

вопросе недалеко ушла от жестко централизованной системы, да и то в сторону

дальнейшего ущемления прав местного самоуправления. Формирование доходной части

местных бюджетов осуществлялось и продолжает осуществляться в основном не за

счет собственных доходов, а путем отчисления от регулирующих доходов. Даже с учетом этого финансовых ресурсов

катастрофически не хватает и в доходной части местных бюджетов, несмотря на

принятые законы, не снижается удельный вес средств, поступающих в виде

финансовой помощи из бюджетов субъектов Федерации.

Предпринимаются шаги по созданию нормативно – правовой базы

межбюджетных отношений органов государственной власти, субъектов Российской

Федерации и органов местного самоуправления. Но вне зависимости от того,

урегулированы те или иные отношения соответствующими законами или нет, органам

местного самоуправления приходится ежедневно решать многочисленные вопросы на

основе местных традиций, сложившихся человеческих отношений, а также того

общего понимания проблем, которое складывается по мере формирования местной

финансово – экономической политики.

Вопросы местных бюджетов нашли отражение

также в Налоговом и Бюджетном кодексах Российской Федерации.

Проблемы местных финансов рассматриваются в работах многих

отечественных и зарубежных авторов. В

России над этой темой работают: В.Р.

Гневко, Г.Б. Поляк, В.Г. Пансков, А.М. Бабич,

А.Н. Коробова, П.И.

Вахрин , М.В. Романовский и др.

Анализ

литературы, проведенный в процессе подготовки дипломной работы, свидетельствует

о том, что проблемы формирования и исполнения муниципальных бюджетов находятся

в центре внимания как российских, так и зарубежных специалистов в сфере

местного самоуправления.

Целью дипломной работы является изучение основ

формирования доходов местного бюджета и внесение предложений по

совершенствованию системы формирования

местного бюджета (на примере г. Ижевска).

Для реализации поставленной цели необходимо решить следующие задачи: раскрыть понятие, функции, структуру и роль местных бюджетов в

социально – экономическом развитии муниципальных образований;

провести анализ формирования доходной части местных бюджетов в

Российской Федерации в условиях развития местного самоуправления; разработать

пути совершенствования формирования

доходов бюджета муниципального образования.

ГЛАВА 1. РОЛЬ

МЕСТНОГО БЮДЖЕТА В СОЦИАЛЬНО- ЭКОНОМИЧЕСКОМ

РАЗВИТИИ ГОРОДА

1.1. Основы местного

самоуправления

Основы местного самоуправления установлены Конституцией РФ с учетом

принципов и норм международного права, зафиксированных, в частности, в

Европейской хартии местного самоуправления, а также международных договорах

Российской Федерации с зарубежными странами и межгосударственными

организациями.

Государственная политика в области развития местного самоуправления

базируется на преемственности деятельности федеральных органов государственной

власти, органов государственной власти субъектов Российской Федерации и

органов местного самоуправления.

Местное самоуправление обеспечивает защиту интересов граждан,

которые основаны на совместном их проживании на определенной территории,

взаимодействии жителей этой территории. Именно поэтому оно рассматривается как

одна из фундаментальных основ российской системы народовластия.

В 1995 г. вступил в силу Федеральный закон «Об общих

принципах организации местного самоуправления в Российской Федерации».

В соответствии с Конституцией Российской Федерации

«органы местного самоуправления самостоятельно управляют муниципальной

собственностью, формируют, утверждают и исполняют местный бюджет,

устанавливают местные налоги и сборы, осуществляют охрану общественного

порядка, а также решают иные вопросы местного значения». Исходя из этого

государству следует обеспечить баланс государственных и местных интересов. При

этом местное самоуправление призвано выражать местные интересы и играть активную

роль в создании наиболее благоприятных условий жизни населения. Местные

интересы не должны противоречить государственным интересам, а государству

необходимо создать предпосылки в законодательной, экономической и социальной

сферах для развития местного самоуправления. Таким образом, вмешательство государства в

функционирование органов местного

самоуправления должно строго ограничиваться конституционными нормами.

B соответствии с Федеральным

законом от 28 августа 1995 г. № 154-ФЗ «Об общих принципах организации местного

самоуправления в Российской Федерации» местное самоуправление — это

«признаваемая и гарантируемая Конституцией Российской Федерации

самостоятельная и под свою ответственность деятельность населения по решению

непосредственно или через органы местного самоуправления вопросов местного

значения исходя из интересов населения, его исторических и иных местных

традиций».

Обобщая вышесказанное, дадим такое определение: местное самоуправление — это форма

самоорганизации граждан, образующих местное сообщество, для решения вопросов

местного значения, обеспечения повседневных потребностей каждого человека в отдельности

и населения муниципального образования в целом на основе муниципальной и других

форм собственности.

Субъектом местного самоуправления является местное сообщество, представляющее

собой население муниципального образования и реализующее свое право

самостоятельного решения вопросов местного значения посредством использования

как коллективных, так и индивидуальных форм. Вопросы местного значения —

круг задач, решение которых обеспечивает локальную жизнедеятельность

муниципального образования и удовлетворение потребностей его жителей. Они

определяются в законах Российской Федерации и ее субъектов.

Местное самоуправление располагает полномочиями двоякого рода: во-первых,

закрепленными за ним полномочиями решать вопросы местного значения; во-вторых,

отдельными государственными полномочиями, которые передаются местному

самоуправлению государственными органами власти.

В соответствии с Конституцией РФ органы местного

самоуправления не входят в систему органов государственной власти. Это положение

вызывает множество споров среди ученых, политиков, представителей

законодательной и исполнительной власти. Предлагается включить органы местного

самоуправления в единую вертикаль государственной власти. Существует также

точка зрения о возможности введения ограничения на отнесение муниципальных

образований к органам местного самоуправления по численности населения.

Местное самоуправление занимает особое положение в

системе публичной власти. Оно гарантирует гражданам нормальные условия для

проживания и жизнедеятельности, наличие инфраструктуры, обслуживающей их

жилища, возможность пользования социально-бытовыми услугами и в то же время

позволяет гражданам участвовать в решении вопросов, относящихся к совместному

проживанию на конкретной территории [29].

Для осуществления прав граждан на жилище, на охрану здоровья

и медицинскую помощь, на образование, культуру и ряда других прав недопустимо

противопоставление органов местного самоуправления органам государственной

власти. Они должны действовать согласованно, в конституционных рамках и во

главу угла ставить интересы населения муниципального образования. Органы

местного самоуправления могут наделяться законом отдельными государственными

полномочиями с передачей необходимых для их осуществления материальных и

финансовых средств.

Для дальнейшего развития местного самоуправления ведущую

роль играет государственная политика, проводимая в условиях реформирования

экономики.

Одной из проблем развития местного самоуправления в современных условиях является

принятие нормативных правовых актов органов местного самоуправления,

противоречащих Конституции РФ, федеральному законодательству и законодательству

соответствующего субъекта РФ. Кроме того, отсутствует четкое правовое

разграничение полномочий между органами государственной власти и органами

местного самоуправления. Это препятствует решению ряда важнейших вопросов

деятельности органов местного самоуправления, в том числе вопроса наделения органов местного самоуправления

отдельными государственными полномочиями в социальной сфере.

Экономическую основу местного самоуправления составляют муниципальная собственность, местные

финансы, имущество, находящееся в государственной

собственности и переданное в управление органам местного самоуправления, а

также другая собственность, служащая удовлетворению потребностей населения

муниципального образования.

К важнейшим параметрам экономической деятельности на

уровне местного самоуправления относятся:

- основные

принципы организации местных финансов;

- источники формирования и

направления использования финансовых

ресурсов местного самоуправления, основы финансового и бюджетного планирования

в муниципальных образованиях;

- взаимоотношения органов местного самоуправления с финансовыми

институтами;

- гарантии финансовых прав органов местного самоуправления

и их ответственность за выполнение финансовых обязательств.

Государственная политика в

области развития местного самоуправления строится на

следующих принципах:

- единство целей,

задач и механизмов ее реализации;

- взаимодействие

федеральных органов государственной власти, органов государственной власти

субъектов РФ и органов местного самоуправления;

- преемственность государственной политики на разных этапах

проведения муниципальной реформы;

- невмешательство

органов государственной власти в компетенцию органов местного самоуправления;

- контроль со стороны государства за реализацией

государственными органами государственной политики.

Рассмотрим основы деятельности муниципального образования, которым признается городское,

сельское поселение, несколько поселений, объединенных общей территорией, часть

поселения, иная населенная территория, в пределах которых осуществляется

местное самоуправление, имеются муниципальная собственность, местный бюджет и

выборные органы местного самоуправления. В то же время необходимо указать, как

именно осуществляется местное самоуправление. Важно отметить, что этот процесс

реализуется не параллельно с муниципальной собственностью, местным бюджетом и

функционированием выборных органов, а осуществляется через выборные органы

посредством и в рамках отношений муниципальной собственности, которая

распространяется и на местный бюджет.

Для конкретизации финансовых задач в социальной сфере рассмотрим

полномочия

органов власти разных уровней в области местного самоуправления.

К полномочиям

органов государственной власти РФ в области финансов на уровне местного

самоуправления относятся:

1) передача органам местного самоуправления материальных

и финансовых средств, необходимых для осуществления отдельных полномочий

Российской Федерации;

2)

установление

государственных минимальных социальных стандартов;

3) регулирование

отношений между федеральным бюджетом и местными бюджетами;

4) принятие

федеральных программ развития местного

самоуправления; финансовая

компенсация местному самоуправлению дополнительных расходов, возникших в

результате решений, принятых федеральными органами государственной власти;

5)

обеспечение федеральных

гарантий финансовой самостоятельности местного самоуправления.

К полномочиям

органов государственной власти субъектов РФ в области местного

самоуправления можно отнести:

1) регулирование отношений между бюджетами субъектов Российской

Федерации и местными бюджетами;

2)

обеспечение

сбалансированности

минимальных местных, бюджетов

на основе нормативов минимальной бюджетной обеспеченности;

3) передача материальных и финансовых средств,

необходимых для осуществления переданных полномочий органам местного самоуправления

от субъектов Российской Федерации;

4)

принятие региональных программ развития местного самоуправления;

5) обеспечение гарантий финансовой самостоятельности местного

самоуправления;

6)

обеспечение

государственных

минимальных социальных

стандартов;

7)

компенсация местному самоуправлению дополнительных расходов, возникших в результате решений, принятых органами государственной власти

субъектов Российской Федерации.

Важно, на наш взгляд, четко определить область

компетенции органов местного самоуправления по вопросам финансов социального

комплекса и управления муниципальной собственностью. К вопросам местного

самоуправления относятся:

- владение, пользование и распоряжение муниципальной собственностью;

- формирование,

утверждение и исполнение местного бюджета;

- установление

местных налогов и сборов;

- комплексное

социально-экономическое

развитие муниципального

образования;

- содержание

и использование муниципальных жилищного фонда и нежилых

помещений;

- финансирование муниципальных учреждений дошкольного,

основного общего и профессионального образования, муниципальных учреждений

здравоохранения;

- создание благоприятных инвестиционных условий для

жилищного и социально-культурного строительства;

- организация,

содержание и развитие муниципальных энерго-, газо-, тепло- и водоснабжения и

канализации.

В состав муниципальной

собственности входят: средства местного бюджета, муниципальные внебюджетные

фонды, имущество органов местного самоуправления, а также муниципальные земли и

другие природные ресурсы, находящиеся в муниципальной собственности,

муниципальные предприятия и организации, муниципальные банки и другие

финансово-кредитные организации, муниципальные жилищный фонд и нежилые

помещения, муниципальные учреждения образования, здравоохранения, культуры и

спорта и др.

Управляют муниципальной собственностью органы местного

самоуправления. Права собственника в отношении имущества, входящего в состав

муниципальной собственности, от имени муниципального образования осуществляют

органы местного самоуправления, а в случаях, предусмотренных законами субъектов

Российской Федерации и уставами муниципальных образований, - непосредственно население [12].

Органы местного самоуправления имеют право передавать объекты

муниципальной собственности во временное или постоянное пользование физическим

и юридическим лицам, сдавать в аренду, отчуждать.

Органы местного самоуправления имеют право создавать предприятия,

учреждения и организации, решать вопросы их реорганизации и ликвидации и

определять цели, условия и порядок деятельности предприятий, учреждений и

организаций, находящихся в муниципальной собственности, а также регулировать

цены и тарифы на их продукцию и услуги, утверждать их уставы, назначать и

увольнять их руководителей, заслушивать отчеты об их деятельности.

Органы местного самоуправления могут выступать

заказчиками на выполнение работ по благоустройству территории муниципального образования,

коммунальному обслуживанию населения, строительству и ремонту объектов

социальной инфраструктуры, производству продукции, оказанию услуг, необходимых

для удовлетворения бытовых и социально-культурных потребностей населения

соответствующей территории, на выполнение других работ с использованием

предусмотренных для этого собственных материальных и финансовых средств.

Муниципальные (местные) финансы являются неотъемлемой

составной частью местного самоуправления. Они создают материальную основу для

решения социально-экономических и других задач на местном уровне. От

эффективной организации и управления ими зависит благополучие населения и

конкретной территории. В этой связи органы местного самоуправления несут

материальную и моральную ответственность перед гражданами своей территории.

1.2. Компетенция органов местного самоуправления в

области регулирования бюджетных отношений

К компетенции органов местного самоуправления в области

регулирования бюджетных отношений относятся (ст. 9 БК РФ):

- установление

порядка составления и рассмотрения проектов местных бюджетов, утверждения и

исполнения местных бюджетов;

- осуществление

контроля за их исполнением и утверждение отчетов об исполнении местных

бюджетов;

- составление и

рассмотрение проектов местных бюджетов, утверждение

и исполнение местных

бюджетов, осуществление контроля

за их

исполнением и утверждением отчетов об исполнении местных бюджетов;

- определение порядка направления в местные бюджеты

доходов от использования муниципальной собственности, местных налогов и

сборов, иных доходов местных бюджетов;

- определение

порядка и условий предоставления финансовой помощи и бюджетных ссуд из местных

бюджетов;

- предоставление

финансовой помощи и бюджетных ссуд из местных бюджетов;

- определение

порядка осуществления муниципальных заимствований;

- осуществление муниципальных заимствований и управление

муниципальным долгом.

Органам местного самоуправления предоставлен ряд прав по

формированию доходов местных бюджетов.

Представительные (законодательные) органы местного

самоуправления вправе (ст. 64 БК РФ):

- вводить местные

налоги и сборы, устанавливать размеры ставок по ним и предоставлять льготы по

их уплате в пределах прав, предоставленных им налоговым законодательством РФ;

- вносить изменения и дополнения в налоговое законодательство

представительных органов местного самоуправления о местных налогах и сборах.

Органы местного самоуправления вправе:

- предоставлять

налоговые кредиты, отсрочки и рассрочки по уплате налогов и иных обязательных

платежей |в местные бюджеты в соответствии с налоговым законодательством РФ в

пределах лимитов, определяемых представительными органами местного

самоуправления;

- определять порядок предоставления отсрочек и рассрочек

по уплате налогов и иных обязательных платежей в части сумм федеральных

налогов, региональных налогов и сборов, поступающих в местные бюджеты.

Согласно Закону "О местном самоуправлении" все

коммерческие предприятия обязаны участвовать своими средствами в формировании

местного бюджета, передавая в бюджет часть своей прибыли (дохода).

Взаимоотношения предприятий с органами местного самоуправления строятся на

договорной основе.

Федеральный закон "О финансовых основах местного

самоуправления" регламентирует порядок формирования и использования

финансовых ресурсов местного самоуправления, финансовых взаимоотношений

органов местного самоуправления с органами государственной власти, субъектами

хозяйствования и финансово-кредитными институтами.

1.3. Сущность и функции муниципальных финансов

Муниципальное хозяйство исторически выделилось из общей

системы государственного хозяйства в связи с необходимостью решения локальных

задач, связанных с благоустройством населенных пунктов, развитием социальной

инфраструктуры и другими вопросами местного значения.

Такие виды деятельности, как строительство школ и

больниц, организация газо- и водоснабжения в городах и поселках, охрана

общественного порядка, благоустройство территории и другое, относятся к

категории общественных благ. Они необходимы для нормальной жизни населения, но,

поскольку их производство является; неприбыльным, частный сектор не может

обеспечить его в нужном объеме. Производство общественных благ относится к

числу функций государства. Однако перечисленные задачи не могут эффективно

решаться ни центральным правительством, ни даже региональными органами власти в

силу их удаленности от населения. Даже в относительно небольших государствах

центральные власти не в состоянии учесть весь спектр потребностей населения каждого

населенного пункта [18].

В силу указанных причин происходило постепенное формирование

организованных местных ячеек, которые могли удовлетворять коллективные

потребности населения, живущего на определенной территории, в общественных

благах с использованием имеющихся в их распоряжении источников доходов. Такое

управление на муниципальном уровне, осуществляемое в интересах местного населения,

получило название местного самоуправления (МСУ).

Местное самоуправление в соответствии со ст. 12

Конституции РФ не входит в систему органов государственной власти и является,

таким образом, самостоятельным уровнем управления.

Статья 132 Конституции РФ и Федеральный закон «Об общих

принципах организации местного самоуправления в РФ» наделяют органы местного

самоуправления правом самостоятельно формировать и исполнять местные бюджеты.

Местное самоуправление осуществляется в поселениях и

территориях по статусу ниже уровня субъекта РФ, т.е. в городах, районах,

поселках, волостях и других территориях и поселениях, именуемых муниципальными

образованиями в соответствии с законодательством субъекта РФ и уставами

конкретных муниципальных образований.

Предметы ведения местного самоуправления определены Федеральным

законом «Об общих принципах организации местного самоуправления в РФ» и

включают вопросы местного значения, которые реализуются исключительно на

местном уровне, и отдельные государственные полномочия, которыми могут

наделяться органы местного самоуправления. Государственные полномочия закрепляются

за местным уровнем только федеральным законом или законом субъекта РФ.

Муниципальное образование — это городское, сельское поселение, несколько поселений, объединенных

общей территорией, часть поселений или иная населенная территория, в пределах

которых осуществляется местное самоуправление, имеются муниципальная

собственность, местный бюджет и выборные органы местного самоуправления.

Под муниципальными финансами, как правило,

понимается совокупность денежных средств, которыми располагает орган местного

самоуправления для решения задач, возложенных на него государством и местным

населением. С этой точки зрения муниципальные финансы могут образовываться из

трех основных источников:

1) государственных средств, передаваемых органам местного

самоуправления органами государственной власти в виде доходных источников и

прав, предусмотренных законодательством;

2) собственных

средств муниципального образования, создаваемых за счет деятельности органов

местного самоуправления (доходы от использования муниципальной собственности,

плата за услуги и т.п.);

3) заемных

средств или муниципального кредита.

Структура муниципальных финансов определяет самостоятельность

данного муниципального образования, поскольку доминирование первой или третьей

группы рождает зависимость от государства или кредитных учреждений. Поэтому

органы местного самоуправления должны стремиться к наращиванию источников,

отнесенных ко второй группе [17].

В современных условиях наряду с понятием «муниципальные

финансы» используется понятие «местные финансы». Данные понятия применяются как

равнозначные при характеристике отношений самоуправления. Слово

«муниципальный» происходит от латинского municipium, что буквально переводится как

«самоуправляющаяся община». Изначально такое понятие, как «муниципий»,

обозначало в древнеримском государстве город с правом самоуправления.

Муниципальные финансы — это система экономических (денежных)

отношений, связанных с аккумулированием части стоимости совокупного

общественного продукта посредством ее перераспределения и использования

денежных средств в соответствии с функциями, возложенными на местные органы

власти и управления.

В России в состав муниципальных финансов включаются финансы

городов, районов, поселков и других населенных пунктов. В странах с

федеративным устройством в

состав муниципальных финансов

могут

включаться не только

финансы местных органов

самоуправления, но и

финансы республиканских, краевых, окружных органов управления [14].

Муниципальные финансы имеют социально-экономическую

сущность, идентичную общегосударственным финансам, и существуют не как

параллельные, а соотносятся как часть и целое, так как муниципальные финансовые

отношения имеют лишь более узкую сферу перераспределительных отношений. В связи

с этим все основные сущностные характеристики более общей категории «финансы»

характерны и для муниципальных финансов, которые являются частью финансовой

системы государства. Это также касается и выполняемых муниципальными финансами

функций.

Муниципальные финансы, также как и финансы в целом, выполняют

следующие функции: распределительную, регулирующую и контрольную.

Муниципальные финансы функционируют на основе перераспределения

централизованных финансовых ресурсов через систему обобществленных фондов.

Распределительная функция заключается в том, что вновь созданная стоимость валового общественного

продукта подлежит распределению в целях выполнения финансовых обязательств

предприятия перед бюджетом, банками и т.д. Результатом данной функции является

формирование и использование централизованных фондов денежных средств,

содержание общественного сектора экономики.

Контрольная функция муниципальных финансов заключается в их способности следить за реальным

денежным оборотом, участниками которого являются государство, население,

предприятия, за формированием централизованных денежных фондов.

Роль и значение муниципальных финансов определяются характером

возложенных на местные органы власти и управления функций, а также

административно-территориальным устройством государства и его

политико-экономической направленностью.

От степени обеспеченности финансовыми ресурсами

муниципального образования зависит выполнение финансовых гарантий программ по

развитию здравоохранения, образования, социального обеспечения, культуры, а

также расширение масштабов инвестиций в производственную и социальную сферы.

За органами местного самоуправления должны закрепляться

прежде всего налоги, связанные с регулированием общественно значимой

деятельности для населения муниципального образования.

К основным вопросам местного значения относятся:

- местные финансы,

формирование и исполнение

местного бюджета, установление местных налогов и сборов;

- распоряжение

муниципальной собственностью;

- организация, содержание и развитие муниципальных учреждений

дошкольного, основного общего и профессионального образований;

- организация, содержание и развитие муниципальных учреждений

здравоохранения, обеспечение санитарного благополучия;

- организация,

содержание и развитие муниципального энерго-, газо-, тепло- и водоснабжения;

- муниципальное дорожное строительство, благоустройство и озеленение территории;

- организация

утилизации бытовых отходов;

- организация

ритуальных услуг и ряд других.

Для реализации приведенных полномочий требуются соответствующие

финансовые ресурсы. В настоящее время в России юридически оформлено свыше 12

тыс. муниципальных образований. Из них более чем в 10 тыс. образований

имеется свой бюджет.

Хотя доля местных бюджетов в консолидированном бюджете

Российской Федерации составляет около 23%, расходные полномочия, финансируемые

из местных бюджетов, составляют в консолидированном бюджете 32%. Следует

констатировать, что из местных бюджетов в настоящее время финансируется почти

100% расходов на среднее образование, 85% — на здравоохранение, 60% - на содержание

детских садов, жилья, расходов на коммунальные услуги. Именно через органы

местного самоуправления в значительной степени осуществляются социальные

гарантии, закрепленные в Конституции Российской Федерации.

Муниципальные финансы играют огромную роль в

социально-культурной сфере. Это связано прежде всего с тем, что население и

создаваемые им муниципальные органы могут более эффективно, нежели

государственные органы, решать задачи повышения уровня и качества жизни жителей

данной территории, обеспечивать социально-культурные и другие жизненно важные

потребности населения [21].

Социально-культурная сфера деятельности муниципальных

органов включает в себя вопросы образования, культуры, здравоохранения,

социального обеспечения и защиты населения.

В системе образования органы муниципального управления

осуществляют деятельность по регулированию в пределах своей компетенции

отношений собственности; по созданию, реорганизации и ликвидации муниципальных

образовательных учреждений; по созданию и ликвидации муниципальных органов

управления образованием или самоуправляемых школьных округов, по определению

их структуры и полномочий, назначению и увольнению по согласованию с

государственными органами управления образованием руководителей местных

органов управления образованием; по назначению руководителей муниципальных

образовательных учреждений, если иное не предусмотрено типовым положением об

образовательном учреждении или собственным решением.

В системе культуры органы муниципального управления

создают и ликвидируют местные органы управления в области культуры, определяют

их структуру и полномочия, назначают их руководителей; осуществляют

строительство зданий и сооружений муниципальных организаций культуры,

обустраивают прилегающую территорию.

К

муниципальной системе здравоохранения относятся

муниципальные

органы управления здравоохранения и находящиеся в муниципальной собственности

лечебно-профилактические, научно-исследовательские и учебные учреждения,

фармацевтические предприятия и организации, аптечные учреждения.

В системе здравоохранения муниципальные органы: формируют

органы управления муниципальной системы здравоохранения; развивают сеть

муниципальных учреждений здравоохранения, физической культуры и спорта; создают

условия для развития частной системы здравоохранения; формируют целевые фонды,

предназначенные для охраны здоровья граждан. Муниципальные органы выдают лицензии

на право осуществления медицинской и фармацевтической деятельности на своей

территории; осуществляют контроль за соблюдением стандартов качества

медицинской помощи учреждениями

разных форм собственности;

обеспечивают санитарно-эпидемиологическое благополучие населения и

условия для осуществления государственного санитарно-эпидемиологического

надзора на своей территории; выявляют факторы, неблагоприятно влияющие на

здоровье граждан, информируют о них население и проводят мероприятия по их устранению; осуществляют профилактические, санитарно-гигиенические,

противоэпидемиологические и природоохранные мероприятия и т.д.

В системе социальной защиты населения с помощью

муниципальных финансов осуществляется:

а) создание для

всех равных возможностей для получения соответствующих материальных и духовных

благ, развития творчества, научного потенциала;

б) предоставление

всем социальных минимумов, определяемых в соответствии с государственными

стандартами. Это прежде всего: воспитание, образование, здравоохранение,

обеспечение жильем малоимущих, социальное обеспечение по старости и

нетрудоспособно- получение гражданами квалифицированной юридической полощи,

предоставление коммунальных услуг, культурно-просветительных и иных услуг в

области духовной культуры, обеспечение экологической чистоты среды обитания;

в) особая

социальная защита и обеспечение тех групп населения, которые не могут в силу

физических, психических или иных

недостатков в полном объеме создать для себя все необходимые блага для

жизни.

В системе занятости населения свои функции органы муниципального

управления осуществляют в тесной связи с центрами занятости населения в районах

и городах, территориальными подразделениями Федеральной службы по труду и

занятости. В период массового высвобождения рабочей силы органы муниципального

управления:

- анализируют влияние этого события на рынок

труда;

- координируют осуществление

программ переобучения и переподготовки высвобождаемых работников;

- осуществляют посредническую роль при

конфликтных ситуациях на предприятиях;

- оказывают финансовую помощь предприятиям,

планирующим массовое высвобождение;

- разрабатывают мероприятия по содействию

занятости;

- готовят

предложения по перепрофилированию и приватизации предприятий.

Органы муниципального управления проводят следующие мероприятия

по защите прав потребителей:

- рассматривают жалобы потребителей;

- консультируют их по вопросам

законодательства;

- анализируют договоры на предмет ущемления

прав потребителей;

- осуществляют сбор информации о причинении

вреда здоровью или имуществу, вызванного опасными товарами;

- предъявляют иски в суды по собственной

инициативе или по поручению потребителей.

Финансирование развития муниципального образования должно

основываться на следующих принципах:

- ориентации

на саморазвитие территории, на мобилизацию собственных возможностей и

ресурсов, имеющихся в распоряжении муниципального образования;

- содействии формированию рыночной инфраструктуры, обеспечивающей

развитие рыночных отношений;

- приоритетном решении наиболее острых проблем жизнеобеспечения

населения муниципального образования;

- ориентации на развитие реального местного

самоуправления с созданием адекватной

материально-финансовой базы;

- развитии

вертикального и горизонтального взаимодействия (финансово-экономические,

социально-культурные и другие связи) городских, районных, сельских

муниципальных образований.

Финансовые планы развития муниципального образования

должны формироваться на основе группировки основных проблем, характерных для

жизнедеятельности населения и требующих своего разрешения. К таким

проблемно-содержательным направлениям (разделам) планов могут быть отнесены:

1) финансово-экономическое;

2)

социально-культурное;

3)

коммунально-бытового и иного обслуживания населения;

4) транспорта и связи;

5)

природно-экологическое;

6) строительства и

др.

Выделение проблемно-содержательных направлений в структуре

планов осуществляется с учетом: во-первых, вопросов местного значения,

отнесенных к ведению муниципального образования; во-вторых, проблем, наиболее

остро стоящих перед муниципальным образованием, его жителями; в-третьих,

программ и планов, принимаемых на региональном и федеральном уровнях; в-

четвертых, проектов планов

и программ развития предприятий, организаций,

расположенных на территории муниципального образования.

Система муниципальных финансов включает в себя следующие

звенья: местные бюджеты, внебюджетные фонды местного значения, финансы

предприятий, находящихся в собственности местных органов власти, муниципальный

кредит.

Одним из составных элементов системы муниципальных финансов

являются внебюджетные фонды. По действующему законодательству органы местного

самоуправления имеют право формировать внебюджетные фонды развития местного

хозяйства и решения социально-экономических задач.

При недостаточности средств проблема несбалансированности

муниципальных бюджетов решается с помощью муниципальных кредитов (займов).

Важной формой муниципальных финансов выступает взаимный кредит. Последний

подразумевает объединение ресурсов муниципальных образований для решения

конкретных задач развития территории. Применение той или иной формы взаимного

кредита зависит от ряда условий, прежде всего от величины самого муниципального

образования и его финансово-экономической мощности. Так, для городских органов

местного самоуправления кредитная кооперация может осуществляться в рамках

одного муниципального образования и выступать как взаимное кредитование

производственной деятельности муниципальных предприятий через организацию

муниципальных банков. Для менее экономически сильных муниципальных образований

способ взаимного кредита перемещается на уровень отношений между муниципальными

образованиями и выступает как форма объединения гарантий для получения наиболее

дешевого и крупного займа.

Финансы муниципальных предприятий

— еще одно звено системы муниципальных финансов.

Основной причиной их

существования cчитается

постоянный объективный рост общественного значения тех предприятий, которые

призваны удовлетворять массовые коллективные потребности населения. В основном

к муниципальным предприятиям относятся предприятия местной промышленности и

социально-бытовой (жилищной) инфраструктуры (транспортные, коммунальные,

дорожные и т.п.). Муниципальные предприятия призваны обслужить

социально-бюджетные и другие аналогичные потребности населения, проживающего

на данной территории. При этом местные органы власти регулируют цены и тарифы

на оказываемые ими услуги, соответственно доходы от их деятельности

незначительны.

1.4.

Бюджет в системе

местных финансов

Бюджет муниципального образования

(местный бюджет) – форма образования и расходования денежных средств в расчете

на финансовый год, предназначенных для исполнения расходных обязательств

соответствующего муниципального образования.

Местное самоуправление – обязательный

компонент демократического государственного строя. Оно осуществляется самим

населением через свободно избранные им представительные органы. Для выполнения

функций, возложенных на местные представительные и исполнительные органы, они

наделяются определенными имущественными и финансово – бюджетными правами.

Местное самоуправление – это основа

демократии в Российской Федерации. От чрезмерной централизации доходов в

федеральном бюджете муниципальные образования могут полностью утратить

финансовую самостоятельность, что в конечном итоге бумерангом ударит по

демократии в нашем государстве и приведет к потере роли местных самоупрвлений.

Финансовую базу местных органов власти

составляют их бюджеты. Бюджетные и

имущественные права, предоставленные

этим органам, дают им возможность составлять, рассматривать,

утверждать и исполнять свои бюджеты, распоряжаться переданными в их ведение

предприятиями и получать от них доходы.

Местный

бюджет – это один из главных

каналов доведения до населения

конечных результатов производства. Через них общественные фонды потребления

распределяются между отдельными группами населения.

С 1 января 2005 г. Бюджетный кодекс

Российской Федерации определяет местный бюджет следующим образом. Бюджет

муниципального образования (местный бюджет) – форма образования и расходования

денежных средств в расчете на финансовый год,

предназначенных для исполнения расходных

обязательств соответствующего муниципального образования.

Использование органами местного

самоуправления иных форм образования и расходования денежных средств для

исполнения расходных обязательств муниципальных образований не допускается.

В местных бюджетах в соответствии с

бюджетной классификацией Российской Федерации раздельно предусматриваются

средства, направляемые на исполнение расходных обязательств муниципальных

образований в связи с осуществлением органами местного самоуправления

полномочий по вопросам местного значения и расходных обязательств муниципальных

образований, исполняемых за счет субвенций из бюджетов других уровней для

осуществления отдельных государственных полномочий.

Понятие «бюджет» можно рассмотреть как с

экономической, так и с правовой точек зрения.

В бюджетной системе страны, являющейся

главной финансовой базой деятельности государственных органов власти и органов

местного самоуправления в сфере экономического и социального развития

соответствующих территорий, местные бюджеты – самые многочисленные. Являясь

низовым звеном этой системы, они представляют собой ее фундамент, от укрепления

которого зависит прочность и надежность всей системы.

Под основами местного самоуправления

понимаются объективно сложившиеся в обществе экономические, социальные,

финансовые, правовые и другие возможности и условия, совокупность которых

образует базис системы местного самоуправления, основу муниципальной власти,

фундамент, на котором осуществляется муниципальное строительство.

Необходимым условием жизнеспособности

местного самоуправления является наличие достаточной экономической и финансовой

базы для его осуществления. Без этого какое-либо реальное, а не фиктивное

местное самоуправление невозможно. Не случайно, что значительное место

финансовым и экономическим основам

местного самоуправления отводится в международно-правовых актах и российском

законодательстве.

Бюджеты муниципального образования

являются составной частью финансовой системы Российской Федерации.

Традиционно местные бюджеты (бюджеты

муниципальных образований) подразделяются

на:

1)

бюджеты районов:

- районные

бюджеты;

- поселковые

бюджеты;

- сельские

бюджеты;

2)

бюджеты городов.

Местный бюджет как экономическая

категория, также как и федеральный бюджет, реализуется через распределительную

(перераспределительную) и контрольную функции.

Местные бюджеты, как и другие

экономические категории, сознательно используются государственными органами

власти для решения социально – экономических задач. В качестве экономического

инструмента они характеризуются:

во-первых, широкой сферой влияния, так как бюджетные отношения

пронизывают все стороны территориального

воспроизводственного процесса;

во-вторых, высокой степенью действительности, обусловленной перераспределительной

природой данной экономической категории;

в-третьих, гибкостью, поскольку система бюджетных методов регулирования

существует не как заданная раз и навсегда, а как динамичная, постоянно

развивающаяся система, преобразующаяся в соответствии с изменением целей и

задач регионального развития.

Объективной основой

использования местных бюджетов

в качестве

экономического метода регулирования является реальная возможность

посредством централизации денежных средств оказывать влияние на процессы

общественного воспроизводства, следить за течением экономических процессов в

регионе, контролировать своевременность и объемы поступления финансовых

ресурсов в распоряжение органов управления.

Основная задача местного бюджета для

любого муниципального образования – финансовая поддержка сохранения признаков

муниципального образования в процессе осуществления местного самоуправления.

Муниципальное образование – это часть государства. И насколько существование

любого государства невозможно без финансирования его задач, отраженного в

государственном бюджете, настолько же невозможно функционирование местного

самоуправления без соответствующего плана образования и распределения

муниципальных финансовых ресурсов в виде местного бюджета. Именно поэтому

муниципальный бюджет имеет не только местное, но и государственное значение [17].

Наиболее наглядно роль местного бюджета

прослеживается через его функциональную направленность.

Роль местных бюджетов заключается в

следующем:

1) в создании финансовой базы для реализации

функций органов власти субъектов местного управления. Финансовые ресурсы,

собранные в местных бюджетах, также необходимы для создания денежных

фондов административно – территориальных

образований;

2) наличие местных бюджетов дает

возможность регионам самостоятельно распоряжаться и расходовать финансы на

социально – экономические нужды, т.е. выделять денежные средства на развитие

образовательных учреждений, медицинских учреждений, муниципального жилищного

фонда и т.д.;

3) формирование местных бюджетов дает

возможность органам местного самоуправления направлять необходимые финансовые

ресурсы на решение стратегических задач, а также осуществлять долгосрочное

планирование и вкладывать денежные средства в виде инвестиций в развитие

приоритетных отраслей промышленности, сельского хозяйства и социальной сферы;

4) в свою очередь развитие и расширение

производства приводят к увеличению использования материальных и трудовых

ресурсов, а это является одним из эффективных методов борьбы с безработицей на

местном уровне.

Несомненно, роль местных бюджетов

возрастает с каждым годом. Однако несовершенство финансовой системы, а также

ряд других факторов, таких, как инфляция, нестабильность экономики, мешают

местным бюджетам в полной мере выполнять свое предназначение.

Местный бюджет также выполняет распределительную

и контрольную функции.

Первая

функция

(распределительная) концентрирует денежные средства

в органах местного самоуправления. В местный бюджет поступают денежные

средства, доходы от использования, находящиеся в муниципальной собственности,

отчисления местных налогов и сборов, а также отчисления от федеральных и

региональных регулирующих налогов и сборов и т.д. Аккумуляция финансовых

ресурсов бюджета создает возможность обеспечивать равномерное развитие экономического

и социального развития муниципальных образований [17].

Местный бюджет выступает важным

инструментом регулирования и стимулирования экономических отношений, а также

повышения эффективности производства.

При этом важное значение имеет социальная направленность бюджетных

средств.

Все доходы и поступления от источников

финансирования, вносимые в бюджет, зачисляются на единый счет, и финансирование

всех предусмотренных расходов происходит с единого счета.

После формирования доходной части

бюджета, т.е. когда известны источники поступления финансовых ресурсов,

необходимо обозначить расходные статьи бюджета. Тут и проявляет свое истинное

значение распределительная функция местного бюджета. Можно сказать, что роль

распределительной функции заключается в перераспределении финансовых ресурсов

между статьями местного бюджета, которые финансируются только за счет местных

бюджетов, и группами расходов, финансируемых из федерального бюджета, бюджета

субъектов Российской Федерации и бюджетов муниципальных образований.

Необходимость распределительной функции

обусловлена избытком денежных средств в одной сфере (получение прибыли

предприятиями и выплата налогов) и нехваткой финансирования таких сфер, как

здравоохранение, образование, социально – культурная, а также жилищно –

коммунальное хозяйство. Именно поэтому и возникает необходимость в

перераспределении всех поступающих в муниципальный бюджет доходов по расходным

статьям местного бюджета.

Органы местного самоуправления

регулируют бюджетные отношения на территории соответствующего муниципального

образования в соответствии с компетенцией, определяемой законодательством РФ

и субъектов РФ. Они принимают решения по

вопросам распределения и использования бюджетных доходов муниципальных

образований, конкретизируют правила бюджетного процесса применительно к

условиям в принимаемых ими нормативных актах.

Сфера деятельности распределительной функции

определяется тем, что в отношение с местным бюджетом вступают все участники

общественного производства, как юридические, так и физические лица.

Второй функцией, характеризующей местный

бюджет как экономическую категорию, является контрольная функция бюджета.

Контрольная функция позволяет узнать,

насколько своевременно и полно финансовые ресурсы поступают в распоряжение

местных бюджетов, как фактически все финансовые ресурсы, поступающие в местный

бюджет, распределяются по затратным статьям, как они используются.

Представители органов самоуправления

определяют организационные формы контроля за исполнением утвержденного им бюджета.

По их решению создается налоговая служба для сбора местных налогов и сборов,

муниципальное казначейство в целях управления средствами местной казны и

обслуживания исполнения местного бюджета.

Одной из важных задач контрольной

функции местных бюджетов является контроль за использованием предоставляемых

дотаций, а также за целевым расходованием субвенций, субсидий. Данная функция

дает возможность проследить за исполнением всех составляющих метода прямой

финансовой поддержки из вышестоящего бюджета.

Основная проблема, с которой сегодня

сталкиваются руководители муниципальных образований, – это постоянная нехватка

средств не только на развитие, но и на текущие нужды муниципальных образований.

Причем это не является особенностью России, а присуще всем странам.

Действующая в стране система

формирования государственных и местных доходов базируется на принципе единства.

Этот принцип проявляет себя в российском законодательстве через определение

видов государственных и местных налогов, а также установку принципов распределения

всех доходов по всем трем уровням – федеральному, субъектов Федерации и

местному. Исходя из вышесказанного не только законодательство РФ образует

правовую базу формирования местных доходов, но и правовые акты органов власти

субъектов Федерации и органов местного самоуправления, основываясь, на нормах,

закрепленных в Конституции РФ.

Правовой основой функционирования

местных бюджетов в Российской Федерации являются законодательные акты, изданные

в 1991 – 1997 гг.:

-

Конституция Российской Федерации

(глава 8);

-

Закон «О местном

самоуправлении в РСФСР»

(от 6 июля 1991г. № 1550-1);

- Закон «Об основах бюджетных прав и

прав по формированию и использованию внебюджетных фондов представительных и

исполнительных органов государственной власти республик в составе РФ,

автономных областей, автономных округов, краев, областей, городов Москвы и

Санкт – Петербурга, органов местного самоуправления» (от 15 апреля 1993

г.);

- Федеральный закон «Об общих принципах

организации местного самоуправления в Российской Федерации» (от 28 августа 1995

г. № 154-ФЗ);

-

Федеральный закон «О финансовых основах местного самоуправления в

Российской Федерации» (от 25 сентября 1997 г. № 126-ФЗ).

Вопросы местных бюджетов нашли отражение

также в Налоговом и Бюджетном кодексах Российской Федерации.

Муниципальные доходы находятся в

собственности муниципальных образований. Местные власти имеют право

распоряжаться ими и зачисляют их в муниципальные денежные фонды – местные

бюджеты и внебюджетные фонды.

Местный бюджет состоит из доходной и расходной частей.

Доходы бюджета – это денежные средства,

поступающие в безвозмездном и безвозвратном порядке в соответствии с

законодательством РФ в распоряжение органов местного самоуправления.

Расходы

бюджета – денежные средства, направляемые на финансовое обеспечение задач и

функций государства и местного самоуправления.

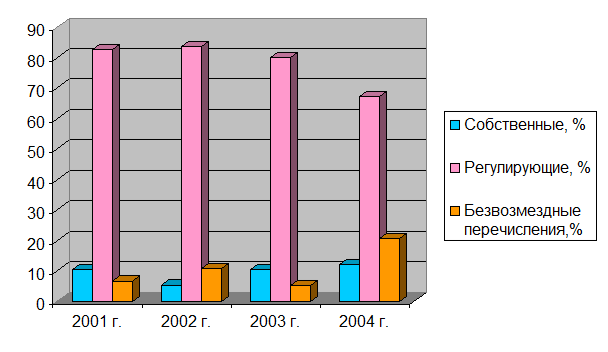

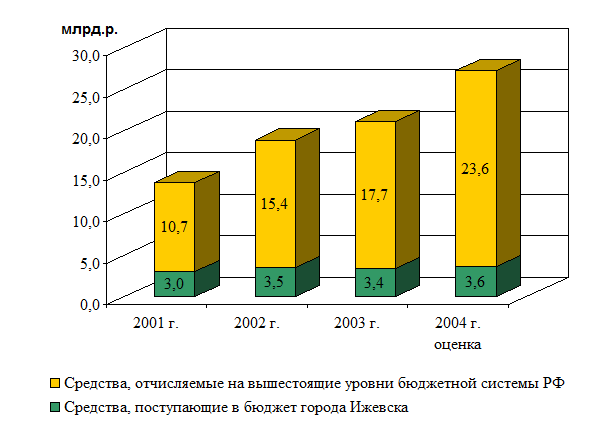

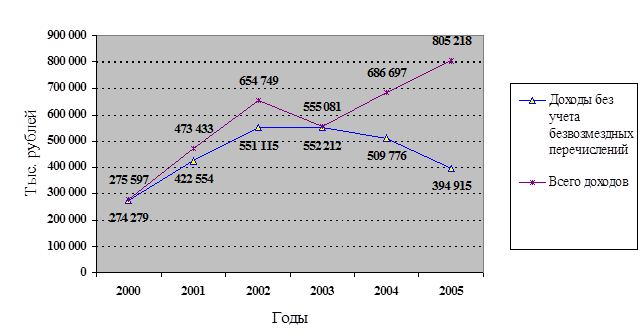

Доходная часть

местных бюджетов в Российской Федерации в соответствии с Бюджетным кодексом РФ

(ст.41) формируется за счет: собственных доходов (включающих налоговые и

неналоговые доходы); регулирующих доходов (за счет отчислений от федеральных и

региональных налогов и сборов по нормативам (в процентах) на очередной

финансовый год, а также на долговременной основе (не менее чем на 3 года) по

разным видам таких доходов); безвозмездных перечислений.

Доходная часть местного бюджета должна

обеспечивать финансирование минимальных расходов при решении задач местного

значения. Но в настоящее время большая часть муниципальных образований не имеет

достаточного количества собственных средств. В этом случае к процессу

формирования доходной части местных бюджетов подключаются соответствующие

субъекты Федерации. Своим законодательством они

устанавливают минимально

необходимые расходы местных

бюджетов, основываясь на

нормативах

минимальной бюджетной обеспеченности.

Минимальный местный бюджет – это

расчетный объем доходов и расходов местного бюджета, учитывающий

государственные минимальные социальные стандарты.

Государственный минимальный социальный

стандарт – установленный законодательством Российской Федерации минимальный

уровень гарантий социальной защиты, обеспечивающий удовлетворение важнейших

потребностей человека. Речь идет о государственных услугах, предоставление

которых гражданам гарантируется государством на всей территории Российской

Федерации на безвозмездной и безвозвратной основах. Это гарантируется за счет

финансирования из бюджетов всех уровней, включая местные бюджеты.

Норматив минимальной бюджетной

обеспеченности – расчетный показатель минимальной, необходимой потребности в

бюджетных средствах на одного жителя муниципального образования по текущим

расходам.

Если норматив минимальной бюджетной

обеспеченности в муниципальном образовании не выполняется, то федеральные

органы государственной власти, органы власти субъектов Федерации передают в распоряжение органам местного

самоуправления часть собственных источников дохода на срок текущего финансового

года или на долговременной основе.

Минимальные государственные социальные

стандарты и нормативы минимальной бюджетной обеспеченности являются

необходимыми и ключевыми элементами межбюджетных отношений в Российской

Федерации. Установление и применение государственных минимальных социальных

стандартов позволит избежать субъективных подходов при оказании финансовой

помощи из вышестоящих бюджетов, распределении и разграничении доходных

источников между уровнями бюджетной системы, и будет способствовать

выравниванию уровней минимальной бюджетной обеспеченности на всей территории

Российской Федерации в целях реализации основных социальных прав и гарантий

граждан, определенных в Конституции РФ.

В части обеспечения расходных полномочий

доходными (налоговыми) источниками, складывается следующая ситуация:

муниципальные образования в России не обладают достаточной базой собственных

доходов (из всего

объема собираемых налогов

на территории муниципального образования около 60 % поступают в федеральный бюджет и бюджеты

субъектов). Более того, продолжается процесс дальнейшей передачи доходов на

федеральный и субфедеральный уровни.

В целях поддержания финансовой

устойчивости муниципальных образований в их бюджеты направляются отчисления от

федеральных и региональных налогов и сборов (регулирующие доходы), а также

различные виды финансовой помощи. Таким образом, имеют место встречные

финансовые потоки.

Бюджетные расходы российских городов

можно подразделить на расходы по осуществлению отдельных государственных

полномочий, переданных органам местного самоуправления и расходы, связанные с решением вопросов

местного значения, установленные законодательством Российской Федерации. Также

расходная часть местных бюджетов включает расходы, связанные с обслуживанием и

погашение долга по муниципальным займам.

В последнее время наблюдается устойчивая

тенденция передачи все большего числа государственных полномочий на места без

должного финансового обеспечения на фоне сужения полномочий органов местного

самоуправления в области налоготворчества.

Все это обуславливает хроническую

дефицитность и дотационность местных бюджетов и не может не сказываться на

финансовом состоянии муниципальных образований в целом.

Роль местных бюджетов в социально – экономическом

развитии муниципальных образований возрастает с каждым годом.

Cегодня наиболее

остро стоит вопрос

недостаточности обеспечения

финансово – экономической самостоятельности муниципальных образований,

формирования муниципальной собственности и средств местных бюджетов.

Органы местного самоуправления в обмен

на получение финансовой помощи из государственных бюджетов вынуждены

выстраивать свою политику по решению вопросов местного значения в соответствии

с указаниями органов государственной власти даже в тех случаях, когда это

противоречит интересам населения, проживающего на территории соответствующего

муниципального образования.

Чтобы осуществить этап социально –

экономического развития местного самоуправления и формирование его финансовой

базы, необходимо реально обеспечить самостоятельность и сбалансированность

местных бюджетов, являющихся фундаментом бюджетной системы страны.

Местные бюджеты включают в себя

совокупность социально–экономических отношений, возникающих по поводу,

распределения и использования финансовых ресурсов для решения задач местного

значения. Эти отношения складываются между органами местного самоуправления и

населением, живущим на территории данного муниципального образования.

Роль этих бюджетов в социально –

экономическом развитии возрастает в

связи с расширением прав местных органов власти в соответствии с Законом

Российской Федерации «О местном самоуправлении».

Роль местных бюджетов в социально –

экономическом развитии характеризуется

следующим.

Во-первых, сосредоточение финансовых

ресурсов в бюджете муниципального образования позволяет местным органам власти

иметь финансовую базу для реализации своих полномочий в соответствии с

Конституцией Российской Федерации, в которой записано, что местное

самоуправление в Российской Федерации, в которой записано: «Местное

самоуправление в Российской Федерации обеспечивает самостоятельное решение

населением вопросов местного значения, владение, пользование и распоряжение

муниципальной собственностью» (статья

130). И далее в Конституции РФ сказано: «Органы местного самоуправления

самостоятельно управляют муниципальной собственностью, формируют, утверждают и

исполняют местный бюджет, устанавливают местные налоги и сборы, осуществляют

охрану общественного порядка, а также решают иные вопросы местного значения».

Создание финансовой базы – главная роль

местных бюджетов.

Во-вторых, формирование бюджетов

муниципальных образований, сосредоточение в них денежных ресурсов дает

возможность муниципалитетам в полной мере проявлять финансово – хозяйственную

самостоятельность в расходовании средств на социально – экономическое развитие.

Местные бюджеты позволяют органам муниципальной власти обеспечить планомерное

развитие учреждений образования

медицинского обслуживания, культуры

жилищного фонда и дорожного хозяйства.

В-третьих, с помощью местных бюджетов

осуществляется выравнивание уровней экономического и социального развития

территорий. С этой целью формируются и реализуются региональные программы

экономического и социального развития регионов по благоустройству сел и

городов, развитию сети дорог, возрождению культурных памятников, используя в

необходимых случаях межбюджетные отношения.

В-четвертых, имея в распоряжении

финансовые средства, органы муниципальной власти могут увеличивать или

уменьшать нормативы финансовых затрат на оказание муниципальных услуг в

учреждениях непроизводственной сферы (школах, больницах и др.).

В-пятых, концентрируя часть финансовых

ресурсов в местных бюджетах, органы представительной и исполнительной власти,

могут централизованно направлять финансовые ресурсы на решение стратегических

задач развития региона и приоритетных отраслей.

В-шестых, финансовые органы

муниципалитетов могут через местные бюджеты оказывать воздействие на

образование оптимальных пропорций в финансировании капитальных и текущих

затрат, стимулирование эффективного использования материальных и трудовых

ресурсов, создание новых местных производств и промыслов.

Отмечая роль местных бюджетов в

социально – экономическом развитии регионов, нельзя не учитывать, что кризисной

является в экономике страны инфляция, и расстроенность финансовой системы не

позволяет местным бюджетам проявлять в полной мере свою роль. К таким

негативным факторам можно отнести бюджетный дефицит (превышение доходов над

расходами).

Роль местных бюджетов в социальном и

экономическом развитии может еще больше

возрасти при определенных условиях. Такими условиями могут быть наделение

органов местного самоуправления дополнительными полномочиями по формированию

доходов местных бюджетов и их использованию.

Местные бюджеты являются более

мобильными по отношению к федеральному и бюджету субъекта федерации. Они более легко адаптируются к

проводимой финансовой политике государства и региона. Также это связано с более

упрощенной системой принятия бюджета по отношению к федеральному бюджету.

В современных условиях важнейшей целью

является формирование и развитие системы бюджетного устройства, позволяющей

проводить на местном уровне самостоятельную бюджетно-налоговую политику в

рамках законодательно установленного разграничения полномочий и ответственности

между органами власти.

Для повышения роли местного самоуправления

в решении вопросов местного значения и осуществления отдельных государственных

полномочий необходимо дальнейшее совершенствование основ местного

самоуправления и межбюджетных отношений.

Очень многое зависит от органов местного

самоуправления, наличия у них желания и воли преодолеть иждивенческие подходы в

отношениях с федеральным бюджетом, бюджетами субъектов Российской Федерации.

ГЛАВА 2. Доходы

местного бюджета: структура и их характеристика

2.1. Собственные

доходы

Собственные доходы – это налоговые и

неналоговые платежи, закрепляемые за местными бюджетами полностью или частично

на постоянной основе федеральными законами или законами субъектов Российской

Федерации, а также вводимые представительными органами местного самоуправления

в соответствии с законодательством Российской Федерации и направляемые в

местные бюджеты [11].

Бюджетный кодекс РФ в ст. 47 и Федеральный закон «О финансовых основах местного

самоуправления в Российской Федерации» в ст. 7 определяют собственные доходы

как виды доходов, закрепленных на постоянной основе. Полностью источники

доходов подразделяются на налоговые и неналоговые доходы.

Согласно ст. 132 Конституции Российской Федерации органы

местного самоуправления имеют право самостоятельно устанавливать местные налоги

и сборы.

Налоговый кодекс в ст. 8 ч. I дает определение налога. Исходя из него

можно сказать, что местный налог – это обязательный, индивидуально –

безвозмездный платеж, взимаемый с организаций и физических лиц в форме

отчуждения принадлежащих им на праве собственности, хозяйственного ведения или

оперативного управления денежных средств, в целях финансового обеспечения

деятельности муниципальных образований. В связи с этим выделяют следующие

существенные признаки местного налога:

1) односторонний характер установления налога, т.е. налог

устанавливается представительными органами местного самоуправления;

2) индивидуальность – налог является обязательным

платежом, обязанность по уплате которого должна исполняться лично;

3) обязательный

характер уплаты, что

означает юридическую обязанность

уплаты налога

налогоплательщиком перед государством;

4) безвозмездность

– уплата налога не порождает встречной обязанности муниципального образования

перед налогоплательщиком. Средства, уплаченные муниципальному образованию в

качестве налогов, будут возвращены в виде защиты налогоплательщика от различных

негативных моментов, в том числе в виде оказания медицинской помощи,

правоохранительной деятельности и т.д.;

5) налог может

распространять свое действие, как на организации, так и на физических лиц;

6) суммы, поступающие от налогов, подлежат зачислению в

муниципальную казну (местный бюджет или внебюджетный фонд) в целях финансового

обеспечения мероприятий по решению социально-экономических вопросов местного

назначения, осуществляемых органами местного самоуправления;

7) принудительный характер изъятия – налог представляет

собой одностороннее движение средств от налогоплательщика к муниципальному

образованию, и в случае нарушения такого порядка муниципальные образования

прибегают в административном или судебном порядке к защите своих прав;

8) периодичность

уплаты – обязанность по уплате налога возобновляется по истечении определенного

промежутка времени.

Налог следует ограничивать от сбора. Исходя из ст. 8 ч. I Налогового

кодекса РФ можно сказать, что местный

сбор представляет собой обязательный взнос, взимаемый с организаций и

физических лиц, уплата которого является одним из условий совершения в

интересах плательщиков сборов органами местного самоуправления и их должностными

лицами юридически значимых действий, включая предоставление определенных прав

или выдачу разрешений, лицензий.

Отличие налога от сбора проводится по ряду признаков.

Во-первых, главная особенность сбора заключается в его

индивидуальной возмездности, т.е. в непосредственной связи с действиями

публично-правового характера, совершение которых инициирует плательщик. Сбор

взимается за совершение публично-правовых действий в связи с услугой

(предоставление определенных прав, выдача лицензий или разрешений) в пользу

конкретных лиц.

Во-вторых, цель взимания сбора – покрытие издержек органа

местного самоуправления, в связи с услугой или

деятельностью которого производится

плата. Вместе с

тем сбор не является прямым эквивалентом оказания публичной услуги и не

обусловлен гражданско-правовыми обязанностями.

В-третьих, плата сбора носит, как правило, разовый

характер. Именно поэтому сбор – это взнос, а налог – это платеж.

Для России характерна трехуровневая налоговая система,

состоящая из федеральных, региональных и местных налогов и других обязательных

платежей. Перечень и ставки местных налогов и сборов установлены федеральным

законодательством и в соответствии с ним законами субъектов Российской

Федерации. Система местных налогов является составной частью налоговой системы

Российской Федерации. В налоговом законодательстве нет четких критериев

отнесения налогов и сборов к числу местных. Также законодательством не

установлено отличительных черт местных налогов и сборов от федеральных и

региональных. Так, согласно ст. 12 ч. I Налогового кодекса Российской Федерации к числу

местных налогов и сборов относятся налоги, устанавливаемые Налоговым кодексом и

нормативными правовыми актами представительных органов местного самоуправления,

вводимые в действие в соответствии с Налоговым кодексом нормативными правовыми

актами представительных органов местного самоуправления и обязательные к уплате

на территории соответствующих муниципальных образований.

Установление местных налогов и сборов и льгот по ним

относится к исключительной компетенции представительного органа местного

самоуправления.

Местным налогам и сборам свойствен ряд общих

особенностей:

а) использование

поступлений по этим платежам на местные нужды в пределах территории,

относящейся к соответствующему органу местного самоуправления;

б) зачисление их

в местные бюджеты в качестве закрепленных доходов;

в) отнесение организации введения и взимания данных

платежей к компетенции органов местного самоуправления;

г) нахождение,

поступление и использование платежей как составной части доходов местных

бюджетов под руководством органов местного самоуправления;

д) наличие у органов

местного самоуправления наиболее

широкой компетенции по правовому регулированию местных налогов и сборов

в сравнении с налоговыми платежами других уровней.

Законодательство

разделяет местные налоги

и сборы на

две группы в

зависимости от

порядка установления:

1) налоги и

сборы, подлежащие обязательному введению

на всей территории Российской

Федерации. Они устанавливаются федеральным законодательством, и если в нем не

указываются конкретные данные налоги и сборы, то они должны быть определены в

законах субъектов Федерации или нормативными правовыми актами органов местного

самоуправления;

2) налоги и сборы, устанавливаемые по решению органов

местного самоуправления. Законодательством РФ предлагается перечень местных

налогов и сборов, из которых местные власти выбирают любое количество платежей.

Ко второй группе относятся все местные

налоги и сборы, не вошедшие в первую группу.

Устанавливать и вводить в действие местные налоги и сборы

имеет право только представительный орган местного самоуправления.

Исполнительные органы согласно налоговому законодательству могут издавать

нормативно правовые акты по вопросам, связанным с налогообложением и сборами,

но не могут изменять или дополнять законодательство о налогах и сборах.

Устанавливая местный налог, представительный орган

местного самоуправления определяет следующие элементы налогообложения:

1)

налоговые льготы;

2)

налоговую ставку в

пределах, установленных Налоговым кодексом;

3)

порядок и сроки уплаты налога;

4)

форму отчетности.

Представительный орган местного самоуправления не вправе

устанавливать местные налоги и сборы, не предусмотренные Налоговым

кодексом.

В

соответствии с Законом

РФ от 27 декабря 1991 г. № 2118-I

«Об основах

налоговой

системы в Российской Федерации» и

другими последующими законами к местным налогам

относилось 23 налога. С введением