|

Совершенствование формирования доходов региональных

бюджетов (на примере белгородской области)

|

|

|

Никулина Е.В.

|

|

|

Ведение

|

1

|

|

Глава 1. Теоретические

основы формирования доходов региональных бюджетов

|

4

|

|

1.1. Экономическая

сущность региональных бюджетов

|

4

|

|

1.2. Доходы

региональных бюджетов: классификация и методы формирования

|

8

|

|

1.3. Факторы,

влияющие на доходы региональных бюджетов

|

14

|

|

Глава 2. Особенности

формирования и исполнения доходной части областного бюджета Белгородской

области

|

16

|

|

2.1. Анализ

доходной базы бюджета

|

16

|

|

2.2. Исполнение

бюджета по доходам как условие формирования плановой доходной базы

|

23

|

|

Глава 3. Пути

укрепления доходной базы региональных бюджетов

|

27

|

|

3.1. Факторы

формирования доходов бюджета

|

27

|

|

3.2.Перспективы

региональных налоговых доходов как основы финансовой самостоятельности

территории

|

32

|

|

3.3. Роль

неналоговых доходов в формировании региональных бюджетов

|

38

|

|

Заключение

|

40

|

|

Список использованной

литературы

|

42

|

|

Приложение

1 Доходы бюджета Белгородской области за 1998-2004 гг., тыс. руб.

|

48

|

|

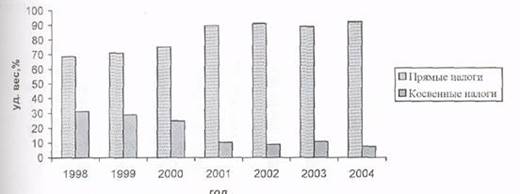

Приложение

2. Состав и структура прямых и косвенных налогов

|

50

|

|

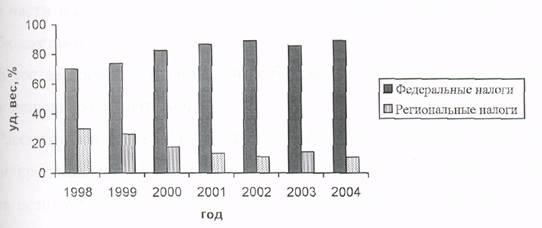

Приложение

3 Состав и структура федеральных и региональных налогов бюджета Белгородской

области 1998-2004 гг., тыс. руб.

|

52

|

|

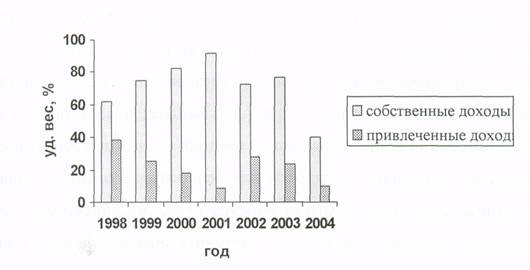

Приложение

4 Состав и структура собственных и привлеченных налогов бюджета Белгородской

области 1998-2004 гг., тыс. руб.

|

54

|

|

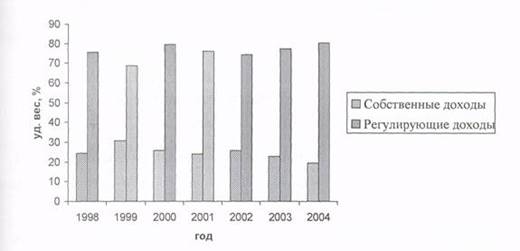

Приложение

5 Состав и структура собственных и регулирующих налогов бюджета Белгородской

области 1998-2004 гг., тыс. руб.

|

55

|

|

Приложение

6 Исполнение доходной части бюджета Белгородской области за 1998-2003 гг.,

тыс. руб.

|

57

|

|

Приложение

7 Процент исполнение доходной части бюджет Белгородской области за 1998-2003

гг.

|

58

|

|

Приложение

8 Реестр государственной собственности Белгородской области

|

59

|

|

Сноски

|

|

Ведение

Актуальность темы исследования. Исторический опыт

формирования доходов региональных бюджетов в странах с развитой рыночной

экономикой свидетельствует о разнообразии моделей формирования, обусловленном

поиском оптимального взаимодействия между бюджетами разных уровней, обеспечения

финансовой самостоятельности каждого субъекта власти в едином государстве.

В последние годы субъекты Федерации получили определенные

права в области налогообложения и распоряжения региональной собственностью. В

результате укрепилась зависимость доходной базы регионального бюджета от

эффективности управления процессом формирования собственной финансовой базы. Существующие

доходные источники нельзя признать исчерпывающими, и это является причиной

несбалансированности бюджетов субъектов Российской Федерации. Отсюда

упорядочение финансового обеспечения полномочий субъектов РФ является важнейшим

условием укрепления российской государственности на основе принципов финансовой

самостоятельности и федерализации.

Правительственная «Программа развития бюджетного

федерализма в Российской Федерации на период до 2005 года» предусматривает

совокупность мер, направленных на изменение ситуации в сфере разграничения

налоговых полномочий и доходных источников путем определения приоритетных

направлений бюджетной политики в области доходов на каждом уровне бюджетной

системы. Реализация правительственной программы и ее успех во многом будут

определяться упорядочением бюджетного устройства субъектов российской федерации

и разграничением бюджетно-налоговых полномочий между Российской Федерацией и ее

субъектами.

В настоящее время отсутствуют эффективные стимулы роста

доходов региональных бюджетов, что ведет к появлению большого числа хронических

дотационных территорий. Плавное выравнивание бюджетов за счет дотаций и

субвенций создает у региональных органов власти иждивенческие настроения и не

способствует развитию их хозяйственной инициативы. По сути, игнорируется

принцип функционирования финансовых кругооборотов в рамках бюджета -их

объективная связь со сферой производства товаров и услуг. Поэтому существует

необходимость совершенствования механизма формирования доходной части региональных

бюджетов, повышения уровня собственных доходов регионов.

Степень разработанности проблемы. Различные аспекты

вопросов формирования доходов региональных бюджетов широко освещены в трудах

отечественных и зарубежных ученых. Общетеоретические вопросы формирования

доходов бюджетов и формирования бюджетного законодательства исследуются в

работах A.M. Бабич, А.Г. Грязновой, А.З. Дадашева,

О.Г. Дмитриевой, Л.А Дробозиной, A.M. Ковалевой, Ю.Н.

Петрова, Л.П. Павловой, В.Г. Панскова, В.М.

Родионовой, М.В. Романовского, Б.М. Сабанти;

проблемам бюджетов территорий посвящены работы О.В. Врублевской, Г.Б. Поляка,

С.П. Солянниковой, С.Н. Хурсевича;

развитию межбюджетных отношений и бюджетного федерализма - труды А.Г. Игудина,

A.M. Лаврова, Л.Н. Лыковой, Ю.И. Любимцева, И.В. Подпориной. Проблемы регионального развития и управления

регионом анализируются в трудах В.Н. Лексина, А.С. Маршаловой

и др. Вопросы налогового формирования бюджетных ресурсов анализируются в

работах Б. Е. Пенькова, Д.Г Черника; кредитные и

заемные источники бюджетных поступлений - в исследованиях В.В. Голосова, А.Г. Куликова. Из зарубежных исследователей

данной проблемы можно выделить работы Аткинса А., Блохлигера X.-И., Валлих К., Масгрейва Р., Рефьюза Р., Стиглица Дж. Большой интерес представляют диссертационные

работы Бетина О.В., Горегляда

В.П., Васюниной М.Л., Дорониной Т.В., Замятиной Н.В., Пупенко

Д.П., Сильченко В.В., Христенко В.Б., Ширяева В.П.,

посвященные проблемам бюджетно-налоговых отношений в России.

Однако все эти исследования посвящены отдельным вопросам

формирования доходов региональных бюджетов. Комплексной же работы по

исследованию теоретических и практических проблем формирования доходов

региональных бюджетов России нет.

Актуальность установления эффективных методов

формирования доходов региональных бюджетов, необходимость системного

исследования теоретических и практических вопросов формирования доходов

региональных бюджетов обусловили выбор темы, цель и задачи исследования.

Степень разработанности проблемы. Необходимость изучения

теоретических вопросов территориальных финансов, их места и роли в финансовой

системе федеративного государства, совершенствования формирования доходной базы

бюджетов обусловила обращение автора к трудам таких российских ученых, как A.M.

Бабич, А.Г. Грязнова, А.З. Дадашев, О.Г. Дмитриева,

Л.А. Юбозина, A.M. Ковалева, Ю.Н. Петров, Л.П.

Павлова, В.Г. Пансков, В.М. Родионова, М.В.

Романовский, Б.М. Сабанти.

Проблемы бюджетов территорий находятся в центре внимания

многих исследователей: О.В. Врублевской, Г.Б. Поляка, С.П. Солянниковой,

С.Н. Хурсевича; проблемы регионального развития и

управления регионом анализируются в трудах В.Н. Лексина, А.С. Маршаловой и др; вопросы

налогового формирования бюджетных ресурсов анализируются в работах Б. Е. Пенькова, Д.Г.Черника; кредитные и заемные источники

бюджетных поступлений - в исследованиях В.В. Голосова,

А.Г. Куликова.

Исследования особенностей развития межбюджетных отношений

и бюджетного федерализма и анализ перспектив совершенствования формирования

бюджетов на региональном уровне велись А.Г. Игудиным, A.M. Лавровым, Лыковой

Л.Н. Ю.И. Любимцевым, И.В. Подпориной.

Из зарубежных исследователей данной проблемы можно выделить работы Аткинса А., Блохлигера X.,Валлих К., Масгрейва Р., Рефьюза Р., Стиглица Дж.

Однако все эти исследования посвящены отдельным вопросам

формирования доходов региональных бюджетов. Комплексной же работы по

исследованию теоретических и практических проблем формирования доходов

региональных бюджетов России нет.

Актуальность установления эффективных методов

формирования доходов региональных бюджетов, необходимость системного

исследования теоретических и практических вопросов формирования доходов

региональных бюджетов обусловили выбор темы, цель и задачи исследования.

Цель диссертационного исследования состоит в выявлении

сущности, содержания и особенностей формирования доходной базы региональных

бюджетов, разработке научно-обоснованных рекомендаций по совершенствованию

формирования доходной базы региональных бюджетов, позволяющих реализовать

принципы самостоятельности, стабильности, эффективности и федерализма,

обосновании комплекса мер по оптимизации структуры доходной части областного

бюджета Белгородской области.

Указанная цель определила следующие задачи

диссертационного исследования:

- раскрыть экономическое

содержание понятий «региональный бюджет»и «доходов регионального бюджета» во

взаимосвязи с общей теорией финансов и управления территориальными финансовыми

ресурсами;

- выявить принципы построения

и место в бюджетной системе Российской Федерации региональных бюджетов, их

особенности;

- рассмотреть основания

классификации доходных источников регионального бюджета и возможные модели

формирования доходов;

- оценить состояние и

специфику функционирования модели формирования доходной базы регионального

бюджета (на примере областного бюджета Белгородской области за период 1998 -

2004 гг.);

- систематизировать методы

мобилизации и распределения доходов региональных бюджетов и выработать

предложения по их эффективному использованию в системе межбюджетных отношений;

- выявить и классифицировать

факторы, определяющие структуру доходов региональных бюджетов;

- обосновать направления

совершенствования механизма формирования доходов региональных бюджетов и

обеспечения доходной самодостаточности, а также повышения эффективности

управления финансовыми ресурсами региона.

Область исследования. Исследование проведено в рамках

пунктов 2.3. и 2,5 паспорта специальности 08.00.10 «Финансы, денежное обращение

и кредит».

Предметом исследования является совокупность финансовых

отношений, возникающих по поводу формирования и исполнения доходной части

региональных бюджетов.

Объект исследования. Объектом исследования выступает

доходная часть областного бюджета Белгородской области.

Методологическую основу

исследования образуют

общенаучные методы познания, в первую очередь - диалектический метод,

предусматривающий исследование экономических явлений в развитии, взаимосвязи и

взаимообусловленности. В работе также нашли применение структурный и

функциональный подходы к изучению доходов региональных бюджетов, методы анализа

и синтеза, монографический, анализа общественной практики, расчетные,

экономико-статистические и информационного моделирования. Графическое описание

выполнено посредством диаграмм (сравнения, структуры, динамики) и графиков

временного ряда.

Эмпирическая база

исследования. В ходе

исследования использованы законодательные акты Российской Федерации, указы и

распоряжения Президента РФ, постановления и распоряжения Правительства РФ,

законодательные и нормативные акты по бюджету, бюджетному устройству и

бюджетному процессу Российской Федерации и Белгородской области, инструкции и

методические рекомендации Министерства финансов РФ, а также материалы

научно-практических конференций и периодических изданий.

Эмпирической базой

исследования послужили также концепции, теории и гипотезы, представленные и

обоснованные в трудах российских и зарубежных ученых в области финансовой и

бюджетной политики и территориальных финансов.

Концепция исследования. Авторская концепция диссертационного

исследования состоит в обосновании сущности и механизма формирования

регионального бюджета с позиций его двойственного статуса в системе

взаимодействия бюджетов; в модельном представлении доходных источников, методов

мобилизации доходов, факторов, определяющих структуру доходов региональных

бюджетов, позволяющих углубить и развить теоретико-методологическую базу

формирования доходов региональных бюджетов и разработать модели и пути их

функционального обеспечения.

Основные положения диссертационного

исследования, выносимые на защиту.

1. Региональный бюджет

(бюджет субъекта Российской Федерации) как финансовая категория - это денежные

отношения, складывающиеся на уровне субъекта Федерации, опосредующие процесс

образования, распределения н использования

централизованного денежного фонда субъекта РФ, находящегося в распоряжении

соответствующих органов власти, предназначенного для удовлетворения

потребностей социально-экономического развития данного субъекта и являющегося

его основным финансовым планом, а также средством финансовой поддержки

административно-территориальных единиц субъекта Российской Федерации.

Доходы региональных бюджетов

- это определенные нормами права финансовые отношения, возникающие между

органами власти субъектов РФ, предприятиями, организациями и гражданами по

поводу поступления денежных средств в бюджет соответствующего региона с целью

создания финансовой базы для удовлетворения публичных потребностей.

2. Совершенствование

механизма формирования доходов региональных бюджетов целесообразно, по мнению

автора, путем усиления заинтересованности органов государственной власти

субъектов РФ в увеличении налогового потенциала и росте собственных бюджетных

доходов, то есть укреплениясобственной доходной базы

на основе комплекса форм, видов доходных источников, методов формирования

доходной части региональных бюджетов и контроля за полнотой и своевременностью

поступлений в бюджет.

3. Классификация доходных

источников региональных бюджетов на основе критерия самостоятельности по

степени возвратности (возмездности),источникам и порядку образования, праву

собственности, способу бюджетного распределения и по методам формирования дает

возможные пути совершенствования модели формирования бюджета субъекта

Федерации.

4. Современная Российская

Федерация представляет собой совокупность количественно и качественно

разнородных регионально-хозяйственных и социально-культурных комплексов. Ввиду

дифференциации необходимо определить и структурировать базовые составляющие,

учитывающих региональные особенности и влияющие на модель формирования доходов

региональных бюджетов, то есть комплекс факторов социально-экономического,

геополитического, организационно-правового, финансово-бюджетного свойства,

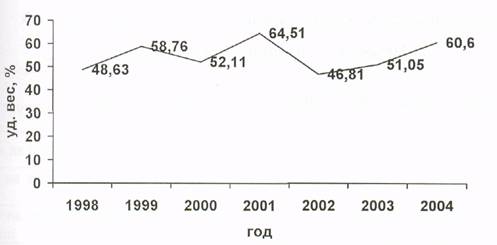

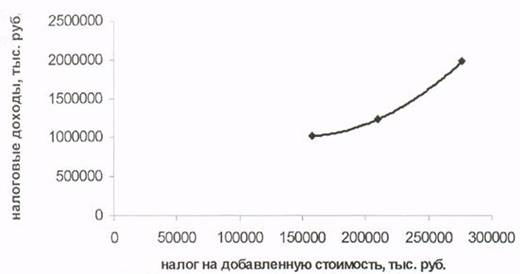

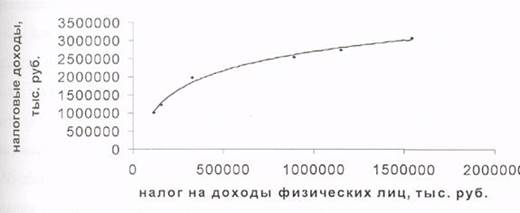

5. На основе анализа состава

и структуры доходов областного бюджета Белгородской области за последние 5 лет

выявлены следующие корреляционно-регрессионные зависимости доходной части

регионального бюджета от налоговых и неналоговых доходов:

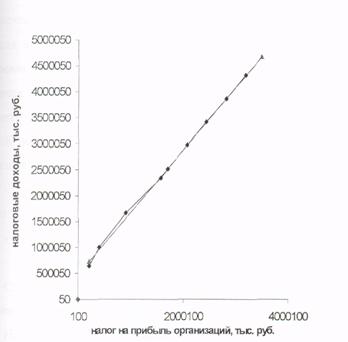

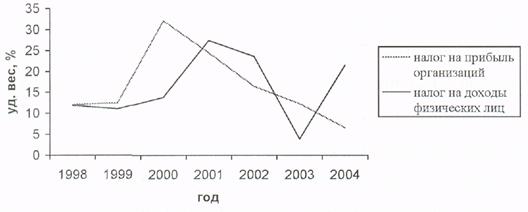

- зависимость налоговых

доходов от налога на добавленную стоимость носит возрастающий характер, что

предполагает при незначительном увеличении данного налога ощутимый рост в

налоговых доходах областного бюджета;

- зависимость уровня

налоговых доходов от налога на доходы физических лиц описывает логарифмическое

уравнение, свидетельствующее о том, что при дальнейшем увеличении налога на

доходы физических лиц не ожидается сильного увеличения суммы поступлений в

региональный бюджет;

- зависимость от налога на

имущество предприятий описывает парабола, которая достигла своего максимума, то

есть даже при увеличении ставки налога

- на имущество организаций

дополнительных поступлений может и не быть;

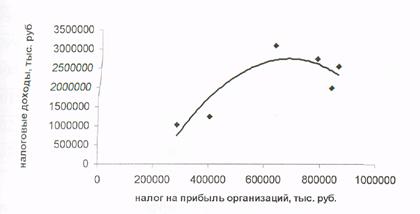

- зависимость налоговых

доходов от налога на прибыль организаций описывает степенная функция, которая

достигает максимума в 2003 г. с последующим убыванием;

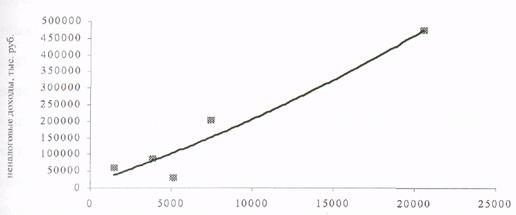

- зависимость доходной части

от доходов от имущества, находящегося в областной собственности, имеет

параболический характер с положительным коэффициентом. Зависимость имеет прямую

направленность, что означает: приросте доходов от имущества растут неналоговые

поступления, а следовательно, и собственная доходная база регионального

бюджета.

Научная новизна исследования полученных

результатов заключается в следующем:

- уточнено определение

регионального бюджета (бюджета субъекта Федерации) в аспекте бюджетной

деятельности региональных органов государственной власти, обуславливающего его

специфику, которая проявляется во взаимоотношениях с федеральным бюджетом и

бюджетами муниципальных образований; и дополнено определение доходов

регионального бюджета посредством выделения юридического аспекта, учитывающего

действие принципа самостоятельности бюджетов;

- на основе классификации

доходов региональных бюджетов по праву собственности разработана модель их

формирования, состоящая из собственных доходных источников (региональных и

регулирующих налогов, неналоговых источников) и привлеченных доходов -

финансовой помощи из федерального бюджета, кредитных и иных источников, которая

обеспечивает рост доходной базы за счет налогов, передаваемых в доходы бюджетам

субъектов Федерации на долговременной основе;

- разработана форма

налогового паспорта для крупных налогоплательщиков для проведения анализа

экономического потенциала предприятий, выявления причин роста или снижения

налоговых поступлений;

- предложены рекомендации по

повышению эффективности формирования доходов региональных бюджетов: включение

налога на землю в налог на имущество предприятий, перевод налога на прибыль

организаций в разряд региональных, возврат к ранее существовавшим ставкам

регулирования налога на добавленную стоимость, эффективное использование

областной собственности включение в собственную доходную базу региональных

бюджетов воспроизводимых доходов бюджета от государственной собственности,

находящейся введении регионов за счет поступлений дивидендов по акциям

предприятий, от сдачи в аренду имущества и от платежей государственных и

муниципальных унитарных предприятий, относящихся к областной собственности;

- обосновано особое значение

факторного анализа структуры доходов региональных бюджетов для прогнозирования

доходных поступлений в краткосрочном и среднесрочном периодах, который позволит

более точно оценить доходный потенциал, выявить дополнительные доходные

источники, разработать систему мер по созданию самостоятельности бюджетов.

Теоретическая и

практическая значимость работы состоит

в том, что основные положения и выводы могут быть использованы для развития

теории региональных финансов.

Практическая значимость

выводов и предложений, обоснованных в диссертации, состоит в возможности их

использования органами государственной власти субъектов РФ при формировании и

исполнении региональных бюджетов, а также анализе эффективности и поиске

направлений совершенствования формирования доходной базы бюджетов субъектов Федерации.

Отдельные положения и

концептуальные решения работы могут использоваться в учебном процессе в высших

учебных заведениях при преподавании курсов «Финансы», «Бюджетная система РФ»,

«Государственные и муниципальные финансы», изучении специальных дисциплин

«Финансы региона», «Доходы бюджета».

Апробация и внедрение

результатов исследования. В

соответствии с выводами, обоснованными в диссертации, Департаментом финансов и

бюджетной политики Администрации Белгородской области использованы предложения

соискателя по укреплению доходной базы регионального бюджета Белгородской

области и по финансовому обеспечению механизма управления государственной

собственностью Белгородской области в процессе подготовки, принятия и

реализации законов «Об областном бюджете Белгородской области на 2004 год и

2005 год».

Основные положения и

результаты исследования докладывались на международных, общероссийских,

региональных научных конференциях, проводившихся в Воронежском и Белгородском

государственных университетах в 2000 - 2004 гг.

Основные положения

диссертационной работы внедрены в практику преподавания учебных дисциплин

«Финансы», «Бюджетная система РФ», «Государственные и муниципальные финансы»,

«Финансы региона» в Белгородском государственном университете.

Результаты научного

исследования опубликованы в 11 работах общим объемом 3,6 п.л.

Структура диссертационного

исследования. Диссертация

состоит из введения, трех глав, заключения, 8 приложений и списка литературы.

Диссертация состоит из

введения, 3 глав, 8 параграфов, заключения, списка использованной литературы,

содержит 21 таблицу, 15 графиков и 8 приложений.

Глава 1. Теоретические

основы формирования доходов региональных бюджетов

1.1. Экономическая

сущность региональных бюджетов

Современная бюджетная система РФ является трехуровневой и

представляет собой основанную на экономических отношениях и юридических нормах

совокупность федерального бюджета, бюджетов субъектов РФ, местных бюджетов и

бюджетов государственных внебюджетных фондов. Выделение бюджетов субъектов РФ в

качестве самостоятельного среднего звена в системе бюджетных отношений

потребовало их четкого определения.

Региональные бюджеты [1] представляют собой второй уровень

иерархически построенной бюджетной системы. В этом выражается их особенность.

По своему статусу они занимают двойственное положение, поскольку, с одной

стороны, имеют самостоятельные источники формирования доходов и направления

расходования средств, а с другой стороны, занимают промежуточное место в

финансово-бюджетной системе: получая помощь из федерального бюджета, сами

оказывают аналогичное финансовое содействие местным бюджетам. Названные

взаимосвязи отражают сущность региональных бюджетов в бюджетном устройстве

Российской Федерации и указывают на необходимость анализа данного понятия в

тесной связи с механизмом действия принципа федерализма.

Уместно заметить, что каждой науке присуща определенная,

свойственная только ей система категорий, понятий и терминов. Категории

представляют собой предельно широкие понятия, в которых отображены наиболее

общие, существенные свойства объективного мира и аккумулируются предметные

знания определенной науки, это высшие логические понятия, развертывающиеся в другие

понятия [2].

Исследование принципа федерализма применительно к

категории «региональный бюджет» актуализирует постановку вопроса о её

экономической сущности. По нашему мнению, анализ данной категории целесообразно

осуществлять в тесной взаимосвязи с категорией финансов.

Финансы представляют собой составную часть экономической

науки, точнее, целостную экономическую категорию и имеют свою структуру, в

которую входят несколько взаимосвязанных звеньев, для каждого из которых

характерны свои особенности. Необходимость их выделения обусловлена

многообразием потребностей общества, которые обслуживают финансы.

Ведущим звеном финансовой системы является бюджет. Он

обладает общими свойствами финансов как экономической категории, но в силу

присущих ему особенностей по-своему влияет на экономические процессы.

Таким образом, бюджет является одной из основополагающих

финансовых категорий.

Между тем некоторые экономисты отрицают «право» бюджета

быть самостоятельной категорией на том основании, что таковой являются финансы

в целом, а не их составная часть в виде бюджета [3]. Такой подход к решению вопроса о

категориях ведет к тому, что в праве на самостоятельное существование будет

отказано таким категориям, как национальный доход, поскольку он - часть

совокупного валового национального продукта, прибыли, являющейся одной из форм

дохода, и т.д. На наш взгляд, это неверно, так как совокупность - это не сумма

понятий, выстроенных в ряд, а определенная их логическая последовательность,

где одна категория может служить выражением другой, если она логически из неё

вытекает.

Исследуя экономическую сущность регионального бюджета,

нужно исходить из того, что бюджет - это категория отдельного (частичного) по

отношению к более общей категории - финансам.

Таким образом, финансы - это самостоятельная

экономическая категория, а региональный бюджет может быть признан в качестве

самостоятельной финансовой категории.

Относительно понятия «региональный бюджет» единства

мнений в науке не существует, более того - данная категория в российской

экономической литературе анализируется лишь со второй половины 1991 года ввиду

упразднения единой бюджетной системы страны, которая распалась на бюджеты трех

уровней.

Современные ученые - экономисты полагают, что системная

оценка любого бюджета должна исследовать бюджет как:

- денежные отношения (то есть как финансовую категорию

экономической науки);

- фонд денежных средств, централизуемых органами власти

соответствующего уровня (то есть бюджет в материальном смысле);

- плановый документ, отражающий конкретные доходы и

расходы, относящиеся к компетенции органов власти данного уровня (то есть как

правовую категорию) [4].

Соответственно определение термина «региональный бюджет»

требует осмысления его финансовой, материальной и правовой сторон. Поэтому в

современной экономической литературе региональный бюджет определяется с

различных позиций: как отношения, предмет, документ, а значит, необходимы

теоретическая разработка и правовое оформление категории «региональный бюджет».

Как известно, региональными называют бюджеты субъектов

Российской Федерации. Это преобладающая позиция экономистов [5]. Но субъекты Российской Федерации могут

иметь разный государственно-правовой статус. Поэтому среднее звено бюджетной

системы РФ представлено пятью различными видами региональных бюджетов: это

бюджеты республик в составе РФ, краевые, областные (включая и областной бюджет

автономной области), окружные автономных округов, городские двух городов

федерального значения - Москвы и Санкт- Петербурга [6].

Как финансовая категория региональный бюджет обусловлен

тем, что выполнение социальной, политической и экономической функций любого

административно-территориального образования объективно требует финансовых

ресурсов, а именно, централизованного денежного фонда. Однако для любой

административно-территориальной формации содержание регионального бюджета не

изменяется - это доходы и расходы.

Вызывает возражение позиция А. 3. Дадашева,

рассматривающего бюджет субъекта Российской Федерации (региональный) как

консолидированный, который включает собственно региональный бюджет - республиканский,

краевой, областной, городов Москвы и Санкт - Петербурга, окружной и бюджеты

городов и районов (местные бюджеты) [7].

Известно, что бюджетное законодательство Российской

Федерации к понятию «консолидированный бюджет» относит «свод бюджетов всех

уровней бюджетной системы Российской Федерации на соответствующей территории»

(ст.6 БК РФ). Данное понятие выделяет два существенных признака: во-первых,

консолидированный бюджет представляет собой совокупность бюджетов определенной

территории, то есть бюджет соответствующего национально-государственного или

административно-территориального образования; во-вторых, свод бюджетов

определенной территории используется как финансовый инструмент для расчетов

минимальных социальных и финансовых норм и нормативов, необходимых для

бюджетного планирования и анализа бюджетной деятельности, то есть не является

самостоятельной категорией экономической науки.

Отсюда в Российской Федерации

можно выделить консолидированный бюджет всего государства, образуемый

федеральным бюджетом и консолидированными бюджетами субъектов РФ;

консолидированные бюджеты субъектов РФ, складывающиеся из государственного

бюджета республики, края, области, автономной области, автономного края или

города федерального значения и бюджетов муниципальных образований,

расположенных на территории субъекта РФ; консолидированные бюджеты

муниципальных образований, состоящие из местных бюджетов территорий, образующих

какое-либо муниципальное образование.

В этом смысле

консолидированный бюджет субъекта РФ соотносится с региональным бюджетом

(бюджетом субъекта РФ) как общее к частному, а не наоборот, как это можно

предположить из определения регионального бюджета, предложенного А. 3. Дадашевым.

Считаем, что необходимо

терминологически более четко разделить понятия «бюджет субъекта РФ» и

«консолидированный бюджет субъекта РФ» с тем, чтобы первый термин не применялся

в значении второго. В этой связи уместно однозначно называть бюджеты субъектов

РФ территориальными или региональными, а сводные бюджеты - консолидированными

бюджетами субъектов РФ [8].

Можно сделать вывод, что в

научной и учебной литературе понятие регионального бюджета является

недостаточно устоявшимся. Например, М. И. Яндиев

полагает, что «региональный бюджет - это фонд денежных средств, образуемый и

исполняемый по расходам на основе регионального законодательного акта - закона

о бюджете - уполномоченной государственной структурой...» [9]. Среди зарубежных ученых преобладает взгляд

на бюджет как на план, отражающий ожидаемые результаты и распределяемые ресурсы

в количественной форме [10].

Бюджетный кодекс РФ

определяет бюджет субъекта РФ (региональный бюджет) как форму образования и

расходования денежных средств, предназначенных для обеспечения задач и функций,

отнесенных к предмету ведения субъекта Федерации (ст. 15). Понятие

регионального бюджета закрепляется и законодательством субъектов РФ. Например,

Закон Воронежской области «О бюджетном процессе в Воронежской области» [11] определяет бюджет субъекта как составную

часть консолидированного бюджета области, предназначенную для мобилизации

доходов и финансирования расходов общеобластного

значения, а также оказания помощи бюджетам самоуправляющихся административно -

территориальных единиц области при недостаточности их собственных доходов (п. 4

ст. 1).

Следует согласиться с В. М.

Родионовой, которая относительно данных определений ставит вопрос: о какой

именно форме здесь идет речь - о плановой, организационно - экономической,

правовой или о всех сразу [12]?

Подобное определение

региональных бюджетов не несет в себе должной смысловой нагрузки, что делает их

фактически неприменимым и более того -оно недостаточно полно, чтобы считать

раскрытой их финансовую сущность.

На наш взгляд, более

содержательным представляется триединое экономическое определение бюджета,

данное В. М. Родионовой: «Совокупность бюджетных отношений по формированию и

использованию бюджетного фонда страны составляет понятие государственного

бюджета. По экономической сущности государственный бюджет - это денежные

отношения, возникающие у государства с юридическими и физическими лицами по

поводу перераспределения национального дохода (частично и национального

богатства) в связи с образованием бюджетного фонда, предназначенного для

финансирования народного хозяйства, социально-культурных мероприятий, нужд

обороны и государственного управления. Благодаря бюджету государство имеет

возможность сосредоточить финансовые ресурсы на решающих участках

экономического и социального развития» [13]. И далее: «...будучи экономической формой

существования реальных, объективно обусловленных распределительных отношений,

выполняя специфическое общественное назначение по удовлетворению потребностей

общества и его государственно-территориальных структур, бюджет может

рассматриваться в качестве самостоятельной экономической категории» [14]. Данное определение органически сочетает в

себе три стороны одного явления, отражая бюджет как денежные отношения,

финансовую форму существования распределительных отношений, самостоятельную

категорию финансовой науки.

Однако в соответствии с

требованиями государственного устройства Российской Федерации в целях

гармонизации и сочетания экономических интересов регионов и муниципальных

образований наряду с взаимоотношениями с хозяйствующими субъектами и гражданами

устанавливаются также взаимоотношения между федеральным бюджетом и бюджетом

субъекта Федерации, между бюджетом субъекта РФ и бюджетом муниципального

образования, находящегося на его территории. В ходе взаимодействия бюджетов

осуществляется вертикальное и горизонтальное выравнивание бюджетов и

обеспечивается реализация целей финансово-бюджетной политики.

Таким образом, финансовая

сущность бюджета проявляется в общественных отношениях, связанных с

мобилизацией и использованием средств централизованного денежного фонда

соответствующего территориального уровня и перераспределением его между

бюджетами.

Соответственно, финансовая

сторона бюджета субъекта РФ (регионального) представляет совокупность денежных

отношений, складывающихся на уровне субъекта Федерации по поводу

перераспределения национального дохода и части национального богатства в целях

образования, распределения и использования централизованного в масштабах

определенного региона денежного фонда, предназначенного для финансирования

функций и задач субъекта Российской Федерации.

Признание регионального

бюджета в качестве финансовой категории требует исследования качественных

признаков, характеризующих данную категорию, свойств (черт), раскрывающих её

специфику и позволяющих выделить ее из системы финансовых категорий.

Специфичность - это главное, что отличает финансовую сущность регионального

бюджета как самостоятельной категории от бюджетов других уровней бюджетной

системы РФ, которые также являются финансовыми категориями.

Можно выделить общие черты

для бюджетов независимо от уровневого положения и особенные (исключительные)

черты бюджетов субъектов РФ, позволяющие выделить их из системы финансовых

категорий.

Общий финансовый статус

категории «бюджет» состоит в следующем:

- представляет собой форму перераспределительных отношений, связанную с обособлением

части национального дохода в собственность всего государства (или субъекта РФ)

и её использованием с целью удовлетворения потребностей всего общества и

отдельных его государственно-территориальных образований;

- осуществляет

перераспределение национального дохода и части национального богатства, как

между территориальными образованиями, так и между отраслями хозяйствования;

- является средством

выражения целостной системы императивных денежных отношений;

- сфера бюджетного

распределения занимает центральное место в составе государственных финансов.

К особым (исключительным)

чертам регионального бюджета относятся, на наш взгляд, следующие:

- имеет возможность

рассчитывать на финансовую помощь из федерального бюджета;

- является средством

регулирования местных бюджетов.

Окончательно не решен и

вопрос об эквивалентности бюджета. Так, по мнению Д. А. Алдахвердяна,

«особенностью бюджетных отношений является их безэквивалентность

в единой системе распределительных отношений» [15]; Я. Г, Либерман

считает, что бюджетным отношениям присуща безэквивалентность,

так как изъятые у предприятий в порядке платежей в бюджет средства не

компенсируются им стоимостным эквивалентом в виде бюджетных ассигнований [16]. И. В. Можайскова

утверждает, будто «государственные финансы, через каналы которых проходит

подавляющая часть перераспределяемых средств, отражают... безэквивалентное

движение стоимости продукта» [17].

И. Д. Злобин, Л.А. Кадышев, А. М. Лендо, В. К. Сенчагов и др. считают бюджетные отношения, наоборот,

эквивалентными, поскольку аккумулируемые в бюджете финансовые ресурсы затем

снова возвращаются в производство [18]. Нам представляется, что утверждения как

одних, так и других не добавляют ничего нового к характеристике бюджетных

отношений.

Признаки эквивалентности и

без эквивалентности присутствуют во всех бюджетных отношениях. Безэквивалентные средства (налоги) представляют большую

часть бюджетных доходов, однако их безэквивалентный

характер несколько условен, поскольку налоги имеют публичную возмездность (эквивалентность) и возвращаются к плательщику

как общественные услуги. Более того, среди доходов бюджета есть средства,

которые поступают во временное пользование, органы власти соответствующего

уровня обязаны возвратить их полностью и в определенный срок (государственные

кредиты, займы и т. д.). Определенные признаки эквивалентности присутствуют

также у неналоговых платежей - лицензированных и регистрационных сборов,

государственной пошлины, арендной платы и т. п.

Материальный аспект

регионального бюджета наименее дискуссионен в научной

литературе. Бюджет, как и любая другая финансовая категория, имеет

соответствующее материально - вещественное воплощение: бюджетные отношения

материализуются в бюджетном фонде соответствующего территориального уровня. В

результате этого реальные бюджетные отношения получают своё выражение в потоках

мобилизуемых и используемых денежных средств конкретного региона.

Общепринятой является точка

зрения, что в материальном смысле бюджет, в том числе и региональный,

представляет собой централизованный денежный фонд, формируемый на определенном

территориальном уровне для обеспечения функций соответствующих органов власти [19].

Функционирование бюджета,

связанное с формированием и использованием централизованного фонда денежных

средств соответствующего территориального уровня, происходит посредством

экономической формы - доходов и расходов бюджета. Это - специфические формы

функционирования самого регионального бюджета, выражающие отдельные этапы

стоимостного распределения; они - категории отдельного (обособленного) по

отношению к более общей категории - бюджету. Обе категории объективны, как и

сам бюджет, и имеют специфические назначения: доходы обеспечивают региональные

органы власти необходимыми денежными средствами, расходы распределяют

финансовые ресурсы в соответствии с региональными потребностями.

Доходы и расходы бюджета

занимают определенное место в логическом ряду финансовых категорией бюджета.

Подобно тому, как бюджет выступает одной из объективно обусловленных

общественных форм функционирования финансов и относится к финансовым категориям,

так и доходы и расходы, будучи формами функционирования бюджета, относятся к

бюджетным категориям. И финансовые, и бюджетные категории отличаются от

общеэкономических лишь иным уровнем абстракции, степенью выражения сущности,

которая может быть разного порядка - и первого, и второго, и третьего и т. д.

Региональный бюджет как

сущность более сложного порядка дальше стоит от поверхности бюджетных явлений,

чем категории доходов и расходов бюджета.

Финансовая сущность доходов и

расходов проявляется во многих видах, при этом каждый вид имеет качественную и

количественную характеристику. Качественная характеристика устанавливает

назначение расходов, источник получения доходов, количественная - их величину.

Доходы и расходы

регионального бюджета характеризуют его финансовое содержание; последнее

представлено совокупностью разных групп бюджетных отношений, отличающихся

специфическими признаками. Финансовое содержание регионального бюджета шире его

сущности, поскольку последняя составляет основу содержания и представлена лишь

тем главным, что есть во всех видах бюджетных отношений. Более того, финансовое

содержание включает всю совокупность внутренних элементов, входящих в

региональный бюджет; выражает структуру этой категории.

Финансовое содержание наряду

с объективными формами в области бюджетных отношений, каковыми являются доходы

и расходы регионального бюджета, всегда существует и в организационных

(правовых) формах, предсоставляющих внешнее

проявление экономических отношений. К организационным формам в сфере бюджетных

отношений относятся конкретные виды доходных поступлений и расходных

назначений. Организационные формы связаны с деятельностью представительных

органов власти, которые устанавливают конкретные виды бюджетных доходов и

расходов, регламентируют условия и порядок их функционирования путем выработки

соответствующих правовых норм, Именно благодаря правовому аспекту бюджета

становится возможным использовать его в качестве финансового рычага, активного

инструмента управления экономикой.

Правовое значение бюджета

определяет содержание его как финансового плана государства.

Трактовка бюджета как

основного финансового плана не противоречит финансовой природе бюджета как

объективной категории. Связано это с тем, что. отражая волю государственных

органов, основной финансовый план является продуктом их деятельности, т.е.

субъективен по своему характеру, однако его показатели основываются на глубоком

знании объективных закономерностей развития рыночной экономки. Государственные

органы, устанавливая бюджетные показатели, должны учитывать объективные условия

хозяйствования, экономические и финансовые возможности страны или региона,

необходимость первоочередного удовлетворения отдельных публичных потребностей.

То есть сам термин «бюджет» применяется для обозначения разных по своему

характеру понятий, одно из которых относится к сфере распределительных

отношений, а другое отражает плановую форму использования объективной категории

в процессе его исполнения.

Однако характеристика бюджета

как основного финансового плана вызывает у некоторых ученых возражения. Так,

О.В. Врублевская основным финансовым планом считает баланс финансовых ресурсов,

который, по ее мнению, отражает всю совокупность финансовых ресурсов,

мобилизуемых в стране в целом или в данном регионе, а также направления их

использования. Бюджетные ресурсы находят отражение в балансе финансовых

ресурсов как его часть, централизуемая органами власти. Далее О.В. Врублевская

отмечает: «Трактовка бюджета как «основного финансового плана» государства в

целом или отдельной территории особенно неприемлема в период перехода к

рыночной экономике, когда расширяется самостоятельность региональных и местных

органов власти, возрастает их роль в решении социально - экономических задач» [20] .

Позиция ученых, считающих

бюджет основным финансовым планом, о представляется более убедительной [21] поскольку именно бюджет по отношению к

другим финансовым планам является направляющим, всеобъемлющим и обязательным

для всех государственных органов. Государственные органы посредством бюджета

осуществляют финансовое планирование и координацию деятельности хозяйствующих

субъектов. Бюджет имеет наиболее широкую сферу применения. На бюджет как на

основной финансовый план указывает и то обстоятельство, что через него

распределяется и перераспределяется валовой внутренний продукт.

Основанием для подобных дискуссий,

по мнению Ю. А. Крохиной, является то, что признак бюджета как основного

финансового плана не нашел нормативного закрепления" [23].

По нашему мнению, одинаково

неправомерно, с одной стороны, не видеть объективной природы бюджета как

финансовой категории, а с другой -преувеличивать значение документа,

отражающего плановую форму реализации бюджетных отношений, трактовать бюджет

только как финансовый план государства, забывая об объективном характере

отношений, составляющих суть самой категории бюджета.

С учетом изложенного на

основе проведенного исследования можно предложить следующее определение

регионального бюджета как финансовой категории. Региональный бюджет (бюджет

субъекта Российской Федерации) как финансовая категория - это денежные

отношения, складывающиеся на уровне субъекта Федерации, опосредующие процесс

образования, распределения и использования централизованного денежного фонда

субъекта РФ, находящегося в распоряжении соответствующих органов власти,

предназначенного для удовлетворения потребностей социально-экономического

развития данного объекта и являющегося его основным финансовым планом, а также

средством «шестой поддержки административно-территориальных единиц субъекта

Российской Федерации.

1.2. Доходы

региональных бюджетов: классификация и методы формирования

Формирование доходов региональных бюджетов под влиянием

бюджетного устройства Российской Федерации выражается, на наш взгляд, в двух

аспектах. Первый аспект связан с государственным регулированием и организацией

многочисленных бюджетных взаимосвязей по мобилизации бюджетных ресурсов в

распоряжение органов управления субъектов РФ и использованию их ресурсов в

соответствии с задачами, вытекающими из функций региона. На данном этапе

правовыми методами определяется порядок формирования и источники доходов.

Наиболее сложной и важной задачей государственного регулирования региональных

доходов на стадии формирования является обеспечение расходных функций

собственными доходными поступлениями как основного условия эффективности

создания бюджетных взаимосвязей. Однако в процессе формирования бюджетных

отношений регионального уровня трудно добиться соответствия доходного

потенциала и потребностей в финансировании расходов. Названные обстоятельства

предопределяют регламентацию бюджетных отношений

административно-территориального образования с Российской Федерацией в целом

как единым государством.

Правовое регулирование разграничения бюджетных доходов

между региональным и федеральным уровнями выражает второй аспект влияния

бюджетного устройства государства на формирование бюджетов субъектов РФ.

Посредством системы правового регулирования межбюджетных отношений

обеспечивается соответствие расходных функций и доходных поступлений в

региональные бюджеты.

Важно отметить, что, несмотря на относительную

самостоятельность, оба аспекта действия принципа федерализма в сфере

образования, распределения доходов бюджетов субъектов РФ функционируют как

единое целое, поскольку отражают две стороны единого процесса организации

бюджетных отношений государства.

Доходы региональных бюджетов - это определенные нормами

права финансовые отношения по поводу поступления денежных средств в бюджет

Российской Федерации, субъекта Федерации или муниципального образования с целью

создания финансовой базы для удовлетворения публичных потребностей.

Доходы региональных бюджетов выражают финансовые

отношения, возникающие у органов власти субъектов РФ с предприятиями,

организациями и гражданами по поводу поступления денежных средств в бюджет

соответствующего региона с целью создания его финансовой базы для

удовлетворения публичных потребностей. Формой проявления этих финансовых

отношений служат различные виды платежей и поступлений в региональный бюджет с

их материально-вещественным воплощением - денежные средства, мобилизуемые в

бюджетный фонд субъекта РФ.

В основу построения системы бюджетных доходов регионов

положены принципы, позволяющие субъекту РФ иметь достаточные для его

деятельности финансовые ресурсы и одновременно использовать платежи юридических

и физических лиц для регулирования их финансового состояния.

Основным является принцип самостоятельного сочетания с их

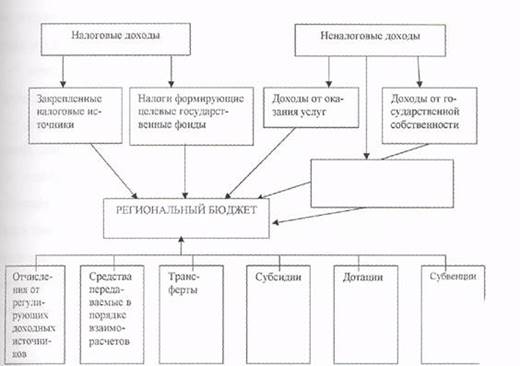

государственной финансовой поддержкой (см. схему 1).

Схема 1. Действующая модель формирования

доходов региональных бюджетов (бюджетов субъектов Федерации)

Конкретные виды доходных поступлений в региональный

бюджет характеризуются большим разнообразием, что обусловлено, с одной стороны,

наличием в рыночной экономике секторов и разных субъектов хозяйствования,

различающихся по объему своих финансовых прав и обязанностей перед

государством, а с другой - задачами, вытекающими из экономической и финансовой

политики региона.

Наиболее полно видовое разнообразие доходов бюджета

субъект проявляется через механизм классификации, в основе которого лежат

экономические и юридические аспекты.

Все доходы региональных бюджетов по

социально-экономическому знаку можно разделить на несколько групп; доходы от

государственного или муниципального хозяйства, образующиеся главным образом в

результате производственной деятельности государственных или муниципальных

предприятий, а также от использования имущества и природных ресурсов

территориальных образований (например, леса, водоемов и т.д.); доходы от

предприятий и организаций различных форм собственности (кроме государственной)

(налоги, сборы, другие платежи); доходы от совместных предприятий, иностранных

предприятий и организаций, действующих на конкретной территории; поступления от

личных доходов граждан.

Данная классификация имеет

значение для характеристики материального содержания доходной части

региональных бюджетов. Каждая из групп доходов представляет совокупность

отдельных видов платежей и поступлений. Cpеди них

важнейшая роль принадлежит налогам, взимаемым с организаций и физических лиц.

Кроме того, группировка доходов

региональных бюджетов основываете на законодательных актах Российской

Федерации, определяющих источник формирования доходов бюджетов всех уровней.

Бюджетная классификация доходов бюджетов субъектов Российской Федерации

производит их деление по группам, подгруппам, статьям и подстатьям с

присвоением кодов бюджетной классификации.

Группы доходов региональных

бюджетов состоят из подгрупп доходов объединяющих конкретные виды доходов по

источникам и способам их получения. Группами доходов бюджетов субъектов РФ

являются; налоговые доходы, неналоговые доходы.

В группе «Налоговые доходы»

выделены подгруппы по видам налогов например, налоги на прибыль, налоги на

товары и услуги, лицензионные и регистрационные сборы, налоги на совокупный

доход, на имущество; платежи за пользование природными ресурсами; прочие

налоги, пошлины и сборы.

В группе «Неналоговые доходы»

выделены подгруппы: доходы от имущества, находящегося в государственной и

муниципальной собственности, или от деятельности; от продажи имущества, находящегося

в государственной и муниципальной собственности; от реализации региональных

запасов; от продажи земли и нематериальных активов; поступления капитальных

трансфертов из негосударственных источников; административные платежи и сборы;

штрафные санкции, возмещение ущерба; прочие неналоговые доходы, безвозмездные

перечисления.

В подгруппах выделены статьи

- виды источников. Например, в подгруппе «Налоги на прибыль» выделены статьи:

налог на прибыль организаций, зачисляемый в бюджеты субъектов Российской

Федерации; налог на доходы физических лиц, налог на игорный бизнес.

Что же касается подстатей, то

они встречаются не во всех статьях, а в тех, где согласно законодательству

имеется особое правовое регулирование или возникает необходимость индивидуального

учета.

В статье «Платежи за добычу

полезных ископаемых» в подгруппе «Платежи за пользование недрами» выделены

подстатьи: платежи за добычу общераспространенных полезных ископаемых,

углеродного сырья, подземных вод, других полезных ископаемых.

Данная группировка доходов

региональных бюджетов обусловливает детальную регламентацию капитальных и

текущих доходов бюджетов субъектов РФ.

Назначение этой классификации

доходов региональных бюджетов состоит в том, чтобы обеспечивать сопоставимость

показателей бюджетов всех уровней, т.е. федерального бюджета, бюджетов

субъектов Российской Федерации и местных бюджетов. Она используется в бюджетном

процессе при составлении проекта бюджета, рассмотрении, утверждении и

исполнении бюджетов, а также при составлении исполнительными органами

консолидированных бюджетов. Кроме того, такая классификация имеет важное

значение для анализа источников доходов, их объема, перспектив использования.

С точки зрения условия

привлечения средств при формировании доходов региональных бюджетов можно

говорить о доходах двух групп:

- средства, привлекаемые на

безвозмездной и безвозвратной основах;

- средства, предоставляемые

на возвратных и (или) возмездных условиях.

К безвозвратным финансовым

ресурсам региональных бюджетов относятся налоги, сборы, пошлины и другие

обязательные платежи, поступления от использования природных ресурсов, от

приватизации, которым свойственен признак эквивалентности, а также средства в

форме финансовой поддержки субъектов РФ (субсидии, дотации и др.).

Во втором случае это

финансовые ресурсы, которые используется для пополнения бюджетов субъекта РФ

временно и подлежат возврату. Они могут быть как безвозмездного характера

(например, ссуда), так и возмездного -бюджетные, коммерческие кредиты.

По масштабам формирования

региональных бюджетов различают доходы:

централизованные,

децентрализованные.

К централизованным доходам

бюджетов субъектов РФ относятся доходы, поступающие их вышестоящего бюджета.

Децентрализованные

региональные бюджетные доходы - это доходы, сосредоточенные в региональных

бюджетах.

Эта классификация показывает

уровень самостоятельности региональных бюджетов.

По праву собственности доходы

бюджетов субъектов РФ классифицируются на:

-собственные.

-привлеченные.

Собственные доходы включают

региональные налоги и сборы, а также доходы от использования имущества,

находящегося в ведении органов государственной власти субъектов РФ, отчисления,

получаемые в бюджет по регулирующим доходным источникам, дополнительные

источники, устанавливаемые самостоятельно представительными органами власти

субъектов Федерации (за исключением введения дополнительных региональных

налогов и сборов [24], не предусмотренных федеральным налоговым

законодательством). Предоставление субъектам Федерации такого права, во-первых,

противоречит Конституции РФ (ст. 71, 72) и Налоговому кодексу РФ (ст. 12) и,

во-вторых, дополнительные налоги в отдельных субъектах РФ неминуемо приведут к

бюджетной асимметрии и резкой дифференциации доходного потенциала различных

регионов России. Эти платежи обязательны согласно законодательства.

Привлеченные доходы состоят

из: полученных из вышестоящего бюджета официальных трансфертов; инвестиций,

эмиссии ценных бумаг; генеральных займов; пожертвований юридических и

физических лиц; лотерей.

В категорию «трансферты»

входят все безвозвратные, безвозмездные платежи, поступающие от одних уровней

управления другим уровням, и их получение часто связано не с денежными, а с

политическими условиями [25] . В российской практике они имеет форму

финансовой поддержки субъектов Федерации в виде дотаций, субвенций, субсидий

или иной безвозвратной и безвозмездной передачи средств.

По большому счету к

трансфертам следовало бы отнести еще и отчисления от регулирующих налогов,

поскольку это средства федерального бюджета оставляемые регионам. Но, с другой

стороны, эти отчисления характеризуются безвозвратностью и безвозмездностью.

Поэтому они традиционно учитываются в составе собственных доходов, однако

необходимо иметь в виду временный характер их структуры и размераов.

Важное значение имеет

классификация доходов бюджета субъектов РФ по способу бюджетного распределения.

С учетом этого критерия выделяют доходы:

- собственные;

- регулирующие.

Собственные доходы

региональных бюджетов - доходы, которые в соответствии с законодательством

закреплены за бюджетами субъектов РФ на постоянной или долговременной основе

(не менее пяти лет), полностью или в твердо фиксированной доле (в процентах).

Регулирующими доходами

бюджетов субъектов РФ следует считать закрепленные бюджетным кодексом РФ и

утверждаемые законом о федеральном бюджете на предстоящий год формы прямой

финансовой поддержки субъектов РФ, а также процентные отчисления от федеральных

налогов и иных платежей, которые на долговременной основе (не менее трех лет)

передаются в бюджеты субъектов Федерации в целях бюджетного регулирования.

Действующее законодательство

оперирует категориями «закрепленные» и «регулирующие доходы бюджета» (ст. ст.

47, 48 БК РФ). Н.И. Химичева обоснованно отмечает нецелесообразность

рассмотрения характеристик «собственные» и «закрепленные» как однозначные, ибо

«поступившие в бюджет отчисления от регулирующих доходов по утвержденным в

законном порядке нормативам становятся казной, то есть собственностью субъекта

Российской Федерации или муниципального образования, они самостоятельно

расходуются ими и не подлежат возврату в вышестоящий бюджет» [26]. Таким образом, использовать термин

«закрепленные доходы» в качестве определяющего элемента категории «собственные

доходы», на наш взгляд, неправильно. Приведенные аргументы дают основания для

корректировки статьи 47 Бюджетного кодекса РФ.

Использование понятия «доходы

закрепленные» не позволяет раскрыть положение полной принадлежности региону

ряда дополнительных источников, не фиксирует роль территориальных органов

государственной власти в учреждении режимов налогообложения.

На наш взгляд, деление

бюджетных доходов на собственные и регулирующие наиболее полно отражает

федеративное устройство России в сфере бюджетных отношений (см. рис. 2).

Рис. 2.

Модель формирования доходов региональных бюджетов по способу бюджетного

распределения

Механизм распределения

доходных источников бюджета должен исходить из принципа целесообразности

отнесения какого-либо источника к бюджету определенного вида.

Во-первых, необходимо

учитывать степень мобильности доходных источников. При прочих равных условиях,

чем выше степень мобильности доходности каких-либо объектов, тем выше должен

быть уровень государственной власти, получающей доход с этих объектов,

поскольку особую актуальность приобретает равномерность распределения доходных

источников в территориальном аспекте. Принято считать, что достаточно высокой

степенью мобильности обладает труд и капитал (в денежной форме в первую

очередь), а самой низкой - имущество (в виде недвижимости) и природные ресурсы.

Во-вторых, критерием

закрепления того или иного вида дохода за определенным уровнем государственной

власти является экономическая эффективность

В-третьих, в целях

сбалансированности и устойчивости региональных бюджетов объективно требуется

закрепление за субъектами РФ таких доходных источников, через которые

обеспечивали бы данные цели. Это касается в первую очередь всех категорий

подоходных налогов (особенно налога на прибыль организаций).

На наш взгляд, в современных

условиях более оправдано использование классификации доходов по праву

собственности (см. рис. 3)

Рис. 3.Модель формирования

доходов региональных бюджетов

В практике российской

бюджетной деятельности мобилизация доходов тональных бюджетов осуществляется

различными методами:[27]

- по источникам образования -

общими и специальными методами;

- по условиям привлечения

поступления - обязательными и добровольными платежами;

- по способу закрепления

доходов - закрепление за бюджетами субъектов РФ доходов в полном объеме,

методом квотирования ставок и методом присоединения ставок;

- по способу передачи из

вышестоящего бюджета - методом отчисления от федеральных регулирующих налогов и

методом оказания прямой финансовой поддержки;

- по формам мобилизации -

методами наличных и безналичных расчетов.

Методы отражают качественную,

содержательную сторону доходов бюджета, так как позволяют судить о характере

внутригосударственных взаимоотношений и межбюджетного регулирования.

Методы мобилизации финансовых

ресурсов в бюджеты субъектов РФ можно классифицировать на общие и специальные.

Общие методы обусловлены

самой природой доходной части регионального бюджета, ее публичным характером,

направленностью на достижение общего интереса. Специальные методы используются

в процессе привлечения в бюджеты субъектов РФ определенных видов доходов.

Наиболее распространенным общим методом в современных условиях является метод

властных предписаний (императивный). Однако получают все большее

распространение меч оды рекомендаций и согласований, что обусловлено

реализацией принципа федерализма. Так, ежегодные законы о федеральном бюджете

содержат определенные указания субъектам федераций, выполнять которые

необязательно, но в целях реализации единой бюджетной политики - желательно.

Например, ст. 9 Федерального закона «О федеральном бюджете на 2000 год»

рекомендует субъектам Российской федерации консолидировать в соответствующих

бюджетах средства региональных внебюджетных фондов, образованных за счет

средств специальных налогов, сборов и иных поступлений [28].

В классификационном ряду специальных

методов формирования доходов региональных бюджетов существенное значение имеют

методы дотаций, финансирования и другие, так как они обуславливают внебюджетные

отношения.

Для аккумулирования денежных

средств в бюджетные фонды регионов применяется метод обязательных и

добровольных платежей. Доходы региональных бюджетов формируются в большей

степени методом обязательных платежей, который реализуется через механизм

налогообложения. Современная налоговая система бюджетных фондов субъектов РФ не

соответствует их интересам, так как они (доходы) складываются в основном за

счет отчислений от федеральных налогов и трансфертов из федерального бюджета, а

не из собственных источников. Компромисс финансовых интересов России и

субъектов РФ при распределении доходных источников между государственными

бюджетами возможно достичь в процессе реализации принципа федерализма в

налоговой системе, то есть путем последовательного разграничения налогов между

Российской федерацией и ее субъектами. Необходимым условием обеспечения

достаточности бюджетов субъектов РФ является наличие существенных по объему

поступлений и легкособираемых региональных налогов.

Добровольное привлечение

денежных средств в региональные денежные фонды осуществляется через лотереи,

займы, пожертвования юридических и физических лиц и т.д.

Соотношение методов

обязательных и добровольных платежей зависит от многих разнообразных факторов:

политического курса государства, органов власти субъекта РФ, развития

федеративных отношений, потребности в финансовых ресурсах и т.д. В настоящее

время доминирующее положение при формировании региональных бюджетов принадлежит

методу обязательных платежей. Переход государства и

административно-территориальных образований к новым условиям хозяйствования

объективно требует расширения сферы привлечения добровольных платежей в

соответствующие бюджеты.

Доходы за бюджетами субъектов

федерации могут закрепляться как в полном объеме, так и в определенной части.

Так, все виды неналоговых доходов без каких-либо изъятий зачисляются в

региональные бюджеты, а единый налог на вмененный доход только в размере 50%

остается в бюджете субъекта РФ.

Частичное закрепление доходов

региональных бюджетов осуществляется методом квотирования и присоединения

ставок [29] . Суть метода квотирования в том, что

доход в определенной процентной доле остается в распоряжении того субъекта РФ,

на территории которого он получен. Метод присоединения ставок заключается в

наличии у субъекта Федерации бюджетной компетенции относительно введения

надбавок к федеральным налогам. Размеры надбавок ограничены законодательством.

Передача регулирующих доходов

в региональные бюджеты осуществляется двумя методами:

- методом отчислений от

федеральных регулирующих налогов и иных платежей;

- методом оказания прямой

финансовой поддержки.

Отчисления от федеральных

налогов и других платежей распределяются между бюджетами субъектов РФ

нормативным методом. Утверждаются нормативы отчислений, как правило, на

финансовый год [30] , однако, и это важно подчеркнуть, Бюджетный кодекс РФ

определяет возможность длительного (не менее трех лет) срока зачисления

федеральных регулирующих налогов и иных платежей в бюджеты субъектов РФ (ст.

48). Данный метод повышает заинтересованность субъектов РФ в сборе федеральных

налогов, позволяет более точно осуществлять планирование поступлений доходов в

бюджеты субъектов федерации. Однако следует обратить внимание на крайне слабую

методологическую базу распределения регулирующих налогов в бюджеты субъектов

РФ, в результате чего система вертикального финансового выравнивания становится

малоэффективной, не учитывающей потенциал и потребности каждого

административно-территориального образования, а также снижается бюджетная

самостоятельность регионов и появляется конфронтация между ними.

Метод оказания прямой

финансовой поддержки бюджетов субъектов РФ из федерального бюджета

осуществляется в следующих формах:

- предоставление дотаций [31] на выравнивание уровня минимальной

бюджетной обеспеченности субъектов РФ;

- предоставление субвенций[32] и субсидий[33] на финансирование отдельных целевых

статей;

- предоставление бюджетной

ссуды на покрытие временных кассовых разрывов и бюджетного кредита для покрытия

дефицита бюджета[34];

- предоставление средств из

фонда финансовой поддержки регионов Роcсийской

Федерации.

Методы финансовой помощи

бюджетам субъектов РФ всецело зависят от их содержания и должны обеспечить

максимальную реализацию всех заложенных в них возможностей.

В научной литературе

обоснованно отмечается, что дотация, субвенция и субсидия как методы наделения

финансовыми ресурсами региональных бюджетов достаточно быстро формирует ядро

«злостно дотационных субъектов», которые не заинтересованы в развитии

собственно доходной базы, а заинтересованы лишь в увековечении режима

дотационного финансирования [35]. Тем не менее, как отмечает Г.Б. Поляк,

полностью исключить их как методы наделения бюджетов субъектов РФ необходимыми

средствами нельзя. При формальном подходе к решению проблемы ликвидации дотации

этих бюджетов и передаче им в больших размерах отчислений от неустойчивых

доходов положение региональных бюджетов может быть ухудшено. Это приведет к

постоянным кассовым разрывам и необходимостью многократного обращения за

ссудами из федерального бюджета [36].

Необходимость финансовой

поддержки региональных бюджетов обуславливает выделение из федерального бюджета

в бюджеты субъектов РФ денежных сумм не только на безвозвратных и безвозмездных

условиях, но и путем предоставления финансовой помощи на возвратной, срочной и

(или) возмездной основах. К числу таких методов кредитования относятся

бюджетный кредит и бюджетная ссуда.

Признак возмездности и

возвратности объединяет бюджетный кредит с бюджетной ссудой. Следует отметить,

что пользование бюджетной ссудой может быть и безвозмездным.

Следующим общим признаком

бюджетного кредита и бюджетной ссуды является целенаправленность привлекаемых

средств. Органы государственной власти субъектов РФ имеют право привлекать из

федерального бюджета кредиты для покрытия дефицитов соответствующих бюджетов, а

также для финансирования расходов региональных бюджетов по погашению возникших

долговых обязательств. Средства федерального бюджета в качестве бюджетной ссуды

субъекту РФ выдаются на финансирование кассовых расходов, возникающих в ходе

исполнения бюджетов убъекта федерации.

Различаются сроки

предоставления бюджетных кредитов и бюджетных ссуд. Привлечение субъектами РФ

средств федерального бюджета в качестве бюджетной ссуды ограничивается шестью

месяцами со сроком погашения до конца финансового года. Срок возврата

бюджетного кредита законодательством не определяется, более того, признак

срочности отсутствует. По нашему мнению, признак срочности должен быть

законодательно закреплен в тексте Бюджетного кодекса РФ.

Важно обратить внимание на

отличительные черты бюджетной ссуды и бюджетного кредита от других форм

финансовой помощи. Во-первых, бюджетная ссуда и бюджетный кредит

предоставляются на условиях возвратности, срочности и (возможно) возмездности,

а дотации, субсидии и субвенции - на безвозмездной и безвозвратной основах.

Во-вторых, исполнение бюджетной ссуды как метода финансовой помощи происходит

на стадии исполнения бюджета, в то время как дотация, субсидия и субвенция

применяются на стадии его составления [37].

На наш взгляд, основной

формой централизованной поддержки субъектов РФ должны стать бюджетные ссуды,

выделяемые из федерального бюджета на покрытие кассовых разрывов, поскольку

этот метод более соответствует межбюджетному регулированию, способствует

развитию субъектами РФ собственных источников доходов бюджетов и снижают

иждивенческое настроение по отношению к федеральному центру.

Другой, не менее важной

формой финансовой поддержки региональных бюджетов может стать бюджетный кредит

с начислением процентов к основному долгу, эквивалентным уровню инфляции к

моменту его погашения.

В целях оказания финансовой

помощи бюджетам субъектов РФ на основании Указа Президента Российской Федерации

«О формировании республиканского бюджета Российской Федерации и

взаимоотношениях с бюджета субъектов Российской Федерации в 1994 году» был

сформирован фонд финансовой поддержки регионов РФ (ФФПР). Следует отметить, что

создание фондов поддержки регионов в рамках федерального бюджета - это

переложенный на российскую практику международный опыт. Формирование и

выделение в составе федерального бюджета целевого ФФПР, на наш взгляд, означает

регламентацию фактически сложившихся межбюджетных отношений по горизонтальному

выравниванию бюджетов субъектов РФ.

В отличие от других форм

финансовой помощи субъектам федерации средства ФФПР в настоящее время

выделяются абсолютными суммами, которые устанавливаются законом о федеральном

бюджете на текущий год. Процедура выделения дифференцированных долей,

существовавшая раннее, в определенной мере не стимулирует субъекты Федерации к

своевременному и в полном объеме сбору и перечислению налогов в федеральный

бюджет.

Во избежание негативных

последствий применения данного метода требует совершенствования механизм

оказания финансовой поддержки субъектам РФ. Например, следует обратить внимание

на предложение С. Н. Хурсевича о повышении стимулирующей

функции ФФПР за счет срока закрепления финансовой поддержки за конкретным

субъектом РФ, Такой срок должен быть сопоставим со сроком действия полномочий

главы субъекта РФ, что позволит добиться максимальной заинтересованности

органов государственной власти субъекта Федерации в развитии и целесообразном

использовании налогового потенциала соответствующего региона. Формы финансовой

помощи должны закрепляться на все время действия полномочий главы субъекта РФ и

не пересматриваться в одностороннем порядке федеральным центром [38]

Другой, не менее важной

проблемой совершенствования механизма бюджетного перераспределения средств

является определение уровня бюджетного выравнивания субъектов РФ.

Для более адекватного,

гибкого и своевременного реагирования государства на возникающие индивидуальные

финансовые потребности субъектов федерации предпочтителен договорный метод

бюджетного регулирования.

Договорные отношения как

горизонтального, так и вертикального характера служат правовой гарантией

выполнения сторонами условий договоров и соглашений по предоставлению бюджетных

средств, например, кредитов и ссуд.

Поступление бюджетных средств

в распоряжение государственных органов власти субъектов РФ, а также их

использование осуществляется методом наличных и безналичных расчетов [39].

Аккумуляция денежных средств

предприятий, учреждений, организаций в региональные бюджеты и оказание

федеральной финансовой помощи производится в основном в безналичном порядке.

Рассмотренные

нормативно-правовые и экономические основания классификации доходов

региональных бюджетов и методы их формирования не исчерпывают всех их аспектов.

Однако проведенный анализ позволяет сделать вывод о том, что в оптимальной

модели формирования доходов региональных бюджетов группировка доходов должна

производиться по критерию самостоятельности региональных органов власти.

Поэтому, по нашему мнению, необходимо разделять доходы региональных бюджетов по

праву собственности на собственные и привлеченные, следует сокращать применение

административных методов в бюджетной деятельности, используя их в органическом

единстве с финансовыми методами.

1.3. Факторы,

влияющие на доходы региональных бюджетов

Современная Российская Федерация представляет собой

совокупность количественно и качественно разнородных регионально-хозяйственных

и социально культурных комплексов. Необходимо определить комплекс факторов,

влияющих на модель формирования доходов региональных бюджетов [40].

Факторы, влияющие на доходы региональных бюджетов, - это

причины, факты, обуславливающие формирование доходной части рассматриваемого

бюджета; моменты, определяющие характер этого процесса.

В экономической литературе известны различные подходы к

классификации факторов, влияющих на формирование доходных источников

региональных бюджетов. Однако общепризнанной и достаточно стройной их системы

до сих пор не выработано.

На основе анализа экономической литературы нами

предлагается следующая классификация факторов, влияющих на доходную базу

региональных бюджетов (см. рис. 4).

|

Факторы

|

|

У. По источнику воздействш(природе

происхождения)

|

|

Нормативно-правового характера

|

Финансово-экономического характера

|

|

2. По месту возникновения

|

|

Внешние

|

Внутренние

|

|

3. По источнику дохода

|

|

Налоговые

|

Неналоговые

|

|

4. В зависимости от порядка образования

|

|

Собственные

|

Привлечённые

|

|

5. По направлению воздействия

|

|

Прямые

|

Косвенные

|

|

6. По возможности управления из субъекта РФ

|

|

Регулируемые

|

Нерегулируемые

|

|

7. В зависимости от влияния на порядок зачисления в

бюджет

|

|

Стабильные

|

Динамичные

|

Рис. 4. Классификация факторов, влияющих на

доходы региональных бюджетов

В зависимости от источника воздействия факторы можно

подразделить по группам отношений, в которых они функционируют. Так, особые

группы отношений образуют правовые и финансово-экономические отношения.

В правовом и властном отношении причиной слабости и

нестабильности бюджетной системы РФ является конституционная неопределенность

доходов бюджетов субъектов РФ и их бюджетных полномочий. Конституция России