СОДЕРЖАНИЕ

ВВЕДЕНИЕ.................................................................................................... 2

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПОЛИТИКИ УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ............................................................................................... 3

1.1 Понятие, содержание, формы, принципы управления обороттногокапитала...... 3

1.2 Методика управления оборотным

капиталом в операционной деятельности.. 12

2. ПОЛИТИКА УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ НА ОАО «Уралспецмонтаж»..................................................................................... 23

2.1 Расчет показателей управления использованием оборотного капитала.............. 23

2.2 Анализ динамики показателей управления использованием оборотного

капитала 33

ЗАКЛЮЧЕНИЕ........................................................................................... 37

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ....................................... 38

ПРИЛОЖЕНИЕ........................................................................................... 41

ВВЕДЕНИЕ

Непременным условием для осуществления предприятием хозяйственной

деятельности является наличие оборотных средств (оборотного капитала).

Оборотные средства — это денежные средства, авансированные в оборотные

производственные фонды и фонды обращения.

Актуальность изучаемой проблемы объясняется тем, что сущность

оборотных средств определяется их экономической ролью, необходимостью

обеспечения воспроизводственного процесса, включающего как процесс

производства, так и процесс обращения. В отличие от основных фондов,

неоднократно участвующих в процессе производства, оборотные средства

функционируют только в одном производственном цикле и независимо от способа

производственного потребления полностью переносят свою стоимость на готовый

продукт.

Объектом исследования работы является ОАО “Уралспецмонтаж”, которое

занимается производством строительных машин.

Предметом исследования работы являются финансовые отношения в

процессе управления оборотным капиталом.

Целью написание данной работы

является рассмотрение политики управления оборотным капиталом.

Данная цель решается в процессе решения следующих задач:

-

Необходимо сформулировать содержание, формы, принципы

политики управления оборотным капиталом;

-

Показать методику управления использованием капитала в

операционной деятельности;

-

Надо рассчитать и

оценить показатели управления использованием оборотного капитала.

1 ТЕОРЕТИЧЕСКИЕ

АСПЕКТЫ ПОЛИТИКИ УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ

1.1 Понятие, содержание, формы, принципы управления

обороттногокапитала

Управление использованием оборотного капитала составляет наиболее

обширную часть финансового менеджмента во всей системе управления

использованием капитала предприятия. Это связано с большим количеством

элементов активов, формируемых за счет оборотного капитала, требующих

индивидуализации управления; высокой динамикой трансформации видов оборотного

капитала; высокой ролью в обеспечении платежеспособности, рентабельности и

других целевых результатов финансовой деятельности предприятия.

В современной теории выделяется два подхода к понятию

"оборотный капитал". Преимущественная часть экономистов считает, что

это понятие характеризует общую сумму капитала, авансированного во все виды

оборотных активов предприятия, т.е. исходит из того, что сумма оборотного

капитала предприятия равна сумме его оборотных активов на любой момент времени.

Другая часть экономистов считает, что это понятие характеризует сумму оборотных

активов предприятия, уменьшенную на сумму его финансовых обязательств в форме

совокупной кредиторской задолженности (т.к. по их мнению часть оборотных

активов, сформированных за счет кредиторской задолженности, уменьшает

потребность в оборотном капитале предприятия). По нашему мнению, кредиторская

задолженность не уменьшает объем используемого оборотного капитала, а

характеризует лишь один из 'заемных источников его формирования и его

исключение из состава оборотного капитала не позволило бы сформировать

рассматриваемый объект управления в полном объеме. В связи с этим, в дальнейшем

изложении мы будем придерживаться условия, что в суммарном выражении объем

оборотного капитала и оборотных активов предприятия совпадают (вне зависимости

от структуры финансовых источников их формирования). Соответственно управление

использованием оборотного капитала может быть в значительной степени

идентифицировано с управлением оборотными активами предприятия.

Целенаправленное управление использованием оборотного капитала в

операционном процессе, а соответственно и оборотными активами предприятия,

определяет необходимость предварительной их классификации. С позиций

финансового менеджмента эта классификация оборотных активов строится по

следующим основным признакам (рис. 1.)

1. По характеру финансовых источников формирования выделяют

валовые, чистые и собственные оборотные активы.

а) Валовые оборотные активы (или оборотные средства в целом)

характеризуют общий их объем, сформированный за счет как собственного, так и

заемного капитала. В составе отчетного баланса предприятия они отражаются как

сумма второго и третьего разделов его актива.

б) Чистые оборотные активы (или чистый рабочий капитал)

характеризует ту часть их объема, которая сформирована за счет собственного и

долгосрочного заемного капитала.

Сумму чистых оборотных активов рассчитывают по следующей формуле:

ЧОА=ОА - КФО.

где ЧОА — сумма чистых оборотных активов предприятия;

ОА — сумма валовых оборотных активов предприятия;

КФО — краткосрочные текущие финансовые обязательства предприятия.

в) Собственные оборотные активы (или собственные оборотные

средства) характеризуют ту их часть, которая сформирована за счет собственного

капитала предприятия.

Классификация

оборотных активов, сформированных за счет операционного капитала

Валовые оборотные активы

Чистые оборотные активы

Собственные оборотные активы

Запасы сырья, материалов, полуфабрикатов

Запасы готовой продукции

Дебиторская задолженность

Денежные активы

Прочие виды оборотных активов

Оборотные активы, обслуживающие производственный цикл

предприятия

Оборотные активы, обслуживающие финансовый (денежный)

цикл предприятия

Постоянная

часть оборотных активов

Переменная

часть оборотных активов

Рис. 1. Классификация оборотных активов, сформированных за счет

операционного капитала предприятия, по основным признакам.

Сумму собственных оборотных активов предприятия рассчитывают по

формуле:

СОА = ОА - ДЗК – КФО,

где СОА — сумма собственных оборотных активов предприятия;

ОА — сумма валовых

оборотных активов предприятия;

ДЗК — долгосрочный

заемный капитал, инвестированный в оборотные активы предприятия;

КФО — краткосрочные (текущие) финансовые обязательства предприятия.

Если предприятие не использует долгосрочный заемный капитал для

финансирования оборотных средств, то суммы собственных и чистых оборотных

активов совпадают.

2. Виды оборотных активов. По этому признаку они классифицируются в

практике финансового менеджмента следующим образом:

а) Запасы сырья, материалов и полуфабрикатов. Этот вид оборотных

активов характеризует объем входящих материальных потоков оборотного капитала в

форме запасов, обеспечивающих производственную деятельность предприятия.

б) Запасы готовой продукции. Этот вид оборотных активов

характеризует объем выходящих материальных потоков оборотного капитала в форме

запасов произведенной продукции, предназначенной к реализации. В практике

финансового менеджмента к этому виду оборотных активов добавляют обычно объем

незавершенного производства (с оценкой коэффициента его завершенности по

отдельным видам продукции в целом). При значительном объеме и продолжительности

цикла незавершенного производства его выделяют в процессе управлением

использованием оборотного капитала в отдельный вид оборотных активов.

в) Дебиторская задолженность. Она характеризует сумму задолженности

в пользу предприятия, представленную финансовыми обязательствами юридических и

физических лиц по расчетам за товары, работы, услуги, выданные авансы и т.п.

г) Денежные активы. В практике финансового менеджмента к ним

относят не только остатки денежных средств в национальной и иностранной валюте

(во всех их формах), но и сумму краткосрочных финансовых вложений, которые

рассматриваются как форма инвестиционного использования временно свободного

остатка денежных активов, входящих в состав операционного оборотного капитала

(так называемый "спекулятивный остаток денежных средств").

д) Прочие виды оборотных активов. К ним относятся оборотные активы,

не включенные в состав вышерассмотренных их видов, если они отражаются в общей

их сумме (расходы будущих периодов и т.п.).

3. Характер участия в операционном процессе. В соответствии с этим

признаком оборотные активы (или оборотный капитал) дифференцируются следующим

образом:

а) Оборотные активы, обслуживающие производственный цикл

предприятия (запасы сырья, материалов и полуфабрикатов; объем незавершенного

производства, запасы готовой продукции);

б) Оборотные активы, обслуживающие финансовый (денежный) цикл

предприятия (дебиторская задолженность и др.).

Более подробно дифференциация оборотных активов по этому признаку

будет рассмотрена при характеристике производственного и финансового

(денежного) циклов предприятия.

4. Период функционирования оборотных активов. По этому признаку

выделяют следующие их виды:

а) Постоянная часть оборотных активов. Она представляет собой

неизменную часть их размера, которая не зависит от сезонных и других колебаний

операционной деятельности предприятия и не связана с формированием запасов

товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого

назначения. Иными словами, она рассматривается как неснижаемый минимум

оборотных активов, необходимый предприятию для осуществления операционной

деятельности.

б) Переменная часть оборотных активов. Она представляет собой

варьирующую их часть, которая связана с сезонным возрастанием объема производства

и реализации продукции, необходимостью формирования в отдельные периоды

хозяйственной деятельности предприятия запасав товарно-материальных ценностей

сезонного хранения, досрочного завоза и целевого назначения. В составе этого

вида оборотных активов выделяют обычно максимальную и среднюю их часть.

Классификация оборотных активов предприятия не ограничивается

перечисленными выше основными признаками. Она будет дополнена в процессе

дальнейшего изложения вопросов управления использования оборотного капитала.

Управление использованием оборотного капитала предприятия связано с

конкретными особенностями формирования его операционного цикла. Операционный

цикл предприятия представляет собой период полного оборота всей суммы оборотных

активов, в процессе которого происходит смена отдельных их видов. Постоянный

процесс этого оборота представлен на рис. 2.

Рис. 2. Характеристика движения оборотных активов в процессе

операционного цикла предприятия.

Важнейшей характеристикой операционного (производственно-коммерческого)

цикла, существенно влияющей на объем, структуру и эффективность использования

оборотного капитала, является его продолжительность. Она включает период

времени от момента расходования предприятием денежных средств на приобретение

входящих запасов материальных оборотных активов до поступления денег от

дебиторов за реализованную им продукцию.

Принципиальная формула, по которой рассчитывается продолжительность

операционного цикла предприятия, имеет вид:

ПОЦ= ПОда+ПОмз+Погп +ПОдз,

где ПОЦ — продолжительность операционного цикла предприятия,

в днях;

ПОда—период оборота среднего

остатка денежных активов (включая их субституты в форме краткосрочных

финансовых вложений), в днях;

ПОмз — продолжительность оборота

запасов сырья, материалов и других материальных факторов производства в составе

оборотных активов, в днях;

ПОгп — продолжительность оборота

запасов готовой продукции, в днях;

ПОдз — продолжительность

инкассации дебиторской задолженности, в днях.

В процессе управления оборотным капиталом в рамках операционного

цикла выделяют две основные его составляющие: 1) производственный цикл

предприятия;

2) финансовый цикл (или цикл денежного оборота) предприятия.

Производственный цикл предприятия характеризует период полного

оборота материальных элементов оборотного капитала, используемого для

обслуживания производственного процесса, начиная с момента поступления сырья,

материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки

изготовленной из них готовой продукции покупателям.

Продолжительность производственного цикла предприятия определяется

по следующей формуле:

ППЦ = Посм + Понз + ПОгп

где

ППЦ — продолжительность производственного цикла предприятия, в днях;

ПОсм — период оборота среднего

запаса сырья, материалов и полуфабрикатов, в днях;

ПОнз — период оборота среднего

объема незавершенного производства, в днях;

ПОгп — период оборота среднего

запаса готовой продукции, в днях.

Финансовый цикл (цикл денежного оборота) предприятия представляет

собой период полного оборота денежной формы оборотного капитала,

инвестированных в оборотные активы, начиная с момента погашения кредиторской

задолженности за полученные сырье, материалы и полуфабрикаты, и заканчивая

инкассацией дебиторской задолженности за поставленную готовую продукцию.

Продолжительность финансового цикла (или цикла денежного оборота)

предприятия определяется по следующей формуле:

ПФЦ = ППЦ + ПОдз - ПОкз

где ПФЦ

— продолжительность финансового цикла (цикла денежного оборота) предприятия, в

днях;

ППЦ — продолжительность

производственного цикла предприятия, в днях;

ПОдз—средний

период оборота дебиторской задолженности, в днях;

ПОкз — средний период оборота

кредиторской задолженности, в днях.

Между продолжительностью производственного и финансового циклов

предприятия существует тесная связь, которая графически представлена на рис.3.

|

Период

производственного цикла

|

|

|

Период оборота

запасов сырья, материалов, полуфабрикатов

|

Период оборота

незавершенного производства

|

Период оборота

запасов готовой продукции

|

Период оборота

дебиторской задолженности

|

|

Период оборота

кредиторской задолженности

|

Период финансового

цикла

|

|

|

|

|

|

Рис. 3. Схема взаимосвязи

производственного и финансового циклов обращения оборотного капитала

предприятия.

1.2 Методика управления

оборотным капиталом в операционной

деятельности

Теперь рассмотрим управление использованием оборотного капитала,

авансируемого в запасы.

Управление запасами, сформированными за счет оборотного капитала,

представляет сложный комплекс мероприятий, в котором задачи финансового

менеджмента тесным образом переплетаются с задачами производственного

менеджмента и маркетинга. Все эти задачи подчинены единой цели — обеспечению

бесперебойного процесса производства и реализации продукции при минимизации

текущих затрат по обслуживанию запасов. В данном разделе рассматриваются

преимущественно финансовые задачи и методы управления запасами на предприятии,

сформированными за счет оборотного капитала.

Эффективное управление запасами позволяет снизить продолжительность

производственного и всего операционного цикла, уменьшить текущие затраты на их

хранение, высвободить из текущего хозяйственного оборота часть оборотного

капитала, реинвестируя его в другие активы. Обеспечение этой эффективности

достигается за счет разработки и реализации специальной финансовой политики

управления запасами.

Политика управления запасами представляет собой часть общей

политики управления использованием оборотного капитала предприятия,

заключающаяся в оптимизации общего размера и структуры запасов

товарно-материальных ценностей, минимизации затрат по их обслуживанию и

обеспечении эффективного контроля за их движением.

Разработка политики управления запасами охватывает ряд

последовательно выполняемых этапов работ, основными из которых являются (рис.

8).

ЭТАПЫ

ФОРМИРОВАНИЯ ПОЛИТИКИ УПРАВЛЕНИЯ ЗАПАСАМИ

ЭТАПЫ

ФОРМИРОВАНИЯ ПОЛИТИКИ УПРАВЛЕНИЯ ЗАПАСАМИ

Анализ

запасов товарно-материальных ценностей в предшествующем периоде

Анализ

запасов товарно-материальных ценностей в предшествующем периоде

Определение

целей формирования запасов

Определение

целей формирования запасов

Оптимизация

размера основных групп текущих запасов

Оптимизация

размера основных групп текущих запасов

Оптимизация

общей суммы запасов товарно-материальных ценностей, формируемых за счет

оборотного капитала

Оптимизация

общей суммы запасов товарно-материальных ценностей, формируемых за счет

оборотного капитала

Построение

эффективных систем контроля за движением запасов на предприятии

Построение

эффективных систем контроля за движением запасов на предприятии

Рис. 8. Основные этапы формирования политики управления запасами на

предприятии.

1. Анализ запасов товарно-материальных ценностей в предшествующем

периоде. Анализ проводится в разрезе основных видов запасов.

• На первом этапе анализа рассматриваются показатели общей суммы

запасов товарно-материальных ценностей — темпы ее динамики, удельный вес в

объеме оборотных активов и т.п.

• На втором этапе анализа изучается структура запасов в разрезе их

видов и основных групп, выявляются сезонные колебания их размеров.

• На третьем этапе анализа изучается эффективность использования

различных видов и групп запасов и их объема в целом, которая характеризуется

показателями их оборачиваемости.

• На четвертом этапе анализа изучаются объем и структура текущих

затрат по обслуживанию запасов в разрезе отдельных видов этих затрат.

2. Определение целей формирования запасов. Запасы

товарно-материальных ценностей, формируемых за счет оборотного капитала, могут

создаваться на предприятии с разными целями:

а) обеспечение текущей производственной деятельности (текущие

запасы сырья и материалов);

б) обеспечение текущей сбытовой деятельности (текущие запасы

готовой продукции);

в) накопление сезонных запасов, обеспечивающих хозяйственный

процесс в предстоящем периоде (сезонные запасы сырья, материалов и готовой

продукции) и т.п.

В процессе формирования политики управления запасами они

соответствующим образом классифицируются для обеспечения последующей

дифференциации методов управления ими.

Определение необходимого объема финансовых средств, авансируемых в

формирование запасов товарно-материальных ценностей, осуществляется путем

определения потребности в отдельных видах запасов. В процессе определения

потребности запасы товарно-материальных ценностей предварительно группируются

следующим образом:

• производственные запасы (запасы сырья и материалов, необходимые

для производства продукции);

• запасы готовой продукции, предназначенные для бесперебойной

реализации услуг потребителям.

Потребность в запасах каждого вида определяется раздельно по таким

группам:

1) запасы текущего хранения (они представляют собой постоянно

обновляемую часть запасов, формируемых на регулярной основе и равномерно потребляемых

в процессе производства или реализации потребителям);

2) запасы сезонного хранения (формирование таких запасов

обусловлено сезонными особенностями производства и закупки сырья, а также

сезонными особенностями потребления готовой продукции);

3) запасы целевого назначения (формирование таких запасов на

предприятии определено специфическими целями его деятельности, например, для

организации встречной торговли при закупке определенных сырьевых ресурсов:

запчастей и т. п.).

Среди этих групп запасов основное внимание должно быть уделено

определению потребности в запасах текущего хранения (на большинстве предприятий

они представляют единственный вид запасов товарно-материальных ценностей).

Принципиальная формула, по которой определяется необходимый объем

финансовых средств, авансируемых на формирование запасов товарно-материальных

ценностей, имеет вид:

ФСз = СР х Нз – КЗ’

где ФСз — объем финансовых средств, авансируемых в запасы;

СР - среднедневной объем расхода запасов в сумме;

Нз - норматив хранения запасов,

в днях (при отсутствии разработанных нормативов может быть использован

показатель средней продолжительности оборота запасов в днях);

КЗ’ - средняя сумма кредиторской задолженности по расчетам за

приобретенные товарно-материальные ценности (этот элемент включается в расчет,

как правило, только по производственным запасам; при реализации готовой

продукции он включается лишь при установившейся практике предоплаты за нее).

3. Оптимизация размера основных групп текущих запасов. Такая

оптимизация связана с предварительным разделением всей совокупности запасов

товарно-материальных ценностей на два основных вида — производственные запасы

(сырья, материалов и полуфабрикатов) и запасы готовой продукции. В разрезе

каждого из этих видов выделяются запасы текущего хранения — постоянно

обновляемая часть запасов, формируемых за счет оборотного капитала на

регулярной основе и равномерно потребляемых в процессе производства продукции

или ее реализации покупателям.

Для оптимизации размера текущих запасов товарно-материальных

ценностей используется ряд моделей, среди которых наибольшее распространение

получила "'Модель экономически обоснованного размера заказа" [Economic ordering quantity — EOQ model]. Она может быть

использована для оптимизации размера как производственных запасов, так и

запасов готовой продукции, формируемых за счет оборотного капитала.

Расчетный механизм модели EOQ основан на минимизации совокупных

операционных затрат по закупке и хранению запасов на предприятии. Эти

операционные затраты предварительно разделяются на две группы: а) сумма затрат

по размещению заказов (включающих расходы по транспортированию и приемке

товаров); б) сумма затрат по хранению товаров на складе.

Рассмотрим механизм модели EOQ на примере формирования

производственных запасов.

С одной стороны, предприятию выгодно завозить сырье и материалы как

можно более высокими партиями. Чем выше размер партии поставки, тем ниже

совокупный размер операционных затрат по размещению заказов в определенном

периоде (оформлению заказов, доставке заказанных товаров на склад и их приемке

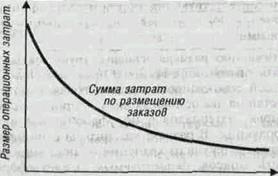

на складе). Графически это может быть представлено следующим образом] (рис. 9).

Размер партии поставки

Рис.9. Зависимость суммы операционных затрат по размещению заказов

от размера партии поставки товаров.

Сумма операционных затрат по размещению заказов при этом

определяется по следующей формуле:

где ОЗрз — сумма операционных затрат по размещению заказов;

ОПП — объем производственного потребления товаров (сырья или

материалов) в рассматриваемом периоде;

РПП — средний размер одной партии поставки товаров;

Срз — средняя стоимость размещения одного заказа.

Из приведенной формулы видно, что при неизменном объеме

производственного потребления и средней стоимости размещения одного заказа

общая сумма операционных затрат по размещению заказов минимизируется с ростом

среднего размера одной партии поставки товаров.

С учетом этой зависимости сумма операционных затрат по хранению товаров на

складе может быть определена по следующей формуле:

где ОЗхт—сумма операционных затрат по хранению товаров на складе;

РПП — средний размер одной партии поставки товаров;

Сх— стоимость хранения единицы товара в рассматриваемом периоде.

Из приведенной формулы видно, что при неизменной стоимости хранения

единицы товара в рассматриваемом периоде общая сумма операционных затрат по

хранению товарных запасов на складе минимизируется при снижении среднего

размера одной партии поставки товаров.

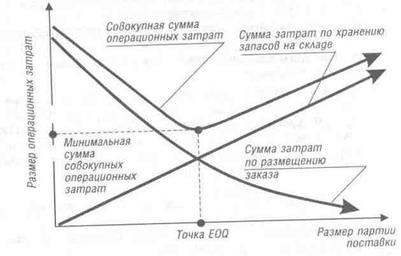

Таким образом, с ростом среднего размера одной партии поставки

товаров снижаются операционные затраты по размещению заказа и возрастают

операционные затраты по хранению товарных запасов на складе предприятия (и

наоборот). Модель EOQ

позволяет оптимизировать пропорции между этими двумя группами операционных

затрат таким образом, чтобы совокупная их сумма была минимальной. Графически

это представлено на рис. 10.

Рис.10. График минимизации совокупных операционных, затрат при

оптимальном размере партии поставки (EOQ).

Математически Модель EOQ выражается следующей принципиальной

формулой

где РППо — оптимальный средний размер партии поставки товаров

(EOQ);

ОПП —объем производственного потребления товаров (сырья или

материалов) в рассматриваемом периоде;

Срз — средняя стоимость размещения одного заказа;

Сх — стоимость хранения единицы товара в рассматриваемом периоде.

Соответственно оптимальный средний размер производственного запаса

определяется по следующей формуле:

где ПЗо — оптимальный средний размер производственного запаса

(сырья, материалов);

РППо — оптимальный средний размер партии поставки товаров (EOQ).

Для запасов готовой продукции задача минимизации операционных

затрат по их обслуживанию состоит в определении оптимального размера партии

производимой продукции (вместо среднего размера партии поставки). Если

производить определенный товар мелкими партиями, то операционные затраты по

хранению его запасов в виде готовой продукции (Сх) будут минимальными. Вместе с

тем, при таком подходе к операционному процессу существенно возрастут

операционные затраты, связанные с частой переналадкой оборудования, подготовкой

производства и другие (Срз). Используя вместо показателя объема

производственного потребления (ОПП) показатель планируемого объема производства

продукции, мы на основе Модели EOQ аналогичным образом можем определить

оптимальный средний размер партии производимой продукции и оптимальный средний

размер запаса готовой продукции.

Основной контроль запасов по "Системе АВС"

концентрируется на наиболее важной их категории с позиций обеспечения

бесперебойности операционной деятельности предприятия и формирования конечных

финансовых результатов.

В процессе разработки политики управления запасами должны быть

заранее предусмотрены меры по ускорению вовлечения в оборот сверхнормативных

запасов. Это обеспечивает высвобождение части оборотного капитала, а также

снижение размера потерь товарно-материальных ценностей в процессе их хранения.

Расчет минимально необходимой суммы денежных активов (без учета их

резерва в форме краткосрочных финансовых вложений) основывается на планируемом

денежном потоке по текущим хозяйственным операциям, в частности, на объеме

расходования денежных активов по этим операциям в предстоящем периоде.

Минимально необходимая потребность в денежных активах для

осуществления текущей хозяйственной деятельности может быть определена по

следующей формуле:

ДАmin =  (3.)

(3.)

где ДАmin —

минимально необходимая потребность в денежных активах для осуществления текущей

хозяйственной деятельности в предстоящем периоде;

ПРда — предполагаемый объем платежного оборота по текущим

хозяйственным операциям в предстоящем периоде (в соответствии с планом

поступления и расходования денежных средств предприятия);

Ода — оборачиваемость денежных активов (в разах) в аналогичном по

сроку отчетном периоде (она может быть скорректирована с учетом планируемых

мероприятий по ускорению оборота денежных активов).

Дифференциация минимально необходимой потребности в денежных

активах но основным видам текущих хозяйственных операций осуществляется только

на тех предприятиях, которые ведут внешнеэкономическую деятельность. Цель такой

дифференциации заключается в том, чтобы из общей минимальной потребности в

денежные активы выделить валютную их часть с тем, чтобы обеспечить формирование

необходимых предприятию валютных фондов. Основой осуществления такой

дифференциации является планируемый объем расходования денежных активов по

внутренним и внешнеэкономическим операциям.

2. ПОЛИТИКА

УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ НА ОАО «Уралспецмонтаж»

2.1 Расчет показателей

управления использованием оборотного капитала

Исследуем вначале финансовое состояние предприятия.

Сгруппируем отдельно активы и пассивы предприятия

Таблица 1

|

ОЦЕНКА ЛИКВИДНОСТИ АКТИВОВ (БАЛАНСА)

|

|

Группа

|

Наименование

|

|

2000

|

2001

|

2002

|

|

|

|

|

|

состав, тыс. руб.

|

стуктура

|

состав, тыс. руб.

|

стуктура

|

состав, тыс. руб.

|

стуктура

|

|

1

|

2

|

|

|

3

|

4

|

5

|

6

|

7

|

8

|

|

А1

|

Наиболее ликвидные активы (А250+А260)

|

34

|

0,0%

|

40

|

0,0%

|

248

|

0,2%

|

|

А2

|

Быстро реализуемые активы (А240)

|

2703

|

2,6%

|

1988

|

1,9%

|

4188

|

4,0%

|

|

А3

|

Медленно реализуемые активы (А210+А220+А230+А270)

|

29556

|

27,9%

|

30496

|

29,0%

|

31300

|

29,7%

|

|

А4

|

Трудно реализуемые активы (А190)

|

73504

|

69,5%

|

72742

|

69,1%

|

69650

|

66,1%

|

|

БАЛАНС (А300)

|

105797

|

100,0%

|

105266

|

100,0%

|

105386

|

100,0%

|

Из табл. 1 видно, что основную часть активов составляют трудно реализуемые активы, а наименьшую часть составляют -

Наиболее ликвидные активы.

Основную часть активов составляют трудно

реализуемые активы, а наименьшую часть составляют - Наиболее ликвидные активы.

Из табл. 2 видно, что основную часть пассивов составляют Наиболее срочные обязательства, а наименьшую часть

составляют - Наиболее ликвидные активы.

Таблица 2

ОЦЕНКА

ЛИКВИДНОСТИ ПАССИВОВ (БАЛАНСА)

|

Группа

|

Наименование

|

2000

|

2001

|

2002

|

|

состав, тыс. руб.

|

стуктура

|

состав, тыс. руб.

|

стуктура

|

состав, тыс. руб.

|

стуктура

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

П1

|

Наиболее

срочные обязательства (П620)

|

67337

|

63,6%

|

71286

|

67,7%

|

80048

|

76,0%

|

|

П2

|

Краткосрочные

обяза-тельства (П610+П660)

|

544

|

0,5%

|

1094

|

1,0%

|

587

|

0,6%

|

|

П3

|

Долгосрочные

обязательства (П590+П630+П640+П650)

|

166

|

0,2%

|

234

|

0,2%

|

301

|

0,3%

|

|

П4

|

Постоянные

(устойчи-вые) пассивы (П490)

|

37916

|

35,8%

|

32886

|

31,2%

|

24751

|

23,5%

|

|

БАЛАНС (П700)

|

105963

|

100,2%

|

105500

|

100,2%

|

105687

|

100,3%

|

За анализируемый период доля устойчивых пассивов понизилась, а доля

наиболее срочных обязательств повысилась. Практически не изменилась доля

краткосрочных и долгосрочных обязательств в структуре баланса.

Таблица 3

Группировка

активов и пассивов предприятия

|

АКТИВ, тыс. руб.

|

|

|

ПАССИВ, тыс. руб.

|

|

|

|

Группа

|

2000

|

2001

|

2002

|

Группа

|

2000

|

2001

|

2002

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

А1

|

34

|

40

|

248

|

П1

|

67337

|

71286

|

80048

|

|

А2

|

2703

|

1988

|

4188

|

П2

|

544

|

1094

|

587

|

|

А3

|

29556

|

30496

|

31300

|

П3

|

498

|

702

|

903

|

|

А4

|

73504

|

72742

|

69650

|

П4

|

37916

|

32886

|

24751

|

|

Баланс

|

105797

|

105266

|

105386

|

Баланс

|

106295

|

105968

|

106289

|

|

|

|

|

|

|

|

|

|

Оценка ликвидности баланса

изучает способности предприятия быстро гасить свою задолженность по общей сумме

и по срокам наступления платежей для оценки ликвидности баланса актив баланса и

пассив подразделяются на соответствующие группы

Оценка ликвидности баланса означает изучение способности

предприятия быстро гасить свою задолженность по общей сумме и по срокам

наступления платежей.

Для оценки ликвидности баланса средства предприятия (актив баланса)

и источники имущества предприятия (пассив баланса) подразделяются на четыре

группы. Причем, при группировки статей актива баланса средства распределяются

по степени убывания ликвидности

Таблица 4

Оценка

ликвидности предприятия

|

|

Платежный излишек (+), недостаток (-)

|

|

|

|

|

абсолютно, (тыс. руб)

|

относительно, (%)

|

|

|

|

2000

|

2001

|

2002

|

2000

|

2001

|

2002

|

|

А1 - П1

|

-67303

|

-71246

|

-79800

|

-99,9%

|

-99,9%

|

-99,7%

|

|

А2 – П2

|

2159

|

894

|

3601

|

396,9%

|

81,7%

|

613,5%

|

|

А3 – П3

|

29058

|

29794

|

30397

|

5834,9%

|

4244,2%

|

3366,2%

|

|

А4 – П4

|

35588

|

39856

|

44899

|

93,9%

|

121,2%

|

181,4%

|

Условия

абсолютной ликвидности записываются в виде совокупности неравенств:

А1

П1, А2

П1, А2 П2, А3

П2, А3  П3, А4

П3, А4  П4

П4

Условие

текущей ликвидности имеет вид

(А1+А2)

(П1+П2).

(П1+П2).

Условие

перспективной ликвидности выглядит следующим образом:

А3  П3

П3

Из табл. видно,

что условия абсолютной ликвидности и условие текущей ликвидности не выполнено,

а выполнено только условие перспективной ликвидности, ситуация совпадает на

начало и конец года.

Таблица 5

Локальная и

комплексная оценка ликвидности активов

|

Наименование

|

Абсолютные значения

|

Индексы роста

|

|

|

|

|

2000

|

2001

|

2002

|

2000

|

2001

|

2002

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

Локальная

ликвидность группы активов

|

К1=А1/П1

|

0,001

|

0,001

|

0,003

|

1,000

|

1,111

|

6,136

|

|

К2=А2/П2

|

4,969

|

1,817

|

7,135

|

1,000

|

0,366

|

1,436

|

|

К3=А3/П3

|

59,349

|

43,442

|

34,662

|

1,000

|

0,732

|

0,584

|

|

К4

|

1,939

|

2,212

|

2,814

|

1,000

|

1,141

|

1,452

|

|

Ликвидность

предприятия

|

Ксов=(А1+0,9А2+0,7А3)

/ (П1+П2+П3)

|

0,339

|

0,317

|

0,318

|

1,000

|

0,936

|

0,939

|

|

Кобщ=(А1+0,5А2+0,3А3) /

(П1+0.5П2+0,3П3)

|

0,151

|

0,141

|

0,146

|

1,000

|

0,934

|

0,962

|

Из табл. 5 видно, что общий

показатель ликвидности ОАО «Уралспецмонтаж»

за весь рассматриваемый период меньше 1, т. е. меньше нормативного

значения.

Таблица 6

Оценка состояния оборотного

имущества предприятия

|

Наименование

|

Алгоритм расчета

|

Абсолютное значение финансовых коэффициентов

|

|

|

числитель, тыс. руб.

|

|

знаменатель, тыс. руб.

|

|

|

|

|

|

|

2000

|

2001

|

2002

|

2000

|

2001

|

2002

|

2000

|

2001

|

2002

|

|

|

1

|

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Уровень чистого оборотного капитала

|

Основные средства А120

|

Имущество (активы) А300

|

0,611

|

0,604

|

0,579

|

|

|

|

|

64667

|

63577

|

61066

|

105797

|

105266

|

105386

|

|

|

|

|

Коэффициент маневренности

|

Оборотные активы А290

|

Имущество (активы) А300

|

0,305

|

0,309

|

0,339

|

|

|

|

|

32293

|

32524

|

35736

|

105797

|

105266

|

105386

|

|

|

|

|

Коэффициент устойчивости структуры оборотных активов

|

Перманентный капитал П490+П590

|

Валюта баланса П700

|

0,358

|

0,312

|

0,235

|

|

|

|

|

37916

|

32886

|

24751

|

105797

|

105266

|

105386

|

|

|

|

|

Коэффициент обеспеченности запасов собственными оборотными

средствами

|

Долго- и краткосрочные финан-совые вложения А140+А250

|

Валюта баланса А300

|

0,002

|

0,002

|

0,002

|

|

|

|

|

264

|

235

|

235

|

105797

|

105266

|

105386

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Найдем коэффициент рентабельности оборотного капитала (Робк). Он

характеризует уровень прибыльности используемого предприятием оборотного

капитала. При расчете этого показателя применяется следующая формула:

Робк = ЧПрп / ОбК

где ЧПрп — сумма чистой прибыли предприятия от реализации продукции

(операционной деятельности) в рассматриваемом периоде;

OбK — средняя сумма

используемого оборотного капитала предприятия в рассматриваемом периоде

Робк2000 = -5892/32524 = - 0,181

Робк2001 = -5028 /32758 = -0,153

Робк2002 = -8135 / 35736 = - 0,227

Рассчитаем коэффициент капиталоотдачи оборотного капитала (ККоб).

Он характеризует объем реализованной (произведенной) продукции, приходящейся на

единицу оборотного капитала предприятия. Расчет этого показателя осуществляется

по следующей формуле:

ККоб = ОР / OбK

где ОР — общий объем реализации (производства) про-___ дукции в рассматриваемом периоде;

OбK — средняя сумма

используемого оборотного капитала предприятия в рассматриваемом периоде (рассчитанная

как средняя хронологическая).

Робк2000 = 26425/32524 = - 0,812

Робк2001 = 47635

/32758 = 1,454

Робк2002 = 61391 / 35736 = 1,717

Рассчитаем сумму собственных оборотных средств и сумму чистых

оборотных активов (см. табл. 7).

Текущие финансовые потребности = Запасы сырья и готовой продукции +

Долговые права к клиентам (Дебиторская задолженность) - Долговые обязательства

поставщикам (Кредиторская задолженность).

Рассмотрение экономического содержания ТФП предприятия вплотную

подводит нас к расчету средней длительности оборота оборотных средств, т. е.

времени, необходимого для превращения средств, вложенных в запасы и дебиторскую

задолженность, в деньги на счете.

Период оборачиваемости оборотных средств = Период оборачиваемости

запасов + Период оборачиваемости дебиторской задолженности + Период

оборачиваемости кредиторской задолженности.

Таблица 7

Расчет суммы собственных

оборотных средств и чистых оборотных активов

|

№

|

Показатель

|

Формула

|

2000

|

2001

|

2002

|

|

1

|

Текущие

активы, руб.

|

стр.290 ф. №1

|

32293

|

32524

|

35736

|

|

2

|

Текущие

пассивы, руб.

|

стр.690 ф. №1

|

67881

|

72380

|

80635

|

|

3

|

Денежные

средства, руб.

|

стр.260 ф. №1

|

4

|

10

|

13

|

|

4

|

Краткосрочные

финансовые вложения

|

Стр.250 ф. №1

|

30

|

30

|

235

|

|

5

|

Сумма чистых

оборотных активов

|

стр.290 ф. №1

- Стр.250 ф. №1

|

32263

|

32494

|

35501

|

|

6

|

Собственные

оборотные средства, руб.

|

стр.290-стр.690

ф. №1

|

-35588

|

-39856

|

-44899

|

|

7

|

Текущие

финансовые потребности, руб.

|

стр.290-стр.260-стр.690

ф. №1

|

-35592

|

-39866

|

-44912

|

|

8

|

Запасы

|

стр.210 ф. №1

|

27655

|

27682

|

28883

|

|

9

|

ДЗ

|

стр.230+стр.240

ф. №2

|

2703

|

1988

|

4188

|

|

10

|

КЗ

|

стр.620 ф. №3

|

67337

|

71286

|

80048

|

|

11

|

Период

оборачиваемости запасов

|

(стр.210 ф.

№1 /стр.010 ф. №2)*Т

|

563,37

|

162,33

|

218,28

|

|

12

|

Период

оборачиваемости ДЗ

|

((стр.230+стр.240)

ф. №1/стр.010 ф. №2)*Т

|

55,06

|

11,66

|

31,65

|

|

13

|

Период

оборачиваемости КЗ

|

(стр.620 ф.

№1/стр.010

ф. №2)*Т

|

1371,74

|

418,02

|

604,96

|

|

12

|

Период оборачиваемости

оборотных средств

|

п.9+п.10+п.11

|

1990,17

|

592,01

|

854,89

|

ОАО “ Уралспецмонтаж” заинтересовано в сокращении показателей

Период оборачиваемости запасов и Период оборачиваемости кредиторской

задолженности за анализируемый период значительно сократились, однако

необходимо их еще сократить, особенно показатель Период оборачиваемости

дебиторской задолженности с целью сокращения периода оборачиваемости оборотных

средств.

Основной задачей этого анализа является выявление уровня

обеспеченности производства и реализации продукции соответствующими запасами

товарно-материальных ценностей в предшествующем периоде и оценка эффективности

их использования.

Таблица 8

Расчет объема финансовых

средств, авансируемых в запасы

|

Показатель

|

Формула

|

2001

|

2002

|

2003

|

|

Запасы

|

стр.210 ф. №1

|

27655,00

|

27682,00

|

28883,00

|

|

СР

|

стр.210ф. №1/360

|

76,82

|

76,89

|

80,23

|

|

Выручка

|

Стр. 010 ф. №2

|

17672,00

|

61391,00

|

47635,00

|

|

Нз

|

стр.210ф. №1/010 ф. №2*Т

|

563,37

|

162,33

|

218,28

|

|

КЗ'

|

стр.620 ф. №1

|

67337,00

|

71317,00

|

80048,00

|

|

ФСз

|

СР*Нз - КЗ'

|

-24059,55

|

-58834,83

|

-62535,09

|

Для простоты будем считать, что Т = 360 дней.

Расчет ведется по каждому из видов запасов. Суммирование

результатов расчетов позволяет получить общую потребность в финансовых

ресурсах, авансируемых на формирование запасов, т. е. определить размер

оборотных активов, обслуживающих эту стадию производственно-коммерческого

цикла.

Минимизация текущих затрат по обслуживанию запасов представляет

собой оптимизационную задачу, решаемую в процессе их нормирования.

Для производственных запасов она состоит в определении оптимального

размера партии поставляемого сырья и материалов. Чем выше размер партии

поставки, тем ниже относительный размер текущих затрат по размещению заказа,

доставке товаров и их приемке. Однако высокий размер партии поставки определяет

высокий средний размер запаса — если закупать автомобильные запчасти один раз в

два месяца, то средний размер его запаса составит 30 дней, а если размер партии

поставки сократить вдвое, т. е. закупать автомобильные запчасти один раз в

месяц, то средний размер его запаса составит 15 дней (см. рис. 13.). В этих

условиях снизится размер текущих затрат по хранению запасов (обозначим этот вид

текущих затрат по обслуживанию запасов как ТЗ2).

40

20

0 60

20

10

0 30 60

Рис. 13. Зависимость между размером партии поставки и средним

размером запаса (в сумме)

Годовая потребность в определенном виде сырья, определяющая объем

его закупки, составляет 1000 тыс. руб. Средняя стоимость размещения одного

заказа составляет 12 тыс. руб., а средняя стоимость хранения единицы товара — 6

тыс. руб. Подставляя эти данные в Модель EOQ, получаем:

Оптимальный средний размер производственного запаса сырья составит

при этом:

ПЗ = 63,2 /2=31,6 тыс. руб.

При таких показателях среднего размера партии поставки и среднего

размера запаса сырья операционные затраты предприятия по обслуживанию запаса

будут минимальными.

2.2 Анализ динамики

показателей управления использованием оборотного капитала

Проведем анализ оборотных средств

предприятия

Аналитический баланс предприятия представлен в табл. 13.

Из таблицы видно, что внеоборотные активы составляют основную часть

баланса предприятия. Причем за анализируемый период их доля постепенно

понижается, а доля оборотных активов повысилась.

Основную часть внеоборотных активов составляют основные средства, но их доля постепенно понижается.

Основную часть оборотных активов составляют запасы предприятия их

доля составляла 26,1% в конце 2000 г, а к концу 2002 г.. она стала равна –

27,4%.

Основную часть обязательств составляют краткосрочные обязательства.

Таблица 13

|

АНАЛИТИЧЕСКИЙ БАЛАНС ПРЕДПРИЯТИЯ

|

|

АКТИВ

|

|

2000

|

2001

|

2002

|

|

Наименование

|

Код строки

|

состав, тыс. руб.

|

стуктура

|

состав, тыс. руб.

|

стуктура

|

Состав, тыс. руб.

|

стуктура

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

|

Нематериальные

активы

|

110

|

8

|

0,0%

|

365

|

0,3%

|

0

|

0,0%

|

|

Основные

средства

|

120

|

64667

|

61,1%

|

63577

|

60,4%

|

61066

|

57,9%

|

|

Незаверш.

строительство

|

130

|

8595

|

8,1%

|

8595

|

8,2%

|

8584

|

8,1%

|

|

Долгосрочные

фин. вложения

|

140

|

234

|

0,2%

|

205

|

0,2%

|

0

|

0,0%

|

|

ИТОГО ПО РАЗДЕЛУ I

|

190

|

73504

|

69,5%

|

72742

|

69,1%

|

69650

|

66,1%

|

|

|

|

|

|

|

|

|

|

|

Запасы

|

210

|

27655

|

26,1%

|

27682

|

26,3%

|

28883

|

27,4%

|

|

в т. ч. сырье, материалы…

|

211

|

6694

|

6,3%

|

4450

|

4,2%

|

6189

|

5,9%

|

|

НДС по

приобретенным ценностям

|

220

|

1901

|

1,8%

|

2814

|

2,7%

|

2417

|

2,3%

|

|

Дебиторская

задолженность (долгосрочная)

|

230

|

0

|

0,0%

|

0

|

0,0%

|

0

|

0,0%

|

|

Дебиторская

задолженность (краткосрочная)

|

240

|

2703

|

2,6%

|

1988

|

1,9%

|

4188

|

4,0%

|

|

Краткосрочные

финансовые вложения (ценные бумаги)

|

250

|

30

|

0,0%

|

30

|

0,0%

|

235

|

0,22%

|

|

Денежные

средства

|

260

|

4

|

0,0%

|

10

|

0,0%

|

13

|

0,0%

|

|

Прочие

оборотные средства

|

270

|

0

|

0,0%

|

0

|

0,0%

|

0

|

0,0%

|

|

ИТОГО ПО РАЗДЕЛУ II

|

290

|

32293

|

30,5%

|

32524

|

30,9%

|

35736

|

33,9%

|

|

БАЛАНС ПО АКТИВУ

|

300 (190+290)

|

105797

|

100,0%

|

105266

|

100,0%

|

105386

|

100,0%

|

|

ПАССИВ

|

|

|

|

|

|

|

|

|

III. КАПИТАЛ И РЕЗЕРВЫ

|

|

|

|

|

|

|

|

|

Уставный

капитал

|

410

|

99

|

0,1%

|

99

|

0,1%

|

99

|

0,1%

|

|

Добавочный

капитал

|

420

|

91023

|

86,0%

|

92257

|

87,6%

|

92257

|

87,5%

|

|

Резервный

капитал

|

430

|

0

|

0,0%

|

0

|

0,0%

|

0

|

0,0%

|

|

Фонд

социальной сферы

|

440

|

1236

|

1,2%

|

0

|

0,0%

|

0

|

0,0%

|

|

Целевые

финансирования и поступления

|

150

|

12

|

|

12

|

0,0%

|

12

|

0,0%

|

|

Непокрытый

убыток прошлых лет

|

465

|

-54454

|

-51,5%

|

-59482

|

-56,5%

|

-59482

|

-56,4%

|

|

Непокрытый

убыток отчетного года

|

475

|

0

|

0,0%

|

0

|

0,0%

|

-8135

|

-7,7%

|

|

ИТОГО ПО РАЗДЕЛУ III

|

490

|

37916

|

35,8%

|

32886

|

31,2%

|

24751

|

23,5%

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

590

|

0

|

0,0%

|

0

|

0,0%

|

0

|

0,0%

|

|

V. КРАТКОСРОЧНЫЕ ПАССИВЫ

|

|

|

|

|

|

|

|

|

Займы и

кредиты

|

610

|

378

|

0,4%

|

860

|

0,8%

|

286

|

0,3%

|

|

Кредиторская

задолженность

|

620

|

67337

|

63,6%

|

71286

|

67,7%

|

80048

|

76,0%

|

|

Прочие

обязательства краткосрочного свойства

|

630…660

|

166

|

0,2%

|

234

|

0,2%

|

301

|

0,3%

|

|

ИТОГО ПО РАЗДЕЛУ V

|

690

|

67881

|

64,2%

|

72380

|

68,8%

|

80635

|

76,5%

|

|

БАЛАНС ПО ПАССИВУ

|

700 (490+590+690)

|

105797

|

100%

|

105266

|

100%

|

105386

|

100%

|

Рис. Структура оборотных средств предприятия

Рис. Структура оборотных средств предприятия

Приведем вначале динамику показателей

рентабельности (см. рис.14).

Рис.14. Динамика показателей рентабельности

Из рис.14 видно, что коэффициент рентабельности оборотного капитала

за анализируемый период повысился равномерными темпами, что говорит о

положительных тенденция на предприятии с использованием оборотного капитала.

Теперь приведем динамику суммы собственных оборотных средств и

чистых оборотных активов

Рис.15. Динамика суммы собственных оборотных средств и чистых оборотных

активов.

Рис.15. Динамика суммы собственных оборотных средств и чистых оборотных

активов.

Сумма чистых оборотных активов за

анализируемый период повысилась, но незначительно, а сумма

собственных оборотных средств к сожалению еще больше понизилась.

ЗАКЛЮЧЕНИЕ

Целью написания данной

работы было выявлено теоретического и методологического исследования следующие

выводы.

В соответствии с поставленной

целью были решены следующие задачи:

В первой главе оборотные средства предприятия представляют собой

совокупность оборотных производственных фондов и фондов обращения. К оборотным

производственным фондам относятся: сырье, основные и вспомогательные материалы,

незаконченная производством продукция, топливо и другие предметы труда, которые

целиком потребляются в каждом производственном цикле и стоимость которых

переносится на изготовляемый продукт сразу полностью.

К фондам обращения относятся: готовая продукция на складе,

отгруженная продукция, денежные средства в расчетах.

Во второй главе ОАО “ Уралспецмонтаж”

заинтересовано в сокращении показателей период оборачиваемости запасов и Период

оборачиваемости кредиторской задолженности за анализируемый период значительно

сократились, однако необходимо их еще сократить, особенно показатель Период

оборачиваемости дебиторской задолженности с целью сокращения периода

оборачиваемости оборотных средств.

СПИСОК

ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

Нормативные документы.

1. О

первоочередных мерах по реализации государственной стратегии экономической

безопасности Российской Федерации: Постановление Правительства РФ от 27 декабря

1996 г. № 1569. // Собрание законодательства РФ. 1996. № 53. ст.1279

Учебники и статьи.

2. Абрютина

М.С., Грачев А.В., Анализ финансово-экономической деятельности предприятия.

Учебно-практическое пособие – М.: Дело и сервис, 1998. – 462.

3. Анализ

хозяйственной деятельности в промышленности: Учебник / Л.А. Богдановская,

Г.Г. Виноградов, О.Ф. Мигун и др.; под ред. В.И. Стражева. – Мн.: Высшая

школа, 1996. – 295.

4. Баканов

М.И. Шеремет А.Д. Теория экономического анализа М.: “Финансы и статистика”,

1997. – 341 с.

5. Бизнес

и безопасность. Толковый терминологический словарь. / Под ред. О.Г. Румянцева

М.: “Бек”, 1995., - 336 с.

6. Бланк

И.А. Финансовый менеджмент: Учеб. курс. – Киев: Ника-Центр Эльга, 1999. - 527.

7. Ван

Хорн Дж. К. Основы управления финансами.

М.: Финансы и статистика, 1996. - 321 с.

8. Балабонов

И. Т. Анализ и планирование финансов хозяйствующего субъекта. - М.: Финансы и

статистика, 1994. – 345 с.

9. Вартанов

А. С. Экономическая диагностика деятельности предприятия: организация и

методология. - М.: Финансы и статистика, 1991. – 253 с.

10.

Ван Хорн Дж.К. Основы управления финансами: Пер. с

англ./гл.ред.серии Соколов Я.В – М.: Финансы и статистика, 1996. – 215.

11.

Глухов В.В. Бахрамов Ю.М. Финансовый

менеджмент. Учебное пособие. – С.Пб., 1995. – 364.

12.

Грузинов В.П., Грибов В.Д. Экономика

предприятия. – М.: Финансы и статистика, 1998.- 285.

13.

Джон Ф. Маршалл, викул

К. Бансал Финансовая инженерия.- М.: ИНФРА-М, 1998.- 706.

14.

Донцова А.В., Никифорова И.А. Анализ бухгалтерской

отчетности – М.: Издательство “Дис”, 1998. – 294.

15.

Жандаров А.М., Петров А.А. Экономическая безопасность

России: определения, гипотезы, расчеты // Безопасность. 1994. № 3. С. 40-48.

16.

Ковалев В.В.

Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности –

М.: Финансы и статистика, 1998.-815.

17.

Ковалев И.А., Привалов В.П. Анализ финансов

предприятия – М.: Центр экономики и маркетинга, 1997. – 480.

18.

Меньшиков И.С. Финансовый анализ ценных бумаг: Курс

лекций. - М.: Финансы и Статистика, 1998. – 476.

19.

Наговицин А. Валютные аспекты экономической

безопасности России // Российский экономический журнал 1996. № 9. С. 36-42.

20.

Нечащев Е.В.

Анализ финансов предприятия в условиях рынка: Учебное пособие – М.: Высшая

школа, 1997. – 128.

21.

Основы предпринимательской деятельности (Экономическая

теория. Маркетинг. Финансовый менеджмент) /Под. ред. В.М. Власовой – М.:

Финансы и статистика, 1994. – 628.

22.

Патров В.В. Ковалев В.В. Как читать баланс –

М.: Финансы и статистика, 1993. – 362.

23.

Раицкий К.А. Экономика предприятия: учебник для ВУЗов –

М.: Информационно внедренческий центр “Маркетинг”, 1999. – 279.

24.

Райсберг Б.А. Современный экономический словарь –

М., 1997. –480.

25.

Финансовый менеджмент: теория и практика. / Под ред. С.

Стояновой - М.: "Перспектива", 2001. – 656.

26.

Финансовый менеджмент: Учебник для

вузов/Г.Б. Поляк, И.А. Акодис, Т.А. Краева и др.; Под ред. проф.

Г.Б. Поляка – М.: Финансы, ЮНИТИ, 1997. – 571.

27.

Шаламов И.В., Черевко А.С. Финансовая

устойчивость и эффективность предприятия – Челябинск, 1995. – 124.

28.

Шеремет А.Д. Сайфулин Р.С. Методика

финансового анализа – М.: ИНФРА-М, 1995. – 357.

29.

Экономика предприятия: Учебник для вузов/

Грузинов В.П. и др.; /под ред. проф. Грузинова В.П. – М.: Банки и

биржи, ЮНИТИ, 1998. - 222.

ПРИЛОЖЕНИЕ

БУХГАЛТЕРСКИЙ

БАЛАНС

|

|

Коды

|

|

Форма № 1 по ОКУД

|

|

|

на 1 января

2002 г..

|

Дата (год, месяц, число)

|

|

|

|

|

Организация: Открытое

акционерное общество " Уралспецмонтаж "

|

по ОКПО

|

|

|

Отрасль (вид деятельности): производство строительных кранов

|

по ОКОНХ

|

|

|

Организационно-правовая форма: ОАО

|

по КОПФ

|

|

|

Орган управления государственным имуществом:

|

по ОКПО

|

|

|

Единица измерения: тыс. руб.

|

по СОЕИ

|

|

|

Контрольная сумма

|

|

|

|

|

|

|

|

|

АКТИВ

|

Код стр.

|

На начало отчетного периода

|

На конец отчетного периода

|

|

1

|

2

|

3

|

4

|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

Нематериальные активы (04, 05)

|

110

|

8

|

|

|

Организационные расходы

|

111

|

8

|

|

|

патенты, лицензии, товарные знаки (знаки

обслуживания), иные аналогичные с перечисленными права и активы

|

112

|

|

|

|

Основные средства (01, 02, 03)

|

120

|

64667

|

63577

|

|

Земельные участки и объекты природопользования

|

121

|

|

|

|

здания, сооружения, машины и оборудование

|

122

|

64667

|

63577

|

|

Незавершенное строительство (07, 08, 61)

|

130

|

8595

|

8595

|

|

Долгосрочные финансовые вложения (06,82)

|

140

|

234

|

205

|

|

Инвестиции в дочерние общества

|

141

|

|

|

|

Инвестиции в зависимые общества

|

142

|

|

|

|

инвестиции в другие организации

|

143

|

|

|

|

займы, предоставленные организациям на срок более 12

месяцев

|

144

|

|

|

|

прочие долгосрочные финансовые вложения

|

145

|

234

|

205

|

|

Прочие внеоборотные активы

|

150

|

|

|

|

ИТОГО по разделу I

|

190

|

73504

|

72742

|

|

II. ОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

Запасы

|

210

|

27655

|

27682

|

|

сырье, материалы и другие аналогичные ценности (10,

15, 16)

|

211

|

6694

|

4450

|

|

животные на выращивании и откорме (11)

|

212

|

|

|

|

малоценные и быстроизнашивающиеся предметы (12, 13,

16)

|

213

|

4670

|

7465

|

|

затраты в незавершенном производстве (издержках

обращения) (20, 21, 23, 29, 30, 36, 44)

|

214

|

13695

|

12633

|

|

готовая продукция и товары для перепродажи (40, 41)

|

215

|

2364

|

3117

|

|

товары отгруженные (45)

|

216

|

232

|

17

|

|

расходы будущих периодов (31)

|

217

|

|

|

|

прочие запасы и затраты

|

218

|

|

|

|

Налог на добавленную стоимость по приобретенным

ценностям (19)

|

220

|

1901

|

2814

|

|

Дебиторская задолженность (платежи по которой

ожидаются более чем через 12 месяцев после отчетной даты)

|

230

|

|

|

|

покупатели и заказчики (62, 76, 82)

|

231

|

|

|

|

векселя к получению (62)

|

232

|

|

|

|

задолженность дочерних и зависимых обществ (78)

|

233

|

|

|

|

авансы выданные (61)

|

234

|

|

|

|

прочие дебиторы

|

235

|

|

|

|

Дебиторская задолженность (платежи по которой

ожидаются в течение 12 месяцев после отчетной даты)

|

240

|

2703

|

1988

|

|

покупатели и заказчики (62, 76, 82)

|

241

|

2239

|

1637

|

|

векселя к получению (62)

|

242

|

|

|

|

задолженность дочерних и зависимых обществ (78)

|

243

|

|

|

|

задолженность участников (учредителей) по взносам в

уставный капитал (75)

|

244

|

|

|

|

авансы выданные (61)

|

245

|

151

|

146

|

|

прочие дебиторы

|

246

|

313

|

205

|

|

Краткосрочные финансовые вложения (56,58,82)

|

250

|

30

|

30

|

|

инвестиции в зависимые общества

|

251

|

30

|

|

|

собственные акции, выкупленные у акционеров

|

252

|

|

30

|

|

прочие краткосрочные финансовые вложения

|

253

|

|

|

|

Денежные средства

|

260

|

4

|

10

|

|

касса (50)

|

261

|

4

|

10

|

|

расчетные счета (51)

|

262

|

|

|

|

валютные счета (52)

|

263

|

|

|

|

прочие денежные средства (55, 56, 57)

|

264

|

|

|

|

Прочие оборотные активы

|

270

|

|

|

|

ИТОГО по разделу II

|

290

|

32293

|

32524

|

|

БАЛАНС (сумма строк 190 + 290)

|

300

|

105797

|

105266

|

|

ПАССИВ

|

Код стр.

|

На начало отчетного периода

|

На конец отчетного периода

|

|

1

|

2

|

3

|

4

|

|

IV. КАПИТАЛ И РЕЗЕРВЫ

|

|

|

|

|

Уставный капитал (85)

|

410

|

99

|

99

|

|

Добавочный капитал (87)

|

420

|

91023

|

91023

|

|

Резервный капитал (86)

|

430

|

|

|

|

резервные фонды, образованные в соответствии с

законодательством

|

431

|

|

|

|

резервы, образованные в соответствии с

учредительными документами

|

432

|

|

|

|

Фонды накопления (88)

|

440

|

1236

|

1236

|

|

Фонд социальной сферы (88)

|

450

|

12

|

12

|

|

Целевые финансирование и поступления (96)

|

460

|

|

|

|

Непокрытый убыток прошлых лет (88)

|

465

|

(54454)

|

(54454)

|

|

Нераспределенная прибыль прошлых лет (88)

|

470

|

|

|

|

Непокрытый убыток отчетного года

|

475

|

|

(5028)

|

|

Нераспределенная прибыль отчетного года

|

480

|

|

|

|

ИТОГО по разделу IV

|

490

|

37916

|

32886

|

|

V. ДОЛГОСРОЧНЫЕ ПАССИВЫ

|

|

|

|

|

Заемные средства (92, 95)

|

510

|

|

|

|

кредиты банков, подлежащие погашению более чем через

12 месяцев после отчетной даты

|

511

|

|

|

|

прочие займы, подлежащие погашению более чем через

12 месяцев после отчетной даты

|

512

|

|

|

|

Прочие долгосрочные пассивы

|

520

|

|

|

|

ИТОГО по разделу V

|

590

|

|

|

|

VI. КРАТКОСРОЧНЫЕ ПАССИВЫ

|

|

|

|

|

Заемные средства (90, 94)

|

610

|

378

|

860

|

|

кредиты банков

|

611

|

260

|

175

|

|

прочие займы

|

612

|

118

|

685

|

|

Кредиторская задолженность

|

620

|

67337

|

71286

|

|

поставщики и подрядчики (60, 76)

|

621

|

23548

|

24892

|

|

векселя к уплате (60)

|

622

|

|

|

|

задолженность перед дочерними и зависимыми

обществами (78)

|

623

|

|

|

|

по оплате труда (70)

|

624

|

3679

|

2389

|

|

по социальному страхованию и обеспечению (69)

|

625

|

26326

|

29613

|

|

задолженность перед бюджетом (68)

|

626

|

9996

|

12157

|

|

авансы полученные (64)

|

627

|

162

|

162

|

|

прочие кредиторы

|

628

|

3526

|

2073

|

|

Расчеты по дивидендам (75)

|

630

|

7

|

7

|

|

Доходы будущих периодов (83)

|

640

|

|

|

|

Фонды потребления (88)

|

650

|

80

|

148

|

|

Резервы предстоящих расходов и платежей (89)

|

660

|

79

|

79

|

|

Прочие краткосрочные пассивы

|

670

|

|

|

|

ИТОГО по разделу VI

|

690

|

67881

|

72380

|

|

БАЛАНС (сумма строк 490 + 590 + 690)

|

699

|

105797

|

105266

|

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

|

|

Коды

|

|

Форма № 1 по ОКУД

|

|

|

на 1 января

2002 г..

|

Дата (год, месяц, число)

|

|

|

|

|

Организация: Открытое

акционерное общество " Уралспецмонтаж "

|

по ОКПО

|

|

|

Отрасль (вид деятельности): производство строительных кранов

|

по ОКОНХ

|

|

|

Организационно-правовая форма: ОАО

|

по КОПФ

|

|

|

Орган управления государственным имуществом:

|

по ОКПО

|

|

|

Единица измерения: тыс. руб.

|

по СОЕИ

|

|

|

Контрольная сумма

|

|

|

Наименование показателя

|

Код стр.

|

За отчетный период

|

За аналогичный период предыдущего года

|

|

1

|

2

|

3

|

4

|

|

I. Доходы и расходы по

обычным видам деятельности

|

|

|

|

|

Выручка (нетто) от продажи товаров, продукции,

работ, услуг (за минусом налога на добавленную стоимость, акцизов и

аналогичных обязательных платежей)

|

010

|

47635

|

26425

|

|

Себестоимость проданных товаров, продукции, работ,

услуг

|

020

|

50888

|

31829

|

|

Валовая прибыль

|

029

|

(3253)

|

213

|

|

Коммерческие расходы

|

030

|

384

|

|

|

Управленческие расходы

|

040

|

|

|

|

Прибыль (убыток) от продаж (строки (010 - 020 - 030 -

040))

|

050

|

(3637)

|

(5617)

|

|

II. Операционные доходы и

расходы

|

|

|

|

|

Проценты к получению

|

060

|

|

|

|

Проценты к уплате

|

070

|

|

|

|

Доходы от участия в других организациях

|

080

|

|

|

|

Прочие операционные доходы

|

090

|

1503

|

1583

|

|

Прочие операционные расходы

|

100

|

|

8

|

|

III. Внереализационные

доходы и расходы

|

|

|

|

|

Внереализационные доходы

|

120

|

(130)

|

1395

|

|

Внереализационные расходы

|

130

|

2302

|

1805

|

|

Прибыль (убыток) до налогообложения (строки 050 +

060 - 070 + 080 + 090 - 100 + 120 - 130)

|

140

|

(4566)

|

(4452)

|

|

Налог на прибыль и иные аналогичные обязательные

платежи

|

150

|

462

|

1440

|

|

Прибыль (убыток) от обычной деятельности

|

160

|