|

Анализ эффективности

использования ОС

|

1. анализ движения ОС;

2. анализ показателей эффективности использования ОС;

3. анализ использования времени работы оборудования;

4. интегральная оценка использования оборудования;

|

Содержание

Введение

1. Краткая характеристика предприятия

1.1

Организационно-правовая структура

1.2

Продукт

деятельности, специализация

1.3

Анализ основных

экономических показателей

1.4

Краткий

финансовый анализ

2.

Учет основных средств на предприятии

2.1

Теоретические

основы

2.2

Анализ

сложившегося учета практики и критики учета изменений

2.3

Рекомендации

3.

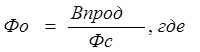

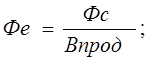

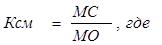

Анализ эффективности использования основных средств

3.1

Расчет и оценка

показателей

3.2

Расчет и оценка

показателей эк-х эффективност.

3.3

Пути

совершенствования

Заключение

Список литературы

Приложение

Введение

Стоимость основных средств часто составляет

существенную часть общей стоимости имущества организации, а ввиду долгосрочного

их использования в деятельности организации основные средства в течение

длительного периода времени оказывают влияние на финансовые результаты деятельности.

Эффективность использования ос влияет на капитал любого

хозяйствующего субъекта. - дописать это

предложение из лекций Рапенкова

В настоящей работе достаточно подробно говорится о сущности основных

средств, приводится их

классификация описаны порядок и способ оценки, учет их

наличие и движение. В свете современных подходов рассматривается учет

амортизации основных средств, производится анализ нормативных актов по

бухгалтерскому учету основных средств. Ввиду того, что налоговый аспект учета

основных средств безусловно играет значительную роль для организации, проанализирован также порядок

налогообложения операций с основными средствами.

При выборе темы дипломной работы я остановилась на основных средствах

по нескольким причинам: Во - первых потому что, основные средства есть почти у

каждой организации. Их учет не простая задача. Особенно теперь, когда

бухгалтеру приходится разбираться с

нормативно - законодательными актами и противоречивыми указаниями в действующих документах и особенно в главе 25 НК РФ. Во -

вторых, этот раздел бухгалтерского учета очень широк и охватывает массу информации, с которыми я получила

возможность ознакомиться.

Цель работы:

1.Изучить теоретический материал, действующие в настоящее

время нормативные акты в сфере учета основных средств, быть в курсе последних

изменений законодательства.

2.Проанализировать деятельность действующего предприятия

в данной области бухгалтерского учета, пользуясь первичными документами

бухгалтерии. Особенно важным при анализе предприятия является:

- амортизация, так как накопленный за время эксплуатации доход

представляет собой отложенный источник

для приобретения новых основных средств;

- организация учета поступления и

движения основных средств предприятия;

-бухгалтерский и налоговый учет, рассмотрение взаимосвязанных бухгалтерских, налоговых и правовых последствий тех или иных

действий, которое поможет избежать многих ошибок чреватых конфликтами с налоговыми органами и

проблемами при ведении бухгалтерского учета.

3. Выдвинуть предложения по совершенствованию бухгалтерского учета

основных средств.

Объект исследования – ОАО «Гарант» -

компания, являющаяся зарегистрированным юридическим лицом Российской федерации,

имеющая самостоятельный баланс и занимающаяся производственной деятельностью.

1.

Краткая характеристика предприятия ОАО «Гарант»

Открытое

акционерное общество «Гарант», образовано в соответствии с Федеральным законом

«Об акционерных обществах», Гражданским кодексом Российской Федерации,

законодательством о приватизации и иным действующим законодательством.

Учредителем

ОАО «Гарант» является Государственный комитет Удмуртской Республики по

управлению государственным имуществом. Организация является юридическим лицом и

свою деятельность организует на основании настоящего Устава и действующего

законодательства Российской Федерации.

Полное

официальное наименование Организации на русском языке: Открытое акционерное

общество «Гарант». Сокращенное официальное наименование Общества на русском

языке: ОАО «Гарант». Наименование на английском языке: OPEN-ENDED JOENT-STOCK COMPANY

«GARANT».

Организация

вправе в установленном порядке открывать расчетный, валютный и другие

банковские счета на территории Российской Федерации и за ее пределами. ОАО

«Гарант» имеет круглую печать, содержащую его полное наименование на русском

языке и указание на место его нахождения, а также сокращенное наименование

организации на английском языке. Организация имеет штампы и бланки со своим

наименованием, собственную эмблему и другие средства визуальной идентификации.

Место

нахождения организации: 426075, Российская Федерация, Удмуртская Республика, г.

Ижевск, ул. Ленина, 146. По данному адресу располагается исполнительный орган

организации - Генеральный директор.

Целью

деятельности ОАО «Гарант» является расширение рынка товаров и услуг, а также

извлечение прибыли.

Предметом

деятельности организации является:

-

техническое обслуживание и ремонт бытовой

радиоэлектронной аппаратуры;

-

техническое обслуживание систем коллективного приема

телевидения и телевизионных антенн индивидуального пользования;

-

монтаж и эксплуатация систем кабельного и эфирного

телевидения, оказание бытовых и других платных услуг физическим и юридическим

лицам;

-

розничная, оптовая, мелкооптовая, комиссионная торговля

товарами народного потребления и продукцией производственно-технического

назначения;

-

организация общественного питания;

-

торговля ювелирными изделиями из драгоценных металлов и

драгоценных камней, в том числе комиссионная торговля;

-

оптовая, розничная, комиссионная торговля авто и

мототранспортом;

-

организация торговли полиграфической продукции;

-

ремонт и техническое обслуживание авто и

мототранспорта;

-

торгово-посредническая деятельность;

-

оказание консультационных услуг;

-

монтаж и сервисное обслуживание систем оповещения;

-

автотюнинг;

-

организация и проведение выставок, аукционов,

конкурсов, лотерей;

-

внешнеэкономическая деятельность;

-

сдача помещений в аренду;

-

любая другая деятельность не запрещенная действующим

законодательством.

Деятельность

организации не ограничивается вышеназванными видами. ОАО «Гарант» может иметь

гражданские права и нести гражданские обязанности, необходимые для

осуществления любых видов деятельности, не запрещенных действующим

законодательством и Уставом организации.

2.1

Теоретические основы основных средств

Под основными средствами, в соответствии с

ПБУ 6/01[1] «Учет

основных средств», понимаются активы, которые организация не предполагает

перепродавать, которые способны приносить организации экономические выгоды и

используются организацией для производства продукции, выполнения работ,

оказания услуг либо для управленческих нужд в течение срока («срока полезного

использования»), превышающего 12 месяцев или обычный операционный цикл, если он

превышает 12 месяцев.

Для принятия к

бухгалтерскому учету активов в качестве основных средств необходимо

единовременное выполнение следующих условий:

1) использование в

производстве продукции, при выполнении работ или оказании услуг либо для

управленческих нужд организаций;

2) использование в течение

длительного времени, т. е. срока полезного использования, продолжительностью

свыше 12 месяцев или обычного операционного цикла, если он превышает 12

месяцев;

3) организацией не

предполагается последующая перепродажа данных активов;

4) способность приносить

организации экономические выгоды (доход) в будущем (п. 4 ПБУ 6/01).

К основным

средствам относятся: здания, сооружения, передаточные устройства, рабочие и

силовые машины и оборудование, измерительные и регулирующие приборы и

устройства, вычислительная техника, транспортные средства, инструмент,

производственный и хозяйственный инвентарь и принадлежности; рабочий,

продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные

дороги и прочие соответствующие объекты.

В составе

основных средств учитываются также: земельные участки; объекты

природопользования (вода, недра и другие природные ресурсы); капитальные

вложения на коренное улучшение земель (осушительные, оросительные и другие

мелиоративные работы); капитальные вложения в арендованные объекты основных

средств, если в соответствии с заключенным договором аренды эти капитальные

вложения являются собственностью арендатора.

К основным

средствам не относятся: машины, оборудование и другие предметы, числящиеся как готовые

изделия на складах организаций-изготовителей, как товары - на складах

организаций, осуществляющих торговую деятельность; предметы, сданные в монтаж

или подлежащие монтажу, находящиеся в пути; финансовые вложения (то есть инвестиции в ценные бумаги, в

уставные капиталы других организаций, а также предоставленные другим

организациям займы) и незавершенные капитальные вложения (то есть объекты, не

введенные в эксплуатацию актами приемки-передачи и иными необходимыми в

соответствии с законодательством документами, включая документы о

государственной регистрации недвижимости).

Бухгалтерский

учет основных средств ведется в целях:

1) формирования фактических

затрат, связанных с принятием активов в качестве основных средств к

бухгалтерскому учету;

2) правильного оформления

документов и своевременного отражения поступления основных средств, их

внутреннего перемещения и выбытия;

3) достоверного определения

результатов от продажи и прочего выбытия основных средств;

4) определения фактических

затрат, связанных с содержанием основных средств (технический осмотр,

поддержание в рабочем состоянии и другое);

5) обеспечения контроля за

сохранностью основных средств, принятых к бухгалтерскому учету;

6) проведения анализа

использования основных средств;

7) получения информации об

основных средствах, необходимой для раскрытия в бухгалтерской отчетности.

Основными

нормативными документами, регламентирующими порядок бухгалтерского учета основных средств, операций по учету основных средств является:

1. Гражданский кодекс Российской Федерации.

2. Налоговый кодекс Российской Федерации, части

1 и 2.

3. Закон РФ «О бухгалтерском учете» № 129-ФЗ от

21 ноября 1996 г. с изменениями и дополнениями.

4. «Учетная политика организации» ПБУ 1/98

(утверждено Приказом МФ РФ № 604 от 9 декабря 1998 г.).

5.

ПБУ «Учет

основных средств» ПБУ 6/01 (Приказ

Минфина РФ от 12 декабря 2005 г. N 147н "О внесении изменений в

Положение по бухгалтерскому учету ")

6. Методические рекомендации по инвентаризации

имущества и финансовых обязательств (утверждено Приказом МФ РФ от 13 июня 1995

г. № 49).

7. Постановление Госкомстата РФ от 21.10.1998 г.

№ 100 (в редакции от 12.09.2003 г.) «Об утверждении инструкций по заполнению

форм федерального государственного статистического наблюдения по

строительству».

8. Постановление Госкомстата СССР от 28 декабря

1989 г. № 241 «Об утверждении типовых форм учета основных средств» (в редакции

Постановления Госкомстата от 21.01.03 № 7 «Об утверждении унифицированной

первичной документации» и Постановления Госкомстата России от 30 октября 1997

г. № 71е ).

9. Приказ МФ РФ от 13.10.2003 № 91н «Об

утверждении методических указаний по бухгалтерскому учету основных средств».

10.

Постановление

Правительства РФ от 01.01.2002 №1 (в редакции от 08.08.2003г.) «О классификации

основных средств, включаемых в амортизационные группы».

11.

План

счетов БУ финансово-хозяйственной деятельности и инструкция по его применению

(утверждено Приказом МФ РФ от 29.07.1998 г. № 34н (в редакции от 07.05.2003

г.)).

12.

Приказ

МФ РФ от 29.07.1998 г. № 34н (в редакции от 24.03.2000 г.) «Об утверждении

положения по ведению БУ и бухгалтерской отчетности в РФ».

13.

«Общероссийский

классификатор основных средств» - ОК 013-94 (утвержден Постановлением

Госстандарта РФ от 26.12.1994 г. № 359) (дата введения 01.01.1996 г.).

14.

«Положение

по БУ долгосрочных инвестиций» (утверждено Письмом МФ РФ от 30.12.1993 г. №

160).

15.

Письмо МФ РФ от 29.10.1993 г. № 118 (в

редакции от 03.04.1996 г.) «Об отражении в БУ отдельных операций в

жилищно-коммунальном хозяйстве».

16.

«Учетная политика организации" ПБУ

1/98 (утв. приказом Минфина РФ от 9 декабря 1998 г. N 60н) (с

изменениями от 30 декабря 1999 г.)

17.

ПБУ 4/99

«Бухгалтерская отчетность организации» (утверждено Приказом МФ РФ № 43н от 6

июля 1999 г.).

А теперь расположу данные нормативные акты по

четырем уровням, которые обыкновенно используются в бухгалтерской практике: 1.

- Федеральный законодательный уровень – все законодательные акты, относящиеся к

данному направлению, 2. - ПБУ и План счетов с инструкцией, 3. - Акты, к которым

чаще всего относятся всевозможные приказы, инструкции и т.д. и 4. - Внутренние

документы фирмы.

Законодательное

регулирование учета основных средств

Таблица №

|

Уровень

|

№ из списка

|

Краткая характеристика

(что регулируется данным документом)

|

|

I

|

1

|

Договоры, сделки с основными средствами, количество внесения основных

средств в уставной капитал определенного вида юридического лица, передача в

качестве наследства основных средств и т.д.

|

|

2

|

Начисление и уплата в бюджет налога на имущество, налога на прибыль и

других налогов.

|

|

3

|

Регистры, оценка основных средств, бухгалтерская отчетность и другие

общие вопросы бухгалтерского учета основных средств.

|

|

10

|

Перечисление основных средств, относящихся к определенным

амортизационным группам.

|

|

II

|

4

|

Формирование учетной политики, раскрытие учетной политики, изменение

учетной политики.

|

|

5

|

Оценка основных средств, амортизация основных средств, восстановление

основных средств, выбытие основных средств, раскрытие информации в

бухгалтерской отчетности.

|

|

11

|

Корреспонденция счетов 01 и 02, а также забалансовых

счетов, связанных с отражением в учете основных средств и др.

|

|

14

|

Организация учета долгосрочных инвестиций, учет затрат по

строительству объектов, учет приобретения основных средств, земельных

участков, объектов природопользования и т.д.

|

|

17

|

Состав бухгалтерской отчетности и общие требования к ней, содержание

отдельных форм и т. д.

|

|

III

|

6

|

Общие правила проведения инвентаризации основных средств.

|

|

7

|

Инструкции по заполнению форм федерального государственного

статистического наблюдения по строительству объектов, включаемых в

федеральные целевые программы

|

|

8

|

Типовые формы учета основных средств: ОС-1, ОС-1а, ОС-1б, ОС-2, ОС-3,

ОС-4 и т.д.

|

|

9

|

Первоначальная оценка основных средств последующая оценка основных

средств, амортизация основных средств, содержание и восстановление основных

средств

|

|

12

|

Состав бухгалтерской отчетности и бухгалтерского учета основных средствия к ним.

|

|

13

|

О присуждении Общероссийским Классификатором Основных Фондов (ОКОФ), расшифровка отнесения к

сооружениям, машинам и т.д.

|

|

15

|

Отдельные виды основных средств (общежития, гостиницы и т.д.).

|

|

IV

|

16

|

На самом предприятии: оценка основных средств, начисления

амортизации, структура аналитических счетов, наименование названий основных

средств

|

ДОКУМЕНТАЛЬНОЕ

ОФОРМЛЕНИЕ И АНАЛИТИЧЕСКИЙ УЧЕТ

Документы

по учету движения основных средств

и доходных вложений в материальные ценности

Аналитический

учет по счету 01 "Основные средства" ведется по отдельным инвентарным

объектам основных средств. При этом построение аналитического учета должно

обеспечить возможность получения данных о наличии и движении основных средств,

необходимых для составления бухгалтерской отчетности (по видам, местам

нахождения и т.д.).

Аналитический

учет по счету 03 "Доходные вложения в материальные ценности" ведется

по видам материальных ценностей, арендаторам и отдельным объектам материальных

ценностей.

Для учета

основных средств используются следующие формы (утверждены постановлением

Госкомстата России от 21.01.2003 N 7):

- форма N ОС-1 "Акт о

приеме-передаче объекта основных средств (кроме зданий, сооружений)".

Применяется для оформления поступления, выбытия основных средств. Акт

составляется на каждый объект, передается в бухгалтерию и служит основанием для

записей в инвентарные карточки учета основных средств;

- форма N ОС-1а "Акт о

приеме-передаче здания (сооружения)". Применяется при приеме-передаче

зданий и сооружений;

- форма N ОС-1б "Акт о

приеме-передаче групп объектов основных средств (кроме зданий,

сооружений)". Эта форма применяется при одновременном приеме-передаче

группы однородных основных средств;

- форма N ОС-2 "Накладная на

внутреннее перемещение основных средств". Применяется для оформления

внутреннего перемещения основных средств, выписывается в двух экземплярах и

служит основанием для соответствующих записей в инвентарной карточке;

- форма N ОС-3 "Акт о

приеме-передаче отремонтированных, реконструированных и модернизированных

объектов основных средств". Применяется для оформления приема-сдачи

объектов основных средств из капитального ремонта, реконструкции и

модернизации;

- форма N ОС-4 "Акт о

списании объекта основных средств (кроме автотранспортных средств)".

Применяется для оформления и учета списания объектов, пришедших в негодность

(кроме автотранспорта). В акте отражаются затраты по ликвидации основных

средств и стоимость материальных ценностей, полученных в результате выбытия;

- форма N ОС-4а "Акт о

списании автотранспортных средств". Применяется для оформления и учета

списания пришедших в негодность автотранспортных средств;

- форма N ОС-4б "Акт о

списании групп объектов основных средств (кроме автотранспортных

средств)";

- форма N ОС-6 "Инвентарная

карточка учета объекта основных средств". Инвентарная карточка открывается

на каждый объект на основании формы N ОС-1 или ОС-1а и технической документации

на данный объект;

- форма N ОС-6а "Инвентарная

карточка группового учета объектов основных средств". Применяется при

групповом учете однотипных объектов основных средств;

- форма N ОС-6б "Инвентарная

книга учета объектов основных средств". Применяется малыми предприятиями

при небольшом количестве основных средств.

Все эти

первичные документы предназначены, прежде всего, для отражения движения

основных средств в целях бухгалтерского учета. Поэтому при выявленных различиях

в бухгалтерском и налоговом учете основных средств необходимо отражать различия

одним из следующих способов:

1) в бухгалтерских справках;

2) дополнять

первичные формы по учету основных средств графами (строками), в которых будут

отражаться показатели, необходимые для расчета налога на прибыль.

Документ

- письменное свидетельство, доказательство факта совершения хозяйственной

операции или права на ее совершение.

Документооборот

- Движение документов между их составителями и исполнителями по информационным

технологическим цепочкам, дающее возможность проинформировать всех

заинтересованных лиц, довести до них принятые решения, осуществлять учет и

контроль.

Документация учета основных средств

Таблица №

|

Понятие, объект, хозяйственная операция

|

Источник

|

Содержание

|

|

Аналитический и синтетический

учет

|

5, счет 01,

8, р. 1, п.

12

|

Аналитический

и синтетический учет основных средств организуется на основе регистров

бухгалтерского, рекомендуемых Минфином России или разработанных

министерствами, ведомствами и организациями при соблюдении общих

методологических принципов бухгалтерского учета.

|

|

Безвозмездная передача и

обмен: бухгалтерский учет

|

8, р. 6, п,

99

|

Безвозмездная

передача объектов основных средств, осуществляемая по договору дарения, и

передача организацией основных средств в собственность другого юридического

или физического лица в обмен на другой товар, совершаемая по договору мены,

оформляется актом (накладной) приемки-передачи основных средств (форма №

ОС-1).

На

основании акта бухгалтерская служба организации производит соответствующую

запись в инвентарной карточке переданного объекта и прилагает указанную

карточку к акту (накладной) приемки-передачи основных средств. Об изъятии

карточки на выбывший объект делается отметка в документе, открываемом по

местонахождению объекта (инвентарной книге). Списание стоимости указанный основных средств производится на

основании акта (накладной)приемки-передачи с приложением договора дарения и

письменного сообщения (авизо) принимающей организации о принятии к

бухгалтерскому учету этого объекта или договора мены.

|

|

Внутреннее

перемещение основных средств

|

8, р. 2, пп. 40, 41, р. 6,

п. 100

|

Перемещение объектов основных

средств между структурными подразделениями организации оформляется актом

(накладной) приемки-передачи основных средств (форма № ОС-1).

|

|

Возврат арендуемого

имущества

|

8, р. 2, пп. 40, п. 41, р. 6, п. 100

|

Возврат

арендуемого объекта основных средств арендодателю оформляется актом

(накладной) приемки-передачи основных средств (форма № ОС-1), на основании

которого бухгалтерская служба арендатора снимает возвращенный объект с

забалансового учета.

|

|

Поступление

оборудования

|

8, р. 2, п. 43

|

Оборудование,

не требующее монтажа (транспортные передвижные средства, свободно стоящие

станки, строительные механизмы и др.), а также оборудование, требующее

монтажа, но предназначенное для запаса, принимается к бухгалтерскому учету на

основании утвержденного руководителем акта о приемке оборудования (форма № ОС

-14).

|

|

Поступление основных

средств

|

8, р.

2, пп. 40, 41, р. 6,

п. 100

|

Принятие

объектов основных средств к бухгалтерскому учету осуществляется на основании

утвержденного руководителем организации акта (накладной) приемки-передачи

основных средств, который составляется на каждый отдельный инвентарный

объект.

Общим

актом (накладной) приемки-передачи основных средств может оформляться

принятие к бухгалтерскому учету однотипных объектов одинаковой стоимости и

принимаемых бухгалтерской службой к учету одновременно.

Один

из экземпляров указанного акта, утвержденный руководителем организации,

вместе с технической документацией передается в бухгалтерскую службу

организации, которая согласно этим документам открывает соответствующую

инвентарную карточку или делает отметку о выбытии объекта в инвентарной

карточке.

Техническая

документация, относящаяся к данному инвентарному объекту, может передаваться

по месту эксплуатации объекта с соответствующей отметкой в инвентарной

карточке

|

|

Приемка работ по договору

строительного подряда

|

1, ст. 753,

п. 4

|

Сдача результата

работ подрядчиком и

приемка его заказчиком оформляются актом, подписаны обеими сторонами.

При отказе одной из сторон

от подписания акта в нем

делается отметка об этом, и акт подписывается другой стороной.

Односторонний акт

сдачи или приемки результата работ

может быть признан судом недействительным лишь

в случае, если мотивы

отказа от подписания

акта признаны им обоснованными.

|

|

Ремонт, реконструкция,

модернизация объектов основных средств

|

8, р.

2, пп. 42, 44, р. 4, п .76

|

Приемка законченных работ по достройке, дооборудованию, реконструкции оформляется актом приемки-сдачи отремонтированных, реконструируемых и модернизированных объектов (форма № ОС-3).

По акту приемки-сдачи

отремонтированных, реконструируемых

и модернизированных

объектов, увеличивающих первоначальную стоимость

объекта в результате его ремонта, реконструкции

или модернизации, производятся

соответствующие записи в

прежней инвентарной карточке, на которой он

был учтен. Если

отражение всех изменений

в указанной инвентарной карточке затруднено, открывается

новая инвентарная карточка (с

сохранением ранее присвоенного номера) с отражением показателей, характеризующих дооборудованный или

реконструируемый объект.

Приемка

объектов по окончании капитального ремонта

производится по акту приемки-сдачи отремонтированных, реконструируемых и

модернизированных объектов (форма № ОС-3). При этом должен

осуществляться контроль за

правильным выполнением объема работ.

В

целях контроля за

своевременным получением основных средств из

ремонта инвентарные

карточки в картотеке переставляются в

группу "Основные

средства в ремонте". При

поступлении основных средств из ремонта производится соответствующее

перемещение инвентарных карточек

|

|

Списание

основных средств

|

8, р.

6, пп. 95, 97

|

Результаты принятого комиссией

решения оформляются актом на

списание основных средств (форма

№ ОС-4) или актом на списание автотранспортных средств

(форма № ОС – 4а) с указанием

данных, характеризующих объект (дата

принятия объекта к бухгалтерскому учету,

год изготовления или постройки, время

ввода в эксплуатацию, срок

полезного использования, первоначальная стоимость и

сумма начисленной амортизации по данным бухгалтерского

учета, проведенные ремонты, причины выбытия с обоснованием причин нецелесообразности использования и невозможности восстановления, состояние основных

частей, деталей, узлов, конструктивных элементов).

Акт утверждается руководителем

организации.

На

основании оформленных актов на списание основных

средств или на списание

автотранспортных средств,

переданных бухгалтерской службе организации, в

инвентарной карточке

инвентарной книге) производится отметка о

выбытии объекта. Соответствующие записи о

выбытии объекта основных средств производятся в

документе, открываемом по месту его нахождения.

Инвентарные карточки

по выбывшим объектам основных

средств хранятся в

течение срока, определяемого руководителем

организации

|

Инвентаризация, переоценка

основных средств

Для проведения инвентаризации создается постоянно действующая

инвентаризационная комиссия на предприятии ОАО «Гарант».

Персональный

состав постоянно действующей и рабочей инвентаризационной комиссии утверждается

приказом исполнительного директора территориального фонда.

Инвентаризация

основных средств производится ежегодно, как правило, по состоянию на 01 ноября.

Одновременно с

инвентаризацией собственных средств проверяются основные средства, находящиеся

на ответственном хранении и арендованные. По указанным объектам составляется

отдельная опись, в которой дается ссылка на документы, подтверждающие принятие

этих объектов на ответственное хранение или в аренду.

Основными

целями инвентаризации являются:

- выявление фактического наличия

имущества;

- сопоставление фактического

наличия имущества с данными бухгалтерского учета;

- проверка полноты отражения в

учете движения основных средств.

Проведение

инвентаризаций обязательно:

- при смене

материально-ответственных лиц (на день приемки-сдачи дел);

- при установлении фактов

хищения, злоупотреблений, при порче материальных ценностей;

- в случае стихийных бедствий,

пожара, аварий или других чрезвычайных ситуаций, вызванных экстремальными

условиями;

- при ликвидации (реорганизации)

территориального фонда;

- и в других случаях,

предусматриваемых законодательством Российской Федерации.

К началу

проведения инвентаризации должны быть подготовлены:

а) инвентарные карточки,

инвентарные книги, описи и другие регистры аналитического учета;

б) технические паспорта или

другая техническая документация;

в) документы на основные

средства, сданные или принятые в аренду и на хранение.

При обнаружении расхождений и

неточностей в регистрах бухгалтерского учета или технической документации

необходимо внести соответствующие исправления и уточнения.

При

инвентаризации основных средств комиссия производит осмотр объектов и заносит в

описи полное их наименование, назначение, инвентарные номера и основные

технические или эксплуатационные показатели.

При инвентаризации зданий,

сооружений и другой недвижимости комиссия проверяет правовое оформление

указанных объектов.

При выявлении

объектов, не принятых на учет, а также объектов, по которым в регистрах

бухгалтерского учета отсутствуют или неправильные данные, характеризующие их,

комиссия должна включить в опись правильные сведения и технические показатели

по этим объектам. Например: по зданиям - указать их назначение, основные

материалы, из которых они построены, объем (по наружному или внутреннему

обмеру), площадь (общая полезная площадь), число этажей (без подвалов и

полуподвалов), год постройки и др.

Оценка

выявленных инвентаризацией неучтенных объектов должна быть произведена с учетом

рыночных цен, а износ определен по действительному техническому состоянию объектов

с оформлением сведений об оценке и износе соответствующими актами.

Основные

средства вносятся в описи по наименованиям в соответствии с основным

назначением объекта. Если объект подвергся восстановлению, реконструкции,

расширению или переоборудованию и вследствие этого изменилось основное его

назначение, то он вносится в опись под наименованием, соответствующим новому

назначению.

Если комиссией

установлено, что работы капитального характера (надстройка этажей, пристройка

новых помещений и др.) или частичная ликвидация строений и сооружений (слом

отдельных конструктивных элементов) не отражены в бухгалтерском учете,

необходимо по соответствующим документам определить сумму увеличения или

снижения балансовой стоимости объекта и провести в описи данные о произведенных

изменениях.

Машины,

оборудование и транспортные средства заносятся в описи индивидуально с

указанием заводского инвентарного номера, организации-изготовителя, года

выпуска, назначения, мощности и т.д.

Однотипные

предметы хозяйственного инвентаря, инструменты, станки и другие основные

средства одинаковой стоимости, поступившие одновременно в одно из структурных

подразделений территориального фонда и учитываемые на типовой инвентарной

карточке группового учета, в описях проводятся по наименованиям с указанием

количества этих предметов.

Основные

средства, которые в момент инвентаризации находятся вне места нахождения

исполнительной дирекции (в дальних рейсах автомашины, отправленные на

капитальный ремонт, машины и оборудование и т.п.), инвентаризуются до момента

временного их выбытия.

На основные

средства, не пригодные к эксплуатации и не подлежащие восстановлению,

инвентаризационная комиссия составляет отдельную опись с указанием ввода в

эксплуатацию и причин, приведших эти объекты к непригодности (порча, полный

износ и т.п.).

Одновременно с

инвентаризацией собственных основных средств проводится инвентаризация основных

средств, находящихся на ответственном хранении или в аренде.

По указанным объектам

составляется отдельная опись, в которой дается ссылка на документы,

подтверждающие принятие этих объектов на ответственное хранение или в аренду.

В межинвентаризационный период должны проводиться выборочные

инвентаризации материальных ценностей в местах их хранения по каждому

материально-ответственному лицу и составляться акты по результатам проведенных

выборочных инвентаризаций.

Контрольные

проверки правильности проведения инвентаризаций и выборочные инвентаризации,

проводимые в межинвентаризационный период,

осуществляются инвентаризационными комиссиями по устному или письменному

распоряжению исполнительного директора территориального фонда.

При выявлении

недостач и хищений оформляются сличительные ведомости, которые подписываются

каждым материально-ответственным лицом. К инвентаризационным описям прилагают

объяснения материально-ответственных лиц на установленные факты недостач или

излишек.

Результаты

инвентаризации оформляются актами и утверждаются протоколами.

Переоценка ОС

(Методика

оценки и переоценки объектов основных средств)

В соответствии

с положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01[2]

коммерческая организация

может не чаще одного раза в год (на начало отчетного года) переоценивать группы

однородных объектов основных средств по текущей (восстановительной) стоимости

путем индексации или прямого пересчета по документально подтвержденным рыночным

ценам.

В пункте 15 ПБУ 6/01 сказано, что

переоценивать основные средства могут только коммерческие организации. Раньше, напомним, это

могла делать любая организация. При этом переоценивать можно не «объекты

основных средств», а «группы однородных объектов основных средств». Под группой

основных средств понимаются объекты, аналогичные по виду и способу

использования. Если организация

переоценила хотя бы один раз какую-то группу основных средств, в дальнейшем она

должна это делать регулярно. Минфин России мотивирует это тем, «чтобы стоимость

основных средств, по которой они отражаются в бухгалтерском учете и отчетности,

существенно не отличалась от текущей (восстановительной) стоимости». Однако,

следуя этой логике, нужно обязательно переоценивать все основные средства.

Переоценка

объектов основных средств производится с целью определения реальной стоимости

объектов основных средств приведением первоначальной стоимости объектов

основных средств в соответствие с их рыночными ценами и условиями

воспроизводства на дату переоценки.

В целях

определения реальной стоимости основных фондов Правительством Российской

Федерации определяются порядок и сроки проведения переоценки основных фондов и

приведения их балансовой стоимости в соответствии с рыночными ценами и

условиями воспроизводства.

Объектом

переоценки являются основные фонды, оборудование к установке и незавершенное

строительство.

Переоценка

осуществляется по всем находящимся на балансе территориального фонда зданиям,

сооружениям, передаточным устройствам, машинам, оборудованию, транспортным

средствам, другим видам материальных основных фондов и нематериальных основных

фондов, независимо от технического состояния (степени износа), в том числе подготовленных

к списанию ввиду их физического или морального износа, но еще не оформленными в

установленном порядке актами на списание.

Нематериальные

основные фонды, определяемые в соответствии с Общероссийским Классификатором

Основных Фондов (ОКОФ)[3],

переоцениваются как прочие неперечисленные виды

основных средств.

Под текущей

(восстановительной) стоимостью объектов основных средств понимается сумма

денежных средств, которая должна быть уплачена организацией на дату проведения

переоценки в случае необходимости замены какого-либо объекта.

Не подлежат

переоценке земельные участки и объекты природопользования.

При определении текущей (восстановительной) стоимости

могут быть использованы данные, полученные от организаций-изготовителей;

сведения об уровне цен, имеющиеся у органов государственной стоимости, торговых

инспекций и организаций; сведения об уровне цен, опубликованные в средствах

массовой информации и специальной литературе; оценка бюро технической

инвентаризации; экспертные заключения о текущей (восстановительной) стоимости

объектов основных средств.

Решение

организации о проведении переоценки по состоянию на начало отчетного года

оформляется соответствующим распорядительным документом и сопровождается

подготовкой перечня объектов основных средств, подлежащих переоценке. В перечне

рекомендуется указать точное название объектов основных средств, дату

приобретения, сооружения, изготовления, дату принятия объекта к бухгалтерскому

учету.

Также в организации для

проведения переоценки должна быть проведена проверка наличия объектов основных

средств, подлежащих переоценке.

При принятии

решения о переоценке объектов основных средств, входящих в однородную группу

объектов (здания, сооружения, транспортные средства и т.п.), организации следует

учитывать, что в последующем объекты основных средств однородной группы должны

переоцениваться регулярно, чтобы стоимость указанных объектов основных средств,

по которой они отражаются в бухгалтерском учете и бухгалтерской отчетности,

существенно не отличалась от текущей (восстановительной) стоимости.

Основными

данными для переоценки объектов основных средств являются:

1) первоначальная стоимость

или текущая (восстановительная) стоимость (если объект переоценивался ранее) по

состоянию на 31 декабря предыдущего отчетного года;

2) сумма амортизации,

начисленной за все время использования объекта по состоянию на указанную дату;

3) документально

подтвержденные данные о текущей (восстановительной) стоимости переоцениваемых

объектов основных средств по состоянию на 1 января отчетного года.

Сумму дооценки

основных средств, как и раньше, предусматривается зачислять в добавочный

капитал. Однако если в предыдущие отчетные периоды эти объекты уценивались и

сумма уценки была отнесена на счет прибылей и убытков в качестве операционных

расходов, то сумма дооценки, равная сумме предыдущей

уценки, относится на счет прибылей и убытков отчетного периода в качестве

дохода (такая ситуация не

может быть возникнуть сейчас – сразу после принятия нового ПБУ, однако возможна

в будущем).

Если порядок отражения в учете дооценки основных средств, в принципе, почти не изменился,

то уценка должна списываться сейчас на счет прибылей и убытков, а не на

добавочный капитал. Исключение сделано только для тех объектов основных

средств, которые раньше дооценивались. Сумма уценки в

пределах суммы предыдущей дооценки должна списываться

в уменьшение добавочного капитала, а сверх суммы предыдущей дооценки

- на счет прибылей и убытков в качестве операционного расхода.

Переоценка

объекта основных средств производится путем пересчета его первоначальной

стоимости или текущей (восстановительной) стоимости, если данный объект

переоценивался ранее, и суммы амортизации, начисленной за все время

использования объекта.

Увеличение

стоимости объекта основных средств в результате переоценки отражается

проводкой:

Дебет 01 "Основные

средства"

Кредит 83 "Добавочный

капитал" субсчет "Прирост стоимости основных средств в результате

переоценки".

Уменьшение

стоимости объекта основных средств в результате переоценки отражается

проводкой:

Дебет 84 "Нераспределенная

прибыль" (непокрытый убыток)

Кредит 01 "Основные

средства"

Если сумма дооценки объекта основных средств равна сумме его уценки,

проведенной в предыдущие отчетные периоды и отнесенной на счет учета

нераспределенной прибыли (убытка), то увеличение стоимости объекта основных

средств отражается проводкой:

Дебет 01 "Основные

средства"

Кредит 84 "Нераспределенная

прибыль (непокрытый убыток)"

В случае образования в

организации добавочного капитала за счет сумм дооценки

объекта основных средств, проведенной в предыдущие отчетные периоды, сумма

уценки этого объекта основных средств отражается проводкой:

Дебет 83 "Добавочный капитал" субсчет

"Прирост стоимости основных средств в результате переоценки"

Кредит 01 "Основные средства".

Превышение суммы уценки объекта над суммой дооценки его, зачисленной в добавочный капитал организации

в результате переоценки, проведенной в предыдущие отчетные периоды, отражается

проводкой:

Дебет 84 "Нераспределенная прибыль (непокрытый

убыток)"

Кредит 01 "Основные средства".

При выбытии объекта основных средств сумма его дооценки отражается проводкой:

Дебет 83 "Добавочный капитал" субсчет

"Прирост стоимости основных средств в результате переоценки"

Кредит 84 "Нераспределенная прибыль (непокрытый

убыток)".

Пример

Первоначальная стоимость станка на дату первой переоценки

- 160 000 руб., срок полезного использования - 8 лет, годовая сумма

амортизационных отчислений - 20 000 руб.

1. Накопленная сумма амортизированных отчислений на дату

переоценки - 60 000 руб.

2. Текущая восстановительная стоимость - 240 000 руб.,

разница между стоимостью станка, по которой он учитывался в бухгалтерском учете

и рыночной стоимостью, - 80 000 руб., коэффициент пересчета -

1,5 (240 000 руб. / 160 000 руб.).

3. Сумма пересчитанной амортизации 90 000 руб. (60 000

руб. ? 1,5).

4. Разница между суммой пересчитанной амортизации и

суммой накопленной амортизации 30 000 руб. (90 000 - 60 000).

По результатам первой переоценки будут сделаны следующие

бухгалтерские проводки:

Дебет 01 "Основные средства"

Кредит 83 "Добавочный капитал" субсчет

"Прирост стоимости основных средств в результате переоценки"

- 80 000 руб. - увеличена первоначальная стоимость

станка.

Дебет 83 "Добавочный капитал" субсчет

"Прирост стоимости основных средств в результате переоценки"

Кредит 02 "Амортизация основных средств"

- 30 000 руб. - увеличена ранее начисленная амортизация

по станку в связи с его переоценкой.

На дату второй переоценки стоимость этого станка - 240

000 руб.

1. Сумма начисленной амортизации за год, предшествующий переоценке,

- 30 000 руб. (240 000 руб. / 8 лет).

2. Общая сумма накопленной амортизации на дату второй

переоценки - 120 000 руб. (90 000 руб. + 30 000 руб.).

3. Текущая (восстановительная) стоимость в результате

второй переоценки 144 000 руб.

4. Коэффициент пересчета 0,6 (144 000 руб. / 240 000

руб.).

5. Сумма пересчитанной амортизации 72 000 руб. (120 000

руб. ? 0,6).

6. Разница между суммой пересчитанной амортизации и

суммой накопленной амортизации 48 000 руб. (120 000 - 72 000).

По итогам во второй переоценке будут сделаны следующие

бухгалтерские проводки:

Дебет 83 "Добавочный капитал" субсчет

"Прирост стоимости основных средств в результате переоценки"

Кредит 01 "Основные средства"

- 80 000 руб. - уменьшена первоначальная стоимость станка

в пределах добавочного капитала, созданного на предприятии в предшествующие

отчетные периоды;

Дебет 02 "Амортизация основных средств"

Кредит 83 "Добавочный капитал" субсчет

"Прирост стоимости основных средств в результате переоценки"

- 30 000 руб. - уменьшена ранее начисленная амортизация

станка в пределах добавочного капитала, созданного на предприятии в предыдущие

отчетные периоды;

Дебет 84 "Нераспределенная прибыль (непокрытый

убыток)"

Кредит 01 "Основные средства"

- 16 000 руб. (96 000 - 80 000) - уменьшена первоначальная

стоимость станка за счет нераспределенной прибыли (убытка);

Дебет 02 "Амортизация основных средств"

Кредит 84 "Нераспределенная прибыль (непокрытый

убыток)"

- 18 000 руб. (48 000 - 30 000) - уменьшена начисленная

амортизация станка за счет нераспределенной прибыли (убытка).

Пример

Первоначальная стоимость объекта основных средств 500 000

руб.

Срок полезного использования - 10 лет.

1. Годовая сумма амортизационных отчислений - 50 000 руб.

(500 000 руб. / 10 лет).

2. Сумма накопленной амортизации на дату первой

переоценки - 100 000 руб.

3. Текущая (восстановительная) стоимость по данным

экспертизы - 400 000 руб.

4. Коэффициент пересчета - 0,8 (400 000 руб. / 500 000

руб.).

5. Сумма пересчитанной амортизации - 80 000 руб. (100 000

руб. х 0,8).

6. Разница между первоначальной стоимостью и текущей

(восстановительной) стоимостью - 100 000 руб. (500 000 - 400 000).

7. Разница между суммой пересчитанной амортизации и

суммой амортизации, числящейся в бухгалтерском учете, 20 000 руб. (100 000 - 80

000).

По окончании переоценки в бухгалтерском учете сделаны

следующие проводки:

Дебет 84 "Нераспределенная прибыль (непокрытый

убыток)"

Кредит 01 "Основные средства"

- 100 000 руб. - отражено уменьшение первоначальной

стоимости объекта в результате первой переоценки;

Дебет 02 "Амортизация основных средств"

Кредит 84 "Нераспределенная прибыль (непокрытый

убыток)"

- 20 000 руб. - отражено уменьшение амортизации объекта в

результате первой переоценки.

На дату второй переоценки стоимость этого объекта - 400

000 руб.

1. Сумма начисленной амортизации за год на дату второй

переоценки 48 000 руб. (80 000 руб. + 400 000 руб. х

10%).

2. Текущая (восстановительная) стоимость на дату второй

переоценки - 600 000 руб.

3. Коэффициент пересчета - 1,5 (600 000 руб. / 400 000

руб.).

4. Сумма пересчитанной амортизации - 72 000 руб. (48 000

руб. х 1,5%).

5. Разница между текущей (восстановительной) стоимостью

объекта на дату второй переоценки и на дату первой переоценки - 200 000 руб.

(600 000 - 400 000).

6. Разница между суммой пересчитанной амортизации и

суммой амортизации, числящейся в бухгалтерском учете, - 8000 руб. (80 000 - 72

000).

7. Сумма дооценки объекта - 200

000 руб. (600 000 - 400 000).

Дебет 01 "Основные средства"

Кредит 84 "Нераспределенная прибыль (непокрытый

убыток)"

- 100 000 руб. - увеличена текущая (восстановительная)

стоимость объекта в пределах уценки, проведенной в предшествующие отчетные

периоды.

Дебет 01 "Основные средства"

Кредит 83 "Добавочный капитал" субсчет

"Прирост стоимости основных средств в результате переоценки"

- 100 000 руб. (200 000 - 100 000) - увеличена текущая

(восстановительная) стоимость объекта основных средств за счет добавочного

капитала.

Дебет 84 "Нераспределенная прибыль (непокрытый

убыток)"

Кредит 62 "Амортизация основных средств"

- 20 000 руб. - увеличена сумма амортизационных

отчислений в пределах уменьшения в результате первой переоценки.

Дебет 83 "Добавочный капитал" субсчет

"Прирост стоимости основных средств в результате переоценки"

Кредит 02 "Амортизация основных средств"

- 40 000 руб. (60 000 - 20 000) - увеличена сумма

амортизационных отчислений за счет добавочного капитала.

Результаты

проведенной по состоянию на первое число отчетного года переоценки объектов

основных средств подлежат отражению в бухгалтерском учете обособленно. Результаты отчетности предыдущего отчетного

года принимаются при формировании данных бухгалтерского баланса на начало

отчетного года.

Для целей налогообложения прибыли в стоимость объектов

основных средств, введенных в эксплуатацию до 01.01.2004 г., все переоценки,

произведенные в предыдущие годы (1994-2002), включаются в полном размере.

Переоценка основных средств, проведенная организациями в

2003 г., увеличивает восстановительную стоимость основных средств не более чем

на 30% от восстановительной стоимости соответствующих объектов основных

средств, отраженных в бухгалтерском учете по состоянию на 01.01.2003 г.

Пример

Воспользуемся цифрами предыдущего

примера и предположим, что вторая переоценка объекта основных средств

проводилась организацией в конце 2003 г. По данным бухгалтерского учета

восстановительная стоимость этого объекта на 01.01.2003 г. составила 400 000

руб. Сумма амортизации, начисленной по состоянию на 01.01.2004 г., составила 48

000 руб. Организация осуществила переоценку, довела восстановительную стоимость

данного объекта до 600 000 руб. и, соответственно начисленная амортизация

составила 80 000 руб. Для целей налогообложения прибыли принимается

восстановительная стоимость в размере 240 000 руб. (400 000 руб. + 400 000 руб.

х 30%), а амортизация - 28 800 руб. (48 000 руб. + 48

000 руб. х 30%).

Если основное

средство было приобретено в 2003 г., то дооценка

(увеличение стоимости), осуществленная в 2003 г., для формирования

восстановительной стоимости подобных объектов для цели налогообложения прибыли

не учитывается.

Принципиально новым является указание в

пункте 15 ПБУ 6/01, что «при выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в

нераспределенную прибыль организации».

Амортизация, износ

(Способы начисления

амортизации в бухгалтерском учете)

Стоимость

объектов основных средств, находящихся в организации на праве собственности, хозяйственного ведения,

оперативного управления (включая объекты основных средств, переданные в аренду,

безвозмездное пользование, доверительное управление), погашается посредством

начисления амортизации, если иное не установлено Положением по бухгалтерскому

учету «Учет основных средств» ПБУ

6/01.

По объектам

основных средств некоммерческих

организаций амортизация не начисляется. По ним производится начисление

износа в конце отчетного года исходя из установленного организацией срока их

полезного использования. Движение сумм износа по указанным объектам учитывается

на отдельном забалансовом счете.

Не подлежат

амортизации объекты основных средств, потребительские свойства которых с

течением времени не изменяются (земельные участки и объекты

природопользования).

Начисление

амортизации по объектам основных средств, сданных в аренду, производится

арендодателем.

Начисление

амортизации по объектам основных средств, являющимся предметом договора

финансовой аренды, производится лизингодателем или лизингополучателем в зависимости от условий договора

финансовой аренды.

По объектам

жилищного фонда, которые используются организацией для извлечения дохода и

учитываются на счете учета доходных вложений в материальные ценности,

амортизация начисляется в общеустановленном порядке.

По объектам

недвижимости, по которым закончены капитальные вложения, оформляются

соответствующие первичные учетные документы по приемке-передаче, затем

документы передаются на государственную регистрацию. По фактически

эксплуатируемым объектам амортизация начисляется в общем порядке с первого

числа месяца, следующего за месяцем введения объекта в эксплуатацию. При

принятии этих объектов к бухгалтерскому учету в качестве основных средств после

государственной регистрации производится уточнение ранее начисленной суммы

амортизации. Допускается объекты недвижимости, по которым закончены капитальные

вложения, оформлены соответствующие первичные учетные документы по

приемке-передаче, документы переданы на государственную регистрацию и

фактически эксплуатируемые, принимать к бухгалтерскому учету в качестве

основных средств с выделением на отдельном субсчете к счету учета основных средств.

На счете 02

отражается движение

износа основных средств, числящихся на балансе территориального

фонда (лекции у Рапенкова несколько предложений перепечатать). Износ

начисляется и учитывается по всем видам основных средств, находящихся на

балансе территориального фонда.

Износ основных

средств начисляется за полный календарный год (независимо от того, в каком

месяце отчетного года они приобретены или построены) в соответствии с

установленными нормами.

В инвентарных

карточках учета основных средств формах ОС-6, ОС-8 записывается годовая

сумма износа в рублях, шифр годовой нормы износа и год, в котором последний раз

начислялся износ.

Начисление износа не может

производиться свыше 100% стоимости основных средств. Ежегодно из карточек

основных средств сумма износа записывается в накопительную ведомость. На общую

сумму износа в последний рабочий день декабря составляется мемориальный ордер с

отражением по дебету субсчета 250 и кредиту субсчета 020 ( Приказ

Минфина РФ от 31 октября 2000 г. N 94н "Об утверждении Плана счетов

бухгалтерского учета финансово-хозяйственной деятельности организаций и

инструкции по его применению" (с изм. и доп. от

7 мая 2003 г.)).

Сумма износа по мемориальному

ордеру записывается в книгу "Журнал-Главная".

Износ основных

средств начисляют в течение нормативного срока их службы (эксплуатации) или

срока, за который балансовая стоимость основных средств полностью включена в

издержки производства, после чего начисления прекращают.

Основные

средства, на которые начислен 100% износ, но пригодные для дальнейшей

эксплуатации, должны находиться на балансе территориального фонда, без

дальнейшего начисления износа и это не может служить основанием для списания их

по причине полного износа.

В соответствии

с п. 23 ПБУ 6/01 амортизация по

объектам основных средств начисляется все время по мере его использования, но

кроме восстановительного периода, продолжительностью более одного года или в

случаях консервации объектов сроком более 90 дней.

Порядок

консервации объектов основных средств, принятых к бухгалтерскому учету,

устанавливается и утверждается руководителем организации. При этом могут быть переведены на

консервацию объекты основных средств, находящиеся в определенном

технологическом комплексе и (или) имеющие законченный цикл технологического процесса.

Согласно п. 18

ПБУ 6/01 амортизация на

объекты основных средств может производиться следующими способами:

1) линейным способом;

2) способом уменьшаемого

остатка;

3) способ списанием

стоимости по сумме лет срока полезного пользования;

4) способом списания

стоимости в пропорции к объему продукции (работ, услуг).

Применение

одного из способов начисления амортизации по группе однородных объектов

основных средств производится в течение всего срока полезного использования

объектов, входящих в эту группу.

Объекты

основных средств со стоимостью не более 10 000 руб. за единицу, а также

приобретенные книги, брошюры и т.п. издания разрешается списывать на затраты на

производство (расходы на продажу) по мере отпуска их в производство или

эксплуатацию. В целях обеспечения сохранности этих объектов организацией должен

быть организован контроль за их движением.

Для погашения

стоимости объектов основных средств определяется годовая сумма амортизационных

отчислений.

Годовая сумма

амортизационных отчислений определяется одним из способов:

1. При линейном способе -

исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в

случае проведения переоценки) объекта основных средств и нормы амортизации,

исчисленной исходя из срока полезного использования этого объекта.

Пример

Приобретен объект основных

средств стоимостью 300 000 000 руб. со сроком

полезного использования 8 лет. Годовая норма амортизации - 12,5% (100 / 8).

Годовая сумма амортизационных отчислений составит 3 750 000 руб. (300 000 000 руб. х 12,5%).

2. При способе уменьшаемого

остатка - исходя из остаточной стоимости (первоначальной стоимости или текущей

(восстановительной) стоимости (в случае проведения переоценки) за минусом

начисленной амортизации) объекта основных средств на начало отчетного года,

нормы амортизации, исчисленной исходя из срока полезного использования этого

объекта. При этом в соответствии с законодательством Российской Федерации, субъекты малого предпринимательства

могут применять коэффициент ускорения, равный двум; а по движимому имуществу,

составляющему объект финансового лизинга и относимому к активной части основных

средств, может применяться коэффициент ускорения, в соответствии с условиями

договора финансовой аренды не выше 3.

Пример

Приобретен объект основных

средств стоимостью 150 000 руб. со сроком полезного использования 6 лет.

Годовая норма амортизации, исчисленной исходя из срока полезного использования,

составляющая 25% (150 / 6), увеличивается на коэффициент 2; годовая норма

амортизации составит 50%.

В первый год эксплуатации годовая

сумма амортизационных отчислений определяется исходя из первоначальной

стоимости, сформированной при принятии объекта основных средств к

бухгалтерскому учету, 75 000 руб. (150 000 руб. х

50%). Во второй год эксплуатации амортизация начисляется в размере 50% от

остаточной стоимости на начало отчетного года, т. е. разница между

первоначальной стоимостью объекта и суммой амортизации, начисленной за первый

год, составит 37 500 руб. ((150 000 руб. - 75 000 руб.) х

50%). В третий год эксплуатации амортизация начисляется в размере 50% от

разницы между остаточной стоимостью объекта, образовывается по окончании

второго года эксплуатации, и суммой амортизации, начисленной за второй год

эксплуатации, и составит 18 750 руб. ((75 000 руб. - 37 500 руб.) х 50%) и т.д.

3. При способе списания

стоимости по сумме чисел лет срока полезного использования - исходя из

первоначальной стоимости или текущей (восстановительной) стоимости (в случае

проведения переоценки) объекта основных средств и соотношения, в числителе

которого число лет, остающихся до конца срока полезного использования объекта,

а в знаменателе - сумма чисел лет срока полезного использования объекта.

Пример

Приобретен объект основных

средств стоимостью 200 000 руб. Срок полезного использования установлен 7 лет.

Сумма чисел лет срока службы составляет 28 лет (1 + 2 + 3 + 4 + 5 + 6 + 7). В

первый год эксплуатации указанного объекта может быть начислена амортизация в

размере 7/28 или 25%, что составит 50 000 руб.;

во второй год - 6/28 или 21%, что

составит 42 000 руб., в третий год 5/28 или 18%, что составит 36 000 руб. и т.

д.

4. При применении начисления

амортизации по объектам основных средств способа списания стоимости

пропорционально объему продукции (работ) годовая сумма амортизационных отчислений

определяется исходя из натуральных показателей объема продукции (работ) в

отчетном периоде и соотношения первоначальной стоимости объекта основных

средств и предполагаемого объема продукции (работ) за весь срок полезного

использования такого объекта.

Пример

Приобретен автомобиль с

предполагаемым пробегом 400 000 км стоимостью 120 000 руб. В отчетном периоде

пробег должен составить 10 000 км. Следовательно, годовая сумма амортизационных

отчислений исходя из соотношения первоначальной стоимости и предполагаемого

объема продукции составит 3000 руб. (10 000 км х 120

000 руб. / 400 000 км).

Начисление амортизационных

отчислений по объектам основных средств в течение отчетного года производится

ежемесячно независимо от применяемого способа начисления в размере 1/12

исчисленной годовой суммы. В случае принятия объекта основных средств к

бухгалтерскому учету в течение отчетного года годовой суммой амортизации

считается сумма, определенная с первого числа месяца, следующего за месяцем

принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой

бухгалтерской отчетности.

Пример

В июле 2003 г. принят к

бухгалтерскому учету объект основных средств первоначальной стоимостью 100 000

руб.; срок полезного использования 5 лет, или 60 месяцев (организация использует

линейный метод); годовая сумма амортизационных отчислений в первый год

использования составит 10 000 руб. (100 000 руб. х 6

/ 60 мес.).

По объектам

основных средств, используемым в

организации с сезонным характером производства, годовая сумма амортизационных

отчислений начисляется равномерно в течение периода работы организации в

отчетном году.

Начисление

амортизационных отчислений по объектам основных средств начинается с первого

числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому

учету, и производится до полного погашения стоимости этих объектов либо до их

выбытия. Прекращается начисление амортизационных начислений с первого числа

месяца, следующего за месяцем полного погашения стоимости объекта или выбытия

объекта.

Наличие

амортизационных отчислений по объектам основных средств производится независимо

от результатов деятельности организации в отчетном периоде и отражается в

бухгалтерском учете отчетного периода, к которому оно относится.

Сумма

начисленных амортизационных отчислений отражается в бухгалтерском учете путем

накопления соответствующих сумм по дебету счетов учета затрат на производство

(расходов на продажу) в корреспонденции с кредитом счета учета амортизации.

С введением в

действие гл. 25 Налогового

кодекса РФ появилось понятие "начисление амортизации для целей

налогообложения прибыли". Введение новых правил исчисления сумм

амортизации в целях налогообложения никак не влияет на порядок ее исчисления в

бухгалтерском учете, поскольку требования Налогового кодекса на порядок ведения

бухгалтерского учета не распространяются.

Ремонт объектов основных

средств

Документальное оформление ремонтных

работ

Учет ремонтов

объектов основных средств преследует решение следующих задач:

1) правильное документальное

оформление ремонтных работ;

2) выявление объема и

себестоимости выполненных ремонтных работ;

3) контроль за

использованием средств, предназначенных на выполнение ремонтных работ.

Ремонт основных средств рекомендуется проводить в соответствии с

планом, который формируется по видам основных средств, подлежащих ремонту. План

составляется в денежном выражении, исходя из системы планово-предупредительного

ремонта, которая разрабатывается организацией с учетом характеристики основных

средств, условий их эксплуатации и других причин.

План ремонта и

система планово-предупредительного ремонта утверждаются руководителем

организации.

Перед

проведением ремонта составляются ведомости с указанием имеющихся дефектов

объектов основных средств.

Для

достоверного и правильного отражения в учете расходов на восстановление

объектов основных средств организации требуется квалифицированное ведение

соответствующей документации.

Пункт 12

Приказа Минфина РФ "Об утверждении Положения по ведению бухгалтерского

учета и бухгалтерской отчетности в Российской Федерации" от 29.07.98 г. N

34н (с изм. и доп. от 24.03.2000 г.) определяет, что

все хозяйственные операции, проводимые организацией, должны оформляться

оправдательными документами. Эти документы служат первичными учетными

документами, на основании которых ведется бухгалтерский учет.

Основой

определения величины необходимых расходов на проведение ремонтов является

планирование затрат на их проведение. Данное планирование осуществляется в

сметах, где определяется сметная стоимость ремонтных работ объектов основных

средств.

Основой

определения сметной стоимости ремонтных работ является проектная и рабочая

документация, действующие сметные нормативы, информация об отпускных (рыночных)

ценах на оборудование, материалы и др. Сметная стоимость ремонта объекта

основных средств определяется, исходя из учетных данных организации: суммы

оплаты труда ремонтным рабочим, балансовой стоимости используемых материалов,

величин амортизации основных средств, применяемых для этих целей и т.д. При

отсутствии данной информации в учете используется средняя рыночная цена на

подобные материалы, услуги, действующие в месте нахождения этой организации.

Ремонтные

работы делятся в зависимости от длительности их проведения на:

1) краткосрочные - сроком до

12 месяцев;

2) долгосрочные - сроком

более 12 месяцев.

По правилам

бухгалтерского учета расходы на ремонт основных средств включаются в расходы по

обычным видам деятельности, если основные средства используются для

производства продукции, выполнения работ и оказания услуг (п. 7 ПБУ 10/99

"Расходы организации", утвержденного Приказом Минфина Российской

Федерации от 06.05.1999 г. N 33н (с изм. и доп. от

30.12.1999 г., 30.03.2001 г.) (далее - ПБУ 10/99).

В случае

предоставления основных средств за плату во временное пользование другим организациям

(если это не является предметом деятельности организации) расходы на их ремонт,

осуществляемые собственником, признаются операционными расходами (п. 11 ПБУ

10/99).

Затраты на

ремонт основных средств отражаются на основании первичных документов:

1) требование-накладная, акт

на списание для учета операций по отпуску (расходу) материальных ценностей;

2) наряды, расчетные

ведомости для начисления заработной платы работникам, занятым ремонтом основных

средств;

3) акты выполненных работ,

счета для учета задолженности поставщикам и подрядчикам по выполненным работам

(услугам).

По окончании

ремонта объекты принимаются на основании акта приемки-сдачи отремонтированных,

реконструированных и модернизированных объектов (ф. N ОС-3, утвержденная

постановлением Госкомстата России от 21.01.2003 г. N 7).

Данный акт

должны заполнять все организации, в том числе и перешедшие на упрощенную

систему налогообложения, учета и отчетности. При проведении ремонта

хозяйственным способом, при приеме основных средств специальной комиссией

должен присутствовать руководитель того структурного подразделения, которое

проводило работы. Форма ОС-3 состоит из двух страниц.

На первой

странице формы имеются две таблицы:

1) таблица первая "Сведения

о состоянии объектов основных средств на момент передачи в ремонт, на

реконструкцию, модернизацию". В данной таблице приводятся название объекта

основных средств, инвентарный номер, паспортный номер, заводской номер, срок

эксплуатации, остаточная стоимость объекта;

2) таблица вторая "Сведения

о затратах, связанных с ремонтом, реконструкцией, модернизацией основных

средств".

На второй

странице формы ОС-3 приводится заключение комиссии по приему-передаче основных

средств, а именно:

1) отмечается выполнение

предусмотренных работ по ремонту объекта основных средств;

2) отмечаются изменения в

характеристике объекта;

3) приводятся подписи

председателя и членов приемной комиссии, работников, сдававших объект основных

средств, главного бухгалтера.

Нормативными

актами по бухгалтерскому учету предусмотрены два способа включения расходов на

ремонт основных средств в расходы по обычным видам деятельности:

1) фактически произведенные

расходы отражаются в бухгалтерском учете в том отчетном периоде, к которому они

относятся;

2) в целях равномерного

включения предстоящих расходов на ремонт объектов основных средств в затраты на

производство (расходы на продажу) организация может создавать резерв расходов

на ремонт основных средств (в том числе арендованных).

Для

равномерного отнесения затрат по ремонту основных средств на расходы в

организации могут создаваться резервы на ремонт основных средств.

Для принятия

решения об образовании резерва расходов на ремонт основных средств используются

документы, подтверждающие правильность определения ежемесячных отчислений, как,

например, дефектные ведомости (обосновывающие необходимость проведения

ремонтных работ); данные о первоначальной стоимости или текущей

(восстановительной) стоимости (в случае проведения переоценки) объектов;

нормативы и данные о сроках проведения ремонтов; итоговый расчет отчислений в

резерв расходов на ремонт основных средств.

При

образовании резерва расходов на ремонт основных средств в затраты на

производство (расходы на продажу) включается сумма отчислений, исчисленная

исходя из годовой сметной стоимости ремонта.

Пример

Годовая смета затрат на ремонт

основных средств составляет 300 000 руб. Ежемесячная сумма резервирования

составит 25 000 руб. (300 000 руб. / 12 мес.).

В бухгалтерском учете образование

резерва расходов на ремонт основных средств отражается по дебету счетов учета

затрат на производство (расходов на продажу) в корреспонденции с кредитом счета

учета резервов предстоящих расходов.

Фактические затраты, связанные с

проведением ремонтных работ, независимо от способа их выполнения (хозяйственного

или с привлечением подрядчика) списываются в дебет счета учета резервов

предстоящих расходов. В корреспонденции затраты отражаются либо с кредитом

счета, на котором предварительно учитываются указанные затраты, либо счетами

учета расчетов.

Пользуясь данными предыдущего

примера, отразим ежемесячное создание резерва предстоящих расходов по ремонту

основных средств.

Дебет 20 "Основное

производство", 23 "Вспомогательные производства", 25

"Общепроизводственные расходы", 44 "Расходы на продажу"

Кредит 96 "Резервы

предстоящих расходов"

- 25 000 руб. - начислен резерв

за текущий месяц.

За квартал сумма начисленного

резерва составляет 75 000 руб.

Стоимость ремонтных работ,

осуществленных с привлечением ремонтной организации, составила 60 000 руб. (без

НДС).

Дебет 96 "Резервы

предстоящих расходов"

Кредит 60 "Расчеты с

поставщиками и подрядчиками"

- 60 000 руб. - отражена

стоимость ремонтных работ за счет созданного резерва.

В том случае, если организация

самостоятельно, силами собственного структурного подразделения, отремонтировала

объект основных средств, израсходовав при этом материалов на 30 000 руб.,

начислив заработную плату работникам ремонтного цеха 10 000 руб. и единый

социальный налог 4000 руб., в бухгалтерском учете будут сделаны следующие

записи:

Дебет 96 "Резервы

предстоящих расходов"

Кредит 10 "Материалы"

- 30 000 руб. - на стоимость;

Дебет 96 "Резервы

предстоящих расходов"

Кредит 70 "Расчеты с

персоналом по оплате труда"

- 10 000 руб. - на сумму

заработной платы;

Дебет 96 "Резерв предстоящих

расходов"

Кредит 69 "Расчеты по

социальному страхованию"

- 4000 руб. - на сумму ЕСН.

При инвентаризации резерва

расходов на ремонт основных средств излишние зарезервированные суммы в конце

отчетного года сторнируются и отражаются в бухгалтерском учете методом красного

сторно по дебету счета учета затрат на производство (расходов на продажу) в

корреспонденции с кредитом счета учета резервов предстоящих расходов.

Пример

Организацией был создан резерв на

проведение ремонтов в сумме 300 000 руб. Фактические затраты на выполнение

ремонтных работ составляли 250 000 руб. В результате инвентаризации по итогам

отчетного года выявлена излишне зарезервированная сумма 50 000 руб. В

бухгалтерском учете производится следующая запись:

Дебет 20 "Основное

производство", 23 "Вспомогательные производства", 25

"Общепроизводственные расходы", 44 "Расходы на продажу"

Кредит 96 "Резервы

предстоящих расходов"

- 50 000 руб. - методом красного

сторно.

В случаях, когда окончание

ремонтных работ по объектам основных средств с длительным сроком их

производства и существенным объемом указанных работ происходит в следующем за

отчетным году, остаток резерва на ремонт основных средств, образованного в

отчетном году, допускается не сторнировать. По окончании указанных ремонтных

работ излишне начисленная сумма резерва отражается по дебету счета учета

резервов предстоящих расходов в корреспонденции с кредитом счета прибыли и

убытков в качестве внереализационных доходов.

В результате

проведенных работ по ремонту объектов основных средств может произойти изменение

технологического или служебного назначения оборудования, здания, сооружения и

т.д., а также переустройство объектов основных средств, связанное с

совершенствованием производства и повышением технико-экономических показаний в

целях увеличения производственных мощностей, улучшения качества и изменения

номенклатуры продукции. Такие ремонтные работы будут называться реконструкцией

или модернизацией.

Учет затрат,

связанных с реконструкцией и модернизацией объекта основных средств, ведется в

порядке, установленном для учета капитальных вложений.

Затраты на

достройку, дооборудование, реконструкцию, модернизацию объекта основных средств

учитываются на счете учета вложений во внеоборотные

активы. По завершении работ по достройке, дооборудованию,

реконструкции, модернизации объекта основных средств затраты, учтенные на счете

учета вложений во внеоборотные активы, либо

увеличивают первоначальную стоимость этого объекта основных средств и

списываются в Дебет учета основных средств, либо учитываются на счете учета

основных средств обособленно.

В случаях

улучшения (повышения) первоначально принятых нормативных показателей

функционирования объекта основных средств в результате проводной реконструкции

или модернизации организация пересматривает срок полезного использования по

этому объекту (п. 20 ПБУ 6/01). Определение срока полезного использования

объекта основных средств производится на основании следующих данных:

1) ожидаемого срока

использования этого объекта в соответствии с ожидаемой производительностью или

мощностью;

2) ожидаемого физического

износа, зависящего от режима эксплуатации (количества смен), естественных

условий и влияния агрессивной среды, системы проведения ремонта;

3) нормативно-правовых и

других ограничений использования этого объекта (например, срок аренды).

Пример

Организацией собственными силами

произведена реконструкция здания. Первоначальная стоимость здания - 8 000 000 руб. Начисленная амортизация на момент реконструкции