ДОРАБОТКА: СМ В ТЕКСТЕ!!!

Содержание

Введение. 3

1.Методика учета текущей аренды.. 6

1.1 Нормативное регулирование учета

текущей аренды у арендодателя и арендатора 6

1.2 Документальное оформление операций по

текущей аренде. 10

1.3 Синтетический и аналитический

учет текущей аренды.. 14

2. Учет операций по текущей аренде в

ООО "Радомир". 21

2.1. Краткая характеристика

предприятия. 21

2.2 Документальное оформление

операций по текущей стоимости. 24

2.3 Отражение в бухгалтерском учете

предприятия операций по текущей аренде 28

3. Предложение

по совершенствованию учета текущей аренды.. 35

Заключение. 39

Список использованной литературы.. 42

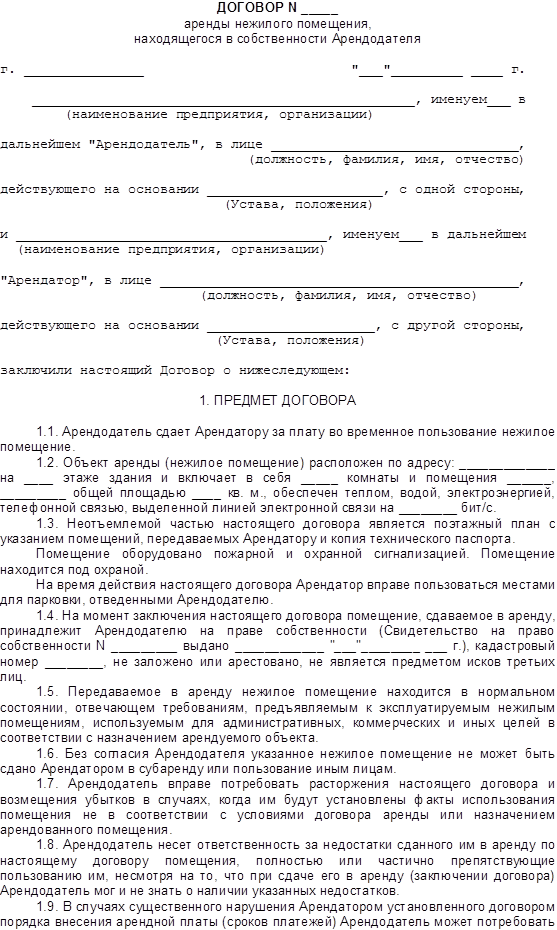

Приложение 1 – Договор аренды

Введение

Организации зачастую испытывают

потребность, в какой – либо вещи для осуществления своей деятельности, не имея

при этом финансовых возможностей купить её. Иногда организации являются

собственниками каких – либо вещей, но не используют их по назначению или вообще

не пользуются ими. В подобных случаях было бы целесообразно передать или взять

такие вещи в аренду.

В большинстве

случаев по договору аренды передаются основные средства, поскольку именно они

являются самым дорогостоящим имуществом, приобретение которого в собственность

не всегда целесообразно.

Основные средства играют огромную

роль в процессе труда, так как они в своей совокупности образуют

производственно – техническую базу и определяют производственную мощь

предприятия. На протяжении длительного периода использования основные средства

поступают на предприятие и передаются в эксплуатацию, изнашиваются в результате

эксплуатации, подвергаются ремонту, при помощи которого восстанавливаются их

физические качества, перемещаются в нутрии предприятия, выбывают с предприятия,

а также передаются в аренду.

Вступление в арендные отношения

влечет за собой особый учет операций связанных с движением основных средств.

Арендованные основные средства отражаются в бухгалтерском учёте иначе, чем

собственные основные средства.

Организация

может передавать в аренду как временно не используемое в производственных и

непроизводственных целях имущество, так и имущество, специально приобретённое

для передачи в аренду с целью получения дохода. Передача имущества, в аренду

являющаяся основным видом деятельности организации отражается в бухгалтерском

учёте иначе, чем, если бы это был бы операционный доход.

Порядок

отражения сумм начисленной амортизации, арендной платы, ремонта арендованных

основных средств, неотделимых и отделимых улучшений также зависит от того,

является ли предоставление активов в аренду предметом деятельности организации.

Все эти вопросы

и нюансы необходимо рассматривать отдельно по каждой хозяйственной операции.

Нужно помнить, что налоговый учет влияет на их ведение и неотделимо связан с

бухгалтерским учётом. Многочисленные подробные примеры с проводками позволят

понять порядок предоставления имущества в аренду, его использование,

содержание, улучшение и возврат арендодателю, внесение арендной платы и

коммунальных платежей, списание расходов на ремонт и улучшения, начисление

амортизации и выкупа арендованного имущества.

Актуальность выбранной темы

обуславливается тем, что в связи с переходом к рыночным отношениям арендные

сделки в России все в большей степени становятся похожими на подобные операции

в экономически развитых станах мира, по крайней мере, в плане их разнообразия.

Вместе с тем необходимо отметить, если в правовом отношении вопросы

регулирования традиционных арендных сделок характеризуются определенной

последовательностью и проработанностью, то в части налогового и бухгалтерского

аспектов учета подобных операций существует достаточно много спорных и противоречивых

моментов.

Цель данной работы: изучение порядка

отражения операций связанных с арендой на счетах бухгалтерского учёта и

обобщение опыта организации учета текущей аренды, выявление положительных и отрицательных сторон существующей

методологии бухгалтерского учета текущей аренды.

При рассмотрении особенностей

бухгалтерского учета текущей аренды в работе поставлены следующие задачи,

необходимые для достижения цели:

1.

раскрыть специфику бухгалтерского учета арендных

отношений у их основных участников: арендатора и арендодателя;

2.

рассмотреть хозяйственные операции при аренде

Теоретической и методологической

основой данной работы являются публикации ведущих специалистов по данной теме,

нормативные и правовые акты Российской Федерации, международная практика.

Объект исследования ООО «Радомир»

Предметом исследования является учет

текущей аренды ООО

«Радомир»

1.Методика учета текущей аренды

1.1 Нормативное

регулирование учета текущей аренды у арендодателя и арендатора

Для организаций

торговли и общественного питания использование в хозяйственной деятельности

арендованного имущества является весьма распространенным. Особенно это касается

торговых и складских площадей, зданий и сооружений и некоторых видов

транспортных средств.

Общие положения

договора об аренде, а также нормы, регулирующие заключение договоров отдельных

видов объектов аренды, установлены главой 34 ГК РФ.

Что касается

регулирования бухгалтерского учета операций, связанных с арендой объектов

основных средств (или иных активов, которые могут быть объектами аренды), то

отдельного нормативного акта на это счет в настоящее время не существует. В

прежней редакции ПБУ 6/98 имелся раздел, который устанавливал общие принципы

организации и ведения бухгалтерского учета арендных операций. В действующей

редакции ПБУ 6/01 соответствующий раздел исключен.

Таким образом, при

ведении бухгалтерского учета операций, связанных с арендой, следует

руководствоваться положениями и нормами других документов системы нормативного

регулирования бухгалтерского учета — Планом счетов (Инструкцией по применению

Плана счетов), ПБУ 9/99, ПБУ 10/99 и т.д. Заметим, что в системе Международных

стандартов финансовой отчетности имеется отдельный стандарт, регулирующий

организацию учета по договору аренды.[1]

Кроме того, к системе

правового регулирования арендных отношений следует отнести судебную и

арбитражную практику, накопленную со времени введения в действие части второй

ГК РФ.[2]

Вопросы отражения расходов

и доходов, связанных с арендой, в налоговом учете, регулируются нормами части

второй НК РФ (в частности, глав 21 и 25 НК РФ).

При аренде

государственного и муниципального имущества следует учитывать нормативные

документы и документы, носящие разъясняющие характер, выпущенные Минимущества РФ.

В соответствии со

статьей 606 ГК РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю)

имущество за плату во временное владение и пользование или во временное

пользование.

Плоды, продукция и

доходы, полученные арендатором в результате использования арендованного

имущества в соответствии с договором, являются его собственностью.

В случае аренды зданий,

сооружений или нежилых помещений продукция и доходы могут быть оценены в

составе общего размера доходов, полученных от реализации продукции (работ,

услуг), изготовленной (выполненных, оказанных) с использованием арендованного

имущества.

Право сдачи имущества в

аренду принадлежит его собственнику.

Для имущества,

относимого к федеральному или муниципальному в качестве собственника выступает

Федеральное агентство по управлению федеральным имуществом и соответствующие

региональные и муниципальные органы управления.

В соответствии со

статьей 609 ГК РФ договор аренды на срок более года, а если хотя бы одной из

сторон договора является юридическое лицо, независимо от срока, должен быть

заключен в письменной форме.

Договор аренды

недвижимого имущества подлежит государственной регистрации, если иное не

установлено законом.

Статьей 651 ГК РФ

установлено, что договор аренды здания или сооружения, заключенный на срок не

менее года, подлежит государственной регистрации и считается заключенным с

момента такой регистрации.[3]

Пунктом 3

Информационного письма Высшего арбитражного суда РФ от 11 января 2008 г. № 66

«Обзор практики разрешения споров, связанных с арендой» (далее — Письма ВАС №

66) разъяснено, что срок действия договора аренды здания (сооружения),

определенный с 1-го числа какого-либо месяца текущего года до 30-го (31-го)

числа предыдущего месяца следующего года, в целях применения пункта 2 статьи

651 Кодекса признан равным году.

То есть, например,

договор, заключенный на срок с 1 июня 2008 по 31 мая 2009 года, считается

заключенным на полный год, и подлежит государственной регистрации. Из этого

разъяснения вытекает еще одно следствие — первым днем срока действия договора

является первый день, указанный в договоре, и, соответственно, последним —

последний. Другими словами, при расчете арендной платы эти дни не исключаются.

Например, договор, заключенный на срок со 2 по 22 сентября 2008 года должен

считаться заключенным на срок 21 день. Из этого периода следует исходить при

осуществлении расчетов.

При применении

требований пункта 3 статьи 609 ГК РФ, которым установлено, что договор аренды

имущества, предусматривающий переход в последующем права собственности на это

имущество к арендатору (статья 624), заключается в форме, предусмотренной для

договора купли-продажи такого имущества; при этом следует учитывать разъяснение,

приведенное в пункте 2 Письма ВАС № 66, в соответствии с которым к такому

договору применяются только те правила о договоре купли-продажи, которые регламентируют

форму данного договора.[4]

Например, договор аренды с правом выкупа отличается от договора купли-продажи

имущества в кредит тем, что арендодатель не обязан передать арендованное

имущество арендатору по истечении срока аренды, если тем не оплачена вся

оговоренная сумма арендной платы. Напротив, договор аренды прекращается, бывший

арендатор не имеет права требовать передачи не полностью оплаченного имущества,

и, формально, арендодатель может заключить аналогичный договор с другим арендатором.

ГК РФ (статья 610) не

ограничивает предельного срока аренды — в соответствии с пунктом 1 статьи 610

ГК РФ срок договора аренды определяется договором. Однако в пункте 3 статьи 610

ГК РФ содержится отсылочная норма на другие законодательные акты, которыми

могут устанавливаться максимальные (предельные) сроки договора для отдельных

видов аренды, а также для аренды отдельных видов имущества. Например, Земельный

кодекс РФ ограничивает максимальный срок договора аренды земельных участков 49

годами.

В соответствии со

статьей 617 ГК РФ переход права собственности (хозяйственного ведения,

оперативного управления, пожизненного наследуемого владения) на сданное в

аренду имущество к другому лицу не является основанием для изменения или

расторжения договора аренды. Вместе с тем, пунктом 24 Письма ВАС № 66

разъяснено, что указанная норма не распространяется на случаи внесения

изменений в договоре, касающихся сведений об арендодателе (наименование,

банковские реквизиты и т.п.).

Срок действия договора

и размер арендной платы при переходе права собственности на объект аренды

пересмотру не подлежат.

1.2 Документальное

оформление операций по текущей аренде

Документальное

оформление текущей аренды у арендодателя

Передаче в текущую

аренду предшествует подписание договора аренды. Сама передача основных средств

происходит после проведения их инвентаризации и оформляется актом (накладной)

приемки-передачи. Он составляется в двух экземплярах (для арендодателя и

арендатора) и прилагается к договору аренды.

На основании этого

документа определяется момент реальной передачи арендатору помещения или

сооружения во владение и пользование. Если подписание договора совмещается с

актом передачи помещения арендатору, то договор будет реально исполнен при его

подписании.

В акте приема-передачи

имущества в аренду указывается наименование имущества, характеристика его

качества, для недвижимости - место нахождения и другие признаки, позволяющие

точно установить соответствующий объект и его состояние.

Передаточный акт

подписывается сторонами, скрепление его печатями является необязательным.

Арендодатель вправе

требовать арендную плату только после передачи имущества в аренду, что должно

фиксироваться актом приема-передачи имущества в аренду.

Отсутствие

передаточного акта лишает права налогоплательщика-арендатора включать в

расходы, учитываемые при налогообложении прибыли, арендные платежи.

Кроме того, на

арендодателя как плательщика НДС возложена обязанность по составлению

счетов-фактур на сумму арендной платы.[5] Единственное

исключение составляют арендодатели - органы государственной власти и управления

и органы местного самоуправления при сдачи в аренду федерального имущества,

имущества субъектов Российской Федерации и муниципального имущества. [6]В этом

случае обязанность по составлению счетов-фактур возлагается на арендатора,

который выписывает счет-фактуру на сумму начисленной арендной платы с

выделением отдельной строкой налога на добавленную стоимость. Счет-фактура

составляется в одном экземпляре и подписывается руководителем и главным

бухгалтером организации арендатора. С 01.07.2002 на основании Федерального

закона от 29.05.2002 № 57-ФЗ скреплять печатью счет-фактуру не требуется. Кроме

того, счет-фактура может быть подписана лицом, уполномоченным на то приказом

или доверенностью организации.

В книге покупок

счет-фактура регистрируется только в той части арендного платежа, который

подлежит списанию в данном отчетном периоде на издержки производства и

обращения и в соответствующей доле - НДС.[7]

Арендодатель, исполнив

свое основное обязательство, переводит переданные арендатору во временное

владение и пользование (временное пользование) объекты основных средств в

состав арендованного имущества. Переданные в текущую аренду основные средства

оформляются записью с дебета счета 01- субсчет «Основные средства, сданные в

аренду» в кредит счета 01 - субсчет - «Собственные основные средства».

Инвентарные карточки по

арендованным основным средствам арендодатель группирует в специальной

картотеке. В них указываются реквизиты акта (накладной) приемки-передачи

основных средств и проставляется гриф «В аренде».

По истечению срока

аренды, а также в связи с досрочным расторжением сторонами договора

арендованное имущество возвращается арендодателю. Оприходование возвращенного

имущества в состав собственных средств сопровождается записью с дебета счета 01

– субсчет «Собственные основные средства» в кредит счета 01 – субсчет «Основные

средства, сданные в аренду».

Арендодатель делает

соответствующие отметки в инвентарных карточках, после чего они помещаются в

картотеку собственных основных средств.

Арендная плата,

определяемая исходя из балансовой стоимости арендованного имущества, его

состояния, предельного уровня рентабельности при использовании, длительности

аренды, финансовых возможностей арендатора и других факторов, включает

следующие элементы:

- амортизацию

арендованного имущества;

- плату за

дополнительные услуги арендодателя, предусмотренные договором;

- плату за

государственную регистрацию права аренды недвижимого имущества, если она

осуществлялась арендодателем;

- налог на имущество,

уплачиваемый арендодателем;

- вознаграждение

арендодателю;

- налог на добавленную

стоимость.

Методология

бухгалтерского учета и налогообложения арендной платы зависит от того, какое

место арендные операции занимают в деятельности арендодателя. Действующее

законодательство различает сдачу имущества в аренду как основной (обычный), так

и вспомогательный вид деятельности.[8]

Документальное

оформление текущей аренды у арендатора

Основные средства,

полученные арендатором во временное владение и пользование (временное

пользование), принимаются на забалансовый учет в

оценке, согласованной с арендодателем в договоре аренды. Полученные в аренду

основные средства отражаются записью по дебету счета 001 «Арендованные основные

средства».

Одновременно арендатор

открывает инвентарные карточки учета основных средств, которые хранятся в

специальной картотеке и служат основанием для организации аналитического учета

данных объектов.

Возврат арендодателю

арендованного имущества в связи с истечением срока аренды или досрочным

расторжением сторонами договора обусловливает обратную бухгалтерскую запись по

кредиту счета 001 «Арендованные основные средства». На основании оформленных

актов (накладных) приемки-передачи основных средств бухгалтерия делает в

инвентарных карточках отметки о выбытии арендованных объектов. Инвентарные

карточки по выбытии арендованным основным средствам хранятся в течение срока,

определенного руководством организации-арендатора.

Порядок принятия к

бухгалтерскому учету расходов по арендной плате зависит от того, какую роль

арендованное имущество играет в деятельности арендатора. При аренде отдельных объектов

основных производственных средств (или их

составных частей) арендная плата рассматривается как расход по обычному

виду деятельности и подлежит включению в себестоимость изготавливаемой

продукции (выполняемых работ, оказанных услуг) по элементу «Прочие затраты»,

что вытекает из ПБУ 10/99 «Расходы организации». Затраты, связанные с ее

начислением, арендатор аккумулирует на активных калькуляционных счетах 20

«Основное производство», 23 «Вспомогательное производство», 44 «Расходы на

продажу» и собирательно-распределительных счетах 25 «Общепроизводственные

расходы» и 26 «Общехозяйственные расходы».[9]

Если арендованные

основные средства используются арендатором для удовлетворения

непроизводственных нужд, то расходы по арендной плате должны включаться в состав

внереализационных расходов. С этой целью арендатор использует счет 91, субсчет

2 «Прочие расходы». Списание данных расходов производится по дебету счета 91-2

на основании оправдательных первичных документов.[10]

1.3

Синтетический и аналитический учет текущей аренды

Синтетический и

аналитический учет аренды у арендодателя

Организации,

специализирующиеся на предоставление в текущую аренду имущества, должны

рассматривать арендную плату в качестве дохода от обычных видов деятельности и

учитывать ее в составе выручки от оказания услуг. С этой целью они должны

открыть активно-пассивный сопоставляющий синтетический счет 90 «Продажи». По

его кредиту собирается информация о величине арендной платы, причитающейся

арендодателю в отчетном периоде, по дебету учитываются расходы, связанные с ее

получением. Сальдо показывает финансовый результат (прибыль, убыток) от обычных

видов деятельности, который по истечении отчетного периода присоединяется к

конечному финансовому результату арендодателя.[11]

Аналитический учет по

счету 90 ведется по видам текущей аренды и договоров.

Синтетический учет

затрат арендодателя по оказанию арендных услуг организуется на активном

калькуляционном счете 20 «Основное производство». Аналитический учет ведется по

статьям затрат (материальные затраты, затраты на оплату труда, отчисления на

социальные нужды, амортизация, прочие затраты).

Организации, для

которых сдача имущества в аренду выступает вспомогательным видом деятельности,

самостоятельно решают вопрос о том, к какому виду доходов относить причитающуюся

им арендную плату – к доходам от обычных видов деятельности или к операционным

доходам. Данное правило раскрывается в ПБУ 9/99 «Доходы организации». В

частности, если величина арендной платы существенно влияет на финансовый

результат арендодателя, то предоставление им во временное владение и

пользование (временное пользование) своих активов рассматривается как предмет

деятельности с отнесением причитающихся доходов к доходам от обычных видов

деятельности и отражением их на счете 90 «Продажи». При этом существенной

признается величина арендной платы, отношение которой к общей сумме всех

доходов организации (доходов от обычных видов деятельности, операционных,

внереализационных и чрезвычайных доходов) составляет не менее 5 %.

Когда арендная плата не

превышает установленный порог существенности, арендодателю надлежит

рассматривать аренду в качестве отдельной хозяйственной операции и включать

получаемые доходы в состав операционных доходов, что обеспечивается благодаря

открытию активно-пассивного сопоставляющего счета 91 «Прочие доходы и расходы».

По его кредиту накапливается сведения о причитающейся арендной плате, по дебету

– операционные расходы, обусловленные арендными сделками. Сальдо показывает

финансовый результат – операционную прибыль или убыток.[12]

Синтетический учет

расчетов с арендатором по арендной плате арендодатель ведет на

активно-пассивном счете 62 «Расчеты с покупателями и заказчиками»,

предварительно открыв к нему специальный субсчет, – «Расчеты с арендаторами».

По его дебету формируется информация об увеличении дебиторской задолженности

арендатора в связи с начислением арендной платы, по кредиту – об уменьшении

долга при его погашении. Сальдо показывает величину начисленной, но не

погашенной на начало и конец отчетного периода задолженности. Аналитический

учет у счету 62, субсчет «Расчеты с арендаторами», ведется по видам

арендаторов, договоров аренды и видов арендных платежей.

Согласно п.2 ст. 614 ГК

РФ расчеты по арендной плате могут вестись в виде:[13]

- денежных платежей,

определенных в твердой сумме и вносимых периодически или единовременно;

- передачи арендатором

установленной доли продукции, плодов или доходов, полученных в результате

использования арендованного имущества;

- предоставления

арендатором определенных услуг;

- передачи арендатором

арендодателю в собственность или в аренду обусловленной договором вещи;

- возложения на

арендатора определенных договором затрат на улучшение арендованного имущества;

- порядок, условия и

сроки расчетов по арендной плате регламентируются в договоре аренды.

Наиболее

распространенной формой оплаты услуг арендодателя являются денежные расчеты,

когда арендные платежи вносятся путем безналичного перевода средств на

банковский счет арендодателя либо внесения наличных денег в кассу.

Договоры аренды нередко

возлагают на арендатора обязанность по единовременному внесению арендной платы

в счет предстоящих отчетных периодов. Эти платежи обуславливают увеличение

финансовых источников арендодателя, но принимаются к бухгалтерскому учету

по-разному.

Если сдача имущества во

временное владение и пользование (временное пользование) является видом или

предметом деятельности арендодателя, то поступающие средства включаются в

состав его кредиторской задолженности как денежные авансы. Их синтетический

учет организуется на счете 62, субсчет 2 «Авансы полученные», а аналитический

ведется в разрезе арендаторов и конкретных авансов. Периодически сумма

авансовых платежей, относящаяся к оказанным в течение месяца арендным услугам,

присоединяется арендодателем к доходам от обычных видов деятельности, о чем

делается запись по дебету счета 62, субсчет 2, и кредиту счета 90, субсчет 1 «Выручка».[14]

В тех случаях, когда

аренда выступает отдельной хозяйственной операцией, единовременные арендные

платежи необходимо квалифицировать в качестве доходов будущих периодов, поэтому

для ведения синтетического учета используется пассивный счет 98 «Доходы будущих

периодов», субсчет 1 «Доходы, полученные в счет будущих периодов».

Аналитическая информация формируется в разрезе арендаторов и конкретных

доходов. Ежемесячно необходимая часть доходов будущих периодов включается в

состав операционных доходов арендодателя. Данная операция сопровождается

записью по дебету счета 98, субсчет 1, и кредиту счета 91, субсчет 1 «Прочие

доходы».

В современных условиях

функционирования российского рынка арендных услуг широкое распространение

получили не денежные формы расчетов по арендной плате, которые осуществляются

посредством передачи арендатором в собственность арендодателя установленной

доли продукции (доходов) от использования арендуемого имущества, передачи ему

других активов, оказания определенных услуг, выполнения работ по улучшению

данного имущества, а также в иных формах. В таком случае стороны заранее

договариваются о ведении расчетов путем бартерного обмена. Поэтому никаких

денежных обязательств на счете 62, субсчет 1, у арендатора не возникает.

Процесс формирования

информации о доходах, извлекаемых арендодателем от оказания услуг по передаче

своего имущества в текущую аренду, при осуществлении периодических денежных

расчетов с арендатором (аренда является основным видом деятельности или

предметом деятельности арендодателя) указан в таблице 1.[15]

Таблица 1 - Учет

доходов арендодателя от оказания услуг по передаче имущества в текущую аренду

|

Содержание операции

|

Дебет

|

Кредит

|

Первичные документы

|

|

Начислена

задолженность арендатора в связи с предоставлением ему услуг по передачи имущества

в аренду

Начислена

задолженность бюджету по НДС

Отражены

прямые затраты, связанные с оказанием арендных услуг

Отражены

косвенные затраты, связанные с оказанием арендных услуг

В

конце отчетного периода косвенные затраты распределены между себестоимостью

отдельных видов арендных услуг и присоединены к прямым затратам

Списаны

затраты, относящиеся к оказанным арендным услугам

Отражен

финансовый результат (прибыль, убыток) от оказания арендных услуг

Начислена

задолженность бюджету по налогу на прибыль

С

расчетного счета погашена задолженность перед бюджетом по начисленным ранее

налогам

На

расчетный счет (в кассу) зачислен (поступил) долг арендатора

|

62-1

90-3

20

26,02,05

20

90-2

90-9

99

68

51,5

|

90-1

68

02,05,10,60

10,60

26

20

99

68

51

62-1

|

Счет-фактура

Счет-фактура

Бухгалтерская

справка-расчет, счет-фактура, требования-накладные

Бухгалтерская

справка-расчет, счет-фактура

Бухгалтерская

справка-расчет, счет-фактура

Бухгалтерская

справка-расчет, счет-фактура

Счет-фактура

Выписка

банка по расчетному счету

Выписка

банка по расчетному счету, приходный кассовый ордер

|

Синтетический и

аналитический учет аренды у арендатора

Синтетический учет

расчетов с арендодателем по арендной плате арендатор ведет на отдельном

субсчете активно-пассивного счета 60 «Расчеты с поставщиками и подрядчиками»,

при этом открывается субсчет 1 «Расчеты с арендодателями». По его кредиту

накапливается информация об увеличении арендных обязательств в связи с

начислением арендной платы, по дебету – информация об уменьшении долга при его

погашении. Сальдо показывает величину начисленной, но не погашенной на начало и

конец отчетного периода задолженности.

Аналитический учет к

счету 60, субсчет 1, организуется в разрезе арендодателей, договоров аренды и

видов арендных платежей. Арендная плата может производиться в денежной или не денежной

форме.

В тех случаях, когда

условиями договора аренды имущества предусмотрена предварительная оплата

арендных услуг, сумма единовременных денежных платежей, уплачиваемая

арендодателю, рассматривается как расходы будущих периодов. Для их учета

предусмотрен счет 97 «Расходы будущих периодов». Аналитический учет

произведенных расходов ведется в разрезе арендодателей и конкретных авансов.

Арендная плата, внесенная в счет будущих периодов, ежемесячно включается в

себестоимость продукции (работ, услуг) или относится на увеличение

внереализационных расходов в течение срока действия договора аренды. Сумма НДС,

относящегося к расходам будущих периодов, отражается на счете 19, субсчет 4. По

мере списания расходов часть «входящего» НДС пропорционально исключается из

суммы НДС, исчисленной с облагаемого оборота, или относится к внереализационным

расходам.

Методология

бухгалтерского учета расчетов по арендной плате при осуществлении арендатором

периодических денежных платежей, когда арендованное имущество используется

арендатором в производственных целях, указана в таблице 2.[16]

Таблица 2 - Методология

бухгалтерского учета расчетов по арендной плате

|

Содержание операции

|

Дебет

|

Кредит

|

Первичные документы

|

|

Начислена

задолженность арендодателю по арендной плате, включаемой в состав прямых

издержек производства

Начислена

задолженность арендодателю по арендной плате, включаемой в состав косвенных

издержек производства

Начислена

задолженность арендодателю по арендной плате, включаемой в состав расходов на

продажу

Отражена

сумма НДС, относящегося к начисленным затратам по арендной плате

С

расчетного счета (из кассы) перечислен (внесен) долг арендодателю

Принята

к вычету сумма «входящего» НДС, относящегося к принятым к учету и оплаченным

затратам по арендной плате.

|

20,23

25,26

44

19-4

60-1

68-1

|

60-1

60-1

60-1

60-1

50,51

19-4

|

Счет-фактура

Счет-фактура

Счет-фактура

Счет-фактура

Выписка

банка по расчетному счету

Выписка

банка по расчетному счету

|

2. Учет операций по текущей

аренде в ООО "Радомир"

2.1.

Краткая характеристика предприятия

Для современного промышленного

предприятия, такого, как ООО «Радомир», 10 лет – это

небольшой срок работы. В отличие от многих мясоперерабатывающих компаний,

которые получили в наследство от прошлых времен готовые производственные

мощности, компания "Радомир" начинала

производство с нуля: закупала оборудование, подбирала квалифицированный

персонал, создавала собственную рецептуру, налаживала партнерство с зарубежными

коллегами. Тогда, в 1997 году, никто и предположить не мог, что небольшой

колбасный цех со временем превратится в мощное производство, работающее по

самым современным технологиям.

Постепенно, решая задачи повышения

качества и расширения ассортимента, ООО "Радомир"

стал расти. Вслед за объемами продаж увеличились объемы производства. Надо

отметить, что торговая марка "Радомир" с честью

выдержала испытание экономическим кризисом 1998 года. Уже к 1 января 1999 года

объемы выросли на 170%, к 1 января 2000 года - еще на 100%. В среднем, прирост

объемов составляет 60-70% ежегодно.

В конце 2004 года компания «Радомир» запустила новый производственный комплекс площадью

15 000 кв. м, находящийся в промышленной зоне города. Это позволило перевести

производство на одну площадку и увеличить мощности.

Современное оборудование,

закупленное в Германии, Швейцарии и Австрии, соответствует мировым стандартам.

Сейчас весь процесс на производстве автоматизирован, работники предприятия

выступают, в основном, в качестве операторов сложной техники. Это и

обеспечивает высокое качество продукции и ее санитарную безопасность.

Общество с ограниченной

ответственностью «Оникс» создано в соответствии с Гражданским Кодексом. Было

выбрано именно ООО, поскольку эта организационно-правовая форма,

обеспечивающая, в отличие от статуса индивидуального предпринимателя,

сохранность личного имущества учредителя от взыскания по предпринимательским

долгам, снискала себе популярность относительной простотой создания

организации, при которой не требуется выпуска и регистрации ценных бумаг,

минимальными требованиями к размеру и порядку оплаты уставного капитала, относительно

простой структурой управления, и, как следствие, низкими затратами на стартовом

этапе бизнеса.

Участниками Общества являются

граждане РФ

Общество является юридическим лицом:

имеет в собственности обособленное имущество, учитываемое на самостоятельном

балансе, может от своего имени приобретать и осуществлять имущественные и

личные неимущественные права, нести обязанности, быть истцом и ответчиком в

суде.

Общество вправе в установленном

порядке открывать банковские счета на территории России и за ее пределами.

Общество имеет круглую печать,

содержащую его полное фирменное наименование на русском языке и указание на

место нахождения Общества.

Общество имеет штампы и бланки со

своим фирменным наименованием, собственную эмблему и другие средства

индивидуализации.

Общество действует в соответствии с

законодательством России, уставом и учредительным договором.

Общество создано в целях насыщения

потребительского рынка товарами и услугами, а также извлечения прибыли в

интересах участников.

Общество имеет право осуществлять

любые виды деятельности, не запрещенные законом.

Виды деятельности, подлежащие

лицензированию, осуществляются Обществом после получения лицензии в

установленном законом порядке.

Общество самостоятельно организует и

обеспечивает свою трудовую, финансовую, хозяйственную и иные виды деятельности,

разрабатывает необходимые для этого внутренние положения и другие акты

локального характера.

Общество самостоятельно заключает и

контролирует исполнение хозяйственных и других договоров со всеми видами

организаций, предприятий и учреждений, а также частными лицами.[17]

Общество реализует свою продукцию,

работу, услуги по ценам и тарифам, установленным самостоятельно или на

договорной основе, а в случаях, предусмотренных законодательством, по

государственным расценкам.

Общество является коммерческой

организацией, т. е. создается участниками для достижения цели: извлечения

прибыли и распределения ее среди участников.

Таблица 3 - Структура

основных средств ООО «Радомир»

|

Основные

средства по видам деятельности

|

Всего,

руб

|

в том числе, руб

|

|

собственные

|

арендованные

у ОАО «Смит»

|

арендованные

у других субъектов

|

|

Производственные

основные средства

в том числе по видам

|

946230

(100%)

|

681390

(72%)

|

195730

(20,7%)

|

69110

(7,3%)

|

|

Здания

|

588960

|

435500

|

153460

|

-

|

|

Сооружения и передаточные устройства

|

10080

|

10080

|

-

|

-

|

|

Машины и оборудование

|

96770

|

34500

|

42270

|

20000

|

|

Транспортные средства

|

139110

|

90000

|

-

|

49110

|

|

Производственный и хозяйственный инвентарь

|

92250

|

92250

|

-

|

-

|

|

Другие

|

19060

|

19060

|

-

|

-

|

Из данных таблицы 3 следует, что ООО «Радомир»

располагает основными средствами общей стоимостью 946230 рублей. Стоимость

зданий и транспортных средств имеет наибольший удельный вес. Так же видно, что

существенная доля основных средств – это арендованные объекты (около 30% всех

объектов основных средств). Это позволяет сделать вывод о том, что на данном

предприятии должно уделяться особое внимание бухгалтерскому учету основных

средств, находящихся в аренде.

2.2 Документальное оформление операций по текущей стоимости

Порядок заключения и

исполнения договора аренды недвижимого имущества регулируется как общими

положениями Гражданского кодекса об аренде, содержащимися в параграфе 1 главы

34 «Аренда», так и правилами параграфа 4, который регламентирует аренду зданий

и сооружений. При этом приоритет имеют нормы параграфа 4 главы 34 Гражданского

кодекса, так как они являются специальными по отношению к общим нормам. Эти

правила полностью применяются и при аренде отдельных помещений.

Договор аренды, как

любая сделка, хотя бы одной из сторон которой является юридическое лицо,

заключается в простой письменной форме (подп. 1 п. 1 ст. 161 ГК РФ).

По договору аренды

арендодатель обязуется предоставить арендатору имущество за плату во временное

владение и пользование или во временное пользование (ст. 606 ГК РФ). Арендатор

обязан пользоваться арендованным имуществом в соответствии с условиями договора

аренды (п. 1 ст. 615 ГК РФ). Арендатор обязан поддерживать имущество в

исправном состоянии, производить за свой счет текущий ремонт и нести расходы на

содержание имущества, если иное не установлено законом или договором аренды (п.

2 ст. 616 ГК РФ). Если арендатор произвел за счет собственных средств и с согласия

арендодателя неотделимые улучшения арендованного имущества, арендатор имеет

право после прекращения договора на возмещение стоимости этих улучшений, если

иное не предусмотрено договором аренды (п. 2 ст. 623 ГК РФ).

По договору аренды

здания или сооружения арендодатель обязуется передать во временное владение и

пользование или во временное пользование арендатору здание или сооружение (п. 1

ст. 650 ГК РФ). Передача здания или сооружения арендодателем и принятие его

арендатором осуществляются по передаточному акту или иному документу о

передаче, подписываемому сторонами (ст. 655 ГК РФ).

При прекращении

договора аренды арендованное здание или сооружение должно быть возвращено

арендодателю с соблюдением правил, вытекающих из передачи здания или сооружения

арендодателем арендатору.

Согласно пункту 1

статьи 654 Гражданского кодекса договор аренды здания или сооружения должен

предусматривать размер арендной платы. При отсутствии согласованного сторонами

в письменной форме условия о размере арендной платы договор аренды здания или

сооружения считается незаключенным. При этом в случаях, когда плата за аренду

здания или сооружения установлена в договоре на единицу площади здания

(сооружения), арендная плата определяется исходя из фактического размера

переданного арендатору здания или сооружения (п. 3 ст. 654 ГК РФ).

На практике размер

арендной платы при аренде офиса в большинстве случаев устанавливается именно

так: определенная сумма арендной платы в месяц или в год за квадратный метр.

Регистрация договора

В соответствии со

статьей 4 Закона от 21.07.2007 г. № 122-ФЗ «О государственной регистрации прав

на недвижимое имущество и сделок с ним» сделки с недвижимым имуществом подлежат

обязательной государственной регистрации. Это положение содержится и в статье

131 Гражданского кодекса. Однако в пункте 2 статьи 651 кодекса дается

уточнение, что договор аренды здания или сооружения, заключенный на срок не

менее года, подлежит государственной регистрации и считается заключенным с

момента такой регистрации. Таким образом, договор аренды, заключенный на срок

менее года, обязательной регистрации не подлежит. Это подтверждается и Информационным

Письмом Президиума ВАС РФ от 01.06.2008 г. № 53.

На практике договоры

аренды отдельных помещений, в целях избежание излишних хлопот, связанных с

необходимостью регистрации договора, в подавляющем большинстве случаев

заключаются на срок менее одного года; по окончании срока действия договора

заключается новый договор.

В соответствии со

статьей 19.21 Кодекса об административных правонарушениях несоблюдение

установленного порядка государственной регистрации прав на недвижимое имущество

или сделок с ним влечет наложение административного штрафа на юридических лиц

от 30 до 40 тысяч рублей.

Оформление документов

для принятия платежей к расходам

В Гражданском Кодексе

арендные отношения регулируются главой 34, а положения о возмездном оказании

услуг — главой 39. В пункте 2 статьи 779 Гражданского кодекса дается пояснение,

что правила главы 39 применяются к договорам оказания услуг связи, медицинских,

ветеринарных, аудиторских, консультационных, информационных услуг, услуг по

обучению, туристическому обслуживанию и иных услуг. В главе 34 не содержится

никаких ссылок на то, что к договорам аренды могут применяться отдельные положения

договора возмездного оказания услуг. Следовательно, аренда является не услугой,

а отдельным видом предпринимательской деятельности.

Это подтверждалось,

например, письмом Минфина от 26.10.2008 г. № 03–03–01–04/1/86, подписанного

заместителем директора Департамента налоговой и таможенно-тарифной политики

А.И. Иванеевым. По мнению Минфина, арендные платежи, уплачиваемые по договору

аренды нежилых помещений, подлежат включению в состав прочих расходов при

условии их обоснованности и подтверждения соответствующими первичными документами

(договор аренды, акт приема-передачи, счета на оплату арендных платежей,

платежные поручения и др.).

Примерно через год

появилось письмо ФНС РФ от 05.09.2007 г. № 02–1–07/81 «О подтверждении

хозяйственных операций первичными учетными документами», где сказано следующее:

«Если договаривающимися сторонами заключен договор аренды и подписан акт

приема-передачи имущества, являющегося предметом аренды, то из этого следует,

что услуга реализуется (потребляется) сторонами договора, и, следовательно, у

организаций есть основание для включения в состав налоговой базы по налогу на

прибыль сумм доходов от реализации такой услуги (у арендодателя) и расходов в

связи с потреблением услуги (у арендатора).

Данные основания

возникают у организаций вне зависимости от подписания акта приема-передачи

услуги, тем более что требование об обязательном составлении актов

приема-передачи услуг в виде аренды ни Налоговым Кодексом, ни законодательством

о бухгалтерском учете не предусмотрено».

Несмотря на то что ФНС

назвала аренду услугой, она все-таки признает, что составления двустороннего

акта здесь не требуется.

Однако совсем недавно

Минфин издал еще одно письмо от 07.06.2006 г. № 03–03–04/1/505, в котором

высказал мнение, что ежемесячное составление акта об оказании услуг по аренде

недвижимого имущества является обязательным. Заметим, что это письмо также

подписано г. А.И. Иванеевым. За этот период (1 год и 7 месяцев) никаких

изменений в гражданском законодательстве, касающихся арендных отношений, не

произошло. В пункте 1 статьи 252 Налогового кодекса законом от 06.06.2005 г. №

58-ФЗ были внесены изменения, которые позволили подтверждать расходы не только

документами, оформленными в соответствии с законодательством Российской

Федерации, но и документами, косвенно подтверждающими произведенные расходы. Таким

образом, соблюдение жестких правил при оформлении документов уже не является

обязательным условием для признания расходов, достаточно представить любые

документы, подтверждающие произведенные расходы. Поэтому последнее письмо

Минфина на фоне этих позитивных для налогоплательщиков изменений выглядит по

меньшей мере странно.

Что касается выдачи

арендатору счетов-фактур, то традиционно счет-фактура по аренде выдается в

последний день каждого месяца.

2.3 Отражение в бухгалтерском

учете предприятия операций по текущей аренде

Предоставление арендодателем арендатору объектов основных средств во

временное владение и пользование или во временное пользование оформляется

договором аренды (имущественного найма).

Имущество, предоставленное арендатору во временное пользование и владение

или временное пользование, подлежит обособленному отражению в бухгалтерском

учете арендодателя, за исключением имущества, переданного по договору аренды

предприятия.

В ООО «Радомир» объекты основных средств,

переданные в аренду, учитываются в общеустановленном порядке на счете 01

«Основные средства» с выделением в аналитическом учете.

Имущество, переданное по

договору текущей аренды, по окончании срока действия договора аренды подлежит

возврату арендодателю. Арендатор за текущую аренду основных средств уплачивает арендодателю

арендную плату и ведет учет основных средств на забалансовом

счете 001 «Арендованные основные средства».

Организация ведет бухгалтерский учет на балансовом счете 01 «Основные

средства», открыв соответствующие субсчета 01-1 «Собственные основные средства,

сданные в текущую аренду» и 01-2 «Собственные основные средства».

Как правило, все операции по учету затрат на сданное имущество в текущую

аренду арендодатель ведет по дебету 91 счета, а на сумму начисленной арендной

платы арендатора – по кредиту 91 счета.

Бухгалтерский учет у арендодателя

При сдаче в аренду основных средств на условиях сохранения права

собственности:

|

Д-т 01-1 «Собственные основные средства, сданные в текущую аренду»

|

К-т 01-2 «Собственные основные средства»

|

На сумму начисленной амортизации по объектам, сданным в аренду:

|

Д-т 91 «Прочие доходы и расходы»

|

К-т 02 «Амортизация основных средств»[18]

|

На сумму расходов арендодателя по эксплуатации арендованного имущества

(когда возмещение затрат не возложено на арендодателя):

|

Д-т 91 «Прочие доходы и расходы»

|

К-т 20 «Основное производство», 44 «Расходы на продажу» и др.

|

На сумму начисленной арендной платы арендатору:

|

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

|

К-т 91 «Прочие доходы и расходы»

|

Если предусмотрено получение арендной платы авансом, то дебетуется счет 76

«Расчеты с разными дебиторами» и кредитуется счет 98 «Доходы будущих периодов».

В дальнейшем эта сумма списывается на доходы соответствующего отчетного

периода:

|

Д-т 98 «Доходы будущих периодов»

|

К-т 91 «Прочие доходы и расходы»

|

На сумму НДС по арендной плате за сданные в аренду основные средства,

причитающегося к уплате в бюджет:

|

Д-т 91 «Прочие доходы и расходы»

|

К-т 68 «Расчеты по налогам и сборам»

|

На сумму фактически полученной арендной платы:

|

Д-т 51 «Расчетные счета», 52 «Валютные счета»

|

К-т 76 «Расчеты с разными дебиторами и кредиторами»

|

На сумму погашения задолженности по расчетам с бюджетом по ранее

начисленной сумме НДС по арендной плате:

|

Д-т 68 «Расчеты по налогам и сборам»

|

К-т 51 «Расчетные счета», 52 «Валютные счета»

|

Бухгалтерский учет у

арендатора

На сумму стоимости основных средств, поступивших в аренду, учитывается на забалансовом счете и делается запись:

Д-т 001 «Арендованные основные средства»

На сумму начисленной арендной платы арендодателю дебетуются счета 20

«Основное производство», 44 «Расходы на продажу» и другие и кредитуется счет 76

«Расчеты с разными дебиторами и кредиторами». Если арендная плата начисляется

авансом, то она относится на счет 97 «Расходы будущих периодов»:

|

Д-т 97 «Расходы будущих периодов»

|

К-т 76 «Расчеты с разными дебиторами и кредиторами»

|

В дальнейшем эти расходы списываются на затраты соответствующего отчетного

периода:

|

Д-т 20 «Основное производство»

|

К-т 97 «Расходы будущих периодов»

|

На сумму НДС по арендной плате на основные средства, принятые в аренду на

условиях возврата имущества арендодателю:

|

Д-т 19 «НДС по приобретенным ценностям»

|

К-т 76 «Расчеты с разными дебиторами и

кредиторами»

|

На сумму фактически перечисленных средств по арендной плате:

|

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

|

К-т 51 «Расчетные счета», 52 «Валютные счета»

|

В принятой к зачету задолженности перед бюджетом суммы НДС по арендной

плате за взятые в текущем году в аренду основные средства:

|

Д-т 68 «Расчеты по налогам и сборам»

|

К-т 19 «НДС по приобретенным ценностям»

|

На сумму стоимости основных средств, возвращенных по окончании срока

договора, арендатор делает записи:

К-т 001 «Арендованные средства»

Если капитальный ремонт осуществляет арендатор за счет арендодателя, то затраты

по ремонту относят на уменьшение арендной платы:

|

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

|

К-т 97 «Расходы будущих периодов», 23 «Вспомогательное производство», 60

«Расчеты с поставщиками и подрядчиками» и др.

|

Когда договором предусмотрено проведение арендодателем капитальных работ

(вложения), то их учет ведется на счете 08 «Вложения во внеоборотные активы»,

что оформляется следующими проводками:

на сумму осуществленных капиталовложений:

|

Д-т 08 «Вложения во внеоборотные активы»

|

К-т 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 51

«Расчетные счета» и т.д.

|

на сумму капвложений, включенных в состав собственных основных средств:

|

Д-т 01 «Основные средства»

|

К-т 08 «Вложения во внеоборотные активы»

|

на сумму стоимости капвложений, передаваемых арендодателю по окончании

срока договора:

|

Д-т 91 «Прочие доходы и расходы»

|

К-т 01 «Основные средства»

|

на сумму уменьшения арендной платы на объем выполненных капитальных

вложений:

|

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

|

К-т 91 «Прочие доходы и расходы»

|

ООО «Радомир»

арендует нежилое помещение под офис, в апреле 2009 г. с согласия арендатора

были проведены неотделимые улучшения в арендованном помещении (установлены

камеры видеонаблюдения, стоимостью 118 000 руб., в том числе НДС – 18 000

руб.). В соответствии с Классификацией основных средств, включаемых в

амортизационные группы, утвержденной Постановлением Правительства РФ от

01.01.2002 N 1, видеонаблюдение относится к четвертой группе. Срок полезного

использования - от 5 до 7 лет. Комиссия установила срок полезного использования

в 61 мес. Договор аренды истекает через 4 года (48 мес.).

В бухгалтерском учете будут отражены

следующие проводки:

Таблица 4 – Бухгалтерские проводки

|

№ п/п

|

Название хозяйственной операции

|

Дебет

|

Кредит

|

Сумма, руб.

|

|

В апреле 2009 г.

|

|

1

|

Отражены работы по установке камер видеонаблюдения

|

08 «Вложения во внеоборотные активы»

|

60 «Расчеты с поставщиками и подрядчиками»

|

100 000,00

|

|

2

|

Выделен НДС по проведенным работам

|

19 «Налог на добавленную стоимость по приобретенным

ценностям»

|

60 «Расчеты с поставщиками и подрядчиками»

|

18 000,00

|

|

3

|

НДС предъявлен к вычету

|

68 «Расчеты по налогам и сборам»

|

19 «Налог на добавленную стоимость по приобретенным

ценностям»

|

18 000,00

|

|

4

|

Объект введен в эксплуатацию

|

01 «Основные средства»

|

08 «Вложения во внеоборотные активы»

|

100 000,00

|

В бухгалтерском учете организации

срок полезного использования основного средства в виде капитальных вложений в

арендованные объекты основных средств устанавливается исходя из срока аренды

(п. 20 ПБУ 6/01), то есть составляет 48 месяцев.

Таким образом, в бухгалтерском учете

арендатора появляется временная налоговая разница, которая приводит к

образованию отложенного налогового актива:

После окончании договора аренды

неотделимые улучшения переходят в собственность арендодателя и списываются с

баланса арендатора как полностью самортизированные

объекты.

Таблица 5 – Налоговый актив

|

№ п/п

|

Название хозяйственной операции

|

Дебет

|

Кредит

|

Сумма, руб.

|

|

В бухгалтерском учете, начиная с мая 20098 г., в

течении 48 месяцев

|

|

1

|

Начислена амортизация основных средств

|

26 «Общехозяйственные расходы»

|

02 Амортизация основных средств»

|

2 083,33 (100 000/48 мес.)

|

|

В налоговом учете за июнь 2009 г. и каждый

последующий месяц

|

|

2

|

Начислена амортизация основных средств

|

26 «Общехозяйственные расходы»

|

02 Амортизация основных средств»

|

1 639,34 (100 000/61 мес.)

|

|

3

|

Отражен отложенный налоговый актив

|

09 «Отложенные налоговые активы»

|

68 «Расчеты по налогам и сборам», субсчет «Расчеты

по налогу на прибыль»

|

88.79[(2083,33-1639,34)*20% ]

|

Предприятие на условиях

текущей аренды ежемесячно уплачивает арендную плату 50000 руб. (с учетом НДС и

СН – 60750 руб.). Эта операция будет отражена следующими записями:

1) дебет счета 20 –

50000 руб.,

дебет счета 19-5, 10

–10750 руб.

кредит субсчета 76-3 –

60750 руб.;

Включение в издержки

производства арендной платы.

|

2)

дебет субсчета 76-3

|

607

500 руб.

|

|

кредит

счета 51

|

|

Перечисление арендной

платы.

3. Предложение по совершенствованию

учета текущей аренды

В качестве

совершенствования учета аренды основных средств предлагается применение на

предприятии компьютеризированной системы учета Бест-4.

Подсистема представляет

собой программный модуль, предназначенный для учета основных средств, их

наличия, поступления, выбытия и переоценки. В функции модуля входит:

• ведение картотеки

основных средств;

• регистрация

документов по движению основных средств;

• начисление

амортизации основных средств;

• учет НДС по основным

средствам;

• автоматизация

процесса проведения инвентаризации;

• переоценка ОС;

• ведение специальных

справочников;

• формирование и вывод

отчетов по учету основных средств.

Как и в других модулях,

бухгалтер вводит (регистрирует) первичные документы по учету основных средств и

производит их контировку непосредственно в процессе

регистрации. Таким образом, сохраняются как сами первичные документы, так и

проводки, полученные по ним. Это в значительной степени облегчает работу

бухгалтера по контролю за состоянием системы, а сам учет делается похожим на

ручную обработку документов.

В отличие от систем учета

кассовых операций и расчетов с банком, данная подсистема помимо чисто

бухгалтерских функций ведет натуральный учет объектов в стоимостной и

количественной форме. Здесь финансовый учет тесно соприкасается с

производственным учетом и для этой комбинации должны быть найдены адекватные

средства отражения.

Для пообъектного

учета основных средств подсистема ведет Картотеку основных средств,

представляющую из себя

локальную систему аналитических счетов, имеющую сложное иерархическое строение.

Основные средства классифицируются по следующим признакам:

• по синтетическим и

аналитическим счетам;

• по группам и

подгруппам;

• по инвентарным

номерам;

• по номерам карточек

учета основных средств;

• по структурным

подразделениям;

• по

материально-ответственным лицам (МОЛ);

• по шифрам норм

амортизации

• по счетам затрат

• по кодам ОКОФ

• по типам основных

средств (стандартные, автотранспорт, нематериальные активы и т.д.)

Справочник групп,

подгрупп и норм амортизации поставляется вместе с программой. Они полностью

соответствует действующим нормативным документам и могут использоваться без

дополнительных изменений.

Для каждого ОС

указываются: синтетический счет, на котором учитывается данное основное

средство, и счет, на котором учитывается износ по данному объекту. Номера

счетов должны соответствовать плану синтетических счетов. Если на этих счетах

открыты аналитики первого уровня, то одновременно указываются и соответствующие

шифры аналитического учета. Кроме этого, в карточке запоминается и счет затрат,

на который попадает начисленная сумма амортизации.

Основные средства

разбиваются по подразделениям, за которыми они закреплены, а также по

материально-ответственным лицам (МОЛ). При вводе соответствующих кодов

программа обращается к справочникам структурных подразделений и текущего

кадрового состава, формируемых в АРМе Зарплата. Если модель не входит в

поставку, то справочники заполняются в АРМе Главного бухгалтера. Система не

накладывает никаких ограничений на соответствие справочника МОЛ справочнику

подразделений, в результате чего за одним и тем же сотрудником могут числиться

разные основные средства в разных подразделениях.

Любое изменение

состояния картотеки должно отражаться соответствующим документом движения. Этот

документ приводит к генерации проводок и, одновременно, к изменению

соответствующей карточки учета.

В результате, мы имеем

три системы учета:

• реестры первичных

документов;

• картотека основных

средств;

• проводки по счетам.

Структура подсистемы.

Режимы работы.

Подсистема учета ОС

имеет следующие режимы работы:

Режимы работы

1. Учет движения ОС

2. Амортизация ОС, НДС

3. Работа с картотекой

ОС

4. Книга учета операций

5. Формирование отчетов

6. Настройка подсистемы

7. Справочники

подсистемы

8. Конец сеанса работы

9. Смена предприятия

Первый режим

предназначен для регистрации в системе первичных документов по всем видам

движения основных средств. Одновременно с регистрацией производится контировка документов и ввод инвентарных карточек на вновь

поступившие ОС.

Второй режим

предназначен для выполнения расчетов по начислению амортизации основных средств

и расчету ежемесячного списания НДС по приобретенным основным средствам.

Третий режим

предназначен для работы с картотекой основных средств, ввода начальных

остатков, составления инвентаризационных ведомостей и ведомостей переоценки

основных средств.

Четвертый режим

предназначен для просмотра списка проводок, которые были сформированы в данной

подсистеме и находятся в АРМе Главного бухгалтера.

Пятый режим

предназначен для формирования выходных форм, создаваемых на базе данных.

Заключение

Арендные операции оказывают прямое

влияние на имущественное состояние и финансовые результаты деятельности

организации и косвенное – на сумму уплачиваемых ею в бюджет и внебюджетные

фонды налоговых платежей. В связи с этим возникает необходимость в получении

достоверных сведений о величине и структуре арендных операций.

В ходе работы было проведено

исследование существующей практики бухгалтерского учета в области отражения

операций по аренде. Отдельно показано отражение на бухгалтерских счетах

операций текущей аренды, как у арендатора, так и у арендодателя, а также

подробно рассмотрена методология бухгалтерского учета различных операций при

текущей аренде.

Выводы, сделанные по данной работе

следующие.

В договоре аренды необходимо четко

определять объект аренды: его наименование, характеристику, место нахождения

для недвижимого имущества и иные данные, позволяющие определенно установить

имущество, подлежащее передаче арендатору по договору. При отсутствии этих

данных объект передачи считается не согласованным, а договор не заключенным.

В качестве арендодателей и

арендаторов могут выступать юридические и физические лица, Российская

Федерация, субъекты Российской Федерации, муниципальные образования.

По общему

правилу при передаче имущества в аренду оно продолжает учитываться на балансе

арендодателя за исключением случаев аренды предприятия и финансовой аренды.

Порядок

отражения поступающей арендной платы зависит от того, основной или не основной

деятельностью является в организации предоставление в аренду материальных

ценностей. В организациях, предметом деятельности которых является

предоставление в аренду своих активов по договору аренды, выручкой считаются

поступления, получение которых связано с этой деятельностью, арендная плата будет

учитываться в составе выручки от реализации продукции (работ, услуг). Если предоставление активов в аренду

не является предметом деятельности организации, то поступления признаются

операционными доходами, арендная плата отражается в составе операционных

доходов.

Имущество, переданное в аренду, продолжает числиться на балансе

арендодателя, поэтому амортизационные отчисления начисляет арендодатель. Если арендодатель учет поступившей арендной платы ведет на счете 90

«Продажи», то суммы амортизации отражаются по дебету счетов учета затрат на производство в корреспонденции с кредитом счета 02 «Амортизация основных средств». Если арендодатель

суммы поступившей арендной платы учитывает на счете 91 «Прочие доходы и

расходы», суммы начисленной амортизации отражаются по дебету счета 91, субсчет

2 «Прочие расходы». Арендатор начисляет амортизацию только на улучшения,

который он мог произвести.

В процессе

эксплуатации имущество, переданное в аренду, постепенно изнашивается,

вследствие чего необходим ремонт. Расходы по ремонту переданных в аренду

основных средств могут быть учтены как расходы по обычным видам деятельности на

счетах 20, 25, 26 или как операционные расходы на счете 91 «Прочие доходы и

расходы» субсчет «Прочие расходы».

Произведенные арендатором отделимые

улучшения в соответствии с пунктом 1 статьи 623 ГК РФ являются его

собственностью, если в договоре аренды не предусмотрено иное. По окончании

договора аренды арендуемое имущество передается арендодателю, а произведенные

улучшения остаются у арендатора. Между арендодателем и арендатором может быть

заключено соглашение, предусматривающее передачу отделимых улучшений арендодателю

с возмещением или без возмещения их стоимости арендатору. Арендатор также может

оставить их у себя либо реализовать.

Порядок бухгалтерского и налогового

учета коммунальных расходов арендатора зависит от того, как именно производится

оплата за эти услуги. На практике арендатор может заплатить за «коммуналку»

разными способами:

1. напрямую,

заключив договор с поставщиком коммунальных услуг;

2. через

посредника (в роли посредника между производителем коммунальных услуг и их

потребителем выступает арендодатель);

3. компенсируя

затраты арендодателя на коммунальные расходы;

4. в составе

арендной платы.

Чаще всего коммунальные расходы

включают в состав арендной платы.

По окончанию

аренды или за ранние арендатор может изъявить желание купить объект аренды это

влечет за собой составление дополнительного соглашение или оговорке в арендном

договоре. В договоре аренды стороны предусматривают переход права собственности на

объект аренды к арендатору после уплаты им выкупной стоимости имущества, согласованной

сторонами договора. Стороны имеют право произвести зачет ранее выплаченной

арендной платы в выкупную стоимость имущества.

Выкупная стоимость может быть

перечислена арендатором по окончании срока договора аренды одним платежом, а

также в течение всего срока договора аренды, например, одновременно с

перечислением платежей за аренду имущества.

Список использованной литературы:

Нормативно – правовая

база:

1. Гражданский

кодекс Российской Федерации 2008 год

2. Налоговый

кодекс Российской Федерации 2009 год

3. Федерального

закона от 21 ноября 2006 г. №129-ФЗ «Об бухгалтерском учёте»

4. Федеральный

закон №58-ФЗ

5. Приказом

Минфина РФ от 13 октября 2008г. № 91н «Об утверждении методическими

указаниями по бухгалтерскому учёту

основных средств»

6. Приказ

Минфина РФ от 30 марта 2007 г. № 26н «Об утверждении положения по

бухгалтерскому учету «Учёт основных средств» ПБУ 6/01»

7. Приказ

Минфина РФ от 6 мая 2009г. № 32н «Об утверждении положением по бухгалтерскому

учету «Доходы организацию» ПБУ. 9/99»

8. Приказ Минфина РФ от 6 мая 2009г. № 33н «Об

утверждении положением по бухгалтерскому учету «Расходы организаций» ПБУ.

10/99»

9. Приказ

Минфина РФ от 29 июля 2008 года №34н «Об утверждении положения по ведению

бухгалтерского учета и бухгалтерской отчетности в Российской Федерации»

10.

Письмо Минфина от 6 сентября 2007 г. №

07-05-06/234.

11.

Письмо Минфина от 3 марта 2006 г. №

03-04-15/52.

Учебно-методическая

литература:

12.

Вещунов Н. Л.; Фомина Л. Ф. Бухгалтерский

учёт и налогообложение. М: Торговый дом Герда, 2008

13.

Глазов М. М. Анализ и диагностика

финансово – хозяйственной деятельности предприятия: М. 2008

14.

Новиченко Бухгалтерский учет / Учеб. для

вузов / Под ред. П.П. Новиченко. 2-е изд., перераб. и

доп. – М.: Финансы и статистика, 2008

15.

Семенихина В. В. Аренда имущества: М.:BKR-Интерком-Аудит, 2007

16.

Финансы и бухгалтерский учёт: учебник

для студентов вузов / под ред. Е. Н. Солохудина М.:

Финансы и статистика, 2007.

[1] Семенихина В. В. Аренда имущества: М.:BKR-Интерком-Аудит, 2007

[2] Вещунов Н. Л.; Фомина Л. Ф. Бухгалтерский учёт и налогообложение.

М: Торговый дом Герда, 2008

[3] Финансы и бухгалтерский учёт: учебник для студентов вузов / под

ред. Е. Н. Солохудина М.: Финансы и статистика, 2007

[4] Глазов М. М. Анализ и диагностика финансово – хозяйственной

деятельности предприятия: М. 2008

[5] Глазов М. М. Анализ и диагностика финансово – хозяйственной

деятельности предприятия: М. 2008

[6] Вещунов Н. Л.; Фомина Л. Ф. Бухгалтерский учёт и налогообложение.

М: Торговый дом Герда, 2008

[7] Семенихина В. В. Аренда имущества: М.:BKR-Интерком-Аудит, 2007

[8] Вещунов Н. Л.; Фомина Л. Ф. Бухгалтерский учёт и налогообложение.

М: Торговый дом Герда, 2008

[9] Финансы и бухгалтерский учёт: учебник для студентов вузов / под

ред. Е. Н. Солохудина М.: Финансы и статистика, 2007

[10] Глазов М. М. Анализ и диагностика финансово – хозяйственной

деятельности предприятия: М. 2008

[11] Вещунов Н. Л.; Фомина Л. Ф. Бухгалтерский учёт и налогообложение.

М: Торговый дом Герда, 2008

[12] Финансы и бухгалтерский учёт: учебник для студентов вузов / под

ред. Е. Н. Солохудина М.: Финансы и статистика, 2007

[13] Глазов М. М. Анализ и диагностика финансово – хозяйственной

деятельности предприятия: М. 2008

[14] Семенихина В. В. Аренда имущества: М.:BKR-Интерком-Аудит, 2007

[15] Вещунов Н. Л.; Фомина Л. Ф. Бухгалтерский учёт и налогообложение.

М: Торговый дом Герда, 2008

[16] Глазов М. М. Анализ и диагностика финансово – хозяйственной

деятельности предприятия: М. 2008

[17] Семенихина В. В. Аренда имущества: М.:BKR-Интерком-Аудит, 2007

[18] Предполагается, что амортизация возмещается арендодателю из

арендной платы, и поэтому она не включается в затраты, а покрывается за счет

дохода