Содержание

1.

Характеристика основных положений инвестиционного проекта. 3

1.1.

Экономическая оценка проекта. 3

1.2.

Методические положения инвестиционного

проекта. 6

1.3.

Информационное обеспечение расчета критериев эффективности инвестиционного

проекта. 12

Глава 2.

Теоретические основы финансовая оценка проекта. 21

2.1.

Методические положения финансовой оценки. 21

2.2.

Финансовый анализ проекта. 24

3.Анализ

финансовой состоятельности инвестиционного проекта. 27

3.1.Характеристика

предприятия и внедряемого инвестиционного проекта. 27

3.2.Определение

срока жизни инвестиционного проекта и источников его финансирования 29

3.3.Расчет

основных технико-экономических показателей. 33

Заключение. 44

Список

литературы.. 45

1. Характеристика

основных положений инвестиционного проекта

1.1.

Экономическая оценка проекта

В международной практике план развития предприятия

представляется в виде специальным образом оформленного бизнес-плана, который,

по существу, представляет собой структурированное описание проекта развития

предприятия. Если проект связан с привлечением инвестиций, то он носит название

“инвестиционного проекта”. Обычно любой новый проект предприятия в той или иной

мере связан с привлечением новых инвестиций. В наиболее общем понимании проект - это специальным образом оформленное предложение об изменении

деятельности предприятия, преследующее определенную цель.

Проекты принято подразделять на тактические и

стратегические. К числу последних обычно относятся проекты, предусматривающие

изменение формы собственности (создание арендного предприятия, акционерного

общества, частного предприятия, совместного предприятия и т.д.), или

кардинальное изменение характера производства (выпуск новой продукции, переход

к полностью автоматизированному производству, и т.п.). Тактические проекты

обычно связаны с изменением объемов выпускаемой продукции, повышением качества

продукции, модернизацией оборудования.

Для отечественной практики понятие проекта не является

новым. Его отличительное качество прежних времен заключалось в том, что

основные направления развития предприятия, как правило, определялись на

вышестоящем, по отношению к предприятию, уровне управления экономикой отрасли.

В новых экономических условиях предприятие в лице его собственников и высшего

состава управления должно само беспокоиться о своей дальнейшей судьбе, решая самостоятельно

все стратегические и тактические вопросы. Такая деятельность в области

инвестиционного проектирования должна быть специальным образом организована.

Общая процедура упорядочения инвестиционной

деятельности предприятия по отношению к конкретному проекту формализуется в

виде так называемого проектного цикла, который имеет следующие этапы.

1.

Формулировка проекта (иногда используется термин

“идентификация”). На данном этапе высший состав руководства предприятия

анализирует текущее состояние предприятия и определяет наиболее приоритетные

направления его дальнейшего развития. Результат данного анализа оформляется в

виде некоторой бизнес идеи, которая направлена на решение наиболее важных для

предприятия задач. Уже на этом этапе необходимо иметь более или менее

убедительную аргументацию в отношении выполнимости этой идеи. На данном этапе

может появиться несколько идей дальнейшего развития предприятия. Если все они

представляются в одинаковой степени полезными и осуществимыми, то далее

производится параллельная разработка нескольких инвестиционных проектов с тем,

чтобы решение о наиболее приемлемых из них сделать на завершающей стадии

разработки.

2.

Разработка (подготовка) проекта. После того, как бизнес

идея проекта прошла свою первую проверку, необходимо развивать ее до того

момента, когда можно будет принять твердое решение. Это решение может быть как

положительным, так и отрицательным. На этом этапе требуется постепенное

уточнение и совершенствование плана проекта во всех его измерениях -

коммерческом, техническом, финансовом, экономическом, институциональном и т.д.

Вопросом чрезвычайной важности на этапе разработки проекта является поиск и

сбор исходной информации для решения отдельных задач проекта. Необходимо

сознавать, что от степени достоверности исходной информации и умения правильно

интерпретировать данные, появляющиеся в процессе проектного анализа, зависит

успех реализации проекта.

3.

Экспертиза проекта. Перед началом осуществления проекта

его квалифицированная экспертиза является весьма желательным этапом жизненного

цикла проекта. Если финансирование проекта проводится с помощью существенной

доли стратегического инвестора (кредитного или прямого), инвестор сам проведет

эту экспертизу, например с помощью какой-либо авторитетной консалтинговой

фирмы, предпочитая потратить некоторую сумму на этом этапе, нежели потерять

большую часть своих денег в процессе выполнения проекта. Если предприятие

планирует осуществление инвестиционного проекта преимущественно за счет

собственных средств, то экспертиза проекта также весьма желательна для проверки

правильности основных положений проекта.

4.

Осуществление проекта. Стадия осуществления охватывает

реальное развитие бизнес идеи до того момента, когда проект полностью входит в

эксплуатацию. Сюда входит отслеживание и анализ всех видов деятельности по мере

их выполнения и контроль со стороны надзирающих органов внутри страны и/или иностранного

или отечественного инвестора. Данная стадия включает также основную часть

реализации проекта, задача которой, в конечном итоге, состоит в проверке

достаточности денежных потоков, генерируемых проектом для покрытия исходной

инвестиции и обеспечения желаемой инвесторами отдачи на вложенные деньги.

5.

Оценка результатов. Оценка результатов производится как

по завершению проекта в целом, так и в процессе его выполнения. Основная цель

этого вида деятельности заключается в получении реальной обратной связи между

заложенными в проект идеями и степенью их фактического выполнения. Результаты

подобного сравнения создают бесценный опыт разработчиков проекта, позволяя

использовать его при разработке и осуществлении других проектов.

1.2. Методические

положения инвестиционного проекта

Практика проектного анализа позволяет обобщить опыт

разработки проектов и перечислить типовые проекты. Основные типы инвестиционных

проектов, которые встречаются в зарубежной практике, сводятся к следующим.

1.

Замена устаревшего оборудования, как естественный

процесс продолжения существующего бизнеса в неизменных масштабах. Обычно

подобного рода проекты не требуют очень длительных и многосложных процедур

обоснования и принятия решений. Многоальтернативность может появляться в

случае, когда существует несколько типов подобного оборудования, и необходимо

обосновать преимущества одного из них.

2.

Замена оборудования с целью снижения текущих

производственных затрат. Целью подобных проектов является использование более

совершенного оборудования взамен работающего, но сравнительно менее

эффективного оборудования, которое в последнее время подверглось моральному

старению. Этот тип проектов предполагает очень детальный анализ выгодности

каждого отдельного проекта, т.к. более совершенное в техническом смысле

оборудование еще не однозначно более выгодно с финансовой точки зрения.

3.

Увеличение выпуска продукции и/или расширение рынка

услуг. Данный тип проектов требует очень ответственного решения, которое обычно

принимается верхним уровнем управления предприятия. Наиболее детально

необходимо анализировать коммерческую выполнимость проекта с аккуратным

обоснованием расширения рыночной ниши, а также финансовую эффективность

проекта, выясняя, приведет ли увеличение объема реализации к соответствующему

росту прибыли.

4.

Расширение предприятия с целью выпуска новых продуктов.

Этот тип проектов является результатом новых стратегических решений и может

затрагивать изменение сущности бизнеса. Все стадии анализа в одинаковой степени

важны для проектов данного типа. Особенно следует подчеркнуть, что ошибка,

сделанная в ходе проектов данного типа, приводит к наиболее драматическим

последствиям для предприятия.

5.

Проекты, имеющие экологическую нагрузку. В ходе

инвестиционного проектирования экологический анализ является необходимым

элементом. Проекты, имеющие экологическую нагрузку, по своей природе всегда

связаны с загрязнением окружающей среды, и потому эта часть анализа является

критичной. Основная дилемма, которую необходимо решить и обосновать с помощью

финансовых критериев - какому из вариантов проекта следовать: (1) использовать

более совершенное и дорогостоящее оборудование, увеличивая капитальные

издержки, или (2) приобрести менее дорогое оборудование и увеличить текущие

издержки.

6.

Другие типы проектов, значимость которых в смысле

ответственности за принятие решений менее важна. Проекты подобного типа

касаются строительства нового офиса, покупки нового автомобиля и т. д.

После формулировки бизнес идеи будущего

инвестиционного проекта естественным образом возникает вопрос, способно ли

предприятие реализовать эту идею в принципе. Для ответа на этот вопрос

необходимо проанализировать состояние отрасли экономики, к которой принадлежит

предприятие, и сравнительное положение предприятия в рамках отрасли. Данный

анализ и составляет содержание предварительной стадии разработки и анализа

инвестиционного проекта. В практике западного проектного анализа принято

использовать следующие два критерия:

·

зрелость отрасли,

·

конкурентоспособность предприятия (его положения

на рынке).

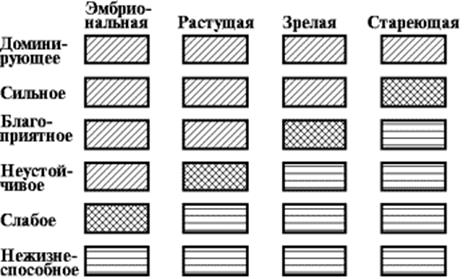

Анализ зрелости отрасли принято производить, относя ее

к одному из четырех состояний развития: эмбриональному, растущему, зрелому и

стареющему.

В соответствии со вторым критерием необходимо

установить конкурентоспособность предприятия в рамках отрасли, к которой оно

принадлежит. Другими словами, необходимо выяснить сравнительное с другими

предприятиями положение данного предприятия на целевом рынке товаров или услуг.

Принято использовать шесть основных состояний предприятия: доминирующее,

сильное, благоприятное, неустойчивое, слабое, нежизнеспособное.

Сопоставляя критерии зрелости отрасли и конкурентной

способности предприятия, мы можем представить матрицу жизненных циклов предприятия.

Представленная на рис. 1.1 матрица носит

конструктивный характер, устанавливая не только положение предприятия, но и

давая принципиальные рекомендации по дальнейшему развитию.

Рис. 1.1 Матрица

наборов жизненных циклов

Конечным результатом предварительной стадии анализа

проекта является установление положения конкретного предприятия по указанным критериям.

Исходя из приведенной формализации, может быть

рассмотрена одна из возможных стратегий развития предприятия, представленных в

таблице 1.1.

Таблица 1.1.

Стратегии

развития предприятия

|

Положение

|

Стадии

зрелости

|

|

на

рынке

|

Эмбриональная

|

Растущая

|

Зрелая

|

Стареющая

|

|

Доминирующее

|

Инвестируйте

быстрей требований рынка

|

Удерживайте

позиции.

Удерживайте

долю

|

Удерживайте

позиции. Развивайтесь вместе с отраслью

|

Удерживайте

позиции

|

|

Сильное

|

Инвестируйте

со скоростью, диктуемой рынком

|

Попытайтесь

улучшить положение. Увеличивайте долю

|

Удерживайте

позиции. Развивайтесь вместе с

отраслью

|

Удерживайте

позиции или подводите итоги

|

|

Благоприятное

|

Избирательно

или целиком увеличивайте долю. Все силы на увеличение рыночной доли

|

Попытайтесь

улучшить положение. Избирательное увеличение доли

|

Выжидание

или стабилизация. Найдите нишу и пытайтесь

защищаться

|

Подводите

итоги или постепенно уходите

|

|

Неустойчивое

|

Избирательно

подходите к завоеванию позиций

|

Найдите

свою нишу и обороняйтесь

|

Найдите

нишу и удерживайте ее или постепенно уходите

|

Уходите

постепенно или сразу

|

|

Слабое

|

Вверх

или вон

|

Перестраи-

вайтесь

или уходите совсем

|

Перестраи-

вайтесь

или постепенно уходите

|

Уходите

сразу

|

Новый проект почти наверное обречен на неудачу, если

положение предприятия соответствует нижней правой части матрицы.

Стадия предварительного анализа не должна быть

продолжительной по времени, и выводы, которые делаются на предварительном этапе

преимущественно, базируются на качественных оценках. Тем не менее, эта стадия

необходима, по крайней мере, по следующим двум причинам:

·

при дальнейшем общении со стратегическим

инвестором вопросы зрелости отрасли и конкурентного положения предприятия

обязательно будут подниматься и к этому необходимо быть готовым заранее,

·

если менеджеры предприятия не позаботятся об

этом анализе, то стратегический инвестор сделает это сам и его выводы могут

быть не столь благоприятными.

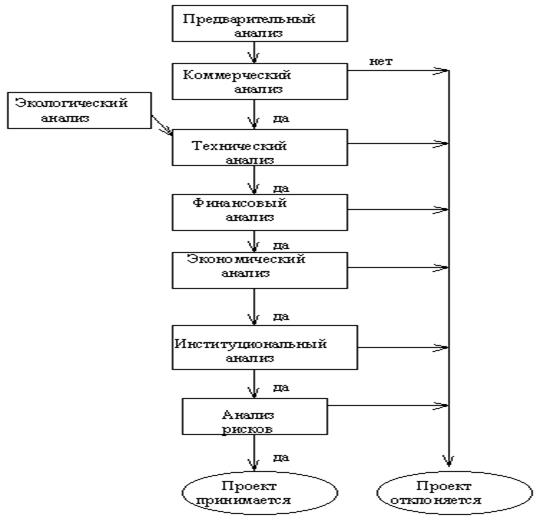

Несмотря на разнообразие проектов их анализ обычно

следует некоторой общей схеме, которая включает специальные разделы,

оценивающие коммерческую, техническую, финансовую, экономическую и

институциональную выполнимость проекта. Добропорядочный, с точки зрения

стратегического инвестора, проект должен оканчиваться анализом риска. На рис. 1.2

представлена общая последовательность анализа проекта. Следует отметить, что

используемая на схеме резолюция “Проект отклоняется” носит условный характер.

Проект действительно должен быть отклонен в своем исходном виде. В то же время

проект может быть видоизменен по причине, например, его технической

невыполнимости и анализ модифицированного проекта должен начаться с самого

начала.

Рис. 1.2. Общая последовательность анализа проекта

Задачей технического анализа инвестиционного проекта

является:

·

определение технологий, наиболее подходящих с

точки зрения целей проекта,

·

анализ местных условий, в том числе доступности

и стоимости сырья, энергии, рабочей силы,

·

проверка наличия потенциальных возможностей

планирования и осуществления проекта.

Технический анализ обычно производится группой

собственных экспертов предприятия с возможным привлечением узких специалистов.

Стандартная процедура технического анализа начинается с анализа собственных

существующих технологий. При этом необходимо руководствоваться следующими

критериями: (1) технология должна себя хорошо зарекомендовать ранее, то есть

быть стандартной, (2) технология не должна быть ориентирована на импортное

оборудование и сырье.

Если оказывается невозможным использовать собственную

технологию, то проводится анализ возможности привлечения зарубежной технологии

и оборудования по одной из возможных схем:

·

совместное предприятие с иностранной фирмой -

частичное инвестирование и полное обеспечение всеми технологиями;

·

покупка оборудования, которое реализует технологическое

know-how;

·

“turn-key” - покупка оборудования, постройка

завода, наладка технологического процесса;

·

“product-in-hand” - “turn-key” плюс обучение

персонала до тех пор, пока предприятие не произведет необходимый готовый

продукт;

·

покупка лицензий на производство;

·

техническая помощь со стороны зарубежного

технолога.

Правило выбора технологии предусматривает комплексный

анализ некоторых альтернативных технологий и выбор наилучшего варианта на

основе какого-либо агрегированного критерия.

Ключевые факторы выбора среди альтернативных

технологий сводятся к анализу следующих аспектов использования технологий.

1.

Прежнее использование выбранных технологий в сходных

масштабах (масштабы могут быть слишком велики для конкретного рынка).

2.

Доступность сырья (сколько потенциальных поставщиков,

какие их производственные мощности, качество сырья, каково количество других

потребителей сырья, стоимость сырья, метод и стоимость доставки, риск в

отношении окружающей среды).

3.

Коммунальные услуги и коммуникации.

4.

Нужно быть уверенным, что организация, которая продает

технологию, имеет на нее патент или лицензию.

5.

По крайней мере начальное сопровождение производства

продавцом технологии.

6.

Приспособленность технологии к местным условиям

(температура, влажность и т.п.).

7.

Загрузочный фактор (в процентах от номинальной мощности

по условиям проекта) и время для выхода на устойчивое состояние,

соответствующее полной производительности.

8.

Безопасность и экология.

9.

Капитальные и производственные затраты.

Расчет обобщенного критерия производится по формуле:

где w - вес

частного критерия, Gk - величина

частного критерия.

Наилучшим принимается технический проект, который

имеет наибольшее значение критерия. В частности, в рассмотренном примере

технические альтернативы А и D почти одинаковые, но можно отдать предпочтение

D.

1.3.

Информационное обеспечение расчета критериев эффективности инвестиционного

проекта

В системе управления

реальными инвестициями оценка эффективности инвестиционных проектов

представляет собой один из наиболее ответственных этапов. От того, насколько

объективно и всесторонне проведена эта оценка, зависят сроки возврата

вложенного капитала, варианты альтернативного его использования, дополнительно

генерируемый поток операционной прибыли предприятия в предстоящем периоде.

Рассмотрим базовые принципы

и методические подходы, используемые в современной практике оценки

эффективности реальных инвестиционных проектов.

1. Оценка эффективности

реальных инвестиционных проектов должна осуществляться на основе сопоставления

объема инвестиционных затрат, с одной стороны, и сумм и сроков возврата

инвестированного капитала, с другой. Применительно к инвестиционной

деятельности он реализуется путем сопоставления прямого и возвратного потоков

инвестируемого капитала.

2. Оценка объема

инвестиционных затрат должна охватывать всю совокупность используемых ресурсов,

связанных с реализацией проекта. В процессе оценки должны быть учтены все прямые

и непрямые затраты денежных средств (собственных и заемных), материальных и

нематериальных активов, трудовых и других видов ресурсов.

3. Оценка возврата

инвестируемого капитала должна осуществляться на основе показателя «чистого

денежного потока». Этот показатель формируется в основном за счет сумм чистой

прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного

проекта

4. В процессе оценки суммы

инвестиционных затрат и чистого денежного потока должны быть приведены к

настоящей стоимости.

5. Выбор дисконтной ставки в

процессе приведения отдельных показателей к настоящей стоимости должен быть

дифференцирован для различных инвестиционных проектов. В процессе такой

дифференциации должны быть учтены уровень риска, ликвидности и другие индивидуальные

характеристики реального инвестиционного проекта.

С учетом вышеизложенных

принципов рассмотрим методы оценки эффективности реальных инвестиционных

проектов на основе различных показателей.

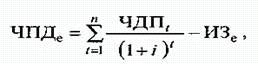

1. Чистый приведенный доход

— разница между приведенными к настоящей стоимости суммой чистого денежного

потока за период эксплуатации инвестиционного проекта и суммой инвестиционных

затрат на его реализацию. Расчет этого показателя при единовременном

осуществлении инвестиционных затрат осуществляется по формуле:

где ЧПДе —сумма чистого приведенного дохода по

инвестиционному проекту при единовременном осуществлении инвестиционных затрат;

где ЧПДе —сумма чистого приведенного дохода по

инвестиционному проекту при единовременном осуществлении инвестиционных затрат;

ЧПД— сумма чистого денежного

потока по отдельным интервалам общего периода эксплуатации инвестиционного

проекта (если полный период эксплуатации инвестиционного проекта определить

сложно, его принимают в расчетах в размере 5 лет);

И3 е—сумма

единовременных инвестиционных затрат на реализацию инвестиционного проекта.i—

используемая дисконтная ставка, выраженная десятичной дробью;

n-число интервалов в общем

расчетном периодеt.

Если инвестиционные затраты,

связанные с предстоящей реализацией инвестиционного проекта, осуществляются в

несколько этапов, расчет индекса (коэффициента) доходности производится по

следующей формуле:

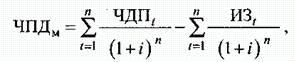

где ЧПДм—индекс

(коэффициент) доходности по инвестиционному проекту при многократном

осуществлении инвестиционных затрат; ЧДП — сумма чистого денежного потока по

отдельным интервалам общего периода эксплуатации инвестиционного проекта;

И3 t —сумма

инвестиционных затрат по отдельным интервалам общего эксплуатационного периода

используемая дисконтная

ставка, выраженная десятичной дробью;

n — число интервалов в общем

расчетном периоде t.

Проведенный анализ механизма

формирования показателя чистого приведенного дохода показывает, что он может

быть использован как критериальный на первой стадии отбора инвестиционных

проектов.

2. Индекс (коэффициент) доходности также позволяет соотнести

объем инвестиционных затрат с предстоящим чистым денежным потоком по проекту.

Расчет такого показателя при единовременных инвестиционных затратах по

реальному проекту осуществляется по следующей формуле:

2. Индекс (коэффициент) доходности также позволяет соотнести

объем инвестиционных затрат с предстоящим чистым денежным потоком по проекту.

Расчет такого показателя при единовременных инвестиционных затратах по

реальному проекту осуществляется по следующей формуле:

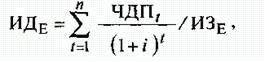

где ИДе — индекс

(коэффициент) доходности по инвестиционному проекту при единовременном

осуществлении инвестиционных затрат; ЧДП t — сумма чистого денежного потока по

отдельным интервалам общего периода эксплуатации инвестиционного проекта;

ИЗЕ— сумма

единовременных инвестиционных затрат на реализацию инвестиционного проекта; i —

используемая дисконтная ставка, выраженная

десятичной дробью;

n — число интервалов в общем

расчетном периоде t.

Если инвестиционные затраты,

связанные с предстоящей реализацией инвестиционного проекта, осуществляются в

несколько этапов, расчет индекса (коэффициента) доходности производится по

следующей формуле:

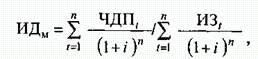

где ИДМ — индекс

(коэффициент) доходности по инвестиционному проекту при многократном

осуществлении инвестиционных затрат; ЧДП t — сумма чистого денежного потока по

отдельным интервалам общего периода эксплуатации инвестиционного проекта;

ИЗ t— сумма инвестиционных

затрат по отдельным

интервалам общего

эксплуатационного периода;

i — используемая дисконтная

ставка, выраженная

десятичной дробью;

n — число интервалов в общем

расчетном периоде t.

Рассматривая показатель

«индекс (коэффициент) доходности», следует обратить внимание на то, что он

базируется на тех же исходных предпосылках, что и показатель «чистого

приведенного дохода», а следовательно на его формирование влияют распределение

во времени объема инвестиционных затрат и суммы чистого денежного потока, а

также принимаемый уровень ставки дисконтирования. Вместе с тем, он свободен от

одного из существенных недостатков показателя чистого приведенного дохода —

влияния на оцениваемую эффективность размера инвестиционного проекта.

3. Индекс (коэффициент)

рентабельности в процессе оценки эффективности инвестиционного проекта может

играть лишь вспомогательную роль, так как не позволяет в полной мере оценить

весь возвратный инвестиционный поток по проекту (значительную часть этого

потока составляют амортизационные отчисления) и не соизмеряет анализируемые

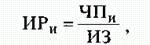

показатели во времени. Расчет этого показателя осуществляется по формуле:

где ИРИ —индекс

рентабельности по инвестиционному

проекту; ЧПИ

—среднегодовая сумма чистой инвестиционной

прибыли за период

эксплуатации проекта; ИЗ —сумма инвестиционных затрат на реализацию

инвестиционного проекта.

Показатель «индекс

рентабельности«позволяет вычленить в совокупном чистом денежном потоке

важнейшую его составляющую — сумму инвестиционной прибыли.

Кроме того, он позволяет

осуществить сравнительную оценку уровня рентабельности инвестиционной и

операционной деятельности (если инвестиционные ресурсы сформированы за счет

собственных и заемных средств, индекс рентабельности инвестиций сравнивается с

коэффициентом рентабельности активов; если же инвестиционные ресурсы

сформированы исключительно за счет собственных финансовых средств, то базой

сравнения выступает коэффициент рентабельности собственного капитала).

Результаты сравнения

позволяют определить: дает ли возможность реализация инвестиционного проекта

повысить общий уровень эффективности операционной деятельности предприятия в

предстоящем периоде или снизит его, что также является одним из критериев

принятия инвестиционного решения.

4. Период окупаемости

является одним из наиболее распространенных и понятных показателей оценки

эффективности инвестиционного проекта. Расчет этого показателя может быть произведен

двумя методами — статичным (бухгалтерским) и дисконтным.

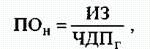

Недисконтированный показатель периода окупаемости,

определяемый статичным методом, рассчитывается по следующей формуле:

Недисконтированный показатель периода окупаемости,

определяемый статичным методом, рассчитывается по следующей формуле:

где ПОн —

недисконтированный период окупаемости инвестиционных затрат по проекту; ИЗ

—сумма инвестиционных затрат на реализацию

проекта;

ЧДПГ—среднегодовая

сумма чистого денежного потока за период эксплуатации проекта (при

краткосрочных реальных инвестициях этот показатель рассчитывается как

среднемесячный).

Соответственно

дисконтированный показатель периода окупаемости определяется по следующей

формуле:

где ПОд —дисконтированный

период окупаемости единовременных инвестиционных затрат по проекту; И3 е

— сумма единовременных инвестиционных затрат на реализацию инвестиционного

проекта; ЧДП t — средння сумма чистого денежного потока по отдельным интервалам

общего периода эксплуатации инвестиционного проекта; i — используемая

дисконтная ставка, выраженная десятичной дробью;

n —число интервалов (лет,

месяцев) в общем расчетном периоде t

t — общий расчетный период

эксплуатации проекта (лет, месяцев).

Рассмотрение особенностей

механизма формирования показателя «периода окупаемости» показывает, что он

может быть использован лишь в системе вспомогательных показателей оценки

эффективности инвестиционных проектов. В частности, он может быть использован

как один из вспомогательных критериальных показателей на стадии отбора

инвестиционных проектов в инвестиционную программу предприятия (в этом случае

инвестиционные проекты с более высоким периодом окупаемости при равенстве

других показателей оценки будут предприятием отвергаться).

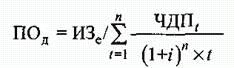

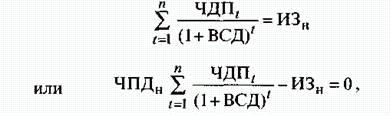

5. Внутренняя ставка

доходности является наиболее сложным показателем оценки эффективности реальных

инвестиционных проектов. Она характеризует уровень доходности конкретного

инвестиционного проекта, выражаемый дисконтной ставкой, по которой приводится к

настоящей стоимости инвестиционных затрат. Внутреннюю ставку доходности можно

охарактеризовать и как дисконтную ставку, по которой чистый приведенный доход в

процессе дисконтирования будет приведен к нулю (т.е. ВСД = i, при которой ЧПД =

0).

Математической формулы

прямого определения показателя внутренней ставки доходности не существует.

Значение этого показателя определяется косвенным методом путем решения одного

из следующих уравнений:

где ВСД —внутренняя ставка

доходности по инвестиционному проекту, выраженная десятичной дробью; ЧДП t

— сумма чистого денежного потока по отдельным интервалам (t) эксплуатационной

фазы проектного цикла;

ИЗН —сумма

инвестиционных затрат по проекту, приведенная к настоящей стоимости; ЧПДН—сумма

чистого приведенного дохода по проекту, приведенная к настоящей стоимости;

n—число интервалов в общем периоде проектного цикла t.

При расчете показателя

внутренней ставки доходности предполагается полная капитализация всей суммы

чистого денежного потока с предстоящим уровнем доходности, равному этому

показателю.

Решение приведенных

уравнений осуществляется методом последовательных итераций (расчетных

действий).

Первая итерация предполагает

установление любой примерной внутренней ставки доходности, которая, по мнению

расчетчика, может привести к решению вышеприведенных уравнений (одного из них,

избираемого для расчета). Если по результатам первой итерации окажется, что

принятое значение внутренней ставки доходности превышено (т.е. сумма ЧПД>0),

то последующие итерации предполагают использование более высоких значений ВСД,

пока не будет достигнуто предусмотренное уравнениями равенство.

Если же по результатам

первой итерации окажется, что принятое значение внутренней ставки доходности

недостаточно (т.е. сумма ЧПД<0), то последующие итерации предполагают

использование более низких значений ВСД, пока не будет обеспечено

предусматриваемое равенство.

Конечным результатом всех

итераций является установление такого уровня внутренней ставки доходности,

который обеспечит решение любого из приведенных выше уравнений.

Показатель внутренней ставки

доходности приемлем для сравнительной оценки не только в рамках рассматриваемых

инвестиционных проектов, но и в более широком диапазоне (например, в сравнении

с коэффициентом рентабельности операционных активов, коэффициентом

рентабельности собственного капитала, уровнем доходности по альтернативным

видам инвестирования — депозитным вкладам, приобретению государственных

облигаций и т.п.).

На каждом предприятии может

быть установлен в качестве целевого норматива показатель «минимальная

внутренняя ставка доходности» и инвестиционные проекты с более низким его

значением будут автоматически отклоняться как несоответствующие требованиям

эффективности реального инвестирования.

Все рассмотренные показатели

оценки эффективности реальных инвестиционных проектов находятся между собой в

тесной взаимосвязи и позволяют оценить эту эффективность с различных сторон.

Поэтому при оценке эффективности реальных инвестиционных проектов предприятия

их следует рассматривать в комплексе.

Глава 2.

Теоретические основы финансовая оценка проекта

2.1. Методические

положения финансовой оценки

Международная практика оценки эффективности инвестиций

существенно базируется на концепции временной стоимости денег и основана на

следующих принципах:

1.

Оценка эффективности использования инвестируемого

капитала производится путем сопоставления денежного потока (cash flow), который

формируется в процессе реализации инвестиционного проекта и исходной

инвестиции. Проект признается эффективным, если обеспечивается возврат исходной

суммы инвестиций и требуемая доходность для инвесторов, предоставивших капитал.

2.

Инвестируемый капитал равно как и денежный поток

приводится к настоящему времени или к определенному расчетному году (который

как правило предшествует началу реализации проекта).

3.

Процесс дисконтирования капитальных вложений и денежных

потоков производится по различным ставкам дисконта, которые определяются в

зависимости от особенностей инвестиционных проектов. При определении ставки

дисконта учитываются структура инвестиций и стоимость отдельных составляющих капитала.

Суть всех

методов оценки базируется на следующей простой схеме: Исходные инвестиции при

реализации какого-либо проекта генерируют денежный поток CF1, CF2, ... , CFn. Инвестиции признаются

эффективными, если этот поток достаточен для

- возврата

исходной суммы капитальных вложений и

- обеспечения

требуемой отдачи на вложенный капитал.

Наиболее распространены следующие показатели эффективности

капитальных вложений:

- дисконтированный

срок окупаемости (DPB).

- чистое

современное значение инвестиционного проекта (NPV),

- внутренняя

норма прибыльности (доходности, рентабельности) (IRR),

Данные показатели равно как и соответствующие им методы,

используются в двух вариантах:

- для

определения эффективности независимых инвестиционных проектов (так называемая

абсолютная эффективность), когда делается вывод о том принять проект или

отклонить,

- для

определения эффективности взаимоисключающих друг друга проектов (сравнительная

эффективность), когда делается вывод о том, какой проект принять из

нескольких альтернативных.

Метод чистого современного значения (NPV - метод) основан

на использовании понятия чистого современного значения (Net Present Value)

,

,

где CFi - чистый денежный поток,

r - стоимость капитала, привлеченного

для инвестиционного проекта.

Термин “чистое” имеет следующий смысл: каждая сумма денег

определяется как алгебраическая сумма входных (положительных) и выходных

(отрицательных) потоков. Например, если во второй год реализации

инвестиционного проекта объем капитальных вложений составляет $15,000, а денежный

доход в тот же год - $12,000, то чистая сумма денежных средств во второй год

составляет ($3,000).

В соответствии с сущностью

метода современное значение всех входных денежных потоков сравнивается с

современным значением выходных потоков, обусловленных капитальными вложениями

для реализации проекта. Разница между первым и вторым есть чистое современное

значение, величина которого определяет правило принятия решения.

Процедура метода.

Шаг 1.

Определяется современное значение каждого денежного потока, входного и

выходного.

Шаг 2.

Суммируются все дисконтированные значения элементов денежных потоков и определяется

критерий NPV.

Шаг 3.

Производится принятие решения:

- для

отдельного проекта: если NPV больше

или равно нулю, то проект принимается;

- для

нескольких альтернативных проектов: принимается

тот проект, который имеет большее значение NPV, если только оно

положительное.

Для полноты представления информации, необходимой для расчета

NPV, приведем типичные денежные потоки.

Типичные входные денежные потоки:

- дополнительный

объем продаж и увеличение цены товара;

- уменьшение

валовых издержек (снижение себестоимости товаров);

- остаточное

значение стоимости оборудования в конце последнего года инвестиционного

проекта (так как оборудование может быть продано или использовано для

другого проекта);

- высвобождение

оборотных средств в конце последнего года инвестиционного проекта

(закрытие счетов дебиторов, продажа остатков товарно-материальных запасов,

продажа акций и облигаций других предприятий).

Типичные выходные потоки:

- начальные

инвестиции в первый год(ы) инвестиционного проекта;

- увеличение

потребностей в оборотных средствах в первый год(ы) инвестиционного проекта

(увеличение счетов дебиторов для привлечения новых клиентов, приобретение

сырья и комплектующих для начала производства);

- ремонт

и техническое обслуживание оборудования;

- дополнительные

непроизводственные издержки (социальные, экологические и т. п.).

Ранее было

отмечено, что результирующие чистые денежные потоки, призваны обеспечить

возврат инвестированной суммы денег и доход для инвесторов. Рассмотрим, как

происходит разделение каждой денежной суммы на эти две части с помощью

следующего иллюстрирующего примера.

2.2. Финансовый

анализ проекта

Финансовый анализ является наиболее объемным и трудоемким.

Обстоятельному изложению этого вопроса будет посвящено несколько отдельных

глав. Сейчас мы очертим лишь комплекс вопросов финансового анализа с их

взаимной увязкой. Общая схема финансового раздела инвестиционного проекта следует

простой последовательности.

1.

Анализ финансового состояния предприятия в течение трех

(лучше пяти) предыдущих лет работы предприятия.

2.

Анализ финансового состояния предприятия в период

подготовки инвестиционного проекта.

3.

Анализ безубыточности производства основных видов

продукции.

4.

Прогноз прибылей и денежных потоков в процессе

реализации инвестиционного проекта.

5.

Оценка эффективности инвестиционного проекта.

Остановимся кратко на ключевых вопросах финансового

раздела инвестиционного проекта. Финансовый анализ предыдущей работы

предприятия и его текущего положения обычно сводится к расчету и интерпретации

основных финансовых коэффициентов, отражающих ликвидность, кредитоспособность,

прибыльность предприятия и эффективность его менеджмента. Обычно это не

вызывает затруднения. Важно также представить в финансовом разделе основную

финансовую отчетность предприятия за ряд предыдущих лет и сравнить основные

показатели по годам. Если инвестиционный проект готовится для привлечения

западного стратегического инвестора, финансовую отчетность следует

преобразовать в западные форматы той страны, из которой предполагается привлечь

инвестора.

Анализ безубыточности включает в себя систематическую

работу по анализу структуры себестоимости изготовления и продажи основных видов

продукции и разделение всех издержек на переменные (которые изменяются с

изменением объема производства и продаж) и постоянные (которые остаются

неизменными при изменении объема производства). Основная цель анализа

безубыточности - определить точку безубыточности, т.е. объема продаж товара,

который соответствует нулевому значению прибыли. Важность анализа

безубыточности заключается в сопоставлении реальной или планируемой выручки в

процессе реализации инвестиционного проекта с точкой безубыточности и

последующей оценки надежности прибыльной деятельности предприятия.

Наиболее ответственной частью финансового раздела проекта является

собственно его инвестиционная часть, которая включает: определение

инвестиционных потребностей предприятия по проекту, установление (и последующий

поиск) источников финансирования инвестиционных потребностей, оценка стоимости

капитала, привлеченного для реализации инвестиционного проекта, прогноз

прибылей и денежных потоков за счет реализации проекта, оценка показателей

эффективности проекта.

Наиболее методически сложным является вопрос оценки

окупаемости проекта в течение его срока реализации. Объем денежных потоков,

которые получаются в результате реализации проекта должен покрывать величину

суммарной инвестиции с учетом принципа “стоимости денег во времени”. Данный

принцип гласит: “Доллар сейчас стоит больше, чем доллар полученный через год”,

т.е. каждый новый поток денег полученный через год имеет меньшую значимость,

чем равный ему по величине денежный поток, полученный на год раньше. В качестве

характеристики, измеряющей временную значимость денежных потоков, выступает

норма доходности от инвестирования полученных в ходе реализации инвестиционного

проекта денежных потоков.

Итак, проект принимается с точки зрения финансовых

критериев, если суммарный денежный поток, генерируемый инвестицией, покрывает

ее величину с учетом описанного выше финансового феномена

В процессе оценки окупаемости проекта критичным

является вопрос учета инфляции. В самом деле, денежные потоки, развернутые во

времени, следует пересчитать в связи с изменением покупательной способности

денег. В то же время существует положение, согласно которому конечный вывод об

эффективности инвестиционного проекта может быть сделан, игнорируя инфляционный

эффект. В одной из глав будет показано, что инфляционное изменение уровня цен

не влияет на оценку чистого приведенного к настоящему моменту значения денежных

потоков, на базе которых определяется основной показатель эффективности

инвестиционного проекта.

3.Анализ

финансовой состоятельности инвестиционного проекта

3.1.Характеристика предприятия и внедряемого инвестиционного

проекта

Предприятие “Гермес” представляет

собой общество с ограниченной ответственностью и ведет свою деятельность на

основе Гражданского кодекса РФ, принятого Госдумой РФ от 21.10.94 г. и

одобренного Советом Федерации. Общество является юридическим лицом и действует

на основе Устава, имеет собственное имущество, самостоятельный баланс и

расчетный счет. Предприятие зарегистрировано

администрацией Октябрьского района г. Екатеринбурга по юридическому

адресу : 646068, г. Ектаринбург, ул. Заводская, д. 117. Номер регистрационного

удостоверения – 1389. ООО “ Гермес” имеет расчетный счет в екатеринбургском

отделении Сберегательного банка РФ № 40703510204800142009

ООО “ Гермес” создано частным

индивидуальным предприятием на основе частной собственности. Размер уставного

капитала – 25 000 рублей.

Руководство деятельности предприятия

ведет Генеральный директор Попов И.П. , 1947 г. рождения, окончил в 1972 году

Уральский политехнический институт, инженер-технолог, с 1973 г. по 1981 г. –

инженер производственного объединения № 1, с 1981 по 1997 г. – главный инженер

этого объединения. Он самостоятельно решает вопросы деятельности предприятия,

действует от его имени, имеет право первой подписи, распоряжается имуществом

предприятия, осуществляет прием и увольнение работников.

Главный бухгалтер- Беляева О.И. -

ведет деятельность по составлению

документальных отчетов предприятия, имеет право второй подписи. Беляева

О. И., 1970 г. рождения, окончила в 1992 году. Белгородский университет потребительской

кооперации, бухгалтер-экономист. С 1992 г. по 1994 г. бухгалтер

производственного объединения № 2, с 1994 – 1997 гг. – главный бухгалтер этого

объединения.

Основной вид предполагаемой деятельности

– производство керамической плитки.

Наименование продукции : плитка

керамическая для каминов, которая отличается высоким качеством, долговечностью,

надежностью в эксплуатации, она производится из экологически чистого сырья.

имеется патент № 13341 и сертификат качества.

Руководство фирмы своей деятельностью

ориентируется на изучение потребности и запросов потребителей и в качестве

одной из главных задач считает повышение качества производимой продукции.

Целью предприятия является

удовлетворение потребности строительных фирм и населения в изразцовых

материалах для отделки и облицовки каминов, саун, ванных комнат, бассейнов,

фонтанов.

В настоящее время заключены договоры

с 9 юридическими лицами на реализацию плитки керамической для каминов, а также

с магазином “Народно-художественные промыслы” на реализацию плитки для продажи

по образцам, что обеспечит ее 100 % реализацию.

В перспективе предполагается

расширить ассортимент продукции ¾ изготавливать декоративное

керамическое полотно и фонтаны офисные.

Реализация настоящего бизнес-плана

предполагает расширение производства с использованием долгосрочного кредита на

приобретение основных фондов сроком на 3 года с полным погашением в конце 2008

года.

Производственный процесс ООО “ Гермес” является “ноу-хау” предприятия.

В результате применения современного

оборудования и технологического процесса вредных выбросов в атмосферу, в воду в

виде промышленных стоков не производится.

Особенностью производственного

процесса ООО “Гермес” является то, что потребитель сам (или с помощью

специалиста–дизайнера) определяет внешний вид продукции в соответствии со

своими вкусами и запросами, поэтому на рыке потребителя с высоким уровнем

дохода предприятие не будет иметь проблем с конкурентами, по крайней мере, в ближайшее

время.

Первый этап развития предприятия

потребует время равное приблизительно одному году, по истечении которого

процесс становления предприятия закончится. К этому времени оно завоюет

определенную репутацию и приобретет имидж надежного делового партнера, четко

выполняющего взятые на себя обязательства, как среди взаимодействующих предприятий,

так и потенциальных клиентов за счет повышенного внимания к их нуждам и потребностям.

Уверенность руководства в успешном

развитии дел базируется на том, что предполагаемый уровень спроса на продукцию

в первый год существования превышает возможности предприятия и имеет устойчивую

тенденцию к повышению, подкреплен платежеспособностью, что создает надежную

перспективу функционирования на будущее.

Таблица 1. Производственная программа

по производству керамической плитки

|

№

п/п

|

Наименование

показателей

|

Г О

Д Ы

|

|

|

|

2006

г.

|

2007

г.

|

2008

г.

|

|

|

|

Коэфф.

роста объемов выпуска продукции

|

Объем

выпуска с учетом коэфф.

Роста,

нат. ед.

|

Коэфф.

роста объемов выпуска продукции

|

Объем

выпуска с учетом коэфф.

роста,

нат. ед.

|

Коэфф.

роста объемов выпуска продукции

|

Объем

выпуска с учетом коэфф

роста,

нат. ед.

|

|

1.

|

Продукция 1

|

1,0

|

48

900,0

|

1,05

|

51

345,0

|

1,1

|

53

790,0

|

|

2.

|

В том числе: доля реализации

продукции 1 в соотвествии с договорами купли-продажи

|

1,0

|

48

900,0

|

1,05

|

51

345,0

|

1,1

|

53

790,0

|

|

|

Итого:

|

1,0

|

48

900,0

|

1,05

|

51

345,0

|

1,1

|

53

790,0

|

Анализируя производственную программу по производству

керамической плитки, необходимо отметить, что на 2006 г. планируется

производство 48 900 шт. изделий, на 2007 и 2008 гг. предполагается увеличить

объем производства на 5 % и 10 % соответственно, что составит 51345 шт. и 53790

шт.

3.2.Определение срока жизни инвестиционного проекта и источников

его финансирования

Процесс производства керамической плитки состоит их трех стадий: подготовительной,

обрабатывающей, заключительной. (Рис. 1)

Для определения жизненного цикла продукции (табл. 2)

необходимо рассчитать массу необходимого сырья (табл. 3), общую потребность

оборудования по годам (Табл.4), стоимость основных производственных фондов

(Табл. 5).

Таблица 2. Жизненный цикл продукта (потребность в

основных фондах)

|

Основные

Фонды

|

Г о д ы

|

|

|

2006

г.

|

2007

г.

|

2008

г.

|

|

|

Действую-

щие,

руб.

|

Общая

потребность, руб.

|

Прирост

Основных фондов, руб

|

Общая

потребность, руб.

|

Прирост

основных фондов, руб

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1. Здания. Сооружения производственного

назначения

|

арендовано

|

арендовано

|

-

|

арендовано

|

-

|

|

2. Рабочие машины и оборудование

|

235926,0

|

235926,0

|

-

|

247886,0

|

11960,0

|

|

3.Транспорт-ные средства

|

8000,0

|

8000,0

|

-

|

8000,0

|

-

|

|

4. Прочие

|

-

|

-

|

-

|

-

|

-

|

|

Итого:

|

243926,0

|

243926,0

|

-

|

255656,0

|

11730,0

|

Таблица 3. Расчет массы исходного

сырья

|

Наименование

Продукции

|

Годы

|

Количество

штук

|

Вес

едини-

цы

|

Всего

|

|

|

|

|

|

Чистый

вес,

кг

|

Масса необходимого сырья,

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Плитка керамическая

|

2006

|

48900,0

|

5,0

|

244500,0

|

342300,0

|

|

Плитка керамическая

|

2007

|

51345,0

|

5,0

|

256725,0

|

359415,0

|

|

Плитка керамическая

|

2008

|

53790,0

|

5,0

|

268950,0

|

376530,0

|

Таблица 4.Расчет общей

потребности оборудования по годам

|

№

п/п

|

Виды и наименования

Оборудования

|

Необходимая масса

исходного

сырья ( М ) , кг.

|

Техно-

логи- ческий

коэфф.

( Кт )

|

Годо –

вой

фонд

эффект.

рабоч.

времени,

час.

(ГФРВ)

|

Произ-

води-

тельность,

кв.м /

час

( Пт)

|

Количество

единиц

оборудования

( К )

|

|

|

|

2006 г.

|

2007 г.

|

2008 г.

|

|

|

|

1998 г.

(гр.3 *

гр.6:гр7

: гр.8)

|

1999 г.

(гр.4 *

гр.6:гр7

: гр.8)

|

2000 г.

(гр.5 *

гр.6:гр7

: гр.8)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

|

1.

|

Шаровая мельница

|

342300

|

359415

|

376530

|

1

|

3770

|

50

|

1,82

|

1,91

|

2,0

|

|

2.

|

Сушильный барабан

|

342300

|

359415

|

376530

|

0,8

|

3770

|

40

|

1,82

|

1,91

|

2,0

|

|

3.

|

Весовой питатель

|

342300

|

359415

|

376530

|

0,5

|

3770

|

23,5

|

1,93

|

2,03

|

2,13

|

|

4.

|

Смеситель СМК-125

|

342300

|

359415

|

376530

|

0,3

|

3770

|

17,5

|

1,56

|

1,63

|

1,71

|

|

5.

|

Сушилка НЦ-12

|

342300

|

359415

|

376530

|

0,1

|

3770

|

15

|

0,61

|

0,64

|

0,67

|

|

6.

|

Центробежный распылитель

глазури

|

342300

|

359415

|

376530

|

0,3

|

3770

|

32

|

0,85

|

0,89

|

0,94

|

|

7.

|

Штаммы с пресс. формами,

ед

|

342300

|

359415

|

376530

|

0,85

|

3770

|

10

|

7,72

|

8,1

|

8,49

|

|

8.

|

Печь муфельная для обжига

и сушки

|

342300

|

359415

|

376530

|

0,9

|

3770

|

22,5

|

3,63

|

3,81

|

4,0

|

Таблица 5. Стоимость основных производственных

фондов

|

№

п/п

|

Виды и наименова-

ние основных

фондов

|

2006 г.

|

2007 г.

|

2008 г.

|

|

|

|

Кол-во,

ед.

|

Цена,

руб.

|

Стоимость,

руб.

|

Кол-во,

ед.

|

Цена,

руб.

* 1.02

|

Стоимость,

руб.

|

Кол-во,

ед.

|

Цена,

Руб.

* 1.04

|

Стоимость,

руб.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

|

1.

|

Строительно-монтажные

работы

|

-

|

-4

|

62675

|

|

|

62675

|

|

|

62675

|

|

2.

|

Печь муфельная

|

4

|

21000,0

|

84000,0

|

4

|

21000,0

|

84000,0

|

4

|

21000,0

|

84000,0

|

|

3.

|

Шаровая мельница

|

2

|

3000,0

|

6000,0

|

2

|

3000,0

|

6000,0

|

2

|

3000,0

|

6000,0

|

|

4.

|

Сушильный барабан

|

2

|

2000,0

|

4000,0

|

2

|

2000,0

|

4000,0

|

2

|

2000,0

|

4000,0

|

|

5.

|

Весовой питатель

|

2

|

6500,0

|

13000,0

|

3

|

6630,0

|

19630,0

|

3

|

6760,0

|

19630,0

|

|

6.

|

Смеситель СМК-125

|

2

|

2563,0

|

5126,0

|

2

|

2563,0

|

5126,0

|

2

|

2563,0

|

5126,0

|

|

7.

|

Сушилка НЦ-12

|

1

|

6250,0

|

6250,0

|

1

|

6250,0

|

6250,0

|

1

|

6250,0

|

6250,0

|

|

8.

|

Распылитель глазури

|

1

|

14875,0

|

14875,0

|

1

|

14875,0

|

14875,0

|

1

|

14875,0

|

14875,0

|

|

9.

|

Штампы , прессформы (со

сменой инструментов)

|

8

|

5000,0

|

40000,0

|

9

|

5100,0

|

45100,0

|

9

|

5100

|

45100,0

|

|

10.

|

Автомобиль УАЗ-3303

|

1

|

8000,0

|

8000,0

|

1

|

8000,0

|

8000,0

|

1

|

8000,0

|

8000,0

|

|

|

И Т О Г О

|

23

|

*

|

243926

|

25

|

*

|

255656

|

25

|

*

|

255656

|

|

|

|

Подготовительная

стадия:

помол;

сушка

материалов;

развес

компонентов;

смешивание.

Обрабатывающая

стадия:

штамповка;

отливка;

лепка;

термообработка.

Заключительная

стадия:

нанесение

защитных и

декоративных

покрытий

Рис. 1 Схема технологического

процесса

3.3.Расчет основных технико-экономических показателей

Для начала производственной деятельности необходимо

рассчитать общую потребность в оборотных средствах – совокупный норматив

оборотных средств – определяется суммированием частных нормативов по их

элементам.

Виды, количество, стоимость оборотных фондов и

нормативы оборотных средств представлены в табл. 6 и 7.

Таблица 6.План производства

(планирование потребности в оборотных средствах)

|

Наименование

ресурсов

|

Г О Д Ы

|

|

|

2006

|

2007

|

2008

|

|

|

Кол-во

натур.

ед.

|

Цена

едини-

цы

ресурс.

руб.

|

Стоимость,

руб.

|

Стоимость переходящего

запаса,

руб.

|

Кол-во

натур.

ед.

|

Цена

едини-

цы

ресурс.

руб.

|

Стоимость,

руб.

|

Стоимость переходящего

запаса,

руб.

|

Кол-во

натур.

ед.

|

Цена

едини-

цы

ресурс.

руб.

|

Стоимость,

руб.

|

Стоимость переходящего

запаса,

руб.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

13

|

|

1. Сырье и материалы

|

342300

|

1,14

|

390776,71

|

3256,47

|

359415

|

1,16

|

418521,85

|

3487,68

|

376530

|

1,19

|

447048,57

|

3725,4

|

|

2. Топливо

|

-

|

-

|

21457,2

|

-

|

-

|

-

|

22980,7

|

-

|

-

|

-

|

24547,0

|

-

|

|

3. Электроэнергия

|

65112

|

0,4

|

26044,8

|

-

|

68034

|

0,41

|

27894,0

|

-

|

70941

|

0,42

|

29795,3

|

-

|

|

4. Тара

|

-

|

-

|

2000,00

|

55,6

|

-

|

-

|

2040,0

|

56,7

|

-

|

-

|

2080,0

|

57,8

|

|

5. Запасные части

|

-

|

-

|

487,85

|

487,85

|

-

|

-

|

511,31

|

511,31

|

-

|

-

|

511,31

|

511,31

|

|

6. Незавершенное

производство

|

-

|

-

|

*

|

5295,63

|

-

|

-

|

*

|

5575,94

|

-

|

-

|

*

|

5866,47

|

|

7. Готовая продукция на

складе

|

-

|

-

|

*

|

12224,4

|

-

|

-

|

*

|

12783

|

-

|

-

|

*

|

13338,9

|

|

8. Прочие

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Итого :

|

407412

|

*

|

440766,56

|

21319,9

|

427449

|

-

|

471947,8

|

22414,6

|

447471

|

-

|

503982,17

|

23499,9

|

Таблица 7. Стоимость сырья и вспомогательных

материалов

|

№

|

|

2006

|

2007

|

|

|

Виды и наименования сырья

и материалов

|

Удельный вес сырья в общем

объеме, %

|

Количество,

кг.

|

Цена,

руб.

|

Стоимость,

руб.

( 3*4 )

|

Количество с учетом коэффициента

роста объема .

|

Индекс цен на сырье. материалы,

топливо и энергию

|

Цена с учетом индекса цен,

Руб.

|

Стоимость,

руб.

( 7 * 9 )

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

1.

|

Каолин, ГОСТ 21286 –82

|

29,8

|

102005

|

0,80

|

81604

|

107106

|

1,02

|

0,82

|

87397,88

|

|

2.

|

Глина веселовская, ВТО

ТУ-21-25-223-81

|

19,6

|

67091

|

0,26

|

17443,66

|

70446

|

1,02

|

0,27

|

18682,16

|

|

3.

|

Песок кварцевый

ГОСТ – 7031-7522551-77

|

17,5

|

59902

|

0,55

|

32946,1

|

62897

|

1,02

|

0,56

|

35285,27

|

|

4.

|

Полевой шпат,

ГОСТ-15045-78

|

16,7

|

57164

|

0,37

|

21150,68

|

60022

|

1,02

|

0,38

|

22652,38

|

|

5.

|

Итого :

|

336000

|

286162

|

*

|

153144,44

|

300471

|

*

|

*

|

164017,69

|

|

6.

|

Бой обоженный (брак собственного

произ-ва)

|

6,0

|

20538

|

0,54

|

11090,52

|

21565

|

1,02

|

0,55

|

11877,95

|

|

7.

|

Итого сырье с учетом боя (

п.5 + п.6 )

|

*

|

306700

|

*

|

164234,96

|

322036

|

*

|

*

|

175895,64

|

|

8.

|

Жидкое стекло, ГОСТ-13078-81

|

1,0

|

3423

|

6,06

|

20743,38

|

3594

|

1,02

|

6,18

|

22216,16

|

|

9.

|

Сода, ГОСТ –5100-85

|

1,0

|

3423

|

1,06

|

3628,38

|

3594

|

1,02

|

1,08

|

3885,99

|

|

10.

|

Глазурь-фитта, 21а,

ВДСМ-2, ЛГ.19, В9

|

2,0

|

6846

|

18,42

|

126103,32

|

7188

|

1,02

|

18,79

|

135056,65

|

|

11.

|

Пигменты – красители

|

0,3

|

1027

|

24,25

|

24904,75

|

1078

|

1,02

|

24,74

|

26672,99

|

|

12

|

Всего основных

материалов

|

*

|

321419

|

*

|

339614,79

|

337490

|

*

|

*

|

363727,43

|

|

13.

|

Масло трансформаторное

|

3,2

|

10954

|

3,13

|

34286,02

|

11502

|

1,02

|

3,19

|

36720,33

|

|

14.

|

Гипс

|

2,9

|

9927

|

1,70

|

16875,9

|

10423

|

1,02

|

1,73

|

18074,09

|

|

|

Всего вспомогательных

материалов

|

*

|

20881

|

*

|

51161,92

|

21925

|

*

|

*

|

54794,42

|

|

|

Итого :

|

100

|

342300

|

*

|

390776,71

|

359415

|

*

|

*

|

418521,85

|

Продолжение табл. 7

|

№

п/п

|

Виды

и наименования

сырья

и материалов

|

2008

г.

|

|

|

|

Коэффициент роста объема

выпуска продукции

|

Кол-во с учетом коэф.

роста объема,

кг.

|

Индекс цен на сырье,

материалы. топливо и энергию

|

Цена с учетом индекса,

руб.

|

Стоимость, руб.

|

|

1

|

11

|

12

|

13

|

14

|

15

|

16

|

|

1.

|

Каолин, ГОСТ 21286 –82

|

1,1

|

112206

|

1,04

|

0,83

|

93354,98

|

|

2.

|

Глина веселовская, ВТО

ТУ-21-25-223-81

|

1,1

|

73800

|

1,04

|

0,27

|

19955,55

|

|

3.

|

Песок кварцевый

ГОСТ – 7031-7522551-77

|

1,1

|

65892

|

1,04

|

0,57

|

37690,34

|

|

4.

|

Полевой шпат,

ГОСТ-15045-78

|

1,1

|

62880

|

1,04

|

0,38

|

24196,38

|

|

5.

|

Итого :

|

*

|

314778

|

*

|

*

|

175197,25

|

|

6.

|

Бой обоженный ( брак

собственного произ-ва

|

1,1

|

22592

|

1,04

|

0,56

|

12687,55

|

|

7.

|

Итого сырье с учетом боя (

п.5 + п.6 )

|

*

|

337370

|

*

|

*

|

187884,80

|

|

8.

|

Жидкое стекло,

ГОСТ-13078-81

|

1,1

|

3765

|

1,04

|

6,30

|

23730,43

|

|

9.

|

Сода, ГОСТ –5100-85

|

1,1

|

3765

|

1,04

|

1,10

|

4150,87

|

|

10.

|

Глазурь-фитта, 21а,

ВДСМ-2, ЛГ.19, В9

|

1,1

|

7531

|

1,04

|

19,16

|

144262,2

|

|

11.

|

Пигменты – красители

|

1,1

|

1130

|

1,04

|

25,22

|

28491,03

|

|

12

|

Всего основных

материалов

|

*

|

353561

|

*

|

*

|

388519,33

|

|

13.

|

Масло трансформаторное

|

1,1

|

12049

|

1,04

|

3,26

|

39223,21

|

|

14.

|

Гипс

|

1,1

|

10920

|

1,04

|

1,77

|

19306,03

|

|

|

Всего вспомогательных материалов

|

*

|

22969

|

*

|

*

|

58529,24

|

|

|

Итого :

|

*

|

376530

|

*

|

*

|

447048,57

|

Потребность в персонале и заработной плате представлена в

табл. 8

Таблица 8. Потребность в персонале и заработной платы

|

Наименование категорий

работников

|

ГОДЫ

|

|

|

2006 г.

|

2007 г.

|

2008 г.

|

|

|

Потребность,

чел.

|

Среднегодовая зар.

плата,

руб.

|

Затраты на зар. плату,

руб.

|

Начисления на заработную

плату, руб.

|

Затраты на зар. плату,

руб.

|

Начисления на заработную

плату, руб.

|

Затраты на зар. Плату,

Руб.

|

Начисления на заработную

плату, руб.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

|

1. Рабочие основного производства

|

7

|

15591,14

|

78800,0

|

30338,0

|

80376,0

|

30944,76

|

81952,0

|

31551,52

|

|

2. Рабочие

вспомогательного производства

|

5

|

7977,6

|

28800,0

|

11088,0

|

29376,0

|

11309,76

|

29952,0

|

11531,52

|

|

3. Специалисты и служащие

|

4

|

23752,75

|

68600,0

|

26411,0

|

69972,0

|

26939,22

|

71344,0

|

27466,29

|

|

Итого:

|

16

|

15252,31

|

176200,0

|

67837,0

|

179724,0

|

69193,74

|

183248,0

|

70549,33

|

Расчет

себестоимости керамической плитки в 2006-2008 гг. отражен в таблице 9

Таблица

9.Себестоимость и калькуляция себестоимости

|

Наименование показателей

|

Г

О Д Ы

|

|

2006 г. при

объеме производства

48900 шт.

|

2007 г. при

объеме производства

51345 шт.

|

2008 г. при

объеме производства

53790 шт.

|

|

На

ед. продукции (отпускная цена ), руб.

|

Всего,

руб.

|

На

ед. продукции (отпускная цена ), руб.

|

Всего,

руб.

|

На

ед. продукции (отпускная цена ), руб.

|

Всего,

Руб.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1. Объем продаж, выручка

от реализации (без НДС), всего

|

21,60

|

1 056 240,00

|

21,51

|

1 104 430,00

|

21,42

|

1 152 181,00

|

|

2. Себестоимость

|

|

|

|

|

|

|

|

2.1 Сырье и материалы (

табл. 2.10)

|

8,0

|

390 776,71

|

8,16

|

418 521,85

|

8,31

|

447048,57

|

|

2.2 Вода на

технологические цели

|

0,17

|

8 316,00

|

0,17

|

8 906,44

|

0,17

|

9513,50

|

|

2.3 Топливо на

технологические цели ( табл. 2.10 )

|

0,44

|

21 457,20

|

0,45

|

22 980,7

|

0,46

|

24547,0

|

|

2.4 Электроэнергия на

технологические цели ( табл. 2.10 )

|

0,53

|

26 044,80

|

0,54

|

27 894,0

|

0,55

|

29795,3

|

|

2.5 Затраты на заработную

плату

( табл. 2.12 )

|

3,6

|

176 200,00

|

3,50

|

179 724,0

|

3,41

|

183248,0

|

|

2.6 Начисления на

заработную плату

( табл. 2.12)

|

1,39

|

67837,0

|

1,35

|

69193,74

|

1,31

|

70550,48

|

|

2.7 амортизационные

отчисления на полное восстановление

|

1,0

|

48785,2

|

0,99

|

51131,2

|

0,95

|

51131,2

|

|

Продолжение таблицы 10

|

|

1

|

2

|

|

4

|

5

|

6

|

7

|

|

2.8 Расходы на рекламу

|

0,03

|

1666,8

|

0,03

|

1694,02

|

0,03

|

1727,23

|

|

2.9 Отчисления в дорожные

фонды

|

0,11

|

5529,78

|

0,09

|

4491,61

|

0,09

|

4795,04

|

|

2.10 Арендная плата

|

0,53

|

25750,20

|

0,50

|

25750,2

|

0,48

|

25750,2

|

|

2.11 Затраты на запасные части

|

0,01

|

487,85

|

0,01

|

511,31

|

0,01

|

511,31

|

|

2.12 Плата за воду

|

0,03

|

1624,39

|

0,03

|

1739,72

|

0,03

|

1858,3

|

|

2.13 Прочие затраты

|

2,16

|

105690,43

|

2,11

|

107838,5

|

2,05

|

109927,91

|

|

Полная себестоимость

(итого по разделу 2)

|

18,0

|

880160,36

|

17,93

|

920377,22

|

17,85

|

960404,03

|

|

3. Налоги, относимые на

финансовые результаты деятельности

|

|

|

|

|

|

|

|

3.1 Налог на имущество

|

0,07

|

3658,89

|

0,07

|

3834,84

|

0,07

|

3834,84

|

|

3.2 Налог на рекламу

|

0,001

|

83,04

|

0,001

|

84,70

|

0,001

|

86,36

|

|

3.3 Целевые сборы на

содержание правоохранительных органов, благоустройство, нужды образования и другие

цели

|

0,04

|

480,96

|

0,01

|

490,58

|

0,03

|

500,20

|

|

3.4 Сбор на нужды

образовательных учреждений

|

0,06

|

1762,

|

0,04

|

1797,24

|

0,03

|

1832,48

|

|

Итого по разделу 3

|

0,12

|

5984,89

|

0,12

|

6207,36

|

0,12

|

6253,88

|

|

4. Балансовая прибыль (р.1- р.2-

р.3)

|

3,48

|

170047,18

|

3,46

|

177868,08

|

3,45

|

185826,93

|

|

5. Налог на прибыль ( 35 %

от п.4)

|

1,22

|

59516,51

|

1,21

|

62253,83

|

1,21

|

65039,43

|

|

6. Чистая прибыль (

р.4-р.5)

|

2,26

|

110530,67

|

2,25

|