На

правах рукописи

Черкасова Виктория Артуровна

Управление предпринимательскими рисками на

основе метода сценарного

планирования

Специальность

08.00.05 – экономика и управление

народным

хозяйством: предпринимательство

Автореферат

диссертации

на соискание учёной степени

кандидата

экономических наук

Калининград

2006

Работа

выполнена в Государственном университете - Высшей школе экономики и в

Российском государственном университете имени Иммануила Канта

Научный

руководитель: доктор экономических наук,

профессор Бильчак Василий Степанович

Официальные

оппоненты: доктор экономических наук, профессор

кандидат

экономических наук, доцент

Ведущая организация:

Защита диссертации состоится «16»

июня 2006 г. в 14-30 часов на заседании диссертационного совета Д 212.084.01

при Российском государственном университете имени Иммануила Канта по адресу:

236000, г. Калининград, ул. Чернышевского, 56а, экономический факультет, ауд.

№. 12.

С диссертацией можно ознакомиться в

читальном зале библиотеки экономического факультета Российского государственного университета

имени Иммануила Канта.

Автореферат разослан «12»

мая 2006 г.

Ученый секретарь

диссертационного совета В.С.

Корнеевец

Общая

характеристика работы

Актуальность темы исследования. Развитие рыночных

отношений, существование здоровой

рыночной конкуренции и свободного взаимодействия рыночных агентов неизбежно

связано с неопределенностью и риском. Конкуренция стимулирует руководителей

предприятий активнее и тщательнее изучать рыночную ситуацию и тенденции её развития

с целью предотвращения возможных ошибок, мешающих предприятию достичь поставленных

целей. Изменение условий функционирования предприятий повлекло за собой

изменение в принципах их управления, связанное с необходимостью анализа внешних

и внутренних факторов, влияющих на эффективность их работы. Непредсказуемость

этих факторов заставляет предприятия искать новые подходы для управления ими. У

любого предприятия возникает необходимость разработки системы мер, которая

помогла бы адаптироваться предприятию к воздействию на него предпринимательских

рисков. Одним из подходов к изучению и

комплексному управлению предпринимательскими рисками предприятий является сценарное

планирование, целью которого является разработка возможных путей развития

предприятия. Уже само составление возможных сценариев будущего снижает

неопределенность. Каждому сценарию сопоставлен прогноз результата развития

предприятия и риски, сопровождающие такое развитие. Это дает возможность сравнивать

различные варианты будущего на единой основе – с точки зрения их последствий

для предприятия.

Главной целью

управления рисками на предприятии на основе сценарного планирования является

эффективное его функционирование при любом варианте развития событий,

обеспечение его устойчивого развития и роста. Определив несколько благоприятных

сценариев своего развития, проранжировав их, предприятие готово к любому повороту

в развитии рыночной ситуации. Это способствует быстрой адаптации предприятия при

возникновении любой нештатной ситуации. При реализации своей стратегии

предприятие может выбрать тот сценарий, который не только позволит

минимизировать возникающие риски, но и повысит эффективность его работы.

Анализ работ,

опубликованных по теме исследования, показывает, что большинство имеющихся

научных исследований посвящено отдельным аспектам проблем риска. Это связано с

тем, что на практике существует очень большое число различных проявлений риска

и зачастую оказывается весьма сложным четко разграничить отдельные виды риска.

Недостаточно изучены в литературе и проблемы сценарного планирования, его

применение в практике управления предприятием как единым целым с точки зрения

реализации стратегии предприятия. Сценарное планирование рассматривается в литературе,

как правило, с позиции управления лишь одним параметром и чаще всего

применяется только в долгосрочном периоде.

Целью работы является разработка

методики принятия управленческих решений холдинга в условиях риска на основе

метода сценарного планирования. Поставленная цель достигается решением

следующих основных задач:

- обобщение

существующих теоретических положений

по определению сущности, природы и причин проявления предпринимательских

рисков; методов оценки, предупреждения возникновения, принятия мер по снижению

степени риска и распределения возможного ущерба;

- классификация предпринимательских рисков на основе различных

классификационных признаков, составление профиля рисков для холдинга;

- исследование причин и систематизация факторов

предпринимательских рисков;

- применение комплексного подхода к проблеме управления рисками

предприятия и на его основе построение алгоритма процесса управления рисками

холдинга в условиях неопределённости;

- выявление возможностей сценарного планирования

для решения задачи стратегического развития холдинга;

- описание процесса разработки сценариев холдинга по управлению

его рисками и апробация методики составления сценариев на российском

предприятии.

Объектом исследования выступают

предпринимательские риски холдинга в условиях нестабильности внешней среды и

его конкурентная среда.

Предметом исследования являются

процессы управления холдингом на основе сценарного планирования.

Методологическая основа

исследования.

Теоретической и методологической основой

исследования послужили концепции, взгляды, представленные в трудах

отечественных и зарубежных ученых, занимающихся проблемой управления рисками и

вопросами сценарного планирования.

Степень научной разработанности исследуемой

проблемы. Среди зарубежных

ученых-экономистов, которые внесли вклад в разработку научных основ

управления рисками предприятий, следует

выделить исследования таких

авторов, как: Р.

Кантильон, Й. фон Тюнен, Г. фон Мангольдт, Ф. Найт,

А. Смит, Г. Шекл, Дж. М. Кейнс, Й. Шумпетер.

Исследованиям

риска на основе метода сценарного планирования посвящены работы Г. Канна,

который и стал пионером научного применения сценарного подхода, Д. Люси, Г.

Райффа и других зарубежных специалистов.

В отечественной литературе теория управления

рисками нашла отражение в работах таких

ученых, как И.Т. Балабанова, В.Н Вяткина, В.М. Гранатурова, М.В. Грачёвой, В.В.

Ивченко, Ю.С. Маточкина, Н.В. Хохлова, В.А. Чернова, В.В. Черкасова.

В рамках информационного обеспечения исследования

использовались статистические данные, отраслевые материалы, публикации в

области управления рисков, законодательные и нормативные документы Российской

Федерации.

Для достижения

поставленной в работе цели были использованы следующие методы исследования: логическое обобщение,

экономическое моделирование, системный, исторический, статистико-экономический,

аналитический, экспериментальный подходы,

эвристические методы анализа.

Эмпирическая база исследования. В

качестве эмпирической базы для оценки достоверности выводов использовались

пресс-релизы компании; ежеквартальная отчетность предприятия по форме ФКЦБ;

статистические данные о состоянии внешней среды и внешнего окружения холдинга,

анализ рыночных тенденций. Для выявления факторов риска, препятствующих

развитию отечественных предприятий, использовались статистические данные Министерства экономического развития и торговли РФ;

исследования PricewaterhausCoopers;

исследования, проведенные специалистами Ассоциации менеджеров; опросы

руководителей российских предприятий, проведённые Российской академией наук.

Научная новизна диссертационной работы состоит

в методическом обосновании рекомендаций по управлению рисками предприятия с

помощью сценарного планирования как эффективного инструмента управления

экономической деятельностью холдинга в современных условиях и заключается в

следующих основных положениях:

1) предложены новые варианты

классификации рисков для составления профиля рисков (рискографии) холдинга;

2) выделены основные

этапы развития риск-менеджмента и выявлены факторы, препятствующие развитию

отечественного бизнеса, с обоснованием причин их появления;

3) разработаны

методические положения по комплексному управлению рисками холдинга, на основе

которых предложен алгоритм процесса управления его рисками;

4) выявлены

возможности применения сценарного планирования для решения задачи

стратегического развития холдинга на примере анализа типичных рисков предприятий;

5) разработана

методика создания сценариев развития холдинга, направленных на повышение

эффективности управления его рисками и разработан алгоритм управленческих

действий, необходимых для реализации такого процесса, апробированный на примере

конкурентного предприятия;

6) предложен алгоритм

разработки, реализации и оценки эффективности управленческих решений для

предприятий различных отраслей с учётом ранжирования факторов риска по степени

их влияния, а также с учётом ранжирования сценариев действий холдинга по их

влиянию на конечные результаты деятельности.

Практическая значимость работы заключается

в подготовке методических и практических рекомендаций по управлению холдингом в

условиях риска и неопределённости, определению наиболее приемлемых сценариев

развития предприятия, учитывая возникновение различных рисков во внутренней и

внешней среде.

Предложенная

методика разработки сценариев по управлению рисками холдинга может

использоваться при определении долгосрочных тенденций в развитии предприятия,

оценке текущей стратегии, разработке программ по управлению рисками и минимизации

потерь.

Практическое

значение ранжирования факторов риска позволит выявить наиболее важные факторы,

требующие немедленного регулирования со стороны холдинга.

Применение

метода анализа иерархий для ранжирования сценариев позволит выявить наиболее

выгодный сценарий для холдинга с точки зрения его влияния на финансовые

результаты деятельности предприятия.

Апробация и внедрение результатов

исследования. Отдельные положения диссертации докладывались и обсуждались

на научно-практических конференциях, в т.ч. на международной конференции

«Экономика и бизнес: позиция молодых учёных» в Алтайском государственном

университете в 2004 г. По теме диссертации опубликовано десять научных статей общим объемом более 3,8

печатных листов.

Основные

предложения и выводы диссертационной работы применяются в аналитической и

управленческой работе на микроуровне, что подтверждается соответствующим

документом о внедрении.

Теоретические положения работы и результаты

исследования используются в учебном процессе при преподавании дисциплин

«Управление рисками в деятельности фирмы», «Экономика предприятия» в

Государственном университете – Высшей школе экономики.

Объем и структура работы. Диссертация

общим объемом 186 машинописных страниц состоит из введения, трех глав,

заключения и библиографии; содержит 20 таблиц, 27 рисунков и 9 приложений.

Список литературы включает 153 источника.

Введение

1. Роль предпринимательских рисков в коммерческой деятельности предприятий.

1.1. Сущность предпринимательского риска коммерческой

деятельности.

1.2. Типология рисков в предпринимательской среде.

1.3. Научные

основы идентификации и профилактика предпринимательских рисков.

2. Методические подходы к комплексному управлению предпринимательскими

рисками предприятий в современном бизнесе.

2.1. Становление отечественной школы управления

предпринимательскими рисками.

2.2. Разработка алгоритма управления

предпринимательскими рисками холдинга.

2.3. Динамика профиля предпринимательских рисков для

отечественных предприятий.

3. Внедрение метода сценарного планирования при управлениии предпринимательскими

рисками холдинга.

3.1. Особенности сценарного планирования коммерческой

деятельности в условиях формирования инфраструктуры российского

предпринимательства.

3.2. Методические подходы к сценарному планированию в

условиях высокой неопределённости.

3.3. Методика

сценарного планирования для отечественных предприятий.

3.4. Внедрение сценарного планирования на основе

минимизации пред-

принимательских

рисков.

Заключение и выводы.

Библиографический список.

Приложения.

Основные

положения диссертационного исследования

Во введении обоснована

актуальность темы исследования, степень ее разработанности, определены цель и

задачи, предмет и объект исследования, приводятся положения научной новизны,

теоретическая и практическая значимость работы.

В первой главе «Роль предпринимательских

рисков в коммерческой деятельности предприятий» определена сущность

предпринимательского риска, его природа и причины проявления; проведена

классификация предпринимательских рисков на основе различных классификационных

признаков; составлена рискография предприятия; представлены методы определения,

анализа, оценки, предупреждения возникновения, принятия мер по снижению степени

риска и распределение возможного ущерба; предложены основные способы сбора

информации для идентификации и оценки рисков.

Проведённый в

работе анализ отечественного и зарубежного опыта изучения риска и причин его возникновения показал, что

неопределённость возникает из-за неполноты и неточности информации,

неоднозначности протекания социально-экономических процессов, многообразия

возможных состояний и ситуаций реализации решения, противодействия контрагентов и других

факторов.

В

диссертационной работе для эффективного управления рисками, снижения степени

неопределённости и выбора наилучшего метода управления конкретным риском

проведена классификация рисков по следующим классификационным признакам: связь

с предпринимательской деятельностью; сфера возникновения; масштаб проявления; сфера проявления; причина возникновения; возможность

страхования; степень ущерба; возможность прогнозирования; частота возникновения; возможность

предотвращения; время действия; направленность воздействия; степень

диверсификации; характер последствий; виды предпринимательской

деятельности.

На основе

проведённой классификации рассмотрен процесс управления рисками холдинга,

основными этапами которого являются, во-первых,

планирование управления рисками, во-вторых, идентификация рисков,

в-третьих, измерение риска, в-четвертых, разработка мер реагирования и, наконец,

мониторинг и контроль.

На этапе

планирования оговаривается круг задач, стоящих перед холдингом, сроки

проведения работ, а также исполнители и

меры ответственности.

На этапе

идентификации особое место отводится сбору информации и построению профиля рисков

(рискографии) холдинга. Определяются пути, способы и источники сбора информации

и ловушки, сопровождающие уже известные методы. Наиболее важная информация о

рисках может быть получена из следующих источников: текущие отчёты, отчёты

менеджеров, отчёты страховых компаний, юридические документы, специальная литература

о предприятии, мнение руководства, торговые журналы. На основе собранной

информации составляется профиль рисков предприятия. В работе приводятся

различные варианты составления рискографии предприятия: логическое дерево,

блок-схема, текущее изучение, аудит безопасности.

На этапе

измерения риска оценивается степень опасности риска, вероятность наступления

рискового события и тяжесть потерь для предприятия. В результате такой оценки

все риски делятся на две группы: требующие немедленного реагирования и риски,

не представляющие опасность в данный момент времени.

На следующем этапе холдинг решает, какие меры

можно принять для минимизации своих потерь: устранить угрозу или допустить

наступление рискового события, снизив ущерб от этого наступления. В работе

анализируются основные методы минимизации рисков.

Особое место

отводится последней стадии процесса управления рисками – мониторингу и контролю

как наиболее важному этапу процесса. На этапе контроля подсчитываются издержки

от проведения мероприятий по минимизации и профилактике рисков. К таким

издержкам автор считает необходимым отнести: издержки, связанные с защитой

изобретений и оборудования; страховые премии; издержки на восстановление причинённого

ущерба; издержки, связанные с заменой потерянного имущества, а также

заработную плату персонала по управлению рисками. Но в риск-издержки

должны быть включены и скрытые издержки, к которым относят: снижение

результативности производства от применения инструментов управления рисками;

затраты на изучение, расчёты и отчёты о потерях; снижение производительности

труда из-за чрезмерной предосторожности служащих к работе; отказ от некоторых

проектов и мероприятий в результате изменения и перестройки планов предприятия;

отказ от производства некоторых товаров и др.

Во

второй главе «Методические подходы к комплексному управлению

предпринимательскими рисками предприятий в современном бизнесе»

исследованы основные этапы становления отечественной школы управления

предпринимательскими рисками; проведён анализ причин и систематизация

предпринимательских рисков отечественных предприятий в начале ХХI века;

построен алгоритм управления предпринимательскими рисками предприятия.

Становление

риск-менеджмента в России тесно связаны со становлением предпринимательства и

развитием малого бизнеса, где непредсказуемость результатов экономической

деятельности гораздо выше. На основе изучения истории развития

риск-менеджмента в диссертационной

работе были выделены этапы, отражающие изменение факторов риска и методы

управления ими.

Первый

этап (1987–1994 гг.) это период быстрого роста количества предприятий,

характеризующийся отсутствием законодательной базы поддержки

предпринимательства, стихийностью, сложной экономической обстановкой, нехваткой

финансовых ресурсов, квалифицированных кадров, основного и оборотного капитала.

Второй

этап (1995 г. – август 1998 г.) характеризуется

переходом предпринимательства к функционированию в условиях жесткого

государственного регламентирования. Основными факторами риска того периода были

кризис неплатежей, некомпетентность руководителей, управление предприятием

через контрольный пакет акций, нестабильность налогового законодательства,

высокая инфляция и постоянное изменение законодательной базы.

Третий

этап (август 1998 г. – 2000 г.). Для этого периода характерны резкое падение

спроса на товары и снижение покупательной способности денежной единицы. Предприятия

приложили значительные усилия для уменьшения своих рисков: снижение зарплаты,

транспортных расходов, затрат на рекламу, изменение состава поставщиков и покупателей,

снижение издержек, увеличение прибыли, диверсификация производства, изменение

условий платежа и организационной структуры предприятия, рост оборотных

средств.

В начале 2000 г.

российское предпринимательство характеризуется высокой степенью

неопределенности и непредсказуемости. К основным факторам риска, мешающим

развитию и успешному функционированию современных предприятий, можно отнести

следующие: недостаток инвестиционных ресурсов; изношенность основных средств производства;

низкий платёжеспособный спрос на продукцию; высокий уровень налогообложения;

низкая производительность труда; общая экономическая и политическая нестабильность;

недостаток квалифицированных специалистов и другие факторы. В диссертации

рассмотрены особенности действия как внешних, так и внутренних факторов, выявлены

причины их возникновения.

На основе выявленных факторов риска,

препятствующих развитию российских предприятий, разработан алгоритм процесса

управления рисками холдинга, который включает:

1)

анализ существующей стратегии развития предприятия (финансовой, маркетинговой,

кадровой);

2) оценку организационной структуры предприятия

по степени пригодности для внедрения системы управления рисками, включая роль

главного менеджера по рискам;

3)

определение роли риск-менеджера в системе управления рисками как координатора,

учителя и организатора построения системы;

4)

разработку системы показателей, характеризующих работу холдинга в условиях неопределенности:

первая группа включает показатели финансово-экономической стабильности и

производственно-хозяйственной деятельности предприятия; вторая группа –

показатели, характеризующие потребителей, поставщиков сырья, материалов и

другие показатели, касающиеся инфраструктуры бизнеса; третья группа – показатели,

отражающие изменение рыночной ситуации, степень удовлетворения потребителей и

другие показатели, характеризующие функционирование холдинга в условиях конкуренции;

5)

разработку принципов обеспечения конкурентоспособности и надёжности холдинга в

условиях изменения внешней среды.

Рассмотренный в диссертации алгоритм

построения системы управления рисками позволяет выбрать эффективный способ

управления каждым предпринимательским риском в отдельности. Для реализации

комплексного подхода к проблеме управления предпринимательскими рисками в

работе применён метод сценарного планирования, являющийся одним из наиболее

эффективных инструментов современного анализа и стратегического управления.

Целью написания сценария является желание предприятий понять тенденции своего

развития во времени, чтобы у предприятия была возможность активно управлять

своими рисками и быть к ним готовым. С помощью сценарного метода осуществляется

не только поиск возможных альтернатив будущего, но и прогноз того, к каким

последствиям может привести бездействие руководителей предприятия. Сценарный подход

используется в различных направлениях деятельности предприятия: при привлечении

ресурсов предприятия; при определении структуры и состава инвестиционного

портфеля предприятия; при выборе действий, направленных на реализацию стратегии

предприятия; при проверке разработанной стратегии на возможные изменения

внешней среды.

В третьей главе «Внедрение метода сценарного планирования при управлениии предпринимательскими рисками холдинга»

исследованы возможности применения сценарного планирования для решения

задачи стратегического развития холдинга; проведён анализ типичных

стратегических рисков российских предприятий, приведены возможные сценарии их

разрешения, разработаны методика составления сценариев для холдинга и её

применение для российского предприятия.

С этой целью

автором выявлены и рассмотрены основные стратегические риски, сопутствующие

деятельности предприятий и препятствующие достижению их целей.

Основные виды стратегических рисков предприятий

характеризуются переоценкой темпов роста

продаж предприятий; неготовностью предприятий к расширению и реструктуризации;

отсутствием квалифицированных кадров, необходимых для расширения;

несоответствием инфраструктуры бизнеса возможностям предприятий; недостаточной

изученностью политики конкурентов; переоценкой собственного опыта; ориентацией

на краткосрочные перспективы; недостаточной изученностью целевого рынка;

неправильным позиционированием товара; неэффективностью применения технологий.

В диссертационном исследовании с

учётом выявленных наиболее характерных

стратегических рисков разработан алгоритм процесса составления сценариев

по управлению предпринимательскими рисками предприятия. Предложенный алгоритм

апробирован на примере холдинга «Лебедянский».

В работе предложена следующая

методика процесса разработки сценариев холдинга по управлению его

предпринимательскими рисками.

Во-первых, формируется

система целей холдинга. Без понимания того, куда движется предприятие, каких

результатов хочет добиться руководство, какие цели оно ставит перед своими

сотрудниками, невозможно правильно организовать эффективную работу предприятия,

принять грамотное решение о выборе сценария, позволяющего управлять

возникающими рисками. На основе построенной системы целей рабочая группа будет

разрабатывать сценарии развития холдинга.

Во-вторых, проводится

сравнительный анализ предприятий, действующих на одном рынке или в одной

отрасли, для выявления всех предпринимательских рисков и определения места

холдинга рядом с другими конкурирующими предприятиями. Важную роль играет

оценка деятельности конкурентов, тактика их поведения в перспективе.

В-третьих, рабочая группа,

созданная для разработки сценариев и состоящая из специалистов, работающих в

этой области, ориентируясь на главные цели и сравнительный анализ холдинга с

его конкурентами, приступает к сбору и

обработке экспертной информации, необходимой для разработки сценариев. В

качестве экспертов в команду привлекаются руководитель фирмы, главный

администратор, руководитель финансового, юридического отделов, руководитель

отдела планирования, бухгалтерии, начальники цехов, отдела логистики,

маркетинга, менеджеры фирмы. В диссертационном исследовании для апробации

методики были привлечены как внутренние, так и внешние эксперты из независимых

консалтинговых компаний. На этом этапе рабочая группа выявляет положительные и

отрицательные факторы внешней и внутренней среды, оказывающие влияние на

предприятие в данный момент времени.

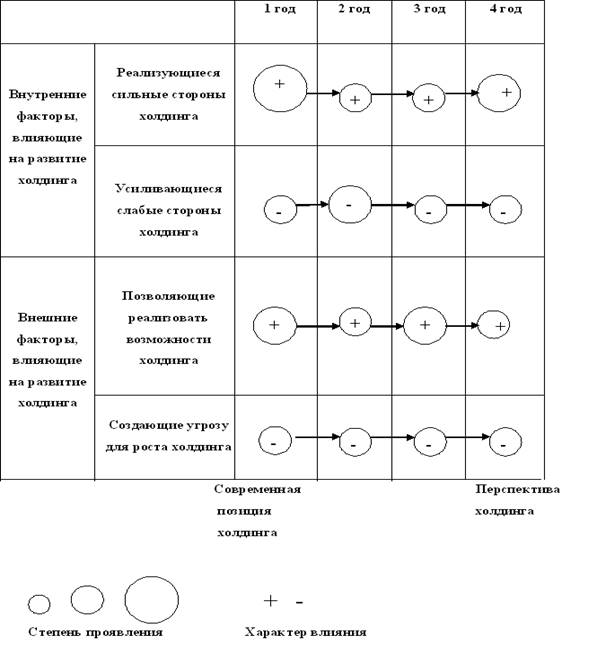

В-четвертых, целью рабочей

группы является изучение внешних и внутренних факторов во времени (рис.1). Для

этого экспертам предлагается оценить по десятибалльной шкале вероятность

реализации конкретного фактора в конкретный период времени, что позволит

выявить сильные стороны холдинга и слабые позиции

предприятия, развитие которых предсказуемо с достаточно большой степенью

вероятности. Через определённые интервалы времени анализ необходимо повторять

во избежание активизации непредсказуемых факторов.

Рисунок 1 – Анализ факторов внешней и

внутренней среды холдинга

В-пятых,

все факторы, независимо от их влияния (отрицательного или положительного),

делятся на определённые группы. Эксперты оценивают по десятибалльной шкале

степень значимости каждой группы факторов. Характеристикой группового ответа

служит среднеарифметическое из оценок экспертов. В данной диссертационной

работе в результате апробации методики сценарного планирования на холдинге

«Лебедянский» в 2006 г. выявлены следующие группы факторов: деятельность

ближайших конкурентов, отраслевые, государственные, управленческие,

производственные, маркетинговые, финансовые факторы, которые могут служить

основой при разработке сценариев для

других предприятий.

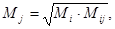

Далее эксперты оценивают значимость

каждого фактора по отдельности внутри группы (также по десятибалльной шкале).

Общая значимость фактора рассчитывается как среднегеометрическое из значимости

группы и значимости фактора внутри группы:

где

Мj – общая значимость j-го фактора,

Mi – значимость i-ой группы,

Mij –

значимость фактора j

в группе i.

По

результатам вычислений определяется ранг каждого фактора на основе трёх показателей.

Для этого учитывается значимость группы, значимость фактора внутри группы и

вероятность данного фактора на конкретный момент времени.

где

Rj – ранг j-го фактора,

Мj - значимость j-го фактора,

Pj –

вероятность j-го

фактора в конкретном году.

Проранжированные факторы служат основой для

определения сценариев развития предприятия.

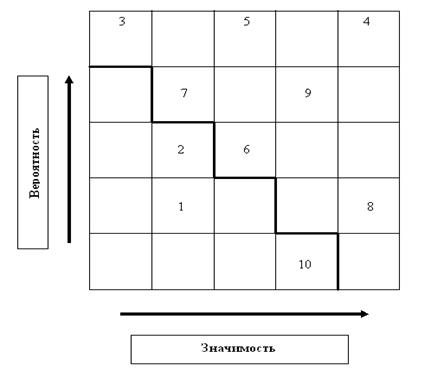

В-шестых,

составляется матрица возможных направлений развития холдинга (рис.2).

Рисунок 2 – Матрица возможных направлений развития холдинга

По

данной матрице рабочая группа выбирает наиболее приемлемые направления для

развития предприятия, отбрасывая заведомо проигрышные сочетания. Матрица позволяет

выявить, какие сильные внутренние факторы есть у холдинга на данный момент,

которыми он может воспользоваться; какие риски представляют для предприятия наибольшую

угрозу в перспективе; какие возможности внешней среды являются наиболее

привлекательными и какие угрозы внешней среды являются для предприятия наиболее

опасными. Рабочая группа, прежде чем переходить к выбору конкретного сценария,

может увидеть все уязвимости холдинга и все его преимущества на прогнозируемый

год.

В-седьмых, происходит выбор наиболее привлекательного сценария развития для холдинга. Положительных и отрицательных

факторов, выделяемых как во внешней, так и во внутренней среде, может быть

достаточно много. При комплексном управлении рисками для достижения целей

предприятия и осуществлении его стратегии бороться с каждым из них нет

возможности, поэтому целесообразно сложить ранги факторов, входящих в определённую

группу и определить среднее значение ранга группы. Если ранг группы внешних

факторов, представляющей возможности для предприятия, окажется больше ранга

группы отрицательных факторов внутренней среды, то данное направление является

одним привлекательным сценарием развития для предприятия.

Наоборот, во внутренней среде можно найти

группу положительных факторов, которые по рангу перекрывают группу угроз

внешней среды. Это ещё одно направление развития предприятия.

И третьим привлекательным направлением для

холдинга является борьба с рисками силами самого предприятия. В этом случае

ранг группы внутренних положительных факторов должен перекрывать ранг группы

внутренних отрицательных факторов.

Для анализируемого холдинга выбор приемлемых сценариев развития

представлен в табл.1. Для управления угрозами

внешней среды лучшим сценарием является управление

финансами предприятия (ранг этой группы факторов – 52) перекрывает ранги

внешних угроз), на втором месте – акцент предприятия на решении управленческих

задач (ранг 37). Отраслевые возможности

внешней среды лучше подходят для управления внутренними

рисками предприятия (ранг 40), на втором месте – использование возможностей

финансовой сферы (ранг 37,5).

Для управления внутренними рисками своими силами лучшим

вариантом является сосредоточение на решении управленческих задач (ранг 37), на втором месте – управление

маркетинговыми факторами (ранг 35). Этот вывод был сделан на основе сравнения

рангов внутренних положительных и отрицательных групп факторов. Так, у маркетинговых факторов разница между

положительными и отрицательными факторами составила 12, у управленческих – 16,

у финансовых и производственных – по 8.

Таким образом, в диссертационном

исследовании на основе проведенного анализа определены следующие приемлемые

сценарии развития предприятия на 2006 г. для холдинга «Лебедянский»: управление

финансами предприятия (ранг 52), совершенствование системы управления (ранг

37), использование улучшения отраслевой конъюнктуры (ранг 40), использование

возможностей финансовой сферы (ранг 37,5), использование маркетинговых возможностей

(ранг 35).

Таблица

1 – Возможные

сценарии развития холдинга

|

|

Возможности

|

Угрозы

|

|

финансо-вые

|

отрасле-вые

|

конкуренты

|

отрасле-вые

|

государ-ственные

|

|

Внутренние

положительные факторы

|

Ранг

груп-пы

|

37,5

|

40

|

52

|

13

|

22

|

|

Маркетинговые

|

35

|

|

|

|

х

|

х

|

|

Управленческие

|

37

|

|

|

|

х

|

х

|

|

Финансовые

|

52

|

|

|

х

|

х

|

х

|

|

Производствен-ные

|

29

|

|

|

|

х

|

х

|

|

Внутренние

отрицательные факторы

|

|

|

|

|

|

|

|

Маркетинговые

|

23

|

х

|

х

|

|

|

|

|

Управленческие

|

21

|

х

|

х

|

|

|

|

|

Финансовые

|

44

|

|

|

|

|

|

|

Производствен-ные

|

21

|

х

|

х

|

|

|

|

х – положительные факторы, которые перекрывают действие

отрицательных риск-факторов.

В-восьмых, когда выявлены все

сценарии, их необходимо ранжировать по степени их влияния на финансовые

результаты деятельности холдинга. Для этой цели используется метод анализа

иерархий. Метод заключается в последовательной обработке суждений группы

экспертов по парным сравнениям. Особенностью метода анализа иерархий является

возможность получения ранжированных оценок сценариев с точки зрения увеличения

прибыли предприятия с конкретным обоснованием выбора, а также распределение всех остальных сценариев по

приоритетности.

В диссертационном исследовании все сценарии

проанализированы с помощью метода анализа иерархий с позиции их влияния на два

выбранных финансовых показателя: издержки и выручку. Такой подход помогает

выделить влияние каждого из сценариев на доходную и затратную части денежных

потоков предприятия. Получаемая в итоге интегральная оценка может быть

интерпретирована как степень влияния выделенных сценариев на прибыль

предприятия и, таким образом, позволяет количественно измерить влияние сценариев

на финансовые результаты холдинга.

Для достижения этой цели, по мнению экспертов, первым шагом является

оценка веса выбранных критериев. Эксперты оценивали по десятибалльной шкале

важность одного критерия по отношению к другому на прогнозируемый период

времени (W1/W2).

Собственный вектор Wi

определяется как среднегеометрическое из полученных средних оценок экспертов

для каждого из критериев и характеризует преобладание одного критерия над

остальными: Wi =

(1´ (W1/W2) ´...´

(W1/Wn))1/n

Значения полученных нормализованных собственных векторов могут быть интерпретированы

как веса критериев при дальнейшем расчете вклада каждого из них в общий

финансовый результат холдинга и рассчитываются как:

Для холдинга «Лебедянский», учитывая стратегию

предприятия (удержание позиций на рынке, сохранение рыночной доли), получены

следующие оценки весов критериев

(табл.2). Вес выручки (66%) почти в два раза превышает вес издержек (34%).

Таблица 2 – Определение веса

критерия

Критерии

|

Выручка

|

Издержки

|

Собственный вектор

|

Нормализованный собственный вектор

|

|

Выручка

|

1

|

1,94 (W1/W2)

|

1,39

|

0,66

|

|

Издержки

|

0,52

(W2/W1)

|

1

|

0,72

|

0,34

|

|

Сумма

|

|

|

2,11

|

1

|

Следующим шагом является проведение опроса экспертов по

степени влияния каждого из сценариев на выручку и издержки холдинга. Опрос

среди экспертов проводится в следующей форме: какова значимость одного сценария

по отношению к другому с точки зрения влияния на определенный критерий – выручку или издержки предприятия? Оценки

экспертов заносятся в отдельную таблицу по каждому критерию. Нормализованные

собственные вектора могут быть интерпретированы как веса соответствующих

сценариев в их влиянии на увеличение выручки холдинга или снижение его

издержек.

Полученные результаты влияния сценариев сначала на выручку, затем на

издержки предприятия позволяют определить интегральную оценку, по которой

сценарии можно ранжировать по их влиянию на финансовые результаты холдинга.

Интегральная оценка сценария = вес критерия

«выручка» ´ вес сценария по

влиянию на увеличение выручки + вес критерия «издержки» ´ вес сценария по влиянию на снижение издержек

В рамках апробации методики на холдинге «Лебедянский» в диссертации получены

следующие результаты (табл.3).

Таблица 3 – Интегральное ранжирование

сценариев

|

Сценарии

|

Критерии

|

Интегральная оценка сценариев компании

|

|

воздействие

на выручку

|

воздействие на издержки

|

|

численное значение вектора приоритета

|

|

0,66

|

0,34

|

|

Управление финансами

компании

|

0,047

|

0,378

|

0,160

|

|

Совершенствование системы

управления

|

0,070

|

0,260

|

0,135

|

|

Использование улучшения

отраслевой конъюнктуры

|

0,261

|

0,116

|

0,212

|

|

Использование возможностей

финансовой среды

|

0,069

|

0,194

|

0,112

|

|

Использование маркетинговых возможностей

|

0,553

|

0,051

|

0,382

|

Таким образом, с точки зрения влияния на прибыль лучшим

сценарием является использование маркетинговых возможностей (ранг 38,2).

Экономический эффект от каждого сценария получается реализацией действий,

предполагаемых в каждом сценарии по минимизации предпринимательских рисков с

учётом затрат на их проведение. Собственный вектор действий является конечным

результатом анализа влияния всех действий данного сценария на прибыль холдинга.

Ранг влияния действия на прибыль равен произведению собственного вектора

действия на ранг сценария, которому принадлежит данное действие.

Процент

прироста прибыли от реализации конкретного действия = (N ´ Ri)/Rср,

где Rср – действие со средним рангом;

Ri – ранг влияния действия на прибыль,

который рассчитывался как произведение собственного вектора действия на ранг

сценария, полученный методом анализа иерархий;

N – прирост чистой прибыли для действия со средним рангом, в

процентах. Для расчета результата по анализируемому холдингу данное значение принято равным 8%, исходя из ожидаемого среднего темпа

прироста чистой прибыли, заложенного в отчётах компании.

В результате расчета прироста прибыли, приносимого каждым

сценарием, получены следующие данные ранжирования сценариев по их влиянию на

прибыль холдинга (рис.3).

1 – Использование маркетинговых возможностей – 15,16%.

2 – Использование улучшения отраслевой конъюнктуры –

8,81%.

3 – Управление финансами компании – 7,2%.

4 – Совершенствование

системы управления – 6,31%.

5 – Использование

возможностей финансовой среды – 4,39%.

Рисунок 3 -

Экономический эффект от сценариев

В-девятых, после определения возможных сценариев

развития холдинга и их ранжирования составляется матрица рисков – графическое и

текстовое описание рисков, свойственных каждому сценарию. По одной стороне

такой матрицы указывается значимость риска, а по другой – вероятность его возникновения (рис.4).

Рисунок 4 -

Матрица рисков

Критическая граница терпимости к

риску представляет собой утолщенную линию на матрице рисков. Она отделяет риски,

которые могут привести к провалу данного сценария, от рисков, которые не

представляют опасности в данный момент времени. Граница толерантности может

меняться в зависимости от отношения руководства к рискам. При выборе

определённого сценария предприятию предстоит бороться, прежде всего, с наиболее

опасными рисками, лежащими за критической чертой. Задача руководства холдинга

перевести такие риски в зону терпимости. В этом случае руководство предприятия

будет выбирать такие действия, свойственные конкретному сценарию, которые по

рангу перекрывали бы влияние отрицательных факторов.

В заключение разрабатывается план действий

по нейтрализации наиболее опасных рисков, свойственных выбранному сценарию,

либо путём их уменьшения, либо передачи. Задача холдинга заключается в

уменьшении вероятности наступления наиболее опасных рисков или в снижении

потерь от их наступления. Рабочая группа должна обратить внимание на

соотношение выгод от проведения операций по нейтрализации рисков с их затратами. Также необходимо учитывать, что снижение

рисков данного сценария может привести к потере доходности по сценарию, а

следовательно, уменьшению его привлекательности. По результатам данного этапа

оценивается, все ли необходимые меры приняты, изменились ли риски по сравнению

с предыдущим значением, достигнуты ли цели предприятия.

Таким образом, на основе проведённых

исследований и полученных результатов можно сделать следующие выводы.

1.

Проведённый анализ причин возникновения рисков и

процесса их управления выявил, что неопределённость как основной источник риска

связана с непредсказуемостью внешней среды и развитием рыночной ситуации,

неточностью или нехваткой информации, конъюнктурой рынка, некорректностью

поведения конкурентов и т.д.

2.

Определено, что у руководства любого холдинга возникает

необходимость разработки системы мер, которые максимально снижали бы

воздействие рисков на предприятие и обеспечивали его устойчивое развитие. Для

решения этой задачи исследована процедура управления рисками предприятия.

Показано, что основу процесса управления рисками составляет построение

рискографии предприятия, которая позволяет классифицировать риски по

определённым критериям и группам, выявить наиболее значимые в данный момент,

определить причины того или иного риска и негативные последствия от его

наступления. Изучение этапа контроля позволило подсчитать издержки от

проведения мероприятий по минимизации и профилактике рисков: прямые и скрытые.

3.

Исследована на основе статистического и

хронологического материала история развития риск-менеджмента в России. Выявлены

факторы, являющиеся причинами рисков на этапе становления риск-менеджмента и в настоящее время для

отечественных предприятий.

4.

Предложены методические положения по организации

построения системы управления рисками холдинга, которые послужили основой для

разработки алгоритма процесса управления предпринимательскими рисками.

5.

Показано, что сценарный метод является на сегодняшний

день одним из эффективных методов стратегического анализа и управления рисками,

так как позволяет выявить весь спектр проблем, стоящих перед холдингом,

определить наиболее значимые из них, провести сравнительный анализ выбранных

сценариев на единой основе – с точки зрения их последствий для предприятия.

Исследованы

возможности применения сценарного планирования на основе анализа основных

стратегических рисков предприятий, препятствующих реализации их стратегии и

достижению целей предприятий. Приведены возможные сценарии ликвидации стратегических

рисков.

6.

Разработана методика, позволяющая выявить положительные

и отрицательные факторы, оказывающие наибольшее влияние на формирование и

процесс достижения поставленных целей. Предложен механизм ранжирования

факторов, основу которого составляет экспертная оценка частоты реализации

фактора и степень его важности для холдинга в анализируемый период.

Ранжирование факторов является основой для построения матрицы возможных

направлений деятельности предприятий. Построенная матрица необходима для

определения основных сценариев развития холдинга.

7. Предложена методика ранжирования выявленных

сценариев развития холдинга по их влиянию на финансовые результаты деятельности

предприятия, используя метод анализа иерархий. Исследовано влияние каждого

сценария на прибыль холдинга, что позволяет руководству холдинга иметь полную

картину не только обо всех сценариях его развития с точки зрения минимизации

рисков предприятия, но и оценить финансовую выгоду, которую оно получит от

каждого сценария.

8. Показано, что построение матрицы рисков для

каждого сценария позволяет разделить риски на допустимые и критические для

предприятия. Проведённая граница толерантности служит чертой, которая выявляет

риски, требующие немедленного реагирования со стороны холдинга.

9. Разработанные методические положения по

принятию эффективных управленческих решений в условиях риска и

неопределенности, написанию сценариев развития предприятия применяются на

холдинге «Лебедянский» в настоящее время. Величина экономического эффекта от

внедрения лучшего сценария составляет прирост прибыли в 15,16%, от менее привлекательного

– 4,39%. Соответственно, выполненное научное исследование при внедрении

является экономически эффективным при любом из предложенных сценариев.

Таким образом, в ходе

диссертационного исследования предложено решение актуальной задачи разработки и

применения метода сценарного планирования для управления предпринимательскими

рисками предприятия на представительном примере холдинга в пищевой

промышленности.

Решение этой задачи имеет важное

социальное и экономическое значение для обеспечения экономической

результативности деятельности предприятий и достижения их целей в условиях

нестабильной внешней среды.

По теме диссертационного

исследования опубликованы следующие работы:

- Черкасова

В.А., Сапёров Н.В. Методические основы сценарного планирования для

управления рисками предприятия // Современное управление. 2006. № 1. 0,375 п.л.

- Черкасова В.А. Управление рисками российских

компаний на основе метода сценарного планирования // Экономический анализ:

теория и практика. 2005. № 24. 0,2 п.л.

- Черкасова

В.А. Методические подходы к управлению рисками фирмы на основе метода

сценарного планирования в современных рыночных условиях // Российское

предпринимательство. 2005. № 11.

0,2 п.л.

- Черкасова

В.А. Управление рисками на основе сценарного планирования // РИСК:

ресурсы, информация, снабжение, конкуренция. 2005. № 3. 0,6 п.л.

- Черкасова

В.А. Профиль коммерческих рисков для отечественных фирм // Финансы –

дайджест. 2005. № 7. 0,4 п.л.

- Черкасова

В.А. Сценарное планирование в деятельности предприятия в условиях формирования инфраструктуры российского

бизнеса // Экономист. 2005. № 5. 1 п.л.

- Черкасова

В.А. Комплексный подход к управлению рисками // РИСК: ресурсы, информация,

снабжение, конкуренция. № 2. 2005. № 2. 0,35 п.л.

- Черкасова

В.А. Риск – менеджмент в России // РИСК: ресурсы, информация, снабжение,

конкуренция. 2004. № 3. 0,35 п.л.

- Черкасова

В.А. Научные основы идентификации рисков фирмы // Материалы международной конференции: «Экономика и

бизнес: позиция молодых учёных». Барнаул, 2004. 0,2 п.л.

- Черкасова

В.А. Идентификация рисков // РИСК: ресурсы, информация, снабжение, конкуренция. 2004. № 2. 0,35 п.л.

Черкасова

Виктория Артуровна

Управление предпринимательскими рисками на

основе метода сценарного планирования

Автореферат

диссертации

на соискание ученой степени

кандидата

экономических наук

Подписано

в печать ___________ г. Формат 60х90 1/16

Бумага

для множительных аппаратов. Ризограф. Усл. печ. л. _________

Уч.-изд.

л. _________ Тираж 100 экз. Заказ ___________

Издательство

Российского государственного университета

Имени

Иммануила Канта,

236041,

г. Калининград, ул. А. Невского, 14.