СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

ГЛАВА 1. АКТИВЫ ОРГАНИЗАЦИИ, ИХ ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И ЗНАЧЕНИЕ В РАЗВИТИИ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ.. 4

1.1. Экономическая природа активов, их состав и структура. 4

1.2. Активы организации, как отражение имущества организации, источники их финансирования. 14

ГЛАВА 2. МЕТОДИЧЕСКИЕ ОСНОВЫ АНАЛИЗА АКТИВОВ ОРГАНИЗАЦИИ 21

2.1. Методологические основы нормативного регулирования бухгалтерского учета активов предприятия. 21

2.2. Основные задачи и методологические основы анализа и оценки активов предприятия. 24

2.3. Оценка платежеспособности и финансовой устойчивости на основе состава, динамики и группировки активов. 37

ЗАКЛЮЧЕНИЕ. 42

ЛИТЕРАТУРА.. 45

ВВЕДЕНИЕ

Активы представляют собой экономические ресурсы предприятия в различных их видах, используемые в процессе осуществления хозяйственной деятельности. Они формируются для конкретных целей осуществления этой деятельности в соответствии с миссией и стратегией экономического развития предприятия и в форме совокупных имущественных ценностей характеризуют основу его экономического потенциала.

Как целенаправленно формируемая совокупность экономических ресурсов в виде определенного комплекса имущественных ценностей предприятия активы призваны соответствовать функциональной направленности и объемам его хозяйственной деятельности. Только в таком соответствии они представляют для предприятия определенную ценность как его экономические ресурсы, предназначенные для использования в предстоящем периоде.

Развитие рыночных отношений определяет новые условия организации активов. Высокая инфляция, неплатежи и другие кризисные явления вынуждают предприятия изменять свою политику по отношению к активам предприятия, искать новые источники дополнения, изучать проблему эффективности их использования.

Предметом исследования выступают активы предприятия.

Целью настоящей работы является разработка мероприятий с целью повышения эффективности использования активов предприятия.

Исходя из поставленной цели, необходимо решить задачи: раскрыть экономическую природу активов, их состав и структуру; рассмотреть активы – как отражение имущества предприятия и источники их финансирования; рассмотреть методологические основы бухгалтерского учета активов; представить методику анализа и оценки активов предприятия; провести оценку платежеспособности и финансовой устойчивости на основе состава и динамики активов;

ГЛАВА 1. АКТИВЫ ОРГАНИЗАЦИИ, ИХ ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И ЗНАЧЕНИЕ В РАЗВИТИИ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

1.1. Экономическая природа активов, их состав и структура

Значение активов как экономических ресурсов проявляется, прежде всего, в экономической сфере деятельности предприятия. Активы являются объектом экономического управления любых микроэкономических хозяйствующих систем. Вкладываемый в новый или развивающийся бизнес капитал материализуется в форме активов предприятия.

Концепция стоимости активов базируется, прежде всего, на их ценности для предприятия как экономического ресурса. Разумеется, концепция стоимости активов была бы бесполезной в практическом отношении, если ее уровень нельзя было измерить. Поэтому, дополняя данную сущностную характеристику активов, их следует представлять как имущественные ценности, имеющие не просто стоимость, а стоимость измеряемую (в практике управления активами такое измерение стоимости осуществляется в денежной оценке). Уровень стоимости активов определяется суммой затрат факторов производства на их создание, периодом использования, соответствием целям хозяйственного использования, конъюнктурой рынка средств и предметов труда и т.п. Соответственно методы определения уровня стоимости активов и формы ее представления носят самый разнообразный характер.

Так например, одной из категорий активов предприятия являются капитальные вложения, под которыми понимаются затраты предприятия на создание, увеличение размеров, а также приобретение внеоборотных активов. Инвестиции – это вложения предприятием денежных ресурсов в строительство, приобретение основных средств и нематериальных активов, которые можно использовать длительное время, а также в ценные бумаги, получая с них доход в форме дивидендов или процентов [14].

Способность приносить доход в процессе хозяйственной деятельности является одной из важнейших характеристик активов предприятия как объекта экономического управления. Активы предприятия, используемые в хозяйственной деятельности, находятся в процессе постоянного оборота. Этот оборот присущ как всей совокупности активов, так и отдельным их видам. Совокупность используемых предприятием активов видоизменяется, прежде всего, в реальных своих формах – активы в процессе оборота переходят в другие их виды, например, запасы сырья — в запасы готовой продукции; запасы готовой продукции — в дебиторскую задолженность или денежные активы. Кроме того, процесс оборота активов сопровождается и стоимостным их изменением. Так, в процессе оборота стоимость одних видов активов возрастает за счет приращения стоимости труда и других используемых видов экономических ресурсов (например, стоимость запасов готовой продукции, изготовленной из запасов сырья); стоимость внеоборотных активов (основных средств и нематериальных активов), наоборот, снижается (начисление амортизации).

Использование активов в хозяйственной деятельности предприятия тесно связано с фактором времени. Это в первую очередь определяется стоимостной характеристикой активов, выражаемой в денежной форме. В соответствии с концепцией стоимости денег во времени одна и та же сумма денег в разные периоды времени имеет разную стоимость.

Бланк И.А. рассмотривает систематизацию активов лишь по тем основным классификационным признакам, которые характеризуют общую их совокупность [12]. В числе основных из таких классификационных признаков предлагается выделить следующие:

форма функционирования активов;

– характер участия активов в хозяйственном процессе с позиций особенностей их оборота;

– характер участия активов в различных видах деятельности предприятия

– характер финансовых источников формирования активов

– характер владения активами предприятием

– степень агрегированности активов как объекта управления

– степень ликвидности используемых активов

– характер использования сформированных активов в текущей хозяйственной деятельности предприятия

– характер нахождения активов по отношению к предприятию

По форме функционирования выделяют три основных вида активов — материальные, нематериальные и финансовые.

Материальные активы характеризуют имущественные ценности предприятия, имеющие материальную вещную форму. К составу материальных активов предприятия относятся:

– основные средства;

– незавершенные капитальные вложения;

– оборудование, предназначенное к монтажу;

– производственные запасы сырья и полуфабрикатов;

– объем незавершенного производства;

– запасы готовой продукции и товаров, предназначенной к реализации;

– прочие виды материальных активов.

Нематериальные активы характеризуют имущественные ценности предприятия, не имеющие вещной формы, но принимающие участие в хозяйственной деятельности и генерирующие прибыль. К этому виду активов предприятия относятся:

– приобретенные предприятием права пользования отдельными природными ресурсами;

– патентные права на использование изобретений;

– "ноу-хау" — совокупность технических, технологических, управленческих, коммерческих и других знаний, оформленных в виде технической документации, описания, накопленного производственного опыта, являющихся предметом инноваций, но не запатентованых;

– права на промышленные образцы и модели;

– товарный знак — эмблема, рисунок или символ, зарегистрированные в установленном порядке, служащий для отличия товаров данного изготовителя от других аналогичных товаров;

– торговая марка — право на исключительное использование фирменного наименования юридического лица;

– права на использование компьютерных программных продуктов;

– "гудвилл" — разница между рыночной стоимостью предприятия как целостного имущественного комплекса и его балансовой стоимостью, образованная в связи с возможностью получения более высокого уровня прибыли (в сравнении со среднеотраслевым ее уровнем) за счет использования более эффективной системы управления, доминирующей позиции на товарном рынке, применения новых технологий и т.п.

– другие аналогичные виды имущественных ценностей предприятия.

Финансовые активы характеризуют имущественные ценности предприятия в форме денежных средств. К основным финансовым активам предприятия относятся:

– денежные активы в национальной валюте; в денежные активы в иностранной валюте;

– дебиторская задолженность во всех ее формах; в краткосрочные финансовые вложения;

– долгосрочные финансовые вложения.

По характеру участия активов в хозяйственном процессе с позиций особенностей их оборота они подразделяются на два основных вида — оборотные и внеоборотные.

Оборотные (текущие) активы характеризуют совокупность имущественных ценностей предприятия, обслуживающих текущую производственно-коммерческую деятельность предприятия и полностью потребляемых (видоизменяющих свою форму) в течение одного операционного цикла. В практике учета к ним относят имущественные ценности (активы) всех видов со сроком использования до одного года и предельной стоимостью, установленной соответствующими правовыми нормами.

В составе оборотных (текущих) активов предприятия выделяют следующие их элементы:

- производственные запасы сырья и полуфабрикатов;

- объем незавершенного производства;

- запасы готовой продукции, предназначенной к реализации;

- дебиторскую задолженность;

- денежные активы в национальной валюте;

- денежные активы в иностранной валюте;

- краткосрочные финансовые вложения;

- в расходы будущих периодов.

Внеоборотные активы характеризуют совокупность имущественных ценностей предприятия, многократно участвующих в процессе отдельных циклов хозяйственной деятельности и переносящих на продукцию использованную стоимость частями. В состав внеоборотных активов предприятия входят следующие их виды:

- основные средства;

- нематериальные активы;

- незавершенные капитальные вложения;

- оборудование, предназначенное к монтажу;

- долгосрочные финансовые вложения;

- другие виды внеоборотных активов.

По характеру финансовых источников формирования активов выделяют следующие их виды — валовые и чистые.

Валовые активы представляют собой всю совокупность имущественных ценностей предприятия, сформированных за счет собственного и заемного капитала, привлеченного для финансирования хозяйственной деятельности.

Чистые активы характеризуют стоимостную совокупность имущественных ценностей предприятия, сформированных исключительно за счет собственного его капитала.

По характеру владения активами предприятием они подразделяются на собственные, арендуемые и безвозмездно используемым.

Собственные активы характеризуют имущественные ценности предприятия, принадлежащие ему на правах собственности, находящиеся в постоянном его владении и отражаемые в составе его баланса. В практике учета к этой группе относятся также активы, приобретенные предприятием на правах финансового лизинга (находящиеся в полном его владении и также отражаемые в составе его баланса).

Арендуемые активы характеризуют имущественные ценности предприятия, привлеченные им для осуществления хозяйственной деятельности на правах аренды (оперативного лизинга). Эти виды активов отражаются на забалансовых счетах учета.

Безвозмездно используемые активы характеризуют имущественные ценности, переданные предприятию для временного хозяйственного использования на бесплатной основе другими субъектами хозяйствования. В составе баланса предприятия эти активы также не отражаются.

По степени агрегированности активов как объекта управления они подразделяются на индивидуальные, отдельные группы и совокупный их комплекс.

Индивидуальный актив характеризует вид (или разновидность) имущественных ценностей, который является единичным, минимально детализированным объектом хозяйственного управления (например, денежные средства в кассе; отдельная акция, приобретенная предприятием; конкретный вид нематериальных активов и т.п.).

Группа активов характеризует часть имущественных ценностей, которые являются объектом комплексного функционального управления, организуемого на единых принципах и подчиненных единой финансовой политике (например, дебиторская задолженность предприятия; портфель ценных бумаг; запасы товарно-материальных ценностей, входящих в состав оборотных активов и т.п.). Степень агрегированности таких групп активов – объектов функционального управления предприятие определяет самостоятельно.

Совокупный комплекс активов предприятия характеризует общий их состав, используемый предприятием. Такая совокупность активов предприятия характеризуется термином "'целостный имущественный комплекс", который определяется как хозяйственный объект с законченным циклом производства и реализации продукции, оценка активов которого и управление ими осуществляется в комплексе.

По степени ликвидности активы предприятия подразделяются на следующие виды:

Активы в абсолютно ликвидной форме, характеризующие имущественные ценности предприятия, не требующие реализации и представляющие собой готовые средства платежа.

В состав активов такого вида входят:

- денежные активы в национальной валюте;

- денежные активы в иностранной валюте.

Высоколиквидные активы, характеризующие группу имущественных ценностей предприятия, которая быстро может быть конверсирована в денежную форму (как правило, в срок до одного месяца) без ощутимых потерь своей текущей рыночной стоимости с целью своевременного обеспечения платежей по текущим финансовым обязательствам.

К высоколиквидным активам предприятия относятся:

– краткосрочные финансовые вложения;

– краткосрочная дебиторская задолженность.

Среднеликвидные активы, характеризующие группу имущественных ценностей предприятия, которые могут быть конверсированы в денежную форму без ощутимых потерь своей текущей рыночной стоимости в срок от одного до шести месяцев.

К среднеликвидным активам предприятия обычно относят:

- все формы дебиторской задолженности, кроме краткосрочной и безнадежной;

- запасы готовой продукции, предназначенной к реализации.

Низколиквидные активы, представляющие группу имущественных ценностей предприятия, которые могут быть конверсированы в денежную форму без потерь своей текущей рыночной стоимости лишь по истечении значительного периода времени (от полугода и выше).

В современной практике управления активами к этой их группе относят:

- запасы сырья и полуфабрикатов;

- основные средства;

- незавершенные капитальные вложения;

- оборудование, предназначенное к монтажу;

- нематериальные активы;

- долгосрочные финансовые вложения.

Неликвидные активы, характеризующие отражаемые в балансе отдельные виды имущественных ценностей предприятия, которые самостоятельно реализованы быть не могут (они могут быть проданы лишь в составе целостного имущественного комплекса).

К таким активам относятся:

- безнадежная дебиторская задолженность;

- расходы будущих периодов;

- убытки текущие и прошлых лет (отражаемые в составе актива баланса предприятия).

По характеру использования сформированных активов в текущей хозяйственной деятельности предприятия они подразделяются на используемые и неиспользуемые.

Используемые активы характеризуют ту часть имущественных ценностей предприятия, которая принимает непосредственное участие в операционном или инвестиционном процессе предприятия, обеспечивая формирование его доходов.

Неиспользуемые активы характеризуют ту часть имущественных ценностей, предприятия, которые, будучи сформированными на предшествующих этапах хозяйственной деятельности, не принимают в ней участий в настоящее время в силу различных объективных и субъективных причин.

К таким активам относятся:

- неиспользуемые предприятием здания и сооружения;

- неиспользуемые машины, механизмы и оборудование, потерявшие функциональные свойства;

- излишне приобретенные не установленные машины, механизмы и оборудование, использование которых в операционном или инвестиционном процессе нецелесообразно в связи с сократившимися объемами хозяйственной деятельности;

- производственные запасы сырья и материалов, предназначавшиеся для выпуска продукции, впоследствии снятой с производства;

- запасы готовой продукции, на которую полностью отсутствует спрос покупателей в связи с утратой ею необходимых потребительских качеств и т.п.

По характеру нахождения активов по отношению к предприятию выделяют внутренние и внешние их виды.

Внутренние активы характеризуют имущественные ценности предприятия, находящиеся непосредственно на его территории.

К таким видам активов относятся:

- здания, помещения и сооружения, входящие в состав имущественного комплекса предприятия, размещенного на отведенной ему территории;

- машины, механизмы и оборудование, доставленные на предприятие, находящееся в процессе хранения или непосредственного использования;

- сырье, материалы, полуфабрикаты, доставленные на предприятие, находящееся в процессе хранения или в форме незавершенного производства;

- запасы готовой продукции, предназначенные к отгрузке покупателям;

- финансовые инструменты инвестирования, хранимые непосредственно на предприятии (акции, облигации, депозитные сертификаты и т.п.).

- денежные средства в кассе.

Внешние активы характеризуют имущественные ценности предприятия, находящиеся вне его пределов у других субъектов хозяйствования, в пути или на ответственном хранении.

Основными видами таких активов являются:

- все виды имущественных ценностей, принадлежащих предприятию, находящихся в пути;

- все формы внешней дебиторской задолженности предприятия;

- все виды имущественных ценностей предприятия, находящиеся на хранении или в процессе временного пользования у других хозяйствующих субъектов.

Таким образом, проведенный обзор наиболее существенных характеристик активов предприятия показывает насколько многоаспектной с теоретических и прикладных позиций является эта экономическая категория. При этом все рассмотренные характеристики, отражающие особенности функционирования активов предприятия с различных сторон, тесно взаимосвязаны и требуют комплексного отражения при определении их экономической сущности. С учетом рассмотренных основных характеристик экономическая сущность активов предприятия в наиболее обобщенном виде может быть сформулирована следующим образом. Активы предприятия представляют собой экономические ресурсы, сформированные за счет инвестированного в них капитала, характеризующиеся стоимостью и производительностью.

1.2. Активы организации, как отражение имущества организации, источники их финансирования

Уровень эффективности предстоящей хозяйственной деятельности предприятия во многом определяется характером финансирования его активов. Особенности финансирования активов предприятия связаны с двумя основными этапами его развития — созданием нового бизнеса и обеспечением дальнейшего его функционирования.

Полное самофинансирование предусматривает формирование активов создаваемого предприятия исключительно за счет собственного капитала его учредителей (участников), привлекаемого в конкретных его видах, соответствующих организационно-правовым формам нового бизнеса. Такая система финансирования активов, характеризуемая в зарубежной практике термином "финансирование без левериджа", характера лишь для первого этапа жизненного цикла предприятия, когда его доступ к заемным источникам капитала затруднен.

Смешанное финансирование предусматривает формирование активов предприятия за счет как собственного капитала, так и заемных средств, привлекаемых в различных пропорциях. На первоначальном этапе функционирования предприятия доля собственного капитала (доля самофинансирования нового бизнеса) обычно существенно превосходит долю кредитного финансирования формируемых активов.

Выбор схемы финансирования активов нового предприятия неразрывно связан с учетом особенностей использования как собственного, так и заемного капитала.

Собственный капитал характеризуется следующими основными положительными особенностями:

– простотой привлечения, так как решения, связанные с увеличением собственного капитала (особенно за счет внутренних источников его формирования) принимаются собственниками и менеджерами предприятия без необходимости получения согласия других хозяйствующих субъектов;

– более высокой способностью генерирования прибыли во всех сферах деятельности, т.к. при его использовании не требуется уплата ссудного процента во всех его формах;

– обеспечение финансовой устойчивости развития предприятия, его платежеспособности в долгосрочном периоде, а соответственно и снижением риска банкротства.

Вместе с тем, ему присущи следующие недостатки:

– ограниченность объема привлечения, а следовательно и возможностей существенного расширения операционной и инвестиционной деятельности предприятия в периоды благоприятной конъюнктуры рынка на отдельных этапах жизненного цикла;

– высокая стоимость в сравнении с альтернативными заемными источниками формирования капитала;

– неиспользуемая возможность прироста коэффициента рентабельности собственного капитала за счет привлечения заемных финансовых средств, так как без такого привлечения невозможно обеспечить превышение коэффициента финансовой рентабельности деятельности предприятия над экономической.

Таким образом, предприятие, использующее только собственный капитал для формирования своих активов, имеет наивысшую финансовую устойчивость (его коэффициент автономии равен единице), но ограничивает темпы своего развития (т.к. не может обеспечить формирование необходимого дополнительного объема активов в периоды благоприятной конъюнктуры рынка) и не использует финансовые возможности прироста прибыли на вложенный капитал.

Заемный капитал характеризуется следующими положительными особенностями:

– достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии получателя;

– обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возростания темпов роста объема его хозяйственной деятельности;

– более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта "налогового щита" (изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль);

– способностью генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала).

В то же время использование заемного капитала имеет следующие недостатки:

– использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия — риск снижения финансовой устойчивости и потери платежеспособности. Уровень этих рисков возрастает пропорционального росту удельного веса использования заемного капитала;

– активы, сформированные за счет заемного капитала, генерируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах (процента за банковский кредит; лизинговой ставки; купонного процента по облигациям; вексельного процента за товарный;

– высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки судного процента на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится предприятию невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов;

– сложность процедуры привлечения (особенно в больших размерах), так как предоставление кредитных ресурсов зависит от решения других хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих сторонних гарантий или залога (при этом гарантии страховых компаний, банков, или других хозяйствующих субъектов предоставляются, как правило, на платной основе).

Таким образом, предприятие, использующее заемный капитал для формирования своих активов, имеет более высокий финансовый потенциал своего развития (за счет формирования дополнительного объема активов) и возможности прироста финансовой рентабельности деятельности, однако в большей мере генерирует финансовый риск и угрозу банкротства (возрастающие по мере увеличения удельного веса заемных средств в общей сумме используемого капитала).

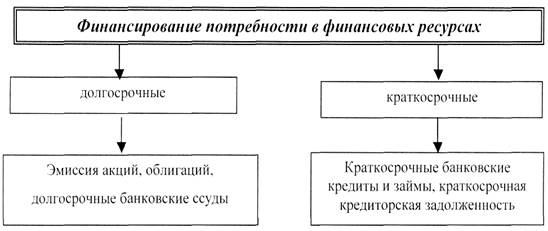

Потребность в финансовых ресурсах может быть обеспечена как долгосрочным, так и краткосрочным финансированием.

Долгосрочное финансирование предполагает создание долгосрочных финансовых активов (эмиссию акций, облигаций, долгосрочные банковские ссуды), краткосрочное финансирование означает передачу краткосрочных финансовых активов (договоров, ссуд, векселей и т.п.) взамен краткосрочных обязательств.

Рис. 1.1. Схема финансирования потребности в финансовых ресурсах

Если принятие долгосрочных финансовых решений должно основываться на прогнозе потребности в денежных средствах на длительном временном промежутке (5, 10 и более лет), то для краткосрочного решения (например, привлечение 3-месячной банковской ссуды) достаточно прогноза потребности в финансовых ресурсах на период не больше года.

Необходимость краткосрочного финансирования возникает по ряду причин:

– корпорация использует активы разного срока функционирования, и наряду с долгосрочными активами используются краткосрочные. Под краткосрочными (текущими или оборотными) активами будем понимать такие активы, срок функционирования которых меньше года и которые полностью переносят стоимость на продукт. Потребность в денежных средствах для приобретения текущих активов возникает периодически (эти активы трансформируются в денежные средства за период меньше года), и финансировать эту потребность долгосрочными источниками нерационально - в периоды отсутствия издержки по привлеченным источникам сохранятся;

– не всегда заемные долгосрочные источники могут быть доступны, поскольку они могут иметь слишком высокую стоимость.

Основой принятия решений при финансировании активов предприятия является выбор между краткосрочными и долгосрочными источниками финансирования. Конечным результатом этого выбора должна стать максимизация оценки капитала корпорации (как главный фактор максимизации благосостояния владельцев капитала). Сложность выбора заключается в поиске оптимального сочетания риска и доходности на вкладываемые средства. Под риском понимается риск потери ликвидности при невозможности погасить обязательства из-за нехватки денежных средств и текущих активов (которые могут быть сравнительно быстро превращены в денежные средства).

Выбор стратегии финансирования активов зависит от следующих факторов:

– временный характер потребности в денежных средствах;

– стоимость капитала и его составных элементов. При низкой стоимости капитала его привлечение для покрытия активов оправдано (например, если государство выделяет денежные средства в виде льготного долгосрочного кредита для пополнения хозяйственных средств предприятия). Если долгосрочные источники имеют высокую стоимость, то их использование не оправдано с точки зрения максимизации рыночной оценки капитала, но на практике применяется для поддержания процесса производства;

– возможность увеличения текущих обязательств с низкой стоимостью, прежде всего накопленных расходов (задержка в выплате заработной плате, отчислений) и коммерческого кредита и векселей (что часто диктуется предприятиями-монополистами).

Для определения временного характера потребности в финансовых источниках выделяются четыре группы текущих активов: группа высоколиквидных активов с периодической потребностью в финансировании, активы средней скорости реализации, медленнореализуемые активы и труднореализуемые активы, объем которых относительно неизменен на краткосрочном (до года) отрезке времени.

На практике используются разные финансовые стратегии покрытия активов:

1. Консервативная стратегия. Стратегия минимизации краткосрочных обязательств и максимизация чистого оборотного капитала. Она предполагает, что варьирующая часть активов покрывается долгосрочными пассивами. В этом случае краткосрочной кредиторской задолженности нет, и, следовательно, отсутствует риск потери ликвидности.

Такая стратегия гарантирует постоянную ликвидность, но является дорогостоящей (так как долгосрочные обязательства, как правило, имеют большую стоимость и требуют постоянного обслуживания). Большие издержки по привлечению долгосрочного финансирования, например, заемного, порождают риск снижения доходности собственного капитала.

2. Агрессивная стратегия. Эта стратегия означает, что долгосрочные пассивы служат источником покрытия внеоборотных активов и системной части текущих активов, т.е. того их минимума который необходим для осуществления хозяйственной деятельности. Варьирующая часть текущих активов в полном объеме покрывается краткосрочной кредиторской задолженностью. Риск потери ликвидности при такой стратегии максимален, т.к. на практике невозможно ограничится лишь минимумом текущих активов. С другой стороны это самый дешевый способ покрытия текущих активов. В периоды пиковой потребности в денежных средствах привлекаются краткосрочные банковские ссуды позволяющие сочетать потребность в активах с финансовыми источниками и не нести бремя процентных платежей постоянно.

Таким образом, за счет собственных источников формируется, как правило, минимальная стабильная часть активов. Наличие собственных оборотных средств позволяет организации свободно маневрировать, повышать результативность и устойчивость своей деятельности.

ГЛАВА 2. МЕТОДИЧЕСКИЕ ОСНОВЫ АНАЛИЗА АКТИВОВ ОРГАНИЗАЦИИ

2.1. Методологические основы нормативного регулирования бухгалтерского учета активов предприятия

Ведение бухгалтерского учета осуществляется в соответствии с нормативными документами, имеющими разный статус. Одни из них обязательны к применению, другие носят рекомендательный характер (План счетов, методические указания, комментарии).

В зависимости от назначения и статуса нормативные документы целесообразно представить в виде следующей структуры:

1 уровень: Гражданский кодекс РФ, части первая и вторая; Налоговый кодекс РФ, части первая и вторая, включая 25 Главу второй части НК; Федеральный закон «О бухгалтерском учете»; Положение о бухгалтерском учете и отчетности в Российской Федерации.

2 уровень – это находится Система национальных бухгалтерских стандартов — Положений по бухгалтерскому учету (ПБУ). На данный момент принято 20 положений, которые регулируют принципы учета отдельных объектов (основных средств, материально-производственных запасов, имущества и обязательств), а также общие принципы учета и отчетности (составления учетной политики организации, нормирования расходов и доходов, условных фактов хозяйственной деятельности).

3 уровень - методические рекомендации (указания), инструкции, комментарии, письма Министерства финансов РФ и других ведомств;

4 уровень - рабочие документы по бухгалтерскому учету предприятия: учредительные документы, рабочий план счетов, должностные инструкции, приказы, планы-графики и т.д.

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

Гражданский Кодекс РФ регулирует правоотношения физических и юридических лиц в процессе хозяйственной деятельности.

Налоговый Кодекс РФ устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации.

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденный Министерством финансов Российской Федерации 24 марта 2000 г. N 31н. определяет порядок организации и ведения бухгалтерского учета, составления и представления бухгалтерской отчетности юридическими лицами, а также взаимоотношения организации с внешними пользователями бухгалтерской информации. В нем изложены требования к ведению бухгалтерского учета, указаны состав бухгалтерской отчетности, порядок ее формирования, правила оценки статей бухгалтерской отчетности, а также в какие сроки, по каким адресам и в каком порядке представляются бухгалтерские отчеты организациями различных правовых форм.

Положение по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/98) устанавливает методологические основы формирования (выбора, обоснования) и раскрытия (придания гласности) учетной политики организаций. В учетной политике раскрываются способы и методы ведения учета активов предприятия.

Положение по бухгалтерскому учету "Учет нематериальных активов" ПБУ 14/2000 введено в действие с 1 января 2001 г. устанавливает правила формирования в бухгалтерском учете информации о нематериальных активах, находящихся в организациях на праве собственности, хозяйственного ведения и оперативного управления.

Положение по бухгалтерскому учету "Учет основных средств" (ПБУ 6/01) регулирует отражение в учете основных средств.

Положение по бухгалтерскому учету "Учет договоров (контрактов) на капитальное строительство" (ПБУ 2/94) раскрывает базовые правила и понятия организации бухгалтерского учета у застройщиков и подрядчиков, то есть двух сторон, участвующих в процессе капитального строительства.

Основным нормативным документом, регулирующим учет материальных запасов является Положение по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01.

Положением по бухгалтерскому учету "Учет финансовых вложений" (ПБУ 19/02), которое вступило в силу с 1 января 2003 г. должны руководствоваться все организации, включая профессиональных участников рынка ценных бумаг, страховые организации и негосударственные пенсионные фонды.

Универсальным инструментом, позволяющим современному бухгалтеру с минимальными затратами времени и средств освоить все многообразие хозяйственных операций является их кодирование в виде систем проводок на основе Плана счетов.

Использование для отражения однородных хозяйственных операций, хозяйственных средств и денежных обязательств соответствующих бухгалтерских счетов дает возможность оперативно обрабатывать информацию о финансовом и имущественном состоянии предприятия и проводить экономический анализ его деятельности. В настоящее время действует План счетов, утвержденный Приказом Минфина от 31.10.2000 г. N 94н. План содержит 8 балансовых разделов и один забалансовый.

2.2. Основные задачи и методологические основы анализа и оценки активов предприятия

Реальные условия функционирования предприятия обусловливают необходимость проведения объективного и всестороннего финансового анализа хозяйственных операций, который позволяет определить особенности его деятельности, недостатки в работе и причины их возникновения, а также на основе полученных результатов выработать конкретные рекомендации по оптимизации деятельности.

В конечном результате после анализа руководство предприятия получает картину его действительного состояния, а лица, непосредственно не работающим на данном предприятии, но заинтересованным в его финансовом состоянии (например, кредиторам, которые должны быть уверены, что им заплатят; аудиторам, которым необходимо распознавать финансовые хитрости своих клиентов; вкладчикам и др.) - сведения, необходимые для беспристрастного суждения (например, о рациональности использования вложенных в предприятие дополнительных инвестиций и т. п.).

В связи с переходом к рыночным отношениям неизмеримо возрастает количество пользователей бухгалтерской информации (финансовой отчетности). И все эти пользователи бухгалтерской информации, прежде всего, ставят себе задачу провести оценку финансового состояния предприятия на базе его бухгалтерской отчетности, чтобы на его основе сделать вывод о направлениях своей деятельности.

Для проведения финансового анализа используется бухгалтерская отчетность, отражающая конечные результаты конкретной деятельности предприятия, а также система расчетных показателей, базирующаяся на этой отчетности.

Анализ активов предприятия ведется в разрезе двух понятий: анализ внеоборотных активов и оборотных (текущих) активов.

Анализ традиционно начинают с оценки их динамики и структуры, а также сравнения показателей, характеризующих эффективность их использования за различные периоды времени.

Бухгалтерская отчетность позволяет достаточно подробно проанализировать наличие, состояние и изменение производственного потенциала предприятия. Источником информации для анализа служат: план организации, план технического развития, финансовая отчетность, данные аналитического учета.

При проведении анализа обеспеченности предприятия внеоборотными активами необходимо изучить, достаточно ли у предприятия, например, основных фондов, каково их наличие, динамика, состав, структура, техническое состояние, уровень производства и его организация.

Конечная эффективность использования основных фондов характеризуется показателями фондоотдачи, фондоемкости, рентабельности, относительной экономии фондов, увеличения товарооборота, увеличения сроков службы средств труда.

На промышленных предприятиях фондоотдача определяется по объему выпуска продукции на 1 рубль среднегодовой стоимости основных фондов. Фондоотдача — обобщающий показатель использования основных фондов. На величину и динамику фондоотдачи влияют многие факторы, зависящие и не зависящие от предприятия (последние особенно актуальны на сегодняшний день), вместе с тем резервы повышения фондоотдачи, лучшего использования техники имеются на каждом предприятии, участке, рабочем месте. Интенсивный путь ведения хозяйства предполагает систематический рост фондоотдачи за счет увеличения производительности машин, механизмов и оборудования, сокращения их простоев, оптимальной их загрузки, техники, технического совершенствования производственных основных фондов. Для выявления неиспользуемых резервов важно знать основные направления факторного анализа фондоотдачи, вытекающие из различий в подходах к моделированию данного показателя.

Для анализа основных фондов в настоящее время разработано множество различных методик. К общеизвестным можно отнести такие виды анализа как, горизонтальный и вертикальный (основаны на количественном анализе структуры основных фондов и ее изменении), анализ изменения фондоотдачи, фондоемкости и рентабельности, показатели экстенсивной и интенсивной загрузки оборудования. А также методики расчета различных коэффициентов, таких как коэффициент выбытия, обновления, прироста основных фондов; кроме того эффективность использования основных фондов очень точно отражают показатели использования парка наличного и установленного оборудования, так же требуют использования коэффициенты, позволяющие определять влияние различных факторов на показатели эффективности (методы факторного анализа: способ абсолютных разниц, способ цепной подстановки и т.д.).

Одним из резервов увеличения выпуска продукции является повышение эффективности их использования.

Показатели эффективности условно делятся на 2 группы:

– обобщающие (фондоотдача, фондоемкость, фондовооруженность и фондорентабельность);

– частные (использование производственных площадей, оборудования, коэффициента сменности).

Существующую взаимосвязь фондоотдачи с производительностью труда и фондовооруженностью можно представить следующим образом [5].

Оценка эффективности использования ОС основана на применении общей для всех ресурсов технологии оценки, которая предполагает расчет и анализ показателей отдачи и емкости.

Показатели отдачи ОС характеризуют выход готовой продукции на 1 руб. основных фондов.

Показатели емкости характеризуют долю основных фондов в каждом рубле произведенной продукции.

Обобщающую оценку движения основных фондов дают коэффициенты обновления, выбытия, прироста и автоматизации, которые также характеризуют техническое состояние основных средств.

Различают следующие коэффициенты [13]:

Ко = Фп : Фк (2.1)

– коэффициент обновления (Кобн), который отражает интенсивность обновления основных фондов и исчисляется как отношение стоимости вновь поступивших за отчетный период основных средств (Фп) к их стоимости на конец этого же периода (Фк) :

Коэффициенты обновления целесообразно рассчитывать по всем основным фондам, промышленно-производственным, активной их части, отдельным группам промышленно-производственных основных фондов и основным видам оборудования. Их также можно рассчитывать отдельно по всем поступившим основным фондам и отдельно по введенным в действие. В последнем случае такой коэффициент называть коэффициентом ввода (Кв).

При проведении анализа необходимо сравнить коэффициент обновления по активной части с коэффициентом обновления по всем основным фондам и выяснить, за счет какой части основных фондов в большей степени происходит ее обновление:

– коэффициент выбытия (Квыб) характеризует степень интенсивности выбытия основных фондов из сферы производства и рассчитывается как отношение стоимости выбывших за отчетный период основных фондов (Фвыб) к их стоимости на начало этого же периода (Фн)

Квыб = Фвыб : Фн. (2.2)

Коэффициенты выбытия целесообразно рассчитывать по всем основным фондам, промышленно-производственным фондам, активной их части, отдельным группам промышленно-производственных основных фондов и основным видам оборудования. Их также можно рассчитывать отдельно по всем выбывшим основным фондам и отдельно по ликвидированным. В последнем случае такой коэффициент следует назвать коэффициентом ликвидации (Кликв ).

Техническое состояние основных фондов зависит от своевременного и качественного их ремонта.

Эффективность использования основных средств в первую очередь зависит от их технического состояния: коэффициента технического износа; коэффициента годности.

– коэффициент износа (Ки) определяется как отношение суммы износа (И) к первоначальной стоимости основных средств (Ф) :

Ки = И : Ф (2.3)

– коэффициент годности (Кг) - это отношение их остаточной стоимости к первоначальной (Ф) :

Кг = Ф0 : Ф=1 - Ки. (2.4)

Данные показатели характеризуют долю изношенных и неизношенных основных средств в общей их стоимости.

При анализе рассчитываются коэффициенты отчетного года сравниваются с базисными и выявляется динамика. Кроме того, сопоставляются со среднеотраслевыми значениями и по изменениям судят о техническом состоянии основных средств анализируемого предприятия.

Коэффициент износа и годности рассчитываются как на начало периода, так и на конец (отчетную дату). Чем ниже коэффициент износа (выше коэффициент годности), тем лучше техническое состояние, в котором находятся основные фонды.

Обобщающим показателем эффективности использования ОС является фондоотдача:

![]() , (2.5)

, (2.5)

где Рп – стоимость реализованной продукции;

Фнач. – средняя первоначальная (восстановительная) стоимость.

При расчете показателя учитываются собственные и арендованные ОС, не учитываются ОС, находящиеся на консервации и сданные в аренду.

Показатель фондоотдачи анализируют в динамике за ряд лет, поэтому объем продукции корректируют на изменение цен и структурных сдвигов, а стоимость ОС – на коэффициент переоценки.

Повышение фондоотдачи ведет к снижению суммы амортизационных отчислений, приходящихся на один рубль готовой продукции или амортизационной емкости.

Другим важным показателем, характеризующим эффективность использования ОС, является фондоемкость ОС:

, (2.6)

, (2.6)

где Фемк – фондоемкость.

Изменение фондоемкости в динамике показывает изменение стоимости ОС на один рубль продукции и применяется при определении суммы относительного перерасхода или экономии средств в основные фонды (Э):

Э = ( Фемк1 – Фемко ) * Рп1, (2.7)

где Фемк1 Фемко – фондоемкость отчетного и базисного периода соответственно.

Для разработки технологической политики предприятия необходим углубленный факторный анализ показателей эффективности использования основных средств и в первую очередь фондоотдачи.

В связи с тем, что оборотные средства формируют основную долю ликвидных активов фирмы, их величина должна быть достаточной для обеспечения ритмичной и равномерной работы организации и - как следствие - получения прибыли. Использование оборотных средств в хозяйственной деятельности должно осуществляться на уровне, минимизирующем время и максимизирующем скорость обращения оборотного капитала и превращения его в реальную денежную массу для последующего финансирования и приобретения новых оборотных средств. Потребность в финансировании пропорционально зависит от скорости оборота активов.

Центральным вопросом при установлении эффективности использования оборотных средств является оценка их величины, поскольку текущие активы должны быть минимальны, но достаточны для успешной и бесперебойной работы организации. Факторы, влияющие на величину оборотных активов, определяют основные направления анализа эффективности использования этих активов:

– анализ структуры оборотных средств;

– анализ оборачиваемости текущих активов.

В практике анализа для оценки оборотных активов применяют разнообразные коэффициенты оборачиваемости, которые могут быть определены как по всему оборотному капиталу фирмы в целом, так и по отдельным составляющим этот капитал элементам или их группам. Наличие и эффективность оборотного капитала определяются и анализируются непосредственно по данным бухгалтерского баланса.

Для оценки оборачиваемости оборотного капитала применяются следующие показатели.

1. Коэффициент оборачиваемости оборотных средств в оборотах (Кок)

Коб = (2.8)

(2.8)

Характеризует количество оборотов в год, совершенных каждым рублем, вложенным в оборотный капитал.

Увеличение Коб оценивается как положительная тенденция, свидетельствующая об эффективности использования оборотного капитала в организации

2. Длительность одного оборота (Д)

Д =![]() (2.9)

(2.9)

Сокращение времени одного оборота ведет к высвобождению средств из оборота.

3. Коэффициент закрепления оборотных средств

Кзакр = ![]() (2.10)

(2.10)

Данный коэффициент используется для планирования и показывает величину оборотных средств на 1 руб. реализованной продукции.

Анализ изменения времени оборота ресурсов организации, вложенных в запасы и расчеты дает возможность определить резервы уменьшения потребности в оборотных средствах путем оптимизации запасов, их относительного снижения по сравнению с ростом производства, ускорения расчетов или, наоборот, привлечения средств в оборот при неблагоприятном положении дел.

Поэтому необходимо установить обеспеченность предприятия нормальными переходящими запасами сырья, материалов, незавершенного производства, готовой продукции, товаров и выявить излишние и ненужные запасы материальных ресурсов, незавершенного производства, готовой продукции, товаров.

Проведение подобных расчетов позволяет в какой-то степени определить вклад каждого подразделения организации (складов, цехов) в повышение эффективности использования оборотных средств.

Оценка начинается с анализа показателей оборачиваемости запасов. При этом рассчитываются следующие показатели:

1. Коэффициент оборачиваемости запасов – характеризует количество оборотов, которое могут совершить запасы в течение анализируемого периода:

Коб.з =  , (2.11)

, (2.11)

где ![]() – средняя величина запасов.

– средняя величина запасов.

В условиях нормально функционирующей рыночной экономики оптимальная величина оборачиваемости материальных запасов составляет 4-8 оборотов в год, но это положение приемлемо только для производственных предприятий.

2. Длительность оборота производственных запасов в днях

ДлПЗ =  , (2.12)

, (2.12)

где ПЗ – средняя величина производственных запасов (тыс. руб.)

С – себестоимость реализации продукции (работ, услуг), (тыс. руб.).

Уровень запасов при этом должен быть достаточно высоким для удовлетворения потребности в них в случае необходимости.

Период оборачиваемости запасов сырья и материалов равен продолжительности времени, в течение которого сырье и материалы находятся на складе перед передачей в производство. Рост названного показателя, как правило, бывает вызван сокращением объемов производства в результате сокращения объемов реализации и появления у организации сверхнормативных запасов сырья и материалов. Иногда увеличение данного показателя бывает оправданным, например, при ожидаемом повышении цен на сырье и полуфабрикаты. Низкий показатель может указывать на недостаточность товарно-материальных ценностей, что в дальнейшем может привести к замедлению бизнеса

3. Период оборачиваемости запасов готовой продукции – равен продолжительности времени, в течение которого готовая продукция попадает к покупателю. Длительность оборачиваемости готовой продукции рассчитывается по формуле:

ДлПЗ =  , (2.13)

, (2.13)

где ГП – средняя величина готовой продукции (тыс. руб.)

Сокращение этого показателя может означать увеличение спроса на продукцию предприятия, увеличение – затоваривание готовой продукцией в связи со снижением спроса, трудности со сбытом. При проведении оперативного анализа запасов готовой продукции необходимо определить, соответствуют ли остатки готовой продукции соответствующим нормативам.

Так, недостаток запасов сырья и материалов и сокращение заделов незавершенного производства могут привести к остановкам производства, нарушению его ритмичности, и, как следствие, к сокращению объема выпуска продукции и невыполнению договорных обязательств с последующим наложением штрафных санкций.

Появление сверхнормативных и излишних запасов приводит к замедлению оборачиваемости оборотных средств и омертвлению капитала в запасах, росту затрат на хранение с последующим ростом себестоимости и снижением прибыли.

С целью определения мобильности запасов рассчитывается коэффициент накопления, который определяется как отношение суммарной стоимости запасов сырья, материалов и незавершенного производства к стоимости готовой продукции и товарам:

Кн =  , (2.14)

, (2.14)

Где ПЗ – производственные запасы;

НЗП – незавершенное производство;

ГП – готовая продукция;

Т – товары.

При оптимальном варианте этот коэффициент должен быть меньше 1, но такое соотношение справедливо только в том случае, если продукция организации конкурентоспособна и пользуется спросом. Величина коэффициента больше 1 свидетельствует о наличии сверхнормативных запасов товарно-материальных ценностей.

Производство любого вида продукции (работ, услуг) связано с использованием материальных ресурсов. В процессе производства материальные ресурсы переходят в материальные затраты.

Основными показателями использования материальных ресурсов являются материалоотдача и материалоемкость, которые характеризуют соотношение выпущенной продукции и величину материальных затрат на ее производство.

Мотд = ![]() , (2.15)

, (2.15)

Мемк = ![]() , (2.16)

, (2.16)

где, Вп – выпуск продукции;

МЗ – материальные затраты.

Материалоотдача показывает, какой выпуск продукции приходится на каждый рубль произведенных материальных затрат.

Материалоемкость является обратной величиной по своему значению к Мотд и показывает, какие материальные затраты несет предприятие по выпуску единицы продукции.

Чем выше материалоотдача и ниже материалоемкость, тем эффективней используются материальные ресурсы.

При анализе рассчитанные показатели Мотд и Мемк сравниваются с плановыми и с показателями базового периода для выявления динамики.

Дается оценка использования материальных ресурсов в отчетном периоде и выполняется расчет приращения выпуска продукции в результате эффективности использования материальных ресурсов.

При анализе отдельных составляющих оборотных активов наибольшие трудности возникают при рассмотрении методики анализа дебиторской задолженности и кредиторской задолженности.

Дефицит денежных средств, массовые неплатежи и обусловленный этим рост дебиторской задолженности определяют значимость анализа расчетов с дебиторами. Проблема анализа дебиторской задолженности и обеспечение на этой основе эффективного управления системой взаимоотношений организации с ее контрагентами осложняются несовершенством нормативной и законодательной базы в части востребования задолженности. Вместе с тем при всей объективной сложности управления дебиторской задолженностью, на ее величину существенное влияние оказывают специфические условия деятельности организации, анализ которых позволяет воздействовать на состояние расчетов с дебиторами.

На величину дебиторской задолженности предприятия влияют:

– общий объем продаж и доля в нем реализации на условиях последующей оплаты (с ростом объема продаж растут и остатки дебиторской задолженности);

– условия расчетов с покупателями и заказчиками (увеличение сроков, снижение требований по оценке надежности дебиторов ведут к росту дебиторской задолженности);

– политика взыскания дебиторской задолженности (чем активнее предприятие во взыскании дебиторской задолженности, тем меньше ее остатки и тем выше "качество" дебиторской задолженности);

– платежная дисциплина покупателей и общее экономическое состояние тех отраслей, к которым они относятся;

– качество анализа дебиторской задолженности и последовательность в использовании его результатов. При удовлетворительном состоянии аналитической работы на предприятии создаются предпосылки для перехода от пассивного управления дебиторской задолженностью, сводимого, в основном, к регистрации информации о составе и структуре задолженности, к политике активного управления, предполагающего целенаправленное воздействие на условия предоставления кредита покупателям.

Анализ дебиторской задолженности имеет особое значение в периоды инфляции, когда иммобилизация собственных оборотных средств становиться особенно невыгодной.

Задачи анализа оборачиваемости дебиторской задолженности состоят в выявлении размеров и оценке динамики неоправданной задолженности, причин ее возникновения или роста.

Для оценки оборачиваемости дебиторской задолженности используют следующие показатели:

1. Оборачиваемость дебиторской задолженности

Кдз =  , (2.17)

, (2.17)

где ![]() - средняя

величина дебиторской задолженности

- средняя

величина дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого организацией. Если при расчете коэффициента выручка от реализации считается по переходу права собственности, то увеличение коэффициента означает сокращение продаж в кредит, а снижение – увеличение объема предоставленного кредита.

2. Период (длительность) погашения дебиторской задолженности

Дпдз = ![]() , (2.18)

, (2.18)

При этом, чем продолжительнее период погашения, тем выше риск ее непогашения. Данный показатель следует рассматривать по юридическим и физическим лицам, видам продукции, условиям расчетов, то есть условиями заключения сделок.

3. Доля дебиторской задолженности в общем объеме оборотных средств

УДдз =  , (2.19)

, (2.19)

Чем выше удельный вес дебиторской задолженности, тем менее мобильна структура имущества предприятия.

Таким образом, активы предприятия анализируются по составу, структуре, проводится анализ их использования.

2.3. Оценка платежеспособности и финансовой устойчивости на основе состава, динамики и группировки активов

С позиции финансовой деятельности любой коммерческой организации присуща необходимость решения двух основных задач:

– поддержание способности отвечать по текущим финансовым обязательствам;

– обеспечение долгосрочного финансирования в желаемых объемах и способности безболезненно поддерживать сложившуюся или желаемую структуру капитала.

Эти задачи формулируются в плане характеристики финансового состояния предприятия с позиции соответственно краткосрочной и долгосрочной перспектив.

Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Краткосрочная задолженность предприятия, обособленная в отдельном разделе пассива баланса, погашается различными способами, в частности, обеспечением такой задолженности могут выступать любые активы предприятия, в том числе и внеоборотные. Вместе с тем, очевидно, что ситуация, когда, к примеру, часть основных средств продается для того, чтобы расплатиться по краткосрочным обязательствам, является ненормальной.

Платежеспособность организации предполагает способность своевременно осуществлять платежи с взаимодействующими субъектами. Платежеспособность является важнейшим условием кредитоспособности, которая означает наличие у организации предпосылок для получения кредита, способность возвратить его в срок.

Анализ платежеспособности имеет для организации важнейшее значение, поскольку позволяет определить, способна ли она расплачиваться по текущим долгам. Именно невозможность своевременно погасить первоочередную кредиторскую задолженность является очевидным признаком банкротства. Для анализа платежеспособности необходимо определить, что можно использовать в качестве средства платежа и какую задолженность необходимо погасить в текущем периоде.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1 – наиболее ликвидные активы—денежные средства предприятия и краткосрочные финансовые вложения без займов, предоставленных организациям (сумма строк 252; 253 и 260 раздела II актива баланса);

А2 – быстрореализуемые активы — краткосрочная дебиторская задолженность, товары отгруженные, займы, предоставленные организациям на срок менее 12 месяцев и прочие активы (стр. 240; 215; 251 и стр. 270 раздела II актива баланса). В этой группе желательно также вычесть иммобилизацию оборотных средств, т. е. расходы, не перекрытые средствами фондов и целевого финансирования;

А3 – медленнореализуемые активы включают запасы минус товары отгруженные, минус расходы будущих периодов, плюс долгосрочная дебиторская задолженность, плюс долгосрочные финансовые вложения из раздела 1 актива баланса, уменьшенные на величину вложений в уставные фонды других организаций;

А4 – труднореализуемые активы — статьи раздела I актива баланса за исключением долгосрочных финансовых вложений, включенных в предыдущую группу. Сюда включаются и вложения в уставные фонды других предприятий, исключенных из предыдущей группы.

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства — к ним относятся кредиторская задолженность (стр. 620 раздела V пассива баланса) и прочие краткосрочные обязательства (стр. 660), в т. ч. обязательства, не погашенные в срок, отражённые обособленно в разделах 1; 2 и в справке к разделу 2 формы № 5.

П2 – краткосрочные пассивы — краткосрочные кредиты и займы (стр. 610 раздела V пассива баланса);

П3 – долгосрочные пассивы—долгосрочные кредиты и займы (итог раздела IV пассива баланса);

П4 – постоянные пассивы — статьи раздела III пассива баланса.

Для определения ликвидности баланса следует сопоставить итоги приведённых групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1 ³ П1,

А2 ³ П2,

А3 ³ П3,

А4 £ П4.

Если некоторые неравенства не соответствуют указанным ограничениям, ликвидность баланса в большей или меньшей степени отличается от абсолютной. Причем следует иметь в виду, что менее ликвидные активы не могут заменить более ликвидные при недостатке средств по одной группе и избытке по другой из-за невозможности погашения такими активами более срочных обязательств.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность. Она свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайшее время.

Сопоставление итогов первой группы по активу и по пассиву, т. е. А1 и П1 (сроки до трёх месяцев), отражает соотношение текущих платежей и поступлений.

Сравнение итогов второй группы по активу и пассиву, т. е. А2 и П2 (в среднем это сроки от 3-х до 6-ти месяцев), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалёком будущем.

Сопоставление итогов по активу и по пассиву для третьей и четвёртой групп отражает соотношение платежей и поступлений в относительно отдалённом будущем.

Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянное платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Правильное соотношение между собственными и заемными источниками образования оборотных средств играет важную роль в укреплении финансового состояния предприятия. Наличие собственных оборотных средств (СОС) определяется по данным бухгалтерского баланса как разность между собственным капиталом и внеоборотными активами. Расчет собственного капитала производится двумя методами:

– принимается как итог III раздела баланса «Капитал и резервы» (с.490)

СОС = с.490 – с. 190; (2.20)

– определяется как сумма итога III раздела баланса «Капитал и резервы» (с.490), строки 640 «Доходы будущих периодов» и строки 650 «Резервы предстоящих расходов»

СОС = с.490+с.640 – с.190. (2.21)

Для определения доли участия собственных средств в формировании оборотных активов организации рассчитываются следующие показатели:

1. Коэффициент обеспеченности организации собственными оборотными средствами

Ксос =  (2.22)

(2.22)

Если значение данного коэффициента ниже 1, структура баланса может быть признана неудовлетворительной, а организация – неплатежеспособной.

2. Коэффициент обеспеченности запасов собственными оборотными средствами

Ксос =  (2.23)

(2.23)

Считается, что данный коэффициент должен изменяться в пределах 0,6-0,8, то есть 60-80% запасов организации должны формироваться из собственных источников.

3. Коэффициент маневренности

Ксос =  (2.24)

(2.24)

Этот коэффициент показывает, какая часть собственных средств находится в мобильной форме, позволяющей относительной свободно маневрировать этими средствами. Оптимальное значение этого показателя равно 0,5.

Исходя из рассмотренной методики анализа активов предприятия, оценки платежеспособности и финансовой устойчивости на основе данной методики в следующем разделе работы проведен анализ активов ООО «Гарант».

ЗАКЛЮЧЕНИЕ

Формирование активов происходит в момент создания организации, когда формируется ее уставный фонд. Источники формирования активов в значительной степени определяют эффективность их использования. Установление оптимального соотношения между собственными и привлеченными средствами, обусловленного специфическими особенностями кругооборота фондов в том или ином хозяйствующем субъекте, является важной задачей управляющей системы. Ведущую роль в составе источников формирования призваны играть собственные оборотные средства. Они должны обеспечивать имущественную и оперативную самостоятельность фирмы, столь необходимую для рентабельной предпринимательской деятельности. Собственные оборотные средства свидетельствуют о степени финансовой устойчивости предприятия, его положении на финансовом рынке.

Потребность в финансовых ресурсах может быть обеспечена как долгосрочным, так и краткосрочным финансированием активов. Долгосрочное финансирование предполагает создание долгосрочных финансовых активов (эмиссию акций, облигаций, долгосрочные банковские ссуды), краткосрочное финансирование означает передачу краткосрочных финансовых активов (договоров, ссуд, векселей и т.п.) взамен краткосрочных обязательств.

Основой принятия решений при финансировании активов предприятия является выбор между краткосрочными и долгосрочными источниками финансирования. Конечным результатом этого выбора должна стать максимизация оценки капитала корпорации (как главный фактор максимизации благосостояния владельцев капитала).

Перечислим некоторые рекомендации, позволяющие управлять активами предприятия:

– использовать современные технологии для производства продукции;

– применять различные системы сбыта;

– оптимизировать транспортные потоки;

– контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

– по возможности ориентироваться на большее число покупателей, чтобы уменьшить риск неуплаты одним или несколькими крупными покупателями;

– следить за соотношением дебиторской и кредиторской задолженности: значительное преобладание дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) средств;

– своевременно выявлять недопустимые виды дебиторской и кредиторской задолженности;

– применять факторинговые операции, то есть переуступать дебиторскую задолженность банкам или специализированным факторинговым компаниям;

– составлять смету расходов денежных средств;

– расширить систему авансовых платежей. В условиях инфляции всякая отсрочка платежа приводит к тому, что организация реально получает лишь часть стоимости продукции, работ и услуг;

– использовать различные формы краткосрочного кредита.

Основными факторами, влияющими на эффективность использования активов, являются возможные изменения входных и выходных потоков, риск полной нереализации профильной технологии, риск недополучения исходных материалов из-за срыва заключенных договоров о поставке, риск невозвращения предоплаты поставщиком, риск незаключения договоров на реализацию произведенной продукции. Риск неполучения или несвоевременного получения оплаты за реализованную продукцию без предоплаты, риск отказа покупателя от полученной и оплаченной им продукции, риск срыва заключенных соглашений о получении внешних займов, инвестиций и кредитов.

С целью снижения влияния перечисленных факторов на эффективность использования оборотного капитала рекомендуется, например, применение факторинговых операций, которые представляют собой финансирование поставщика под уступку денежного требования к его покупателю на условиях немедленной оплаты уступленного требования на комиссионных началах, с предоставлением оставшейся суммы финансирования поставщику в обусловленные сроки.

Эффективность применения факторинга заключается в повышении ликвидности активов предприятия, оборачиваемости капитала и тем самым рентабельности предприятия, позволяет снизить расходы на содержание специальных финансовых служб, повысив эффективность финансового обслуживания за счет передачи функций факторинговым компаниям.

ЛИТЕРАТУРА

1. Гражданский Кодекс РФ. Части 1 и 2. – М., 2003.

2. Налоговый Кодекс РФ. – М., 2006.

3. Федеральный Закон РФ «О бухгалтерском учете», утв. 21 ноября 1996г., №129-ФЗ (с изм. и доп. от 23 июля 2001г.).

4. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ: Утв. приказом Минфина РФ, 29 июля 2001г., №34н (с изм. и доп. от 30 декабря 2002г., 24 марта 2000г.).

5. Положение по бухгалтерскому учету ПБУ 6/01 "Учет основных средств" от 30.10.2001 № 94н.

6. План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятия и Инструкция по его применению: Утв. приказом Минфина РФ 31 октября 2000г., №94н.

7. Положение по бухгалтерскому учету "Учет нематериальных активов" (ПБУ 14/2000), утвержденное приказом Минфина России приказом N 91н 16 октября 2000 года.

8. Положение по бухгалтерскому учету "Учет материально-производственных запасов" (ПБУ 5/01), утвержденное приказом Минфина России от 9 июня 2001 г. N 44н.

9. "Учет финансовых вложений ПБУ 19/02" утверждено Приказом Минфина РФ от 10 декабря 2002 г. N 126н (далее ПБУ 19/02). Оно вступает в действие с 01.01.03.

10. Анализ хозяйственной деятельности в промышленности / Под общей ред. В.И. Стражева. – Минск: Высшая школа, 2005. – 670 с.

11. Балабанов И.Т. Основ финансового менеджмента: Учебное пособие. – 2–е изд., перераб. и доп. – М.: Финансы и статистика, 2006. – 512 с.

12. Бланк И.Л. Финансовый менеджмент: Учебный курс.- К.:Ника-Центр, Эльга, 2002.- 528 с.

13. Бороненкова С.А. Анализ хозяйственной деятельности: Курс лекций. – Свердловск: УрГЭУ, 2005. – 487 с.

14. Бухгалтерский учет / Под ред. Ю.А. Бабаева. – М.: ЮНИТИ, 2002. – 476 с.

15. Грузинов В.П., Грибов В.Д. Экономика предприятия. – М.: Финансы и статистика, 2005.

16. Ефимова О.В. Как анализировать финансовое положение предприятия; Практическое пособие. – М.: Интел–синтез, 2004.– 192 с.

17. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 2006. – 600 с.

18. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. – М.: Центр экономики и маркетинга, 2005 – 256 с.

19. Родионова В.М., Федорова М.А. Финансовая устойчивость предприятия в условиях инфляции. – М.: Перспектива, 2005 –192с.

20. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: – Минск: Новое знание, 2003.– 688с.

21. Финансовый менеджмент / Под ред. Е.И. Шохина. – М.: ИД ФБК–ПРЕСС, 2003. – 408 с.

22. Шеремет А.Д., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА – М, 2000. – 207с.

23. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.: ИНФРА – М, 2000. – 350 с.

24. Экономика предприятия (фирмы) / Под ред. проф. О.И. Волкова и доц. О.В. Девяткина. – М.: ИНФРА-М, 2003.

25. Ефимова О.В. Оборотные активы организации и их анализ // Бухгалтерский учет.– 2000. – N 19. – С. 46–48.

26. Масютин С.А. Умеем ли мы оценивать финансовую устойчивость предприятий // ЭКО. – 2004. – № 5. – С. 105–110.