Министерство образования Российской Федерации

Всероссийский

заочный финансово-экономический институт

Кафедра математики

и информатики

КОНТРОЛЬная работа

по

дисциплине «Финансовая математика»

Вариант № 9

Выполнила студентка 4 курса

2 потока 1 подгруппы

Факультет: «ФиК»

Специальность: «ФиК»

№ зачетной книжки:

05ФФД40419

Бадретдинова

А.Н.

Руководитель: Хусаинова

З.Ф.

Уфа 2007

Задания

к контрольной работе.

Задание

1.

В

каждом варианте приведены поквартальные данные о кредитах от

коммерческого банка на жилищное строительство (в условных единицах) за 4 года

(всего 16 кварталов, первая строка соответствует первому кварталу первого

года).

Требуется:

1) Построить адаптивную мультипликативную модель

Хольта-Уинтерса с учетом сезонного фактора, приняв параметры

сглаживания α1

=0,3; α2=0,6; α3=0,3.

2) Оценить точность построенной модели с использованием

средней относительной ошибки аппроксимации.

3) Оценить

адекватность построенной модели на основе исследования:

-

случайности остаточной компоненты по критерию

пиков;

-

независимости уровней ряда остатков по d-критерию (критические значения d1, =

l,10 и d2=1,37) и по первому коэффициенту

автокорреляции при критическом значении r1 =0,32;

-

нормальности распределения остаточной компоненты по

R/S-критерию с критическими

значениями от 3 до 4,21.

4) Построить точечный прогноз на 4 шага вперед, т.е. на 1

год.

5) Отразить на графике

фактические, расчетные и прогнозные данные.

Таблица №1

- Исходные данные.

|

Квартал

|

Вариант 1

|

|

1

|

41

|

|

2

|

52

|

|

3

|

62

|

|

4

|

40

|

|

5

|

44

|

|

6

|

56

|

|

7

|

68

|

|

8

|

41

|

|

9

|

47

|

|

10

|

60

|

|

11

|

71

|

|

12

|

44

|

|

13

|

52

|

|

14

|

64

|

|

15

|

77

|

|

16

|

47

|

Решение:

Исходные данные:

|

t

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

13

|

14

|

15

|

16

|

|

Y(t)

|

41

|

52

|

62

|

40

|

44

|

56

|

68

|

41

|

47

|

60

|

71

|

44

|

52

|

64

|

77

|

47

|

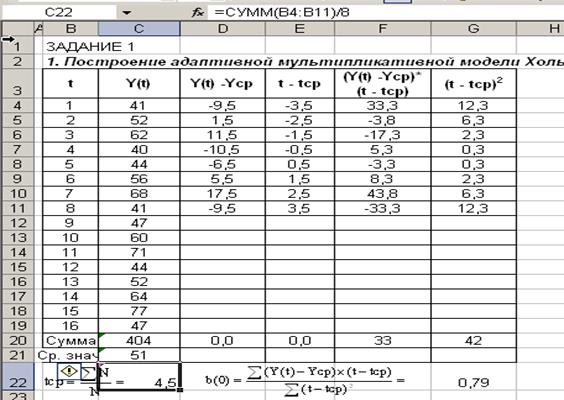

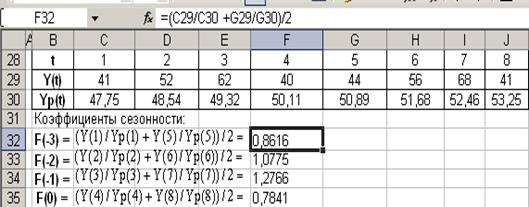

1. Построение адаптивной мультипликативной модели Хольта-Уинтерса

Линейная модель имеет вид: Yp = a(0) + b(0)*t

Согласно методу наименьших квадратов:

;

;  ;

;

Все расчеты произведем в таблице

Уравнение с учетом

найденных коэффициентов имеет вид: Yp = 49,6 + 0,4*t. Из этого уравнения находим

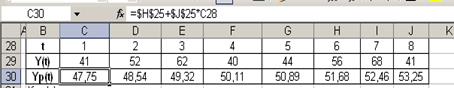

расчетные значения Yp(t) и сопоставляем их с фактическими значениями:

Такое сопоставление

позволяет оценить приближенные значения коэффициентов сезонности кварталов F(-3), F(-2), F(-1) и F(0) Эти значения необходимы для

расчета коэффициентов сезонности первого года F(1), F(2), F(3), F(4) и других параметров модели Хольта –Уинтерса.

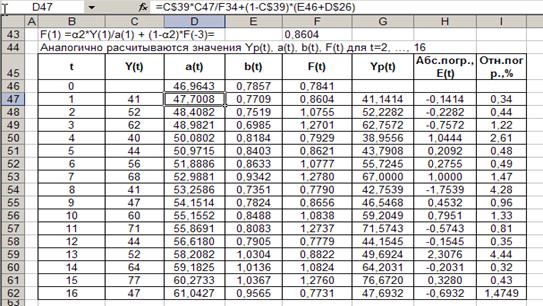

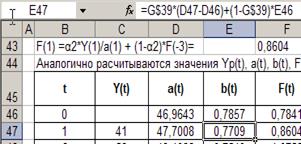

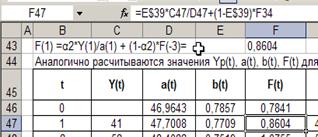

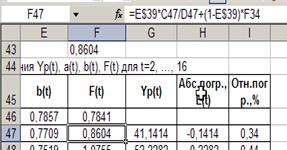

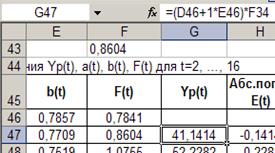

Рассчитаем значения Yp(t), a(t), b(t), F(T) для t=1 значения параметров сглаживания α1=0,3, α2=0,6, α3=0,3.

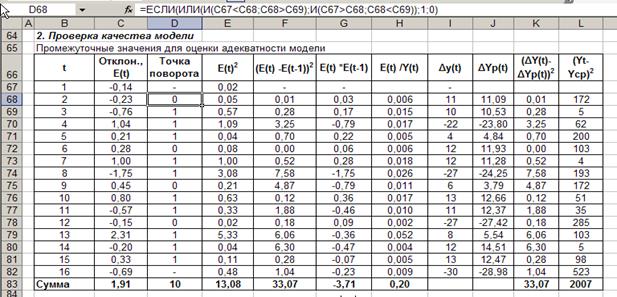

2. Проверка качества модели

Промежуточные значения

для оценки адекватности модели

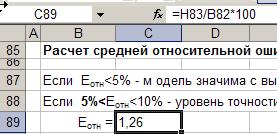

2) Проверка точности модели

,

,

Еотн<5% - модель значима с высокой

степенью точности

3. Проверка адекватности модели

а) проверка случайности

уровней:

Гипотеза подтверждается,

если , где

, где  . Функция int означает, что от

полученного значения берется только целая часть. Тогда рассчитав, получим q= int (2/3*(16-2) -2*

. Функция int означает, что от

полученного значения берется только целая часть. Тогда рассчитав, получим q= int (2/3*(16-2) -2* ) = 6.

) = 6.

Из таблицы Р = 10, т.е.

можно заключить, что гипотеза выполнена.

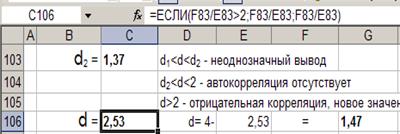

б) проверка

независимостей уровня ряда остатков (отсутствия автокорреляции)

- по критерию Дарбина - Уотсона: табличные значения d1 = 1,08, d2 = 1,36.

неоднозначный ответ

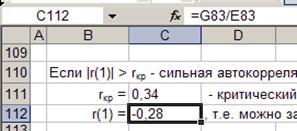

- по первому коэффициенту

корреляции:

Критический уровень для

N<15 (табличное значение) rкр = 0,32,

т.к. |r(1)|

≤ rкр – сильная автокорреляция

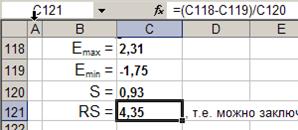

в) Расчет нормальности

распределения остаточной компоненты по RS-критерию с критическими уровнями 3 -

4,21

, где

, где

т.е. можно заключить, что

распределение нормальное.

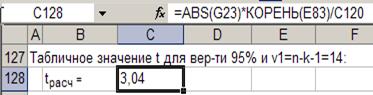

г) Значимость

коэффициентов регрессии аj оценим с

помощью t-критерия Стьюдента:

Табличное значение t для вероятности 95% и v1=n-k-1=14: tтабл=2,15

Т.к. tрасч>tтабл, то параметр b

статистически значим

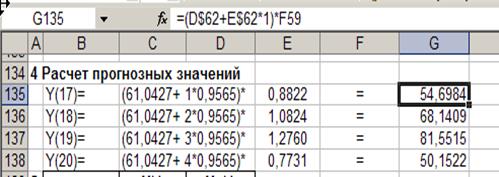

4. Построение точечного прогноза

5.Отразим на графике расчетные, фактические и прогнозные

данные.

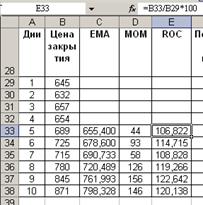

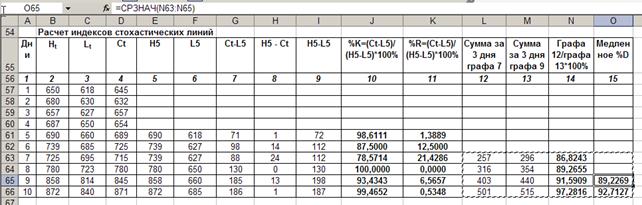

Задание 2.

Даны цены (открытия, максимальная,

минимальная и закрытия) за 10 дней. Интервал сглаживания принят равным пяти

дням. Рассчитать:

- экспонциальную скользящую среднюю;

-

момент;

-

скорость изменения цен;

-

индекс относительной силы;

- %R,

%K, %D.

Расчеты проводить для всех дней, для

которых эти расчеты можно выполнить на основании имеющихся данных.

Таблица № 2

- Исходные данные.

|

Вариант 1

|

|

Дни

|

Цены

|

|

макс.

|

мин.

|

закр.

|

|

1

|

998

|

970

|

982

|

|

2

|

970

|

922

|

922

|

|

3

|

950

|

884

|

902

|

|

4

|

880

|

823

|

846

|

|

5

|

920

|

842

|

856

|

|

6

|

889

|

840

|

881

|

|

7

|

930

|

865

|

870

|

|

8

|

890

|

847

|

852

|

|

9

|

866

|

800

|

802

|

|

10

|

815

|

680

|

699

|

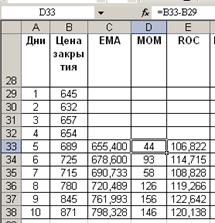

Решение:

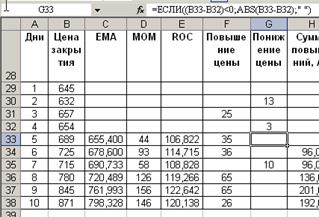

Введем исходные данные в ячейки

В2:Е13.

Расчет проведем в таблице.

Экспоненциальная

скользящая средняя (ЕМА) определяется

по формуле:

EMAt = Ct*K

+ EMAt-1*(1- K) ,

где Ct - цена закрытия i-го дня ( i = (t –n

+1),…,t);

n - интервал сглаживания (n =

5)

K = 2/(n+1) = 2/(5+1)= 0,33, запишем это

значение в ячейку D$19.

ЕМА5 = (С1+С2+С3+С4+С5)/n, в ячейку С33 введем формулу: ==СУММ(B29:B33)/5.

ЕМА6 =С6*K+EMA5*(1-K),

в ячейку С34 введем формулу: =B34*D$19+C33*(1-D$19), аналогично заполним ячейки

С35:С38 формулами.

Момент

(МОМ): МОМt

= Ct - Ct-n

Положительное значение МОМ свидетельствует о росте цен.

Движение графика вверх (7-9 день) в зону положительных

значений является относительным сигналом к покупке, а движение графика вниз (9

- 10 день) в зону отрицательных значений является относительным сигналом к

продаже.

Скорость

изменения цен (ROC): ROCt = Ct/Ct-n *100%

ROC является отражением скорости изменения цены , а

также указывает направление этого изменения. В качестве нулевой линии

используется уровень 100%. Нахождения индекса выше линии 100 и положительная

динамика в 7-9 дни говорит о сигнале к покупке. На 7-8 день скорость изменения

цен была максимальной.

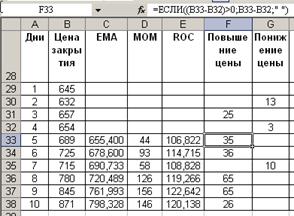

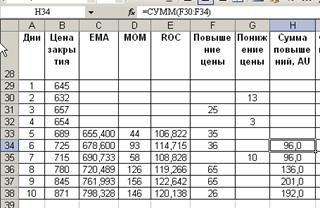

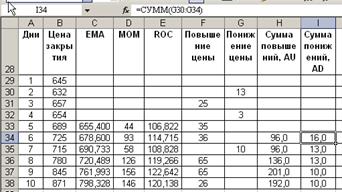

Индекс

относительной силы (RSI):

RSI = 100 - 100/(1+AU/AD),

где AU - сумма

приростов конечных цен за n дней;

AD - сумма убыли конечных цен за n

дней.

Рассчитаем сумму повышений:

Рассчитаем сумма понижений:

Индекс силы рассчитаем в ячейках J34:J38. В ячейку J34 введем формулу =100-100/(1+H34/I34), в

остальных проделаем те же операции.

Зоны перепроданности

располагаются обычно ниже 25-20, а перекупленности -

выше 75-80. Сигналом служит разворот RSI в указанных зонах и выход из нее. Как

видно из рисунка, индекс относительной силы вошел в зону, ограниченной линией

80%, на 6-10 день. Это значит, что цены поднялись слишком высоко, надо ждать их

падения и подготовится к продаже. Сигналом к продаже послужит момент выхода

графика из зоны перепроданности.

Стохастические

линии

Смысл индексов %К и

%R состоит в том, что при росте цен цена закрытия бывает ближе к

максимальной цена ,а при падении цен, наоборот, ближе к минимальной. Индексы %R

и %К проверяют куда больше тяготеет цена закрытия.

Значение индекса текущего дня:

%Кt =100(Ct - L5)/(H5-L5)

%R = (Ct-L5)/ (H5-L5)*100%

%

%

L5, H5 - соответственно

минимальная и максимальная цены за предшествующие 5 дней;

Ct – цена

закрытия текущего дня.

Критические значения %К практически

во все дни анализа (зона перекупленности) свидетелствует о том, что можно ожидать скорого разворота

тренда, т.е. падения цен. Как видно из графика и из таблицы если цена закрытия ближе к максимальной цене,

то наблюдается рост цен , в противном случае,падение.

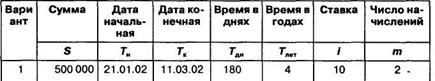

Задание

3.

Выполнить различные

коммерческие расчеты, используя данные, приведенные в таблице. В условии задачи

значения параметров приведены в виде

переменных. Например, S означает некую

сумму средств в рублях, Тлет - время в годах, i - ставку в процентах и т.д. По именам переменных

из таблицы необходимо выбрать соответствующие численные значения параметров и

выполнить расчеты.

3.1 Банк выдал

ссуду, размером S руб. Дата выдачи

ссуды - Тн, возврата - Тк.

День выдачи и день возврата считать за 1 день. Проценты рассчитываются по

простой процентной ставке i% годовых.

Найти:

1) точные

проценты с точным числом дней ссуды;

2) обыкновенные

проценты с точным числом дней ссуды;

3) обыкновенные

проценты с приближенным числом дней ссуды.

3.2 Через Тдн дней после подписания договора

должник уплатит S руб. Кредит

выдан под i% годовых (проценты

обыкновенные). Какова первоначальная сумма и дисконт?

3.3 Через Tдн дней предприятие

должно получить по векселю S руб. Банк приобрел

этот вексель с дисконтом. Банк учел вексель по учетной ставке i% годовых (год равен 360 дням). Определить полученную

предприятием сумму и дисконт.

3.4. В кредитном

договоре на сумму S руб. и сроком на

Тлет лет, зафиксирована ставка сложных

процентов, равная i% годовых. Определить наращенную сумму.

3.5 Ссуда, размером

S

руб. предоставлена на Тлет.

Проценты сложные, ставка - i% годовых. Проценты начисляются m раз в году. Вычислить наращенную сумму.

3.6 Вычислить

эффективную ставку процента, если банк начисляет проценты m раз в году, исходя из номинальной ставки

i% годовых.

Определить,

какой должна быть номинальная ставка при начислении процентов т раз

в году, чтобы обеспечить эффективную ставку i % годовых.

Через

Тлет предприятию будет выплачена

сумма S руб. Определить ее современную

стоимость при условии, что применяется сложная процентная ставка i% годовых.

Через

Тлет по векселю должна быть

выплачена сумма S

руб. Банк

учел вексель по сложной учетной ставке i% годовых. Определить дисконт.

3.10. В течение Тлет

лет на расчетный счет в конце каждого года поступает по S

руб., на которые т раз в году начисляются проценты по

сложной годовой ставке i %.

Определить сумму на расчетном счете к

концу указанного срока.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ЗАДАНИЕ 3

|

|

|

|

|

|

|

|

|

|

|

|

Сумма, S

|

4

500 000

|

руб.

|

|

|

|

|

|

|

|

|

|

Дата начальная, Тн

|

09.01.2002

|

|

|

|

|

|

|

|

|

|

|

Дата конечная, Тк

|

21.03.2002

|

|

|

|

|

|

|

|

|

|

|

Время в днях, Тдн

|

90

|

|

|

|

|

|

|

|

|

|

|

Время в годах, Тлет

|

5

|

|

|

|

|

|

|

|

|

|

|

Ставка, i

|

50

|

%

|

|

|

|

|

|

|

|

|

|

Число начислений, m

|

4

|

|

|

|

|

|

|

|

|

|

|

Решение:

|

|

|

|

|

|

|

|

|

|

|

1

|

Используя формулы: I = P*n*i и n = t/K получим: I = S*i*t/K, где I -

сумма процентов, S - наращенная сумма, i - ставка

простых процентов, t - срок ссуды в днях, K - число

дней в году (временная база).

|

|

|

|

|

|

1.1 Точный процент с точным числом дней ссуды

|

|

|

|

|

|

|

|

|

|

|

К =365 - количество дней в году, точное количество дней за

данный срок: t =

|

71

|

|

|

|

|

|

|

|

|

|

|

I

= S*i*t/K =4500000*0,5*72/365=

|

437

671,23

|

руб.

|

|

|

|

|

|

|

|

|

1.2. Обыкновенный процент с точным числом дней ссуды

|

|

|

|

|

|

|

|

|

|

|

Берем год условно состоящий из 12 месяцев по 30 дней, т.е.

К =360 и точное количество дней за данный срок: t =

|

71

|

|

|

|

|

|

|

|

|

|

|

I

= S*i*t/K =4500000*0,5*72/360=

|

443

750,00

|

руб.

|

|

|

|

|

|

|

|

|

1.3. Обыкновенный процент с приближенным числом дней ссуды

|

|

|

|

|

|

|

|

|

|

|

К =360, так как берется приближенное число дней ссуды (30

дней в месяце), то t =

|

72

|

|

|

|

|

|

|

|

|

|

|

I

= S*i*t/K =4500000*0,5*73/360=

|

450

000,00

|

руб.

|

|

|

|

|

|

|

|

|

|

Т.о., с точки зрения кредитора выгоднее вести расчеты

точными процентами с точным числом дней ссуды, так как начисляются наименьшие

прценты.

|

|

|

|

|

|

С точки же зрения банка предпочтителен расчет

обыкновенными процентами с приближенным числом дней ссуды.

|

|

|

|

|

2.

|

Произведем расчет по следующим формулам: P= S / (1+ n*i), где P - первоначальная сумма, S - наращенная сумма,

i - ставка простых процентов, n

- продолжительность периода начисления

|

|

|

|

|

|

|

D = S - P, где D - дисконт

|

|

|

|

|

|

|

|

|

|

|

|

Первоначальная

сумма:

|

|

P=

S / (1+ n*i) =4500000/(1+0,5*90/360)=

|

4 000 000,00

|

руб.

|

|

|

|

|

|

|

|

Дисконт:

|

|

D = S - P =

|

500 000,00

|

руб.

|

|

|

|

|

|

|

|

Т.е. первоначальная сумма должника

|

90

|

дней назад составляла

|

4 000 000,00

|

рублей,

|

|

|

|

|

а

величина дисконта за этот период составила

|

500 000,00

|

руб.

|

|

|

|

|

|

|

|

|

3.

|

Дисконт расчитывается по формуле:D = S*n*d, где где n - cсрок

ссуды, n= Tдн/K, Тдн - число дней в году

|

|

|

|

|

|

|

D

= S*n*d =4500000*0,5*90/360=

|

562

500,00

|

руб.

|

где n - cрок

ссуды, n= Tдн/K, К -

число дней в году

|

|

|

|

Полученная

сумма составит: P = S - D =

|

3 937

500,00

|

руб.

|

|

|

|

|

|

|

|

|

|

Т.о., предприятие получит

|

3 937 500,00

|

рублей, и величина дисконта,

|

|

|

|

|

|

|

с которым банк приобрел вексель составил

|

562

500,00

|

руб.

|

|

|

|

|

|

|

|

|

4.

|

Воспользуемся формулой S =P (1 + i)n , где S

- наращенная сумма,(1 + i)n- множитель наращения , i- годовая ставка сложных процентов, n - срок ссуды

|

|

|

|

|

|

|

S

=4500000*(1+0,5)5=

|

34 171

875,00

|

руб.

|

где n = Тлет

|

|

|

|

|

|

|

Через

|

5

|

лет

на кредит в размере

|

4 500

000,00

|

рублей буде наращена сумма

|

34 171 875

|

рублей.

|

|

|

|

5.

|

Используем формулу: S =P * (1 + j

/ m)N, где j /

m - стака, по которой

каждый раз начиляются проценты, j - номинальная ставка, N - число периодов начислений

|

|

|

|

|

|

|

S

=4500000*(1+0,5/4)20=

|

47 452

922,29

|

руб.

|

где N = 5*4=20

|

|

|

|

|

|

|

За

|

5

|

лет наращенная сумма при таком начислении составит

|

47 452

922,29

|

руб.

|

|

|

|

|

|

|

|

6.

|

Воспользуемся формулой расчета эффективной ставки

процента: iэф

=(1 + j/m)m - 1 , где m - количество раз начислений процентов в году

|

|

|

|

|

|

|

iэф =(1 + 0,5/4)4 -1=

|

0,602

|

или

|

60,2%

|

|

|

|

|

|

|

|

|

Если

банк начисляет проценты

|

4

|

раз в году, исходя из номинальной ставки

|

50%

|

годовых

|

|

|

|

|

эффективная

ставка процента составит

|

60,2%

|

|

|

|

|

|

|

|

|

|

7.

|

Определим номинальную ставку по формуле: j = m*((1 + iэф)1/m - 1) , гд все

составляющие формулы описаны выше.

|

|

|

|

|

|

j = 4*((1+0,5)1/4 - 1)=

|

0,427

|

или

|

42,7%

|

|

|

|

|

|

|

|

|

Если

проценты начисляются

|

4

|

раза в год номинальная ставка должна быть равна

|

42,7%

|

|

|

|

|

чтобы обеспечить эффективную ставку в размере

|

50

|

% годовых.

|

|

|

|

|

|

|

|

8.

|

Современная стоимость определяется по формуле: P= S/(1+i)n

|

|

|

|

|

|

|

|

|

|

|

P=

S/(1+i)n = 4500000/(1+0,5)5=

|

592

592,59

|

руб.

|

где n = Тлет

|

|

|

|

|

|

|

|

|

Современная стоимость предприятия при данных условиях

составит

|

592

592,59

|

рублей,

|

|

|

|

|

|

|

|

|

что меньше суммы, которая будет выплачена в будущем.

|

|

|

|

|

|

|

|

|

|

9.

|

Дисконтирование по сложной учетной ставке осуществляется

по формуле P= S*(1-dсл)n , где dсл - сложная годовая учетная ставка

|

|

|

|

|

P=

4500000*(1-0,5)5=

|

140

625,00

|

руб.

|

где n = Тлет

|

dсл =

|

50

|

%

|

|

|

|

|

|

Дисконт

составит D = S - P =

|

4 359 375,00

|

руб.

|

|

|

|

|

|

|

|

|

|

Дискон по

учтенному банком векселю составит

|

4 359

375,00

|

руб.

|

|

|

|

|

|

|

|

|

10.

|

Наращенная сумма расчитывается

по формуле S = R*((1 +j/m)mn - 1)/((1 +j/m)m - 1)

|

где n = Тлет,

R =

|

4 500 000,00

|

руб.

|

|

|

|

|

S =4500000*((1+0,50/4)20-1)/((1+0,50/4)4

-1)=

|

71 373

294,00

|

руб.

|

|

|

|

|

|

|

|

|

|

Сумма на расчетном счете к концу указанного срока составит

|

71 373

294

|

руб.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|