СОДЕРЖАНИЕ

|

ВВЕДЕНИЕ

|

3

|

|

ГЛАВА 1. ХАРАКТЕРИСТИКА ООО «ОЛИМП-ГРУПП» И

ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

|

7

|

|

1.1. Основные сведения о

предприятии

|

7

|

|

1.2. Организационная структура

|

8

|

|

1.3. Основные финансово-экономические

показатели деятельности

|

9

|

|

ГЛАВА

2. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ФИНАНСОВЫМ СОСТОЯНИЕМ ПРЕДПРИЯТИЯ

|

13

|

|

2.1. Экономическая сущность управления финансовым

состоянием предприятия

|

13

|

|

2.2. Основные подходы к анализу финансового

состояния предприятия

|

22

|

|

ГЛАВА 3. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ООО «ОЛИМП-ГРУПП»

|

37

|

|

3.1. Оценка финансового состояния по

методике Е.В. Негашева

|

37

|

|

3.2. Определение финансового состояния

по методике В.В. Ковалева

|

40

|

|

3.3. Расчет рентабельности и анализ

имущественного положения предприятия по методике Е.С. Стояновой

|

47

|

|

ГЛАВА

4. РЕКОМЕНДАЦИИ ПО ФОРМИРОВАНИЮ СТРУКТУРЫ КАПИТАЛА ПРЕДПРИЯТИЯ

|

52

|

|

4.1. Анализ структуры капитала и

финансовой устойчивости предприятия

|

52

|

|

4.2. Оценка целесообразности

привлечения дополнительных заимствований с использованием методики

финансового левериджа

|

54

|

|

ЗАКЛЮЧЕНИЕ

|

60

|

|

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

|

62

|

|

ПРИЛОЖЕНИЯ

|

64

|

ВВЕДЕНИЕ

Рыночная

экономика в Российской Федерации набирает всё большую силу. Вместе с ней

набирает силу и конкуренция как основной механизм регулирования хозяйственного

процесса.

В

современных экономических условиях деятельность каждого хозяйственного субъекта

является предметом внимания обширного круга участников рыночных отношений,

заинтересованных в результатах его функционирования. В связи с этим,

актуальность темы данной дипломной работы очевидна: для того чтобы обеспечивать

выживаемость предприятия в современных условиях, управленческому персоналу

необходимо, прежде всего, уметь реально оценивать финансовые состояния, как

своего предприятия, так и существующих потенциальных конкурентов. Финансовое

состояние – важнейшая характеристика

экономической деятельности предприятия Она определяет конкурентоспособность,

потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы

экономические интересы самого предприятия и его партнёров в финансовом и

производственном отношении. Однако одного умения реально оценивать финансовое

состояние недостаточно для успешного функционирования предприятия и достижения

им поставленной цели.

Конкурентоспособность

предприятию может обеспечить только правильное управление движением финансовых

ресурсов и капитала, находящихся в распоряжении.

В

рыночной экономике давно уже сформировалась самостоятельное направление

позволяющее решать задачи, стоящие перед предприятием известное как «Финансовое

управление» или «Финансовый менеджмент».

Финансовый

менеджмент как наука имеет сложную структуру. Одной из составных его частей

является финансовый анализ, базирующийся на данных бухгалтерского учёта и

вероятностных оценках будущих факторов хозяйственной жизни. Связь

бухгалтерского учёта с управлением очевидна. Управлять – значит принимать

решения. Управлять – значит предвидеть, а для этого необходимо обладать

достойной информацией.

В

связи с этим бухгалтерская отчётность становится информационной основой

последующих аналитических расчётов, необходимых для принятия управленческих

решений.

Решения

финансового характера точны настолько, насколько хороша и объективна

информационная база.

Финансовый

менеджмент базируется на нескольких

основных концепциях: временная ценность денежных ресурсов, денежные потоки,

финансовый риск, цена капитала, эффективный рынок и др.

Для

финансового менеджера временная ценность денежных ресурсов имеет особое

значение, поскольку в аналитических расчётах приходится сравнивать денежные

потоки, генерируемые в разные периоды времени.

В

настоящих условиях финансовый менеджер становится одним из ключевых фигур на

предприятии. Он ответственен за постановку проблем финансового характера,

анализ целесообразности использования того или иного способа решения принятого

руководством предприятия, и предложения наиболее приемлемого варианта действия.

Деятельность

финансового менеджера в общем виде может быть представлена следующими

направлениями: общий финансовый анализ и планирование; обеспечение предприятия

финансовыми ресурсами (управления источниками средств), распределение

финансовых ресурсов (инвестиционная политика).

Итак,

успешное финансовое управление, направленное на:

–

выживание фирмы в условиях конкурентной борьбы;

–

избежание банкротства и крупных финансовых неудач;

–

лидерства в борьбе с конкурентами;

–

приемлемые темпы роста экономического потенциала фирмы;

–

рост объёмов производства и реализации;

–

максимизацию прибыли;

–

минимизацию расходов;

–

обеспечение рентабельной работы фирмы;

и

есть цель финансового менеджмента.

Главная

цель данной работы - оценить финансовое состояние предприятия ООО

“Олимп-Групп”, выявить основные проблемы финансовой деятельности и дать

рекомендации по управлению финансами.

Исходя

из поставленных целей, можно сформировать задачи:

– характеристика имущества предприятия;

– анализ рентабельности;

– оценка финансовой устойчивости;

– расчет коэффициентов ликвидности;

– разработка мероприятий по улучшению финансово -

хозяйственной деятельности.

Для

решения вышеперечисленных задач была использована годовая бухгалтерская

отчетность ООО “Олимп-Групп” за 2003 - 2005 гг., а именно:

– бухгалтерский

баланс (форма № 1 по ОКУД);

– отчет

о прибылях и убытках (форма № 2 по ОКУД).

Объектом исследования является общество с ограниченной ответственностью

“Олимп-Групп”.

Предметом

исследования является сама методика анализа финансовой деятельности и практика

применения её в управленческой деятельности.

Финансовое

состояние предприятий различных форм собственности нашла свое отражение во

многих источниках научной литературы, например: Крейнина М.Н. «Финансовое состояние предприятия.

Методы оценки»,

Быкадоров В.Л. и Алексеев П.Д. «Финансово-экономическое состояние

предприятия», Ковалёв

В. В. «Финансовый анализ», Абрамов А. Е. «Основы анализа хозяйственной

финансовой и инвестиционной деятельности».

В

них рассматривались следующие понятия, используемые в дипломной работе: финансы

предприятия; финансовое состояние; виды, методы и приёмы финансового анализа,

показатели характеризующие финансовое состояние; анализ финансовой отчётности и

структуры баланса; оценка платёжеспособности, устойчивости, доходности

предприятия.

Использование

вышеуказанных и других источников литературы, а также навыков автора,

полученных в ходе учебного процесса, помогло достаточно профессионально оценить

финансовое состояние исследуемого предприятия, выявить основные проблемы, и

дать рекомендации по улучшению работы предприятия в будущем, тем самым достичь

цели написания данной дипломной работы.

ГЛАВА 1. ХАРАКТЕРИСТИКА ООО «ОЛИМП-ГРУПП» И ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

1.1.

Основные

сведения о предприятии

ООО «Олимп-Групп» –

предприятие, производящее запчасти для различной техники. Активно функционирует

с 2000 г.

За время работы предприятие дало мощный толчок развитию в Удмуртии производства

запчастей к машинам и механизмов российского и зарубежного производства.

Производимые детали и запчасти в большинстве своем намного дешевле, а в плане

эффективности не уступают оригинальным (заводским).

ООО «Олимп-Групп»

осуществляет деятельность по следующим направлениям:

– производство запчастей для разной

техники (снегоходы, гидроциклы, газоновые косилки, снегоуборочные машины и др.);

– торговля фирменными моторными маслами

фирмы «Castrol».

Наличие у предприятия

дочерних обществ расширяет спектр товаров, работ и услуг, предоставляемых

компанией ООО «Олимп-Групп», и позволяет получать дополнительные средства:

1.

Кадровое

агентство «Олимп-Карьера».

Основные виды

деятельности:

– предоставление услуг по поиску работы

(для клиентов физических лиц) и работников (для клиентов юридических лиц).

2.

ООО

«Олимп-Экстрим»

Основные виды

деятельности:

– розничная торговля техникой для

туризма и отдыха;

– гарантийный и послегарантийный ремонт

техники.

1.2. Организационная структура

Общество с ограниченной

ответственностью «Олимп-Групп» (в дальнейшем – Общество) создано в соответствии

с действующим законодательством РФ [1,2]. Учредителями (участниками) Общества

являются граждане, перечисленные в учредительном договоре о создании Общества.

В своей деятельности

Общество руководствуется действующим в РФ законодательством и Уставом Общества.

Общество является

юридическим лицом, имеет самостоятельный баланс, круглую печать со своим

наименованием, штампы, бланки, фирменный знак, имеет право открывать расчетный

счет и иные счета в учреждениях банка, создавать дочерние общества с правами

юридического лица, а также филиалы и представительства.

Общество обладает

обособленным имуществом, учитываемым на самостоятельном балансе, может от

своего имени приобретать и осуществлять имущественные и личные неимущественные

права, нести обязанности, быть истцом и ответчиком в суде.

Общество является

собственником своего имущества и осуществляет права собственника для выполнения

целей и задач, предусмотренных Уставом Общества в соответствии с назначением

имущества.

Участник Общества не

имеет обособленных прав на отдельные объекты, входящие в состав имущества

Общества, в том числе и на объекты, внесенные в качестве вклада. Общество

отвечает по своим обязательствам всем своим имуществом.

Основное руководство

Обществом осуществляет директор, который наделен всеми полномочиями в

соответствии с законодательством РФ и Уставом.

Организационная структура

ООО «Олимп-Групп» представлена в Прил. 2.

Определение структуры управления

предприятием предусматривает выделение органов управления, утверждение их

полномочий и ответственности.

Основные

структурные подразделения аппарата управления:

1)

финансовый отдел;

2)

бухгалтерский отдел;

3)

коммерческое управление;

4)

правовое управление;

5)

отдел информационных технологий;

6)

отдел поставок;

7)

отдел технической эксплуатации;

8)

контрольно-ревизионный отдел;

9)

служба безопасности.

Таким образом, можно

сказать, что работа персонала на предприятии организована очень правильно, с

точки зрения разделения функций между работниками предприятия, каждый

заместителей или работник занимает четкую позицию, знает свои обязанности и

безукоризненно выполняет их. Директор в свою очередь, руководит, заместителями,

а они своими подчиненными.

Управление определяет

стратегию развития предприятия и осуществляет оперативное управление, в рамках

которого предприятие осуществляет свою деятельность. Специалисты Управления

заключают договора, формируют отпускные цены на продукты, на основании которых

предприятие отражает поступление и реализацию продуктов.

1.3. Основные

финансово-экономические показатели деятельности

Руководству предприятия необходимо правильно оценивать

финансово-экономические показатели работы предприятия для составления планов и

прогнозов на будущее. На основе отчетности ООО «Олимп-Групп» за период 3 года

сформированы таблицы 1.1, 1.2, 1.3, 1.4.

Таблица 1.1.

Основные экономические результаты работы ООО «Олимп-Групп»

|

Показатели

|

2003г.

|

2004г.

|

2005г.

|

|

Выручка, тыс. р.

|

2426,440

|

3209,428

|

4333,241

|

|

Себестоимость проданных

товаров, продукции, работ, услуг, тыс. р.

|

1965,988

|

2205,786

|

3587,010

|

|

Прибыль от реализации, тыс. р.

|

104,994

|

532,970

|

181,032

|

|

Чистая прибыль, тыс. р.

|

28,292

|

73,496

|

58,381

|

|

Среднегодовая стоимость

активов, тыс. р.

|

778,357

|

1105,956

|

1677,515

|

|

Рентабельность основной

деятельности, %

|

0,05

|

0,19

|

0,04

|

Показатели выручки,

имущества, производительности труда стабильно растут из года в год. Показатели

рентабельности на предприятии достаточно низкие, что объясняется низким уровнем

чистой прибыли предприятия. Низкие значения показателей рентабельности

наблюдаются все 3 года. Предприятию следует пересмотреть цены на продукцию и

усилить контроль над использованием материально-производственных запасов.

Таблица 1.2.

Показатели по труду и заработной плате

|

Показатели

|

2003г.

|

2004г.

|

2005г.

|

|

Численность всего, чел.

|

57

|

62

|

65

|

|

Производительность труда, тыс. р./чел.

|

42,56

|

51,75

|

66,66

|

|

Средняя заработная плата, р.

|

7354

|

8657

|

9231

|

На основании данных

таблицы можно сделать вывод, что средний уровень заработной платы на предприятии

находится на высоком уровне и стабильно растет из года в год.

Производительность труда также имеет тенденцию роста на предприятии.

Таблица 1.3.

Показатели основных средств

|

Наименование показателя

|

2003г.

|

2004г.

|

2005г.

|

|

Стоимость основных средств, тыс. р.

|

289,901

|

336,793

|

403,040

|

|

Фондоотдача

|

8,37

|

9,55

|

10,75

|

|

Фондоемкость

|

0,12

|

0,10

|

0,09

|

|

Фондовооруженность, р./чел.

|

109,69

|

126,91

|

243,82

|

Показатель фондоотдачи на

предприятии стабильно растет, так показатель фондоотдачи в 2005г. по сравнению

с 2003г. увеличился на 2,38 пункта. Показатели фондоемкости снижаются, что

говорит об уменьшении в потребности в основных фондах. Фондовооруженность на

предприятии за 3 анализируемых периода возросла на 222,28% и составила на конец

2005 г. 243,82 р. на человека, что является свидетельством положительной

тенденции.

Таблица 1.4.

Показатели оборачиваемости ООО «Олимп-Групп»

|

Показатели деловой

активности

|

2003г.

|

2004г.

|

2005г.

|

|

1. Выручка от реализации, тыс. р.

|

2426,440

|

3209,428

|

4333,241

|

|

2. Себестоимость реализованной продукции,

тыс. р.

|

1965,988

|

2205,786

|

3587,010

|

|

3. Средняя стоимость материальных запасов, тыс. р.

|

122,738

|

202,878

|

249,357

|

|

4. Средняя стоимость активов, тыс. р.

|

778,357

|

1105,956

|

1677,515

|

|

5. Средняя стоимость оборотных активов, тыс. р.

|

519,937

|

770,813

|

1289,644

|

|

6. Дебиторская задолженность, тыс. р.

|

295,953

|

318,455

|

415,708

|

|

7. Кредиторская задолженность, тыс. руб

|

226,256

|

230,485

|

223,847

|

|

8. К общей оборачиваемости

|

3,12

|

2,90

|

2,58

|

|

9. К оборачиваемости текущих активов

|

4,67

|

4,16

|

3,36

|

|

10. К оборачиваемости материальных затрат

|

16,02

|

10,87

|

14,39

|

|

11. К оборачиваемости дебиторской задолженности

|

8,20

|

10,08

|

10,42

|

|

12. К оборачиваемости кредиторской задолженности

|

8,69

|

9,57

|

16,02

|

|

13. Период оборота (Т) материальных затрат, дни

|

23

|

33

|

25

|

|

14. Т дебиторской задолженности, дни

|

44

|

36

|

35

|

|

15. Т кредиторской задолженности, дни

|

41

|

38

|

22

|

С 2003-2005 гг. наблюдается снижение уровня общей оборачиваемости с 3,12

до 2,58 раз, что свидетельствует о снижении кругооборота средств предприятия.

Снижение коэффициента оборачиваемости материальных

затрат с 2003-2004 гг. свидетельствует об относительном увеличении производственных

запасов и незавершенного производства или о снижении спроса на готовую

продукцию; но в 2005 г. наблюдается значительный рост коэффициента. Увеличение

коэффициента оборачиваемости дебиторской задолженности свидетельствует о том,

что, при увеличении общей суммы дебиторской задолженности по расчетам с

покупателями и заказчиками и ростом задолженности по договорам, заключенным с

видом оплаты, предусматривающим отгрузку продукции с последующей оплатой,

растет риск неполучения средств за отгруженную продукцию. Такая ситуация вызвала необходимость предусмотреть в учетной

политике на 2006 г.

и последующие периоды создание резервов по сомнительным долгам в части торговой

дебиторской задолженности. Уменьшение величины кредиторской задолженности

вызвало значительный рост коэффициента оборачиваемости кредиторской

задолженности, что, соответственно сократило срок погашения кредиторской

задолженности примерно в 2 раза (с 41 до 22дней).

ГЛАВА 2. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ

УПРАВЛЕНИЯ ФИНАНСОВЫМ СОСТОЯНИЕМ ПРЕДПРИЯТИЯ

2.1. Экономическая сущность

управления финансовым состоянием предприятия

Управление финансовым

состоянием предприятия сводится к управлению проблемой предприятия выявленной в

ходе анализа финансового состояния. Чтобы правильно определить проблему

необходимо правильно подобрать методику анализа и адаптировать ее на исследуемое предприятие.

Финансовое состояние

предприятия – это экономическая категория, отражающая состояние капитала в

процессе его кругооборота и способность субъекта хозяйствования к саморазвитию

на фиксированный момент времени.

В процессе снабженческой,

производственной, сбытовой и финансовой деятельности происходит непрерывный

процесс кругооборота капитала, изменяются структура средств и источников их

формирования, наличие и потребность в финансовых ресурсах, изменяется

финансовое состояние предприятия.

Финансовая деятельность

охватывает процессы формирования, движения и обеспечения сохранности имущества

предприятия, контроля за его использованием.

Под финансовым состоянием понимается

способность предприятия финансировать свою деятельность.

Оно характеризуется

обеспеченностью финансовыми ресурсами, которые необходимы для нормального

функционирования предприятия, целесообразным размещением этих ресурсов и

эффективным использованием, финансовыми взаимоотношениями с другими

юридическими и физическими лицами, платежеспособностью и финансовой

устойчивостью.

Вместе с тем, финансовое

состояние – это важнейшая характеристика экономической деятельности предприятия

во внешней среде.

Оно определяет

конкурентоспособность предприятия, его потенциал в деловом сотрудничестве,

оценивает, в какой степени гарантированы экономические интересы самого

предприятия и его партнеров по финансовым и другим отношениям [4].

Например, финансовое

состояние предприятия является главным критерием для банков при решении вопроса

о целесообразности выдачи ему кредита, под какие проценты и на какой срок.

Все пользователи

финансовой отчетности - менеджеры, акционеры, инвесторы, различные кредиторы,

налоговые службы, органы статистики ставят перед собой задачу провести анализ

состояния предприятия и на его основе сделать выводы о направлениях своей

деятельности по отношению к предприятию.

Финансовое состояние

является комплексным понятием, которое зависит от многих факторов и

характеризуется системой показателей, отражающих наличие и размещение средств,

реальные и потенциальные финансовые возможности [8].

Финансовое состояние

предприятия можно оценивать с точки зрения краткосрочной и долгосрочной

перспектив.

В первом случае критерии

оценки финансового состояния – ликвидность и платежеспособность предприятия,

т.е. способность своевременно и в полном объеме произвести расчеты по

краткосрочным обязательствам.

С позиции долгосрочной

перспективы финансовое состояние предприятия характеризуется структурой

источников средств, степенью зависимости предприятия от внешних инвесторов и

кредиторов.

Основными показателями,

характеризующими финансовое состояние предприятия, являются:

– обеспеченность собственными

оборотными средствами и их сохранность;

– состояние нормируемых запасов

материальных ценностей;

– эффективность использования

банковского кредита и его материальное обеспечение;

– оценка устойчивости

платежеспособности предприятия.

Анализ факторов,

определяющих финансовое состояние, способствует выявлению резервов и росту

эффективности производства.

Финансовое состояние

зависит от всех сторон деятельности предприятия: от выполнения производственных

планов, снижения себестоимости продукции и увеличения прибыли, роста

эффективности производства, а также от факторов в сфере обращения и связанных с

организацией оборота товарных и денежных фондов – улучшения взаимосвязей с

поставщиками сырья и материалов, покупателями продукции, совершенствования

процессов реализации и расчетов [14].

Финансовое состояние

предприятия может быть:

– абсолютно устойчивым, когда запасы и

затраты меньше суммы собственного оборотного капитала и кредитов банка и

предприятие не зависит от внешних кредиторов;

– нормально устойчивым, запасы и

затраты равны сумме собственного оборотного капитала и кредитов банка, т. е.

гарантируется платежеспособность предприятия и предприятие использует

“нормальные” источники средств - собственные и привлеченные;

– неустойчивым (предкризисным), когда

нарушается платежный баланс, но сохраняется возможность восстановления

равновесия платежных средств и платежных обязательств, предприятие вынуждено

привлекать дополнительные источники покрытия;

– кризисным (предприятие находится на

грани банкротства). Запасы и затраты больше суммы собственного оборотного

капитала и кредитов банка, кроме дополнительных источников покрытия предприятие

имеет кредиты и займы, не погашенные в срок, а также просроченную кредиторскую

и дебиторскую задолженность.

Финансовое состояние

предприятия считается устойчивым, если оно способно своевременно производить

платежи, финансировать свою деятельность на расширенной основе.

Для обеспечения

финансовой устойчивости предприятие должно обладать гибкой структурой капитала,

уметь организовать его движение таким образом, чтобы обеспечить постоянное

превышение доходов над расходами с целью сохранения платежеспособности и

создания условий для самопроизводства.

Следовательно, финансовая

устойчивость предприятия – это способность субъекта хозяйствования

функционировать и развиваться, сохранять равновесие своих активов и пассивов в

изменяющейся внутренней и внешней среде, гарантирующее его постоянную

платежеспособность и инвестиционную привлекательность в границах допустимого

уровня риска.

Финансовое состояние

предприятия, его устойчивость и стабильность зависят от результатов его

производственной, коммерческой и финансовой деятельности. Если производственный

и финансовый планы успешно выполняются, то это положительно влияет на

финансовое положение предприятия. И, наоборот, в результате недовыполнения

плана по производству и реализации продукции происходит повышение ее

себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение

финансового состояния предприятия и его платежеспособности.

Устойчивое финансовое

положение в свою очередь оказывает положительное влияние на выполнение

производственных планов и обеспечение нужд производства необходимыми ресурсами.

Поэтому финансовая деятельность как составная часть хозяйственной деятельности

должна быть направлена на обеспечение планомерного поступления и расходования

денежных ресурсов, достижение рациональных пропорций собственного и заемного

капитала и наиболее эффективное его использование [12].

Устойчивость финансового

состояния может быть восстановлена за счет:

а) ускорения

оборачиваемости капитала в текущих активах (в результате произойдет

относительное сокращение капитала на рубль товарооборота);

б) обоснованного

уменьшения запасов и затрат (до норматива);

в) пополнения

собственного оборотного капитала из внутренних и внешних источников.

Поэтому при внутреннем

анализе осуществляется углубленное изучение причин изменения запасов и затрат,

оборачиваемости текущих активов, наличия собственного оборотного капитала, а

также резервов сокращения долгосрочных и текущих материальных активов,

ускорение оборачиваемости средств, увеличения собственного оборотного капитала.

Рыночная экономика

обуславливает необходимость развития финансового анализа в первую очередь на

микроуровне – то есть на уровне отдельных предприятий, так как именно

предприятия (при любой форме собственности) составляют основу рыночной

экономики. Анализ на микроуровне наполняется совершенно конкретным содержанием,

связанным с повседневной финансовой деятельностью предприятий, их коллективов,

менеджеров, владельцев-собственников.

Главная цель анализа

финансового состояния предприятия:

– своевременно выявлять и устранять

недостатки в финансовой деятельности предприятия;

– находить резервы улучшения

финансового состояния и платежеспособности предприятия.

Задачи анализа

финансового состояния предприятия:

1. Дать оценку выполнения

плана по поступлению финансовых ресурсов и их использованию;

2. Прогнозировать

возможные финансовые результаты, экономическую рентабельность;

3. Разрабатывать

конкретные мероприятия, направленные на более эффективное использование

финансовых ресурсов и укрепление финансового состояния предприятия [7].

Финансовое состояние

предприятия может оцениваться с точки зрения краткосрочной и долгосрочной

перспектив.

В первом случае критерии

оценки финансового состояния – ликвидности платежеспособность предприятия, т.е.

способность своевременно и в полном объеме произвести расчеты по краткосрочным

обязательствам.

С позиции долгосрочной

перспективы финансовое состояние предприятия характеризуется структурой

источников средств, степенью зависимости предприятия от внешних инвесторов и

кредиторов. Каких-либо нормативов соотношения собственного и привлеченного

капитала не существует. Но распространено мнение, что доля собственного

капитала должна быть достаточно велика - более 50%.

Оценка поступления

финансовых ресурсов дается на основе изучения взаимосвязи между разными

показателями производственной, коммерческой

и финансовой деятельностью

предприятия. А использование финансовых ресурсов – с позиции улучшения

финансового состояния предприятия.

Прогнозирование

финансовых результатов проводят исходя из реальных условий хозяйственной

деятельности, наличия собственных и заемных ресурсов. Разрабатываются модели

финансового состояния при разных вариантах использования ресурсов.

Для оценки устойчивости

финансового состояния предприятия используется система показателей. Они

характеризуют изменения в:

– структуре капитала предприятия по его

размещению и источникам образования;

– эффективности и интенсивности

использования капитала;

– платежеспособности и

кредитоспособности предприятия;

– запасе финансовой устойчивости

предприятия.

В зависимости от вида

экономического анализа различают учетные и внеучетные источники

информации.

Учетные источники

информации – бухгалтерская отчетность, статистическая отчетность, нормативы

предприятия.

Внеучетные источники

информации – материалы проверок налоговой инспекции, аудиторской фирмы,

материалы собрания трудового коллектива, материалы печати.

Анализ финансового

состояния предполагает предварительную подготовку информации: сквозная проверка

данных, содержащихся в отчетном периоде с помощью стыковок одних и тех же

показателей по различным формам; приведение данных отчетности к сопоставимому

виду.

Обязательно проводят

проверку достоверности информации. Проверка достоверности информации:

– ее увязки в разных формах плана (план

по производству продукции (услуг) с планом ее реализации);

– соответствия предшествующим формам

отчета;

– правильности арифметических расчетов

(избирательно);

– увязки в разных формах отчетности

(логический контроль);

Также проводится проверка

сводных отчетов и встречные проверки информации.

Основными источникам

информации для анализа финансового состояния предприятия служат:

1. Бухгалтерский баланс

(форма №1);

2. Отчет о прибылях и

убытках (форма №2);

3. Пояснения к

бухгалтерскому балансу и отчету о прибылях и убытках;

4. Приказ об учетной

политике предприятия;

5. Нормативные

законодательные акты по вопросам формирования и использования финансовых

ресурсов предприятия.

Анализ финансового

состояния предприятия начинают с анализа финансовых отчетов.

Под анализом финансовой

отчетности предприятия понимается выявление взаимосвязей и взаимозависимостей

между различными показателями его финансово – хозяйственной деятельности,

включенными в отчетность [9].

Внутренний анализ

проводится работниками предприятия. Информационная база такого анализа гораздо

шире и включает любую информацию, циркулирующую внутри предприятия. Поэтому

расширяются и возможности анализа.

Внешний финансовый анализ

проводится аналитиками. Они являются посторонними лицами для предприятия,

поэтому не имеют доступа к внутренней информационной базе предприятия. Внешний

анализ менее детализирован.

При анализе

бухгалтерского баланса выявляют важнейшие характеристики:

– общая стоимость имущества

предприятия;

– стоимость иммобилизованных и

мобильных средств;

– величина собственных и заемных

средств на предприятии.

Проведение горизонтального

анализа позволяет сопоставить между собой величины конкретных статей баланса в

абсолютном и относительном выражении за рассматриваемый период, определить их

изменение.

При вертикальном анализе

устанавливают структуру баланса и выявляют динамику ее изменения за

анализируемый период.

Сопоставляя отдельные

виды активов с соответствующими видами пассивов, определяют ликвидность баланса

предприятия.

На основе бухгалтерского

баланса и отчета о финансовых результатах можно судить о выполнении

обязательств перед акционерами, инвесторами, покупателями, а также о возможных

финансовых затруднениях.

Таким образом, анализ

финансовой отчетности предприятия позволяет судить о его финансовой

устойчивости и характере использования финансовых ресурсов.

Применение ЭВМ повышает

эффективность аналитической работы и становится неотъемлемой частью рабочего

места экономиста. Эффективность достигается за счет сокращения сроков

проведения анализа; более полного охвата влияния факторов на результаты

хозяйственной деятельности; замены приближенных или упрощенных расчетов точными

вычислениями; постановки и решения новых задач, практически не выполнимых

вручную и традиционными методами.

Информационная ценность

бухгалтерской отчетности, несомненно, повышается, если она была предварительно

проверена аудиторской службой. Аудитор в ходе проверки и по завершении ее

обязан проанализировать состояние бухгалтерского учета, установить соответствие

хозяйственно - финансовых операций действующим законам и подзаконным актам;

установить правильность постановки учета и достоверность бухгалтерской

отчетности.

Детализация процедурной

стороны методики анализа финансового состояния зависит от поставленных целей, а

также от различных факторов информационного, временного, кадрового и

технического обеспечения.

Итак, теперь нужно

определить, каким образом проводится анализ финансового состояния предприятия,

чтобы выбрать наиболее подходящий для исследования.

2.2. Основные

подходы к анализу финансового состояния

предприятия

Разные

авторы предлагают разные методики финансового анализа. Детализация процедурной

стороны методики финансового анализа зависит от поставленных целей, а также

различных факторов информационного, временного, методического и технического

обеспечения. Логика аналитической работы предполагает ее организацию в виде

двухмодульной структуры:

– экспресс-анализ

финансового состояния;

– детализированный

анализ финансового состояния [12].

Экспресс-анализ финансового состояния:

Его целью является наглядная и простая

оценка финансового благополучия и динамики развития хозяйствующего субъекта. В

процессе анализа В.В. Ковалев

предлагает рассчитать различные показатели и дополнить их методами, основанными

на опыте и квалификации специалиста.

Автор

считает, что экспресс-анализ целесообразно выполнять в три этапа:

подготовительный этап, предварительный обзор финансовой отчетности,

экономическое чтение и анализ отчетности.

Цель первого этапа - принять решение о целесообразности анализа

финансовой отчетности и убедиться в ее готовности к чтению. Здесь проводится

визуальная и простейшая счетная проверка отчетности по формальным признакам и

по существу: определяется наличие всех необходимых форм и приложений,

реквизитов и подписей, проверяется правильность и ясность всех отчетных форм;

проверяются валюта баланса и все промежуточные итоги.

Цель второго этапа - ознакомление с пояснительной запиской к балансу.

Это необходимо для того, чтобы оценить условия работы в отчетном периоде,

определить тенденции основных показателей деятельности, а также качественные

изменения в имущественном и финансовом положении хозяйствующего субъекта.

Третий этап - основной в экспресс-анализе; его цель - обобщенная

оценка результатов хозяйственной деятельности и финансового состояния объекта.

Такой анализ проводится с той или иной степенью детализации в интересах

различных пользователей.

В.В.

Ковалев предлагает проводить экспресс-анализ финансового состояния по выше

изложенной методике. Экспресс-анализ может завершаться выводом о

целесообразности или необходимости более углубленного и детального анализа

финансовых результатов и финансового положения.

Детализированный

анализ финансового состояния:

Его

цель - более подробная характеристика имущественного и финансового положения

хозяйствующего субъекта, результатов его деятельности в истекающем отчетном

периоде, а также возможностей развития субъекта на перспективу. Он

конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При

этом степень детализации зависит от желания аналитика.

В.В.

Ковалев предлагает следующую программу углубленного анализа

финансово-хозяйственной деятельности предприятия:

1.Предварительный

обзор экономического и финансового положения субъекта хозяйствования;

1.1.Характеристика

общей направленности финансово-хозяйственной деятельности;

1.2.Выявление

«больных» статей отчетности;

2.Оценка

и анализ экономического потенциала субъекта хозяйствования;

2.1.Оценка

имущественного положения;

2.1.1.Построение

аналитического баланса-нетто;

2.1.2.Вертикальный

анализ баланса;

2.1.3.Горизонтальный

анализ баланса;

2.1.4.Анализ

качественных сдвигов в имущественном положении;

2.2.Оценка

финансового положения;

2.2.1.Оценка

ликвидности;

2.2.2.Оценка

финансовой устойчивости;

3.Оценка

и анализ результативности финансово-хозяйственной деятельности субъекта

хозяйствования;

3.1.Оценка

основной деятельности;

3.2.Анализ

рентабельности;

3.3.Оценка

положения на рынке ценных бумаг.

Характеристика

основных показателей, используемых в анализе, финансово-хозяйственной

деятельности будет проведена в практической части данной работы.

Рассмотрим

далее методику анализа финансового состояния, предлагаемую И.Т. Балабановым в его книге «Основы финансового менеджмента» [6].

Движение

любых товарно–материальных, трудовых и материальных ресурсов

сопровождается образованием и

расходованием денежных средств, поэтому финансовое состояние хозяйствующего

субъекта отражает все стороны его производственно-торговой деятельности.

Характеристику финансового состояния И.Т. Балабанов предлагает провести по

следующей схеме:

– анализ

доходности (рентабельности);

– анализ

финансовой устойчивости;

– анализ

кредитоспособности;

– анализ

использования капитала;

– анализ

уровня самофинансирования;

– анализ

валютной самоокупаемости.

Анализ

доходности хозяйствующего субъекта характеризуется абсолютными и относительными

показателями. Абсолютный показатель доходности - это сумма прибыли, или доходов.

Относительный

показатель - уровень рентабельности. Рентабельность

представляет собой доходность, или прибыльность производственно-торгового

процесса. Ее величина измеряется уровнем рентабельности. Уровень рентабельности

хозяйствующих субъектов, связанных с производством продукции (товаров, работ,

услуг), определяется процентным отношением прибыли от реализации продукции к

себестоимости продукции.

Финансово

устойчивым считается такое предприятие, которое за счет собственных средств

покрывает средства, вложенные в активы (основные фонды, нематериальные активы,

оборотные средства), не допускает неоправданной дебиторской и кредиторской

задолженности и расплачивается в срок по своим обязательствам. Главным в

финансовой деятельности, считает И.Т. Балабанов, являются правильная

организация и использование оборотных средств. Поэтому в процессе анализа

финансового состояния вопросам рационального использования оборотных средств

уделяет основное внимание.

Характеристика

финансовой устойчивости включает в себя анализ:

– состава

и размещения активов хозяйствующего субъекта;

– динамики

и структуры источников финансовых ресурсов;

– наличия

собственных оборотных средств;

– кредиторской

задолженности;

– наличия

и структуры оборотных средств;

– дебиторской

задолженности;

– платежеспособности.

Под

кредитоспособностью хозяйствующего субъекта понимается наличие у него

предпосылок для получения кредита и способность возвратить его в срок.

Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по

ранее полученным кредитам, его текущим финансовым состоянием и перспективами

изменения, способностью при необходимости мобилизовать денежные средства из

различных источников.

При

анализе кредитоспособности используется целый ряд показателей. Наиболее важными

из них являются, норма прибыли на вложенный капитал и ликвидность.

Ликвидность

хозяйствующего субъекта - это способность его быстро погашать свою

задолженность. Она определяется соотношением величины задолженности и ликвидных

средств. Более подробно показатели, характеризующие ликвидность будут

рассмотрены во второй главе данной работы.

Вложение

капитала должно быть эффективным. Под эффективностью использования капитала понимается величина прибыли,

приходящаяся на 1 рубль вложенного капитала. Анализ эффективности капитала

проводится по отдельным частям:

1.Эффективность

использования оборотных средств характеризуются, прежде всего, их

оборачиваемостью. Под оборачиваемостью средств понимается продолжительность

прохождения средствами отдельных стадий производства и обращения.

Оборачиваемость оборотных средств исчисляется продолжительностью одного оборота

в днях или количеством оборотов за отчетный период;

2.

Эффективность использования капитала в целом. Капитал в целом представляет

собой сумму оборотных средств, основных фондов и нематериальных активов.

Эффективность использования капитала лучше всего измеряется его

рентабельностью. Уровень рентабельности капитала измеряется процентным

отношением балансовой прибыли к величине капитала;

Однако

хозяйствующий субъект не всегда может полностью обеспечить себя собственными

финансовыми ресурсами и поэтому широко использует заемные и привлеченные

денежные средства, как элемент, дополняющий самофинансирование.

Следующий

источник по рассматриваемой проблеме это учебник под редакцией Е. С. Стояновой «Финансовый менеджмент:

теория и практика». Данный автор особое внимание уделяет специфическим методом

анализа: это расчеты эффекта финансового рычага и операционного рычага, а также

расчету финансовых коэффициентов [20].

Важнейшими

коэффициентами отчетности, использующимися в финансовом управлении по Е. С.

Стояновой, являются:

– коэффициенты

ликвидности (коэффициент текущей ликвидности, срочной ликвидности и чистый

оборотный капитал);

– коэффициенты

деловой активности или эффективности использования ресурсов (оборачиваемость

активов, оборачиваемость дебиторской задолженности, оборачиваемость материально

- производственных запасов и длительность операционного цикла);

– коэффициенты

рентабельности (рентабельность всех активов предприятия, рентабельность

реализации, рентабельность собственного капитала);

– коэффициенты

структуры капитала (коэффициент собственности, коэффициент финансовой

зависимости, коэффициент защищенности кредиторов);

– коэффициенты

рыночной активности (прибыль на одну акцию, балансовая стоимость одной акции,

соотношение рыночной цены акции и ее балансовой стоимости, доходность акции и

доля выплаченных дивидендов).

Важным

инструментом финансового менеджмента является не только анализ уровня и

динамики основных коэффициентов в сравнении с определенной базой, считает

автор, но и определения оптимальных пропорций между ними с целью разработки

наиболее конкурентоспособной финансовой стратегии.

Эффект

финансового рычага - это приращение к рентабельности собственных средств,

получаемое благодаря использованию кредита, несмотря на платность последнего.

Предприятие, использующее только собственные средства, ограничивает их рентабельность примерно двумя третями

экономической рентабельности. Предприятие, использующие кредит, увеличивает

либо уменьшает рентабельность собственных средств, в зависимости от соотношения

собственных и заемных средств в пассиве и от величины процентной ставки. Тогда

и возникает эффект финансового рычага.

ЭФР =2 /

3 ( ЭР – СРСП ) * ЗС / СС, (2.1)

где ЭР - экономическая рентабельность;

СП – среднерасчетная ставка процента;

ЗС – заемные средства;

СС – собственные средства.

То

есть для того, чтобы повысить рентабельность собственных средств, предприятие

должно регулировать соотношение собственных и заемных средств.

Большое

внимание Е.С. Стоянова уделяет операционному анализу, называемому также

анализом "издержки-объем-прибыль", - отражающим зависимость

финансовых результатов бизнеса от издержек и объемов производства (сбыта).

Ключевыми

элементами операционного анализа служат:

– операционный

рычаг;

– порог

рентабельности;

– запас

финансовой прочности.

Действие

операционного рычага проявляется в том, что любое изменение выручки от

реализации всегда порождает более сильное изменение прибыли. В практических

расчетах для определения силы воздействия операционного рычага применяют

отношение валовой маржи (результата

от реализации после возмещения переменных затрат) к прибыли.

Порог

рентабельности – эта такая выручка от реализации, при которой предприятие уже

не имеет убытков, но еще не имеет и

прибыли. Вычислив порог рентабельности, получаем пороговое (критическое)

значение объема производства – ниже этого количества предприятию производить не

выгодно: обойдется себе дороже. Пройдя порог рентабельности, фирма имеет

дополнительную сумму валовой маржи на каждую очередную единицу товара.

Наращивается и масса прибыли.

Разница

между достигнутой фактической выручкой от реализации и порогом рентабельности

составляет запас финансовой прочности.

Еще

одним автором предложена оценка финансового состояния предприятия - Е.В. Негашевым. Им была предложена

матрица финансового положения предприятия, которая строится на основе двух

важнейших характеристик качества финансового состояния предприятия. По мнению

Негашева, данные показатели тесно между собой взаимосвязаны. В то же время они

отражают разные стороны финансового состояния [21].

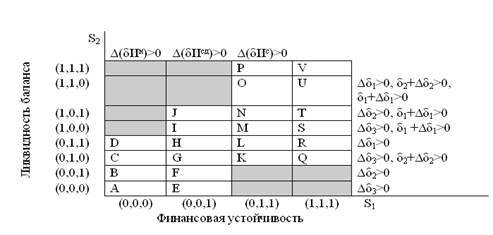

Финансовое

состояние предприятия Негашев изобразил на условной координатной плоскости. По

оси абсцисс находятся значения финансовой устойчивости, по оси ординат –

показатели ликвидности баланса. Матрица Негашева показана на рис. 3.

Рис.

3. Матрица Негашева

Финансовая устойчивость

Одна из важнейших характеристик финансового

состояния предприятия – стабильность его деятельности с позиции долгосрочной

перспективы. Она связана прежде всего с общей финансовой структурой

предприятия, степенью его зависимости от кредиторов и инвесторов.

Финансовая устойчивость - это определенное состояние счетов предприятия,

гарантирующее его постоянную платежеспособность. В результате осуществления

какой-либо хозяйственной операции финансовое состояние предприятия может

остаться неизменным, а может либо ухудшиться, либо улучшиться. Поток

хозяйственных операций, совершаемых ежедневно, является как бы «возмутителем»

определенного состояния финансовой устойчивости, причиной перехода из одного

типа устойчивости в другой. Знание предельных границ изменения источников

средств для покрытия вложенного капитала в основные фонды или производственные

запасы позволяет генерировать такие потоки хозяйственных операций, которые

ведут к улучшению финансового состояния предприятия, повышению его

устойчивости.

Задачей анализа финансовой устойчивости является оценка

величины и структуры активов и пассивов. Это необходимо, чтобы ответить на

вопросы: насколько организация независима с финансовой точки зрения, растет или снижается

уровень независимости, и отвечает ли состояние его активов и пассивов задачам

его финансово-хозяйственной деятельности.

На практике применяют разные методики анализа финансовой устойчивости.

Проанализируем финансовую устойчивость предприятия с помощью матрицы Негашева.

Финансовая

устойчивость характеризуется трехкомпонентным показателем:

S1 = {

S(δИС), S(δИСД), S(δИН) }, (2.2)

где

функция S (х) определяется следующим образом:

S (x) =

1)

δИС - излишек

(недостаток) собственных источников финансирования запасов и затрат.

δИС =

ИС – З = ( СК – ВА ) – З, (2.3)

где

СК – собственный капитал,

ВА –

внеоборотные активы,

З –

запасы и затраты.

2) δИСД

- излишек (недостаток) собственных

и долгосрочных источников финансирования запасов и затрат.

δИСД

= ИСД – З = ( ИС + ДП ) – З, (2.4)

где

З – запасы и затраты,

ДП –

долгосрочные пассивы.

3)

δИН – избыток (недостаток) нормальных источников финансирования

запасов и затрат.

δИН =

ИН – З = ( ИС + ДП + КК ) – З, (2.5)

где

где З – запасы и затраты,

ДП –

долгосрочные пассивы,

КК –

краткосрочные кредиты и займы.

Возможно

4 типа финансовой устойчивости предприятия:

1.

Абсолютная устойчивость финансового состояния (собственные оборотные средства обеспечивают запасы и

затраты):

δИС

≥ 0;

δИСД ≥

0;

δИН

≥ 0.

2.

Нормальная устойчивость финансового состояния (запасы и

затраты обеспечиваются сумой собственных оборотных средств и долгосрочными

заемными источниками):

δИС

‹ 0;

δИСД ≥

0;

δИН

≥ 0.

3.

Неустойчивое финансовое состояние (запасы и затраты

обеспечиваются за счет собственных оборотных средств, долгосрочных источников и

краткосрочных кредитов и займов, то есть за счет всех основных источников

формирования запасов и затрат):

δИС

‹ 0;

δИСД ‹

0;

δИН

≥ 0.

4.

Кризисное финансовое состояние (запасы и затраты не

обеспечиваются источниками их формирования, предприятие находится на грани

банкротства):

δИС

‹ 0;

δИСД ‹

0;

δИН

‹ 0

Ликвидность баланса

Задача анализа ликвидности баланса возникает в

условиях рынка в связи с усилением жесткости бюджетного ограничения

и необходимостью давать оценку кредитоспособности предприятия,

вступающего в различные финансовые отношения. Под

кредитоспособностью предприятия понимается его характеристика

в качестве субъекта кредитных отношений, выражающая способность

предприятия своевременно и полностью возвращать ссуды. Это понятие

может применяться при оценке предприятия как в случае банковской формы

кредита, так и при осуществлении коммерческого кредитования.

Понятие кредитоспособности естественным образом вытекает из сущности кредита,

одной из основных черт которого является возврат стоимости, предоставляемой

кредитором заемщику. В этих условиях

оценка кредитоспособности приобретает весьма важное значение

как с точки зрения интересов банка, обслуживающего предприятие,

и поставщиков, предоставляющих ему коммерческий кредит, так и для

самого предприятия, анализирующего свои возможности в связи с

заключением кредитных договоров.

В современной практике капиталистических

коммерческих банков отсутствуют детально разработанные однозначные

правила оценки кредитоспособности. Несмотря на такую методическую

расплывчатость проблемы анализа кредитоспособности, в исследованиях

авторов 20-х годов и современных отечественных и зарубежных

экономистов можно выделить некоторую устойчивую общую установку.

Она заключается в том, что главным и определяющим моментом

оценки кредитоспособности предприятий должен быть анализ

ликвидности их балансов. Конечно, большинство авторов работ по

кредитоспособности считают это явно недостаточным и включают в

методику также анализ показателей рентабельности и деловой

активности предприятия и ряда дополнительных относительных показателей. И все же

именно ликвидность баланса, тесно связанная с устойчивостью финансового

состояния, выделяется в качестве такого критерия, который

наиболее точно позволяет оценить способность предприятия

своевременно и полностью рассчитываться по всем своим обязательствам.

С усилением жесткости бюджетного ограничения в

условиях рынка понятие ликвидности баланса вновь приобретает

важное значение для оценки предприятия как заемщика и делового партнера.

Таким образом, анализ ликвидности баланса должен быть реабилитирован в качестве

существенного раздела анализа финансового состояния

предприятия, дополняющего и углубляющего анализ абсолютных

показателей финансовой устойчивости.

Обобщая

различные имеющиеся в литературе дефиниции, ликвидность баланса можно

определить как степень покрытия обязательств

предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Это определение, в отличие от

некоторых других, расширяет множество значений ликвидности, поскольку,

сравнивая два баланса, в ряде случаев

можно констатировать, что один из них более ликвиден, а другой — менее ликвиден, а не только выяснить их

ликвидность или неликвидность. От ликвидности баланса следует отличать

ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные

средства. Чем меньше время, которое

потребуется для превращения данного вида активов в деньги, тем выше его

ликвидность. Анализ ликвидности баланса заключается в сравнении средств

по активу, сгруппированных по степени их

ликвидности и расположенных в порядке убывания ликвидности, с обязательствами

по пассиву, сгруппированными по

срокам их погашения и расположенными в порядке возрастания сроков.

Ликвидность

баланса определяется трехкомпонентным показателем:

S = { S(δ1), S(δ2), S(δ3) }.

δ 1 = А1 – П1

δ

2 = А2 – П2

δ

3 = А3 – П3

А1 –

наиболее ликвидные активы предприятия (денежные средства, краткосрочные

финансовые вложения);

П1 –

наиболее срочные обязательства (кредиторская задолженность, кредиты и ссуды,

непогашенные в срок);

А2 –

быстрореализуемые активы (дебиторская задолженность за вычетом просроченной);

П2 –

краткосрочные пассивы (за минусом П1);

А3 –

медленно реализуемые активы (запасы, затраты, просроченная дебиторская

задолженность, прочие оборотные активы);

П3 –

долгосрочные пассивы.

Заштрихованные

квадраты отображают невозможные сочетания финансовой устойчивости и ликвидности

баланса.

Справа

от строк, соответствующих типам ликвидных ситуаций, показаны условия движения к

более высокой степени ликвидности.

Над

столбцами показаны условия движения к более устойчивой финансовой ситуации.

Наихудшей

позицией является позиция А, наилучшей – позиция V.

По

мнению Негашева матрица позволяет составить прогноз финансового состояния

предприятия на ближайший период времени.

Достоинства и недостатки

модели Негашева:

Одним

из главных достоинств экономико-математической модели профессора Негашева Е.

В. является ее простота, так как она

требует наименьших затрат времени и минимум отчетных документов. Чтобы провести

анализ финансовой ситуации предприятия, необходимо иметь лишь баланс

предприятия. Таким образом, чтобы изучить финансовое состояние предприятия, не

обязательно проводить глубокий финансовый анализ, который требует больших

затрат времени и труда, а также полной бухгалтерской и финансовой отчетности.

Также

матрица Негашева строится на основе двух важнейших характеристик финансового

состояния предприятия – финансовой устойчивости и ликвидности баланса. По

мнению Негашева данные показатели тесно между собой взаимосвязаны, но также они отражают разные стороны

финансового состояния предприятия. Финансовое состояние предприятия можно

изобразить на условной координатной плоскости, что является очень удобным для

аналитика, так как взглянув на матрицу и положение предприятия в ней, он уже

может сделать определенные выводы и рекомендации по улучшению финансового

состояния предприятия.

Главным и определяющим моментом оценки

кредитоспособности предприятий должен быть анализ ликвидности их

балансов. Конечно, большинство авторов работ по

кредитоспособности считают это явно недостаточным и включают в

методику также анализ показателей рентабельности и деловой

активности предприятия и ряда дополнительных относительных показателей. И все же

именно ликвидность баланса, тесно связанная с устойчивостью финансового

состояния, выделяется в качестве такого критерия, который

наиболее точно позволяет оценить способность предприятия

своевременно и полностью рассчитываться по всем своим обязательствам.

Таким образом анализ ликвидности баланса и анализ финансовой устойчивости

позволяют проанализировать предприятие без расчетов показателей рентабельности

и деловой активности предприятия.

Также важным и самым главным достоинством

является то, что матрица позволяет составить прогноз финансового состояния

предприятия на ближайший период времени. Так, справа от строк, соответствующих

типам ликвидных ситуаций, показаны условия движения к более высокой

степени ликвидности, а над столбцами –

условия движения к более устойчивой финансовой

ситуации. Таким образом, аналитик видит, что нужно сделать для улучшения

финансовой ситуации.

Несмотря на простоту и удобство методики

Негашева, у нее есть определенные недостатки. Так, метод является достаточно

приближенным. Для анализа мы используем только баланс предприятия, не учитывая

при этом другую бухгалтерскую и финансовую отчетность. Таким образом, с точки

зрения удобства это является достоинством, но сточки зрения точности – это

недостаток. Есть методы, позволяющие получить более точные результаты,

например, расчет финансовых коэффициентов.

Другой недостаток – это то, что данный метод

не очень распространен и в финансовой литературе встречается редко.

Целесообразно проводить анализ с

использованием матрицы профессора Е. В. Негашева в комплексе с другими

методиками, чтобы получить более полные и достоверные результаты.

ГЛАВА 3. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ

ООО «ОЛИМП-ГРУПП»

3.1. Оценка

финансового состояния по методике Е.В. Негашева

Проведем

оценку финансового состояния предприятия с использованием матрицы Негашева Е.

В. на примере исследуемого предприятия ООО «Олимп-Групп».

Анализ

проведен на основании бухгалтерской отчетности за 2003, 2004 и 2005 гг. и

представлен в табл. 3.1. Отчетность представлена в Прил. 1.

Таблица 3.1. Данные для

анализа финансового состояния, тыс. р.

|

Наименование показателя

|

Условное

обозначение

|

Формула расчета

|

2003г.

|

2004г.

|

2005г.

|

|

Собственные источники финансирования

|

ИС

|

ИС = СК – ВА

|

-90445

|

-93695

|

-66829

|

|

Собственные и долгосрочные заемные источники

финансирования

|

ИСД

|

ИСД =ИС + ДП

|

-80445

|

-78101

|

1045869

|

|

Нормальные источники финансирования

|

ИН

|

ИН = ИСД + КК

|

301970

|

776511

|

1319187

|

|

Величина

запасов

|

З

|

Стр. 210

|

139581

|

266175

|

232539

|

|

Излишек (+) или недостаток (-)

собственных источников формирования запасов

|

δИС

|

δИС = ИС-З

|

-230026

|

-359870

|

-299368

|

|

Излишек (+) или недостаток (-)

собственных и долгосрочных заемных источников формирования запасов

|

δИСД

|

δИСД

= ИСД -З

|

-220026

|

-344276

|

813330

|

|

Излишек (+) или недостаток (-)

общей величины основных источников формирования запасов

|

δИН

|

δИН = ИН -З

|

162389

|

510336

|

1086648

|

2003 г.

Анализ финансовой

устойчивости.

δИС = (стр. 490 – стр.190) – стр.210;

δИСД = ИС + стр. 590 – стр.210;

δИН = ИС + стр.590 + стр.610 – стр.210.

δИС =

-230026 р.

δИСД = -220026 р.

δИН = 162389 р.

Таким образом, S1 = (0,0,1).

Анализ ликвидности баланса.

δ 1 = А1 –

П1=(стр.250+стр.260)-стр.620

δ 2 = А2 –

П2=(стр.240-стр230)-(стр.690-620)

δ 3 = А3 –

П3=(стр.210+стр.230+стр.270)-стр.590

δ 1 =.7260+122029-288273=

-158984р.

δ 2 =224116-383396=

-159280 р.

δ 3 = 160754р.

Таким образом, S2 = (0,0,1).

В 2003

г. предприятие находится в квадрате F. В этом периоде для покрытия запасов

у предприятия хватает только нормальных источников финансирования, собственных

и долгосрочных источников не достаточно. Чтобы улучшить финансовую

устойчивость, необходимо увеличивать либо собственный капитал, либо

долгосрочные пассивы, либо уменьшить внеоборотные активы или запасы. Также мы

видим, что наиболее ликвидные активы и быстрореализуемые активы не покрывают

наиболее срочные и краткосрочные обязательства предприятия соответственно, что

может привести к временной неплатежеспособности. Чтобы

улучшить ликвидность баланса, нужно увеличивать наиболее ликвидные активы

предприятия, например, денежные средства или краткосрочные финансовые вложения

или уменьшить краткосрочную кредиторскую задолженность.

2004 г.

Анализ финансовой

устойчивости.

δИС = -359870

δИСД = -344276

δИН = 510336

Таким образом, S1 = (0,0,1).

Анализ ликвидности баланса.

δ 1 = 140608

δ 2 =

-529448

δ 3 = 262625

Таким образом, S2 = (1,0,1).

В 2004

г. предприятие находилось в квадрате J. В этом периоде для покрытия запасов

у предприятия хватает только нормальных источников финансирования, собственных

и долгосрочных источников не достаточно. Чтобы улучшить финансовую

устойчивость, необходимо увеличивать либо собственный капитал, либо

долгосрочные пассивы, либо уменьшить внеоборотные активы или запасы.

Ликвидность, по сравнению с 2003 г. улучшилась: медленнореализуемые активы

покрывают долгосрочные пассивы, наиболее ликвидные активы покрывают наиболее

срочные обязательства. Только быстрореализуемые активы не покрывают

краткосрочные обязательства. Чтобы улучшить ликвидность баланса, нужно

увеличивать быстрореализуемые активы предприятия и уменьшать краткосрочную

задолженность.

2005 г.

Анализ финансовой

устойчивости.

δИС = -299368

δИСД = 813330

δИН = 1086648

Таким образом, S1 = (0,1,1)

Анализ ликвидности баланса.

δ 1 = 620862

δ 2 = 160906

δ 3 =-880159

Таким образом, S2 = (1,1,0)

В

2005 г. предприятие находилось в квадрате О. В этом периоде для покрытия

запасов, у предприятия хватает нормальных и долгосрочных источников

финансирования, собственных источников не достаточно. Чтобы улучшить финансовую

устойчивость, необходимо увеличивать либо собственный капитал, либо уменьшить

внеоборотные активы или запасы.

Ликвидность

баланса улучшилась, теперь предприятие может покрыть наиболее срочные и

краткосрочные обязательства за счет наиболее ликвидных и быстрореализуемых

активов. Однако у предприятия не хватает средств для финансирования

долгосрочных обязательств.

Так

как методика Е.В. Негашева дает приблизительные результаты, целесообразно

проанализировать финансовое состояние по методике В.В. Ковалева.

3.2.Определение финансового состояния по методике В.В. Ковалева

Анализ ликвидности

предприятия

Ликвидность баланса

определяется как степень покрытия обязательств организации ее активами, срок

превращения которых в деньги соответствует сроку погашения обязательств. От

ликвидности баланса следует отличать ликвидность активов, которая определяется

как величина, обратная времени, необходимому для превращения их в денежные

средства. Чем меньше время, которое потребуется, чтобы данный вид активов

превратился в деньги, тем выше их ликвидность.

Анализ ликвидности

заключается в сравнении средств по активу, сгруппированных по степени их

ликвидности и расположенных в порядке убывания ликвидности, с обязательствами

по пассиву, сгруппированными по срокам их погашения и расположенных в порядке

возрастания сроков.

В зависимости от степени

ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие

группы.

А1 - Наиболее ликвидные активы – к ним относятся все статьи денежных средств предприятия

и краткосрочные финансовые вложения (ценные бумаги). Данная группа

рассчитывается следующим образом:

А1=стр.250

+ стр.260

А2 - Быстро реализуемые активы – дебиторская задолженность, платежи по которой

ожидаются в течение 12 месяцев после отчетной даты, прочие оборотные активы,

готовая продукция. (стр.240)

А3

- Медленно реализуемые активы – статьи

раздела II актива баланса, включающие запасы, НДС, дебиторскую задолженность

(платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты)

и прочие оборотные активы.

А3=стр.210+стр.220+стр.230+стр.270

А4

- Трудно реализуемые активы – статьи раздела I актива баланса – внеоборотные активы

(стр.190)

Приведем активы по

степени ликвидности в табл. 3.2.

Таблица 3.2. Состав актива баланса по степени ликвидности,

тыс. р.

|

Показатели

|

Условное

обозначение

|

2003г.

|

2004г.

|

2005г.

|

|

Наиболее

ликвидные активы

Стр.250+стр.260

|

А1

|

129289

|

313304

|

895860

|

|

Быстрореализуемые

активы

Стр.240

|

А2

|

255289

|

338402

|

468926

|

|

Медленно

реализуемые активы

Стр.210+стр.220+стр.230+стр.270

|

А3

|

206646

|

298695

|

264101

|

|

Труднореализуемые

активы

Стр.190

|

А4

|

298173

|

372113

|

403629

|

Из таблицы видно, что за 2004-2005

гг. больше всего увеличились, наиболее ликвидные активы почти в 3 раза.

Медленно реализуемые активы наоборот уменьшились, но их уменьшение не

значительно, оно составило только 11,5%.

Пассивы баланса группируются по степени срочности их оплаты.

П1

- Наиболее срочные обязательства – к ним относится кредиторская задолженность. (стр.620);

П2

- Краткосрочные пассивы – это краткосрочные заемные средства, и прочие

краткосрочные пассивы. (стр.610+стр.660);

П3

- Долгосрочные пассивы – это статьи баланса, относящиеся к IV и V разделам, т. е. долгосрочные кредиты

и заемные средства, а также доходы будущих периодов, фонды потребления, резервы

предстоящих расходов и платежей.(стр.590+стр.630+стр.640+стр.650+стр.660);

П4

- Постоянные пассивы или устойчивые – это статьи III раздела баланса. (стр.490).

Приведем пассивы баланса по

степени погашения обязательств в табл. 3.3.

Таблица 3.3. Состав пассива баланса по степени погашения

обязательств, тыс. р.

|

Показатели

|

Условное

обозначение

|

2003г.

|

2004г.

|

2005г.

|

|

Наиболее

срочные обязательства

Стр.620

|

П1

|

288273

|

172696

|

274998

|

|

|

Краткосрочные

пассивы

Стр.610+стр.670

|

П2

|

382415

|

854612

|

273318

|

|

|

Долгосрочные

пассивы

Стр.590+стр.630+стр.640+стр.650+стр.660

|

П3

|

10981

|

16788

|

1147397

|

|

|

Постоянные

пассивы, устойчивые

Стр.490

|

П4

|

207728

|

278418

|

336800

|

|

|

|

|

|

|

|

|

|

|

|

Долгосрочные

обязательства за период 2004-2005 гг. увеличились на 1130609 р. Это произошло вследствие

того, что в 2005 г. предприятие взяло кредит на расширение бизнеса. Также

предприятие рассчиталось по краткосрочным кредитам и займам что повлекло за

собой снижение величины краткосрочных пассивов.

Сопоставление ликвидных

средств и обязательств позволяет вычислить следующие показатели:

Коэффициент текущей ликвидности (общий

коэффициент покрытия) – показывает достаточность оборотных средств у

предприятия, которые могут быть использованы им для погашения своих

краткосрочных обязательств, характеризует платежеспособность предприятия за

период, равный средней продолжительности оборота оборотных средств.

Критическое

значение - 2.

Коэффициент срочной ликвидности

(коэффициент промежуточного покрытия) характеризует прогнозируемые платежные

возможности предприятия при условии своевременного проведения расчетов с

дебиторами. Оптимальное значение коэффициента 1 и выше. Низкие значения указывают

на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность

обращения наиболее ликвидной части оборотных средств в денежную форму для

расчетов со своими поставщиками.

Критическое

значение – 0,8.

Коэффициент абсолютной ликвидности показывает,

какая часть текущей задолженности может быть погашена в ближайшее к моменту

составления баланса время. Рассчитывается, как отношение наиболее ликвидных

активов (денежных средств и краткосрочных ценных бумаг) к текущим пассивам:

Критическое

значение – 0,2.

Задача анализа

ликвидности баланса возникает в связи с необходимостью давать оценку

кредитоспособности организации, т. е. его способности своевременно и полностью

рассчитываться по всем своим обязательствам.

Анализ коэффициентов ликвидности приведен в табл. 3.4.

Таблица 3.4. Показатели ликвидности ООО «Олимп-Групп»

|

Наименование

показателя

|

Формула расчета

|

2003г.

|

2004г.

|

2005г.

|

Крит.

значение

|

|

Коэффициент текущей ликвидности

(коэффициент общего

(полного) покрытия)

|

К1=(А1+А2+А3)/

(П1+П2)

|

0,88

|

0,93

|

2,97

|

К1 <

2,0

|

|

Коэффициент срочной ликвидности

(коэффициент

промежуточного покрытия)

|

К2=(А1+А2)/

(П1+П2)

|

0,57

|

0,63

|

2,49

|

К2 <

0,8

|

|

Коэффициент абсолютной ликвидности

|

К3=А1/(П1+П2)

|

0,19

|

0,3

|

1,63

|

К3 <

0,2

|

С

каждым годом коэффициенты текущей, срочной

и абсолютной ликвидности приближались к нормам, но предприятие не могло

сразу рассчитаться по своим обязательствам. В 2005 году произошел резкий подъем

данных показателей. Это можно объяснить тем, что предприятие рассчиталось по

краткосрочным кредитам и займам, а значит, стало более ликвидным.

Анализ финансовой устойчивости предприятия

В

рыночных условиях, когда хозяйственная деятельность предприятия и его развитие

осуществляется за счёт самофинансирования, а при недостаточности собственных

финансовых ресурсов - за счёт заёмных средств, важной аналитической характеристикой

является финансовая устойчивость предприятия.

Финансовая

устойчивость - это определённое состояние счетов предприятия, гарантирующее его

постоянную платежеспособность. В результате осуществления какой-либо

хозяйственной операции финансовое состояние предприятия может остаться

неизменным, либо улучшиться, либо ухудшиться. Поток хозяйственных операций,

совершаемых ежедневно, является как бы «возмутителем» определённого состояния

финансовой устойчивости, причиной перехода из одного типа устойчивости в

другой. Знание предельных границ изменения источников средств для покрытия вложения капитала в основные фонды или

производственные запасы позволяет генерировать

такие потоки хозяйственных операций, которые ведут к улучшению финансового

состояния предприятия, к повышению его устойчивости.

Задачей

анализа финансовой устойчивости является оценка величины и структуры активов и

пассивов. Это необходимо, чтобы ответить на вопросы: насколько

организация независима с финансовой точки зрения, растет

или снижается уровень этой независимости

и отвечает ли состояние его активов и пассивов задачам

её финансово-хозяйственной деятельности.

На

практике применяют разные методики анализа финансовой устойчивости.

Проанализируем финансовую устойчивость предприятия с помощью абсолютных показателей.

Для характеристики источников формирования запасов определяют три основных

показателя.

Наличие собственных

оборотных средств (СОС), как разница между капиталом и резервами (стр. 490) и внеоборотными активами (стр. 190). Этот показатель характеризует

чистый оборотный капитал. Его увеличение по сравнению с предыдущим периодом

свидетельствует о дальнейшем развитии деятельности предприятия.

Наличие собственных и

долгосрочных заемных источников формирования запасов и затрат (СД),

определяемое путем увеличения предыдущего показателя на сумму долгосрочных

пассивов (ДП – стр. 590).

Общая величина основных

источников формирования запасов и затрат (ОИ), определяемая путем увеличения

предыдущего показателя на сумму краткосрочных заемных средств (КЗС – стр. 610).

Расчет представленных

показателей и коэффициентов финансовой устойчивости представлен в табл. 3.5.

Таблица 3.5. Расчет

показателей для анализа коэффициентов финансовой устойчивости

|

Наименование

показателя

|

Условное

обозначение

|

Формула расчета

|

2003г.

|

2004г.

|

2005г.

|

|

Собственные оборотные средства, тыс. р.

|

СОС

|

СОС

= СИ – ВА

|

-90445

|

-93695

|

-66829

|

|

Собственные и долгосрочные заемные источники

финансирования, тыс. р.

|

СД

|

СД = СОС +

ДП

|

-80445

|

-78101

|

1045869

|

|

Основные источники финансирования, тыс. р.

|

ОИ

|

ОИ = СД + КЗС

|

301970

|

776511

|

1319187

|

|

Величина

запасов, тыс. р.

|

З

|

Стр. 210

|

139581

|

266175

|

232539

|

|

Излишек (+) или недостаток (-)