ГЛАВА 4.

РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ОРГАНИЗАЦИИ ПРОЦЕССА КРЕДИТОВАНИЯ ПРЕДПРИЯТИЙ

МАЛОГО И СРЕДНЕГО БИЗНЕСА (НА ПРИМЕРЕ УДМУРТСКОГО ГОСУДАРСТВЕННОГО ФОНДА

ПОДДЕРЖКИ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА)

4.1.

Предложения по совершенствованию методики отбора инвестиционных

проектов

Детальный анализ методики отбора инвестиционных проектов, применяемой

Фондом выявил ряд недостатков, которые не позволяют экспертам Фонда в полной

мере оценить привлекательность данных проектов.

Исходя из этого, предлагается внести следующие изменения в методику отбора

инвестиционных проектов:

1. При оценке кредитоспособности заемщиков, в дополнение к анализу

финансовых коэффициентов, проводить:

оценку и анализ имущественного

положения предприятия;

сравнение динамики активов и

финансовых результатов;

анализ финансовой устойчивости и

ликвидности по абсолютным показателям;

оценку динамики изменения

финансовых показателей.

2. На базе имеющейся информации провести

дополнительно анализ ликвидности баланса предприятия-заемщика путем

сопоставления групп по активу и пассиву баланса.

3. При оценке инвестиционных проектов, дополнение к анализу финансового

плана, проводить:

определение финансового риска,

связанного с проектом;

определение предпринимательского

риска, связанного с проектом;

определение совокупного риска

связанного с проектом.

4. Разработать предложения по единому подходу к оценке

кредитоспособности индивидуальных предпринимателей.

Также предлагается проводить оценку

финансовое состояние заемщика к моменту погашения кредита, в целях определения

вероятности возникновения признаков несостоятельности потенциального заемщика.

Далее раскроем подробнее предлагаемые изменения.

Оценка кредитоспособности заемщиков. На

первом этапе предлагается проводить оценку и анализ имущественного положения

предприятия по следующим направлениям:

построение аналитического баланса;

вертикальный анализ баланса;

горизонтальный анализ баланса;

анализ качественных сдвигов в

имущественном положении предприятия.

Цель данного структурного анализа – изучение

структуры и динамики средств предприятия и источников их формирования для

ознакомления с общей картиной финансового состояния. Структурный анализ носит

предварительный характер, поскольку в

результате его еще нельзя дать окончательной оценки финансового состояния.

Структурному анализу предшествует общая оценка

динамики активов предприятия, получаемая путем сопоставления темпов прироста

финансовых активов с темпами прироста финансовых результатов (например, выручки

или прибыли от реализации товаров, продукции, работ, услуг).

На втором этапе предлагается проводить анализ

финансовой устойчивости и ликвидности предприятия по абсолютным и относительным

показателям. Наиболее полно обобщающим показателем финансовой устойчивости

является излишек или недостаток источников средств для формирования запасов,

получаемый в виде разницы величины источников средств и величины запасов. При

этом имеется в виду обеспеченность определенными видами источников средств

(собственными, кредитными и другими заемными средствами), поскольку

достаточность суммы всех возможных видов источников (включая кредиторскую

задолженность и прочие краткосрочные пассивы) гарантированна тождественностью

итогов актива и пассива баланса.

Для характеристики

источников формирования запасов используется несколько показателей, отражающих

различную степень охвата источников финансирования запасов:

наличие собственных оборотных средств;

наличие долгосрочных источников финансирования

запасов;

общая величина основных источников финансирования

запасов.

Наряду с абсолютными показателями финансовую

устойчивость предприятия характеризуют

также финансовые коэффициенты табл. 4.1 и табл. 4.2 [35, с.11].

Таблица 4.1. Коэффициенты финансовой

устойчивости

|

Наименование

показателя

|

Формула расчета

|

Информационное обеспечение

|

|

Отчетная форма

|

Номера строк (с.),

Граф (гр.)

|

|

1. Коэффициент

автономии

|

собственный капитал

нетто валюта баланса

|

1

|

с.490 - с.252 - с.244

с.300 - с.252 - с.244

|

|

2. Коэффициент

финансовой зависимости

|

нетто валюта баланса

собственный капитал

|

1

|

с.300 - с.252 - с.244

с.490 - с.252 - с.244

|

|

3. Коэффициент

маневренности собственного капитала

|

собственные

оборотные средства

собственный капитал

|

1

|

с.290 - с.252 - с.244 -

- с.230 - с.690 .

с.490 - с.252 -с.244

|

|

5. Коэффициент

структуры долгосрочных вложений

|

долгосрочные пассивы

внеоборотные активы

|

1

|

с.590 .

с.190 + с.230

|

|

6. Коэффициент

долгосрочного привлечения заемных средств

|

долгосрочные пассивы

долгосрочные пассивы

+ собственный капитал

|

1

|

с.590 .

с.490 - с.252 - с.244 + с.590

|

|

8.

Коэффициент соотношения заемных и собственных

средств

|

заемный капитал

собственный капитал

|

1

|

с.590 + с.690 .

с.490 - с.252 - с.244

|

Таблица 4.2. Характеристика коэффициентов

финансовой устойчивости

|

Коэффициент

|

Характеристика

коэффициента

|

|

1. Коэффициент автономии

|

Характеризует долю владельцев

предприятия в общей сумме средств, авансированных в его деятельность. Чем он

выше, тем более финансово устойчиво и независимо от внешних кредиторов

предприятия.

|

|

2. Коэффициент финансовой зависимости

|

Является обратным коэффициенту

автономии. Рост этого показателя в динамике означает увеличение доли заемных

средств в финансировании предприятия.

|

|

3. Коэффициент маневренности собственного

капитала

|

Показывает, какая часть собственного

капитала используется для финансирования текущей деятельности, т.е. вложена в

оборотные средства, а какая часть капитализирована.

|

|

5. Коэффициент структуры долгосрочных

вложений

|

Коэффициент показывает, какая часть

основных средств и прочих внеоборотных активов профинансирована внешними

инвесторами.

|

|

6. Коэффициент долгосрочного привлечения

заемных средств

|

Характеризует структуру капитала. Рост

этого показателя в динамике - в определенном смысле - негативная тенденция,

означающая, что предприятия все сильнее и сильнее зависит от внешних инвесторов.

|

|

8. Коэффициент соотношения заемных и собственных средств

|

Не должен превышать единицу, т.к. может

привести предприятие к банкротству из-за дефицита собственных средств

|

При анализе ликвидности предприятия, в дополнение к

аналитическим показателям, которые используются экспертами Фонда, целесообразно

проводить анализ абсолютных показателей, который заключается в сравнении средств по активам,

сгруппированных по степени их ликвидности и расположенных в порядке убывания

ликвидности, с обязательствами по пассивам, сгруппированными по срокам их

погашения и расположенными в порядке возрастания сроков. Приводимые в табл. 4.3

группировки осуществляются по отношению к балансу. [36, с. 142]

Таблица 4.3. Группировка статей

актива баланса

|

Наименование

группы

|

Формула расчета

|

Информационное обеспечение

|

|

Отчетная форма

|

Номера строк (с.),

граф (гр.)

|

|

А1 – наиболее ликвидные активы

|

денежные средства (ДС) +

краткосрочные финансовые вложения (КФВ)

|

1

|

с.250 + с.260

|

|

А2 – быстро реализуемые активы

|

дебиторская задолженность (ДЗ)

до 12 месяцев

|

1

|

с.240

|

|

А3 – медленно реализуемые

активы

|

ДЗ свыше 12 месяцев +

запасы - задолженность по взносам в уставной капитал (ЗУК) - расходы будущих

периодов (РБП) + долгосрочные финансовые вложения (ДФВ)+ прочие активы

|

1

|

с.230 + с.210 -

-с.244 - с.217+ + с.140 +

+с.270+ с.220

|

|

А4 – труднореализуемые активы

|

внеоборотные активы - ДФВ

|

1

|

с.190 - с.140

|

Пассивы баланса группируются по степени срочности их

оплаты как представлено в табл. 4.4.

Таблица 4.4. Группировка статей пассива баланса

|

Наименование

группы

|

Формула расчета

|

Информационное обеспечение

|

|

Отчетная форма

|

Номера строк (с.),

Граф (г.)

|

|

П1 – срочные обязательства

|

Кредиторская задолженность

|

1

|

с.620

|

|

П2 – краткосрочные пассивы

|

краткосрочные

обязательства (КО) + прочие краткосрочные пассивы

|

1

|

с.610 + с.670

|

|

П3 – долгосрочные пассивы

|

долгосрочные пассивы

|

1

|

с.590

|

|

П4 – постоянные пассивы

|

постоянные пассивы и

резервы + сумма с.630-660 - ЗУК- РБП -

- убытки

|

1

|

с.490 + с.630 +

+ с.640 + с650 +

+ с.660 - с.244 -

- с.217

|

Для определения ликвидности баланса следует

сопоставить итоги приведенных групп по активам и пассивам.

На третьем этапе, при анализе рентабельности капитала предприятия в

дополнение к используемым в методике Фонда коэффициентам рентабельности

определять экономическую рентабельность активов и оценивать, какие факторы на

нее влияют в большей степени (коммерческая маржа или коэффициент

трансформации), воспользовавшись для этого формулой Дюпона. Эта формула дает

возможность определить, за счет чего произошло изменение рентабельности

активов, отражая зависимость не только от рентабельности реализации, но и от

оборачиваемости активов.

Используемые в методике Фонда показатели деловой активности предприятия-заемщика

дают достаточно развернутое представление по данному направлению анализа,

поэтому считаю нецелесообразным вносить какие-либо изменения в данный раздел с

точки зрения количественной и качественной структуры показателей.

При анализе финансовых коэффициентов предлагается изучать их динамику

за отчетный период, а не ограничиваться сравнением с базисным значением, что

позволит не только определить фактическое финансово-экономическое состояние

предприятия, но и позволит в динамике проследить за тенденциями его изменения.

Оценка

инвестиционных проектов. Следует отметить, что при оценке инвестиционных

проектов не всегда можно пользоваться таким критерием отбора, как расчет

интегральных показателей эффективности инвестиционных проектов, также необходим

анализ рисков, генерируемых предприятием в ходе реализации проекта, которые

могут быть самой различной природы. Анализ рисков позволяет выявить на ранней

стадии кредитного процесса проблемные и наиболее рискованные проекты и оценить

чувствительность к влиянию различных негативных факторов. Поэтому, на данном

этапе отбора проектов предлагается внести в применяемую Фондом методику отбора

следующие дополнения.

На

перовом этапе предлагается определять финансовый риск, генерируемый проектом.

На

финансовый риск, связанный с инвестиционным проектом указывает уровень эффекта

финансового рычага. Напомним, что эффект финансового рычага – это приращение к

рентабельности собственных средств, получаемое благодаря использованию кредита,

несмотря на платность последнего. Эффект финансового рычага определяется по

следующей формуле [16, с. 327]:

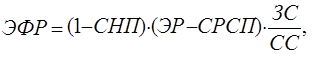

(4.1)

(4.1)

где ЭФР – эффект финансового рычага;

СНП

– ставка налога на прибыль (определяется как отношение суммы всех фактических

издержек по кредитам за анализируемый период к сумме заемных средств);

ЭР – экономическая рентабельность

активов;

СРСП – средняя расчетная ставка

процента;

ЗС – заемные средства;

СС – собственные средства.

При

определении эффекта финансового рычага следует помнить: если новое заимствование приносит предприятию

увеличение уровня эффекта финансового рычага, то такое заимствование выгодно.

Но при этом необходимо внимательным образом следить за состоянием

дифференциала. Дифференциал эта разница экономической рентабельности активов и

средней расчетной процентной ставки. Риск кредитора выражен величиной

дифференциала: чем больше дифференциал, тем меньше риск; чем меньше

дифференциал, тем больше риск. Для более наглядного определения финансового

риска необходимо рассчитать силу воздействия финансового рычага [16, с. 330]:

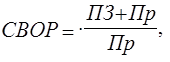

(4.2)

(4.2)

где СВФР – сила воздействия финансового рычага.

При

этом следует помнить, что чем больше сила воздействия финансового рычага, тем

больше финансовый риск, связанный с проектом, а также, чем больше проценты и

чем меньше прибыль, тем больше сила финансового рычага и тем выше финансовый

риск.

На втором этапе

предлагается определять предпринимательский риск, генерируемый проектом. На

степень предпринимательского риска, связанного с проектом указывает сила

воздействия операционного рычага. Сила воздействия операционного рычага

находится по следующей формуле [16, с. 345]:

(4.3)

(4.3)

где СВОР – сила воздействия операционного рычага;

ПЗ – постоянные затраты;

Пр – прибыль.

При этом, чем больше

сила воздействия операционного рычага, тем больше предпринимательский риск.

Сумма постоянных затрат и прибыли дают валовую маржу. По своей экономической

сути действие операционного рычага проявляется в том, что любое изменение выручки

от реализации всегда порождает более сильное изменение прибыли. Сила воздействия

операционного рычага зависит от относительной величины постоянных издержек.

Операционный

анализ часто называют анализом безубыточности, поскольку он позволяет вычислить

такую сумму или количество продаж, при которой приход равен расходу. Продажи

ниже точки безубыточности влекут за собой убытки; продажи выше точки

безубыточности приносят прибыль. Поэтому точку безубыточности экономисты

называют порогом рентабельности, который определяется следующим образом [16, с.

350]:

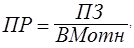

(4.4)

(4.4)

где

ПР – порог рентабельности;

ПЗ – постоянные затраты;

ВМотн – валовая маржа в относительном

выражении к выручке.

Превышение

фактической выручки от реализации над порогом рентабельности составляет запас

финансовой прочности предприятия. Если выручка от реализации опускается ниже

порога рентабельности, то финансовое состояние предприятия ухудшается,

образуется дефицит ликвидных средств. Процентное выражение запаса финансовой

прочности используется для оценки степени риска инвестиционного проекта. Чем

ниже этот процент, тем выше риск. Запас финансовой прочности предприятия

находится по следующей формуле:

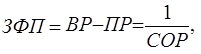

(4.5)

(4.5)

где ЗФП – запас финансовой прочности;

ВР – выручка от реализации;

ПР – порог рентабельности;

СОР – сила операционного рычага.

На

третьем этапе предлагается определять совокупный риск, генерируемый проектом.

Сочетание мощного операционного рычага с мощным финансовым рычагом может

оказаться губительным для предприятия, т. к. предпринимательский и финансовый

риски взаимно умножаются, мультиплицируя неблагоприятные эффекты.

Взаимодействие операционного и финансового рычагов усугубляет негативное

воздействие сокращающейся выручки от реализации на величину нетто-результата

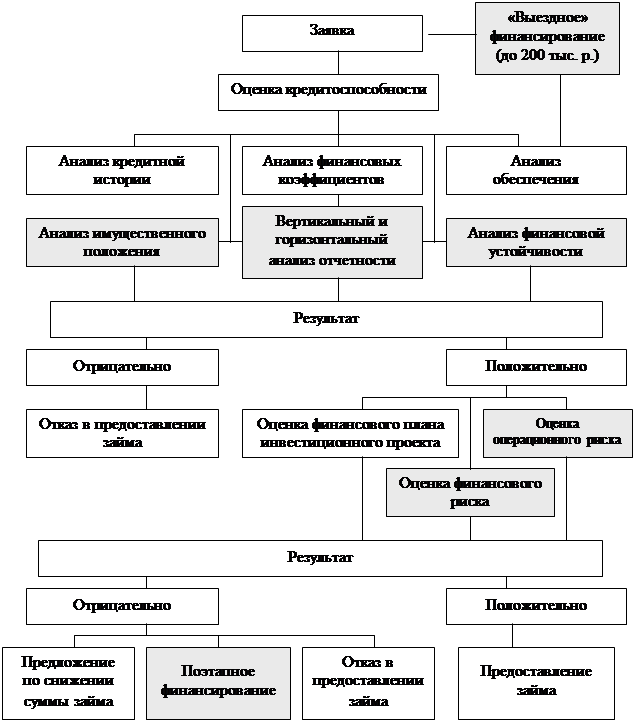

эксплуатации инвестиций и чистой прибыли. Схематическое изображение предлагаемой

методики представлена на рис. 4.1.

Рис. 4.1. Схема

методики отбора проектов по предлагаемой методике

Разработать предложения по единому подходу к

оценке кредитоспособности индивидуальных предпринимателей. В УГФПМП при оценке проектов индивидуальных

предпринимателей нет единого подхода к проведению финансового анализа и как

следствие определении кредитоспособности. В связи с чем предлагаю принять во

внимание опыт ОАО «Мобилбанк» [8] по анализу финансового анализа

предпринимателей по следующей методике.

Порядок определения значения

финансового положения индивидуального

предпринимателя осуществляется в ходе анализа показателей, приведенных в

табл. 4.5.

Таблица

4.5. Определение финансового положения индивидуального

предпринимателя

|

Наименование

Показателей

|

Значения показателей

|

|

Динамика объема выручки отчетного периода

(при

отсутствии выручки в преды-дущем периоде выручка в теку-щем периоде

срав-нивается со сред-немесячной вы-ручкой 4 послед-них периодов)

|

Допускается

сниже-ние объема выручки, но не более чем в 4 раза по сравнению с объемом

выручки предыдущего отчет-ного периода, если падение выручки не характерно

для 3 последних отчетных периодов, которое в совокупности соста-вило 75%

(снижение не связано с сезон-ностью).

|

Выручка

уменьши-лась более чем в 4 раза или такое снижение присуще более 3 отчетным

периодам, которое в совокупности соста-вило 75% (снижение не связано с

сезонностью).

|

Более

значительное снижение объема выручки.

Отсутствие

выручки в отчетном периоде.

|

|

Оценка величины доходы с учетом

расходов

|

Ежемесячный доход,

получаемый ИП и уменьшенный на сумму ежемесячных платежей банку в части

процентов является:

|

|

положительной

величиной

|

отрицательной

величиной

|

|

|

Изменение выручки после гашения

кредитов и процентов в следующем

квартале

|

Если сумма

следующих составляющих:

выручки за предыдущий квартал по первичным документам или

декларации;

сумму предполагаемого к

получению кредита (если кредит предполагается использовать на пополнение

оборотных средств);

сумму условного дохода (сумма

кредита * коэффициент доходности

/ количество полн. месяцев *

3);

за вычетом

всех платежей банку в следующем квартале (все кредиты и проценты по ним,

подлежащие погашению) составляет величину:

|

|

превышающую

50% выручки за преды-дущий квартал

|

меньшую,

чем 50% выручки за предыду-щий квартал.

|

Отрицательную

|

|

Значение финансового положения

|

Хорошее

|

Среднее

|

Плохое

|

Ежемесячный

доход индивидуального предпринимателя определяется, как сумма всех видов среднемесячных

доходов, перечисленных в прил. 9, с учетом производимых затрат и подтвержденных

документами, которые свидетельствуют, что заемщик получил и/или будет получать

доход в течение следующего квартала.

4.2.

Пример отбора инвестиционных проектов по предлагаемой методике

Оценка

кредитоспособности заемщиков. Оценка динамики активов и финансовых

результатов деятельности предприятий-заемщиков представлена в табл. 4.6 и табл.

4.7.

Таблица 4.6.

Сравнение динамики активов и финансовых результатов ООО «Арс»

|

Показатели

|

Отчетный

период,

тыс. р.

|

Базисный

период, тыс. р.

|

Темп прироста

показателя, %

|

Средняя за период величина активов

Выручка от реализации за период

Прибыль от реализации за период

|

11387

1768

116

|

3096

1623

27

|

+ 267

+ 8,93

+ 329

|

Таблица 4.7.

Сравнение динамики активов и финансовых результатов ООО «Перспектива»

|

Показатели

|

Отчетный

период,

тыс. р.

|

Базисный

период, тыс. р.

|

Темп прироста

показателя, %

|

|

Средняя за период величина активов

Выручка от реализации за период

Прибыль от реализации за период

|

1060

2248

223

|

845

2404

301

|

+ 25,44

- 6,5

- 25,9

|

Структурный

анализ баланса ООО «Арс» и ООО «Перспектива» представлены в табл. 4.8 и 4.9

соответственно.

Таблица 4.8. Структурное

представление баланса ООО «Арс»

|

Статья

|

Абсолютные

величины, тыс. р.

|

Удельный вес,

%

|

Изменения

|

|

на

начало периода

|

на

конец

периода

|

на

начало периода

|

на

конец

периода

|

в абсл величинах,

тыс. р.

|

в уд весах, %

|

|

АКТИВ

|

|

1. Внеоборотные активы

|

2267

|

7556

|

73,22

|

66,36

|

5289

|

6,86

|

|

2. Запасы

|

386

|

1770

|

12,47

|

15,54

|

1384

|

3,07

|

|

3. Денежные средства и

расчеты

- всего

в т.ч.:

3.1. Денежные средства и

долгосрочные финан-

совые

вложения

|

443

107

|

2061

326

|

14,31

3,46

|

18,10

2,86

|

1618

219

|

3,79

-0,6

|

|

3.2. Дебиторская задол-

женность и прочие

активы

|

336

|

1735

|

10,85

|

15,24

|

1399

|

4,39

|

|

4. Убытки

|

0

|

0

|

0

|

0

|

0

|

0

|

|

Всего активов

|

3096

|

11387

|

100

|

100

|

8291

|

0

|

|

ПАССИВ

|

|

1. Собственный капитал

|

943

|

7033

|

30,46

|

61,76

|

6090

|

31,3

|

|

2. Кредиты и займы-всего,

в т.ч.:

2.1. Краткосрочные

|

19

19

|

19

19

|

0,61

0,89

|

0,17

0,44

|

0

0

|

-0,44

-0,45

|

|

2.2. Долгосрочные

|

0

|

0

|

0

|

0

|

0

|

0

|

|

3. Расчеты и прочие

пассивы

|

2134

|

4335

|

68,93

|

38,07

|

2201

|

-30,86

|

|

Всего пассивов

|

3096

|

11387

|

100

|

100

|

8291

|

0

|

Таблица 4.9. Структурное представление баланса и ООО

«Перспектива»

|

Статья

|

Абсолютные

величины, тыс. р.

|

Удельный вес,

%

|

Изменения

|

|

на

начало периода

|

на

конец

периода

|

на

начало периода

|

на

конец

периода

|

в абсл величинах,

тыс. р.

|

в уд весах, %

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

АКТИВ

|

|

1. Внеоборотные активы

|

25

|

119

|

2,96

|

11,23

|

94

|

8,27

|

|

2. Запасы

|

416

|

622

|

49,23

|

58,68

|

206

|

9,45

|

|

3. Денежные средства и

расчеты

- всего

в т.ч.:

3.1. Денежные средства и

долгосрочные финан-

совые

вложения

|

404

62

|

319

20

|

47,81

7,34

|

30,10

1,89

|

-85

-42

|

-17,71

-5,45

|

|

|

|

|

|

Окончание табл. 4.9.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

3.2. Дебиторская задол-

женность и прочие

активы

|

342

|

299

|

40,47

|

28,21

|

-43

|

-12,26

|

|

4. Убытки

|

0

|

0

|

0

|

0

|

0

|

0

|

|

Всего активов

|

845

|

1060

|

100

|

100

|

215

|

0

|

|

ПАССИВ

|

|

1. Собственный капитал

|

616

|

745

|

72,90

|

70,28

|

129

|

-2,62

|

|

2. Кредиты и займы-всего,

в т.ч.:

2.1. Краткосрочные

|

0

0

|

0

0

|

0

0

|

0

0

|

0

0

|

0

0

|

|

2.2. Долгосрочные

|

0

|

0

|

0

|

0

|

0

|

0

|

|

3. Расчеты и прочие

пассивы

|

229

|

315

|

27,10

|

29,72

|

86

|

2,62

|

|

Всего пассивов

|

845

|

1060

|

100

|

100

|

215

|

0

|

Анализ

финансовой устойчивости ООО «Арс» и ООО «Перспектива» представлены в табл. 4.10

и 4.11 соответственно.

Таблица 4.10. Анализ финансовой

устойчивости ООО «Арс», тыс. р.

|

Показатели

|

На начало

периода

|

На конец

периода

|

Измене-ние

(+/-)

|

|

1.Реальный

собственный капитал (с.490 + с.640 + с.650 -

- с.252 - с.244 - с.450 (строки баланса))

|

943

|

7033

|

6090

|

|

2.Внеоборотные

активы и долгосрочная дебиторская задолженность (с.190 + с.230 актива

баланса)

|

2267

|

7556

|

5289

|

|

3.Наличие

собственных источников финансирования запасов (п.1 - п.2)

|

-1324

|

-523

|

801

|

|

4.Долгосрочные

пассивы (с.590 + с.450 пассива баланса)

|

0

|

0

|

0

|

|

5.Наличие

долгосрочных источников финансирования запасов (п.3 + п.4)

|

-1324

|

-523

|

801

|

|

6.Краткосрочные

кредиты и займы (с.610 пассива баланса)

|

19

|

19

|

0

|

|

7.Общая

величина основных источников финансирования запасов (п.5 + п.6)

|

-1305

|

-504

|

801

|

|

8.Ощая

величена запасов (с.210 + с.220 актива баланса)

|

386

|

1770

|

1384

|

|

9.Излишек

(+) или недостаток (-) собственных оборотных средств (п.3 - п.8)

|

-1710

|

-2293

|

-583

|

|

10.Излишек

(+) или недостаток (-) долгосрочных источников формирования запасов (п.5 -

п.8)

|

-1710

|

-2293

|

-583

|

|

11.Излишек

(+) или недостаток (-) общей величины основных источников формирования

запасов (п.7 - п.8)

|

-1691

|

-2274

|

-583

|

Таблица 4.11. Анализ финансовой

устойчивости ООО «Перспектива», тыс. р.

|

Показатели

|

На начало

периода

|

На конец

периода

|

Измене-ние

(+/-)

|

|

1.Реальный

собственный капитал (с.490 + с.640 + с.650 -

- с.252 - с.244 - с.450 (строки баланса))

|

616

|

745

|

129

|

|

2.Внеоборотные

активы и долгосрочная дебиторская задолженность (с.190 + с.230 актива

баланса)

|

25

|

119

|

94

|

|

3.Наличие

собственных источников финансирования запасов (п.1 - п.2)

|

591

|

626

|

35

|

|

4.Долгосрочные

пассивы (с.590 + с.450 пассива баланса)

|

0

|

0

|

0

|

|

5.Наличие

долгосрочных источников финансирования запасов (п.3 + п.4)

|

591

|

626

|

35

|

|

6.Краткосрочные

кредиты и займы (с.610 пассива баланса)

|

0

|

0

|

0

|

|

7.Общая

величина основных источников финансирования запасов (п.5 + п.6)

|

591

|

626

|

35

|

|

8.Ощая

величена запасов (с.210 + с.220 актива баланса)

|

416

|

622

|

206

|

|

9.Излишек

(+) или недостаток (-) собственных оборотных средств (п.3 - п.8)

|

175

|

4

|

-171

|

|

10.Излишек

(+) или недостаток (-) долгосрочных источников формирования запасов (п.5 -

п.8)

|

175

|

4

|

-171

|

|

11.Излишек

(+) или недостаток (-) общей величины основных источников формирования

запасов (п.7 - п.8)

|

175

|

4

|

-171

|

Расчет

финансовой устойчивости предприятий-заемщиков с помощью финансовых

коэффициентов представлен в табл. 4.12.

Таблица 4.12. Расчет коэффициентов

финансовой устойчивости

|

Наименование

показателя

|

ООО «Арс»

|

ООО «Перспектива»

|

|

на начало года

|

на конец года

|

на начало года

|

на конец года

|

|

1. Коэффициент

автономии

|

0,305

|

0,618

|

0,729

|

0,703

|

|

2. Коэффициент

финансовой зависимости

|

3,283

|

1,619

|

1,372

|

1,423

|

|

3. Коэффициент

маневренности собственного капитала

|

-1,404

|

-0,074

|

0,959

|

0,840

|

|

5.Коэффициент

имущества производственного назначения

|

0,224

|

0,643

|

0,041

|

0,042

|

|

6.

Коэффициент соотношения заемных и собственных

средств

|

2,283

|

0,619

|

0,372

|

0,423

|

Анализ

ликвидности ООО «Арс» и ООО «Перспектива» представлены в табл. 4.13 и 4.14

соответственно.

Таблица 4.13. Анализ ликвидности

баланса ООО «Арс», тыс. р.

|

Актив

|

Начало года

|

Конец года

|

Пассив

|

Начало года

|

Конец года

|

Платежный излишек (+),

недостаток (-), тыс. р.

|

|

начало

года

|

конец

года

|

|

А1

|

107

|

326

|

П1

|

1707

|

3468

|

-1600

|

-3142

|

|

А2

|

261

|

1569

|

П2

|

446

|

886

|

-185

|

683

|

|

А3

|

1944

|

1937

|

П3

|

0

|

0

|

1944

|

1937

|

|

А4

|

616

|

5905

|

П4

|

775

|

5383

|

-159

|

522

|

|

å

|

2928

|

9737

|

å

|

2928

|

9737

|

-

|

-

|

Таблица 4.14. Анализ ликвидности

баланса ООО «Перспектива», тыс. р.

|

Актив

|

Начало года

|

Конец

года

|

Пассив

|

Начало

года

|

Конец

года

|

Платежный излишек (+),

недостаток (-), тыс. р.

|

|

начало

года

|

конец

года

|

|

А1

|

62

|

20

|

П1

|

183

|

252

|

-121

|

-232

|

|

А2

|

342

|

299

|

П2

|

46

|

63

|

296

|

236

|

|

А3

|

228

|

534

|

П3

|

0

|

0

|

228

|

534

|

|

А4

|

25

|

19

|

П4

|

428

|

557

|

-403

|

-538

|

|

å

|

657

|

872

|

å

|

657

|

872

|

-

|

-

|

Расчет

экономической рентабельности активов предприятий заемщиков представлен в табл.

4.15.

Таблица 4.15. Расчет экономической

рентабельности активов

|

Показатели

|

ООО «Арс»

|

ООО «Перспектива»

|

|

1.Экономическая рентабельность активов, %

|

0,78

|

19

|

|

2.Коммерческая маржа, %

|

5

|

9

|

|

3.Коэффициент трансформации

|

0,16

|

2,12

|

Коммерческая

маржа ООО «Арс» равная 5 % показывает, что каждые 100 р. оборота дают

предприятию 5 р. нетто результата эксплуатации инвестиций (НРЭИ) (балансовая

прибыль + проценты за кредит). Совершенно очевидно, что достижение

значительного оборота свидетельствует о немалом успехе данного предприятия. Но

какой ценой? Если для получения 89 тыс. р. НРЭИ на 1768 тыс. р. оборота

задействуется 11387 тыс. р. активов, то не совсем удовлетворительный уровень коммерческой маржи

(5%) сводится на нет неблагоприятным значением коэффициента трансформации (КТ)

(0,16). Получается, что каждый рубль актива приносит лишь 16 коп. оборота.

Экономическая рентабельность активов составляет лишь 0,78, хотя при таком

уровне активов может составлять и больше.

Повышение

скорости оборота активов может быть обеспечено посредством увеличения объемов

реализации продукции при сохранении активов на постоянном уровне.

Коммерческая

маржа ООО «Перспектива» равна 9 %, показывает что каждые 100 р. оборота дают 9

р. НРЭИ. Достижение значительного оборота свидетельствует о немалом успехе

данного предприятия. Для получения 202 тыс. р. НРЭИ на 2248 тыс. р. оборота задействуется 1006 тыс.

р. активов, не совсем удовлетворительный уровень коммерческой маржи

(9 %) удваивается благоприятным значением КТ (2,12). Получается, что каждый

рубль актива приносит 2,12 р. оборота. Экономическая рентабельность активов

составляет при этом 19 %, что свидетельствует о грамотном управлении активами предприятия.

В

дополнение к анализу финансового плана проекта, необходимо провести расчет и

анализ рисков, генерируемых данными проектами, которые позволят выявить на

ранней стадии кредитного процесса проблемные и наиболее рискованные проекты, а

также оценить чувствительность проектов к влиянию различных негативных факторов.

Расчет финансового риска проектов ООО «Арс» и ООО «Перспектива». Для кредитора предпочтительнее более высокий удельный вес собственных

средств, так как при этом уменьшается финансовый риск. Предприятия могут быть

заинтересованы в большем привлечении заемных средств, в том случае, когда доход

от использования собственных средств выше уровня процентных ставок.

Расчеты

финансового рычага ООО «Арс» и ООО «Перспектива» представлены в табл. 4.16.

Таблица

4.16. Расчет силы воздействия финансового рычага проектов

ООО «Аср» и ООО «Перспектива»

|

Показатели

|

ООО «Арс»

|

ООО «Перспектива»

|

|

Собственные средства (СС),

тыс. р.

|

1500

|

200

|

|

Заемные средства (без

включения кредиторской задолженности) (ЗС), тыс. р.

|

240

|

100

|

|

Итого пассив, тыс. р.

|

1740

|

300

|

|

Актив, тыс. р.

|

1740

|

300

|

|

НРЭИ, тыс. р.

|

870,7

|

282

|

|

Экономическая

рентабельность активов (ЭР), %

|

50

|

93,9

|

|

Фактические финансовые

издержки по кредитам - всего

|

307,2

|

128

|

|

в т.ч.:

|

|

|

|

- проценты за кредит (СРСП), р.

|

67,2

|

28

|

|

- тело кредита, р.

|

240

|

100

|

|

Прибыль, подлежащая

налогообложению, р.

|

870,7

|

254

|

|

Налог на прибыль (ставка 24

%), р.

|

-

|

88,9

|

|

Чистая прибыль, р.

|

870,7

|

165,1

|

|

Чистая рентабельность

собственных средств (РСС), %

|

53,6

|

84,6

|

|

Эффект финансового рычага

(1-я концепция), %

|

3,5

|

22

|

|

Сила воздействия

финансового рычага (2-я концепция)

|

1,08

|

1,11

|

Подведем

некоторые итоги. Прогнозный уровень экономической рентабельности активов ООО

«Арс» по проекту – пополнение оборотных средств - составляет 50 % (КМ = 14,3%,

КТ = 3,5), т. е. предприятие, вкладывая 3 р. актива получит 10 р. оборота. Дифференциал

финансового рычага (ЭР - СРСП) положительный, что говорит об отсутствии

финансового риска, связанного с предприятием. Плечо финансового рычага

благоприятное для кредиторов (0,16).

У

ООО «Перспектива» прогнозный уровень экономической рентабельности активов тоже

высокий и составляет 94% (КМ = 16%, КТ =

5,9). Таким образом, предприятие, вкладывая два рубля, актива получит 12 рублей

оборота. Дифференциал финансового рычага (ЭР - СРСП) положительный, что говорит

о малом риске, связанным с предприятием. Плечо финансового рычага находится в допустимых

пределах (0,5).

Эффект

финансового рычага у ООО «Перспектива» обеспечивает собственным средствам

достойную отдачу – 22 % против 3,5% у ООО «Арс» (вследствие фондоемкости

комплекса).

Сила

воздействия финансового рычага у ООО «Арс» меньше, чем у ООО «Перспектива»

(1,08 против 1,11), что говорит о меньшем финансовом риске, связанном с

предприятием.

Расчет

предпринимательского риска. Анализ безубыточности ООО «Арс» и ООО «Перспектива».

Поскольку проценты за кредит относятся к постоянным издержкам, наращивание

финансовых расходов по заемным средствам сопровождается возрастанием

предпринимательского риска и увеличением силы операционного рычага. Расчет

порога рентабельности, запаса финансовой прочности и силы воздействия

операционного рычага ООО «Арс» и ООО «Перспектива» представлены в табл. 4.17.

Таблица 4.17. Расчет силы воздействия операционного рычага

ООО «Арс» и ООО «Перспектива».

|

Показатели

|

ООО «Арс»

|

ООО «Перспектива»

|

|

|

|

|

|

1.

Выручка (оборот), тыс. р.

|

6970

|

1761

|

|

2.

Переменные издержки, тыс. р. (в процентах от общей величины издержек)

|

5450 (90%)

|

842 (56%)

|

|

3.

Постоянные издержки, тыс. р. (в процентах от общей величины издержек)

|

597 (10%)

|

665 (44%)

|

|

4.

Валовая маржа ( 1 - 2 ), тыс. р.

|

1520

|

919

|

|

5.

Коэффициент валовой маржи ( 4 / 1 )

|

0,22

|

0,52

|

|

6.

Порог рентабельности ( 3 / 5 ), тыс.

р.

|

2717

|

1274,5

|

|

7.

Запас финансовой прочности ( 1 - 6), тыс. р.

|

4253

|

486,1

|

|

в процентах ( 7 / 1 ), %

|

61

|

27

|

|

8.

Прибыль ( 7 * 5 ), тыс. р.

|

922

|

253,7

|

|

9.

Сила воздействия операционного рычага, раз (4 / 8)

|

1,65

|

3,6

|

Если

предположить, что реализация имеет тенденцию к росту, то предпочтительной

оказывается структура издержек ООО «Перспектива», с более высоким коэффициентом

валовой маржи (0,52 против 0,22) и явно более мощным операционным рычагом (3,6

против 1,65), каждый процент прироста выручки принесет этому предприятию

гораздо больше процентов прироста прибыли, чем предприятию ООО «Арс». А если

выручка ООО «Перспектива» является пределом, а объем продаж вследствие

негативных факторов снизится, то более благоприятной представляется структура

издержек ООО «Арс», ибо оно не будет терять валовую маржу и прибыль столь

быстро, как ООО «Перспектива». Динамика прибыли ООО «Арс» становится в

негативных условиях более стабильной. Кроме того, при более низких постоянных

издержках в период резкого падения продаж, убытки у ООО «Арс» возникнут не

сразу.

Запас

финансовой прочности у ООО «Арс» гораздо больше, чем у ООО «Перспектива» (61%

против 27%, при норме 30%) и, следовательно, проект ООО «Перспектива» гораздо

рискованней проекта ООО «Арс». Большой запас финансовой прочности служит

«подушкой», маленький - предупреждением.

Анализ отклонений от планируемых

объемов реализации позволяет оценить рискованность данных проектов и потери в

случае влияния на проект следующих негативных факторов:

повышение цен на сырье и материалы на 5%;

повышение арендной платы, процентов за кредит,

накладных расходов и других постоянных издержек на 4%;

снижение цен на продукцию вследствие конкуренции и

т.д. на 6%;

уменьшение объемов продукции из-за недостаточного

спроса и конкуренции на 5%.

Расчеты сведены в табл.

4.18 и 4.19 (негативные факторы указаны в реальных величинах).

Таблица

4.18. Чувствительность прибыли проекта ООО «Арс» по степени влияния изменений

элементов операционного рычага

|

Негативные факторы

|

Выручка, тыс.

р.

|

Порог рентабельности,

тыс. р.

|

Запас финансовой

прочности, %

|

Прибыль, тыс.

р.

|

Изм-ние

прибыли %

|

|

Базовый вариант

|

6075

|

2391

|

61

|

804

|

-

|

|

Снижение цены на 6%

|

5771

|

2947

|

49

|

500

|

37,8

|

|

Увеличение переменных издержек на 5%

|

6075

|

2913

|

52

|

566

|

29,6

|

|

Снижение объема сбыта на 5%

|

5771

|

2391

|

58

|

737

|

8,2

|

|

Увеличение постоянных издержек на 4%

|

6075

|

2510

|

59

|

777

|

3,2

|

Таблица

4.19. Чувствительность прибыли проекта ООО «Перспектива» по степени влияния изменений

элементов операционного рычага

|

Негативные факторы

|

Выручка, тыс.

р.

|

Порог рентабельности,

тыс. р.

|

Запас финансовой

прочности, %

|

Прибыль, тыс.

р.

|

Изм-ние

прибыли %

|

|

Базовый вариант

|

1761

|

1275

|

27

|

254

|

-

|

|

Снижение цены на 6%

|

1673

|

1339

|

20

|

166

|

34,7

|

|

Увеличение переменных издержек на 5%

|

1761

|

1336

|

24

|

212

|

16,6

|

|

Снижение объема сбыта на 5%

|

1673

|

1275

|

23

|

208

|

18,1

|

|

Увеличение постоянных издержек на 4%

|

1761

|

1338

|

24

|

221

|

13,1

|

Таким

образом, из представленных расчетов видно, что наиболее чувствительным к

влиянию негативных факторов является проект ООО «Перспектива».

Расчет совокупного

риска, связанного с инвестиционными

проектами ООО «Арс» и ООО «Перспектива» представлен в табл. 4.20.

Таблица 4.20. Расчет совокупного риска генерируемого инвестиционными

проектами ООО «Арс» и ООО «Перспектива»

|

Показатели

|

ООО «Арс»

|

ООО «Перспектива»

|

|

1

|

2

|

3

|

|

1.Сила воздействия финансового

рычага

|

1,08

|

1,11

|

|

|

Окончание

табл. 4.20.

|

|

1

|

2

|

3

|

|

2.Сила воздействия операционного

рычага

|

1,65

|

3,6

|

|

3.Уровень совокупного

риска

|

1,8

|

4

|

Следовательно

в 1,8 и 4 раза существеннее изменится чистая прибыль данных предприятий при

изменении объема сбыта.

Расчет

совокупного риска еще раз подтверждает, что наиболее рискованный проект ООО

«Перспектива».

Подведем

некоторые итоги на основе оценки инвестиционных проектов и анализа рисков,

возникающих при их реализации, по следующим критериям (табл. 4.21).

Таблица 4.21. Критерии оценки инвестиционных

проектов

Показатели

|

ООО «Арс»

|

ООО «Перспектива»

|

|

1.Запас

финансовой прочности, %

|

61

|

27

|

|

2.Сила

воздействия операционного рычага

|

1,65

|

3,6

|

|

3.Сила

воздействия финансового рычага

|

1,08

|

1,11

|

|

4.Уровень

экономической рентабельности активов, %

|

50

|

94

|

|

5.Уровень

совокупного риска

|

1,8

|

4

|

|

6.Плечо

финансового рычага

|

0,16

|

0,5

|

Таким образом, у проекта ООО «Перспектива» низкий запас

финансовой прочности. Проект ООО «Арс» достигнет пороговый объем реализации

гораздо быстрее, чем проект ООО «Перспектива», следовательно, проект ООО

«Перспектива» гораздо рискованней проекта ООО «Арс».

Сила

операционного рычага у ООО «Перспектива» больше, так как уровень продаж близок

к порогу рентабельности. Таким образом, проект ООО «Перспектива» генерирует

повышенный предпринимательский риск.

В

случае получения кредита проектам ООО «Арс» и ООО «Перспектива» удастся

нарастить скорость оборота активов посредством увеличения объемов реализации

продукции при сохранении активов на постоянном уровне.

Плечо

финансового рычага проекта ООО «Арс» благоприятнее и безопаснее для кредиторов

(0,16 против 0,5). Несмотря на то, что ЭФР у проекта ООО «Перспектива»

обеспечивает собственным средствам достойную отдачу (22% против 3,5%) по

сравнению с проектом ООО «Арс», сила воздействия финансового рычага у проекта

ООО «Арс» меньше, чем у второго проекта (1,08 против 1,11), что говорит о

меньшем финансовом риске, связанном с проектом.

Наиболее

чувствительный к влиянию, практически всех, негативных внутренних параметров —

проект ООО «Арс».

Итак,

по результатам анализа инвестиционных проектов можно сделать вывод, что более

привлекательным для финансирования является проект ООО «Арс». Проект ООО

«Перспектива» генерирует повышенный риск при нестабильных экономических условиях.

4.3. Сравнительная оценка методик отбора

инвестиционных

проектов

Экспертное заключение по оценке инвестиционного проекта и кредитоспособности

заемщика ООО «Арс».

За

отчетный период имущество предприятия возросло на 8291 тыс. р. или на 267,8 %.

Основные средства предприятия (внеобортные активы) увеличились на 233,3 % или

5289 тыс. р., но несмотря на существенный рост в абсолютных величинах, их

удельный вес в структуре актива понизился на 6,86 % и составил на конец

рассматриваемого периода 66,36 %.

Запасы,

возросли на 1384 тыс. р. (на 358,6 %), их удельный вес в структуре актива повысился

на 3 % и на конец периода составил 15,54 %.

В

структуре имущества предприятия наблюдается увеличение доли денежных средств и

расчетов на 3,79 %. В результате, их удельный вес на конец 2005 г.

составил 18,1 %, рост в абсолютных

величинах составил 1618 тыс. р. (365 %). Следует отметить значительный рост

дебиторской задолженности, на 1399 тыс. р. (416,4 %), ее удельный вес на конец

рассматриваемого периода составил 15,24 % против 10,85 % - на начало года. Сами

денежные средства возросли в 3 раза (на 219 тыс. р.), но при этом их удельный

вес в структуре актива снизился и на конец периода составил 2,86 % от актива.

Как

положительную тенденцию следует отметить значительный рост собственного

капитала предприятия на 6090 тыс. р. (645,8 %). За 2005 г. произошло удвоение

собственного капитала, его удельный вес на конец периода составил 61,76 %.

Сумма

краткосрочных кредитов предприятия (19 тыс. р.) не изменилась, а их удельный

вес в структуре пассива снизился за 2005 г. до 0.17 %.

Доля

расчетов и прочих пассивов предприятия снизилась на 30 %, при этом наблюдается

рост в абсолютных величинах на 2201 тыс. р. На конец 2005 г. по данному разделу

баланса выявлены следующие результаты: сумма в абсолютных величинах составила

4335 тыс. р., удельный вес – 38,07 %. Следует отметить, что этот раздел, у

данного предприятия, представлен исключительно кредиторской задолженностью.

Анализ

наличия и достаточности собственного капитала предприятия показал, что прирост

собственного капитала в значительной степени отстает от его отвлечения,

следовательно, усилия руководства предприятия должны быть направлены на

увеличение прибыли и рентабельности, погашение задолженности участников

(учредителей) по взносам в уставный капитал, распределение чистой прибыли

преимущественно на пополнение резервного капитала и фондов накопления.

При проведении

анализа финансовых коэффициентов выявлены следующие тенденции, сложившиеся на

предприятии в рассматриваемом периоде:

рост коэффициента автономии отражает тенденцию к

снижению зависимости предприятия от заемных источников финансирования

хозяйственного кругооборота и поэтому оценивается положительно. Это

подтверждается снижением коэффициента финансовой зависимости. На конец периода

оба показателя имеют значение в пределах нормативного;

отрицательное значение коэффициента маневренности

служит доказательством отсутствия у организации собственных оборотных средств,

что является признаком нестабильного финансового состояния. С данных позиций следует

отметить слишком высокий процент прироста внеоборотных активов в текущем

периоде, что и послужило причиной образования данного дефицита;

коэффициенты ликвидности показывают, что предприятие

испытывает некоторые затруднения с

ликвидными средствами, но в динамике прослеживается тенденция к улучшению

ситуации (рост коэффициентов);

анализируя коэффициенты рентабельности можно сделать

одонозначный вывод о снижении в динамике данных показателей. Это произошло вследствие

неоправданно высоких темпов увеличения имущества предприятия, при

незначительном приращении оборота;

коэффициенты структуры капитала предприятия показывают

довольно низкую долю заемных средств, а также общую тенденцию к ее снижению,

что является положительным фактором для инвестора при принятии решения о финансировании.

В

целом, при сохранении отслеживаемой тенденции изменения финансовых

коэффициентов предприятие в скором будущем имеет потенциальную возможность стабилизировать свое финансовое

положение.

Экспертное заключение по оценке инвестиционного

проекта и кредитоспособности заемщика

ООО «Перспектива».

За данный отчетный период (2005 год) имущество

предприятия возросло на 215 тыс. р. или на 25,44 %. Основные средства предприятия (внеобортные активы)

увеличились на 376 % или 94 тыс. р., увеличился также их удельный вес в структуре актива на 8,27 % и составил на конец

рассматриваемого периода 11,23 %.

Доля

запасов в структуре имущества предприятия возросла на 9,45 % и составила на

конец рассматриваемого периода 58,68 %. Увеличение объема запасов в абсолютных

величинах составило 206 тыс.р.

Доля

денежных средств и расчетов в структуре актива снизилась с 47,81% до 30,1%, в

абсолютных величинах это составило 42 тыс. р. Сами денежные средства

уменьшились в 3 раза (на 42 тыс. р.) и составили на конец периода 20 тыс. р.

(1,89 % от общего количества активов. Также произошло снижение дебиторской

задолженности на 43 тыс. р. (13 %), ее доля в структуре актива на конец периода

– 28,21 %.

Как

положительную тенденцию следует отметить отсутствие убытков у предприятия и

общее увеличение имущества.

За

рассматриваемый период наблюдается увеличение собственного капитала предприятия

на 129 тыс. р. (21 %). Удельный вес собственного капитала снизился на 2,62 %, и

в структуре пассива составил 70 %.

У

предприятия полностью отсутствуют краткосрочные и долгосрочные кредиты, что

является положительным фактором при принятии решения о кредитовании.

Анализ

расчетов и прочих пассивов предприятия показал, что за отчетный период

произошло их увеличение, как в абсолютных величинах, так и в удельном весе в

структуре пассива. На конец года отмечены следующие результаты: сумма всего –

315 тыс. р. (рост на 86 тыс. р.); удельный вес – 29,72% (рост на 2,62 %).

Данный раздел баланса представлен исключительно кредиторской задолженностью

предприятия.

При

проведении анализа финансовых коэффициентов выявлены следующие тенденции,

сложившиеся на предприятии в рассматриваемом периоде:

незначительное снижение коэффициента автономии

существенно не скажется на финансовой устойчивости и независимости предприятия.

Это подтверждается несущественным повышением коэффициента финансовой зависимости,

который является обратным к коэффициенту автономии. На конец периода оба

показателя имеют значение в пределах нормативного;

за отчетный период произошло некоторое снижение

коэффициента маневренности, что не вывело его за рамки ограничения;

коэффициенты ликвидности показывают, что предприятие

испытывает некоторые затруднения с

наиболее ликвидными средствами, но

значение коэффициента покрытия показывает платежеспособность предприятия;

анализируя коэффициенты рентабельности можно сделать

однозначный вывод о повышении в динамике данных показателей. Это

свидетельствует о повышении эффективности работы предприятия в 2005 году, хотя

при этом наблюдается некоторое снижение оборота. Следует отметить почти

двукратное увеличение данных показателей, что говорит о грамотном управлении оборотными

активами и имуществом предприятия в целом;

коэффициенты структуры капитала предприятия показывают

довольно низкую долю заемных средств, а также общую тенденцию к ее снижению,

что является положительным фактором для инвестора при принятии решения о финансировании.

По

результатам анализа инвестиционных проектов ООО «Арс» и ООО «Перспектива»,

можно сделать следующие выводы. Исследование рисков, генерируемых данными

проектами выявило следующую картину:

у проекта ООО «Перспектива» низкий запас финансовой

прочности (27% против 61%), значит проект ООО «Арс» достигнет пороговый объем

реализации гораздо быстрее, чем проект ООО «Перспектива». Следовательно, проект

ООО «Перспектива» гораздо рискованней проекта ООО «Арс»;

более благоприятной представляется структура издержек

ООО «Арс» (небольшой удельный вес постоянных затрат в общем объеме суммарных затрат),

ибо оно не будет терять валовую маржу и прибыль столь быстро, как ООО

«Перспектива» в случае пессимистического прогноза. Сила операционного рычага у

ООО «Перспектива» больше (3,6 против 1,65), т. к. уровень продаж близок к

порогу рентабельности. Таким образом, проект ООО «Перспектива» генерирует

повышенный предпринимательский риск;

у данных проектов прогнозные уровни экономической

рентабельности высокие (50% и 94% соответственно). С помощью кредита,

полученного в УГФПМП, проекту ООО «Арс» удастся нарастить скорость оборота

активов в 10 раз посредством увеличения объемов реализации продукции при сохранении

активов на постоянном уровне;

плечо финансового рычага проекта ООО «Арс»

благоприятнее и безопаснее для кредиторов (0,16 против 0,5). Несмотря на то,

что ЭФР у проекта ООО «Перспектива» обеспечивает собственным средствам

достойную отдачу (22% против 3,5%) по сравнению с проектом ООО «Арс», сила

воздействия финансового рычага у проекта ООО «Арс» меньше, чем у проекта ООО

«Перспектива» (1,08 против 1,11), что говорит о меньшем финансовом риске, связанном

с проектом;

наиболее чувствительный к влиянию, практически всех,

негативных внутренних параметров (повышение цен на сырье и материалы; повышение

арендной платы, процентов за кредит, накладных расходов и других постоянных

издержек; снижение цен на продукцию

вследствие конкуренции и т.д.; уменьшение объемов продукции из-за

недостаточного спроса и конкуренции)

проект ООО «Перспектива».

Таким

образом, проект ООО «Перспектива», несмотря на благоприятные показатели оценки

кредитоспособности, генерирует повышенный предпринимательский, финансовый

риски, и имеет повышенную чувствительность к влиянию негативных факторов.