Федеральное агентство по образованию

Государственное образовательное учреждение высшего

профессионального образования

«ИЖЕВСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ»

Факультет «Менеджмент и маркетинг»

Кафедра «Финансы и кредит»

«Дипломная работа допущена к защите»

Заведующий кафедрой «Финансы и кредит»

к.э.н., профессор М. Н. Горинов

« » мая 2006 г._______________

ДИПЛОМНАЯ РАБОТА

на тему: «Совершенствование системы управления финансовыми ресурсами многофилиального банка (на примере ОАО «УРАЛСИБ»)»

по специальности 080105 «Финансы и кредит»

Студентка

группы 10-22-3 А.А. Ермакова

« » мая 2006 г.

Руководитель

дипломной работы

ст. преподаватель Е.В. Дудин

« » мая 2006 г.

Нормоконтроль

к.э.н., доцент В.Н. Майоров

« » мая 2006 г.

Ижевск 2006

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 4

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ МНОГОФИЛИАЛЬНОГО БАНКА.. 8

§ 1.1. Принципы и история управления финансовыми ресурсами современных многофилиальных банков. 8

§ 1.2. Стандартные подходы к управлению финансовыми ресурсами банка. 14

1.2.1. Понятие, содержание и цель управления ликвидностью банка. 15

1.2.2. Теории управления ликвидностью банка. 18

1.2.3. Методы управления ликвидностью банка. 21

1.2.4. Оценка ликвидности. 30

1.2.5. Анализ факторов, влияющих на ликвидность. 31

1.2.6. Анализ качества активов и пассивов банка. 33

1.2.7. Методы оценки ликвидности. 35

§ 1.3. Текущее состояние банковского сектора в разрезе риска ликвидности. 41

§ 1.4. Совершенствование системы управления ресурсами многофилиального банка. 43

1.4.1. Система трансфертного ценообразования. Теория и практика. 44

1.4.2. Роль трансфертного ценообразования в практике управления активами и пассивами банка. 48

1.4.3. Оценка работы подразделений многофилиального банка. 52

1.4.4. GAP-анализ активов и пассивов. 57

ГЛАВА 2. ХАРАКТЕРИСТИКА ОАО «БАНК УРАЛСИБ». 63

§ 2.1. Общая характеристика и история развития банка «УРАЛСИБ». 63

§ 2.2. Анализ финансовой деятельности ОАО «УРАЛСИБ». 69

ГЛАВА III. ПРАКТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ В МНОГОФИЛИАЛЬНОМ БАНКЕ ОАО «УРАЛСИБ». 79

§3.1. Управление ресурсами Филиала ОАО «УРАЛСИБ» в г. Ижевск до введения системы трансфертного ценообразования. 80

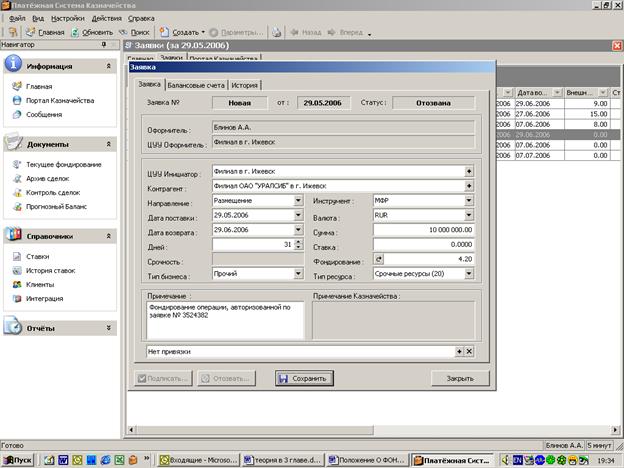

§3.2. Управление финансовыми ресурсами Филиала ОАО «УРАЛСИБ» в г. Ижевск после введения системы трансфертного ценообразования. 88

§3.3. Анализ Методики управления процентным риском с помощью Gap-report 92

§3.4. Оценка финансовых результатов филиалов с помощью системы трансфертного ценообразования. 96

§3.5. Отличие системы трансфертного ценообразования банков ОАО «УРАЛСИБ» и ОАО «Альфа-Банк». 98

§3.6. Проблемы взаимодействия Центрального Офиса банка с его филиалами 99

§3.7. Рекомендации по совершенствованию управления ресурсами многофилиального банка. 101

§3.8. Рекомендации по совершенствованию системы трансфертного ценообразования ОАО «УРАЛСИБ». 104

ЗАКЛЮЧЕНИЕ. 108

СПИСОК ЛИТЕРАТУРЫ.. 114

ПРИЛОЖЕНИЯ.. 1144

ВВЕДЕНИЕ

Проводимые в России социально-экономические реформы коренным образом изменили облик и структурную организацию российской банковской системы. Кризисы банковской системы России показали, что многофилиальным банкам отводится особая роль и функции, неприсущие другим банкам, но возлагающие на них дополнительную и особую ответственность как флагманов доверия, основанного на надежности и гарантированности сбережений. Указанная роль предполагает дополнительную заботу банков и их филиалов об управлении финансовыми ресурсами с целью поддержания ликвидности и выполнения своих функций на высоком профессиональном уровне. Эти меры призваны сформировать и поддерживать надежность и финансовую устойчивость банков.

Природа современных российских многофилиальных банков, аккумулирующих значительные денежные ресурсы сберегателей, стремящихся укреплять рыночные позиции в конкурентной среде, задает своеобразный алгоритм и технологию управления ресурсами банка, которые недостаточно полно и адекватно раскрываются в современной отечественной экономической литературе. Специальный анализ управления ресурсами таких многофилиальных банков не проводился, а проблема требует особого исследования с учетом их особенностей, именно поэтому рассмотрение и анализ данной темы представляется наиболее актуальным в современных условиях.

Управление финансовыми ресурсами банка – проблема не только микроэкономическая (поведение на рынке, политика ценообразования на услуги, распоряжение активами и пассивами банка и выработка инструментария экономического анализа), но и макроэкономическая (воздействие государственного регулирования и других факторов), что позволяет исследовать банковскую деятельность во всей полноте взаимосвязей её процессных и объектных составляющих.

Развитие внутренней структуры банков за счет расширения филиальной сети, приводит к возникновению дополнительных направлений их развития и новых проблем управления. С одной стороны, увеличиваются возможности кредитования и решения инвестиционных задач развития экономики, но с другой - еще больше деформируется и уплотняется конкурентная среда на региональном рынке банковских услуг. Все это актуализирует проблему управления ресурсами, переводя ее из плоскости задачи совершенствования инструментария анализа, в статус серьезной практической проблемы, которая будет решаться в том числе в рамках данной дипломной работы.

Объектом исследования данной дипломной работы являются многофилиальные банки и, в частности, их подразделения, обеспечивающие распределение финансовых ресурсов.

Предметом исследования стали отношения, опосредующие процессы управления финансовыми ресурсами, а также разработка способов совершенствования системы управления финансовыми ресурсами многофилиальных банков, в частности анализ системы трансфертного ценообразования на примере одного из крупнейших банков России.

В зарубежной литературе существенное внимание проблемам управления активами и ликвидностью коммерческого банка уделено в работах Д.Д.Ван-Хуза, Ф. и М.Джонсона, П. Коттера, Т.В. Коха, Э.Рида, С.Роуза, Т. Сайерса, Дж. Ф. Синки, Д.Фишера и др. В России проблемам управления ликвидностью посвящены труды многих авторов, но в то же время системного рассмотрения проблем управления финансовыми ресурсами многофилиального банка в нашей стране не предпринималось.

Основная цель дипломной работы заключается в том, чтобы на основе раскрытия природы одного из ведущих многофилиальных банков страны исследовать особенности механизма управления финансовыми ресурсами в этих банках и разработать наиболее совершенный механизм управления данными ресурсами, который бы способствовал наилучшему выполнению стоящих перед кредитной организацией задач при минимальных рисках.

Исходя из цели дипломной работы, в ней поставлены следующие задачи:

- оценить имеющиеся общие теоретические подходы и практику управления финансовыми ресурсами банка (прежде все ликвидностью) и соотнести ее с опытом многофилиального банка, выделив его специфику;

- смоделировать алгоритм гибкой политики управления финансовыми ресурсами многофилиального банка, исходя из реалий сегодняшнего состояния экономики банковского сектора и миссии банка;

- проанализировать и конструктивно учесть особенности и проблемы трансфертного ценообразования, как наиболее совершенного способа управления ликвидностью многофилиального банка в современных условиях, а также рассмотреть возможности снижения рисков анализируемого банка;

- выявить возможности не только совершенствования моделей управления финансовыми активами рассматриваемого в дипломной работе банка, но и использование этих моделей для оценки деятельности подразделений многофилиального банка и снижения процентного риска, а именно проанализировать применение системы трансфертного ценообразования в указанном банке.

Структура дипломной работы состоит из введения, трех глав, заключения, списка литературы и приложений.

В первой главе отражена необходимость управления ресурсами многофилиального банка, его принципы и история, проанализирована текущая ситуация, приведены стандартные подходы к управлению ликвидностью и более совершенные методики управления финансовыми ресурсами многофилиального банка.

Во второй главе дипломной работы рассмотрен анализируемый банк - ОАО «УРАЛСИБ» - приведена его характеристика и произведен анализ деятельности указанного банка за 2003-2005 гг.

В третьей главе рассмотрена и тщательно проанализирована методика управления ресурсами в банке «УРАЛСИБ» до и после ее совершенствования, методика оценки деятельности подразделений банка, методика управления процентным риском, а также приведены рекомендации при внедрении системы трансфертного ценообразования в многофилиальном банке и предложения по ее модернизации.

Теоретико-методологическую базу работы составляют фундаментальные разработки отечественных и зарубежных ученых в области экономики, финансов и банковского дела. В качестве информационно-эмпирической базы исследования использовались данные органов статистики РФ, информация Банка России, Финансовой Корпорации «УРАЛСИБ» и Филиала ОАО «УРАЛСИБ» в г. Ижевск, а также материалы научных публикаций и периодической печати.

При исследовании рассматриваемых проблем в качестве нормативно-правовой базы использовались законодательные акты и другие нормативно-правовые документы, в том числе инструктивные материалы Банка России, а также регламентирующие корпоративные документы российских многофилиальных банков, прежде всего ОАО «УРАЛСИБ».

В совокупности использованные в дипломной работе методы исследования позволили обеспечить достоверность результатов экономического анализа и обоснованность выводов.

Рабочая гипотеза состоит в системном исследовании и совершенствовании системы управления финансовыми ресурсами многофилиального банка с целью выявления особенностей данного процесса управления, связанных с многоуровневой организационной структурой банка, решения проблем, возникающих при управлении ресурсами многофилиального банка с учетом всей совокупности выполняемых функций банка, возможного снижения рисков банковской деятельности и оценки деятельности подразделений банка.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ МНОГОФИЛИАЛЬНОГО БАНКА

§ 1.1. Принципы и история управления финансовыми ресурсами современных многофилиальных банков

Эффективное использование ресурсов многофилиальных банков является важнейшей проблемой современной российской банковской практики и одновременно достаточно сложной темой в отечественной банковской теории. Зарубежная банковская практика давно решила эти проблемы, создав практически в каждом банке Комитеты по управлению активами и пассивами. Комитеты осуществляют стратегические разработки, включающие планирование ликвидности и капитала, контроль за расходами, налоговое планирование и уровень риска по отдельным видам банковских операций, то есть осуществляют портфельное управление банковскими активами.

Проблема даже не в том, что только в нескольких российских банках созданы такие комитеты, а в качестве природы самих участников российской банковской системы и ее внутренней и внешней среды. В период функционирования одноуровневой банковской системы при государственном регулировании экономики сама проблема как бы отсутствовала. Двухуровневая банковская система была инициирована из элементов бывшего государственного сектора и первоначально функционировала в своеобразных условиях, характеризовавшихся высокой инфляцией и либерализацией экономической жизни в стране. «Первоначальная слабость многих создаваемых российских банков, - как отмечали исследователи, - компенсировалась возможностями получения ими высокой «инфляционной» финансовой маржи». По мере изменения этих условий - снижения инфляции и стабилизации валютного курса - сужались возможности получения банками прибыли из этих источников. Одна из наиболее устойчивых статей пассива многих коммерческих банков - бюджетные денежные средства, резко ограничилась.

Введение Центральным Банком России ряда административных мер, ограничивающих возможность проведения банками спекулятивных операций на валютном рынке, относительная стабилизация валютного курса, уменьшение доходности и ликвидности на основных сегментах финансового рынка поставили вопрос о нормальных способах «зарабатывания» банками прибыли на основе эффективного управления реализацией своих продуктов - разнообразных видов услуг (расчетно-кассовое обслуживание, кредитование, выдача гарантий и поручительств и т.д.). А это предполагает высокую степень управления ресурсами банков. В свою очередь, банковский менеджмент практически в любой ситуации испытывает серьезное влияние как микро-, так и макроэкономических факторов, без серьезного учета которых невозможно представить управление ресурсами многофилиального банка. Поэтому сначала проанализирую имеющиеся в литературе подходы к анализу поставленной проблемы и сформулирую собственные приоритеты, вытекающие из специфики предмета, объекта, поставленных целей и задач исследования.

Считается, что с конца 80-х годов российская банковская система пережила три крупные трансформации [29]: этап закладки институциональных основ банковской системы (1987-1991 гг.), этап бурного экстенсивного роста (1992-1995гг.), этап стадий качественной эволюции (1996г. и по настоящее время). На каждом из этих этапов понимание проблемы управления ресурсами банка было различным и порой весьма своеобразным.

Рыночные реформы в России, в банковском деле в частности, - как отмечалось в деловой прессе, - начинались в конце 80-x годов стихийно, в обвальном порядке при отсутствии простейших предпосылок (теоретических, экономических, правовых и др.); без опоры на какие-либо концептуальные разработки; без какой либо программы действий. Банки рассматривались как относительно простые, деловые единицы бизнеса, сферой деятельности которых являются операции с ссудным капиталом [27]. Простота банковского дела ассоциировалась и вытекала из упрощенного понимания экономики и ее финансово-кредитной сферы в централизованно-распределительной системе, составлявшей основу советского строя. «В период функционирования одноуровневой банковской системы при государственном регулировании экономики отсутствовала необходимость в банковском самоуправлении» [33]. В советской банковской системе проблема управления активами не являлась первостепенно-сущностной, и это понимание перешло в постсоветскую эпоху.

Кажущаяся легкость ведения банковского бизнеса и получения прибыли в банковской сфере, вкупе с потребностью иметь свой «карманный» банк стали фоном последовавшего банковского бума. Эксперты отмечали, что «банки, созданные в рекордно короткие сроки на пустом месте, не идут ни в какое сравнение с зарубежными аналогами. Это гипертрофированные кредитные кооперативы, а точнее - ростовщические» [19]. На этом этапе управление ресурсами банков в основном сводилось к обеспечению его роли посредника и спекулянта, т.е. в основном ограничивалось стремлением соблюдения уровня основных нормативов деятельности кредитных учреждений в соответствии с требованиями Центрального Банка России. Банки развивались не как депозитно-кредитные институты, а предпочитали в основном спекулятивные операции. Часть из них привлекала депозиты населения, другие немного кредитовали фирмы, чаще всего принадлежащие возглавляемым этими же банками финансово-промышленным группам. Главные же направления активности банков были торговля валютой, операции с акциями, государственными ценными бумагами. Банковские кредиты промышленности составляли всего 10% от ВВП (в Польше и Венгрии, например, это соотношение в 2 раза выше)» [19]. Макроэкономическая ситуация, разворачивавшаяся «пирамида» ГКО и усиливавшиеся инфляционные процессы только стимулировали спекулятивную составляющую банковского предпринимательства, рискованности, и чреватости коей не избежали, как это покажут события августа 1998 года, многие коммерческие банки.

Предупреждением был очередной банковский кризис [33]. После него берет начало стадия качественной эволюции. Начался постепенный переход в деятельности системы финансового менеджмента от учета преимущественно макроэкономической составляющей изменения внешней среды к сосредоточению внимания на первичной, базисной ячейке банковской системы - банке и его микроэкономике. Коммерческие банки, менеджмент которых не осознал это, стали в августе 1998 «жертвами неконтролируемого роста». Важнейшие причины большого количества жертв были «связаны прежде всего с низким уровнем менеджмента. В ряде банков, особенно самых крупных, не было создано системы управления, адекватной объему выполняемых операций» [22].

Новое качество эволюции как раз и состояло в том, что банки должны были научиться зарабатывать на классических банковских операциях, а не быть финансовыми спекулянтами. По размеру капитала и величине аккумулированных активов наши банки занимали в мире очень скромные позиции: совокупный собственный капитал 200 крупнейших российских банков (100 млрд. руб.) был меньше собственного капитала любого из первых двадцати крупнейших банков мира».

Совокупные активы всей российской банковской системы составили в 1998 году 135 млрд. долл. - показатель только одного крупного банка США. Суммарные собственные средства российских коммерческих банков оценивались в этом же году в 33,2 млрд. долл., что в два раза меньше чем у любого японского банка. Средний размер капитала банков по ежегодному рейтингу авторитетного английского журнала The Banker в 1998 году составил 1496 млн. долл., в то время как аналогичный показатель по российским банкам - 390 млн. долл., то есть в пять раз меньше чем, например, у итальянских банков и в 16 раз меньше, чем у китайских. Наблюдался и большой отрыв по рентабельности как признак недостаточно зрелой российской банковской среды и сохранения высокого уровня процентной маржи. Отношение прибыли до уплаты налогов к капиталу составило в целом по российским банкам 40% (самый большой у польских - 50%, у английских и американских - 28 и 26% соответственно).

Так в ретроспективе выглядит положение с ресурсами и практикой их управления за непродолжительную историю их современного российского существования.

Однако, к сожалению, кризис не способствовал кардинальному качественному улучшению состава банков и появлению новой банковской системы с банками, способными решать стоящие перед экономикой задачи. Научив не игнорировать микроэкономическую составляющую деятельности коммерческого банка, кризис нанес ей тяжелейшие «раны», практически полностью уничтожив. Поэтому, последующее развитие банковской системы современной России продолжало и продолжает быть, в значительной мере экстенсивным. Через два года после кризиса по итогам 2000 года активы российских банков по сравнению с серединой 1998 года выросли в 3,6 раза. Но никаких качественных сдвигов в развитии банковской системы не произошло, за исключением накопления значительной «подушки» ликвидности.

Только третьей стадии развития сформировался устойчивый интерес к проблеме управления финансовыми ресурсами банка и их определенными составными элементами, которые стали объектом специальных исследований. В них реализовывались различные подходы и аспекты. Можно выделить самые важные.

Во-первых, это исследования проблем управления активами банка. При таком подходе предметом исследования становились, прежде всего, функции менеджмента, осуществляемые на различных этапах формирования и поддержания необходимого качественного и количественного уровня банковских активов. Задачами таких исследований становилось обоснование методов анализа и оценки эффективности и рискованности активных операций банка, способов оптимизации банковской политики в области формирования портфеля активов.

Во-вторых, сформировалось направление анализа системы управления ссудными операциями, классификации моделей управления, разработки методик оценки кредитоспособности заемщиков банка. Целями реализации этих подходов выступали, как правило, разработка различных систем управления ссудными операциями, а также создание методик анализа кредитоспособности разных типов заемщиков.

В-третьих, пристальному вниманию и анализу подвергся интегральный индикатор соответствия структуры активов и пассивов - ликвидность банка [18]. Итоговая цель состояла в определении сущности банковской ликвидности, в анализе ликвидности современных коммерческих банков, выявлении причин банковских кризисов, а также разработка моделей воздействия различных факторов на ликвидность банка, анализ теорий и методов управления банковской ликвидностью и целесообразность их применения в российской практике банковского дела.

Четвертая группа исследований связана с анализом экономических отношений, складывающихся в процессе кредитования банками промышленных предприятий. В них осуществлялся косвенный подход к анализу управления активами банка со стороны комплексного изучения и анализа взаимоотношений коммерческих банков и промышленных предприятий с целью разработки мер по активизации их банковской поддержки как на федеральном, так и на региональном уровнях.

Пятый аспект связан с исследованиями проблем функционирования ресурсов банка на различных финансовых рынках и рынках кредитных услуг.

Шестое направление также касается косвенного анализа проблем управления активами и пассивами банков через императив их надежности и создания различных рейтинговых систем оценки этой надежности38. Этот инструментарий призван помочь менеджменту банков в объективной оценке своей деятельности, определении политики развития тех или иных видов банковских операций и привлечения ресурсов от различных субъектов рынка.

Итак, после исторического экскурса стали видны та роль и значение проблемы и практики управления финансовыми ресурсами банка, а также теоретические позиции, с которых следует осуществлять их анализ и строить рекомендации для дальнейшего развития.

§ 1.2. Стандартные подходы к управлению финансовыми ресурсами банка

Управление финансовыми ресурсами многофилиального банка должно носить концептуальный характер, учитывающий все составляющие его функций: микроэкономическую и макроэкономическую, социальную и политическую. Специфика многофилиального банка в современных российских условиях означает, прежде всего, что это крупный по своим размерам банк, особенно в сравнении с массой других банков. Поэтому уже только этот факт возлагает на него особую миссию и задает особый алгоритм его поведения и управления им.

С точки зрения управленческих и финансовых технологий также должны иметь место специфические нюансы, особенно если рассматривать функционирование регионального отделения многофилиального банка. Управление ресурсами, включая управление активами и пассивами, является неотъемлемой частью финансового банковского менеджмента и позволяет минимизировать финансовые риски банковских институтов. Основная задача заключается в оптимизации структуры баланса с целью обеспечения высокого уровня эффективности банковских операций при одновременном сокращении издержек, соблюдении обязательных экономических нормативов и других действующих ограничений по рискам.

Для осуществления операционной деятельности, связанной с привлечением денежных средств (пассивные операции) и их размещением (активные oперации), в условиях рыночной неопределенности будущего спроса и поступлений наличных средств за определенный период банку нужны средства в ликвидной форме. Поэтому реализация средств по активу должна покрывать срочные обязательства по пассиву. Однако, в некотором отношении цели вкладчиков банка, держателей его акций, и самого банка как коммерческого института в некоторой мере противоречивы и трудносовместимы. Несовместимость находит отражение в неизбежном противоречии между требованиями ликвидности и желаемой прибыльностью, которое проявляется фактически в каждой финансовой сделке коммерческого банка. Этот конфликт между ликвидностью и прибыльностью считается центральной проблемой, решаемой банком при размещении средств. [10] Рассмотрим ключевые проблемы управления ресурсами банка, в частности проблемы управления активами, пассивами и ликвидностью банка в их важнейших аспектах, на базе сформулированных подходов в первом параграфе первой главы и основных методик управления ликвидностью банков.

1.2.1. Понятие, содержание и цель управления ликвидностью банка

Термин «ликвидность» (от лат. Liquidus - жидкий, текучий) в буквальном смысле слова означает легкость реализации, продажи, превращения материальных ценностей в денежные средства. Ликвидность является одной из важнейших качественных характеристик деятельности банка, которая свидетельствует о его надежности и стабильности [12].

Ликвидность коммерческого банка в самом общем понимании означает возможность своевременно, в полном объеме и без потерь обеспечивать выполнение своих долговых и финансовых обязательств перед всеми контрагентами, а так же предоставлять им средства в рамках взятых на себя обязательств, в том числе и в будущем.

Ликвидность банка является залогом его устойчивости и работоспособности, поскольку банк, обладающий достаточным уровнем ликвидности, в состоянии с минимальными потерями для себя выполнять следующие функции:

1) проводить платежи по поручению клиентов (обязательства по средствам на расчетных, текущих и корреспондентских счетах);

2) возвращать кредиторам (вкладчикам) средства, как с наступившими сроками погашения, так и досрочно (средства в депозитах);

3) удовлетворять спрос клиентов на денежные средства в рамках принятых на себя обязательств (например, по заключенным кредитным договорам, кредитным линиям, контокоррентному или овердрафтному кредитованию);

4) погашать выпущенные банком ценные бумаги;

5) отвечать по обязательствам, которые могут наступить в будущем (например, по забалансовым обязательствам – гарантиям, трастовым операциям, наличным и срочным сделкам и т.д.) [11].

Таким образом, ликвидность является необходимым условием устойчивости финансового состояния банка.

Ликвидность является комплексным динамическим показателем. Для наиболее полной характеристики в современной литературе выделяют два подхода к оценке ликвидности: ликвидность на дату, мгновенная ликвидность (ликвидность – запас), текущая ликвидность (ликвидность – поток).

Понятие ликвидности как запаса подразумевает наличие в балансе банка ликвидных активов (запас или «подушка» ликвидности), которые могут быть направлены на бесперебойное обеспечение операционной деятельности. Таким образом, ликвидность как запас на определенную дату позволяет оценить ликвидность банка на определенный момент и уровень управления ликвидностью. На основе подхода к оценке ликвидности как к запасу ликвидных средств основан коэффициентный анализ ликвидности и определение показателя мгновенной ликвидности.

Понятие ликвидности как потока показывает состояние уровня ликвидности как запаса в будущем, ее прогнозные значения и динамические изменения с учетом влияния входящих и исходящих денежных потоков, образующихся при операционной деятельности, а также позволяет оценить способность банка изменять структуру активов и пассивов. На основе подхода к оценке ликвидности как к потокам основывается построение основного инструмента управления ликвидностью – плана-прогноза движения денежных средств и определение нетто-ликвидной позиции.

Для поддержания ликвидности банк должен стремиться к максимальному снижению издержек в ходе реализации активов и привлечения пассивов. Показателем, характеризующим вероятность наступления нежелательных для банка потерь, является риск ликвидности.

Риск ликвидности для банка связан с невозможностью быстрой конверсии финансовых активов в платежные средства по приемлемым ценам без потерь или привлечение дополнительных обязательств или невозможность осуществления этих операций. Риск ликвидности имеет две составляющие: количественный и ценовой риск (табл.1.1).

Таблица 1.1. Составляющие риска ликвидности: количественный и ценовой риск

|

Актив |

Пассив |

Количественный риск |

|

|

Имеются ли фактически в наличии активы, которые можно было бы реализовать: - денежные и приравненные к ним средства; - ценные бумаги; - драгоценные металлы и природные драгоценные камни; - имущество и капитальные вложения. |

Существует ли возможность приобретения средств в необходимых размерах: - межбанковские кредиты; - кредиты Центрального Банка; - средства до востребования и срочные вклады и депозиты. |

|

Риск управления активами – возможность потерь при реализации активов по заниженной цене, невозможность их реализации или отсутствие активов для продажи. |

Риск управления пассивами – потенциальный риск приобретения средств по высокой цене или их недоступность. |

Ценовой риск |

|

|

Риск отрицательного изменения цены, по которой могут быть проданы активы: - невозможность продажи активов по номиналу или без скидок; - изменение процентных ставок относительно периода приобретения активов. |

Увеличение процентных ставок, по которым могут быть привлечены пассивы: - увеличение ставок по кредитам Центрального Банка; - увеличение ставок по межбанковским кредитам из-за возросшего риска для кредитора и изменение условий договора кредитования; - необходимость увеличения ставок по вкладам и депозитам для стимулирования более активного притока средств. |

Риск ликвидности связан с несбалансированностью активов и пассивов по срочности, то есть использованием коротких нестабильных пассивов для среднесрочных или долгосрочных активных операций, недостатком ликвидных активов и срочных депозитов, ограничением доступа к источникам внешнего финансирования. а так же возникновением непредвиденных потребностей в ликвидности.

Риск ликвидности связан с кредитным риском, процентным риском, риском адекватности капитала. Для анализа риска ликвидности необходимо постоянно оценивать следующие факторы: объем ликвидных средств и обязательств; качество кредитного портфеля; ликвидность портфеля ценных бумаг; объемы крупных кредитов, депозитов, принадлежащих одному клиенту; величину валютной позиции; чувствительность депозитов к изменению процентных ставок; состояние ликвидности на рынке; объем собственных средств; число действующих кредитных линий на рынке МБК и лимиты кредитования.

Кризис ликвидности реализуется, если объем собственных ликвидных активов недостаточен для покрытия текущих обязательств перед клиентами, особенно при массовом оттоке средств, при одновременном закрытии лимитов на рынке МБК [12].

Таким образом, одним из важнейших направлений банковского менеджмента является управление риском несбалансированной ликвидности по срокам с целью обеспечения финансовой устойчивости банка с минимальными потерями при осуществлении операций по поддержанию ликвидности и обеспечением приемлемой доходности операционной деятельности.

Целью управления ликвидностью является максимизация прибыли при сохранении необходимого уровня ликвидных активов, необходимых для обеспечения текущей операционной деятельности.

1.2.2. Теории управления ликвидностью банка

В настоящее время различают четыре особые теории: «Коммерческих ссуд», «Перемещения», «Ожидаемого дохода», связанные с управлением активами, и четвертая – теория «Управления пассивами» связана с обеспечением ликвидности путем управления пассивами.

ТЕОРИЯ КОММЕРЧЕСКИХ ССУД

Эта теория уходит корнями в английскую банковскую практику ХVIII в. Защитники этой теории утверждают, что коммерческий банк сохраняет свою ликвидность, пока его активы размещены в краткосрочные ссуды, своевременно погашаемые при нормальном состоянии деловой активности. Иными словами, банкам следует финансировать последовательные стадии движения товаров от производства к потреблению. В наше время эти ссуды получили бы название ссуд под товарные запасы или на пополнение оборотного капитала. На протяжении почти всей истории банковского дела считалось, что банки не должны кредитовать покупку ценных бумаг, недвижимости или потребительских товаров или предоставлять долгосрочные кредиты сельскому хозяйству.

Теория коммерческих ссуд была ведущей банковской теорией в США с колониальных времен до конца 30-х годов прошлого столетия. Именно в это время было сформулировано так называемое «Золотое банковское правило» согласно которому размещение активов по срокам и сумма должно соответствовать привлеченным ресурсам.

Хотя теория коммерческих ссуд широко пропагандировалась экономистами, органами контроля и регулирования, банками, ее применение на практике не было столь строгим. Основным недостатком теории было то, что она не учитывала кредитных потребностей развивающейся экономики. Строгое соблюдение теории запрещало банкам финансировать расширение предприятий и оборудования, приобретение домов, скота, земли. Неспособность банков удовлетворять подобного рода потребности в кредите явилась важным фактором в развитии конкурирующих финансовых институтов, таких, как взаимно-сберегательные банки, ссудо-сберегательные ассоциации, финансовые компании потребительского кредита и кредитные союзы.

Эта теория также не смогла учесть относительную стабильность банковских вкладов. Банковские вклады могут быть изъяты по требованию, но вряд ли все вкладчики одновременно снимут все свои cpeдства. Стабильность вкладов позволяет банку размещать средства на умеренно длительные сроки без ущерба для ликвидности.

И наконец, последний недостаток этой теории заключается в том, что краткосрочная самопогашающаяся коммерческая ссуда обеспечивает ликвидность в условиях нормального экономического развития, но не в условиях экономического спада, когда ликвидные cpeдства особенно необходимы. В эти периоды оборот товарных запасов и дебиторской задолженности замедляется, и многие фирмы затрудняются погасить ссуду при наступлении ее срока. И если отдельные банки могут поддерживать ликвидность, размещая средства в самопогашающиеся ссуды, банковская система в целом испытывает нехватку ликвидных средств в тяжелые времена [11, 16].

ТЕОРИЯ ПЕРЕМЕЩЕНИЯ

Теория перемещения основана на утверждении, что банк может быть ликвидным, если его активы можно переместить или продать другим кредиторам или инвесторам за наличные. Если кредиты не погашаются в срок, переданные в обеспечение ссуды товарно-материальные ценности (например, рыночные ценные бумаги) могут быть проданы на рынке за наличные; в случае нужды в средствах ссуды могут быть рефинансированы в центральном банке. Таким о6разом, условием покрытия потребностей отдельного коммерческого банка в ликвидных ресурсах является постоянное наличие активов, которые можно продать.

Легко реализуемые рыночные ценные бумаги долгое время рассматривались в качестве прекрасного источника ликвидных ресурсов. Такие ценные бумаги можно легко превратить в наличные, поэтому на них часто ссылаются как на резервы второй очереди. Чтобы обеспечить конвертируемость без задержек и потерь, вторичные резервы должны отвечать трем требованиям: высокое качество, короткий срок погашения, реализуемость. Они должны быть свободны от кредитного риска и риска изменения рыночных процентных ставок, а также продаваться на рынке с краткосрочным уведомлением.

Нормальным для включения первоклассных высоколиквидных ценных бумаг в резервы второй очереди многие банкиры считают срок погашения в один год и меньше. Однако этот приближенный ориентир может меняться под влиянием номинальных ставок денежного рынка.

Условиями качества и реализуемости отвечает целый ряд видов ценных бумаг. Наиболее подходящими для вторичных резервов является государственные ценные бумаги, а также и другие высоколиквидные ценные бумаги федерального правительства и его органов. Следует обратить особое внимание на ценные бумаги, внесенные в ломбардный список Центрального Банка РФ [5].

Хотя теория перемещения в известной степени обоснована, сотни банков, следовавших ее указаниям, не избежали проблемы ликвидности в 20-е и 30-е годы. Некоторые банки чрезмерно полагались на ликвидность онкольных ссуд, обеспеченных ценными бумагами, рассчитывая на то, что эти ссуды могут быть отозваны в течение 24 часов. К сожалению, когда рыночная стоимость ценных бумаг покатилась вниз, банки обнаружили, что погашение этих ссуд несет убытки [11,12].

ТЕОРИЯ ОЖИДАЕМОГО ДОХОДА

Согласно этой теории, банковскую ликвидность можно планировать, если в основу графика платежей в погашение кредитов пoлoжить будущие доходы заемщика. Она не отрицает рассмотренных выше теорий, но подчеркивает, что увязка доходов заемщика с погашением ссуды предпочтительнее, чем акцент на обеспечении кредита. Данная теория утверждает далее, что на банковскую ликвидность можно воздействовать, изменяя структуру сроков погашения кредитов и инвестиций. Краткосрочные кредиты промышленности более ликвидны, чем срочные ссуды, а кредиты потребителям на оплату покупок в рассрочку более ликвидны, чем ипотечные ссуды под жилые строения.

Теория ожидаемого дохода содействовала тому, что многие банки положили в основу формирования портфеля инвестиций эффект ступенчатости: ценные бумаги так подбираются по срокам погашения, чтобы поступления были регулярными и предсказуемыми. В этом случае портфель инвестиций по показателю регулярности платежей наличными приближается к портфелю кредитов с регулярным погашением долга и процентов [11,12].

ТЕОРИЯ УПРАВЛЕНИЯ ПАССИВАМИ

Защитники этой теории утверждают, что банки могут решить проблему ликвидности путем привлечения дополнительных средств с рынка. Для пополнения ликвидных ресурсов банки занимают средства также на рынке МБК, у Центральных банков, на зарубежных рынках и т.д.

1.2.3. Методы управления ликвидностью банка

В основе методов управления ликвидностью лежат две основные проблемы:

1. Несоответствие по срокам, абсолютной величине, степени ликвидности и риска активов и пассивов банка;

2. Необходимость разрешения дилеммы «Ликвидность – доходность».

Целью управления ликвидностью является выполнения всех обязательств при поддержании необходимого уровня ликвидности, риска и доходности.

В попытках разрешить дилемму «ликвидность - прибыльность» обозначилось три подхода к управлению активами. Ни один из методов нельзя считать идеальным, поскольку у каждого из них свои достоинства и недостатки.

Простейшим с точки зрения применения является метод «Общего фонда средств». Многие банки широко используют этот метод, особенно и периоды избытка средств. Появление второго метода - «Распределения активов или конверсии средств» - связано со стремлением преодолеть некоторые недостатки первого. Третий метод – «Метод покупной ликвидности». Под управлением пассивными операциями стали понимать действия, направленные на удовлетворение нужд в ликвидности путем активного изыскания заемных средств, но мере необходимости [14].

Ни один банк не использует в чистом виде тот или иной метод управления ликвидностью. Рассмотрим указанные методики.

МЕТОД «ОБЩЕГО ФОНДА СРЕДСТВ»

В основе рассматриваемого метода лежит идея объединения всех ресурсов. Затем совокупные средства распределяются между теми видами активов, которые считается подходящими. В модели не имеет значения, из какого источника поступили средства, пока их размещение содействует достижению поставленных перед банком целей.

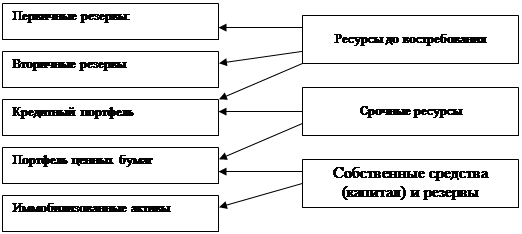

Схематично этот метод представлен на рис.1.1.

|

Рисунок 1.1. Управление активами с помощью модели общего фонда средств

Данный метод требует равного соблюдения принципов ликвидности и доходности. Поэтому средства помещаются в такие виды активных операций, которые наиболее полно соответствуют этим принципам. Размещение средств осуществляется в соответствии с определенными приоритетами, назначение которых - помочь руководству оперативных отделов решить проблему сочетания ликвидности и прибыльности. Эти приоритеты подсказывают, какая часть имеющихся у банка средств должна быть помещена в резервы первой или второй очереди, использована для ссуд и ценных бумаг, чтобы это принесло доход. Вопросы инвестирования средств в земельные участки, здания и прочую недвижимость рассматриваются отдельно.

Задачей номер один при определении структуры размещения средств является установление их доли, выделяемой в качестве первичных резервов.

Первичные резервы - это главный источник ликвидности банка, в них включают:

1. Наличная касса и платежные документы;

2. Корреспондентские счета кредитных организаций в Центральном Банке;

3. Депозиты, размещенные в Центральном Банке России;

4. Фонды обязательных резервов (ФОР), подлежащие возврату как излишне внесенные (до 7 дней).

На практике величину средств, включаемых в первичные резервы, определяют обычно на основе среднего (для всех примерно одинаковых банков) отношения наличных активов к сумме вкладов или к сумме всех активов.

Задачей номер два при размещении средств будет создание «некассовых» ликвидных активов, которые к тому же приносят определенный доход. Эти резервы включают высоколиквидные доходные активы, которые с минимальной задержкой и незначительным риском потерь можно превратить в наличные средства. Основное назначение резервов второй очереди - служить источником пополнения первичных резервов. Объем вторичных резервов определяется косвенно, теми же факторами, под воздействием которых изменяются вклады и ссуды. Как и для резервов первой очереди, для вторичных резервов также устанавливают определенный процент от общего объема средств.

Третий этап размещения средств по методу общего фонда средств - формирование портфеля кредитов. Это важнейший вид банковской деятельности, приносящий доход. Ссуды — самая важная часть банковских активов, а доходы по ссудам — самая крупная составляющая банковской прибыли. Ссудные операции являются одновременно и самым рискованным видом банковской деятельности.

И, наконец, в последнюю очередь при размещении средств определяется состав портфеля ценных бумаг. Средства, остающиеся после удовлетворения обоснованных потребностей клиентов в кредитах, могут быть помещены в сравнительно долгосрочные первоклассные ценные бумаги. Назначение портфеля инвестиций — приносить банку доход и быть дополнением резерва второй очереди по мере приближения срока погашения долгосрочных ценных бумаг.

Использование метода общего фонда средств в управлении активами дает банку широкие возможности выбора категорий активных oпeраций. Указанный метод не содержит четких критериев для распределения средств по категориям активов и не дает решения дилеммы «ликвидность — доходность». Последнее зависит от опыта и интуиции банковского руководства [11,15].

МЕТОД РАСПРЕДЕЛЕНИЯ АКТИВОВ (КОНВЕРСИИ)

При управлении ликвидностью методом общего фонда средств излишне много внимания уделяется ликвидности и не учитываются различия требований ликвидности по отношению к вкладам и депозитам до востребования, остаткам на расчетных и других счетах, срочным вкладам и депозитам, и основному капиталу. Метод распределения активов, известный также как метод конверсии средств, позволил преодолеть ограниченность метода общего фонда средств.

Модель распределения активов устанавливает, что размер необходимых банку ликвидных средств зависит от источников привлечения фондов. Схематически она показана на рис.1.2. Этим методом делается попытка разграничить источники средств в соответствии с нормами обязательных резервов и скоростью их обращения или оборачиваемостью. Например, вклады до востребования требуют более высокой нормы обязательных резервов по сравнению со сберегательными и срочными вкладами и скорость их оборота, как правило, также выше, чем у других видов вкладов. Поэтому большая доля вкладов востребования должна помещаться в первичные и вторичные резервы и меньшая часть — в такие инвестиции, как ссуды под закладные на жилые дома или долгосрочные облигации муниципальных органов.

Данная модель предполагает создание нескольких «Прибыльных центров» (или «Центров ликвидности») внутри самого банка, используемых для размещения средств, привлеченных банком из разных источников. Эти структурные подразделения часто называют «банками внутри банка», поскольку размещение средств каждым из этих центров осуществляется независимо от размещения средств других центров.

|

Рисунок 1.2. Управление активами с помощью модели распределения активов

Установив принадлежность средств к различным центрам с точки зрения их ликвидности и доходности, руководство банка определяет порядок их размещения каждым центром. Вклады и депозиты до востребования, расчетные счета клиентов требуют самого высокого покрытия резервами для обеспечения ликвидности. Следовательно, значительная часть средств из центра кладов до востребования будет направлена в резервы первой, оставшаяся часть вкладов до востребования будет размещена преимущественно во вторичные резервы посредством инвестирования их в краткосрочные государственные ценные бумаги, и только сравнительно небольшие суммы будут предназначены для предоставления ссуд, главным образом в форме краткосрочных коммерческих кредитов. Как видно из рис.1.2, средства из центра вкладов до востребования не размещаются в прочие ценные бумаги и основные фонды. Требования ликвидности для центров сберегательных вкладов и срочных вкладов несколько ниже, поэтому данные средства будут помещены большей частью в ссуды и инвестиции. Основной капитал почти не требует покрытия ликвидными активами и используется для вложения в здания и землю, а оставшиеся средства предназначаются для долгосрочных кредитов и менее ликвидных ценных бумаг, т.е. используются для увеличения доходов банка.

Главным преимуществом рассматриваемого метода является уменьшение доли ликвидных активов и вложений дополнительных средств в ссуды и инвестиции, что ведет к увеличению нормы прибыли.

Однако и этот метод имеет недостатки, снижающие его эффективность. Хотя в основу выделения различных «Прибыльных центров» положена скорость обращения различных типов вкладов, может не быть тесной связи между скоростью обращения вкладов той или иной группы и колебаниями общей суммы вкладов этой группы. В то время как одни клиенты изымают деньги с помощью чеков, другие, напротив, вносят деньги в банк, остатки средств на вкладах до востребования (как и общая сумма депозитной задолженности банка) могут колебаться в течение года всего лишь в пределах 10%. Пока банк функционирует, его задолженность перед клиентами по депозитам сводится к минимуму. Как показывает практика и часть средств, внесенных на вклад до востребования, никогда не будет изъята и с полным основанием может быть инвестирована в долгосрочные высокодоходные ценные бумаги.

Другие недостатки равно касаются и метода общего фонда средств и метода распределения активов. Оба метода делают акцент на ликвидности обязательных резервов и возможном изъятии вкладов, уделяя меньше внимания необходимости удовлетворять заявки клиентов на кредит. Между тем хорошо известно, что по мере подъема деловой активности растут и вклады, и кредиты.

Следует также учесть наличие сезонных колебаний у отдельных банков, при которых спрос на кредит может расти именно в тот момент, когда объем вкладов снизился. Кроме того, под воздействием проводимой денежно-кредитной политики спрос на кредиты в периоды подъема может опережать рост вкладов, а в периоды спада деловой активности темпы роста депозитов у всех банков выше; в условиях бума умеренному росту вкладов противостоит высокий спрос на кредиты [11,15].

Рассмотренные два метода являются несколько упрощенными. Их следует рассматривать не как комплекс нормативных указаний, дающий основу для принятия решений, а как общую схему, в рамках которой руководство банка может определить подход к решению проблемы управления активами. Использование любого из этих методов предполагает способность группы компетентных руководителей исследовать весь комплекс взаимосвязей и вводить те усложнения в анализ и принятие решений, которые соответствуют конкретному положению данного банка.

УПРАВЛЕНИЕ ПАССИВАМИ С ЦЕЛЬЮ ОБЕСПЕЧЕНИЯ ЛИКВИДНОСТИ

В широком смысле управление пассивными операциями представляет собой деятельность, связанную с привлечением средств вкладчиков и других кредиторов и определением соответствующей комбинаций источников средств для данного банка. В более узком смысле под управлением пассивными операциями стали понимать действия, направленные на удовлетворение нужд в ликвидности путем активного изыскания заемных средств по мере необходимости. Рассмотрим основные инструменты для управления мгновенной и краткосрочной ликвидностью.

Межбанковские кредиты

МЕЖБАНКОВСКИЙ КРЕДИТ– это кредит, предоставляемый одним банком другому, или депозиты банка, размещаемые в других банках. [11]

Займы на рынке МБК активно применяются для корректировки мгновенной ликвидности банков. За рубежом займы на рынке МБК обычно используются для поддержания ликвидности, в Российской практике займами на рынке МБК также покрывается потребность в кредитных ресурсах.

К функциям межбанковского кредитного рынка можно отнести:

- инструмент поддержания текущей ликвидности банка;

- предоставление средств для активных операций банка на других секторах финансового рынка;

- дополнительный источник дохода за счет разницы между ценами привлечения и размещения кредита, и за счет дифференциации ставок по кредитам разной срочности;

- инструмент, наиболее оперативно реагирующий на изменение конъюнктуры рынка и т.д.

Исследуя динамику функционирования рынка межбанковского кредитования на современном этапе развития нашей страны можно отметить, что несмотря на все кризисы, бушевавшие на рынке межбанковских кредитов, и проблемы, существующие на нем, рынок МБК продолжает развиваться. Согласно данным сводного бухгалтерского баланса действующих кредитных организаций с каждым годом активность участников российского межбанковского кредитного рынка заметно повышается, так с 1998 года объем операций на межбанковском рынке России вырос почти в 10 раз.

Объем размещенных МБК в рублях и иностранной валюте в 2005 году увеличился на 57% по сравнению с 2004 годом. При этом если данный показатель на 01.01.04 г. составлял 263,7 млрд. р., на 01.01.05 г. - 425 млрд. р., то на 01.01.06 г. он достиг 668 млрд. р.

Следует особо отметить, что доля выданных межбанковских кредитов в 2005 году составляет порядка 6,85% совокупных активов банковской системы.

Доля же размещенных в банках России межбанковских кредитов составляет порядка 11,15% совокупных пассивов банковской системы, и в 2004 году объем обязательств по МБК достиг 1 086,4 млрд. р. [17]

Что касается процентных ставок на рынке межбанковского кредитования России, то можно отметить такие тенденции последних лет, как постепенное снижение ставок по МБК.

Как известно, С 1994 года в качестве системы показателей ставок межбанковского кредитного рынка используются:

MIBOR (Moscow Interbank Offered Rate) – средняя ставка по предложениям на продажу;

MIBID (Moscow Interbank Bid) – средняя ставка по предложениям на покупку;

MIACR (Moscow Interbank Actual Credit Rate) – средневзв-я фактическая ставка по МБК.

Перечисленные показатели исчисляются по крупнейшим банкам России – участникам рынка МБК, критериями выбора которых послужили надежность банков и весомость их вклада в операции межбанковского рынка.

Несмотря на то, что рынок МБК в России развивается, его развитию мешают проблемы, существующие в настоящий момент в межбанковском бизнесе России, например, проблема недоверия банков друг другу, в основе которой лежит проблема правильного расчета лимита межбанковского кредитования на банк-контрагент.

Соглашения об обратном выкупе

В российской и зарубежной практике довольно часто для поддержания ликвидности используются сделки, называемые «Соглашениями об обратном выкупе» или просто «Репо».

При такой сделке продажа активов производится на условиях обратного выкупа в установленный день и по заранее согласованной цене. Подобного рода соглашения стали важным каналом для временно свободных средств, так как их легко приспособить к нуждам обеих сторон. Они могут заключаться на срок от одного дня до нескольких месяцев, но большей частью — на короткий срок. Преимуществом «Репо» является невысокий риск, так как они обычно обеспечиваются государственными ценными бумагами. Хотя обычно объектом такой сделки служат ценные бумаги, им могут быть также ссуды [15].

Займы на зарубежных рынках

Займы на зарубежных рынках являются одним из самых малодоступных ресурсов. Доступ к ресурсам зарубежных рынков имеют банки, входящие в первую группу финансовой устойчивости с наивысшими оценками рейтинговых агентств. Займы на зарубежном рынке межбанковского кредитования являются дешевыми ресурсами, если оценивать по ставкам, но не следует забывать об изменениях валютного курса, который могут значительно повлиять на стоимость этого ресурса.

Ни один банк в чистом виде не использует какой либо метод управления ликвидностью, как правило, применяется сочетание методов управления ликвидностью с помощью активно пассивных операций.

Сочетание методов управления ликвидностью позволяет регулировать показатели ликвидность-доходность:

- Ликвидные средства накапливаются в виде быстрореализуемых ценных бумаг, депозитов в других банках, остатков на корреспондентских счетах и т.п.

- Заключаются предварительные соглашения об открытии кредитных линий на рынке МБК;

- Неожиданно возникающие потребности в ликвидных средствах покрываются краткосрочными займами.

1.2.4. Оценка ликвидности

Существует два основных подхода к оценке ликвидности:

1. Ликвидность как запас;

2. Ликвидность как поток.

Ликвидность как запас характеризует ликвидность банка на определенный момент, т.е. его способность отвечать по текущим обязательствам:

· определяется на основе данных об остатках активов и пассивов баланса банка на определенную дату;

· осуществляется путем сравнения имеющегося запаса ликвидных активов с потребностью в ликвидных средствах на дату;

· характеризует уровень управления ликвидностью;

· ретроспективна.

При оценке ликвидности как запаса ликвидных средств на определенную дату производится структурный анализ активов и пассивов.

Подход к оценке ликвидности банка как к потоку ликвидных средств позволяет оценить возможности банка:

1. Изменять неблагоприятный уровень ликвидности, сложившийся в течение определенного периода;

2. Предотвращать ухудшение достигнутого оптимального уровня ликвидности;

3. Преобразования менее ликвидных активов в более ликвидные;

4. Привлекать ресурсы;

5. Обеспечивать приток дополнительных средств от операционной деятельности;

6. Позволяет прогнозировать текущую ликвидность на определенную дату.

Причинами возникновения спроса на ликвидные средства следует считать:

· снятие клиентами средств со счетов (необходимо ежедневно оценивать возможные объемы списания клиентских платежей);

· поступление заявок от клиентов на получение кредитов;

· наступление сроков погашения межбанковских кредитов;

· наступление сроков погашения по векселям;

· уплата налогов, дивидендов и т.п.

Источники ликвидных средств:

1. Вклады и депозиты клиентов;

2. Погашение межбанковских кредитов;

3. Погашение клиентами ранее полученных ссуд;

4. Погашение государственных ценных бумаг;

5. Продажа активов;

6. Поступление процентов по ссудам;

7. Поступление доходов от других операций;

8. Займы на денежном рынке.

Анализ ликвидности позволяет выявить потенциальные и реальные тенденции, свидетельствующие об ухудшении ликвидности, провести анализ и принять соответствующие меры по корректировке ситуации.

Анализ ликвидности банка проводится в несколько этапов:

1. Анализ факторов, воздействующих на ликвидность.

2. Структурный анализ активов и пассивов;

3. Расчет и анализ коэффициентов ликвидности [12,13].

1.2.5. Анализ факторов, влияющих на ликвидность

На ликвидность банка воздействует множество факторов. Воздействующие факторы можно разделить на 2 группы [11]:

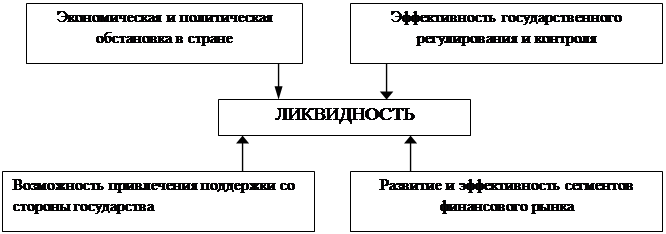

I. Макроэкономические факторы (экзогенные) – осуществляется воздействие внешней среды на деятельность банка и его ликвидность (рис.1.3).

Рисунок 1.3. Экзогенные факторы, воздействующие на ликвидность банка

1. Экономическая и политическая обстановка в стране.

Во многом она определяет степень доверия к банкам со стороны населения, а также степень политизированности банковской системы. Любое проявление нестабильности в данных сферах приводит к резкому обострению проблемы ликвидности банков.

2. Эффективность государственного регулирования и контроля

Коммерческие банки испытывают на себе весь спектр воздействия мер денежно-кредитного регулирования, проявляющегося в установлении правовых норм, регулирующих банковскую деятельность в целом.

3. Развитие и эффективность сегментов финансового рынка.

Этот фактор обуславливает эффективность перераспределения временно свободных денежных средств между участниками рынка и влияет на степень ликвидности обращающихся на рынке активов.

4. Возможность получения поддержки со стороны государства.

Проявляется через проводимую денежно-кредитную политику Правительства и Центрального Банка.

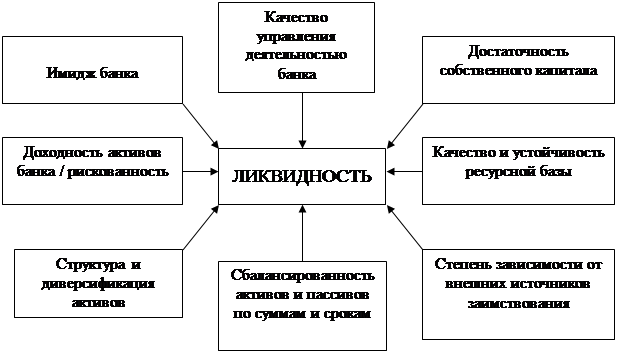

II. Микроэкономические факторы (эндогенные) – действуют на уровне самого банка и связаны с его деятельностью, поэтому изменяя политику банка в области управления ликвидностью возможно нивелирование эффектов воздействия макроэкономических факторов (рис.1.4).

|

Рисунок 1.4. Микроэкономические факторы, влияющие на ликвидность банка

К микроэкономическим факторам, влияющим на ликвидность можно отнести:

1. Качество управления деятельностью банка.

Профессионализм и уровень квалификации руководителей и работников банка оказывают определяющее воздействие на состояние ликвидности.

2. Достаточность собственного капитала банка.

Значительная величина капитала банка положительно сказывается на уровне его ликвидности, поскольку капитал выполняет функции покрытия убытков в случае возникновения непредвиденных обстоятельств.

3. Качество и устойчивость ресурсной базы.

Необходимо регулярно проводить анализ качества ресурсной базы, поддерживать сбалансированность по срокам между активами и пассивами.

4. Степень зависимости от внешних источников заимствования.

Чем выше степень зависимости от внешних источников, использующихся для покрытия кассовых разрывов, тем серьезнее могут оказаться проблемы в случае наступления временной неплатежеспособности.

5. Сбалансированность активов и пассивов по суммам и срокам.

Сбалансированность практически исключает возможность кризиса ликвидности, так как обязательства будут обеспечены ресурсами.

6. Рискованность активов баланса.

Означает вероятность потенциальных потерь при реализации активов или риск не возврата средств.

7. Доходность активов банка.

8. Структура и диверсификация активов.

1.2.6. Анализ качества активов и пассивов банка

Качество активов характеризуется следующими параметрами [26]:

1. Ликвидность;

2. Риск;

3. Доходность.

Качество пассивов определяется:

1. Структура кредиторов:

- Юридические лица;

- Физические лица;

- Межбанковские кредиты;

- Средства Центрального Банка Российской Федерации;

- Собственные средства (капитал) банка;

2. Стабильность ресурсов по срокам.

- Средства на расчетных и текущих счетах;

- Депозиты и вклады до востребования;

- Срочные вклады и депозиты;

- Депозиты и кредиты контрагентов денежного рынка

- Ценные бумаги.

В процессе управления ликвидностью особое место занимает проблема прогнозирования предполагаемого стабильного остатка средств по обязательствам до востребования. В некоторых банках доля обязательств до востребования в структуре пассивов банка может достигать 60-70%. В банковской практике считается неэффективной система управления активами, предполагающая полное покрытие таких обязательств. Обычно высоколиквидными активами обеспечивается только нестабильная часть обязательств до востребования, определяемая как разница между фактическими и условно постоянными остатками на счетах до востребования [27].

Для определения стабильности ресурсов по срокам целесообразно разделять ресурсы на срочные и до востребования (не имеющие срока).

Показатели оценки стабильности срочных ресурсов:

Средний срок хранения ресурсов рассчитывается по формуле 1.1.

Сд = Оср / В х Д (1.1)

где Сд – средний срок хранения средств, дн.;

Оср – средний остаток по счету, р.

В – дебетовый оборот по счету (списание), р.

Д – кол-во дней в анализируемом периоде, дн.

Уровень оседания средств, поступающих во вклады можно рассчитать по формуле 1.2.

Уо = (Ок – Он) / П х 100%, (1.2)

где Уо - уровень оседания средств;

Ок – остаток на конец анализируемого периода, р.;

Он – остаток на начало анализируемого периода, р.;

П – кредитовый оборот по счету (поступление), р.

3. Стоимость привлеченных ресурсов

Наиболее важная качественная характеристика привлеченных ресурсов, находящаяся в зависимости от:

- ставок привлечения ресурсов данного вида, сложившихся на рынке при взаимодействии спроса и предложения;

- размера обязательного резервирования данного вида ресурсов;

- прочие расходы, необходимые для привлечения и обслуживания ресурса.

1.2.7. Методы оценки ликвидности

МЕТОД КОЭФФИЦИЕНТОВ

Используется коммерческими банками, Центральным Банком и другими надзорными органами.

В целях контроля за состоянием ликвидности банка Инструкцией ЦБР № 110-И «Об обязательных нормативах банков» от 16 января 2004 г. [3] устанавливаются нормативы ликвидности (мгновенной, текущей и долгосрочной), которые определяются как соотношение между активами и пассивами с учетом сроков, сумм и видов активов и пассивов, других факторов.

Рассмотрим указанные коэффициенты в табл. 1.2.

Таблица 1.2. Коэффициенты ликвидности, применяемые в отечественной практике [3]

|

Коэффициенты |

Нормативы |

|

Мгновенная ликвидность Н2 = Лам / Овм х 100% |

Минимум 15% |

|

Текущая ликвидность Н3 = Лат / Овт х 100% |

Минимум 50% |

|

Долгосрочная ликвидность Н4 = Крд / (К +ОД) х 100% |

Максимум 120% |

Рассмотрим в табл.1.3 показатели ликвидности, которые применяются в зарубежной практике. [15, 16]

Таблица 1.3. Коэффициенты ликвидности, применяемые в зарубежной практике

Коэффициенты |

Нормативы |

К1 = Первичные резервы1Депозиты |

Не менее 5-10% |

К2 = Вторичные резервы2Депозиты |

Не менее 10-15% |

К3 = Основные вклады3Валюта баланса |

80-90% |

К4 = Кредиты выданные (включая МБК)Привлеченные средства |

60-80% |

К5 = Кредиты выданные (включая МБК)Активы |

55-70% |

К6 = Основные вкладыДепозиты клиентов |

75%, из них:35% - р/сч. +до востребования25% - вклады и депозиты15% - срочные депозиты |

К7 = Полученные МБКПривлеченные средства |

Максимум 40% |

К8 = Непостоянные пассивыАктивы |

< 10% |

К9 = Ценные бумаги, переданные в залогСуммарный портфель ценных бумаг |

< 25% |

1 Первичные резервы = денежная наличность в кассе (руб. +валюта) + остатки средств на корсчетах и валютных счетах.

2 Вторичные резервы = Ценные бумаги правительства.

3 Не чувствительные к изменению процентных ставок

ОЦЕНКА ЛИКВИДНОСТИ МЕТОДОМ РАЗРЫВА

Оценка ликвидности методом разрыва основана на методе «Распределения активов» с целью поддержания ликвидности. При оценке ликвидности этим методом производится группировка активов и пассивов банка по степени ликвидности и срокам (балансовая / рыночная оценка стоимости активов) согласно ниже представленной классификации. Затем производится оценка полученных соотношений между активами и пассивами по срокам и суммам [9].

Ликвидные активы I группы:

«Первичные резервы» включают в себя денежные средства в виде:

1. Наличная касса и платежные документы;

2. Корреспондентские счета кредитных организаций в Центральном Банке;

3. Депозиты, размещенные в Центральном Банке России;

4. Фонды обязательных резервов (ФОР), подлежащие возврату как излишне внесенные (до 7 дней).

«Вторичные резервы»:

1. Ликвидные государственные ценные бумаги;

2. Облигации Банка России;

Ликвидные активы II группы:

1. Счета Ностро (банки группы развитых стран);

2. Межбанковские кредиты и депозиты сроком погашения до 7 дней;

3. Расчеты с валютными и фондовыми биржами;

4. Корпоративные ценные бумаги, приобретенные для перепродажи, имеющие рыночную котировку( торговый портфель)

5. Операции РЕПО;

6. Овердрафты клиентам;

7. Учтенные векселя первоклассных векселедателей, сроком погашения до 7 дней или по предъявлению.

Ликвидные активы III группы:

1. Счета Ностро (кроме включенных в группу II);

2. Межбанковские кредиты и депозиты сроком погашения от 8 до 30 дней;

3. Стандартные кредиты сроком погашения от 8 до 30 дней;

4. Учтенные векселя первоклассных векселедателей со сроком предъявления до 30 дней;

5. Инвестиционные государственные ценные бумаги;

6. Муниципальные ценные бумаги, имеющие рыночную котировку;

7. Инвестиционные корпоративные ценные бумаги, имеющие рыночную котировку.

Ликвидные активы IV группы:

1. Стандартные кредиты сроком погашения свыше 30 дней;

2. Стандартные учтенные векселя сроком погашения свыше 30 дней;

3. Финансовое участие в деятельности других организаций (при наличии контрольного пакета);

4. Драгоценные металлы и природные драгоценные камни (отсутствуют развитые рынки).

Неликвидные (низколиквидные) активы – V группа:

1. Фонд обязательных резервов, скорректированный на сумму возврата излишне внесенных средств до 7 дней;

2. Муниципальные ценные бумаги, не имеющие рыночной котировки;

3. Финансовое участие в деятельности других организаций (кроме отнесенных к 4 группе);

4. Проблемные и просроченные кредиты, уменьшенные на сумму созданных под них резервов на возможные потери по ссудам;

5. Фиксированные активы (основные средства, материальные и нематериальные активы).

Классификация забалансовых активов:

Ликвидные активы I группы:

1. Требования банка по наличным и срочным сделкам со сроком исполнения до 7 дней:

- По поставке денежных средств;

- По поставке драгоценных металлов и драгоценных камней;

- По поставке ценных бумаг.

2. Требования по обратной части сделок РЕПО сроком исполнения до 7 дней:

- Требования по выкупу ценных бумаг;

- Требования по выкупу драгоценных металлов и драгоценных камней.

Ликвидные активы II группы:

1. Требования банка по наличным и срочным сделкам сроком исполнения свыше 7 дней:

- По поставке денежных средств;

- По поставке драгоценных металлов;

- По поставке ценных бумаг;

2. Требования по обратной части сделок РЕПО сроком исполнения свыше 7 дней:

- Требования по выкупу ценных бумаг (рыночная стоимость);

- Требования по продаже ценных бумаг (объем средств к уплате);

Низколиквидные (неликвидные) активы III группа:

1. Проблемные и просроченные требования по наличным и срочным сделкам:

- По поставке денежных средств;

- По поставке драгоценных металлов;

- По поставке ценных бумаг;

2. Проблемные и просроченные требования по обратной части сделок РЕПО:

- Требования по выкупу ценных бумаг (рыночная стоимость);

- Требования по продаже ценных бумаг (объем средств к уплате).

Классификация пассивов

1. Наиболее срочные обязательства:

- Средства на расчетных и текущих счетах;

- Счета ЛОРО;

- Обязательства по операциям на открытом рынке ценных бумаг;

- Средства клиентов по незавершенным расчетным операциям;

- Незавершенные расчеты банка;

- Срочные обязательства, сроком исполнения до 7 дней;

2. Краткосрочные обязательства:

- Депозиты и вклады до востребования;

- Сберегательные счета;

- Срочные депозиты сроком погашения до 30 дней;

- Межбанковские кредиты сроком погашения до 30 дней;

- Операции РЕПО;

- Депозитные сертификаты и векселя сроком погашения до 30 дней;

3. Среднесрочные обязательства:

- Межбанковские кредиты сроком погашения свыше 30 дней;

- Депозитные сертификаты и собственные векселя сроком погашения свыше 30 дней;

- Срочные депозиты сроком погашения свыше 30 дней;

4. Постоянные пассивы.

- Собственные средства (капитал) банка.

Для определения ликвидности баланса классифицированные активы и пассивы по степени ликвидности и срочности сопоставляются.

Состояние ликвидности баланса может быть признано:

Оптимальным при выполнении следующих условий:

Ликвидные активы I группы > Наиболее срочных обязательств

Ликвидные активы II группы > Краткосрочные пассивы

Ликвидные активы III группы > Среднесрочные пассивы

Ликвидные активы IV и V групп < Постоянные пассивы

Удовлетворительным, если выполняются следующие соотношения:

Ликвидные активы I группы => Наиболее срочных обязательств

Ликвидные активы II группы => Краткосрочные пассивы

Ликвидные активы III группы => Среднесрочные пассивы

Ликвидные активы IV и V групп <= Постоянные пассивы

ОПРЕДЕЛЕНИЕ НЕТТО-ЛИКВИДНОЙ ПОЗИЦИИ БАНКА

Является наиболее часто используемым инструментом оценки ликвидности на определенную дату, указывая на недостаток или избыток ликвидных средств [28].

Нетто-ликвидная позиция = Поступление средств на счета клиентов + Новые депозиты + Погашение ранее выданных ссуд + Погашение ценных бумаг + Процентный доход + Комиссионные доходы + Продажа активов + Привлечение ресурсов на денежном рынке – Снятие средств со счетов клиентов – Вновь предоставляемые кредиты – Оплата расходов по привлечению средств – Расходы на прочие операции – Выплаты налогов, дивидендов и др. платежей.

Риск возникновения дефицита ликвидности возникает при условии:

Излишек ликвидности / Активы < 3-5%.

Расчет нетто-ликвидной позиции сводят в таблицу, именованную «План-прогноз движения денежных средств», «Платежный календарь» и т.п., представленный в Приложении 1.

§ 1.3. Текущее состояние банковского сектора в разрезе риска ликвидности

Все время существования российских банков одной из главных проблем, с которой они сталкиваются, остаются риски ликвидности, в том числе макроэкономический риск ликвидности банковского сектора. Он обусловлен в первую очередь тем, что по-прежнему остается незначительным удельный вес долгосрочных пассивов банковского сектора в общей сумме обязательств.

Проанализируем развитие ситуации и текущее состояние банков в разрезе риска ликвидности, используя «Обзор банковского сектора РФ», составленный Центральным банком.

Упомянутый выше показатель удельного веса долгосрочных пассивов банковского сектора в общей сумме обязательств на 1.01.2005 г. составил 15,9%, на 1.01.2006 г. - 18,8%, тогда как удельный вес долгосрочных активов в сумме ликвидных активов наоборот уменьшился с 17,8% в 2004 году до 15,5% в начале 2006 года. [14]

В этих условиях дефицит средне- и долгосрочных привлеченных средств, необходимых для финансирования долгосрочных вложений, покрывался за счет краткосрочных обязательств, которые в значительной степени представлены обязательствами до востребования.

Значительно за 2005г. сократилась степень использования краткосрочных обязательств в качестве источника формирования долгосрочных активов. По состоянию на 1.01.2006 г. этот показатель составил -10,2%, что почти в 3 раза меньше его значения на начало года (-3,7%).

И не смотря на то, что по итогам 2005 года отмечалось определенное «удлинение» ресурсной базы банков, в банковском секторе трансформацию краткосрочных обязательств в долгосрочные активы по данным на 1.01.2006 г. осуществляли 728 банков (58% от общего числа банков), вместо 775 банков в 2004г. (60% от общего числа банков), а их доля в активах банковского сектора составляет 19%, вместо 26,5% предыдущего года.

На 1.01.2006 г. структура активов и пассивов 525 кредитных организаций характеризовалась отсутствием использования краткосрочных обязательств для формирования долгосрочных депозитов.

По итогам 2005 года произошло увеличение доли высоко ликвидных активов кредитных организаций в совокупных ликвидных активах банковского сектора с 50,7% до 53,8%. Одновременно произошло уменьшение доли обязательств со сроком до востребования менее месяца в сумме всех обязательств с 48,4% до 46,3%.

Как видно из информации Банка России, динамика основных показателей рассчитанных по отчетности банков и характеризующих риск ликвидности банковского сектора в 2005 году, в целом соответствовал положительным тенденциям, сформировавшимся в 2004 году, но в то же время темпы роста активных операций банков с реальным сектором экономики, как и в предыдущие годы, все же сдерживаются дефицитом средне- и долгосрочных привлеченных средств в ресурсной базе кредитных организаций.

Проблема ликвидности во всех формах ее проявления всегда была и будет оставаться важнейшей в банковском деле. Кроме этого, необходимо помнить, что регулированием ликвидности банков занимается и Банк России, деятельность которого по регулированию ликвидности необходимо связана с осуществлением им же разработанной во взаимодействии с Правительством денежно-кредитной политики, направленной на достижение макроэкономической стабилизации, снижение темпов инфляции, поддержание стабильности курса национальной валюты.

§ 1.4. Совершенствование системы управления ресурсами многофилиального банка

После рассмотрения основных аспектов управления ликвидностью банка, проблем, связанных с управлением активами и пассивами, а также наиболее зарекомендованных методик по управлению ликвидностью банка, можно сделать вывод о сложности данной темы и отсутствии универсальной методики управления финансовыми ресурсами банка, тем более многофилиального.

Более того, основная проблема управления ресурсами достаточно сложной системы многофилиального банка состоит в необходимости каждого филиала управлять своими ресурсами таким образом, чтобы выполнялись условия подержания необходимой ликвидности, получения максимальной прибыли и минимизации рисков не только каждого филиала, но и всего банка вцелом. При этом специалист соответствующего отдела – Казначейства – каждого филиала вправе сам выбирать способы управления ликвидностью и рисками. Возникает резонный вопрос: «Можно ли скоординировать управление всеми рисками и ликвидностью многофилиального банка в одном месте?». В этом и состоят наибольшая трудность и проблематичность неповоротливой системы многофилиальных банков.

Однако в западной специализированной литературе этому вопросу уделяется особое внимание, и уже достаточно давно было найдено решение всех проблем, связанных с управлением ресурсами многофилиальных банков, - разработана система трансфертного ценообразования, которая и будет рассмотрена в данном параграфе как один из наилучших на сегодняшний день способов совершенствования управления ресурсами многофилиального банка.

Трансфертное ценообразование является одним из ключевых компонентов управления ресурсами банка. Трансфертное ценообразование – это инструмент управления активами и пассивами, вместе с тем определяющее эффективность деятельности различных подразделений банка. Благодаря правильной организации процесса управления трансфертной ценой становится возможным решить многие проблемы управления ресурсами многофилиальных банков, в том числе минимизировать процентный риск банка. Все вышесказанное подчеркивает значимость рассматриваемой темы и ее актуальность для обычного российского банка [23].

1.4.1. Система трансфертного ценообразования. Теория и практика

Трансфертное ценообразование было разработано западными банками как метод управления ликвидностью и деления ценового пирога на соответствующие слои. Это позволило банковским менеджерам оценить, достаточна ли процентная маржа по активным подразделениям для покрытия их издержек, хватает ли процентного дохода ресурсным подразделениям для финансирования их расходов и насколько хорошо казначейство регулирует ликвидность и процентный риск в банке [24].

Нет необходимости говорить, что западная банковская практика достаточно сильно отличается от российских реалий. Типичный западный банк имеет в своем арсенале богатый выбор инструментов для управления процентным риском, в том числе и инструменты срочного рынка, которые пока отсутствуют в России. Но, несмотря на различия в развитии, основная доля зарубежного банковского опыта может быть успешно применена в российских условиях. Остановимся на сути вопроса.

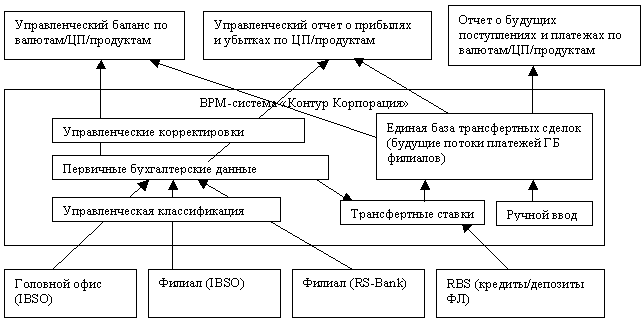

Трансфертное ценообразование - это инструмент, с помощью которого внутри банка распределяются затраты, связанные с привлечением ресурсов. Казначейство банка «покупает» ресурсы по специально установленной процентной ставке (трансфертной цене) у тех подразделений банка, которые занимаются их привлечением, и «продает» ресурсы подразделениям банка, осуществляющим активные операции [37].

Таким образом, получается, что каждый рубль кредитов, выданный, например, филиалом, покупается у Казначейства, и, соответственно, каждый рубль привлеченного филиалом депозита, продается Казначейству.

Следовательно, при внедрении этой системы решается главная задача управления ресурсами многофилиальных банков – необходимость управления ликвидностью и процентным риском целиком и полностью с филиалов банка перекладываются на Казначейство, которое уже самостоятельно выбирает пути решения проблем управления ликвидностью и рисками.

Необходимыми предварительными условиями создания системы трансфертного ценообразования в банке являются централизованное управление ресурсами и выделение центров ответственности.

Централизованное управление ресурсами в банке означает наличие функции казначейства. Отсутствие этой функции делает невозможным внедрение всей системы трансфертного ценообразования. Выделение центров ответственности (центров прибыли, центров производства и центров затрат) является особенно важным для создания системы трансфертного ценообразования. Это нелегкая задача, она может быть предметом дискуссий и споров. При этом важно четко определить характеристики каждого центра ответственности и связать их с функциональными обязанностями подразделений, а также организационной структурой банка для того, чтобы обосновать выбор.

Центр прибыли может быть определен как подразделение, которое имеет возможности через свои взаимоотношения с клиентами и контрагентами в значительной степени влиять на доходы банка.

На Западе к центрам прибыли, как правило, относят филиалы, а также казначейство и подразделения, работающие на финансовых и фондовых рынках, а также непосредственно с клиентами.