Федеральное агентство по образованию

Государственное образовательное учреждение высшего

профессионального образования

«ИЖЕВСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ»

Факультет «Менеджмент и маркетинг»

Кафедра «Финансы и кредит»

«Дипломная работа допущена к защите»

Заведующий кафедрой «Финансы и кредит»

к.э.н., профессор

________________________/М.Н. Горинов/

«___» мая 2006 г.

Д И П Л О М Н А Я Р А Б О Т А

на тему: «Управление выручкой от реализации и рентабельностью продаж (на примере ОАО «Ижсталь»)»

по специальности 080105 «Финансы и кредит»

Студент

группы 10-22-2 Е.К. Кан «___» мая 2006г.

Руководитель

дипломной работы

к.э.н. В.В. Усачев

«___» мая 2006г.

Нормоконтроль Ю.В. Севрюгин

к.э.н.

«___» мая 2006г.

Ижевск 2006

СОДЕРЖАНИЕ

ВВЕДЕНИЕ ……………………………………………………………………….3

ГЛАВА 1. ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ И ПОКАЗАТЕЛИ

ЕГО ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ………………………6

1.1. Общая характеристика предприятия …………………………….6

1.2. Организация экономической службы предприятия …………...10

1.3. Краткая историческая справка и перспективы развития ……...12

1.4. Проблемы экономического развития…………………………...16

ГЛАВА 2. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ВЫРУЧКОЙ

ОТ РЕАЛИЗАЦИИ И РЕНТАБЕЛЬНОСТЬЮ ПРОДАЖ ……..21

2.1. Основы теории операционного менеджмента …………………21

2.2. Показатели оценки риска предприятия, связанного

с изменением спроса на его продукцию ……………………….28

2.3. Современные методики управления рентабельностью

продаж ……………………………………………………………35

ГЛАВА 3. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ…..40

3.1. Анализ имущественного положения …………………………...40

3.2. Анализ ликвидности баланса …………………………………...42

3.3. Анализ финансовой устойчивости ……………………………..45

3.4. Анализ деловой активности …………………………………….48

3.5. Анализ рентабельности ………………………………………….49

ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ

УПРАВЛЕНИЯ ВЫРУЧКОЙ ОТ РЕАЛИЗАЦИИ И

РЕНТАБЕЛЬНОСТЬЮ ПРОДАЖ …………………………………51

4.1. Анализ динамики выручки от реализации по факторам ………51

4.2. Оценка и анализ операционного левериджа предприятия …….58

4.3. Рекомендации по формированию портфеля продукции ………66

предприятия

ЗАКЛЮЧЕНИЕ …………………………………………………………………77

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ …....………………………….80

ПРИЛОЖЕНИЯ………….………………………………………………………82

ВВЕДЕНИЕ

Россия официально признана страной с рыночной экономикой. Более того, Россия – страна с открытой рыночной экономикой. Это означает, что российским компаниям приходится конкурировать не только между собой, но и с ведущими иностранными компаниями. Уже сегодня на многих внутренних товарных рынках иностранные компании конкурируют с другими иностранными компаниями, пытаясь вытеснить российских производителей в наименее прибыльные сегменты рынка. Со вступлением России в ВТО конкуренция только усилится.

Таким образом, чтобы успешно противостоять конкурентам, руководству современного промышленного предприятия, функционирующего в условиях динамичности рынков, резких изменений макросреды бизнеса и жесткой конкуренции, для обеспечения долгосрочного устойчивого развития очень важно знать, как составить оптимальную производственную программу, которая максимизировала бы выручку от реализации продукции и, соответственно, конечный финансовый результат (прибыль), в том числе при условии возникновения лимитирующих факторов (норма рентабельности, структура себестоимости продукции) в самой организации и за ее пределами.

Данная задача входит в функциональный комплекс операционного анализа. Особенностью операционного анализа является то, что вся система управления результатами деятельности и затратами осуществляется на основе разделения всех издержек предприятия на постоянные и переменные. Благодаря этому, финансовые менеджеры компании получают инструмент изучения взаимосвязи и взаимозависимости между объемом производства (реализации), затратами и прибылью.

Операционный анализ широко используется в практике западных фирм для различных целей, например:

- составление производственной программы предприятия, как в стандартных условиях, так и с учетом сдерживающих (ограничивающих) факторов внешней и внутренней среды;

- определение потенциальных рисков убытков или недополучения части прибыли;

- решение вопросов ценовой политики предприятия.

На многих российских промышленных предприятиях анализ и планирование ассортимента (портфеля) продукции проводится исходя из предварительного расчета показателей рентабельности продаж по видам продукции. В данном случае, основным фактором рост рентабельности продаж руководство компании видит повышение цен на реализуемую продукцию – это зачастую ведет к принятию неверных управленческих решений.

Ошибка заключается в том, что совершенно не учитывается тот факт, что, наоборот, снижение цен (при условии достаточного запаса финансовой прочности по цене), в силу положительного эффекта эластичности спроса по цене, может вызвать гораздо больший прирост выручки от реализации продукции. При этом структура затрат на производство и сама величина издержек остаются на прежнем уровне. Это, в свою очередь, будет свидетельствовать о росте показателя рентабельности продаж.

Итак, целью данной дипломной работы является теоретическое обоснование и разработка рекомендаций по управлению выручкой от реализации и рентабельностью продаж предприятия, с помощью применения современных методов операционного анализа и экономико-математического моделирования.

Для достижения указанной цели были поставлены следующие задачи:

- оценка финансово-хозяйственной ситуации предприятия;

- выявить проблемы предприятия, связанные с формированием и управлением выручкой от реализации и рентабельностью продаж;

- рассмотреть современные методы управления ассортиментом выпускаемой продукции, выручкой от реализации и рентабельностью продаж;

- разработать рекомендации по формированию портфеля продукции предприятия с учетом результатов операционного анализа;

- составить и проанализировать прогнозный бюджет предприятия на 2006 год с учетом оптимизационных мероприятий.

Объектом дипломного исследования является финансово-хозяйственная деятельность ОАО «Ижсталь» за период 2001 – 2005гг.

Предметом исследования являются методические формализованные подходы к системе формирования и управления выручкой от реализации и рентабельностью продаж предприятия.

1. ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ И ПОКАЗАТЕЛИ ЕГО ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

1.1. Общая характеристика организации

Завод “Ижсталь” в России и странах СНГ, а также многих зарубежных странах, известен своей высокой репутацией. ОАО “Ижсталь” одно из крупнейших и старейших в России производителей быстрорежущих, нержавеющих, высоколегированных, шарикоподшипниковых и других качественных марок стали и сплавов.

Фирменное наименование и местонахождение предприятия

1. Полное фирменное наименование общества – открытое акционерное общество «Ижсталь».

2. Сокращенное наименование общества - ОАО «Ижсталь».

3. Полное фирменное наименование общества на английском языке – Joint-Stock Company «Izhstal».

4. Сокращенное наименование общества на английском языке - JSC «Izhstal».

5. Место нахождения общества - Россия, Удмуртская Республика, г. Ижевск. Почтовый адрес общества - 426006, Удмуртская Республика, г. Ижевск, ул. Новоажимова, д. 6.

Юридический статус

ОАО «Ижсталь» по своему типу является открытым акционерным обществом. Общество учреждено в соответствии с Указом Президента РФ «Об организационных мерах по преобразованию государственных предприятий, добровольных объединений государственных предприятий в акционерные общества» от 1 июля 1992 г. №721.

Учредителем общества является Государственный комитет Удмуртской

Республики по управлению государственным имуществом. Общество зарегистрировано Постановлением Администрации г. Ижевска от 18 года № 171/3.

В государственном реестре ОАО «Ижсталь» присвоен регистрационный номер № 160.

Общество является юридическим лицом по действующему законодательству РФ и имеет самостоятельный баланс, круглую печать, содержащую его полное фирменное наименование на русском языке и указание на место его нахождения, а также штампы и бланки со своим наименованием, собственную эмблему и логотип, зарегистрированный в установленном порядке товарный знак.

Общество является собственником имущества, учитываемого на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, исполнять обязанности, быть истцом и ответчиком в суде.

Общество является правопреемником производственного объединения "Ижсталь". Согласно постановлению № 200/1 от 13.05.99 вице–мэра г. Ижевска наименование акционерное общество открытого типа «Ижсталь» изменено на открытое акционерное общество «Ижсталь».

Цели, задачи и предмет деятельности

Основной целью ОАО «Ижсталь» является получение прибыли. Основными видами деятельности общества, в свою очередь, являются :

- производство и реализация продукции черной металлургии, поковок, штамповок и литья;

- проведение научно-исследовательских работ, механических и металлографических испытаний, осуществление неразрушающего контроля, определение химического состава продукции черной металлургии и других материалов;

- осуществление деятельности по заготовке, переработке и реализации лома цветных и черных металлов;

- осуществление деятельности с драгоценными металлами и драгоценными камнями;

- производство и реализация товаров народного потребления;

- осуществление внешнеэкономической деятельности, в том числе посреднической.

Предприятием в настоящее время выпускаются следующие виды продукции: стальные фасонные профили, калибровка, лента стальная, серебрянка, проволока стальная, штамповки и поковки и другие разновидности готового проката.

Особенности финансового менеджмента

Завод «Ижсталь» является открытым акционерным обществом, соответственно Учредителями могут выступать граждане (ФЛ) и (или) юридические лица (ЮЛ), принявшие решение об его учреждении. Не могут выступать учредителями АО государственные органы и органы местного самоуправления, кроме исключений, установленных Федеральными законами. Общество не может иметь в качестве единственного учредителя другое хозяйственное общество, состоящее из одного лица, то есть если учредителем является одно лицо (ФЛ или ЮЛ), то оно может выступать только от своего имени. Учредители несут солидарную ответственность по обязательствам, связанным с его созданием и возникающим до государственной регистрации данного общества. Общество несёт ответственность по обязательствам учредителей, связанным с его созданием, только в случае последующего одобрения их действий общим собранием акционеров.

АО – коммерческая организация, уставный капитал которой разделён на определённое число акций, удостоверяющих обязательственные права участников общества (акционеров) по отношению к обществу. АО является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его собственном балансе, может от своего имени приобретать и осуществлять имущественные и личные не имущественные права, нести обязанности, быть истцом и ответчиком в суде. АО имеет гражданские права и несёт обязанности, необходимые для осуществления любых видов деятельности, не запрещённых федеральными законами.

В табл.1.1. представлены органы управления АО, согласно законодательству РФ.

Таблица 1.1. Органы управления акционерным обществом

|

Наименование органов управления |

Численность и сроки избрания |

Кто формирует |

Основные функции |

Кого назначает |

|

Общее собрание акционеров- высший законодательный орган |

Собрание не реже 1 раза в 15 месяцев. АО не может быть создано одним лицом |

Владельцы обыкновенных акций с правом решающего голоса |

Принятие и изменение устава, определение уставного капитала, избрание Совета директоров, создание и ликвидация АО и его филиалов |

Выбирает совет директоров, назначает генерального директора (президента) |

|

Совет директоров–законодательный орган между собраниями акционеров |

Не менее 5 чел. Для открытых АО. Совет избирается при численности акционеров более 50 чел. |

Общее собрание акционеров |

Стратегия развития АО, организация системы управления, создание комитетов, определение финансовой политики |

Утверждает правление АО, исполнительных директоров и управляющих структурных подразделений |

|

Правление – исполнительный орган АО |

По уставу не менее 3 чел. |

Совет директоров (общее собрание) |

Оперативное управление АО в период между собраниями акционеров и Совета директоров: кадры, финансы, производство, сбыт, качество, маркетинг |

Руководителей структурных подразделений |

|

Генеральный (исполнительный директор) |

По уставу 1 чел. на срок до 5 лет |

Общее собрание (Совет директоров) |

Оперативное управление в период между собраниями акционеров (Совета директоров). |

Весь персонал. |

|

Ревизионная комиссия (ревизор) |

Определяется уставом, как правило, нечетное число человек. |

Общее собрание акционеров |

Внутренняя финансовая ревизия, внешний аудит, заключение по годовым отчетам и балансам. |

Избирает председателя ревизионной комиссии, назначает общее собрание в случае угрозы АО |

Управление компанией осуществляется на базе определенной организационной структуры.

Необходимо также отметить, что в состав общества входят следующие самостоятельные хозяйства:

- торговое представительство в г. Донецке;

- гостиничное хозяйство;

- управление торговли и общественного питания.

Финансирование данных структурных подразделений частично осуществляется за счет средств прибыли.

1.2. Организация экономической службы ОАО «Ижсталь»

Под экономической службой компании понимается самостоятельное структурное подразделение (либо совокупность), выполняющее определенные функции в системе управления компании. Ее структура и численность зависят от организационно-правовой формы компании, характера хозяйственной деятельности, объема производства, общего количества работающих в компании и ряда других факторов.

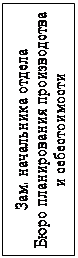

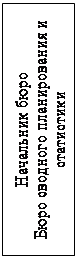

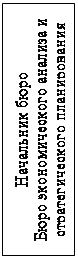

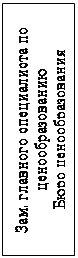

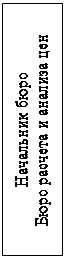

Экономическая служба ОАО «Ижсталь» представлена отделом планирования и экономического анализа, а также отделом ценообразования. Ответственным за организацию работы экономической службы предприятия является заместитель генерального директора по экономике.

Рис.1.1. Организационная структура экономической службы ОАО «Ижсталь»

Отдел планирования и экономического анализа осуществляет функциональное руководство планово-экономическими службами предприятия. В его задачи входит экономическое планирование и прогнозирование хозяйственной деятельности предприятия, а также организация комплексного экономического анализа хозяйственной деятельности.

В функциональные обязанности работников отдела входит:

- экономическое планирование хозяйственной деятельности предприятия, направленное на эффективное использование всех видов ресурсов в процессе производства и реализации продукции;

- организация и разработка бизнес-плана хозяйственной деятельности предприятия, разработка перспективных планов-прогнозов;

- сводное технико-экономическое планирование на предприятии и планирование основных экономических показателей подразделений и самостоятельных хозяйств, направленное на организацию рациональной хозяйственной деятельности в соответствии с потребностями рынка и возможностями получения необходимых ресурсов;

- планирование себестоимости товарной продукции;

- контроль за выполнением конечных технико-экономических показателей;

- проведение системного экономического анализа производственно-экономической деятельности предприятия. Определение факторов, влияющих на положительные и отрицательные отклонения показателей работы, обобщение результатов анализа, подготовка отчетов, заключений и предложений;

- анализ использования производственных мощностей;

- прогнозирование возможных экономических последствий от возникших в экономике предприятия диспропорций.

Совместно с другими службами (отделом главного бухгалтера, управлением финансов и кредита) осуществляется:

- статистический учет по производственным и технико-экономическим показателям работы предприятия, подготовка периодической отчетности в установленные сроки;

- подготовка сводной бухгалтерской отчетности;

- осуществление методического руководства и организации работы по учету и анализу результатов производственно-хозяйственной деятельности.

1.3. История и перспективы развития ОАО «Ижсталь»

История рождения и развития промышленного производства Удмуртии неразрывно связана с Ижевским железоделательным заводом – старейшим центром металлургии Урала. Ему обязана своим появлением на географической карте России и столица республики, основанная как город металлургов. Поэтому и завод, и Ижевск в 2005 году совместно отметили 245 лет со дня образования.

Свое летоисчисление завод ведет с 1760 года, когда в лесах между Волгой и Уралом на реке Иж графом Шуваловым был основан железоделательный завод, который стал одним из лучших на Урале. Уже в 1767 году, через 7 лет после начала строительства, на Ижевском заводе было выпущено 137437 пудов полосового и 484 пуда четырехгранного и колотушечного железа.

Принимая во внимание аккуратность и образцовый порядок во всем заводском деле, правительство Павла I в 1800 году приняло решение о строительстве на базе железоделательного - нового оружейного завода, призванного удовлетворить возросшие потребности русской армии в холодном и огнестрельном оружии. С этого момента его производство было ориентировано на выпуск металла для военных нужд и укрепления обороноспособности государства.

Уже в то время здесь шел поиск способов улучшения выделки ствольного железа. В результате с 1855 года завод становится одним из основных, а через четыре года – единственным поставщиком железа для всех оружейных заводов страны. С этого момента на протяжении почти полутора веков предприятие считалось одним из самых надежных отечественных производителей качественных марок сталей. А после Всемирной Парижской выставки 1900 года, на которой ижевская сталь была удостоена высшей награды, марка завода получила широкое международное признание.

Завод неоднократно подвергался реконструкциям, которые позволяли на каждом этапе исторического развития выпускать продукцию, соответствующую требованиям времени. Ижевские металлурги в соавторстве с ведущими учеными и научными организациями страны неоднократно выступали пионерами освоения передовых технологий производства и нового оборудования, которые в последствие нашли свое применение на многих металлургических предприятиях. Активная политика в области новаторства позволила коллективу завода освоить сотни видов дорогостоящей металлопродукции, поставляемой ранее из-за рубежа, и тем самым освободить страну от необходимости импортировать изделия, многие из которых имели стратегическое значение.

В апреле 1931 года ВСНХ определил объем реконструкции “Ижстали”. В тридцатые годы были построены два сталелитейных цеха, блюминг, электростанция, волочильный и чугунолитейный цеха. 29 февраля 1939 года завод был разделен организационно и территориально на две самостоятельных производственных единицы: машиностроительный завод (ОАО «Ижмаш» в настоящее время); металлургический завод (непосредственно - ОАО «Ижсталь»).

В годы Великой Отечественной Войны ижевская сталь шла на все виды оружия. Завод освоил 75 марок новой стали, 170 разновидностей поковок и штамповок, значительное количество другой продукции для фронта. За самоотверженный труд Ижевский металлургический завод был награжден в 1944 году орденом Ленина.

В 1960 году за успехи в деле увеличения производства и освоения, новых марок специальных сталей и в связи с двухсотлетием со дня основания завод был удостоен второй правительственной награды - ордена Трудового Красного Знамени. В 1971 году за трудовые достижения завод был награжден орденом Октябрьской Революции.

В 70-е, 80-е годы были осуществлены большие работы по реконструкции и техническому перевооружению завода. Были введены ЭСПЦ-2, непрерывный мелкосортный стан 250, обжимной стан поперечно-винтовой прокатки ОСВП-220, цех по производству проволоки, калибровки и плющеной ленты, цех стальных фасонных профилей и другие.

В 1984 году завод на базе четырех производств (сталеплавильного, прокатного, метизного и кузнечно-термического) стал именоваться производственным объединением.

Приоритетным направлением деятельности объединения всегда являлось изготовление продукции из специальных сталей. К 1986 году на «Ижстали» производилось около 35 % сортового проката производимого в стране, свыше 60 % серебрянки (круглых калиброванных прутков с гладкой “серебристой” поверхностью) из быстрорежущих марок стали, 20 % сварочной нержавеющей проволоки, 70 % стальных фасонных профилей высокой точности. Предприятие являлось единственным в стране поставщиком плющеной ленты для поршневых колец.

В мае 1995 производственное объединение было приватизировано и стало акционерным обществом открытого типа. К тому времени объемы производства составляли 40% от объемов выпуска в дореформенный период. Несмотря на кризисное состояние экономики в стране, в период развала внутреннего рынка, ОАО "Ижсталь" смогло несколько улучшить свое положение, благодаря сохранению производственных связей со всеми потребителями и уверенному выходу на зарубежный рынок, поставляя на экспорт разнообразную металлопродукцию из качественных и особо качественных марок стали более 700 наименований. Предприятию за 1998 год присвоено звание «Лучший экспортер Удмуртской Республики». По результатам исследования рейтингового агентства журнала «Эксперт» завод входит в сотню крупнейших российских предприятий-экспортеров и занимает 18 место среди тех из них, кто имеет наибольшее количество иностранных компаний-клиентов. Кроме того, с 1998 года акционерное общество пять раз становилось победителем республиканского конкурса «Лучший экспортер Удмуртской Республики», а в 2005 году – и регионального этапа национального конкурса «Золотой Меркурий», организованного Торгово-промышленной палатой Российской Федерации. Успешная деятельность предприятия на мировом рынке металлов способствует укреплению положительного имиджа Удмуртии среди международного бизнес сообщества.

Краеугольным камнем в деятельности ОАО «Ижсталь» является улучшение качества выпускаемой продукции. Стремясь к упрочению своих позиций, на предприятии была введена в действие «Политика в области качества», основной задачей которой является максимальное удовлетворение требований потребителей к качеству выпускаемой продукции. Она охватывает все уровни производства и управления, вовлекает в процесс контроля работников на каждом этапе технологической цепочки. Усилия в этом направлении приносят ощутимые плоды: на сегодняшний день система менеджмента качества предприятия имеет сертификат соответствия требованиям международного стандарта ISO 9001:2000. По итогам 2004 года завод был удостоен звания «Лауреат премии Президента Удмуртской Республики в области качества».

ОАО «Ижсталь» обладает большим экспортным потенциалом. Продукция флагмана удмуртской металлургии отгружается в Северную Америку (США, Канада), Центральную и Южную Америку (Эквадор, Сальвадор, Никарагуа), Европу (Испания, Франция, Англия, Германия, Бельгия, Болгария, Польша), Африку (Тунис, Кения, Танзания, Судан, Гана), Азию (Иран, Филиппины), страны Прибалтики. Благодаря высокому качеству поставляемой продукции, соблюдению сроков выполнения заказов и гибкой маркетинговой политике «Ижсталь» среди зарубежных потребителей пользуется репутацией надежного делового партнера.

1.4. Проблемы экономического развития ОАО «Ижсталь»

Продукция ОАО «Ижсталь» характеризуется высокой степенью технологичности производства, высоким удельным весом в реализации продукции черной металлургии с высокими потребительскими свойствами и качественными характеристиками.

Завод «Ижсталь» в своем составе имеет четыре производства: сталелитейное, прокатное, метизное и кузнечное. Технологический цикл, выполняемый в рамках каждого производства, называется переделом. В металлургии различают четыре передела: выплавка чугуна, выплавка стали, прокат, метизное производство и обработка металлов давлением. При этом, чем выше передел, тем большую рентабельность он обеспечивает. На заводе представлены три передела из четырех. Реализовывать продукцию на сторону можно после каждого передела, однако ОАО «Ижсталь» продает изделия, получаемые в прокатном, метизном и кузнечном производствах, то есть продукцию третьего и четвертого переделов.

В структуру предприятия входят: 3 сталеплавильных цеха, прокатный цех, 2 сортопрокатных цеха, цех холодного проката ленты, цех калибровки и проката ленты, прокатно-калибровочный цех стальных фасонных профилей, кузнечно-прессовый цех, цех холодной штамповки, группа ремонтно-механических, энергетических, транспортных цехов. Сталь выплавляется в мартеновских и электросталеплавильных печах.

Отдельно среди продукции можно выделить чугунное литье, при помощи которого получаются специальные заготовки, а также художественные элементы ограждений и архитектурных сооружений.

ОАО “Ижсталь” – не имеет собственного производства чугуна, необходимого элемента при выплавке стали. Это обстоятельство влияет на конкурентоспособность предприятия не лучшим образом, однако оно компенсируется теми возможностями, которые имеются на предприятии. Многие другие металлургические комбинаты имеют большие производственные мощности, которые рассчитаны на выпуск рядовых и некоторых качественных марок стали. Оборудование ОАО “Ижсталь” предназначено для выпуска качественных и высококачественных марок стали. Кроме того, в объемах реализации проката крупнейших производителей («Северсталь», Магнитогорский металлургический комбинат, НТМК, «Носта») значительное место занимает листовой прокат. На ОАО «Ижсталь» кроме сортового проката, который могут выпускать все перечисленные предприятия, имеются мощности для выпуска продукции четвертого передела: проволоки, ленты, серебрянки, фасонных профилей. В этом конкуренцию предприятию могут составить лишь несколько российских производителей: «Электросталь», Златоустовский МЗ, «Серп и молот» и еще ряд небольших металлургических заводов в России.

Описание основных видов продукции и объемов производства, реализуемых предприятием, приведено в табл. 2.

Таблица 1.2. Производство основных видов продукции ОАО «Ижсталь»

|

Виды продукции |

Ед. изм. |

2001 |

2002 |

2003 |

2004 |

2005 |

|

Сталь |

тн. |

531 092 |

435 691 |

436 310 |

506 707 |

591719 |

|

Прокат черных металлов |

тн. |

408 940 |

343 200 |

340 383 |

369 773 |

449980 |

|

Проволока стальная |

тн. |

9 088 |

9 426 |

6 997 |

7 630 |

7884 |

|

Стальные фасонные профили |

тн. |

17 476 |

12 222 |

2966 |

6083 |

4101 |

|

Лента стальная |

тн. |

8 530 |

7 624 |

7 771 |

7 196 |

7760 |

|

Калибровка |

тн. |

17 400 |

20 605 |

18 422 |

17 095 |

17245 |

|

Серебрянка |

тн. |

1 932 |

2 381 |

2 786 |

2 233 |

2233 |

|

Литье чугунное |

тн. |

19 068 |

16 812 |

15 160 |

17 426 |

21127 |

|

Штамповки |

тн. |

17 392 |

15 909 |

17 446 |

17 090 |

17259 |

|

Поковки |

тн. |

497 |

397 |

293 |

324 |

316 |

Практически по всем видам продукции наблюдается рост объемов производства в натуральном выражении. Однако не секрет, что в последние годы (2001 – 2004гг.) ОАО «Ижсталь» находилось в состоянии стагнации. Качественная, конкурентоспособная металлургическая продукция не находила сбыта вследствие высокой ее себестоимости. Следствием явилось резкое снижение темпов роста объемов продаж, снижение рентабельности производства и отрицательное значение показателя чистой прибыли предприятия.

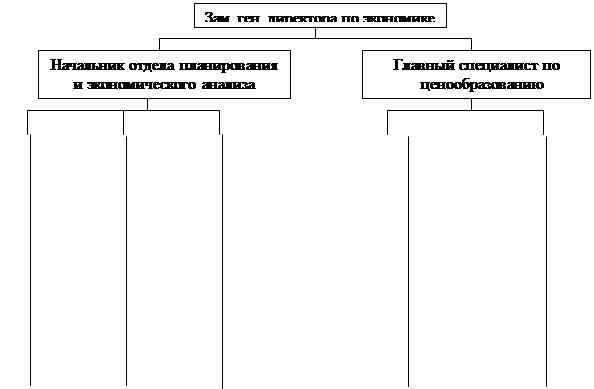

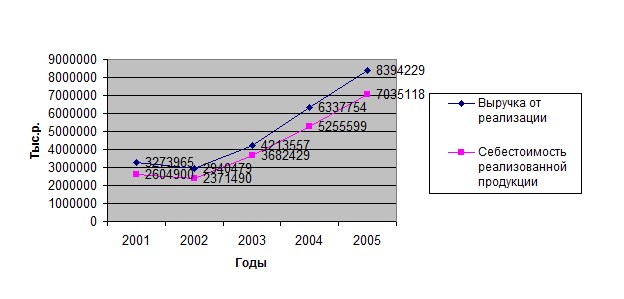

Рассмотрим основные технико-экономические показатели деятельности ОАО «Ижсталь» за период с 2001 по 2005 год (табл.2), а также динамику выручки от реализации продукции, себестоимости реализации и чистой прибыли (рис.1.2. и 1.3).

Таблица 1.3. Показатели деятельности ОАО «Ижсталь», тыс.р.

|

Показатель |

2001 |

2002 |

2003 |

2004 |

2005 |

Темп роста |

|

Выручка |

3 273 965 |

2 940 479 |

4 213 557 |

6 337 754 |

8 394 229 |

132,4% |

|

Себестоимость |

2 604 900 |

2 371 490 |

3 682 429 |

5 255 599 |

7 035 118 |

133,9% |

|

Валовая прибыль |

669 065 |

568 989 |

531 128 |

1 082 155 |

1 359 111 |

125,6% |

|

Чистая прибыль |

112 362 |

-19 736 |

-85 302 |

213 998 |

371 240 |

173,5% |

|

Основные фонды |

1 705 401 |

1 688 066 |

1 600 216 |

1 671 795 |

1 701 359 |

101,8% |

|

Фондоотдача |

1,92 |

1,74 |

2,63 |

3,79 |

4,93 |

130,1% |

|

Численность персонала (ППП), чел. |

10 839 |

10 761 |

10 325 |

10 342 |

10 042 |

97,1% |

|

Производительность труда, тыс.р./чел. |

302 |

273 |

408 |

613 |

836 |

136,4% |

Анализ основных технико-экономических показателей показывает, что после кризиса ОАО «Ижсталь» в 2002-2003 гг. (финансовый результат деятельности предприятия отрицательный), в 2004 году ситуация исправляется. Возрастает рентабельность производства, наблюдается максимальная выручка и объем производства продукции, фондоотдача, производительность труда за рассматриваемый период.

Темп роста выручки от реализации продукции в 2004 году составил (+50%) по сравнению с аналогичным показателем 2003 года. При этом темп роста себестоимости составил лишь (+42,72%). Данный факт объясняется ростом производительности труда на (+50,16%) и показателя фондоотдачи на (+43,97%), а также благоприятной рыночной конъюнктурой.

В 2005 году ситуация несколько меняется. Темп роста выручки от реализации продукции в 2005 году составил (+32,4%) по сравнению с аналогичным показателем 2004 года. При этом темп роста себестоимости составил (+33,9%). Таким образом, темп роста себестоимости продукции опережают темпы роста выручки от реализации, несмотря на рост показателей фондоотдачи (+30,1%) и производительности труда (+ 36,4%). Данный факт объясняется ухудшением спроса на металлопродукцию на внутреннем рынке, ростом цен на сырье и материалы, неудачным выбором ассортиментной политики.

Рис. 1.2. Динамика выручки и себестоимости ОАО «Ижсталь», тыс.р.

Рис.

1.3. Динамика прибыли ОАО «Ижсталь», тыс.р.

Рис.

1.3. Динамика прибыли ОАО «Ижсталь», тыс.р.

В мае 2004 года ОАО «Ижсталь» вошла в состав Стальной Группы «Мечел" (СГМ), в связи с покупкой последней контрольного пакета акций предприятия, ранее принадлежавшего государству (в настоящее время доля ОАО «Мечел» в уставном капитале ОАО «Ижсталь» составляет ориентировочно 90%). Таким образом, завод обеспечил себе выход из кризиса, длившегося на протяжении 2001-2004 гг. Решились следующие наиболее острые проблемы: проблема сбыта продукции, проблема ее высокой себестоимости и проблема доступных кредитных ресурсов.

Однако, негативной стороной данных структурных изменений является тот факт, что ОАО «Ижсталь» поставило себя практически в полную зависимость от производственной и финансовой политики, проводимой СГМ.

Таким образом, в настоящее время финансово-хозяйственную ситуацию на ОАО «Ижсталь» следует признать удовлетворительной. Тем не менее, проблемы на предприятии существуют. В частности наиболее актуальной проблемой для ОАО «Ижсталь» по-прежнему является высокий уровень себестоимости производимой продукции (90,3% выручки от реализации по итогам 2005 года) и, как следствие, низкий уровень рентабельности продаж. Оптимизация структуры затрат на производство ОАО «Ижсталь» и удачный выбор ассортимента выпускаемой продукции позволили бы высвободить значительные денежные средства из оборота предприятия и направить их на усовершенствование материально-технической базы предприятия, обновление основных фондов, освоение новых производств, а также на социальные нужды работников общества.

ГЛАВА 2. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ

ВЫРУЧКОЙ ОТ РЕАЛИЗАЦИИ И РЕНТАБЕЛЬНОСТЬЮ

ПРОДАЖ

2.1. Основы теории операционного менеджмента

Необходимым условием получения прибыли является определенная степень развития производства, обеспечивающая превышение выручки от реализации продукции над затратами (издержками) по ее производству и сбыту.

Основу формирования собственных внутренних финансовых ресурсов предприятия, направляемых на производственное развитие, составляет балансовая прибыль, которая характеризует один из важнейших результатов хозяйственной деятельности предприятия. Она представляет собой сумму следующих видов прибыли предприятия:

- прибыль от реализации продукции (операционную прибыль);

- прибыль от реализации имущества;

- прибыль от внереализационных операций.

Среди этих видов главная роль принадлежит операционной прибыли, на долю которой в настоящее время у большинства российских промышленных предприятий приходится 90-95% общей суммы балансовой прибыли. Поэтому управление формированием прибыли предприятия рассматривается обычно как процесс формирования операционной прибыли (прибыли от реализации продукции). Основной целью управления формированием операционной прибыли предприятия является выявление основных факторов, определяющих ее конечный размер, и изыскание резервов дальнейшего увеличения ее суммы.

Механизм управления формированием операционной прибыли строится с учетом тесной взаимосвязи этого показателя с объемом реализации продукции, доходов и издержек предприятия. Система этой взаимосвязи, получившая название «Взаимосвязь издержек, объема реализации и прибыли» («Cost – Volume – Profit – relationships; «CVP») позволяет выделить роль отдельных факторов в формировании операционной прибыли и обеспечить эффективное управление этим процессом на предприятии.

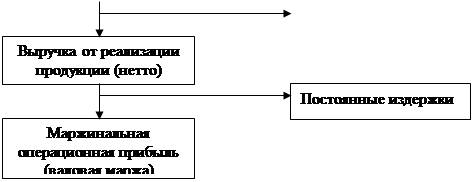

Рассмотрим схему формирования операционной прибыли (рис.2.1).

|

|

|

|||||

|

|||||

|

|

Рис.2.1. Схема формирования операционной прибыли предприятия.

Составляющие этой схемы должны находится под постоянным вниманием и контролем финансового менеджера. Эта задача решается на основе организации учета затрат по системе директ-костинг, которая позволяет проводить операционный анализ.

Операционный анализ является одним из самых простых и эффективных методов оперативного и стратегического планирования. Он основан на отслеживании зависимости финансовых результатов деятельности фирмы от издержек и объемов производства (сбыта) продукции. Изменения в структуре себестоимости могут существенно повлиять на величину прибыли, поэтому именно операционный анализ и называют анализом "Издержки - Объем - Прибыль" («Cost-Volume-Profit» - CVP).

Операционный анализ служит поиску наиболее выгодных комбинаций между переменными затратами на единицу продукции, постоянными издержками, ценой и объемом продаж. Поэтому этот анализ невозможен без разделения суммарных издержек (TC – total costs) на постоянные и переменные.

Итак, постоянные издержки (FC – fixed costs) в краткосрочном периоде в целом не меняются с изменением объема производства. Они включают в себя амортизационные отчисления, арендную плату, налог на имущество, проценты за кредит, административно-управленческие расходы и пр. Уровень операционного рычага определяется удельным весом постоянных затрат в общей сумме затрат.

Переменные затраты (VC – variable costs) меняются в целом прямо пропорционально изменениям объема производства товаров, работ и услуг. К ним относятся расходы на приобретение сырья и основных материалов, покупных полуфабрикатов для производственных целей, заработная плата рабочих при сдельной системе оплаты труда, часть расходов на реализацию продукции, оплата электроэнергии и др.

Кроме того, выделяют и смешанные издержки, которые включают в себя элементы как постоянных, так и переменных расходов: оплата топлива, почтовые расходы, затраты на текущий ремонт оборудования и др. При конкретных расчетах необходимо выделять в составе смешанных издержек постоянную и переменную части, причисляя их к соответствующему виду затрат, по данным бухгалтерского учета и отчетности.

Изучая динамику переменных и постоянных издержек, необходимо выделять релевантный период, так как структура издержек, суммарные постоянные издержки и переменные издержки на единицу продукции неизменны лишь в течение определенного периода и при определенном объеме продаж.

Деление затрат на постоянные и переменные дает возможность финансовому менеджеру:

- определить сроки окупаемости затрат;

- определить запас финансовой прочности предприятия;

- рассчитать оптимальную величину прибыли предприятия.

Зная величину и соотношение постоянных и переменных затрат, финансовый менеджер может определить влияние изменения выручки от реализации на величину операционной прибыли.

Важным моментом является также контроль над особенностями поведения издержек (как суммарных, так и на единицу продукции) при изменении объемов продаж (табл.2.1). Игнорирование особенностей поведения издержек может иметь самые негативные последствия для бизнеса.

Таблица 2.1. Поведение постоянных и переменных издержек при изменениях объема производства в релевантном диапазоне.

|

Объем производства |

Переменные издержки |

Постоянные издержки |

||

|

Всего (общие) |

На единицу продукции |

Всего (общие) |

На единицу продукции |

|

|

Рост |

Увеличиваются |

Неизменны |

Неизменны |

Уменьшаются |

|

Снижение |

Уменьшаются |

Неизменны |

Неизменны |

Увеличиваются |

В зарубежной финансовой практике для повышения объективности разделения затрат на постоянные и переменные предложен ряд эффективных практических методов:

- метод максимальной и минимальной точки;

- статистический (или графический) метод;

- метод наименьших квадратов.

Не останавливаясь на всех методах, коротко опишем первый. При нем выбирается период с наибольшим и наименьшим объемом производства. Сумма переменных издержек будет максимальной, а постоянных – минимальной в период с наибольшим объемом производства.

Затем находится ставка переменных издержек, показывающая средний размер переменных расходов в себестоимости единицы продукции, по формуле:

(2.1)

(2.1)

где Kmax – максимальный объем производства в натуральном выражении;

Kmin,% - минимальный объем производства в процентах к максимальному.

На заключительном этапе определяется сумма постоянных издержек по формуле:

![]() (2.2)

(2.2)

Итак, ключевыми элементами операционного анализа являются: операционный рычаг (леверидж), порог рентабельности и запас финансовой прочности предприятия.

Операционный анализ – неотъемлемая часть управленческого учета. В финансовой науке категория «леверидж» трактуется как процесс управления активами и пассивами предприятия, направленный на более эффективное их использование [8]. Действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

В практических расчетах для определения силы воздействия операционного рычага применяют отношение валовой маржи (результата от реализации после возмещения переменных затрат) к прибыли. Валовая маржа представляет собой разницу между выручкой от реализации и переменными затратами:

![]() ,

(2.3)

,

(2.3)

Этот показатель в экономической литературе обозначается также как сумма покрытия. Желательно, чтобы суммы валовой маржи хватало не только на покрытие постоянных расходов, но и на формирование прибыли.

![]() , (2.4)

, (2.4)

Преобразуя в дальнейшем данную формулу, можно вывести способ расчета силы воздействия операционного рычага с использованием цены за единицу товар, переменных и постоянных затрат:

![]() , (2.5)

, (2.5)

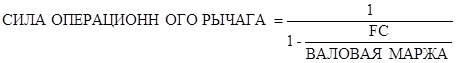

Заметим также, что сила воздействия операционного рычага всегда рассчитывается для определенного объема продаж, для данной выручки от реализации. Изменяется выручка от продаж – изменяется и сила воздействия операционного рычага. Сила воздействия операционного рычага в значительной степени зависит от среднеотраслевого уровня фондоемкости: чем больше стоимость основных фондов, тем больше постоянные затраты. Вместе с тем, эффект операционного рычага поддается контролю именно на основе учета зависимости силы операционного рычага от величины постоянных затрат:

, (2.6)

, (2.6)

Когда выручка от реализации снижается, сила воздействия операционного рычага возрастает. Каждый процент снижения выручки дает все боль больший процент снижения прибыли. Именно так проявляет себя сила операционного рычага.

В настоящее время российскими учеными: Стояновой Е. С. и Штерном М. Г. [13] разработана расширенная методика рычагов по анализируемому фактору, т.е. позволяющая осуществлять анализ чувствительности прибыли к изменению факторов: переменных расходов, постоянных расходов, цены, а не только от изменения объема выпуска, как в классическом варианте. В результате проведенных ими исследований выявлены следующие новые концепции и зависимости.

Роль, которую играет операционный рычаг в вопросе определения влияния, оказываемого изменением выручки на изменение прибыли, общеизвестна. Т.е. операционный рычаг помогает произвести анализ чувствительности прибыли к изменению выручки, а если быть более точным, то к изменению объема реализации, на тот или иной процент. Анализ чувствительности посредством операционного рычага хорош тем, что он предельно прост

![]() (2.7)

(2.7)

где ОР – сила операционного рычага;

DПрибыль(%) – процентное изменение прибыли;

DРеализации(%) – процентное изменение объема реализации.

С целью анализа чувствительности прибыли к изменению одного из фактора введено понятие силы операционного рычага по анализируемому фактору. Общий вид уравнения для силы операционного рычага по анализируемому фактору имеет следующий вид:

![]() , (2.8)

, (2.8)

Таким образом, получаем частные рычаги:

![]() , (2.9)

, (2.9)

![]() , (2.10)

, (2.10)

![]() , (2.11)

, (2.11)

Анализ чувствительности прибыли можно проводить, используя универсальную формулу, пригодную для анализа по любому из факторов:

![]() ,

(2.12)

,

(2.12)

Знак «-» в этой формуле используется для анализа чувствительности прибыли к изменению такого анализируемого фактора, при увеличении которого прибыль уменьшается и наоборот.

2.2. Показатели оценки риска предприятия, связанного с

изменением спроса на его продукцию

Неустойчивость спроса и цен на готовую продукцию, а также цен на сырье и энергию, не всегда имеющаяся возможность уложиться себестоимостью в цену реализации и обеспечить нормальную массу, норму и динамику прибыли, само действие операционного рычага, сила которого зависит от удельного веса постоянных издержек в общей их сумме и определяет степень гибкости предприятия – все это вместе взятое генерирует предпринимательский риск. Под ним понимается риск неполучения операционной прибыли, т.е. возникновение ситуации, когда предприятие не может покрыть свои расходы производственного характера. Управление предпринимательским риском также осуществляется с помощью приемов и методов операционного анализа, направленных на решение главнейших вопросов ценовой и ассортиментной политики: какие товары выгодно, а какие – невыгодно включать в ассортимент, и какие назначать цены.

Таким образом, в процессе управления формированием операционной прибыли в условиях современной экономики предприятие должно решить несколько взаимосвязанных задач, рассмотрим подробно каждую из них.

1. Определение объема реализации продукции (порога рентабельности), обеспечивающего безубыточную операционную деятельность в краткосрочной перспективе.

Порог рентабельности – это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет и прибыли. Валовой маржи в точности хватает на покрытие постоянных затрат, и прибыль равна нулю.

, (2.13)

, (2.13)

На рис.2.2. представлен графический способ определения порога рентабельности в краткосрочном периоде (релевантном), в течение которого не меняется уровень цен на продукцию, уровень переменных и постоянных издержек. В точке пересечения кривых выручки и суммарных затрат (точка А) предприятие достигает окупаемости постоянных и переменных затрат и прибыль равна нулю. В т.Q наблюдается пороговый объем реализации, а в т.V – пороговый объем выручки.

Тыс. Выручка

Тыс. Выручка

![]() руб. Точка

безубыточности

руб. Точка

безубыточности

|

TC

TC

![]()

![]() VПР A

VПР A

VC

VC

![]() FC

FC

|

|||

0 QПР Объем выпуска

Рис.2.2. Определение порога рентабельности в краткосрочном периоде

2. Определение объема реализации продукции, обеспечивающего безубыточную операционную деятельность в долгосрочном периоде. Операционная деятельность предприятия в длительном периоде по сравнению с коротким периодом претерпевает следующие основные изменения:

1) с ростом объема реализации продукции периодически возрастают постоянные издержки. Это связано с увеличением парка используемых машин и оборудования (что приводит к росту амортизационных отчислений), повышением численности аппарата управления и т.п.;

2) с насыщением рынка в результате роста объема реализации продукции предприятие вынуждено снижать уровень цен, что приводит к соответствующему уменьшению темпов роста операционной прибыли;

3) за счет более экономного использования сырья и материалов, роста производительности труда, укрупнения партий закупаемого сырья и отгружаемой продукции постепенно снижается уровень удельных переменных издержек.

Все эти изменения в силу взаимосвязи рассмотренных факторов с операционной прибылью существенно влияют на формирование ее суммы. Это можно проследить по данным графика, представленного на рис.2.3.

Из приведенного графика видно, что силу трансформирующихся условий операционной деятельности точка безубыточности постоянно меняет свое значение. Т.е. требует гораздо большего объема реализации по сравнению с предыдущим периодом.

![]() Т.р. Операционная прибыль

Т.р. Операционная прибыль

![]()

A3 TC3 Выручка

A3 TC3 Выручка

![]()

![]() V3

V3

![]()

TC1

TC1

![]()

![]() V2 A2

TC2

V2 A2

TC2

VC

![]()

![]()

V1 A1

V1 A1

![]() FC

FC

Q1 Q2 Q3 Объем выпуска

Рис.2.3. Определение порога рентабельности в долгосрочном периоде

Соответственно меняется и сумма валовой операционной прибыли, получаемой предприятием в силу меняющихся условий операционной деятельности на каждом этапе. Если на первых двух этапах изменение суммы валовой операционной прибыли вызывалось в основном ростом суммы постоянных издержек, то на третьем этапе основное влияние на ее изменение оказывает снижение уровня выручки от реализации.

Каждый этап изменения условий операционной деятельности предприятия в долгосрочном периоде представляет собой начало этой деятельности в краткосрочном периоде. Иными словами, долгосрочный период операционной деятельности может быть разложен на ряд краткосрочных периодов, что позволяет использовать при расчетах алгоритмы, характерные для краткосрочного периода.

3. Определение необходимого объема реализации продукции, обеспечивающего достижение запланированной суммы операционной прибыли. Эта задача может иметь и обратную постановку: определение плановой суммы операционной прибыли при заданном объеме реализации. Графически взаимосвязь между плановыми значениями объема реализации и суммы операционной прибыли представим на рис.2.4.

![]()

Тыс. Выручка

Тыс. Выручка

руб. Vпл B

![]()

|

TC

TC

![]() V Pr A

V Pr A

VC

VC

![]() FC

FC

|

|||

0 Qпл Объем выпуска

Рис.2.4. График формирования точки плановой операционной прибыли.

Из приведенного графика видно, что при запланированном объеме реализации продукции (Qпл) предприятие может получить определенную сумму операционной прибыли (Pr), на размер которой сумма выручки от реализации будет превышать сумму издержек (полную себестоимость). График может быть интерпретирован и в обратном варианте: при запланированной сумме валовой прибыли (Pr) плановый объем реализации продукции (выручки от реализации) предприятия должен находиться в т. B. Этот объем реализации продукции предприятия может быть определен по следующим формулам:

,

(2.14)

,

(2.14)

4. Определение суммы «предела безопасности» (или «запаса финансовой прочности») предприятия, т.е. размера возможного снижения выручки от реализации продукции при неблагоприятной конъюнктуре рынка, который позволит осуществлять прибыльную операционную деятельность. Запас финансовой прочности определяет возможные границы предприятия как в ценовой политике, так и в снижении натурального объема производства и реализации продукции в процессе осуществления операционной деятельности в неблагоприятных рыночных условиях (снижение спроса, усиление конкуренции и т.п.). Графически формирование запаса финансовой прочности предприятия представим на рис.2.5.

Тыс.р.

Выручка

Тыс.р.

Выручка

![]() В

В

![]()

|

TC

TC

![]()

А VC

А VC

|

![]() 0 QПР QФАКТ Объем выпуска

0 QПР QФАКТ Объем выпуска

ЗФУ

Рис.2.5. График формирования запаса финансовой устойчивости.

Из приведенного графика видно, что запас финансовой устойчивости предприятия характеризует тот объем реализации продукции, который находится в пределах между порогом рентабельности и фактически достигнутой суммы валовой выручки. Если выручка от реализации опускается ниже порога рентабельности, то финансовое состояние предприятия ухудшается, образуя дефицит ликвидных средств.

![]() ,

(2.15)

,

(2.15)

Существует аналитическая взаимозависимость между силой операционного рычага и запасом финансовой прочности предприятия. Эту взаимосвязь характеризует универсальное уравнение, показывающее, что произведение запаса финансовой прочности, выраженное в долях единицы, и силы операционного рычага в результате всегда будет давать единицу:

![]() ,

(2.16)

,

(2.16)

Обратим внимание на то, что порог рентабельности предприятия также можно определить через силу операционного рычага:

![]() , (2.17)

, (2.17)

Анализ формул (15) и (16) показывает, что сила воздействия операционного рычага самым непосредственным образом влияет на степень предпринимательского риска: чем больше сила операционного рычага, тем выше предпринимательский риск.

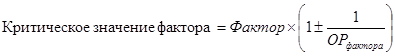

С целью проведения анализа безубыточности по всем факторам: уровню цен на производимую продукцию, постоянным и переменным издержкам, - введено понятие критического значения анализируемого фактора и запаса финансовой прочности по анализируемому фактору. Общий вид уравнения для вычисления критических значений анализируемых факторов имеет следующий вид (аналогичный формуле (16) для порога рентабельности):

, (2.18)

, (2.18)

где Фактор – абсолютное значение величины анализируемого фактора;

ОР фактора – сила операционного рычага по анализируемому фактору.

Знак «+» в этой формуле используется для определения критического значения такого анализируемого фактора, при увеличении которого прибыль уменьшается, и наоборот. В данном случае речь идет о двух факторах: переменных и постоянных затратах.

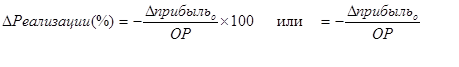

Для определения компенсирующего изменения объема реализации при изменении одного из факторов предлагается пользоваться следующими формулами:

·

·

|

где Δприбыльо – изменение прибыль в относительных единицах под влиянием изменения анализируемого фактора.

Общий вид уравнения для вычисления запаса финансовой прочности по анализируемым факторам в процентах имеет следующий вид (аналогичный формуле (2.16) для запаса финансовой прочности по объему реализации):

![]() , (2.21)

, (2.21)

Общий вид уравнения для вычисления запаса финансовой прочности по анализируемым факторам в относительных единицах имеет следующий вид (аналогичный формуле (2.16)):

![]() , (2.22)

, (2.22)

Система операционного анализа является атрибутом рыночно экономики. В ней достигнута высокая степень интеграции учета, анализа и принятия решений. Главное внимание в этой системе уделяется изучению поведения затрат ресурсов в зависимости от изменения объемов производства (выручки от реализации), что позволяет гибко и оперативно принимать решения по нормализации финансового состояния предприятия.

2.3. Управление рентабельностью продаж

Рентабельность продаж (рентабельность реализации) является одним из основных показателей оценки эффективности операционной деятельности предприятия. Определяется данный показатель посредством деления прибыли на объем реализованной продукции. Расчет может проводиться двумя способами: из расчета по валовой прибыли от реализации (22) и из расчета по чистой прибыли (23).

![]() , (2.23)

, (2.23)

![]() , (2.24)

, (2.24)

Первый показатель отражает изменения в политике ценообразования и способность предприятия контролировать себестоимость реализованной продукции, т.е. ту часть средств, которая необходима для оплаты текущих расходов, возникающих в процессе производственно-хозяйственной деятельности, выплаты налогов и т.д. Динамика данного коэффициента может свидетельствовать о необходимости пересмотра цен или усиления контроля над использованием материально-производственных запасов.

Однако наиболее значимой в процессе финансового анализа признается рентабельность продаж, рассчитанная по чистой прибыли (23), т.к. позволяет узнать, сколько денежных единиц принесла каждая денежная единица реализации продукции.

Одним из важнейших приемов анализа рентабельности продаж является оценка ее взаимозависимости с рентабельности активов и оборачиваемостью активов.

Итак, одним из основных показателей финансового менеджмента является показатель экономической рентабельности всего капитала предприятия или, что то же, экономической рентабельности активов. Он рассчитывается делением чистой прибыли на среднегодовую стоимость активов предприятия. Он показывает, сколько денежных единиц потребовалось фирме для получения одной денежной единицы прибыли, независимо от источника привлечения этих средств. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности предприятия. Если числитель и знаменатель формулы расчета коэффициента рентабельности активов умножить на объем реализации, то получаем:

![]() , (2.25)

, (2.25)

Полученное уравнение называется формулой Дюпона, поскольку именной компания Дюпон первой стала использовать ее в системе финансового менеджмента. Данная формула отображает зависимость рентабельности активов не только от рентабельности продаж (коммерческой маржи), но и от оборачиваемости активов (коэффициента трансформации), а также показывает:

- значение коэффициента оборачиваемости активов для обеспечения конкурентоспособного уровня рентабельности активов;

- значение коэффициента рентабельности продаж;

- возможность альтернативного выбора между рентабельностью продаж и скоростью оборота активов компании в процессе поиска пути сохранения и увеличения соответствующего уровня рентабельности активов.

Дробление рентабельности активов на две составляющие позволяют выявить, что является причиной недостаточно высокого уровня этого показателя: рентабельность продаж, либо скорость оборачиваемости активов. По результатам анализа финансовый менеджер может принять соответствующее управленческое решение.

Увеличение рентабельности продаж может быть достигнуто снижение издержек, повышением цен на реализуемую продукцию, а также превышением темпов роста объема реализованной продукции над темпами роста расходов. Расходы могут быть снижены, например, за счет:

- использования более дешевых сырья и материалов;

- автоматизации процесса производства в целях увеличения производительности труда (что может привести к снижению скорости оборачиваемости активов);

- поиска путей сокращения и оптимизации условно-постоянных издержек, таких как расходы на рекламу, расходы на НИОКР, прочих операционных и внереализационных расходов;

- оптимизации налогообложения предприятия.

Повышение цен на реализуемую продукцию также может служить средством увеличения рентабельности продаж. Однако в условиях развитой рыночной экономики это достаточно сложная задача. Только компании, имеющие ценовую власть, могут повышать цены на свою продукцию и таким образом сохранять уровень рентабельности продаж даже в условиях ухудшающейся экономической конъюнктуры. Под ценовой властью понимается также способность компании увеличивать издержки производства, не неся при этом убытков от операционной деятельность, т.е. наличие значительного запаса финансовой устойчивости.

Повышение скорости оборота активов может быть также достигнуто посредством увеличения объема реализации при сохранении активов на постоянном уровне, или же при уменьшении активов. Например, снизить материально-производственные запасы, ускорить темпы оплаты дебиторской задолженности, выявить и ликвидировать неиспользуемые основные средства, использовать временно свободные денежные средства для вложения в альтернативные доходные виды деятельности.

Итак, регулирование экономической рентабельности сводится к воздействию на обе ее составляющие: рентабельность продаж и скорость оборота активов. «При низкой рентабельности продаж необходимо стремиться к ускорению оборота капитала и его элементов и, наоборот, определяемая теми или иными причинами деловая активность предприятия может быть компенсирована только снижением затрат на производство продукции или ростом цен на нее, т.е. повышением рентабельности продаж», - так формулирует одно из главных правил экономики предприятия А.Д. Шеремет [15].

На коммерческую маржу влияют такие факторы, как ценовая политика, объем и структура затрат. Коэффициент трансформации под воздействием отраслевых условий деятельности, а также экономической стратегии самого предприятия. Добиться одновременно высоких значений коммерческой маржи и коэффициента трансформации очень сложно, так на рис.2.6. представлен график поведения показателя экономической рентабельности активов при различных комбинациях его составляющих.

![]() KM, %

KM, %

![]()

|

|

![]()

0 KT

Рис.2.6. График поведения экономической рентабельности

Идеальная позиция тяготеет к зоне III, но на практике это недостижимый результат. У большинства предприятий показатели располагаются между I и II зонами. Любое снижение к IV зоне грозит падением экономической рентабельности.

Для предприятия, с этой точки зрения, всегда важно выбрать отрасль, сферу деятельности, так как различия в фондоемкости и ценовые факторы могут оказать решающее влияние на уровень экономической рентабельности. Но, независимо от отраслевой принадлежности, предприятия всегда располагают определенной свободой маневра, чтобы усилить рентабельность продаж (воздействуя на себестоимость, снижая расходы на реализацию продукции, упорядочивая административно-управленческие затраты) и улучшить скорость оборота активов.

Все вышеперечисленные методы повышения рентабельности продаж и скорости оборота активов так или иначе связаны с необходимостью контроля за издержками предприятия, как постоянными так и переменными. Таким образом, процессы управления выручкой от реализации и рентабельностью продаж являются тесно взаимосвязанными.

3. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

3.1. Оценка имущественного положения

Финансовый анализ является ключевым этапом общего анализа работы предприятия, поскольку служит основой для понимания истинного финансового состояния и угрожающих ему рисков. Такой подход позволяет объективно оценить результаты работы и определить влияние факторов на основные показатели деятельности.

Основные технико-экономические показатели деятельности ОАО «Ижсталь» за период с 2001 по 2005 год (табл.3), а также динамика выручки от реализации продукции, себестоимости реализации и чистой прибыли (рис.1,2) были рассмотрены в первой главе данной дипломной работы. По результатам анализа сделаны соответствующие выводы.

Для более качественного анализа финансово-хозяйственной деятельности предприятия воспользуемся методикой финансовых коэффициентов. При расчетах воспользуемся методическими разработками А.Д. Шеремета, В.В. Ковалева, Е.С. Стояновой и др., а также данными официальной бухгалтерской отчетности предприятия (прил.2). Рассмотрим подробнее полученные результаты.

Имущественное положение предприятия характеризуется величиной и составом долгосрочных активов, которыми владеет и распоряжается предприятие для достижения своей цели. Анализ имущественного положения предполагает оценку активов и пассивов, состава имущества и капитала, эффективности использования активов с учетом их целевого назначения.

Основными характеристиками имущественного положения предприятия являются: сумма хозяйственных средств, находящихся в его распоряжении, доля внеоборотных активов в валюте баланса, доля активной части основных фондов и коэффициент износа. Рассмотрим данные по ОАО «Ижсталь» за период 2001-2005 гг.

Таблица 3.1. Анализ имущественного положения ОАО «Ижсталь»

|

Показатель |

Желаемое значение показателя |

2001 |

2002 |

2003 |

2004 |

2005 |

Комментарий |

|

Сумма хозяйственных средств предприятия, тыс.руб. |

Умеренный рост |

2485613 |

2532636 |

2733651 |

3196037 |

3686326 |

Положительная динамика |

|

Доля основных средств в активах |

® 1 |

0,69 |

0,67 |

0,59 |

0,52 |

0,46 |

Рост доли оборотных активов |

|

Доля активной части основных фондов |

® 1 |

0,38 |

0,36 |

0,38 |

0,39 |

0,41 |

Загрузка оборудования низкая |

|

Коэффициент износа основных средств |

® 0 |

0,43 |

0,46 |

0,48 |

0,48 |

0,49 |

Износ значителен |

Анализ имущественного положения ОАО «Ижсталь» показал, что сумма хозяйственных средств, находящихся в распоряжении предприятия, неуклонно растет. В среднем темп прироста составляет (+15%) в год. Частично тенденцию к росту можно объяснить инфляционными процессами, однако заявленный выше темп прироста явно опережает официально заявленный индекс инфляции , например за 2005 год, равный 10 – 12%. Таким образом, реальный рост валюты баланса объясняется ростом объемов производства в последние годы после кризисных 2001 – 2003гг., в частности покупкой и вводом в эксплуатацию нового дорогостоящего оборудования, увеличением объема материально-производственных запасов.

Доля основных средств в активах также демонстрирует положительную динамику к снижению. Данный факт, в свою очередь, свидетельствует об увеличении доли оборотных средств активах предприятия. Это позволяет с уверенностью утверждать, что предприятие наращивает материально-производственные запасы в связи с потенциально возможным увеличением объемов производства.

Тем не менее, доля активной части основных фондов, т.е. непосредственно участвующих в процессе производства, по-прежнему мала и составили по итогам 2005 года 41% от потенциально возможной. Это в свою очередь может свидетельствовать только об одном, - на ОАО «Ижсталь» существуют значительный резерв производственных мощностей, при грамотном использовании (загрузке) которых можно существенно увеличить объемы выпуска и реализации металлопродукции.

Естественно, что значительная часть оборудования устарела, как морально, так и физически, что и демонстрирует коэффициент износа основных средств. По итогам 2005г. данный коэффициент составил 49% от первоначальной стоимости основных фондов с учетом переоценки.

Таким образом, ОАО «Ижсталь» необходимо пересмотреть политику в области реконструкции и технического развития. Устаревшее и неиспользуемое оборудование необходимо вывести из структуры основных средств и продать. Полученные от продажи имущества средства можно, в свою очередь, направить на техническое переоснащение предприятия, либо вложить в альтернативные источники дохода. Таким способом можно не только избавиться от достаточно значительных, в силу высокой фондоемкости деятельности, амортизационных отчислений, существенно отягчающих структуру себестоимости, но и пополнить существующий на предприятии дефицит ликвидных средств, улучшив тем самым финансовую устойчивость.

3.2. Оценка ликвидности баланса

Коэффициенты ликвидности характеризуют способность предприятия своевременно рассчитываться по своим обязательствам за счет оборотных активов различного уровня ликвидности. Для проведения такой оценки платежеспособности в процессе финансового анализа используются следующие основные показатели.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Считается, что в большинстве случаев этот показатель является наиболее надежным при оценке ликвидности. Можно отметить, что в рассматриваемой динамике данный показатель ухудшился. Если на 1 января 2004г. предприятие могло погасить 9% краткосрочной задолженности, а 1 января 2005г. – 4%, то на 1 января 2005г. всего 2%. Нормативное же значение коэффициента составляет 20-25%.

Коэффициент промежуточного покрытия (быстрой ликвидности) характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности. Исходя из значения коэффициента, можно говорить, что предприятие на 1 января 2006г. в течение 15 дней могло погасить 100% своей краткосрочной задолженности.

Коэффициент текущей ликвидности (общего покрытия) характеризует возможность предприятия расплатиться по краткосрочной задолженности в течение полугодия. Т.е. предприятие на 1 января 2006г. в течение 6 месяцев могло погасить всю краткосрочную задолженность. Согласно общепринятым международным стандартам, считается, что этот коэффициент должен находиться в пределах от единицы до двух (иногда трех). Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение же оборотных средств более, чем в два (три) раза считается также не желательным, поскольку может свидетельствовать о нерациональной структуре капитала.

Большое значение при анализе ликвидности предприятия имеет изучение чистого оборотного капитала (ЧОК). Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку положительное его значение означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет собственные финансовые ресурсы для расширения своей деятельности в будущем. Наличие чистого оборотного капитала служит для инвесторов и кредиторов положительным индикатором к вложению средств в компанию. В нашем случае ОАО «Ижсталь» демонстрирует отрицательное значение ЧОК в период с 2001 по 2003гг. и положительные значение на 01.01.06г. - (+ 735 402 т.р.).

Таблица 3.2. Показатели ликвидности ОАО «Ижсталь»

|

Показатель |

Желаемое значение показателя |

2001 |

2002 |

2003 |

2004 |

2005 |

Комментарий |

|

Величина чистого оборотного капитала (ЧОК) |

ЧОК>0, умеренный рост |

-95115 |

-134227 |

-250471 |

59383 |

735402 |

Положительная динамика |

|

Маневренность чистого оборотного капитала |

Умеренный рост |

-0,40 |

-0,28 |

-0,11 |

0,54 |

0,01 |

Отрицательная динамика |

|

Коэффициент текущей ликвидности |

1,0 - 2,0 |

0,86 |

0,85 |

0,79 |

1,04 |

1,61 |

Приемлемый уровень, положительная динамика |

|

Коэффициент быстрой ликвидности |

0,7 - 0,8 |

0,43 |

0,46 |

0,40 |

0,41 |

0,59 |

ниже норматива, но положительная динамика |

|

Коэффициент абсолютной ликвидности |

0,2 - 0,25 |

0,06 |

0,04 |

0,02 |

0,02 |

0,01 |

ниже норматива, отрицательная динамика |

|

Доля оборотных средств в активах |

Умеренный рост |

0,24 |

0,30 |

0,35 |

0,46 |

0,53 |

Положительная динамика |

|

Доля запасов в оборотных активах |

Умеренный рост |

0,60 |

0,54 |

0,60 |

0,69 |

0,71 |

Положительная динамика |

|

Доля собственных оборотных средств в их общей сумме |

Умеренный рост |

- |

- |

- |

0,04 |

0,38 |

Положительная динамика |

|

Коэффициент покрытия запасов |

Умеренный рост |

1,46 |

1,63 |

1,02 |

1,18 |

1,19 |

Положительная динамика |

Положительную динамику демонстрирует также коэффициент покрытия запасов собственными средствами, снижая тем самым риск технической неплатежеспособности предприятия.

Необходимо отметить, что наблюдается рост доли оборотных средств в активах, а также рост доли запасов в оборотных активах. Таким образом, можно предположить, что ОАО «Ижсталь» придерживается агрессивной политики управления текущими активами, т.е. не ставит никаких ограничений в наращивании текущих активов, имеет значительные запасы сырья и материалов, держит значительные денежные средства.

3.3. Анализ финансовой устойчивости

Сущностью финансовой устойчивости предприятия является обеспеченность материальных оборотных средств (запасов) нормальными источниками финансирования. Показатели финансовой устойчивости отражают способность предприятия погашать долгосрочную задолженностью. Рассмотрим данные показатели применительно к ОАО «Ижсталь».

Таблица 3.3. Показатели финансовой устойчивости ОАО «Ижсталь».

|

Показатель |

Желаемое значение показателя |

2001 |

2002 |

2003 |

2004 |

2005 |

Комментарий |

|

Коэффициент концентрации СК |

0,6 – 0,7 |

0,72 |

0,65 |

0,55 |

0,54 |

0,57 |

Нормативное значение |

|

Коэффициент финансовой зависимости |

max 0,7 - 0,8 |

0,38 |

0,54 |

0,81 |

0,85 |

0,76 |

Высокая зависимость |

|

Коэффициент маневренности СК |

Умеренный рост |

- |

- |

- |

0,03 |

0,35 |

Положительная динамика |

|

Коэффициент концентрации ЗК |

Умеренное снижение |

0,28 |

0,35 |

0,45 |

0,46 |

0,43 |

Отрицательная динамика |

|

Коэффициент структуры долгосрочных вложений |

Умеренный рост |

0 |

0 |

0,01 |

0,04 |

0,22 |

Положительная динамика |

|

Коэффициент структуры ЗК |

Умеренный рост |

0 |

0 |

0,02 |

0,04 |

0,25 |

Положительная динамика |

Коэффициент концентрации собственного капитала – характеризует долю собственного капитала в структуре капитала компании, а, следовательно, соотношение интересов собственников предприятия и кредиторов. В западной практике считается, что этот коэффициент желательно поддерживать на достаточно высоком уровне, поскольку в таком случае он свидетельствует о стабильной структуре источников финансирования. Она выражается в невысоком удельном весе заемного капитала и более высоком уровне средств, обеспеченных собственными средствами. Это является защитой от больших потерь в периоды спада деловой активности. Нормативное значение показателя – 0,6. Как мы видим, в рассматриваемой динамике, данный показатель постоянно находится в районе нормативного значения.

Коэффициент финансовой зависимости – характеризует объем заемных средств на единицу собственного капитала, т.е. степень зависимости предприятия от внешних источников финансирования. Можно отметить, что зависимость ОАО «Ижсталь» от внешних кредитов и займов достаточно высокая, т.к. превышает допустимое значение (max=0,7). Тем не менее, в 2005 году наблюдается снижение данного показателя.

Коэффициент маневренности собственного капитала - характеризует, какую долю занимает собственный капитал, инвестируемый в оборотные средства в общей сумме собственного капитала предприятия. Нормативное значение данного показателя от 0,2 до 0,5. Как можно заметить, в нашем случае рассматриваемый коэффициент находится в зоне нормативных значений только в 2005 году; в период 2001-2003гг. величина собственных оборотных средств являлась отрицательной, т.е. собственного капитала предприятия не хватало для формирования собственных оборотных средств.

Коэффициент концентрации заемного капитала - характеризует долю заемного капитала в структуре капитала компании. Западные аналитики считают, что данный коэффициент не должен превышать 0,4. В нашем случае наблюдается превышение нормативного значения, но просматривается тенденция к снижению.

3.4. Анализ деловой активности

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Как правило, к этой группе относятся различные показатели оборачиваемости.

Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно-технического потенциала предприятия.

В финансовом менеджменте наиболее часто используются следующие показатели оборачиваемости:

Таблица 3.4. Показатели деловой активности ОАО «Ижсталь».

|

Показатель |

Желаемое значение показателя |

2001 |

2002 |

2003 |

2004 |

2005 |

Комментарий |

|

Производительность труда, тыс.р./чел. |

Рост |

302,0 |

273,2 |

408,0 |

612,8 |

835,9 |

Положительная динамика |

|

Фондоотдача, р. |

Рост |

1,92 |

1,74 |

2,63 |

3,79 |

4,93 |

Положительная динамика |

|

Коэффициент оборачиваемости активов |

Рост |

1,32 |

1,16 |

1,54 |

1,98 |

2,28 |

Положительная динамика |

|

Коэффициент оборачиваемости запасов |

Рост |

10,90 |

8,55 |

9,12 |

7,14 |

6,81 |

Отрицательная динамика |

|

Период оборачиваемости запасов, дней |

Снижение |

33,04 |

42,10 |

39,47 |

50,44 |

52,86 |

Отрицательная динамика |

|

Коэффициент оборачиваемости ДЗ |

Рост |

16,87 |

10,29 |

12,31 |

15,11 |

15,30 |

Положительная динамика |

|

Период оборачиваемости ДЗ, дней |

Снижение |

21,34 |

35,00 |

29,24 |

23,83 |

23,54 |

Положительная динамика |

|

Коэффициент оборачиваемости КЗ |

Снижение |

5,38 |

4,83 |

5,47 |

11,98 |

11,10 |

Положительная динамика |

|

Период оборачиваемости КЗ, дней |

Рост |

66,88 |

74,50 |

65,76 |

30,04 |

32,43 |

Положительная динамика |

|

Продолжительность операционного цикла, дней |

Снижение |

54,38 |

77,10 |

68,71 |

74,27 |

76,39 |

Отрицательная динамика |

|

Продолжительность финансового цикла, дней |

Снижение |

-12,50 |

2,60 |

2,95 |

44,23 |

43,97 |

Отрицательная динамика |

Коэффициент оборачиваемости активов – характеризует эффективность использования предприятием всех имеющихся ресурсов, независимо от источников их привлечения, т.е. показывает, сколько раз за год совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли. В нашем случае наблюдается положительная динамика рассматриваемого показателя наряду с ростом показателей фондоотдачи и производительности труда.

Коэффициент оборачиваемости дебиторской задолженности – по нему судят, сколько раз в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода. На ОАО «Ижсталь» в последние годы наблюдается положительная динамика рассматриваемого показателя.

Коэффициент оборачиваемости кредиторской задолженности – показывает, сколько компании требуется оборотов для оплаты выставленных ей счетов. В рассматриваемом периоде наблюдается положительная динамика данного показателя.

Коэффициент оборачиваемости материально-производственных запасов – отражает скорость реализации этих запасов. Чем выше данный показатель, тем меньше средств связано в этой наименее ликвидной статье оборотных средств, тем более ликвидную структуру имеют оборотные средства и тем устойчивее финансовое положение предприятия. Рассматривая данный коэффициент применительно к ОАО «Ижсталь» за период 2001-2005гг. можно отметить его отрицательную динамику. Так если в 2003г. скорость оборота материально-производственных запасов составляла 9,12 раз, а в 2004г. – 7,14 раз, то в 2005 – уже 6,81. Данный факт можно рассматривать только как негативный.

Длительность операционного цикла предприятия – по этому показателю определяют, сколько дней в среднем требуется для производства, продажи и оплаты продукции предприятия, т.е. в течение какого периода денежные средства связаны в материально-производственных запасах. Длительность операционного цикла на ОАО «Ижсталь» в 2003г. составляла 68 дней, в 2004г. – 74 дня, а в 2005г. – уже 76 дней. Таким образом, динамика данного показателя отрицательная.

3.5. Анализ рентабельности