Федеральное агентство по образованию

Государственное образовательное учреждение

высшего профессионального образования

«ИЖЕВСКИЙ ГОСУДАРСТВЕННЫЙ

ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ»

Факультет «Менеджмент и

маркетинг»

Кафедра «Финансы и кредит»

|

|

«Дипломная

работа допущена к защите»

Заведующий

кафедрой «Финансы и кредит»

к.э.н.,

профессор М.Н. Горинов

«___»

мая 2006г. ________________

|

Д И П Л О М Н А Я Р А Б О Т А

на тему: «Управление ликвидностью и

платежеспособностью предприятия

( на примере

ЗАО Издательский Дом «Удмуртский университет»)»

по специальности 08.01.05 «Финансы и кредит»

|

Студент

группы

10-22-2

«__»

мая 2006г.

|

|

О.А. Каштанова

|

|

Руководитель

дипломной

работы

к.э.н.,

доцент

«__»

мая 2006г.

|

|

Т.А. Никитина

|

|

Нормоконтроль

к.э.н.,

доцент

«__»

мая 2006г.

|

|

Т.Г. Волкова

|

Ижевск 2006

СОДЕРЖАНИЕ

ВВЕДЕНИЕ……………………………………………………………………….4

ГЛАВА 1.

ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ ЗАО ИЗДАТЕЛЬСКИЙ ДОМ «УДМУРТСКИЙ УНИВЕРСИТЕТ» И

ПОКАЗАТЕЛИ ЕГО ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ…………………………………….…..6

1.1.

Краткая историческая справка………………………………………...6

1.2.

Особенности финансового менеджмента

предприятия……………...7

1.3.

Организация финансовой работы……………………………………..9

1.4.

Основные показатели хозяйственной деятельности и

характеристика деловой активности……………………………………………………12

1.5.

Проблемы экономического развития………………………………...19

ГЛАВА 2.

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ЛИКВИДНОСТЬЮ И ПЛАТЕЖЕСПОСОБНОСТЬЮ

ПРЕДПРИЯТИЯ….……………………….21

2.1.

Понятие ликвидности и платежеспособности……………………….21

2.2.

Управление ликвидностью и платежеспособностью……………….27

2.3.

Методы восстановления платежеспособности

предприятия……….30

ГЛАВА 3.

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ЗАО ИЗДАТЕЛЬСКИЙ ДОМ «УДМУРТСКИЙ

УНИВЕРСИТЕТ»………………40

3.1.

Вертикальная структура баланса…………………………………40

3.2.

Горизонтальная структура баланса……………………………….46

3.3.

Коэффициентный анализ………………………………………….49

3.3.1.

Оценка ликвидности и платежеспособности……………...49

3.3.2.

Показатели финансовой устойчивости.……………………55

3.3.3.

Состояние

рентабельности.………………………………..57

ГЛАВА 4.

РЕКОМЕНДАЦИИ ПО УПРАВЛЕНИЮ ЛИКВИДНОСТЬЮ И ПЛАТЕЖЕСПОСОБНОСТЬЮ

ПРЕДПРИЯТИЯ…..…………………………61

4.1. Факторный анализ движения денежных средств и

показателей ликвидности ……………………………………………………….61

4.2.

Пути восстановления ликвидности и

платежеспособности…….71

4.3.

Прогнозирование уровня ликвидности и

платежеспособности……………………………………………….89

ЗАКЛЮЧЕНИЕ………………………………………………………………….92

СПИСОК ИСПОЛЬЗУЕМОЙ

ЛИТЕРАТУРЫ………………………………...95

ПРИЛОЖЕНИЯ………………………………………………………………….97

ВВЕДЕНИЕ

Задача

поддержания способности отвечать по своим текущим финансовым обязательствам

присуща любой коммерческой организации. Это, прежде всего, связано со

спецификой его деятельности, ведь кредиторская задолженность – неотъемлемый

элемент в составе источников средств предприятия. Платежеспособное предприятие,

а именно то, которое способно вовремя оплачивать счета своих контрагентов,

имеет преимущества перед своими конкурентами в привлечении

инвестиций, в получении кредитов, в выборе поставщиков и в подборе

квалифицированных кадров.

Поэтому

тема исследования актуальна абсолютно для каждой коммерческой организации.

Управление ликвидностью и платежеспособностью – первостепенная задача

финансового менеджера, так как объектом управления в финансовом менеджменте

выступает совокупность условий осуществления денежного оборота, сам процесс

движения финансовых ресурсов и осуществление финансовых отношений между

хозяйствующими субъектами.

Цель управления состоит не только в том, чтобы установить и

оценить уровень ликвидности и платежеспособности предприятия, но и в том, чтобы

постоянно проводить работу, направленную на их повышение. Анализ ликвидности и

платежеспособности показывает, по каким направлениям надо вести эту работу. В

соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие

способы повышения ликвидности и платежеспособности предприятия в конкретный период его деятельности. Но

главной целью анализа является своевременно выявлять и устранять недостатки в

финансовой деятельности и находить резервы улучшения финансового состояния

предприятия и его платежеспособности.

Целью

дипломной работы является анализ и теоретическое обоснование направлений

повышения уровня ликвидности и платежеспособности предприятия.

Для

достижения указанной цели необходимо решить следующие задачи:

1.

Составить характеристику финансово-хозяйственной

деятельности предприятия и выявить основные экономические проблемы его

развития.

2.

Представить состояние и пути решения изучаемой

проблемы по литературным источникам.

3.

Провести детальный анализ финансового состояния

предприятия.

4.

Дать практические рекомендации по повышению уровня

ликвидности и платежеспособности.

Объектом

исследования дипломной работы является ЗАО Издательский Дом «Удмуртский

университет».

Предметом

исследования является финансово-хозяйственная деятельность предприятия.

Научной

и методической основой дипломной работы явились законодательные акты, а также

работы отечественных ученых по вопросам анализа

ликвидности и платежеспособности предприятия.

Источниками конкретной информации для проведения

исследования являются бухгалтерская отчетность предприятия за 2003 – 2005 гг.:

форма №1 "Бухгалтерский баланс", форма № 2 "Отчет о прибылях и

убытках".

Основные

идеи, выводы и рекомендации в дипломной работе формулируются с учетом

возможностей их практической реализации, на основе анализа, как теории, так и

практики управления предприятием. Закономерным результатом такого подхода

является возможность практического применения большинства результатов

исследования.

ГЛАВА 1.

ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ ЗАО ИЗДАТЕЛЬСКИЙ ДОМ «УДМУРТСКИЙ УНИВЕРСИТЕТ» И

ПОКАЗАТЕЛИ ЕГО ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

1.1.

Краткая историческая справка

Издательство Удмуртского университета г. Ижевска

создано в 1991 г., в 1998 г. издательство было реорганизовано в Издательский

дом «Удмуртский университет».

Сегодня

это достаточно большое предприятие, имеющее свое представительство в городе

Можга.

Основными

задачами Издательского Дома являются:

·

издание рукописей по новым направлениям науки,

актуальным проблемам образования, об истории и культуре удмуртского народа;

·

информационное обеспечение научного, учебного

процессов учебной и методической литературой;

·

организация научно-исследовательских работ с целью

издания результатов исследований для широкого круга читателей.

За последние пять лет Издательский Дом «Удмуртский

университет» издал более тысячи наименований общими тиражами более миллиона

экземпляров. Издательский Дом является членом книгоиздателей России, постоянным

участником выставок и конкурсов различных уровней.

Задача

Издательства при высшем учебном заведении – обеспечение учебного процесса

учебной и методической литературой. В связи с этим печатаются учебные пособия

для аспирантов, студентов и абитуриентов. Часть изданий печатается на

оборудовании производственного участка Издательского Дома, сложные и объемные

заказы печатаются в Республиканской типографии, полиграфическом комбинате г.

Ижевска, а также на других типографиях города.

Цель

деятельности общества – получение прибыли.

Основными

видами деятельности являются:

·

редакционно-издательская;

·

организационно-полиграфическая работа, в том числе с

применением собственной полиграфической базы;

·

производство продукции производственно-технического

назначения и товаров народного потребления;

·

осуществление торгово-закупочной деятельности как в

России, так и за рубежом;

·

организация и проведение выставок, выставок-продаж,

ярмарок, аукционов;

·

оказание посреднических услуг;

·

организация и ведение деятельности по подготовке

специалистов со средним и высшим образованием;

·

оказание платной консультационной помощи;

·

оказание транспортно-экспедиционных, складских услуг;

·

розничная, оптовая, мелкооптовая торговля;

·

внешнеэкономическая деятельность;

·

осуществление иных видов деятельности, не запрещенных

законодательством Российской Федерации.

Отдельными

видами деятельности общество может заниматься только на основании лицензии, в

течении срока действия которой оно не вправе осуществлять иные виды

деятельности.

1.2.

Особенности финансового менеджмента предприятия

Организационно-правовой формой предприятия является

закрытое акционерное общество (ЗАО). В соответствии с Законом РФ об акционерных

обществах [4],

акционерным обществом признается коммерческая организация, уставный капитал

которой разделен на определенное число акций, удостоверяющих обязательственные

права участников общества (акционеров) по отношению к обществу.

Общество,

акции которого распределяются только среди его учредителей или иного, заранее

определенного круга лиц, признается закрытым обществом.

Устав

ЗАО «Издательский Дом Удмуртский университет» [21] утвержден

10 сентября 1998 г.. ЗАО зарегистрировано администрацией Индустриальн6ого

района города Ижевска 30 октября 1998 г. в соответствии с федеральным законом

РФ «Об Акционерных Обществах» от 13.06.96г. №65-ФЗ.

Акции

общества могут распространяться только среди его учредителей или иного заранее

определенного круга лиц. Число акционеров ограничено (не более 50). ЗАО

«Издательский Дом Удмуртский университет» на данный момент имеет троих

акционеров: 47% акций находятся в ведении Удмуртского государственного

университета, остальные акции принадлежат физическим лицам.

Уставный

капитал общества составляется из номинальной стоимости акций общества,

приобретенных акционерами и определяет минимальный размер его имущества,

гарантирующего интересы его кредиторов. Уставный капитал общества состоит из

400 тыс. р. и разделен на 45 обыкновенных

(с правом голоса) именных акций номинальной стоимостью 5 тыс. р. каждая

и 175 привилегированных (без права голоса) именных акций номинальной стоимостью

1 тыс. р.

Уставный

капитал может быть увеличен путем увеличения номинальной стоимости акций или

размещением дополнительных акций. Уставный капитал может быть уменьшен путем

уменьшения номинальной стоимости акций или сокращения их общего количества. За

период с 2003г. по 2004г. предприятия дважды уменьшало сумму уставного капитала

за счет уменьшения количества акций, цена акций осталась на неизменном уровне.

Однако общество не в праве уменьшить уставный

капитал ниже определенного законодательством. Гражданский кодекс [2] определяет эту сумму в

размере 100 минимальных размеров оплаты труда.

Уставом ЗАО «Издательский Дом Удмуртский

университет» предусмотрена также выплата дивидендов – привилегированная акция

дает право его владельцу получать в обществе дивиденды в размере 200% годовых

от ее номинальной стоимости. За последние годы, в виду нестабильного финансового

состояния предприятия, дивиденды не выплачивались.

В

процессе своей финансовой деятельности Издательский Дом использует только

собственный капитал, не прибегая к долгосрочным заимствования вообще. Причина в

низкой кредитоспособности предприятия. В последнее время появились проблемы и с

получением краткосрочных кредитов в виду его неплатежеспособности. Это создает

определенные трудности в процессе финансово-хозяйственной деятельности

акционерного общества, которое вынуждено работать в условиях сильной ограниченности

ресурсов.

Предприятие работает в двух

налоговых режимах: издательская деятельность находится на традиционной системе

налогообложения, а торговая – облагается единым налогом на вмененный доход.

1.3.

Организация финансовой работы

Организационную структуру

управления ЗАО «Издательский Дом Удмуртский университет» можно представить в

виде рисунка (рис. 1.1).

Генеральный директор руководит работой

предприятия, решает вопросы руководства текущей деятельности. Организует работу

своих подчиненных. В структуре управления можно выделить три основных

направления: издательская деятельность, оптовая и розничная торговля и ведение

бухгалтерского учета.

Рис. 1.1.

Организационная структура управления ЗАО «Издательский Дом Удмуртский

университет»

Генеральный директор руководит работой

предприятия, решает вопросы руководства текущей деятельности. Организует работу

своих подчиненных. В структуре управления можно выделить три основных

направления: издательская деятельность, оптовая и розничная торговля и ведение

бухгалтерского учета.

Начальник

производственного отдела отвечает за

основную производственную деятельность предприятия. Организует работу

группы специалистов издательского дела, отвечает за технологию производства

продукции, следит за качеством выпускаемой продукции.

Начальник

коммерческого отдела, занимается организацией сбыта продукции, как оп оптовой,

так и по розничной схеме, следит за выполнением договоров по номенклатуре и

срокам поставок, занимается организацией материально – технического снабжения

предприятия.

Задачами

отдела бухгалтерского учета являются обеспечение достоверного бухгалтерского учета, повышение

эффективности контроля над расходованием и сохранностью денежных средств, ценностей,

материально-технических ресурсов и фондов, осуществление расчетов по

коммерческой и хозяйственной деятельности предприятия, а также с работниками

аппарата по заработной плате, командировочным и другим расходам.

Издательский Дом довольно

небольшое предприятия и для него, как и для других представителей малого

бизнеса характерно отсутствие такого структурного подразделения, как финансовый

отдел. Многие маленькие предприятия не видят острой необходимости в создании

соответствующего органа, а в большинстве своем не делают этого в целях экономии

(в виду ограниченности ресурсов), от чего, конечно, не может не страдать

качество управления фирмой.

Организация

финансовой работы возложена на руководителя предприятия. Он занимается

вопросами организации эффективной экономической работы, отвечает за ведение и

координацию работ по управлению финансовыми потоками; он несет ответственность

за получением обществом прибыли.

На мой взгляд, на ЗАО «Издательский Дом Удмуртский

университет» финансовой работе не уделяется должное внимание. На предприятии

отсутствует должность экономиста, это значит, что все его обязанности возложены

на генерального директора, который по должности своей обязан заниматься совсем

другими вопросами управления. За неимением времени на совмещение должностей,

тот или иной аспект работы руководителя отходит на второй план, что не может не

отразиться на работе предприятия. В организацию финансовой работы не входят

вопросы планирования и прогнозирования.

Из всех форм отчетности составляется, в частности, только бухгалтерский баланс

и отчет о прибылях и убытках.

Никто не занимается аналитикой жизненно важных для

работы организации показателей текущей

деятельности. Руководитель упускает из виду важную часть управления

предприятием. Грамотно управлять невозможно без умения анализировать.

Предприятие, которое не пренебрегает в своей работе аналитикой, способно раньше

распознать надвигающийся кризис, оперативно отреагировать на него и с большей

вероятностью избежать "неприятностей" или уменьшить степень риска.

Руководителю необходимо понять, что результаты финансового анализа отчетности

предприятия - это далеко не только документация для налоговой инспекции,

отделов статистики или внебюджетных фондов. Полученные выводы будут полезны,

прежде всего, руководству самого предприятия.

Именно поэтому финансовой работе следует уделять

большее внимание.

1.4.

Основные показатели хозяйственной деятельности и

характеристика деловой активности

Характеристика

текущего состояния хозяйственной деятельности предприятия набором показателей,

которые позволяют в сжатой форме охарактеризовать ситуацию на предприятии с

точки зрения эффективности

производственной деятельности и сбыта. Динамику основных показателей представим

в табл.1.1.

Таблица

1.1. Динамика основных показателей хозяйственной деятельности ЗАО «Издательский

Дом Удмуртский университет»

|

Показатель

|

2002г.

|

2003г.

|

2004г.

|

2005г.

|

|

Выручка от реализации, тыс. р.

|

7604

|

6210

|

7109

|

6447

|

|

Себестоимость проданных товаров,

тыс. р.

|

4902

|

3992

|

4568

|

4165

|

|

Валовая прибыль, тыс. р.

|

2702

|

2218

|

2541

|

2282

|

|

Коммерческие и управленческие

расходы, тыс. р.

|

2459

|

2201

|

2457

|

2396

|

|

Прибыль от продаж, тыс. р.

|

243

|

17

|

84

|

-114

|

|

Чистая прибыль, тыс. р.

|

107

|

66

|

226

|

-241

|

|

Численность работников, чел.

|

90

|

84

|

73

|

69

|

|

Начисленная заработная плата,

тыс. р.

|

1806

|

1809

|

1744

|

1967

|

|

Средняя месячная заработная

плата, р.

|

1672

|

1795

|

1991

|

2376

|

|

Объем выпуска продукции на одного

работника, тыс. р./чел.

|

84,5

|

73,9

|

97,4

|

93,4

|

|

Объем продаж на рубль фонда

заработной платы, р./р.

|

4,2

|

3,4

|

4,1

|

3,3

|

|

Основные средства, тыс. р.

|

307

|

282

|

12

|

9

|

|

Начисленный износ основных

средств, тыс. р.

|

38,4

|

35,5

|

16,9

|

3,0

|

|

Фондоотдача р./р.

|

25

|

22

|

592

|

716

|

|

Фондоемкость р./р.

|

0,04

|

0,05

|

0,002

|

0,001

|

Выручка

от реализации изменяется с годами скачкообразно, но заметна явная ее тенденция

к падению. К концу 2005 г. заметно явное ухудшение положения предприятия и

резкое снижение объемов реализации. Об

этом факте свидетельствует и снижение к последнему отчетному периоду

себестоимости продаваемой продукции, очевидно, падает спрос на продукцию

данного предприятия. Валовая прибыль, равная разнице выручки и себестоимости,

соответственно также снижается. Однако ее объем довольно значительный (примерно

36% от уровня реализации), чтобы обеспечить предприятию рентабельное

производство, но финансовые результаты деятельности Издательского Дома

оставляют желать лучшего.

Непосредственной

причиной такого низкого процентного выхода чистой прибыли может служить

значительный объем коммерческих и управленческих затрат, которые в суммарном

выражении составляют, в среднем, 35% от общей выручки предприятия. На мой

взгляд, расходы достаточно высокие, что

прямым образом сказывается на рентабельности

продаж предприятия, которая не составляет даже 1%. Валовой прибыли едва

хватает на то, чтобы покрыть непроизводственные издержки, соответственно и

прибыль находится на таком низком уровне. Все это отражает проблему предприятия

в системе общехозяйственного управления производственным процессом и сбытом.

Нерациональное

управление издержками, высокая доля непроизводственных расходов ведут к

недостатку денежных средств и прямой проблеме предприятия с ликвидностью.

Динамику

всех показателей реализации можно увидеть на рис. 1.1.

Издательскому

Дому следует обратить внимание на управление своими непроизводственными

издержками и их возможной оптимизацией, вероятно, это может служить одной из

причин недостатка денежных средств у предприятия.

Рис. 1.2. Динамика показателей реализации ЗАО Издательский

Дом «Удмуртский университет»

Среднемесячная

заработная плата к 2005г. немного выросла, однако ее рост прямо не связан с

улучшением положения предприятия, так как общий объем начисленной за год

заработной платы держится примерно на одном уровне, причина в том, что с каждым

годом уменьшается количество персонала. Однако отсутствует прямая зависимость

между ростом зарплаты и производительностью труда работников, которая постоянно

колеблется, это не может оказывать положительное влияние на результат работы

предприятия.

За

три последних исследуемых периода общество реализовало практически все свои

основные средства, скорее всего, пытаясь таким образом решить свои проблемы с

ликвидностью и острым недостатком денежной наличности. Это прямо сказывается и

на фондоотдаче, которая растет с каждым годом, соответственно фондоемкость пропорционально

уменьшается. Вообще рост фондоотдачи обычно расценивается как положительный

фактор, если это связано с увеличением эффективности использования основных

фондов. В нашем случае она растет лишь по причине резкого снижения основных

средств, а не за счет увеличения выручки от реализации. Если учитывать все

имущество предприятия, находящееся на забалансовых счетах в разделе

арендуемого, используемое им в своей деятельности, то показатель

фондоотдачи держится примерно на одном и

том же уровне.

Причиной

недостатка денежных средств могут служить и другие факторы. Для выявления их

целесообразно провести анализ деловой активности предприятия.

Деловая

активность предприятия характеризуют показатели оборачиваемости средств.

Показатели оборачиваемости имеют большое значение для оценки финансового

положения предприятия, поскольку скорость оборота средств, т.е. скорость

превращения их в денежную форму, оказывает непосредственное влияние на

платежеспособность предприятия.

Основные показатели деловой активности представлены

в табл. 1.2.

Коэффициенты оборачиваемости активов и текущих активов возрастали на протяжении всего периода, что должно бы свидетельствовать об ускорении оборачиваемости средств, однако, скорее всего это связано с ежегодным уменьшением всех активов предприятия и текущих активов в том числе.

Оборачиваемость материальных запасов растет, что является

положительной тенденцией и говорит о повышении деловой активности ЗАО

«Издательский Дом Удмуртский университет», но, в

первую очередь, это связано с тем, что ежегодно снижается себестоимость

проданной продукции, а также на конец 2005г. резко (более чем в два раза)

сократился объем материальных запасов. В подобном случае рост оборачиваемости

запасов отражает негативные явления в деятельности компании, так как реализация

2005г. была убыточной.

Таблица 1.2. Показатели деловой активности ЗАО «Издательский Дом Удмуртский университет»

Показатель |

2003 г. |

2004г. |

2005г. |

1. Коэффициент оборачиваемости активов |

1,06 |

1,24 |

1,61 |

2. Коэффициент оборачиваемости текущих активов |

1,11 |

1,24 |

1,61 |

3. Коэффициент оборачиваемости собственного капитала |

7,74 |

10,48 |

8,74 |

4. Коэффициент оборачиваемости материальных запасов |

0,80 |

0,93 |

1,08 |

5. Коэффициент оборачиваемости дебиторской задолженности |

10,69 |

9,37 |

59,69 |

6. Коэффициент оборачиваемости кредиторской задолженности |

0,82 |

1,04 |

1,41 |

7. Продолжительность оборота материальных запасов, дни |

456,25 |

392,47 |

337,96 |

8. Продолжительность оборота дебиторской задолженности, дни |

34,14 |

38,95 |

6,11 |

9. Продолжительность оборота кредиторской задолженности, дни |

445,12 |

350,96 |

258,87 |

10. Продолжительность оборота текущих активов, дни |

328,83 |

294,35 |

226,71 |

11. Продолжительность оборота собственного капитала, дни |

47,16 |

34,83 |

41,76 |

12. Продолжительность операционного цикла, дни |

490,39 |

431,42 |

344,07 |

13. Продолжительность финансового цикла, дни |

45,27 |

80,46 |

85,2 |

Коэффициент оборачиваемости собственного капитала также растет, и вновь ускорение кругооборота собственных средств может быть связано с постоянным уменьшением их доли в общем итоге пассива баланса.

В 2003-2004гг. повышался период оборота дебиторской задолженности,

следовательно, увеличивался период отвлечения денежных средств из финансового

цикла. Однако в 2005г. продолжительность ее оборота упала почти в 6 раз, что

связано, прежде всего, с резким уменьшением объема дебиторской задолженности.

Падения

продолжительности оборачиваемости кредиторской задолженности можно

рассматривать как положительный фактор, средний срок погашения кредиторской

задолженности, в целом, снизился: с 445 дня до 259 дней. Снижение этого

показателя означает снижение среднего срока возврата коммерческого кредита,

предоставленного предприятию, т.е. повышается скорость оплаты задолженности

предприятия.

Продолжительность

операционного цикла имеет тенденцию к снижению, что, прежде всего, связано с

уменьшением оборота дебиторской задолженности. Финансовый же цикл растет. Это явный негативный фактор, который может

говорить о снижении платежеспособности предприятия. Финансовый цикл растет

из-за того, что предприятие имеет очень большую кредиторскую задолженность, и

соответственно очень большой период ее погашения.

Основная

проблема предприятия – недостаток денежных средств из-за низкой прибыли и

высокого объема непроизводственных издержек, большого периода оборачиваемости

материально-производственных запасов из-за их больших объемов (проблемы с

реализацией продукции), и, как следствие, неспособность отвечать вовремя по

своим обязательствам, что сказывается на росте кредиторской задолженности,

появлению проблем с платежеспособностью предприятия.

1.5. Проблемы

экономического развития

На

первый взгляд основная проблема ЗАО Издательский Дом «Удмуртский университет» -

недостаток денежных средств. Это прямым образом сказывается на ликвидности

предприятия и его способности вовремя отвечать по своим обязательствам.

Причины

этой проблемы, судя по результатам предварительной характеристики деятельности

предприятия, заключаются в низких доходах и одновременно высоких расходов

фирмы. Об этом свидетельствует, в первую очередь, низкий процентный выход

чистой прибыли и, соответственно, очень низкая рентабельность продаж.

Как

показал анализ, дело даже не в том, что выручка от реализации снижается с

каждым годом, а в том, что большая часть валовой прибыли идет на гашение

расходов, связанных с управлением, а также со сбытом и реализацией продукции.

Все

это отражает проблему предприятия в системе общехозяйственного управления

производственным процессом и сбытом, приведшую к тому, что за 2005г.

Издательский Дом получил довольно

крупные для него убытки.

О

недостатке денежных средств можно судить и о постоянно снижающемся объеме

основных фондов. Похоже, что предприятие увидело в этом дешевый и быстрый

источник изыскания денежной наличности. Однако, судя по нарастающим темпам

продаж имущества, уже в следующем году акционерному обществу продавать будет

уже нечего.

Распродавая

все свои основные средства, Издательский Дом сам лишает себя такого источника

дополнительного самофинансирования, как амортизация.

В целом, предприятие к концу 2005г. немного улучшило

структуру своего баланса. Об этом говорит и снижение дебиторской задолженности,

одновременно снизилась кредиторская задолженность, во многом за счет снижения

долгов во внебюджетные фонды. С другой стороны все это привело к большому

снижению оборотных средств Издательского Дома и в целом текущих пассивов, что

привело к снижению общей валюты баланса, а это не может расцениваться как

положительный момент.

О недостатке денежных средств говорит и неизмеримо

высокий показатель оборачиваемости кредиторской задолженности, особенно в

сравнении с оборачиваемостью дебиторской

задолженности. Получается, что приток денежных средств от дебиторов более

интенсивен, чем их отток кредиторам.

Высокая

длительность операционного цикла говорит о том, что предприятию требуется год

для того, чтобы произвести, продать и получить плату за свою продукцию. В

течении очень длительного периода денежные средства Издательского Дома связаны

в материально-производственных запасах, что, опять же отражается на уровне

свободных денежных средств и на платежеспособности организации.

Проблема управления ликвидностью и

платежеспособностью является как нельзя более актуальной для ЗАО Издательский

Дом «Удмуртский университет», которое неспособно вовремя отвечать по своим

обязательствам ввиду недостатка денежных средств

ГЛАВА 2. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ

УПРАВЛЕНИЯ ЛИКВИДНОСТЬЮ И ПЛАТЕЖЕСПОСОБНОСТЬЮ ПРЕДПРИЯТИЯ

2.1.

Понятие ликвидности и платежеспособности

Платежеспособность и финансовая устойчивость

являются важнейшими характеристиками финансово-экономической деятельности

предприятия в условиях рыночной экономики. Если предприятие финансово

устойчиво, платежеспособно, оно имеет преимущество перед другими предприятиями

того же профиля в привлечении инвестиций, в получении кредитов, в выборе

поставщиков и в подборе квалифицированных кадров. Наконец, оно не вступает в

конфликт с государством и обществом, т.к. выплачивает своевременно налоги в

бюджет, взносы в социальные фонды, заработную плату — рабочим и служащим,

дивиденды — акционерам, а банкам гарантирует возврат кредитов и уплату

процентов по ним. Чем выше устойчивость предприятия, тем более оно независимо

от неожиданного изменения рыночной конъюнктуры и, следовательно, тем меньше

риск оказаться на краю банкротства.

С помощью показателей ликвидности и

платежеспособности оценивается финансовое состояние предприятия с позиции

краткосрочной перспективы, в общем виде характеризующими, может ли оно

своевременно и в полном объеме

произвести расчеты по краткосрочным обязательствам перед контрагентами.

В соответствии с толковым экономическим и

финансовым словарем [11],

ликвидность – способность быстро выполнять свои финансовые обязательства. В

более широком смысле – легко реализуемые средства, позволяющие выполнять

финансовые обязательства.

В.В. Ковалев [19] определяет ликвидность какого-то актива как его

способность трансформироваться в денежные средства в ходе предусмотренного

производственно - технологического процесса, а степень ликвидности определяет

как продолжительность временного периода, в течение которого эта трансформация

может быть осуществлена. Чем короче

период, тем выше ликвидность данного актива.

Говоря

о ликвидности предприятия, имеют в виду наличие у него оборотных средств в

размере, теоретически достаточном для погашения краткосрочных обязательств хотя

бы и с нарушением сроков погашения, предусмотренных контрактами. Смысл

определения состоит в том, что если процессы производства и реализации

продукции идут в нормальном режиме, то денежных сумм, идущих от покупателей в

оплату полученной ими продукции, будет достаточно для расчетов с кредиторами,

то есть расчетов по текущим обязательствам. Оговорка о нарушении сроков

погашения означает, что в принципе не исключены сбои в поступлении денежных

средств от покупателей, но в любом случае эти деньги поступят, и их будет

достаточно для расчетов с кредиторами.

Основным

признаком ликвидности, следовательно, служит формальное превышение оборотных

активов над текущими пассивами. Чем больше это превышение, тем благоприятнее

финансовое состояние предприятия с позиции ликвидности. Если величина оборотных

активов недостаточно велика по сравнению с краткосрочными пассивами, текущее

положение предприятия неустойчиво – вполне может возникнуть ситуация когда оно

не будет иметь достаточно денежных средств для расчета по своим обязательствам

и ему придется либо нарушать технологический процесс (срочно продавать часть

запасов или обременять себя новыми более дорогими долгами), либо распродавать

часть внеоборотных активов.

Уровень

ликвидности предприятия оценивается с помощью специальных показателей –

коэффициентов ликвидности (всего три коэффициента).

В литературе [19,20,23]

коэффициенты ликвидности рассчитываются следующим образом:

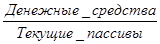

1.

Коэффициент абсолютной ликвидности (К а.л ):

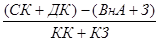

К а.л =  (2.1)

(2.1)

2.

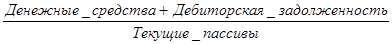

Коэффициент быстрой ликвидности (К быс.л):

К быс.л

=  (2.2)

(2.2)

3.

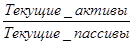

Коэффициент текущей ликвидности (К тек.л):

К тек.л =  (2.3)

(2.3)

Эти расчетные показатели позволяют дать обобщенную

оценку ликвидности и платежеспособности предприятия. Однако в процессе

управления ликвидностью необходимо учитывать те факторы, которые оказывают

влияние на изменение коэффициентов, чтобы выявить причины снижения

платежеспособности предприятия и устранить ее.

Шереметом А.Д. и Негашевым Е.В. [23]

предложена простая схема факторного анализа коэффициентов ликвидности. Для

этого они предлагают использовать «модель бухгалтерского баланса», которая

представляет собой следующее уравнение:

ВнА + З + ДС + ДЗ = СК + ДК

+ КК + КЗ, (2.4)

где ВнА – внеоборотные активы;

З –

запасы (включая НДС по приобретенным ценностям);

ДС –

денежные средства и их эквиваленты;

ДЗ –

дебиторская задолженность;

СК –

собственный капитал;

ДК, КК –

долгосрочные и краткосрочные кредиты;

КЗ – кредиторская и прочая задолженность.

Преобразуем уравнение следующим образом:

(ДС + ДЗ) – (КК + КЗ) = (СК + ДК) – (ВнА + З).

Разница в правой стороне уравнения представляет

собой излишек или недостаток долгосрочных источников формирования запасов.

Перенесем величину кредиторской задолженности вправо и поделим равенство на

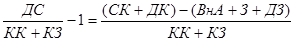

величину (КК + КЗ):

Отношение денежных средств к сумме краткосрочных

кредитов и кредиторской задолженности представляет собой не что иное как

коэффициент абсолютной ликвидности:

Ка.л = 1+  (2.5)

(2.5)

Разложив формулу по факторам видно, что росту

коэффициента абсолютной ликвидности способствует рост долгосрочных источников

финансирования и снижение уровня внеоборотных активов, запасов, дебиторской и

кредиторской задолженности.

Из «модели бухгалтерского баланса» получаем

следующие формулы для расчета остальных коэффициентов ликвидности:

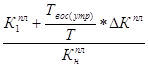

К быс.л = 1+  (2.6)

(2.6)

Ктек.л

=  (2.7)

(2.7)

Платежеспособность

предприятия, в связи с толковым экономическим и финансовым словарем [11] - это

способность к выполнению обязательств за счет ресурсов, составляющих имущество

или активы.

Платежеспособность

означает, наличие у предприятия денежных средств и их эквивалентов, достаточных

для расчетов по кредиторской задолженности, требующей немедленного погашения.

Таким образом, основными признаками платежеспособности являются наличие в

достаточном объеме средств на расчетном счете и отсутствие просроченной

кредиторской задолженности.

Платежеспособность как сигнальный показатель

финансового состояния предприятия характеризуется не только коэффициентами

ликвидности, но и другими коэффициентами, перечисленными ниже.

В соответствии с Распоряжением федерального управления №31-р от

12.08.94г. о «Методических положениях по оценке финансового состояния

предприятия и установлению неудовлетворительной структуры баланса» [8] для

прогноза изменения платежеспособности предприятия установлен коэффициент

восстановления (утраты) платежеспособности (Ку.в.п.), вычисляемый по

формуле:

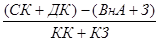

Ку.в.п.

=  , (2.8)

, (2.8)

где  - коэффициент

платежеспособности на конец отчетного периода;

- коэффициент

платежеспособности на конец отчетного периода;

-

продолжительность периода восстановления (утраты) платежеспособности

(ликвидности) в месяцах;

-

продолжительность периода восстановления (утраты) платежеспособности

(ликвидности) в месяцах;

Т – продолжительность отчетного периода в

месяцах;

- изменение

коэффициента платежеспособности за отчетный период;

- изменение

коэффициента платежеспособности за отчетный период;

- нормативное значение

коэффициента платежеспособности.

- нормативное значение

коэффициента платежеспособности.

В качестве

коэффициента платежеспособности, по которому осуществляется прогноз, выступает

коэффициент текущей платежеспособности, нормативное значение которого

принимается равным 2. В качестве периода восстановления платежеспособности

берутся 6 месяцев, в качестве периода утраты платежеспособности – 3 месяца.

Коэффициент

восстановления платежеспособности, имеющий значение больше единицы,

свидетельствует о наличии тенденции восстановления платежеспособности

предприятия в течении 6 месяцев. Значение коэффициента меньше единицы показывает

отсутствие такой тенденции в отчетном периоде.

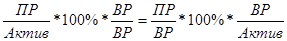

По распоряжению

Федеральной службы России по финансовому оздоровлению и банкротству «О

мониторинге финансового состояния организаций и учете их платежеспособности» [9] в качестве главного

критерия определения платежеспособности предприятия является показатель –

степень платежеспособности по текущим обязательствам. Он определяется как

отношение текущих заемных средств предприятия (краткосрочных обязательств –

строка 690 формы №1) к среднемесячной выручке от реализации. Последняя

вычисляется по валовой выручке (включая НДС) деленной на количество месяцев в

периоде.

В зависимости от

значения показателя степени платежеспособности по текущим обязательствам,

предприятия ранжируются на группы:

1.

Платежеспособные предприятия, значения показателя не > 3

мес.

2.

Неплатежеспособные предприятия первой категории,

значение показателя – от 3 до 12 мес.

3.

Неплатежеспособные предприятия второй категории,

значение показателя превышает 12 мес.

Структура долгов и способы кредитования предприятия

характеризуются распределением показателя «степень платежеспособности» на коэффициенты задолженности по кредитам

банков и займам от других предприятий, фискальной системе и внутреннему долгу:

·

коэффициент задолженности по кредитам банков и

займам вычисляется как частное от деления суммы долгосрочных пассивов и

краткосрочных кредитов банков и займов на среднемесячную валовую выручку;

·

коэффициент задолженности другим предприятиям

вычисляется как частное от деления суммы обязательств по строкам «поставщики и

подрядчики», «авансы полученные» и «прочие кредиторы» на среднемесячную валовую

выручку;

·

коэффициент задолженности фискальной системе

вычисляется как частное от деления суммы обязательств по строкам «задолженность

перед государственными внебюджетными фондами» и «задолженность перед бюджетом»

на среднемесячную валовую выручку;

·

коэффициент внутреннего долга вычисляется как

частное от деления суммы обязательств по строкам «задолженность перед

персоналом организации» на среднемесячную валовую выручку.

2.2.

Управление ликвидностью и платежеспособностью

Управление

в широком смысле слова представляет собой процесс целенаправленного,

систематического и непрерывного воздействия управляющей подсистемы на

управляемую с помощью так называемых общих функций управления, образующих

замкнутый и бесконечно повторяющийся управленческий цикл [19]. В рамках коммерческого предприятия

управляющей подсистемой служит сам хозяйствующий субъект, а управляемой

подсистемой – его производственно-хозяйственная деятельность.

Общие

функции управления олицетворяются, как правило, с отдельными этапами процесса

управления.

В

процессе управления ликвидностью и платежеспособностью эти этапы можно

представить следующим образом: …анализ – планирование и организация – контроль

– анализ… Представим схему в виде рисунка (рис.2.1).

Рис.2.1. Схема управления ликвидностью и

платежеспособностью предприятия

На рисунке наглядно представлена схема управления

ликвидностью и платежеспособностью предприятия. На первом этапе управления

проводится детальный анализ проблемы при помощи ряда фактических показателей. В

нашем случае такими показателями служат коэффициенты ликвидности и

платежеспособности предприятия. На основе анализа этих коэффициентов делаются

выводы о состоянии платежеспособности организации. Если выводы

неудовлетворительны, следует переходить ко второму этапу.

В

процессе планирования и организации формируется ряд инструментов, позволяющих в

будущем достичь желаемых значений фактических показателей.

В

качестве инструментов для повышения ликвидности и платежеспособности могут быть

представлены следующие процедуры:

1.

Оптимизация запасов.

2.

Предоставление скидок дебиторам.

3.

Контроль за соотношением дебиторской и кредиторской задолженностью.

4.

Факторинг.

5.

Лизинг.

6.

Управление издержками.

Следующий этап – реализация программы намеченных

действий. Этот этап самый важный и

протяженный по времени.

Наконец,

последний этап – контроль. Представляет собой подведение всех итогов. По своему

определению подразумевает выполнение аналитических процедур. Снова

рассчитываются коэффициенты ликвидности и платежеспособности и сравниваются с

первоначальными показателями.

Если

значения расчетных показателей говорят о том, что ликвидность и платежеспособность

предприятия выросла, то поставленная задача считается выполненной, в противном

случае процесс управления возвращается к начальному этапу.

Расчет

фактических показателей, по которым позже будет проводиться анализ, представлен

в предыдущем параграфе. Что касается инструментов, то они представлены далее.

2.3.

Методы восстановления платежеспособности предприятия

Стоянова Е.С. [20] считает, что ликвидность –

самое больное место малой фирмы. Поэтому наиважнейшей целью финансового

менеджера является грамотное управление оборотным капиталом: запасами,

дебиторской задолженностью, денежными средствами и краткосрочными

обязательствами. Это приносит предприятию достаточное количество ликвидных

средств и делает его платежеспособным.

Необходимость эффективного управления оборотным

капиталом диктуется, кроме всего прочего, и затруднительностью доступа на рынки

капиталов для малых предприятий (об эмиссии акций в большинстве случаев и речи

быть не может, а получить кредит не удается не только из-за дороговизны, но и вследствие

рискованного финансового положения предприятия). Если средств мало, то их тем

более надо использовать так, чтобы каждый рубль приносил максимум эффекта.

Известны некоторые подходы в политике управления оборотными

средствами:

·

в отношении запасов – рекомендуется

использовать системы моделей, оптимизирующие совокупные затраты по заказу,

доставке и хранению запасов;

·

в отношении дебиторской задолженности –

рекомендуется применять систему скидок за досрочную оплату поставленной

продукции, что приводит к ускорению оборачиваемости средств в расчетах.

Многие

удачливые предприниматели считают рациональное управление оборотным

капиталом - тактику финансового

менеджмента – главным содержанием финансовой работы на малом предприятии.

Еще

одна методика – «Модель оздоровления финансов». Данная методика разработана

Гончаровым А.И. [15].

Он разработал свою систему показателей

платежеспособности предприятия. По его мнению необходимым, но не достаточным

для удовлетворительного состояния финансов предприятия является положение, при

котором сумма текущих активов больше суммы текущих пассивов. Условием же

платежеспособности является следующее неравенство[14]:

Д ³ К < З,

(2.9)

где Д –

показатель, вычисляемый как отношение дебиторской задолженности к выручке;

К –

показатель, равный отношению кредиторской задолженности к выручке; З – сумма

запасов, деленная на выручку.

Управление

платежеспособностью предприятия сводится к управлению показателями Д и К.

Оздоровление финансов сопровождается изменением показателей Д и К до их

установленных нормальных значений с помощью финансовых инструментов снижения

кредиторско-дебиторских задолженностей.

Смысл

работы по финансовому оздоровлению предприятия в том, чтобы его

товарно-денежные отношения с другими партнерами и обязанности перед

государством завершались в назначенный срок, бесконфликтно и с положительными

для всех участников итогами. Все мероприятия должны быть сконцентрированы на

снижении задолженностей и наращивании денежных поступлений до приведения

системы долговых показателей Д и К в нормальное состояние, тогда

платежеспособность предприятия будет восстановлена. Система необходимых мероприятий может быть

отражена таблично (табл.2.1).

Главная

диагональ слева вниз направо (серые квадраты) объединяет способы прекращения

обязательств. Причем, начиная с наиболее предпочтительного и реального для

компании, далее к тем вариантам, которые осуществить сложнее:

1)

обязательство исполнено своевременно и полностью,

тогда финансовые и товарные потоки движутся дальше;

2)

прекращение

действующего обязательства зачетом является приемлемым решением, позволяющим

ускоренно закончить отдельную хозяйственную операцию.

3)

прекращение обязательства предоставлением отступного –

это чаще всего товарное покрытие кредиторской задолженности, что допустимо как

вынужденная мера и не подлежит использованию в дальнейшем;

4)

прощением долга может закончиться какое-либо

обязательство, причем это законное основание его прекращения.

Таблица 2.1. Функциональная модель финансового оздоровления

хозяйствующего субъекта, восстанавливающего платежеспособность

|

Наращивание

(экономия) денежной выручки предприятия

|

|

Прекращение

действующего обязательства исполнением

|

Увеличение

уставного капитала общества

|

Выпуск облигаций

для получения займа

|

Получение

организацией бюджетного кредита

|

|

Финансирование под

уступку денежного требования

|

Прекращение

действующего обязательства зачетом

|

Товарный кредит,

коммерческий кредит

|

Заключение договора

коммерческой концессии

|

|

Обмен требований

кредиторов на акции общества

|

Перевод долга

учредителю, участнику

|

Прекращение

обязательства предоставлением отступного

|

Заключение договора

финансовой аренды

|

|

Новация долга в

заемное обязательство

|

Получение инвестиционного

налогового кредита

|

Уступка требований

к дебиторам кредиторам

|

Прекращение

обязательства прощением долга

|

|

Снижение

дебиторско-кредиторских задолженностей

|

Финансовые

инструменты, обеспечивающие снижение дебиторской и кредиторской задолженностей

расположены ниже главной диагонали, начиная от самого эффективного.

1)

финансирование под уступку денежного требования

позволяет единовременно и погасить дебиторскую задолженность, и получить

денежные средства от финансового агента;

2)

перевод долга, если осуществлен акционеру, позволяет

снизить бремя какой-то кредиторской обязанности, при этом с новым дебитором,

принявшим на себя долг компании, можно договариваться об условиях, наиболее

выгодных и долгосрочных, поскольку у акционера имеются финансовые интересы в

дальнейшей стабильной работе данной компании;

3)

уступка требований аналогично прекращению обязательств

зачетом позволяет погасить задолженность, покрывая долгом кредитора свои

кредиторские задолженности. Однако может использоваться эпизодически, поскольку

уводит участников расчета из сферы денежных отношений;

4)

обмен требований кредиторов на акции уставного

капитала является действенным механизмом, поскольку относительно быстро гасит

конфликт компании с кредиторами. При этом действующая конфигурация владельцев

предприятия может существенно измениться;

5)

получение инвестиционного налогового кредита позволяет

временно уменьшить налоговые обязанности, но позднее придется изымать

существенно больше из финансового потока, чтобы рассчитаться с государством;

6)

новация долга в заемное обязательство – тактическая

краткосрочная мер, позволяющая предприятию ненадолго отодвинуть кредиторские

обязанности, но позднее все равно будут необходимы более глубокие меры по

восстановлению платежеспособности.

Финансовые

инструменты, обеспечивающие наращивание (экономию) денежной выручки расположены

выше главной диагонали матрицы, начиная от наиболее предпочтительного:

1)

увеличение уставного капитала общества – источник

недорогих, а, главное – долгосрочных пассивов, дающий существенный рост

финансового потока в процессе оплаты акций новыми акционерами;

2)

товарный, коммерческий кредит позволяет хозяйствующему

субъекту не снижая темпов производственной деятельности, экономить финансовый

поток и не прибегать к банковскому кредитованию. Данная мера применима как

локальное, ситуативное решение;

3)

заключение договора финансовой аренды – стратегическое

долгосрочное мероприятие, направленное на обновление производственного

потенциала предприятия, дающее без масштабного отвлечения финансового потока

рост денежной выручки, вследствие увеличения объемов выпуска более дешевой и

качественной продукции;

4)

выпуск облигаций для получения займа позволяет

получить дополнительный финансовый поток, что связано с образованием

долгосрочных пассивов;

5)

заключение договора коммерческой концессии весьма

эффективная мера, позволяющая без значительных изъятий из финансового потока

привлечь на предприятие передовые технологии, производить выпуск под известными

торговыми марками, что позднее дает рост денежной выручки;

6)

получение бюджетного кредита – мероприятие вполне

возможное, дающее заемные денежные средства долгосрочного характера, но в

административно-бюрократическом аспекте крайне трудоемкое и громоздкое.

Выбирать

предложенные мероприятия из матрицы нужно следующим образом. Прежде всего, с

конкретным кредитором определяется способ

прекращения обязательства, приемлемый для него. Далее, в зависимости от

текущих финансовых возможностей предприятия рассматриваются варианты

мобилизации денежной выручки для предстоящего расчета либо иного покрытия

кредиторского долга.

Прежде

всего не все квадраты матрицы подходят для рассматриваемого предприятия. Меры,

наиболее подходящие в данный момент для Издательского Дома выделены голубым цветом. Желтым цветом

выделены квадраты, содержащие подходы к управлению в самых кризисных ситуациях.

В

целом, комплекс инструментов финансового оздоровления должен использоваться

постоянно, что обеспечит оптимальные дебиторско-кредиторские задолженности,

мощный финансовый поток, и в результате – долгосрочную платежеспособность.

Гончаровым

А.И. [16] для повышения

платежеспособности предложена также модель обновления основных средств.

По

его мнению восстановление платежеспособности любой компании имеет смысл, даст

положительный и долгосрочный эффект лишь в рамках реализации определенного

инвестиционного проекта. В условиях, когда хозяйствующий субъект стремится

наращивать входящий финансовый поток и экономить исходящий, финансовый лизинг

становится эффективным механизмом кредитования капитальных вложений в новые

машины и оборудование.

Наиболее

важным элементом лизингового механизма является возможность включать все

расходы по лизингу в состав прочих расходов, связанных с производством и

реализацией (ст. 264 НК РФ, п.10, [3]).

Обеспечение возвратности кредитов в долгосрочных

проектах финансового лизинга достигается путем постоянного контроля над

лизинговым инвестиционным проектом в целом. Сохранение в течение всего срока

проекта надежности положения является для инвестора-кредитора важнейшей целью.

Это становится реальным при решении задач: обеспечение запланированных расчетов

по лизинговым платежам и обеспечение запланированных бизнес-результатов проекта

одновременно.

Основой для решения этих задач являются четыре

имущественных способа (гл. 23 ГК РФ, [2]):

1)

залог предмета лизинга;

2)

банковская гарантия за лизингополучателя;

3)

поручительство за лизингополучателя;

4)

задаток (условный депозит) от лизингополучателя.

Комплекс механизмов для управления ожидаемыми

финансовыми потоками от лизинговых проектов и способов имущественного

обеспечения кредитора предлагается сконцентрировать в матричной форме

(табл.2.2) в функциональную модель управления рисками кредитора и возврата

кредита предприятиями при лизинге

основных средств.

Таблица 2.2. Функциональная модель управления рисками

кредитора и возврата кредита хозяйствующими субъектами при лизинге основных

средств

|

Получение

запланированных бизнес-результатов от проекта

|

|

Залог предмета

лизинга

|

Регулярный

мониторинг финансового состояния лизингополучателя

|

Страхование риска

аварий предмета лизинга

|

Переход проекта к

новому лизингополучателю

|

|

Факторинговое

обслуживание дебиторской задолженности лизингополучателя

|

Банковская гарантия

по платежам лизингополучателя

|

Залог ликвидных

материальных и нематериальных активов лизингополучателя

|

Изменения графика

лизинговых платежей

|

|

Страхование риска

неплатежа лизингополучателя

|

Единый расчетный

счет в банке-кредиторе с удержанием денежных средств

|

Поручительство за

лизингополучателя

|

Залог части выручки

по долгосрочным контрактам

|

|

Отказ от проекта,

продажа прав кредиторам

|

Получение

лизингового платежа товаром

|

Аккредитивные

расчеты с покупателями лизингополучателя

|

Задаток, условный

депозит в банке- инвесторе

|

|

Получение

запланированных денежных средств от проекта

|

Имущественные способы обеспечения обязательств

выстроены с наиболее предпочтительного и реального для кредитной организации, и

далее к менее желаемым вариантам:

1)

залог предмета лизинга является главным стабилизирующим

фактором всей лизинговой операции, применяется сторонами в обязательном

порядке;

2)

банковская гарантия по платежам лизингополучателя для

инвестора-кредитора является значимым подтверждением серьезности намерений с

его стороны и снижает риск финансовых потерь со стороны кредитора;

3)

поручительство за лизингополучателя чаще всего может

быть получено им от производителя предмета лизинга, а также укрепляет положение

инвестора в аспекте возвратности вложенных средств;

4)

задаток, условный депозит в банке-инвесторе, который

может быть внесен лизингополучателем, подтверждает его намерения работать на

условиях долгосрочного проекта, и является авансом в расчетах по лизинговым

платежам.

Шесть финансовых инструментов, нацеленных на

своевременность и полноту платежей лизингополучателя:

1)

факторинговое обслуживание дебиторской задолженности позволяет

банку напрямую получать денежные средства от партнеров производственной

компании-заемщика;

2)

единый расчетный счет в банке-кредиторе позволяет

концентрировать финансовый поток заемщика и в срок по условиям договора лизинга

удерживать лизинговые платежи в пользу кредитора и лизингодателя;

3)

аккредитивные расчеты с покупателями заемщика позволяют

избежать неплатежа от них, что также способствует исполнению финансового плана

инвестиционного проекта;

4)

страхование риска неплатежа лизингополучателя будет

финансовым резервом для участников лизинговой операции на случай непредвиденных

обстоятельств, которые могут вызвать разрыв финансового потока заемщика;

5)

получение лизингового платежа товаром (который,

возможно нужен партнерам банка-кредитора) мера быстрореализуемая, но применимая

как исключение, так как не соответствует денежным отношениям;

6)

отказ кредитора от участия в проекте и продажа его прав

новому кредитору чаще всего представляет собой разрешение конфликта.

Другие шесть финансовых инструментов, способствующие

достижению запланированных бизнес-планом производственных результатов

лизингополучателя:

1)

регулярный мониторинг финансового состояния

лизингополучателя содержит систематическую оперативно-предупредительную

диагностику его платежеспособности, что позволяет заблаговременно обнаружить и

предупредить риск его неплатежеспособности, что необходимо для успеха

инвестиционного проекта в целом;

2)

залог ликвидных материальных и нематериальных активов

заемщика дополнительно стабилизирует положение кредитора, активизирует работу

лизингополучателя в ходе лизинговой операции;

3)

залог части выручки по долгосрочным контрактам, которая

сразу будет поступать банку кредитору в счет лизинговых платежей, нацеливает

лизингополучателя производить и продавать продукцию в рамках бизнес-плана,

рационально расходовать оставшийся финансовый поток;

4)

страхование риска аварий предмета лизинга будет

финансовым резервом для участников инвестиционного проекта на случай проблем с

надлежащей эксплуатацией основных средств;

5)

изменение графика лизинговых платежей, как вынужденная

мера, позволит лизингополучателю локализовать временные производственные

трудности, затем упорядочить входящий финансовый поток и продолжить лизинговые

платежи в обычном режиме;

6)

переход проекта к новому лизингополучателю – исключительная

мера разрешения финансового конфликта.

Причины утраты платежеспособности какой-либо

компанией, а также возникшие вследствие этого финансовые задолженности, имеют

некоторые индивидуальные особенности. Однако, сбалансированные инвестиционные

решения по обновлению основных средств, по мнению Гончарова А.И., дадут

положительный финансовый эффект каждому предприятию.

Прежде чем приступать к управлению ликвидностью и

платежеспособностью, необходимо провести детальный анализ деятельности

предприятия для выявления причин потери способности отвечать по своим

обязательствам. Анализ финансового состояния ЗАО Издательский Дом «Удмуртский

университет» представлен в следующей главе.

ГЛАВА 3.

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

3.1.

Вертикальная структура баланса

Для точного и эффективного управления предприятием,

прежде всего, необходимо владеть точной информацией о его финансовом состоянии.

Это нужно и для того чтобы вовремя выявить намечающиеся проблемы и решить их до

того, как они нанесут непоправимый ущерб фирме.

Поскольку главная

проблема ЗАО Издательский Дом «Удмуртский университет» - это недостаток

денежных средств, то, прежде всего, в ходе анализа необходимо выявить его

причины. Поэтому целесообразно провести:

·

вертикальный и горизонтальный анализ баланса

(для того, чтобы проанализировать основные притоки и оттоки денежных средств на

основе изменения отдельных статей этих документов);

·

оценку ликвидности и платежеспособности

(необходим для выявления того, в какой степени предприятие способно

расплачиваться по своим обязательствам);

·

анализ финансового состояния (чтобы выявить

степень зависимости организации от кредиторов);

·

оценку рентабельности (для поиска причины

убытков акционерного общества).

На

этом этапе достаточно проанализировать бухгалтерскую отчетность предприятия.

Существует ряд методов позволяющих рассчитать группу показателей, на основе

которых можно делать выводы об общей его деятельности.

Таблица

3.1. Вертикальный анализ структуры активов баланса ЗАО «Издательский Дом Удмуртский

университет»

|

Показатели

|

2003г.

|

2004г.

|

2005г.

|

|

На начало периода

|

На конец периода

|

На начало периода

|

На конец периода

|

На начало периода

|

На конец периода

|

|

Абсолют-ное значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное значение, тыс.р.

|

Удельный

вес, %

|

|

Основной капитал в т.ч.:

|

339

|

7

|

289

|

5

|

289

|

5

|

19

|

0,3

|

19

|

0,3

|

16

|

0,4

|

|

Основные средства

|

307

|

6

|

282

|

5

|

282

|

5

|

12

|

0,2

|

12

|

0,2

|

9

|

0,2

|

|

Оборотный капитал в т.ч.:

|

4862

|

93

|

5589

|

95

|

5589

|

95

|

5735

|

99,7

|

5735

|

99,7

|

3993

|

99,6

|

|

Запасы и затраты

|

3880

|

75

|

4741

|

81

|

4741

|

81

|

4813

|

84

|

4813

|

84

|

3748

|

93

|

|

Дебиторская задолженность

|

648

|

12

|

581

|

10

|

581

|

10

|

759

|

13

|

759

|

13

|

108

|

3

|

|

Денежные средства

|

200

|

4

|

40

|

1

|

40

|

1

|

41

|

1

|

41

|

1

|

11

|

0,3

|

|

Баланс

|

5201

|

100

|

5878

|

100

|

5878

|

100

|

5754

|

100

|

5754

|

100

|

4009

|

100

|

Представленная таблица (табл.3.1.)

наглядно отражает преимущества вертикального анализа - сравнимость

относительных показателей предприятия, несмотря на возможную разницу уровня цен

на начало и конец отчетного периода.

Взяв итог баланса за 100%, была рассчитана следующая

структура активов предприятия.

На начало

2003г. основной капитал составлял лишь 7% итога актива, но эта доля упала до 5%

к концу года преимущественно за счет снижения объема основных средств на 1%.

Оборотный

капитал составляет большую часть всех активов предприятия – 93% и 95% итога на

начало и конец отчетного периода соответственно. Повышение доли на 2 процентных

пункта произошло за счет одновременного роста запасов на 6% и снижения долей

дебиторской задолженности на 2% (с 12% до 10%) и денежных средств на 3% (с 4%

до 1%). Снижение дебиторской задолженности можно рассматривать как

положительный фактор, однако значительное уменьшение доли денежных средств,

которая была и так относительно невелика, может подорвать абсолютную

платежеспособность предприятия.

К

концу 2004г. произошло практически полное сведение к нулю доли основных средств

(снижение объема с 5% до 0,2%), соответственно и внеоборотные активы уменьшились на 4,7% (с 5% до 0,3%).

Теперь практически 100% активов предприятия составляют основные средства (рост

составил 5% по сравнению с уровнем начала года). Возросли такие статьи баланса

как дебиторская задолженность (на 3%) и запасы (на 3%). Денежные средства

остались на неизменном уровне. Основную долю оборотного капитала составляют

запасы, а именно готовая продукция и товары для перепродажи. Однако это легко

объясняется спецификой деятельности предприятия – оно, среди всего прочего,

осуществляет оптовую и розничную торговлю.

В

2005г. предприятие продолжает распродавать свои

основные фонды, хотя в относительном выражении их доля выросла на 0,1%.

Это связано с уменьшением на 0,1% объема оборотных средств, хотя в абсолютном

значении они упали на 1742 тыс.р.

Снижение

общего объема хозяйственных средств, находящихся в распоряжении предприятия,

это негативный фактор, влияющий на способность компании развиваться.

Значительно

упала доля дебиторской задолженности (на 10%), а также доля денежных средств

(на 0,7%). В связи с падением доли остальных статей, значительно вырос удельный

вес запасов, хотя в абсолютном выражении и они тоже снизились.

Существует

явный недостаток денежных средств, что подрывает абсолютную платежеспособность

предприятия.

Анализ

активов показывает, что вложения денежных средств в них с каждым годом только

уменьшается. Рассмотрим пассивы баланса.

На

начало 2003г. доля собственного капитала составляла 18%, доля долгосрочного

капитала – 0%, и краткосрочного капитала – 82%.

К

концу года доля собственных средств упала на 4%. Это произошло в равной степени

за счет снижения на 2% уставного капитала (снижение с 10% до 8%) и 2%-ного

снижения объема нераспределенной прибыли (с 8% до 6%).

Что

касается краткосрочного капитала, то он возрос с 82 % до 84%. Рост был обусловлен 2%-ным повышением

краткосрочных займов и кредитов, а также 3%-ным повышением кредиторской

задолженности. На последнее обстоятельство предприятию следует обратить

первостепенное внимание, так как 82% -

это недопустимо большая доля кредиторской задолженности в общем итоге пассива.

Вертикальный

анализ пассивов представлен в табл.3.2.

Таблица

3.2. Вертикальный анализ структуры пассивов баланса ЗАО «Издательский Дом

Удмуртский университет»

|

Показатели

|

2003г.

|

2004г.

|

2005г.

|

|

На начало периода

|

На конец периода

|

На начало периода

|

На конец периода

|

На начало периода

|

На конец периода

|

|

Абсолют-ное

значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное

значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное

значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное

значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное

значение, тыс.р.

|

Удельный

вес, %

|

Абсолют-ное

значение, тыс.р.

|

Удельный

вес, %

|

|

Собственные средства, в т.ч.:

|

942

|

18

|

802

|

14

|

802

|

14

|

678

|

12

|

678

|

12

|

738

|

18

|

|

Уставный капитал

|

500

|

10

|

465

|

8

|

465

|

8

|

400

|

7

|

400

|

7

|

400

|

10

|

|

Нераспределенная прибыль

|

442

|

8

|

337

|

6

|

337

|

6

|

278

|

5

|

278

|

5

|

338

|

8

|

|

Долгосрочные заемные средства

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Краткосрочные заемные средства, в т.ч.:

|

4259

|

82

|

5076

|

86

|

5076

|

86

|

5076

|

88

|

5076

|

88

|

3271

|

82

|

|

Займы и кредиты

(краткосрочные)

|

128

|

2

|

230

|

4

|

230

|

4

|

693

|

12

|

693

|

12

|

321

|

8

|

|

Кредиторская задолженность

|

4131

|

79

|

4846

|

82

|

4846

|

82

|

4383

|

76

|

4383

|

76

|

2950

|

74

|

|

Баланс

|

5201

|

100

|

5878

|

100

|

5878

|

100

|

5754

|

100

|

5754

|

100

|

4009

|

100

|

В 2004г. снова произошло 2%-ное снижение доли

собственного капитала (с 14% до 12%) и вновь это было обусловлено снижением в

равной степени как уставного капитала (с 8% до 7%), так и нераспределенной прибыли (с 6% до 5%).

Наметилась негативная тенденция снижения уставного капитала, связанная с

ежегодным уменьшением объема чистых активов. Если тенденция сохранится, то, как

только чистые активы станут меньше, чем величина минимального уставного

капитала, определенная гражданским кодексом для закрытых акционерных обществ

(100 МРОТ), Издательский Дом вынужден будет объявить о своем банкротстве.

Снижение

собственного капитала способствовало одновременному увеличению доли

краткосрочных пассивов. За 2004г. они выросли на 2%. Это произошло за счет

значительного 8%-ого роста займов (с 4% до 12%). Положительным фактом можно

считать 6%-ное снижение уровня кредиторской задолженности (с 82% до 76%).

Как положительную тенденцию можно

рассматривать понижение доли краткосрочных обязательств в составе пассива

баланса, а именно кредиторской задолженности.

К 2005г. ее доля в общем итоге баланса постепенно уменьшается (за

последний период падение составило 6%). Снизилась и доля краткосрочных кредитов

и займов. Снижение краткосрочных обязательств увеличило долю собственного

капитала в общей сумме источников средств предприятия в 2003-2005гг.

Анализ пассивов показал, что большая

часть денежных средств идет на погашение внешних долгов предприятия, хотя

одновременно с этим идет наращивание внутренних долгов (задолженности перед

персоналом и по налогам и сборам)

Основная проблема фирмы - она действительно очень сильно зависит от

внешних кредиторов, так как большую часть в финансировании предприятия играют

заемные средства. Накопленная в прошлом задолженность заставляет Издательский

Дом сейчас тратить большую часть денег на ее обслуживание.

3.2.

Горизонтальная структура баланса

Для полноты финансовой картины

вертикальный анализ может быть дополнен горизонтальным, который основывается не

только на абсолютных показателях, но и на относительных темпах роста

(снижения).

Горизонтальный анализ активов баланса

представлен в табл. 3.3.

В 2003г. основной капитал снизился на 15%, что

привело к одновременному 15%-ному повышению оборотного капитала. В большей

степени возросли запасы (на 22%),

снизилась дебиторская задолженность (на 10%), и значительно (на 80%) упал

объем денежных средств. Как положительную тенденцию можно отметить рост валюты

баланса.

В

2004г. основной капитал упал на 93%. В этом году предприятие распродало почти

все свои основные средства, решая проблему с нехваткой денежных средств для

гашения своих краткосрочных обязательств.

Однако оборотный капитал остался почти на неизменном уровне, хотя в его

структуре значительно увеличилась дебиторская задолженность (на 31%). Денежные

средства остались практически на неизменном уровне. Также уменьшился общий итог

актива баланса, что можно назвать негативным фактом (на 2%).

2005 г. – абсолютное снижение сумм всех статей

баланса. Как положительный фактор можно рассматривать только снижение

дебиторской задолженности на 86%.

Предприятие практически не владеет свободной денежной наличностью, как и

в 2003 г. произошел ее резкий спад (на 73%). Вновь упала валюта баланса (на

30%). Это говорит о том, что постоянно снижается сумма хозяйственных средств,

находящихся в распоряжении организации.

Таблица

3.3. Горизонтальный анализ структуры активов баланса ЗАО «Издательский Дом

Удмуртский университет»

|

Показатели

|

2003г.

|

2004г.

|

2005г.

|

|

На начало периода

|

На конец периода

|

На начало периода

|

На конец периода

|

На начало периода

|

На конец периода

|

|

Абсолют-ное значение, тыс.р.

|

Темп роста, %

|

Абсолют-ное значение, тыс.р.

|

Темп роста, %

|

Абсолют-ное значение, тыс.р.

|

Темп роста, %

|

Абсолют-ное значение, тыс.р.

|

Темп роста, %

|

Абсолют-ное значение, тыс.р.

|

Темп роста, %

|

Абсолют-ное значение, тыс.р.

|

Темп роста, %

|

|

Основной капитал в т.ч.:

|

339

|

100

|

289

|

85

|

289

|

100

|

19

|

7

|

19

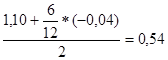

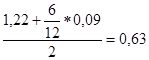

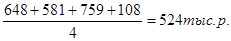

|