Виды и методы контроля деятельности банка

Содержание

Введение.......................................................................................................... 3

1. Теоретические основы деятельности банка................................................ 5

1.1. Понятие контроля.................................................................................. 5

1.2. Виды и методы контроля деятельности предприятия.......................... 8

1.3. Осуществление внутреннего и внешнего контроля в банковской деятельности..................................................................................................................... 17

2. Организация работы Газпромбанка........................................................ 21

2.1. Анализ деятельности Газпромбанка................................................... 21

2.2. Анализ особенностей методов контроля в Газпромбанке................. 25

Заключение.................................................................................................... 35

Список использованной литературы........................................................... 38

Введение

Контроль как вид управленческой деятельности объективно необходим для системы управления и является ее неотъемлемой частью. В процессе управления контроль не только завершает весь процесс, начатый выработкой цели, но и дает начало новым управленческим решениям. Эффективный контроль предполагает постоянное взаимодействие со всеми другими функциями управления. Результатом контрольной деятельности может быть совершенствование системы управления, корректировка плана, совершенствование расстановки кадров, изменение системы отчетности и др.

Руководители начинают осуществлять функцию контроля с того самого момента, когда они сформулировали цели и задачи и создали организацию. Контроль очень важен, если вы хотите, чтобы организация функционировала успешно. Без контроля начинается хаос и объединить деятельность каких-либо групп становится невозможно. Важно и то, что уже сами по себе цели, планы и структура организации определяют ее направление деятельности, распределяя ее усилия тем или иным образом и направляя выполнение работ. Контроль, является неотъемлемым элементом самой сущности всякой организации. Это и дало основание Питеру Друкеру заявить: “Контроль и определение направления – это синонимы”[1].

Объект исследования: ОАО «Газпромбанк».

Предмет исследования: контроль деятельности банка.

Цель работы: контроль как необходимое условие функционирования банка.

Данная цель решается с помощью раскрытия следующих основных задач:

– раскрыть понятие контроля;

– описать виды и методы контроля деятельности предприятия;

– описать осуществление внутреннего и внешнего контроля в банковской деятельности;

– провести анализ деятельности банка;

– провести анализ особенностей методов контроля в банке.

Теоретико-методологические основы и методы исследования. Методологическим и теоретическим основанием исследования послужили труды отечественных и зарубежных ученых в области контроля, среди которых особенно стоит отметить таких как Бор М.З., Лаврушин О.И., Рудько-Силиванов В.В. и др..

Банковскую деятельность и контроль за её деятельностью описывали А.М. Тавасиев, В. Платонов, М. Хиггинс, Коробова Г.Г., Глушкова Н.Б., Жарковская Е.П., Максютов А.А., Никулина И.Е., Одегов Ю.Г., Осипенко Т.В., Семенюта О.Г., Пашенцева А.А., Поярков С.А., Тютюнник А.В., Свиридов О.Ю., Тавасиев А.М., Роуз П.С., Козлов А.А., Симановский А.Ю., Соколов Ю.А., Трубицын П.А., Суворов А.В. и др.

Контроль в управленческой деятельности описывается в трудах Басовского Л.Е., Гапоненко А.Л., Герчиковой И.Н., Гэлловэй Л., Дафт Р.Л., Кабаченко Т.С., Кохно П.А., Микрюкова В.А., Коморова С.Е., Любиновой Н.Г., Мескона М.Х., Альберта М., Хедоури Ф., Образцова В.И., Гончаренко В.И., Кондратьевой С.И., Копейкина Д.П., Роббинса С.П., Тьетар Р.А., Хан Д. ПиК, Цандера Э. и др.

В процессе исследования применялись общенаучные методы анализа и обобщения, системного подхода. Кроме того, материалом документов по видам и методам контроля деятельности банка, а также материалы конференций и симпозиумов, посвященные видам и методам контроля деятельности банка.

1. Теоретические основы деятельности банка

1.1. Понятие контроля

Термин “контроль” не является однозначным. В переводе с французского слово “контроль” означает проверочный документ, оформленный в двух экземплярах или в двух записях[2].

В течение длительного времени понятие контроля связывалось, прежде всего, с проверкой правильности составления документов, записей в массовых журналах и т.д. Контроль как явление ассоциировался с деятельностью главным образом бухгалтеров, кассиров, финансовых работников.

В словарях и энциклопедиях контроль определяется как проверка чего-либо; проверка правильности тех или иных действий в области производства и управления; наблюдение с целью проверки; учреждение или тот, кто занимается проверкой отчетности, деятельности какого-либо другого учреждения или ответственного лица[3].

Как видно из вышесказанного, исторически первоначальным является объяснение контроля как проверки правдивости и достоверности документов. Следующим этапом стало представление о контроле как проверке соответствия действий поставленным целям, задачам, действующим законам. Третий этап включил в контроль и анализ отклонений, раскрытие их причин[4].

Классики науки управления (Ф.У.Тейлор, А.Файоль, Г.Эмерсон, Г.Черч) подчеркивали, что без контроля невозможно управлять любым процессом. Так, А.Файоль отмечал, что в любом мероприятии цель контроля состоит в проверке того, все ли происходит в соответствии с принятым планом, действующими инструкциями и установленными принципами[5]. Цель контроля - выявить слабые места и ошибки, своевременно исправить и не допускать их повторения. По его мнению, следует контролировать все: предметы, людей, действия.

Рассматривая контрольную деятельность в управлении предприятие, А.Файоль разделял ее на шесть основных групп:

1. с точки зрения административной (планирование, организация, руководства, координация) необходимо выяснить, существует ли программа работы и соответствует ли она моменту;

2. с точки зрения коммерческой деятельности (покупка, продажа, обмен) – все материалы, поступающие и выходящие;

3. технико-производственная деятельность (производство, отделка, опробование, контроль),

4. финансовая деятельность (осуществление финансового контроля),

5. деятельность по охране труда и технике безопасности,

6. деятельность по учету положения дел на производстве.

Согласно Мескону М.Х., Альберту М., Хедоури Ф. слово “контроль” как и слово “власть” рождает прежде всего отрицательные эмоции. Мескон М.Х считает, что для многих людей контроль означает прежде всего ограничение, принуждение, отсутствие самостоятельности и т.п. – в общем, все то, что прямо противоположно нашим представлениям о свободе личности. Вследствие такого устойчивого восприятия, контроль относится к числу тех функций управления, сущность которых понимается чаще всего неправильно. Если спросить, что же означает контроль для менеджера, то чаще всего люди ответят вам, – это то, что позволяет удерживать работников в определенных рамках. В принципе – это верно. Один из аспектов контроля действительно состоит в обеспечении подчинения чему-то. Однако сводить контроль просто к неким ограничениям, исключающим возможность действий, наносящих вред организации и заставляющих каждого вести себя строго дисциплинированно, – означало бы упустить из виду основную задачу управления[6].

Гэлловэй Л. под контролем понимает процесс обеспечения достижения организацией своих целей[7].

Процесс контроля состоит из установки стандартов, измерения фактически достигнутых результатов и проведения корректировок в том случае, если достигнутые результаты существенно отличаются от установленных стандартов[8].

Мескон М.Х., считает, что контроль является критически важной и сложной функцией управления. Одна из важнейших особенностей контроля, которую следует учитывать в первую очередь, состоит в том, что контроль должен быть всеобъемлющим. Контроль не может оставаться прерогативой исключительно менеджера, назначенного “контролером”, и его помощников. Каждый руководитель, независимо от своего ранга, должен осуществлять контроль как неотъемлемую часть своих должностных обязанностей, даже если никто ему специально этого не поручал[9].

По мнению автора, наиболее полное определение контроля выражает процесс, обеспечивающий достижение системой поставленных целей и состоящий из трех основных элементов:

- установление стандартов деятельности системы, подлежащих проверке;

- измерение достигнутых результатов с ожидаемыми результатами;

- корректировка управленческих процессов, если достигнутые результаты существенно отличаются от установленных стандартов.

1.2. Виды и методы контроля деятельности предприятия

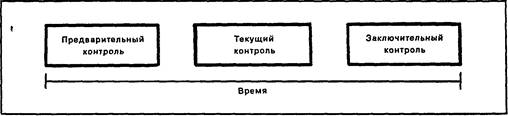

По мнению Гэлловэй Л. контроль есть фундаментальнейший элемент процесса управления[10]. Ни планирование, ни создание организационных структур, ни мотивацию нельзя рассматривать полностью в отрыве от контроля. Действительно, фактически все они являются неотъемлемыми частями общей системы контроля в данной организации. Это обстоятельство станет более понятным после того, как мы познакомимся с тремя основными видами контроля: предварительным, текущим и заключительным. По форме осуществления все эти виды контроля схожи, так как имеют одну и ту же цель: способствовать тому, чтобы фактически получаемые результаты были как можно ближе к требуемым. Различаются они только временем осуществления (рис. 1).

Рис. 1. Время осуществления основных видов контроля

Герчикова И.Н. под функцией контроля понимает такую характеристику управления, которая позволяет выявить проблемы и скорректировать соответственно деятельность организации до того, как эти проблемы перерастут в кризис[11].

1. Предварительный контроль называется предварительным потому, что осуществляется до фактического начала работ.

Основными средствами осуществления предварительного контроля является реализация (не создание, а именно реализация) определенных правил, процедур и линий поведения[12]. Поскольку правила и линии поведения вырабатываются для обеспечения выполнения планов, то их строгое соблюдений — это способ убедиться, что работа развивается в заданном направлении. Аналогично, если писать четкие должностные инструкции, эффективно доводить формулировки целей до подчиненных, набирать в административный аппарат управления квалифицированных людей, все это будет увеличивать вероятность того, что организационная структура будет работать так, как задумано. В организациях предварительный контроль используется в трех ключевых областях – по отношению к человеческим, материальным и финансовым ресурсам.

По Мескону М.Х. предварительный контроль в области человеческих ресурсов достигается в организациях за счет тщательного анализа тех деловых и профессиональных знаний и навыков, которые необходимы для выполнения тех или иных должностных обязанностей и отбора наиболее подготовленных и квалифицированных людей. Для того чтобы убедиться, что принимаемые работники окажутся в состоянии выполнить порученные им обязанности, необходимо установить минимально допустимый уровень образования или стаж работы в данной области и проверить документы и рекомендации, представляемые нанимаемым. Существенно повысить вероятность привлечения и закрепления в составе организации компетентных работников можно также путем установления справедливых размеров выплат и компенсаций, проведения психологических тестов, а также при помощи многочисленных собеседований с работником в период перед его наймом. Во многих организациях предварительный контроль человеческих ресурсов продолжается и после их найма в ходе курса обучения. Обучение позволяет установить, что же дополнительно нужно добавить и руководящему составу, и рядовым исполнителям к уже имеющимся у них знаниям и навыкам, прежде чем приступать к фактическому исполнению своих обязанностей. Курс предварительного обучения повышает вероятность того, что нанятые работники будут трудиться эффективно[13].

Очевидно, что сделать высококачественную продукцию из плохого сырья невозможно. Поэтому промышленные фирмы устанавливают обязательный предварительный контроль используемых ими материальных ресурсов. Контроль осуществляется путем выработки стандартов минимально допустимых уровней качества и проведения физических проверок соответствия поступающих материалов этим требованиям[14]. Один из способов предварительного контроля в этой области состоит в выборе такого поставщика, который убедительно доказал свои возможности поставлять материалы, соответствующие техническим условиям. К методам предварительного контроля материальных ресурсов относится также обеспечение их запасов в организации на уровне, достаточном для того, чтобы избежать дефицита.

Важнейшим средством предварительного контроля финансовых ресурсов является бюджет, который позволяет также осуществить функцию планирования. Бюджет является механизмом предварительного контроля в том смысле, что он дает уверенность: когда организации потребуются наличные средства, эти средства у нее будут. Бюджеты устанавливают также предельные значения затрат и не позволяют тем самым какому-либо отделу или организации в целом исчерпать свои наличные средства до конца.

Как это собственно следует из его названия, текущий контроль осуществляется непосредственно в ходе проведения работ. Чаще всего его объектом являются подчиненные сотрудники, а сам он традиционно является прерогативой их непосредственного начальника. Регулярная проверка работы подчиненных, обсуждение возникающих проблем и предложений по усовершенствованию работы позволит исключить отклонения от намеченных планов и инструкций. Если же позволить этим отклонениям развиться, они могут перерасти в серьезные трудности для всей организации[15].

2. Текущий контроль

Текущий контроль не проводится буквально одновременно с выполнением самой работы. Скорее он базируется на измерении фактических результатов, полученных после проведения работы, направленной на достижение желаемых целей. Для того чтобы осуществлять текущий контроль таким образом, аппарату управления необходима обратная связь[16].

Обратная связь, в том смысле, в каком этот термин будет использоваться здесь, это данные о полученных результатах. Простейшим примером обратной связи является сообщение начальника подчиненным о том, что их работа неудовлетворительна, если он видит, что они делают ошибки. Системы обратной связи позволяют руководству выявить множество непредвиденных проблем и скорректировать свою линию поведения так, чтобы избежать отклонения организации от наиболее эффективного пути к поставленным перед нею задачам[17].

Все системы обратной связи состоят из одних и тех же фундаментальных элементов и работают на одних и тех же принципах.

Системы контроля с обратной связью влияют на “входы”, чтобы достичь требуемых характеристик на “выходе”. “Входом” для организационных систем с обратной связью являются все виды ресурсов: материальных, финансовых и человеческих[18]. “Выходом” таких систем являются товары или услуги. Но есть одно очень важное отличие. Система термостат — обогреватель — это замкнутая система контроля, т.е. она работает непрерывно и автоматически без внешнего вмешательства. Большинство организационных систем контроля с обратной связью относятся к открытым, или незамкнутым системам. Внешний для таких систем элемент – руководитель-менеджер, регулярно воздействует на эту систему, внося изменения как в ее цели, так и в функционирование. В управлении необходимы системы именно открытого типа, поскольку на организацию оказывают воздействия очень много переменных величин.

Все системы с обратной связью: имеют цели; используют внешние ресурсы; преобразуют внешние ресурсы для внутреннего использования; следят за значительными отклонениями от намеченных целей; корректируют эти отклонения для того, чтобы обеспечить достижение целей; заключительный контроль[19].

При текущем контроле используется обратная связь в ходе проведения самих работ для того, чтобы достичь требуемых целей и решить возникающие проблемы прежде, чем это потребует слишком больших затрат[20]. В рамках заключительного контроля обратная связь используется после того, как работа выполнена. Либо сразу по завершению контролируемой деятельности, либо по истечении определенного заранее периода времени фактически полученные результаты сравниваются с требуемыми[21].

Роббинс С.П. пишет, что хотя заключительный контроль осуществляется слишком поздно, чтобы отреагировать на проблемы в момент их возникновения, тем не менее, по мнению профессора Уильяма Ньюмена, специализирующегося по вопросам управления, он имеет две важные функции. Одна из них состоит в том, что заключительный контроль дает руководству организации информацию, необходимую для планирования в случае, если аналогичные работы предполагается проводить в будущем. Сравнивая фактически полученные и требовавшиеся результаты, руководство имеет возможность лучше, оценить, насколько реалистичны были составленные им планы. Эта процедура позволяет также получить информацию о возникших проблемах и сформулировать новые планы так, чтобы избежать этих проблем в будущем. Вторая функция заключительного контроля состоит в том, чтобы способствовать мотивации. Если руководство организации связывает мотивационные вознаграждения с достижением определенного уровня результативности, то, очевидно, что фактически достигнутую результативность надо измерять точно и объективно. По словам Ньюмена, измерять результативность и давать соответствующие вознаграждения необходимо “для того, чтобы сформулировать будущие ожидания о существовании тесной связи между фактическими результатами и вознаграждением”[22].

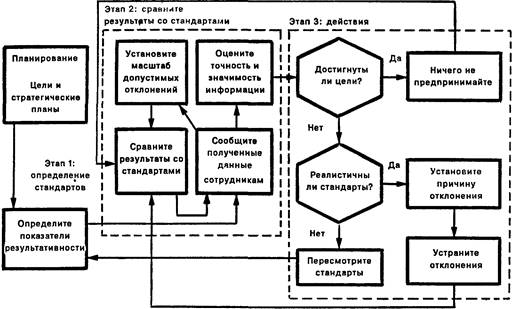

В процедуре контроля есть три четко различимых этапа: выработка стандартов и критериев, сопоставление с ними реальных результатов и принятие необходимых корректирующих действий. На каждом этапе реализуется комплекс различных мер[23].

Первый этап процедуры контроля демонстрирует, насколько близко, в сущности, слиты функции контроля и планирования. По мнению Гапоненко, стандарты – это конкретные цели, прогресс в отношении которых поддается измерению. Эти цели явным образом вырастают из процесса планирования[24]. Все стандарты, используемые для контроля, должны быть выбраны из многочисленных целей и стратегий организации.

Цели, которые могут быть использованы в качестве стандартов для контроля, отличают две очень важные особенности. Они характеризуются наличием временных рамок, в которых должна быть выполнена работа, и конкретного критерия, по отношению к которому можно оценить степень выполнения работы[25].

Относительно легко установить показатели результативности для таких величин как прибыль, объем продаж, стоимость материалов потому, что они поддаются количественному измерению. Но некоторые важные цели и задачи организаций выразить в числах невозможно.

Опасность использования косвенных проявлений каких-либо величин вместо прямых измерений этих величин состоит в том, что на эти измеряемые косвенные проявления могут оказывать воздействие и совершенно другие переменные. Продолжая наш пример, отметим, что низкая частота увольнений может отражать не высокую степень удовлетворенности работой, а общее плохое состояние экономики. Другими словами, люди могут оставаться на этой работе не потому, что их потребности здесь по-настоящему удовлетворяются, а потому, что они считают, что найти другую работу будет достаточно трудно. Менеджеру нужно все время быть настороже и научиться отделять симптомы от истинных причин. Существенно важно, чтобы руководители ясно осознавали, что в данной конкретной ситуации на результаты их действий будут оказывать влияние очень многие факторы.

Невозможность выразить показатель результативности непосредственно в количественной форме не должна служить оправданием (а зачастую именно так и бывает) того, чтобы не устанавливать контрольных стандартов в этой области вообще. Даже субъективный показатель, при условии, что осознается его ограниченность, лучше, чем ничего. Руководство не может эффективно осуществлять контроль без показателя результативности какого-либо типа. Неизбежным следствием отсутствия такого показателя является управления по наитию, которое фактически уже руководством и не является, а есть просто реакция на ситуацию, вышедшую из-под контроля. Ряд отлично управлявшихся по другим параметрам организаций столкнулись с очень серьезными проблемами -из-за того, что не сумели установить показателя результативности в таких трудно поддающихся измерению областях как социальная ответственность и этика.

Область, в которой установить показатели результативности особенно трудно, это НИОКР. Предпринимавшиеся многочисленные попытки разработать объективные меры измерения результативности в этой сфере оказывались безуспешными. К традиционно используемым здесь показателям относится число патентов, публикаций, отчетов и завершенных проектов. Все эти показатели делают упор на определение производительности и эффективности НИОКР, оставляя за скобками вопрос о направленности НИОКР и полезности их проведения для организации в целом. Служат ли все эти патенты, публикации, завершенные проекты стремлению диверсифицировать деятельность фирмы или проникнуть на новые рынки? Если фирма имеет какие-либо предпочтительные для нее области деятельности (а обычно это так), то направленность НИОКР имеет очень большое значение.

За последние годы менеджеры, занятые в области исследований и разработок, осознали, что некоторая нематериальность работ в этой сфере вовсе не может служить поводом для того, чтобы полагаться в управлении ею либо исключительно на интуицию, либо использовать в качестве единственной базы оценки результативности неадекватные ей показатели.

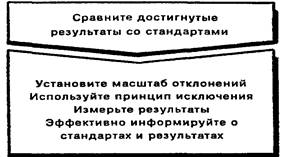

Второй этап процесса контроля состоит в сопоставлении реально достигнутых результатов с установленными стандартами[26]. На этом этапе менеджер должен определить, насколько достигнутые результаты соответствуют его ожиданиям. При этом он или она принимают и еще одно очень важное решение: насколько допустимы или относительно безопасны обнаруженные отклонения от стандартов. На этой, второй стадии процедуры контроля дается оценка, которая служит основой для решения о начале действий. Деятельность, осуществляемая на этой стадии контроля, зачастую является наиболее заметной частью всей системы контроля. Эта деятельность заключается в определении масштаба отклонений, измерении результатов, передаче информации и ее оценке (рис. 2.)[27].

Рис. 2. Второй этап процесса контроля

Показатель результативности дает четкую и ясную цель для направления усилий членов организации. Однако, за исключением ряда специальных случаев, организациям редко бывает необходимо ни на йоту не отклоняться от поставленной цели. На самом деле, одна из характерных черт хорошего стандарта системы контроля состоит в том, что в нем содержатся реалистичные допуски параметров цели.

На рис. 3. дана полная модель процесса контроля.

Рис. 3. Модель процесса контроля

Внешний и внутренний виды контроля объединяются общей целью, заключающейся в правильном и своевременном отражении хозяйственных операций в бухгалтерском учете и отчетности, законности хозяйственных операций и их целесообразности для предприятия, Так, данные внутреннего контроля помогают руководству предприятия и иному управленческому персоналу получать оперативную информацию об отклонениях от нормальных условий совершения хозяйственных операций, а данные внешнего контроля обеспечивают руководство информацией как о допущенных в течение отчетного периода ошибках и нарушениях, так и о недостатках организации самого внутреннего контроля.

Степень взаимосвязи между внутренним и внешним контролем во многом зависит от особенностей функционирования конкретного предприятия. Так, некоторые предприятия могут вообще не подвергаться внешнему контролю, например, если они не подлежат обязательному внешнему аудиту; инициативные аудиторские проверки такие предприятия не проводят и не являются участниками финансово-промышленной группы.

Внешний и внутренний контроль являют собой взаимозависимые и взаимообусловленные компоненты единой системы контроля. Но наряду с этим между внешним и внутренним контролем имеются существенные различия по ниже перечисленным аспектам.

Автор считает, что в деятельности любых организаций, в том числе и кредитных необходимо организовывать внутренний и внешний контроль.

1.3. Осуществление внутреннего и внешнего контроля в банковской деятельности

Обеспечить независимость и беспристрастность службы внутреннего контроля является обязанностью банка. В журнале "Вестник Банка России" 4 февраля 2004 г. опубликовано разработанное Центральным банком РФ (Банком России) Положение об организации внутреннего контроля в кредитных организациях и банковских группах от 16.12.2003 г. № 242-П (зарегистрировано в Минюсте РФ 27 января 2004 г. № 5489)[28].

Положение вступило в силу 14 февраля 2004 года. Принятый документ посвящен правилам организации внутреннего контроля в кредитных организациях и банковских группах и порядку осуществления Банком России надзора за соблюдением этих правил.

В настоящее время Банк России все большее значение придает вопросам контроля за деятельностью банков. В связи с этим особое внимание уделяется внутреннему контролю в банках, поскольку четко работающая система внутреннего контроля значительно облегчает внешний контроль со стороны Банка России и способствует снижению рисков банка, т.е. увеличивает надежность банковской системы в целом.

Ранее требования к системе внутреннего контроля были изложены Банком России в Положении от 28.08.97 № 509 "Об организации внутреннего контроля в банках"[29]. Однако в этом Положении не было дано однозначного определения понятия "внутренний контроль". Теперь этот недостаток устранен. В принятом документе содержатся определения понятий внутреннего контроля, системы внутреннего контроля, системы органов внутреннего контроля. Определены основные направления, цели и задачи внутреннего контроля, много указаний относится к службе внутреннего контроля. В соответствии с Положением внутренний контроль должны осуществлять помимо органов управления ревизионная комиссия, главный бухгалтер (его заместители), руководитель и главный бухгалтер филиала банка, а также подразделения и служащие, осуществляющие внутренний контроль в соответствии с возложенными на них полномочиями. Основная роль при этом принадлежит подразделению, являющемуся службой внутреннего контроля, которая имеет особое значение в системе органов внутреннего контроля банка[30]. Данная служба создается для повседневного внутреннего контроля и содействия органам управления в обеспечении эффективной работы банка. Руководитель службы внутреннего контроля обязан информировать о выявляемых нарушениях совет директоров, единоличный и коллегиальный исполнительный орган и руководителя структурного подразделения банка, в котором проводилась проверка[31].

Определены функции службы внутреннего контроля, которые фактически обеспечивают реализацию целей внутреннего контроля. Это, в частности, проверка и оценка эффективности системы внутреннего контроля, проверка полноты применения и эффективности методологии оценки банковских рисков и процедур управления банковскими рисками, проверка достоверности, полноты, объективности и своевременности бухгалтерского учета и отчетности и их тестирование, проверка своевременности представления сведений в соответствии с нормативными правовыми актами в органы государственной власти и Банк России и многое другое[32].

В Положении устанавливается обязанность банка обеспечивать постоянство деятельности, независимость и беспристрастность службы внутреннего контроля, профессиональную компетентность ее руководителя и служащих. Указаны способы достижения этих целей. В частности, служба внутреннего контроля не вправе участвовать в совершении банковских операций и других сделок. Руководитель и работники службы не имеют права подписывать от имени банка платежные и бухгалтерские документы, а также документы, в соответствии с которыми кредитная организация принимает банковские риски, либо визировать такие документы. Кредитная организация обеспечивает решение поставленных перед службой внутреннего контроля задач без вмешательства со стороны органов управления, подразделений и служащих кредитной организации, не являющихся работниками службы внутреннего контроля. Руководитель и работники службы внутреннего контроля, ранее занимавшие должности в других структурных подразделениях кредитной организации, не должны участвовать в проверке деятельности и функций, которые осуществлялись ими в течение проверяемого периода и в течение двенадцати месяцев после завершения такой деятельности и осуществления функций[33].

Положение детально регламентирует требования к составу, порядку создания и функционированию службы внутреннего контроля.

Следует иметь в виду, что теперь значение службы внутреннего контроля повышается, так как сведения о ней входят в состав критериев финансовой устойчивости банка, которые определяют возможность его вступления в систему страхования вкладов (пп. 4.4, 4.4.2, 4.5, Приложение 5 Указания Банка России от 16.01.2004 № 1379-У "Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов")[34]. Только банки, являющиеся участниками этой системы, могут работать с частными вкладчиками.

Положение предусматривает особенности надзора Банка России за соблюдением правил организации внутреннего контроля. Для оценки состояния внутреннего контроля банка он представляет в Банк России справку о внутреннем контроле по установленной форме. Такая справка представляется в Банк России в составе годового отчета. Банк России в случае необходимости вправе запрашивать у кредитной организации дополнительную информацию по вопросам, связанным с системой внутреннего контроля[35].

Кредитная организация в течение трех рабочих дней уведомляет Банк России о существенных изменениях в системе внутреннего контроля, в том числе о внесении изменений в положение о службе внутреннего контроля, о назначении на должность и освобождении от должности руководителя службы внутреннего контроля[36].

Автор считает, что основными задачами системы внутрибанковского контроля являются: принятие своевременных и эффективных решений, направленных на недопущение и устранение выявленных нарушений в деятельности банка, на выполнение требований по эффективному управлению рисками банковской деятельности, на сохранность активов банка и надлежащее состояние отчетности, позволяющей получить адекватную информацию о деятельности банка и связанных с ней рисках.

2. Организация работы Газпромбанка

2.1. Анализ деятельности Газпромбанка

Коммерческий банк газовой промышленности "Газпромбанк" был создан в 1990 году. С момента создания Банк был тесно связан с деятельностью своих пайщиков: ОАО "Газпром" и других газовых предприятий России.

Основной целью создания Банка является повышение качества и эффективности финансового обслуживания ОАО "Газпром" и предприятий газовой отрасли.

Определяющим фактором стратегического развития Банка стало создание филиальной сети в регионах России, где осуществляется добыча, переработка, транспортировка и потребление газа. Открылись филиалы в Нижнем Новгороде, Новом Уренгое, Югорске, Белоярском и Туле.

В феврале 1992 года Банк получил лицензию на совершение банковских операций, а в сентябре этого же года - расширенную лицензию на совершение валютных операций.

Банк начал активно внедрять автоматизированные банковские технологии и использовать высокоскоростные каналы отраслевой связи.

Газпромбанк сегодня - это широкий выбор банковских продуктов и услуг, гибкость и максимально комфортные условия обслуживания, выгодные ставки и тарифы, индивидуальный подход к каждому клиенту.

Уникальный опыт многолетнего успешного обслуживания высокотехнологичных и капиталоемких отраслей отечественной промышленности позволяет Газпромбанку предложить:

- долгосрочное финансирование на обновление производственных мощностей на срок до 5 лет с использованием услуг лизинговой компании Банка;

- кредитование оборотных средств на оптимальных условиях;

- финансирование исполнения контрактов на поставку специмущества на экспорт на срок до 3 лет;

- централизованное оперативное управление финансовыми потоками и ликвидностью;

- полный спектр других банковских услуг.

Газпромбанк входит в тройку ведущих банков России, сейчас имеется 31 филиал и 170 банковских офисов, с банком работают 24 тысячи корпоративных клиентов.

Региональная инфраструктура Газпромбанка включает в себя более 300 пунктов банковского обслуживания в 48 регионах России:

- 33 филиала Газпромбанка со 107 дополнительными офисами, 11 кредитно-кассовыми офисами и 14 операционными кассами вне кассового узла;

- 6 банков Межрегиональной банковской группы газовой промышленности с 34 филиалами, 59 дополнительными офисами, 1 кредитно-кассовым офисом и 45 операционными кассами вне кассового узла.

Банк участвует в капитале 1 зарубежного банка в Республике Беларусь.

Депозитарная сеть Газпромбанка состоит из региональных депозитариев на базе филиалов Газпромбанка, депозитариев-корреспондентов и их удаленных пунктов.

Газпромбанком налажены корреспондентские отношения с ведущими зарубежными и российскими банками.

В Тюмени Газпромбанк располагается по адресу: 625000, г. Тюмень, ул. Республики, д. 62

Основные финансовые показатели Газпромбанка по состоянию на 1 октября 2005 г.:

Доналоговая прибыль Газпромбанка по итогам III квартала 2005 г. составила 14,8 млрд. руб, собственные средства банка, рассчитанные в соответствии с Положением Банка России № 215-П, — 40,7 млрд. руб.

В течение 9 месяцев 2005 года поступательно росли основные финансовые показатели деятельности Банка:

- активы выросли на 28 % и достигли 434,9 млрд. руб.;

- объем ссудной и приравненной к ней задолженности вырос на 12 % до 265,7 млрд. руб.;

- средства клиентов банка (без банков) увеличились на 64 % и достигли 195,6 млрд. руб.;

- объем вкладов населения вырос на 29 % и составил 39,4 млрд. руб.

По данным международного журнала The Banker по итогам 2004 г. Газпромбанк признан “Банком 2005 г. в России” и поднялся в рэнкинге TOP 1000 на 45 позиций, заняв 307 место в мире по величине капитала. По рентабельности активов Газпромбанк вошел в число 25 лучших банков мира.

Газпромбанк уверенно входит в тройку крупнейших банков России по капиталу и активам.

Эффективность и надежность работы Газпромбанка получили высокую оценку рейтинговых агентств:

- В октябре 2005 г. Международное рейтинговое агентство Moody’s Investors Service повысило рейтинг долгосрочных банковских депозитов в иностранной валюте до максимально возможного для России уровня Ваа2. Также были повышены рейтинг нот участия в кредите в иностранной валюте, выпущенных GBP Eurobond Finance Plc, и среднесрочных долговых обязательств компании Gazinvest Luxemburg S.A – с Baa2 до Baa1.

- В октябре 2005 г. Международное рейтинговое агентство Standard & Poo’s повысило долгосрочные кредитные рейтинги Газпромбанка и рейтинг депозитных сертификатов до уровня "ВВ–".

- Капитал Банка, рассчитанный по международным стандартам финансовой отчетности, составил на 30 июня 2005 г. 1,627 млрд. долл. США (прирост за 2005 г. – 18 %), активы – 12,340 млрд. долл. США (прирост за 2005 г. – 16 %).

Газпромбанк в 2006 г. намерен продать более 30% акций стратегическому инвестору. По мнению западных аналитиков, инвесторы оценят банк, фактически лишенный политических рисков, высоко – на уровне $5 млрд.

Это станет первым шагом к первичному размещению акций третьего по величине банка России на западной бирже, запланированному на 2007 г. Через банковское подразделение «Газпрома» проходит 90% экспортных доходов российской газовой монополии.

Оценку Газпромбанка накануне IPO проводят инвестиционные банки Morgan Stanley и Deutsche Bank. «Оценка в $5 млрд выглядит вполне реалистичной, – отмечает аналитик компании "Брокеркредитсервис" Ростичлав Мусиенко. – Учитывая то, что Газпромбанк на третьем месте в России после Сбербанка и Внешторгбанка»[37].

По словам финансового директора Газпромбанка Александра Соболя, которые процитировала Financial Times, банк «Газпрома» планирует провести допэмиссию и продать ее стратегическому западному инвестору. При этом доля «Газпрома» в капитале Газпромбанка снизится с 100 до 66%. «Это шаг к первичному размещению порядка 25% акций банка на западной бирже, вероятно, в Лондоне, – заявляет Соболь. – Газпромбанк намерен привлечь не только капитал, но и опыт международного инвестора, который поможет подготовить нас к IPO». По словам Соболя, менеджмент банк после прохождения листинга может получить 5–7% акций банка.

«Продажа пакета акций западному инвестору – это правильный ход, – считает Мусиенко. – У Газпромбанка нет опыта проведения IPO и сделок на международном рынке. Возможно, в составе акционеров банка появятся те организации, которые проводят его оценку, – Morgan Stanley и Deutsche Bank. Послений известен близостью к "Газпрому"».

Газпромбанк стал уже вторым российским банком, подконтрольным государству, объявившим о планах разместить акции на западной торговой площадке. Ранее Внешторгбанк подтвердил намерение провести IPO на Лондонской фондовой бирже. Объем размещения Внешторгбанка составит от 15 до 20% акций. До выхода на западный фондовый рынок и Газпромбанк, и Внешторгбанк намерены провести листинг в России.

Эксперты финансового рынка отмечают, что государство, в течение последних двух лет наращивающее присутствие в стратегических отраслях российской экономики, не обходит вниманием и банковский сектор. По подсчетам аналитиков, госструктуры и аффилированные с ними компании сейчас контролируют не менее 37% российского банковского рынка. «Государство поставило задачу оздоровить банковский сектор, чтобы российские кредитные учреждения выдержали конкуренцию со стороны западных банков, – утверждает аналитик Объединенной финансовой группы Дмитрий Дмитриев. – Такая стратегия предполагает сохранение контроля за банковской системой»[38].

2.2. Анализ особенностей методов контроля в Газпромбанке

Далее рассмотрим систему рисков и методы их контроля. Операционный риск связан с возможностью возникновения убытков, вызванных неадекватными или ошибочными процессами, действиями персонала или систем, а также внешними факторами в результате воздействия внешних событий.

Банк осуществляет регулярный мониторинг операционных рисков банка и его материальной подверженности операционным убыткам в разрезе видов операционного риска.

Системы банка, предназначенные для регулярного предоставления информации руководству банка, предполагают также активное управление операционным риском в соответствии с требованиями Базельского комитета, обозначенными в этом документе как «здравая практика». Многоступенчатая система лимитирования и контроля при совершении операций и сделок на всех стадиях позволяет обеспечить значительное снижение рисков.

В рамках системы управления рисками особое внимание уделяется технологическим рискам и рискам внедрения новых технологий. С этой целью производится изучение и оценка проектных решений и качества их исполнения; организации технологических процессов; информационных потоков и процессов управления; устойчивости к возникновению технологических и технических рисков. В качестве мер предупреждения возникновения данных рисков используются следующие подходы: дублирующие мощности в телекоммуникациях и вычислительных сетях; разработка сценариев действия в чрезвычайных ситуациях и в случае возникновения ошибок; защита от потерь в случае ошибок персонала; защита от несанкционированной замены данных и разрушения материального обеспечения, а также компьютерного и телекоммуникационного оборудования; введение и функционирование процедур безопасности и контроля (криптографии, систем кодирования, защищающих от несанкционированного доступа во время передачи или хранения информации, а также программного обеспечения, разграничивающего доступ к информации).

В ближайшее время Банк начинает построение комплексной системы управления операционным риском. Первым этапом данного проекта станет представление на одобрение руководству Банка стратегического документа по построению системы управлению операционным риском.

В рамках минимизации операционных потерь и страхования операционных рисков банк с 2002 года приобретает полис комплексного страхования банковских рисков по международной программе ВВВ – «Banker’s blanket bond”, покрывающий риски профессиональной деятельности и защищающий, среди прочего, от подлога, убытков третьей стороны, вызванных небрежностью персонала, электронных и компьютерных преступлений, а также незаконных действий сотрудников.

В 2005 году полис ВВВ был продлен до 15 ноября 2006 года. Объем компенсационного покрытия, предоставляемого полисом, был увеличен в 2 раза (с 5 до 10 млн. долларов США) для адекватного покрытия рисков растущего бизнеса Банка.

Банк принимает на себя кредитный риск, а именно риск того, что контрагент не сможет полностью погасить задолженность в установленный срок. Банк контролирует кредитный риск, устанавливая лимиты на одного заемщика или группу связанных заемщиков, а также устанавливая лимиты по географическим и отраслевым сегментам. Банк осуществляет регулярный мониторинг таких рисков; лимиты пересматриваются, как минимум, ежегодно. Лимиты кредитного риска по продуктам и заемщикам регулярно утверждаются Правлением.

Управление кредитным риском осуществляется посредством регулярного анализа способности существующих и потенциальных заемщиков погасить процентные платежи и основную сумму задолженности, а также через изменение кредитных лимитов в случае необходимости. Кроме этого, Банк управляет кредитным риском, в частности, путем получения залога и поручительств компаний и физических лиц.

Максимальный уровень кредитного риска Банка, как правило, отражается в балансовой стоимости финансовых активов в консолидированном балансе. Возможность взаимозачета активов и обязательств не имеет существенного значения для снижения потенциального кредитного риска.

Кредитный риск по внебалансовым финансовым инструментам определен как вероятность убытков из-за неспособности другого участника операции с данным финансовым инструментом выполнить условия договора. Банк применяет ту же кредитную политику в отношении условных обязательств, что и в отношении балансовых финансовых инструментов, основанную на процедурах утверждения сделок, использования лимитов, ограничивающих риск, и процедур мониторинга.

Кредитный риск является основным риском при проведении банковских операций. В Банке применяется централизованная система управления кредитным риском. При этом региональным филиалам Банка устанавливаются и оперативно пересматриваются лимиты на проведение кредитных операций, соблюдение которых контролируется головным офисом Банка в оперативном режиме.

Банк строит организацию кредитного процесса на основе Кредитной политики, утвержденной Наблюдательным советом Банка. Предоставление и сопровождение кредитов в Банке осуществляется по единым стандартам, установленным внутрибанковскими нормативными документами. Банк осуществляет тщательный отбор кредитных проектов в зависимости от целей кредитования, наличия реальных источников погашения кредита, динамики финансового положения заемщика, его кредитной истории, состояния сектора экономики и региона, а также наличия достаточного обеспечения и уровня платы за кредит.

Система контроля и мониторинга кредитного риска в Банке построена на основе обеспечения предварительного, текущего и последующего контроля кредитного риска со стороны соответствующих подразделений Банка.

Кредитный риск в части межбанковских операций и операций с ценными бумагами регулируется путем установления индивидуальных лимитов на каждого заемщика (контрагента, эмитента, векселедателя). В основе установления лимитов лежит оценка финансового состояния и динамики развития бизнеса заемщика, его кредитная история, оценка прочей информации нефинансового характера.

Контроль кредитного риска включает:

- предварительный контроль, который осуществляется путем проведения дополнительной экспертизы сверхлимитных кредитных проектов в головном офисе Банка (в соответствии с внутрибанковскими нормативными документами), независимой экспертизой риска по банкам – контрагентам и профессиональным участникам рынка ценных бумаг Управлением по контролю за рисками;

- организацию централизованного текущего и последующего контроля за кредитной деятельностью региональных филиалов Банка в пределах предоставленных им полномочий Департаментом кредитования головного офиса Банка, а также Службой внутреннего контроля (СВК) Банка;

- обеспечение контроля за соблюдением установленных лимитов и ограничений в части кредитного риска, который проводится структурными подразделениями Банка в соответствии с Положением о лимитах.

СВК осуществляет контроль управления кредитными рисками в соответствии с Положением о Службе.

Риск ликвидности

Риск ликвидности определяется банком как риск возникновения ситуации, при которой банк будет не в состоянии осуществлять платежи по своим обязательствам или текущие платежи по поручению клиентов.

В качестве базового принципа, определяющего подходы к вопросу управления ликвидностью, банк считает, с одной стороны, необходимость выравнивания активов и обязательств по срокам (в целях снижения риска ликвидности), а с другой стороны – проведение операций, исходя из уровня риска, который банк считает для себя приемлемым (в целях повышения рентабельности).

Существующая в банке система управления перспективной ликвидностью позволяет адекватно оценивать входящие и исходящие денежные потоки с учетом различных будущих временных периодов (анализ производится по 16 временным пулам от «до востребования» до «свыше 5 лет») и своевременно принимать решения, направленные на компенсацию недостатка ликвидных активов, в случае его возможного возникновения. При оценке перспективной ликвидности банк использует консервативный подход, выражающийся в предположении о наиболее раннем наступлении сроков исполнения обязательств по заключенным соглашениям и наиболее позднем – требований. В своей оценке банк опирается на метод сценарного анализа, с помощью которого моделирует поведение различных групп активов и пассивов с помощью изменений (в том числе неблагоприятных) ряда рыночных и/или внутрибанковских параметров. Также, в банке разработан план мероприятий и порядок действий подразделений в случае наступления кризисной ситуации, связанной с недостатком ликвидности.

При анализе возможностей банка по аккумулированию средств для исполнения обязательств в расчет принимаются как активы, относящиеся к высоколиквидным, так и те, которые могут быть оперативно переведены в денежную форму. Совокупность всех показателей, а также горизонт прогноза ликвидности, превышающий срок обращения собственных облигаций, предполагаемых к выпуску, позволяет на постоянной основе осуществлять мониторинг достаточности ликвидности.

Результатом сбалансированного подхода банка к управлению ликвидностью является поддержание способности беспрепятственного исполнения всех принятых обязательств в любой момент времени.

Финансовый результат банка зависит от изменения таких рыночных факторов, как котировки ценных бумаг, обменные курсы и рыночные процентный ставки.

Под рыночными рисками банк понимает совокупность ценового, валютного и процентного риска.

Ценовой риск – риск потерь в результате неблагоприятного изменения котировок ценных бумаг.

Валютный риск – риск потерь в результате неблагоприятного изменения курсов валют.

Процентный риск – риск потерь в результате неблагоприятного изменения процентных ставок.

Разработанная в банке система управления рыночными рисками позволяет своевременно:

• идентифицировать принимаемые банком риски;

• измерять их;

• принимать решения об оптимизации структуры портфелей банка, подверженных рыночным рискам.

Идентификация рисков осуществляется в процессе лимитирования активных операций банка или в процессе установления параметров и условий новых банковских продуктов и операций.

Измерение рисков осуществляется в соответствии с разработанными методологиями анализа отдельных составляющих частей рыночного риска. Измерение рисков производится на основании методологии Value-at-Risk, стресс-тестирования, анализа чувствительности инструментов/портфелей банка к риску, сценарного анализа. Разработчиком методической базы является специальное независимое подразделение банка; утверждает нормативные документы – Комитет по управлению активами и пассивами.

Основной способ минимизации рыночных рисков – поддержание открытых позиций банка (открытых валютных позиций, открытых процентных позиций, открытых позиций по вложениям в ценные бумаги) в пределах установленных лимитов, нормативов и ограничений, которые рассчитываются исходя из возможности банка понесения финансовых убытков в размерах, не оказывающих существенное влияние на ликвидности или финансовую устойчивость кредитной организации. Банк также широко использует методы хеджирования рыночных рисков. При этом банк соблюдает баланс между степенью рискованности собственных операций и их рентабельностью (доходностью).

Из совокупности рыночных рисков наиболее значимым для банка представляется ценовой риск. Ценовой риск ограничивается многоступенчатой системой лимитирования операций с ценными бумагами. В банке устанавливаются отдельные ограничения на торговые и инвестиционные портфели ценных бумаг, имеются позиционные ограничения, портфельные лимиты, а также лимиты на вложения в долговые инструменты конкретных эмитентов.

Влияние валютного риска и процентного риска несущественно. Приобретая облигации, инвесторы Газпромбанка опосредованно подвергаются влиянию указанных выше рисков. Потенциально риски для держателей облигаций Газпромбанка могут быть выражены в следующем:

1. Вероятность непогашения или задержек с возвратом денежных средств по облигациям

Указанный риск может быть реализован вследствие банкротства банка, наступления событий неэкономического характера, препятствующих исполнению Газпромбанком своих обязательств, резкого ухудшения ликвидности банка.

Автор считает, что налаженная в банке система управления активами, пассивами и рисками, предоставляемая регуляторам, партнерам и кредиторам банка официальная отчетность, международные рейтинги банка, постоянный мониторинг ситуации в Газпромбанке международными рейтинговыми агентствами и аудиторами позволяют сделать вывод о практическом отсутствии риска банкротства банка в течение срока облигационного выпуска.

Все возможные риски, подлежащие страхованию, Газпромбанк страхует в соответствии с программой ВВВ, что также существенным образом снижает вероятность отказа Газпромбанком от платежа по облигациям вследствие наступления событий неэкономического характера.

Построение системы управления ликвидностью позволяет сделать выводы о весьма низкой вероятности возникновения проблем у банка в течение срока облигационного выпускаю Банк соответствует всем лицензионным требованиям, поэтому риск невозможности продлить действия лицензий банка сведен к минимуму.

2. Вероятность ошибок и некорректного исполнения инструкций держателей облигаций при перечислении им денежных средств при погашении облигаций или уплате дохода

Данный риск связан с операционными рисками банка и его депозитария – НП «Национальный депозитарный центр». Полагаем, что описанная выше система контроля операционного риска Газпромбанка является достаточным основанием для того, чтобы считать риск некорректного исполнения инструкций держателей облигаций минимальным.

НП «НДЦ» является одним из лидеров рынка депозитарных услуг, в связи с чем банк также полагает операционные риски, принимаемые данной компанией, приемлемыми.

3. Вероятность изменения доходности облигаций

Изменение доходности может быть выражено в следующем. Увеличение доходности облигаций может быть вызвано падением цен на них, что может означать ухудшение финансового положения Газпромбанка. Банк не предвидит подобного сценария. Сокращение доходности может происходить в момент пересмотра ставки купона и быть связано с повышенным спросом на облигации со стороны инвесторов. При этом у инвесторов есть право отказаться от владения данными облигациями и продать их эмитенту в момент оферты.

Изменение доходности может быть вызвано также иными рыночными факторами. В любом случае, банк намерен принять все необходимые меры по поддержанию уровня доходности облигаций соответственно макроэкономической ситуации, интересам инвесторов и рейтинга банка.

4. Вероятность снижения ликвидности облигаций Газпромбанка

Ликвидность облигаций Газпромбанка предполагается весьма высокой, т.к. планируется, что ценные бумаги войдут в первый-второй эшелон облигаций, выпущенных российскими эмитентами.

Ликвидность облигаций банка может понизиться как за счет негативных изменений в финансовом состоянии банка, так и за счет негативных изменений на рынке ценных бумаг РФ. В силу описанные выше причин данные изменения банк прогнозирует как маловероятные.

В любом случае банк примет все необходимые меры по поддержке ликвидности вторичного рынка собственных облигаций.

Риски, связанные с текущими судебными процессами, в которых участвует Эмитент, отсутствуют. Риски, связанные с отсутствием возможности продлить действие лицензии Эмитента на ведение определенного вида деятельности, отсутствуют.

Риски, связанные с возможной ответственностью Эмитента по долгам третьих лиц, в том числе дочерних обществ Эмитента, за рамками гарантий, выданных Эмитентом в процессе своей обычной хозяйственной деятельности, отсутствуют.

Автор считает, что для эффективного управления и контроля деятельности банка при проведении активных операций используются финансовые и функциональные методы контроля за рисками, которые включают в себя всестороннее изучение клиентов службой экономической безопасности Банка, анализ их кредитоспособности, анализ экономической конъюнктуры и степени зависимости от нее заемщиков, анализ существующих на рынке процентных ставок, прогноз изменения курсов валют, прогноз операционных и текущих расходов банка. Кроме того, оцениваются технические возможности выполнения операций – наличие соответствующего программного обеспечения и квалифицированных кадров.

Результатом применения указанных выше методов контроля за рисками является высокое качество кредитного портфеля Банка, который в основном представлен стандартными ссудами составляющими 99% общей величины ссудной задолженности. В Банке отсутствуют просроченная задолженность и невозврат выданных ссуд.

Автор считает, что в Газпромбанке создана и действует служба внутреннего контроля в соответствии с утвержденным Положением о службе внутреннего контроля. Основной задачей внутреннего контроля является осуществление на постоянной основе независимой оценки деятельности всех служб и подразделений на предмет соблюдения действующего законодательства. Автор согласен, что при участии службы внутреннего контроля совершается методологическая база для деятельности Банка.

Заключение

В курсовой работе была поставлена цель провести исследование контроля как необходимое условие функционирования банка, которая и была раскрыта в работе.

Основные задачи, поставленные во введении были решены.

На основании проведения исследования был сделан ряд выводов.

Контроль является важным этапом в процессе анализа деятельности, т.е. он необходим для обнаружения и разрешения возникающих проблем раньше, чем они статус слишком серьезными, и может также использоваться для стимулирования успешной деятельности.

Контроль отображает процесс, обеспечивающий достижение системой поставленных целей. В состав контроля входят следующие элементы: установление стандартов, измерение достигнутых результатов, корректировка управленческих процессов.

Контроль состоит из нескольких стадий: предварительный, текущий и заключительный контроль.

В процедуре контроля выделяется несколько стадий, таких как: выработка стандартов и критериев, сопоставление с ними реальных результатов и принятие необходимых корректирующих действий.

Контроль за финансово-хозяйственной деятельностью осуществляется ревизором банка.

В практической части был проведен анализ деятельности Газпромбанка. Газпромбанк в настоящее время предлагает широкий выбор банковских продуктов и услуг, гибкость и максимально комфортные условия обслуживания, выгодные ставки и тарифы, индивидуальный подход к каждому клиенту.

Газпромбанк входит в тройку крупнейших банков России по капиталу и активам.

В течение 9 месяцев 2005 г. активы банка выросли на 28 %, объем ссудной и приравненной к ней задолженности вырос на 12 %, средства клиентов банка (без банков) увеличились на 64 %, объем вкладов населения вырос на 29 %.

Газпромбанк осуществляет регулярный мониторинг операционных рисков банка и его материальной подверженности операционным убыткам в разрезе видов операционного риска. Особое внимание уделяется технологическим рискам и рискам внедрения новых технологий.

Система контроля и мониторинга кредитного риска в Банке построена на основе обеспечения предварительного, текущего и последующего контроля кредитного риска со стороны соответствующих подразделений Банка.

Существующая в банке система управления перспективной ликвидностью позволяет адекватно оценивать входящие и исходящие денежные потоки с учетом различных будущих временных периодов и своевременно принимать решения, направленные на компенсацию недостатка ликвидных активов, в случае его возможного возникновения.

Разработанная в банке система управления рыночными рисками позволяет своевременно: идентифицировать принимаемые банком риски; измерять их; принимать решения об оптимизации структуры портфелей банка, подверженных рыночным рискам.

Для эффективного управления и контроля деятельности банка при проведении активных операций используются финансовые и функциональные методы контроля за рисками.

Результатом применения указанных выше методов контроля за рисками является высокое качество кредитного портфеля Банка, который в основном представлен стандартными ссудами составляющими 99% общей величины ссудной задолженности. В Банке отсутствуют просроченная задолженность и невозврат выданных ссуд.

Система внутреннего контроля представлена в банке службой внутреннего контроля или аудита (отделом внутреннего контроля), возглавляемой руководителем, и тесно взаимодействует с аудиторскими организациями, осуществляющими ежегодный внешний аудит банка.

В Банке создана и действует служба внутреннего контроля в соответствии с утвержденным Положением о службе внутреннего контроля. Основной задачей внутреннего контроля является осуществление на постоянной основе независимой оценки деятельности всех служб и подразделений на предмет соблюдения действующего законодательства. При участии службы внутреннего контроля совершается методологическая база для деятельности Банка.

Система внутреннего контроля Газпромбанка должна включать следующие направления - контроль' со стороны органов управления за организацией деятельности кредитной организации; за функционированием системы управления банковскими рисками и оценка банковских рисков; за распределением полномочий при совершении банковских операций и других сделок; за управлением информационными потоками (получением и передачей информации) и обеспечением информационной безопасности; а также осуществляемое на постоянной основе наблюдение за функционированием системы внутреннего контроля в целях оценки степени ее соответствия задачам деятельности кредитной организации, выявления недостатков, разработки предложений и осуществления контроля за реализацией решений по совершенствованию системы внутреннего контроля кредитной организации (мониторинг системы внутреннего контроля).

Список использованной литературы

Банковское дело. Управление и технологии: Учеб. /Под ред. А.М. Тавасиева. –М.:ЮНИТИ,2005.-671 c.

Банковское дело: стратегическое руководство=Strategic banking manual /Под ред. В. Платонова, М. Хиггинса. – М.: Консалтбанкир, 2001. – 429 с.

Банковское дело: Управление и технологии=Banking: Учеб. пособие для вузов по экон. Специальностям /Под ред. А.М. Тавасиева. – М.: ЮНИТИ, 2001. – 863 c.

Банковское дело: Учеб. /Под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2005. - 666 c.

Банковское дело: Учеб. для /Под ред. Г.Г. Коробовой. - М.: Экономистъ, 2004. – 751 с.

Басовский Л.Е. Менеджмент: Учеб. пособие. - М.: ИНФРА-М, 2000. – 214 с.

Бор М.З. Менеджмент банков: организация, cтратегия, планирование. – М.: ДИС, 1997. – 283 с.

Гапоненко А.Л. Стратегическое управление: Учеб. – М.: Омега-Л, 2006. – 463 с.

Герчикова И.Н. Менеджмент. - М.: издательское объединение "Юнити", 1997.

Глушкова Н.Б. Банковское дело: Учеб. пособие. – М.: Альма Матер: Академический Проект, 2005. – 428 с.

Гэлловэй Л. Операционный менеджмент: Принципы и практика: Пер. с англ. – СПб. и др.: Питер, 2002. – 319 с.

Дафт Р.Л. Менеджмент/ Пер. с англ.: В. Вольский и др. – М.: Питер, 2001. – 829 с.

Жарковская Е.П. Банковское дело: Учеб. пособие. - М.: Омега-Л, 2004. – 440 с.

Кабаченко Т.С. Психология управления: Учеб. пособие. – М.: ПО РФ, 2000. – 382 с.

Канаев П. Газпромбанк уходит за границу // http://www.bankunion.ru/

Козлов А.А. Модернизация банковского сектора: задачи совершенствования банковского надзора //Деньги и кредит. - 2003. - № 1. - С. 3-8.

Кохно П.А., Микрюков В.А., Коморов С.Е. Менеджмент. - М.: Финансы и статистика, 1993.

Лаврушин О.И. Банковское дело: современная система кредитования: Учеб. – М.: КноРус, 2005. – 255 с.

Любинова Н.Г. Менеджмент - путь к успеху. - М.: ВО Агропромиздат, 1995.

Максютов А.А. Банковский менеджмент. – М.: Альфа-Пресс, 2005. - 366 с.

Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента – М.: Дело, 2000

Никулина И.Е. Формулирование общих целей управления банковской деятельностью //Консультант директора. – 2003. – № 5. – С. 29-33.

Образцов В.И. Лабиринты управления: Практ. руководство для менеджеров. – Калининград: Янтар. сказ, 2001. – 243 с.

Одегов Ю.Г Банковский менеджмент. Управление персоналом: Учеб. пособие. – М.: Экзамен, 2004. – 445 с.

Осипенко Т.В. Некоторые вопросы повышения качества управления рисками банковской деятельности //Деньги и кредит. – 2003. – № 5. - С. 42-45.

Основы банковского дела в Российской Федерации: Учеб. пособие для вузов по экон. специальностям/Под ред. О.Г. Семенюты и др. – Ростов на Дону: Феникс, 2001. – 445 с.

Основы менеджмента: Учеб. пособие/В.И. Гончаренко, С.И. Кондратьева, Д.П. Копейкин и др. – М.: Дашков и К, 2000. – 175 с.

Пашенцева А.А. Банковский надзор в российской практике (информационно-аналитический обзор) //Банковские услуги. - 2002. - № 11. - С. 12-16.

Положение Банка России от 28.08.97 № 509 "Об организации внутреннего контроля в банках"

Положение об организации внутреннего контроля в кредитных организациях и банковских группах от 16.12.2003 г. № 242-П // Вестник Банка России. – 2004. – №2.

Поярков С.А. Современная система "регулирования деятельности кредитных организаций" Центрального Банка Российской Федерации. //Финансы и кредит. - 2004. - № 18. - С. 10-17.

Роббинс С.П. Менеджмент: Учеб./Пер. с англ. А.Р. Ганиевой и др. – М. и др.: Вильямс, 2004. – 880 c.

Роуз П.С. Банковский менеджмент: Предоставление финансовых услуг/Акад. нар. хоз-ва при Правительстве Рос. Федерации; Пер. с англ.: М. В. Белова и др.-М.:Дело,1997. – 743 с.

Рудько-Силиванов В.В. О банковском контроле. //Деньги и кредит. - 2002. - № 6. - С. 27-28.

Свиридов О.Ю. Банковское дело: Учеб. пособие. - Ростов на Дону: МарТ, 2002. – 411 с.

Свиридов О.Ю. Деньги, кредит, банки: Учеб. Пособие. – М.: Ростов н/Д: МарТ, 2004. – 476 c.

Симановский А.Ю. Надзорные и контрольные функции Банка России: краткий экскурс. //Деньги и кредит. - 2001. - № 5. - С. 12-19.

Соколов Ю.А. Проблемы организации и функционирования института кураторства в системе банковского надзора //Финансы и кредит. - 2004. - № 7. - С. 2-6.

Суворов А.В. Анализ банковской деятельности //Финансы и кредит. – 2003. - № 21. - С. 19-25.

Тавасиев А.М. Банковское дело: Учеб. /Под ред. А.М. Тавасиева. - М.: ЮНИТИ: Единство, 2002. - 527 с.

Трубицын П.А. Институт кураторства Банка России - новое направление в области банковского надзора //Финансовый менеджмент. - 2004. - № 2. - С. 126-129.

Тьетар Р.А. Менеджмент. – СПб.: Нева, 2003. – 94 с.

Тютюнник А.В. Банковское дело. - М.: Финансы и статистика, 2005. - 604 с.

Указания Банка России от 16.01.2004 № 1379-У "Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов"

Управление деятельностью коммерческого банка (Банковский менеджмент): Учеб. для вузов /Под ред. О.И. Лаврушина. - М.: Юристъ, 2005. – 687 с.

Хан Д. ПиК: Планирование и контроль. Система планирования и контроля. Планово-контрольные расчеты: Стоимостно-ориентированные концепции контроллинга: С описанием применения в концернах/Пер. с нем. М.Л. Лукашевича и др. - М.: Финансы и статистика, 2005. - 925 с.

Цандер Э. Практика управления. - М., 1996.

[1] Цандер Э. Практика управления. - М., 1996. С.100

[2] Хан Д. ПиК: Планирование и контроль. Система планирования и контроля. Планово-контрольные расчеты: Стоимостно-ориентированные концепции контроллинга: С описанием применения в концернах/Пер. с нем. М.Л. Лукашевича и др. - М.: Финансы и статистика, 2005. – с.343

[3] Басовский Л.Е. Менеджмент: Учеб. пособие. - М.: ИНФРА-М, 2000. – с.126

[4] Кохно П.А., Микрюков В.А., Коморов С.Е. Менеджмент. - М.: Финансы и статистика, 1993. – c.84

[5] Основы менеджмента: Учеб. пособие/В.И. Гончаренко, С.И. Кондратьева, Д.П. Копейкин и др. – М.: Дашков и К, 2000. – с.87

[6] Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента – М.: Дело, 2000 с. 390

[7] Гэлловэй Л. Операционный менеджмент: Принципы и практика: Пер. с англ. – СПб. и др.: Питер, 2002. – с. 87

[8] Максютов А.А. Банковский менеджмент. – М.: Альфа-Пресс, 2005. – с.241

[9] Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента – М.: Дело, 2000 с. 393

[10] Гэлловэй Л. Операционный менеджмент: Принципы и практика: Пер. с англ. – СПб. и др.: Питер, 2002. – с.245

[11] Герчикова И.Н. Менеджмент. - М.: издательское объединение "Юнити", 1997. С.29

[12] Роббинс С.П. Менеджмент: Учеб./Пер. с англ. А.Р. Ганиевой и др. – М. и др.: Вильямс, 2004. – c.456

[13] Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента – М.: Дело, 2000 с. 394

[14] Тьетар Р.А. Менеджмент. – СПб.: Нева, 2003. – с.53

[15] Герчикова И.Н. Менеджмент. - М.: издательское объединение "Юнити", 1997. С.32

[16] Кабаченко Т.С. Психология управления: Учеб. пособие. – М.: ПО РФ, 2000. – с.272

[17] Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента – М.: Дело, 2000 с. 395

[18] Герчикова И.Н. Менеджмент. - М.: издательское объединение "Юнити", 1997. С.35

[19] Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента – М.: Дело, 2000 с. 396

[20] Дафт Р.Л. Менеджмент/ Пер. с англ.: В. Вольский и др. – М.: Питер, 2001. – с.627

[21] Герчикова И.Н. Менеджмент. - М.: издательское объединение "Юнити", 1997. С.36

[22] Роббинс С.П. Менеджмент: Учеб./Пер. с англ. А.Р. Ганиевой и др. – М. и др.: Вильямс, 2004. – 880 c.

[23] Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента – М.: Дело, 2000 с. 397

[24] Гапоненко А.Л. Стратегическое управление: Учеб. – М.: Омега-Л, 2006. –с.341

[25] Герчикова И.Н. Менеджмент. - М.: издательское объединение "Юнити", 1997. С.35

[26] Образцов В.И. Лабиринты управления: Практ. руководство для менеджеров. – Калининград: Янтар. сказ, 2001. – с.152

[27] Мескон М.Х., Альберт М., Хедоури Ф. Основы менеджмента – М.: Дело, 2000 с. 405

[28] Положение об организации внутреннего контроля в кредитных организациях и банковских группах от 16.12.2003 г. № 242-П // Вестник Банка России. – 2004. – №2

[29] Положение Банка России от 28.08.97 № 509 "Об организации внутреннего контроля в банках"

[30] Банковское дело: Учеб. для /Под ред. Г.Г. Коробовой. - М.: Экономистъ, 2004. – 751 с.

[31] Бор М.З. Менеджмент банков: организация, cтратегия, планирование. – М.: ДИС, 1997. – с.169

[32] Управление деятельностью коммерческого банка (Банковский менеджмент): Учеб. для вузов /Под ред. О.И. Лаврушина. - М.: Юристъ, 2005. – с.543

[33] Роуз П.С. Банковский менеджмент: Предоставление финансовых услуг/Акад. нар. хоз-ва при Правительстве Рос. Федерации; Пер. с англ.: М. В. Белова и др.-М.:Дело,1997. – 743 с.

[34] Указания Банка России от 16.01.2004 № 1379-У "Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов"

[35] Рудько-Силиванов В.В. О банковском контроле. //Деньги и кредит. - 2002. - № 6. - С. 27-28.

[36] Банковское дело. Управление и технологии: Учеб. /Под ред. А.М. Тавасиева. – М.: ЮНИТИ, 2005. – c.426

[37] Канаев П. Газпромбанк уходит за границу // http://www.bankunion.ru/

[38] Канаев П. Газпромбанк уходит за границу // http://www.bankunion.ru/