Содержание

Введение. 3

1. Роль

малого бизнес в российской экономике. 5

1.1 Значение

малого предпринимательства в развитии экономики. 5

1.2 Критерии

отнесения предприятий к субъектам малого предпринимательства. 7

1.3 Законодательно-нормативное регулирование субъектов малого

бизнеса. 13

2.

Действующая система налогообложения индивидуальных предпринимателей 18

2.1.

Традиционная система налогообложения. 18

2.2.

Упрощенная система налогообложения. 19

2.3. Единый

налог на вмененный доход. 19

Список

литературы.. 19

Какая тема диплома?????????

Введение

Роль малого предпринимательства в

современной является социально ориентированным звеном в рыночной экономике

России. Экономическое значение малых предприятий объективно возрастает в силу

того, что они призваны значительно, без существенных капитальных вложений

расширить производство многих потребительских товаров и услуг с использованием

местных источников сырья; принять активное участие в конвенции через

подключение к сети кооперационных связей и использование высвобождающихся

ресурсов; приблизить производство товаров и услуг к потребителю, помочь

выравниванию условий жизни в населенных пунктах различных масштабов; вовлечь в

производство часть материальных и финансовых средств населения, ранее

использовавшиеся исключительно для личного потребления; создать благоприятные

предпосылки для трудоустройства рабочей силы, высвобождающейся на крупных

предприятиях; ускорить демонополизацию производства, развитие конкуренции,

оптимизацию размерной структуры рыночных субъектов, и наконец послужить

источником ощутимых бюджетных поступлений.

В реформировании российской экономики еще со времен

перестройки малые предприятия взяли на себя роль создателя почвы для новой

системы хозяйствования. Доминирующий сегодня частный сектор зарождался именно в

сфере малого бизнеса. И вполне закономерно, что к настоящему времени, по

официальным данным, на долю частных субъектов малого предпринимательства в

общем количестве частных, государственных и муниципальных и общественных малых

предприятий приходится 84%. Малые предприятия, располагая 3,4% стоимости основных средств

экономики России и 14% числа занятых,

производят 12% ВВП и дают 1/4 всей прибыли по народному хозяйству. Это говорит о

широких, но еще далеко не полностью раскрытых внутренних возможностях развития

малого предпринимательства.

В целом же Российский малый бизнес находится

на начальном этапе своего развития, еще далеком от потребностей реального

рыночного хозяйства. Малому бизнесу очень сложно выжить в нынешних

экономических условиях.

В

данной работе речь пойдет об налогообложении малого бизнеса где будут затронуты

пути и проблемы совершенствования налоговых режимов в экономической системе

России.

Цель

дипломной работы заключается в исследовании особенностей налогообложения малых

предприятий, в ходе которой необходимо решить следующие задачи:

Где задачи, предмет, объект

исследования???????????

1. Роль малого бизнеса в российской экономике

1.1

Значение малого предпринимательства в развитии

экономики

Всё должно быть одним шрифтом в

тексте всей работы

Основу рыночной

экономики любой страны составляет малый бизнес, осуществляемый малыми

предприятиями. Статистика показывает, что в развитых странах на долю их

производства приходится более половины всей продукции.

Малые предприятия

не требуют больших средств на свое создание. Они оперативно реагируют на

колебания рыночной конъюнктуры, быстро и гибко перестраивают свою хозяйственную

деятельность. Малый бизнес является питательной средой, необходимой для

развития инициативы и предприимчивости, без которых не может быть полноценной,

эффективной экономики, развитого общества. Большинство новых, прогрессивных идей,

связанных с развитием бизнеса, появляется и реализуется на практике именно на

малых предприятиях.

Из 2 млн. всех

предприятий Германии 95% составляют малые и средние фирмы. На их долю

приходится 65% рабочей силы, 57% национального дохода, 41% годового объема

капиталовложений. На каждую цифру должны быть ссылки на источник

информации

По расчетам

Международной Федерации мелких и средних промышленных предприятий в среднем по

18 странам (с общей численностью занятых 30 млн. чел.), на долю малых и средних

предприятий приходится свыше 30% капитальных вложений. Кроме того, в таких

странах, как США, Германия, Великобритания, Италия, за счет малого бизнеса

создаются две трети новых рабочих мест.

Наибольшую долю и

значимость малый бизнес представляет в торговле. По характеру своей

деятельности торговые предприятия, особенно магазины, торгующие товарами

повседневного спроса, максимально приближены к покупателю. В связи с этим

города, их районы и даже микрорайоны должны быть охвачены густой сетью мелких

магазинов. Статистика США показывает, что если общее количество занятых в малом

бизнесе здесь составляет 3 млн. 806 тыс. чел., то в розничной торговле их насчитывается 1 млн. 45 тыс. (27,5%), а в

оптовой — 421 тыс. (11,1%).

В России при общем

количестве малых предприятий около 1

млн. (85% из них — частные) на оптовую, розничную торговлю и занятых на

общественное питание приходится свыше 40%, на строительство — 16,

промышленность — 15, общую коммерческую деятельность по обслуживанию рынка — 6,

науку и научное обслуживание — 6, транспорт и связь — два, сельское хозяйство —

один и на другие отрасли экономики — около 10%. В настоящее время в малом

бизнесе работают свыше 15 млн. чел. Диапазон вовлеченности трудоспособного

населения в малый бизнес колеблется от 2% в Мордовии до 31% в Москве. Объем

инвестиций малых предприятий составил 11% от общих инвестиций в стране.

Согласно экспертным оценкам, в России малые предприятия в состоянии дать

ежегодную прибыль в 500 млн. руб., а также ежегодные поступления в бюджет

налога на добавленную стоимость более 83 млн. руб. Таких показателей можно

достичь в случае передачи малым предприятиям безвозмездно или в льготную аренду

пятой части тех основных фондов, которые не используются на данный момент

крупными промышленными предприятиями1.

По данным

Торгово-промышленной палаты РФ, в настоящее время отечественный малый бизнес

становится надежной опорой стабильных налоговых поступлений в бюджеты всех

уровней. Так, в Москве налоговые сборы с малых предприятий дают до 50%

поступлений в городской бюджет, в Зеленограде — до 80%. В Самарской и

Новосибирской областях такие показатели составляют соответственно 29 и 20%. По

оценкам экспертов ТПП РФ, на один рубль государственных средств, вложенных в

поддержку малого предпринимательства, включая незначительные налоговые льготы,

страна получает от 20 до 100 рублей дополнительной продукции и услуг. На долю

малого бизнеса приходится 10—12% валового внутреннего продукта страны, а также

9% продукции промышленности.

В целом же

российский малый бизнес находится на начальном этапе своего развития, еще

далеком от потребностей реального рыночного хозяйства[1].

Очень мало текста, добавить

1.2 Критерии отнесения предприятий к

субъектам малого предпринимательства

Малое

предпринимательство не новое явление в истории России. Оно занимало

определенное место в 80-х гг. России.

В

современных условиях полезным может оказаться обращение к отечественному опыту

развития малого предпринимательства, так как он учитывает национальные черты и

традиции нашей страны.

Политика

государства в России была нацелена на изживание малого предпринимательства из

структуры народного хозяйства страны. Для преодоления столь негативного

отношения к малому бизнесу в 1976 году было принято Положение о

кустарно-ремесленных промыслах, которое создало предпосылки для некоторой

активизации индивидуальной трудовой деятельности и малого предпринимательства

на законных основаниях.

Политика по отношению к мелкому производству постепенно меняется

с принятием Конституции 1977 года, когда в одной из статей было подтверждено

право граждан на осуществление индивидуальной трудовой деятельности, основанной

на личном груде граждан и членов их семей в сфере кустарно-ремесленных

промыслов, сельского хозяйства и бытового обслуживания населения. К моменту

принятия закона СССР об индивидуальной трудовой деятельности в 1986 году в

стране было зарегистрировано 65 тысяч граждан, занимающихся

кустарно-ремесленными промыслами, и 3,5 тысяч лиц, занимающихся частной

практикой, около 150 тыс. человек, сдающих внаем принадлежащие им помещения. В

1985 году около 30 тыс. человек облагались налогом по доходам от индивидуальной

трудовой деятельности. Однако широкое распространение малого

предпринимательства начинается фактически с принятия закона СССР об

индивидуальной трудовой деятельности, принятого 19 ноября 1986 г.

Представляется интересным рассмотреть в рамках исследования, что

представляет собой малое предпринимательство за рубежом.

На практике в разных странах и в различных отраслях используются

различные количественные критерии для определения малого бизнеса: численность

занятых, товарооборот и размер капитала, иногда в тех или иных комбинациях.

Например, в США критерии, позволяющие отнести предприятие к разряду малых,

определяет Администрация малого бизнеса, созданная в 1953 году. Для добывающей

и обрабатывающей промышленности ею установлены верхние границы численности

занятых на малых предприятиях (в зависимости от конкретной отрасли), а для

остальных секторов экономики - размер годового товарооборота предприятий, 97%

всех американских фирм официально относятся к категории мелких. Широко

распространены и мельчайшие предприятия - в 5% мелких фирм занято 15 человек, в

80% - не более 10. В США на мелких фирмах сосредоточено 58% совокупной рабочей

силы, ими создано более 80% всех новых рабочих мест. Примечательно, что в

середине 80-х годов прямо или косвенно малый бизнес обеспечивал средства к

существованию более 100 млн. американцев.

В

Японии признаки, отличающие малые и средние предприятия от крупных, установлены

законодательно. Основными признаками являются: размер капитала, численность

работающих и принадлежность к отрасли. Так к малым предприятиям в Японии

отнесены следующие показатели:

1) в добывающей промышленности, транспорте и

строительстве - с капиталом 100 и менее миллионов иен, численность работающих -

300 и менее человек;

2) в оптовой торговле - с капиталом 30 и

менее миллионов иен, численность работающих 100 и менее человек.

В

Германии к малым и средним предприятиям относятся те фирмы, число занятых на

которых от 1 до 499 человек.

За

рубежом критерии выделения малых предприятий тоже различны, но, как правило, за

основу берется количество занятых. В Венгрии, например, считалось, что число

занятых не должно превышать 350 человек, в Болгарии - 50 человек. Кроме того, в

качестве дополнительных показателей использовалась величина производственных

фондов и выпускаемой продукции, а в Венгрии уставной фонд малого предприятия не

должен превышать 1 млрд. форинтов.

В

некоторых странах при определении малых и средних фирм исходят из величины

годового оборота фирмы. Но на практике слишком сложно контролировать эту

величину, так как она часто изменяется. Так, эксперты Европейского сообщества к

малым и средним предприятиям относят те фирмы, у которых число занятых

составляет до 150 человек, годовой оборот составляет 30 млн. марок. В Германии,

например, - 66% лиц наемного труда работают на малых и средних предприятиях и

на них производится около 1/2 ВВП В структуре фирм преобладают малые и средние

фирмы.

Структура

этого сектора экономики мало изучена, потому что до недавнего времени

отсутствовал к нему интерес. Поэтому, как отмечает И.И. Разумнова:

«Структурные, управленческие, юридические, количественные характеристики мелких

фирм с трудом поддаются изучению, с одной стороны, из-за изобилия и разнообразия

небольших фирм, с другой — вследствие отсутствия исчерпывающей информации».

Согласно

сложившейся практике, в странах ЕС к мелким фирмам относятся с числом занятых

во Франции: менее 10 чел. – мельчайшие; от 10 до 49 чел. - мелкие; в Италии от

1 до 19 чел. - мельчайшие; от 20 до 99 чел. - мелкие; в Великобритании - от 1

до 99 чел. - мелкие.

В ФРГ, Франции, Бельгии, Великобритании, Нидерландах, Португалии

в качестве дополнительного критерия используется показатель оборота компании, в

Италии и Ирландии - величина недвижимости.

Указанные различия являются следствием национальных особенностей

в уровне индустриализации, места и роли стран в международном разделении труда.

К недостаткам данного критерия следует отнести то, что определение, основанное

на числе занятых, может не различать обычную машиностроительную мастерскую с

небольшим числом сотрудников и высокопроизводительный автоматизированный завод.

Употребляется

также и функциональная классификация различных фирм, участвующих в

экономической деятельности.

Для

малых фирм характерна простота управления, короткие сроки строительства и

освоения проектных мощностей, быстрая окупаемость.

Малое

предпринимательство способствует развитию предприимчивости, дает возможность

каждому проявить себя. Здесь возможно использование специалистов высокой

квалификации, опыта пожилых работников, которым тяжело приспосабливаться к

условиям автоматизированного крупносерийного производства.

Малые

и средние фирмы оказывают прямое воздействие на уровень безработицы, также способствуют

установлению тесных контактов с потребителями. На малых и средних фирмах

проходит подготовку большая часть контингента будущих кадров. Малые предприятия

более гармонично вписываются в экологическую среду малых городов и поселков.

Развитие

малых и средних предприятий стимулируется льготным налогообложением.

На

малых предприятиях создается благоприятный климат для интенсификации труда: в

большом коллективе уравниловка в оплате труда, в то время как в малых фирмах

легче оценивать вклад каждого и дифференцировать оплату труда, вследствие этого

возрастает уровень эффективности труда.

Рассмотрим

вклад малого бизнеса и создание валового национального продукта в Российской

Федерации и в развитых зарубежных странах: в РФ – 22%, в США – 40%, в

Индии-60%, в Японии – 79%.

Основными

производителями продукции в нашей стране остаются крупные предприятия (зачастую

монополисты). Следует отметить также, что создающиеся малые предприятия

занимаются в основном посреднической деятельностью, подготовкой кадров и в

значительно меньшей степени выпуском продукции и оказанием услуг населению.

Основными

причинами такого положения являются:

1) нестабильность законодательных актов,

регулирующих хозяйственную деятельность малых предприятий, налоговую политику и

т.д.;

2)

неразвитость рыночной инфраструктуры.

Существеннейшей линией воздействия на процесс развития малого

предпринимательства является и отработка оптимальных форм стимулирования труда.

Проблема эта крайне сложна и требует специального анализа.

В

конце 80-х годов во всех индустриально развитых странах на сектор малого и

среднего предпринимательства приходилось подавляющее число предприятий.

По

данным Международной федерации мелких и средних промышленных предприятий, на

долю мелких и средних предприятий в странах - участницах этой организации

приходится 50% продукции и численности занятых и свыше 30% капиталовложений и

экспорта.

Согласно

данным Администрации малого бизнеса США насчитывается: в США 13 млн. небольших фирм; в Англии - 2,37

млн.; в Японии - 6,5 млн.

Согласно

федеральному закону от 14 июня 1995 г. N

88-ФЗ "О государственной поддержке малого предпринимательства в Российской

Федерации" в настоящее время под субъектами

малого предпринимательства понимаются коммерческие организации, в уставном

капитале которых доля участия субъектов Российской Федерации, общественных и

религиозных организаций, благотворительных и иных фондов не превышает 25

процентов, доля, принадлежащая одному или нескольким юридическим лицам, не

являющимся субъектами малого предпринимательства, не превышает 25 процентов и в

которых средняя численность работников за отчетный период не превышает

следующих предельных уровней (малые предприятия):

1) в промышленности - 100 человек;

2) в строительстве - 100 человек;

3) на транспорте - 100 человек;

4) в сельском хозяйстве - 60 человек;

5) в научно-технической сфере - 60 человек;

6) в оптовой торговле - 50 человек;

7) в

розничной торговле и бытовом обслуживании населения - 30 человек;

В остальных отраслях и при осуществлении других

видов деятельности - 50 человек.

Средняя за отчетный период численность работников

малого предприятия определяется с учетом всех его работников, в том числе

работающих по договорам гражданско-правового характера и по совместительству с

учетом реально отработанного времени, а также работников представительств,

филиалов и других обособленных подразделений указанного юридического лица.

В случае превышения малым предприятием

численности указанное предприятие лишается льгот, предусмотренных действующим

законодательством, на период, в течение которого допущено указанное превышение,

и на последующие три месяца.

Под субъектами малого предпринимательства

понимаются также физические лица, занимающиеся предпринимательской

деятельностью без образования юридического лица.

Малые предприятия, осуществляющие

несколько видов деятельности (многопрофильные), относятся к таковым по

критериям того вида деятельности, доля которого является наибольшей в годовом

объеме оборота или годовом объеме прибыли.

1.3 Законодательно-нормативное регулирование субъектов малого бизнеса

Основными

законодательно – нормативными актами, регулирующими деятельность субъектов

малого бизнеса, являются:

1) Налоговый кодекс Российской Федерации - часть

первая от 31 июля 1998 г. N 146-ФЗ и часть вторая от 5 августа 2000 г. N 117-ФЗ

(с изм. и доп. от 30 декабря 2004 г.)

2) Гражданский кодекс Российской Федерации (с изм. и

доп. от 30 декабря 2004 г.)

3) Федеральный закон от 8 августа 2001 г. N 134-ФЗ

"О защите прав юридических лиц и индивидуальных предпринимателей при

проведении государственного контроля (надзора)" (с изм. и доп. от 22

августа 2004 г.)

4) Федеральный закон от 21 ноября 1996 г. N 129-ФЗ

"О бухгалтерском учете" (с изм. и доп. от 30 июня 2003 г.)

5) Федеральный закон от 14 июня 1995 г. N 88-ФЗ

"О государственной поддержке малого предпринимательства в Российской

Федерации" (с изм. и доп. от 22 августа 2004 г.)

6) Постановление Правительства РФ от 3 февраля 1994

г. N 65 "О Фонде содействия развитию малых форм предприятий в

научно-технической сфере" (с изм. и доп. 13 июля 2004 г.)

7) Приказ Минфина РФ от 21 декабря 1998 г. N 64н

"О Типовых рекомендациях по организации бухгалтерского учета для субъектов

малого предпринимательства"

8) А также законодательные акты на региональных

уровнях

Может создаться впечатление, что законодательные

акты изобилуют всяческими преимуществами для малых предприятий. На самом же

деле действующее законодательство далеко от того, чтобы способствовать

реализации экономической инициативы граждан. Несовершенно налоговое

законодательство, усложнены учет и отчетность субъектов малого

предпринимательства, не отлажены механизмы финансово-имущественной поддержки,

большинство правовых норм носит декларативный характер.

Одной из наиболее важных проблем в сфере малого

предпринимательства является отсутствие эффективного законодательства. Правовая

база по малому бизнесу на сегодняшний день недостаточна. В Гражданском кодексе

нет даже упоминания о малых предприятиях.

В настоящее время существует лишь один закон в

сфере малого предпринимательства - Закон РФ от 14.06.1995 N 88-ФЗ "О государственной

поддержке малого предпринимательства в РФ". Данный Закон является первым

законом в сфере малого предпринимательства России. Ранее малое

предпринимательство регулировалось, в основном, постановлениями Правительства,

которые часто сменялись и противоречили друг другу. К тому же, данные акты

регулировали отдельные вопросы в сфере малого бизнеса.

Тем не менее, этот Закон не является надежной

правовой базой для поддержки малого предпринимательства по целому ряду причин.

Во-первых, он был принят в 1995 г. и,

естественно, уже не в полной мере отвечает потребностям малого

предпринимательства. Многие специалисты отмечают, что он безнадежно устарел.

Во-вторых, многие, если не большинство, нормы

Закона носят так называемый рамочный, или отсылочный характер. Они не имеют

прямого действия, образуя лишь правовую основу для разработки особых

законодательных и иных нормативно-правовых актов. В частности, в Законе нередко

встречаются фразы о том, что те или иные вопросы регулируются "в порядке,

установленном действующим законодательством". Поэтому для реализации норм

Закона органами исполнительной власти разрабатывается множество подзаконных

актов (инструкций, приказов, писем, указаний), которые систематически

изменяются, уточняются, дополняются, и в силу этого предпринимателям, особенно

начинающим, трудно в них разобраться, а тем более руководствоваться ими.

В-третьих, Закон противоречит ряду

законодательных актов. В частности, Бюджетному, Налоговому, Гражданскому

кодексам.

Исходя из вышесказанного, совсем неудивительно,

что семнадцать из двадцати трех статей Закона фактически не применяются.

В результате такого положения добиться

соответствия между названием акта и предметом его регулирования практически

невозможно. Законопроекты "О государственной поддержке малого

предпринимательства в РФ", как и ныне действующий Закон, направлены на

регулирование достаточно широкого круга отношений в сфере малого

предпринимательства, в то время как название ограничивает их правовое

регулирование только рамками государственной поддержки малого бизнеса. В

частности, в преамбуле Закона N 88 сказано: "Настоящий Федеральный закон

определяет общие положения в области государственной поддержки и развития

малого предпринимательства в РФ, устанавливает формы и методы государственного

стимулирования и регулирования деятельности субъектов малого

предпринимательства". Однако из содержания закона совершенно ясно, что

предмет его регулирования не сводится к указанному в преамбуле.

Исходя из вышесказанного, очевидна необходимость

принятия базового закона в сфере малого бизнеса, например, Закона "О малом

предпринимательстве в РФ", который регулировал бы общие вопросы в этой

сфере и предусматривал издание специальных актов по отдельным вопросам в

области малого бизнеса, в том числе и акт "О государственной поддержке

малого предпринимательства в РФ".

Одними из наиболее важных вопросов в сфере малого

бизнеса, нуждающихся в специальном правовом регулировании, являются вопросы его

финансирования и кредитования.

В Законе РФ от 14.06.1995 N 88 "О государственной

поддержке малого предпринимательства в РФ" финансирование субъектов малого

бизнеса фактически сводится к предоставлению им льготных кредитов,

беспроцентных ссуд и краткосрочных займов. А субъектами, осуществляющими

кредитование, указываются лишь кредитные организации и общества взаимного

кредитования.

К недостаткам правового регулирования

финансирования и кредитования малого бизнеса можно отнести и разрозненность

нормативных актов, относящихся к различным отраслям и подотраслям права. В

частности, нормами гражданского законодательства регулируются такие формы

финансирования и кредитования как банковское и коммерческое кредитование,

факторинг, франчайзинг, лизинг и т.д. Бюджетное законодательство регулирует

предоставление субсидий, субвенций, бюджетного кредита и т.д. Налоговым

законодательством регулируется предоставление налоговых кредитов.

Существует еще целый ряд нормативных актов,

регламентирующих вопросы финансирования и кредитования. Однако почти все эти

акты не учитывают специфику малого предпринимательства.

С учетом изложенного, недостатки законодательства

о финансировании и кредитовании малого предпринимательства во всех отраслях

экономики можно свести к трем основным проблемам:

-недостаточность правового регулирования;

-разрозненность нормативных актов;

-отсутствие учета специфики малого

предпринимательства в нормативных актах.

А

при выборе системы налогообложения, какие критерии малого бизнеса существуют,

об этом тоже нужно указать

2.

Действующая система налогообложения индивидуальных предпринимателей

Поскольку в первой главе Вы пишите о малом бизнесе

и то и налогообложение должно рассматриваться тоже малого бизнеса

2.1. Традиционная система налогообложения

Общая система налогообложения состоит из федеральных,

региональных и местных налогов. Федеральные налоги действуют на территории всех

регионов России, а региональные - только в тех, где законодательный орган

принял специальный закон об их введении. В этом законе устанавливаются ставка,

формы отчетности, сроки уплаты. Местные же налоги вводятся в действие актами

местных органов власти.

В связи с многочисленностью уплачиваемых налогов по обычной

системе налогообложения рассмотрим основные налоги, такие как налог на прибыль,

налог на добавленную стоимость, налог на имущество, единый социальный налог.

С переходом экономики нашего государства на основы рыночного

хозяйства усиливается многоаспектное значение прибыли. Акционерное, арендное,

частное или другой формы собственности предприятие, получив финансовую

самостоятельность и независимость, вправе решать, на какие цели и в каких

размерах направлять полученную прибыль.

Налог на прибыль предприятий и организаций - основной вид

налога юридических лиц. Ныне действующий налог на прибыль предприятий и

организаций, введен с 01.01.92 г.

Плательщики налога на прибыль установлены в статье 246

Налогового кодекса РФ. К ним относятся: российские организации; иностранные

организации, осуществляющие свою деятельность в Российской Федерации через

постоянные представительства и получающие доходы от источников в России.

Понятие организации дается в пункте 2 статьи 11 Налогового

кодекса РФ. В соответствии с этим пунктом организацией-налогоплательщиком

является юридическое лицо, образованное в соответствии с законодательством

Российской Федерации и занимающееся коммерческой или иной предпринимательской

деятельностью, на которое в соответствии с Налоговым кодексом РФ возложена

обязанность по уплате налогов.

Объектом налогообложения признается полученная

налогоплательщиком прибыль, которая определяется следующим образом: для

российских организаций - это полученный доход за вычетом сумм произведенных

расходов; для постоянных представительств иностранных организаций,

осуществляющих деятельность в России, - полученные постоянными

представительствами доходы за минусом сумм произведенных ими расходов; для

иностранных организаций - сумма доходов, полученных от источников в Российской

Федерации.

Налоговая база - это стоимостная, физическая или иная

характеристика объекта налогообложения. Налоговой базой по налогу на прибыль является

денежное выражение размера прибыли.

Доходы от реализации товаров (работ, услуг), имущественных

прав получил в натуральной форме для целей налогообложения учитываются исходя

из цены, указанной сторонами сделки. Это же правило распространяется и на внереализационные

доходы.

Налоговый кодекс РФ устанавливает ставки налога на прибыль.

Основная ставка налога для российских организаций 24 процента, из них:

6,5 процентов зачисляется в федеральный бюджет;

17,5 процентов зачисляется в бюджеты субъектов Российской

Федерации (но не ниже 13,5 процентов).

С доходов иностранных организаций, не связанных с

деятельностью в Российской Федерации через постоянные представительства, налог

взимается по следующим ставкам:10 процентов от использования, содержания, сдачи

в аренду судов, самолетов и других подвижных транспортных средств при

международных перевозках; 20 процентов с других доходов, кроме доходов по

ценным бумагам.

Российские юридические и физические лица, получившие

дивиденды от российских организаций, должны заплатить налог с дивидендов по

ставке 6 процентов.

Если же российская организация получила дивиденды от

иностранного юридического лица, то ставка налога на прибыль составляет 15

процентов. Иностранные организации, получившие дивиденды от российских юридических

лиц, также должны заплатить налог по ставке 9 процентов.

Доходы от государственных и муниципальных ценных бумаг

облагаются так: 15 процентов с процентов по государственным и муниципальным

ценным бумагам, условиями выпуска и обращения которых предусмотрено получение

дохода в виде процентов; 9 процентов c процентов по государственным и

муниципальным облигациям, эмитированным до 20 января 1997 года, а также с

процентов по облигациям государственного валютного облигационного займа 1999

года, эмитированным при новации облигаций внутреннего государственного

валютного займа серии III.

Налоговым периодом признается календарный год, а отчетными

периодами - I квартал, полугодие, 9 месяцев календарного года. Для

налогоплательщиков, уплачивающих ежемесячные авансовые платежи по фактически

полученной прибыли, отчетными периодами признаются месяц, два месяца, три месяца

и т.д. до окончания календарного года.

Налогоплательщики обязаны самостоятельно исчислять сумму

налога на прибыль. По истечении очередного отчетного налогового периода

организации рассчитывают размер налоговой базы нарастающим итогом с начала года

до окончания I квартала, полугодия, девяти месяцев, года. В течение квартала

ежемесячно налогоплательщики должны перечислять авансовые платежи. Срок

перечисления налога - не позднее 28-го числа каждого месяца этого отчетного

периода. Размер налога определяется следующим образом:

- в I квартале текущего года размер налога равен аналогичной

сумме, уплачиваемой организацией в последнем квартале предыдущего года;

- во II квартале - одной трети платежа за I квартал текущего

года;

- в III квартале - одной трети разницы между суммами

авансовых платежей за полугодие и I квартал;

- в IV квартале - одной трети разницы между суммами

авансовых платежей за девять месяцев и полугодием.

Организации, созданные после вступления в силу главы 25

Налогового кодекса РФ, начинают уплачивать ежемесячные авансовые платежи по

истечении полного квартала с даты их государственной регистрации.

Организации вправе перейти на уплату налога на прибыль

ежемесячными авансовыми платежами, исчисленными, исходя из ставки налога и

фактически полученной прибыли, исчисленной с начала года до окончания

соответствующего месяца. Сумма налога на прибыль в данном случае также

определяется с учетом ранее начисленных платежей и вносится в бюджет до 28-го

числа месяца, следующего за отчетным. О переходе на порядок уплаты налога

ежемесячными авансовыми платежами на основании фактической прибыли организации

обязаны уведомить налоговые органы не позднее 31 декабря предшествующего года,

при этом налогоплательщики не вправе изменить порядок уплаты в течение всего

налогового периода.

Налоговый кодекс РФ устанавливает ежеквартальные сроки

уплаты налога на прибыль до 28-го числа месяца, следующего за отчетным

кварталом, для таких налогоплательщиков, как:

- организации, имеющие за предыдущие четыре квартала сумму

выручки от реализации, не превышающую в среднем 3 миллионов рублей за каждый

квартал;

- бюджетные учреждения;

- постоянные представительства иностранных организаций;

- некоммерческие организации, не имеющие доходов от

реализации товаров, работ, услуг;

- участники простых товариществ по доходам от участия в

простых товариществах;

- учредители доверительного управления по доходам от

передачи имущества в доверительное правление.

Сумма квартального платежа налога на прибыль, подлежащая

уплате в бюджет, определяется с учетом ранее начисленных авансовых платежей.

Квартальный платеж налогоплательщики обязаны перечислить по окончании отчетного

налогового периода не позднее срока, установленного для представления налоговых

деклараций за соответствующий налоговый период. Этот срок, согласно статье 289

Налогового кодекса РФ, - не позднее 28 дней по истечении отчетного периода и не

позднее 28 марта, следующего за истекшим налоговым периодом, - для суммы налога

на прибыль за прошедший налоговый период (год).

До настоящего времени не существовало и не существует в

законодательстве и учебной литературе четкого определения, что же характеризует

данный вид налога и что такое добавленная стоимость. Если представляется

возможность накопленное в процессе производства изъять из результатов работы

механизма, станка, паровоза, самолета, парохода, а не на стадиях

купли-перепродажи, то можно говорить о НДС. Если же взять, например, такой вид

товара, как работы и услуги (с них взимается в соответствии с законом НДС),

драгоценные камни и металлы (золото, жемчуг и другие), то ничего они не

производят в процессе эксплуатации и не могут давать добавленной стоимости, тем

более, если они на входят в состав компонентов механизмов.

Образование НДС основывается на принципе налога с оборота и

принципе единого налога, то есть единого налога, выплачиваемого по частям.

В России до 1992 года существовал налог с оборота, которым

облагался большой перечень товаров, преимущественно потребительских. Закон

РСФСР N 1992-1 "О налоге на добавленную стоимость" был подписан 6

декабря 1991 года, и с тех пор НДС занял первое по доходности бюджета место

среди косвенных налогов.

Следующим этапом становления НДС в России стало утверждение

Инструкции Госналогслужбы РФ от 11 октября 1995 года N 39 "О порядке

исчисления и уплаты налога на добавленную стоимость".

С 1 января 2001 года порядок взимания НДС регулируется 21

главой Налогового кодекса РФ. Эта глава отменила прежний Закон РФ от 6 декабря

1991 г. N 1992-1 "О налоге на добавленную стоимость". Она содержит

большое количество изменений и нововведений по сравнению со старым порядком.

Налогоплательщиками НДС признаются организации, на которые в

соответствии с НК РФ возложена обязанность уплачивать налоги. При наличии у

организации - налогоплательщика филиалов и иных обособленных подразделений

обязанности организаций по уплате налогов исполняют филиалы и иные обособленные

подразделения по месту своего нахождения.

Налогоплательщиками налога на добавленную стоимость

признаются: организации; индивидуальные предприниматели; лица, признаваемые

налогоплательщиками в связи с перемещением товаров через таможенную границу

Российской Федерации, определяемые в соответствии с Таможенным кодексом

Российской Федерации.

Объектом НДС являются следующие операции: реализация товаров

(работ, услуг), а также имущественных прав на территории Российской Федерации;

передача на территории Российской Федерации товаров (выполнение работ, оказание

услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том

числе через амортизационные отчисления) при исчислении налога на прибыль

организации; выполнение строительно-монтажных работ для собственного

потребления; ввоз товаров на таможенную территорию Российской Федерации.

Налоговым кодексом Российской Федерации также предусмотрены

случаи освобождения предприятий от уплаты НДС. Необходимым условием для этого

является объем выручки от реализации товаров (работ, услуг), не превышающий в

сумме 1 млн. рублей без НДС за три последовательных календарных месяца,

предшествующих освобождению. Освобождение от обязанностей налогоплательщика

производится на срок 12 последовательных календарных месяцев в случае подачи

налогоплательщиком заявления и пакета необходимых документов. Не

распространяется такое освобождение на обязанности по уплате НДС, возникающие в

связи с ввозом товаров на таможенную территорию РФ, а также на организации и

предпринимателей, реализующих подакцизные товары и подакцизное минеральное сырье.

Также не действует освобождение при выполнении обязанностей налогового агента.

Налоговая база представляет собой стоимостную, физическую

или иную характеристики объекта налогообложения.

Налоговая база по НДС представляет собой именно стоимостную

характеристику объекта налогообложения, поскольку основой для исчисления

налоговой базы по НДС является стоимость реализованных, переданных или

ввезенных товаров, выполненных работ, оказанных услуг.

Налоговая база представляет собой стоимость реализованных

товаров (работ, услуг) без учета НДС. При этом стоимость товаров (работ, услуг)

определяется их ценой по правилам статьи 40 НК РФ, т.е. по рыночным ценам.

Важное значение имеет момент определения налоговой базы по

НДС. Неправильное определение этого момента, как правило, влечет занижение или

завышение налоговой базы и, как следствие, неправильное исчисление суммы НДС,

подлежащей внесению в бюджет.

Момент определения налоговой базы зависит от принятой в

организации учетной политики для целей налогообложения: "по отгрузке"

и "по оплате". Учетная политика "по отгрузке" в целях

налогообложения означает возникновение обязанности по уплате НДС по мере

отгрузки товаров и предъявления покупателю расчетных документов, а учетная политика

"по оплате" означает возникновение обязанности по уплате налога по

мере поступления денежных средств - в день оплаты товара. Следует отметить, что

оплатой товара считается не только расчет денежными средствами, но и

имуществом, а также любым другим, не противоречащим законодательству способом.

Если налогоплательщиком принята учетная политика, согласно

которой дата возникновения обязанности по уплате налога определяется по мере

отгрузки, моментом определения является день отгрузки товара, а если по мере

оплаты - то день оплаты. Если в учетной политике не определено, какой из

способов будет применяться налогоплательщиком для целей исчисления и уплаты

налога, то применяется способ определения даты реализации "по

отгрузке".

Учетная политика утверждается приказом руководителя

организации и подлежит применению в целях налогообложения с 1 января года,

следующего за годом утверждения приказа. Таким образом, учетная политика должна

быть утверждена до наступления отчетного года [12, с. 67].

Налоговая база, как и сумма налога, исчисляется и

удерживается налоговым агентом - покупателем товаров (работ, услуг). Налоговая

база определяется как сумма дохода, как получение экономической выгоды. Вместе

с тем, исчисление налоговой базы производится по общим правилам, а именно, как

стоимость реализованных товаров (работ, услуг), только с учетом налога. Это

объясняется следующим. Обязанность по определению налоговой базы и исчислению и

удержанию налога возложена на налогового агента, который может определить

только стоимость реализованного товара, поскольку являлся его покупателем, но

никак не может определить сумму дохода иностранной организации по этой сделке.

Законодательно льготы по НДС установлены в двух формах:

– применение по ряду товаров пониженной ставки

налогообложения (вплоть до нулевой ставки для экспортных и ряда других

операций) - в этом случае с покупателя сверх цены взимается сумма НДС по

соответствующей налоговой ставке (в 10 или 0процентов), а налоговым вычетам

подлежат суммы НДС, уплаченные поставщикам (исполнителям) по ресурсам

производственного назначения (по ставкам в 0, 10 или 18процентов);

– полное освобождение от НДС ряда товаров (работ, услуг) - в

этом случае сверх цены с покупателя НДС не взимается, а суммы НДС, уплаченные

поставщикам (исполнителям), возмещению из бюджета не подлежат, а относятся на

издержки производства и обращения (уменьшают налогооблагаемую прибыль -

налогооблагаемую базу по налогу на доходы организаций).

Налоговый период по НДС составляет календарный месяц, а для

налогоплательщиков, у которых сумма выручки от реализации товаров (работ,

услуг) не превышает одного миллиона рублей в месяц, - квартал.

Уплата налога производится по итогам каждого налогового

периода исходя из фактической реализации (передачи) товаров не позднее 20-го

числа месяца, следующего за истекшим налоговым периодом.

По ставке НДС в размере 0 процентов облагаются операции по

реализации товаров (за исключением нефти, в том числе стабильного газового

конденсата, природного газа, которые экспортируются на территории государств -

участников СНГ) на экспорт, работы (услуги), непосредственно связанные с

экспортом товаров (сопровождение, транспортировка, погрузка, перегрузка). Также

по нулевой ставке облагаются налогом работы и услуги, непосредственно связанные

с транзитом товаров через территорию России. Нулевая ставка НДС применяется при

выполнении указанных работ, связанных с импортом товаров.

В отношении операций по реализации работ (услуг),

выполняемых (оказываемых) непосредственно в космическом пространстве, действует

ставка НДС в размере 0 процентов. Данная ставка применяется и в отношении

подготовительных наземных работ (услуг), технологически обусловленных и

неразрывно связанных с выполнением работ (оказанием услуг) непосредственно в

космическом пространстве.

По нулевой ставке облагаются операции по реализации работ

(услуг) по переработке товаров, помещенных под таможенные режимы переработки

товаров на таможенной территории и под таможенным контролем.

В перечень товаров (работ, услуг), операции, по реализации

которых облагаются НДС по ставке в размере 10 процентов включены периодические

печатные издания (за исключением периодических печатных изданий рекламного или

эротического характера); учебная и научная книжная продукция; лекарственные

средства и изделия медицинского назначения. Кроме того, установлена пониженная

ставка НДС в отношении ряда услуг, связанных с производством и распространением

указанных печатных изданий и книжной продукции.

Применение пониженной ставки НДС при реализации книжной

продукции, связанной с культурой, а также при выполнении (оказании)

редакционных и издательских работ (услуг), связанных с производством подобной

книжной продукции. В перечень товаров (работ, услуг), операции по реализации

которых облагаются НДС по ставке в размере 10 процентов, включены также детские

швейные изделия из натуральных овчины и кролика.

Коды видов продукции, реализация которых облагается НДС по

ставке в размере 10 процентов, должны быть определены Правительством РФ в

соответствии с Общероссийским классификатором продукции, а также Товарной

номенклатурой внешнеэкономической деятельности. До настоящего времени

соответствующее постановление Правительства РФ по данному вопросу не принято.

По другим видам товаров (работ, услуг) применяется ставка налога в размере 18

процентов.

Ставка НДС определяется как процентное отношение налоговой

ставки к налоговой базе, принимаемой за 100 процентов и увеличенной на

соответствующий размер налоговой ставки.

Льготы дают возможность предприятиям и индивидуальным

предпринимателям платить налог в меньшем размере или не платить его совсем.

Налоговый кодекс предусматривает ряд льгот по НДС, которые условно можно

разделить на три группы:

Воспользоваться льготой может любое предприятие или

предприниматель, если выполнены определенные условия, которые можно разделить

на общие и дополнительные. Условия, установленные для всех предприятий и

предпринимателей, следующие:

Суммы в отношении операций по реализации товаров (работ,

услуг), и суммы налога, исчисленные и уплаченные, подлежат возмещению путем

зачета (возврата) на основании отдельной налоговой декларации.

Возмещение производится не позднее трех месяцев, считая со

дня представления налогоплательщиком налоговой декларации.

В течение указанного срока налоговый орган производит

проверку обоснованности применения налоговой ставки 0, 10 и 18 процентов и

налоговых вычетов и принимает решение о возмещении путем зачета или возврата

соответствующих сумм либо об отказе (полностью или частично) в возмещении.

Налоговые органы производят указанный зачет самостоятельно и

в течение 10 дней сообщают о нем налогоплательщику.

В Налоговом кодексе РФ записано, что НДС, который

предприятие должно заплатить в бюджет по итогам налогового периода (месяца или

квартала), рассчитывается как разница между суммой НДС, начисленной к уплате в

бюджет за налоговый период и суммой налоговых вычетов.

Для многих предприятий, прежде всего в сфере производства,

налог на имущество оказывает значительное влияние на размер налогового бремени,

поэтому целесообразно уделять должное внимание вопросам налогового планирования

налогообложения имущества.

Налог на имущество предприятий

является региональным налогом. Это значит, что сумма платежей по налогу

зачисляется равными долями в республиканский бюджет республики в составе РФ,

краевой, областной бюджеты края, области, областной бюджет автономной области,

окружной бюджет автономного округа, в районный бюджет района или городской

бюджет города по месту нахождения предприятия.

Особенностью всех региональных

налогов и налога на имущество в частности, является то, что общие принципы его

исчисления и порядка перечисления по принадлежности устанавливаются на

федеральном уровне, а конкретные ставки налога и состав предоставляемых по

налогу льгот, определяются законодательством региона.

Налог на имущество регулируется главой 30 НК РФ «Налог на

имущество организаций», согласно которой плательщиками налога на имущество

организаций, так же как и налога на имущество предприятий, признаются

российские и иностранные организации. Налог должны уплачивать все организации

независимо от формы собственности и ведомственной подчиненности. В том числе

органы государственной власти, некоммерческие и бюджетные организации. Далее

мы рассмотрим, какие изменения произойдут в налогообложении имущества российских

организаций.

Порядок определения налоговой

базы по налогу на имущество организаций не изменится: ею признается

среднегодовая стоимость имущества, подлежащего налогообложению. В расчет

берется его остаточная стоимость, определенная по правилам бухучета. Если по

правилам, принятым в бухучете, по каким-то основным средствам начисление

амортизации не предусмотрено, их стоимость для целей налогообложения

по-прежнему будет определяться за вычетом износа.

Для расчета налоговой базы по налогу на имущество

используются данные бухгалтерского учета, указанные объекты (стоимость которых

списана с кредита счета 08 «Вложения во внеоборотные активы» и отражена на дополнительно

открытом субсчете к счету 01 «Основные средства») должны учитываться при

налогообложении.

В налоговую базу, по общему правилу, включается остаточная

(балансовая) стоимость объектов основных средств.

Максимальная ставка налога составляет 2,2%. Причем законодательные

власти субъектов федерации вправе установить дифференцированные налоговые

ставки в зависимости от категорий налогоплательщиков. Например, для организаций,

оказывающих почтовые и образовательные услуги, некоммерческих и научных

организаций, внебюджетных фондов и др.

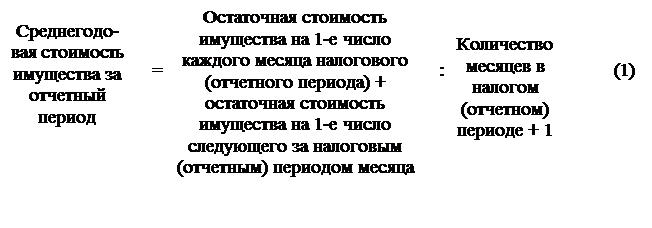

Порядок исчисления среднегодовой стоимости имущества

представлен в формуле (1).

Налоговым периодом по налогу является календарный год.

Отчетными периодами признаются I квартал, 1-е полугодие и 9 месяцев календарного

года. В то же время законодательные власти субъектов федерации получили право

при введении налога не устанавливать отчетные периоды, тем самым освободив

налогоплательщиков от уплаты авансовых платежей по налогу в течение года.

Сумма налога уплачивается по истечении налогового периода

(года). По окончании же отчетных периодов необходимо исчислять и перечислять в

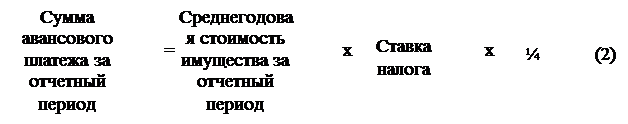

бюджет авансовые платежи по налогу. Сумма такого платежа определяется по

формуле 2.

Срок уплаты авансовых платежей и налога по итогам налогового

периода определяется региональным законом о налоге на имущество организаций.

Законодательные власти субъектов федерации вправе освободить отдельные

категории налогоплательщиков от обязанности по исчислению и уплате авансовых

платежей по налогу.

Не позднее 30 дней со дня окончания очередного отчетного

периода налогоплательщики должны представить в налоговый орган расчет по авансовым

платежам, а не позднее 30 марта года, следующего за истекшим налоговым

периодом, — налоговую декларацию. Они подаются по месту нахождения организации,

по месту нахождения ее обособленного подразделения, имеющего отдельный баланс,

а также по месту нахождения недвижимого имущества, находящегося вне места

нахождения организации, или обособленного подразделения, имеющего отдельный

баланс.

Единый социальный налог (ЕСН) предназначен для накопления

средств на государственное пенсионное обеспечение, социальное страхование и

медицинскую помощь. Он является специфическим инструментом контроля и

стабильного наполнения государственных внебюджетных социальных фондов.

Единый социальный налог (ЕСН) установлен в 24-й главе

Налогового кодекса.

Максимальная ставка ЕСН 26%. Если при величине годового

фонда оплаты труда до 280 тыс. руб. ставка ЕСН будет максимальной - 26%, то

более высокая зарплата (от 280 тыс. руб. до 600 тыс. руб.) позволит платить

10%, свыше 600 тыс. руб. - 2%.

Налог изымается с работодателя (юридического лица) в

государственные социальные (внебюджетные) фонды и по своей сути противоречит

принципу, заложенному в Налоговом кодексе: однократного налогообложения. Работодатель

начисляет работникам выплаты и вознаграждения за труд, и из них изымается налог

дважды: первый - из доходов работника в виде подоходного налога, второй - из

отчисляемой суммы работодателя работникам на вознаграждения за труд, которые

еще раз облагаются налогом, и работодатель платит еще дополнительный налог. В

данном случае работодатель заинтересован как можно уменьшить вознаграждения

своим работникам, чтобы снизить налоговое бремя. В данном случае государство

получит меньший доход в госбюджет и со стороны работодателя, и от работника.

Хотя налог называется единым, суммы рассчитываются для

каждого фонда отдельно. Пенсионный фонд находится под особым патронажем МНС РФ

в связи с большой долей отчислений и введения обязательного пенсионного

страхования. Для облегчения работы Пенсионного фонда налоговые органы обязаны

предоставлять ему копии платежных поручений налогоплательщиков об уплате

налога, а также иные сведения, необходимые для осуществления деятельности,

включая сведения, составляющие налоговую тайну.

Органы Пенсионного фонда, в свою очередь, должны

предоставлять в налоговые службы информацию о доходах физических лиц из

индивидуальных лицевых счетов, открытых для ведения индивидуального

(персонифицированного) учета.

Для Фонда социального страхования сохраняется условие

использования части начисляемых сумм платежа на социальные цели организации с

последующим перечислением остатка в данный фонд.

Введение социального налога обусловлено и необходимостью

увеличения объема средств, необходимых для осуществления тех социальных задач,

для которых введены указанные выше взносы. В частности, следует иметь в виду,

что уровень "собираемости" налогов и сборов, контролируемых органами

МНС, существенно выше, чем уровень "собираемости" взносов фондами.

Органы управления Фонда социального страхования России и

фондов обязательного медицинского страхования расходуют значительные суммы

собранных средств на содержание своих территориальных органов, занятых

контролем за уплатой взносов в фонды. Однако, эффективность таких расходов по

сравнению с контрольной деятельностью территориальных органов МНС России очень

низка.

Объектом обложения ЕСН являются доходы, начисленные

сотрудникам фирмы, облагаются единым социальным налогом. Форма выдачи выплат и

вознаграждений (денежная или натуральная) при исчислении налога значения не

имеет.

Налог начисляется на общую сумму дохода, которую сотрудник

получил от организации, уменьшенную на сумму тех доходов, которые налогом не

облагаются.

Полное освобождение от уплаты ЕСН могут получить:

– общественные организации инвалидов;

– организации, находящиеся в собственности общественных

организаций инвалидов или уставный капитал которых полностью состоит из вкладов

общественных организаций инвалидов.

Дата осуществления выплат определяется как:

-

день начисления работникам организациями,

индивидуальными предпринимателями и физическими лицами (не признаваемыми

индивидуальными предпринимателями) причитающихся им сумм;

-

день выплаты вознаграждения физическому лицу от

физического лица, не признаваемого индивидуальным предпринимателем;

-

день фактического получения дохода от

предпринимательской или иной профессиональной деятельности.

ЕСН уплачивается в федеральный бюджет и во внебюджетные

фонды: Фонд социального страхования РФ (ФСС России), Федеральный и

территориальный фонды обязательного медицинского страхования (ФФОМС и ТФОМС).

В отношении бюджета и каждого фонда установлена своя ставка

налога (таблица 7).

Сумма налога, начисленная в федеральный бюджет, уменьшается

на сумму начисленных фирмой за тот же период взносов на обязательное пенсионное

страхование.

Таблица 7

Ставки единого социального налога

|

Налоговая база на каждого

отдельного работника нарас-тающим итогом с начала года

|

Федеральный бюджет

|

Фонд социального страхования

РФ

|

Фонды обязательного

медицинского страхования

|

ИТОГО

|

|

Федеральный

|

Территориальный

|

|

до 280 000 руб.

|

20%

|

3,2%

|

0,8%

|

2%

|

26%

|

|

от 280 001 руб. до

600 000 руб.

|

56 000 руб. + 7,9% с суммы

свыше 280 000 руб.

|

8 960 руб. + 1,1% с суммы

свыше 280 000 руб.

|

2 240 руб. + 0,5% с суммы

свыше

280 000 руб.

|

5 600 руб. + 0,5% с суммы

свыше

280 000 руб.

|

72 800 руб. + 10% с суммы

свыше

280 000 руб.

|

|

свыше 600 000 руб.

|

81 280 руб. + 2% с суммы

свыше 600000 руб.

|

12 480 руб.

|

3 840 руб.

|

7 200 руб.

|

10 4800 руб. + 2% с суммы

свыше

600 000 руб.

|

Сумма налога в части, подлежащей зачислению в ФСС России,

уменьшается на расходы, связанные с государственным социальным страхованием

работников (выплату пособий по временной нетрудоспособности, оплату стоимости

путевок и т.д.).

Налогом, подлежащим уплате в ФСС России, не облагаются любые

вознаграждения, выплачиваемые работникам по договорам гражданско-правового

характера (например, договору подряда или поручения), а также авторским и

лицензионным договорам.

Фирмы ежемесячно уплачивают авансовые взносы по ЕСН. В конце

года рассчитывается общая сумма ЕСН к уплате во внебюджетные фонды и федеральный

бюджет. Если эта сумма окажется больше суммы уплаченных авансовых платежей,

разницу нужно доплатить.

Налог начисляется по регрессивной ставке. Это означает, что

чем выше сумма облагаемого дохода, приходящаяся на одного сотрудника, тем

меньше ставка налога. Доходы, полученные сотрудниками от других фирм, не

учитываются.

Ставки единого социального налога различны для различных

категорий плательщиков. Они также дифференцированы по суммам налогооблагаемой

базы

Сумма авансовых платежей по налогу должна быть перечислена

во внебюджетные фонды и федеральный бюджет не позднее 15-го числа следующего

месяца.

Сумма налога, подлежащая уплате по местонахождению

подразделений, определяется исходя из суммы дохода, выплачиваемого сотрудникам

этих подразделений.

Разница между суммами авансовых платежей и суммой налога,

исчисленной по итогам года, перечисляется не позднее 15 дней со дня,

установленного для подачи декларации по этому налогу.

Если авансовые платежи превышают исчисленную по итогам года

сумму налога, эту разницу можно вернуть или зачесть в счет предстоящих платежей

по налогу.

Фирма должна подавать в налоговую инспекцию: расчет

авансовых платежей по ЕСН (по форме, приведенной в приложении 1 к приказу МНС

России от 1 февраля 2002 г. N БГ-3-05/49) - не позднее 20-го числа месяца,

следующего за отчетным кварталом; налоговую декларацию по ЕСН - не позднее 30

марта года, следующего за отчетным; справку о доходах физического лица и едином

социальном налоге по форме N 2-НДФЛ- вместе с декларацией.

Дополнительно к этим формам в ФСС России должна быть

представлена расчетная ведомость по форме N 4-ФСС РФ.

Одновременно с расчетной ведомостью в ФСС России

представляется отчет о финансировании предупредительных мер по сокращению

производственного травматизма и профессиональных заболеваний.

Таким образом, обычная система налогообложения представлена

таким основными налогами, как налог на прибыль, НДС, налог на имущество, единый

социальный налог.

Как рассчитываются налоги описывать не надо,

поверьте, члены комиссии в курсе событий, необходимо анализировать сложившуюся

ситуацию, выявлять положительные и отрицательные стороны происходящих изменений

с позиции малого бизнеса и государства с другой стороны

2.2. Упрощенная система

налогообложения

Налогоплательщики, применяющие

упрощенную систему налогообложения, обязаны по истечении налогового периода -

календарного года (см. пункт 1 статьи 346.19 НК РФ) исчислить и уплатить в

бюджет сумму единого налога. Сумма налога определяется налогоплательщиками

самостоятельно как соответствующая налоговой ставке процентная доля налоговой

базы.

В соответствии с пунктом 7 статьи

346.21 НК РФ налог, подлежащий уплате по истечении налогового периода,

уплачивается не позднее срока, установленного для подачи налоговых деклараций

за соответствующий налоговый период.

На основании статьи 346.23 НК РФ

налоговые декларации по итогам 2005 года подаются (и соответственно налог

уплачивается):

-

налогоплательщиками-организациями - не позднее 31 марта 2006 года;

-

налогоплательщиками-индивидуальными предпринимателями - не позднее 30 апреля

2006 года.

Декларация по итогам 2005 года

представляется налогоплательщиками по форме, утвержденной приказом Министерства

финансов РФ от 03 марта 2005г. №30н.

При УСН доходы и расходы

учитываются кассовым методом. Кассовый метод – метод, при котором доходы

признаются в том отчётном периоде, в котором они были фактически получены.

Датой получения доходов признаётся:

1. день поступления средств

на счетах в банках;

2. день поступления средств

в кассу налогоплательщика;

3. день поступления иного

имущества, имущественных прав.

Датой получения доходов признаётся также и день

погашения задолженности (оплаты) налогоплательщику иным способом, отличным от

оплаты денежными средствами или иным имуществом и (или) имущественными правами

(кассовый метод). При использовании покупателем в расчётах за приобретённые им

товары (работы, услуги), имущественные права векселя датой получения доходов у

налогоплательщика признаётся дата оплаты векселя (день поступления денежных

средств от векселедателя либо иного обязанного по указанному векселю лица) или

день передачи налогоплательщиком указанного векселя по индоссаменту третьему

лицу. Стоимость приобретённых таким образом товаров учитывается в расходах

исходя из цены договора, но не более суммы долгового обязательства, указанной в

векселе. При этом нужно помнить, что стоимость приобретённых и оплаченных

векселем товаров включается в расходы по мере их реализации.

Пример. Организация 20 января 2006 приобрела партию

товаров на сумму 40 000 руб. и в оплату передала собственный вексель на эту

сумму. Срок погашения векселя 10 февраля 2006г.

Вся партия приобретённых товаров реализована 1

февраля 2006г., а вексель организация погасила в оговоренный срок – 10 февраля

2006г.

В этом случае стоимость

приобретённых товаров можно включить в расходы только 10 февраля 2006г. – на

дату оплаты векселя.

При применении упрощённой системы налогообложения

установлены два вида объектов налогообложения:

1. доходы;

2. доходы, уменьшенные на

величину расходов.

Рассмотрим порядок исчисления

единого налога и составления налоговой декларации в зависимости от выбранного

налогоплательщиками объекта налогообложения.

Выбор объекта налогообложения осуществляется

налогоплательщиком при подаче заявления и может быть изменён по истечении 3х

лет применения упрощённой системы налогообложения. Налогоплательщики,

применяющие в качестве объекта налогообложения доходы, уменьшенные на величину

расходов, по итогам налогового периода исчисляют минимальный налог как

произведение суммы дохода и ставки минимального налога в размере 1%. Сравнивают

минимальный налог и налог, исчисленный в общем порядке и уплачивают в бюджет

наибольшую из величин. Минимальный налог исчисляется и уплачивается за

налоговый период, а уменьшать на сумму полученного убытка можно налоговую базу

исчисленную только по итогам налогового периода. В течение года налоговую базу

на сумму убытков уменьшать нельзя.

«Упрощенцам», выбравшим объектом «доходы», поправка

в ст.346.21 НК РФ радости, пожалуй, не доставила. Сейчас они могут уменьшать

сумму единого налога на сумму страховых взносов на обязательное пенсионное

страхование, но не более чем на 50% причём сумм выплачиваемых по больничным

листкам, это ограничение не касается.

С 1 января 2006г.

ограничение 50% распространяется и на пенсионное страхование и на больничные.

Т.е. общая сумма вычета (взносы в пенсионный фонд плюс выплаты пособий по

временной нетрудоспособности) не должна превышать 50% суммы налога.

Налогоплательщики, выбравшие в

качестве объекта налогообложения доходы, исчисляют единый налог исходя из суммы

полученных ими доходов, учитываемых при налогообложении на основании статьи

346.15 НК РФ, и налоговой ставки 6 процентов.

В течение 2005 года такие

налогоплательщики исчисляли и уплачивали в бюджет квартальные авансовые платежи

по налогу, исходя из ставки налога (6 процентов) и фактически полученных

доходов, рассчитанных нарастающим итогом с начала налогового периода до

окончания соответственно первого квартала, полугодия, девяти месяцев с учетом

ранее уплаченных сумм квартальных авансовых платежей по налогу.

Далее в соответствии с

рассмотренной методикой исчисления единого налога рассчитаем данный налог в

отношении ООО «Маркет».

По итогам 2005 года сумма доходов

ООО «Маркет», учитываемых для целей исчисления единого налога по правилам статьи

346.15 НК РФ, составила 900 000 руб.; сумма уплаченных за этот период страховых

взносов на обязательное пенсионное страхование - 29 200 руб.; общая сумма

выплаченных работникам пособий по временной нетрудоспособности - 4500 руб., в

том числе за счет средств организации - 3000 руб.; сумма налога, исчисленная к

уплате в бюджет по итогам предыдущих отчетных периодов 2005 года, - 16 800 руб.

Рассчитаем сумму налога,

подлежащую уплате по итогам 2005 года.

Сумма единого налога составит:

900 000 руб. х 6% = 54 000 руб.

Определим 50% от суммы

исчисленного налога:

54 000 руб. х 50% = 27 000 руб.

Поскольку сумма уплаченных

организацией страховых взносов на обязательное пенсионное страхование превышает

50 процентов суммы исчисленного единого налога (29 200 руб. > 27 000 руб.),

сумма налога может быть уменьшена только на 27 000 руб. страховых взносов.

Сумма единого налога, подлежащая

уплате в бюджет за 2005 год, составит:

54 000 руб. - 27 000 руб. - 3000

руб. = 24 000 руб.

С учетом уплаченных ранее

квартальных авансовых платежей сумма налога, подлежащая перечислению в бюджет

по итогам налогового периода, составит:

24 000 руб. - 16 800 руб. = 7200

руб.

Непосредственно расчет единого

налога осуществляется в разделе 2 налоговой декларации. Налогоплательщики,

исчисляющие единый налог исходя из величины доходов, к которым относится ООО

«Маркет» заполняют только графу 3 "Доходы" этого раздела декларации.

Рассмотрим построчно порядок

заполнения графы 3 раздела 2 налоговой декларации.

Строка 010 - по данной строке

налогоплательщик-организация указывает сумму полученных за отчетный (налоговый)

период доходов от реализации товаров (работ, услуг), имущества и имущественных

прав, определяемых в соответствии со статьей 249 НК РФ, а также

внереализационных доходов, определяемых в соответствии со статьей 250 НК РФ.

Доходы, предусмотренные статьей 251 НК РФ, налогоплательщиками-организациями по

коду строки 010 не отражаются.

Налогоплательщиком -

индивидуальным предпринимателем по коду строки 010 указывается сумма полученных

им доходов от предпринимательской деятельности.

По строке 010 следует отразить

сумму 900 000 руб.

Эту же сумму указываем в графах

040 и 060.

Строки 020, 030, 041, 050, а

также 100 и 190 налогоплательщиками, исчисляющими налог исходя из суммы

доходов, не заполняются.

По строке 070 в графе 3

декларации указана ставка единого налога - 6 процентов.

Строка 080 - по этой строке

указывается сумма исчисленного за отчетный (налоговый) период единого налога,

которая рассчитывается как произведение значений, указанных по строкам 060 и

070, деленное на 100.

В нашем случае по данной строке

указывается сумма 54 000 руб. (900 000 руб. х 6%).

Строка 110 - предназначена для

отражения суммы уплаченных за отчетный (налоговый) период страховых взносов на

обязательное пенсионное страхование. В нашем примере это сумма 29 200 руб.

Строка 120 - по этой строке

необходимо указать сумму уплаченных за отчетный (налоговый) период страховых

взносов на обязательное пенсионное страхование, уменьшающую (но не более чем на

50 процентов) сумму исчисленного за отчетный (налоговый) период единого налога,

указанную по коду строки 080, 27 000 руб.

Строка 130 - указывается общая

сумма выплаченных работникам в отчетном (налоговом) периоде пособий по

временной нетрудоспособности - 4500 руб.

Строка 140 - по строке

показывается сумма пособий по временной нетрудоспособности, выплаченных

работникам в отчетном (налоговом) периоде из средств налогоплательщика, 3000

руб.

Строка 150 - предназначена для

отражения суммы единого налога, подлежащей уплате за отчетный (налоговый)

период. Значение этой строки определяется как разница значений строк 080, 120 и

140. Отрицательное значение по коду строки 150 графы 3 не отражается.

По условиям примера 1 по строке

150 следует показать сумму 24 000 руб. (54 000 руб. - 27 000 руб. - 3000 руб.).

Строка 160 - по этой строке

указывается сумма исчисленного за предыдущие отчетные периоды единого налога

(сумма кодов строк 170 - сумма кодов строк 180 деклараций за предыдущие

отчетные периоды) - 16 800 руб.

Строка 170 - указывается сумма

единого налога (квартального авансового платежа), подлежащая уплате по итогам

отчетного (налогового) периода. Значение строки 170 определяется как разница

значений строк 150 и 160. Отрицательное значение по коду строки 170 не

отражается.

По строке 170 отражается сумма

7200 руб. (24 000 руб. - 16 800 руб.).

Строка 180 - по этой строке

отражается сумма единого налога к уменьшению за отчетный (налоговый) период.

Строка 180 заполняется в том случае, если сумма, указанная по строке 160

больше, чем сумма, указанная по строке 150. Значение строки 180 определяется

как разница значений строк 160 и 150. Отрицательное значение по коду строки 180

не отражается.

Вышеизложенный текст данного параграфа убрать, он

не нужен. Описать организацию, чем она занимается, каким видом деятельности,

численность работающих , дать общую характеристику

Проанализируем налоговую нагрузку для предприятия ООО

«Маркет» в 2003 году при применении им упрощенной системы.

Для простоты и наглядности в расчете учитываются

только основные налоги: налог на добавленную стоимость, налог на прибыль (налог

на доход), единый социальный налог, кроме взносов в Пенсионный фонд и на

страхование от несчастных случаев. Налог на имущество предприятий в расчете не

учтен, так как доля в общей сумме налоговых отчислений невелика. Рассчитать

и вставить в таблицу

Таблица 8

Расчет

налоговой нагрузки на предприятие ООО «Маркет»

при

рентабельности 25% и материалоемкости 10%. в 2005 году

Показатель

|

Сумма

|

|

Выручка от реализации

|

8822158

|

|

НДС начисленный

|

1764432

|

Продолжение таблицы 8

|

Налог с продаж

|

420103

|

|

|

Материальные затраты

|

882216

|

|

|

НДС входной

|

176443

|

|

|

Фонд оплаты труда (макс)

|

4222726

|

|

|

Единый социальный налог (35,6%)

|

1503290

|

|

|

Страховые взносы в Пенсионный

фонд (14%)

|

-

|

|

|

Страхование несчастных случаев

(0,2%)

|

8445

|

|

|

Прибыль –(доход – расход)

|

1785378

|

|

|

Налоги на доходы (24%)

|

428491

|

|

|

Единый налог – Пенсионный фонд

|

-

|

|

|

Налоги к перечислению

|

3948318

|

|

% налоговой нагрузки

|

44,75

|

Как показывают данные таблицы налогооблагаемая прибыль

при общем режиме налогообложения составляет 1785378руб.

(8822158-420103-882216-4222726-1503290-8445). Налог с прибыли при ставке 24% -

428491руб.(1785378 х 24%).

Налоги к перечислению в бюджет составляют 3948318руб.

(1764432+420102-176443+1503290+8445+428491)

Процент налоговой нагрузки рассчитывается как

отношение суммы налогов, подлежащих перечислению в бюджет (налоги к

перечислению) к выручке.

Процент налоговой нагрузки составляет 44,75% (3948318 : 8822158).

При упрощенной системе налогообложения расчет

налоговой нагрузки рассчитаем при ставке налога 6% с доходов.

Таким образом, из таблицы видно, что при применении

упрощенной системы налогообложения при оплате ставки 6% с доходов прибыль определена

в сумме 8822158 руб., налог на доходы 529329 руб. (8822158 х 6%). Налоги к перечислению

составляют сумму 955754 руб.(681356+9734+529329-264665).

Таблица 9

Расчет налоговой нагрузки на предприятие ООО «Маркет»

при рентабельности 25% и материалоемкости 10% при упрощенной системе налогообложения

при ставке 6% с доходов

Показатель

|

Сумма

|

|

|

Выручка от реализации

|

8822158

|

|

|

НДС начисленный

|

-

|

|

|

Налог с продаж

|

-

|

|

|

Материальные затраты

|

882216

|

|

|

НДС входной

|

176443

|

|

|

Фонд оплаты труда (макс)

|

4866832

|

|

|

Единый социальный налог (35,6%)

|

|

|

|

Страховые взносы в Пенсионный

фонд (14%)

|

681356

|

|

|

Страхование несчастных случаев

(0,2%)

|

9734

|

|

|

Прибыль –(доход – расход)

|

2205577

|

|

|

Налоги на доходы

|

529329

|

|

|

Единый налог – Пенсионный фонд

|

264665

|

|

|

Налоги к перечислению

|

955754

|

|

% налоговой нагрузки

|

10,83

|

Процент налоговой нагрузки составляет 10,83% (955754 : 8822158).

Экономия средств предприятия от налогообложения при

общем режиме против налогообложения в системе упрощенного с доходов 6% 2992564

руб. (3948318 – 955754).

При упрощенной системе налогообложения расчет

налоговой нагрузки рассчитаем при ставке налога 15% с доходов минус

расходы.

Из таблицы видно, что при применении упрощенной

системы налогообложения при оплате ставки 15% с доходов минус расходы прибыль определена в сумме

2205577руб.(8822158-882216-176443-4866832-681356-9734), налог на доходы 332297

руб. (2205577+9734 х 15%). Налоги к перечислению составляют сумму 1023387 руб.(681356+9734+332297).

Процент налоговой нагрузки составляет 11,60% (1023387 : 8822158).

Экономия средств предприятия от налогообложения при

общем режиме против налогообложения в системе упрощенного с доходов минус расходы

15% составляет 2924931 руб. (3948318 – 1023387).

Расчет налоговой нагрузки на предприятие ООО «Маркет»

при рентабельности 25% и материалоемкости 10% при упрощенной системе налогообложения

при ставке 15% с доходов минус расходы

Таблица 10

Показатель

|

Сумма

|

|

|

Выручка от реализации

|

8822158

|

|

|

НДС начисленный

|

-

|

|

|

Налог с продаж

|

-

|

|

|

Материальные затраты

|

882216

|

|

|

НДС входной

|

176443

|

|

|

Фонд оплаты труда (макс)

|

4866832

|

|

|

Единый социальный налог (35,6%)

|

|

|

|

Страховые взносы в Пенсионный

фонд (14%)

|

681356

|

|

|

Страхование несчастных случаев

(0,2%)

|

9734

|

|

|

Прибыль –(доход – расход)

|

2205577

|

|

|

Налоги на доходы

|

332297

|

|

|

Единый налог – Пенсионный фонд

|

-

|

|

|

Налоги к перечислению

|

1023387

|

|

% налоговой нагрузки

|

11,60

|

Вышеприведенные расчеты сделаны с учетом ставок

налогов, применяемые в 2005 году.

Рассчитаем налоги к перечислению предприятием по общей

системе уплаты налогов в 2006 году с учетом того, что ставка налога на

добавленную стоимость сократится против ставки 2005 года на 2 пункта и составит

18% , налог с продаж в размере 5% будет отменен. Налог с продаж быт отменён ещё раньше