Оглавление

Введение

3

Глава 1 Анализ рентабельности деятельности

предприятия 5

1.1. Понятие рентабельности предприятия 5

1.2

Система показателей рентабельности 8

Глава 2 Анализ финансового состояния совхоза «Городской» 12

2.1. Анализ

общего финансового состояния 12

2.2.

Анализ финансовой устойчивости 15

2.3.

Анализ платежеспособности предприятия

и ликвидности баланса

19

2.4.

Анализ показателей рентабельности 24

Выводы и

предложения

27

Список

литературы

29

Приложения 31

Введение

Финансовый анализ является существенным элементом

финансового менеджмента и аудита. Практически все пользователи финансовых

отчетов предприятий используют результаты финансового анализа для принятия

решений по оптимизации своих интересов.

Собственники анализируют

финансовые отчеты для повышения доходности капитала, обеспечения стабильности

предприятия. Кредиторы и инвесторы

анализируют финансовые отчеты, чтобы минимизировать свои риски по займам

и вкладам. Можно твердо говорить, что качество принимаемых решений целиком

зависит от качества аналитического обоснования решения. Об интересе к

финансовому анализу говорит тот факт, что в последние годы появилось много

публикаций, посвященных финансовому анализу, активно осваивается зарубежный

опыт финансового анализа и управления предприятиями, банками, страховыми

организациями и т.д.

Введение нового плана счетов

бухгалтерского учета, приведение форм

бухгалтерской отчетности в большее соответствие с требованиями

международных стандартов вызывает необходимость использования новой методики

финансового анализа, соответствующей условиям рыночной экономики. Такая методика

нужна для обоснованного выбора делового партнера, определения степени

финансовой устойчивости предприятия, оценки деловой активности и эффективности

предпринимательской деятельности.

Финансовое состояние предприятия

формируется в процессе его взаимоотношений с поставщиками, покупателями,

акционерами, налоговыми органами, банками и другими партнерами. От улучшения

финансового состояния предприятия зависят его экономические перспективы. Этот

факт приобретает особое значение в условиях рыночного хозяйствования.

Без качественного и тщательно проведенного

анализа финансового состояния хозоргана невозможно

принятие грамотных и экономически обоснованных управленческих решений.

Основным (а в ряде случаев и

единственным) источником информации о финансовой деятельности делового партнера

является бухгалтерская отчетность, которая стала публичной. Отчетность

предприятия в рыночной экономике базируется на обобщении данных финансового

учета и является информационным звеном, связывающим предприятие с обществом и

деловыми партнерами - пользователями информации о деятельности предприятия.

Таким образом, значимость анализа

в процессе экономической деятельности отрицать невозможно.

Актуальность темы работы

определила ее структуру. В работе будут рассмотрены основные направления

анализа рентабельности хозяйствующего

субъекта. На основе данных финансовой отчетности предприятия (совхоза

«Городской») будет проведена оценка состояния его финансов, положение его в

процессе экономической деятельности и на основе проведенных исследований

сделаны практические выводы.

Объект исследования – анализ

рентабельности предприятия.

Предмет исследования – анализ

финансового состояния совхоза «Городской»

на основе финансовой отчетности.

Цель исследования – изучить и

проанализировать финансовое состояние совхоза «Городской».

Для реализации цели исследования

необходимо решить следующие задачи:

- рассмотреть понятие рентабельности предприятия;

- проанализировать систему показателей рентабельности;

- провести анализ общего финансового состояния совхоза

«Городской»;

- провести анализ финансовой устойчивости,

платежеспособности предприятия и ликвидности баланса;

- проанализировать показатели

рентабельности.

Глава 1 Анализ рентабельности деятельности

предприятия

1.1.

Понятие рентабельности предприятия

В экономической литературе дается несколько понятий

рентабельности. Так, одно из его определений звучит следующим образом: рентабельность (от нем. rentabel – доходный, прибыльный) представляет собой

показатель экономической эффективности производства на предприятиях, который комплексно отражает

использование материальных, трудовых и денежных ресурсов [17; 19].

По мнению других авторов рентабельность – показатель, представляющий собой отношение прибыли к

сумме затрат на производство, денежным вложениям в организацию коммерческих

операций или сумме имущества фирмы [10; 12; 20]. Так или иначе, рентабельность представляет

собой соотношение дохода и капитала, вложенного в создание этого дохода.

Увязывая прибыль с вложенным капиталом, рентабельность позволяет сравнить

уровень доходности предприятия с альтернативным использованием капитала или

доходностью, полученной предприятием при сходных условиях риска. Более рискованные инвестиции требуют более

высокой прибыли, чтобы они стали выгодными. Так как капитал всегда приносит прибыль,

для измерения уровня доходности прибыль, как вознаграждение за риск,

сопоставляется с размером капитала, который был необходим для образования этой

прибыли. Рентабельность является показателем, комплексно характеризующим

эффективность деятельности предприятия. При его помощи можно оценить

эффективность управления предприятием, так как получение высокой прибыли и

достаточного уровня доходности во многом зависит от правильности и

рациональности принимаемых управленческих решений. Поэтому рентабельность можно

рассматривать как один из критериев качества управления.

По значению уровня рентабельности можно оценить

долгосрочное благополучие предприятия, т.е. способность предприятия получать

достаточную прибыль на инвестиции. Для

долгосрочных кредиторов инвесторов,

вкладывающих деньги в собственный капитал предприятия, данный показатель

является более надежным индикатором, чем показатели финансовой устойчивости и

ликвидности, определяющиеся на основе соотношения отдельных статей баланса.

Устанавливая связь между суммой прибыли и величиной

вложенного капитала, показатель рентабельности можно использовать в процессе

прогнозирования прибыли. В процессе прогнозирования с фактическими и ожидаемыми

инвестициями сопоставляется прибыль, которую предполагается получить на эти инвестиции.

Оценка предполагаемой прибыли базируется на уровне доходности за предшествующие

периоды с учетом прогнозируемых изменений. Кроме того, большое значение

рентабельность имеет для принятия решений в области инвестирования,

планирования, при составлении смет, координировании, оценке и контроле

деятельности предприятия и ее результатов [15].

Таким образом, можно сделать вывод, что показатели

рентабельности характеризуют финансовые результаты и эффективность деятельности

предприятия. Они измеряют доходность предприятия с различных позиций и

систематизируются в соответствии с интересами участников экономического

процесса.

Рентабельность бывает следующих видов:

а) общая рентабельность объединений, предприятий определяется отношением

балансовой прибыли к среднегодовой стоимости основных производственных фондов

и нормируемых оборотных средств и рассчитывается по формул:

П * 100

R =

-----------------------

Оф + Об

где R – уровень

рентабельности , %;

Р –

прибыль;

Оф –

среднегодовая стоимость основных производственных фондов;

Об -

среднегодовая стоимость нормируемых оборотных средств;

б) фактическая общая рентабельность определяется отношением балансовой прибыли к

фактической среднегодовой стоимости производственных основных фондов и

нормируемых оборотных средств, не прокредитованных банком.

Фактические остатки нормируемых оборотных средств устанавливаются исходя из их

остатка по балансу за вычетом задолженности поставщикам по акцептованным

платежным требованиям, срок оплаты которых не наступил, и поставщикам по не отфактурованным поставкам, а также износа малоценных и

быстроизнашивающихся предметов и резерва на возмещение плановых потерь и

предстоящих расходов.

Уровень

рентабельности зависит не только от суммы прибыли, но и от фондоемкости

производства. На предприятиях, объединения тяжелой промышленности с высокой фондоемкостью производства

уровень рентабельности по отношению к производственным фондам ниже, чем в

объединениях, на предприятиях легкой и особенно пищевой промышленности. С

увеличением суммы прибыли и уменьшением стоимости основных производственных

фондов и нормируемых оборотных средств рентабельность повышается, и наоборот.

в) расчетная рентабельность представляет собой, отношение балансовой прибыли за вычетом

платы за производственные фонды, фиксированных платежей, процентов за

банковский кредит, прибыли целевого назначения (прибыль от реализации товаров

широкого потребления, новых товаров бытовой химии и т. п.), а также прибыли,

полученной по причинам, не зависящим от деятельности объединения, предприятия,

к среднегодовой стоимости основных производственных фондов (за вычетом основных

фондов, по которым предоставлены льготы по плате) и нормируемых оборотных

средств [12; 16; 19].

При

анализе работы объединений, предприятий, особенно при планировании к оценке

рентабельности изделиям, важное значение

имеет рентабельности определяемая как отношение суммы прибыли к полной

себестоимости реализованной продукции. Расчет рентабельности отдельных видов

продукции производится по формуле [18]:

( О – С ) *100

R = ----------------------

С

где

R – уровень рентабельности , %;

О – оптовая цена предприятия на изделия;

С – полная себестоимость изделия.

Показатель

рентабельности по изделиям отражает эффективность затрат живого и

овеществленного труда на производство продукции.

В процессе анализа следует

изучить динамику перечисленных показателей рентабельности, выполнение плана по

их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

1.2 Система

показателей рентабельности

Показатели

рентабельности характеризуют финансовые результаты и эффективность

деятельности предприятия. Они измеряют

доходность предприятия с различных позиций и группируются в соответствии с

интересами участников экономического процесса, рыночного обмена.

Показатели

рентабельности являются важными характеристиками факторной среды формирования

прибыли предприятий. Поэтому они обязательны при проведении сравнительного

анализа и оценке финансового состояния предприятия. При анализе производства

показатели рентабельности используются

как инструмент инвестиционной политики и ценообразования [8].

Основные

показатели рентабельности можно объединить в следующие группы:

1) показатели рентабельности капитала (активов);

2) показатели рентабельности продукции;

3) показатели, рассчитанные на основе потоков наличных денежных

средств [1; 3; 13].

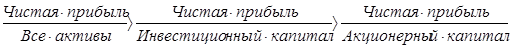

Первая

группа показателей рентабельности формируется как отношение прибыли к различным

показателям авансированных средств, из которых наиболее важными являются; все

активы предприятия; инвестиционный капитал (собственные средства + долгосрочные обязательства); акционерный

(собственный) капитал:

Несовпадение уровней и рентабельности по этим показателям

характеризует степень использования предприятием

финансовых рычагов для повышения доходности: долгосрочных кредитов

и других заемных средств.

Данные показатели специфичны тем, что отвечают интересам все участников бизнеса предприятия. Например,

администрацию предприятия интересует

отдача (доходность) всех активов (всего

капитала); потенциальных инвесторов и кредиторов

- отдача на инвестируемый капитал;

собственников и учредителей - доходность акции и т.д.

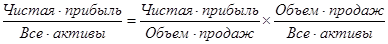

Каждый из перечисленных показателей легко моделируется по

факторным зависимостям. Рассмотрим следующую

очевидную зависимость:

Эта формула раскрывает связь между рентабельностью всех активов, рентабельностью реализации и

оборачиваемостью активов. Экономически связь заключается в том, что формула

прямо указывает пути повышения рентабельности при низкой рентабельности продаж

необходимо стремиться к ускорению оборота активов.

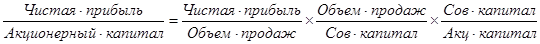

Рассмотрим

еще одну факторную модель рентабельности.

Как видим,

рентабельность собственного (акционерного) капитала зависит от изменения уровня

рентабельности продукции, скорости оборота совокупного капитала и соотношения

собственного и заемного капитала

Изучение подобных зависимостей имеет большое значение для оценки влияния

различных факторов на показатели рентабельности. Из приведенной зависимости следует, что при прочих равных условиях

отдача акционерного капитала повышается при увеличении доли заемных средств в

составе совокупного капитала.

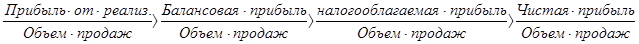

Вторая

группа показателей формируется на основе расчета уровней и рентабельности по

показателям прибыли, отражаемым в отчетности предприятий. Например,

Данные показатели характеризуют прибыльность продукции

базисного ( ) и отчетного (

) и отчетного ( ) периодов. Например, рентабельность продукции по прибыли от

реализации

) периодов. Например, рентабельность продукции по прибыли от

реализации

;

;

или

;

;  ;

;

где -  -прибыль от реализации

отчетного и базисного периодов;

-прибыль от реализации

отчетного и базисного периодов;

- реализация продукции (работ, услуг) отчетного и базисного

периодов;

- реализация продукции (работ, услуг) отчетного и базисного

периодов;

- себестоимость продукции (работ, услуг) отчетного и

базисного периодов;

- себестоимость продукции (работ, услуг) отчетного и

базисного периодов;

- изменение рентабельности в отчетном периоде по

сравнению с базисным периодом.

- изменение рентабельности в отчетном периоде по

сравнению с базисным периодом.

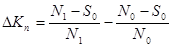

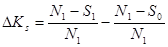

Влияние

фактора изменения объема реализации определяется расчетом (по методу цепных

подстановок):

Соответственно

влияние изменения себестоимости составит

Сумма

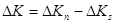

факторных отклонений дает общее изменение рентабельности в отчетном периоде по

сравнению с базисным периодом;

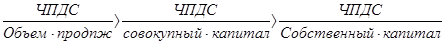

Третья

группам показателей рентабельности формируется аналогично первой и второй

группам, однако вместо прибыли в расчет принимается чистый приток денежных

средств.

ЧПДС -чистый приток денежных средств

ЧПДС -чистый приток денежных средств

Данные показатели дают представление о

степени возможности предприятия расплатиться с кредиторами, заемщиками и

акционерами денежными средствами в связи с использованием имеющего места

денежного притока. Концепция рентабельности исчисляемой на основе притока

денежных средств, широко применяется в странах с развитой рыночной экономикой.

Она приоритетна, потому, что операции с денежными потоками, обеспечивающие

платежеспособность, является существенным признаком состояния предприятия [11;

12].

Глава 2 Анализ финансового состояния

совхоза «Городской»

2.1.

Анализ общего финансового состояния

Финансовое состояние

предприятия – это совокупность показателей, отражающих его способность погасить

свои долговые обязательства [14].

Основными задачами

финансового состояния предприятия являются:

-

оценка динамики состава и структуры активов, их состояния и движения;

-

оценка динамики состава и структуры источников собственного и заемного

капитала, их состояния и движения;

-

анализ абсолютных и относительных показателей финансовой устойчивости

предприятия и оценка изменения ее уровня;

-

анализ платежеспособности предприятия и ликвидности активов его баланса

[2].

Информационной базой финансового анализа является

бухгалтерская отчетность. Баланс отражает финансовое состояние предприятия на

момент его составления.

Предварительная оценка финансового состояния

разбивается на три этапа. На первом этапе проводится визуальная и простейшая

счетная проверка показателей бухгалтерской отчетности по качественным и

формальным признакам. На втором этапе строится уплотненный нетто-баланс путем

агрегирования однородных по своему составу элементов балансовых статей. На

третьем этапе проводится расчет и оценка динамики ряда аналитических

коэффициентов, характеризующих финансовую устойчивость предприятия.

Финансовый анализ базируется на данных

бухгалтерского учета и вероятностных оценках будущих факторов хозяйственной

жизни.

В данной работе предполагается проанализировать

деятельность совхоза «Городской»,

который располагается по адресу: п.Плодопитомник,50. Это предприятие давно

существует на рынке г.Кемерова. В его деятельности

наблюдались спады и подъемы. Современное состояние данного предприяти

(начиная с 2000г.) будет рассмотрено далее в данной главе.

Анализ финансового состояния обычно начинают с

изучения состава и структуры имущества предприятия по данным баланса. Баланс

позволяет дать общую оценку изменения всего имущества предприятия, выделить в

его составе оборотные (мобильные) средства и внеоборотные

(иммобилизованные) средства, изучить динамику структуры имущества. Под

структурой понимается процентное соотношение отдельных групп имущества внутри

этих групп [9].

Анализ динамики состава и структуры имущества дает

возможность установить размер абсолютного и относительного прироста или

уменьшения всего имущества предприятия и отдельных его видов. Прирост

(уменьшение) актива свидетельствует о расширении (сужении) деятельности

предприятия.

На основании данных Приложений 1-3 динамика

имущественного положения предприятия выглядит следующим образом (Таблица 2.1.).

Таблица 2.1.

Структура

имущества совхоза «Городской»

|

Показатели

|

2000г.

|

2001г.

|

2002г.

|

Отклонения

|

|

Сумма, тыс.руб.

|

%

|

Сумматыс.

руб.

|

%

|

Сумма, тыс.руб.

|

%

|

В абсол. сум-мах

|

%

|

|

1.Всего имущества

|

248

|

100

|

552

|

100

|

571

|

100

|

323

|

Х

|

|

2.Основные средства и внеоборотные

активы

|

62

|

25

|

90

|

16,3

|

89

|

15,59

|

27

|

-9,4

|

|

3.Оборотные средства:

3.1Материальные оборотные средства

3.2Денежные средства

|

183

|

73,79

|

462

|

83,69

|

482

|

84,41

|

299

|

10,62

|

|

139

|

56,05

|

355

|

64,31

|

331

|

57,97

|

192

|

1,92

|

|

20

|

8,06

|

43

|

7,79

|

54

|

9,46

|

34

|

1,4

|

Анализируя структуру имущества предприятия (Таблица

2.1.), мы видим, что имущество предприятия возросло 323 тыс.руб.

Доля основных средств в 2002г. снизилась на 9,4 %.

В то же время увеличилась доля оборотных средств

предприятия на 10,62%, денежные средства увеличились всего лишь на 1,4%. В

пассиве баланса (судя по структуре источников средств предприятия) имеет место

увеличение собственных средств на 4,13%.

Исходя из данных Таблицы 2.2. заметно снижение

заемных средств на 4,13%, в том числе за счет уменьшения кредиторской

задолженности, заслуживает положительной оценки. Предприятие не пользуется

ссудами банка, – что достаточно распространено среди небольших предприятий,

предпочитающих по возможности избегать уплаты высоких процентов за пользование

банковскими ссудами.

Таблица 2.2.

Структура источников средств

предприятия

|

Показатели

|

2000г.

|

2001г.

|

2002г.

|

Отклонения

|

|

Сумма, тыс.руб.

|

%

|

Сумма, тыс.руб.

|

%

|

Сумма, тыс.руб.

|

%

|

В абсолютной сумме

|

%

|

|

1.Всего имущества

|

248

|

100

|

552

|

100

|

571

|

100

|

323

|

Х

|

|

2.Источники собственных средств

|

8

|

3,23

|

33

|

5,98

|

42

|

7,36

|

34

|

4,13

|

|

3.Заемные средства: 3.1Кредиты и другие заемные средства

3.2Кредиторская задолженность

|

240

|

96,77

|

429

|

77,72

|

529

|

92,64

|

351

|

-4,13

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

240

|

96,77

|

429

|

94,02

|

529

|

92,29

|

289

|

-4,48

|

Стоит заметить, что баланс предприятия отвечает на

вопрос, что представляет собой предприятие на данный момент согласно используемой

учетной политике, но не отвечает на вопрос, в результате чего сложилось такое

положение. Ответ на последующий вопрос не может быть дан только по данным

баланса. Для этого требуется гораздо более глубокий анализ, основанный не

только на привлечении дополнительных источников информации, но и на осмыслении

многих факторов, которые не находят отражения в отчетности (инфляция,

научно-технический прогресс и т.д.).

2.2. Анализ финансовой

устойчивости

Финансовая устойчивость в условиях рыночных

отношений, при которых хозяйственная деятельность осуществляется на принципах

самофинансирования, а при недостатке собственных оборотных средств – за счет

заемных средств, является одним из определяющих показателей финансового

положения предприятия.

Финансовая устойчивость предприятия оценивается по

соотношению собственных заемных средств в активах предприятия, по темпам

накопления собственных средств в результате хозяйственной деятельности,

соотношению долгосрочных и краткосрочных обязательств предприятия, по достаточному

обеспечению материальных оборотных средств собственными источниками.

Анализ финансовой устойчивости начинается с проверки обеспеченности

запасов и затрат источниками формирования. Внешним проявлением устойчивости

является платежеспособность. Различают следующие типы финансовой устойчивости:

- абсолютная устойчивость финансового состояния – излишек источников

формирования запасов и затрат;

- нормально устойчивое финансовое состояние – запасы и затраты

обеспечиваются суммой собственных средств;

- неустойчивое финансовое состояние – запасы и затраты обеспечиваются за

счет собственных и заемных средств;

- кризисное финансовое состояние – запасы и затраты не обеспечиваются

источниками формирования; предприятие находится на гране банкротства [3; 4].

Для анализа финансовой устойчивости Совхоза

«Городской» (определения типа финансовой ситуации) будем использовать данные

Таблицы 2.3.

При определении финансовой устойчивости применяются следующие неравенства

[4]:

1. Если Е*1>=0, Е*2>=0, E*3>=0 – абсолютная устойчивость;

2. Если Е*1<0, Е*2>=0, Е*3>=0 – нормальная устойчивость;

3. Если Е*1<0, Е*2<0, Е*3>=0 – неустойчивое состояние;

4. Если Е*1<0, Е*2<0, Е*3<0 – кризисное состояние, где

Е 1=4 раздел пассива – 1 раздел актива;

Е 2=Е 1 + 5 раздел пассива;

Е 3=Е 2 + краткосрочные заемные средства;

Е*1=Е 1 – запасы;

Е*2=Е 2 – запасы;

Е*3-Е 3 – запасы.

По данным Таблицы 2.3. видно, что предприятие не обеспечено ни одним из

источников формирования запасов (везде недостаток и он растет). Можно сделать

вывод, что кредиторская задолженность используется не по назначению – как

источник формирования запасов. В случае одновременного востребования

кредиторами погашения долгов этого источника формирования вообще не может быть.

Но в то же время наблюдается рост обеспеченности основных источников

формирования запасов с 2001г. Но несмотря на это для совхоза «Городской»

характерен 3 тип (то есть неустойчивое положение).

Таблица 2.3.

Анализ финансовой

устойчивости (тыс. руб.)

|

Показатели

|

На

1.01.01

|

На

1.01.02

|

На

1.04.02

|

На

1.07.02

|

На

1.10.02

|

На

1.01.03

|

|

1.Источники собственных средств (4Рп)

|

8

|

33

|

60

|

11

|

57

|

42

|

|

2.Основные средства и прочие внеоборотные

активы (1Ра)

|

62

|

90

|

81

|

83

|

83

|

89

|

|

3. Наличие собственных оборотных средств, Е1

|

-54

|

-57

|

-21

|

-72

|

-26

|

-47

|

|

4.Долгосрочные кредиты и заемные средства. (5Рп)

|

0

|

0

|

0

|

0

|

0

|

0

|

|

5.Наличие собственных и долгосрочных заемных

источников формирования запасов и затрат, Е2

|

-54

|

-57

|

-21

|

-72

|

-26

|

-47

|

|

6.Краткосрочные кредиты и заемные средства.

|

178

|

429

|

340

|

496

|

599

|

529

|

|

7.Общая величина основных источников формирования

запасов и затрат, Е3

|

124

|

372

|

319

|

424

|

573

|

482

|

|

8.Общая величина запасов и затрат.

|

139

|

355

|

214

|

286

|

382

|

331

|

|

9.Излишек (+) или недостаток (-) собственных и

долгосрочных заемных источников формирования запасов и затрат, Е*1

|

-193

|

-412

|

-235

|

-358

|

-408

|

-378

|

|

10.Излишек (+) или недостаток (-) собственных

оборотных средств, Е*2

|

-193

|

-412

|

-235

|

-358

|

-408

|

-378

|

|

11.Излишек (+) или недостаток (-) общей величины

основных источников формирования запасов и затрат, Е*3

|

-15

|

17

|

105

|

138

|

191

|

151

|

|

12.Тип финансовой ситуации

|

Кризисное состояние

|

Неустойчивое состояние

|

Неустойчивое состояние

|

Неустойчивое состояние

|

Неустойчивое состояние

|

Неустойчивое состояние

|

Для исследования изменения устойчивости положения предприятия

рассчитываются финансовые коэффициенты. Наиболее важным считается коэффициент

независимости (автономии, собственности); он показывает долю собственных

средств в стоимости имущества предприятия.

По данным Таблицы 2.4. коэффициент независимости показывает, какова доля

собственников в общей стоимости имущества предприятия. В развитых странах

считается, что если этот коэффициент выше 0,5, то риск кредитов сведен к

минимуму: продав половину имущества, предприятие сможет погасить свои долговые

обязательства, даже если вторая половина, в которую вложены заемные средства,

будет обесценена.

Доля нашего предприятия в общей стоимости колеблется от 0,02 до 0,15,

значительно ниже нормы коэффициента независимости.

Коэффициент финансовой устойчивости показывает удельный вес в общей

стоимости имущества всех источников средств, которые предприятие может

использовать в своей текущей деятельности без ущерба для кредиторов. Этот

показатель ограничивает вложения краткосрочных заемных средств в формировании

имущества предприятия только легко реализуемыми и быстро возвращающимися в

денежную форму активами.

В нашем случае коэффициент финансовой устойчивости и независимости

совпадают, так как предприятие не привлекало долгосрочных кредитов банка.

Коэффициент соотношения заемных и собственных средств указывает, сколько

заемных средств привлекло предприятие на 1 рубль собственных средств, вложенных

в активы. Таким образом, в 2000г. предприятие привлекало на каждый рубль

собственных средств 22 рубля 25 копеек, а в 2002г. 12 рублей 60 копеек. Это

значение намного превышает норму данного коэффициента (должен быть ниже 1).

Таблица 2.4.

Анализ

показателей финансовой устойчивости (тыс. руб.)

|

Наименование показателей

|

На

1.01.01

|

На

1.01.02

|

На

1.04.02

|

На

1.07.02

|

На

1.10.02

|

На

1.01.03

|

Отклоне-ние (+;-)

|

|

1.Собственные средства

|

8

|

33

|

60

|

11

|

57

|

42

|

34

|

|

2.Сумма задолженности

|

178

|

429

|

340

|

496

|

599

|

529

|

351

|

|

3.Дебиторская

задолженность

|

0

|

0

|

0

|

12

|

0

|

0

|

0

|

|

4.Долгосрочные заемные

средства

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

|

5.Стоимость имущества

|

248

|

552

|

400

|

507

|

656

|

571

|

323

|

|

6.Коэффициент

независимости

|

0,03

|

0,06

|

0,15

|

0,02

|

0,09

|

0,07

|

0,04

|

|

7.Удельный вес заемных

средств

|

0,72

|

0,78

|

0,85

|

0,99

|

0,91

|

0,93

|

0,21

|

|

8.Соотношение заемных и

собственных средств

|

22,25

|

13

|

5,67

|

45,1

|

10,51

|

12,6

|

-9,65

|

|

9.Удельный вес дебиторской

задолженности

|

0

|

0

|

0

|

0,02

|

0

|

0

|

0

|

|

10.Удельный вес

собственных и долгосрочных заемных средств

|

0,03

|

0,06

|

0,15

|

0,02

|

0,09

|

0,07

|

0,04

|

2.3. Анализ

платежеспособности предприятия и ликвидности баланса

Анализ платежеспособности предприятия является одной из

наиболее важных проблем современной экономики.

В рыночных условиях хозяйствования предприятия должны в любой

период времени иметь возможность срочно погасить внешние обязательства (то есть

быть платежеспособным) или краткосрочные обязательства (то есть быть

ликвидным).

Предприятие является платежеспособным, если его общие активы

больше, чем долгосрочные и краткосрочные обязательства. Ликвидным же считается

то предприятие, у которого текущие активы больше, чем краткосрочные

обязательства.

Показатели платежеспособности отражают возможность

предприятия погасить краткосрочную задолженность своими легко реализуемыми

средствами.

При нахождении этих показателей за базу расчета принимают

краткосрочные обязательства [5; 7].

В Таблице 2.5. представлен расчет показателей

платежеспособности.

Коэффициент абсолютной ликвидности показывает, какая часть

краткосрочных заемных средств должна быть погашена немедленно. Его значение

признается теоретически достаточным, если оно превышает 0,2–0,25. Значение этого

коэффициента на данном предприятии составляет 0,03–0,17. Это весьма низкие

показатели, свидетельствующие об отрицательном результате.

Следующим важным показателем является промежуточный

коэффициент покрытия. Он широко используется банками при решении вопроса о

целесообразности предоставления кредита предприятию. Оптимальные оценки этого

показателя лежат в диапазоне 0,7–0,8. В нашем случае промежуточный коэффициент

покрытия составляет 0,02–0,17. Этот показатель интересует банк, обеспечивающий

предприятие кредитами, так как возможность их своевременного погашения зависит,

в первую очередь, от своевременного погашения дебиторской задолженности

превращения ее в денежные средства.

Таблица 2.5.

Анализ

показателей платежеспособности (тыс.руб.).

|

Наименование показателей

|

На

1.01.01

|

На

1.01.02

|

На

1.04.02

|

На

1.07.02

|

На

1.10.02

|

На

1.01.03

|

Отклонение(+;-)

|

|

1.Денежные

средства

|

20

|

43

|

33

|

30

|

65

|

54

|

34

|

|

2.Краткосроч-ные

финансовые вложения

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

|

3.Дебиторская

задолженность

|

0

|

0

|

0

|

12

|

0

|

0

|

0

|

|

4.Запасы

и затраты (без расходов будущих периодов)

|

139

|

353

|

214

|

286

|

382

|

331

|

192

|

|

5.Краткосроч-ные

обязательства

|

178

|

429

|

338

|

493

|

598

|

527

|

349

|

|

6.Коэффициент

абсолютной ликвидности ((1+2)/5)

|

0,11

|

0,1

|

0,1

|

0,06

|

0,11

|

0,1

|

-0,07

|

|

7.Промежуточ-ный

коэффициент покрытия. ((1+2+3)/5)

|

0,11

|

0,1

|

0,1

|

0,08

|

0,11

|

0,1

|

-0,07

|

|

8.Общий

коэффициент покрытия ((1+2+3+4)/5)

|

0,89

|

0,92

|

0,73

|

0,66

|

0,74

|

0,73

|

-0,16

|

|

9.Удельный

вес запасов и затрат в сумме краткосрочных обязательств (4/5)

|

0,78

|

0,82

|

0,63

|

0,58

|

0,64

|

0,63

|

-0,15

|

Наиболее обобщающим показателем платежеспособности является

коэффициент общего покрытия. Он дает общую оценку платежеспособности

предприятия, показывая, в какой мере текущие кредиторские обязательства

обеспечиваются материально оборотными средствами. Значение этого показателя не

должно опускаться ниже 1. В 2001г. общий коэффициент покрытия в совхозе

«Городской» составил 0,89, то есть предприятие было неплатежеспособным. Эта же

самая тенденция наблюдается вплоть до 2003г.

На основании проведенных вычислений можно сделать вывод о

том, что уровень платежеспособности рассматриваемого предприятия является

низким. Поставщики, банки и учредители не могут быть уверенными в получении

платежей, погашении кредитов и эффективности использования капитала

учредителями и другими инвесторами.

Расчет коэффициентов ликвидности целесообразно дополнить

анализом структуры активов предприятия по их ликвидности.

В Таблице 2.6. рассмотрена группировка активов предприятия по

классам ликвидности.

Активы первого класса ликвидности являются наиболее

ликвидными, к ним относятся денежные средства и краткосрочные финансовые

вложения. В нашем случае наиболее ликвидные активы составляют самую маленькую

долю в их общей сумме.

Активы второго класса ликвидности, – быстро реализуемые

активы (дебиторская задолженность и пр.) вообще на данном предприятии

отсутствует.

Активы третьего класса, – медленно реализуемые активы. Их

доля составляет в 2002г. –68,77 %, а в 2000г. –62,89 % в общей сумме активов,

что является самой большой частью активов.

И, наконец, активы четвертого класса ликвидности, – трудно

реализуемые активы. На нашем предприятии они занимают второе место в общей доле

активов (в 2002г. – 19,43%, в 2000г. – 28,05%).

Таблица 2.6.

Структура

активов по классу ликвидности

|

Наименование статей

актива.

|

2000г.

|

2001г.

|

1кв.2002г.

|

2кв.2002г.

|

3кв.2002г.

|

4кв.2002г.

|

|

Сум-ма,

тыс.

руб.

|

В % к итогу

|

Сумматыс.

руб.

|

В % к итогу

|

Сумма тыс.

руб.

|

В %

к итогу

|

Сумма тыс.

руб.

|

В % к итогу

|

Сумма, тыс.

руб.

|

В % к итогу

|

Сум-ма,

тыс.

руб.

|

В % к итогу

|

|

Активы 1 класса ликвидности

- касса;

- расч счет;

- валют.счет

-пр. денеж-ные ср-ва

-кратко-сроч.финансовые вложения

|

1

|

0,45

|

1

|

0,22

|

4

|

1,22

|

2

|

0,51

|

15

|

2,88

|

5,

|

1,09

|

|

17

|

7,69

|

38

|

7,77

|

15

|

4,59

|

18

|

4,58

|

12

|

2,3

|

3

|

0,66

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

2

|

0,9

|

4

|

0,82

|

14

|

4,28

|

10

|

2,54

|

38

|

7,29

|

46

|

10,04

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Итого:

|

20

|

9,04

|

43

|

8,81

|

33

|

10,09

|

30

|

7,63

|

65

|

12,47

|

54

|

11,79

|

|

Активы 2 класса ликвидности

- расчеты с дебиторами за тов,раб,

усл;

-по векселям полученным

с дочерними пред-ми

-с бюдже-том;

-с персо-налом

-с пр. дебиторами.

- авансы, выд.поставщикам

и подрядчикам.

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Итого:

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Активы 3 класса ликвидности

-произво-дственные запасы.

-животные на выращ. и

откорме

-МБП

-незавер. произ-во

-расходы будущих периодов

-готовая продукция

-товары

-пр. оборотные активы

|

Х

|

Х

|

Х

|

Х

|

3

|

0,92

|

5

|

1,27

|

12

|

2,3

|

10

|

2,18

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х2

|

0,41

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

97

|

43,89

|

188

|

38,52

|

210

|

6,42

|

275

|

69,9

|

361

|

69,29

|

305

|

66,59

|

|

42

|

19,0

|

165

|

33,81

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

-42

|

-19,0

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Итого:

|

139

|

62,89

|

355

|

72,74

|

213

|

7,34

|

280

|

71,24

|

373

|

71,59

|

273

|

49,77

|

|

Активы 4 класса ликвидности

-нематери-альные активы

-основные средства

-оборудо-вание к установке

-незавер-шенные кап. вложения

-долгосроч-ные фин. вложения

-расчеты с учредителям

-пр. внеоборотные активы.

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

62

|

28,05

|

90

|

18,44

|

81

|

24,77

|

83

|

21,12

|

83

|

15,93

|

89

|

19,43

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

Итого:

|

62

|

28,05

|

90

|

18,44

|

81

|

24,77

|

83

|

21,12

|

83

|

15,93

|

89

|

19,43

|

|

Всего:

|

221

|

100

|

488

|

100

|

327

|

100

|

393

|

100

|

521

|

100

|

416

|

100

|

Нормальным считается соотношение первых трех групп активов с

четвертой, если они примерно равны [6]. В нашем случае такого соотношения не

наблюдается. Это говорит о низкой платежеспособности предприятия, т.к. большая

часть активов предприятия – медленно реализуемая. Но вместе с тем нельзя

сказать, что предприятие неплатежеспособно.

Стабильность финансового положения предприятия в условиях

рыночной экономики обуславливается в немалой степени его деловой активностью.

Главным качественным и количественным критерием деловой активности

предприятия являются: широта рынков сбыта продукции, включая наличие поставок

на экспорт, репутация предприятия, степень плана основным показателям хозяйственной

деятельности, обеспечение заданных темпов их роста, уровень эффективности

использования ресурсов (капитала), устойчивость экономического роста.

2.4. Анализ показателей

рентабельности

Соответственно теме нашего исследования считаем необходимым в

данной главе проанализировать показатели рентабельности совхоза «Городской».

В Таблице 2.7. выполнен расчет показателей рентабельности

анализируемого предприятия.

Таблица 2.7.

Анализ

показателей рентабельности

|

Наименование показателей.

|

На 1.01.01г.

|

На 1.01.02г.

|

На 1.04.02г.

|

На 1.07.02г.

|

На 1.10.02г.

|

На 1.01.03г.

|

Отклонения (+;-).

|

|

1.Балансовая

прибыль, тыс.руб.

|

28

|

85

|

88

|

22

|

106

|

98

|

70

|

|

2.Платежи

в бюджет, тыс.руб.

|

Х

|

13

|

28

|

2

|

26

|

19

|

19

|

|

3.Чистая

прибыль, тыс.руб.

|

28

|

72

|

60

|

20

|

80

|

79

|

51

|

|

4.Выручка

от реализации продукции, тыс.руб.

|

3150

|

3810

|

890

|

1701

|

2810

|

4105

|

955

|

|

5.Собственные

средства, тыс.руб.

|

8

|

33

|

60

|

11

|

57

|

42

|

34

|

|

6.Долгосрочные

заемные средства, тыс.руб.

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

7.Основные

средства, тыс.руб.

|

183

|

462

|

319

|

424

|

573

|

482

|

299

|

|

8.Запасы и

затраты, тыс.руб.

|

139

|

355

|

214

|

286

|

382

|

331

|

108

|

|

9Стоимость

имущества, тыс.руб.

|

248

|

552

|

400

|

507

|

656

|

571

|

323

|

|

10.Доходы

по ценным бумагам и от долевого участия, тыс.руб.

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

11.Финансовые

вложения, тыс.руб.

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

12.Коэффициент

рентабельности всего капитала, %

|

11

|

15

|

22

|

4

|

16

|

17

|

6

|

|

13.Коэффициент

рентабельности (убыточности) собственных средств, %

|

350

|

257,58

|

146,67

|

200

|

185,96

|

233,33

|

-116,67

|

|

14.Коэффициент

рентабельности (убыточности) производственных фондов, %

|

9

|

10,4

|

16,51

|

3,1

|

11,1

|

12,05

|

3,05

|

|

15.Коэффициент

рентабельности (убыточности) финансовых вложений, %

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

Х

|

|

16.

Коэффициент рентабельности (убыточности) продаж, %

|

0,89

|

1,89

|

6,74

|

1,18

|

2,85

|

1,92

|

1,03

|

|

17. Коэффициент

рентабельности (убыточности) перманентного капитала, %

|

350

|

257,58

|

146,67

|

200,8

|

185,96

|

233,33

|

-116,67

|

Из приведенных вычислений видно, что на протяжении с 2000г.

по 2002г. уровень показателей довольно низкий.

В первом квартале 2002г. наблюдается резкий скачок полученной

прибыли, и коэффициент прибыльности составил 6,74 %, т.е. на 1 рубль выручки

предприятие получило лишь 6,7 копеек прибыли. На протяжении 2002г. наблюдаются

колебания в росте прибыли. Так во втором квартале виден резкий спад полученной

прибыли с 1 вложенного рубля.

Тем не менее, в третьем квартале мы наблюдаем подъем этого

показателя. Это связано с резким скачком доллара, что естественно отразилось на

деятельности предприятия в целом. Но уже в четвертом квартале мы видим снижение

данного показателя.

Наблюдается также убыточность собственных средств – 116,67

пунктов, а рентабельность всего капитала возросла всего лишь на 6 пунктов.

Разность этих показателей характеризует привлечение внешних источников финансирования

(122,67 пунктов).

Возрастает убыточность перманентного капитала на 116,67

пунктов.

Коэффициент рентабельности производственных фондов растет небольшими

темпами.

Наблюдается небольшой рост рентабельности в целом по предприятию,

это свидетельствует об увеличении прибыльности, укреплении финансового

благополучия.

В целом, можно сделать вывод о том, что предприятие находится

на пути повышения эффективности его деятельности. Хотя уровень некоторых

показателей низок, все же они имеют тенденцию к увеличению, следовательно, у

предприятия имеется возможность укрепить свое финансовое положение.

Выводы и предложения

В целом, по курсовой работе можно сделать следующие выводы:

Рентабельность является одним из главных показателей,

характеризующих финансовое состояние предприятия.

Показатели рентабельности наиболее объективно отражают

уровень экономического развития каждого предприятия. Они являются

синтетическими и в то же время наиболее сопоставимыми между показателями

отдельных предприятий, характеризующими эффективность ведения предприятия.

Коэффициенты рентабельности характеризуют прибыльность

деятельности предприятия, рассчитываются как отношение полученной балансовой

или чистой прибыли к затраченным средствам или объему реализованной продукции.

Основными показателями рентабельности являются:

1) показатели рентабельности капитала (активов);

2) показатели рентабельности продукции;

3) показатели,

рассчитанные на основе потоков наличных денежных средств.

Анализируемое в работе предприятие – совхоз «Городской»

находится на пути повышения эффективности его деятельности. Хотя такие

показатели как платежеспособность и рентабельность находятся на низком уровне,

все же они имеют тенденцию к увеличению, следовательно, у предприятия есть

возможность укрепить свое финансовое положение.

На каждом предприятии должны предусматриваться мероприятия по

увеличению прибыли. Для совхоза «Городской» можно предложить следующие из них:

- увеличение выпуска продукции;

- увеличение качества продукции;

- продажа излишнего оборудования и другого имущества или

сдача его в аренду;

- снижение себестоимости продукции за счет более

рационального использования материальных ресурсов, производственных мощностей и

площадей, рабочей силы, рабочего времени;

- диверсификация производства;

- расширение рынка продаж и т.д.

Из этого перечня мероприятий вытекает, что они тесно связаны

с другими мероприятиями на предприятии, направленными на снижение издержек.

В условии рыночных отношений предприятие должно стремиться не

только к получению максимальной прибыли, но и к рациональному, оптимальному

использованию уже полученной прибыли. Это позволяет не только удерживать свои

позиции на рынке, но и обеспечить динамичное развитие его производства в

условиях конкуренции.

Список литературы

1. Баканов М.И., Шеремят

А.Д Теория анализа хозяйственной деятельности. – М.: Финансы и

статистика,1998г.

2. Верещака В.В. Экономический анализ финансового положения предприятия //

Экономист.-2000.-№12.

3. Григорьев В.В.

Оценка предприятий. – М., 1998.

4. Евстигнеев Е.Н. Анализ финансовой устойчивости предприятия

// Бухгалтерский учет. – 1994г. - №9.

5. Ефимова О.В.

Анализ платежеспособности предприятий // Бухгалтерский учет. – 1997г. - №7.

6. Ефимова О.В.

Анализ показателей ликвидности // Бухгалтерский учет – 1997г. - №6.

7. Ковалев В.В. О

критериях определения неплатежеспособности предприятия // Бухгалтерский учет. –

1994 г. - №10.

8. Ковалев В.В.

Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. –

М: Финансы и статистика, 1997.

9. Макаров А.С., Мизиковский Е.А. Оценка структуры баланса и несостоятельности

предприятия // Бухгалтерский учет. – 1996г. - №3.

10. Медведева О.В.

Анализ доходности предприятия // Бухгалтерский учет. – 1995г. - №6.

11. Савицкая Г.В. Анализ

хозяйственной деятельности предприятия. -

Мн.: ИП «Экоперспектива»,

1999.

12.

Современная экономика / Под ред. О.Ю.Мамедова. –

Ростов-на-Дону,1998.

13. Уткин Э.А.

Финансовое управления. – М.: Тандем,1997.

14.

Финансово-кредитный словарь / Под ред. Н.В.Гаретовского.

– М.: Финансы и статистика,1988.

15. Финансы

(учебное пособие) / Под ред. А.М.Ковалева.- М.: Финансы и статистика 1999.

16. Финансы предприятий / Под ред. Н.В.Колчиной.- М.: ЮНИТИ, 2001г.

17. Финансы предприятий / Под ред. А.Д. Шеремят, Р.С.Сайфуллина. - М.:

ИНФРА, 2002.

18. Шеремят А., Сайфуллин Р. Методика

финансового анализа предприятия. – М.: ЮНИ-ГЛОБ, 1992.

19. Экономика предприятия / Под ред. Ф.К.Беа. – М.: Инфра-М,1999.

20. Экономика предприятия: Учебник для вузов/ Под ред. Н.А.Сафронова. -

М.: Юристъ, 1998.

Приложение 1

Баланс предприятия (Совхоз «Городской»)

на 01.01.2001 год

|

Актив

|

Тыс.

руб.

|

Пассив

|

Тыс.

руб.

|

|

1.

Иммобилизованные активы

|

65

|

1.Собственный

капитал

|

8

|

|

2. Оборотные

активы

|

183

|

2. Заемный

капитал

|

240

|

|

2.1. Запасы и

затраты

|

139

|

2.1.

Долгосрочные обязательства

|

0

|

|

2.2.

Дебиторская задолженность

|

24

|

2.2.

Краткосрочные кредиты и займы

|

0

|

|

2.3. Денежные

средства и ценные бумаги

|

20

|

2.3.

Кредиторская задолженность

|

240

|

|

Баланс:

|

248

|

Баланс:

|

248

|

Приложение 2

Баланс предприятия (Совхоза «Городской»)

на 01.01.2002 год

|

Актив

|

Тыс.

руб.

|

Пассив

|

Тыс.

руб.

|

|

1.

Иммобилизованные активы

|

0

|

1.Собственный

капитал

|

33

|

|

2. Оборотные

активы

|

462

|

2. Заемный

капитал

|

429

|

|

2.1. Запасы и

затраты

|

43

|

2.1.

Долгосрочные обязательства

|

0

|

|

2.2. Дебиторская

задолженность

|

64

|

2.2.

Краткосрочные кредиты и займы

|

0

|

|

2.3. Денежные

средства и ценные бумаги

|

355

|

2.3.

Кредиторская задолженность

|

429

|

|

Баланс:

|

462

|

Баланс:

|

462

|

Приложение 3

Баланс предприятия (Совхоза «Городской»)

на 01.01.2003 год

|

Актив

|

Тыс.

руб.

|

Пассив

|

Тыс.

руб.

|

|

1.

Иммобилизованные активы

|

143

|

1.Собственный

капитал

|

42

|

|

2. Оборотные

активы

|

428

|

2. Заемный

капитал

|

529

|

|

2.1. Запасы и

затраты

|

331

|

2.1.

Долгосрочные обязательства

|

0

|

|

2.2.

Дебиторская задолженность

|

43

|

2.2.

Краткосрочные кредиты и займы

|

0

|

|

2.3. Денежные

средства и ценные бумаги

|

54

|

2.3.

Кредиторская задолженность

|

529

|

|

Баланс:

|

571

|

Баланс:

|

571

|