Содержание

Введение……………………………………………………………………….3

Глава 1

Финансовая устойчивость как характеристика финансового

состояния

предприятия……………………………………………...7

1.1.

Сущность и значение финансовой устойчивости……………….7

1.2.

Показатели финансовой устойчивости…………………………..9

1.3.

Методы оценки финансовой устойчивости…………………….14

Глава 2

Анализ финансовой устойчивости ОАО «Кузбасэнерго»……….22

2.1.

Анализ показателей финансовой устойчивости предприятия...22

2.2.

Определение типа финансовой устойчивости………………….27

Заключение…………………………………………………………………...31

Список

литературы…………………………………………………………..34

Приложения………………………………………………………………….36

Введение

Анализ

финансовой устойчивости, а

в более широком

смысле

финансово–экономической устойчивости, является

крайне важной и актуальной проблемой, как для

отдельного предприятия, так и для

России в целом.

Совершенно очевидно, что в этом случае финансовая

устойчивость страны, в конечно

счете, непосредственно зависит от

финансовой устойчивости отдельно

взятого предприятия.

В данной работе на

базе финансовой отчетности

Открытого Акционерного Общества «Кузбассэнерго»

оценка его финансовой устойчивости.

Выбор темы курсовой

работы обоснован тем, что в рыночных условиях залогом

выживаемости и основой

стабильного положения предприятия

служит его финансовая

устойчивость. Если предприятие

финансово устойчиво,

платежеспособно, то оно

имеет ряд преимуществ

перед другими предприятиями

того же профиля

для получения кредитов,

привлечения инвестиций, в

выборе поставщиков и в подборе

квалифицированных кадров. Чем выше

устойчивость предприятия, тем

более оно независимо

от неожиданного изменения

рыночной конъюнктуры и,

следовательно, тем меньше

риск оказаться на краю

банкротства.

Переход к рыночной экономике требует от предприятий

повышения эффективности производства, конкурентоспособности продукции и услуг

на основе внедрения достижений научно-технического прогресса, эффективных форм

хозяйствования и управления производством, преодоления бесхозяйственности,

активизации предпринимательства, инициативы и т.д.

Важная роль в реализации этой задачи отводится

анализу хозяйственной деятельности предприятий. С его помощью вырабатываются стратегия

и тактика развития

предприятия, обосновываются планы и управленческие решения, осуществляется

контроль над их выполнением, выявляются резервы повышения эффективности

производства, оцениваются результаты деятельности предприятия его подразделений

и работников.

Основными источниками информации для анализа

финансового состояния предприятия являются данные финансовой отчетности. Ведь

для того, чтобы принять решение, необходимо проанализировать обеспеченность

финансовыми ресурсами, целесообразность и эффективность их размещения и использования, платежеспособность предприятия, его

финансовые взаимоотношения с партнерами. Оценка этих показателей нужна для

эффективного управления фирмой. С их помощью руководители осуществляют

планирование, контроль, улучшают и совершенствуют направление своей

деятельности. Финансовая отчетность является, по существу, «лицом» фирмы. Она

представляет собой систему обобщенных показателей, которые характеризуют итоги

финансово-хозяйственной деятельности предприятия.

Основными источниками информации при написании

курсовой работы послужили материалы нормативных документов и инструкций РФ,

научно-популярные статьи периодических изданий и книги под редакцией А.Д. Шеремета и Р.С. Сайфулина, Н.А. Самсонова, Н П. Кондракова, Г.В. Савицкой и др.

Таким образом, оценка

финансовой устойчивости и

платежеспособности является одним из

основных элементов анализа

финансового состояния, необходимым

для контроля, позволяющего оценить

риск нарушения обязательств

по расчетам предприятия.

Объектом исследования

является Открытое Акционерное Общество «Кузбассэнерго».

Предмет исследования –

финансовое состояние ОАО «Кузбассэнерго» в

аспекте финансовой

устойчивости.

Цель исследования – произвести анализ финансовой

устойчивости ОАО «Кузбассэнерго».

Для достижения данной цели необходимо решить

следующие задачи:

- рассмотреть сущность и значение анализа финансовой

устойчивости предприятия;

- рассмотреть комплекс показателей финансовой

устойчивости предприятия;

- проанализировать методы оценки финансовой

устойчивости;

- дать общую характеристику ОАО «Кузбассэнерго»;

- рассмотреть показатели финансовой устойчивости

данного предприятия.

Оценка финансовой

устойчивости ОАО «Кузбассэнерго»

станции Кемеровская ГРЭС

проводится на базе

отчетности предприятия за

три года: 2001, 2002 и 2003.

Кемеровская

ГРЭС - одно из старейших предприятий города, первая элек-тростанция

районного значения. Созданная в 1934 году, станция явилась основой будущей

энергосистемы Кузбасса. Сегодня Кемеровская ГРЭС обеспечивает около 70%

потребности нужд левобережной части

города по теплу и горячему водоснабжению, а

также питает крупные промышленные предприятия. Обслуживают станцию более

850 человек. 2004 год для ГРЭС -юбилейный - 70 лет со дня основания.

Таким

образом, выбор объекта исследования в курсовой работе связан с событиями, которые происходят в

энергетической отрасли вообще, с грядущими реформами и с перспективами развития.

Изменения в сфере энергетики происходят каждый год и имеют широкий

резонанс в обществе. На сегодняшний день ОАО «Кузбассэнерго»

- крупная компания, в которую входят восемь тепловых электростанций, четыре

предприятия электрических сетей, энергосбыт и

некоторые другие филиалы. Она занимается как выработкой электрической и

тепловой энергии, так и энергоснабжением промышленных предприятий, организаций

и населения области.

Принципы

и миссия ОАО «Кузбассэнерго» - обеспечить надежное и бесперебойное

снабжение своих потребителей электрической

и тепловой энергией.

Основная

задача, которая сегодня стоит перед энергетиками - реформирование и

подготовка к новым рыночным условиям работы. Суть реформы, которая

продвигается РАО «ЕЭС России» - сделать энергетическую систему инвестиционно привлекательной. Если раньше можно было

рассчитывать на государственную поддержку, то сейчас экономика стала рыночной,

следовательно, государство энергетику не финансирует. Сфера, которая является

монопольной, никак не сможет эффективно работать в конкурентном секторе. Три

принципа, которыми оно руководствуется:

обеспечить в правах всех акционеров, ни на секунду не допустить прекращения

производства и отпуска тепловой и электрической энергии, и, в итоге, создать

благоприятные финансовые условия для инвесторов.

Глава 1

Финансовая устойчивость как характеристика финансового

состояния

предприятия

1.1.

Сущность и значение финансовой устойчивости

Финансовая устойчивость предприятия – это

независимость его в

финансовом отношении и

соответствие состояние активов

и пассивов компании задачам финансово - хозяйственной деятельности [8].

В российской

практике обобщающим показателем

финансовой устойчивости

компании является излишек

или недостаток средств для

формирования запасов и

затрат, получаемый в

виде разницы величины

источников средств и

величины запасов и затрат. Это

по сути дела

абсолютная оценка финансовой устойчивости [14].

Для обеспечения

финансовой устойчивости предприятие

должно обладать гибкой

структурой капитала, уметь

организовать его движение

таким образом, чтобы обеспечить

постоянное превышение

доходов над расходами

с целью сохранения

платежеспособности и создания

условий для самовоспроизводства.

Главная цель

финансовой деятельности

сводится к одной

стратегической задачи –

увеличению активов предприятия [8].

Для этого оно

должно постоянно поддерживать

платежеспособность и рентабельность, а так

же оптимальную структуру

актива и пассива

баланса.

Устойчивость финансового положения предприятия в

значительной степени зависит от целесообразности и правильности вложения финансовых

ресурсов в активы. Активы динамичны по своей природе. В процессе

функционирования предприятия и величина активов, и их структура претерпевают

постоянные изменения. Наиболее общее представление об имеющих место

качественных изменениях в структуре средств и их источников, а также динамике

этих изменений можно получить с помощью анализа

финансовой отчетности предприятия [7].

Среди

факторов, оказывающих воздействие на финансовую устойчивость предприятия, можно

выделить следующие:

1. Положение

предприятия на товарном рынке.

2. Производство

и выпуск дешевой, качественной и пользующейся спросом на рынке продукции.

3. Его

потенциал в деловом сотрудничестве.

4. Степень

зависимости от внешних кредиторов и инвесторов.

5. Наличие

неплатежеспособных дебиторов.

6. Эффективность

хозяйственных и финансовых операций и т.п. [13].

Такое

разнообразие факторов подразделяет и саму устойчивость по видам. Так,

применительно к предприятию она может быть, в зависимости от факторов, влияющих

на нее, внутренней и внешней, общей (ценовой), финансовой.

1. Внутренняя

устойчивость – это такое общее финансовое состояние предприятия, при котором

обеспечивается стабильно высокий результат его функционирования. В основе ее

достижения лежит принцип активного реагирования на изменение внутренних и

внешних факторов.

2. Внешняя

устойчивость предприятия обусловлена стабильностью экономической среды, в

рамках которой осуществляется его деятельность. Она достигается соответствующей

системой управления рыночной экономикой в масштабах всей страны.

3. Общая

устойчивость предприятия – это такое движение денежных потоков, которое

обеспечивает постоянное превышение поступления средств (доходов) над их

расходованием (затратами).

4. Финансовая

устойчивость является отражением стабильного превышения доходов над расходами,

обеспечивает свободное маневрирование денежными средствами предприятия и путем

эффективного их использования способствует бесперебойному процессу производства

и реализации продукции. Поэтому финансовая устойчивость формируется в процессе

всей производственно-хозяйственной деятельности и является главным компонентом

общей устойчивости предприятия [1].

Анализ

устойчивости финансового состояния предприятия на ту ил иную дату позволяет

ответить на вопрос: насколько правильно предприятие управляло финансовыми

ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние

финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям

развития предприятия, поскольку недостаточная финансовая устойчивость может

привести к неплатежеспособности предприятия и отсутствию у него средств для

развития производства, а избыточная – препятствовать развитию, отягощая затраты

предприятия излишними запасами и резервами. Таким образом, сущность финансовой

устойчивости определяется эффективным формированием, распределением и

использованием финансовых ресурсов. Внешним проявлением ее является

платежеспособность предприятия.

1.2. Показатели финансовой устойчивости

Для оценки

финансовой устойчивости предприятия

применяется набор или

система коэффициентов. Таких

коэффициентов очень много, они

отражают разные стороны

состояния активов и

пассивов предприятия. В

связи с этим

возникают сложности в

общей оценке финансовой устойчивости. Кроме того,

почти не существует

каких-то единых нормативных

критериев для рассмотренных

показателей. Их нормативный уровень

зависит от многих

факторов: отраслевой принадлежности предприятия,

условий кредитования и т.д.

Проанализировав

достаточно большой набор

имеющихся коэффициентов финансовой

устойчивости, можно ограничиться

следующими семью показателями (хотя их может быть до 16):

1) коэффициент

соотношения заемных и

собственных средств;

2) коэффициент

долга;

3) коэффициент автономии;

4) коэффициент финансовой

устойчивости;

5) коэффициент маневренности

собственных средств;

6) коэффициент устойчивости

структуры мобильных средств;

7) коэффициент

обеспеченности оборотного капитала

собственными источниками финансирования [1; 10; 15].

Рассмотрим указанные показатели по порядку:

1) Коэффициент финансового

риска (коэффициент задолженности, соотношения заемных

и собственных средств, рычага) (debt ratio, total debt

to total assets) (Кфр)

– это отношение заемных средств

к собственным средствам. Он

показывает, сколько заемных

средств предприятие привлекло

на рубль собственных.

Кфр = ЗС/СС =

(стр.590+стр.690)/стр.490,

(1)

где Кфр –

коэффициент финансового риска;

ЗС –

заемные средства.

СС – собственные средства

Оптимальное значение

этого показателя, выработанное

западной практикой – 0,5.

Считается, что если

значение его превышает

единицу, то финансовая автономность

и устойчивость оцениваемого

предприятия достигает критической

точки, однако все

зависит от характера деятельности и

специфики отрасли, к которой относится

предприятие [2].

2) Коэффициент долга

(индекс финансовой напряженности) (debt to equity

ratio) – это отношение заемных

средств к валюте

баланса:

Кд

= ЗС/Вб = (стр.590+стр.690)/стр.699, (2)

где Кд –

коэффициент долга;

Вб –

валюта баланса.

Нормативное значение

коэффициента привлеченного капитала должно быть

меньше или равно

0,4 [4].

3) Коэффициент автономии

(финансовой независимости) – это

отношение собственных средств к

валюте баланса предприятия:

Ка = СС / Вб = стр. 490 / стр.699, (3)

где Ка – коэффициен т автономии.

По этому показателю

судят, насколько предприятие

независимо от заемного капитала [11]. Коэффициент

автономии является наиболее общим показателем

финансовой устойчивости предприятия.

Нормативное значение данного коэффициента 0,5, кроме

того, при малых значениях этого коэффициента невозможно рассчитывать на доверие

к предприятию со стороны банков и других инвесторов.

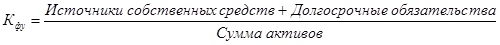

4) Коэффициент

финансовой устойчивости –

это отношение итога собственных и

долгосрочных заемных средств

к валюте баланса предприятия

(долгосрочные займы правомерно

присоединяются к собственному

капиталу, так как

по режиму их

использования они похожи):

Кфу = ПК / Вб = (стр. 490 +

стр. 590) / стр. 699, (4)

где КФУ – коэффициент финансовой

устойчивости.

ПК- сумма собственных и долгосрочных заемных средств

Этот

коэффициент рассчитывают также через общую сумму активов:

.

.

Нормальное значение коэффициента равно около 0,9,

критическим считается его снижение до 0,75.

5) Коэффициент

маневренности собственных источников – это отношение

его собственных оборотных

средств к сумме

источников собственных средств:

Км = (СС-ВА-У)/СС = (стр.490 – стр.190 – (стр.390))/ стр.

490, (5)

где Км – коэффициент маневренности

собственных источников.

ВА- величина внеоборотных

активов

У- убытки

Коэффициент

маневренности собственных источников,

показывает величину

собственных оборотных средств,

приходящихся на 1 рубль

собственного капитала [13]. Этот показатель

по своей сути

близок к показателям ликвидности.

Однако он дополняет

и существенно повышает

информативность первого показателя [12].

Коэффициент

маневренности собственных источников

указывает на степень

мобильности (гибкости) использования

собственных средств, то есть,

какая часть собственного

капитала не закреплена

в ценностях иммобильного характера

и дает возможность

маневрировать средствами предприятия

[2; 5]

Оптимальное

значение этого показателя

равно 0,5 [3].

6) Коэффициент

устойчивости структуры мобильных

средств – это отношение

чистого оборотного капитала

ко всему оборотному

капиталу:

К умс.=(ОБ-КП)/ОБ=(стр.290-стр.690)/стр.290, (6)

где К умс. – коэффициент

устойчивости структуры мобильных средств;

ОБ – величина

оборотных активов;

КП – краткосрочные

пассивы.

Чистый

оборотный капитал – это текущие

активы, которыми располагает

компания после погашения

текущих обязательств. Стандарта

по данному коэффициенту нет.

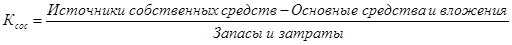

7) Коэффициент

обеспеченности оборотного капитала

собственными источниками – это

отношение собственных оборотных

средств к оборотным

активам. Он показывает, какая часть

оборотных активов финансируется

за счет собственных

источников и не

нуждаются в привлечении

заемных:

К СОС= (СС-ВА-У)/ОБ=(стр. 490 – стр. 190 –

(стр.390)) / стр. 290, (7)

Или:  .

.

где Ксос –

коэффициент обеспеченности оборотного

капитала собственными источниками.

Таким образом,

из семи коэффициентов

финансовой устойчивости только

три имеют универсальное

применение: коэффициент соотношения

заемных и собственных средств, коэффициент

маневренности собственных средств

и коэффициент обеспеченности оборотного

капитала собственными источниками

финансирования. Но даже

в пределах трех

названных универсальных коэффициентов нетрудно заметить,

что одни и

те же факторы

определяют их рост и

снижение: коэффициент маневренности

собственных средств и

коэффициент обеспеченности запасов

собственными источниками имеют

один и тот же числитель – собственные оборотные

средства. Поэтому соотношение

их уровня зависит

от соотношения величины

капитала и резервов

и стоимости материальных

оборотных активов.

Соответственно динамика

коэффициентов определяется при одной и

той же динамике

собственных оборотных

средств лишь различиями

в уровнях и

направлениях изменения знаменателей – запасов и

собственного капитала. Это

не мешает им оставаться

самостоятельными

коэффициентами, однако на

практике следует иметь

в виду, что

увеличение собственных оборотных

средств приводит к

повышению финансовой устойчивости

сразу по двум

критериям её оценки.

В свою очередь,

рост собственных оборотных

средств – это результат, как

правило, увеличения собственного

капитала, а в

некоторых случаях – и снижения

стоимости внеоборотных активов.

1.3. Методы

оценки финансовой устойчивости

В

экономической литературе даются

разные подходы к анализу финансовой устойчивости. Рассмотрим методику

А.Д. Шеремета

и Р.С. Сайфулина [13],

рекомендующую для оценки

финансовой устойчивости определять

трехкомпонентный показатель типа

финансовой ситуации.

Для расчета

этого показателя сопоставляется общая

величина запасов и

затрат предприятия и

источники средств для

их формирования:

ЗЗ = З + НДС = стр.210

(ф.1) + стр.220 (ф.1),

(8)

где ЗЗ –

величина запасов и

затрат;

З –

запасы (строка 210 форма1);

НДС –

налог на

добавленную стоимость по

приобретенным ценностям (строка 220 ф.1).

При этом

используется различная степень

охвата отдельных видов источников, а

именно:

1) Наличие

собственных оборотных средств,

равное разнице величины источников

собственных средств (собственного капитала) и

величины внеоборотных активов.

СОС = СС- ВА – У = стр.490-

стр.190 –(стр.390), (9)

где СОС –

собственные оборотные средства;

СС – величина источников

собственного капитала;

ВА – величина

внеоборотных

активов;

У –

убытки.

2) Многие

специалисты при расчете

собственных оборотных средств

вместо собственных источников

берут перманентный капитал: наличие собственных

оборотных средств и

долгосрочных заемных источников

формирования запасов и

затрат, то есть

с учетом долгосрочных

кредитов и заемных

средств.

ПК=(СС+ДЗС)–ВА–(У)=(стр.490+стр.590)-стр.190-(стр.390), (10)

где ПК – перманентный

капитал;

ДЗС –

долгосрочные заемные средства.

3) Общая величина

основных источников формирования

запасов и затрат, то

есть наличие собственных

оборотных средств, долгосрочных кредитов и

заемных средств, краткосрочных

кредитов и заемных

средств, то есть

все источники, которые

возможны.

ВИ

= (СС+ДЗС+КЗС)-ВА-У = (стр.490+стр.590+стр.610) –

- стр.190

-(стр.390),

(11)

где ВИ – все

источники;

КЗС – краткосрочные заемные

средства.

Как

отмечают авторы [6; 9],

к сумме краткосрочных

кредитов и заемных

средств не присоединяются ссуды,

не погашенные в

срок.

Показатель

общей величины основных

источников формирования

запасов и затрат

является приближенным, так

как часть краткосрочных кредитов выдается под товары отгруженные

(то есть они не предназначены

для формирования запасов

и затрат), а

для покрытия запасов

и затрат привлекается

часть кредиторской задолженности, зачтенной

банком при кредитовании [6].

Несмотря

на эти недостатки,

показатель общей величины

основных источников

формирования запасов и

затрат дает существенный

ориентир для определения

степени финансовой устойчивости.

Трем

показателям наличия источников

формирования запасов и затрат соответствуют

три показателя обеспеченности запасов

и затрат источниками формирования:

1) Излишек

или недостаток собственных

оборотных средств:

ФСОС= СОС –

ЗЗ,

(12)

где ФСОС

– излишек или недостаток

собственных оборотных средств.

2) Излишек или

недостаток перманентного капитала:

ФПК =

ПК-ЗЗ,

(13)

где ФПК

– излишек или недостаток перманентного

капитала.

3) Излишек

или недостаток всех источников (показатель финансово – эксплуатационной потребности):

ФВИ = ВИ –

ЗЗ,

(14)

где ФПК

– излишек или недостаток

всех источников.

С помощью этих

показателей определяется трехмерный (трехкомпонентный) показатель типа

финансового состояния, то

есть

1,

если Ф>0,

S(Ф) =

(15)

0,

если Ф<0.

Вычисление трёх показателей

обеспеченности запасов источниками их формирования позволяет

классифицировать финансовые ситуации

по степени их устойчивости.

По степени устойчивости

можно выделить четыре

типа финансовых ситуаций:

1)

Абсолютная устойчивость финансового

состояния, если

S = {1, 1, 1}

(16)

или 3З

< СОС + К,

где

К – краткосрочные кредиты банка

под товарно-материальные ценности с учетом кредитов под товары отгруженные и

части кредиторской задолженности, зачтенной банком при кредитовании.

При

абсолютной финансовой устойчивости

предприятие не зависит от внешних кредиторов, запасы

и затраты полностью

покрываются собственными ресурсами

[12]. В российской

практике такая финансовая

устойчивость встречается крайне

редко, представляет собой

крайний тип финансовой устойчивости.

2) Нормальная

устойчивость финансового состояния

предприятия, гарантирующая его платежеспособность, то

есть:

S = {0, 1, 1}

(17)

или: ЗЗ=СОС+К

Это

соотношение показывает, что

предприятие использует все

источники финансовых ресурсов

и полностью покрывает

запасы и затраты [12].

3) Неустойчивое

финансовое состояние, сопряженное

с нарушением

платежеспособности, при котором,

тем не менее,

сохраняется возможность восстановления равновесия

за счет пополнения

источников собственных средств,

сокращение дебиторов и

ускорение оборачиваемости запасов,

то есть

S = {0, 0, 1}

(18)

или 3З = СОС + К +

ИОФН,

где ИОФН – источники, ослабляющие финансовую

напряженность, по данным баланса неплатежеспособности

Пределом

финансовой неустойчивости является

кризисное состояние предприятия.

Оно проявляется в том, что

наряду с нехваткой

«нормальных» источников покрытия

запасов и затрат (к

их числу может относиться часть внеоборотных

активов, просроченная задолженность

и т.д.) предприятие имеет

убытки, непогашенные обязательства, безнадежную

дебиторскую задолженность [12].

Профессор

А.Д. Шеремет и

Р.С. Сайфулин [13]

отмечают, что финансовая неустойчивость считается

нормальной допустимой), если

величина привлекаемых для

формирования запасов и

затрат краткосрочных

кредитов и заемных

средств не превышает

суммарной стоимости производственных запасов

и готовой продукции

(наиболее ликвидной части запасов

и затрат).

Если указанные

условия не выполняются,

то финансовая неустойчивость является

ненормальной и отражает

тенденцию к существенному ухудшению финансового

состояния.

4) Кризисное

финансовое состояние, при

котором предприятие

находится на грани

банкротства, поскольку в

данной ситуации денежные средства, краткосрочные

финансовые вложения (за вычетом

стоимости собственных акций, выкупленных

у акционеров), дебиторская

задолженность организации (за

вычетом задолженности учредителей (участников) по взносам

в уставной капитал)

и прочие оборотные

активы не покрывают

даже его кредиторской

задолженности (включая резервы

предстоящих расходов и

платежей) и прочие краткосрочные

пассивы, то есть:

S = {0, 0, 0}

(19)

или ЗЗ > СОС + К + ИОФН.

При

кризисном и неустойчивом

финансовом состоянии устойчивость

может быть восстановлена

путем обоснованного снижения

уровня запасов и затрат [3].

Поскольку

положительным фактором финансовой

устойчивости является наличие

источников формирования запасов,

а отрицательным фактором –

величина запасов, то основными

способами выхода из

неустойчивого и кризисного

финансовых состояний (ситуации 3 и 4) будут: пополнение источников

формирования запасов и

оптимизация их структуры,

а также обоснованное

снижение уровня запасов.

В

настоящее время многие предприятия находятся в кризисном состоянии. Запасы и

затраты превышают источники формирования. Недостаток оборотных средств

покрывается за счет кредиторской задолженности, обязательств перед бюджетом,

задолженностью по оплате труда и т.д.

Чтобы

снять финансовое напряжение, предприятиям необходимо выяснить причины резкого

увеличения на конец года следующих статей материальных оборотных средств:

производственные запасы, незавершенное производство, готовая продукция и

товары. Это уже задачи внутреннего финансового анализа.

В

рамках внутреннего анализа осуществляется углубленное исследование финансовой

устойчивости предприятия на основе построения баланса неплатежеспособности, включающего

следующие взаимосвязанные группы показателей.

1.

Общая величина неплатежей:

-

просроченная задолженность по ссудам

банка;

-

просроченная задолженность по расчетным

документам поставщиков;

-

недоимки в бюджеты;

-

прочие неплатежи, в том числе по оплате труда.

2.

Причины неплатежей:

-

недостаток собственных оборотных средств;

-

сверхплановые запасы товарно-материальных

ценностей;

-

товары отгруженные, не оплаченные в срок

покупателями; товары на ответственном хранении у покупателей ввиду отказа от

акцепта;

-

иммобилизация оборотных средств в

капитальное строительство, в задолженность работников по полученным ими ссудам,

а также в расходы, не перекрытые средствами специальных фондов и целевого

финансирования.

3.

Источники, ослабляющие финансовую напряженность:

-

временно свободные собственные средства

(фонды экономического стимулирования, финансовые резервы и др.);

-

привлеченные средства (превышение

нормальной кредиторской задолженности над дебиторской);

-

кредиты банка на временное пополнение

оборотных средств и прочие заемные средства [8].

Наиболее безрисковым

способом пополнения источников

формирования запасов следует

признать увеличение реального

собственного капитала за

счет накопления нераспределенной прибыли

или за счет

распределения прибыли после

налогообложения в фонды

накопления при условии роста

части этих фондов,

не вложенной во внеоборотные

активы. Снижения уровня

запасов происходит в

результате планирования остатков запасов, а также реализации

неиспользованных товарно-материальных

ценностей. Углубленный анализ

состояния запасов выступает

в качестве составной

части внутреннего анализа

финансового состояния, поскольку

предполагает использование информации

о запасах, не содержащейся

в бухгалтерской отчетности

и требующей данных аналитического учета [13].

Таким образом, показатели

ликвидности и финансовой устойчивости взаимодополняют

друг друга и в совокупности дают представление о финансовом состоянии

предприятия.

Глава 2 Анализ финансовой устойчивости ОАО «Кузбассэнерго»

2.1.

Анализ показателей финансовой

устойчивости предприятия

Устойчивое финансовое

положение оказывает положительное

влияние на выполнение

производственных планов и

обеспечение нужд производства

необходимыми ресурсами. Поэтому

финансовая деятельность и

составная часть хозяйственной

деятельности должна быть

направлена на обеспечение

планомерного поступления и

расходования денежных ресурсов,

выполнение расчетной дисциплины

достижения рациональных

пропорции собственного и

заемного капитала.

Главная цель

финансовой деятельности

сводится к одной

стратегической задачи –

увеличению активов предприятия.

Для этого оно

должно постоянно поддерживать

платежеспособность и рентабельность, а так же оптимальную

структуру актива и

пассива баланса.

Финансовая устойчивость

предприятия - это его

финансовая независимость от

внешних заемных источников. Финансовая устойчивость

характеризуется рядом коэффициентов. Данные для

анализа (взятые из Приложений 1 и 2)

представлены в табл. 1.

Таблица

1

Показатели,

характеризующие финансовую устойчивость

|

Показатели

|

Предельно

допустимые

значения

|

На

конец

2001

г.

|

На

конец

2002г.

|

На

конец

2003г.

|

Отклонения, + -

|

|

2002

2001

|

2003

2002

|

2003

2001

|

|

1.Коэф-т

независимости

2.Коэф-т

соотношения собст-

венных и заемных средств

3.Коэф-т

маневренности собст венных средств

4.Коэф-т

обеспеченности собст венными средствами

5.Коэф-т

реальной стоимости основных и материальнооборотных средств в имуществе предприятия

6.Коэф-т

реальной стоимости ОС в имуществе предпр-иятия

7.Коэф-т

долгосрочного привлечения заемных ср-в

|

>=0.5

<1

>=0.1

>=0.1

>=0.5

>0.5

--

|

0.889

0.125

--

--

0.848

0.81

--

|

0.853

0.147

--

--

0.872

0.81

--

|

0.856

0.169

--

--

0.822

0.770

0.005

|

-0.36

+0.022

--

--

0.027

+0.011

--

|

+0.003

+0.022

--

--

-0.05

-0.051

+0.005

|

-0.033

+0.044

--

--

-0.026

-0.04

+0.005

|

Собственные средства

1.Коэффициент независимости = ------------------------------

Средства предприятия

1108677

Коэффициент

независимости = ------------- =

0,889 или 88,9 %

на

конец 2001 года

1246913

1305473

Коэффициент

независимости = ------------- =

0,853 или 85,3 %

на конец 2002 года 1529903

1331703

Коэффициент

независимости = ------------- =

0,856 или 85,6 %

на

конец 2003 года

1592326

Финансовая

устойчивость на конец отчетного

периода в общей

можно считать удовлетворительной, так

как коэффициент независимости > 50%, хотя и

произошло снижение доли заемных

средств.

Заемные средства

2. Коэффициент

заемных и = -------------------------------

собственных средств Собственные средства

138236

К з.и.с.с.,

конец 2001 года = --------------

= 0,125 или 12,5 %

1108677

224430

К з.и.с.с.,

конец 2002 года = -------------- = 0,147

или 14,7 %

1529903

260623

+8211

К з.и.с.с. , конец 2003 года =----------------------- = 0,169 или

16,9 %

1592326

На конец 2001

года на каждый

рубль собственных средств,

вложенных в активы, привлекало 12,5

копеек заемных средств, в

течение анализируемого периода

эта величина незначительно

увеличилась и на

конец 2003 года составила

16,9 копеек. Следовательно,

хотя и

произошло увеличение доли

собственных средств, но предприятие,

в общем, имеет

хорошую финансовую устойчивость.

3.

Коэффициент маневренности не рассчитывается, так как у

станции отсутствуют собственные

оборотные средства.

4.

Коэффициент обеспеченности собственными

средствами не рассчитывается, так

как предприятия отсутствуют

собственные оборотные средства.

5.

Коэффициент реальной стоимости

основных и материально оборотных средств

в имуществе предприятия (К р.с.) составляет:

РА

К

р.с. = ----------------------------------

Имущество предприятия

1057350

К р.с.

на конец 2001 года =

------------------ = 0,848 или 84,8 %

1246913

1334246

К р.с. на

конец 2002 года = ------------------ = 0,872 или 87,2

%

1529903

1309566

К р.с. на

конец 2003 года = ------------------ = 0,822 или

82,2 %

1592326

У

предприятия нет устойчивой тенденции

в изменение реальной стоимости

основных средств и

материально оборотных средств. За

анализируемый период их

величина снизилась на

2,6%, но находится

на довольно высоком

уровне и на

конец 2003 года у

предприятия 82,2% имущества производственного назначения.

6.

Коэффициент реальной стоимости

ОС в имуществе предприятия ( Кр.ст-ти.):

ОС

К р.ст-ти. =

---------------

Имущество

1007579

К р.ст-ти.

на конец 2001 года = -------------- = 0,81 или 81%

1246913

1254633

К р.ст-ти. на

конец 2002 года = --------------- = 0,821 или 82,1 %

1529903

1226341

К р.ст-ти. на

конец 2003 года = --------------- = 0,770 или 77,0 %

1592326

Нет устойчивой тенденции к

изменению значений коэффициента

реальной стоимости ОС

за анализируемый период. Однако, на конец

2003 года имеется достаточно

высокое значение (77%), то есть

у предприятия мощный

производственный капитал.

7.

Коэффициент долгосрочного привлечения заемных средств можно

рассчитать только на

конец 2003 года,

так как предприятие

привлекало долгосрочные заемные

средства.

ДЗС

К д.п.з.с.

на конец 2001 года =

--------------------------------------

ДЗС + Собственные ср – ва.

8211

К д.п.з.с.

на конец 2003 года =

--------------------- = 0,0051 или 0,51 %

8211 +1592326

На конец

2003 года каждый рубль

долгосрочных вложений в

имущество предприятия только

на 0,5 копеек финансировался за

счет заемных средств.

В целом,

финансовую устойчивость станции

ОАО «Кузбассэнерго», можно считать

удовлетворительной, так как у

предприятия собственных средств

больше, чем заемных,

но отсутствуют собственные

оборотные средства (удельный вес

собственных оборотных средств

в общей сумме

собственных средств) – это является

отрицательным моментом, поэтому

необходимо создавать собственные

оборотные средства для

того, чтобы позволить маневрировать

собственными средствами. Собственных

средств в мобильной

форме нет.

2.2.

Определение типа финансовой устойчивости

Опираясь на

внешние признаки финансового

благополучия, определим тип

финансовой устойчивости на

ОАО «Кузбассэнерго». Сущность

финансовой устойчивости определяется

как обеспеченность запасов

и затрат источниками

формирования средств.

Важным показателем,

который характеризует финансовое

состояние предприятия и

его устойчивость, является

обеспеченность материальных оборотных

активов плановыми источниками

финансирования, к которым

относится собственный оборотный

капитал, но и краткосрочные кредиты

банка под товарно –

материальные ценности, нормальная

(непросроченная) задолженность

поставщикам, сроки погашения

которой не наступили,

полученные авансы от

покупателей. Она устанавливается сравнением

суммы плановых источников

финансирования с общей

суммой материальных оборотных

активов (запасов). Для

определения типа финансовой

устойчивости составим табл.

2.

Таблица 2

Показатели типа финансовой устойчивости

|

Показатели

|

На начало

2001 года

|

На начало 2002 года

|

На начало 2003 года

|

|

А

|

1

|

2

|

3

|

|

Сумма материальных оборотных активов

Плановые источники их формирования

Сумма собственного

оборотного капитала

Краткосрочные

кредиты банка под

ТМЦ

Задолженность поставщикам, зачтенная

банком при кредитовании

Авансы,

полученные от покупателей

Итого

плановых источников

Уровень обеспеченности, %

|

47341

-

-

60978

-

60978

128,8

|

79613

-

-

46909

-

46909

58,9

|

82219

-

-

45404

-

45404

55,2

|

Как видно

из приведенных данных,

на анализируемом предприятии

материальные оборотные активы

на начало 2001 года

были обеспечены плановыми

источниками финансирования на

128,8 %, на начало

2002 года - 58,9 %, а

на начало 2003

года снизилось до 55,2 %.

Каждый из

четырех типов коэффициентов

финансовой устойчивости характеризуется набором

однотипных показателей,

дающих полную картину

финансового состояния предприятия

Излишек или

недостаток источников средств

для формирования запасов

и затрат (постоянной

части текущих активов)

является одним из

критериев оценки финансовой устойчивости предприятия.

А.Д.

Шеремет,

В.В. Ковалев выделяют

четыре типа финансовой устойчивости.

1. Абсолютная

финансовая устойчивость финансового состояния, если

запасы и затраты

(З) меньше суммы

плановых источников формирования

(Ипл):

З < Ипл ,

а

коэффициент обеспеченности запасов

и затрат плановыми

источниками средств (Ко.з) больше

единицы

Ко.з =

Ипл /

З > 1

2. Нормальная

устойчивость, при которой

гарантируется

платежеспособность предприятия, если

З

= Ипл ,

3. Неустойчивое

(предкризисное) финансовое состояние,

при котором нарушается

платежный баланс, но

сохраняется возможность восстановления равновесия

платежных средств и

платежных обязательств за

счет привлечения временно

свободных источников средств

(Ивр) в

оборот предприятия (резервного

фонда, фонда накопления

и потребления), кредитов

банка на временное

пополнения оборотных средств,

превышение нормальной кредиторской задолженности над

дебиторской и др.:

З

= Ипл + Ивр ,

Ко.з = (Ипл + Ивр)

/ З = 1.

4.

Кризисное финансовое состояние

(предприятие находится на

грани банкротства), при

котором:

З

> Ипл + Ивр ,

Ко.з = (Ипл + Ивр)

/ З < 1.

Равновесие платежного баланса

в данной ситуации

обеспечивается за счет

просроченных платежей по

оплате труда, ссудам

банка, поставщикам бюджету

и т.д.

Анализируемое предприятие,

как показывают приведенные

выше данные, на

начало 2001 года

относилось к абсолютному

типу устойчивости, так

как запасы и

затраты намного меньше

плановых источников, предназначенных для

их финансирования, но

уже к концу финансовое состояние

оценивалось как кризисное

и на начало

2003 года не улучшилось

поскольку в данной

ситуации денежные средства,

краткосрочные ценные бумаги

и дебиторская задолженность

предприятия не покрывают

даже его кредиторской

задолженности и просроченных

ссуд. Для снятия

финансового напряжения необходимо

выяснить причину резкого

увеличения на конец 2001

года и конец

2002 года следующих

статей материально оборотных

средств: производственные запасы,

готовая продукция и

товары.

Устойчивость финансового

состояния может быть

восстановлена путем:

а) ускорения

оборачиваемости капитала в

текущих активах, в результате

чего произойдет относительное

его сокращение на рубль товарооборота;

б) обоснованного

уменьшения запасов и

затрат (до норматива);

в) пополнения

собственного оборотного капитала

за счет внутренних

и внешних источников.

Поэтому при

внутреннем анализе осуществляется углубленное

изучение причин изменения

запасов и затрат,

оборачиваемости текущих активов,

наличие собственного

оборотного капитала, а

также резервов сокращения

долгосрочных и текущих

материальных активов,

ускорения оборачиваемости средств,

увеличения собственного оборотного

капитала.

Заключение

В данной дипломной работе

была проведена оценка финансовой устойчивости ОАО «Кузбассэнерго»

за 2001, 2002 и 2003 годы. Цель данной оценки заключалась в том, чтобы на

основе документов бухгалтерской отчетности рассмотреть финансовое состояние

акционерного общества в аспекте финансовой независимости его от внешних

источников.

За анализируемый период

предприятие имеет нормальную финансовую устойчивость, так как у предприятия

собственных средств больше, чем заемных, но отсутствуют собственные оборотные

средства (удельный вес собственных оборотных средств в общей сумме собственных

средств) - это является отрицательным моментом, поэтому необходимо создавать

собственные оборотные средства для того, чтобы позволить маневрировать

собственными средствами, при этом темпы прироста заемных средств опережают

темпы прироста собственных, что в перспективе может привести к ухудшению

финансового состояния. Собственных средств в мобильной форме нет. Также низкие

показатели ликвидности могут привести предприятие к ухудшению финансового

состояния, так как у ОАО «Кузбассэнерго» нет в

ближайшее время возможности восстановить свою платежеспособность до

теоретически нормального уровня.

Таким образом, предприятию

необходимо наращивать потенциал платежеспособности, что можно достигнуть путем

сокращения кредиторской задолженности или за счет опережающего роста текучих

активов (оборотных средств), так как само по себе уменьшение кредиторской

задолженности невозможно, она всегда сопровождается эквивалентным сокращением

текущих активов. Единственным выходом из этой ситуации, является наращивание

текущих активов предприятия за счет хозяйственной деятельности, при

одновременном увеличении прибыли и полном гашении убытков прошлых лет. В

структуре капитала предприятия преобладает собственный, а заемный представлен в

виде кредиторской задолженности. Поэтому предприятию необходимо увеличить

привлечение заемного капитала, в виде долгосрочных обязательств. В ходе своей

деятельности предприятие использует все свои источники финансовых ресурсов и

полностью покрывает запасы и затраты, а это главное. Так как запас источников

собственных средств - это запас финансовой устойчивости предприятия при том

условии, что его собственные средства превышают заемные.

Коэффициенты финансовой

устойчивости позволяют не только оценить один из аспектов финансового состояния

предприятия. При правильном пользовании ими можно активно воздействовать на

уровень финансовой устойчивости, повышать его до минимально необходимого, а

если он фактически превышает минимально необходимый уровень, - использовать

эту ситуацию для улучшения структуры активов и пассивов.

Анализируемое предприятие, как показывают приведенные выше данные, на

начало 2000 года относилось к абсолютному типу устойчивости, так как запасы и

затраты намного меньше плановых источников, предназначенных для их

финансирования, но уже к концу финансовое состояние оценивалось как кризисное и

на начало 2002 года не улучшилось поскольку в данной ситуации денежные

средства, краткосрочные ценные бумаги и дебиторская задолженность предприятия

не покрывают даже его кредиторской задолженности и просроченных ссуд. Для

снятия финансового напряжения необходимо выяснить причину резкого увеличения

на конец 2000 года и конец 2001 года следующих статей материально оборотных

средств: производственные запасы, готовая продукция и товары.

Устойчивость финансового

состояния может быть восстановлена путем:

а) ускорения оборачиваемости

капитала в текущих активах, в результате чего произойдет относительное его

сокращение на рубль товарооборота;

б) обоснованного уменьшения

запасов и затрат (до норматива);

в) пополнения собственного

оборотного капитала за счет внутренних и внешних источников.

При проведении анализа

финансово-хозяйственной деятельности ОАО «Кузбассэнерго»

отмечен рост производственных показателей и вполне успешную сбытовую

деятельность, показатели финансового состояния предприятия улучшились. К концу

отчётного года предприятие оценивается как финансово устойчивое.

Но в

тоже время продолжается рост

кредиторской задолженности, которая составляет более 94% обязательств

организации. Неспособность предприятия расплатиться со своими кредиторами

подтверждают низкие показатели ликвидности, рассчитанные в ходе анализа. А недостаток

денежных средств чреват такими следствиями, как вынужденные кредиты под высокие

проценты, штрафные санкции за невыполнение обязательств по расчётам в

установленный срок или за срочные платежи по налогам и сборам. В результате обязательства

организации ещё более возрастают, она начинает «увязать» в долгах, и спасти её

может только дополнительный прилив денежных средств.

Таким образом, полученные

данные позволяют заключить, что ОАО «Кузбассэнерго»

за отчетный период имеет достаточную финансовую устойчивость, но

прослеживается тенденция к его ухудшению его устойчивости во времени, и оно не

может сохраняться под воздействием внутренних и внешних факторов.

Список литературы

1. Абрютин

М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. -

М.: Дело и Сервис, 1998. - 180 с.

2.

Баканов М.И., Шеремят А.Д Теория анализа

хозяйственной деятельности. – М.: Финансы и статистика,1998. – 388с.

3. Балабанов И.Т. Основы финансового менеджмента. - М.: Финансы и статистика,

1997. - 384 с.

4. Бланк И.Б. Финансовый менеджмент. - Киев: Ника – Центр – Эльга, 1999. - 306 с.

5. Владимирова Т.А., Соколов В.Г. Анализ финансовой отчетности

предприятия. - Новосибирск: СИФБД, 2000.

- 50 с.

6. Дружинин А.И., Дунаев О.Н. Управление

финансовой устойчивостью. - Екатеринбург: ИПК УГТУ, 1998. - 113 с.

7. Ковалев В.В. Введение в финансовый менеджмент. - М.: Финансы и

статистика, 2000. - 514 с.

8. Любушин Н.П., Лещева В.Б, Дьякова В.Г. Анализ финансово-экономической деятельности

предприятия. Учебное пособие для вузов/ Под ред проф.Н.П.Любушина. – М.: ЮНИТИ-ДАНА, 1999. – 453с.

9. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. -Минск: ООО

«Новое издание», 2000. - 686 с.

10. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. - М.: ИП

«Экоперспективы», 1997. - 498 с.

11. Управление предприятием и анализ его деятельности / Под ред. В.Н. Титаева.

- М.: Финансы и статистика, 1998. - 420 с.

12. Финансовое управление фирмой / Под ред. В.И. Терехина.

- М.: Экономика, 1998. - 98 с.

13. Шеремет А.Д., Сайфулин

Р.С. Методика финансового анализа. - М.: Инфра-М,

1996. - 170 с.

14. Шеремет А.Д., Сайфулин

Р.С. Методика финансового анализа. - М.: Инфра-М,

1999. - 512 с.

15. Шишкин А.К.

Учет, анализ, аудит на предприятии. – М., 1996. – 355с.