СОДЕРЖАНИЕ

ВВЕДЕНИЕ

……………………………………………………………………....5

1 МЕСТНЫЕ НАЛОГИ: ТЕОРЕТИЧЕСКИЙ АСПЕКТ

………………………8

1.1. Содержание налогов, принципы и

функции налоговой системы ………..8

1.2. Местные налоги: классификация

и порядок исчисления ……………….18

1.3. Местное налогообложение за

рубежом: практика применения ………...25

2 СОВЕРШЕНСТВОВАНИЕ

НАЛОГОВОЙ СИСТЕМЫ …………………...29

2.1.

Основные пути совершенствования местного налогообложения ………29

2.2.

Местное налогообложение: проблемы и недостатки нормативной

базы ………………………………………………………………………….43

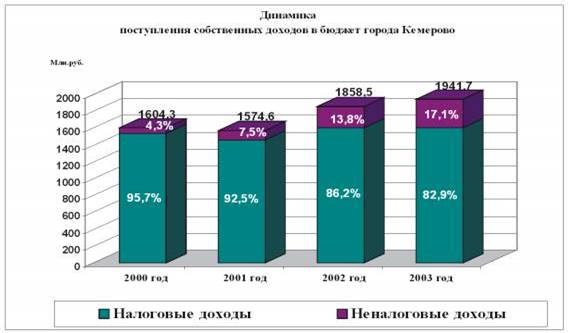

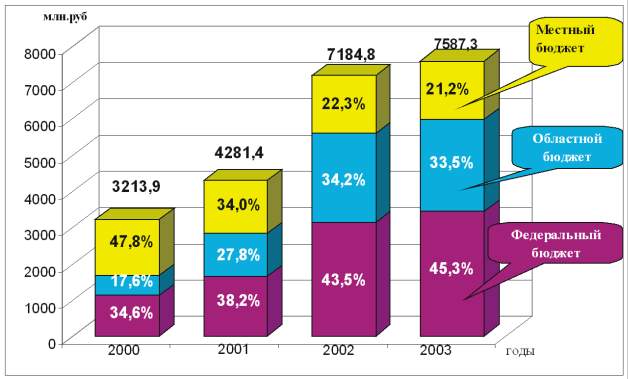

2.3. Анализ

налоговых поступлений в бюджет города Кемерово …………...48

ЗАКЛЮЧЕНИЕ

…………………………………………………………………55

БИБЛИОГРАФИЧЕСКИЙ СПИСОК ………………………………………….59

ПРИЛОЖЕНИЯ …………………………………………………………………62

ВВЕДЕНИЕ

Понятие «налог» уходит корнями в глубь веков. В нем

заключается не только экономический, но и философский смысл. В исследовании

природы и содержания этого понятия необходимо придерживаться логики

постепенного и последовательного проникновения в сущность явлений и процессов,

ассоциирующихся в современном сознании с отчуждением индивидуальных доходов и

их сосредоточением в общенациональном фонде денежных средств – бюджете.

Налог – элемент

общественного бытия. Первые упоминания о налоге содержатся в философских

трактатах античных мыслителей.

На заре человеческой

цивилизации философы трактовали налог как общественно необходимое и полезное

явление, несмотря на то, что известные им налоговые формы были варварскими:

военные трофеи, использование труда рабов, жертвоприношения и др. По мере

общественного развития налоговые формы постепенно менялись, приближаясь к их

современному содержанию. Неизменным оставался глубинный смысл понятия «налог» -

опосредовать процесс обобществления необходимой для общества части

индивидуальных доходов (богатств).

В обеспечении

единства страны и развития экономической реформы велика роль местного

самоуправления. Его эффективности во многом зависит от того, какие бюджетные

ресурсы получают в свое распоряжение местные власти. В настоящее время большинство

местных органов власти не имеет самостоятельного с экономической точки зрения

бюджета, а значит, не располагают возможностями действенно осуществлять свои

полномочия.

Важнейшим

источником бюджетных доходов являются налоги. В России уже более десяти лет

действует новая система налогообложения. Она была введена в переходный период,

но тем не менее она до сих пор неэффективна, хотя положительная динамика на

лицо.

Развитие

местной налоговой системы, как и в целом налогообложения в России, требует

совершенствования организации управления налоговыми и финансовыми службами. На

сегодняшний день оправдалась передача прав по оперативному руководству

Государственной Налоговой Службой и Государственным Налоговым Комитетом РФ

Министерству по налогам и сборам России. Это позволило обеспечить четкую

координацию и единую нацеленность всей налоговой деятельности, повысить

качество контроля за эффективностью налогообложения, в том числе и на местах.

Создание

новой местной системы налогообложения, опирающейся на Налоговый кодекс, и

реализация ее функций с помощью органов власти субъектов Федерации реально

послужат укреплению Российской государственности.

Степень

разработанности невелика, так как становление налоговой базы в России еще

находится в самом начале, многие аспекты спорны, а иногда вообще не

рассматриваются Правительством РФ на должном уровне. Таким является положение

формирования бюджета местного уровня, когда налоги муниципалитета идут не на

улучшение города, а в иные места (бюджеты региона, края, страны).

Объект

исследования – местные налоги.

Предмет

исследования – местные налоги г. Кемерово.

Цель

исследования – выявить особенности местного налогообложения г.Кемерово.

Исходя

из цели исследования, необходимо решить следующие задачи:

-

изучить содержание налогов,

принципы и функции налоговой системы;

- дать классификацию местных налогов и

порядок их исчисления;

-

изучить практику применения местного налогообложения за рубежом;

-

определить основные пути совершенствования местного налогообложения;

-

выявить проблемы и недостатки нормативной базы местного налогообложения;

-

проанализировать степень налоговых поступлений в бюджет города Кемерово и

выявить место местных налогов в бюджете.

Гипотеза

– уровень развития провинциальных городов России резко отстает от мегаполисов

(Москва, Санкт-Петербург, Нижний-Новгород) в следствии неэффективной налоговой

политики проводимой Правительством РФ в области распределения налоговых

поступлений между федеральным, областным и муниципальным бюджетами.

Работа выполнена на базе следующих источников

информации:

1. Публикации в учебных изданиях.

Для изучения теоретических основ налогообложения

использованы работы таких авторов как: М.В

Романовский, Л.В. Дуканич, А.Т. Засухин, М.А. Климова, В.Г. Князева, Д.Г.

Черника, Т.Ф. Юткина и др.

2. Публикации в периодических изданиях представлены

такими авторами, как: О.А. Борзунова, Г. Лобанов, В.Г. Пансков, А. Сорокин,

Т.Ф. Шаталов.

Методы

исследования – изучение и анализ научной литературы; изучение и обобщение

отечественной и зарубежной практики; сравнение и анализ.

Практическая

значимость – результаты исследования позволят вновь взглянуть на существующую

проблему местных налогов и важности принятия неотложных мер по выравниванию

ситуации в правильном распределении налоговых сборов во всех уровнях власти.

1 МЕСТНЫЕ НАЛОГИ: ТЕОРЕТИЧЕСКИЙ

АСПЕКТ

1.1. Содержание налогов, принципы и функции налоговой системы

Налоги

- один из древнейших финансовых институтов. Они возникли вместе с товарным

производством, разделением общества на классы и появлением государства,

которому требовались средства на содержание армии, судов, чиновников и других

нужд. Так, В.Камаев цитирует К.Маркса, который подчеркивал, что «в налогах

воплощено экономически выраженное существование государства» [12].

Развитие

и изменение форм государственного устройства всегда сопровождалось

преобразованием налогового механизма. По мере возникновения новых экономических

функций государства, роль налогов становилась более многоплановой. Помимо

сугубо финансовой функции -

обеспечения доходов бюджета, налогообложение используется для

экономического воздействия государства на общественное производство, его

динамику и структуру, на состояние научно-технического прогресса.

Экономическая сущность

налогов была впервые исследована в работах английского

экономиста Д. Риккардо. По его мнению, налоги составляют ту долю продукта и

труда страны, которая поступает в распоряжение правительства, они всегда

уплачиваются, в конечном счете, из капитала или из дохода страны [38].

Определенный

вклад в теорию налогов внесли ученые - экономисты России А. Тривус, Н.

Тургенев, А. Соколов.

Так,

по мнению Н. Тургенева, налоги суть средства к достижению цели общества или

государства, то есть той цели, которую люди себе предполагают при соединении своем

в общество, или при составлении государств [24].

А.

Тривус считал, что налог представляет

собой принудительное изъятие от плательщика некоторого количества материальных

благ без соответствующего эквивалента. Конечно, в некотором отношении

эквивалентом являются те услуги, которые оказывает плательщику государственная

власть [32].

А.

Соколов утверждал, что под налогом нужно разуметь принудительный сбор,

взимаемый государственной властью с отдельных хозяйствующих лиц или хозяйств

для покрытия его расходов или для достижения каких-либо задач экономической

политики, без предоставления плательщикам его специального эквивалента [30].

Доктор

экономических наук Д. Черник определяет сущность налогов как «изъятие

государством в пользу общества определенной части валового внутреннего продукта

в виде обязательного взноса» [35 c. 28].

Налоговым

Кодексом РФ определено, что:

«Налог

- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и

физических лиц в форме отчуждения принадлежащих им денежных средств, в целях

финансового обеспечения деятельности государства и (или) муниципальных образований».

«Сбор

- обязательный взнос, взимаемый с организаций и физических лиц, уплата которого

является одним из условий совершения в их интересах государственными органами,

органами местного самоуправления, иными уполномоченными органами и должностными

лицами юридически значимых действий, включая предоставление определенных прав

или выдачу разрешений (лицензий)» [2].

На

сегодняшний день в нашей стране, учитывая специфику Российской экономики,

налоги можно определить как обязательные и без эквивалентные платежи,

уплачиваемые налогоплательщиками в бюджет соответствующего уровня и

государственные внебюджетные фонды на основании федеральных законов о налогах и

сборах, и актов законодательных (представительных) органов субъектов Российской

Федерации, а так же по решениям органов местного самоуправления в соответствии

с их компетенцией.

Экономическое содержание

налогов выражается

взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и

государства, с другой, по поводу формирования государственных финансов.

Совокупность предусмотренных законодательством налогов и обязательных

платежей, взимаемых в государстве, а так же принципов, форм и методов их

установления, изменения, отмены, уплаты, взимания и контроля образует налоговую

систему.

Эффективность

функционирования налоговой системы во многом зависит от принципов ее

построения.

Основные

принципы построения налоговой системы были сформулированы еще в 18 веке

шотландским экономистом А. Смитом в труде «Исследование о природе и причинах

богатства народов». А. Смит выделил четыре основополагающих принципа налогообложения:

1.

Подданные государства должны участвовать в содержании правительства

соответственно доходу, которым они пользуются под покровительством и защитой

государства. Соблюдение этого принципа или, наоборот, пренебрежение им приводит

к равенству или не равенству в налогообложении.

2.

Налог, который обязан уплачивать отдельный субъект налога, должен быть точно

определен (срок уплаты, способ платежа, сумма платежа).

3.

Каждый налог должен взиматься в то время и тем способом, когда и как плательщику

удобнее всего его платить.

4.

Каждый налог должен быть задуман и разработан таким образом, что бы он брал и

удерживал из кармана народа возможно меньше сверх того, что он приносит

казначейству государства. Кроме того,

схема уплаты налога должна быть доступна для восприятия налогоплательщика, а

объект налога должен иметь защиту от двойного (тройного) обложения [9].

Немецкий экономист А.

Вагнер (конец XIX в.) считал, что налогообложение в обществе базируется на следующих

принципах: финансово-технических, включающих принципы достаточности и подвижности, народнохозяйственных, представляющих собой

надлежащего источника и выбор отдельных налогов с принятием во внимание влияние

обложения отдельных видов его на плательщиков, справедливости, в которую входят

всеобщность и равно напряженность, податного управления, предусматривающего определенность, удобство и

дешевизну взимания [19].

Профессор

М. Такер выделяет следующие современные принципы налогообложения:

1)

уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика,

то есть уровня доходов;

2)

необходимо прилагать все усилия, чтобы налогообложение доходов носило

однократный характер;

3)

обязательность уплаты налогов;

4)

система и процедура выплаты налогов должны быть простыми, понятными и удобными

для налогоплательщиков и экономичными для учреждений, собирающих налоги;

5)

налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическими

потребностям;

6)

налоговая система должна обеспечивать перераспределение создаваемого валового

внутреннего продукта [4].

И

наконец, опыт, полученный на протяжении всей истории существования налогов,

подсказал и главный

принцип налогообложения: «нельзя резать курицу, несущую золотые яйца»,

то есть, как бы ни были велики потребности в финансовых средствах на покрытие

мыслимых и немыслимых расходов, налоги не должны подрывать заинтересованность

налогоплательщиков в хозяйственной деятельности.

Часть

первая Налогового Кодекса РФ определила основные начала законодательства о

налогах и сборах в Российской Федерации:

-

каждое лицо должно уплачивать законно установленные налоги и сборы;

-

налоги и сборы не могут иметь дискриминационный характер и различно

применяться, исходя из политических, идеологических, этнических, конфессиональных

и иных различий между

налогоплательщиками. Не допускается устанавливать дифференцированные ставки

налогов и сборов в зависимости от формы собственности, гражданства физических

лиц или места происхождения капитала. Допускается установление особых видов

пошлин либо дифференцированных ставок ввозных таможенных пошлин в зависимости

от страны происхождения товара в соответствии с Кодексом и таможенным законодательством;

-

налоги и сборы должны иметь экономическое основание и не могут быть

произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами

их конституционных прав;

-

не допускается устанавливать налоги и сборы, нарушающие единое экономическое

пространство РФ и, в частности, прямо или косвенно ограничивающие свободное

перемещение в пределах территории РФ товаров (работ, услуг) или денежных

средств, либо иначе ограничивать или создавать препятствия законной

деятельности налогоплательщика;

-

ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а

также иные взносы и платежи, обладающие

установленными Кодексом признаками налогов и сборов, не предусмотренные

Кодексом, либо установленные в ином порядке, чем это предусмотрено Кодексом;

-

акты законодательства о налогах и сборах должны быть сформулированы таким

образом, чтобы каждый гражданин (организация) точно знал,

какие налоги, когда и какой суммой он должен платить;

-

все неустранимые сомнения, противоречия и неясности актов законодательства о

налогах и сборах толкуются в пользу налогоплательщика. На основе принципов

построения налоговой системы к настоящему

времени сложились основные

концепции налогообложения [2].

Первая

- физические и юридические лица должны уплачивать налоги пропорционально тем

выгодам, которые они получили от государства. Например, те, кто пользуются

хорошими дорогами, должны оплачивать затраты на поддержание и ремонт этих

дорог.

Вторая

- концепция предполагает зависимость налога от размера полученного дохода, то

есть физические и юридические лица, имеющие более высокие доходы, выплачивают

большие налоги и наоборот.

Современные

налоговые системы используют оба подхода в зависимости от

социально-экономической базы государства, потребности правительства в доходах,

взглядов политических правящих партий.

В

ст. 3 Налогового Кодекса РФ закреплены важнейшие положения, определяющие

основные принципы налогового законодательства России. Они являются ориентиром в

первую очередь для государства и законодателя, которые формируют национальный

режим налогообложения и налоговую политику [2].

Необходимо

отметить, что принципы налогообложения нашли свое конституционное закрепление в

конституциях многих стран мира, однако в Конституции РФ налоговые принципы

четкого отражения не нашли. С принятием первой части Налогового Кодекса в

российском налоговом законодательстве принципы налогообложения получили

полноценное закрепление. При подготовке и принятии Федеральных законов и иных

нормативных актов о налогах и сборах учет данных принципов обязателен.

Нормативные акты любого уровня, в том числе и местные законы, принятые в

противоречии с принципами, изложенными в ст. 3 НК, являются изначально

незаконными [15].

Общие

принципы построения налоговой системы находят выражение в элементах налогов.

Каждый

налог включает следующие элементы: субъект, объект, единицу налогообложения,

налоговую базу, ставку, налоговые льготы, налоговый оклад, носитель налога и т.

д.

Субъектом

налога выступает лицо, которое по закону должно уплатить налог.

Носитель

налога - лицо, которое фактически уплачивает налог.

Объект

налогообложения - имущество, прибыль, доход, стоимость реализованных товаров

(работ, услуг) либо иное экономическое основание.

Единица

обложения - это единица измерения объекта, в зависимости от вида объекта

налогообложения может выступать в денежной или натуральной форме.

Налоговая

база - стоимостная, физическая или иная характеристика объекта

налогообложения. Исчисляется

налогоплательщиками - организациями по итогам каждого налогового периода на

основе данных регистров бухгалтерского учета и (или) на основе иных

документально подтвержденных данных.

Налоговый

период - календарный год или иной период времени применительно к отдельным

налогам, по окончании которого определяется налоговая база и исчисляется сумма

налога.

Налоговая

ставка - величина налоговых начислений на единицу измерения налоговой базы.

Твердые ставки устанавливаются в абсолютной сумме на единицу обложения,

пропорциональные - действуют в одинаковом процентном отношении к объекту налога

без учета дифференциации его величины.

Прогрессивные

ставки - средняя ставка прогрессивного налога повышается по мере возрастания

дохода. При данной ставке налогообложения плательщик выплачивает не только

большую абсолютную сумму дохода, но и большую его долю.

Регрессивные

ставки - средняя ставка регрессивного налога понижается по мере роста дохода

[13].

Порядок

и сроки уплаты налога, форма отчетности -устанавливаются применительно к

каждому налогу и сбору.

Последним

элементом является налоговые льготы,

предоставляемые отдельным категориям налогоплательщиков преимущества, включая

возможность не уплачивать налог (в исключительных случаях

могут быть индивидуальными). Налоговые льготы отражают

социальную сущность налогов, направленность налоговой политики государства.

Льгота на налоги устанавливается, как и налог, в порядке и на условиях,

определяемых законодательными актами.

Распространены следующие виды налоговых льгот: необлагаемый минимум объекта

налога, изъятие из обложения определенных элементов объекта налога (например,

затрат на НИОКР), освобождение от уплаты налогов отдельных лиц или категорий

плательщиков, понижение налоговых ставок, вычет из налоговой базы (налоговый

вычет), налоговый кредит (отсрочка взимания налога или уменьшение суммы налога

на определенную величину) [39].

Реализация

общественного назначения налогообложения как инструмента стоимостного

распределения и перераспределения доходов проявляется в выполняемых им функциях.

Функция

налога - это проявление его сущности в действии, способ выражения его свойств.

Налоги

выполняют три важнейшие функции:

1.

Обеспечение финансирования государственных расходов (фискальная функция).

2.

Поддержание социального равновесия путем изменения соотношения между доходами

отдельных социальных групп с целью сглаживания неравенства между ними (социальная

функция).

3.

Государственное регулирование экономики (регулирующая функция) [16].

Наиболее

последовательно реализуемой функцией налогов является фискальная. Она

проявляется в обеспечении государства финансовыми ресурсами, необходимыми для

осуществления его деятельности. Посредством осуществления фискальной функции

образуется централизованный денежный

фонд государства, становится возможным перераспределение части стоимости

национального дохода в пользу определенных групп общества.

Выделяется

еще одна функция налогов как экономическая категория – контрольная.

Благодаря

ей оценивается эффективность налоговой системы, обеспечивается контроль за

движением финансовых ресурсов, выявляется необходимость внесения изменений в

налоговый механизм и бюджетную политику.

По

мнению А. Соколова налоги призваны выполнять следующие функции: собирание денежных

сумм, регулирование денежных доходов и часто - хозяйственного накопления,

перераспределение полученных доходов

или прибыли, принудительное

накопление средств, равновесие между спросом и предложением.

Регулирующая

функция налогов заключается в следующем:

1.

Установление и изменение системы налогообложения.

2.

Определение налоговых ставок, их дифференциация.

3.

Предоставление налоговых льгот.

Регулирующая

функция налогов в современных условиях не только в том, чтобы максимально

освободить прибыль и доходы от налогов, сколько в стремлении создать жесткую

количественную зависимость между размерами налоговых льгот, предоставляемых

хозяйствующему субъекту, и его конкретными хозяйственными акциями.

В

налоговом регулировании выделяются стимулирующая подфункция, а так же подфункция

воспроизводственного назначения.

Стимулирующая

подфункция налогов реализуется через систему льгот, исключений, предпочтений.

Подфункцию

воспроизводственного назначения несут в себе платежи за пользование природными

ресурсами, налоги, взимаемые в дорожные фонды, на воспроизводство

минерально-сырьевой базы. Эти налоги имеют четкую отраслевую принадлежность [8].

Таким

образом, можно сделать вывод, что:

1.

Налоги играют важную роль и в социальной жизни. Механизм налогообложения, выступая

наиболее активным регулятором экономики в руках государства, должен

базироваться на оптимальном сочетании интересов всех социальных слоев общества.

Реализация социальной функции налогов имеет большое значение для обеспечения

социального равновесия в обществе.

2.

Все перечисленные функции, возможно, разделить на две группы: фискальную

(первая функция) и экономическую (все остальные).

3.

Фискальная функция создает объективные условия для вмешательства государства в

экономику, которое реализуется посредствам регулирующей функции налогообложения.

4.

Наличие экономической функции означает, что налоги, как активный инструмент пере распределительных процессов, оказывают существенное влияние на

воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя

накопление капитала, расширяя или сужая платежеспособный спрос населения.

1.2. Местные налоги: классификация

и порядок исчисления

Под

местными налогами и сборами понимаются обязательные платежи юридических и

физических лиц поступающие в бюджет органов местного самоуправления в порядке и

на условиях, определенных законодательными актами [31].

Характерными

особенностями системы налогообложения являются:

-

множественность налоговых платежей;

-

преобладание в местном налогообложении прямых налогов;

-

отсутствие ограничений при обложении местными налогами [27].

Отсутствие

для большинства местных налогов и сборов инструкций министерства финансов и

государственной налоговой службы РФ.

Плательщиками

местных налогов и сборов выступают одновременно и юридические и физические

лица.

Невысокая

доля поступлений от местных налогов и сборов в местные бюджеты.

Введение

местных налогов и сборов предусмотрено законодательством как дополнение

действующих федеральных налогов. Это позволило более полно учесть разнообразие

местных потребностей и виды доходов для местных бюджетов.

В

1991 г.

в России можно было ввести в действие семь видов местных налогов. В 1992 г. Законом РФ «Об

основах налоговой системы РФ» было установлено право местных органов на ведение

21 вида местных налогов. В 1993

г. в связи с принятием Закона РФ от 22.12.92г. №4178-1

«О внесении изменений и дополнений в отдельные законы РФ о налогах» общее

допустимое количество видов местных налогов достигло 23. После введения в

действие 1 части Налогового кодекса их осталось 5: земельный налог, налог на

имущество физических лиц, налог на рекламу, налог на наследование или дарение,

местные лицензионные сборы [6].

Из

ранее установленных налогов сохранены три – земельный налог, налог на имущество

физических лиц и налог на рекламу. Местный налог на наследование или дарение

заменяет ранее действовавшей региональный налог с имущества, переходящего в

порядке наследования и дарения. Изменения в классификации местных налогов в

2001г. представлены в Таблице 1.

Таблица 1.

Изменение в классификации местных налогов

|

до 01.01.2001г.

|

после 01.01.2001г.

|

|

1. налог на имущество

физических лиц

|

1. налог на имущество

физических лиц

|

|

2. земельный налог

|

2. земельный налог

|

|

3. регистрационный сбор с

физических лиц, занимающихся предпринимательской деятельностью

|

3. регистрационный сбор

с физических лиц, занимающихся предпринимательской деятельностью

|

|

4. налог на строительство

объектов производственного назначения в курортной зоне

|

4. налог на

строительство объектов производственного назначения в курортной зоне

|

|

5. курортный сбор

|

5. курортный сбор

|

|

6. целевые сборы с граждан

и предприятий, учреждений, организаций независимо от их организационно –

правовых форм на содержание милиции, на благоустройство территорий, на нужды

образования и другие цели

|

6. целевые сборы с

граждан и предприятий, учреждений, организаций независимо от их

организационно – правовых форм на содержание милиции, на благоустройство

территорий, на нужды образования и другие цели

|

|

7. налог на рекламу

|

7. налог на рекламу

|

|

8. налог на перепродажу

автомобилей, вычислительной техники и персональных компьютеров

|

8. налог на перепродажу

автомобилей, вычислительной техники и персональных компьютеров

|

|

9. сбор с владельцев собак

|

9. сбор с владельцев

собак

|

|

10. лицензионный сбор за

право торговли винно-водочными изделиями

|

10. лицензионный сбор

за право торговли винно-водочными изделиями

|

|

11. сбор за выдачу ордера

на квартиру

|

11. сбор за выдачу

ордера на квартиру

|

|

12. лицензионный сбор за

право проведения местных аукционов и лотерей

|

12. лицензионный сбор

за право проведения местных аукционов и лотерей

|

|

13. сбор за парковку

автотранспорта

|

13. сбор за парковку

автотранспорта

|

|

14. сбор за право

использования местной символики

|

14. сбор за право

использования местной символики

|

|

15. сбор за участие в

бегах на ипподромах

|

15. сбор за участие в

бегах на ипподромах

|

Продолжение. табл. 1

|

16.сбор за выигрыш на

бегах

|

16.сбор за выигрыш на

бегах

|

|

17. сбор с лиц,

участвующих в игре на тотализаторе на ипподроме

|

17. сбор с лиц,

участвующих в игре на тотализаторе на ипподроме

|

|

18.сбор со сделок,

совершаемых на биржах, за исключением сделок предусмотренных законодательными

актами о налогообложении операций с ценными бумагами

|

18.сбор со сделок,

совершаемых на биржах, за исключением сделок предусмотренных законодательными

актами о налогообложении операций с ценными бумагами

|

|

19. сбор за право

проведения кино- и телесъемок

|

19. сбор за право

проведения кино- и телесъемок

|

|

20. сбор за уборку

территорий населенных пунктов

|

20. сбор за уборку

территорий населенных пунктов

|

|

21. сбор за открытие

игрового бизнеса

|

21. сбор за открытие

игрового бизнеса

|

|

22. налог на содержание

жилищного фонда и объектов социально-культурной сферы

|

22. налог на содержание

жилищного фонда и объектов социально-культурной сферы

|

|

23. сбор за право торговли

|

23. сбор за право

торговли

|

|

|

24. местные лицензионные

сборы

|

Земельный

налог обеспечивает стабильное поступление средств в местные бюджеты.

Плательщиком земельного налога и арендной платы является предприятие и граждане

РФ, иностранные граждане и лица без гражданства, которым предоставлена земля в

собственность, владение, пользование или аренду на территории России. Земельный

налог взимается в расчете на год с облагаемой налогами площади. Если земельный участок находится в пользовании

нескольких юридических лиц, то по каждой части налог исчисляется отдельно. От

уплаты земельного налога полностью освобождаются:

-

заповедники, национальные парки и ботанические сады;

- научные организации, экспериментальные и

учебно-опытные хозяйства, НИИ;

-

учреждения социального обслуживания;

-

инвалиды войны, труда, инвалиды детства и т.д. [20]

Не

облагаются земельным налогом земли, занятые полосой слежения вдоль государственной

границы для обеспечения государственной безопасности, земля общего пользования,

граждане впервые организующие фермерские хозяйства освобождаются от уплаты

налога в течении 5 лет с момента предоставления земельного участка,

военнослужащие, которым предоставлены участки для строительства индивидуального

жилья.

Ставки

земельного налога утверждаются органами власти исходя из средних ставок

установленных законом «О плате за землю» который дифференцируется по зонам

различной ценности. Налог за часть площади земельного участка сверх

установленной нормы отвода взимается в двукратном размере. Налог за земли

занятые жилищным фондом в границах городской черты исчисляется в размере 3-х %

ставки земельного налога для соответствующих зон города или поселка городского

типа. Налог за земли под дачными участками, кооперативными и индивидуальными

гаражами в границах городской и поселковой черты исчисляется в размере 3 %

ставки земельного налога. Налог за часть площади гаражей сверх установленных

норм отвода в пределах двойной нормы исчисляется в размере 15% от ставки

налога, а свыше двойной нормы по полным ставкам земельного налога для городских

земель [3].

Земельный

налог носит целевой характер, и средства от данного платежа могут быть

использованы только на конкретные мероприятия. Принципиальные подходы к

формированию платы за землю представлены в Приложении 1.

Налог

на имущество граждан включает плату за строения, помещения, сооружения и

транспортные средства физических лиц, налог на строения, помещения и сооружения

уплачивается гражданами по ставке не превышающей 0,1% от их инвентаризационной стоимости,

а налог на транспортные средства взимается в зависимости от мощности мотора на

основании сведений, предоставляемых в налоговые органы организациями,

осуществляющими регистрацию транспортных средств [27]. Налоговый регламент

формирования суммы налога с имущества физических лиц представлен в Приложении

2.

Налог

на рекламу является одним их самых существенных по объему поступающих платежей

и выплачивается юридическими и физическими лицами, осуществляющими расходы по

рекламе собственной продукции, работ и услуг. Налог устанавливается решениями

районных и городских представительных органов местного самоуправления в размере

не превышающем 5% от стоимости рекламных работ и услуг у рекламодателя. Налог

уплачивается в доход городского бюджета. Взыскивается из средств массовой

информации. Плательщики налога представляют в налоговый орган расчет сумм

налога на рекламу ежеквартально, одновременно с балансом расходы по уплате

налога на рекламу относятся на финансовые результаты деятельности предприятий

[21].

Налог

на содержание жилищного фонда и объектов социально-культурной сферы

выплачивается юридическими лицами, осуществляющими свою деятельность на

территории города. Налог, его конкретные ставки и льготы устанавливаются

представительными органами власти в размере не превышающем 1,5% объема

реализации продукции (работ, услуг). Налог уплачивается ежеквартально в

пятидневный срок после сроков для представления квартальных расчетов и по

годовому расчету в десятидневный срок после срока для предоставления годового

расчета. Из сумм налога вычитаются расходы по содержанию объектов ЖКХ

находящихся на балансе предприятия.

Налог

на перепродажу автомобилей, вычислительной техники, компьютеров взимается с

юридических и физических лиц в размере 5% от продажной цены (отменен в 2000г.).

Необходимость

введения целевых сборов на те или иные цели определяется органами власти при

решении социально-экономических проблем. Размер ставки на все виды целевых

сборов в совокупности устанавливается в пределах 3% от фонда оплаты труда, рассчитанной

от установленной законом минимальной месячной оплаты труда юридического лица, и

не более 3% от двенадцати минимальных установленных законом размеров месячной

оплаты труда физических лиц. Целевой сбор на содержание детских дошкольных

учреждений взимается независимо от того, осуществляет предприятие в каком-либо

отчетном периоде предпринимательскую деятельность или нет.

Опишем

еще некоторые налоги, которые с принятием Налогового Кодекса были отменены [34;

36].

Регистрационный

сбор с предпринимателей. Для физических лиц, регистрирующихся в качестве

предпринимателей без образования юридического лица, ставкой сбора служила

законодательно установленная минимальная месячная оплата труда.

Большой

размах в городах принимали сделки купли-продажи иностранной валюты, совершаемые

на биржах. Вполне закономерным было решение ввести на эти сделки местный налог.

Сбор вносится в размере 0,1% от суммы сделок.

Сыграли

большую позитивную роль в упорядочении организации торговли в городе сбор за

право торговли. Плательщиками сбора являлись юридические лица и граждане,

осуществляющие торговлю как через постоянные торговые точки, тик и в порядке

свободной торговли с лотков, с рук, открытых прилавков, автомашин в местах,

определенных исполнительными органами местной власти.

Лицензионный

сбор за проведение местных аукционов и лотерей был установлен для устроителей

аукционов и лотерей. Объектом обложения служила первоначальная стоимость

заявленных к аукциону товаров, или сумма, на которую выпущены лотерейные

билеты.

Сбор

с владельцев собак вносили физические лица, имеющие в городах собак. Сбор не

мог превышать в год одной седьмой части размера минимальной месячной оплаты

труда.

Лицензионный

сбор за право торговли винно-водочными изделиями вносили юридические и физические лица,

реализующие алкогольную продукцию населению. Размеры сбора устанавливались

российским законодательством: с юридических лиц – 50 установленных законом

размеров минимальной месячной оплаты труда в год, с физических лиц – 25.

Сбор

за выдачу ордера на квартиру вносили лица при получении права на заселение

отдельной квартиры. Максимальный размер сбора не может превышать 75%

минимальной месячной оплаты труда [33].

Сбор

за парковку автотранспорта вносили юридические и физические лица за парковку автомашин

в специально оборудованных местах.

Сбор

за право использования местной символики уплачивали производители продукции, на

которой использована местная символика: гербы городов, виды местностей,

исторические памятники и прю.

Сбор

за право проведения кино- и телесъемок вносили коммерческие кино- и

телекомпании, производящие съемки, требующие от муниципальных органов

осуществления организационных мероприятий.

Сбор

за уборку населенных пунктов мог быть установлен как для юридических, так и для

физических лиц. Размер сбора законодательных ограничений не имеет.

Сбор

за открытие игорного бизнеса, под которым подразумевалась установка игровых

автоматов и другого оборудования с вещевым или денежным выигрышем, карточных

столов, рулетки и иных средств для игры.

Общее

число налогов должно сократиться более чем в четыре раза. Одновременно

отменяются налоги, оказывающие достаточно сильное давление на налогоплательщиков,

такие, как налог на содержание жилищного фонда и объектов социально-культурной

сферы, целевые сборы на территории, нужды образования и другие цели. Отмена

таких налогов не только означает ослабление налогового прессинга, но и

способствует отражению реальной величины полученной прибыли, так как налоги,

относимые в соответствии с действующим законодательством на финансовые

результаты, нередко приводят к образованию балансового убытка в условиях

прибыльной реализации.

Таким

образом, можно сделать вывод, что:

1.

Под местными налогами и сборами понимаются обязательные платежи юридических и

физических лиц поступающие в бюджет органов местного самоуправления в порядке и

на условиях, определенных законодательными актами.

2.

Из ранее установленных местных налогов после 01.01.2001г. сохранены три – земельный налог,

налог на имущество физических лиц и налог на рекламу. Двадцать местных налогов

были отменены.

1.3. Местное налогообложение за рубежом: практика

применения

Одни

и те же виды налогов по-разному проявляют себя в различных экономических

условиях и для разных экономических субъектов. На Западе основным плательщиком

является средний класс населения, получающий доходы в основном льготными путями

– большей частью в виде зарплаты, перечисляемой безналичным путем на банковские

счета граждан. Кроме того, в большинстве западных стран экономика находится на

подъеме, доходы населения растут, в них велика доля различного рода социальных

пособий, поэтому высокие ставки налогов оправданы ситуацией и функционально

используются властями как средство «охлаждения» рынка и сокращения избыточного

спроса [17].

На

практике оказывается, что на Западе предприятия должны платить налоги только

тогда, когда доходы изымаются из производства на цели потребления (на зарплату

наемных работников и на выплату дивидендов предприятия) или когда их хозяева

решат окончательно изъять свои капиталы из бизнеса. В остальных случаях они

могут не беспокоиться о налогах, и это не временная поблажка, а всеми

признанная и неизменная политика.

Остановимся

на налогообложении нескольких стран.

Источником

налоговых поступлений в доходы местных бюджетов Великобритании служил до 1990 г.

налог, взимаемый с недвижимого имущества – земли, жилых домов, магазинов,

учреждений, заводов и фабрик. Не подлежали (и не подлежат) налогообложению

сельскохозяйственная земля и постройки на ней (исключая жилые здания), а также церкви. Базой налога

являлась годовая чистая стоимость имущества. Периодически производилась

переоценка стоимости имущества с тем, чтобы приблизить ее к сумме, которую

можно получить, сдав внаем это имущество [19].

В

Англии и Уэльсе облагаемая стоимость представлена стоимость найма на открытом

рынке при условии, что наниматель несет все расходы, связанные с ремонтом,

содержанием и техническим обслуживанием, а также страхованием.

Поскольку

в Великобритании в течение многих лет не существовало свободного рынка в системе

аренды жилых помещений, очень трудно точно определить рентную стоимость.

Оценка

имущества для целей налогообложения осуществляется специальной оценочной

комиссией при Управлении внутренних доходов. Оценка может быть обжалована в

независимом суде и земельном трибунале. Основными плательщиками местного налога

являлись арендаторы и квартиросъемщики. Вместе с тем налоговые органы могли

привлекать и владельцев пустующей собственности.

Ставка

налога устанавливалась в виде процента с фунта стерлингов стоимости имущества.

В

марте 1990 г.

правительство М. Тэтчер объявило об отмене поимущественного налога и замене его

подушным налогом. Этот налог носил не местный характер, а национальный. Суммы

налога распределилась между местными органами власти и зависимости от численности

взрослого населения, проживающего на территории, контролируемой местным органом

власти [18].

В

США каждый орган местного самоуправления может формировать свой собственный

бюджет, вводить налог и реализовывать различные действия по обеспечению поступлений

в бюджет, а также устанавливать величину расходов полученных средств.

Органы

местного самоуправления имеют в своем распоряжении не так много источников

поступлений, приносящих в их бюджеты основную долю средств. Таковыми являются:

налог на имущество, подоходный налог с физических лиц, налог с продаж,

лицензионные сборы, другие налоги и текущие платежи.

Наибольшее

значение среди местных налогов поимущественный налог. Он является приоритетом

исключительно местного самоуправления. На

практике этот налог включает в себя огромное множество отдельных

налогов, так как почти все территории, обладающие правом вводить местные

налоги, взимают свои собственные налоги на имущество. Налог на имущество во

всех случаях является определенным процентом от оценочной стоимости.

Важной

особенностью поимущественного налога, отличающей его от других налогов,

является то, что он взимается в соответствии с экономическим состоянием

собственности, а не исходя из потока поступления средств.

Штаты

придают особую важность поддержанию этого налога как главного источника

поступлений в местные бюджеты. Это выражается в следующем. Наиболее

непопулярным данный налог является у пожилых домовладельцев, живущих лишь на

свою пенсию и испытывающих недостаток в текущих доходах. Для таких налогоплательщиков

во многих штатах существуют налоговые преференции, называемые

«предохранителями» и направленные на их защиту от чрезмерного налогового

бремени. Льготы предоставляются в зависимости от суммы дохода. В результате

органы местного самоуправления имеют возможность повышать свои налоги без

усиления налогового бремени малообеспеченной части населения [17;18;19].

Почти

в половине штатов взимается местный налог с продаж, являющийся дополнением к

штатному налогу с продаж. Доходы от этого налога собираются в штате, а затем

возвращаются тому органу местного самоуправления, на территории которого они

были получены.

Еще

одним источником доходов местных бюджетов являются текущие платежи. Они

взимаются с физических и юридических лиц за определенные товары и услуги,

предоставляемые органами местного самоуправления. Текущие платежи производятся

на основании получаемой выгоды.

Таким

образом, подводя итог теоретической

части можно сделать выводы, что местные налоги играют важную роль в развитии

городов и благополучия граждан в них проживающих. В России, как ни в каких

других странах развита фискальная функция налогообложения, которая проявляется,

с одной стороны в уменьшении местных налогов, а с другой стороны –

неравномерном распределении налоговых поступлений. При этом налогообложение в

России существенно отличается от стран Европы и Америки.

2 СОВЕРШЕНСТВОВАНИЕ НАЛОГОВОЙ СИСТЕМЫ

2.1. Основные пути совершенствования местного налогообложения

В

рамках осуществления в России налоговой реформы должны быть достигнуты

следующие цели:

-

ослабление налогового бремени;

- усиление справедливости налоговой системы;

- обеспечение стабильности налоговой системы;

-

повышение уровня собираемости налогов и сборов [23].

Законодательство

о местных финансах должно совершенствоваться на основе следующих принципов:

-

четкого разграничения расходов и доходов между уровнями бюджетной системы;

-

повышения заинтересованности органов местного самоуправления в максимальной

собираемости налогов через механизм долгосрочного закрепления доходных

источников;

-

повышения заинтересованности муниципалитетов в оптимизации расходной части

местных бюджетов через укрепление их самостоятельности.

При

этом в отношении местных налогов и сборов предлагается следующее. На первом

этапе реформы, Федеральным законом «О введении в действие части второй

Налогового кодекса Российской Федерации и внесении изменений в некоторые

законодательные акты Российской Федерации о налогах» (принят вместе со второй

частью Налогового кодекса) отменен налог на содержание жилищного фонда и

объектов социально-культурной сферы. На втором этапе реформы предлагается

отменить налог с продаж. Отметим, что суммы поступлений от налога на

содержание жилищного фонда и объектов социально-культурной сферы занимают

значительную долю в доходах местных бюджетов [22].

Для

сохранения доходов местных бюджетов в составе местных налогов вместо налога на

содержание жилищного фонда и объектов социально-культурной сферы вышеназванным

федеральным законом устанавливается, что в местные бюджеты зачисляется налог

на прибыль предприятий и организаций по ставкам, устанавливаемым

представительными органами местного самоуправления в размере не выше 5 процентов.

Введение этого налога полностью не компенсирует уменьшение налоговых поступлений

в местные бюджеты, в результате упразднения налоги на содержание жилого фонда

и объектов социально-культурной сферы - недостаток средств составит около 5

млрд. руб., или почти 0,4% от налоговых доходов консолидированного бюджета

Российской Федерации. Относительно налога с продаж, введенного в большинстве

субъектов Российской Федерации с целью получения дополнительных средств на

решение социальных вопросов, можно отметить его неэффективность и,

следовательно, возможность отмены [11].

Вследствие

этого, в соответствии со статьей 15 части первой Налогового кодекса, в составе

местных налогов останутся земельный налог, налог на имущество физических лиц,

налог на рекламу и местные лицензионные сборы [2].

В

соответствии с правительственной налоговой реформой и составе региональных

налогов предлагается временно сохранить налог на имущество организаций, порядок

взимания которого в основном соответствует действующему одноименному налогу.

Законодательным (представительным) органам субъектов Российской Федерации по

согласованию с представительными органами местного самоуправления должно быть

предоставлено право введения налога на недвижимость взамен налога на

имущество организаций, налога на имущество физических лиц и земельного налога

[22; 27].

Кроме

того, в отношении земельного налога, также являющегося местным налогом, в

Кодексе предусмотрены лишь общие принципы налогообложения, в соответствие, с

которыми представительные органы местного самоуправления определяют порядок

исчисления и уплаты налога на соответствующей территории, а также конкретные

налоговые ставки (от 0,1 до 2% от соответствующей налоговой базы) по земельным

участкам.

Принятая

в первой части Налогового кодекса Концепция, состоящая в распределении

(закреплении) части налогов по уровням бюджетной системы в качестве

собственных доходов с одновременным использованием разделенной ставки по

некоторым видам налогов или закреплением долей налоговых поступлений на постоянной

или временной основе за бюджетами разного уровня, требует значительной

корректировки.

Исходя

из необходимости решения проблемы обеспечения соответствия объема собственных

доходов бюджетов всех уровней, их расходным полномочиям, целесообразно

создание более простой и устойчивой концепции налогообложения и распределения

налоговых доходов между уровнями бюджетной системы.

Распределение

налогов по уровням бюджетной системы (федеральные, региональные и местные налоги)

означает, что данные виды налогов собираются на определенной территории, а

элементы налогообложения устанавливаются представительными (законодательным)

органов власти соответствующего уровня, сумма же налоговых поступлении не

всегда полностью направляется в бюджет

соответствующего уровня. Поступления от ряда налогов распределяются между

бюджетами разного уровня либо в соответствии с установленной законодательно

разделенной ставкой налога (налог на прибыль, подоходный налог с физических

лиц), либо на основе установленных законодательством Российской Федерации

постоянных или временных нормативов (определенных долей или процентов)

распределения налоговых поступлений между бюджетами разного уровня (НДС,

земельный налог, налог с продаж и т.д.). При этом суммы налоговых поступлений

практически не зависят от статуса налога (федеральный, региональный, местный).

Тем более, что законодательные акты, регулирующие взимание того или иного

налога зачастую эклектичны. Например, земельный налог является местным, в

соответствии со статьей 21 Закона Российской Федерации «Об основах налоговой

системы в Российской Федерации», он вводится представительным

(законодательным) органом местного самоуправления, который устанавливает некоторые

элементы налогообложения и порядок его взимания. Вместе с тем земельный налог

взимается на всей территории Российской Федерации в соответствии с налоговыми

ставками, установленными статьей 5 Закона Российской Федерации «О плате за

землю» и налоговые поступления распределяются между бюджетами всех уровней в

соответствии с нормативами, ежегодно устанавливаемыми федеральным законом о

федеральном бюджете. Об эклектичности правового механизма можно говорить и в

отношении единого налога на вмененный доход для определенных видов

деятельности, налога на имущество физических лиц и других [28].

Одновременно

важно «повернуть» налоговое законодательство в направлении стимулирования

субъектов Российской Федерации и муниципальных образований к увеличению

налогового потенциала и налоговых усилии, к росту собственных доходов бюджета.

В

современных условиях налогооблагаемая база оценивается методом «от

достигнутого». Отчетные данные о собранных на территории субъекта Российской

Федерации или муниципального образования налогах ежегодно экстраполируются на

условия следующего бюджетного года. В связи с этим при выравнивании бюджетной

обеспеченности территорий не учитываются налоговые усилия региональных и

местных властей. Вследствие этого, как субъекты Российской Федерации, так и

муниципальные образования заинтересованы не столько в повышении собираемости

налогов (хотя это прямая задача территориальных органов Налоговой службы

Российской Федерации), сколько в сокрытии налогооблагаемой базы и «выбивании» у

вышестоящих органов государственной власти дополнительной финансовой помощи

[25].

Представляется,

что в целях повышения заинтересованности всех уровней власти в собираемости

налогов, а также для обеспечения достаточного объема налоговых доходов

бюджетам всех уровней для исполнения их расходных полномочий, необходимо более

последовательно реализовать принципы разделенных ставок налогов и

законодательного закрепления на долговременной основе нормативов распределения

налоговых поступлений между бюджетами разного уровня.

В

настоящее время по ряду налогов установлены в специальных федеральных законах

постоянные нормативы распределения поступлений от них между уровнями

бюджетной системы. Это относится в частности, к федеральному налогу - плата за

недра, поступления от которого зачисляются равными долями на постоянной основе

в бюджеты всех уровней в соответствии с Федеральным законом «О плате за недра».

Поступления

от регионального налога — налога с продаж распределяются на основе постоянного

соотношения - 40 и 60 процентов между региональным и местным бюджетами в

соответствии со статьей 1 Федерального закона «О внесении изменений и дополнений

в статью 20 Закона Российской Федерации «Об основах налоговой системы в

Российской Федерации» [27].

Постоянная

пропорция распределения налоговых поступлений между бюджетами разного уровня

установлена и в отношении такого регионального налога, как единый налог на

вмененный доход для определенных видов деятельности. Так, в соответствии со

статьей 7 Федерального закона «О едином налоге на вмененный доход для определенных

видов деятельности» суммы единого налога, уплачиваемые организациями, зачисляются

в следующих пропорциях: в федеральной бюджет - 25%. в государственные

внебюджетные фонды — 25%, в бюджеты субъектов Российской Федерации и местные

бюджеты - 50%. Суммы единого налога, уплачиваемые предпринимателями,

зачисляются в следующих размерах: в бюджеты субъектов Российской Федерации и

местные бюджеты - 75% общей суммы единого налога, в государственные

внебюджетные фонды - 25%.

Ряд

подобных примеров можно продолжить. Их анализ показывает, что законодательное

установление постоянных нормативов распределения налоговых поступлений между

уровнями бюджетной системы не зависит ни от статуса налога (федеральный,

региональный, местный), ни от его вида (ресурсный, имущественный, налог на

потребление).

Определяющим

является лишь воля законодателя сделать данные виды налогов, в пределах

соответствующих постоянно закрепляемых долей, собственными доходами бюджетов

того или иного уровня, И в этом смысле не имеет значения каким является тот или

иной налог - федеральным, региональным или местным.

Следует

отметить, что по ряду налогов (единый налог на вмененный доход для определенных

видов деятельности, налог на покупку иностранных денежных знаков н платежных

документов, выраженных в иностранной валюте) в соответствующих федеральных

законах не установлен отдельно норматив зачисления поступлений от налога в

местные бюджеты. Это относится к компетенции субъекта Российской Федерации. По

ряду других налогов (в основном федеральных и региональных) нормативы

поступлений, от которых в бюджеты разного уровня устанавливаются ежегодно

федеральным законом о федеральном бюджете на соответствующий год, также не

установлены отдельно нормативы зачисления сумм этих налогов в местные бюджеты,

кроме зачисления сумм земельного налога в местные бюджеты. Такое положение не

способствует формированию нормальных меж бюджетных отношений, в частности,

между субъектами Российской Федерации и муниципальными образованьями. Ситуация

несколько улучшились после принятия Федерального закона «О финансовых основах

местного самоуправления в Российской Федерации» (№126-ФЗ от 25 сентября 1997 г.). в соответствии со

статьей 7 которого должны быть установлены постоянные нормативы отчислении в

местные бюджеты от подоходного налога с физических лиц. налога на прибыль

организаций. налога на добавленную стоимость, налога на имущество предприятий,

акцизов.

Хотя

уже на первых этапах применения Федерального закона «О финансовых основах

местного самоуправления в Российской Федерации» наметилась негативная

тенденция, когда субъекты Российской Федерации, пользуясь предоставленным

Законом правом, резко уменьшали доходную часть местных бюджетов наиболее

благополучных (с бюджетной точки зрения) муниципальных образований. Действующая

модель меж бюджетных отношений до сих пор ориентирована преимущественно ни

выравнивание доходов бюджетов разных уровней в соответствии со сложившимися расходными

частями местных бюджетов. Такая модель не может эффективно работать, поскольку

в ней не предусмотрен принцип распределения бюджетных полномочий, отсутствует

механизм заинтересованности муниципальных образований в расширении собственных

источников доходов местных бюджетов [33].

Оптимальное

распределение налоговых доходов между бюджетами

всех уровнен, преимущественно путем использования принципа разделенных ставок

налогов и законодательного закрепления на постоянной (долговременной) основе

нормативов распределения налоговых поступлений между бюджетами разного уровня,

позволит сократить дотационность в бюджетной системе Российской Федерации,

повысить заинтересованность, а также ответственность па каждом уровне этой

системы за собираемость налогов, рост налогового потенциала, обозначит сужение

сферы пере распределительных процессов, уменьшит необходимость оказания

финансовой помощи нижестоящим бюджетам. Кроме того, реализация этого принципа

сосредоточит внимание органов государственной власти и органов местного

самоуправления на тех субъектах Российской Федерации и тех муниципальных

образованиях, где имеющийся налоговый потенциал не позволяет перекрыть минимально

необходимые бюджетные расходы.

Четкие

и справедливые правила распределения налоговых поступлений, в виде

законодательно установленных постоянных или долговременных нормативов

распределения налоговых доходов между бюджетами разного уровня, необходимо

ввести и для ряда налогов, являющихся в настоящее время источниками налоговых

доходов, передаваемых в виде регулирующих доходов бюджетам других уровней, т.е.

нормативы отчислений по которым устанавливаются на очередной финансовый год, а

также на долговременной основе (не менее чем на 3 гола), в соответствии со

статьей 48 Бюджетного кодекса Российской Федерации. Обусловлено это тем, что

после введения в действие второй части Налогового кодекса с 1 января 2001 г. собственные

налоговые доходы местных бюджетов сократятся с 12 до 8%.

К

регулирующим доходам относится, в частности, налог на добавленную стоимость.

Это федеральный налог, ставки которого дифференцированы в зависимости от видов

реализуемых товаров, работ и услуг, а доли поступлении от НДС в бюджеты разного

уровня ежегодно устанавливаются в законе о федеральном бюджете. Отметим, что

если до 1 апреля 1998 г.

соотношение суммы налога, зачисляемого в федеральный бюджет составляло 75% и в

бюджеты субъектов Российской Федерации - 25%, то после этой даты, а также в

федеральных законах о федеральном бюджете на 1999 год и 2000 год это

соотношение изменилось в пользу федерального бюджета и составило 85% и 15% соответственно.

В 2001 голу предполагается все поступления от НДС зачислять в федеральный

бюджет. Однако не менее важное значение имеет установление постоянного (или

возможно долговременного) соотношения суммы НДС, зачисляемой в федеральный

бюджет и в бюджеты субъектов Российской Федерации, в размере, соответственно,

75 и 25% и законодательное закрепление его в статье 232 главы 27 (специальной)

части Налогового кодекса [2; 5].

Введение

постоянного норматива распределении суммы НДС между федеральным и региональными

бюджетами позволит, в частности, разрешить и существующую коллизию, когда

статьей 7 Федерального закона «О финансовых основах местного самоуправления в

Российской Федерации» к собственным доходам местных бюджетов относится часть

поступлении от НДС (не менее 10% в среднем по субъекту Российской Федерации), а

для консолидированных бюджетов субъектов Российской Федерации данный налог

является регулирующим, т.е. доли поступлений от него закрепляются на временной

основе. Кроме того, предлагаемая мера позволит повысить законодательно

устанавливаемую долю НДС в качестве собственного дохода местных бюджетов в

Федеральном законе «О финансовых основах местного самоуправления в Российской

Федерации».

Такая

же правовая коллизия существует и в отношении других федеральных налогов, доли

поступлений, от которых устанавливаются в качестве собственных доходов

местных бюджетов Федеральным законом «О финансовых основах местного

самоуправления в Российской Федерации» (налога на прибыль, подоходного налога

с физических лиц и т.д.).

Совершенствование

управления налогом на добавленную стоимость не исчерпывается вышеприведенными

соображениями. В соответствии с главой 21 второй части Налогового кодекса

Российской Федерации изменения по этому налогу связаны в основном с исключением

некоторых перекосов и отклонений в исчислении и уплате НДС по сравнению с

режимом, применяемым в международной практике. В частности, в число

плательщиков НДС включены индивидуальные

предприниматели при условии, что объем полученной ими выручки не опускается

ниже 1 млн. руб.

Принципиальное

значение в отношении НДС (равно как и в отношении налога на доходы

организаций) имеет переход на метод начислений при определении объема

налогового обязательства по этому налогу. Только при переходе на такой порядок

смогут реально «заработать» в качестве инструмента налогового контроля

счета-фактуры, снизятся объемы неплатежей между предприятиями (которые сегодня

подчас создаются ими искусственно), ускорится поступление налога в бюджет.

Вместе с тем, понимая, что переход на этот порядок может привести к временному

ухудшению финансового положения предприятий. При этом возможно введение переходных

процедур, которые могли бы сгладить для налогоплательщиков этот переход [7].

В

главе 21 части второй Налогового кодекса сохранена общая ставка НДС в размере

20% и перечень продовольственных товаров и товаров для детей, облагаемых по

пониженной ставке 10%. Эти нормы содержатся в действующем до 1 января 2001 г. Федеральном законе «O внесении изменений в Закон Российской Федерации «О

налоге на добавленную стоимость» (№ 36-ФЗ от 2 января 2000 г.).

По

подоходному налогу с физических лиц, играющему важнейшую роль в пополнении

доходной части местных бюджетов, также приняты важные решения. Они содержаться

в главе 24 второй части Налогового кодекса Российской Федерации «Налог на доходы физических лиц». В ней

относительно подоходного налога с физических лиц осуществлены следующие изменения,

на наш взгляд, не способствующие

пополнению доходной базы местных бюджетов. Предусмотрен переход от

трехступенчатой шкалы подоходного налога с физических лиц к одноступенчатой с

единой ставкой налога, равной 13%. Это изменение приведет к уменьшению

налоговые поступлений на 30 млрд. руб.. из них большая часть придется на

местные бюджеты, так как большая часть этих поступлений является доходной базой

местных бюджетов [26].

Учитывая

важность данного вида налога для формировании доходной части местных бюджетов

в Федеральном законе «О внесении изменений в дополнений в Федеральный закон «О

финансовых основах местного самоуправлении в Российской Федерации» (повторно

принят Государственной Думой 24 июля 1999 г.. отклонен Президентом Российской

Федерации 29 декабря 1999 г.,

доработан специальной комиссией в июле 2000 г.) предусмотрено отнести к собственным

доходам местных бюджетов не менее 50% подоходного налога с физических лиц.

Кроме

того, отметим, что налоговая база по подоходному налогу с физических лиц и по

единому социальному налогу одинакова. В связи с этим, переход к ставке подоходного

налога, равной 13 процентам, при условии упразднения 1 процента взносов с

физических лиц в Пенсионный фонд в результате введения единого социального

налога, не означает фактического увеличения ставки подоходного налога с

физических лиц на 1 процент. Это приведет лишь к частичной «перекачке» средств

из Пенсионного фонда в региональные и местные бюджеты. Однако данная мера не

может в значительной мере компенсировать уменьшение сумм подоходного налога,

зачисляемых в местные бюджеты, в результате введения «плоской» шкалы подоходного

налога с физических лиц [14].

Введение

новой шкалы подоходного налога с физических лиц с одновременной заменой

страховых взносов в государственные внебюджетные фонды единым социальным

налогом также положительно не отразится на финансовом состоянии муниципальных

образований. В главе 25 «Единый социальный налог» второй части Налогового

кодекса единый социальный налог предполагается взимать, используя

трехступенчатую регрессивную шкалу: до 100000 руб. (налоговая база на каждого

отдельного работника — физического лица, в пользу которого осуществляются

безвозмездные выплаты, нарастающим итогом с начала года) — всего 35,6%; от

100001 руб. до 300000 руб. - 35600+20% с суммы превышающей 100000 руб.: свыше

300000 руб. - 75600 руб.+10% с суммы, превышающей 300000руб. По сравнению с

существующим в настоящее время суммарным тарифом страховых взносов во вес

государственные внебюджетные фонды — 39,5% и при незначительном расширении

налоговой базы (при исчислении налоговой базы санного социального налога, кроме

выплат в денежной и (или) натуральной форме, начисленных в пользу работников

по всем основаниям независимо от источников финансирования, включая

вознаграждения по договорам гражданско-правового характера, предметом которых

является выполнение работ и оказание услуг, а также по авторским договорам,

учитывается и предоставление работникам материальных, социальных или иных благ

или в виде иной материальной выгоды, получаемой в Российской Федерации)

очевидно уменьшение объема поступлений в государственные внебюджетные фонды.

Это, несомненно, отразится на регулярности социальных выплат (пенсии, детских

пособий, пособий по безработице и т.д.) и реализации необходимости индексации

их размеров. Следовательно, возрастет потребность в адресных социальных

выплатах малообеспеченным семьям, осуществляемым за счет средств местных

бюджетов [10;13;14].

В

статье 373 части второй Налогового кодекса ставки налога на недвижимость не

дифференцированы в зависимости от вида облагаемого данным налогом имущества, а

лишь в зависимости от его стоимости. Между тем, в соответствии с пунктом 3

статьи 1 федерального закона «О внесении изменений и дополнений в Закон

Российской Федерации «О налогах на имущество физических лиц» (№ 168-ФЗ от 17

июля 1999 г.)

ставки налога дифференцированы в зависимости от двух групп объектов

налогообложения - недвижимое имущество (жилые дома, квартиры, дачи, гаражи и

иные строения, помещения и сооружения) и транспортные средства (самолеты,

вертолеты, теплоходы, яхты, катера, мотосани, моторные лодки и другие,

водно-воздушные транспортные средства, за исключением весельных лодок). По

нашему мнению, подобные нормы должны содержаться и в соответствующих статьях

части второй Налогового кодекса. Очевидно, что в статье 373 должна быть и

норма, устанавливающая, что налоги на имущество физических лиц зачисляются в

местные бюджеты по месту нахождения (регистрации) объекта налогообложения, что

соответствует пункту 3 статьи 1 вышеназванного Федерального закона.

Правительственной

налоговой реформой предлагается сохранить в виде специального налогового режима

единый налог на вмененный доход для определенных видов деятельности. Однако, с

учетом накопленного опыта применения этого налога в него следует внести

изменения, связанные с сужением круга налогоплательщиков, имея в виду

распространение его в первую очередь на те субъекты малого предпринимательства,

в отношении которых объективно затруднен налоговый контроль. В частности, из

числа налогоплательщиков должны быть исключены организации и предприниматели,

осуществляющие свою деятельность в сфере стационарной розничной торговли

горюче-смазочными материалами. Предусматривается, что переход на этот режим

должен иметь обязательный характер. В связи с введением единого налога

предлагается отказаться от системы упрощенного налогообложения субъектов

малого предпринимательства [5; 7; 10; 26].

Таковы

основные направления и предложения по совершенствованию налоговых и бюджетных

правоотношений. которые могут быть реализованы в Налоговом кодексе Российской

Федерации, специальных налоговых законах, а также в бюджетном законодательстве

в целях увеличения налоговых доходов местных бюджетов и их соответствия

расходным полномочиям местных бюджетов.

Таким

образом, можно сделать вывод, что:

1.

Финансово-экономическая самостоятельность, а следовательно и самостоятельность

вообще, местного самоуправления может быть обеспечена только в случае наличия

достаточных средств для покрытия, как минимум, обязательных расходов местных

бюджетов, а также при условии возможности долговременного финансового

планирования.

2.

Для создания условий для нормальной работы системы муниципальных финансов

следует пересмотреть подходы к формированию и исполнению местных бюджетов.

Во-первых, необходимо обеспечить четкое разделение муниципальных расходов на

текущие и связанные с развитием муниципалитетов. Во-вторых, каждой категории

расходов должны соответствовать достаточные доходы.

3.

Институт местного самоуправления нужно укреплять и развивать не только ввиду

его необходимости для оперативного и качественного решения локальных проблем и

в частности проблем социального развития, но и по причине его крайней

полезности для государственного строительства в целом — как противовеса

центробежным устремлением регионов. Задача первостепенной важности — добиться

формировании полноценных органов местного самоуправления повсеместно на всей

территории России.

4.

Только в результате осуществления всех этих мер может быть выстроена сложная

система взаимного сбалансированного контроля региональных и местных органов

власти, способствующая стабилизации всего государственного организма

Российской Федерации.

2.2. Местное налогообложение:

проблемы и недостатки нормативной базы

Налоговый

кодекс не предусматривает каких-либо налогов и сборов, устанавливаемых

органами местного самоуправления самостоятельно.

Аналогичная

ситуация складывается и с соблюдением прав местного самоуправления по

самостоятельному формированию, утверждению и исполнению местного бюджета, управлению

муниципальной собственностью (к которой, кстати, относятся в том числе и средства

местного бюджета) в результате принятия Бюджетного кодекса.

В

связи с тем, что налоговое и бюджетное законодательство (в части вопросов

муниципального права) не могут противоречить Конституции РФ [1] и законодательству

о местном самоуправлении, возникает ряд вопросов:

-

вопрос о том, во имя каких целей все налоги в России стали по сути

федеральными?

-

какие аргументы, более веские, чем приведенные выше положения Конституции и

законодательства о местном самоуправлении, послужили основанием для

фактической ликвидации местных налогов и сборов?

Представляется,

что одним из основных факторов «федерализации» налоговой системы являлся довод

о «налоговом беспределе» на местном уровне и о многочисленных и разнообразных

налоговых поборах, установленных органами местного самоуправления,

На

местном уровне эффективность обратной связи по вопросам налогообложения и учета

интересов налогоплательщиков гораздо выше, чем на областном или федеральном

уровнях. Кроме того, установление налогов и сборов является одной из форм

реализации представительным органом власти своих властных полномочий путем

принятия налоговых решений. А орган власти, принимающий любое решение, по

определению имеет право на ошибки, в том числе, при установлении налогов, за

которые он же и отвечает.

В

настоящее время практически во всех представительных органах местного

самоуправления количество представителей бизнеса составляет не менее 50 % от

общего числа депутатов. Столь высокий уровень представительства вполне

обеспечивает баланс интересов власти и налогоплательщиков, а также является

необходимым и достаточным препятствием для налогового произвола [22].

Таким

образом, утверждения о налоговом произволе в настоящее время вряд ли

убедительны как аргумент в пользу отмены института местных налогов.

Другим

аргументом сторонников «федерализации» налоговой системы является своеобразная

трактовка средств обеспечения конституционного положения об едином экономическом

пространстве, в том числе: единства налоговой системы, необходимости унификации

налоговых платежей, равенства налогового бремени; запрета на налоги,

нарушающие единство экономического пространства; запрета на налоги, прямо или

косвенно ограничивающие свободное перемещение товаров, услуг, финансовых

средств.

Безусловная

необходимость единого экономического пространства внутри государства очевидна

и не вызывает сомнений. Для его обеспечения Конституции РФ запрещает

устанавливать на территории России таможенные границы, пошлины, сборы и

какие-либо иные препятствия для свободного перемещения товаров, услуг и

финансовых средств, а также относит необходимый и достаточный перечень вопросов

к ведению Российской Федерации и к совместному ведению Российской Федерации и

субъектов РФ [1].

К

этим вопросам относятся (приведем исчерпывающий перечень): федеральная

собственность и управление ею, правовые основы единого рынка, финансовое

регулирование, федеральные экономические службы, федеральный бюджет, федеральные

налоги и сборы, федеральные фонды регионального развития, таможенное

регулирование, кредитное регулирование, валютное регулирование, денежная эмиссия,

основы ценовой политики, разграничение государственной собственности и общие

принципы налогообложения и сборов.

Среди

предметов ведения Российской Федерации отсутствуют такие вопросы, как, например:

местный или региональный бюджеты, местные или региональные налоги,

муниципальная собственность, муниципальные экономические службы.

Отсутствуют

в тексте Конституции и такие понятия как, например, «единство налоговой

системы», «единая налоговая политика», «равное налоговое бремя».

Полагая,

что управленческое воздействие (в виде налогового изъятия) должно быть

адекватно состоянию объекта управления, оценим однородность экономического

пространства на территории Российской Федерации.

Очевидно,

что между различными регионами и между муниципальными образованиями внутри регионов

объективно сложились существенные отличия по таким параметрам, как природно-климатические

и географические условия, состав и структура промышленного потенциала, уровень

цен на товары, работы и услуги, уровни занятости населении, доходов населения,

оплаты труда, уровни бюджетной и социальной обеспеченности населения и др.

В

столь различных условиях доходность предпринимательской деятельности, отраслевая

структура бизнеса, состав и структура товарного рынка на различных территориях

будут столь же существенно отличаться друг от друга. При этом, в случае

выполнения положений статей 8 и 74 Конституции, названные выше различия

принципиально не нарушают единое экономическое пространство.

В

таких условиях утверждения необходимости

унификации налоговых изъятий, о «равном налоговом бремени», о «едином

налоговом пространстве» выглядят, по меньшей мере, преждевременными.

Наибольшие