Содержание

Введение.. 3

Глава

1. Денежный рынок.. 5

1.1

Деньги: происхождение, виды и функции. 5

1.2

Спрос на деньги. 18

1.3

Предложение денег. 21

1.

4 Равновесие на денежном рынке. 26

Глава

2. Особенности развития денежного рынка в России.. 29

2.1

Структура денежного рынка (спрос и предложение) 29

2.2

Особенности денежного рынка в России. 42

Заключение.. 51

Список

литературы... 53

Введение

Актуальность работы

заключается в том, что деньги, являются неотъемлемыми атрибутами современной

цивилизации. Их функционирование позволяет соединить в непрерывный процесс

производство, распределение, обмен и потребление общественного продукта. Без их

использования не обходится ни один хозяйствующий субъект. Каждый человек так

или иначе постоянно или эпизодически обращается к деньгам.

Деньги представляют собой сложные организмы, они порождают

сложные экономические связи, способны как облегчить обмен, так и создать

определенные преграды на пути движения продукта.

Деньги играют исключительно важную роль в рыночной

экономике. Рынок невозможен без денег, денежного обращения. Денежное обращение

- это движение денег, опосредствляющее оборот товаров и услуг. Оно обслуживает

реализацию товаров, а также движение финансового рынка.

Деньги - одно из величайших человеческих изобретений.

Происхождение денег связано с 7 - 8 тыс. до н. э., когда у первобытных племен

появились излишки каких-то продуктов, которые можно было обменять на другие

нужные продукты. Исторически в качестве средства облегчения обмена

использовались - с переменным успехом - скот, сигары, раковины, камни, куски металла.

Но чтобы служить в качестве денег, предмет должен пройти лишь одно, на мой

взгляд, испытание: он должен получить общее признание и покупателей, и

продавцов как средство обмена.

Деньги определяются самим обществом; все, что общество

признает в качестве обращения, - это и есть деньги. Действительно, деньги - это

товар, выступающий в роли всеобщего эквивалента, отражающего стоимость всех

прочих товаров.

Объектом исследования

являются деньги и денежные отношения.

Цель исследования:

охарактеризовать рынок денег и его проблемы, а также показать роль денег в рыночной экономике.

Данная цель

разворачивается в решение следующих задач:

-

раскрытие сущности денежного рынка

-

показать особенности денежного рынка РФ

В

первом разделе рассмотрим происхождение,

виды и функции денег, спрос и предложение на деньги, а также равновесие на

денежном рынке.

Во втором разделе

рассмотрим структуру денежной

массы и особенности денежного рынка в России.

Глава 1. Денежный рынок

1.1 Деньги: происхождение, виды и функции

По вопросу о происхождении денег существует две концепции:

рационалистическая и эволюционная.

Рационалистическая концепция объясняет происхождение денег

соглашениями между людьми, которые убедились в том, что для передвижения

стоимостей в меновом обороте необходимы специальные инструменты.

Впервые эту концепцию выдвинул Аристотель. В работе «Никомахова

этика» он пишет: «Всё, что участвует в обмене, должно быть каким-то образом

сопоставимо... Для осуществления обмена должна существовать какая-то единица

(измерения), причем основанная на условности».

Данная идея нашла законодательное воплощение в античном

обществе. Так, одна из догм римского права гласит, что император декретирует

стоимость денег.

Субъективно-психологический подход к вопросу происхождения денег

характерен и для взглядов некоторых видных современных экономистов.

В опубликованной в 90-е гг. книге «Экономикс» К. Р. Макконелл и

С.Л. Брю утверждают, что деньги заколдовывают людей. Из-за них они мучаются,

для них они трудятся... Деньги - это пленительная, повторяющаяся, меняющая

маски «загадка».

Таким образом, представители рационалистической концепции

рассматривают деньги как продукт соглашения между людьми, орудие технического

обмена.

Эволюционная концепция происхождения денег разгадывает эту

«загадку» иначе. Она доказывает, что деньги появились помимо воли людей в

результате длительного развития обмена, когда из огромного товарного мира

выделился особый товар, выполнявший роль денег.

Впервые эту теорию выдвинул К. Маркс, заслуга которого в

развитии теории денег состоит в том, что он доказал их товарное происхождение.

Маркс писал, что загадочность денег исчезнет, если показать возникновение денег

«от простейшей, наиболее скромной денежной формы обмена вплотьдо его

ослепительной – денежной формы».

Сущность денег проявляется в единстве трёх свойств:

• всеобщей непосредственной обмениваемости;

• кристаллизации меновой стоимости;

• материализации всеобщего рабочего времени. Следовательно,

деньги, возникшие из разрешения противоречий товара (потребительной стоимости и

стоимости), являются не техническим средством обращения, а отражают глубокие

общественные отношения.

Виды денег

В своей эволюции деньги

прошли следующие этапы:

1) металлических;

2) бумажных;

3) кредитных;

4) электронных денег.

Металлические деньги.

Ранней формой металлических денег были слитки разной формы (проволоки, пластины

и другие). В XIII в. до н. э. в обращении находились различные слитки с

определенным весом металла. В связи с этим наименования многих денежных единиц

отражают весовые единицы: фунт стерлингов, ливр (фунт), марка (полфунта) и т.

д.

На более высокой ступени общественного разделения труда в

результате развития рыночных отношений из металла стали чеканить монеты, т. е.

денежные знаки, имеющие установленные законом форму и весовое содержание.

К началу XX в. в ведущих промышленно развитых странах мира был

установлен золотой монометаллизм, при котором ведущая роль принадлежала золоту,

а серебро считалось менее ценным металлом. Из него чеканились разменные монеты,

' например, во время денежной реформы 1895-1898 гг. в России.

Бумажные деньги

являются знаками или представителями полноценных денег. Исторически бумажные

деньги возникли в результате металлического обращения и появились в обороте как

заместители серебряных ли золотых монет. Объективная возможность обращения

заместителей действительных денег возникла из особенностей функции денег как

средства обращения, поскольку они являются посредником в обмене товаров.

Превращение возможности в действительность представляет собой длительный исторический

процесс, во-первых, металлические деньги стирались, в результате чего

полноценная монета превращалась лишь в знак стоимости; во-вторых, происходила

сознательная порча металлической монеты государственной властью (снижение

лигатурной массы монет), так и многочисленной армией фальшивомонетчиков.

Внедрение в обращение ничего не стоящей бумажки прошло огромный

путь от выпуска первых монет до первых бумажных денег.

Сущность бумажных денег заключается в том, что они являются

денежными знаками, выпускаемыми государством для покрытия своего бюджетного

дефицита и наделёнными принудительным курсом.

Особенность бумажных денег состоит в том, что они, будучи

лишенными самостоятельной стоимости, снабжены государством принудительным

курсом, а поэтому приобретают дополнительную стоимость в обращении, выполняя

роль покупательного и платежного средства. Экономическая природа бумажных денег

такова, что исключает возможность устойчивого бумажно-денежного обращения.

Во-первых, выпуск бумажных денег не регулируется потребностями товарооборота в

деньгах; во-вторых, отсутствует механизм автоматического изъятия излишка

бумажных денег из обращения.

Эмитентом бумажных денег является казначейство, которое будучи

государственным органом использует выпуск бумажных денег для покрытия

государственных расходов за счет эмиссионного дохода, т. е. разницы между

стоимостью эмитированных денег и стоимостью их выпуска (бумага, печать,

перевозка).

Кредитные деньги.

Расширение коммерческого и банковского кредита в хозяйстве в условиях, когда товарные

отношения приобрели всеобъемлющий характер, привело к тому, что всеобщим

товаром становятся кредитные деньги, которые принадлежат к высшей сфере

общественно-экономического процесса.

Кредитные деньги возникают тогда, когда капитал овладевает самим

производством и придаёт ему совершенно иную, чем раньше, измененную и

специфическую форму. Они появляются не из обращения, как товар - деньги в

докапиталистической формации, а из производства, из кругооборота капитала.

Поскольку основным объектом меновых отношений при капитализме

становится не товар как таковой, а товарный капитал, то роль денег выполняет не

денежный товар, а денежный капитал. Следовательно, не деньги выступают в форме

денежного капитала, а денежный капитал - в форме кредитных денег.

Кредитные деньги в своём развитии прошли следующие этапы:

вексель, банкнота, банковские депозиты, чек, электронные деньги, пластиковые

карточки.

• Вексель - это письменное обязательство должника (простой

вексель) или приказ кредитора должнику (переводной вексель-тратта) об уплате

обозначенной на нем суммы через определенный срок кредитору или третьему лицу.

Простой или переводной векселя - это разновидности коммерческого векселя. Кроме того, имеются также финансовые векселя, т. е. долговые

обязательства, возникшие из предоставления в долг определенной суммы денег. Их

разновидностью являются казначейские

векселя, по которым должником выступает государство. Существуют дружеские векселя, которые выставляются

друг на друга с целью последующего учета их в банке. Бронзовые, или дутые векселя - это долговые обязательства, не

имеющие реального обеспечения.

Характерными особенностями векселя являются:

• абстрактность - на векселе не указан конкретный вид сделки;

• бесспорность - обязательная оплата долга вплоть до принятия принудительных

мер после составления нотариусом акта о протесте;

• обращаемость - передача векселя как

платежного средства другим лицам с передаточной надписью на его обороте (жиро

или индоссамент), что создает возможность взаимного зачета вексельных обязательств.

Циркулярная сила векселя возрастает по мере увеличения числа

передаточных надписей. Но такие векселя имели ограниченное обращение из-за

недостатка информации о платежеспособности жирантов (индоссантов).

Ограниченность обращения векселя была преодолена при помощи банковского акцепта

векселей, которые получали платежную гарантию со стороны крупных банков.

Однако несмотря на это, использование векселя имеет свои

границы: во-первых, вексель обслуживает только оптовую торговлю; во-вторых, и в

оптовой торговле сальдо взаимных требований погашается наличными деньгами;

в-третьих, в вексельное обращение вовлечен ограниченный круг лиц, уверенных в

платежеспособности векселедателя и индоссантов (жирантов).

Банкнотное обращение -

следующий этап развития кредитных денег, возникший на базе вексельного

обращения.

Банкнота - это долговое обязательство банка. В настоящее время

выпускается центральным банком путем переучета векселей, кредитование различных

кредитных организаций и государства. Банкнота отличается от векселя по двум

важным моментам:

• по срочности, т. к. вексель есть срочное долговое

обязательство, а банкнота - бессрочное долговое обязательство;

• по гарантии, т. е. вексель выпускается в обращение отдельным

юридическим или физическим лицом и имеет индивидуальную гарантию, а банкнота

выпускается в обращение центральным банком страны и имеет государственную

гарантию.

Классическая банкнота, т. е. разменная на металл, отличается от

бумажных денег:

• по происхождению - бумажные деньги возникли из функции денег

как средства обращения; банкнота - из функции денег как средства платежа;

• по методу эмиссии - бумажные деньги выпускает в обращение

казначейство, банкноты - центральный банк;

• по возвратности - классические банкноты по истечении срока

векселя, под который они выпущены, возвращаются в центральный банк; бумажные

деньги не возвращаются, а "застревают" в каналах обращения.

• по разменности - классическая банкнота по возвращении в банк

разменивалась на золото или серебро, бумажные деньги всегда были неразменными.

Банкноты выпускались взамен коммерческих векселей в порядке

кредитования товарооборота. Их объем в обороте стихийно приспосабливался к

потребностям оборота в деньгах. Вексельное и золотое обеспечение, а вексельное

сильно ухудшилось, так как вексельный портфель центрального банка по большей

части наполнен казначейскими векселями и обязательствами. Нарушение связи

банкнотного обращения с процессом воспроизводства создает реальные условия для

возникновения хронической инфляции.

Необходимо выделить три канала эмиссии современных банкнот:

1) банковское кредитование хозяйства, которое обеспечивает связь

денежного обращения с динамикой воспроизводства общественного капитала;

2) банковское кредитование государства, когда банкноты

эмитируются взамен государственных долговых обязательств;

3) прирост официальных золотовалютных резервов в странах с

активным платежным балансом.

Следующим кредитным орудием является чек, который появился позже, чем вексель и банкнота, с созданием

коммерческих банков и сосредоточением денежных средств на текущих счетах.

Чек - это денежный документ установленной формы, содержащий

безусловный приказ чекодателя (владельца счета) кредитному учреждению о выплате

держателю чека указанной в нем суммы. То есть фактически чек - это

разновидность переводного векселя, который владелец счета выписывает на

коммерческий банк.

Чек как денежный документ краткосрочного действия не имеет

статуса законного платежного средства, и, в отличие от эмиссии денег, выпуск

чеков в обращение не регулируется законодательством, а целиком определяется

потребностями коммерческого оборота.

В условиях развитой системы банковских учреждений чеки широко

применяются как универсальное средство платежа во внутреннем обороте и в

международных расчетах. Во внутреннем обороте чеки используются:

• для получения в банках наличных денег (именные чеки);

• для расчетов за товары и услуги ( ордерные и

предъявительские);

• в качестве инструмента, опосредующего безналичные расчеты

(расчетные и акцептованные чеки).

На основе чеков возникла система безналичных расчетов, -при

которой большая часть взаимных притензий погашается и платеж производится по

сальдо, без участия наличных денег. Особенно это характерно для расчетов между

клиентами одного банка. При расчетах между клиентами разных банков чек (на

сумму сальдо) выписывается на центральный банк или расчетную палату.

Механизация и автоматизация банковских операций, переход к

широкому использованию ЭВМ обусловил возникновение новых методов погашения или

передачи долга с применением электронных денег. Электронные

деньги - это деньги на счетах компьютерной памяти банков, распоряжение которыми

осуществляется с помощью специального электроннго устройства.

На базе внедрения ЭВМ в банковское дело возникла возможность

замены чеков пластиковыми карточками (дебетовыми и кредитными). Это средство

расчетов, замещающее наличные деньги и чеки, а также позволяющее владельцу

получить в банке краткосрочную ссуду. Пластиковая карточка г~- применяется в

розничном торговом обороте и в сфере услуг. Используются в основном четыре вида

карточек: банковские, торговые, карточки для приобретения бензина, карточки для

оплаты туризма и развлекательных мероприятий. Но наиболее распространенным

видом являются торговые карточки.

Функции денег

Общепринято, что деньги выполняют пять функций:

1) меры стоимости;

2) средства обращения;

3) средства платежа;

4) средства образования сокровищ, накоплений и

сбережений;

5) мировых денег.

Рассмотрим подробнее эти функции.

Функция денег как меры

стоимости. Деньги как всеобщий эквивалент измеряют стоимость всех товаров.

Но не деньги делают товары соизмеримыми, количество затраченного на них

производства общественно необходимого труда. При металлическом обращении эту

функцию выполняли действительные деньги (золото и серебро), которые сами

обладали стоимостью, но и они выражали стоимость товаров идеально, т. е. в виде

мысленно представляемых денег.

Формой проявления стоимости товара является его цена. Однако

стоимость товара превращает меновые отношения в возможность количественных

оценок при помощи денег. На стадии формирования товарных отношений деньги

сыграли роль средства, приравнивавшего к деньгам другие товары, они сделали их

соизмеримыми не просто как продукты человеческого труда, а как части одного и

того же денежного материала - золота и серебра. В результате товары стали

соотносится друг с другом в постоянной пропорции, т. е. возник масштаб цен как

определенный вес золота или серебра, принятый государством за денежную единицу.

При обращении неразменных кредитных денег механизм действия

функции меры стоимости изменяется. Поскольку, если обратиться к Матюхину Г. Г.

"Проблемы кредитных денег при капитализме", то можно понять, что

"кредитные деньги - это форма проявления денежного капитала и обслуживают

они не обращение товара, а капитала, то выполнение ими функции меры стоимости

осуществляется не только в сфере обмена, но и в сфере производства". А это

означает, что в развитом рыночном хозяйстве цена формируется не только на

рынке, но и в сфере производства, на рынке же присходит её окончательная

корректировка. Цена товаров в таких условиях зависит от двух факторов:

стоимости банкноты, которая определяется стоимостью представляемых ею товаров,

и количеством банкнот в обращении; соотношением спроса и предложения на данный

товар на рынке.

Функции денег как

средства обращения. Как средство обращения (или обмена) деньги позволяют

обществу избежать неудобств бартерного обмена. Деньги повсеместно и легко

принимаются в качестве средства платежа. Это социальное изобретение позволяет

платить призводителям особым товаром (деньгами), который в дальнейшем может

быть использован для приобретения любого товара, имеющегося на рынке.

Предоставляя удобный способ обмена товарами, деньги дают обществу возможность

воспользоваться плодами региональной специализации и разделения труда в

обществе. В отличие от первой функции,

где товары идеально оцениваются в деньгах до начала их обращения, деньги при

обращении товаров должны присутствовать реально. Особенностью денег как средства

обращения является их реальное присутствие в обращении и мимолетность их участия в обмене, в связи с чем функцию

средства обращения выполняют и неполноценные деньги -бумажные и кредитные. В

настоящее время господствующее положение в денежном обращении заняли кредитные

деньги: векселя, банкноты, чеки, банковские кредитные карточки.

Функция денег как

средства платежа. Данная функция возникла в результате развития кредитных

отношений в капиталистическом хозяйстве. В этом случае деньги используются при:

• продаже товаров в кредит, необходимость

которой связана с неодинаковыми условиями производства и реализации товаров,

разной продолжительностью их производства и обращения, сезонным характером

производства;

• выплате заработной платы рабочим и

служащим.

Следовательно, деньги выполняя функцию

средства платежа, имеют свою специфическую форму движения, отличную от формы

движения денег как средства обращения.

Если при функционировании денег как средства обращения имеет

место встречное движение денег и товаров, то при их использовании в качестве средства

платежа в этом движении имеется разрыв, т. е. покупая товар в кредит, должник

дает продавцу долговое обязательство, которое будет оплачено только через

определенный (оговоренный) срок.

Функция денег как

средства накопления. Деньги, обеспечивая их владельцу право получения

любого товара (услуги), становятся воплощением общественного богатства. Поэтому

очевидно, что у людей возникает стремление к их накоплению и сбережению.

Получая деньги в оплату за свою продукцию, люди создают некий запас. Этот запас

может быть краткосрочным или долгосрочным.

Деньги выполняют функцию средства сбережения, так как позволяют

это делать в наиболее удобной форме в связи с тем, что являются наиболее

ликвидным товаром. Необходимо отметить, что в условиях инфляции это преимущество

в определенной мере утрачивается и возникает необходимость обесценения денег.

По мере развития товарного производства значение функции денег

как средства накопления и сбережения возрастало. Без накоплений и сбережений

становилось невозможным осуществление процесса воспроизводства, т. е.

стремление к получению большей прибыли заставляет предпринимателей не хранить

деньги в виде сокровища, а пускать их в оборот.

Функция мировых денег.

Эта функция денег возникла в докапиталистических формациях, но получила полное

развитие с созданием мирового рынка. На этом рынке деньги сбрасывали

"национальные мундиры", т. е. выступали в виде слитков золота (995-й

пробы). Парижским соглашением 1867 г. единственной формой мировых денег было

признано золото.

Валютные клиринги -

это расчеты между странами на основе зачета взаимных требований с оплатой

сальдо наличными деньгами. Валютные клиринги создавались в годы мирового

экономического кризиса (1929-1933) и затем получили большое распространение в

форме двусторонних и многосторонних клирингов ( Европейский платежный союз с

1950 по 1958 г.) появление котороых было вызвано обострением проблемы

международной ликвидности , или способности страд оплачивать свои внешние

обязательства. В результате 60% международных расчетов велось через валютные

клиринги, которые к концу 60-х гг. были ликвидированы в большинстве

заподно-европейских стран с введением конвертируемости валют.

В мире существуют различные системы денежного обращения, которые

сложились исторически и закреплены законодательно государством. К важнейшим

компонентам денежной системы относятся:

1) национальная денежная единица, в которой выражаются цены

товаров и услуг;

2) система кредитных и бумажных денег, различных монет, которые

являются законными платежными средствами в наличном обороте;

3) система эмиссии денег, т. е. законодательно закрепленный

порядок выпуска денег в обращение;

4) государственные органы, ведающие вопросами регулирования

денежного обращения.

В зависимости от вида обращаемых денег можно выделить два

основных типа систем денежного обращения:

1) системы обращения металлических денег, когда в обращении

находятся полноценные золотые и (или) серебряные монеты, которые выполняют все

функции денег, а кредитные деньги могут свободно обмениваться на денежный

металл (в монетах или слитках);

2) системы обращения кредитных или бумажных денег, которые не

могут быть обменяны на золото, а само золото вытеснено из обращения.

Выпуск как бумажных так и кредитных денег оказался в современных

условиях монополизирован государством. Центральный банк, находящийся в

собственности государства, иногда пытается компенсировать нехватку денежных

накоплений путем увеличения денежной массы, эмиссии избыточных знаков

стоимости. Денежная масса - это совокупность наличных и безналичных

покупательных и платежных средств, обеспечивающих обращение товаров и услуг в

народном хозяйстве, которым располагают частные лица, институциональные

собственники и государство. В структуре денежной массы выделяется активная

часть, к которой относятся денежные средства, реально обслуживающие

хозяйственный оборот, и пассивная часть, включающая денежные накопления,

остатки на счетах, которые потенциально могут служить расчетными средствами

(см. рисунок 1).

Рисунок 1. Структура денежной массы

Таким образом, структура денежной массы достаточно сложна и не

совпадает со стереотипом, который сложился в сознании рядового потребителя,

считающего деньгами прежде всего наличные средства - бумажные деньги и мелкую

разменную монету. На деле доля бумажных денег в денежной массе весьма низка

(менее 25%), а основная часть сделок между предпринимателями и организациями,

даже в розничной торговле, совершается в развитой рыночной экономике путем

использования банковских счетов. В результате наступила эра банковских денег-чеков,

кредитных карточек, чеков для путешественников и т. п. Эти инструменты расчетов

позволяют распоряжаться денежными депозитами, т. е. безналичными деньгами. При

оплате товара и услуги покупатель, используя чек или кредитную карточку,

приказывает банку перевести сумму покупки со своего депозита на счет продавца

или выдать ему наличные.

В структуре денежной массы выделяют такие совокупные компоненты,

или, как их еще называют, денежные агрегаты, как М1, М2, М3, L, группирующие

различные платежные и расчетные средства по степени их ликвидности, причем

каждый их последующий агрегат включает в себя предыдущий.

М1 - это деньги в узком смысле слова, которые еще называют

«деньгами для сделок», и они включают в себя наличные деньги (бумажные деньги и

монеты), обращающиеся вне банков, а также деньги на текущих счетах (счетах «до

востребования») в банках. Нужно заметить, что депозиты на текущих счетах

выполняют все функции денег и могут быть спокойно превращены в наличные.

М2 - это деньги в более широком смысле слова, которые включают в

себя все компоненты М1 + деньги на срочных и сберегательных счетах коммерческих

банков, депозиты со специализированных финансовых институтов. Владельцы срочных

вкладов получают более высокий процент по сравнению с владельцами текущих

вкладов, но они не могут изъять эти вклады ранее определенного условием вклада

срока. Поэтому денежные средства на срочных и сберегательных счетах нельзя

непосредственно использовать как покупательное и платежное средство, хотя

потенциально они могут быть использованы для расчетов. Замечу, что различие

между М1 и М2 заключаются в том, что в состав М2 включены квази-деньги,

которые, по крайней мере, затруднительно использовать для сделок, нелегко

перевести в наличные.

Следующий агрегат М3 включает в себя М2 + крупные срочные вклады

и суммы контрактов по перепродаже ценных бумаг.

Агрегат L состоит из М3 и коммерческих бумаг с определенными

видами краткосрочных ценных бумаг.

1.2 Спрос на деньги

Понятие спроса является

фундаментальным для всех разделов экономии. Признание денег лишь одной из форм

богатства дает ключ к пониманию современной теории спроса на деньги. Экономисты

используют концептуальное понятие портфеля для обозначения совокупности

активов, составляющих богатство отдельного индивида. Среди прочего, это

означает, что мы должны рассматривать спрос на деньги как спрос на запас денег,

измеренный в определенный фиксированный момент времени, а не спрос на поток,

измеряемый как оборот за период.

Спрос

на деньги и количественная теория

В первом своем

приближении количественная теория денег и цен, является теорией спроса на

деньги. Вспомним, что современная трактовка количественной теории была основана

на понятии скорости обращения денег в движении доходов, которая в аналитической

форме определяется как:

(1)

(1)

где М — количество

денег, находящихся в обращении, V — скорость обращения денег в движении

доходов, Р - абсолютный уровень цен, а Y — реальный объем производства

(реальный доход, реальный выпуск продукции). В качестве первого шага в

приложении уравнения (1) к проблеме спроса на деньги эквивалентно преобразуем

его к виду:

(2)

(2)

Форма уравнения (2) ясно

иллюстрирует, что отношение количества денег, находящихся в обращении, к

номинальному доходу (произведению реального дохода у на абсолютный уровень цен

Р) есть величина, обратная скорости обращения денег. Теперь, домножим обе части

уравнения (2) на РY — номинальный доход — и получим:

(3)

(3)

Отсюда следует, что

количество денег, находящихся в обращении, равно отношению номинального дохода

к скорости обращения денег. Все вышеприведенные выводы сделаны только лишь в

результате эквивалентных преобразований исходного уравнения. Последний шаг в

нашем анализе уже не носит характер простого манипулирования, а требует

пояснений. Мы заменим М — количество денег, находящихся в обращении, — в левой

части уравнения (3) на параметр MD — величину спроса на деньги, то есть

количество денег, потребное деловым предприятиям, фирмам и частным лицам, которое

они хотят сохранить как часть своих портфелей активов в существующих условиях.

Эта замена дает:

(4)

(4)

Из (4) явно следует, что величина спроса на деньги

зависит от следующих трех факторов:

— во-первых, величина спроса на деньги зависит от

абсолютного уровня цен.

— во-вторых, спрос на

деньги зависит от уровня реального объема производства.

— в-третьих, спрос на

деньги зависит от скорости обращения денег в движении доходов (количество

оборотов год, которое в среднем совершает каждый доллар из общей денежной массы

на приобретение Товаров и услуг, составляющих реальный ВНП). Соответственно все

параметры, влияющие на скорость обращения денег, будут влиять и на спрос на

деньги. Экономисты классической школы склоняются к мнению, что скорость

обращения денег постоянна и определяется такими институционными факторами, как

количество ежегодных выплат жалования рабочим.

Теория

спроса на деньги в кейнсианской модели

В своей книге «Общая

теория занятости, процента и денег» Джон Мейнард Кейнс отверг классическую

количественную теорию спроса на деньги, отдав предпочтение собственным

теоретическим построениям, в которых главою роль играет понятие нормы процента.

Кейнс рассматривал юный как один из типов богатства и утверждал, что та часть

портфелей активов, которую хозяйственные агенты Делают сохранять в форме денег

зависит от того, насколько высоко они ценят свойство ликвидности. Активы

обладают ликвидностью, если их можно использовать как средство платежа, а их

обладатель уверен, что номинальная стоимость таких активов не изменится.

Деньги, рассматриваемые как параметр М1, является абсолютно ликвидными

активами. Говорить, что люди предпочитают относительно ликвидный портфель — то

же самоe, что сказать об относительно большом спросе на деньги с их стороны. По

этой причине Дж. Кейнс назвал свою Теорию спроса на деньги теорией предпочтения

ликвидности.

Кейнс считал, что

количество денег, необходимое индивиду для осуществления сделок купли-продажи,

и отложенное, исходя из мотива предосторожности, примерно пропорционально его

доходу. Таким образом, рассмотрение трансакционного мотива и мотива

предосторожности в свете спроса на деньги делают кейнсианскую теорию

предпочтения ликвидности весьма похожей на классическую количественную теорию.

Однако, дополнение к

сказанному, необходимо отметить, что Дж. Кейнс увидел третий мотив сохранения

части активов в форме денег, несколько отличный от двух предыдущих. Кейнс

считал, что хозяйственные агенты будут держать часть портфеля своих активов в

ликвидной форме, если они считают, что владение активами в иной форме сопряжено

со значительным риском.

Резюмируя, можно

утверждать следующее. Кейнс рассматривал спрос на деньги как функцию двух

переменных величин. При прочих равных условиях увеличение номинального дохода

вызывает увеличение спроса на деньги, обусловленное существованием

трансакционного мотива и мотива предосторожности. Также, опять при прочих

равных условиях, снижение нормы ссудного процента увеличивает спрос на деньги,

обусловленный существованием спекулятивного мотива (то есть наличных денег,

используемых для покупки облигаций).

Современная

теория спроса на деньги

Со времен Кейнса

экономисты всех без исключения школ и направлений признавали важность понятий

«норма доходности» и «норма процента» (процентная ставка) как переменных

величин в функции спроса на деньги. Однако современная теория спроса на деньги

отличается от теоретических моделей Кейнса в целом ряде особенностей.

Во-первых, современная

теория спроса на деньги рассматривает более широкий диапазон активов, нежели

беспроцентное хранение денег и долгосрочные облигации.

Во-вторых, современная

теория отвергает разделение спроса на деньги на основании мотивов

предосторожности, трансакционных и спекулятивных мотивов.

В-третьих, современная

теория рассматривает богатство как один из определяющих факторов спроса на

деньги.

В-четвертых, современная

теория включает в себя и другие условия, влияющие на желание хозяйственных

агентов предпочесть ликвидный портфель. Например, в качестве такого условия

могут выступать изменения в ожиданиях (исходя из теории рациональных ожиданий).

И последнее. Современная

теория спроса на деньги учитывает наличие инфляции. Эта теория четко

разграничивает такие понятия, как реальный и номинальный доход, реальную и

номинальную норму процента, реальные и номинальные величины денежной массы.

1.3

Предложение денег

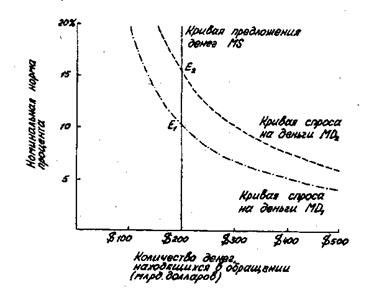

Вертикальная

кривая предложения денег

Вертикальная кривая

предложения денег представлена на рис. 1.

Вертикальная кривая

предложения денег соответствует тактической цели поддержания неизменным

количества денег, находящихся в обращении. При постановке подобной задачи —

сохранении неизменной денежной массы при меняющихся условиях рынка —

Центробанку приходится прибегать к любым необходимым для этого действиям. В

предыдущем разделе мы исходили в своих рассуждениях из упрощающего допущения о

неизменности совокупных резервов и денежного мультипликатора при изменении

номинальной нормы процента. Однако, как показывает практика, подобные вещи

происходят совсем не так просто.

Для поддержания

кривой предложения денег в строго вертикальном состоянии центробанк может

предпринять один из двух существующих для этого способов. Во-первых, центробанк

может провести ряд защитных операций на открытом рынке ценных бумаг,

компенсируя изменения в уровнях резервов, полученных путем займов, и избыточных

резервов, направляя в противоположную сторону изменения уровня независимых (от

займов) резервов. Во-вторых, центробанк может использовать учетную ставку для

гибкого реагирования на возникающие изменения рыночной нормы процента.

Горизонтальная

кривая предложения денег

На рис. 2 представлена

горизонтальная кривая предложения денег. Возникновение кривой предложения денег

происходит тогда, когда центробанк в качестве своей тактической цели избирает

фиксацию номинальной нормы процента на постоянном уровне. Путем проведения

операций на открытом рынке осуществляется регулирование резервами,

обеспечивающий фиксированный уровень номинальной нормы процента, определенный

тактической задачей, несмотря на возможные изменения процентных ставок,

обусловленные воздействием рыночных процессов. Политика подобного рода часто

называется гибкой денежно-кредитной политикой.

|

|

Сдвиг в спросе на деньги

с точки Е1 к точке Е2 стремится увеличить рыночные процентные ставки. В качестве

стабилизирующей меры Центробанк проводит покупки на открытом рынке ценных

бумаг, расширяя тем самым резервы банков и увеличивая предложение денег в

степени, достаточной для сохранения процентных ставок на прежнем уровне. Такой

тип финансовой политики часто называют гибкой денежно-кредитной политикой.

Рисунок

2.

Предположим, что рынок

денег первоначально находится в равновесии в точке Е1 (рис. 2). Количество

денег, находящихся в обращении, равно 200 миллиардов долларов, а норма процента

составляет 10% в год, что рассматривается как тактическая цель центробанка.

Положим, что увеличение номинального национального дохода сдвигает кривую

спроса на деньги вправо — с МD1 на МD2.

Рост спроса на деньги

оказывает повышающее давление на существующую норму процента. По мере того как

норма процента начинает превышать десяти процентный уровень, определенный ранее

как тактическая цель, Центробанк отвечает на эти изменения, производя покупки

на открытом рынке ценных бумаг. Такие приобретения увеличивают банковские

резервы, которые банки пускают в оборот, предоставляя новые займы и приобретая

ценные бумаги для своих собственных портфелей активов. Процесс использования

избыточных резервов увеличивает рост денежной массы, находящейся в обращении.

Покупки на открытом рынке будут продолжены до тех пор, пока не образуется

достаточное количество новых денег, обеспечивающее соответствие спроса и

предложения денег при неизменной норме процента (что, как уже указывалось,

составляет тактическую цель Центробанк на рассматриваемом этапе). В таком

случае рынок денег достигнет нового положения равновесия в точке Е2 (рис. 2).

Количество денег, находящихся в обращении, возрастет с 200 до 300 миллиардов

долларов, а номинальная норма процента не изменится и останется равной 10%.

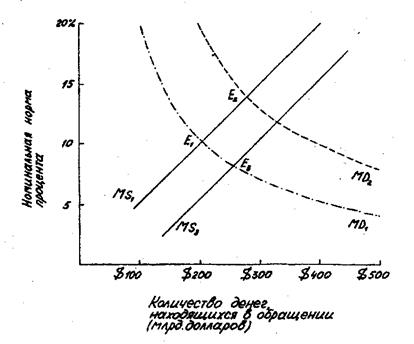

Наклонная

кривая предложения денег

На рис. 3 представлен

еще один возможный случай—наклонная кривая предложения денег. Кривая

предложения денег такой формы подразумевает проведение центробанком страны

следующей политики: Центробанк реагирует на увеличение спроса на деньги,

обеспечивая некоторый рост количества денег, находящихся в обращении, но в

количестве, недостаточном для поддержания номинальной нормы процента на

фиксированном уровне. Например, мы имеем кривую предложения денег MS; сдвиг в

спросе на деньги с MD1 на MD2 перенесет точку равновесия экономической системы

из Е1 в Е2. Таким образом, номинальная норма процента вырастет с 10% до 14%, но

и количество денег, -находящихся в

|

Рис.3.

|

обращении увеличится с

200 миллиардов до 280 миллиардов долларов.

Денежно-кредитная политика центробанка, допускающая

увеличение количества денег, находящихся в обращении, но в степени

недостаточной для предотвращения повышения

номинальной нормы

процента, приводит к предложению денег, графически интерпретируемому наклонной

кривой предложения денег. Этот случай показан на данном рисунке. При проведении

в жизнь подобной политики изменение спроса на деньги с MD1 на MD2 при прежнем

предложении денег MS1 перенесут точку равновесия на рынке денег из точки Е1 в

точку Е2. Увеличение спроса на деньги вызовет как рост количества денег,

находящихся в обращении, так и увеличение номинальной нормы процента. С другой

стороны, изменение предложения денег с MS1 на MS2 при прежнем спросе на деньги

MD1 вызывает уменьшение номинальной нормы процента, сопровождаемое увеличением

количества денег, находящихся в обращении. В этом случае равновесие на рынке

денег перейдет из точки Е1 в точку Е3.

В качестве примера

денежно-кредитной политики, обеспечивающей существование предложения денег,

описываемого кривой подобного типа, рассмотрим ситуацию при которой Центробанк

в качестве тактической цели рассматривает постоянство независимых резервов.

Постоянство резервов подобного типа ведет к увеличению количества денег,

находящихся в обращении, при увеличении процентных ставок, так как в этом

случае уровень резервов, полученных путем займов, увеличивается, а уровень

избыточных резервов уменьшается. Такая денежно-кредитная политика может

частично нивелировать возникающий сдвиг в спросе на деньги без особой

необходимости проведения активных операций на открытом рынке ценных бумаг.

Центробанк может

варьировать угол наклона кривой предложения денег. Так, кривая предложения

денег пройдет менее круто по отношению коси абсцисс (приблизится к

горизонтальной кривой) при условии, что Центробанк проведет покупку на открытом

рынке ценных бумаг при повышении номинальных норм процента и, соответственно,

продажи — при ее уменьшении. Заметим, что чем круче наклонена кривая

предложения денег (приближается к вертикальной кривой), тем существеннее эффект

в спросе на деньги на номинальную норму процента, и тем меньшее влияние он

оказывает на количество денег, находящихся в обращении. И наоборот, чем ближе

кривая предложения денег к горизонтальной кривой, тем существеннее эффект

сдвига в спросе на деньги на количество денег, находящихся в обращении, и тем

меньшее влияние он оказывает на номинальную норму процента.

1.

4 Равновесие на денежном рынке

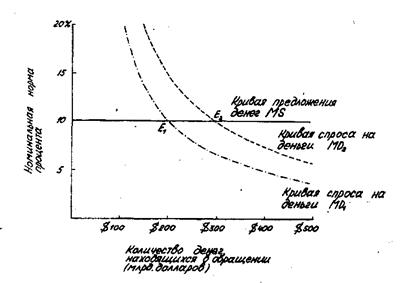

На рис. 1 приведены типичные кривые предложения и спроса денег.

По горизонтальной оси отложено количество денег, находящихся в обращении, а по

вертикальной оси — характерная краткосрочная норма процента из всей

совокупности рыночных норм. Исходя из соображений удобства, будем обозначать ее

как номинальную норму процента, и с ее помощью представлять альтернативную

стоимость хранения не приносящих процентов денег.

Как и на любом ином рынке, равновесие на финансовом рынке имеет

место в точке пересечения кривых спроса и предложения. Равновесие на рынке

денег означает равенство количества денег, которое хозяйственные агенты хотят

сохранить в своих портфелях активов, количеству денег, предлагаемому

центробанку страны при осуществлении текущей денежно-кредитной политики.

Рисунок

4.

Исходя из данных, представленных на рис. 4, при заданном в 200

миллиардов долларов предложении денег, равновесие спроса и предложения имеет

место при номинальной норме процента равной 10%. При любой другой процентной

ставке равновесие невозможно. Предположим, что процентная ставка составила не

10%, а 8%. Меньшая процентная ставка сократила альтернативную стоимость

хранения денег, и это обстоятельство увеличило количество денег, потребное всем

обладателям портфелей активов с 200 млрд. долларов до 250 млрд. долларов, как

следует из изучения рис. 1. Это привело бы к тому, что хозяйственные агенты

начали продавать свои альтернативные деньгам активы — такие как облигации и

казначейские векселя — стремясь увеличить свои денежные сбережения в их чистом

виде. Поступая таким образом, они понижают рыночные цены на эти виды активов и,

вместе с тем, увеличивают общий доход от их рыночных продаж. Однако до тех пор

пока мы допускаем наличие постоянного банковского резерва определенного размера

и фиксированного денежного мультипликатора, продажа ценных бумаг не увеличивает

общее количество предлагаемых денег. Подобные сделки лишь перемещают некое

количество денег из портфелей одних хозяйственных агентов в портфели других

фирм и семейных хозяйств. И этот процесс продолжается до повышения процентной

ставки до 10%—то есть такой величины нормы процента, при которой 200 миллиардов

долларов, предлагаемые банковской системой, полностью удовлетворяют потребности

в деньгах со стороны хозяйственных агентов. Таким образом, никакая иная норма

процента в этих условиях не может создать равновесие в спросе и предложении

денег на рынке денег.

Глава 2. Особенности развития денежного рынка в

России

2.1 Структура денежного рынка (спрос и предложение)

Под

предложением денег обычно понимают денежную массу в обращении, т.е.

совокупность платежных средств, обращающихся в стране в данный момент.

Однако

ни среди государственных должностных лиц, отвечающих за регулирование денежного

предложения, ни среди экономистов нет единой точки зрения на то, из каких элементов состоит денежное предложение:

разнообразие средств достигло такой степени, что переход от собственно денег

(банкнот, вкладов до востребования) к ликвидным и полуликвидным формам их

размещения совершается незаметно. В результате граница между деньгами и

неденежными авуарами теперь не такая четкая, как раньше.

Для

характеристики денежного предложения применяются различные обобщающие

показатели, так называемые денежные

агрегаты.

1.

Агрегат М-1 — «деньги для сделок» —

это показатель, предназначенный для измерения объема фактических средств обращения.

Он включает наличные деньги (банкноты и разменные монеты) и банковские деньги.

2.

Агрегаты М-2 и М-3 содержат кроме М-1 денежные средства на сберегательных

и срочных счетах, а также депозитные сертификаты. Эти средства не являются

собственно деньгами, поскольку их невозможно непосредственно использовать для

сделок купли-продажи, а их изъятие подчинено определенным условиям. Однако они

похожи на деньги, т.к., с одной стороны, могут быть в короткие сроки выброшены

на рынок товаров и услуг, с другой — позволяют осуществлять накопление денег.

Не случайно их называют «почти деньгами».

3.

Наиболее полные агрегаты денежного предложения — L и D. L наряду с М-3

включает прочие ликвидные (легкореализуемые) активы, такие, как

краткосрочные государственные ценные бумаги. Они называются ликвидными, т.к без

особых трудностей могут быть превращены в наличность. В агрегат D входят все ликвидные средства, а также

закладные, облигации и другие аналогичные кредитные инструменты.

Агрегаты

М-3, L и D более четко отражают тенденции в развитии экономики, чем М-1: резкие изменения в этих агрегатах

часто сигнализируют об аналогичных изменениях в ВНП. Так, быстрый рост денежной

массы и кредита сопровождает период подъема, а их сокращение часто связано со

спадами. Однако большинство экономистов предпочитают агрегат М-1, т.к. он

включает активы, непосредственно используемые в качестве средства обращения. В

дальнейшем будем понимать под предложением денег агрегат М-1.

Вертикальная кривая предложения

денег представлена на рис. 5.

Рис. 5. Вертикальная кривая

предложения денег

Вертикальная кривая предложения

денег соответствует тактической цели поддержания неизменным количества денег,

находящихся в обращении. При постановке подобной задачи — сохранении неизменной

денежной массы при меняющихся условиях рынка — Центробанку приходится прибегать

к любым необходимым для этого действиям. В предыдущем разделе мы исходили в

своих рассуждениях из упрощающего допущения о неизменности совокупных резервов

и денежного мультипликатора при изменении номинальной нормы процента. Однако,

как показывает практика, подобные вещи происходят совсем не так просто.

Для

поддержания кривой предложения денег в строго вертикальном состоянии центробанк

может предпринять один из двух существующих для этого способов. Во-первых,

центробанк может провести ряд защитных операций на открытом рынке ценных бумаг,

компенсируя изменения в уровнях резервов, полученных путем займов, и избыточных

резервов, направляя в противоположную сторону изменения уровня независимых (от

займов) резервов. Во-вторых, центробанк может использовать учетную ставку для

гибкого реагирования на возникающие изменения рыночной нормы процента.

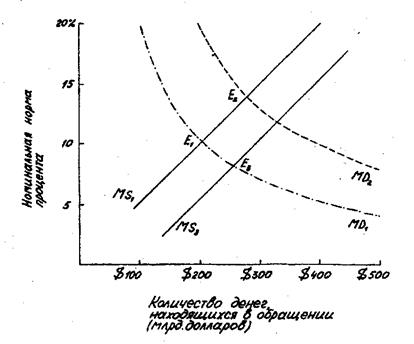

На рис. 6 представлена

горизонтальная кривая предложения денег. Возникновение кривой предложения денег

происходит тогда, когда центробанк в качестве своей тактической цели избирает

фиксацию номинальной нормы процента на постоянном уровне. Путем проведения

операций на открытом рынке осуществляется регулирование резервами,

обеспечивающий фиксированный уровень номинальной нормы процента, определенный

тактической задачей, несмотря на возможные изменения процентных ставок,

обусловленные воздействием рыночных процессов. Политика подобного рода часто

называется гибкой денежно-кредитной политикой.

Сдвиг в спросе на деньги с точки Е1

к точке Е2 стремится увеличить

рыночные процентные ставки. В качестве стабилизирующей меры Центробанк проводит

покупки на открытом рынке ценных бумаг, расширяя тем самым резервы банков и

увеличивая предложение денег в степени, достаточной для сохранения процентных

ставок на прежнем уровне. Такой тип финансовой политики часто называют гибкой денежно-кредитной политикой.

Рис.

6. Спрос на деньги

Предположим, что рынок денег

первоначально находится в равновесии в точке Е1

(рис. 6). Количество денег, находящихся в обращении, равно 200

миллиардов долларов, а норма процента составляет 10% в год, что рассматривается

как тактическая цель центробанка. Положим, что увеличение номинального

национального дохода сдвигает кривую спроса на деньги вправо — с МD1 на МD2.

Рост спроса на деньги оказывает

повышающее давление на существующую норму процента. По мере того как норма

процента начинает превышать десяти процентный уровень, определенный ранее как

тактическая цель, Центробанк отвечает на эти изменения, производя покупки на

открытом рынке ценных бумаг. Такие приобретения увеличивают банковские резервы,

которые банки пускают в оборот, предоставляя новые займы и приобретая ценные

бумаги для своих собственных портфелей активов. Процесс использования избыточных

резервов увеличивает рост денежной массы, находящейся в обращении[1]. Покупки на открытом рынке

будут продолжены до тех пор, пока не образуется достаточное количество новых

денег, обеспечивающее соответствие спроса и предложения денег при неизменной

норме процента (что, как уже указывалось, составляет тактическую цель

Центробанк на рассматриваемом этапе). В таком случае рынок денег достигнет

нового положения равновесия в точке Е2 (рис. 6). Количество денег, находящихся

в обращении, возрастет с 200 до 300 миллиардов долларов, а номинальная норма

процента не изменится и останется равной 10%.

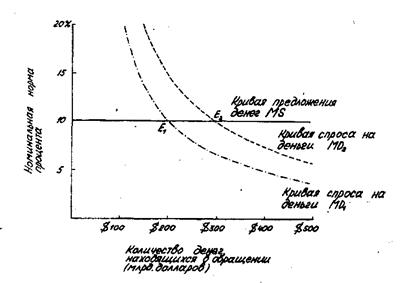

На рис. 7 представлен еще один возможный

случай—наклонная кривая предложения денег. Кривая предложения денег такой формы

подразумевает проведение центробанком страны следующей политики: Центробанк

реагирует на увеличение спроса на деньги, обеспечивая некоторый рост количества

денег, находящихся в обращении, но в количестве, недостаточном для поддержания

номинальной нормы процента на фиксированном уровне. Например, мы имеем кривую

предложения денег MS; сдвиг в спросе на деньги с MD1 на MD2 перенесет точку

равновесия экономической системы из Е1 в

Е2. Таким образом, номинальная норма процента вырастет с 10% до 14%, но и

количество денег, -находящихся в обращении увеличится с 200 миллиардов до 280

миллиардов долларов.

Рис. 7. Предложение денег

Денежно-кредитная политика

центробанка, допускающая увеличение количества денег, находящихся в обращении,

но в степени недостаточной для предотвращения повышения номинальной нормы

процента, приводит к предложению денег, графически интерпретируемому наклонной

кривой предложения денег. Этот случай показан на рис.7. При проведении в жизнь

подобной политики изменение спроса на деньги с MD1 на MD2 при прежнем

предложении денег MS1 перенесут точку равновесия на рынке денег из точки Е1 в

точку Е2. Увеличение спроса на деньги вызовет как рост количества денег,

находящихся в обращении, так и увеличение номинальной нормы процента. С другой

стороны, изменение предложения денег с MS1 на MS2 при прежнем спросе на деньги

MD1 вызывает уменьшение номинальной нормы процента, сопровождаемое увеличением

количества денег, находящихся в обращении. В этом случае равновесие на рынке

денег перейдет из точки Е1 в точку Е3.

В качестве примера

денежно-кредитной политики, обеспечивающей существование предложения денег,

описываемого кривой подобного типа, рассмотрим ситуацию при которой Центробанк

в качестве тактической цели рассматривает постоянство независимых резервов.

Постоянство резервов подобного типа ведет к увеличению количества денег,

находящихся в обращении, при увеличении процентных ставок, так как в этом

случае уровень резервов, полученных путем займов, увеличивается, а уровень

избыточных резервов уменьшается. Такая денежно-кредитная политика может

частично нивелировать возникающий сдвиг в спросе на деньги без особой

необходимости проведения активных операций на открытом рынке ценных бумаг.

Центробанк может варьировать угол

наклона кривой предложения денег. Так, кривая предложения денег пройдет менее

круто по отношению коси абсцисс (приблизится к горизонтальной кривой) при

условии, что Центробанк проведет покупку на открытом рынке ценных бумаг при

повышении номинальных норм процента и, соответственно, продажи — при ее

уменьшении. Заметим, что чем круче наклонена кривая предложения денег

(приближается к вертикальной кривой), тем существеннее эффект в спросе на

деньги на номинальную норму процента, и тем меньшее влияние он оказывает на

количество денег, находящихся в обращении. И наоборот, чем ближе кривая предложения

денег к горизонтальной кривой, тем существеннее эффект сдвига в спросе на

деньги на количество денег, находящихся в обращении, и тем меньшее влияние он

оказывает на номинальную норму процента[2].

Спрос на деньги

Спрос

на деньги вытекает из двух их функций — как средства обращения и сохранения

богатства. В первом случае речь идет о спросе на деньги для заключения сделок

купли-продажи (трансакционный спрос), во втором — о спросе на деньги как

средство приобретения прочих финансовых активов (прежде всего облигаций и

акций). Трансакционный спрос объясняется необходимостью хранить деньги в форме

наличных или средств на текущих счетах коммерческих банков и иных финансовых

институтов с целью осуществления запланированных и незапланированных покупок и

платежей. Спрос на деньги для сделок определяется главным образом общим

денежным доходом общества и изменяется прямо пропорционально номиналу ВНП.

Спрос на деньги для приобретения прочих финансовых активов определяется

стремлением получить доход в форме дивидендов или процентов и изменяется

обратно пропорционально уровню процентной ставки. Эта зависимость отражается

кривой спроса на деньги Dm.

100 200

Спрос на деньги, млрд. руб.

Рис.8.

Спрос на деньги

«В первом своем приближении количественная

теория денег и цен, является теорией спроса на деньги»[3]. Вспомним, что современная

трактовка количественной теории была основана на понятии скорости обращения

денег в движении доходов, которая в аналитической форме определяется как:

(1)

(1)

где М — количество денег,

находящихся в обращении, V — скорость обращения денег в движении доходов, Р - абсолютный уровень цен, а Y — реальный

объем производства (реальный доход, реальный выпуск продукции). В качестве

первого шага в приложении уравнения (1) к проблеме спроса на деньги

эквивалентно преобразуем его к виду:

(2)

(2)

Форма уравнения (2) ясно

иллюстрирует, что отношение количества денег, находящихся в обращении, к

номинальному доходу (произведению реального дохода у на абсолютный уровень цен

Р) есть величина, обратная скорости обращения денег. Теперь, домножим обе части

уравнения (2) на РY — номинальный доход — и получим:

(3)

(3)

Отсюда следует, что количество

денег, находящихся в обращении, равно отношению номинального дохода к скорости

обращения денег. Все вышеприведенные выводы сделаны только лишь в результате

эквивалентных преобразований исходного уравнения. Последний шаг в нашем анализе

уже не носит характер простого манипулирования, а требует пояснений. Мы заменим

М — количество денег, находящихся в обращении, — в левой части уравнения (3) на

параметр MD — величину спроса на деньги, то есть количество денег, потребное

деловым предприятиям, фирмам и частным лицам, которое они хотят сохранить как

часть своих портфелей активов в существующих условиях. Эта замена дает:

(4)

(4)

Из (4) явно следует, что

величина спроса на деньги зависит от следующих трех факторов:

— во-первых, величина

спроса на деньги зависит от абсолютного уровня цен. При прочих равных условиях

более высокий уровень цен требует больше денег, поскольку покупателям

потребуется больше денег, чтобы купить некое необходимое количество

произведенной продукции — скажем, десяток буханок хлеба.

— во-вторых, спрос на деньги

зависит от уровня реального объема производства. По мере его повышения также

растут реальные доходы, поскольку рабочие тратят на свой труд больше времени,

фирмы и предприятия получают больше прибыли и т. д. При прочих равных условиях

людям понадобится больше денег при условии роста их жальных доходов, поскольку

наличие более высоких реальных доходов подразумевает больший объем сделок.

— в-третьих, спрос на деньги

зависит от скорости обращения денег в движении доходов (количество оборотов

год, которое в среднем совершает каждый доллар из общей денежной массы на

приобретение Товаров и услуг, составляющих реальный ВНП). Соответственно все

параметры, влияющие на скорость обращения денег, будут влиять и на спрос на

деньги. Экономисты классической школы склоняются к мнению, что скорость

обращения денег постоянна и определяется такими институционными факторами, как

количество ежегодных выплат жалования рабочим. Но как мы уже видели в

предыдущей главе, теоретически современной количественной теории рассматривают

скорость обращения денег как величину переменную, которая зависит среди прочих

факторов и от нормы процента[4].

Теория спроса на деньги в кейнсианской модели

В своей книге «Общая теория

занятости, процента и денег» Джон Мейнард Кейнс отверг классическую количественную

теорию спроса на деньги, отдав предпочтение собственным теоретическим

построениям, в которых главою роль играет понятие нормы процента. Кейнс

рассматривал юный как один из типов богатства и утверждал, что та часть

портфелей активов, которую хозяйственные агенты Делают сохранять в форме денег

зависит от того, насколько высоко они ценят свойство ликвидности. Активы

обладают ликвидностью, если их можно использовать как средство платежа, а их

обладатель уверен, что номинальная стоимость таких активов не изменится.

Деньги, рассматриваемые как параметр М1, является абсолютно ликвидными

активами. Говорить, что люди предпочитают относительно ликвидный портфель — то

же самоe, что сказать об относительно большом спросе на деньги с их стороны. По

этой причине Дж. Кейнс назвал свою Теорию спроса на деньги теорией предпочтения ликвидности.

Как считал Дж. Кейнс, три причины

побуждают людей хранить по крайней мере часть их богатства в форме ликвидных

денежных активов, таких как наличные деньги, текущие счета до востребования, а

не в качестве менее ликвидных, но приносящих доход активов, как облигации.

Во-первых, люди держат некоторую часть своих активов в форме денег для

использования их в качестве средств платежа[5].

Кейнс называл это обстоятельство трансакционным мотивом хранения денег

может инспирироваться желанием обеспечить в будущем возможность распоряжаться

определенной частью своих ресурсов в

форме наличных денег. Трикисционный

мотив—мотив хранения денег, возникающий из удобства их использования в

качестве средства платежа. Например, возникает потребность в деньгах на ремонт

автомобиля или возникает непредвиденная возможность приобрести много полезных

вещей за очень умеренную цену при распродаже, вызванной ликвидаций для местной

мебельной фирмы. Эти обстоятельства Кейнс называл мотивом предосторожности сохранения части активов в форме денег. Мотив предосторожности — (мотив

обеспечения безопасности) — мотив хранения денег как полезного ресурса

покупательной способности, дабы иметь в будущем возможность реализовать

неожиданные потребности или воспользоваться преимуществом неожиданных

возможностей.

Кейнс считал, что количество денег,

необходимое индивиду для осуществления сделок купли-продажи, и отложенное,

исходя из мотива предосторожности, примерно пропорционально его доходу. Таким

образом, рассмотрение трансакционного мотива и мотива предосторожности в свете

спроса на деньги делают кейнсианскую теорию предпочтения ликвидности весьма

похожей на классическую количественную теорию.

Однако, дополнение к сказанному,

необходимо отметить, что Дж. Кейнс увидел третий мотив сохранения части активов

в форме денег, несколько отличный от двух предыдущих. Кейнс считал, что

хозяйственные агенты будут держать часть портфеля своих активов в ликвидной

форме, если они считают, что владение активами в иной форме сопряжено со

значительным риском. Положим, следуя формальной кейнсианский модели, что

индивиды могут держать свое богатство в двух видах активов — либо деньги

(наличные деньги и счета до востребования), либо долгосрочные облигации.

Преимущества облигаций перед Деньгами состоит в том, что они приносят проценты.

С другой стороны вероятность того, что процентная ставка на рынке ценных бумаг

может измениться, несет в себе риск того, что изменится и рыночная цена

облигаций. Снижение нормы ссудного процента означает повышение курса облигаций,

что обеспечивает держателям облигаций доход, обусловленный приростом капитала.

И наоборот, повышение нормы ссудного процента означает снижение их курса, что

вызывает потери капитала держателей облигаций. Кейнс называл хранение части

портфеля активов в форме облигаций спекулятивным мотивом хранения части активов

в форме денег. Спекулятивный мотив—мотив

хранения денег, возникающий из желания избежать потерь капитала, вызываемых

хранением активов в форме облигаций в периоды ожидаемого повышения норм

ссудного процента.

Согласно трудам Дж. Кейнса

спекулятивный мотив формирует обратную связь между величиной спроса на деньги и

нормой ссудного процента. Естественно, что каждый хозяйственный агент, инвестирующий

свои активы, будет стараться перевести их из облигаций в деньги, по мере того

как норма ссудного процента снижается относительно уровня, который он по своему

пониманию считает «нормальным» на долгосрочных временных интервалах, и к

которому норма ссудного процента вероятнее всего вернется. Перейдя в этот

момент на деньги, он сможет счастливо избежать убытков от своего пакета

облигаций в случае неожиданного повышения нормы ссудного процента. Поскольку

различные инвесторы очевидно расходятся в своих оценках относительно

«нормальной» нормы ссудного процента на долгосрочных временных интервалах, и

поскольку они не могут в один миг поменять в своем портфеле активов облигации

на деньги, Кейнс усматривал следующую тенденцию: величина спроса на деньги постепенно

растет с падением нормы ссудного процента на рынке ценных бумаг.

Резюмируя, можно утверждать

следующее. Кейнс рассматривал спрос на деньги как функцию двух переменных

величин. При прочих равных условиях увеличение номинального дохода вызывает

увеличение спроса на деньги, обусловленное существованием трансакционного

мотива и мотива предосторожности. Также, опять при прочих равных условиях,

снижение нормы ссудного процента увеличивает спрос на деньги, обусловленный

существованием спекулятивного мотива (то есть наличных денег, используемых для

покупки облигаций).

Современная теория спроса на деньги

Со времен Кейнса экономисты всех

без исключения школ и направлений признавали важность понятий «норма

доходности» и «норма процента» (процентная ставка) как переменных величин в

функции спроса на деньги. Однако современная теория спроса на деньги отличается

от теоретических моделей Кейнса в целом ряде особенностей[6].

Во-первых, современная теория

спроса на деньги рассматривает более широкий диапазон активов, нежели

беспроцентное хранение денег и долгосрочные облигации. В настоящее время

вкладчики могут обладать портфелями с приносящими проценты формами денег

(например, нау-счета), так и с беспроцентными формами денег, как наличные

деньги и вклады до востребования. В дополнение они могут обладать

альтернативными формами ликвидных активов: сбережения, вклады на срок (срочные

депозиты), взаимные фонды денежных рынков и соглашения об обратном выкупе,

которые включаются в понятие М2, далее — краткосрочные ценные бумаги, такие как

казначейские векселя и обязательства крупных компаний, не имеющие специального

обеспечения; долгосрочные правительственные облигации и облигации корпораций,

акции корпораций; активы в форме недвижимости — производственное оборудование

предприятий и пр.; и наконец товары длительного пользования — например, мебель

и автомобили. И все, что влияет на предпочтение обладания каким-нибудь из выше

наименованных активов относительно денег, в принципе может повлиять на величину

спроса на деньги.

Во-вторых, современная теория

отвергает разделение спроса на деньги на основании мотивов предосторожности,

трансакционных и спекулятивных мотивов. Ныне вызывает сомнение и более не

кажется реалистичной точка зрения Дж. Кейнса на деньги как ликвидный актив, обеспечивающий

спекулятивное уклонение от потери капитала ib

моменты низких норм ссудного процента. По-видимому, процентная ставка

все же влияет на спрос на деньги, обусловленный наличием спекулятивного мотива,

но лишь вследствие того, что норма процента представляет собой альтернативную

стоимость хранения денег.

В-третьих, современная теория

рассматривает богатство как один из определяющих факторов спроса на деньги. Это

обстоятельство становится очевидным при портфельном анализе теории спроса на

деньги. Заметим, исходя из самых общих соображений, что при увеличении

богатства индивида, он, вероятнее всего, захочет увеличения каждого из типов

принадлежащего ему богатства, включая и деньги.

В-четвертых, современная теория

включает в себя и другие условия, влияющие на желание хозяйственных агентов

предпочесть ликвидный портфель. Например, в качестве такого условия могут

выступать изменения в ожиданиях (исходя из теории рациональных ожиданий). Так

при пессимистическом прогнозе на будущую конъюнктуру величина спроса на деньги

имеет тенденцию расти. И наоборот: хозяйственный агент при оптимистическом

прогнозе предпочтет иные виды активов, и спрос на деньги упадет.

И последнее. Современная теория

спроса на деньги учитывает наличие инфляции. Эта теория четко разграничивает

такие понятия, как реальный и номинальный доход, реальную и номинальную норму

процента, реальные и номинальные величины денежной массы.

Стабильность спроса на деньги

Классическая количественная теория

денег и цен устанавливает стабильную взаимосвязь между денежной массой и

состоянием экономики в целом. В простейшей модели этой теории постулируется,

что скорость обращения денег обусловлена практикой платежей хозяйственных

агентов, а уровень реального выпуска продукции зависит от таких факторов как уровень

развития технологических процессов и численность населения. Представим себе

(находясь в рамках принятых допущений), что возникает предложение денег сверх

достаточного количества, удовлетворяющего существующий спрос на деньги.

Естественно, люди потратят их на приобретение новых товаров и услуг, не желая

хранить эти «новые» деньги. Но так как предложении товаров и услуг остается

фиксированной величиной, растущая трата денег поднимет уровень цен. По мере

увеличения уровня цен возрастет и спрос на деньги. И только тогда, когда

уровень цен поднимется достаточно высоко, уравняв спрос на деньги с возросшим

предложением, экономика вернется в состояние равновесия. Итак, мы видим, что в

рамках допущений классической количественной теории денег и цен стабильность спроса

на деньги подразумевает жесткую взаимосвязь между денежной массой и уровнем

цен.

Современная теория денег отвергает застывшие схемы, принятые

в моделях классической теории, хотя и принимает общий принцип, постулирующий,

что изменения в уровне цен способны привести в равновесие предположение и спрос

на деньги. В современных подходах скорость обращения денег рассматривается как

переменная величина, зависящая от номинальной нормы процента, и отвергается

положение о неизменности реального выпуска продукции при изменении количества

денег, находящихся в обращении. И, хотя современная теория денег оперирует

существенно большим числом переменных, нежели классические теоретические

построения, зададимся очень важным вопросом: является ли функция спроса на деньги

стабильной и предсказуемой? Если это так, то изменения количества денег,

находящихся в обращении, вполне предсказуемым образом повлияет на цены и

реальный объем производства. Сторонники монетаристской школы придерживаются

именно этой точки зрения. С другой стороны, если спрос на деньги теряет

присущую ему стабильность, то другие факторы, а отнюдь не денежная масса,

возобладают в качестве причин изменения реального выпуска продукции и уровня

цен, а изменения количества денег, находящихся в обращении, будут относительно

невелики. Эту точку зрения разделяют многие кейнсианцы и сторонники

немонетаристского подхода в теории денег[7].

2.2 Особенности денежного рынка в России

В настоящее время в

России денежный агрегат М2 рассчитывался как сумма следующих показателей:

М2 = масса денег в

обращении + сумма депозитов. В свою очередь, сумма депозитов равна средствам на

счетах предприятий и вкладам населения в коммерческих банках плюс вклады

населения в сбербанках (срочных и до востребования).

Из Таблицы 1 видно, что

денежная масса в обращении (денежный агрегат М2) на 1 января 1997 г. составила

97, 8 трлн руб. и по сравнению с 1 января 1996 г. увеличилась почти в 3 раза.

Среднемесячный темп прироста составил 9, 5 %, при этом максимальными темпами

денежная масса увеличивалась во втором квартале (16, 1%), а минимальными - в

первом (5, 4%).

Таблица

1

Россия.

Денежная масса в 1996 г. (трлн руб.)

|

|

1. 01. 96

|

1. 04. 96

|

1. 07. 96

|

1. 10. 96

|

1. 01. 97

|

|

Денежная масса (М2) -

всего

В том числе:

|

33, 2

|

38, 9

|

60, 7

|

78, 6

|

97, 8

|

|

- наличные деньги в

обращении*

|

13, 3

|

15, 9

|

23, 8

|

30, 0

|

36, 5

|

|

- безналичные средства

|

19, 9

|

23, 0

|

36, 9

|

48, 6

|

61, 3

|

* - наличные деньги в

обращении вне банковской системы.

В структуре денежной

массы наибольший удельный вес составляли наличные деньги в обращении. Так, на

конец года в денежной массе наличные деньги занимали 37%, средства на расчетных

счетах предприятий и организаций - 31%, вклады и депозиты - 32%.

Следует отметить, что за

1996 г. удельный вес налично-денежной составляющей денежной массы сократился с

40 до 37%, а доля вкладов значительно выросла - с 24 до 32%. Среднемесячный

темп роста наличных денег составлял 9%, в то время как безналичная составляющая

увеличилась в среднем на 10% в месяц.

Скорость обращения

денег, рассчитываемая как отношение номинального валового внутреннего продукта

к объему денежной массы, находящейся в обращении, снизилась к концу 1996г. по

сравнению с концом 1995 г. на 0, 3 оборота и составила 10, 7 оборота. На

протяжении 1996 г. она не была стабильной: если в первом полугодии этот

показатель в среднем равнялся 11 оборотам, то во втором - 9, 5.

Определяющими факторами

роста денежной массы в 1996 году по-прежнему были кредиты банковской системы

экономике и Правительству.

На сегодняшний день

главной особенностью денежной массы в России является то, что около 50% ее

составляет доллар и другая иностранная валюта. А сохраняющаяся высокая степень

интеграции иностранной валюты во всю денежно-кредитную систему страны приводит

к использованию валютного курса в качестве критерия хозяйственной деятельности

и средства тезаврации даже населением и предприятиями, далекими от внешнего

рынка. Все это негативно влияет на нашу денежную единицу - рубль, значительно

ослабляет его позиции по сравнению с другими денежными единицами.

Участие Центрального

банка РФ в формировании денежной массы характеризуется объемом и динамикой

денежной базы и источников ее формирования.

Денежная база в широком

определении, включающая наличные деньги в обращении и в кассах коммерческих

банков, средства в фонде обязательных резервов и на корреспондентских счетах

коммерческих банков в Центральном банке РФ, возросла в 2, 8 раза в 1996 г.

против 5, 2 раза в 1995 г. (см. таблицу 2)

Наибольший удельный вес

в структуре денежной базы составляют наличные деньги в обращении с учетом касс

коммерческих банков. Их доля к концу 1996 года составила 62, 0% против 62, 6% к

концу 1995 г.

Доля остатков на

корреспондентских счетах банков в денежной базе сократилась с 25, 2% в начале

года до 21, 8% в конце.

Совокупные резервы

коммерческих банков на 1 января 1997 г. составили 25, 1 трлн руб., увеличившись

с начала года в 2, 8 раза. Обязательные резервы банков, депонируемые в

Центральном банке РФ, увеличились за год в 3, 7 раза и составили на конец года

10, 0 трлн руб.

В 1996 г. для более

эффективного воздействия на темпы роста денежной массы Банк России осуществлял

контроль за динамикой денежной базы в узком определении, включающей наличные

деньги в обращении и в кассах коммерческих банков, а также средства в фонде

обязательных резервов. С этой целью были установлены ежеквартальные лимиты

прироста чистых внутренних активов органов денежно-кредитного регулирования, в

том числе - чистого кредита расширенному правительству.

Таблица 2

Денежная

база и ее структура (трлн. руб.)

|

Показатели

|

01. 01. 96

|

01. 01. 97

|

Индекс

|

|

|

сумма

|

удельный

вес в общей сумме, %

|

сумма

|

удельный

вес с общей сумме, %

|

роста за

1996 г.

|

|

Денежная

база

В том

числе:

|

22, 2

|

100, 0

|

61, 6

|

100, 0

|

2, 77

|

|

-

наличные деньги в обращении с учетом остатков касс КБ

|

13, 9

|

62, 6

|

38, 2

|

62, 0

|

2, 75

|

|

-корсчета

комбанков

|

5, 6

|

25, 2

|

13, 4

|

21, 8

|

2, 39

|

|

-

обязательные резервы

|

2, 7

|

12, 2

|

10, 0

|

16, 2

|

3, 70

|

Соответственно

величина чистых внутренних активов на конец 1996 г. была определена в размере

52, 5 трлн руб., а чистого кредита расширенному правительству - 51, 6 трлн руб.

Фактическое значение

показателя по чистым внутренним активам на протяжении всего 1996 года не

превышало установленного ориентира и на 1 января 1997 года составляло 45, 3

трлн руб. В то же время кредит расширенному правительству, начиная с середины

третьего квартала, превышал установленные ограничения и в целом за 1996 год

составил 67, 3 трлн руб.

Итак, за 1996 год

денежная база в узком определении выросла в 2, 9 раза и составила на 1 января

1997 года 48, 2 трлн рублей.

Мультипликатор,

рассчитанный как отношение денежной массы к денежной базе в узком определении,

на протяжении года не изменялся и был равен 2, 0. Стабильность мультипликатора

объясняется, в основном, сохранением практически на неизменном уровне доли

наличных денег в денежной массе.