Министерство образования РФ

Всероссийский заочный

финансово-экономический институт

Кафедра статистики

КУРСОВАЯ

РАБОТА

По дисциплине «Статистика»»

На тему «Статистические методы изучения финансовых результатов

деятельности коммерческих банков»

Вариант№21

Исполнитель:

Специальность : БУА и А

Группа:

№

зачетной книжки:

Руководитель:

Лысенко Светлана Николаевна

Москва

2008

Оглавление

Стр.

Введение……………………………………………………………………3

I. Теоретическая часть.

1. Сущность и функции банков…………………………………………...5

2. Показатели финансовых результатов ………………….…………….....8

3. Методы изучения финансовых результатов в банке …………………14

II. Расчетная часть. ………………………………………………………...17

III. Аналитическая часть………………………………… ………………..33

Заключение………………………………………………………………….39

Список использованной литературы……………………………………....40

Введение

Целью данной курсовой

работы является изучение статистических методов, применяемых в изучении финансовых результатов деятельности

коммерческого банка. Данная тема актуальна, потому что статистическое изучение финансовых

результатов банка и представление

информации о финансовом положении, результатах деятельности и изменениях в

финансовом положении банка необходима широкому кругу пользователей при принятии

экономических решений, поэтому она должна быть достоверной, полной и

оперативной.

Развитие деятельности

коммерческих банков - необходимое условие реального создания рыночного

механизма. Процесс экономических преобразований начался с реформирования

банковской системы. Эта сфера динамично развивается и сегодня. В России

действует двухуровневая банковская система, которая служит мощным фактором в

обеспечении функционирования национальной экономики. Банки выполняют разнообразные

функции и вступают в сложные взаимоотношения между собой и другими субъектами

хозяйственной жизни. Эффективность банковской деятельности существенным образом

влияет на развитие экономики страны.

В теоретической части

курсовой работы я рассмотрю сущность и функции коммерческих банков, а также

статистические показатели финансовых результатов коммерческих банков. Опишу

статистические методы изучения финансовых результатов деятельности банков. Практическая

часть курсовой работы посвящена реализации задач по данной теме на ПК(вариант

№21). В аналитической части будет проведено статистическое исследование анализа

прибыли по данным отчетов о прибылях и убытках банка «МОСКОВСКИЙ КРЕДИТНЫЙ

БАНК».

При написании данной

работы я использовала пакет прикладных программ обработки электронных таблиц Microsoft Office - MS Excel и MS Word .

I. Теоретическая часть.

1. Сущность и функции коммерческих банков.

Банки –

непременный «атрибут» товарно-денежного обращения. Исторически они развивались

практически одновременно.

Банк - учреждение, которое привлекает

денежные средства юридических и физических лиц и от своего имени размещает их

на условиях возвратности, платности и срочности, а также осуществляет расчетные,

комиссионно-посреднические и другие операции.

В банковской

системе государства большую роль играют коммерческие банки. Они являются

многофункциональными финансовыми предприятиями, действующими в различных

секторах денежного рынка и рынка капитала.

В

современных условиях кредитная система представлена многообразием банков. В

зависимости от признаков структуризации банки можно классифицировать следующим

образом (Рис. 1).

Рис. 1.Классификация коммерческих банков

Успешная (прибыльная) работа банков может быть достигнута

только при соблюдении следующих основных принципов их деятельности:

1.

Осуществление

деятельности в пределах имеющихся ресурсов.

2.

Полная экономическая самостоятельность и ответственность коммерческих банков за результаты своей

деятельности.

3.

Взаимоотношения

коммерческого банка со своими клиентами строится на рыночной основе.

4.

Регулирование деятельности коммерческого банка может осуществляться только

косвенными экономическими (а не административными) методами.

Важнейшей особенностью коммерческих банков

является исполнение ими специфических

функций, отличных от

функций Центрального банка:

1. Посредничество в кредите. Проявляется в

способности банков выступать

посредниками между теми хозяйствующими субъектами и населением, которые

обладают временно свободными денежными ресурсами, и теми, кто в них

нуждается. Высвобождаемые в процессе кругооборота денежные средства предприятия, сбережения и накопления

населения аккумулируются банками,

превращаются в ссудный капитал и с соблюдением основных принципов

кредитования передаются заемщикам.

2.

Посредничество в платежах. Операции, связанные с проведением расчетов и платежей в

безналичной форме. Осуществляются по

поручению клиентов.

3.

Выпуск кредитных денег. Коммерческий банк осуществляет

выпуск кредитных средств

посредством обращения депозитно-чековой эмиссии. Т.е., коммерческие банки, выдавая кредит, зачисляют его на счет субъекта хозяйствования, представляющий собой

счет до востребования. При этом

происходит наращивание обязательств банка. Владелец счета

вправе получить в коммерческом банке

наличные деньги в пределах установленных лимитов и величины вклада. Тем самым создаются условия для увеличения денежной массы, а при возврате денежных средств ее

величина уменьшается. Выпуск кредитных

денег в обращение сводится к имитированию векселей, чеков, пластиковых карт, которые замещают

действительные деньги кредитными,

снижая при этом издержки обращения.

Все функции тесно

переплетаются и позволяют коммерческому банку выступать в качестве органа,

эмитирующего платежные средства для обслуживания всего кругооборота капитала в

процессе производства и обращения товаров. Но самостоятельно эмитировать наличные

банкноты коммерческие

банки не имеют права. Это монополия Центрального банка.

Результатом

деятельности коммерческого банка являются разного рода предоставляемые услуги. Они могут быть

оказаны клиентам посредством многообразных

операций, которые укрупнено можно сгруппировать в: пассивные, активные,

комиссионные.

Пассивными называют

операции, связанные с формированием ресурсов банка. Ресурсы коммерческих банков могут быть

сформированы за счет собственных

(уставной капитал, резервный и специальные фонды, страховые резервы, нераспределенная прибыль),привлеченных (передаваемых

во временное пользование банкам

субъектами хозяйствования и населением) и эмитированных средств

(облигационные займы, векселя и т.п.).

Современная структура

ресурсной базы коммерческих банков, как правило, характеризуется незначительной долей

собственных средств. Основную часть ресурсов банков формируют привлеченные

средства, которые покрывают от 80 до 90% всей потребности в денежных средствах для осуществления активных банковских

операций.

Активными называют операции, связанные с размещением банковских ресурсов с целью получения прибыли (учетно-ссудные

– кредитные

операции,

инвестиционные операции, комиссионные (посреднические) операции)*.

Комиссионные операции - те, которые банк

выполняет по поручению своих

клиентов и взимает с них плату в виде комиссионных (расчетно-кассовое обслуживание клиентов, трастовые операции,

операции с иностранной валютой, информационно-консультационные услуги,

выдача гарантий и поручительств, сдача в аренду сейфов индивидуального хранения

ценностей и др.).

Динамичное

развитие банковской системы страны определяется потребностью в статистической

информации о функционировании банков, характеристике и оценке результатов их

деятельности.

2. Показатели

финансовых результатов

Вся

хозяйственная деятельность коммерческого банка – осуществление банковских

соглашений - имеет название уставная деятельность. Ее проведение требует от

коммерческого банка значительных расходов, но кроме расходов возникают доходы,

как результат деятельности коммерческого банка. Результатом сопоставления

доходов и расходов является финансовый результат уставной деятельности, который

выступает в виде прибыли или убытков.Финансовый результат деятельности банка

отражается в бухгалтерском балансе и в

отчетности о прибылях и убытках банка. Показателями, характеризующими

финансовые результаты деятельности коммерческого банка, являются прибыль и

рентабельность.

Прибыль имеет большое

значение для акционеров банка, банковских работников, для вкладчиков и стоящих

на рассчетно-кассовом обслуживании юридических лиц. Различают балансовую

прибыль и чистую.

Балансовая прибыль определяется как разница между доходами

(без налога на добавленную стоимость) и расходами банка.

Доходы банка (Д) в его балансе группируются по следующим статьям:

-

проценты,

полученные за предоставленные кредиты;

-

доходы,

полученные от операций с ценными бумагами;

-

доходы,

полученные от операций с иностранной валютой и другими валютными ценностями;

-

дивиденды

полученные;

-

доходы

по организациям банков;

-

штрафы,

пени, неустойки полученные;

-

другие

доходы.

Большое значение имеет группировка доходов банка с выделением

процентных и непроцентных доходов.

Процентные доходы банка (Дn) включают:

- проценты по кредитам, выданным

юридическим лицам;

- проценты по ссудам, выданным

населению;

- проценты от выдачи ссуд в инвалюте;

- доходы в виде процентов по ценным

бумагам.

Непроцентные доходы

включают:

-

комиссию,

полученную за услуги, оказываемые банком юридическим лицам, в том числе в

инвалюте;

-

доходы от валютных операций;

-

доходы

от внебанковской деятельности:

a) штрафы, пени, неустойки полученные;

b) доходы от долевого участия, доходы

хозрасчетных учреждений банка, дивиденды, доходы по ценным бумагам (кроме

доходов в виде процентов);

-

прочие

доходы.

Расходы банка (Р) в его

балансе группируются

по следующим статьям:

-

проценты,

уплаченные за привлеченные кредиты;

-

проценты,

уплаченные юридическим лицам по привлеченным средствам;

-

проценты,

уплаченные физическим лицам по депозитам;

-

расходы по операциям с ценными бумагами;

-

расходы

по операциям с иностранной валютой и другими валютными ценностями;

-

расходы

на содержание аппарата управления;

-

расходы

по организациям банков;

-

штрафы,

пени, неустойки уплаченные;

-

другие

расходы.

Расходы банка так же, как и доходы группируются в

процентные и непроцентные расходы.

Процентные расходы

банка (Рn) включают:

-

проценты

по вкладам и депозитам населения;

-

проценты

по счетам организаций и депозитам юридических лиц;

-

проценты

по ценным бумагам, эмитированным банком;

-

расходы

на выплату процентов за используемые кредиты.

Непроцентные расходы

включают:

-

операционные

расходы;

-

расходы

на содержание аппарата управления;

-

расходы

на оплату труда;

-

прочие

расходы.

В течение года банк

производит платежи из прибыли в бюджет. Остающаяся в распоряжении банка прибыль

называется чистой прибылью.

Относительную характеристику

прибыльности банков дают следующие

показатели рентабельности (R):

1. соотношение балансовой прибыли (П) и собственного капитала банка (К);

2. соотношение балансовой прибыли и

активов (А);

3. соотношение чистой прибыли (ЧП)

и активов;

4. соотношение процентной маржи ( ) и работающих активов (

) и работающих активов ( ).

).

;

;  ;

;  .

.

Основным источником

прибыли банка является процентная маржа ( ). Она определяется как разница между процентными доходами и

процентными расходами банка.

). Она определяется как разница между процентными доходами и

процентными расходами банка.

Используя этот показатель

можно определить реальный уровень прибыльности активов коэффициентом процентной

маржи ( ).

).

.

.

Уровень рентабельности ( ) или норма

прибыли на капитал находится под влиянием прибыльности активов (

) или норма

прибыли на капитал находится под влиянием прибыльности активов ( ) и коэффициента

достаточности капитала (

) и коэффициента

достаточности капитала ( ), который определяется

по формуле:

), который определяется

по формуле:

, где

, где  активы банка, взвешенные по установленным ЦБ РФ коэффициентам

с учетом риска по каждому виду актива

активы банка, взвешенные по установленным ЦБ РФ коэффициентам

с учетом риска по каждому виду актива

Возможности роста

рентабельности за счет снижения коэффициента достаточности капитала в настоящее

время ограничены, поэтому главным фактором роста рентабельности является эффективность

использования активов банка. В то же время прибыльность активов зависит от

доходности активов ( ) и доли прибыли в доходах банка (

) и доли прибыли в доходах банка ( ).

).

Доходность активов в целом складывается из процентных ( ) и непроцентных (

) и непроцентных ( ) доходов, поэтому коэффициент

доходности активов можно разложить:

) доходов, поэтому коэффициент

доходности активов можно разложить:

.

.

Пример.

Имеются следующие данные по банку

«МКБ» , млн., рублей:

Таблица 1.

|

№

|

Показатели

|

Условные обозначения

|

Базисный период

|

Отчетный период

|

|

1

|

Капитал банка

|

К

|

329415

|

468045

|

|

2

|

Активы банка

|

А

|

282633

|

409207

|

|

|

В том числе работающие

|

АРА

|

260756

|

403750

|

|

4

|

Доходы - всего

|

Д

|

850654

|

2156598

|

|

|

В том числе процентные доходы

|

Дп

|

826427

|

2093685

|

|

5

|

Расходы - всего

|

Р

|

822365

|

2056298

|

|

|

В том числе процентные расходы

|

Рn

|

814512

|

2017655

|

|

6

|

Платежи в бюджет из прибыли

|

ПБ

|

10445

|

20326

|

Определим показатели прибыли и

рентабельности.

Решение.

1. Определяем

балансовую прибыль:

П0=850654-822365=28289млн.

руб.

П1=2156598-2056298= 100300млн.руб.

Определяем процентную маржу

(прибыль):

МП0=826427-814512=11915млн.руб.

МП1=2093685-2017655= 76030млн.руб.

Определяем чистую прибыль:

ЧП0=28289-10445= 17844млн.руб.

ЧП1=100300-20326=79974

млн.руб.

4. Определяем рентабельность

капитала:

5. Рентабельность активов составит:

а), по балансовой прибыли:

б), по чистой прибыли:

в), по процентной марже:

Сведем расчеты в таблицу:

Таблица 2.

|

№

|

Показатели

|

Единица измерения

|

Базисный период

|

Отчетный период

|

Абсолютное изменение

|

Темп роста, %

|

|

1

|

Балансовая прибыль

|

млн. руб.

|

28289

|

100300

|

70011

|

355%

|

|

2

|

Чистая прибыль

|

млн. руб.

|

17844

|

79974

|

62130

|

448%

|

|

3

|

Процентная прибыль (маржа)

|

млн. руб.

|

11915

|

76030

|

64115

|

638%

|

|

4

|

Рентабельность

капитала

|

%

|

8,5%

|

21,4%

|

12,9%

|

|

|

5

|

Рентабельность активов:

|

|

|

|

|

|

|

5а

|

По балансовой прибыли

|

%

|

10%

|

25%

|

15%

|

|

|

5б

|

По чистой прибыли

|

%

|

6,3%

|

20%

|

13,7%

|

|

|

5в

|

По процентной прибыли

|

%

|

4,6%

|

19%

|

14,4%

|

|

Вывод: данные таблицы 2 свидетельствуют

о том, что балансовая прибыль по банку в отчетном периоде составила 100300 млн.

руб. и выросла по сравнению с предыдущим периодом на 70011 млн. руб. или на 255%.

Рост балансовой прибыли был обеспечен процентной прибылью, т.е. прибылью по

кредитным операциям и ценным бумагам, приносящим процентный доход. Следует отметить

более высокие темпы роста процентной прибыли (638%) по сравнению с балансовой и

чистой прибылью. Рост прибыли позволил улучшить все показатели рентабельности.

Рентабельность капитала составила 21,4% и возросла на 12,9%. Наблюдается так же

и рост рентабельности активов. Наибольший рост составила рентабельность по балансовой

прибыли (25%).

3. Методы изучения

финансовых результатов в банке

Методом анализа

финансового состояния банка является комплексное, органически взаимосвязанное

исследование деятельности коммерческого банка с использованием математических,

статистических, учетных и других приемов обработки информации.

Характерными

особенностями метода анализа финансового состояния являются:

·

использование

системы показателей, всесторонне характеризующих деятельность банка;

·

изучение

факторов и причин изменения этих показателей;

·

выявление

и измерение взаимосвязи между ними.

В анализе, как правило,

используется система показателей, формируемая в процессе оперативного

бухгалтерского учета и контроля. Часть недостающих показателей рассчитывается в

ходе исследования. Посредством анализа устанавливаются наиболее существенные

факторные показатели, оказывающие влияние на изменение результатов деятельности

банка.

Метод группировки позволяет изучать экономические явления в их взаимосвязи и

взаимозависимости, выявлять влияние на изучаемый показатель отдельных факторов,

обнаруживать проявление тех или иных закономерностей, свойственных деятельности

банков. Важно помнить, что в основу группировки всегда должна быть положена

обоснованная классификация изучаемых явлений и процессов, а также

обуславливающих их причин и факторов. Метод группировки позволяет путем

систематизации данных баланса банка разобраться в сущности анализируемых

явлений и процессов.

При анализе банковского

баланса в первую очередь применяют группировку счетов по активу и пассиву.

В зависимости от целей

анализа проводят группировку статей актива и пассива по целому ряду признаков.

Пассив группируется по форме собственности, при этом используются следующие

признаки: стоимость, степень востребования, контрагенты, сроки, виды операций,

гарантии использования, виды источников. Актив группируется по

организационно-правовой форме образования, форме собственности, секторам

экономики и виду деятельности. Каждую из этих групп можно дополнительно

разделить по доходности, ликвидности, контрагентам, срокам, видам операций,

степени риска возможной потери части стоимости активов, формам вложения

средств.

Значение метода группировок

в анализе трудно переоценить. С его помощью решаются достаточно сложные задачи

исследования. Например, использование функциональной группировки статей

банковского баланса по видам источников и формам вложения банковских средств

позволяет решить задачу «очищения» статей баланса от «грязных»

брутто-показателей.

В зависимости от

специфики оформления и инструментов осуществления банковских операций

балансовые статьи могут быть сгруппированы так: депозитно-ссудные, расчетные,

инвестиционные, агентские.

При группировке статей

баланса по субъектам сделки, как по активу, так и по пассиву, выделяют:

межбанковские операции, внутрибанковские операции, операции с клиентурой,

операции с прочими контрагентами.

В ходе анализа

применяются важнейшие группировки счетов баланса с точки зрения выделения

собственных и привлеченных ресурсов банка, долгосрочных и краткосрочных

кредитных вложений, сроков активно-пассивных операций, видов доходов и расходов

и др. Статьи актива баланса могут быть сгруппированы по степени ликвидности,

уровню доходности, степени риска и т.д.

II. Расчетная часть

Имеются следующие выборочные данные за отчетный год по объему

средств юридических и физических лиц, привлеченных в депозиты, и прибыли

коммерческих банков (выборка 5%-ная механическая),млн.руб.:

Таблица 3. Исходная информация

|

№ п/п

|

Депозиты

физических и юридических лиц

|

Прибыль

|

№ п/п

|

Депозиты

физических и юридических лиц

|

Прибыль

|

|

1

|

135968

|

8566

|

16

|

38009

|

1710

|

|

2

|

34600

|

1557

|

17

|

39911

|

1995

|

|

3

|

53092

|

2655

|

18

|

91805

|

5050

|

|

4

|

31450

|

1415

|

19

|

98060

|

5903

|

|

5

|

42800

|

2140

|

20

|

10942

|

501

|

|

6

|

115560

|

6933

|

21

|

39050

|

1952

|

|

7

|

150060

|

9003

|

22

|

87278

|

4800

|

|

8

|

10060

|

453

|

23

|

66050

|

3301

|

|

9

|

36700

|

1652

|

24

|

72122

|

3965

|

|

10

|

130060

|

8069

|

25

|

61068

|

3064

|

|

11

|

53108

|

2660

|

26

|

40236

|

2012

|

|

12

|

36709

|

1658

|

27

|

50040

|

2502

|

|

13

|

43089

|

2155

|

28

|

94040

|

5170

|

|

14

|

120354

|

7220

|

29

|

38060

|

1903

|

|

15

|

94060

|

5640

|

30

|

66060

|

3640

|

Задание№1

По исходным данным:

1. Построить статистический ряд

распределения прибыли коммерческих банков по признаку- депозиты физических и юридических лиц, образовав пять групп с равными

интервалами.

2. Рассчитать характеристики

интервального ряда распределения: среднюю арифметическую, среднее

квадратическое отклонение, коэффициент вариации, моду и медиану.

Сделать выводы по результатам выполнения задания.

Решение:

1.Определим величину интервала:

h =  =

= =28000(млн.

руб.)

=28000(млн.

руб.)

Таблица 4.Интервальный ряд распределения по величине депозитов

физических и юридических лиц

|

Вариант признака(xj),

Банки по величине депозитов физических и юридических лиц, млн. руб.

|

Частота (fj),

Число банков, ед.

|

Частность(wj),

Доля банков в общем итоге

|

|

10060-30060

|

7

|

7/30=0,23

|

|

38060-66060

|

11

|

0,37

|

|

66060-94060

|

5

|

0,17

|

|

94060-122060

|

4

|

0,13

|

|

122060-150060

|

3

|

0,10

|

|

ИТОГО

|

30

|

1,00

|

2.Расчитаем характеристики

интервального ряда:

Таблица3 .Вспомогательная таблица для расчетов

|

Группа банков по величине депозитов

физических и юридических лиц

X

|

Число банков F

|

Середина интервала Xц

|

Xц*F

|

(Xц- ) )

|

(Xц- )² )²

|

(Xц- )²*F )²*F

|

|

10060-38060

|

7

|

24060

|

168420

|

-42000

|

1764000000

|

12348000000

|

|

38060-66060

|

11

|

52060

|

572660

|

-14000

|

196000000

|

2156000000

|

|

66060-94060

|

5

|

80060

|

400300

|

14000

|

196000000

|

980000000

|

|

94060-122060

|

4

|

108060

|

432240

|

42000

|

1764000000

|

7056000000

|

|

122060-150060

|

3

|

136060

|

408180

|

70000

|

4900000000

|

14700000000

|

|

ИТОГО

|

30

|

------------

|

1981800

|

-------------

|

-------------

|

37240000000

|

1. Средняя арифметическая взвешенная

=

= (млн.руб.)

(млн.руб.)

Средний размер депозитов юридических

и физических лиц для банков в выборке составит 66060 млн руб.

2. Мода

Модальный интервал: 38060-66060,т.к. частота его максимальная (F=11). Определим для модального

интервала точечное значение моды:

,

,

где

хМo –

нижняя граница модального интервала,

h –величина модального интервала,

FMo – частота модального интервала,

FMo-1 – частота интервала, предшествующего модальному,

FMo+1 –

частота интервала, следующего за модальным.

М0=38060+28000*

М0=38060+28000* =38060+28000*0.4=49 260

=38060+28000*0.4=49 260

( млн.руб.);

Таким образом, чаще встречаются банки

с депозитами ≈ 49 260млн. руб.

3. Медиана для интервального ряда

распределения:

,

,

млн руб.

млн руб.

В выборке 50%

коммерческих банков имеют объем депозитов юридических и физических лиц не более

30424 млн руб., а 50% коммерческих банков

- не менее 30424 млн руб.

4. Среднее квадратическое отклонение

σ= ; σ2=

; σ2= ;

;

σ2 = 1241333333,33 ;

1241333333,33 ;

σ= =35232,56 (млн руб.)

=35232,56 (млн руб.)

Среднее квадратическое

отклонение показывает, что в среднем, общая сумма депозитов физических и

юридических лиц по всем банкам, отличается от среднего размера депозитов в

одном банке на 35232,56 млн. руб.

5. Коэффициент вариации V =  ;

;

V =  *100=53,3%

*100=53,3%

Совокупность банков в

выборке по объему депозитов юридических и физических лиц неоднородна, т.к. V>33%

Вывод: по признаку депозиты юридических и физических лиц был построен

статистический ряд распределения и образовано пять групп с равными интервалами

= 28000 млн. руб. Были рассчитаны характеристики интервального ряда

распределения: средняя арифметическая взвешенная составляет 66060 млн. руб.;

мода равна 490260 млн. руб.; медиана равна

84934 млн. руб.; среднее квадратическое отклонение = 35232,56 млн. руб.;

также был рассчитан коэффициент вариации, который составил 53,3%, что говорит о

неоднородности совокупности банков по величине депозитов.

Задание№2

По исходным данным:

1. Установить наличие и характер связи

между признаками- депозиты физических и

юридических лиц и прибыль коммерческих банков методом аналитической

группировки, образовав пять групп с равными интервалами по факторному признаку.

2. Измерить тесноту корреляционной связи

между названными признаками с использованием коэффициентов детерминации и

эмпирического корреляционного отношения.

Сделать выводы по результатам выполнения задания.

Решение:

1. Аналитическая группировка строиться

по факторному признаку. В нашей задаче, факторным признаком (x) является - депозиты физических и

юридических лиц, а результативным признаком (y) - прибыль.

Таблица 5.Вспомогательная таблица для построения аналитической

группировки

|

№ группы

|

Группы по объему депозитов физических и

юридических лиц, млн руб.

|

№ банка

|

Депозиты юридических и физических лиц,

млн руб.

|

Прибыль, млн руб.

|

|

1

|

10060-38060

|

2

|

34600

|

1557

|

|

4

|

31450

|

1415

|

|

8

|

10060

|

453

|

|

9

|

36700

|

1652

|

|

12

|

36709

|

1658

|

|

16

|

38009

|

1710

|

|

20

|

10942

|

501

|

|

Итого

|

7

|

198470

|

8946

|

|

2

|

38060-66060

|

3

|

53092

|

2655

|

|

5

|

42800

|

2140

|

|

11

|

53108

|

2660

|

|

13

|

43089

|

2155

|

|

17

|

39911

|

1995

|

|

21

|

39050

|

1952

|

|

23

|

66050

|

3301

|

|

25

|

61068

|

3064

|

|

26

|

40236

|

2012

|

|

27

|

50040

|

2502

|

|

29

|

38060

|

1903

|

|

Итого

|

11

|

526504

|

26339

|

|

3

|

66060-94060

|

18

|

91805

|

5050

|

|

22

|

87278

|

4800

|

|

24

|

72122

|

3965

|

|

28

|

94040

|

5170

|

|

30

|

66060

|

3640

|

|

Итого

|

5

|

411305

|

22625

|

|

4

|

94060-122060

|

6

|

115560

|

6933

|

|

14

|

120354

|

7220

|

|

15

|

94060

|

5640

|

|

19

|

98060

|

5903

|

|

Итого

|

4

|

428034

|

25696

|

|

5

|

122060-150060

|

1

|

135968

|

8566

|

|

7

|

150060

|

9003

|

|

10

|

130060

|

8069

|

|

Итого

|

3

|

416088

|

25638

|

|

Всего

|

30

|

1980401

|

109244

|

Выполним аналитическую группировку:

Таблица 6.Зависимость прибыли от депозитов

физических и юридических лиц

|

№ группы

|

Группы по объему депозитов юридических и

физических лиц, млн руб

|

Число банков

|

Прибыль, млн руб.

|

|

Всего, млн руб.

|

В среднем на 1 банк, млн руб.

|

|

1

|

10060-38060

|

7

|

8946

|

1278

|

|

2

|

38060-66060

|

11

|

26339

|

2394

|

|

3

|

66060-94060

|

5

|

22625

|

4525

|

|

4

|

94060-122060

|

4

|

25696

|

6424

|

|

5

|

122060-150060

|

3

|

25638

|

8546

|

|

Итого:

|

|

30

|

109244

|

3641

|

На основании данных аналитической

группировки ( табл.4) можно сказать, что с увеличением депозитов физических и

юридических лиц, средняя прибыль банка также увеличивается, что свидетельствует

о наличии прямой корреляционной связи между указанными признаками.

2. Измерим тесноту

корреляционной связи с использованием коэффициента детерминации и эмпирического

корреляционного отношения.

1) Эмпирический коэффициент детерминации  ;

;

Построим вспомогательную таблицу для расчета

межгрупповой дисперсии:

Таблица 7.Вспомогательная таблица

|

Группы по объему депозитов юридических и

физических лиц, млн руб.

|

Число банков,

|

Прибыль в среднем на 1 банк, млн руб,

|

|

|

10060-38060

|

7

|

1278

|

(1278-3641)²*7

=39086383

|

|

38060-66060

|

11

|

2394

|

(2394-3641)²

*11

=17105099

|

|

66060-94060

|

5

|

4525

|

(4525-3641)²

*5

=3907280

|

|

94060-122060

|

4

|

6424

|

(6424-3641)²*4

=309803569

|

|

122060-150060

|

3

|

8546

|

(8546-3641)²*3

=72177075

|

|

Итого:

|

30

|

3641

|

163256193

|

δ

δ²=  =5441873 (млн.руб.)

=5441873 (млн.руб.)

Общая дисперсия результативного

признака определяется по формуле:

Таблица 8.Вспомогательная таблица для расчета общей дисперсии

|

y

|

y2

|

y

|

y2

|

y

|

y2

|

|

8566

|

73376356

|

2660

|

7075600

|

1952

|

3810304

|

|

1557

|

2424249

|

1658

|

2748964

|

4800

|

23040000

|

|

2655

|

7049025

|

2155

|

4644025

|

3301

|

10896601

|

|

1415

|

2002225

|

7220

|

52128400

|

3965

|

15721225

|

|

2140

|

4579600

|

5640

|

31809600

|

3064

|

9388096

|

|

6933

|

48066489

|

1710

|

2924100

|

2012

|

4048144

|

|

9003

|

81054009

|

1995

|

3980025

|

2502

|

6260004

|

|

453

|

205209

|

5050

|

25502500

|

5170

|

26728900

|

|

1652

|

2729104

|

5903

|

34845409

|

1903

|

3621409

|

|

8069

|

65108761

|

501

|

251001

|

3640

|

13249600

|

|

|

|

|

|

109244

|

569268934

|

Σ=109244

Σy²=569268934

σ²= =5718750 (млн.руб.)

=5718750 (млн.руб.)

Эмпирический коэффициент

детерминации:

η²= =0,952

=0,952

Коэффициент детерминации показывает,

что прибыль банка на 95% зависит от

депозитов юридических и физических лиц и на 5% - от других

Эмпирическое корреляционное

отношение:

η²= =

= =0,976

=0,976

Используя шкалу Чеддока, можно сделать вывод, что связь между

величиной депозитов физических и юридических лиц и прибылью весьма тесная.

Вывод: для установления наличия и характера связи между признаками- депозиты юридических

и физических лиц и прибыль коммерческих банков были образованы 5 групп с

равными интервалами по обоим признакам, методом аналитической группировки. Между

признаками существует весьма тесная связь, следовательно, можно сделать вывод,

что депозиты физических и юридических

лиц оказывают существенное влияние на прибыль банка. Также была измерена

теснота корреляционной связи между признаками с помощью коэффициента

детерминации и эмпирического корреляционного отношения. Таким образом, с

помощью коэффициента детерминации установлено, что прибыль банка на 95 %

зависит от депозитов и на 5% - от других причин.

Задание№3

По результатам выполнения задания 1 с вероятностью 0,954

определить:

1. Ошибку выборки среднего объема

депозитов юридических и физических лиц и границы,в которых он будет находиться

в генеральной совокупности.

2. Ошибку выборки доли коммерческих

банков с объемом депозитов от 66060 млн руб. и более и границы,в которых будет

находиться генеральная доля.

Решение:

1. Определим ошибку выборки среднего

объема депозитов юридических и физических лиц:

при P=0,954

при P=0,954

( млн.руб.)

( млн.руб.)

(млн. руб.)

(млн. руб.)

Границы определим по

формуле:

(млн.руб.)

(млн.руб.)

С вероятностью 0,954

можно утверждать, что средний объем депозитов юридических и физических лиц в

генеральной совокупности находится в пределах от 53520 млн. руб. до 786001 млн.

руб.

2. Определим ошибку

выборки доли коммерческих банков с объемом депозитов от 66060 млн руб и более.

Выборочная

доля W= , где m – численность единиц, обладающих признакам; n – Объем выборочной совокупности.

, где m – численность единиц, обладающих признакам; n – Объем выборочной совокупности.

W= ;

;

Границы определим по

формуле:

С вероятностью 0,954 доля

коммерческих банков с объемом депозитов от 66060 млн руб. и более будет

находиться в пределах от 0,226 до 0,574.

Вывод: с вероятностью 0,954 можно

утверждать, что средний объем депозитов физических и юридических лиц в

генеральной совокупности находится в пределах от 53520 млн. руб. до 78600 млн.

руб., Также с вероятностью 0,954 можно утверждать, что доля банков с депозитами

от 66060 млн. руб. и более в целом по совокупности находится в пределах от 23%

до 57%.

Задание№4

Имеются следующие данные по коммерческому банку о

просроченной задолженности по кредитным ссудам:

Таблица 9.

|

Годы

|

Задолженность,по

кредиту,млн руб.

|

По сравнению с

предыдущим годом

|

Абсолютное значение 1% прироста,млн руб.

|

|

Абсолютный

прирост,млн руб.

|

Темп роста,%

|

Темп прироста,%

|

|

|

1

|

|

-

|

-

|

-

|

|

|

2

|

|

|

106,25

|

|

16

|

|

3

|

|

+100

|

|

|

|

|

4

|

|

|

|

30,0

|

|

|

5

|

|

|

108,5

|

|

|

Определить:

1. Задолженность по кредиту за каждый

год.

2. Недостающие показатели анализа ряда

динамики, внести их в таблицу.

3. Основную тенденцию развития методом аналитического

выравнивания.

Осуществить прогноз задолженности на

следующие два года на основе найденного тренда.

Построить графики.

Сделать выводы.

Решение:

1. Определим

задолженность по кредиту за каждый год:

1 год: 16*100=1600

млн.руб.

2 год: 1600*1,0625=1700

млн. руб.

3 год: 1700+100=1800 млн.

руб.

4 год: 16*1,3=2340

млн.руб.

5 год: 2340*1,085=2538,9

млн.руб.

2. Определим недостающие

показатели ряда динамики. Воспользуемся формулами:

(цепной абсолютный

прирост)

(цепной абсолютный

прирост)

(цепной темп изменения)

(цепной темп изменения)

(темп прироста)

(темп прироста)

(абсолютное значение

1% прироста)

(абсолютное значение

1% прироста)

Результаты расчетов

представим в таблице 8.

Таблица 8.Результаты

расчетов

|

Годы

|

Задолженность по кредиту, млн. руб.

|

По сравнению с предыдущим годом

|

Абсолютное значение 1% прироста, млн руб.

|

|

Абсолютный прирост, млн руб.

|

Темп изменения, %

|

Темп прироста

|

|

1

|

1600,0

|

-

|

-

|

-

|

-

|

|

2

|

1700,0

|

100,0

|

106,25

|

6,25

|

16,0

|

|

3

|

1800,0

|

100,0

|

105,9

|

5,9

|

17,0

|

|

4

|

2340,0

|

540,0

|

130,0

|

30,0

|

18,0

|

|

5

|

2538,9

|

198,9

|

108,5

|

8,5

|

23,4

|

4. 3. Выявим тенденцию ряда динамики,

используя уравнение линейного тренда:

Аналитическое уравнение

прямой имеет вид:

,

,

где t – порядковый номер периодов

времени (или моментов);

– выровненные значения ряда динамики.

– выровненные значения ряда динамики.

Система нормальных уравнений

в данном случае имеет вид:

(1)

(1)

При соблюдении указанного принципа

отсчёта времени t от условного нулевого

начала система нормальных уравнений (1) преобразуется к более простому виду:

Промежуточные расчеты

представим в таблице 9.

Таблица 9.Расчеты

|

Годы

|

Задолженность по кредиту, млн. руб.

|

i i

|

|

|

|

1

|

1600,0

|

-2

|

4

|

-3200,0

|

|

2

|

1700,0

|

-1

|

1

|

-1700,0

|

|

3

|

1800,0

|

0

|

0

|

0

|

|

4

|

2340,0

|

1

|

1

|

2340,0

|

|

5

|

2538,9

|

2

|

4

|

5077,8

|

|

Итого

|

9978,9

|

0

|

10

|

2517,8

|

При

подстановке итоговых данных в формулу ,

параметры уравнения прямой получают следующие значения:

Таким

образом, основная тенденция развития ряда отображается уравнением прямой:

Правильность расчёта уровней выровненного ряда динамики

проверяется следующим способом: сумма значений уровней эмпирического ряда  должна совпадать с

суммой значений уровней выровненного ряда

должна совпадать с

суммой значений уровней выровненного ряда  , то есть:

, то есть:

Таблица

10.Результаты расчетов

|

Годы

|

Задолженность по кредиту, млн. руб.

|

i i

|

|

|

Выровненные уровни ряда динамики, млн руб

|

|

1

|

1600,0

|

-2

|

4

|

-3200,0

|

1492,22

|

|

2

|

1700,0

|

-1

|

1

|

-1700,0

|

1744,0

|

|

3

|

1800,0

|

0

|

0

|

0

|

1995,78

|

|

4

|

2340,0

|

1

|

1

|

2340,0

|

2247,56

|

|

5

|

2538,9

|

2

|

4

|

5077,8

|

2499,34

|

|

Итого

|

9978,9

|

0

|

10

|

2517,8

|

9978,9

|

Равенство итоговых значений показывает, что

согласно критерию 1 расчеты коэффициентов уравнений прямой выполнены правильно.

Построим прогноз на 2 года вперед:

(млн руб.)

(млн руб.)

(млн руб.)

(млн руб.)

При сохранении существующей

закономерности прогнозные значения задолженности по кредиту на 6 и 7 годы

составят 3506,46 и 3758,24 млн руб. соответственно.

Отобразим на графике фактические и

выровненные уровни:

Рисунок1. Динамика

просроченной задолженности по кредитным ссудам за 5 лет.

Вывод: имея

исходные данные табл.8 , были

определены задолженности по кредитным ссудам. За 1-й год-1600 млн.руб., 2-й -1700 млн руб., 3-й- 1800

млн.руб.,4-й-2340 млн.руб,5-й- 2538,9 млн.руб. Были просчитаны недостающие

показатели ряда динамики: темп изменения ( ), темп прироста(

), темп прироста( ),абсолютное значение 1% прироста(

),абсолютное значение 1% прироста( ), абсолютный прирост(

), абсолютный прирост( ). Для выравнивания данного ряда использовалась линейная

трендовая модель- уравнение прямой:

). Для выравнивания данного ряда использовалась линейная

трендовая модель- уравнение прямой:  . Уравнение прямой, представляющее собой трендовую модель, имеет

вид :

. Уравнение прямой, представляющее собой трендовую модель, имеет

вид :  .

.

Полученное уравнение показывает, ,что

наблюдается тенденция увеличения задолженности по кредитным ссудам: с 1-го по

5-й гг.задолженность увеличивалась в среднем на 251,78 млн.руб. в год.

Также был осуществлен прогноз

задолженности на следующие два года на основе найденного тренда:  ,

, .На рис.1 представлен график динамики просроченной

задолженности по кредитным ссудам за 5 лет.

.На рис.1 представлен график динамики просроченной

задолженности по кредитным ссудам за 5 лет.

III. Аналитическая часть.

Анализ

динамики прибыли (на примере банка «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК».)

1.Постановка задачи

Обобщенную оценку

эффективности деятельности хозяйствующих субъектов дают достигнутые ими

финансовые результаты.

Вся

деятельность коммерческого банка – осуществление банковских соглашений - имеет

название, уставная деятельность. Ее проведение требует от коммерческого банка

значительных расходов, но кроме расходов возникают доходы, как результат

деятельности коммерческого банка. Результатом сопоставления доходов и расходов

является финансовый результат уставной деятельности, который выступает в виде

прибыли или убытков.

Одним из направлений изучения

финансовых результатов деятельности коммерческих банков является анализ

прибыли, полученной за несколько отчетных периодов, т.е. ее динамики. Прибыль

является важнейшим показателем оценки деятельности коммерческих банков. Он

используется аналитиками для определения рейтингов банков на основе их

балансов. Банки предоставляют в органы статистики сведения о финансовом

состоянии, где отражают объем прибыли(убытков) до налогообложения.

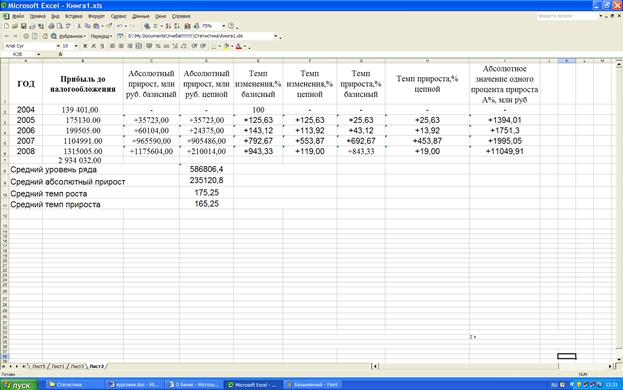

По данным отчетов о

прибылях и убытках коммерческого банка «МОСКОВСКИЙ

КРЕДИТНЫЙ БАНК»[1] за

период 2004-2008 годов, представленным в табл.7, я проведу анализ динамики

прибыли до налогообложения, для чего рассчитаю следующие показатели:

·

абсолютный

прирост(сокращение);

·

темп

изменения(роста или снижения);

·

темп

прироста(сокращения);

·

абсолютное

значение 1% прироста(сокращения);

·

средние

показатели динамики за период.

Таблица 10.

Прибыль банка «МКБ» за период 2004-2008 гг.,

млн руб.

|

Год

|

Прибыль до налогообложения

|

|

2004

|

139401,00

|

|

2005

|

175130,00

|

|

2006

|

1995050,00

|

|

2007

|

1104991,00

|

|

2008

|

1315005,00

|

2.Методика решения задачи

Расчет показателей анализа ряда

динамики осуществим по формулам, представленным в табл.8.

Средний уровень в интервальном ряду динамики вычисляется по

формуле:

(10)

(10)

Для определения абсолютной величины,

стоящей за каждым процентом прироста прибыли, рассчитаем показатель абсолютного

значения 1% прироста (A%):

A= (11)

(11)

Формулы расчета показателей

Таблица 11.

|

Показатель

|

Базисный

|

Цепной

|

Средний

|

|

Абсолютный прирост

(сокращение)

|

= = (1) (1)

|

= = (2) (2)

|

= = (3) (3)

|

|

Темп изменения

|

*100 (4) *100 (4)

|

*100 (5) *100 (5)

|

(6), (6),

|

|

Темп прироста

( сокращения)

|

-100% (7) -100% (7)

|

-100

%(8) -100

%(8)

|

100 %(9) 100 %(9)

|

Числовые обозначения:

Y1-начальный уровень;

yi- данный (текущий) уровень;

- предыдущий

уровень;

- предыдущий

уровень;

-

базисный уровень;

-

базисный уровень;

- конечный

уровень;

- конечный

уровень;

-средний уровень;

-средний уровень;

n-число уровней ряда динамики.

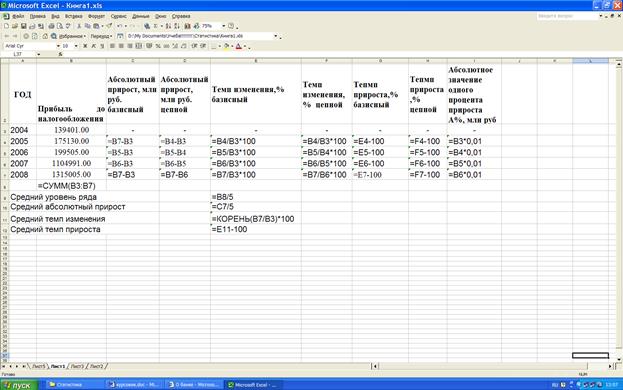

3.Технология выполнения компьютерных расчетов

Расчеты показателей анализа динамики

прибыли банка «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» выполнены с применением пакета

прикладных программ обработки электронных таблиц MS Excel в среде Windows.

Расположенные на рабочем листе Excel

расчетные формулы ( 1-11) представлены на рис.2.

Рисунок 2.Расчетные формулы

Результаты расчетов приведены на рис.3.

Рисунок 3. Расчетная таблица для нахождения показателей динамики

Рисунок 4.Диаграмма динамики прибыли банка

3.Анализ результатов статистических компьютерных расчетов

Результаты проведенных расчетов позволяют

сделать следующие выводы:

сумма прибыли за 5 лет,

с 2004 года до 2008 выросла на 843,33%,что в абсолютном выражении составляет

1175604,0 млн.руб..

Наблюдается положительная динамика в

течение всего периода. Динамика носит скачкообразный характер. Об этом говорят

цепные абсолютные приросты ( от года к году они увеличивались неодинаково) и

цепные темпы изменения (в 2005г.-125,6% в 2006 г. Убывает -113,9%,в 2007 г.

возрастает-553,9%, а в 2008 г. Снова убывает - 119% .) и прироста ( в 2005

г.-25,6%, в 2006г. убывает-13,9%, в

2007г. Возрастает – 453,8 %,в 2008г.-19%.) Это подтверждает, и графическое

изображение динамики прибыли (Рис.1).

В течение анализируемого пятилетнего периода деятельности

банка «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК», средний размер прибыли до налогообложения за

год составил 586806,4 млн.руб., в

среднем за год она увеличивалась на млн.руб.(

=235120) или на 165,2% (

=235120) или на 165,2% ( =165,2%) Ускоренный рост прибыли можно увидеть и по

увеличивающемуся абсолютному значению 1% прироста. В 2005г. – 1394,01 млн руб.,

в 2006г. Увеличилась на 353,29 млн. руб. и составила уже 1751,3млн. руб., в

2007г. 1995,05 млн. руб., а к 2008 году составила 11049,91 млн. руб.

=165,2%) Ускоренный рост прибыли можно увидеть и по

увеличивающемуся абсолютному значению 1% прироста. В 2005г. – 1394,01 млн руб.,

в 2006г. Увеличилась на 353,29 млн. руб. и составила уже 1751,3млн. руб., в

2007г. 1995,05 млн. руб., а к 2008 году составила 11049,91 млн. руб.

Заключение

В результате выполнения курсовой работы поставленная цель была достигнута, т.е. были изучены статистические методы, применяемые в изучении финансовых результатов деятельности коммерческого банка. Даны

характеристики основным показателям, характеризующим финансовую деятельность коммерческих банков. Особое внимание было уделено описанию показателей рентабельности, которые дают относительную характеристику прибыльности банков.

Динамичное развитие банковской

системы страны определяется потребностью в статистической информации о

функционировании банков, характеристике и оценке результатов их деятельности.

Рассмотрев основные методы статистических расчетов, становится отчетливо видно,

что такая наука, как статистика оказывает незаменимую помощь в решении

государственных, экономических, социологических вопросов и во многом

способствует развитию данных наук и сфер деятельности.

В банковской деятельности

применение статистических данных и проведение статистического наблюдения, с

последующим анализом полученной информации, - неотъемлемая часть деятельности

любого предприятия. Это обосновывается тем, что банк должен непрестанно следить

за изменением спроса на кредиты, быть в курсе экономических и финансовых

изменений (как на мировом и государственном уровнях, так и на уровне отдельно

взятых социальных групп) и т.д. Для этого необходимо постоянно проводить

исследования банковского рынка, осуществлять сбор разнообразных данных о

населении (их возможностях и потребностях), а также способствовать предприятиям

найти оптимальные для них решения, встающих перед ними задач.

Также в расчетной части

были решены задачи с применением ПК. В аналитической части, был проведен анализ

прибыли до налогообложения банка «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» на основании данных с сайта- http://mkb.ru/about_bank/.В

результате было определено, что сумма прибыли за 5 лет, с 2004 года до 2008

выросла на 843,33%,что в абсолютном выражении составляет 1175604,0 млн.руб..

Список

использованной литературы

1. Леонтьев В.Е., Радковска Н.П.

Финансы. Деньги. Кредит и банки. – С-Пб., 2002. – 380 с.

2.

Общая теория статистики: учеб.пособие для

студентов вузов. В.М.Гусаров,С.М.Проява.-2-ое изд.,М.:ЮНИТИ-ДАНА,2008.-207 с.

3.

Статистика финансов: Учебник/Под ред. Проф. В.Н.Салина.-М.Финансы

и статистика,2000-816 с.

4. Общая теория статистики:

Статистическая методология в изучении коммерческой деятельности: Учебник/Под

ред. О.Э. Башиной, А.А. Спирина. – М.: Финансы и статистика, 2005.

5.

Банки и банковское дело. Под ред.

И.Т.Балабанова. – СПб: Питер, 2002. – 304 с.: ил. – (Серия «Учебники для

вузов»).

6.

Финансовая статистика:Учеб.пособие. Под ред.

Т.В. Тимофеевой- М.: Финансы и статистика,2006.-480 с.

7.

http://bookz.com.ua/17/16.htm- «Учебники он-лайн».

8.

http://bankir.ksto.ru/?p=13-

Интернет –журнал «Банкир».

9.

http://mkb.ru/about_bank/-

сайт банка «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК».

·

Сведения

предоставлены - http://mkb.ru/about_bank/