Содержание

Введение................................................................................................................................................................................................ 3

1. Анализ стратегии конкурентов................................................................................................................................... 4

1.1 Анализ конкурентной среды................................................................................................................................................ 4

1.2 Основные принципы формирования стратегии фирмы........................................................................................... 6

1.3 Выявление преимуществ и недостатков в деятельности

конкурентов.......................................................... 8

2. Формирование конкурентных преимуществ в переходный

период....................................... 9

2.1 Привлекательность отрасли и конкурентная борьба

внутри нее......................................................................... 9

2.2 Выявление приоритетных конкурентов и определение

силы их позиции.................................................. 12

2.3 Исследование конкурентоспособности продуктов и

эффективности маркетинговой деятельности 16

3. Формирование конкурентных преимуществ ООО «Кнопка»........................................................... 21

3.1 Описание фирмы..................................................................................................................................................................... 21

3.2 Сегментация рынка............................................................................................................................................................... 23

3.3 Позиционирование................................................................................................................................................................. 26

3.5 Наличие (отсутствие) конкурентных свойств.......................................................................................................... 29

Заключение...................................................................................................................................................................................... 31

Литература........................................................................................................................................................................................ 32

Введение

Суть стратегического управления заключается в том, что в организации, с

одной стороны, существует четко организованное комплексное стратегическое

планирование, с другой, структура управления фирмой адекватна

"формальному" стратегическому планированию и построена так, чтобы

обеспечить выработку долгосрочной стратегии для достижения целей фирмы и

создание управленческих механизмов реализации этой стратегии через систему

планов.

Стратегическое управление

связано с постановкой целей организации и с поддержанием определенных

взаимоотношений с окружающей средой, которые позволяют ей добиваться

поставленных задач и соответствуют ее внутренним возможностям. Потенциал,

который обеспечивает достижение целей организации в будущем, является одним из

конечных продуктов стратегического управления. Другим конечным продуктом

стратегического управления является внутренняя структура и организационные

изменения, обеспечивающие чувствительность организации к переменам во внешней

среде. Потенциал организации и стратегические возможности определяются ее

архитектоникой и качеством персонала.

Целью данной работы является

рассмотрение стратегии анализа и формирование конкурентного преимущества.

Объектом работы является ООО «Кнопка».

Для раскрытия поставленной цели раскроем ряд следующих

задач:

Рассмотреть

анализ конкурентной среды,

Показать основные

принципы формирования стратегии фирмы,

Выявить

преимущества и недостатки в деятельности конкурентов,

Охарактеризовать

привлекательность отрасли и конкурентная борьба внутри нее,

Привести

выявление приоритетных конкурентов и определение силы их позиции,

Рассмотреть

исследование конкурентоспособности продуктов и эффективности маркетинговой

деятельности,

Формирование

конкурентных преимуществ ООО «Кнопка».

1. Анализ стратегии конкурентов

1.1 Анализ конкурентной среды

В

связи с тем, что потребности человека очень разнообразны, не менее разнообразны

и способы их удовлетворения. Это является и основной причиной разнообразия

товаров, представленных на рынке, и фирм, эти товары на рынок поставляющих.

Каждый производитель стремится произвести товар с наилучшими характеристиками,

потому что именно такой товар будет наверняка куплен на рынке, а значит

производитель получит прибыль. Однако здесь действует принцип компенсации. Он

состоит в том, что стремление добиться наилучших характеристик товара в одних

отношениях заставляет в какой-то мере поступиться другими достоинствами.

Причины этого носят отчасти объективный, а отчасти субъективный характер.

Многие характеристики товара находятся в объективном противоречии (например,

скорстные и топливосберегающие). С другой стороны, многое зависит и от

потребителя, от того, что он субъективно ищет в данном товаре. Успех фирмы на

рынке зависит, таким образом, зависит не только от ее готовности улучшать свою

продукцию, но и от обоснованности выбора тех свойств, которые подлежат совершенствованию,

а также (что не менее важно) от определения того, чем за это можно

пожертвовать.

Действие

принципа компенсации, однако, этим не ограничивается. Он распространяется

глубже: не только на товары, но и на сами компании, которые их производят.

Применительно к фирмам он состоит в том, что развивая в себе одни черты, фирма

утрачивает другие, за увеличение эффективности в одной области расплачивается

ее снижением в другой. Иными словами, приспособление маркетинговой стратегии

фирмы к обслуживанию определенных рыночных сегментов, как правило, происходит

ценой утраты других сегментов рынка или сокращения возможности добиваться

успеха на них.

Прямым

следствием принципа компенсации является множественность путей достижения

успеха в конкурентной борьбе, т. е. множественность маркетинговых конкурентных

стратегий фирм. Маркетинговая конкурентная стратегия, как уже отмечалось,

определяется исходя из: -внешних факторов (анализа условий среды);

-внутренних

факторов (имеющиеся ресурсы фирмы).

Несмотря

на то, что поведение фирмы на рынке характеризуется некоторой только ей одной

свойственной комбинацией стратегических идей (которые значительно коррелируются

с имеющимися возможностями фирмы), выбор маркетинговой стратегии диктуется

определенными правилами.

В

первую очередь, он зависит от того, в рамках стандартного или

специализированного бизнеса лежит рыночная ниша фирмы (продуктовая

дифференциация). При стандартном бизнесе компания занимается выпуском

стандартных товаров, и тогда важной характеристикой, определяющей содержание её

стратегии, становится масштаб дела: от глобального до локального (рыночная

дифференциация).

Во

втором случае фирма сосредотачивается на производстве редко встречающихся (или

вообще отсутствующих на рынке) товаров и/или услуг (продуктовая дифференциация).

При этом она может либо придерживаться маркетинговой стратегии адаптации к

особым запросам рынка, либо придерживаться противоположной линии - вместо

приспособления себя к требованиям рынка попытаться изменить сами эти требования

(рыночная дифференциация).

Таким

образом, существует по меньшей мере четыре основных типа маркетинговой

стратегии конкурентной борьбы, каждый из которых ориентирован на разные условия

маркетинговой среды и разные ресурсы, находящиеся в распоряжении предприятия.

Придерживающиеся их фирмы каждая по-своему, но одинаково удачно приспособлены к

требованиям рынка, и все они нужны для нормального функционирования экономики.

На рисунке показаны соответствующие им типы компаний: виоленты, коммутанты,

патиенты и эксплеренты (происхождение этой терминологии восходит к трудам

русско-советского теоретика конкуренции Л. Г. Раменского).

Таким

образом , на рынке происходит сосуществование и взаимное дополнение компаний

разных типов, и конкурентная борьба, соответственно, ведется разными методами

на основе разных конкурентных стратегий. При этом полное вытеснение одного из

типов фирм невозможно, так как невозможна полная унификация человеческих

потребностей.

Конкурентная

борьба, таким образом, строится на дифференциации ниш, состоящей в том, что

фирмы в силу своей неодинаковой приспособленности к деятельности в разных

рыночных условиях, стремятся работать только на тех сегментах рынка, где они

сильнее конкурентов.

По

терминологии Портера, фирмы ориентирующиеся на одну нишу, называются стратегической

группой.Дифференциация ниш ослабляет конкурентную борьбу между различными

стратегическими группами и усиливает её внутри таких групп.

Общая

характеристика компаний, придерживающихся различных маркетинговых стратегий,

представлена в таблице.

Общие

характеристики компаний, придерживающихся различных типов маркетинговых

стратегий.

|

|

Коммутанты

|

Патиенты

|

Виоленты

|

Эксплеренты

|

|

1. Профиль производства

|

универсальный

|

специализированный

|

массовое

|

экспериментальное

|

|

2. Размер компании

|

|

крупные

|

крупные

|

|

|

|

средние

|

|

средние

|

|

мелкие

|

мелкие

|

|

мелкие

|

|

3. Устойчость компании

|

|

высокая

|

высокая

|

|

|

|

|

|

|

|

низкая

|

|

|

низкая

|

|

4. Расходы на НЧОКР

|

|

|

высокие

|

высокие

|

|

|

средние

|

|

|

|

низкие

|

|

|

|

|

5. Факторы силы в конкурентной борьбе

|

гибкость,

многочисленность

|

приспособляемость

к особому рынку (узкая специализация)

|

высокая

производительность

|

опережение в

нововведениях

|

Естественный

рост фирмы в ходе цикла жизни часто сопряжен с последовательной сменой

стратегий.

Дело

в том, что простое увеличение в размерах без смены стратегии маркетинга

обречено на неудачу, чтобы продолжать развитие фирма должна менять конкурентные

стратегии.

Необходимость

анализа особенностей и характера маркетинговой стратегии конкурентов связана с

тем, что это дает возможность оценить их вероятные действия при продвижении на

рынок своих товаров и/или услуг.

Прогноз

поведения конкурентов обычно опирается на учет следующих факторов:

размера

и темпов увеличения прибыльности предприятия-конкурента;

мотивов

и целей производственно-сбытовой политики;

текущей

и предшествующей стратегии сбыта;

структуры

затрат на производство;

системы

организации производства и сбыта;

уровня

управленческой культуры.

1.2 Основные принципы формирования стратегии фирмы

Задачи

стратегического управления состоят в том, чтобы выявить необходимость и

провести стратегические изменения в организации; создать организационную

структуру, способствующую стратегическим изменениям; подобрать и воспитать

кадры, способные провести стратегические изменения.

Стратегическое управление можно рассматривать

как динамическую совокупность пяти взаимосвязанных управленческих процессов,

логически вытекающих (или, следующих) один из другого. Однако существует

устойчивая обратная связь и соответственно обратное влияние каждого процесса на

остальные и на всю их совокупность. Это является важной особенностью структуры

стратегического управления. Рассмотрим вкратце содержание

каждого из пяти процессов.

Анализ среды

Анализ среды обычно считается исходным

процессом стратегического управления, так как обеспечивает базу для определения

как миссии и целей фирмы, так и для выработки стратегий поведения, позволяющих

фирме выполнить миссию и достичь своих целей. Анализ среды предполагает

изучение трех ее частей:

макро- окружение;

конкурентная среда;

внутренняя среда.

Анализ

макроокружения. включает изучение влияния таких компонентов среды, как

состояние экономики;

правовое регулирование и управление;

политические процессы;

природная среда и ресурсы;

социальная и культурная составляющие общества;

научно-техническое и технологическое развитие общества;

инфраструктура и т. п.

Конкурентная среда. анализируется по ее пяти

основным составляющим: конкуренты внутри отрасли; покупатели; поставщики;

потенциальные новые конкуренты; производители возможной замещающей продукции.

Анализ каждого из данных пяти субъектов конкуренции ведется с точки зрения

конкурентной силы и конкурентных возможностей. Анализ внутренней среды.

вскрывает те внутренние возможности и тот потенциал, на который может

рассчитывать фирма в конкурент- ной борьбе в процессе достижения своих целей, а

также позволяет лучше уяснить цели организации, более верно сформулировать

миссию.

Внутренняя среда анализируется по следующим

направлениям: кадры фирмы, их потенциал, квалификация, интересы и т. п.;

научные исследования и разработки; производство, включающее организационные,

операционные и технико-технологические характеристики; финансы фирмы;

маркетинг; организационная культура.

Определение

стратегии для фирмы принципиально зависит от конкретной ситуации, в которой находится

фирма. Однако существуют некоторые общие подходы к формулированию стратегии и

некоторые общие рамки, в которые вписываются стратегии. При определении

стратегии фирмы руководство сталкивается с тремя основными вопросами,

связанными с положением фирмы на рынке:

какой

бизнес прекратить;

какой

бизнес продолжить;

в

какой бизнес перейти.

Первая область связана с лидерством в

минимизации издержек производства. Вторая

область выработки стратегии связана со специализацией в производстве

продукции. Третья область определения

стратегии относится к фиксации определенного сегмента рынка и концентрации

усилий фирмы на выбранном рыночном сегменте. Рассмотрим некоторые наиболее

распространенные, выверенные практикой и широко освещенные в литературе

стратегии развития бизнеса.

Обычно

эти стратегии называются базисными или эталонными. Они отражают четыре

различных подхода к росту фирмы и связаны с изменением состояния одного или

нескольких следующих элементов: продукт; рынок; отрасль; положение фирмы внутри

отрасли; технология. Все многообразие стратегий, которые коммерческие и

некоммерческие организации демонстрируют в реальной жизни, являются различными

модификациями нескольких базовых стратегий, каждая из них эффективна при

определенных условиях и состоянии внутренней и внешней среды, поэтому важно

рассматривать причины, почему организация выбирает ту, а не другую стратегию.

1.3

Выявление преимуществ и недостатков в деятельности конкурентов

Выявление

слабых и сильных сторон деятельности конкурентов представляет собой конечный

итог МИС конкуренции на рынке.

Выявленные

недостатки в деятельности конкурентов используются для разработки собственной

маркетинговой стратегии, выявленные сильные стороны используются для их

изучения и внедрения в собственной фирме имеющегося положительного опыта

работы.

Для

выявления слабых и сильных сторон предприятий-конкурентов можно воспользоваться

методикой анализа закрепления, которая учитывает представление потребителей о

продукции компании и её конкурентов. Обычно эта методика используется для

проведения анализа на рынках потребительских товаров. На основе анализа

закрепления целесообразно проводить внутренний анализ, нацеленный на выявление

несоответствия сложившихся представлений в компании о внешней действительности,

с тем, чтобы заставить персонал внутри организации понять и принять

необходимость изменений.

В

результате оценки сильных и слабых сторон каждого конкурента (их стратегий и

целей) конкуренты ранжируются по <ключевым факторам успеха> (КФУ), под

которыми подразумеваются наиболее существенные характеристики рынка, фирмы,

конкурентов. Для этого необходимо уточнить список <ключевых факторов>

(например, по методике закрепления). Позиции конкурентов и фирмы ранжируются по

каждому из факторов и сводятся в следующую таблицу:

|

Ключевые

|

Продукция

|

Х4

|

Х3

|

Х1

|

Х2

|

|

факторы

|

Технология

|

Х3

|

Х4

|

Х2

|

Х1

|

|

успеха

|

Финансовые

возможности

|

Х3

|

|

Х4Х1

|

Х2

|

|

(КФУ)

|

Система сбыта

|

|

Х4

|

Х3

|

Х2Х1

|

|

(примерные)

|

Имидж

|

Х4

|

Х2

|

Х1

|

Х3

|

слабость

- сила Х1Х2Х3Х4 - конкуренты

2. Формирование

конкурентных преимуществ в переходный период

2.1 Привлекательность

отрасли и конкурентная борьба внутри нее

Целью проведения маркетинговых

исследований позиции организации в конкурентной борьбе и конкурентоспособности

ее отдельных продуктов является сбор и анализ информации, необходимой для

выбора конкурентных стратегий. Выбор последних определяется результатами

исследований следующих двух кругов проблем. Во-первых, необходимо установить

привлекательность данной отрасли в долгосрочной перспективе. Во-вторых,

необходимо определить конкурентные позиции организации и ее продуктов по

сравнению с другими организациями данной отрасли.

Зачастую вопросы определения

позиции в конкурентной борьбе рассматриваются только с точки зрения решения

второго круга проблем. Хотя, безусловно, прежде всего необходимо определиться в

целом с перспективами данного бизнеса, то есть рассмотреть первый круг проблем.

На рис. 1 изображены пять

конкурентных сил, определяющих привлекательность отрасли, и позиции данной

организации в конкурентной борьбе в этой отрасли, а именно: 1. Появление новых

конкурентов. 2. Угроза замены данного продукта новыми продуктами. 3. Сила

позиции поставщиков. 4. Сила позиции покупателей. 5. Конкуренция соеди

производителей в самой отпасли.

Рис. 1. Концепция конкуренции

Кратко рассмотрим эти

конкурентные силы.

Существует понятие «барьер входа в отрасль», высоту

которого следует учитывать как организациям, находящимся внутри отрасли (для

них чем выше барьер, тем лучше), так и организациям, которые предполагают

осуществить выход в новую отрасль (для них чем он ниже, тем лучше). Высота

барьера определяется следующими факторами:

9. Изучение конкурентов и

завоевание преимуществ в конкурентной борьбе

1. Экономикой масштабов. Обычно организации, впервые появившиеся на

рынке, начинают деятельность по сбыту нового продукта в масштабах существенно

меньших, нежели его традиционные производители. Поэтому их

производственно-сбытовые издержки выше, что обусловливает при примерном

равенстве рыночных цен получение этими организациями меньшей прибыли, а может

быть, и убытки. Готова ли организация, ради освоения нового бизнеса, пойти на

это?

2. Привычностью марки товара. Потребители конкретных товаров

ориентированы на приобретение товаров определенных марок. Новым производителям

необходимо сделать свою марку популярной среди новых потребителей. Зачастую это

очень сложная задача.

Так, например, всемирно известный

мировой лидер в области производства джинсовой одежды фирма «Ливайс» несколько

лет назад решила освоить выпуск такой нетрадиционной для нее продукции, как

строгие мужские костюмы «тройка». Понятно, что с технологической и

производственной точек зрения решение такой новой задачи для фирмы не

представляло существенных трудностей. Однако «Ливайсу», несмотря на громадные

усилия по продвижению нового продукта, не удалось преодолеть стереотипов

отношений потребителей, которые связывали данную фирму только с одеждой из

джинсовой ткани, в то время как существовали традиционные производители строгих

мужских костюмов. «Ливайс» со своим новым проектом не имела коммерческого

успеха.

3. Фиксированными затратами, связанными с входом в новую отрасль (сле^

дование новым стандартам, требованиям дизайна и др.).

4. Затратами на новые основные фонды, которые во многих случаях

требуется создавать для выпуска нового продукта.

5. Доступом к системе товародвижения.

Традиционные производители данной

отрасли могут создать барьеры для новых производителей на пути их проникновения

в функционирующие сбытовые сети. В этом случае новым товаропроизводителям

придется создавать свои каналы сбыта, что требует высоких затрат.

6. Доступом к отраслевой системе снабжения. В данной области

существуют те же барьеры, что и в случае с системой товародвижения.

7. Отсутствием опыта производства данного вида продукта, вследствие

чего его себестоимость в общем случае выше, чем у традиционных производителей

данной отрасли.

8. Возможными ответными действиями предприятий отрасли, направленными

на защиту своих интересов. Например, отказ в продаже необходимых патентов,

лоббирование в правительстве и местных структурах власти своих интересов, в

результате чего традиционные производители могут иметь налоговые и другие

льготы, а доступ на рынок новых товаропроизводителей будет затруднен.

Что касается угрозы замены данного продукта новыми продуктами, то имеется в виду

производство новых продуктов, удовлетворяющих ту же потребность, но созданных

на основе принципиально новых идей. Например, в шестидесятые годы нашего века

химическая промышленность начала выпуск высокопрочных дешевых пластмасс,

которые стали вытеснять металл из машиностроения, строительства и др. При

оценке угрозы замены необходимо учитывать характеристики и цену

продукта-заменителя по отношению к традиционным продуктам, цену переключения на

использование нового продукта, которая может быть достаточно высокой из-за

необходимости потребителям продукта-заменителя менять оборудование, переучивать

кадры и др. Кроме того, необходимо принимать в расчет, предрасположен ли

потребитель к замене традиционно покупаемых продуктов.

Сила позиции поставщиков. Она во многом определяется типом рынка,

на котором действуют поставщики и предприятия отрасли.

Если это рынок поставщиков, когда

они диктуют свои условия предприятиям отрасли, то последние находятся в менее

выигрышной позиции по сравнению со случаем, когда они доминируют на рынке

(рынок потребителей). Сила позиции поставщиков определяется следующими

факторами:

1. Разнообразием и высоким

качеством поставляемых продуктов и предоставляемых услуг.

2. Наличием возможности смены

поставщиков.

3. Величиной затрат переключения

потребителей на использование продукции других поставщиков, обусловленных

необходимостью использовать новую технологию и оборудование, решать

организационные и другие вопросы.

4. Величиной объемов продукции,

закупаемой у поставщиков. Большие объемы закупки сырья, материалов,

комплектующих, всего необходимого для ведения производства делают поставщиков

более зависимыми от предприятий, осуществляющих масштабные закупки.

Сила позиции покупателей. Она, как и в предыдущем случае, во многом

определяется типом рынка, на котором действуют предприятия отрасли и покупатели

их продукции. Имеются в виду рынки производителя и покупателя соответственно.

Сила позиции покупателей определяется в первую очередь следующими факторами:

1. Возможностью переключиться на

использование других продуктов.

2. Затратами, связанными с этим

переключением.

3. Объемом закупаемых продуктов.

Рассмотренные выше четыре группы

факторов определяют привлекательность отрасли и целесообразность вести в ней

бизнес.

Поскольку эти факторы влияют на цены,

издержки, инвестиции, то они определяют уровень прибыльности организаций данной

отрасли.

Исследования, проведенные в

указанных направлениях, дадут фирме возможность определить конкурентный

«климат», интенсивность соперничества и тип конкурентного преимущества, которым

владеет каждый из конкурентов.

Рассмотрим пятую группу факторов,

характеризующих конкурентную борьбу в самой отрасли.

2.2 Выявление

приоритетных конкурентов и определение силы их позиции

Для каждого рынка товара должны

быть идентифицированы наиболее опасные (приоритетные) конкуренты.

Первый шаг в определении

приоритетных конкурентов обычно осуществляется исходя из определенных

концепций. Так, в зависимости от своей роли в конкурентной борьбе все

организации могут быть разделены на четыре группы:

рыночный лидер, рыночный

претендент, последователь и организация, нашедшая рыночную нишу.

Рыночный лидер — организация с наибольшей рыночной долей в отрасли.

Такие организации обычно бывают также лидерами в области ценовой политики,

разработки новых продуктов, использования разнообразных распределительных

систем, оптимизации затрат на маркетинг. Иногда явно выраженного лидера в

отрасли не существует, и в качестве лидеров рассматривается несколько

организаций. Для того чтобы остаться рыночным лидером, организация должна

действовать в трех направлениях. Во-первых, она старается расширить рынок или

путем привлечения новых покупателей, или путем нахождения новых сфер применения

выпускаемым продуктам, или путем увеличения частоты применения выпускаемых

продуктов («Ешьте больше фруктов — это укрепляет здоровье!»). Во-вторых,

стремиться увеличить свою рыночную долю, хотя это автоматически не приводит к

увеличению величины прибыли, так как цена такого расширения может быть

чрезмерно высокой. В-третьих, постоянно предохраняет свой бизнес от

посягательств конкурентов, для чего используются оборонительные стратегии.

Выделяют следующие виды

оборонительной стратегии: позиционная оборона, фланговая оборона, упреждающая

оборона, оборона с контрнаступлением, мобильная оборона, сжимающая оборона.

Позиционная оборона направлена на создание труднопреодолимых

барьеров вокруг своей текущей позиции; в чистом виде редко приводит к успеху,

так как должна сопровождаться изменением производственно-сбытовой политики и

приспособлением к изменениям внешней среды. Лучшим методом обороны является

непрерывное обновление выпускаемых продуктов.

Фланговая оборона направлена на защиту наиболее уязвимых мест в

позиции организации на рынке, куда в первую очередь могут направить свои атаки

конкуренты.

Упреждающая оборона основана на предвосхищающих действиях, делающих

потенциальную атаку конкурентов невозможной или существенно ослабляющих ее

(например, предвидя появление на рынке нового конкурента, можно снизить цену на

свою продукцию).

Оборона с контрнаступлением используется рыночным лидером, если не

дали эффекта упреждающая и фланговая оборонительные стратегии. Лидер может

сделать паузу, чтобы увидеть слабые места атакующего конкурента, после чего

ударить наверняка (например, противопоставив в рекламе надежность своих изделий

недоработкам в новинках конкурента).

Мобильная оборона направлена на распространение своей деятельности

на новые рынки с целью создания плацдарма для будущих оборонительных и

наступательных действий. Путем расширения рынка организация перемещает фокус

своих действий с текущего продукта к более полному пониманию глубинных запросов

потребителей, затрагивающих весь спектр технологических и иных возможностей

организации. В силу значительности потенциала лидера это делает малоперспекгивными

атаки со стороны конкурентов.

Сжимающаяся оборона основана на «сдаче» ослабленных рыночных

территорий конкурентам при одновременной концентрации ресурсов на более

значительных и сильных; позволяет экономить ресурсы, рационально использовать

средства, отпущенные на маркетинговые действия.

Рыночный претендент — организация в отрасли, которая борется за

увеличение своей рыночной доли, за вхождение в число лидеров. Для того чтобы

бороться, организация должна обладать определенными преимуществами над рыночным

лидером (предлагать лучший продукт, продавать продукт по более низкой цене и

т.д.). В зависимости от прочности позиции на рынке рыночного лидера и своих

возможностей рыночный претендент может достигать своих целей, используя

различные атаковые стратегии.

Атаковал стратегия — стратегия

конкурентной борьбы, используемая ры-1 ночным претендентом в борьбе за рынки

сбыта. Выделяют пять типов атако-вых стратегий. Фронтальная атака характеризуется активными действиями на позиции

конкурента, попытками превзойти его по сильным аспектам его деятельности

(продукты, реклама, цены и т.п.). Для ее реализации организация должна иметь

ресурсов больше, чем конкурент, и быть в состоянии вести длительные «боевые

действия». Фланговая атака направлена

на слабые места в деятельности конкурентов, концентрирует усилия на получении

преимуществ в этих слабых местах; часто проводится неожиданно для конкурентов. Атака с окружением предполагает атаку со

всех направлений, что вынуждает конкурента держать оборону по всем направлениям;

применяется, когда рыночный претендент надеется (и имеет возможность) за

короткий срок сломить волю конкурента к сопротивлению. Один из вариантов —

значительное (на порядок и более) расширение количества модификаций продукта с

одновременным резким расширением диапазона цен. Обходная атака — вид косвенной атаки, реализуемой, как правило, в

одном из следующих видов: диверсификация производства, освоение новых

географических рынков, осуществление нового скачка в технологии. Достигнув

преимуществ на более «легких» рынках, осуществляется атака на основные области

деятельности конкурента. Партизанская

атака заключается в небольших периодических атаках в целях деморализации

конкурента, развития у него чувства неуверенности (выборочное снижение цен и интенсивное

продвижение продукта, использование слабых с правовой точки зрения мест в

деятельности конкурента). Такую стратегию обычно используют небольшие фирмы

против более крупных конкурентов. Однако непрерывные партизанские действия —

это дорогостоящее удовольствие, которое к тому же для победы должно

подкрепляться более массированными атакующими действиями.

Рыночный последователь — организация в отрасли, которая проводит

политику следования за отраслевыми лидерами, предпочитает сохранять свою

рыночную долю, не принимая рискованных решений. Однако это не говорит о том,

что рыночный последователь должен проводить пассивную политику. Он может

выбирать и стратегию расширения своей деятельности, но такую, которая не

вызывает активного противодействия со стороны конкурентов. Преимущества

стратегии рыночного последователя заключаются в том, что он может опираться на

опыт рыночных лидеров, копировать или улучшать продукты и маркетинговые

действия лидера — обычно при меньших уровнях инвестиций и риска. Такая стратегия

может обеспечить достаточно высокий уровень прибыльности. Рыночные

последователи обычно в первую очередь атакуются рыночными претендентами.

Организации, действующие в рыночной нише, обслуживают маленькие

рыночные сегменты, которые другие организации-конкуренты или не заметили, или

не приняли в расчет. Рыночная ниша — это, по сути дела, сегмент в сегменте.

Ключевая идея действия в рыночной нише — высокий уровень специализации

относительно рынка, потребителей, продуктов, других аспектов маркетинговой деятельности.

Рыночные ниши могут быть достаточно прибыльными за счет высокого уровня

качества удовлетворения специфических потребностей ограниченного круга клиентов

по повышенным ценам. Чтобы снизить риск от деятельности в одной нише, стараются

найти несколько ниш. Желательно, чтобы рыночная ниша обладала потенциалом

роста, не вызывала интереса у сильных конкурентов и чтобы у организации была

сильная поддержка со стороны ее клиентов.

В том случае, когда в отрасли

существует много организаций-конкурентов, отслеживание деятельности всех этих

организаций может представлять достаточно трудоемкую, а зачастую и ненужную

задачу. Поэтому возникает задача сужения круга исследуемых конкурентов или,

говоря другими словами, выявления приоритетных конкурентов. Исходя из вышеизложенного,

приоритетными конкурентами для лидера являются другие лидеры и некоторые

претенденты, для претендентов — другие претенденты и некоторые лидеры.

Очевидно, что лидеры и претенденты, с одной стороны, и компании, нашедшие нишу,

с другой стороны, находятся в разных «весовых категориях» и их интересы сильно

на рынке не пересекаются.

Другая концепция выделения

приоритетных конкурентов основана на разделении выпускаемых продуктов на

продукты данной группы и на продукты-заменители. Исходя из концепции,

характеризующей различные типы напитков, например, компания «Пепси» своих

конкурентов по направлениям их деятельности классифицирует на следующие группы:

1. Другие производители напитков

«кола».

2. Производители недиетических

прохладительных напитков.

3. Производители всех

безалкогольных фруктовых напитков.

4. Производители безалкогольных

напитков.

5. Производители всех

безалкогольных напитков, кроме воды.

Всех конкурентов в зависимости от

их опасности далее делят на две группы. К первой группе для «Пепси» относятся

другие производители колы. Ко второй — производители всех других вышеупомянутых

напитков.

Далее для уточнения списка

приоритетных конкурентов могут проводиться специальные маркетинговые

исследования. Так, для выделения продуктов-конкурентов проводятся опросы

потребителей, которых спрашивают, когда они в последний раз купили пепси и

какие другие альтернативные напитки они могут указать. Или например, задается

вопрос: «Что вы купите, если пепси отсутствует в продаже?» Подобную информацию

могут дать также розничные торговцы.

В данном направлении проводят и

более глубокие исследования, используя потребительские панели. На основе

дневников членов панели, помимо изучения общих вопросов потребления тех или

иных напитков, определяют ситуации их потребления (утром, днем, вечером,

каждодневное потребление, на приемах или вечеринках и т.п.). Затем все напитки

группируются по ситуациям их применения. Данная информация также используется

при определении приоритетных конкурентов.

Выявив главных конкурентов, далее

обычно ищут ответ на вопросы: «Что они ищут на конкретном рынке?», «Что

определяет их поведение?» Иными словами, речь идет о целях рыночной

деятельности конкурентов (получение высокой прибыли, увеличение показателя

рыночной деятельности, обеспечение технологического лидерства или лидерства в

сфере послепродажного сервиса и т.п.).

Дальнейшая конкретизация группы

приоритетных конкурентов продолжается по критерию сходства используемых ими

рыночных стратегий — скажем, по качеству и цене. Обычно в отрасли можно

выделить конкурентов, принадлежащих к одной стратегической группе, т.е.

придерживающихся одинаковых или схожих стратегий. Очевидно, что сильнее

конкурируют компании, выпускающие сходные по качеству продукты, реализуемые по

близким ценам (об этом речь пойдет в разделе о позиционировании товара).

Сказанное не означает, что различные стратегические группы не конкурируют друг

с другом.

Исследования для выделенной группы приоритетных конкурентов можно

рекомендовать проводить в следующих направлениях:

1. Исследование

конкурентоспособности продуктов.

2. Исследование

конкурентоспособности (сравнительной эффективности) маркетинговой деятельности.

3. Изучение конкурентоспособности

фирмы в целом.

Очевидно, что эти три направления

на являются изолированными. Каждое последующее направление в качестве составной

части включает предыдущее исследование. Так, изучение конкурентоспособности

продукта является составной частью исследования конкурентоспособности

маркетинговой деятельности, а последнее входит составной частью в изучение

конкурентоспособности организации в целом.

2.3 Исследование

конкурентоспособности продуктов и эффективности маркетинговой деятельности

При изучении

конкурентоспособности продуктов необходимо выбрать атрибуты, на основе изучения

которых проводится сравнение. Понятие «атрибут» включает не только

характеристики продукта и выгоды потребителей, но также характеристики способа

применения продукта и его пользователей. Например, марки пива, помимо их

вкусовых характеристик, описываются также с точки зрения места их употребления

(ресторан, пикник и т.п.) и потребителей (мужчины, женщины, спортсмены и т.п.).

Для составления полного списка

атрибутов, что является достаточно сложной задачей, может использоваться так

называемая решетка Келли. Респондентам вначале дается пачка карточек,

содержащих названия марок исследуемых товаров. Из этой пачки изымаются карточки

с неизвестными для респондента марками. Из оставшихся карточек случайным

образом выбираются три карточки. Респондента просят выбрать две наиболее знакомые

ему марки и описать, чем они похожи друг на друга и чем они отличаются от

третьей марки. Далее респондент ранжирует оставшиеся марки на основе выявленных

им атрибутов. Для каждого респондента данные процедуры повторяются несколько

раз. В одном из вариантов данного метода выбираются и сравниваются только две

марки.

Использование данного метода в

ряде случаев дает возможность выделить до нескольких сотен атрибутов, а как

правило, их число превышает 40. Следующий шаг заключается в ликвидации

излишних, дублирующих атрибутов. Такую работу, руководствуясь логикой и хорошим

знанием исследуемого товара, проводят эксперты.

В ряде случаев выбор существенных

атрибутов осуществляется на основе факторного анализа. Для этого респонденты

ранжируют товары исследуемых марок по каждому атрибуту, используя, скажем,

шкалу Лайкерта. Затем рассчитывается корреляция между атрибутами и с помощью

факторного анализа на основе выявленных корреляционных зависимостей

производится группировка атрибутов.

Следующей задачей после исключения

излишних атрибутов является выявление из их числа наиболее значимых,

определяющих в глазах потребителей конкурентную позицию товаров исследуемой

группы и их выбор при покупке. Эти вопросы были рассмотрены в разделе об

измерениях.

Далее с помощью выбранных

атрибутов выявляются позиции товаров различных конкурентов (включая товары

компании, проводящей исследование). Определяется имидж различных конкурентов,

сложившийся у потребителей. Важным является определить, какие конкуренты

воспринимаются потребителями подобным или различным образом. Такое исследование

называется многомерным шкалированием. Оно может осуществляться как с помощью,

так и без помощи атрибутных данных. В первом случае используются

многокритериальные оценки, а также семантическая дифференциация (см. раздел 3).

Вследствие недостатков

вышерассмотренных подходов часто используется многомерное шкалирование, не

требующее четкого выявления атрибутов, а определяющее сходство и различие

исследуемых товаров по ним в целом. Например, потребителей на основе парного

сравнения просят определить степень сходства каждой пары изучаемых товаров. В

данном случае атрибуты в явном виде не используются. Затем исследуемые товары

располагают в зависимости от степени их сходства в двух- или трехмерных

координатах (строится карта восприятия). Например, в разделе о позиционировании

товара приведены результаты изучения мнения потребителей корпорацией «Крайслер»

относительно позиции марок легковых автомобилей. Было использовано два

недостаточно четко определенных атрибута; консервативность — одухотворенность и

представительность — практичность.

Чем ближе расположены друг к

другу на карте восприятия оцениваемые товары, тем более схожими они являются и

тем сильнее при прочих равных условиях они конкурируют. В другом варианте

оценки конкурирующих моделей в качестве горизонтальной оси используется уровень

престижа, а вертикальной — размер автомобиля.

К недостаткам данного подхода

следует отнести отсутствие конкретности, так как атрибуты в явном виде не

используются и трудно установить, например, какой смысл вкладывается в понятие

«престиж».

Возможно параллельное

использование двух подходов и сравнение полученных результатов.

При оценке конкурентоспособности

отдельных продуктов фирм-конкурентов собираемую информацию целесообразно

представить в виде таблицы 9.1 (см. верхнюю ее часть). В качестве оценочных

критериев в данном случае предлагается использовать следующие показатели

(атрибуты) качества:

• назначение продукта

(функциональные возможности, соответствие последним достижениям науки и

техники, запросам потребителей, моде и т.п.);

• надежность;

• экономное использование

материальных, энергетических и людских ресурсов;

• эргономические (удобство и

простота в эксплуатации);

• эстетические;

экологические;

безопасности;

патентно-правовые (патентные

чистота и защита);

стандартизацию и унификацию;

• технологичность ремонта;

• транспортабельность;

• вторичное использование или

утилизацию (уничтожение);

• послепродажное обслуживание.

Таблица 1

Сравнительный анализ эффективности маркетинговой деятельности

конкурентов

|

Переменные маркетинга

|

Наша фирма

|

Конкурент 1

|

Конкурент 2

|

Конкурент N

|

|

Продукт

|

|

|

|

|

|

Цена

|

|

|

|

|

|

Доведение продукта до потребителя

|

|

|

|

|

|

Продвижение продукта

|

|

|

|

|

Данные атрибуты выражают

соответствие качества продукта уровню качества продуктов рыночных лидеров.

Очевидно, что только часть

атрибутов может быть оценена количественно (в силу природы атрибута или

невозможности получить количественную информацию). Вследствие этого широко

используются качественные шкалы измерений (лучше—хуже, больше—меньше и т.п. с

введением промежуточных градаций).

В том случае, когда

характеристики продуктов, конкурентоспособность которых определяется,

измеряются количественно, может быть получена интегральная характеристика

конкурентоспособности каждого продукта. Для этого «взвешиваются» отдельные

характеристики продуктов (определяется их относительная важность), далее

проводится измерение всех оцениваемых продуктов по каждой характеристике, а

затем определяется для каждого продукта сумма произведений значений отдельных

характеристик на их веса. (Данные методы были рассмотрены в разделе 3.) Таким

путем определяется относительная конкурентоспособность продуктов. Если имеется

эталонный интегральный показатель качества продуктов определенной товарной

группы, то сравнение с ним дает представление об уровне соответствия изучаемого

продукта эталонным требованиям.

При сравнительной оценке

эффективности маркетинговой деятельности фирм-конкурентов (в целом по

совокупности деятельности на всех рынках или относительно отдельных рынков)

возможно использование следующих критериев, которые целесообразно сгруппировать

по отдельным элементам комплекса маркетинга:

ПРОДУКТ

1. Марка продукта

2. Разнообразие номенклатуры

(ассортимента) продуктов

3. Интегральный показатель уровня

качества продукта (если интегральный показатель качества не выводится, то

используются вышерассмотренные атрибуты качества)

4. Качество упаковки

5. Уровень предпродажной

подготовки

6. Уровень послепродажного

обслуживания

7. Рыночная доля

8. Скорость изменения объема

продаж

ЦЕНА

1. Уровень цен

2. Гибкость ценовой политики

3. Назначение цен на новые товары

ДОВЕДЕНИЕ ПРОДУКТА ДО ПОТРЕБИТЕЛЯ

1. Объем реализации по разным

каналам сбыта

2. Численный состав сотрудников

сбытовых служб и торговых агентов

3. Уровень их квалификации

4. Эффективность работы каналов

сбыта (соотношение объема реализации с затратами по созданию и функционированию

отдельных каналов сбыта)

5. Использование инструментов

прямого маркетинга:

• продажа по почте;

• продажа по телефону и др.

ПРОДВИЖЕНИЕ ПРОДУКТА (МАРКЕТИНГОВЫЕ КОММУНИКАЦИИ)

1. Уровень рекламной

деятельности;

• бюджет рекламной деятельности;

• виды рекламы;

• используемые СМИ;

• характеристика отдельных

рекламных кампаний (периодичность и частота повторения рекламы, качество

рекламных сообщений и т.п.).

2. Уровень и методы

стимулирования сбыта (отдельно для работников сбытовых служб предприятия,

торговых организаций и потребителей):

• ценовые скидки и наценки;

• премии;

• купоны;

• лотереи и конкурсы;

• пакетные продажи;

• предоставление бесплатных

образцов и др.;

• размер бюджета стимулирования.

3. Использование персональной

продажи (число привлекаемых торговых агентов, объем их продаж в общем объеме

реализации, оплата и стимулирование их труда и т.п.)

4. Использование инструментов

связей с общественностью (наличие специального подразделения или отдельных

сотрудников, осуществляющих связи с общественностью, оплата и премирование их

труда, используемые инструменты — презентации, пресс-релизы и т.п.)

Собираемую информацию удобно

представить в виде табл. 9.1. Можно дать следующие рекомендации по заполнению

анкет:

1. Где это возможно, используются

количественные показатели, например, цены, затраты на рекламу. Если этого

сделать нельзя, то. используется качественная шкала: «больше», «тот же

уровень», «меньше».

2. Качественные показатели в

зависимости от их содержания и возможностей получения информации измеряются в

указанной качественной шкале, в шкале Лайкерта или используются балльные

.оценки, например, 5-балльная «школьная» шкала, в которой пять баллов означают

«отлично», а один балл — «неудовлетворительно».

3. Формирование конкурентных преимуществ ООО

«Кнопка»

3.1

Описание фирмы

Изготовитель

рассматриваемого товара - цех пластмассовых изделий галантерейной фабрики.

В

настоящее время цех изготавливает методом литья канцелярские принадлежности.

На

рынке товаропроизводитель занимает не большую долю, т. к. не является крупным

производителем. Суммарная рыночная доля предприятия на территориальном

розничном рынке составляет 10% (см. рисунок 1).

Рисунок 1 - Рыночная доля

Товары

изготавливаются из прозрачной пластмассы со стандартными прочностными

качествами.

Края

изделий выполняются с учетом требований безопасности (отсутствуют острые кромки

и зазубрины). Мерные и фигурные поверхности предметов имеют специальную

конфигурацию для удобства выполнения измерительных и чертёжных работ (скосы,

фаски, риски). Точность исполнения граней и мерных шкал соответствует

требованиям метрических стандартов.

Изделия

одноцветные, мерные шкалы залиты краской контрастного по отношению к основному

цветом. Для производства товаров используется бесцветная, черная, серая,

голубая, синяя, розовая, зелёная, салатная, желтая и сиреневая пластмасса.

В

основном, изделия реализуются «россыпью»; однако иногда комплектуются в наборы

из двух-трёх предметов (детские и школьные); изделия не имеют индивидуальной

упаковки; наборы пакуются в бумажные пакеты непосредственно на предприятиях

розничной торговли (необходимое их количество прикладывается к оптовой партии).

Также

товар обладает следующими характеристиками:

-

как правило, оптовые партии не содержат

бракованных изделий;

-

отпускная цена изделий находится на одном уровне

с ценой на аналогичную продукцию

отечественных товаропроизводителей, однако она на 25-35% ниже, чем

оптовая цена конкурентных товаров импортного производства;

-

связи фабрики с розничными торговыми

организациями устойчивые;

-

предприятие пользуется на рынке репутацией

изготовителя доброкачественного товара;

-

потенциальные потребители не имеют

сформированного мнения о продукции

Конкурентами

нашего предприятия являются, в основном, зарубежные производители, основная

масса которых находится в странах Востока. Это Китай, Корея и т.п. Есть,

конечно, конкуренты и среди западных производителей, но цены на производимые

ими товары гораздо выше среднерыночных.

Сейчас

на российском рынке тоже поднимается уровень качества и универсальности товара.

Проанализируем

конкурентоспособность фирм из разных стран. На российском рынке рассмотрим

наиболее известную фирму ООО ПКФ "Стамм".

Анализ

конкурентоспособности товара приведен в таблице 2.

Таблица 2 -

Конкурентоспособность товара

|

Факторы

конкурентоспособности

|

ООО «Кнопка»

|

Конкуренты

|

|

ООО

ПКФ «Стамм»

|

DATS (Германия)

|

NanYang (Китай)

|

|

Качество товара

|

Надежное

|

Менее надежное

|

Самое надежное

|

Не надежное

|

|

Стиль товара

|

Менее стильный

|

Менее стильный

|

Стильный

|

Стильный

|

|

Престиж торговой марки

|

Неизвестен

|

Менее известен

|

Известен

|

Не известен

|

|

Уникальность товара

|

Не уникален

|

Не уникален

|

Уникален

|

Не уникален

|

|

Универсализм товара

|

Универсален

|

Универсален

|

Универсален

|

Не универсален

|

|

Стандарты товара

|

По стандарту

|

По стандарту

|

Точно по стандарту

|

Не по стандарту

|

|

Удобство в применении

товара

|

Удобен

|

Неудобен

|

Более удобен

|

Удобен

|

|

Упаковка товара

|

Есть

|

Нет

|

Фирменная упаковка

|

Нет

|

|

Патентная защищенность

|

Не защищен

|

Не защищен

|

Защищен

|

Не защищен

|

|

Система действующих скидок

(ценовая политика)

|

Скидок нет

|

Скидки оптовикам

|

Гибкая ценовая политика

|

Гибкая ценовая политика

|

|

Реклама товара

|

Нет

|

Нет

|

Есть хорошая

|

Нет

|

|

Каналы сбыта товара

|

Розничные организации

|

Розничные и оптовые организации

|

Оптовые организации

|

Розничные и оптовые организации

|

|

Уровень фирменной торговли

товаром

|

0%

|

10%

|

90%

|

0%

|

3.2

Сегментация рынка

Будем

сегментировать потребительский рынок, используя возрастной и экономический

признаки. Здесь речь идет о конечном потребителе товара, который как раз нас и

интересует.

К

пользователям товаров, предлагаемых к рассмотрению, относится следующие группы

потребителей: это государственные учреждения, промышленные предприятия, крупные

(фирмы-оптовики) и мелкие фирмы (фирмы, занимающиеся розничной торговлей), а

также учащаяся молодежь. Таким образом, мы выбрали наиболее привлекательные

сегменты потребительского рынка, образующие целевой рынок. Результаты

сегментации отражены на рисунке 2.

Рисунок 2 – Сегментация рынка

Для

получения более подробного анализа будем использовать первичные данные,

полученные анкетированием.

Примерный

текст анкеты:

1) Как

часто вы покупаете товар?

2) В

каких количествах?

3) Где

вы предпочитаете это делать?

4) Удобнее

вам покупать товар поштучно или в наборе?

5) Какие

цвета предпочтительнее?

6) Какой

размер предпочтительнее?

7) Устраивает

ли вас цена?

8) Пожелания

к качеству товара?

Анализ полученных данных

В

общей сложности было опрошено 6500 человек. Полученные данные представим в таблицах

и диаграммах.

Таблица 3. Данные

проведённого опроса на вопрос «Ваш возраст»

|

Возраст опрашиваемого

|

от 10 до 17 лет

|

от 17 до 22 лет

|

от 22 до 50 лет

|

больше 50 лет

|

Итого:

|

|

Количество, чел.

|

1950

|

2145

|

1625

|

130

|

6500

|

|

%

|

40

|

33

|

25

|

2

|

100

|

Рисунок 3 - Данные проведённого опроса

на вопрос «Ваш возраст»

Таблица 4 - Данные проведённого опроса на

вопрос «Как часто вы приобретаете

канцелярские товары?»

|

Частота приобретения канцелярских товаров

|

Раз в неделю

|

Раз в месяц

|

Раз в полгода

|

Раз в год

|

Итого:

|

|

Количество, чел.

|

130

|

2325

|

2745

|

650

|

6500

|

|

%

|

2

|

36

|

42

|

10

|

100

|

Рисунок 4 - Данные проведённого опроса на

вопрос «Как часто вы приобретаете

канцелярские товары?»

Таблица 5 - Данные проведённого опроса

на вопрос «При покупке канцелярских

товаров на что Вы

ориентируетесь прежде всего?»

|

При покупке канцтоваров на

что Вы ориентируетесь прежде всего?

|

Количество людей

|

%

|

|

Только на цену

|

325

|

5

|

|

Скорее на цену

|

1365

|

21

|

|

Скорее на качество

|

2210

|

34

|

|

Только на качество

|

1430

|

22

|

|

Не знаю

|

1170

|

18

|

|

Итого:

|

6500

|

100

|

Рисунок 5 - Данные проведённого опроса на

вопрос «При покупке канцелярских товаров

на что Вы ориентируетесь прежде всего?»

Таблица 6 -

Данные проведённого опроса на вопрос «Уровень вашего

дохода»

|

Уровень дохода

|

Количество человек

|

|

менее 1000 руб. в месяц

|

2600

|

|

1000 - 7000 руб. в месяц

|

3575

|

|

более 7000 руб. в месяц

|

325

|

|

Итого:

|

6500

|

Рисунок

6 - Данные проведённого опроса на вопрос

«Уровень вашего

дохода»

Распределение населения г. Челябинска по возрастным группам

можно увидеть на диаграмме А и таблице А (см. выше). В нашем случае необходимо

выбрать население, причём примерно от 10 до 17 лет (школьники) и от 17 до 22

(студенты), т.к. они, по данным исследования фирмы, являются основным

потребителем канцелярских товаров, остальное население потребляет меньший

процент канцелярских товаров, поэтому его можно не включать в наше

исследование. Люди в возрасте от 10 до 22 лет составляют примерно 73% от всего

населения г. Челябинска.

Проведем

сегментацию по объему покупки розничными покупателями. Объем покупки в

большинстве случаев колеблется от 15 до 100 руб.

15

- 25 руб. – 62 %;

26

- 50 руб. – 30 %;

51

- 70 руб. – 5 %;

71

- 100 руб. – 3 % .

Оптовые

покупатели ориентируются на:

цену – 50%;

качество – 30 %;

сертификацию

товара – 12%

удобство

и красота – 8%

3.3

Позиционирование

В полном смысле понятие позиционирование фирмы и её услуг на данном

рынке не применимо: конкуренты в Челябинске такого масштаба по канцтоварам у

фирмы есть.

Наша

фирма будет придерживаться стратегии ориентации на издержки, т.е. освоит

продажу при широкой номенклатуре продукции, устанавливая при этом невысокие

цены. Эта стратегия позволит увеличить объем продаж, и суммы получаемой

прибыли. Так как владельцы бизнеса планируют завоевать своих клиентов высоким

качеством, то окончательной стратегией конкурентоспособности для них станет

стратегия уникальности и качества.

В свете перечисленных причин при позиционировании в исследовании

определялись характеристики товаров, сервиса, условий продаж, которые бы

максимально удовлетворили потребности покупателей из различных сегментов.

Информация по параметрам позиционирования бралась из данных анкет, куда заранее

были заложены соответствующие вопросы. В

качестве таких параметров были взяты условия продаж. По этим характеристикам

были составлены карты позиционирования.

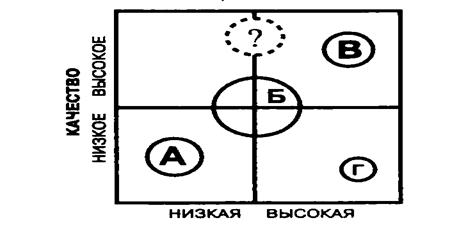

При позиционировании была составлена следующая карта позиционирования

(рис. 7.): позиционирование «цена - качество» для выбранных 3 целевых

сегментов.

На рисунке 7 представлена карта позиционирования

гипотетических конкурирующих продуктов на определенном целевом рынке по двум

параметрам: «цена» (горизонтальная ось) и «качество» (вертикальная ось). В

кружках, радиусы которых пропорциональны объему реализации, буквы означают

названия конкурирующих продуктов. Знак вопроса характеризует возможный выбор

позиции на рынке для новой фирмы-конкурента, исходя из анализа позиции на

соответствующем рынке продуктов других фирм. Данный выбор обосновывается

стремлением занять такое место на целевом рынке, где меньше накал конкурентной

борьбы (в данном примере — продукт относительно высокого качества, реализуемый

по средней цене).

Рисунок 7 -

Карта позиционирования «цена—качество»

Цена

Цена

Позиционирование, осуществляемое по двум

показателям: качество—цена, рекомендуется проводить в следующей

последовательности:

1. Оцениваются продукты данной фирмы и ее главных

конкурентов на исследуемом рынке по двум критериям: интегральному показателю

качества, в данном случае характеризующему уровень потребительских свойств

товара, его способность решать проблемы потребителей, и цене В случае, когда

имеется ограниченное число ведущих показателей качества, возможно использование

отдельных показателей и цены.

2. Все исследуемые продукты наносятся на поле

матрицы «качество—цена». используя в случае необходимости в качестве третьей

координаты (радиус окружности) объем реализации.

3. Для всей совокупности анализируемых продуктов

определяется среднее значение показателя качества и цены и проводятся линии,

характеризующие эти средние значения.

4. Подобная оценка проводится для всех важнейших

рынков.

5. По степени концентрации продуктов

фирм-конкурентов в различных квадрантах матрицы определяется острота конкурентной

борьбы на отдельных рынках и на совокупном рынке.

6. Исходя из принципа предпочтительности

деятельности на рынках, где острота конкурентной борьбы наименьшая

(если кто-то придерживается другого мнения, то его выбор будет иным),

корректируется производственно-сбытовая политика с точки зрения качества, цены

продаваемой продукции и рыночных сегментов. Например, осуществляется переход на

торговлю более простой, но и более дешевой продукции.

Выбрав целевой рынок, определяем стратегию охвата рынка –

дифференцированный маркетинг. Данная стратегия позволяет выступить на

нескольких сегментах рынка и разработать отдельное рыночное предложение для

каждого из них.

Для того чтобы объем спроса не разочаровал

производителя товара, необходимо выяснить основные характеристики товара,

необходимые определенному сегменту. Начнем с крупных фирм. Как уже говорилось в

прошлой главе, для данного сегмента, большое значение имеет внешний вид

изделия:

-

Цвет предпочтительнее черный;

-

Мерная шкала контрастного белого, либо возможны

варианты «под золото», «под серебро»;

-

Размеры возможны различные (от 25 см и более) в

зависимости от отрасли применения;

Дополнительно, возможно интересна идея

нанесения наименования фирмы или товарного знака потребителя на плоскость

товара.

Следующий сегмент - студенты и школьники:

-

Важна прочность изделия;

-

Цветовая гамма самая разнообразная, но думаю

предпочтительные яркие расцветки;

-

Размер желателен около 25 см, т. к. важно чтобы

товар вмещался в сумку или портфель;

-

Приветствуется наличие каких-либо формул и т. п.

на плоскости изделия.

Таким образом, основные недостатки нашего

предприятия на фоне конкурентов:

-

недоработанная система сбыта, необходимо

завоевывать оптовых покупателей;

-

ценовая политика должна быть более гибкой;

-

производитель абсолютно неизвестен, необходимо

создавать «лицо фирмы»;

-

нет рекламы.

Мероприятия целевого

маркетинга на сегментах

На последнем этапе исследования были разработаны рекомендации

руководству фирмы по маркетинговым мероприятиям на каждом из целевых сегментов.

Опишем мероприятий для целевых сегментов и дадим рекомендации по

воздействию на потребителей на этих сегментах.

Сегмент № 1. В качестве факторов, на которые будут обращать первоочередное внимание

при выборе места покупки канцелярских товаров, потребители с доходами менее

1000 руб. в месяц назвали цену, качество товара, ассортимент товаров в

магазине. Небольшой частью потребителей были названы сервис, местораспложение

магазина. В основном, к этому сегменту относятся школьники и студенты.

Для таких потребителей рекомендуется подчеркнуть широту ассортимента и

дизайн.

Сегмент №2. Потребители с доходами выше 7000 руб. в месяц. Приоритетные факторы для

них – ассортимент и лёгкость поиска нужной модели, менее значимы презенты, ещё

менее значимы – цена, качество, сервис, месторасположение магазина и скидки.

Хотя имеет значение доставка.

К ним относятся фирмы, занимающиеся реализацией канцелярии.

Для таких потребителей рекомендуется скорость в совершении сделки и

широкая реклама фирмы.

Сегмент №3. К данному сегменту относятся семьи с доходами выше 1000 и ниже 7000

руб. В первую очередь они оценивают обслуживание и лёгкость совершения покупки,

немаловажную роль играет цена.

К данному сегменту принадлежит большинство потребителей.

В целом, можно выделить следующие задачи по маркетингу для освоения

сегментов:

-

сделать упор на широту ассортимента и рекламную акцию;

-

создать систему учёта пожеланий потребителей, обеспечивающую лёгкость и

быстроту поиска нужной модели; в эту систему можно включить

продавцов-консультантов, электронные и бумажные каталоги, принятие заявок по

телефону.

Таблица 7 – Распределение доли рынка продаж

канцтоваров в г. Челябинске

|

Магазины

|

Доля рынка Челябинска в %

|

Сумма приходящаяся на данный производителя

|

|

Сеть магазинов «Карандаш»

|

48

|

1452246

|

|

ТК Никитинский

|

3

|

90765

|

|

«Детский мир»

|

8

|

242040

|

|

Киоски Росспечать

|

8

|

242040

|

|

Канцтовары

|

18

|

544595

|

|

Исследуемая фирма

|

10

|

302551

|

|

Другие фирмы

|

5

|

151275

|

|

Итого

|

100

|

3

025 512 руб.

|

Повысив

качество товара, при сохранении цены, упаковывая и комплектуя товар,

предприятие может добиться увеличения своей доли на рынке Челябинска.

Характеристики

рынка канцелярских:

ü Спрос

в основном удовлетворен

ü Спрос

растет равномерно

При должном и своевременном обновлении ассортимента изделия

(привлекательная упаковка, привлекательный внешний вид, новинки в канцелярских

товарах) тенденция роста сохраняется.

3.5 Наличие

(отсутствие) конкурентных свойств

Итак,

интересующий нас рынок мы уже просегментировали. Теперь рассмотрим, какими

конкурентными свойствами должен обладать товар, сравним присутствие этих

характеристик у нашего предприятия и у его конкурентов.

Таблица 8 – Конкурентные свойства товара

|

Конкурентные свойства

|

Наше предприятие

|

Конкуренты

|

|

ООО

ПКФ «Стамм»

|

DATS (Германия)

|

NanYang (Китай)

|

|

Для фирм:

|

|

Качество товара

|

Надежное

|

Менее надежное

|

Самое надежное

|

Не надежное

|

|

Стиль товара (дизайн)

|

Менее стильный

|

Менее стильный

|

Стильный

|

Стильный

|

|

Престиж торговой марки

|

Неизвестнен

|

Менее известнен

|

Известнен

|

Не известнен

|

|

Форма оплаты

|

Нет рассрочек

|

Предоплата

|

Система кредитов, рассрочек

|

Нет рассрочек (по мере отгрузки)

|

|

Наличие брака в оптовых

партиях

|

5%

|

10%

|

1%

|

20%

|

|

Стандарты товара

|

По стандарту

|

По стандарту

|

Точно по стандарту

|

Не по стандарту

|

|

Удобство в применении

|

Удобен

|

Неудобен

|

Более удобен

|

Удобен

|

|

Упаковка

|

Менее привлекательная

|

Нет

|

Привлекательная

|

Нет

|

|

Для учащихся:

|

|

Стиль товара

|

Менее стильный

|

Менее стильный

|

Стильный

|

Стильный

|

|

Прочность товара

|

Прочный

|

Менее прочный

|

Прочный

|

Не прочный

|

|

Размеры товара (по

ассортименту)

|

Менее разнообразные

|

Одинаковые

|

Разнообразные

|

Одинаковые

|

|

Стандарты товара

|

По стандарту

|

По стандарту

|

Точно по стандарту

|

Не по стандарту

|

|

Удобство в применении

|

Удобен

|

Неудобен

|

Более удобен

|

Удобен

|

|

Упаковка

|

Менее привлекательная упаковка (бумажные пакеты)

|

Нет

|

Привлекательная упаковка

|

Нет

|

Таким образом, наш товар по некоторым

показателям даже превосходит аналогичные товары конкурентов, но и обладает

некоторыми недостатками, а именно:

-

И для первого, и для второго сегмента товар

обладает недостаточной привлекательностью ( недостаточный ассортимент);

-

Для первого сегмента имеет значение торговая

марка предприятия изготовителя, чего не имеет наша фирма;

-

Для первого сегмента было бы удобнее приобретать

товар не у розничных организаций, а у оптовых поставщиков;

-

Нет привлекательно упаковки, которая играет не

маловажную роль при приобретении товара.

Заключение

Для предприятия любой формы собственности и любых

масштабов хозяйственной деятельности в современных условиях очень важным

является управление хозяйственной деятельностью, определение стратегии, а так

же управление. В настоящее время руководители российских предприятий вынуждены

принимать хозяйственные решения в условиях неопределенности последствий таких

решений, к тому же при недостатке экономических, коммерческих знаний и

практического опыта работы в новых условиях.

Многие хозяйственные зоны, в которых работают

предприятия, характеризуются повышенным риском, т. к. нет достаточного знания о

поведении потребителей, позиции конкурентов, о правильном выборе партнеров, нет

надежных источников получения коммерческой и иной информации. Кроме того у

российских менеджеров нет опыта в управлении фирмами в рыночных условиях. В

сбытовой деятельности предприятий России существует множество проблем.

Руководители предприятий, производящих конечную или

промежуточную продукцию, чувствуют ограничения со стороны платежеспособного

спроса населения и предприятий-потребителей. Вопрос сбыта вошел в сферу

непосредственного контроля руководства предприятий. Как правило, госпредприятия

не имели и не имеют квалифицированных работников службы сбыта. Сейчас почти все

предприятий осознали важность сбытовой программы. Большинству из них приходится

решать тактические вопросы, т. к. многие уже столкнулись с проблемой

затоваривания складов своей продукцией и резкого падения спроса на нее.

Осталась неясна стратегия сбыта продукции на рынке. Пытаясь менять ассортимент,

многие предприятия, производившие продукты производственного назначения,

начинают переходить на потребительские товары. Если же выпускается продукция

производственного назначения, то в некоторых случаях предприятия развивают и

подразделения, потребляющие эту продукцию. Перестраивая ассортимент,

предприятия стали заранее прогнозировать сбыт и находить потребителей своей

продукции.

Руководители при выборе потребителей учитывают:

непосредственный контакт, связь с конечным потребителем, платежеспособность

заказчика. Весьма актуальным для предприятия стал поиск новых потребителей,

освоение новых рынков (часть руководителей ищет новых потребителей

самостоятельно).

Также замечено новое явление - взаимоотношения

предприятий с новыми коммерческими структурами, которые часто занимаются

реализацией части продукции предприятия, а остальная часть сбывается по старым

каналам. К тому же предприятие может обратиться к фирме по всем сложным

вопросам обеспечения производства. Одной из тактик обеспечения сбыта продукции

в современной российской действительности, в условиях, когда внутренний

платежеспособный спрос на продукцию ограничен, стал выход на международный

рынок. Однако это возможно только для предприятий с высоким уровнем технологии

производства, обеспечивающим конкурентоспособность их товаров.

Таким образом, менеджмент и стратегическое

управление деятельности предприятия необходимы в любой сфере хозяйственной

деятельности. Вместе с тем, здесь еще имеется множество проблем и существенных

недостатков, требующих скорейшего разрешения, что, в свою очередь, позволит

российской экономике достичь стабилизации и поступательного развития.

Литература

Голубков Е. П. Основы маркетинга. М.: 2004.

Котлер Ф. Основы

маркетинга - М.: Прогресс, 2006.

Современная экономика. /Под ред. Мамедова О.Ю.

Ростов-на-Дону, «Феникс», 2006г.

Майкл Мескон и

др., “Основы менеджмента”, - М., 2005 г.

Герчикова И. Н.

Менеджмент: учебник для вузов. М.: ЮНИТИ "Банки и биржи", 2004.

Хойер. Как

делать бизнес в Европе. М.: Издательство "Прогресс", 2000.

Современный менеджмент: принципы и правила. Дайджест,

Новгород, ИКЧП, 2002.

Организация, планирование, управление деятельностью

промышленных предприятий: учебник для вузов. / С. Е. Каменипера, Ф. М. Русинова

- М.: Высшая школа, 2004, стр. 335.