Содержание

1.Теоретические и правовые

аспекты применение факторинга в коммерческой организации. 3

1.1. Виды факторинга и их правовая обоснованность в

Российском законодательстве 3

1.2. Возможности и условия применения факторинга в

коммерческой организации. 15

1.3. Проблемы применения факторинга в коммерческой

организации. 19

2. Организационно –

методические аспекты применения факторинга в коммерческой организации. 22

2.1. Применение факторинга поставщиком. 22

2.1.1. Факторинг для поставщиков товаров и услуг

внутри России. 22

2.1.2. Факторинг для экспортеров. 22

2.1.3. Факторинг для иностранных факторинговых

компаний. 25

2.1.4. Факторинг для импортеров. 26

2.1.5. Факторинг для иностранных поставщиков в Россию.. 27

2.1.6. Факторинг для малого бизнеса. 29

2.1.7. Факторинг для средних и крупных компаний. 30

2.2. Организация факторинга у фактора – коммерческой

организации. 31

2.3. Отражение факторинговых операций в учетной политики

коммерческой организации. 39

2.4. Управление рисками и страхование рисков. 42

Список литературы.. 45

Приложение 1. 49

Приложение 2. 54

1.Теоретические и правовые аспекты применение

факторинга в коммерческой организации

1.1.

Виды факторинга и их правовая обоснованность в Российском законодательстве

Факторинг - это достаточно новый вид услуг в области

финансирования, которым занимаются специальные факторинговые компании, тесно

связанные с банками или являющиеся их дочерними филиалами, либо сами банки.

Факторинг является разновидностью торгово-комиссионной

операции, сочетающейся с кредитованием оборотного капитала клиента, что связано

с переуступкой клиентом-поставщиком факторинговой компании (фактор-фирме)

неоплаченных платежных требований за поставленную продукцию, выполненные

работы, оказанные услуги и, соответственно, права получения платежа по ним. В

условиях свободного рынка важное значение имеют вопросы пере мены лиц в

обязательстве, уступка требований.

Финансирование под уступку денежного требования, именуемое

также факторингом, является новым институтом российского гражданского права

Целесообразность и эффективность применения данного договора в условиях

рыночных отношений определяется возможностью повышения рентабельности

коммерческих операций. Банки, иные кредитные организации и специализированные

организации, выкупающие денежные требования (финансовые агенты), расширяют с

помощью факторинга круг оказываемых услуг, добиваются дополнительных доходов.

Предприятия, продающие денежные требования (клиенты), ставят задачу ускорения

оборота своих средств путем получения досрочной оплаты за поставленные товары

(оказанные услуги). Широкое применение данного договора во внешнеторговой практике

привело к разработке Конвенции о международном факторинге, участником которой

Российская Федерация в настоящее время не является. Отдельные факторинговые

операции были известны отечественным коммерческим банкам. Эти операции

регулировались до введения в действие второй части ГК письмом Госбанка СССР от

12 декабря 1989 г.

№ 252 "О порядке осуществления операций по уступке поставщиками банку

права получения платежа по платежным требованиям за поставленные товары, выполненные

работы и оказанные услуги".

Юридическую сущность данных обязательств составляет уступка

денежного требования, давно известная в обязательственном праве в качестве

цессии (ср. ст. ст. 382 - 390ТК). Однако отношения факторинга имеют гораздо

более сложный характер, чем обычная цессия, сочетаясь с отношениями займа или

кредита, а также с возможностью предоставления других финансовых услуг.

Речь идет в предпринимательских отношениях, участник

которых, приобретая денежное требование к другому лицу (например, в силу

отгрузки ему товара или оказания возмездной услуги), не дожидаясь его

исполнения, уступает данное требование банку или иной коммерческой организации

(фактору) в обмен на получение займа или кредита. Разумеется, фактор оплачивает

такое требование кредитору не в полной сумме или предоставляет ему кредит,

рассматривая данное требование как способ полного или частичного обеспечения

его своевременного возврата. При этом учитывается и необходимость

вознаграждение фактору.

При постоянной потребности клиента, например,

предприятия-изготовителя, в кредите, обслуживающий его банк может по договору

принимать на себя обязанности не только по выдаче клиенту кредитов под уступку

соответствующих денежных требований, но и по предоставлению ему одновременно связанных

с этим различных финансовых услуг, прежде всего по ведению бухгалтерского учета

и выставлению счетов по поступающим денежным требованиям. Ведь такой фактор во

многих случаях, по сути, покупает дебиторскую задолженность клиента или его

платежные требования к контрагентам и потому заинтересован в контроле над операциями

своего клиента, в том числе путем осуществления бухгалтерского учета его

торговых операций. Таким образом, наряду с уступкой требования и кредитованием

здесь появляются обязательства по финансовому обслуживанию фактором (финансовым

агентом) своего клиента, что позволяет рассматривать этот договор как комплексный

(смешанный).

Предметом договора финансирования под уступку денежного

требования, согласно п. 1 ст. 824 ГК, может быть как передача денежного требования

финансовому агенту в обмен на предоставление клиенту соответствующих денежных

средств, так и уступка клиентом фактору своего денежного требования в качестве

способа обеспечения исполнения обязательства, имеющегося у клиента перед фактором

(обычно - по кредитному договору фактора с клиентом). Во втором случае

требование может переходить к фактору только при условии невыполнения клиентом

своего обязательства (в субсидиарном порядке). В обоих случаях финансовый

агент, по сути, так или иначе, кредитует своего клиента, получая право

требования по некоторым его обязательствам в качестве возврата или обеспечения

своего кредита.

Рассматриваемый договор со стороны финансового агента может

предусматривать как передачу денег клиенту (по модели договора займа), так и обязательстве

передать их (по модели кредитного договора). Точно так же и клиент в

зависимости от условий конкретного договора либо уступает определенное денежное

требование, либо обязуется уступить его. В соответствии с этим можно говорить о

возможности существования факторинга как реального или как консенсуального договора

и вести речь о возможности или невозможности понуждения стороны к выдаче кредита

или передачи права требования. В коммерческой практике фактор обычно отбирает

(одобряет) те или иные конкретные требования клиента и получает право

отказаться от их получения (и соответственно — финансирования), например до

момента, когда соответствующие товары клиентом еще не были отгружены, т.е.

исполнение по сделке не производилось.

Предоставление фактором клиенту дополнительных финансовых

услуг, связанных с уступаемыми денежными требованиями, включает ведение бухгалтерского

учета, возможно, но не является необходимым элементом данного договора.

Очевидно, что такие услуги становятся целесообразными в случаях, когда

отношения сторон факторингового договора не сводятся к однократной уступке

требования взамен предоставления кредита.

При уступке финансовому агенту денежного требования клиента

к должнику оно может быть уже существующим (с наступившим сроком исполнения,

например за отгруженный товар или оказанные услугги, и обычно отраженным в

качестве дебиторской задолженности в бухгалтерских документах), либо будущим

(срок исполнения по которому, например, в виде обязательства по оплате товара,

еще не наступил). В первом случае важно, чтобы этот срок не истек к моменту

уступки.

Именно поэтому клиент в соответствии со ст. 827 ГК остается

ответственным перед финансовым агентом за действительность требования, являющегося

предметом уступки, но по общему правилу не отвечает за его реальную

исполнимость. Иначе говоря, такое требование основано на нормах закона или

договора и отсутствуют какие-либо условия, вследствие которых должник может не

исполнять его (например, по требованию истекла исковая давность). Если же

должник, несмотря на это, откажется исполнять предъявленное к нему требование,

клиент не может отвечать за это перед фактором, если только иное прямо не

предусмотрено договором факторинга. Последний, по общему правилу, является

безоборотным, но договором может быть предусмотрена и ситуация, при которой

клиент будет отвечать перед фактором за реальную исполнимость уступленного

требования.

При уступке будущего требования оно считается перешедшим к

финансовому агенту лишь после возникновения права на получение с должника конкретных

денежных средств, причем без какого бы то ни было дополни тельного оформления

(п. 2 ст. 826 ГК). В этом случае фактор, принявший на себя бухгалтерское и

финансовое обслуживание клиента, может успешно проконтролировать как наступление

такого момента, так и реальность требования. До наступления указанного момента

клиент остается субъектом соответствующего требования, т. е. стороной по

договору, которая должна выполнить все лежащие на ней обязанности. с тем, чтобы

иметь возможность потребовать последующего исполнения обязанностей от своего

должника.

Получив денежное требование от клиента, банк (фактор)

становится за интересованным в его максимально возможном удовлетворении и вряд т

пойдет на различные отсрочки и другие льготы должнику. Последний, на

против, не заинтересован в замене партнера-кредитора, например, продавца по

договору купли-продажи, с которым у него могут сложиться длительные связи, на

неизвестного ему финансового агента. Поэтому должники, напри мер покупатели по

договорам купли-продажи, во многих случаях настаивают на включении в договор

условия о запрете передачи любой из сторон каких-либо прав, вытекающих из

договора, иному (третьему) лицу без согласия другой стороны. В этом случае цессия

без согласия должника должна была бы исключаться, что, в свою очередь стало бы

серьезным препятствием для получения финансирования под уступку требования

банку или иному финансовому агенту.

В связи с этим ГК объявляет такой запрет цессии по договору

недействительным (п. 1 ст. 828). Теперь его наличие в договоре не должно препятствовать

уступке денежного требования финансовому агенту без согласия должника.

Последний сохраняет в этом случае право применить к своему первоначальному

кредитору (клиенту) меры ответственности за нарушение установленного договором

запрета или ограничения на уступку прав. Если, однако, такая ответственность не

определена договором, она может заключаться лишь в возмещении должнику убытков,

понесенных им вследствие замены кредитора (например, при доказанности

возникновения дополнительных расходов, которые отсутствовали бы, если бы долг

исполнялся первоначальному кредитору).

Сам финансовый агент не предполагается получившим право на

дальнейшую переуступку (продажу) полученного от клиента требования, если только

такое право прямо не предоставлено ему по договору (ст. 829 ГК). Но и в этом

случае переуступка требования возможна лишь по правилам о договоре факторинга,

т.е. в частности, только другому финансовому агенту, имеющему соответствующую

лицензию на это. При этом осуществляющий переуступку финансовый агент попадает

в положение клиента, а его клиент — в положение должника. Все это ставит в

известные рамки деятельность по скупке долгов и созданию рынка долговых

обязательств, которую пытаются развивать некоторые коммерческие организации,

приобретая, например, требования вкладчиков к неплатежеспособным банкам или другим

кредитным организациям. Обязанность должника произвести платеж не своему

кредитору (клиенту), а его финансовому агенту, в соответствии со ст. 830 ГК,

возникает только при условии письменного уведомления о состоявшейся уступке

требования, а при наличии соответствующей просьбы должника - также только после

предоставления ему фактором доказательств состоявшейся уступки. Такое

уведомление в коммерческой практике нередко производится путем надписи на

выставленных на оплату счетах. Если письменного уведомления, а при необходимости

- и дополнительного предоставления доказательств должнику не последует, он

вправе произвести платеж клиенту (первоначальному кредитору). При совершении

указанных действий должник произведет платеж финансовому агенту и будет свободен

от обязательств перед клиентом. Все это конкретизирует общие правила закона о

порядке совершения уступки требования (ср. п. 3 ст. 382 и п. 1 ст. 385 ГК),

которые также находят в этих отношениях соответствующее применение.

Удовлетворяя требования финансового агента, должник по

основному обязательству вправе противопоставить им (путем зачета) иные свои

требования к клиенту (первоначальному кредитору), вытекающие из данного договора

(например, об уплате неустойки за просрочку в отгрузке товаров). Однако он не

может предъявить финансовому агенту требования об уплате сумм, причитающихся

ему с первоначального кредитора (клиента), в связи с нарушением им условия

договора о запрете или ограничении уступки требования (ст. ст. 832 и 412 ГК).

При расчетах фактора с должником он приобретает право на все

суммы, которые ему удается получить от должника во исполнение требований. Их

размер может превышать сумму выданного клиенту кредита (к выгоде фактора), а

может быть и менее этой суммы, причем по условиям предполагаемого безоборотным

факторинга клиент не несет за это перед фактором никакой ответственности.

Только в случае, когда покупкой требования фактор обеспечивает исполнение

обязательств, существующих перед ним у клиента, например, по возврату,

выданного ему кредита, возможны дополнительные расчеты финансового агента с

клиентом в зависимости от фактически полученных от должника сумм. Ведь само

обязательство переходит к фактору от клиента лишь в части неисполненных

последним требований, поскольку именно их исполнение этот переход и должен

обеспечивать. Если финансовый агент фактически взыскал с должника по

уступленному обязательству сумму, превышающую размер долга клиента, он должен

передать клиенту соответствующую разницу. В противном случае финансовый агент

получил бы сумму, превышающую размер его требований к клиенту, т.е.

неосновательно обогатился бы за его счет. Но если фактически полученная

фактором от должника сумма будет менее размера долга клиента, последний

остается ответственным за остаток долга (ст. 831 ГК). Таким образом, становится

очевидным, что в отношениях факторинга тесно связаны между собой не только

стороны договора финансирования под уступку денежного требования (финансовый

агент и клиент), но и должник по обязательству перед клиёнтом (первоначальным

кредитором). В частности, должник по уступленному обязательству сохраняет право

требовать с клиента уплаты определенных сумм при нарушении последним своих

обязательств по договору (например, при оплате им фактору стоимости товара, отгруженного

клиентом и впоследствии оказавшегося недоброкачественным). В такой ситуации

должник не вправе требовать возврата сумм, уплаченных фактору (п. 1 ст. 833

ГК). Но если сам фактор в этом случае не произвел клиенту обещанный за уступку

требования платеж, либо при производстве такого платежа знал о нарушении

обязательства клиентом, должник может требовать возврата ему соответствующих

сумм непосредственно от фактора. Ведь в указанной ситуации финансовый агент

получает с должника деньги, не произведя финансирования своего клиента, либо

зная, что уступленное ему требование клиента к должнику необоснованно или

заведомо спорно.[1]

Глава 43 ГК РФ определяет различные виды и особенности

факторинга.

В таблице 1

(Приложение 1) представлен анализ видов факторинга и их классификация.[2]

Глава 43 ГК РФ определяет различные виды и особенности

факторинга.

Рассмотрим основные виды факторинга.

Внутренние (если поставщик и его клиент, т.е. стороны по

договору купли – продажи, а также фактор – фирма находятся в одной и той же

стране) или международные.[3]

Открытые (если должник уведомлен об участии в сделке-

фактор-фирмы) или закрытые (конфиденциальные). Уведомление должника при

открытом факторинге осуществляется путем соответствующей записи на

счете-фактуре, подтверждающей, что правопреемником по возникающему долгу

является фактор-фирма и что платежи должны осуществляться в ее пользу. При

конфиденциальном факторинге никто из контрагентов клиента не осведомлен о

кредитовании его продаж фактор-фирмой.[4]

При открытом факторинге уведомление должника о факте

переуступки обычно осуществляется с помощью специальной надписи на

счете-фактуре с указанием платежных реквизитов финансового агента. Также

поставщик обычно посылает должнику дополнительное письмо, в котором уведомляет о

заключенном договоре факторинга.

При закрытом факторинге покупателя не уведомляют о факте

уступки денежного требования финансовому агенту. Должник продолжает платить по

своим долгам поставщику, а поставщик перечисляет эти денежные средства

финансовому агенту. Однако, если должник нарушит свои обязательства, необоснованно

отказавшись платить, то как правило, поставщик уполномочивает финансового

агента, уведомив о состоявшейся уступке денежного требования, взыскать с должника

денежные средства. В международной практике чаще всего такое уведомление от

имени финансового агента направляется должнику в течение 60 дней после наступления

срока платежа. Получив уведомление, дебитор должник исполнить свое обязательство

финансовому агенту, а не поставщику. Заметим, что в международной практике,

если договор факторинга заключен без права регресса, в случае неплатежа со

стороны должника, фактор все равно обязан будет выплатить всю сумму финансирования

поставщику в течение 90 дней после уведомления должника о заключении договора

факторинга. Итак, основное отличие открытого договора факторинга от закрытого

состоит в том, что при закрытом факторинге должник не знает о заключенном

договоре факторинга, и административное управление дебиторской задолженностью

осуществляет поставщик от имени финансового агента.

При факторинге без права регресса финансовый агент принимает

на себя кредитный риск, то есть обязуется полностью выплатить поставщику сумму его дебиторской

задолженности даже в случае банкротства должника. При факторинге с правом

регресса финансовый агент лишь прилагает все усилия для взыскания с должников

сумм дебиторской задолженности. Если должник не исполнит свой долг, то

финансовый агент вправе потребовать от поставщика ранее авансированные ему под

дебиторскую задолженность суммы. Такой факторинг имеет много общего с

кредитованием. При этом факторинг может быть с полным либо частичным регрессом.

В случае не выполнения должником обязательств по оплате, при факторинге с

полным регрессом финансовый агент вправе взыскать с поставщика 100 % суммы произведенного финансирования. При факторинге

с частичным регрессом -соответствующую часть суммы финансирования. Факторинг

без права регресса является хорошей альтернативой использования аккредитивов,

банковских гарантий, инкассовых и форфейтинговых операций.

Надо отметить, что все факторинговые сделки приобретают силу

регресса в отношении поставщика, в случае, если дебиторская задолженность

признана не действительной. По общему правилу денежное требование, уступаемое

финансовому агенту, должен обладать свойством действительности. В соответствии

с нормами Кодекса международных факторинговых обычаев при заключении

двухфакторного соглашения финансовый агент импортера обязан взыскать с должника

и перечислить в пользу финансового агента экспортера денежные средства,

инкассированные от импортера. В случае, если инвойс импортера не оплачен в

течение 90 дней, финансовый агент импортера сам производит платеж по гарантии в

пользу финансового агента экспортера." Однако эти обязанности снимаются с

финансового агента импортера, если импортер предъявил встречное требование к

экспортеру или начал судебное разбирательство против него до момента окончательного

решения спора между ними. Только после окончательного признания денежного

требования недействительным финансовый агент экспортера вправе потребовать от

экспортера возврата ранее предоставленных сумму финансирования.

Некоторые финансовые агенты при проведении сделок с

регрессом работают на условиях рефакторинга. Такая практика применяется, если

поставщик не желает возвращать сумму финансирования при предъявлении финансовым

агентом к нему регрессного требования в случае не выполнения дебитором своих

обязательств. Финансовый агент, идя на встречу поставщику, самостоятельно

начинает процедуру взыскания денежных средств с должника, в том числе в

судебном порядке, а расходы на проведение такой процедуры взыскивает с

поставщика в виде рефакторной комиссии.

Хотелось бы отметить, что даже если и возникнет спор между

поставщиком и покупателем относительно поставляемых товаров, поставщик все

равно получит предварительное финансирование от финансового агента в виде

большей части суммы дебиторской задолженности, если факторинговое соглашение

содержит условие об авансировании поставщика сразу после отгрузки товаров. И

только, если денежное требование будет признано не действительным, финансовый

агент вправе предъявить требование к поставщику о взыскании сумм

финансирования. Это выгодно отличает факторинг от других форм международных

расчетов, например аккредитива, который формально ограждает поставщика от риска

неуплаты со стороны дебиторов, однако, как правило, при возникновении судебного

разбирательства между экспортером и импортером банк-эмитент аккредитива

постарается выплатить экспортеру денежные средства по предоставлении необходимых

документов, сославшись на неточности в них (пусть даже формальные).

По характеру взаимоотношений финансового агента и клиента

выделяют факторинг с полным сервисом, его разновидность – агентский факторинг и

дисконтирование счетов-фактур.

О факторинге с полным сервисом принято говорить как не о

договоре, а как об обслуживании, так как это чаше долгосрочное обслуживание

клиента. В соответствии с заключенным финансовым агентом и клиентом договором,

клиент обязуется уступа свои дебиторские задолженности финансовому

агенту по мере их поступления.

На каждом счете – фактуре поставщик делает надпись,

уведомляющую покупателя о том, что дебиторская задолженность уступлена

финансовому агенту. Финансовый агент финансирует поставщика к определенной

согласованной дате. При этом финансовый агент берет на себя кредитный риск, то

есть риск того, что должник не исполнит свое обзательство, но, как правило,

только в отношении определенных должников, То есть полное факторинговое

обслуживание в отношении определенных должников производится без регресса, а в

отношении других должников - с регрессом. Этот вопрос финансовый агент и

поставщик специально оговаривают в соглашении. В исследованиях справедливо

отмечается, что для клиента факторинг с полным сервисом означает превращение

дебиторских задолженностей, основанных на договорах с различными импортерами, в

дебиторскую задолженность только одного покупателя - финансового агента. Таким

образом поставщику нужно вести учет продаж только операций с финансовым

агентом, что значительно сокращает затраты поставщика на управление

дебиторскими задолженностями.

Крупные компании - поставщики часто используют такую

разновидность полного обслуживания как «дробный факторинг». В этом случае

поставщик заключает договор факторинга не с одним, а с нескольким финансовыми

агентами. Это делается в целях минимизация риска неправильного выбора финансового

агента, более узкая специализация финансовых агентов на конкретном направлении

деятельности поставщика. Финансовые агенты в большинстве случаев

специализируются на обслуживании рынка одной страны или рынка определенной

продукции.

Вопрос о сроках финансирования поставщика решается по

разному. Мировая практика знает несколько вариантов таких соглашений. Распространен

вариант, когда финансовый агент финансирует поставщика сразу после отгрузки

товаров и предоставления документов, подтверждающих факт отгрузки.

Многие финансовые агенты работают на условиях фиксированного

периода платежа. Это условие, в соответствии с которым финансирование

поставщика осуществляется по прошествии определенного количества дней после

отгрузки товара.

В некоторых случаях соглашение финансового агента и клиента

может предусматривать финансирование последнего после поступления денежных

средств от дебиторов. Такое финансирование не является для клиента досрочным, и

интересно лишь тем, что финансовый агент, а не клиент занимается инкассированием

дебиторских задолженностей.

Агентский факторинг является разновидностью факторинга с

полным обслуживанием и представляет собой соглашение котором финансовый агент

приобретает дебиторские задолженности клиента и назначает последнего своим агентом

по административному управлению своими задолженностями. Покупатель уведомляется

об участии в с финансового агента с помощью надписи на счете-фактуре, однако он

остается обязанным платить поставщику. То есть поставщик проводит работу по

взысканию дебиторских задолженностей в пользу финансового агента (выступает

агентом финансового агента).

Противоположностью факторинга с полным сервисом является

дисконтирование счетов-фактур. Эта сделка (не обслуживание) представляет собой покупку

финансовым агентом отдельных денежных требований клиента. Клиент таким образом

удовлетворяет потребность в финансировании, а управление дебиторскими задолженностями

он производит самостоятельно.

Поставщик, заключая соглашение о факторинге может выбрать

какой либо го вариантов, перечисленных выше, а может разработать совместно с

финансовым агентом какой-либо особый вид соглашения. Как было отмечено выше,

факторинг является рамочным договором, допускающим существование множества его

разновидностей, выгодно отличающихся от обычно банковского кредитования и

других форм международных расчетов.[5]

1.2. Возможности и условия применения

факторинга в коммерческой организации

Именно у нас, когда и представители малого и среднего

бизнеса, многочисленные промышленные предприятия постоянно ощущают нехватку

оборотных средств, дороговизну банковского кредита, отсутствие альтернативных

источников финансирования поставщиков, факторинг может стать тем, что поможет

ликвидировать взаимные неплатежи и ускорить платежно-производственный цикл.

Факторинг делает расчеты между партнерами значительно проще:

продавец может сразу после поставки получить деньги, а у покупателя есть

возможность согласовать с продавцом приемлемый срок отсрочки платежа, продавец

может заниматься текущей деятельностью, обслуживанием клиентов.

Факторинг имеет преимущества и перед обычным кредитованием в

экономии времени участников сделки, что имеет четкое материальное выражение.

Особенно это выгодно для мелких бизнесменов, т.к. им приходится одними из

первых вести жесткую конкуренцию на рынке с импортными товарами.

На рис. 1 представлены положительные стороны факторинга как

инструмента финансового менеджмента.

|

Независимость от сроков платежей дебиторов

|

|

Рис. 1. Положительные

стороны факторинга как инструмента финансового менеджмента

Хотя не всякое малое предприятие может пользоваться услугами

факторинговой компании. Не подлежат факторинговому обслуживанию:

• предприятия с

большим количеством дебиторов, задолженность каждого из которых выражается

небольшой суммой;

• предприятия,

занимающиеся производством нестандартной или узко-специализированной продукции;

• строительные и

другие фирмы, работающие с субподрядчиками;

• предприятия,

заключающие со своими клиентами долгосрочные контракты и выставляющие счета по

завершении определенных этапов работ или до осуществления поставок;

• факторинговые

операции не производятся по долговым обязательствам физических лиц, филиалов

или отделений предприятия.

Перечисленные ограничения оправданы тем, что в данных

случаях факторинговой компании трудно оценить кредитный риск или невыгодно

братъ на себя повышенный объем работ.

Для России большое значение имеет факторинг экспортный, т.к.

во внешней торговле преобладает экспорт. Применение экспортного факторинга

помогает увеличить оборотный капитал для финансирования экспорта. Факторинговые

компании предоставляют услуги по бухгалтерскому учету, проверке кредита,

страхованию кредита от безнадежных долгов, предоставлению наличных денежных

средств под счет-фактуры (75-85% от номинала счет-фактур) с гарантией выплаты

остатка в течение установленного периода времени. Выгоден экспортный факторинг

для предприятий, имеющих проблемы с денежными потоками.

Экспортный факторинг - это услуга, с помощью которой можно

осуществлять экспортную торговлю па условиях открытого кредита с гарантией

риска, инкассирование реализуется через международные сети факторинговых

компаний. Это дает возможность избежать многих расходов: не тратиться на услуги

агентств по кредитам, ведение кредитной документации, снизить затраты на

заработную плату, сокращается срок кредитования, сэкономить на управленческих

расходах,

Факторинг экспортный обеспечивает новые источники финансирования,

когда кредитование по банковскому овердрафту заканчивается.

Основное преимущество в использовании факторинга экспортером

заключается в том, что появляется возможность работать с клиентами за рубежом

на условиях открытого счета, можно предлагать условия торговли, аналогичные

тем, которые клиент хочет иметь от отечественных поставщиков, т.е. у клиента не

будет недоразумений при работе с переводным векселем.

Прогнозируемый рост популярности факторинга среди российских

экспортеров объясняется тем, что:

1) экспортный

факторинг совершают фактор-фирмы с разным гражданством, входящие в то или иное

объединение факторинговых компаний;

2) фирма-поставщик,

получив часть суммы за поставленный товар, сразу же после отгрузки может

направить ее в оборот;

3) фактор-фирма

проинформирует экспортера о финансовом положении потенциального покупателя.

Т.е., предприятие-экспортер получает возможность, не тратя

впустую деньги и время, расширить производство под конкретного импортера того

или иного вида товара. Кроме того, российские предприятия с разной формой

собственности могут получить и другие преимущества: при осуществлении первых

операций необходимо предоставление определенных гарантий, но эта необходимость

в гарантиях отпадает при дальнейшей работе. Положительно зарекомендовавший себя

клиент фактор-фирмы приобретает дополнительную рекомендацию при работе с

зарубежными партнерами.

При получении международного статуса «фактор-фирмы» российский

фактор-банк становится для иностранных фактор-фирм гарантом безопасности бизнеса,

беря на себя обязательство оплаты иностранной компании отгруженного в Россию

товара.

Заинтересованность российского бизнеса в факторинге

объяснима, т.к. именно факторинг, этот финансовый инструмент, стал одним из рычагов

выхода из глубочайшего кризиса европейской экономики в после-военное время.

Подводя итог, можно констатировать, что:

1. Российская

экономика нуждается во внедрении новых управленческих инструментов.

2. Менеджмент

требует инноваций, которые должны учитывать особенности России.

3. Факторинг может стать одним из инструментов менеджмента в

стабилизаций российской экономики, ее развитии при учете специфики современного

этапа.

4. Потенциал

факторинг имеет сейчас в экспортных операциях.

5. Объектами внутреннего факторинга могут стать фирмы малого

и среднего бизнеса, которые испытывают острый недостаток оборотных средств.

По оценке российских специалистов внедрение факторинга в механизм

регулирования экспорта в России позволит увеличить его объемы за счет

привлечения дополнительных экспортных компаний, но и повысить валютную и

экономическую эффективность экспорта на 7-9% за счет ускорения оборачиваемости

финансовых средств, а значит, увеличатся отчисления в доходную часть

государственного бюджета.

Если обобщить преимущества факторинга, то можно сказать, что

главными достоинствами его являются:

• превращение

дебиторской задолженности в наличные деньги; уменьшение рисков неплатежей;

• увеличение

ликвидности, рентабельности, прибыли;

• возможность

расширения объемов оборота;

• повышение

доходности;

• экономия

собственного капитала;

• улучшение

финансового планирования;

• возможность получать скидку при немедленной оплате всех

счетов поставщиков.

На рис.2 (Приложение 2) показаны преимущества факторинга.

Как видно, факторинг может быть действенным средством

решения многих задач, он может принести пользу всем участникам факторинговых

операций, может стать эффективным инструментом подъема экономики.[6]

1.3. Проблемы применения факторинга в коммерческой организации

Одной из проблем

факторинг сводится только к гарантированию платежей поставщику и (или)

предоставлению плательщику так называемого платежного кредита. При этом

совершенно игнорируются такие основополагающие признаки факторинга, как

страхование поставщика от риска несвоевременной оплаты его платежных

требований, кредитование в форме предварительной оплаты подобных требований, а

также ведение учета отгруженных товаров, дебиторской задолженности поставщика и

прочие элементы обслуживания, предпологаемые факторингом.

В тех странах, где широко используется этот вид услуг,

фактор фирма кредитует поставщика сразу (через 2-3 дня) после того, как

поставщик выставил покупателю платежные требования, т.е. в момент появления

нормальной задолженности. Тем самым поставщик (клиент фактор – фирмы), получив

денежные средства за отгруженные товары, имеет возможность использовать их для

собственных нужд: происходит ускорение оборачиваемости оборотных средств у

поставщика. Кроме того, факторинговое обслуживание предусматривает безусловный

возврат фактор – фирме любых сумм,

полученных по платежным требованиям, если плательщик отказывается акцептовать

данные требования по причине нарушений поставщиком условий договора купли –

продажи.

В России объектом факторинга признаются только

«акцептованные платежные требования с извещением банка плательщика о неоплате

этих требований.

Акцепт способствует осуществлению контроля со стороны

покупателя за соблюдения поставщиком договорной дисциплины. При подобной форме

расчетов осуществление факторинговой операции возможно только после получения

акцепта со стороны плательщика, что не позволяет использовать преимущества

факторинга.

Кроме того факторинг предполагает нерегулярный, разовый

характер обслуживания, производится при возниконовении потребности у поставщика

получить средства, а у плательщика – оплатить конкретный платежный документ. Подобная

ситуация значительно увеличивает риски банка, приобретающего заведомо

сомнительные с точки зрения своевременности оплаты платежные требования, лишает

факторинг таких его преимуществ, как комплексность обслуживания, обеспечение

бесперебойности и своевременности платежей в пользу предприятия – поставщика.

Актуальна в сегодняшнее время проблема невозврата кредита.

Следовательно, банки предъявляют достаточно жесткие требования к клиентам.

Приемы, основанные на оценке репутации клиента, его баланса, потоков денежных

средств к предприятиям, работающим на нашем рынке, практически не приемлемы. Поэтому

банки при оказании факторинговых услуг рассчитывают на дополнительные формы

обеспечения возвратности факторинговых кредитов. Еще одной проблемой развития

факторинга является такое явление в сегодняшней экономики, как неплатежи

предприятий. Высокая доля неплатежей снижает привлекательность осуществления

факторинга для банков, так как в этом случае высок риск задержки или неоплаты

дебитором поставщика сумм по выставленным платежным требованиям, что может

повлечь снижение ликвидности активов факторинговой фирмы. Поэтому решение

вопроса неплатежей будет способствовать широкому развитию факторинга.

2. Организационно – методические аспекты применения факторинга в

коммерческой организации

2.1. Применение факторинга поставщиком

2.1.1.

Факторинг для поставщиков товаров и услуг внутри России

Поставщики потребительских товаров как продовольственной,

так и непродовольственной групп, являются одной из наиболее распространенных

категорий клиентов факторинговых компаний в экономически развитых странах мира.

Финансирование поставок, производимых на условиях

отсрочки платежа, служит надежным источником оборотных средств для товарного

кредитования покупателей. Поскольку размер финансирования увеличивается с

ростом объема продаж, у поставщика не возникает проблемы кассовых разрывов при

осуществлении поставок.

Выплата досрочных платежей поставщику осуществляется в день

предоставления им документов, подтверждающих факт осуществления поставки

(накладная и счет-фактура с отметкой покупателя о приемке товара).

Компания-поставщик услуг может успешно пользоваться

финансированием своей деятельности посредством факторингового обслуживания,

если имеет широкий круг постоянных клиентов и намерена расширять свое

присутствие на рынке.

В мире существует множество примеров успешного использования

факторинга для целей роста компаний, специализирующихся на оказании

телекоммуникационных, транспортных, полиграфических, туристических, рекламных и

многих других видов услуг (в частности, услуг, за оказание которых взимается

абонентская плата).

2.1.2.

Факторинг для экспортеров

Экспортный факторинг является одним из наиболее

эффективных финансовых механизмов, позволяющих как опытным компаниям, так и

новичкам внешнеторговой деятельности, решать значительное число сложных

проблем, связанных с осуществлением экспортных поставок.

- Экспортный факторинг позволяет поставщикам

осуществлять расчеты на условиях отсрочки платежа без существенного

отвлечения оборотных средств. Зачастую тяжело проверить надежность

иностранных контрагентов в связи с особенностями законодательства и делового

оборота за рубежом. Фактор берет на себя проверку кредитоспособности

иностранных покупателей, покрывает целый ряд финансовых рисков в т.ч. риск

неплатежеспособности покупателей (кредитный риск), риск просрочки платежа

(риск ликвидности).

- Фактор берет на себя ответственность за сбор

дебиторской задолженности, что значительно высвобождает время и сокращает

издержки поставщика, связанные с мониторингом за состоянием дебиторской

задолженности, ее сбором и работой с просроченными платежами. При этом к процессу

сбора дебиторской задолженности может подключаться и

высокопрофессиональные участники рынка - факторинговые компании - члены

IFG.

Фактор может предоставлять услуги как прямого экспортного

факторинга, так и факторинга по двухфакторной схеме.

Экспортеры товаров и услуг из России, работающие с

покупателями из одной или нескольких стран одновременно, могут немедленно

получить финансирование в счет осуществленных поставок, застраховать себя от

ряда финансовых рисков, упростить работу со своими дебиторами по средствам

услуг экспортного факторинга. Гарантия платежа со cтороны фактора значительно

упрощает трансграничную торговля с иностранными контрагентами.

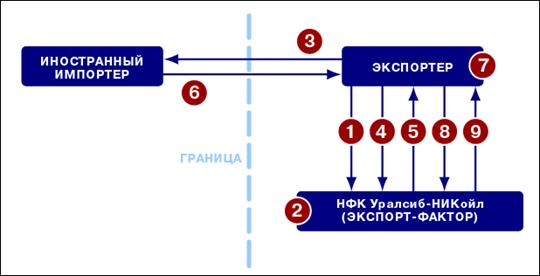

1. Заключение

договора факторинга.

2. Установление

лимита финансирования на экспортера.

3. Отгрузка

товара.

4. Уступка

дебиторской задолженности и предоставление отгрузочных документов.

5. Досрочный

платеж (до 90% от суммы поставки).

6. Оплата

поставки иностранным импортером.

7. Продажа

валютной выручки.

8. Зачисление

рублевой суммы выручки на факторинговый счет.

9. Зачисление

остатка суммы на р/с Экспортера.

Членство в IFG и FCI позволило фактору получить возможность

прямого сотрудничества с международными факторинговыми компаниями и банками из

разных стран, объединенных международной электронной системой передачи

финансовой информации, а также доступ к уникальной базе данных о

платежеспособности иностранных дебиторов, последним разработкам и технологиям в

области международного факторинга.

1. Договор

экспортного факторинга.

2. Одобрение кредитоспособности иностранного дебитора.

3. Договор купли-продажи.

4. Поставка товара.

5. Предоставление отгрузочных документов.

6. Финансирование в объеме до 90% от суммы поставки.

7. Уведомление иностранной факторинговой компании (Импорт-фактора) о

поставке.

8. Платеж в пользу Экспортера в размере 100% от экспортной выручки.

8a.В случае неплатежа импортера, Импорт-фактор оплачивает 100% от экспортной

выручки.

9. Погашение финансирования и оплата факторинговых комиссий

Иностранная факторинговая компания обладает полной

информацией о рынке своей страны, что позволяет ей объективно оценить

надежность покупателей. Помимо этого, иностранная факторинговая компания -

партнер принимает на себя риск неплатежеспособности иностранного покупателя,

тем самым гарантируя полную возвратность средств. Таким образом, экспортер не

столкнется с непредвиденными рисками, способными нанести существенный урон его

финансовому положению.

2.1.3. Факторинг для иностранных факторинговых компаний

Деятельность Импорт-Фактора и Экспорт-Фактора никак не

отражается на непосредственном сотрудничестве экспортера и импортера и

затрагивает лишь вопросы обслуживания дебиторской задолженности. Никакого

вмешательства со стороны факторинговых компаний не происходит, а поставки между

продавцом и покупателем проходят по ранее установленной схеме. Экспортер

получает финансирование в счет отгруженной продукции в день передачи

факторинговой компании необходимых документов, вне зависимости от отсрочки

платежа. Импортер осуществляет погашение дебиторской задолженности по

оговоренному с экспортером графику, осуществляя переводы соответствующих

денежных средств на счет факторинговой компании, согласно установленной между

данной факторинговой компанией и экспортером договоренности.

2.1.4.

Факторинг для импортеров

Реверсивный импортный факторинг является уникальным

финансовым механизмом, позволяющий российским импортерам получить от своих

иностранных контрагентов отсрочку платежа до 120 дней, а также способствующим

установлению более доверительных отношений между российскими и иностранными

компаниями.

Иностранные поставщики товаров и услуг зачастую

готовы предложить своим покупателям выгодные для последних условия оплаты

поставок с отсрочкой платежа, которая может достигать 120 дней. Однако по ряду

причин иностранные поставщики избегают работать по подобной схеме на российском

рынке: они опасаются высоких кредитных рисков, а также рисков ликвидности,

которые присущи всем развивающимся рынкам. Более того, предоставление длительной

отсрочки платежа покупателям означает изъятие значительных денежных средств из

оборота, что приводит к образованию кассовых разрывов. Ограниченное знание

обычаев делового оборота в России также является одним из факторов,

ограничивающих деятельность иностранных компаний на отечественном рынке.

Схема реверсивного импортного факторинга позволяет преодолеть все эти ограничения. В

интересах российского импортера фактор выплачивает иностранному поставщику

финансирование в счет отгруженных товаров в день предоставления необходимых

документов. В течение считанных дней зарубежный экспортер получает авансовый

платеж, что позволяет ему избежать образования кассовых разрывов, а также всех

финансовых рисков, связанных с работой с отсрочкой платежа: риски ликвидности и

неплатежеспособности покупателей. Таким образом, условия отсрочки платежа

перестают играть для экспортера ключевую роль при определении условий платежа,

и благодаря схеме реверсивного импортного факторинга он может предоставить

российскому импортеру отсрочку платежа, достигающую 60, 90 или 120 дней.

1. Договор

факторинга, определение лимитов на российских покупателей;

2. Договор

поручительства за экспортера;

3. Поставка

товара;

4. Предоставление

отгрузочных документов с отметкой о приемке товара;

5. Досрочный

платеж экспортеру (90% от суммы поставки);

6. Оплата

товара;

7. Выплата

остатка суммы поставки.

Столь выгодные условия (120 дней отсрочки) позволяют

российскому импортеру свободно реализовать закупленную за рубежом продукцию на

отечественном рынке без острой необходимости изымать значительные денежные

средства из оборота для покрытия дебиторской задолженности перед иностранной

компанией. Объем финансирования меняется пропорционально изменению

товарооборота между поставщиком и покупателем, а условия платежа остаются

неизменными. Более того, процесс погашения дебиторской задолженности упрощается

благодаря тому, что российский покупатель решает все вопросы, связанные с выплатами

в счет полученной продукции, не с иностранной, а напрямую с российской

компанией.

2.1.5. Факторинг для иностранных поставщиков в Россию

Импортный факторинг является оптимальным финансовым

инструментом, с помощью которого экспортер в Россию получает возможность:

- Обеспечить страхование риска неплатежа со

стороны покупателя;

- Получать финансирование в счет

поставленных в Россию товаров на условиях отсрочки платежа;

- Расширять свои продажи за счет

использования конкурентоспособных условий, а именно предоставляя своим

покупателям отсрочку до 120 дней, избегая при этом кассовых разрывов;

- Осуществлять поиск надежных покупателей в

России и странах СНГ;

- Торговать на условиях открытого счета, не

вынуждая импортера "замораживать" денежные средства.

Импортные факторинговые операции осуществляются для

иностранных экспортеров или иностранных факторинговых компаний, представляющих

их интересы. В зависимости от потребностей клиентов фактор предлагает

индивидуальный комплекс услуг в т.ч. полный импортный факторинг, охватывающий

административное управление дебиторской задолженностью и услуги по выдаче

иностранному поставщику поручительства. В рамках обслуживания по импортному

факторингу фактор может отдельно оказывать услуги по административному

управлению дебиторской задолженностью, установлению или обновлению кредитных

лимитов.

1. Договор

факторинга, установление лимитов на российских покупателей.

2. Экспортная

поставка российскому покупателю.

3. Предоставление

отгрузочных документов.

4. Досрочный

платеж экспортеру (90% от суммы поставки).

5. Оплата

поставки импортером.

6. Перечисление

остатка суммы по поставке.

7. Информационная

поддержка.

Факторинговое обслуживание позволяет иностранному

поставщику товаров и услуг в Россию застраховать себя от следующих рисков:

- Риск неплатежеспособности российских

покупателей;

- Валютный риск, cвязанный с образованием

курсовых разниц из-за колебания валютных курсов;

- Риск ликвидности, вызванный просрочкой

платежа со стороны покупателей или с кассовыми разрывами, неотъемлемо

сопровождающими торговлю на условиях отсрочки платежа;

- Процентные риски (риск изменения рыночных

процентных ставок);

- Операционные риски при работе с

дебиторской задолженностью, связанные с человеческим фактором.

Благодаря импортному факторингу экспортер может

предоставлять отсрочку платежа, получая деньги сразу, а импортер на удобных для

него условиях пользуется товарным кредитом, предоставленным зарубежным

поставщиком. Более того, экспортер страхует себя от риска неплатежа или платежа

с просрочкой со стороны российских покупателей.

2.1.6. Факторинг для малого бизнеса

Факторинг-старт - продукт, разработанный специально

для финансирования малого бизнеса.

Комплекс обслуживания:

- финансирование поставок с отсрочкой платежа;

- покрытие рисков;

- административное управление дебиторской

задолженностью;

- информационно-аналитическое обслуживание в режиме

on-line;

Срок выплаты финансирования - в течение 3-х дней с момента

предоставления отгрузочных документов

Риски, покрываемые Фактором:

- риск потери ликвидности (риск несвоевременной

оплаты поставки дебитором);

- процентный риск (риск изменения стоимости денежных

ресурсов);

- валютный риск (риск изменения валютных курсов).

Условия сотрудничества:

В рамках факторинга с регрессом фактор финансирует поставки с отсрочкой платежа

в размере до 80% от суммы отгрузки в течение 3-х дней с момента предоставления

отгрузочных документов.

В случае если покупатель задерживает оплату поставки, фактор

устанавливает период ожидания погашения задолженности, который составляет 30

календарных дней с момента начала просрочки. Неоплата поставки покупателем в

указанный срок (отсрочка по договору + 30 календарных дней) позволяет фактору

предъявить компании регресс.

Регресс - это право фактора осуществить обратную

уступку денежного требования по поставке и востребовать с поставщика (клиента)

сумму перечисленного по этой поставке авансового платежа.

Лимитная политика по продукту факторинг-старт не

предусматривает выделение групп дебиторов и устанавливает размер досрочного

платежа и лимита финансирования на уровне 80%.

2.1.7.

Факторинг для средних и крупных компаний

Универсальность – один из наших базовых принципов.

Мы предлагаем все виды внутреннего и международного

факторинга, отвечающие любым потребностям российских и иностранных

компаний. И позволяем своим клиентам самостоятельно выбирать именно тот набор

услуг, который им подходит в наибольшей степени.

В зависимости от Ваших задач, планов и географии поставок

или закупок, Вы можете выбрать необходимые опции по факторинговым продуктам:

* Полное факторинговое обслуживание включает в себя

все виды факторинговых услуг: и финансирование, и управление дебиторской

задолженностью, и покрытие кредитного риска;

* Факторинг с регрессом включает в себя финансирование

+ управление дебиторской задолженностью (без покрытие кредитного риска, но с

покрытием риска несвоевременной оплаты);

* Факторинг-гарант - это разновидность факторингового

обслуживания, которая предполагает оказание услуги по страхованию кредитных рисков

и управлению дебиторской задолженностью (компания не нуждается в предоставлении

финансирования по всем дебиторам, но Вы хотите застраховать определенные риски

и воспользоваться нашими возможностями в области управления дебиторской

задолженности). В рамках данного продукта финансирование может быть выплачено в

предпоследний день отсрочки платежа;

* Управление дебиторской задолженностью:

компания достаточно стабильна, и пополнение оборотного капитала не

является первоочередной задачей, но большое количество дебиторов

заставляет задуматься о рентабельности содержания собственного мониторингового

подразделения.

2.2. Организация факторинга у фактора – коммерческой организации

Функциональные аспекты факторингового механизма разнообразны

и находятся в поле финансового менеджмента, т.к. факторинг помогает управлять

финансовыми потоками организаций, улучшает аналитическую работу, потому что без

всестороннего анализа всех сторон деятельности предприятий на рынке, особенно

финансов, операции факторинга вообще теряют смысл из-за большого риска;

факторинг способствует совершенствованию стратегического и бухгалтерского учета

на предприятии, управленческого учета.

Возможные виды услуг факторингового отдела фирмы.

Среди услуг оказываемых в России фактором,

используя факторинг, можно выделить:

1. Вкладные

операции;

2. Услуги по погашению

задолженности покупателей поставщикам с заменой состава картотеки и отсрочкой

платежей, вводя вексельную форму расчетов;

3. Производить немедленную оплату счетов поставщикам за отгруженную

ими продукцию;

4. Оказывать услуги

поставщикам по погашению дебиторской задолженности покупателей;

5. Помощь

предприятиям-клиентам факторинга по работе с банками, обслуживающими

покупателей;

6. Консультационные услуги,

Деятельность факторингового отдела по вкладным операциям

состоит в том, что оборотный фонд факторинга в большей степени складывается из

вкладов организаций, предприятий, независимо от ведомственной подчиненности.

Вклады предоставляются на платной основе. Размер процентной ставки по вкладам

зависит от длительности вклада и его характера.

Услуги по погашению задолженности покупателей поставщикам с заменой состава

картотеки и отсрочкой платежей, вводя вексельную форму расчетов. В

факторинговый отдел обращается плательщик, ходатайствуя об оплате отдельных

счетов, находящихся в картотеке №2, или в товарной картотеке, имеющейся у

предприятия - плательщика. Факторинговый отдел дает распоряжение фактору плательщика об оплате платежных документов за

счет факгорингового отдела и о направлении фактором поставщика авизо на сумму

оплаченных счетов. Плательщику выставляется платежное поручение. Платежное

требование и распоряжение представителю плательщику, чтобы он предоставил их в

обслуживающее его учреждение банка. Платежное требование факторинга приходуется

в картотеку к счету предприятия и оплачивается в установленном порядке согласно

календарной очередности платежей.

Операция оформлена так, что предприятия, ожидающие оплаты за

свою продукцию, не смогут определить временную неплатежеспособность предприятия-покупателя

и что расчет произведен за счет факторинга, оплата картотеки производится со счета

покупателя, одновременно необходимая сумма (при одногородних расчетах) прямой

проводкой списывается со счета факторинга и зачисляется на счет покупателя.

Если присутствуют иногородние расчеты, восстановление оплаченной суммы за счет

покупателя происходит с помощью дебетового авизо.

К следующему дню после проведения операции плательщик

представляет в учреждение банка, обслуживающее его, платежное поручение на

перечисление факторинговому отделу платы за услуги, размером 0,1% от суммы

произведенного платежа.

На основании ходатайств предприятий производится и оплата

карточек неоплаченных счетов. Затем расчеты с факторингом осуществляются по

платежному требованию факторингового отдела или по именному векселю,

акцептованному предприятием-плательщиком, срок которого устанавливается не

более 6-ти месяцев по обоюдному согласованию между факторингом и предприятием.

Когда наступает срок платежа, именной вексель направляется в отделение банка,

которое обслуживает плательщика, и предъявляется к взысканию со счета

предприятия в установленном порядке, а если средства отсутствуют, то помещается

в картотеку №2 и оплачивается уже в порядке календарной очередности.

Если присутствует досрочное частичное погашение задолженности,

оформленной векселем, то завершение расчетов при наступлении срока векселя

производится по платежному требованию факторингового отдела.

За пользование средствами факторинга от дня выписки векселя

до его срока взимается плата в размере 0,04% за каждый день после полного погашения

задолженности поданной операции. Если присутствует досрочное погашение векселя,

то плата за пользование средствами факторинга взимается за фактическую

продолжительность, а не по сроку, оговоренному векселем.

Эти услуги факторинга поддерживают авторитет предприятия, ликвидируют

финансовое напряжение, вызываемое временными затруднениями в экономике

предприятия, которые могли бы привести к ограничению платежеспособности

предприятия, задержке расчетов по зарплате, прекращению нормального обеспечения

материальными ресурсами и т.д.

Факторинговый отдел может производить немедленную оплату

счетов поставщикам за отгруженную продукцию.

Если факторинговый отдел и предприятие-поставщик находятся в

одном городе, та поставщик в оговоренные в договоре сроки после отгрузки

продукции (или оказанных услуг) выписывает сводное платежное требование на

факторинговый отдел банка по форме 0401001. Параллельно оформляются подсводные

платежные требования по этой же форме на грузополучателей. Эти платежные

требования в комплекте сдаются на инкассо в учреждение банка, обслуживающее

предприятие (или отправляется в банки платешьщиков).

Факторинговый отдел после получения просьбы об оплате выставленных

счетов телеграфным платежным поручением пронзводит перечисление основного платежа

и пени за задержку оплаты иногороднему поставщику и предъявляет на инкассо в

его адрес платежное требование на оплату комиссионных услуг в размере 0,2% от

суммы произведенного платежа.

В день платежа направляется сообщение факторинговым отделом

о произведенной операции учреждению банка, где в картотеке № 2 находятся

платежные требования данного поставщика, в котором указаны даты, номера, суммы

платежного поручения, которым произведено перечисление. Это сообщение служит

основанием, по которому кредит счета поручителя средств, наименование, номер

МФО и отделение банка на платежных требованиях исправляются на реквизиты

факторингового отдела и при наступлении срока календарной очередности платежа

вся сумма перечисляется факторинговому отделу.[7]

Факторинговое обслуживание клиентов является многоэтапным

процессом, каждая стадия которого имеет свое назначение. В данном процессе

целесообразно выделить три блока.

Блок 1 – предварительная работа. Основным способом решения

проблемы неплатежа является тщательный отбор дебиторской задолженности клиента

на стадии принятия решения о возможности его факторингового обслуживания.

Однако принятию решения предшествует большая предварительная работа финансового

агента, которая включает в себя несколько этапов. Процесс проведения

факторинговых операций предполагает взаимосвязанную работу разных подразделений

фактора: отдела факторинговых операций, юридической службы, отдела

бухгалтерского учета, операционного отдела, службы безопасности. Такое

количество участников объясняется важностью, сложностью и ответственностью

предварительной процедуры. Особенность факторинговых операций на данной стадии

– необходимость сбора финансовым агентом максимума информации о его клиенте, но и о дебиторах клиента.

Информационной базой для проведения анализа финансового

состояния клиентов и дебиторов и качества выполнения их обязательств друг перед

другом служит анкета клиента, содержащая в себе разнообразные пункты, в том

числе и наличие рекламации и их причины. Составной частью анкеты должен быть

раздел, информация которого характеризует дебиторов того или иного клиента.

Если нет возможности получить финансовую отчетность дебиторов, то этот раздел

должен содержать данные об объемах поставок (среднемесячном обороте дебиторской

задолженности), отсрочках платежа. Результатом проведенного анализа будет

принятие положительного или отрицательного решения о факторинговом обслуживании

дебиторской задолженности того или иного покупателя соответствующего клиента.

Критерии отбора каждый финансовый агент определяет самостоятельно в зависимости

от его факторинговой политики,

финансовых и прочих возможностей.

Первый этап – предварительное собеседование, в результате

которого финансовый агент отбирает потенциальных клиентов для факторингового

обслуживания. Предварительный отбор осуществляется на основе общей информации о

деятельности клиента, а именно: сфера деятельности, порядок осуществления

платежей (возможность авансовых платежей, платежей по мере реализации товара).

В свою очередь потенциальные клиенты на этапе предварительного собеседования

знакомятся с требованиями, условиями и порядком факторингового обслуживания.

Клиенты получают информацию следующего характера:

·

Требования к платежеспособности и

добросовестности клиента и платежной дисциплине дебиторов;

·

Перечень документов, на основе которых

осуществляется изучение «качества» клиентов и их дебиторов;

·

Возможные условия сделок (наличие уведомления,

условия регресса);

·

Порядок оформления документов;

·

Принципы установления лимита финансирования,

расчета вознограждения финансового агента.

Следует отметить, что положительный результат

предварительного собеседования не означает положительного результата в принятии

решения о факторинговом обслуживании.

Второй этап – сбор информации. Потенциальный клиент

предоставляет все необходимые документы для рассмотрения вопроса о возможности

факторингового обслуживания его дебиторской задолженности. При этом сотрудники

отдела факторинговых операций контролируют соблюдение следующих требований:

пакет документов должен быть полным, все документы оформлены надлежащим

образом, т.е. в соответствии с требованиями

законодательства РФ и финансового агента.

Третий этап – анализ полученной информации. Обязательными участниками

процесса изучения информации о клиенте и его дебиторах, помимо сотрудников

отдела факторинговых операций, являются сотрудники юридических службы и службы

безопасности, задача которых заключается в проверке достоверности

предоставленной информации и юридической чистоты их договорных отношений.

Одновременно сотрудники отдела факторинговых операций проводят финансовый

анализ деятельности клиента и его дебиторов. Информационной базой в данном

случае являются финансовая отчетность за несколько отчетных периодов (как

правило за предыдущий год и два последних квартала), данные по объемам отгрузки

и оплате продукции за определенное время.

Четвертый этап – уточнение неясных моментов. Если в процессе

проверки и анализа информации и документов у сотрудников юридической службы,

службы безопасности или отдела факторинговых операций возникли какие либо

вопросы, то следующий этап предварительной работы направлен на их разрешение.

Пятый этап - анализ

степени риска по факторинговым операциям и принятие решения по результатам

предварительной работы финансового агента.

Решение о факторинговом обслуживании принимаются финансовым

агентом по результатам тщательного изучения и анализа всех представленных

документов и прочей полученной информации.

Блок 2 - работа по оформлению

документов – является результатом принятия положительного решения о

факторинговом обслуживании. Основополагающим документом, в рамках которого проводится факторинговые

операции с конкретным клиентом, служит договор факторинга.

Можно выделить три варианта оформление факторинговой сделки,

каждый из которых предусматривает подписание фактором и клиентом договора

факторингового обслуживания и дополнений к нему.

Можно выделить три варианта оформления факторинговой сделки,

каждый из которых предусматривает подписание фактором и клиентом договора

факторингового обслуживания и дополнений к нему.

1 вариант. Заключение договора факторингового обслуживания и

дополнения к нему под каждую сделку.

2 вариант. Заключение общего договора факторингового

обслуживания и подписание дополнений к нему.

3 вариант. Заключение договора факторингового обслуживания в

разрезе должников по каждому клиенту.

Блок 3 – мониторинг факторинговой сделки – представляет

собой совокупность действий, направленных на контроль надо выполнением

клиентами и должниками своих обязательств перед фактором.

Мониторинг факторинговых операций основывается на следующих

принципах.

- постоянная оценка соответствия активов, размещенных в

рамках договоров факторинга, требованиям и условиям банка, описанным во

внутреннем положении о факториговых операциях, а также действующим стандартам,

разработанным органами, регулирующими факторинговую деятельность банков.

- оценка текущего финансового положения клиентов, а также

финансового положения и платежной дисциплины должников.

- уделение особого внимания контролю над сделками, клиентами

или должниками которых являются проблемные отрасли экономики.

Мониторинг факторинговых операций длится с момента

заключения договора факторингового обслуживания до момента полного исполнения

обязательств участников факторинговоой

сделки друг перед другом.[8]

При заключении факторингового отдела между фактором и

поставщиком определяется сроки и обстоятельства, при наступлении которых

факторинговый отдел должен осуществить платеж в пользу поставщика, но не больше

предельной суммы.

В мировой практике обычно используются три метода

установления предельных сумм.

1 Определение общего лимита. Плательщику устанавливается

периодически возобновляемый лимит, в пределах которого фактор-фирма автоматически

оплачивает переуступаемые платежные требования. В случае превышения суммы

задолженности над суммой лимита все платежи в счет погашения долга будут

поступать факторинговому отделу до тех пор, пока он не компенсирует сумму

платежей, осуществленных в пользу поставщика, и только потом — поставщику.

2. Устанавливается сумма, на которую в течение какого-либо

срока может быть произведена отгрузка товаров одному плательщику. Если

поставщик не превышает лимит, то он застрахован от появления сомнительных

долгов.

3. Страхование по отдельным сделкам используется в случае,

когда специфика производственной деятельности поставщика предполагает ряд

отдельных сделок на крупные суммы, а не серию поставок товаров одним и тем же

покупателям. Предельная сумма в этом случае представляет собой всю сумму

каждого заказа, с поставкой товара в течение определенного периода времени.

Обычно отделы фактора при расчете своих издержек используют

метод калькуляции с полным

распределением затрат, в соответствии с которым каждый поставщик должен

оплатить свою пропорциональную долю издержек и

прибыли фирмы. В соответствии с данным методом отделы фактора выделяют

переменные, непропорционально переменные и постоянные издержки.

2.3. Отражение факторинговых операций в учетной политики

коммерческой организации

Бухгалтерский учет прав требований, приобретенных по

договору форфейтинга, установлен приложением 12 к Правилам ведения

бухгалтерского учета в кредитных организациях, расположенных на территории РФ,

утвержденным Положением Банка России от 05.12.2002. №205 – П и осуществляется следующим образом:

На дату приобретения прав требования:

Д-т 47803 «Права требований, приобретенные по договору

финансирования под уступку денежного требования»кредит корреспондентского

счета, счета получателя денежных средств, если он обслуживается в данной

кредитной организации, счета кассы либо счета 47401 «Расчеты с клиентами по

факторинговым, форефейтинговым операциям» - отражение фактических затрат,

связанных с приобретением права требования.

На дату поступления денежных средств:

·

дебет счетов по учету денежных средств К-т 61207

«Выбытие (реализация) и погашение приобретенных прав требования» - отражение

суммы полученных денежных средств;

·

Д-т 61208 «Выбытие (реализация) и погашение

приобретенных прав требования) К-т 47803 «Права требования, приобретенные по

договорам финансирования под уступку денежного требования» - списание затрат на

приобретение прав требования (при частичной оплате – списание части стоимости

прав, рассчитываемой пропорционально полученной сумме).

На дату поступления денежных средств на счете 612 «Выбытие и

реализация» выявляется финансовый результат, который относится на доходы

(расходы) банка:

- при положительно результате:

Д-т 61207 «Выбытие (реализация) и погашение приобретенных

прав требования» К-т 70107 «Другие доходы» по статье 17308 «Доходы от

проведения факторинговых, форфейтинговых операций»;

- при отрицательном результате:

Д-т 70209 «Другие расходы» по статье 29407 «Расходы по

факторинговым, форфейтинговым операциям» К-т 61208 «Выбытие (реализация) и

погашение приобретенных прав требования».

Состояние расчетов с клиентом, уступившим право требования,

отражается на счете 47401 «Расчеты с клиентами по факторинговым,

форефейтинговым операциям».[9]

Перечисление банка-фактора с его валютного корреспондентского

счета части безналичных валютных средств (в том числе за вычетом суммы

процентов и комиссионных) экспортеру (поставщику) для оплаты его требований к

импортеру (покупателю):

47402(А) -

30110.840(А)

- 30114,840(А)

- 30115,980(А)

Зачисление суммы удержанных процентов и комиссионных в

со-став доходов банка:

47402(А) - 70101 (П)

На валютный корреспондентский счет банка-фактора зачислена

сумма безналичных валютных средств, поступившая от должника (импортера):

30110.840(А) -

47402(А)

30114.840(А) -

47402(А)

30115.980(А) -

47402(А)

Перечисление поставщику оставшейся суммы требования к

покупателю:

40702(А) —

30110.840(А)

40702(А) - 30114.840(А),

30115.980(А)

Учет резервов создаваемых по факторинговым операциям Сформирован

(доначислен) резерв по договору факторинга:

70209(А) — 47425(П)

Списан (уменьшен) ранее начисленный

резерв по договору факторинга:

47425(П) - 70107(П)

Учтены безналичные денежные средства, поступившие в погашение

задолженности по начисленным, но не уплаченным в срок процентам по договору

факторинга:

30102(А), 30109(П), -

61304(П)

40702(П) -

61304(П)

В состав доходов банка зачислены суммы полученных просроченных

процентов:

61304(П) - 70107(П)

Восстановление доходов банка на величину ранее созданного резерва

по окончании срока договора факторинга:

47425(П) - 70107(П)

Списание с баланса банка при признании безнадежной или

нереальной для взыскания просроченной задолженности по начисленным, но не

полученным в срок процентам по договору факторинга:

61304(П) - 32501(А)

61304(П) - 32502(А)

Списание с баланса банка при признании безнадежной или нереальной

для взыскания основной задолженности по договору факторинга при величине ранее

созданного резерва, достаточной для ее погашения:

47425(П) - 47402(А)

Списание с баланса банка при признании безнадежной или нереальной

для взыскания основной задолженности по договору факторинга при величине ранее

созданного резерва, недостаточной для ее погашения:

На оставшуюся фактическую сумму ранее созданного резерва:

47425(П) - 47402(А)

На сумму сверх резерва:

70209(А) - 47402(А)

Погашена должником (в течении 5 лет) ранее списанная с

баланса банка задолженность по договору факторинга:

30102(А), 20109(П)

- 70107(П)

40702(П) - 70107(П)

2.4. Управление рисками и страхование рисков

Риски, присущие деятельности поставщика при факторинговом

обслуживании без права регресса (вместе с риском оппортунизма, т.е. заведомо

недобросовестного поведения (мошенничества) поставщика, остаются у поставщика

при факторинговом обслуживании с регрессом или делятся между сторонами в

определенной пропорции при факторинговом обслуживании с частичным регрессом.

Риски можно разбить на три основных группы рисков (риск

делькредере, валютные риски и политические риски) необходимо в каждый момент

времени существенно влияющие на эффективность факторной операции.

Риск делькреде связан с невозвращением кредита либо его

неполным или его несвоевременным возвращением ввиду недобросовестности или

неплатежеспособности покупателя (вина покупателя) или нарушения продавцом

условий контракта (вина продовца).

Стороны сталкиваются с двумя основными видами риска:

кредитным риском и риском ликвидности.

Под кредитным риском следует понимать риски, связанные с

неоплатой поставок с отсрочкой платежа. Фактор осуществив финансирование

поставки и не имея поставщика в качестве своего дебитора, при неоплате поставки

покупателем несет убытки в частности авансового платежа поставщику. Так покрываются кредитные риски поставщика.

Ликвидные риски – риски кассовых разрывов, недостатка

оборотных средств, несовпадение денежных потоков, идущих от покупателей в счет

оплаты отгруженных товаров, и потоков ресурсов, необходимых для погашения

кредиторской задолженности и текущих платежей. Факторинговая услуга позволяет

оперативно реагировать на возникающие кассовые разрывы и получать средства по

поставке от банка.[10]

Системный риск – это риск того, что несостоятельность одного

из участников системы переводов «платежей» или финансовых рынков сделает

невозможным для других участников выполнение их обязательств (включая расчеты

по обязательствам в системе переводов) при наступлении срока платежа. Такое

невыполнение обязательств может породить значительные ликвидные или ликвидные

проблемы и в результате поставить под угрозу стабильность финансовых рынков.

Наиболее распространенным риском является риск ликвидности,

который при наличии дополнительных обстоятельств может перерасти в кредитный

риск. Поэтому весьма важным является исследование тех обстоятельств, которые

определяют норму ликвидности для каждого хозяйствующего субъекта.

Риск кредитного и ликвидного характера может возникать по

причине запаздывания расчетов, их несинхронности или не выполнения обязательств

эмитентом расчетных средств. Кроме того, временной разрыв между заключением

сделки и расчетом по ней несет риск того, что операция может не состоятся в

согласованное время из – за невыполнения одной из сторон принятого на нее

обязательств.

Особенно уязвимы перед риском операции связанные с

иностранной валютой.

Под валютным риском поставщика понимается возможность

оперативной конвертации денежных средств, полученных от банка под уплату

возможного контракта. Функция покрытия возможных рисков принципиальна для предприятий,

имеющие валютные контракты, и позволяет не увеличивать рублевую цену на размер

возможной девальвации рубля за период оборачиваемости поставки. Таким образом,

за счет факторинга поставщик получает некоторые преимущества на рынке.

Политические риски связаны с невозможностью исполнить

экспортный контракт или провести расчеты по нему из – за изменения политической

ситуации в стране продавца или в стране покупателя.

Список литературы

1.

Абалкин Л.И. Лизинговые, факторинговые, форфейтинговые

операции. – М.: Дека, 1995. – 104с.

2.

Адамова К.Р. Факторинговые операции коммерческих банков

// Бизнес и банки. – 2000. - №15. – С. 4 – 5.

3.

Адамова К.Р. Факторинговые операции коммерческих

банков: виды и особенности регулирования, учет и анализ доходности //

Бухгалтерия и банки. – 2000. - №2. – С. 21 – 27.

4.

Адамова К.Р. Юридическая трактовка экономической

сущности факторинга в международном и российском законодательствах // Финансы и

кредит. – 2000. - №9. – С. 35 – 41.

5.

Алексанова Ю.А. Правовое регулирование финансирования