1. Анализ источников средств предприятия

Капитал предприятия может формироваться за счет собственных и заемных источников. Деление капитала на собственный и заемный характеризует степень его принадлежности. К собственным источникам средств относятся: уставный капитал и нераспределенная прибыль. К заемным источникам относятся: долгосрочные и краткосрочные ссуды банка и кредиторская задолженность.

По продолжительности использования капитал подразделяется на: долгосрочные (постоянный) и краткосрочный. К долгосрочному капиталу относятся: собственный капитал и долгосрочные финансовые обязательства. К краткосрочному капиталу относятся: краткосрочные ссуды и кредиторская задолженность.

Финансовая стабильность предприятия и риск неплатежеспособности существенно зависят от источников средств, поэтому структура источников средств должна быть тщательно изучена.

Собственный капитал является основным рисковым капиталом предприятия. Каждое предприятие имеет собственный капитал, который несет неизбежный риск. Собственный капитал не дает гарантий прибыли при неблагоприятной хозяйственной ситуации и возмещения долгосрочных инвестиций. С точки зрения стабильности и подверженности риску неплатежеспособности собственный капитал остается неизменным и при неблагоприятных обстоятельствах, если речь не идет об инфляции. Креме того нет обязательств по выплате дивидендов. Поэтому, инвестируя долгосрочные проекты за счет собственного капитала, предприятие подвергает его наибольшему риску.

В отличие от собственного капитала, краткосрочная и долгосрочная задолженность должна быть выплачена. Чем меньше срок кредита и менее обременительны условия его погашения, тем легче предприятию обслуживать долг. Однако кредит необходимо выплатить в определенный срок. Невозможность погасить долг и выплатить по нему проценты приводит к потере части собственного капитала. В связи с этим, чем больше доля заемных средств в общей структуре капитала предприятия, тем больше сумма платежей с фиксированными сроками погашения, тем больше вероятность невыплаты процентов и основной суммы долга в установленные сроки при неблагоприятном стечении обстоятельств.

Для инвесторов, вкладывающих деньги в обыкновенные акции, наличие большой задолженности представляет собой риск потери вложений. Большая сумма долга сдерживает инициативность и гибкость руководства предприятия по проведению прибыльных операций. Кредиторы также предпочитают как можно большую величину собственного капитала кредитуемого предприятия. При неблагоприятных условиях собственный капитал защитит кредитора от убытков. Риск потерь увеличивается при уменьшении доли собственного капитала.

Несмотря на перечисленные причины, требующие увеличения доли собственного капитала, предприятия вынуждены использовать заемные источники.

Во – первых, кредиторская задолженность является своего рода страхованием от инфляции.

Во – вторых, заемные источники это менее дорогой источник денежных средств, чем собственный капитал. Это связано с тем, что выплата процентов по задолженности фиксирована и ниже прибыли, которая может быть получена предприятием. Дивиденды, полученные от вложения собственных средств, считаются распределением прибыли и облагаются налогом. Плата процентов по кредиту в отличие от этого включается в расходы и исключается из налогооблагаемой базы. Поэтому, используя заемные средства, предприятие может повысить эффективность использования собственного капитала.

Соотношение между собственным и заемным капиталом должно быть оптимальным, так как от него во многом зависит финансовое положение предприятия. Правильная финансовая стратегия приводит к повышению эффективности работы предприятия.

Анализ структуры источников средств предприятия (анализ структуры пассива баланса) можно провести на основе следующих данных:

|

Показатели |

№ |

На начало года |

На конец года |

Изменение за год |

Темп роста |

|||

|

абс. |

уд.вес |

абс. |

уд.вес |

абс. |

уд.вес |

|||

|

Всего источников средств |

1 |

9905 |

100 |

9469 |

100 |

-436 |

- |

0,96 |

|

В том числе: -Собственные средства* |

2 |

6224 |

62,84 |

3700 |

39,07 |

-2524 |

-23,77 |

0,59 |

|

-Заемные |

3 |

3681 |

37,16 |

5770 |

60,93 |

2089 |

23,77 |

1,57 |

|

Из них: -долгоср.кредиты и займы |

4 |

- |

- |

- |

- |

- |

- |

- |

|

-кр/сроч.кредиты и займы |

5 |

- |

- |

- |

- |

- |

- |

- |

|

-Кредиторская задолженость |

6 |

3681 |

37,16 |

5770 |

60,93 |

2089 |

23,77 |

1,57 |

*По данной строке отражаются сумма собственного капитала и резервов (итог III раздела ПБ). К собственным средствам приравниваются следующие статьи V раздела ПБ:

- Расчеты по дивидендам;

- Доходы будущих периодов;

-Резервы предстоящих расходов и платежей.

В нашем примере:

- на начало года 6208 +16 = 6224

- на конец года 3707 – 7 = 3700

На основе представленных данных можно сделать следующие выводы:

За анализируемый период произошло уменьшение средств предприятия на 436 т.р. или на 4% (100%-96%), на что в значительной степени повлияло увеличение заемного капитала, а именно, кредиторской задолженности на 2089 т.р. Прирост заемного капитала составил 57%, а собственный уменьшился на 41 %.

В составе средств предприятия на начало периода собственные средства занимали почти 63%. За отчетный год в структуре средств произошли изменения, в результате чего удельный вес последних снизился и стал составлять 39%. И так, на конец года рассчитанное значение коэффициента довольно низкое, что свидетельствует о том, что не достаточно собственных средств для погашения всех обязательств предприятия – предприятие попало в финансовую зависимость, от заемного капитала.

При анализе источников приобретения имущества предприятия необходимо определить следующие показатели:

Коэффициент автономии = Собственный капитал / Общая сумма капитала (итог баланса)

Данный коэффициент характеризует независимость предприятия от внешних источников финансирования. Этот коэффициент характеризует также соотношение интересов собственников предприятия, что значение данного коэффициента должно быть достаточно высоким. Однако это положение не безусловно, так как в некоторых странах (например, в Японии) уровень собственных средств в общем объеме их объеме незначителен. Теоретически достаточным значением данного коэффициента считается 0,6 или 60%.

- на начало года 6224 / 9905 = 0,63

- на конец года 3700 / 9469 = 0,39

Рассчитанные значения коэффициента, свидетельствуют о том, что на начало периода все обязательства предприятия могут быть покрыты за счет собственных средств более чем на 60%. Это свидетельствует о высокой финансовой независимости предприятия, гарантии погашения своих обязательств и незначительном риске финансовых затруднений. Однако к концу периода коэффициент снижается до уровня 39%. Это значит, что за отчетный период у предприятия произошло повышение финансовой зависимости от заемных источников – у предприятия низкая гарантия погашения своих обязательств.

Коэффициент финансовой зависимости = Заемный капитал / общая сумма капитала

Этот коэффициент характеризует задолженность, как долю общей капитализации.

- на начало года 3681 / 9905 = 0,37

- на конец года 5770 / 9469 = 0,61

Значение данного коэффициента на начало года невысокое 0,37, а на конец года уже высокое, что свидетельствует об высокой финансовой зависимости предприятия от заемных источников.

Коэффициент финансового риска (плечо финансового рычага) = Заемный капитал / собственный капитал

Данный коэффициент характеризует величину задолженности на рубль собственных вложений. С его помощью оценивают риск акционеров в отличие от риска кредиторов. Значение коэффициента колеблется по отраслям. Повышение значения данного коэффициента свидетельствует об утрате предприятием финансовой независимости и о повышении риска, связанного с обесцениванием активов. Если значение коэффициента равно 1, то финансовая независимость является критической.

- на начало года 3681 / 6224 = 0,59

- на конец года 5770 / 3700 = 1,56

За анализируемый период значение коэффициента резко увеличилось. Если на начало периода предприятие привлекало всего 59 копеек на 1 рубль собственных средств, то к концу периода уже 1рубль 56 копеек. Из этого видно, что значение коэффициента намного выше критического (1), что свидетельствует о высоком риске неплатежеспособности данного предприятия.

Коэффициент обеспеченности долга = Собственный капитал / Заемный капитал

Данный коэффициент является обратным показателем коэффициенту финансового риска. Он может рассчитываться кредиторами для анализа финансового состояния заемщика и показывает какую сумму обеспечения собственными средствами имеет каждый рубль заемных средств.

- на начало периода 6224 / 3681 = 1,69

- на конец периода 3700 / 5770 = 0,64

Значение коэффициента на начало периода свидетельствует, что каждый рубль долга имеет в качестве основы 1рубль 69 копеек собственного капитала, а на конец периода только 64 копейки. То есть, на начало периода кредиторы имели возможность получить назад сумму основного долга и проценты за кредит с большей долей гарантии, чем на конец периода.

Коэффициент краткосрочной задолженности = (Краткосрочные кредиты + кредиторская задолженность)/ Общая сумма задолженности

Данный коэффициент характеризует краткосрочные потребности предприятия в денежных средствах и финансировании. Значение данного коэффициента показывает, в какой степени предприятие полагается на краткосрочное финансирование. Это имеет важное значение, так как ставки процентов по краткосрочным кредитам часто меняются и предприятие не может планировать сумму прибыли по операциям, проводимым за счет краткосрочных финансовых ресурсов.

В нашем примере коэффициент краткосрочной задолженности равен 1, поскольку вся сумма задолженности представляет собой краткосрочную потребность предприятия в денежных средствах. В условиях нестабильной экономической ситуации в стране интепретация данного коэффициента не совсем справедлива. Отсутствие в балансах большинства предприятий значительных сумм долгосрочных кредитов и займов свидетельствуют не об отсутствии у предприятий потребности в них, а об отсутствии возможности получить такие кредиты.

Рассмотренные коэффициенты представляют собой показатели риска, присущего структуре капитала предприятия. Чем выше доля заемных средств, тем больше постоянные издержки на выплату процентов и основной суммы долга, тем выше вероятность неплатежеспособности во время периодов спада производства и возникновения неблагоприятных условий. В ходе анализа не обязательно тщательно изучать все показатели структуры капитала. Необходимо ограничиться теми показателями, которые имеют значения, отличные от теоретически достаточных.

При внутреннем анализе финансового состояния изучение источников средств проводят по углубленному варианту. Это становится возможным, так как в целях анализа привлекается дополнительная информация.

В ходе такого анализа изучают структуру и динамику собственного и заемного капитала:

|

Показатели |

№ |

На начало года |

На конец года |

Изменение |

Темп роста |

|||

|

Абс. |

Уд.вес |

Абс. |

Уд.вес |

Абс. |

Уд.вес |

|||

|

Собственный капитал |

1 |

6208 |

100 |

3707 |

100 |

-2501 |

- |

0,60 |

|

В том числе: - уставный капитал |

2 |

10 |

0,16 |

10 |

0,27 |

- |

0,11 |

1 |

|

-нераспределенная прибыль - добавочный капитал - резервный капитал |

3 |

6198 |

99,84 |

3697 |

99,73 |

-2051 |

-0,11 |

0,60 |

Из данных таблицы видно, что изменения, произошедшие в структуре собственного капитала, весьма существенны. Уставный капитал не изменился, но зато доля нераспределенной прибыли уменьшилась на 2051т.р. и темп роста соответственно составляет 0,6. Удельный вес нераспределенной прибыли очень велик и составляет 99,73%.

Таким же образом можно провести анализ динамики и структуры заемного капитала. Однако на анализируемом предприятии вся сумма задолженности представляет собой кредиторскую задолженность, поэтому отсутствует необходимость в проведении такого анализа. (Подробный анализ кредиторской задолженности будет осуществлен ниже).

2. Анализ имущества предприятия

Все, что имеет стоимость, принадлежит предприятию и отражается в активе баланса называется его активами. Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия, т.е. о вложении его в конкретное имущество и материальные ценности, о расходах предприятия на производство и реализацию продукции и об остатках свободной денежной наличности.

Главным признаком группировки статей актива баланса считается степень их ликвидности. По этому признаку все активы баланса подразделяются на долгосрочные или основной капитал и текущие (оборотные) активы. Между ними должно соблюдаться оптимальное соотношение. Это соотношение имеет большое значение для повышения эффективности деятельности предприятия. Если предприятие создает значительные оборотные средства и не уделяет достаточного внимания развитию производственной базы, это приводит к невозможности своевременной переработки сырья и материалов, оборачиваемость оборотных средств замедляется, капитал предприятия замораживается, и и финансовое положение предприятия ухудшается.

Если предприятие совершенствует и расширяет свою производственную базу при недостаточном уровне оборотных средств, то производственные мощности используются не полностью, эффективность производства снижается, а финансовое положение предприятия ухудшается.

Соотношение основного и оборотного капитала определяется отраслевыми особенностями. Уровнем механизации и автоматизации производства, политикой предприятия в области капиталовложений, а также условиями работы предприятия.

Вместе с тем оборачиваемость оборотных активов выше, чем внеоборотных, поэтому повышение их удельного веса приносит большой размер прибыли и повышает уровень ликвидности. С другой стороны, снижение удельного веса основного капитала снижает предпринимательский риск возврата авансированного на производство продукции капитала, так как доля амортизационных отчислений в составе себестоимости продукции невелика.

Неоправданно высокая доля основного капитала в составе имущества увеличивает риск неликвидности, так как для амортизации требуется длительный период времени, основной капитал снашивается и возникают проблемы с его ликвидацией.

Общая оценка состава, структуры и изменений имущества предприятия дается на основе следующих данных:

|

Показатели |

№ |

На начало года |

На конец года |

Изменение за год |

|

Всего имущества |

1 |

9905 |

9469 |

-436 |

|

В том числе: 1. внеоборотные активы |

2 |

893 |

1600 |

+707 |

|

в % к имуществу |

3 |

9,02 |

16,90 |

+7,88 |

|

2. оборотные активы |

4 |

9012 |

7869 |

-1143 |

|

в % к имуществу из них: |

5 |

90,98 |

83,10 |

-7,88 |

|

2.1. мат.оборот. средства |

6 |

694 |

843 |

+148 |

|

в % к оборотным средствам |

7 |

7,70 |

10,71 |

+3,01 |

|

2.2. денежные средства и крат. срочные фин.вложнения |

8 |

1148 |

6 |

-1142 |

|

в % к оборотным средствам |

9 |

12,74 |

0,08 |

-12,66 |

|

2.3. дебиторская задолженность |

10 |

7170 |

7020 |

-150 |

|

в % к оборотным средствам |

11 |

79,56 |

89,21 |

+9,65 |

По данным таблицы можно сделать следующие выводы:

Общая стоимость имущества за отчетный год уменьшилась на 436т.р. или 4,4%(100-(9469/9905*100)), на что в большей степени повлияло на уменьшение оборотного капитала.

Внеоборотные активы увеличились в абсолютном выражении на 707т.р., и доля их в общей стоимости имущества увеличилась с 9,02 до 16,90% на конец периода.

Оборотные средства уменьшились на 1143т.р. и к концу отчетного года составили 83,10%, а их доля уменьшилась на 7,88%.

Произошло резкое изменение структуры оборотного капитала в сторону уменьшения удельного веса денежных средств почти на 12,7%, увеличились материальные оборотные средства на 148 т.р. Доля дебиторской задолженности увеличилась на 9,65% , но в абсолютном выражении уменьшилась на 150т.р. Низкий удельный вес оборотных средств (материальных средств) и денежных средств объясняется низким уровнем материалоемкости производства. На плохое финансовое положение предприятия повлияло прежде всего большая доля дебиторской задолженности – 89,21%.

На предприятии произошло уменьшение доли оборотных средств, но дебиторская задолженность имеет очень большой удельный вес, в результате чего недостаточно свободных денежных средств для развития производства. Это предопределяет тенденцию к замедлению оборачиваемости всего имущества предприятия.

Важнейшей частью хозяйственных средств являются активы, характеризующие производственные возможности предприятия. Производственные возможности предприятия можно проанализировать по следующим данным:

|

Показатели |

№ |

На начало года |

На конец года |

Измен.за год |

|

Основные фонды по остаточной ст-ти |

1 |

893 |

1600 |

707 |

|

Сырье, материалы |

2 |

197 |

273 |

76 |

|

НЗП |

3 |

53 |

- |

-53 |

|

Итого производ. возможности предпр. |

4 |

1143 |

1873 |

730 |

|

Всего имущества |

5 |

9905 |

9469 |

-436 |

|

Удельный вес производст. Возмож. в имущ. предпр. |

6 |

11,54 |

19,78 |

8,24 |

Производственные возможности предприятия за отчетный период увеличились, что в основном произошло за счет увеличения основных фондов, в результате удельный вес производственных возможностей в имуществе предприятия увеличился на 8,24%. По данным хозяйственной практики, нормальным ограничением показателя считается 50% и выше. В случае снижения значения показателя ниже критической границы, целесообразно привлечение долгосрочных заемных средств для увеличения имущества производственного назначения, если финансовые результаты не позволяют существенно пополнить источники собственных средств.

3.Анализ финансовой устойчивости

Анализ финансовой устойчивости является одной из важнейших задач анализа финансового состояния предприятия. Финансовая устойчивость характеризуется финансовой независимостью, способностью маневрировать собственными средствами, достаточной финансовой обеспеченностью бесперебойности хозяйственной деятельности, состоянием производственного потенциала.

Осуществление процесса производства, его расширение, удовлетворение социальных и других нужд осуществляется за счёт собственных средств, а при их недостатке – за счёт заёмных источников. Соотношение этих источников показывает существо финансовой устойчивости предприятия. Обеспеченность предприятия источниками формирования средств является основным критерием оценки финансовой устойчивости.

В связи с этим все показатели, характеризующие финансовую устойчивость можно объединить в следующие группы:

- показатели, характеризующие состояние оборотных средств;

- показатели, характеризующие структуру капитала.

1.Показатели, характеризующие состояние оборотных средств

Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат. При этом имеется в виду обеспеченность определёнными видами источников (собственными источниками средств, кредитами банка, кредиторской задолженностью).

Для характеристики источников формирования запасов и затрат используются несколько показателей, отражающих различную степень охвата разных видов источников. Для расчёта этих показателей воспользуемся данными уплотненного (свёрнутого) баланса предприятия:

|

Актив |

На начало года |

На конец года |

Пассив |

На начало года |

На конец года |

|

1.Основные средства и вложения |

893 |

1600 |

1.Источник собственных средств |

6208 |

3707 |

|

2.Запасы и затраты |

694 |

842 |

2.Расчёты и прочие пассивы |

3697 |

5762 |

|

3.Деннежные средства, расчёты и прочие активы |

8318 |

7027 |

3.Кредиты и другие заёмные средства |

- |

- |

|

В том числе: -ден.средства и кр/срочные фин.влож-я -расчёты и прочие активы |

1148 7170 |

6 7020 |

В том числе: -краткосрочные кредиты и займы -долгосрочные кредиты и займы |

- - |

- - |

|

БАЛАНС |

9905 |

9469 |

БАЛАНС |

9905 |

9469 |

Наличие собственных оборотных средств = Сумма источников собственных средств – Сумма основных средств и вложений

- на начало года: 6208 – 893 = 5315

- на конец года: 3707 – 1600 = 2107

Наличие собственных и долгосрочных заёмных источников формирования запасов и затрат.

Предполагается, что долгосрочные заёмные средства направляются преимущественно на финансирование вложений и приобретений основных фондов, а за счёт остаточной их части финансируются оборотные фонды. Поэтому при расчёте данного показателя на сумму долгосрочных кредитов и займов увеличивается размер собственных средств.

- на начало года: 1950904 – 1379177 = 571727

- на конец года: 1999254 – 1489511 = 509743

Общая величина основных источников формирования запасов и затрат.

На практике временная потребность в запасах и затратах может быть покрыта предприятием не только за счёт собственных средств и долгосрочных кредитов и займов. При этом в расчёте не берётся задолженность по ссудам не погашенная в срок.

- на начало года: 1950904 – 1379177 = 571727

- на конец года: 1999254 – 1489511 = 509743

Каждому из трёх перечисленных выше показателей наличия источников формирования запасов соответствует три показателя обеспеченности запасов и затрат источниками их формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

- на начало года: 5315 – 694 = 4621

- на конец года: 2107 – 842 = 1265

Степень обеспеченности запасов и затрат собственными оборотными средствами:

- на начало года: 5315 / 694 = 766%

- на конец года: 2107 / 842 = 250%

2. Излишек (+) или недостаток (-) собственных и долгосрочных заёмных источников формирования запасов и затрат:

- на начало года: 5315 - 694 = 4621

- на конец года: 2107 – 842 = 1265

Степень обеспеченности запасов и затрат собственными оборотными и долгосрочными заёмными источниками:

- на начало года: 5315 / 694 * 100 = 766%

- на конец года: 2107 / 842 * 100 = 250%

3. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат:

- на начало года: 5315 – 694 = 4621

- на конец года: 2107 – 842 = 1265

Степень обеспеченности запасов и затрат общей суммой основных источников средств:

- на начало года: 5315 / 694 * 100 = 766%

- на конец года: 2107 / 842 * 100 = 250%

В зависимости от степени обеспеченности запасов и затрат источниками финансирования различают следующие виды финансовой устойчивости:

- абсолютная устойчивость финансового состояния характеризуется излишком источников формирования запасов и затрат за счёт собственных оборотных средств. Встречается редко и представляет собой крайний тип финансовой устойчивости.

- нормальная устойчивость финансового состояния, при которой запасы и затраты обеспечиваются суммой собственных оборотных средств. Такой тип финансовой устойчивости гарантирует платёжеспособность предприятия.

- неустойчивое финансовое состояние связано с нарушением платёжеспособности предприятия, но оно может быть восстановлено при увеличении размера собственных оборотных средств за счёт пополнения собственных источников средств. При таком типе финансовой ситуации запасы и затраты формируются за счёт собственных оборотных средств, краткосрочных кредитов и займов, а также источников, ослабляющих финансовую напряженность.

Рассчитанные данные свидетельствуют, что на анализируемом предприятии сложился первый тип финансовой устойчивости – предприятия абсолютно устойчиво.

2. Показатель структуры капитала

Во второй группе объединены показатели, характеризующие все соотношения собственных и заёмных средств. К данной группе относятся следующие коэффициенты:

Коэффициент концентрации собственного капитала = Собственный капитал предприятия / Общая сумма капитала

Показатель характеризует долю владельцев предприятия в общей сумме средства, вложенных в предприятие. Чем выше значение коэффициента, тем более предприятие финансово устойчиво, стабильно и независимо от внешних источников.

- на начало года: 6208 / 9905 = 0,63

- на конец года: 3707 / 9469 = 0,39

Коэффициент финансовой зависимости = Общая сумма капитала / Собственный капитал предприятия

Данный показатель является обратным показателям концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заёмных средств в финансировании предприятия.

- на начало года: 9905 / 6208 = 1,60

- на конец года: 9469 / 3707 = 2,55

Финансовая зависимость предприятия увеличилась на конец года. Значение показателя на начало года означает, что в каждом 2,55 рублях, вложенном в активы предприятия, 1,55 рублей заёмных средств.

Коэффициент маневренности собственного капитала = Сумма собственных оборотных средств / Сумма собственных средств

По значению данного показателя можно судить о том, какая часть собственных средств используется для финансирования текущей деятельности (т.е. вложена в оборотные средства), а какая часть капитализирована (т.е. вложена в основные фонды и внеоборотные активы). Значение этого показателя зависит от отраслевой принадлежности предприятия, тем не менее, оптимальным считается его значение 0,5.

- на начало года: 5315 / 6208 = 0,86

- на конец года: 2107 / 3707 = 0,57

Таким образом, свободных собственных средств, которыми предприятие может маневрировать, на начало года 86%, а на конец года только 57%. Маневренность средствами высокая, а за анализируемый период положение не много ухудшилось.

Индекс постоянного актива = Сумма основного капитала / Сумма собственного капитала

Этот показатель характеризует долю основного капитала в собственном капитале.

- на начало года: 893 / 6208 = 0,144

- на конец года: 1600 / 3707 = 0,432

Доля основного капитала в составе собственных средств предприятия увеличилась.

Коэффициент накоплений амортизации = Сумма накоплений амортизации (сумма износа основных средств и нематериальных активов) / Первоначальная стоимость амортизируемого имущества (первоначальная стоимость основных средств и нематериальных активов).

Данный коэффициент отражает интенсивность накопления средств для обновления основного капитала. Уровень коэффициента зависит от срока эксплуатации основных фондов, технического состояния основных средств. Значение коэффициента может быть высоким при ускоренной амортизации.

- на начало года: 31 / 203 = 0,15

- на конец года: 119 / 479 = 0,25

Значение коэффициента увеличилось за анализируемый период. Основные фонды на начало года с амортизированы на 15%, а на конец года на 25%. Это свидетельствует о том, что они находятся в хорошем состоянии, то есть, не требует замены и модернизации.

Коэффициент состояния реальной стоимости основных средств и имущества = Остаточная стоимость основных фондов / Стоимость имущества предприятия

Данный коэффициент показывает насколько эффективно используются средства для предпринимательской деятельности.

- на начало года: 893 / 9905 = 0,09

- на конец года: 1600 / 9469 = 0,17

Значение коэффициента очень низкое, однако за анализируемый период незначительно выросло.

Коэффициент реальной стоимости имущества производственного назначения = Остаточная стоимость основных фондов + производственного запаса + НЗП / Стоимость имущества предприятия

Характеризует уровень производственного потенциала предприятия, обеспеченность производственного процесса средствами производства. Этот коэффициент очень важен для заключения договоров с поставщиками и покупателями, т.к. высокие значения коэффициента являются залогом успеха производственной и финансовой деятельности предприятия.

- на начало года: (893 + 277) / 9905 = 0,12

- на конец года: (1600 + 293) / 9469 = 0,20

Коэффициент вырос за счёт увеличения основных фондов и производственных запасов. На начало периода значение коэффициента 0,12, а на конец – немного выше 0,20%. (это ниже нормального).

4. Анализ платежеспособности предприятия.

Одним из показателей, характеризующих финансовое состояние предприятия, является платежеспособность. Под платежеспособностью понимается способность предприятия своевременно погашать платежи по своим краткосрочным обязательствам при бесперебойном осуществлении основной хозяйственной деятельности.

Анализ платежеспособности необходим:

- для самого предприятия с целью оценки и прогнозирования финансовой деятельности;

- для банков с целью удостоверения в кредитоспособности заемщика;

- для партнеров с целью выяснения финансовых возможностей при предоставлении коммерческого кредита или отсрочки платежа.

Определение текущей платежеспособности осуществляется по данным баланса. При этом сопоставляют сумму платежных средств и срочные обязательства. Превышение платежных средств над внешними обязательствами свидетельствует о платежеспособности предприятия.

|

Актив |

На начало года |

На конец года |

Пассив |

На начало года |

На конец года |

|

Запасы и затраты |

694 |

843 |

Долгосрочные кредиты |

- |

- |

|

Ден.средства,фин.вложения, расчеты и прочие активы |

8318 |

7026 |

Кр/срочные кредиты, расчеты и проч. Пассивы |

3697 |

5761 |

|

Итого |

9012 |

7869 |

Итого |

3697 |

5761 |

По данным таблицы можно сделать вывод, что предприятие является платежеспособным. Запас платежеспособности (превышение активов над пассивами) составляет 5315 и 2108 на начало и на конец периода соответственно.

Для оценки уровня платежеспособности необходимо сумму платежных средств сравнить с краткосрочными обязательствами.

В нашем примере уровень платежеспособности составил:

- на начало года 8318 – 3697 = 4621

- на конец года 7026 – 5761 = 1265

Таким образом, предприятие платежеспособно и на начало и на конец года, так как сумма платежных средств превышает краткосрочные обязательства.

Основными показателями, которые характеризуют платежеспособность предприятия являются следующие:

Коэффициент текущей платежеспособности = ∑платежных средств / ∑краткосрочных обязательств

- на начало года 8318 / 3697 = 225%

- на конец года 7026 / 5761 = 122%

Положение предприятия очень хорошее (теоретически достаточным считается значение коэффициента, равное 1), платежные средства полностью покрывают краткосрочные обязательства. К тому же за отчетный период произошло уменьшение показателя.

Коэффициент текущей платежной готовности = ∑денежных средств на расчетном счете / (Кредиторская зад-ть – Дебиторская задолженность)

Данный показатель используется для оценки текущей платежеспособности. Он показывает возможность своевременного погашения кредиторской задолженности и исходит из того, что кредиторскую задолженность в первую очередь должна покрыть дебиторская, а недостающей части – денежные средства на расчетном счете.

- на начало года 1148 / (3697 – 7170) = 2325%

- на конец года 6 / (5761 – 7020) = 1257%

Возможность своевременного погашения кредиторской задолженности на предприятии составляет 1257%. За отчетный год эта возможность сократилась на 1068%.

Текущая платежеспособность более узкое понятие. Оно не может быть распространено на перспективу. Поэтому наряду с текущей платежеспособностью изучается и перспективна платежеспособность. Для ее характеристики используется коэффициент чистой выручки.

Коэффициент чистой выручки = (Износ + Чистая прибыль)/ Выручка от реализации без НДС

Данный коэффициент характеризует долю свободных денежных средств в поступившей выручке. Эти свободные денежные средства предприятие может использовать для погашения внешних обязательств или в обороте. Сумма износа и чистой прибыли называется чистой выручкой.

- на начало года (31 + 2526) / 22375 = 0,11

- на конец года (119 + 980) / 213682 = -0,04

Значение показателя плохое – каждый рубль реализации приносит около 11 копеек чистого дохода на начало года и 4 копейки убытка на конец года.

5. Анализ ликвидности баланса

Ликвидность предприятия в краткосрочном периоде определяется его возможностями покрыть свои краткосрочные обязательства. Предприятие считается неликвидным, если существует опасность непогашения текущих финансовых обязательств. Это может иметь временный характер или сигнализировать о серьёзных и постоянных проблемах в деятельности предприятия.

Состояние ликвидности оказывает влияние на партнёров. Недостаточная ликвидность приводит к невозможности выполнения контракта, а в худшем к разрыву партнёрских отношений.

В зависимости от степени ликвидности, т.е. способности и скорости превращения в денежные средства, активы предприятия подразделяются на следующие группы:

-наиболее ликвидные – денежные средства и краткосрочные финансовые вложения, они могут быть использованы для погашения текущих обязательств немедленно.

-быстрореализуемые – краткосрочная дебиторская задолженность и прочие активы; для обращения этих активов в наличные денежные средства требуется определенное время.

-медленно реализуемые – запасы, долгосрочная дебиторская задолженность, НДС по приобретенным ценностям, долгосрочные финансовые вложения. Расходы будущих периодов в данную группу не входят.

- труднореализуемые – внеоборотные активы за минусом долгосрочных финансовых вложений, они предназначены для использования в хозяйственной деятельности предприятия в течение продолжительного периода. Их обращение в денежные средства встречает серьезные трудности.

Первые три группы активов относятся к текущим активам, так как могут постоянно меняться в течение текущего хозяйственного периода. Они являются более ликвидными, чем четвертая группа.

В зависимости от возрастания сроков погашения обязательств, пассивы группируются следующим образом:

- наиболее срочные обязательства – кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, ссуды не погашенные в срок.

- краткосрочные пассивы – краткосрочные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев.

- долгосрочные пассивы – долгосрочные кредиты и прочие долгосрочные пассивы.

- постоянные пассивы – собственные средства и статьи V раздела, не вошедшие в предыдущие группы: доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей.

Для того чтобы равенство между суммами активов и пассивов, сгруппированных по степени ликвидности и срокам погашения, сохранилось, сумму постоянных пассивов необходимо уменьшить на сумму расходов будущих периодов и на сумму убытков.

Для определения степени ликвидности баланса сопоставляют части актива баланса, реализуемые к определенному сроку, с частями пассива, которые к этому сроку должны быть оплачены. Если при сопоставлении этих сумм достаточно для погашения обязательств, то в этой части баланс будет ликвидным, а предприятие платежеспособным и наоборот.

Баланс считается абсолютно ликвидным, если выполняются следующие неравенства:

A I ≥ П I; A II ≥ П II; A III ≥ П III; A IV ≤ П IV.

Если соблюдаются эти неравенства, то соблюдается минимальное условие финансовой устойчивости. При несовпадении хотя бы одного условия баланс не является абсолютно ликвидным. Недостаток средств по одной группе может быть компенсирован излишком по другой группе, если она имеет более высокий уровень ликвидности.

Группировка активов и пассивов по степени ликвидности и срочности:

|

Активы |

На начало года |

На конец года |

Пассивы |

На начало года |

На конец года |

|

1. Наиболее ликвидные активы |

1148 |

6 |

1. Наиболее срочные обязательства |

3697 |

5762 |

|

2. Быстрореализуемые активы |

7170 |

7020 |

2. краткосрочные пассивы |

- |

- |

|

3. Медленно реализуемые активы |

694 |

843 |

3. Долгосрочные пассивы |

- |

- |

|

4. Трудно реализуемые активы |

893 |

1600 |

4. Постоянные пассивы |

6208 |

3707 |

|

Баланс |

9905 |

9469 |

РБП(-), убытки |

||

|

Баланс |

9905 |

9469 |

Проверим выполнение неравенства:

На начало года На конец года

1148 < 3697 6 < 5762

7170 > 0 7020 > 0

694 > 0 843 > 0

893 < 6208 1600 < 3707

Сопоставление первых двух групп актива с первыми двумя группами пассива позволяет выявить текущую ликвидность и платежеспособность, т.е. ликвидность на ближайшее время. Положение данного предприятия на ближайшее время можно считать очень хорошим. Несмотря на то, что на начало года у предприятия не хватает денежных средств и краткосрочных финансовых вложений для погашения наиболее срочных обязательств, т.е. не выполняется первое неравенство на начало года (недостаток составляет 2549) и на конец года (недостаток составляет 5756), данный недостаток покрывается за счёт избытка по группе быстрореализуемые активы (на начало года 7170 и на конец года 7020). Следующие три неравенства на начало года выполняются. На конец года баланс анализируемого предприятия вообще является абсолютно ликвидным.

Для оценки ликвидности предприятия используют следующие коэффициенты ликвидности:

Коэффициент текущей ликвидности (покрытия) = (Ден.средства + Кр/ср.фин.вложения – Дебиторская задолженность + Запасы) / (Кр/ср.кредиты + Кредиторская задолженность)

Показатель характеризует степень, в которой текущие активы перекрывают текущие пассивы, т.е. размеры гарантии, обеспечиваемой оборотными активами. Чем больше значение коэффициента, тем больше уверенность в оплате обязательств. Превышение активов над пассивами обеспечивает также резервный запас для компенсации убытков, возникающих при ликвидации активов. Таким образом, коэффициент определяет границу безопасности для возможного снижения рыночной стоимости активов.

- на начало года: (277 + 417 + 7170 + 1148 = 9012) / 3697 = 2,44

- на конец года: (293 + 549 + 7020 + 6 = 7869) / 5763 = 1,37

На начало года текущих активов достаточно для покрытия текущих пассивов. К концу года значение коэффициентов снижается – наблюдается нехватка наиболее ликвидных активов.

Коэффициент быстрой ликвидности (промежуточного покрытия) = (Ден.средства – Кр/ср.фин.вложения + Дебиторская задолженность) / Кр/ср.обязательства

- на начало года: (7170 + 1148 = 8318) / 3697 = 2,25

- на конец года: (7020 + 6 = 7026) / 5763 = 1,22

За отчётный период произошло незначительное уменьшение данного показателя. Положение у предприятия хорошее, поскольку теоретически оправданным значением коэффициента считается значение, равное 1.

Коэффициент абсолютной ликвидности = (Ден.средства + Кр/ср.фин.вложения)Кр/ср.обязательства

Коэффициент показывает возможность немедленного или быстрого погашения обязательств перед кредиторами.

- на начало года: 1148 / 3697 = 0,31

- на конец года: 6 / 5763 = 0,001

На нашем предприятии значение коэффициента на конец года очень низкий практически равен нулю, а теоретически достаточное должно быть равно 0,2 – 0,25. Положение не достаточно хорошее, т.к. к концу года предприятие не может немедленно погасить все свои обязательства. Это является следствием не достатка денежных средств на расчётном счёте.

Рассмотренные коэффициенты свидетельствуют о хорошем уровне ликвидности анализируемого предприятия.

6. Анализ оборачиваемости оборотных средств

Для оценки финансового состояния предприятия необходимо провести анализ, который позволяет выявить, насколько эффективно предприятие использует свои средства. К показателям, характеризующим эффективность производства, относят коэффициенты оборачиваемости.

Финансовое положение предприятия, его ликвидность и платёжеспособность во многом зависят от скорости оборачиваемости оборотных средств. Показатели оборачиваемости показывают сколько раз в год (или за анализируемый период) “оборачиваются” те или иные активы предприятия. Обратная величина, умноженная на 360 дней, указывает на продолжительность одного оборота этих активов.

Для характеристики эффективности использования оборотных средств применяют следующие показатели:

К оборачиваемости оборотных средств = Чистый объём реализации

(Среднегодовая стоимость оборотных средств)

К оборачиваемости оборотных средств = 21368/((9012+7869)/2) = 3,08

Этот коэффициент характеризует эффективность использования оборотных средств предприятия. Оборотные средства предприятия используются достаточно эффективно, поскольку на 1 рубль средних остатков оборотных средств приходится 3,08 рублей полезного оборота.

Продолжительность 1 оборота в днях = (Среднегодовая стоимость оборотных средств / Чистый объём реализации) * 360 дней

Продолжительность одного оборота в днях 6940,5 / 21368 * 360 = 116,93 дня.

Продолжительность одного оборота оборотных средств на данном предприятии составляет примерно 117 день.

К закрепления оборотных средств = Среднегодовая стоимость оборотных средств / Чистый объём реализации

Данный коэффициент является оборотным коэффициенту оборачиваемости и показывает какая величина оборотных средств закреплена за 1 рублём полезного оборота.

К закрепления оборотных средств = 6940,5 / 21368 = 0,32

На нашем предприятии за 1 рублем выручки закреплено 0,32 рубля оборотных средств.

Наряду с этими показателями можно рассчитать индивидуальные показатели оборачиваемости.

К оборачиваемости запасов = Себестоимость реализованной продукции / среднегодовая стоимость запасов

К оборачиваемости запасов = 21578 / ((277+293)/2) = 75,7

В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной статье, тем более ликвидную структуру имеют оборотные средства и тем устойчивее финансовое положение предприятия.

Этот показатель может быть также выражен в днях.

Продолжительность одного оборота материально-производственных запасов = Длительность периода / К оборачиваемости запасов = 360/75,7=4,75 дня.

Рассчитанные данные свидетельствуют о быстрой оборачиваемости материально-производственных запасов.

Коэффициент оборота дебиторской задолженности = Объём реализации / Среднегодовая дебиторская задолженность = 21368 / ((7170+7020)/2) = 3,01 раза.

Продолжительность 1 оборота дебиторской задолженности = Длительность периода / Коэффициент оборота = 360 / 3,01 = 119,6 дней

Таким образом, продолжительность срока, необходимого для получения предприятием долгов за реализованную продукцию составляет 119,6 дней.

7. Анализ дебиторской и кредиторской задолженности

Дебиторская и кредиторская задолженность отражают состояние расчётов организации.

Дебиторская задолженность возникает при расчётах с покупателями за продукцию, работы и услуги, при выдаче авансов поставщикам и подрядчикам (предоплата), при расчётах с персоналом и бюджетом (переплата налоговых платежей). Отвлечение средств в дебиторскую задолженность замедляет общий оборот авансированного в производство капитала.

Кредиторская задолженность выступает как источник авансированного в производство капитала. Чрезмерное привлечение временных источников для авансирования производства может отрицательно влиять на финансовую устойчивость предприятия.

В приложении к бухгалтерскому балансу (Ф № 5) приведена группировка дебиторской и кредиторской задолженности по срокам образования (в пределах установленного срока и сверх установленного срока погашения). Недопустимая задолженность (просроченная) представляет собой иммобилизацию авансированного в производство капитала.

Состав и движение, структура и динамика дебиторской и кредиторской задолженности:

|

Состав дебиторской/ кредиторской задолженности |

Остаток на начало года |

Возникло обязательств |

Погашено обязательств |

Остаток на конец года |

Изменения за год |

|

1.Дебиторская зад-ть: - краткосрочная |

7170 |

8170 |

8320 |

7020 |

-150 |

|

в т.ч. просроченная |

|||||

|

- долгосрочная |

|||||

|

в т.ч. просроченная |

|||||

|

1.Кредиторская зад-ть: - краткосрочная |

3697 |

6255 |

4190 |

5762 |

+2065 |

|

в т.ч. просроченная |

|||||

|

- долгосрочная |

|||||

|

в т.ч. просроченная |

|

Показатели |

На начало года |

На конец года |

Изменение |

Темп роста |

|||

|

абс. |

Уд.вес |

абс. |

Уд.вес |

абс. |

Уд.вес |

||

|

1.Дебиторская зад-ть |

7170 |

100 |

7020 |

100 |

-150 |

- |

97,91 |

|

В т.ч. покупатели и заказчики |

6947 |

96,9 |

3191 |

45,5 |

-3756 |

-51,4 |

45,93 |

|

Авансы выданные |

29 |

0,4 |

1733 |

24,7 |

1704 |

24,3 |

5975,86 |

|

Прочие дебиторы |

194 |

2,7 |

2096 |

29,8 |

1902 |

27,1 |

1080,41 |

|

2.Кредиторская зад-ть |

3697 |

100 |

5762 |

100 |

2065 |

- |

155,86 |

|

В т.ч. поставщ. и подрядчикам |

349 |

9,4 |

2939 |

51 |

2590 |

41,6 |

842,12 |

|

По оплате труда |

- |

- |

-34 |

-0,6 |

-34 |

-0,6 |

0 |

|

По соц.страхованию и обеспечению |

70 |

1,9 |

241 |

4,2 |

171 |

2,3 |

344,28 |

|

Перед бюджетом |

1137 |

30,8 |

684 |

11,9 |

-453 |

-18,8 |

60,16 |

|

Авансы полученные |

1650 |

44,6 |

28 |

0,5 |

-1622 |

-44,1 |

1,7 |

|

Прочие кредиторы |

491 |

13,3 |

1904 |

33,0 |

1414 |

19,7 |

387,78 |

На основе данных последних двух таблиц можно сделать следующие выводы:

За отчётный период дебиторская задолженность незначительно уменьшилась (на -150 или на 2,09%), просроченной дебиторской задолженности нет, что является положительным фактом в деятельности предприятия. Произошло уменьшение задолженности покупателей и заказчиков на сумму 3756 или на 54,07%. Так же увеличилась сумма авансов выданных на сумму 1704 что соответствует 5975,86%, удельный вес их увеличился с 0,4 на начало года до 24,7% на конец года. Из данных таблицы видно, что значительно выросла прочая дебиторская задолженность (на 1902 или на 1080%), удельный вес её соответственно вырос с 2,7 до 29,8%.

Кредиторская задолженность увеличилась на 2065 или на 155,86%. Это в основном произошло за счёт увеличения задолженности поставщикам и подрядчикам (2590 что составляет 842%), а так же выросла прочая кредиторская задолженность (1414 что составляет 388%), авансы полученные уменьшились на 98%. Более чем в 3 раза выросла задолженность по социальному страхованию и обеспечению. По статье задолженность перед бюджетом произошло снижение. Просроченной кредиторской задолженности у предприятия нет ни на начало ни на конец анализируемого периода.

Коэффициент оборачиваемости дебиторской задолженности = средние остатки дебиторской задолженности / выручка от реализации =

((7170 + 7020) / 2) / 21368 = 0,33

Коэффициент оборачиваемости кредиторской задолженности = средние остатки кредиторской задолженности / себестоимость от реализации =

((3697+5762)/2) / 21578 = 0,22

8. Обобщающая оценка финансового состояния предприятия

При использовании в процессе анализа различных показателей и коэффициентов, характеризующих платёжеспособность, ликвидность и финансовую устойчивость иногда получают противоречивые данные. Такая ситуация требует обобщающей оценки финансового состояния.

В зависимости от значений коэффициента ликвидности, покрытия и автономии все предприятия подразделяют на 3 класса:

|

Показатель |

1 класс |

2 класс |

3 класс |

|

1. коэффициент ликвидности |

Более 1 |

от 1 до 0,6 |

Менее 0,6 |

|

2. коэффициент покрытия |

Более 2 |

от 2 до 1,5 |

Менее 1,5 |

|

3. коэффициент автономии |

Более 0,4 |

от 0,4 до 0,3 |

Менее 0,3 |

В соответствии с приведенной шкалой предприятие можно отнести к различным группам классности.

Обобщающая оценка финансового состояния даётся с помощью рейтинговых значений отдельных коэффициентов. Для расчёта классность каждого показателя умножается на рейтинговое значение этого показателя. Рейтинг показателей в баллах определяется по шкале:

1.коэффициент ликвидности – 40 баллов

2.коэффициент покрытия – 35 баллов

3.коэффициент автономии - 25 баллов

Сумма баллов по рейтингу показателей является обобщенным

показателем платежеспособности, который и позволяет принять окончательное решение о классности предприятия.

По банковской методике классность предприятий по сумме баллов определяется по шкале:

I класс от 100 до 150 баллов

II класс от 151 до 220 баллов

III класс от 221 до 275 баллов

IV класс свыше 275 баллов

К I классу относят предприятия с устойчивым финансовым положением, что подтверждается наилучшими значениями, как отдельных показателей, так и рейтингом в целом.

Ко II классу относят предприятия, финансовое состояние которых устойчиво в общем, но имеются незначительные отклонения от лучших значений по отдельным показателям.

К III классу относят предприятия повышенного риска, имеющие признаки финансового напряжения, для преодоления которых у предприятия есть потенциальные возможности.

К IV классу относятся предприятия c неудовлетворительным финансовым положением и отсутствием перспектив его стабилизации.

Результат анализа:

|

Показатели |

На начало года |

На конец года |

|

1.Коэф. Ликвидности Класс Рейтинг Баллы |

2,25 1 40 40 |

1,22 1 40 40 |

|

2.Коэф. покрытия Класс Рейтинг Баллы |

2,44 1 35 35 |

1,37 3 35 105 |

|

3.Коэф. автономии Класс Рейтинг Баллы |

0,63 1 25 25 |

0,39 2 25 50 |

|

Итого баллов |

100 |

195 |

По рассчитанным данным можно сделать следующие выводы:

на начало анализируемого периода предприятие относилось к I классу, т.е. имело устойчивое финансовое положение. К концу периода происходит незначительное ухудшение финансового состояния предприятия оно относится ко II классу.

В основу методики заложены жесткие оценки предприятия. Это вызывает затруднения в оценке классности, когда сумма баллов близка к пограничным значениям. В связи с этим методикой предусматривается подсчёт ряда дополнительных показателей, таких как:

- коэффициент рентабельности;

- коэффициент оборачиваемости;

- коэффициент привлечения (коэффициент соотношения заёмных и собственных средств).

Каждому из перечисленных показателей присваивается определённое число баллов, затем сумма баллов по группе основных показателей уточняется.

Этот вариант обобщающей оценки финансового состояния не является единственным или лучшим. Существуют и другие методики рейтинговой оценки предприятия.

9.Анализ налогооблагаемой прибыли.

Для налоговых органов и предприятия большой интерес представляет налогооблагаемая прибыль, так как от этого зависит сумма налога на прибыль, а соответственно и сумма чистого дохода.

Для определения величины налогооблагаемой прибыли необходимо из балансовой прибыли вычесть:

доход предприятия от ценных бумаг, долевого участия в совместных предприятиях и других внереализационных операций, облагаемый налогом по специальным ставкам и удерживаемый у источника его выплаты;

прибыль, по которой установлены налоговые льготы в соответствии с действующим налоговым законодательством.

Расчет налогооблагаемой прибыли в т.р.

|

Показатель |

За аналогичный период предыдущего года |

За отчетный период |

Отклонение |

|

1. Прибыль от реализации продукции и услуг |

2729 |

-1703 |

-4432 |

|

2. Прибыль от прочей реализации |

-237 |

-202 |

+35 |

|

3. Внереализационные финансовые результаты |

34 |

-58 |

-92 |

|

4. Балансовая сумма прибыли |

2526 |

-1963 |

-4489 |

|

5.Увеличение(+), уменьшение(-) суммы прибыли в результате ее корректировки для нужд налогообложения в соответствии с установленными инструкциями |

- |

988 |

+988 |

|

6. Прибыль подлежащая налогообложению |

2526 |

-975 |

-3501 |

|

7. Прибыль от ценных бумаг и других внереализационных операций, облагаемая налогом по специальным ставкам |

- |

- |

- |

|

8. Льготы по налогу на прибыль |

2526 |

- |

- |

|

9. Налогооблагаемая прибыль (п.6-п.7-п.8) |

- |

- |

Данные таблицы показывают, что прибыль подлежащая налогообложению предыдущего года составляет 2526 т.р., но предприятие имело льготу и в результате чего налогооблагаемой прибыли на конец года нет. Также мы видим, что за отчетный год налогооблагаемой прибыли нет, так как предприятие понесло убытки, от оказания услуг и убытки которые связанные со строительством своей строительной базы.

Убытки от реализации услуг отчетного периода составляют 1703 т.р., в результате чего отклонение составило 4432т.р. по сравнению с предыдущим годом. Также предприятие понесло убытки от прочей реализации и внереализационных финансовых результатов соответственно 202 т.р. и 58 т.р.

Мы видим, что предприятие сработало в отчетном году очень плохо, в результате чего использовало для строительства своей строительной базы лишь накопленную прибыль за прошлые годы.

10. Анализ рентабельности предприятия.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

1) показатели, характеризующие окупаемость издержек производства и инвестиционных проектов;

2) показатели, характеризующие прибыльность продаж;

3) показатели, характеризующие доходность капитала и его частей.

Все показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации и чистой прибыли.

Рентабельность производственной деятельности (окупаемость издержек) – отношение валовой прибыли (Прп) или чистой прибыли (ЧП) к сумме затрат по реализованной продукции (Зрп):

RЗ = Прп / Зрп , или

RЗ = ЧП / Зрп.

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции.

Аналогичным образом определяется окупаемость инвестиционных проектов: полученная или ожидаемая сумма прибыли от проекта относится к сумме инвестиций в данный проект.

Рассчитаем рентабельность производственной деятельности на анализируемом предприятии:

Предыдущий отчетный период:

RЗ = Прп / Зрп = 5374 / 17001 = 0,32

RЗ = ЧП / Зрп =2526 / 17001 = 0,15

Отчетный период:

RЗ = Прп / Зрп = -210 / 21578 = -0,01

RЗ = ЧП / Зрп = -980 /21578 = -0,05

Из проведенного анализа мы видим, что предприятие за отчетный период несет убытки с каждого рубля, затраченного на производство и реализацию продукции 1 копейку ( от валовой прибыли) и 5 копеек (от чистой прибыли), но в предыдущем отчетном периоде прибыль составляла соответственно 32 копейки и 15 копеек.

Рентабельность продаж (оборота) – отношение прибыли от реализации, продукции, работ и услуг или чистой прибыли к сумме полученной выручки (В):

RЗ = Прп / В , или

RЗ = ЧП / В.

Характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Широкое применение этот показатель получил в рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам продукции.

Предыдущий отчетный период:

RЗ = Прп / В = 5374 / 22375 = 0,24

RЗ = ЧП / В = 2526 / 22375 = 0,11

Отчетный период:

RЗ = Прп / В = -210 / 21368 = -0,01

RЗ = ЧП / В = -980 / 21368 = -0,05

Расчет показал, что за предыдущий год прибыль с рубля продаж предприятие имело 24 и 11 копеек соответственно, а за отчетный год убытки 1 копейка и 5 копеек.

Рентабельность (доходность) капитала – отношение балансовой (валовой, чистой) прибыли к среднегодовой стоимости всего инвестированного капитала (KL) или отдельных его слагаемых: собственного (акционерного), заемного, перманентного, основного, оборотного, производственного капитала и т.д.:

Rк = БП / KL; Rк = Прп / KL; Rк = ЧП / KL.

Предыдущий отчетный период:

Rк = БП / KL = 2526 / 9905 = 0,25

Rк = Прп / KL = 5374 / 9905 = 0,54

Rк = ЧП / KL = 2526 / 9905 = 0,26

Отчетный период:

Rк = БП / KL = -1963 / 9469 = -0,21

Rк = Прп / KL = -210 / 9469 = -0,02

Rк = ЧП / KL = -980 / 9469 = -0,10

Анализ рентабельности капитала показал, что за предыдущий год доходность капитала была довольно высокая (25, 54 и 26 копеек), а за отчетный год капитал понес убытки (21, 2 и 10 копеек).

.11 Оценка вероятности банкротства.

Несостоятельность (банкротство) - признанная арбитражным судом неспособность должника в полной объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей (далее - банкротство).

Внешним признаком банкротства является приостановление текущих платежей на срок больше трех месяцев с момента наступления даты платежа, при этом платеж должен быть не менее 100 тыс. руб.

Неплатежеспособность может быть случайной, временной, длительной и хронической. Длительная и хроническая неплатежеспособность представляет угрозу банкротства, т.к. приводит к разрушению экономических отношений организации на всех уровнях.

Для оценки вероятности банкротства рассчитывают следующие показатели:

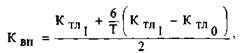

1. Коэффициент восстановления платежеспособности (Квп) по следующей формуле:

КВП= 0,61

|

|

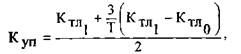

Ку = 0,57

|

|

Коэффициент утраты платежеспособности (Куп) рассчитывается формуле (2.33).

Рассчитанный коэффициент Ку =0,57 это <1, говорит о том что предприятие не может восстановить свою платежеспособность в ближайшие 3 месяца, и коэффициент Квп =0,61это так же это <1, говорит о том что предприятие не может восстановить свою платежеспособность в ближайшие 6 месяцев