Содержание

Введение_______________________________________________________ 3

Глава 1. Теоретические аспекты денежной

системы_____________________ 5

1.1. Эволюция денег и

денежных систем______________________________ 5

1.2. Типы денежных систем________________________________________ 6

1.3. Денежная система

Российской Федерации________________________ 12

1.4. Денежная система

промышленно развитых стран__________________ 16

1.5. Денежная система

административно-командной экономики__________ 20

Глава 2. Особенности современной денежной

системы в Российской Федерации 22

Заключение____________________________________________________ 28

Список литературы_____________________________________________ 32

Введение

Под универсальным словом “деньги”

понимается множество их разновидностей, различающихся видом “денежного

материала”, способами обращения, использования, учета денежной массы,

возможностью превращения одних форм денег в другие. Развитие экономических

отношений привело к эволюции денег от “товарно-эквиволентных” до кредитных,

бумажных, электронных, пластиковых.

Деньги - одно из

величайших изобретений человечества. Они составляют наиболее увлекательный

аспект экономической науки. "Деньги заколдовывают людей. Из-за них они

мучаются, для них они трудятся. Они придумывают наиболее искусные способы

получить их и наиболее искусные способы потратить их.

Деньги - единственный

товар, который нельзя использовать иначе, кроме как освободиться от них. Они не

накормят вас, не оденут, не дадут приюта и не развлекут до тех пор, пока вы не

истратите или не инвестируете их. Люди почти все сделают для денег, и деньги

почти все сделают для людей. Деньги - это пленительная, повторяющаяся, меняющая

маски загадка".

Деньги, пожалуй, один из наиболее

важных элементов любой экономической системы, содействующих работе экономики.

Если действующая денежная система работает хорошо и слаженно, то она вливает

жизненную силу во все стадии процесса производства, в кругооборот доходов и

расходов, способствует полному использованию имеющихся производственных

мощностей и трудовых ресурсов. И наоборот, если функционирующая денежная

система работает плохо, с перебоями, то это может стать главной причиной

снижения или резких колебаний уровня производства, занятости, роста цен и

снижения доходов населения.

Процесс денежного обращения, а также

сам контроль над денежными средствами, стали основой для развития банковского

дела. Банки, будучи хранителями, распорядителями хранимых денежных средств,

регулируют их движение, перемещение, оборот, расходование по требованию своих

клиентов. Банки возникли как частные, коммерческие образования, представляющие

элементы товарно-рыночной структуры. Государственные банки появились гораздо

позже. В социалистической сфере хозяйствования высокий уровень монополизма

привел к тому, что республиканские и местные банки практически представляли

собой отделения Центробанка. Кроме того госбанк был подчинен непосредственно

правительству и министерству финансов, т.е. возникла бесконтрольная финансовая

олигархия. Предельная централизация банковской системы имеет свою

притягательную сторону для отдельных экономических субъектов. Денежная система

находилась в единых руках что позволяло подавлять инфляцию, стабилизировать

денежное обращение, сдерживать рост внешнего государственного долга, удавалось

осуществлять практически беспроцентное кредитование госпредприятий.

Цель данной работы заключается в

рассмотрении денежных систем и особенности современной денежной системы России.

Глава 1. Теоретические аспекты денежной системы

1.1.

Эволюция денег и денежных систем

Денежная система - форма организации денежного обращения в стране, сложившаяся исторически

н закрепленная национальным законодательством. Ее составной частью является

национальная валютная система, которая в то же время относительно

самостоятельна.

Эволюция типов национальных денежных

систем определяется потребностями производства. Под влиянием этих факторов

формируются современные требования к денежной системе. Во-первых, по мере

развития товарно-денежных отношений возникла потребность в единой целостной денежной системе, которая отчасти была создана

путем регламентации государством выпуска денег одним центральным рынком.

Во-вторых, требуется устойчивая денежная система.

Денежная система окончательно

сформировалась в XVI-XVII веках хотя отдельные ее элементы появились в более

ранний период. Первые попытки упорядочить денежное обращение страны исходили от

богатых менял, которые удостоверяли пробу и вес слитка. Постепенно право

клеймения слитков и чеканки монет присвоило себе государство. Возникают первые

государственные денежные системы. В процессе своего развития денежная система

прошла два этапа, связанных с эволюцией самих денег. Первый этап

характеризовался непосредственным обращением денежного металла, который

выступал в качестве всеобщего эквивалента и выполнял все функции денег тот

период был достаточно продолжительным и существовал вплоть до XIX века. Второй

этап обусловлен падением роли золота как денежного товара и замены его

кредитными деньгами, ставшими впоследствии всеобщим эквивалентом как в сфере

внутреннего, так и внешнего обращения. В целом для современной денежной системы

характерно не только ослабление связи с золотом и господство неразменных на

золото кредитных денег, приближающихся к бумажным деньгам, но и выпуск денег в

порядке кредитования хозяйства, государства и под прирост золотовалютных

резервов. Наличие кредитных денег приводит к широкому распространению

безналичного оборота и сокращению наличного оборота, который охватывает в

развитых странах лишь сферы “чаевых”, расчетов в мелких закусочных, туристских

расходов. В России сфера наличного обращения еще достаточно велика.

Возможность выпуска денег в порядке

кредитования в отрыве от товарного обеспечения приводит к еще одной особенности

второго этапа — хронической инфляции, представляющей собой обесценивание денег,

характерной в той или иной степени для всех стран. Уже начиная с первого этапа

развития денежной системы государство проявляет “заботу” о денежном обращении.

На втором этапе его роль возрастает и не ограничивается эмиссией денег, а

проявляется в широком государственном регулировании.

1.2. Типы денежных систем

Денежная система не однородна по

своей сути, поэтому принято выделять несколько типов денежных систем, зависящих

от того, в какой форме функционируют деньги: как товар — всеобщий эквивалент

или как знаки стоимости, — и определяется тем валютным металлом, который служит

всеобщим эквивалентом и является основой денежного обращения. Этот общий

критерий определяет принципиальные различия в формах построения денежных

систем. Различаются система металлического обращения и система обращения

кредитных и бумажных денег, при которой обращаются в качестве денег банкноты,

чеки, казначейские билеты.

Биметаллизм -

денежная система, при которой роль всеобщего эквивалента законодательно

закреплена за двумя благородными металлами (обычно золотом и серебром),

предусматривая свободную чеканку монет из обоих металлов н их неограниченное

обращение.

Существуют три разновидности биметаллизма:

• система параллельной валюты, когда соотношение между золотыми н серебряными

монетами стихийно устанавливается на рынке;

• система двойной валюты, когда соотношение между золотыми и серебряными

монетами устанавливалось государством в зависимости от различных факторов

(спрос на металлы, экономическая и политическая ситуация в стране и т.д.);

• система «хромающей» валюты, при которой золотые и серебряные монеты служили

законными платежными средствами, но не на равных основаниях, т.к. чеканка

серебряных монет производилась в закрытом порядке в отличие от свободной

чеканки золотых монет. То есть золото имеет более свободное обращение, чем

серебряные деньги.

Биметаллизм был широко распространен

в XVI-XVII веках, а в ряде стран Западной

Европы и в XIX веке.

Однако биметаллическая денежная

система была противоречива и неустойчива. Она не соответствовала потребностям

развития товарного хозяйства, так как использование в качестве меры стоимости

одновременно двух металлов (золота и серебра) противоречит природе этой

денежной функции. Всеобщей мерой стоимости может служить только один товар.

Кроме того, устанавливаемое государством твердое стоимостное соотношение между

золотом и серебром не соответствовало их рыночной стоимости.

Развитие товарного хозяйства требовало

устойчивых денег, единого всеобщего эквивалента, поэтому биметаллизм уступил

место монометаллизму.

Монометаллизм

-денежная система, при которой одни денежный металл (золото или серебро) служит

всеобщим эквивалентом и основой денежного обращения, а функционирующие монеты и

знаки стоимости разменны на золото или серебро.

В истории известны денежные системы,

основанные на серебряном монометаллизме (в частности Россия в 1843-1852 гг.),

однако, справедливости ради, необходимо отметить, что наибольшее распространение

в мире получил все-таки золотой монометаллизм.

В зависимости от характера обращения

и обмена денежных знаков на золото в теории денег различают три разновидности

золотого монометаллизма: золото монетный, золотослитковый и зологодевизиый

стандарты.

До первой мировой войны (1914 1918

гг.) золотой монометаллизм существовал в мире в форме золотомонетного

стандарта, который характеризуется следующими чертами:

• исчисление цен товаров

осуществлялось в золоте;

• во внутреннем обращении страны

находились полноценные золотые монеты, которые выполняли все функции денег;

• свободная чеканка золотых монет для частных лиц с фиксированным содержанием золота;

• находящиеся в обращении денежные

знаки свободно и неограниченно размениваются на золотые монеты;

• свободный

вывоз и ввоз золота и функционирование свободных рынков золота.

|

Золотомонетный

|

Золотослитковый

|

Золотодевизный

|

|

1.Функционировал в XIX в. (в разные годы для развитых стран) до Первой

мировой войны (в США до 1929-1933)

2.Золотое обращение

3.Свободная чеканка монет

4.Беспрепятственный и неограниченный обмен знаков стоимости на золото

5.Наличие золотых запасов в эмиссионных центрах

6.Свободный ввоз-вывоз золота и инвалюты через

границу

|

1.Функционировал после Первой мировой войны в

ограниченных странах, имеющих значительные золотые резервы (Великобритания,

Франция)

2.Свободное обращение золота отсутствует

3.Ограниченный обмен банкнот на золото при

предъявлении определенного количества национальных денежных единиц (например,

в Великобритании 1700 ф. ст. за один слиток золота в 12,5 кг)

4.Наличие значительных золотых запасов в странах,

вводивших этот стандарт

5.Ввоз в страну золота относительно свободный

6.Действовал до мирового экономического кризиса

(1929-1933)

|

1. Функционировал после Первой мировой войны в

большинстве стран, где была сильная инфляция (Германия, Австрия, Дания,

Норвегия и др.)

2.Золотое обращение полностью прекращено

3.Обмен национальной денежной единицы на девизы

(платежные документы в инвалюте и инвалюту, разменных на золото). Это

закрепило валютную зависимость одних стран от других.

4.Запас центрального банка главным образом в

инвалюте, которая обменивалась в своей стране на золото

5.Вывоз и ввоз золота по существу запрещен

6.просуществовал до мирового экономического кризиса

(1929-1933)

|

Рис.

1. Разновидности монометаллизма

Все это обеспечивало относительную

устойчивость и эластичность денежной системы. Вместе с тем функционирование

золотомонетного стандарта требовало наличия определенных золотых запасов у

центральных банков, которые служили резервом монетного обращения, обеспечивая

свободный размен монет на золото.

Первая мировая воина, потребовавшая

больших финансовых затрат на военные нужды, вызвала рост дефицита бюджетов

большинства государств и привела к отмене золотомонетного стандарта.

После первой мировой войны на одно

развитое государство не смогло вернуться к золотомонетному стандарту. В

условиях послевоенной экономики в 20-е годы в ряде стран был установлен золотослитковый стандарт. При

золотослитковом стандарте, в отличие от золотомонетного:

• в обращении отсутствуют золотые

монеты и их свободная чеканка;

• обмен банкнот и других

неполноценных денег производится только на золотые слитки весом 12,5 кг;

• необходимо предъявление в банк

достаточно крупной суммы денег.

Более того, в большинстве стран обмен

неполноценных денег на золото нe был восстановлен даже в такой усеченной форме, а применялся

обмен кредитных денег на иностранную валюту, так называемый золотовалютный или золотодевизный стандарт. При золотодевизном стандарте:

• отсутствуют свободное обращение

золотых монет и их свободная чеканка;

• обмен неполноценных денег на золото

производится с помощью обмена по варианту стран с золотослитковым стандартом;

• связь денежных единиц стран с

золотодевизным стандартом с золотом носит косвенный характер.

Хотя золотослитковый и золотодевизный

стандарты представляли собой форму «урезанного» золотомонетного стандарта,

однако именно благодаря им после первой мировой войны экономически развитым

странам удалось быстро восстановить устойчивость своих денежных систем.

«Урезанные» формы золотого стандарта

просуществовали недолго. В результате мирового экономического кризиса

(1929-1933 гг.) были ликвидированы все формы золотого монометаллизма и

утвердилась система неразменных на золото и не обеспеченных золотом кредитных и

бумажных денег. К началу второй мировой войны ни в одной стране, кроме США,

банкноты не обменивались на золото, а в США обмен производился только

официальным органам иностранных государств.

С середины 30-х годов в мире начинают

функционировать денежные системы, основанные на обороте неразменных кредитных

денежных знаков, для которых характерно:

• вытеснение золота как из

внутреннего, так и из внешнею оборота и оседание его в золотых резервах;

• однако золото продолжает выполнять

функцию образования сокровища;

• выпуск наличных и безналичных денежных знаков осуществляется на основе кредитных

операций банков;

• развитие безналичного и сохранение

наличного денежного оборота;

• создание и развитие механизмов

денежно-кредитного регулирования со стороны государства.

После второй мировой войны в мире

сложилась так называемая Бреттон-Вудсская денежная система, которая юридически

была оформлена па валютно-финансовой конференции ООН в г. Бреттон-Вудсе (США) в

1944 г. Основные черты этой системы состояли в следующем:

• функция мировых денег сохранялась

за золотом в той мере, в какой оно продолжало быть средством окончательных

расчетов между странами и всеобщим воплощением богатства;

• наряду с золотом в качестве

международных платежных средств в международном обороте использовалась

национальная денежная единица США - доллар;

• резервные валюты могли обмениваться

на золото в Казначействе США по официально установленному в 1934 г. соотношению

(35 долл. за тройскую унцию, содержащую 31,1г чистого золота) центральными

банками и правительственными учреждениями других стран;

• цена золота на свободных рынках

складывалась на базе официальной цены и до 1968 года практически не отклонялась

от нее;

• приравнивание валют друг к Другу и

их взаимный обмен осуществлялись на основе официально согласованных

странами-членами МВФ валютных паритетов, выраженных в золоте и в долларах США;

• рыночные курсы валют не должны были отклоняться от

фиксированных долларовых паритетов этих валют более чем на 1%, т.е. вес валюты

имели жесткую привязку к доллару;

• межгосударственное регулирование валютных отношении стран осуществлял

МВФ;

• в целях смягчения кризиса отдельных

валют государства прибегали в необходимых случаях к взаимопомощи.

Таким образом, Бреттон-Вудсская

валютная система представляла собой систему межгосударственного золотодевизного

(а по существу золотодолларового) стандарта.

В 70-е годы в связи с ослаблением

позиции США на внешнем рынке в результате сокращения золотых запасов страны

мировая денежная система, основанная на использовании доллара как эталона

ценности всех денежных единиц, потерпела крах.

С крушением Бреттон-Вудсской валютной

системы в начале 70-х годов предпринимались попытки, однако безуспешные,

восстановления золотого стандарта.

На смену Бреттон-Вудсской денежной

системе пришла Ямайская денежная система, оформленная Соглашением стран-членов

МВФ в Кингстоне (о. Ямайка) в 1976 г. Новая денежная система характеризуется

следующими чертами:

• мировыми деньгами стали СДР

(специальные права заимствования) в МВФ, которые теперь являются международной

счетной единицей;

• доллар США сохранил важное место в

международных расчетах ц в валютных резервах других стран;

• юридически золото утратило свою

денежную функцию;

• золото осталось резервом государства

и используется для приобретения ключевых денежных единиц других стран.

1.3. Денежная система Российской Федерации

Денежная система России функционирует в соответствии с

федеральными законами «О Центральном банке РФ (Банке России)» от 26 апреля 1995

г. и «О банках и банковской деятельности» от 3 февраля 1996 г. с последующими

дополнениями и изменениями. Эти законы определили правовые основы денежной

системы, а также задачи, функции и полномочия БР в организации денежного,

обращения и денежной системы.

Официальная денежная единица (валюта)

в России — рубль, состоящий из 100

коп. Введение на территории РФ других денежных единиц запрещено. Соотношение

между рублем и золотом или другими драгоценными металлами законом не

установлено. Официальный курс рубля к иностранным валютам определяется

Центральным банком (БР) ежедневно.

Исключительным правом эмиссии

наличных денег, организации их обращения и изъятия на территории РФ обладает

БР. Он отвечает за состояние денежного обращения с целью поддержания нормальной

экономической деятельности в стране.

Законную платежную силу имеют

следующие виды денег — банкноты и металлические монеты обеспечиваемые

всеми активами БР, в том числе золотым запасом, государственными ценными

бумагами, резервами кредитных учреждений, находящихся на счетах в БР.

После деноминации (изменения масштаба

цен) с 1 января 1998 г. в обращении находятся банкноты достоинством 10, 50, 100 и 500 рублей и монеты — 1, 2, 5 рублей и 1, 5, 10 и 50 копеек.

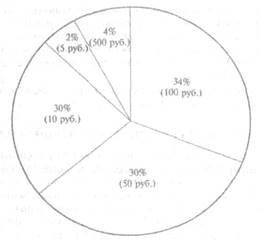

Подавляющая часть наличных денег приходится на

банкноты и монеты образца 1997 г. (97,3% и 1,3%), 1,4% наличности составляют

старые банкноты и монеты. Структура купюр банкнот в общем количестве банкнот

образца 1997 г. следующая:

Рис. 2. Структура купюр банкнот

Образцы банкнот и монет утверждаются

БР. Сообщение о выпуске банкнот и монет новых образцов, а также их описание

публикуются в средствах массовой информации. Они обязательны к приему по их

нарицательной стоимости на всей территории страны и во всех видах платежей, а также

для зачисления на счета, во вклады и для перевода. Срок изъятия старых банкнот

не должен быть меньше одного года, но не более пяти лет. При обмене не

допускается какое-либо ограничение суммы субъектов обмена. Банкноты и монеты

могут быть объявлены по закону недействительными (утратившими силу законного

платежного средства). Подделка и незаконное изготовление денег преследуются по

закону.

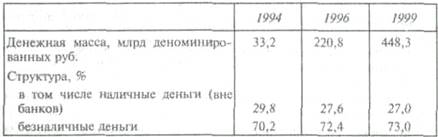

Денежная масса в России в целом

относительно невелика и по состоянию на 1 января 1999 г. обеспечивает лишь

16,4% ВВП. Такой объем денежной массы — одна из причин особого явления

экономической ситуации в стране — неплатежей.

По прогнозу на 2000 г., денежная масса должна быть увеличена на 56% и

составлять до 700 млрд. руб. при значительно меньшем увеличении ВВП. Однако рост

денежной массы без достаточной поддержки производства и товарооборота может

сыграть и негативную роль.

Общая сумма денежной массы и ее

структура изменились следующим образом:

По состоянию

на 1 января

Данные таблицы свидетельствуют об относительно высокой

доле наличных денег (около 1/3 всей денежной массы), что значительно выше по

сравнению с зарубежными странами (например, в США агрегат Л/о равен 10%). Такой

удельный вес наличных денег еще более усугубляет проблему неплатежеспособности

в РФ. Переход денег из безналичного оборота в наличный обусловлен жесткой

монетаристской политикой и ведет к расширению уклонения от уплаты налогов.

Кроме того, сокращение безналичного оборота свидетельствует о снижении

возможности государства влиять на реальные хозяйственные процессы. В последние

годы удельный вес безналичных денег имеет слабую тенденцию к увеличению.

В целях организации наличного

обращения на территории страны БР выполняет следующие функции:

1) прогнозирование и организацию производства,

перевозку и хранение банкнот и монет, а также создание их резервных фондов;

2) установление правил хранения,

перевозки и инкассации наличных денег для кредитных организаций;

3) определение признаков

платежеспособности денежных знаков и порядка замены поврежденных банкнот и

монет, а также их уничтожение;

4) разработку порядка введения

кассовых операций для кредитных организаций.

Коммерческие банки также участвуют в

эмиссионном процессе, выпуская безналичные деньги при кредитовании и изъятии их

из обращения при погашении ссуды.

Организация и регулирование денежной

системы осуществляются БР в соответствии с основными направлениями

денежно-кредитной политики, разрабатываемой и утверждаемой банковским

законодательством. Наделенный исключительным правом эмиссии денег БР особенно

ответствен за поддержание равновесия в сфере денежного обращения.

Для регулирования экономики БР

использует такие инструменты, как:

1) ставки учетного процента

(дисконтную политику);

2) нормы обязательных резервов

кредитных учреждений;

3) операции на открытом рынке;

4) регламентацию экономических

нормативов для кредитных учреждений и др.

Кризисное состояние российской денежной системы. Денежная система России продолжает

переживать глубокий кризис, что обусловлено общим расстройством экономики

страны, связанным с резким падением эффективности производства, значительным

ростом цен, кризисным состоянием финансово-кредитной системы, огромными

дефицитами бюджетов, внутренним и внешним долгом. Денежная масса,

функционирующая в стране, не обеспечивалась товарно-материальными ценностями.

90-е годы (особенно первая половина) характеризовались высокими темпами

инфляции.

В результате кризисного состояния

российской денежной системы нарушены

функции национальной денежной единицы:

1) как средства обращения. В

обращении наряду с официальной денежной единицей почти параллельно действует

доллар США, а также огромное

количество псевдоплатежных средств (сертификаты, налоговые обязательства,

варранты и др.). В результате денежная масса неоправданно возрастает, а роль БР

как регулятора денежного обращения снижается. Это ведет к обесценению рубля;

2) как средства платежа. Переход к

рыночной экономике в России ознаменовался таким новым явлением, как

неплатежеспособность. Неплательщиками становятся физические и юридические лица,

а также государство, которое задерживает оплату по своим заказам, выплату

заработной платы работникам бюджетной сферы, пенсий, пособий, стипендий. Общая

сумма неплатежей к началу 1997 г. составила более 170% ВВП, в том числе только кредитная

задолженность на 1 января 1999 г. оценивалась в 2,3 трлн. деноминированных

рублей (85% ВВП).

Неплатежи вызваны целым рядом причин,

в том числе использованием в широких масштабах налично-денежного оборота,

ослаблением расчетно-платежной дисциплины, расширением внебанковского оборота

(оборота теневой экономики). Не последнюю роль в этом процессе играет рост

потребности в денежных средствах для оборота. В целом все это приводит к

расстройству всей платежной системы;

3) как средства сбережения. Из-за постоянного

обесценения российская валюта потеряла способность накапливаться и сберегаться.

Функцию сокровища выполняет доллар США. Ежегодно у физических лиц оседает

инвалюты в наличной форме до 10—15 млрд., что составляет до 10% денежных

доходов.

Денежная система, в целом отражая

общее состояние развития в стране и переживая серьезное расстройство, нуждается

в качественном ее реформировании, которое невозможно без укрепления

экономического базиса и всей финансово-кредитной системы, в частности: 1) ограничения налично-денежного

обращения и расширения безналичного оборота; 2) гибкого регулирования денежной массы через воздействие на

денежный мультипликатор, рынок ценных бумаг, с использованием инструментов БР; 3) восстановления функций рубля как

средства обращения и платежа путем урегулирования проблемы неплатежей,

просроченной задолженности предприятий друг другу.

1.4. Денежная система промышленно развитых стран

Как и любая система, денежная система

состоит из ряда Элементов, среди которых выделяются следующие:

• масштаб цен;

• виды денег, находящиеся в обращении и являющиеся законным платежным средством;

• порядок эмиссии н характер

обеспечения денежных знаков,

выпущенных в обращение;

• методы регулирования денежного

обращения.

Для описания денежной системы

промышленно развитых стран охарактеризуем подробно ее составные элементы.

Денежная единица это установленный законом денежный знак, служащий для соизмерения и

выражения цен всех товаров. Денежная единица делится на более мелкие,

пропорциональные части. В большинстве стран действует десятичная система

деления (1 доллар = 100 центов; 1 фунт стерлингов = 100 пенсов и т.д.).

Наименование денежной единицы обычно

складывается исторически, хотя в некоторых случаях государство может установить

новое наименование денежной единицы.

Масштаб цен -

средство выражения стоимости в денежных единицах, техническая функция денег.

При металлическом обращении, когда денежный товар - металл - выполнял все

функции денег, масштаб цен представлял собой весовое количество денежного металла,

принятое в стране в качестве денежной единицы или ее кратных частей.

С прекращением размена кредитных

денег на золото официальный масштаб цен утратил свой экономический смысл, и в

результате валютной реформы 1976-1978 гг. (Ямайское соглашение) официальная

цена золота и золотое содержание денежных единиц были вообще отменены. В

настоящее время масштаб цен складывается стихийно и служит для соизмерения

стоимостей товаров посредством цены.

Виды денежных знаков. В связи с тем, что в настоящее время ни в одной стране нет системы

металлического обращения, основными видами денежных знаков являются: кредитные

банковские билеты (банкноты), государственные бумажные деньги (казначейские

билеты) и разменная монета, являющиеся законными платежными средствами в

стране.

Банковские билеты (банкноты) - вид денежных знаков,

законное платежное средство, выпускаемое в обращение центральными банками.

Банкноты выпускаются строго

определенного достоинства:

•

в США обращаются банкноты в 1, 2, 5, 10, 20, 50, 100 долларов;

• в Великобритании обращаются

банкноты в 1, 5, 10, 20 фунтов

стерлингов;

• во Франции обращаются банкноты в

10, 50, 100, 500 франков и т.д.

Казначейские билеты - бумажные деньги, выпускаемые непосредственно государством -

министерством финансов или специальным государственным финансовым органом -для

покрытия бюджетного дефицита. В отличие от банковских билетов казначейские

билеты никогда не обеспечивались драгоценными металлами и не подлежали размену

на золото или серебро. После отмены золотого стандарта разница между

казначейскими билетами и банкнотами практически стерлась.

Разменная монета - слиток

металла, имеющий установленное

законом весовое содержание и форму.

В США в обращении находятся

серебряно-медные и медно-никелевые монеты в 1 долл., 50, 25, 10, 1 цент.

В Великобритании в обращении

находятся монеты в 1 фунт

стерлингов, 50, 10, 5, 2 пенса, 1 и 1/2 пенни. Имеют хождение старые монеты в 2

и 1 шиллинг, которые по стоимости соответствуют новым 10 и 5 пенсам. Монеты

служат в качестве разменных денег и позволяют совершатъ любые мелкие покупки.

Эмиссионная система - законодательно установленный порядок выпуска и обращения неразменных на

золото кредитных и бумажных денежных знаков.

Эмиссионные операции в различных

государствах исторически осуществляли:

• центральный (эмиссионный) банк,

пользующийся монопольным правом выпуска банкнот, составляющих подавляющую часть

налично-денежного обращения;

• казначейство, выпускающее

мелкокупюрные бумажно-денежные знаки.

В настоящее время эмиссию неразменных

на золото денежных знаков независимо от их вида осуществляют эмиссионные банки,

организующие денежное обращение в стране и отвечающие за его состояние.

Эмиссия банковских билетов

осуществляется эмиссионным банком страны в процессе кредитования коммерческих

банков, в процессе операций, связанных с покупкой иностранной валюты и

государственных ценных бумаг.

В экономически развитых странах

денежный оборот более чем на 95° о осуществляется в форме безналичных расчетов.

Поэтому и увеличение денежной массы в обращении происходит главным образом уже

не за счет эмиссии банкнот, а благодаря депознтно-чековой эмиссии, т.е. в

процессе кредитования эмиссионным банком коммерческих банков.

Денежное регулирование представляет собой комплекс мер государственною воздействия

по достижению соответствия количества денег объективным потребностям

экономического развития. Во многих промышленно развитых странах с 70-х годов

было введено таргетирование, т.е.

установление целевых ориентиров в регулирование прироста денежной массы в

обращении, которых придерживаются в своей политике центральные банки.

Таким образом, характерными чертами

современных денежных систем промышленно развитых стран являются:

• отмена официального золотого

содержания и свободного размена банкнот на золото, т.е. демонетаризация золота;

• переход к неразменным на золото

кредитным деньгам;

• выпуск в обращение банкнот не

только в порядке банковского кредитования хозяйства, но и в значительной мере

для покрытия расходов государства;

• преобладание в денежном обращении

безналичного оборота;

• усиление государственного

регулирования денежного обращения.

1.5. Денежная система административно-командной

экономики

Денежная система

административно-командной экономики была сформирована в ходе денежной реформы

1922-1924 п. В законодательном порядке были определены все элементы денежной

системы страны (СССР):

• денежной единицей стал червонец,

или 10 рублей;

• золотое содержание червонца было

установлено в 1 золотник 78,24 доли чистого золота, что равнялось содержанию

золота в дореволюционной золотой десятирублевой монете;

• монопольное право выпуска червонцев

как банковских билетов было предоставлено Государственному банку СССР;

• эмиссия червонцев осуществлялась

Госбанком СССР в ходе краткосрочного кредитования народного хозяйства;

• банковские ссуды в червонцах

замещали собой, как правило, коммерческие векселя, поэтому их эмиссия ограничивалась потребностями хозяйственного оборота в

платежных средствах;

• для поддержания устойчивости

червонцев по отношению к золоту государство допускало в известных пределах

обмен червонцев на золото в монетах и слитках и на устойчивую иностранную

валюту;

• банковские билеты (червонцы) были

кредитными деньгами не только по форме, но и по существу, так как их эмиссия

ограничивалась не только потребностями хозяйственного оборота, но и ценностями,

находящимися на балансе Госбанка СССР.

К началу 1924 года в стране начался

выпуск казначейских билетов, но в связи с передачей в 1925 году права эмиссии

казначейских билетов Госбанку СССР казначейский характер сохранился лишь для

эмиссии металлической монеты.

Образованная в 30-е годы, денежная система

просуществовала фактически с некоторыми небольшими изменениями вплоть до

распада СССР, т.е. до 1991 года.

Переход от административно-командной

системы управления народным хозяйством к рыночной экономике в корне изменил

представления о теории и практике планирования и регулирования денежного

обращения. В условиях строгой централизации и плановой системы управления

народным хозяйством понятие денежного обращения связывали только с обращением

наличных денег. При плановой системе ценообразования именно в этой сфере

быстрее и сильнее всего проявились экономические и социальные последствия

нарушения закона денежного обращения.

Контроль за массой наличных денег

осуществлялся методом прямого планирования ее величины и темпов роста. Так,

путем составления кассового плана Госбанка СССР определяли потребность

народного хозяйства в наличных деньгах как в целом по стране, так и по

отдельным регионам. В кассовом плане устанавливалась величина наличных денег в

обращении на начало и на конец планируемого периода, что позволяло определить

размер эмиссии пли изъятия денег из обращения.

Степень обеспечения наличных денег

товарами и услугами в планируемом периоде устанавливали с помощью баланса

денежных доходов и расходов населения, формирование которого было связано с движением

наличных денег. Однако данная сложная система планирования и регулирования

наличие денежного обращения в стране при всей ее строгой централизации и

жестком контроле за выполнением указанных планов была далеко не совершенной,

т.к. в стране постоянно ощущался значительный разрыв между количеством наличных

денег в обращении и их товарно-материальным покрытием, что порождало дефицит

товаров и постоянный рост цен на потребительском рынке.

Глава 2. Особенности современной денежной системы в

Российской Федерации

Правовые основы функционирования

денежной системы в России определены Федеральным законом «О Центральном банке

Российской Федерации (Банке России)» от 26 апреля 1995 г.:

• официальной денежной единицей в

нашей стране является рубль;

• исключительным правом эмиссии

наличных денег, организации их обращения и изъятия на территории РФ обладает

Банк России, он отвечает за состояние денежного обращения с целью поддержания

нормальной экономической деятельности в стране;

• соотношение между рублем и золотом

или другими драгоценными металлами Законом не установлено, а курс рубля к

иностранным денежным единицам определяется ЦБ РФ;

• видами денег, имеющими законную

платежную силу, являются банкноты и металлическая монета, которые

обеспечиваются всеми активами Банка России, в том числе золотым запасом,

государственными ценными бумагами, резервами кредитных учреждений, находящихся

на счетах ЦБ РФ;

• образцы банкнот и монет

утверждаются Банком России;

• на территории России функционируют

наличные деньги и безналичные деньги.

В целях организации наличного

денежного обращения на территории РФ на Банк России возможны следующие

обязательства:

• прогнозирование и организация

производства, перевозка и хранение банкнот и монет, а также создание их

резервных фондов;

• установление правил хранения,

перевозки и инкассации наличных денег дня кредитных учреждений;

• определение признаков

платежеспособности денежных знаков и порядка замены поврежденных банкнот и

монет, а также их уничтожения;

• разработка и утверждение правил ведения

кассовых операций в народном хозяйстве.

С июня 1997 г. Банк России ввел в

действие Положение «О порядке ведения кассовых операций в кредитных

организациях на территории Российской Федерации» от 25 марта 1997 г. №56.

Правительство РФ совместно с ЦБ РФ разрабатывает

основные направления экономической политики, в том числе денежной и кредитной.

Осуществление денежно-кредитного регулирования экономики Центральным банком

проводится путем использования общепринятых в рыночной экономике инструментов:

изменения процентных ставок по кредитам коммерческим банкам, резервных

требований и проведения операций на открытом рынке. Он регулирует величину и

темпы роста денежной массы.

Для осуществления

эмиссионно-кассового регулирования, кассового обслуживания кредитных организаций,

а также предприятий и организаций в главных территориальных управлениях

Центрального банка, расчетно-кассовых центрах имеются оборотные кассы по приему

и выдаче наличных денег и резервные фонды денежных билетов и монет.

Резервные фонды денежных билетов и монет - это запасы не выпущенных в обращение денежных билетов и монет в хранилищах

Центрального банка. Эти фонды создаются по распоряжению Центрального банка,

который устанавливает их величину исходя из размера оборотной кассы, объема

налично-денежного оборота, условий хранения и т.д.

В коммерческих банках создание таких

фондов не предусмотрено т.к. у них имеются операционные кассы. С 1 июня 1997 г.

коммерческим банкам установлен лимит минимально допустимого остатка наличных

денег в операционной кассе на конец дня для обеспечения своевременной выдачи

денет со счетов юридических лиц независимо от их организационно-правовой формы,

а также со счетов по вкладам граждан.

Денежная бумажно-кредитная система. Эта система окончательно утвердилась после мирового

кризиса, когда были ликвидированы все формы золотого стандарта.

Современная денежно-кредитная система

характеризуется следующими особенностями:

1) отменой официального золотого

содержания денежных единиц. Золото полностью вытеснено из внешнего и внутреннего оборота;

2) сохранением золотого резерва

преимущественно в центральных банках, а также у частных лиц в виде золотых

монет, слитков, украшений (тезаврация);

3) переходом к неразменным на золото

кредитным деньгам;

4) национальной денежной единицей становится

банкнота центрального банка;

5) выпуском банкнот в обращение в

порядке кредитования государства банками, а также под прирост официальных

золотых и валютных резервов;

6) сохранением в денежной системе

некоторых стран наряду с банкнотами бумажных денег (казначейских билетов);

7) расширением эмиссии банкнот для

покрытия дефицита бюджета, что вызывает перерождение их в бумажные деньги;

8) развитием и преобладанием в

денежном обращении безналичного оборота при одновременном сокращении наличного;

9) созданием и развитием механизмов

государственного денежно-кредитного регулирования.

Современная денежная система включает

следующие элементы (рис. 3).

1. Наименование денежной единицы — установление законом денежного

знака, служащего для соизмерения и выражения цен товаров и услуг. Денежная

единица, как правило, делится на мелкие пропорциональные части. В большинстве

стран действует десятичная система

деления (один доллар США равен 100 центам, Один английский фунт стерлингов

равен 100 пенсам).

2. Порядок обеспечения денежных знаков действует в странах в

соответствии с установленным законом.

3. Эмиссионный механизм — законодательно установленный порядок выпуска

в обращение денежных знаков. Эмиссионные операции (по выпуску и изъятию денег

из обращения) в государствах осуществляют: 1)

центральный (эмиссионный) банк, пользующийся монопольным правом выпуска

банкнот, которые составляют подавляющую часть наличных денег; 2) казначейство (государственный

исполнительный орган), выпускающий мелкокупюрные бумажно-денежные знаки

(казначейские билеты и монеты, изготовленные из дешевых видов металла, на

которые в развитых странах приходится около 10% общего выпуска наличных денег).

Эмиссия банкнот центральным банком

осуществляется тремя путями: 1)

предоставлением кредитов коммерческим учреждениям; 2) кредитованием государства под обеспечение государственных ценных

бумаг; 3) выпуском банкнот путем их

обмена на иностранную валюту.

Рис.3.

Элементы денежной системы

4. Структура денежной массы в обращении представляет собой соотношение

наличных и безналичных денег, а также соотношение денежных знаков разной

купюрности в общей денежном обороте.

5. Порядок прогнозного планирования включает систему планов денежного

оборота, органов, составляющих эти планы, задачи, решаемые планами.

6. Механизм денежно-кредитного регулирования — это набор инструментов

влияния государства на экономику в целом.

7. Порядок установления валютного курса или котировки валют, т.е.

соотношение денежной единицы страны к иностранным валютам.

8. Порядок кассовой дисциплины в хозяйстве отражает совокупность

правил, форм, кассовых и отчетных документов, которыми руководствуются

юридические лица и население при организации налично-денежного оборота.

Принципы функционирования денежной системы. Современная денежная система

основана на следующих принципах функционирования:

1) центральное управление денежной

системой осуществляется экономическими методами через аппарат центрального

банка;'

2) прогнозное планирование денежного

оборота означает разработку централизованных и децентрализованных планов,

планов-прогнозов;

3) устойчивость и эластичность

денежного оборота исключает, с одной стороны, инфляцию, а с другой — расширяет

или сужает денежный оборот в связи с потребностями хозяйства в денежных

средствах;

4) кредитный характер денежной

эмиссии — выпуск новых денежных знаков в хозяйственный оборот — осуществляется

только в результате проведения банками кредитных операций;

5) обеспеченность — выпускаемые в

оборот денежные знаки должны быть реально застрахованы активами банка

(товарно-материальными ценностями, золотом, драгоценными металлами, иностранной

валютой, ценными бумагами и др. долговыми обязательствами);

6) правительству предоставляются

средства только в порядке кредитования на возвратной и возмездной основе;

7) комплексное денежно-кредитное

регулирование осуществляется центральным банком различными методами;

8) надзор и контроль за денежным

обращением осуществляется со стороны государства через банковскую, финансовую и

налоговую систему;

9) на территории страны функционирует

исключительно национальная денежная единица.

Денежная система России функционирует

в соответствии с федеральными законами «О Центральном банке РФ (Банке России)»

от 26 апреля 1995 г. и «О банках и банковской деятельности» от 3 февраля 1996

г. с последующими дополнениями и изменениями. Эти законы определили правовые

основы денежной системы, а также задачи, функции и полномочия БР в организации

денежного, обращения и денежной системы.

Официальная денежная единица (валюта)

в России — рубль, состоящий из 100

коп. Введение на территории РФ других денежных единиц запрещено. Соотношение

между рублем и золотом или другими драгоценными металлами законом не

установлено. Официальный курс рубля к иностранным валютам определяется

Центральным банком (БР) ежедневно.

Исключительным правом эмиссии

наличных денег, организации их обращения и изъятия на территории РФ обладает

БР. Он отвечает за состояние денежного обращения с целью поддержания нормальной

экономической деятельности в стране.

Законную платежную силу имеют

следующие виды денег — банкноты и металлические монеты обеспечиваемые

всеми активами БР, в том числе золотым запасом, государственными ценными

бумагами, резервами кредитных учреждений, находящихся на счетах в БР.

Заключение

Итак, подведем некоторые итоги

относительно денег.

Деньги есть универсальный товар, обмениваемый на

любые продаваемые товары и услуги и пригодные для расчетов и платежей.

Эволюция денег выявляется также посредствам

рассмотрения их особых свойств. Деньгам должны быть присущи

качества: Неподдельность, Износостойкость, Делимость, Однородность.

Бумажные деньги в отличие от товарных и

металлических монет из драгоценных металлов являются символическими, так как

они, будучи знаками стоимости, не воплощают в своей бумажной сущности той номинальной

стоимости, которая начертана на банкноте.

Развитие экономических отношений привело к тому,

что бумажные деньги в их первозданном виде перестали удовлетворять потребности

в развитии производства, начинают появляться кредитные деньги, обусловленные

предоставлением кредита.

Кредитные деньги наряду с бумажными деньгами

оставались вначале разменными на золото, постепенно же они превращаются не

только в не разменные на золото, но и в бумажные деньги, не имеющие под собой

кредитной основы, получившие название бумажно-кредитных денег.

Хотя банковская система присуща любой экономике,

только в условиях рыночной экономики она приобретает роль центрального звена

финансового контура управления. Господствующая роль товарно-денежных отношений

в экономике рыночного типа выдвигает на первый план проблему регулирования

денежного обращения, а посредством него — всей хозяйственной деятельности.

Большое значение в экономике

имеет установления денежного равновесия. Как и на любом ином рынке, равновесие

на финансовом рынке имеет место в точке пересечения кривых спроса и

предложения. Равновесие на рынке денег означает равенство количества денег,

которое хозяйственные агенты хотят сохранить в своих портфелях активов,

количеству денег, предлагаемому центробанку страны при осуществлении текущей

денежно-кредитной политики.

Основное звено

денежно-кредитной системы России- Центральный банк. Он регулирует обращение

денежной массы и обменного курса национальной валюты по всей территории

Российской Федерации.

В наше время деньги для многих стали

смыслом жизни. Очень много людей тратят всё своё время на зарабатывание денег,

жертвуя своей семьёй, родными, личной жизнью. Авторы учебника

"Экономикс" использовали в своей книге замечательную фразу, которая

коротко и ясно характеризует деньги: "Деньги заколдовывают людей. Из-за

них они мучаются, для них они трудятся. Они придумывают наиболее искусные

способы потратить их. Деньги - единственный товар, который нельзя использовать

иначе, кроме как освободиться от них. Они не накормят вас, не оденут, не дадут

приюта и не развлекут до тех пор, пока вы не истратите или не инвестируете их.

Люди почти все сделают для денег, и деньги почти все сделают для людей. Деньги

- это пленительная, повторяющаяся, меняющая маски загадка".

Чем более разгадана эта «загадка»,

тем легче нам ориентироваться в сложности рыночных отношений.

Оценивая значение денег в жизни

общества, необходимо отметить прежде всего то, что они, во-первых, существенным

образом облегчают процесс обмена. Во-вторых, их использование обеспечивает

значительную экономию общественного богатства, которое общество вынуждено было

бы растрачивать в рамках натурального обмена. Поэтому можно сказать, что деньги

создают богатство нации. И чем совершеннее денежная система, тем быстрее идет

наращивание общественного богатства. В-третьих, отход от золотого стандарта,

отказ от использования золота в качестве денег позволяет экономить колоссальные

трудовые и материальные ресурсы, которые требовались бы для постоянного

наращивания добычи золота с целью поддержания равновесия между товарной и

денежной массой. Конечно, увеличение количества золота по сравнению с ростом

товарной массы требуется на порядок ниже, ибо на это влияет скорость обращения

денег. В-четвертых, золото в качестве денег стало определенным тормозом для

дальнейшего развития общественного производства и мировой торговли. Возврат к

золотому стандарту потребовал бы колоссальных издержек. Это не значит, что в

отношении данной проблемы у экономистов существует единое мнение.

В процессе преобразования

планово-распределительной системы в рыночную в российской экономике в

наибольшей степени проявилась корректирующая инфляция, обусловленная

объективными процессами трансформации структуры внутренних цен. В новых условиях хозяйствования нельзя

было оставить старую систему ценообразования, фактически регулирующую прибыль и

рентабельность, доходы и расходы бюджета, спрос и предложение продукции,

занятость, состояние экспорта и импорта, платежного баланса, валютного курса.

Темпы инфляции в России в январе 2002

года оказались гораздо выше всех официальных прогнозов. По данным Госкомстата,

потребительские цены на товары и услуги за первый месяц текущего года выросли

на 3.1%. Между тем, еще в начале последней декады января российское

статистическое ведомство прогнозировало, что инфляция в январе составит

2.4%-2.7% "при сохранении сложившихся темпов изменения потребительских

цен". Представители Минфина и Минэкономразвития - первые замминистра

Алексей Улюкаев и Иван Матеров - примерно в это же время также давали сравнительно

оптимистические оценки темпов роста цен на потребительском рынке в России.

А.Улюкаев подтвердил свой октябрьский прогноз по уровню инфляции в январе 2002

года. По его мнению, она должна была составить 2.3%. И.Матеров был чуть менее

оптимистичен. По его оценке, в январе 2002 года потребительские цены должны

были вырасти на 2.5%.

За

последние 5 лет только в послекризисном январе 1999 года темпы инфляции

оказались выше, чем в январе 2002 года. Тогда потребительские цены выросли на

8.4%. В остальные годы этого пятилетия по январям инфляция была ниже. По итогам

первого месяца 1997 года она составила 2.3%, в январе 1998 года - 1.5%, в

январе 2000 года - 2.3%, а в январе 2001 года - 2.8%. Однако Правительство РФ

пока не намерено пересматривать свой прогноз инфляции в целом на 2002 год.

Правительство Москвы озаботилось

резким ростом цен в столице. Чиновники отметили, что несмотря на то, что

покупательная способность москвичей выше, чем в среднем по РФ, она пока не

успевает за ростом цен. В 2001 году при среднем уровне инфляции 18,5% мясо

подорожало на 30-44%, соль - на 26%, молоко - на 23%, овощи - на 38%, картофель

- на 35%, парикмахерские услуги - на 21%. В итоге сейчас мясо, яйца и ряд

других видов продовольствия стоит в Москве столько же, сколько в Берлине,

Мадриде и Лондоне.

Вопрос этот рассматривался на

заседании и правительством было принято соответствующее постановление: о мерах

по сдерживанию цен на товары и услуги в столице. Меры эти долгосрочные,

рассчитаны на срок до 2008 года.

Во-первых, правительство решило

резко бороться с посредниками, число которых достигает 50 тыс., а в каждой

цепочке - от 3 до 7. В итоге наценка достигает 300%. Бороться с посредниками

будут цивилизовано: через развитие оптового рынка и механизмов биржевой

торговли. В ближайшие годы городские власти намерены расширять сеть магазинов в

периферийных районах, развивать торговую систему, обслуживающую малоимущих по

"социальным картам москвича", организовать прямые поставки

продовольствия из регионов.

По замыслу городских властей в

результате реализации программы к 2008 году рост цен будет соответствовать

темпам инфляции, товарооборот в столице увеличится на 47%, а доходы от сферы

потребительского рынка будут обеспечивать 27% доходов бюджета.

Список литературы

1. Гражданский кодекс РФ: В 3 ч. М-:

Кодекс, 2002. Ч. 2.

2. О банках и банковской деятельности;

Федер, Закон РФ, 3 февраля 1996 г., № 17-ФЗ.

3. Абрамова М.А., Александрова Л.С.

Финансы, денежное обращение и кредит: Учеб. пособие. - М.: Институт

международного права и экономики, 2002. - 518 с.

4. Антонов Н.Г., Пессель М.А. Денежное

обращение, кредит и банки: Учебник. - М.: Финстатинформ, 2003. - 406 с.

5. Букина “Деньги, банки, валюта”.

(популярный очерк). М. Наука - 2004г.

6. "Деньги, кредит, банки".

Справочное пособие. Под редакцией Г. И. Кравцовой, 2005 г.

7. "Деньги и кредит" 3/2005 г.

Изд. "Финансы и статистика".

8. Иохин В.Я. Экономическая теория:

Учебник. - М.: Юристъ, 2005. - 861 с.

9. Общая теория денег и кредита: Учебник

для вузов / Под ред. Е.Ф.Жукова. - 2-е изд., перераб. и доп. - М.: Банки и

биржи, ЮНИТИ, 2004. - 359 с.

10.

“Курс

экономической теории” под общей редакцией: проф. Чепурена М. Н., проф.

Киселевой Е. А. Киров 2003г.

11.

Кэмпбелл

Р. Макконнелл, Стэнли Л. Брю "Экономикс", "Республика", 2002г.

12.

Райзберг

Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. -

3-е изд., перераб. и доп. - М.: ИНФРА-М, 2004. - 480с.

13.

Свиридов

О.Ю. Деньги, кредит, банки. Серия «Учебники, учебные пособия». - Ростов - на -

Дону: «Феникс», 2004. - 448 с.

14.

Финансы,

денежное обращение и кредит. Учебник. / Под ред. В.К.Сенчагова, А.И.Архипова. -

М.: Проспект, 2002. - 290 с.

15.

Финансы.

Денежное обращение. Кредит.: Учебник для ВУЗов /Под ред. проф. Л.А.

Дробоздиной. - М.: ЮНИТИ. Финансы. 2004. - 409 с.