1.Концепция стоимости денег во времени.

Концепция изменения стоимости денег

во времени играет центральную роль в практике финансовых вычислений и выражает

необходимость учета фактора времени при осуществлении долговременных финансовых

операций путем оценки и сравнения стоимости денег в начале финансирования

проекта и при их возврате в виде будущих денежных поступлений.

Концепция временной стоимости денег

заключается в том, что стоимость денег с течением времени изменяется с учетом

нормы прибыли на финансовом рынке, в качестве которой обычно выступает норма

ссудного процента. Таким образом, одна и та же сумма денег в разные периоды

времени имеет разную стоимость. При этом стоимость денег в настоящее время

всегда выше, чем в любом будущем периоде. Эта неравноценность определяется

действием трех основных факторов: инфляцией, риском неполучения дохода при

вложении капитала и особенностями денег, рассматриваемых как один из видов

оборотных активов.

Как известно, инфляционные процессы,

свойственные любой экономике, вызывают обесценение денег. Это означает, что

денежная единица сегодня имеет большую стоимость, чем завтра. Эта ситуация

определяет желание инвестировать денежные средства с целью, как минимум,

получить доход, покрывающий инфляционные потери.

В любой финансовой операции

существует риск невозвращения инвестированных средств и (или) неполучения

дохода. Этот риск вытекает из того, что любой договор, по которому получение

денег ожидается в будущем, имеет вероятность быть неисполненным или исполненным

не в полной мере. Каждый участник бизнеса вероятно может вспомнить конкретные

примеры, связанные с ожидаемыми в будущем, но так и неполученными доходами.

Например, знакомая многим ситуация: постоянный покупатель и партнер, которому

была предоставлена значительная отсрочка платежа, не выполнил своих

обязательств перед поставщиком вследствие того, что обанкротился, хотя в момент

осуществления поставки ничто не предвещало такого результата.

Рассматривая денежные средства как

один из видов активов, следует отметить их главную особенность — любой актив

должен генерировать прибыль. Из этого следует, что сумма, предполагаемая к

получению в будущем должна быть заведомо больше суммы, вложенной в настоящий

момент времени.

Концепция временной стоимости денег

имеет принципиальное значение в связи с тем, что решения финансового характера

предполагают оценку и сравнение денежных потоков, осуществляемых в разные

временные периоды. Рассмотрим отдельные элементы методического инструментария

стоимости денег.

В основе концепции стоимости денег во

времени лежит следующий основной принцип: Доллар сейчас стоит больше, чем

доллар, который будет получен в будущем, например через год, так как он может

быть инвестирован и это принесет дополнительную прибыль. Данный принцип

является наиболее важным положением во всей теории финансов и анализе

инвестиций. На этом принципе основан подход к оценке экономической

эффективности инвестиционных проектов.

Данный принцип порождает концепцию

оценки стоимости денег во времени. Суть концепции заключается в том, что

стоимость денег с течением времени изменяется с учетом нормы прибыльности на

денежном рынке и рынке ценных бумаг. В качестве нормы прибыльности выступает

норма ссудного процента или норма выплаты дивидендов по обыкновенным и

привилегированным акциям.

Учитывая, что инвестирование

представляет собой обычно длительный процесс, в инвестиционной практике обычно

приходится сравнивать стоимость денег в начале их инвестирования со стоимостью

денег при их возврате в виде будущей прибыли. В процессе сравнения стоимости

денежных средств при их вложении и возврате принято использовать два основных

понятия: настоящая (современная) стоимость денег и будущая стоимость денег.

Будущая стоимость денег представляет

собой ту сумму, в которую превратятся инвестированные в настоящий момент

денежные средства через определенный период времени с учетом определенной

процентной ставки. Определение будущей стоимости денег связано с процессом

наращения начальной стоимости, который представляет собой поэтапное увеличение

вложенной суммы путем присоединения к первоначальному ее размеру суммы

процентных платежей. В инвестиционных расчетах процентная ставка платежей

применяется не только как инструмент наращения стоимости денежных средств, но и

как измеритель степени доходности инвестиционных операций.

Настоящая (современная) стоимость

денег представляет собой сумму будущих денежных поступлений, приведенных к

настоящему моменту времени с учетом определенной процентной ставки. Определение

настоящей стоимости денег связано с процессом дисконтирования (discounting), будущей стоимости, который

(процесс) представляет собой операцию обратную наращению. Дисконтирование

используется во многих задачах анализа инвестиций. Типичной в данном случае

является следующая: определить какую сумму надо инвестировать сейчас, чтобы

получить например, $1,000 через 5 лет.

Таким образом, одну и ту же сумму

денег можно рассматривать с двух позиций:

а) с позиции ее настоящей стоимости

б) с позиции ее будущей стоимости

Причем, арифметически стоимость денег

в будущем всегда выше.

2. Определение современной стоимости

денег: дисконтирование будущих потоков; определение наращенной суммы вложений;

эрозия капитала.

Проценты и дисконтирование - основные

приемы долгосрочного анализа. В основе их использования лежит понимание того,

что с экономической точки зрения бессмысленно напрямую (без приведения к одному

временному периоду) сопоставлять денежные суммы, Получаемые в разное время. При

этом не имеет значения, к какому моменту времени будут приводиться денежные суммы

- настоящему или будущему. Однако, поскольку необходимость сопоставления

Денежных потоков возникает с целью принятия конкретного управленского решения,

например об инвестировании денежных средств с елью получения дохода в будущем,

денежные потоки, как правило, приводятся к моменту принятия решения (его

принято называть момент времени 0).

Приведение будущей стоимости денежных

средств к настоящему времени принято

называть дисконтированием. Экономический смысл процесса дисконтирования

денежных потоков состоит нахождении суммы, эквивалентной будущей стоимости

денежых средств. Эквивалентность будущих и текущих денежных сумм означает, что

инвестору должно быть безразлично, иметь сегодня некоторую сумму денежных

средств или иметь через определенный период времени ту же сумму, но увеличенную

на величину начисленных за период процентов. Именно в этом случае временного

безразличия можно говорить о том, что найдена текущая стоимость будущих

потоков.

Как видим, принципиальными при этом

являются следующие вопросы: собственно величина будущих денежных сумм; сроки их

получения; процентная или дисконтная ставка (процентная ставка используется для

определения будущей стоимости денежных сумм, дисконтная ставка - для нахождения

текущей стоимости будущих сумм); фактор риска, связанный с получением будущих

сумм.

Рассмотрим основную формулу наращения

простых процентов, когда наращенная сумма (I) рассчитывается с учетом того, что

проценты на проценты не начисляются, а начисляются они на одну и ту же исходную

сумму (S0). В этом случае алгоритм расчета наращенной суммы будет таким:

I = S0 * (1 + it),

где i — годовая процентная ставка; t

— число периодов начисления процентов.

Исходная сумма может быть рассчитана

как

S0= I / (1 + it)

При расчете числа простых процентов,

выплачиваемых банком, используется алгоритм

i = (I / S0 - 1) * (1 / t)

Надо обратить внимание на то, что

кредитору выгоднее выдавать ссуду под простой дисконт, а не под простой

процент. Простой дисконт (d) представляет собой процентный доход, который

вычитается из ссуды в момент ее выдачи. Сравним наращенную сумму, которую надо

вернуть кредитору при условии выдачи кредита в одинаковой сумме, но под простой

процент — в одном случае и под простой дисконт — в другом.

Поскольку простой процент

представляет собой отношение суммы приращения за какой-то срок к начальной

сумме, это есть ставка процента, эффективность вложений, или интерес кредитора

(по зарубежной терминологии). Дисконт, или относительная скидка, — это

отношение суммы приращения за определенный срок к наращенной сумме. В

практических финансовых расчетах с использованием дисконта удобно применять

дисконт-фактор (V) — отношение начальной суммы вложений к наращенной или

разность между единицей и дисконтом за определенный срок:

V = 1 – d*(i*t) = S0 / I

Для расчета суммы, которую клиент

получит на руки, если по условиям кредитного договора ссуда выдается под

простой дисконт, надо предполагаемую к возврату сумму умножить на величину

дисконт-фактора.

И в теории, и на практике постоянно

приходится решать вопрос о том, в каком соотношении находятся суммы денег,

полученные в разные моменты времени. Рассчитать современную ценность суммы

денег можно путем ее дисконтирования. Для определения современной, или

приведенной, ценности денег можно воспользоваться алгоритмом:

S0 = I / (1 + i * t)

Расчет базируется на алгоритме

исчисления суммы наращения, приведенном выше. При этом внимание принимается

возможность использования денег путем инвестирования в банк под простой годовой

процент. Годовая ставка носит название номинальной.

Две или несколько приведенных сумм

денег считаются эквивалентными, если их современные ценности одинаковы.

Эквивалентность приведенных сумм используется для сравнения контрактов на

получение ссуды, а также при решении вопроса об изменении условий такого рода

сделки.

На практике финансовые операции

обычно совершаются с использованием сложных процентов. Кредитные

взаимоотношения, осуществление долгосрочных финансово-кредитных операций,

оценка инвестиционных проектов нередко требуют применения математических моделей

непрерывного начисления процентов, их реинвестирования, использования сложных

процентов. Особенность процесса при этом состоит в том, что исходная базовая

сумма увеличивается с каждым периодом начисления, в то время как при

использовании простых процентов она остается неизменной. Наращение по сложным

процентам осуществляется с ускорением. Процесс присоединения начисленных

процентов к базовой сумме носит название капитализации процентов.

Наращение по сложным процентам

описывается геометрической прогрессией. Множитель наращения будет выглядеть как

(1+i)*t. Наращенная сумма исчисляется по алгоритму:

St = S0 * (1 + i)*t

где S0 — базовая сумма (современная

стоимость суммы денег); St — будущее значение суммы денег; i — годовая

процентная ставка; t — срок, по истечении которого современное значение денег

изменится.

Ставка сложных процентов обычно

указывается на год (номинальная), хотя начисляться они могут чаще — каждое

полугодие, квартал, месяц, даже день. Тогда за каждый период года ставка

сложных процентов будет равна i/m где т — число раз начисления процентов в

году.

В этом случае алгоритмы расчета

наращенной суммы выглядят так:

St = S0 / (1 + i/m)*tm

При увеличении числа периодов

начисления сложных процентов при одной и той же годовой ставке за одно и то же

время наращения сумма будет возрастать.

В финансовых расчетах с

использованием сложных процентов принято определять эффективную ставку, т.е.

такую годовую номинальную ставку сложных процентов, которая дает возможность

получить тот же результат, как и при начислении процентов несколько раз в году.

Равенство наращенных сумм обеспечивается здесь равенством первоначальных сумм,

периодов и множителей наращения.

Эффективная процентная ставка будет

больше номинальной. Это видно из соответствующих алгоритмов, где iэф

— эффективная ставка. Множители наращения должны быть равны

(1 + iэф)t = (1+im/m)*mt

Отсюда эффективная ставка составит

iэф = (1+ im/m)*mt – 1

В финансовых расчетах должна

учитываться инфляция, тем более если она значительна. С одной стороны, сумма, положенная,

например, на депозит, получит приращение, а с другой — утратит свою реальную

стоимость в результате инфляции. Для определения наращенной суммы с учетом

инфляции используют алгоритм

Sинф = S0 * (1 +

im/m)*t / (1 + h)*t

где Sинф — наращенная

сумма с учетом инфляции; S0 — базовая сумма; im — годовая номинальная

банковская ставка, применяемая m раз в году; h — ожидаемый месячный темп

инфляции; t — число месяцев.

Чаще всего финансовые операции имеют

продолжительный характер, состоят не из одного разового платежа, а из потоков

платежей и нередко с разными знаками. В качестве примера можно привести:

ежегодные выплаты процентов по облигациям, ежемесячные взносы на погашение

потребительского кредита, получение ежемесячных стипендий от благотворительного

фонда; арендные платежи; периодические вклады в банк для образования страхового

фонда и др.

В таких финансовых операциях

возникает необходимость найти наращенную сумму потока платежей или, наоборот,

по наращенной сумме определить величину отдельного платежа. Для целого ряда

финансовых расчетов разработаны математические модели.

3.Множители дисконтирования и наращения,

как способы выражения меры экономической заинтересованности и оценки бизнеса.

В инвестиционном анализе обычно

используются два математических метода: метод приведения поступлений будущих

периодов к текущему уровню, который называется дисконтированием, а также

приведение настоящего (текущего) уровня к будущему, который называется методом

наращения (вычисления сложных процентов). Использование этих методов широко

распространено в финансовом и инвестиционном анализе при расчетах процентов по

кредитам и ценным бумагам, в лизинговых операциях, при определении доходов на

инвестированный капитал и сроков окупаемости проектов, а также влияния

инфляции.

Другими словами, методы

дисконтирования и наращения применяются там, где необходимо найти одно из

следующих неизвестных:

уровень процентов (например, за

использование капитала);

ежегодные платежи;

количество периодов (месяцев,

кварталов и лет);

значение текущего уровня;

значение будущего уровня.

Дисконтирование основано на том, что

любая сумма, которая будет получена в будущем, в настоящее время обладает

меньшей субъективной полезностью (ценностью), поскольку, если пустить сегодня

эту сумму в оборот и заставить приносить доход, то через несколько лет она не

только будет в целости и сохранности, но и приумножится. Дисконтирование

позволяет определить нынешний (текущий) денежный эквивалент суммы, которая

будет получена в будущем. Для этого надо ожидаемую к получению в будущем сумму

уменьшить на доход, нарастающий за определенный срок, по правилу сложных

процентов.

С точки зрения инвестора ставка

дисконтирования должна включать минимально гарантированный уровень доходности,

темп инфляции и коэффициент, учитывающий степень риска.

Этот показатель отражает минимально

допустимую отдачу на вложенный капитал, при которой инвестор предпочтет участие

в проекте альтернативному вложению тех же средств в другой проект с

сопоставимой степенью риска.

В целом, основными критериями

целесообразности вложения денег как в производство, так и в ценные бумаги можно

считать следующие:

чистая прибыль от данного вложения

превышает чистую прибыль от помещения средств на банковский депозит;

рентабельность инвестиций выше уровня

инфляции;

рентабельность данного проекта с

учетом фактора времени выше рентабельности альтернативных проектов;

рентабельность активов предприятия

после осуществления проекта увеличится (или, по крайней мере, не уменьшится) и

в любом случае превысит среднюю расчетную ставку по заемным средствам;

рассматриваемый проект соответствует

генеральной стратегической линии предприятия с точки зрения формирования

рациональной ассортиментной структуры производства, сроков окупаемости затрат,

наличия финансовых источников покрытия издержек, обеспечения необходимых

поступлений и т.д.

Каковы основные методы анализа инвестиционных проектов?

Метод простой (бухгалтерской) нормы

прибыли базируется на расчете отношения средней за период жизни проекта чистой

бухгалтерской прибыли и средней величины инвестиций (затраты основных и

оборотных средств) в проект. Выбирается проект с наибольшей средней

бухгалтерской нормой прибыли.

Основным достоинством данного метода

является его простота для понимания, доступность информации, несложность

вычисления. Недостатком его нужно считать то, что он не учитывает неденежный

(скрытый) характер некоторых видов затрат (типа амортизации) и связанную с этим

налоговую экономию, возможности реинвестирования получаемых доходов, времени

притока и оттока денежных средств и временную стоимость денег.

Метод расчета периода окупаемости

проекта.

Вычисляется количество лет,

необходимых для полного возмещения первоначальных затрат, т.е. определяется

момент, когда денежный поток доходов сравняется с суммой денежных потоков

затрат. Проект с наименьшим сроком окупаемости выбирается. Метод игнорирует

возможности реинвестирования доходов и временную стоимость денег.

Применяется также дисконтный метод

окупаемости проекта - определяется срок, через который дисконтированные

денежные потоки доходов сравняются с дисконтированными денежными потоками

затрат. При этом используется концепция денежных потоков, учитывается

возможность реинвестирования доходов и временная стоимость денег. Обе

модификации данного метода просты в понимании и применении и позволяют судить о

ликвидности и рискованности проекта, поскольку длительная окупаемость означает

длительную иммобилизацию средств (пониженную ликвидность проекта) и повышенную

рискованность проекта. Однако обе модификации игнорируют денежные поступления

после истечения срока окупаемости проекта. Они успешно применяются для быстрой

оценки проектов, а также в условиях значительной инфляции, политической

нестабильности или при дефиците ликвидных средств - т.е. в обстоятельствах,

ориентирующих предприятие на получение максимальных доходов в кратчайшие сроки.

Метод чистой настоящей (текущей)

стоимости (NPV).

Чистая настоящая стоимость проекта

определяется как разница между суммой настоящих стоимостей всех денежных потоков

доходов и суммой настоящих стоимостей всех денежных потоков затрат, т.е. как

чистый денежный поток от проекта, приведенный к настоящей стоимости.

Коэффициент дисконтирования при этом принимается равным средней стоимости

капитала. Проект одобряется, если чистая настоящая стоимость проекта больше

нуля.

Данный метод не позволяет судить о

пороге рентабельности и запасе финансовой прочности проекта. Использование

данного метода осложняется трудностью прогнозирования ставки дисконтирования

(средней стоимости капитала) и/или ставки банковского процента.

При рассмотрении единственного

проекта или выборе между независимыми проектами применяется как метод,

равноценный методу внутренней ставки рентабельности (см. ниже); при выборе

между взаимоисключающими проектами применяется как метод, отвечающий основной

задаче финансового менеджмента - приумножение доходов владельцев предприятия.

Метод внутренней нормы рентабельности

(IRR).

Все поступления и затраты по проекту

приводятся к настоящей стоимости по ставке дисконтирования, полученной не на

основе задаваемой извне средней стоимости капитала, а на основе внутренней

ставки рентабельности самого проекта, которая определяется как ставка

доходности, при которой настоящая стоимость поступлений равна настоящей

стоимости затрат, т.е. чистая настоящая стоимость проекта равна нулю.

Полученная таким образом чистая настоящая стоимость проекта сопоставляется с

чистой настоящей стоимостью затрат. Одобряются проекты с внутренней нормой

рентабельности, превышающей среднюю стоимость капитала (принимаемую за

минимально допустимый уровень доходности).

Каждый из методов анализа

инвестиционных проектов дает возможность рассмотреть отдельные характеристики и

особенности проекта. Наиболее эффективным способом оценки и выбора

инвестиционных проектов нужно признать комплексное применение всех основных

методов при анализе каждого из проектов.

Наращение - это процесс, в котором

заданы исходная сумма Р, процентная ставка наращения i. Необходимо определить сумму S, которую получит инвестор по

окончании этой операции. В данном случае рассматривается движение от настоящего

к будущему.

I

= %

%

где

i - процентная ставка, или процент,

или ставка доходности;

Р - исходная сумма;

S - наращенная сумма.

На практике ставка доходности i является величиной непостоянной,

зависимой от степени риска и других факторов по данному виду бизнеса, в который

инвестирован капитал.

Чем рискованнее бизнес, тем выше норма доходности.

Величина S показывает как бы будущую стоимость "сегодняшней"

величины Р при заданной ставке доходности i.

Дисконтирование - это процесс, в котором заданы возвращаемая

сумма S и коэффициент дисконтирования i или учетная ставка - d, и требуется

упорядочить денежные поступления разных временных периодов. Необходимо найти

текущую "сегодняшнюю" стоимость Р будущей величины S, т. е. движение

осуществляется от будущего к настоящему.

В этом случае говорят, что сумма S дисконтируется или

учитывается, процесс начисления процентов и их удержание называют учетом, а

удержанные проценты (S - P) - дисконтом. Коэффициент дисконтирования i

показывает, какой ежегодный процент возврата хочет или может иметь инвестор на

инвестируемый капитал. Дисконтирование - процесс обратный наращению.

Учетная ставка d определяется по формуле:

D=

Связь между i и d:

I= или I=

или I=

Таким образом, i > d .

4.Простые и сложные проценты, способы

приведения разных процентных ставок к одному виду.

Существует два основных типа расчёта

процентной ставки, которые применяются инвесторами: это простой и сложный

процент .

Простой процент рассчитывается на

основании базовой (первоначальной) суммы. Механизм простого процента отражает

получение дохода от инвестируемой денежной суммы без учёта реинвестирования

полученной прибыли.

Простой процент рассчитывается по

следующей формуле:

I*P*V/100

I в данном случае является суммой

инвестированных денежных средств;

P – процентом прибыли;

V – период времени, на который

вложены денежные средства.

В финансовой практике показатель V

чаще всего измеряется годами. В случае если средства инвестированы не на полное

число лет, то для расчёта V применяется формула n/N, где n представляет собой

конкретный период вложения денежных средств, а N, в свою очередь, число дней в

году.

Здесь также существуют свои нюансы.

Например, международный метод расчёта (обыкновенный процент), согласно

которому, количество дней в году равняется 360, а также британский метод

(точный процент), по которому число дней в году полностью соответствует

календарному году (в том числе и в високосный год). Расчёты процента с помощью

международного метода являются более популярными. В то же время, с помощью

британского метода рассчитывается, например, процент валют: фунта стерлингов,

ирландского фунта, бельгийского франка, сингапурского и гонконгского долларов,

а также южноафриканского ранда.

Дисконтирование по сложному проценту

заключается в оценке будущих поступлений Р с позиции текущего момента. Инвестор

анализирует будущие доходы при минимальном, "безопасном" уровне

доходности, которым характеризуются вложения в государственные ценные бумаги.

Инвестор исходит из следующих

предпосылок:

-

происходит обесценивание денег;

- темп изменения цен на сырье,

материалы и основные средства может существенно отличаться от темпа инфляции;

- необходимо периодическое начисление

дохода в размере не ниже определенного минимума.

Сложный процент применяется там, где

необходимо учесть рефинансирование полученной прибыли. В основе расчёта

сложного процента – идея о том, что существует заданный промежуток времени, в

конце которого проценты начисляются не только на базовую (первоначальную)

сумму, но и на полученные в конце периода проценты на эту сумму.

Для расчёта сложного процента большую

роль играет интервал, по истечении которого прибыль в виде процента

прибавляется к основной сумме. Данный интервал может иметь различную

продолжительность, которая, установлена единожды и не может быть впоследствии

изменена. Таким образом, интервал является циклическим, что отражает процесс

рефинансирования.

Сложный процент рассчитывается по

формуле:

FV = PV * (1+ r)n, где

FV представляет собой будущую

стоимость;

PV – текущую стоимость;

r – процентную ставку;

n – период времени, на который

инвестируются денежные средства.

5. Обобщающие параметры, используемые

при анализе двусторонних потоков платежей.

В подавляющем числе практических

случаев финансовый анализ предполагает расчет одной из двух обобщающих

характеристик потока платежей: наращенной суммы и современной стоимости.

Наращенная сумма —сумма всех членов потока платежей с начисленными на них к

концу срока процентами. Под современной (или текущей) стоимостью потока

платежей понимают сумму всех его членов, дисконтированных на начало срока

потока платежей или иной упреждающий момент времени. Вместо термина

"современная стоимость" в зависимости от контекста также употребляют

термины "капитализированная стоимость" или "приведенная

величина".

Конкретный смысл этих характеристик

определяется содержанием членов потока или их происхождением. Наращенная сумма

может представлять собой общую сумму накопленной задолженности к концу срока,

итоговый объем инвестиций, накопленный денежный резерв и т. д. В свою очередь,

современная стоимость характеризует приведенные к началу осуществления проекта

инвестиционные затраты, суммарный капитализированный доход или чистую

приведенную прибыль от реализации проекта и т. п. Из двух указанных обобщающих

характеристик наибольшую роль в анализе производственных инвестиций играет

современная стоимость потока платежей. Это объясняется прежде всего тем, что

современная стоимость представляет собой "свертку" — обобщение в виде

одного числа любой последовательности платежей и позволяет сравнивать потоки с

различными сроками. Современная стоимость потоки платежей эквивалентна в

финансовом смысле всем платежам, которые охватывает поток.

Общий метод расчета наращенной суммы

и современной стоимости потока платежей. Рассмотрим общую постановку задачи.

Допустим, имеется ряд платежей R t, выплачиваемых спустя время n, после

некоторого начального момента времени, общий срок выплат составляет n лет.

Необходимо определить наращенную на конец срока сумму. Если проценты

начисляются раз в году по сложной ставке i, то, обозначив искомую величину

через S, получим

Современную стоимость такого потока

также определим прямым счетом как сумму платежей, дисконтированных на начало

срока. Обозначив эту величину A, получим

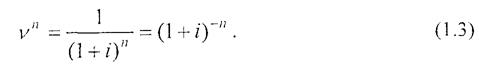

где v nt —дисконтный

множитель по ставке i.

Нетрудно обнаружить, что между

величинами А и S существует функциональная зависимость. В самом деле,

дисконтируя сумму S, получим

Наращивая сумму А по той же ставке,

находим

Двусторонний" поток платежей.

Сначала дадим определение ключевого термина теории анализа инвестиционного

проекта: поток платежей -это распределенные во времени выплаты или поступления

экономического агента. В зависимости от характера распределения (или, иначе

говоря, условий формирования) потоки платежей классифицируются на:

- интервальные (ренты, аннуитеты) и

непериодические;

- дискретные и непрерывные

(выплачиваемые так часто, что интервал между ними рассматривается при анализе

как бесконечно малый);

- постоянные (с равными элементами

ряда) и переменные (элементы ряда изменяются, следуя какому-либо закону или

несистематично);

- конечные и вечные (с бесконечным

числом элементов ряда);

- немедленные (поток платежей

начинается сразу с какого-либо фиксированного момента) или отсроченные (поток

платежей начинается через определенный период времени в отношении этого

фиксированного момента).

В теории внутрифирменного анализа

принято считать, что одинаковые по объему, но осуществляемые в разные периоды

платежи имеют разную стоимость относительно того или иного момента. Это

фундаментальное положение базируется на двух очевидных временных зависимостях:

во-первых, трансакционные издержки привлечения денежного капитала тем больше,

чем короче срок привлечения; и, во-вторых, изымаемая с банковского депозита

денежная сумма по сравнению с размещаемой тем больше (по номиналу), чем больше

срок депозита.

Поэтому различают номинальную,

наращенную и текущую суммы платежей. Первая представляет собой простую сумму

всех элементов потока платежей, вторая -сумму всех членов ряда, приведенную на

момент завершения инвестиционного проекта, третья - сумму всех членов ряда,

приведенную на момент начала инвестиционного проекта. Наращенные и текущие

суммы являются частными примерами расчета капитализированной стоимости потока

на разные моменты времени. Далее под капитализированным потоком мы будем

понимать текущие суммы, если иное не будет оговорено отдельно.

Инвестиционный проект может быть

описан моделью, объединяющей два потока платежей - поток капиталовложений в

имущественный комплекс и поток доходов от его функционирования.

Для того чтобы эта модель заработала,

необходимо:

во-первых, установить характер

распределения этих потоков во времени - являются ли они дискретными или

непрерывными, интервальными или непериодическими и т.д. Необходимо отметить,

что потоки инвестиции и доходов могут иметь разные характеры распределения.

Например, вложения могут быть периодическими, а отдача -непрерывной. Более

того, один и тот же процесс в разных интервалах времени часто следует разным

закономерностям. Например, доходы в периоде освоения и в периоде полного

использования мощностей могут иметь разные распределения. Как правило, для

простоты расчетов, естественно, жертвуя их точностью, оба потока представляют

простой годовой рентой;

во-вторых, выбрать расчетную ставку

процента, по которой будет производиться дисконтирование. Чем выше эта ставка,

тем меньшее влияние на текущую стоимость потока оказывают более отдаленные во

времени платежи. Выбор расчетной ставки -это "ювелирный" процесс, и

он во многом зависит от профессионализма эксперта. Основой расчетной ставки

могут быть учетная ставка Центрального банка, усредненная ставка по кредитам,

получаемым компанией, ставки по государственным ценным бумагам, усредненная

доходность акций компаний. К этой базовой ставке должна быть прибавлена

рисковая премия, учитывающая как специфический риск, связанный с

неустойчивостью получения дохода от будущих капиталовложений, так и рыночный

риск, связанный с конъюнктурой. Следует, однако, помнить, что эта рисковая

премия не должна быть чрезмерной, ведь речь идет лишь о расчетной ставке, а не

о процентах за предоставляемый кредит.

6. Методы оценки предпринимательского риска.

В общем плане существуют следующие

методы оценки предпринимательского риска:

– статистический метод оценки;

– метод экспертных оценок;

– использование аналогов;

– комбинированный метод.

Суть статистического способа состоит

в том, что изучается статистика потерь, имевших место в аналогичных видах

предпринимательской деятельности, устанавливается частота появления

определенных уровней потерь. Если статистический массив достаточно богат и

представителен, то частоту возникновения данного уровня потерь можно в первом

приближении приравнять к вероятности их возникновения и на этой основе

построить кривую вероятностей потерь, которая и есть искомая кривая риска.

Отметим одно важное обстоятельство.

Определяя частоту возникновения некоторого уровня потерь путем деления числа

соответствующих случаев на их общее число, следует включать в общее число

случаев и те предпринимательские сделки, в которых потерь не было, а имел место

выигрыш, т.е. превышение расчетной прибыли. Иначе показатели вероятностей

потерь и угрозы риска окажутся завышенными.

Экспертный способ, известный под

названием метода экспертных оценок, применительно к предпринимательскому риску

может быть реализован путем обработки мнений опытных предпринимателей или

специалистов. Наиболее желательно, чтобы эксперты дали свои оценки вероятностей

возникновения определенных уровней потерь, по которым затем можно было бы найти

средние значения экспертных оценок и с их помощью построить кривую

распределения вероятностей.

Можно даже ограничиться получением

экспертных оценок, вероятностей возникновения определенного уровня потерь в

четырех характерных точках, т.е. установить экспертным образом показатели

наиболее вероятных, допустимых, критических и катастрофических потерь, имея в

виду как их уровни, так и вероятности. По этим четырем характерным точкам

несложно воспроизвести ориентировочно всю кривую распределения вероятностей

потерь. Конечно, при небольшом массиве экспертных оценок график частот

недостаточно представителен, а кривую вероятностей исходя из такого графика

можно построить лишь сугубо приблизительно. Но все же определенное

представление о риске и характеризующих его показателях можно получить, а это

уже значительно лучше, чем не знать ничего.

Предприятие выделяет определенную

группу рисков и рассматривает, каким образом они могут влиять на его

деятельность. При этом даются балльные оценки за вероятность возникновения того

или иного вида риска. Вариантов использования метода экспертных оценок в оценке

риска существует несколько. Например, оцениваемый риск описывается определенным

числом (n) i–х факторов (критериев риска), как правило не более 10. Значения

каждого из них ранжируются по степени вероятности риска и нормируются, т.е.

каждому присваивается определенный балл ()

– от 1 до 10. При этом каждому

фактору присваивается экспертным путем свой вес (), который отражает долю

влияния фактора в общей величине риска. Сумма весов приравнивается к 1.

Отсутствие какого–либо фактора оценивается 0. Величина риска равна: Чем ближе R

к 1. тем меньше риск, чем ближе к 10, тем выше.

Расчетно-аналитические методы

построения кривой распределения вероятностей потерь и оценки на этой основе

показателей предпринимательского риска базируются на теоретических

представлениях. К сожалению, прикладная теория риска хорошо разработана только

применительно к страховому и игровому риску. Элементы теории игр, в принципе,

применимы ко всем видам предпринимательского риска, но прикладные

математические методы оценочных расчетов производственного, коммерческого,

финансового риска на основе теории игр пока не созданы.

Метод аналогий используется в том

случае если другие методы оценки риска неприемлемы. При использовании аналогов

применяются базы данных о риске аналогичных проектов и сделок,

исследовательских работ проектно-изыскательских учреждений. Полученный таким

образом данные обрабатываются для выявления зависимостей в законченных проектах

с целью учета потенциального риска при реализации нового предпринимательского

проекта или сделки.

Комбинированный метод представляет

собой объединений нескольких отдельных методов или их отдельных элементов.

Примером может служить оценка предпринимательского риска на основе расчета вероятности

нежелательного исхода сделки. В данном случае анализ риска производиться с

помощью элементов статистического, экспертного методов, а также метода аналога.

Затем наступает этап выбора метода

воздействия на риски с

целью

минимизировать возможный ущерб

в будущем. Но

так как существует

несколько способов

его уменьшения, то

возникает проблема оценки

сравнительной эффективности

методов воздействия на

риск для выбора

наилучшего из них.

После выбора оптимальных способов

воздействия на конкретные

риски появляется возможность сформулировать общую

стратегию управления всем комплексом рисков

предприятия. Это этап

принятия решения, когда определяются требуемые финансовые и

трудовые ресурсы, происходит постановка и распределение

задач среди менеджеров,

осуществляется анализ рынка соответствующих услуг, проводятся консультации

со специалистами. В процессе принятия конкретного

решения целесообразно различать

и выделять определенные области

(зоны риска) в

зависимости от уровня

возможных (ожидаемых) потерь в финансово-хозяйственной деятельности.

Список использованных источников

1. Бердникова Т.Б. Рынок ценных бумаг и биржевое дело:

Учебное пособие. -- М.: ИНФРА-М, 2002. - 270 с. - (Серия "Высшее

образование").

2. Валинурова Л.С. Управление инвестиционной деятельностью:

Учебное пособие. -М.: Издательство «Палеотип», 2004, -120 с.

3. Виленский П.Л. Лившиц В.Н. Оценка эффективности

инвестиционного проекта. Теория и практика: Учеб. пособие - 2-е изд., перераб и

доп - М.: Дело, 2002 - 888 с.

4. Капитоненко В.В. Финансовая математика и ее приложения:

Учебн.-практ. пособие для вузов. - М.: "Издательство ПРИОР", 1999. -

с. 144

5. Ковалев В. В., Ковалев Вит. В. Финансы организаций

(предприятий): Учеб. - М.: ТК Велби, Изд-во Проспект, 2006.- 352 с.

6. Колтынюк Б.А. Инвестиции. Учебник. - СПб.: Изд-во

Михайлова В.А. 2003. - 848 с.