Оглавление

Введение........................................................................................................... 3

1.

Классификация и общая характеристика прочих операций коммерческого банка.......................................................................................................................... 5

2.

Правовые основы развития прочих операций коммерческих банков...... 7

3.

Трастовые операции.................................................................................. 11

4.

Выдача поручительств за третьих лиц, предусматривающих исполнение в денежной

форме............................................................................................ 17

5.

Операции с драгоценными металлами и драгоценными камнями.......... 19

Заключение.................................................................................................... 30

Список

использованной литературы............................................................ 31

Введение

Прочие операции

коммерческого байка направлены на диверсификацию услуг, предоставляемых

клиентам помимо креднтнорасчетного и депозитного обслуживания, и на этой

основе— на расширение клиентуры, повышение прибыльности и ликвидности банка.

Развитие прочих операций соответствует наблюдаемым в зарубежной практике

тенденциям к: а) универсализации банков; б) расширению небанковских видов

деятельности в структуре их операций; в) утверждению взгляда на банки как

супермаркеты (предприятия) финансовых, хредитнорасчетных и смежных с ними

услуг, всесторонне обслуживающие клиентуру. Особенно заметно расширение

указанных операций в условиях прогрессирующей инфляции, что объясняется

стремлением банков застраховать себя от потерь в связи с обесценением денег

посредством перемешения средств в материальные активы.

Наиболее важной правовой основой прочих операций банков является гражданское

законодательство. Каждой из указанных операций соответствует определенный вид

обязательства (договора), регулируемого нормами гражданского права. Поэтому при

совершении прочих операций коммерческие банки обычно не нуждаются в

специальной банковской технике. Им достаточно руководствоваться

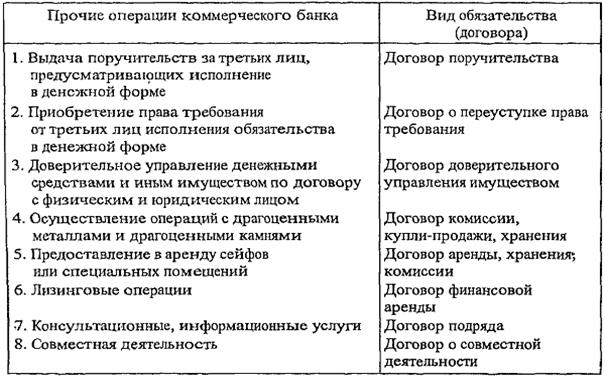

общегражданскими нормами совершения тех или иных операций. В табл. 22 приведены

классификация прочих операций банков по критерию экономического содержания

деятельности и виды обязательств (договоров), им соответствующих.

Целью работы является рассмотрение прочих операций коммерческих банков.

Для достижения поставленной цели был определен ряд задач:

-

Дать классификацию и общую характеристику прочих

операций коммерческого банка;

-

Определить правовые основы развития прочих

операций коммерческих банков;

-

Рассмотреть организацию прочих операций.

1. Классификация и общая характеристика

прочих операций коммерческого банка

Успех деятельности любого банка во многом определяется кругом операций,

которые он совершает. Одним из таких стимулирующих факторов является

относительная свобода, предоставленная законами, регулирующими банковскую

сферу. Другим фактором - возрастание конкуренции и стремление банков

зарабатывать прибыль.

Важным основополагающим нормативом, регулирующим деятельность

коммерческих банков в России и в зарубежной практике, является показатель

достаточности капитала. Согласно требованиям, предъявляемым к капиталу, банки

должны наращивать свой капитал и снижать долю рисковых активов в балансе банка

(например, кредитов). Достичь такой структуры активов возможно диверсифицируя

их, прежде всего, за счет расширения круга таких операций, которые не

увеличивают риск активов банка, но являются доходными.

Развитие прочих операций способствует универсализации банковского дела,

расширению услуг небанковского характера в структуре их операций, превращению

банков в "финансовые универмаги".

Многие банки стремятся стать "финансовыми универмагами",

справедливо предполагая, что большинство клиентов предпочитают преобретать

банковские продукты в одном кредитном учреждении. Однако исследования,

проведенные на Западе, показывают, что существует также значительный круг

клиентов, которые обычно имеют дело с несколькими банковскими учреждениями,

поскольку считают слишком рискованным проводить операции в одном банке либо

желают приобретать услуги по более низким ценам и лучшего качества. Поэтому

банковская система всегда будет представлена различными типами банков, в том

числе специализированными.

Немаловажное значение для расширения круга операций имеет размер банка.

Как правило, при увеличении размера активов банка возрастает число

предоставляемых им услуг. Крупный банк обладает бесспорными преимуществами:

более опытным управленческим персоналом, он лучше капитализирован, может

использовать преимущества географической диверсификации, а следовательно, лучше

противостоять риску, связанному с предложением и развитием новых видов услуг.

Однако наряду с преимуществами, которые возникают в результате расширения

круга операций, возрастает риск обслуживания. Расширение деятельности за счет

диапазона предоставляемых услуг снижает эффективность контроля за затратами и

может привести к росту стоимости услуг по этой причине.

Развитие банковских операций способствует диверсификации рисков,

получению прибыли из новых источников, улучшает структуру баланса банка, его

ликвидность, но при чрезмерном расширении может приводить к ослаблению

менеджмента, росту себестоимости операций, снижению прибыльности банка.

2. Правовые основы развития прочих операций

коммерческих банков

Правовой основой совершения операций коммерческими банками является Закон

РФ "О банках и банковской деятельности в РФ", в ст. 5

"Банковские операции и другие сделки кредитной организации" которого

указано, что помимо банковских операций кредитная организация вправе

осуществлять следующие сделки:

1. выдавать

поручительства за третьих лиц, предусматривающих исполнение обязательств в

денежной форме;

2. приобретать

права требования от третьих лиц исполнения обязательств в денежной форме;

3. осуществлять

доверительное управление денежными средствами и иным имуществом по договору с

физическими и юридическими лицами;

4. проводить

операции с драгоценными металлами и драгоценными камнями в соответствии с

законодательством Российской Федерации;

5. предоставлять

в аренду физическим и юридическим лицам специальные помещения или сейфы

дляхранения документов и ценностей;

6. проводить

лизинговые операции;

7. оказывать

консультационные и информационные услуги. В Законе также сказано, что кредитная

организация вправе осуществлять иные сделки в соответствии с законодательством

Российской Федерации.

Законом запрещено коммерческим банкам заниматься производственной,

торговой и страховой деятельностью.

Правовые основы совершения банками прочих операций определяются также

гражданским законодательством. Согласно Конституции Российской Федерации

гражданское законодательство находится в ведении Российской Федерации и состоит

из Гражданского кодекса РФ и принятых в соответствии с ним иных федеральных

законов. Некоторые отношения могут регулироваться также указами Президента

Российской Федерации. Поскольку банковские операции регулируются договорами,

постольку ГК РФ является нормой для их совершения.

В табл. 1 приведена классификация прочих операций банков с позиции

содержания и вида обязательства (договора), возникающего при их совершении.

Таблица 1 Классификация прочих операций банков

В силу специфики банковской деятельности банки вовлечены в процесс

осуществления платежей по поручению клиентов. Эти операции относятся к числу

основных и приносят небольшой, но постоянный доход. В условиях инфляции и

экономической нестабильности клиенты заинтересованы в инвестировании свободных

средств даже на сравнительно небольшой период времени, например, в операции

"овернайт" или на время уик-эндов. Так возникли услуги по управлению

наличностью, которые предоставляют большинство зарубежных банков своим

клиентам. К этим операциям относятся следующие: распределение средств,

поступающих от должников клиента, среди служащих, поставщиков, налоговых служб

и акционеров таким образом, чтобы максимально использовать преимущества

временного разрыва, избегая при этом штрафов за просрочку платежа;

инвестирование любых временно возникающих избытков денежных средств во вклады,

приносящие проценты или другие краткосрочные доходные операции; ведение учетной

документации по всем денежным сделкам и управление взаимоотношениями клиента с

другими банками; прогнозирование будущих потоков денежных средств и др.

Многие банки на Западе осуществляют определенную страховую политику в

интересах своих клиентов. Этот вид страхования известен под названием страхование кредита. Во многих странах

страховая и банковская деятельность разграничены, однако многие банки стремятся

заниматься страховым бизнесом.

Например, в 1982 г.

в США был принят закон о депозитных учреждениях, позволивший банковским

учреждениям осуществлять страховые операции в отдаленных местностях, где

населению недоступны услуги страховых компаний. Тем не менее напрямую закон

запрещает банкам заниматься страхованием жизни, имущества.

Однако от включения банков в страховой бизнес существенно возрастают их

выгоды. При расширении сферы деятельности банков за счет посредничества в

операциях по страховым полисам могут ощутимо возрастать их доходы, а степень

риска не увеличиваться. Исследования, проведенные западными специалистами,

свидетельствуют о том, что банки и страховые компании могут быть хорошими

союзниками. Страховые компании досканально изучили страховые операции и

связанный с ними риск, банки же обладают широкой разветвленной сетью филиалов и

могут стать удобной географической базой для продажи страховых полисов

населению, хорошей репутацией.

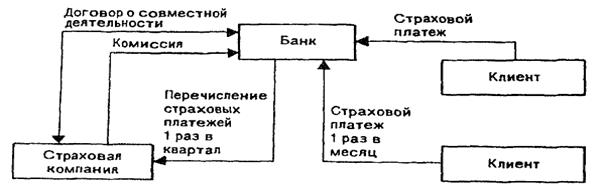

Рассмотрим схему взаимодействия страховой компании и коммерческого банка

(рис. 1).

Рис. 1 Схема взаимодействия

страховой компании и коммерческого банка

Сотрудничество банка со страховой компанией имеет по крайней мере две

выгоды. Во-первых, банк получает дополнительные кредитные ресурсы, поскольку

перечисляет страховые взносы страховой организации не ежемесячно, а один раз в

квартал. Во-вторых, банк получает комиссию от страховой компании за то, что

поставляет ей клиентов. Страховая компания имеет приток постоянных клиентов,

поставляемых ей банком. Кроме того, и банк и страховая компания имеют взаимную

выгоду. Банк управляет страховыми резервами страховой компании, которая

предоставляет денежные средства, аккумулированные в резервах, надежному

партнеру и получает доход.

3. Трастовые операции

Трастовые услуги – операции по управлению

собственностью, другими активам, принадлежащими клиенту. В настоящее время

трастовые операции являются наиболее важными, поскольку банк выступает

полномочным посредником между рынком и клиентом и получает целый ряд очевидных

выгод от их совершения.

Благодаря трастовым операциям коммерческий банк получает:

·

более широкий доступ к дополнительным финансовым

ресурсам; которые могут быть с выгодой вложены банком;

·

комиссионные по трастовому договору либо долю

прибыли от ценных бумаг, которыми он управляет.

Маневрируя чужим капиталом, банк несет ответственность лишь

в рамках трастового договора.

Учет трастовых операций не затрагивает балансовых счетов

банка, а доход от их осуществления присоединяется к совокупному доходу банка.

В то же время осуществление трастовых операций требует

высокой квалификации персонала во многих областях: законодательстве, навыков в

инвестиционной деятельности, управлении собственностью.

Траст предполагает доверительные отношения между

сторонами, одна из которых принимает на себя ответственность за распоряжение

собственностью (имуществом, денежными средствами, ценным бумагами,

имущественными и прочими правами) другой в пользу кого-либо.

Объектами траста могут быть любые виды имущества,

находящиеся в законном владении, в том числе находящиеся в залоге. Другими

словами, объектом траста могут быть предприятия и их активы, продукция,

земельные участки, недвижимость, денежные средства, ценные бумаги, валютные

ценности, имущественные права. Отношения по поводу траста возникают вследствие

договора, заключаемого между его учредителем и доверительным собственником.

Управление трастовыми операциями может охватывать все

или отдельные из перечисленных операций по распоряжению активами. Это:

·

хранение,

·

представительство интересов доверителя (на

собраниях акционеров, в суде);

·

распоряжение доходом и инвестированием;

·

купля-продажа активов;

·

привлечение и погашение займов, выпуск и

первичное размещение ценных бумаг;

·

учреждение, реорганизация и ликвидация

юридического лица;

·

передача собственности на имущество (дарение,

передача в наследство и т.д.);

·

ведение личных банковских счетов клиента,

кассового и финансового хозяйства, осуществление расчетов по обязательствам;

·

временное управление делами предприятия в случае

его реорганизации или банкротства и др.

Обычно принято подразделять банковские трастовые

операции на три большие категории:

1.

трастовые услуги частным лицам;

2.

трастовые услуги коммерческим предприятиям;

3.

трастовые услуги некоммерческим организациям.

В России пока еще не создана прочная законодательная

база для совершения коммерческими банками трастовых операций, однако отдельные

из вышеназванных операций применяются.

Трастовые услуги частным лицам широко предоставляются

зарубежными банками. Среди них такие как управление собственностью по

доверенности, посреднические услуги, попечительские и др.

Траст, создаваемый по завещанию, называется

завещательным. Такие трасты вступают в силу только после смерти. Частные лица

могут создавать прижизненные трасты, которые действуют при жизни его владельца.

Завещательные трасты обычно создаются учредителем тогда, когда он хочет

распределить активы бенефициарам в форме траста. Прижизненные трасты создаются

для передачи права собственности на активы, чтобы владелец мог избежать налогов

или принимать ежедневные решения по инвестициям, связанным с управлением

имуществом.

Оба типа трастов управляются банками согласно условиям

трастового договора. Создатель траста может устанавливать строгие директивы для

инвестиций или предоставлять банку значительную гибкость в принятии решений.

Основная цель заключается в балансировании между доходом, сохранностью

основного капитала и степенью риска. Банк может исполнять опекунские функции.

Как опекун банк несет ответственность за сбор и сохранность активов,

удовлетворение всех исков, включая выплату долгов и распределение средств

соответствующим бенефициарам по завещанию.

Одной из разновидностей персональных трастовых услуг

является ведение частных агентских счетов. Частное лицо может заключить договор

с банком по управлению основными активами, финансовыми делами, осуществлению

ежедневных расходов. Принципал (частное лицо) уполномочивает банк как агента

получать жалованье, проценты, дивиденды, арендную плату, делать выплаты по

задолженности, оплачивать личные расходы по мере их возникновения. В некоторых

случаях работники банка могут иметь дискреционные права, т.е. права поступать

по своему усмотрению. Такие отношения называются доверительным счетом с правом

управления. Если такие права не предоставляются банку, то сотрудники трастовых

отделов должны получать разрешение на совершение каждой сделки. Однако во всех

случаях банк регулярно информирует принципала о всех произведенных сделках.

Трастовые услуги коммерческим предприятиям можно

разделить на две разновидности: агентские и попечительские.

Трастовые подразделения банков часто действуют как агенты

деловых фирм. Эта деятельность обычно включает работу по выпуску ценных бумаг в

интересах коммерческих клиентов, выплату дивидендов и их реинвестирование по

требованию акционеров и погашение ценных бумаг по истечении срока.

В зарубежной практике коммерческие банки часто действуют

как доверенная сторона по договору, получая официальное право на собственность,

обеспечивающую выпуск долговых обязательств. Банк имеет право выкупа закладной

или продать собственность, если эмитент оказался неплатежеспособным. В то же

время как доверенная сторона банк должен обеспечить выполнение всех долговых

обязательств эмитента и проследить, чтобы все процедуры были выдержаны в

соответствии с законом.

Попечительские операции связаны с функционированием

рынка коммерческих бумаг, на котором продаются необеспеченные закладные крупных

компаний. Трастовые отделы банков ведут учет закупок коммерческих бумаг, следят

за поставками всех реализуемых ценных бумаг инвесторам и производят выплату

владельцам тех ценных бумаг, срок погашения которых истек. Эмитенты ценных

бумаг получают от банка гарантийные письма, что внушает инвесторам уверенность

в оплате банком долговых обязательств даже в том случае, если эмитент не сможет

это сделать.

Во всем мире обостряется конкуренция за некоммерческие

организации, к числу которых относятся пенсионные, корпоративные и

правительственные фонды. Трастовые отделы банков стремятся к управлению

средствами указанных организаций, выполняя агентские функции. Эти функции могут

быть двух видов: прямые и дискреционные. Прямой агент отвечает за сохранность

собственности, доверенной трасту, ведет учетную документацию и др.

Дискреционный агент, напротив, принимает инвестиционные решения и действует по

собственному усмотрению.

Одним из центральных вопросов трастовой деятельности

является управление портфелями ценных бумаг клиентов коммерческих банков.

Крупные компании, например пенсионные фонды, доверяют средства,

аккумулированные ими для управления коммерческим банком. По таким крупным

организациям устанавливаются правила, обязывающие банки размещать резервы на

принципах надежности, диверсификации, возвратности, прибыльности и ликвидности.

Методики планирования инвестиционных портфелей устанавливают нормативы

соответствия инвестиций этим принципам. Например, уровень этого показателя

должен быть равен 45%. Рассчитывается он как отношение суммы произведений

отдельных вложений на соответствующий коэффициент риска к общей сумме

пенсионных активов.

Определенные правила трастового управления страховыми

резервами страховых компаний устанавливает, например, в России Росстрахнадзор.

Правила размещения страховых резервов устанавливают норматив соответствия

инвестиций тем же принципам, что и для пенсионных фондов. Уровень норматива по

управлению страховыми резервами должен быть не менее 51% для резервов по

долгосрочному страхованию жизни и 49% по резервам иных видов страхования.

Как уже отмечалось, трастовые операции выполняют обычно

специальные отделы банка. При этом подразделения банка, занимающиеся

кредитованием, привлечением депозитов и др., работают отдельно от трастовых

отделов. Многие банкиры на Западе рассматривают трастовые отделы как

"часть другого мира". Все это преследует цель отделить трастовые

услуги от обычного банковского дела. Так как персонал трастового отдела действует

в интересах клиентов, а не банка, то интересы клиента и банка часто могут не

совпадать, поэтому работа трастовых отделов отделена от кредитной и

инвестиционной деятельности.

Трастовые отделы своей деятельностью приносят

дополнительный доход банку. Доходы траст-отдела классифицируют как прямые и

косвенные. К прямым относятся гонорары за услуги и комиссионные. Косвенные

доходы - плата за услуги с фиксированной процентной ставкой или плавающей и

комиссионные в зависимости от размера и стоимости активов траста. Некоторые

сборы зависят от договоренности сторон. В случае если доходы траста основаны на

стоимости активов и этими активами являются ценные бумаги, то доходность отдела

зависит от рыночных изменений цен на данный вид ценных бумаг.

Зарубежный опыт свидетельствует о том, что трастовые

отделы приносят банку достаточно хороший доход в том случае, если они

полагаются на косвенные доходы, поскольку доход от гонораров способен покрывать

фиксированные расходы только в крупных банках. Из этого следует, что трастовые

отделы должны достичь относительно крупных размеров прежде чем они станут

доходными. Причиной этого является то, что определить точно величину косвенных

расходов отдела практически невозможно. К таким расходам относятся: гонорары

юристам, выплаты на исследования в области инвестирования и проч.

Кроме гонораров и комиссионных деятельность трастов

включает и депозиты, которые можно вложить в ценные бумаги. Депозиты появляются

в связи с обычными сделками в рамках трастового договора. По этим счетам возникают

потоки денежных средств и в тех случаях, когда эти средства праздно лежат на

счетах.

Исследования FRS, проведенные по 156 банкам, показали,

что деятельность траст-отделов принесла дополнительно 5 базисных пунктов к

средней доходности активов банка и 8 базисных пунктов к прибыли на

"капитал банков".

4. Выдача поручительств за третьих лиц,

предусматривающих исполнение в денежной форме

В новой редакции Закона РФ "О банках и банковской

деятельности в РФ" предусмотрено, что гарантийные операции относятся к

банковским операциям, а не к иным сделкам. Интерес банков к таким операциям как

гарантийные или поручительство обусловлен тем, что они не учитываются на

балансе банка, а приносят доход сразу.

Поручительство - соглашение, в котором поручитель

принимает на себя обязательство перед кредитором заемщика отвечать за

исполнение последним его обязательства полностью или в части. Как уже

отмечалось, правовой основой взаимоотношений большинства операций, совершаемых

банками, является ГК РФ. В частности, правоотношения по поводу поручительства

регулируются ст. 361-367 ГК РФ.

Указанное соглашение оформляется договором

поручительства. Договор поручительства должен быть совершен в письменной форме.

Несоблюдение данного требования влечет недействительность договора поручительства.

При неисполнении обязательства должником перед кредитором поручитель и должник

отвечают перед кредитором солидарно.

Поручительство может обеспечивать только действительное

требование, поэтому в случае признания кредитного договора недействительным

автоматически становится недействительным договор поручительства.

При этом ГК РФ установлено, что при уступке требования

договор поручительства следует судьбе основного кредитного договора. Однако при

переводе долга, если поручитель не дает согласия отвечать за нового должника,

он прекращается. Из договора поручительства должно ясно следовать, за

исполнение какого обязательства дано поручительство, кому оно дано

(наименование кредитора) и за кого (наименование должника). При отсутствии

конкретных ссылок на вышеназванные пункты договор поручительства может

считаться незаключенным.

Поручительство может обеспечивать как уже существующие

требования, так и требования, которые могут возникнуть в будущем. Возможно

выдавать поручительство до заключения кредитного договора и до передачи

должнику денежных средств. В данном случае договор считается совершенным под

отлагательным условием (ст. 61 ГК РФ). Возникновение прав между кредитором и

поручителем поставлено в зависимость от того, будет заключен кредитный договор

и получен должником кредит.

Закон запрещает требовать от поручителя исполнения его

обязательств в следующих случаях:

·

путем зачета встречного требования к заемщику;

·

путем бесспорного взыскания средств с заемщика

(п. 2 ст. 399 ГК РФ).

Особенность нового ГКРФ в том, что он закрепил торговлю,

в частности, гарантиями (ст. 369). Торговля поручительствами началась

значительно раньше. В настоящее время сложился определенный уровень комиссии за

выдачу поручительства: за поручительство с субсидиарным1 видом ответственности

- 5% от величины запрашиваемого кредита, но по факту его получения; при солидарной

ответственности - до 30%. Такая амплитуда колебаний объяснятся тем, что 5%

всегда оказываются доходом банка, а 30% только в том случае, если поручителю

приходится возвращать долг за должника.

5. Операции с драгоценными металлами и

драгоценными камнями

Длительное время операции с драгоценными металлами и драгоценными камнями

находились исключительно в руках государства, их имели право совершать лишь

Центральный банк РФ, Внешторгбанк и Роскомдрагмет.

Однако и эта сфера деятельности претерпела изменения и была

либерализована. Процесс либерализации внутреннего рынка драгоценных металлов

начался в конце 1993 г.

Формирование рынка проходило поэтапно, и лицензии на совершение операций с

драгоценными металлами банки начали получать только с мая 1994 г. Первыми из них были

Промстройбанк, Автобанк и Инкомбанк. В настоящее время такие лицензии имеют

несколько десятков российских банков.

Правовой основой совершения банками операций с драгоценными металлами и

драгоценными камнями служат следующие основные документы: Федеральный Закон РФ

"О валютном регулировании и валютном контроле" от 9 октября 1992 г. № 3615-1,

Федеральный закон "О драгоценных металлах и драгоценных камнях" от 26

марта 1998 г.

№ 41-ФЗ, Положение ЦБ РФ "О совершении кредитными организациями операций с

драгоценными металлами на территории Российской Федерации и порядке проведения

банковских операций с драгоценными металлами" от 1 ноября 1996 г. № 50 и Письмо ЦБ РФ

" О совершении банками сделок с природными драгоценными камнями на

территории Российской Федерации" от 11 февраля 1997 г. № 410.

Согласно этим документам коммерческие банки России имеют право

осуществлять операции с драгоценными металлами и драгоценными камнями при

условии наличия у них лицензии или разрешения па совершение операций с драгоценными

металлами, выданных ЦБ РФ. Порядок выдачи банкам лицензий на осуществление

операций с драгоценными металлами установлен в Письме Банка России от 3 декабря

1996 г.

№ 367.

Лицензия выдается без ограничения сроков ее действия, в ней указаны

операции, на осуществление которых имеет право кредитная организация. Разница

между лицензией и разрешением заключается в том, что разрешение ограничивает

банк операциями только с золотом и серебром и исключает возможность привлечения

и размещения во вклады драгоценных металлов в физической форме. Банк России

проводит планомерную работу по замене ранее выданных разрешений на лицензии.

Федеральным законом "О драгоценных металлах и драгоценных камнях

" определено, что к драгоценным относятся:

·

металлы: золото, серебро, платина и металлы

платиновой группы (палладий, иридий, родий, рутений и осьмий);

·

природные камни: алмазы, изумруды, александриты,

жемчуг, уникальные природные янтарные образования.

Закон РФ "О валютном регулировании и валютном контроле" относит

к валютным ценностям драгоценные металлы в самородках и аффинированные

(очищенные) в виде слитков, проката, порошка, лома, за исключением ювелирных и

бытовых изделий из этих металлов, а также деталей промышленных и лабораторных

аппаратов и агрегатов из'этих металлов. В состав валютных ценностей включаются

и природные драгоценные камни в сыром и обработанном виде (в том чист

рекуперированные, т.е. извлеченные из отработанного или неисправного

промышленного инструмента или ювелирных изделий), за исключением ювелирных и бытовых

изделий, а также промышленного инструмента из драгоценных камней или с их

использованием.

Операции с золотом совершаются в количественных единицах чистой массы

металла, операции с серебром, платиной и другими драгоценными металлами - в

единицах лигатурной массы металла. Под лигатурой (лигатурной массой) понимается

вес металлического объекта (слитка, проката, порошка и т.д.) с учетом имеющихся

в металле объекта химических примесей. Химическая чистота металла определяется

его пробой, т.е. числом долей химически чистого металла в лигатурной массе,

например, проба "четыре девятки" - 0,9999% примесей в 100% лигатуры.

К основным операциям коммерческих банков с драгоценными металлами и

драгоценными камнями относятся:

·

операции по покупке и продаже драгоценных

металлов и драгоценных камней;

·

операции по привлечению во вклады и размещению

драгоценных металлов;

·

операции по хранению и перевозке драгоценных

металлов и драгоценных камней;

·

операции по предоставлению кредитов в

драгоценных металлах и под залог драгоценных металлов и драгоценных камней;

·

экспортные операции.

Операции по покупке и продаже драгоценных металлов. Выполнение

обязательств при проведении операций по покупке и продаже драгметаллов может

осуществляться либо в физической форме (передача реального металла), либо в

безналичном порядке (перечисление денежного эквивалента на соответствующие

банковские счета) по следующим видам сделок:

• наличные сделки или сделки

купли-продажи с немедленной поставкой, когда дата валютирования (дата поставки

денежных средств и драгметаллов) устанавливается в пределах двух рабочих дней

от даты заключения сделки;

• срочные сделки, при которых

сроки расчетов составляют более двух рабочих дней от даты заключения сделки

(опционы, фьючерсы, форвардные и другие срочные сделки, не противоречащие

российскому законодательству).

Кредитные организации могут заключать сделки купли-продажи драгоценных

металлов за собственный счет или за счет средств и по поручению клиентов (по

договорам комиссии) с:

·

Банком России;

·

уполномоченными банками (т.е. банками,

обладающими лицензиями на совершение операций с драгоценными металлами и

камнями);

·

пользователями недр и другими юридическими

лицами, имеющими лицензии на работу с драгоценными металлами);

·

физическими лицами.

Сделки купли-продажи с Банком России осуществляются в соответствии с

Генеральным соглашением об общих условиях совершения сделок купли-продажи

драгоценных металлов. Для заключения Генерального соглашения кредитная

организация направляет в Департамент иностранных операций Банка России

нотариально заверенные документы (копию устава, копию лицензии (разрешения) на

совершение операций с драгоценными металлами, карточку с образцами подписей и

печати кредитной организации и др.). В соответствии с Генеральным соглашением

стороны заключают конкретные сделки по ценам покупки и продажи драгоценных

металлов, устанавливаемым Банком России и объявляемым в 10.00 ч по московскому

времени в информационной системе "Рейтер" надень заключения сделки.

Сделки совершаются по рабочим дням с 10.00 до 16.00 ч по московскому времени по

каналам банковской связи.

Сделки купли-продажи с пользователями недр подлежат обязательной

регистрации Минфином России, который ведет Реестр регистрации договоров.

Подлежащие регистрации договоры после их подписания представляются в 4

экземплярах в Минфин России с приложением копий следующих документов:

·

лицензии Банка России, дающей коммерческому

банку право совершать в установленном порядке операции с драгоценными

металлами;

·

лицензии, удостоверяющей право золотодобывающего

предприятия на пользование недрами, с указанием квоты добычи драгоценных

металлов на год реализации договора купли-продажи;

·

договора, заключенного золотодобывающим

предприятием с аффинажным заводом, на изготовление слитков по регистрируемому

договору купли-продажи.

Договор должен содержать данные об объеме металла, являющегося предметом

сделки, предусматривать расчеты между сторонами в валюте РФ, авансирование

золотодобывающего предприятия в необходимом размере для добычи металла,

являющегося предметом сделки. В противном случае в регистрации договора может

быть отказано. Договор вступает в силу со дня присвоения ему номера

регистрации, если в самом договоре не установлен более поздний срок вступления

его в силу.

Операции купли-продажи драгоценных металлов между уполномоченными банками

могут осуществляться на основе соответствующих договоров. При этом

банк-продавец составляет распоряжение на списание металла на счет

банка-покупателя с указанием даты расчета и направляет его по месту хранения

аффинированных драгоценных металлов. Банк-покупатель оплачивает стоимость

приобретаемых им драгметаллов, а банк-продавец при получении денежных средств

за проданные металлы производит списание этих металлов со своего счета на счет

банка-покупателя и одновременно списание денег со счета кредитора.

Для получения спекулятивной прибыли банки могут осуществлять операции

своп, которые представляют собой операции по одновременной покупке и продаже

определенного количества драгоценного металла при условии расчетов по ним на

разные даты по разным ценам по цене спот и форвардной цене. Операции своп в

основном проводятся с золотом.

С физическими лицами российские коммерческие банки осуществляют операции

по покупке и продаже мерных слитков и памятных монет из драгоценных металлов.

Осуществление банками сделок купли-продажи мерных слитков с физическими лицами

регулируется Правилами совершения сделок купли-продажи мерных слитков с

физическими лицами. Объектом сделок являются соответствующие российским

стандартам мерные слитки из золота, серебра и платины. При купле-продаже

слитков к ним прилагаются документы, подтверждающие их происхождение, а сама

сделка оформляется кассовыми документами, в которых по каждому типу слитков

указываются наименование металла, масса, чистота (проба), номер и цена слитка,

общее количество слитков, дата заключения сделки и общая сумма, уплаченная

гражданином либо подлежащая выплате гражданину. Наиболее популярными у

населения при покупке-продаже драгоценных металлов являются золотые мерные

слитки весом 2, 5, 10, 20, 50,100, 500 и 1000 г. До последнего времени эти операции с

населением банки осуществляли только в одностороннем порядке (не производили

покупку мерных слитков у физических лиц) из-за технических сложностей оценки

подлинности слитков и соответствия их предъявляемым продавцом - физическим

лицом документов к слитку.

С января 1999 г.

Сбербанк России первым из российских банков приступил к покупке у населения

мерных слитков, ранее проданных ему учреждениями Московского банка Сбербанка

РФ.

Банки продают физическим лицам также памятные и инвестиционные монеты.

Некоторые банки наряду с монетами, отчеканенными Московским монетным двором по

поручению ЦБ РФ, предлагали покупателям монеты, отчеканенные по их собственному

заказу из драгоценных металлов (например, серия монет "300-летие

Российского флота" банка МЕНАТЕП, монеты, посвященные 850-летию Москвы,

банка "СБС-Агро" и др.).

Операции по привлечению во вклады и размещению драгоценных металлов.

Такие операции во многом схожи с депозитными операциями с валютой. Они производятся

в том случае, когда банку необходимо привлечь металл на счет или разместить его

на определенный срок. При этом депозитные ставки по золоту, как правило,

оказываются ниже депозитных ставок по валюте (доллары США) на 1-1,5%, что

объясняется более низкой, по сравнению с валютой, ликвидностью металла.

Типичные сроки депозитов - один, два, три, шесть и двенадцать месяцев, но

по запросу клиента срок может быть как продлен, так и уменьшен.

Для осуществления операций по привлечению во вклады и размещению драгоценных

металлов банки открывают обезличенные металлические счета (счета без указания

индивидуальных признаков металла-пробы, производителя и серийного номера

слитков и т.д.). Каждый металлический счет предназначен для учета только одного

вида драгоценных металлов. Обезличенный металлический счет носит также название

"неаллокированиый счет" (unallocatedaccount).

Различают следующие виды.обезличенных металлических счетов:

·

счета клиентов (срочные и до востребования);

·

корреспондентские счета банков;

·

счета учета займов, выданных клиентам.

Открытие металлического счета в уполномоченном банке осуществляется на

основании поручения клиента на открытие металлического счета и заключенного

между клиентом и банком договора об открытии и обслуживании металлического счета,

где указываются операции, проводимые по данному счету, условия зачисления на

счет и возврата со счета драгоценных металлов, размер и порядок выплаты

вознаграждений, связанных с ведением счета. Все операции по металлическому

счету клиента проводятся банком на основании поручений, принятых от клиента или

его доверенных лиц. Срок исполнения поручений, как правило, составляет один

день, кроме поручений на снятие ценностей, которые исполняются в течение трех

банковских дней. При снятии ценностей банк проверяет состояние счета и в случае

наличия на нем указанного в документе на снятие количества ценностей

осуществляет их выдачу клиенту.

Основаниями для зачисления драгоценных металлов на обезличенные

металлические счета могут служить:

·

приобретение драгоценных металлов банком;

·

продажа драгоценных металлов клиенту;

·

поставка металлов в физической форме;

·

перевод с других обезличенных металлических

счетов.

Основанием для списания драгоценных металлов с обезличенных металлических

счетов может служить:

·

продажа драгоценных металлов, числящихся на

счете;

·

снятие со счетов драгоценных металлов в

физической форме;

·

перевод на другие обезличенные металлические

счета.

Выплата процентов по обезличенным металлическим счетам может быть

произведена либо в рублевом эквиваленте стоимости металла, либо драгоценными

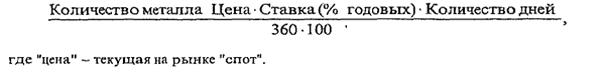

металлами в физической форме. Исчисление процента по депозиту производится по

формуле

Закрытие металлического счета производится по поручению клиента, либо по

решению его правопреемника, либо по решению суда в соответствии с

законодательством РФ. При закрытии металлического счета клиенту выдается

справка о закрытии счета.

Операции по хранению и перевозке драгоценных металлов и драгоценных

камней. Для хранения драгоценных металлов, принадлежащих клиентам, банки

открывают металлические счета ответственного хранения (счета с сохранением

индивидуальных признаков металлов, таких, как вид, количество, проба,

производитель, серийный номер слитков и др.).

Металлический счет ответственного хранения носит название

"алло-кированный счет" (allocatedaccount). Драгоценные металлы,

числящиеся на этих счетах, не являются привлеченными средствами кредитной

организации и не могут быть размещены ею от своего имени и за свой счет.

Осуществление данного вида операций требует наличия у кредитной организации

сертифицированного хранилища. Сертифицированное хранилище должно иметь

соответствующий документ, удостоверяющий полное соответствие хранилища всем

требованиям, предъявляемым к хранению драгоценных металлов и драгоценных

камней. Хранилища должны быть оборудованы весоизмерительными приборами с

характеристиками, установленными Инструкцией ЦБ РФ от 14мая 1996 г. № 40 и разновесами.

Весовое хозяйство должно своевременно проверяться и освидетельствоваться

государственной метрологической службой.

Зачастую сертифицированное хранилище выступает в качестве

сертифицированного депозитария, т.е. позволяет осуществлять операции с

драгметаллами без их физического перемещения, с помощью компьютерных систем и

сертификатов. Металлический счет, открываемый в депозитарии, содержит одну

цифру - количество граммов химически чистого драгоценного металла. Учет металла

ведется в тройских унциях, граммах или в количестве монет.

Банки также могут оказывать услуги по транспортировке драгоценных

металлов и драгоценных камней по поручению клиентов, используя собственные

службы сопровождения ценностей (инкассации). По существу эти услуги мало чем

отличаются от транспортировки и сопровождения любых других ценностей.

Предоставление кредитов в драгоценных металлах и под залог драгоценных

металлов. Для предоставления кредитов под залог драгоценных металлов и

драгоценных камней наличие лицензии (разрешения) на совершение операций с

драгоценными металлами и драгоценными камнями необязательно, кроме того случая,

когда предмет залога передается на хранение залогодерэ/сателю. В случае

отсутствия лицензии у банка-кредитора хранение заложенных ценностей

осуществляется по договору хранения в другом банке, имеющем такую лицензию.

Лицензии не требуется и при приеме в залог или на хранение ювелирных изделий,

не являющихся по законодательству РФ валютными ценностями.

При проведении залоговых операций с драгоценными металлами, драгоценными

камнями и изделиями из них кредитные организации, осуществляющие операции

ответственного хранения заложенного имущества, обязаны регистрироваться в

территориальных госинспекциях пробирного надзора.

Займы в драгоценных металлах предоставляются путем поставки металлов

клиенту в физической форме или на обезличенные металлические счета в обмен на

обязательство поставки металлов по истечении установленного договором срока.

Погашение суммы займа в драгоценных металлах осуществляется в форме физической

поставки металлов или путем перечисления металлов с обезличенных металлических

счетов заемщика. Проценты по этим займам исчисляются и выплачиваются в валюте

РФ, но при наличии соглашения между банком и владельцем обезличенного

металлического счета могут быть выплачены в драгоценных металлах.

Банки, независимо от наличия у них лицензии (разрешения) па осуществление

операций с драгоценными металлами, могут принимать драгоценные металлы в

качестве обеспечения по предоставляемым кредитам, т.е. выдавать денежные ссуды

под залог драгоценных металлов. На практике могут быть использованы два вида

залога:

·

залог с передачей заложенных драгоценных

металлов залогодержателю (заклад);

·

залог с оставлением заложенных драгоценных

металлов у залогодателя.

Порядок получения кредита под залог драгоценных металлов совпадает с

порядком получения кредита под залог любых других товарно-материальных ценностей.

Заемщик подает в банк заявление, прилагает к нему все требуемые кредитором

документы и заключает с банком два договора - кредитный и договор о залоге.

В случае неисполнения или ненадлежащего исполнения заемщиком

обязательств, вытекающих из кредитного договора, кредитор вправе реализовать

залог через уполномоченный банк. Если сумма, вырученная при реализации залога

за вычетом суммы вознаграждения уполномоченному банку, превышает размер

обеспеченного залогом требования залогодержателя, то разница возвращается

залогодателю.

Банки также могут кредитовать предприятия, добывающие драгоценные

металлы, с последующей покупкой у них добытых ценностей.

Заключение

Развитие прочих операций отечественными банками и их связь с основной

деятельностью банков. Прочие операции

коммерческих банков охватывают большинство основных видов хозяйственных сделок.

Объектами прочих операций являются в первую очередь материальные активы и

обязательства (в том числе в форме ценных

бумаг), а также денежные средства. Ряд возмездных операций носит

информационно-аналитический, внедренческий или справочный характер, связанный с

обслуживанием интеллектуальной собственности. Таким образом, коммерческий банк

становится предприятием по оказанию комплексных услуг, обеспечивающих

финансовую и смежные ей виды деятельности клиентуры.

Существует тесная связь прочих операций коммерческого банка с

кредитнорасчетными и депозитными. Так, льготные кредитные сделки сопровождают банковские операции с материальными активами, гарантируя лучшие условия контрагентам

банка, чем те, которые могут предложить небанковские предприятия, выполняющие

аналогичные операции. И,

наоборот, комплекс дополнительных финансовых, информационных и посреднических

услуг, оказываемых банком, расширит круг клиентуры и сделает более

привлекательными условия кредитнорасчетного обслуживания.

Практика развития коммерческих банков в нашей стране содержит примеры

совершения банками всех видов операций, относимых к категории

"прочих". Банки охотно объявляют об оказании подобных услуг, однако

удельный вес вложений средств, связанных с ними, невелик (по экспертной оценке,

не выше 5—6%.

Список использованной литературы

1. Масленченков

Ю. С. Финансовый менеджмент в коммерческом банке. - Кн. 2. Технологический

уклад кредитования. - М: Перспектива, 2007.

2. Молчанов

А.В. Коммерческий банк в современной России: Теория и практика. - М.: Финансы и

статистика, 2006.

3.

Новоселова Л.А. «Денежные расчеты в предпринимательской

деятельности».- М.: Де-Юре,2006.- 190 с.

4.

Общая теория денег и кредита под редакцией Е.Ф.

Жукова.- М.: Юнити, 2006.- 304 с.

5. Панова

Г. С. Анализ финансового состояния коммерческого банка. - М.: Финансы и

статистика, 2007.

6. Полфреман

Дэвид Форд Филип. Основы банковского дела. Пер. с англ. М.: Инфра-М, 2006.

7. Поляков

В.П., МосковкипаЛ. А. Структура и функции центральных банков. Зарубежный опыт:

Учеб. пособие-М.: Инфра-М, 2006.

8.

Правовое регулирование безналичных расчетов в РФ.- М.:

Де-Юре, 2005.- 340 с.

9. Уткин

Э.А. Стратегический менеджмент: Способы выживания российских банков. - М.: Фонд

Экономического Просвещения, 2005.

10.

Финансы.

Денежное обращение. Кредит под редакцией Л.А. Дробозиной.- М.: Юнити,2004. –

479 с.