Учебно-методические материалы

Методические указания

В процессе изучения темы обратите внимание на следующее:

1. Цели государственных макроэкономических политик.

2. Любая система налогообложения может перераспределять доходы, сокращать неравенство.

3. Отличие прямых и косвенных налогов.

4. Расчет средней и предельной налоговых ставок для различных систем налогообложения и их соотношение.

5. Смысл кривой Лаффера.

Основные термины и понятия

Монетарная (денежно-кредитная) политика, учетная ставка, операции на открытом рынке, стимулирующая/сдерживающая политика (политика «дешевых»/»дорогих» денег), контрциклическая политика, налог, прямые и косвенные налоги, пропорциональная, прогрессивная и регрессивная системы налогообложения, кривая Лаффера.

Типовые задачи

1) Изменение предложения денег при изменении нормы обязательных резервов и совершении операций на открытом рынке.

2) Определить среднюю налоговую ставку и предельную налоговую ставку.

3) Определить величину налоговых поступлений, зная налоговую ставку и реальный ВНП.

Вспомогательные материалы

Монетарная политика

Сущность и цели монетарной политики

Монетарная (кредитно-денежная) политика представляет собой меры по регулированию денежного рынка с целью стабилизации экономики. Монетарная политика поэтому является разновидностью стабилизационной (антициклической) политики. Она направлена на сглаживание циклических колебаний экономики и используется для воздействия на экономику, прежде всего в краткосрочном периоде.

Конечными целями монетарной политики выступают обеспечение:

• стабильного уровня совокупного выпуска (ВВП);

• полной занятости ресурсов;

• стабильного уровня цен;

• равновесия платежного баланса.

Монетарная политика влияет на экономическую конъюнктуру, воздействуя на совокупный спрос. Объектом регулирования выступает денежный рынок, и прежде всего денежная масса.

Монетарную политику определяет и осуществляет центральный банк.

Тактическими целями (целевыми ориентирами) монетарной политики центрального банка может выступать контроль за:

• предложением денег (денежной массой);

• уровнем ставки процента;

• валютным курсом национальной денежной единицы.

Изменение предложения денег (DМ) центральный банк может осуществлять посредством воздействия на резервы коммерческих банков – R (и поэтому на их кредитные возможности – К) и на депозитный мультипликатор (multдеп = 1/rr):

![]()

В современных условиях регулирование предложения денег центральным банком происходит путем воздействия на величину банковских резервов.

Фактический объем денежной массы является результатом операций коммерческих банков по приему депозитов и выдаче кредитов.

Инструменты монетарной политики

К инструментам монетарной политики, дающим возможность центральному банку контролировать величину денежной массы, относятся:

• изменение нормы обязательных резервов;

• изменение учетной ставки процента;

• операции на открытом рынке.

Изменение нормы обязательных резервов

Обязательные резервы — это часть депозитов коммерческих банков, которую они не имеют права выдавать в кредит и должны хранить у себя в виде наличных денег и беспроцентных вкладов в центральном банке (см. тему 8). Величина обязательных резервов (Rобяз) определяется в соответствии с нормой обязательных резервов (rrобяз), которая устанавливается центральным банком в виде процента от общей суммы депозитов коммерческого банка (D):

![]()

Для каждого вида депозитов (до востребования, сберегательные, срочные) устанавливается своя норма обязательных резервов, причем, чем выше степень ликвидности депозита, тем выше эта норма. Например, для депозитов до востребования норма обязательных резервов более высокая, чем для срочных.

Если центральный банк повышает норму обязательных резервов, то предложение денег сокращается по двум причинам:

• во-первых, сокращаются резервы и, следовательно, кредитные возможности коммерческих банков — сумма, которую они могут выдать в кредит, поскольку при росте нормы обязательных резервов сумма обязательных резервов, которую коммерческий банк не имеет права использовать на цели кредитования, увеличивается. Так, если сумма депозитов в коммерческом банке увеличивается на 1000 дол., то при норме обязательных резервов 10% (rrобяз1 = 0,1), его кредитные возможности составят

![]()

а при норме обязательных резервов 12,5% (rrобяз = 0,125)

![]()

• во-вторых, норма обязательных резервов определяет величину депозитного мультипликатора, который равен

Рост нормы обязательных резервов с 10 до 12,5% сокращает величину депозитного мультипликатора с 10 (1/0,1) до 8 (1/0,125).

Таким образом, изменение нормы обязательных резервов оказывает влияние на денежную массу по двум каналам:

• через изменение резервов и поэтому кредитных возможностей коммерческих банков;

• через изменение величины депозитного мультипликатора.

В результате даже незначительные изменения нормы обязательных резервов могут привести к существенным и непредсказуемым изменениям денежной массы. В нашем примере при норме обязательных резервов 10% (rrобяз1 = 0,1) изменение предложения денег составит

![]()

а при норме обязательных резервов 12,5% (rrобяз2 = 0,125) изменение предложения денег будет равно

![]()

Кроме того, стабильность нормы обязательных резервов служит основой для спокойного ведения дел коммерческими банками. Поэтому этот инструмент достаточно редко используется в развитых странах для целей текущего контроля над предложением денег. Изменение нормы обязательных резервов происходит лишь в случаях, когда центральный банк намерен добиться значительного расширения или сжатия денежной массы (например, в США этот инструмент последний раз использовался в период кризиса 1974—1975 гг.). К тому же с начала 1980-х гг. процедура пересмотра этого показателя в развитых странах стала достаточно громоздкой и технически сложной, поэтому данный инструмент перестал быть средством оперативного и гибкого управления денежной массой.

Изменение учетной ставки процента

Учетная ставка процента — это ставка процента, по которой центральный банк предоставляет кредиты коммерческим банкам. Коммерческие банки прибегают к займам у центрального банка, если они неожиданно сталкиваются с необходимостью срочного пополнения резервов или для выхода из сложного финансового положения. В последнем случае центральный банк выступает в качестве кредитора последней инстанции.

Денежные средства, полученные в кредит у центрального банка (через "дисконтное окно") по учетной ставке, представляют собой дополнительные резервы коммерческих банков, основу для мультипликативного увеличения денежной массы.

Коммерческие банки рассматривают учетную ставку как издержки, связанные с приобретением резервов. Чем выше учетная ставка, тем меньше займов берут коммерческие банки у центрального банка и поэтому тем меньше величина резервов, которые они могут выдать в кредит. А чем меньше кредитные возможности банков, тем меньший объем кредитов они предоставляют и, следовательно, тем меньше денежная масса. Если же учетная ставка процента снижается, то это побуждает коммерческие банки брать кредиты у центрального банка для увеличения своих резервов. Их кредитные возможности расширяются, начинается процесс мультипликативного увеличения денежной массы, изменение которой может быть подсчитано по формуле

![]()

В отличие от воздействия на предложение денег изменения нормы обязательных резервов, изменение учетной ставки процента влияет только на величину резервов и поэтому кредитных возможностей коммерческих банков, не изменяя величину депозитного мультипликатора.

Изменение учетной ставки также не является гибким и оперативным инструментом монетарной политики. Это связано с тем, что в развитых странах объем кредитов, получаемых коммерческими банками путем займа у центрального банка, относительно невелик, например, в США не превышает 2–3% общей величины банковских резервов, так как центральный банк не позволяет коммерческим банкам злоупотреблять возможностью получения у него кредитов. Он предоставляет средства только в том случае, если по оценкам экспертов банк действительно нуждается в помощи, а причины его финансовых затруднений являются объективными. Кроме того, кредиты, полученные у центрального банка, коммерческие банки не имеют права выдавать своим клиентам.

Изменение учетной ставки в первую очередь служит информационным сигналом о намечаемом направлении политики центрального банка. Объявление о предполагаемом повышении учетной ставки информирует экономических агентов о намерении центрального банка проводить сдерживающую монетарную политику, как правило, для борьбы с инфляцией. Учетная ставка является своеобразным ориентиром для установления межбанковской ставки процента (ставки процента, по которой коммерческие банки предоставляют кредиты друг другу) и ставки процента, по которой коммерческие банки выдают кредиты небанковскому сектору — домохозяйствам и фирмам.

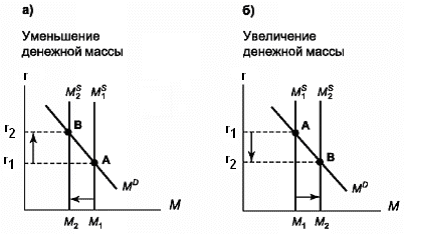

Ставка процента, выступая ценой денег, формируется на денежном рынке по соотношению спроса на деньги (МD) и предложения денег (МS) (рис.1). Кривая предложения денег вертикальна, поскольку денежную массу контролирует центральный банк и предложение денег не зависит от ставки процента. Кривая спроса на деньги имеет отрицательный наклон, так как величина спроса на деньги находится в обратной зависимости от ставки процента — чем выше ставка процента, т.е. чем дороже кредиты, тем меньший спрос на них предъявляют экономические агенты. Равновесная ставка процента — это ставка, при которой спрос на деньги равен предложению денег. Графически ее величина определяется в точке пересечения кривой спроса на деньги с кривой предложения денег.

Когда центральный банк повышает учетную ставку процента, денежная масса сокращается (сдвиг влево кривой предложения денег от МS1 до МS2), а рыночная ставка процента растет (от r1 до r2) (рис. 1,а).

Рис. 1. Воздействие изменения предложения денег на ставку процента

Поэтому, даже если центральный банк только объявляет о возможном повышении учетной ставки процента, экономические агенты знают, что эта мера должна привести к уменьшению денежной массы, — экономика быстро реагирует, коммерческие банки повышают ставку процента по своим кредитам, деньги (кредиты) становятся "дорогими", и денежная масса сокращается.

И наоборот, если центральный банк снижает учетную ставку процента, денежная масса увеличивается (сдвиг вправо кривой предложения денег от МS1 до МS2), а рыночная ставка процента падает (от r1 до r2) (рис. 1,б).

Операции на открытом рынке

Этот инструмент монетарной политики является наиболее важным и самым оперативным средством контроля за денежной массой в развитых странах. Операции на открытом рынке представляют собой покупку и продажу центральным банком государственных ценных бумаг на вторичных рынках ценных бумаг. (Деятельность центрального банка на первичных рынках ценных бумаг, как правило, запрещена законом.) Объектом операций на открытом рынке служат преимущественно казначейские векселя и краткосрочные государственные облигации. Центральный банк покупает и продает государственные ценные бумаги коммерческим банкам (банковскому сектору), а также населению — домохозяйствам и фирмам (небанковскому сектору).

Покупка центральным банком государственных облигаций и в первом, и во втором случае увеличивает резервы коммерческих банков, что ведет к увеличению предложения денег.

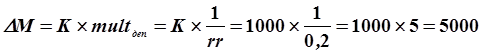

Если центральный банк покупает ценные бумаги у коммерческого банка, он увеличивает сумму его резервов, что повышает кредитные возможности банка и ведет к депозитному (мультипликативному) расширению. Предположим, что норма обязательных резервов равна 20% (rrобяз = 0,2%). Если центральный банк покупает ценные бумаги у коммерческого банка на 1000 дол., то резервы банка, а поэтому его кредитные возможности увеличатся на всю сумму 1000 дол., выдача которых в кредит (К = 1000) приведет к увеличению предложения денег на 5000 дол.:

Если центральный банк покупает ценные бумаги у населения (домохозяйств или фирм) и если продавец вкладывает полученную у центрального банка сумму на свой счет в коммерческом банке, резервы коммерческого банка увеличатся и предложение денег возрастет на ту же величину, как в случае, когда центральный банк покупает государственные ценные бумаги у коммерческого банка. Однако механизм увеличения предложения денег в этом случае иной. Предположим, что продавцом государственных ценных бумаг выступает частное лицо, которое кладет полученные от центрального банка 1000 дол. на свой депозит в коммерческом банке

(DD = 1000). В результате кредитные возможности коммерческого банка возрастут на 800 дол.

(DK = 800), поскольку на 200 дол. банк должен увеличить обязательные резервы

(DRобяз = DD ´ rrобяз = 1000 ´ 0,2 = 200), и сумма депозитов, созданная системой коммерческих банков, составит

Однако к этой сумме следует добавить 1000 дол., появившихся благодаря оплате (увеличению количества наличных денег), сделанной центральным банком продавцу государственных ценных бумаг, и положенных им на депозит в коммерческий банк. Таким образом, общее изменение предложения денег в экономике в результате этой операции составило 5000 дол. (4000 создала система коммерческих банков и 1000 создал центральный банк).

Таким образом, операции на открытом рынке, как и изменение учетной ставки процента, влияют на изменение предложения денег, воздействуя лишь на величину резервов и поэтому кредитных возможностей коммерческих банков. Изменения величины депозитного мультипликатора не происходит.

Покупка ценных бумаг центральным банком используется как средство оперативного воздействия на экономическую ситуацию в период спада. Если же экономика "перегрета", то в целях борьбы с инфляцией центральный банк должен продавать государственные ценные бумаги на открытом рынке. Это существенно ограничивает кредитные возможности коммерческих банков, сокращая их резервы, что ведет к мультипликативному сжатию денежной массы и в том случае, когда центральный банк продает государственные ценные бумаги коммерческим банкам, и тогда, когда покупателями выступают домохозяйства и фирмы, и оказывает сдерживающее влияние на экономическую активность.

Возможность проведения операций на открытом рынке обусловлена тем, что покупка и продажа государственных ценных бумаг центральным банком выгодна коммерческим банкам и населению. Если центральный банк хочет уменьшить предложение денег, он начинает продавать государственные ценные бумаги. Предложение ценных бумаг увеличивается, и их цена падает. Низкие цены на государственные облигации делают их покупку привлекательной для коммерческих банков и населения. И наоборот, если центральный банк решает увеличить предложение денег, он начинает покупать государственные ценные бумаги, спрос на них возрастает, поэтому цена повышается. Владельцы государственных облигаций (и коммерческие банки, и население) начинают продавать их центральному банку, поскольку это позволяет получить доход за счет разницы между более низкой ценой, по которой облигация была куплена, и более высокой ценой, по которой она теперь может быть продана центральному банку.

Итак, инъекции в банковские резервы, как результат покупки, и изъятия из них, как результат продажи центральным банком государственных ценных бумаг, приводят к быстрой реакции банковской системы, действуют более тонко, чем другие инструменты монетарной политики, поэтому операции на открытом рынке представляют собой наиболее эффективный, оперативный и гибкий способ воздействия на величину предложения денег.

Виды монетарной политики

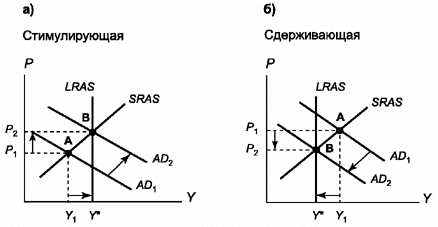

Различают два вида монетарной политики: стимулирующую и сдерживающую.

Стимулирующая монетарная политика

Стимулирующая монетарная политика проводится в период спада, имеет целью "взбадривание" экономики, стимулирование роста деловой активности и используется в качестве средства борьбы с безработицей.

Стимулирующая монетарная политика заключается в проведении центральным банком мер по увеличению предложения денег, которыми являются:

• снижение нормы обязательных резервов;

• снижение учетной ставки процента;

• покупка центральным банком государственных ценных бумаг.

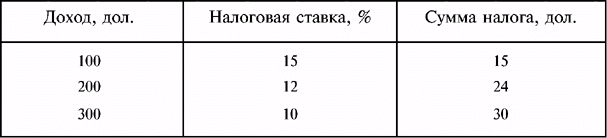

Рост предложения денег (рис. 2,а) ведет к увеличению совокупного спроса (сдвиг кривой совокупного спроса вправо от AD1 до AD2). Это обеспечивает рост выпуска от Y1 до потенциального объема выпуска Y* и, следовательно, служит средством преодоления рецессии и использования ресурсов на уровне их полной занятости.

Сдерживающая монетарная политика

Сдерживающая монетарная политика проводится в период бума, "перегрева" экономики и направлена на снижение деловой активности в целях борьбы с инфляцией.

Сдерживающая монетарная политика состоит в использовании центральным банком мер по уменьшению предложения денег, к которым относятся:

• повышение нормы обязательных резервов;

• повышение учетной ставки процента;

• продажа центральным банком государственных ценных бумаг. Уменьшение предложения денег (рис. 2,б) сокращает совокупный спрос (сдвиг влево кривой совокупного спроса от AD1 до AD2), что обеспечивает снижение уровня цен от P1 до P2 (поэтому выступает антиинфляционной мерой) и возвращение величины выпуска Y1 к своему потенциальному уровню Y*.

Рис. 2. Виды монетарной политики

Воздействие монетарной политики на экономику

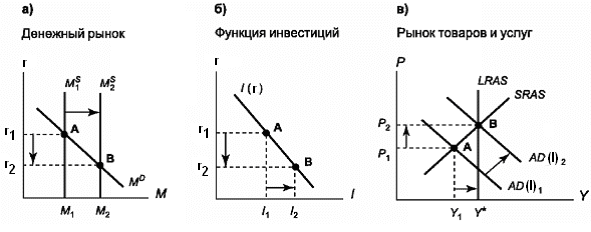

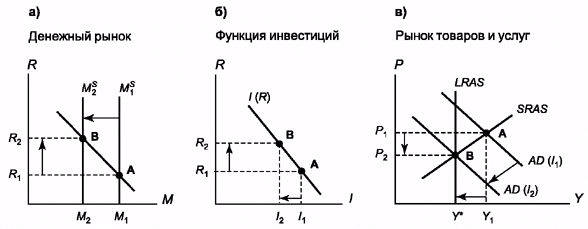

Механизм воздействия изменения предложения денег на экономику называется механизмом денежной трансмиссии или денежным передаточным механизмом. Он показывает, каким образом изменение ситуации на денежном рынке влияет на изменение ситуации на рынке товаров и услуг (реальном рынке). Связующим звеном между денежным и товарным рынками выступает ставка процента. Так как равновесная ставка процента формируется на денежном рынке по соотношению спроса на деньги и предложения денег, то, изменяя предложение денег, центральный банк может влиять на ставку процента. Зависимость между ставкой процента и предложением денег обратная. Если предложение денег уменьшается, ставка процента растет (см. рис. 1,а). Соответственно, если предложение денег увеличивается, ставка процента падает (рис. 1,6). Являясь ценой заемных средств (ценой кредита), ставка процента воздействует на инвестиционные расходы фирм. Чем выше ставка процента, тем меньше кредитов берут фирмы и тем меньше величина совокупных инвестиционных расходов, а поэтому меньше совокупный спрос и, следовательно, объем выпуска.

Рис. 3. Механизм денежной трансмиссии при стимулирующей монетарной политике (политика "дешевых денег")

Механизм денежной трансмиссии в период спада (рис.3) может быть представлен следующей цепочкой событий. В экономике рецессия Þ центральный банк покупает государственные ценные бумаги Þ резервы коммерческих банков увеличиваются Þ банки выдают больше кредитов Þ предложение денег мультипликативно увеличивается (сдвиг кривой предложения денег вправо от MS1 до MS2 на рис.3,а) Þ ставка процента (цена кредита) падает (от r1 до r2) Þ фирмы с удовольствием берут более дешевые кредиты Þ величина инвестиционных расходов растет (от I1 до I2 на рис.3,б) Þ совокупный спрос увеличивается (сдвиг вправо кривой совокупного спроса от AD1 до AD2 на рис. 3,в) Þ объем выпуска растет (от Y1 до Y*). Эта политика, проводимая в период спада, называется политикой "дешевых денег" и соответствует стимулирующей монетарной политике, направленной на рост деловой активности и уровня занятости.

Политика, проводимая центральным банком в период бума ("перегрева") и направленная на снижение деловой активности в целях борьбы с инфляцией, называется политикой "дорогих денег" и соответствует сдерживающей монетарной политике. Графически этот вид монетарной политики изображен на рис. 4 и может быть представлен следующим образом. Экономика "перегрета" Þ центральный банк продает государственные ценные бумаги Þ резервы коммерческих банков сокращаются Þ кредитные возможности банков уменьшаются Þ предложение денег мультипликативно сокращается (сдвиг кривой предложения денег влево от MS1 до MS2 на рис. 4,а) Þ ставка процента (цена кредита) растет (от r1 до r2) Þ спрос на дорогие кредиты со стороны фирм падает Þ величина инвестиционных расходов сокращается (I1 до I2 на рис. 4,б) Þ совокупный спрос уменьшается (сдвиг влево кривой совокупного спроса от AD1 до AD2 на рис. 4,в) Þ объем выпуска сокращается, возвращаясь к своему потенциальному уровню Y*, а уровень цен падает (от Р1 до Р2)

Рис. 4. Механизм денежной трансмиссии при сдерживающей монетарной политике (политика "дорогих денег")

В обоих описанных случаях происходит стабилизация экономики.

Налоговая система и принципы налогообложения.

Понятие налога

Налог — это принудительное изъятие государством у домохозяйств и фирм определенной суммы денег не в обмен на товары и услуги.

Налоги появились с возникновением государства, поскольку представляют собой основной источник доходов государства. Государство должно иметь средства для выполнения своих функций, основными из которых являются:

• определение правил ведения экономической деятельности — "правил игры" (антимонопольное законодательство, поддержание развития частного сектора экономики, защита прав собственности, свободы конкуренции, прав потребителей и др.);

• поддержание экономической стабильности (борьба с инфляцией и безработицей, обеспечение экономического роста);

• производство общественных благ (обеспечение безопасности, правопорядка, образования, здравоохранения, развития фундаментальной науки);

• проведение социальной политики (социальное обеспечение малоимущих за счет перераспределения доходов, выплата пенсий, стипендий, пособий по безработице и т.д.);

• борьба с отрицательными внешними эффектами (экологическая политика и др.).

Средствами для оплаты расходов государства в первую очередь выступают налоги. Поскольку услугами государства (которые, разумеется, не могут предоставляться бесплатно) пользуются все члены общества, то государство собирает плату за эти услуги со всех граждан страны. Таким образом, налоги представляют собой основной инструмент перераспределения национального дохода между членами общества и имеют целью уменьшение неравенства в доходах.

Налоговая система

Налоговая система включает в себя следующие элементы:

• субъект налогообложения (кто должен платить налог);

• объект налогообложения (что облагается налогом);

• налоговые ставки (процент, по которому рассчитывается сумма налога).

Величина, с которой выплачивается налог, называется налогооблагаемой базой. Для экономики ею является величина совокупного (национального) дохода Y. Чтобы рассчитать сумму налога (Тх), следует величину налогооблагаемой базы (Y) умножить на налоговую ставку (t):

Tx = Y ´ t

Принципы налогообложения

Принципы налогообложения были сформулированы еще А. Смитом в его великом произведении "Исследование о природе и причинах богатства народов", опубликованном в 1776 г. По мнению Смита, налоговая система должна быть:

• справедливой (она не должна обогащать богатых и делать нищими бедных);

• понятной (налогоплательщик должен знать, за что он платит тот или иной налог и почему именно он);

• удобной (налоги должны взиматься тогда и так, когда и как это удобно налогоплательщику, а не налогосборщику);

• недорогой (сумма налоговых поступлений должна существенно превышать расходы по сбору налогов).

В основу современной налоговой системы положены принципы эффективности и справедливости. Налоговая система должна обеспечивать эффективность на микроуровне (уровне отдельного производителя), способствуя наиболее рациональному размещению и использованию ресурсов. Справедливость должна быть вертикальной (это означает, что люди, получающие разные доходы, должны платить неодинаковые налоги) и горизонтальной (подразумевающей, что люди с равными доходами должны платить равные налоги).

Виды налогов

Различают налоги 1) прямые и косвенные и 2) аккордные и подоходные.

Прямые и косвенные налоги

Прямые налоги — это налоги на доходы от факторов производства и имущество. Они взимаются с денежных сумм, полученных экономическим агентом (прежде всего в качестве факторных доходов), или денежной оценки принадлежащего ему имущества.

К прямым налогам относятся:

• личный подоходный налог (в развитых странах он является основным элементом налоговой системы, обеспечивая наибольшую долю налоговых поступлений);

• налог на прибыль;

• налог на наследство;

• налог на имущество;

• налог с владельцев транспортных средств и др.

Особенность прямых налогов состоит в том, что налогоплательщик (тот, кто оплачивает налог) и налогоноситель (тот, кто выплачивает налог государству) — это один и тот же агент.

Косвенные налоги — это налоги на товары, услуги и виды деятельности. Они представляют собой часть цены товара или услуги. Поскольку эти налоги входят в стоимость покупок (либо как фиксированная сумма, либо как процент от цены), они носят неявный характер и выступают как налоги на потребление, а не на доход.

К косвенным налогам относятся:

• налог на добавленную стоимость — НДС (этот налог имеет наибольший вес в налоговой системе России);

• налог с оборота;

• налог с продаж;

• акцизный налог (подакцизными товарами являются сигареты, алкогольные напитки, автомобили, ювелирные изделия, меха);

• таможенная пошлина (включаемая в цену импортных товаров).

Особенность косвенных налогов состоит в том, что налогоплательщик и налогоноситель — это разные агенты. Налогоплательщиком является покупатель товара или услуги (именно он оплачивает налог при покупке), а налогоносителем — фирма, которая произвела этот товар или услугу (она выплачивает налог государству). Неслучайно в Системе национальных счетов данный вид налогов называется косвенными налогами на бизнес.

В развитых странах наибольшую долю (примерно 2/3) налоговых поступлений составляют прямые налоги, а в развивающихся странах и странах с переходной экономикой — косвенные налоги. Это связано с тем, что косвенные налоги собирать легче и объем налоговых поступлений в этом случае зависит от цен товаров и услуг, а не от доходов экономических агентов (которые они по возможности, если позволяет налоговая система, пытаются укрыть от налогообложения). По этой же причине государству выгоднее использовать косвенные, а не прямые налоги в период инфляции. Это позволяет минимизировать потерю реальной стоимости налоговых поступлений.

В макроэкономике налоги также делят на автономные и подоходные.

Автономные и подоходные налоги

Автономные (или аккордные)

налоги (![]() )— это налоги, которые не зависят от уровня дохода. Аккордный

налог представляет собой налог, который дает одну и ту же сумму налоговых

поступлений при любой величине совокупного дохода.

)— это налоги, которые не зависят от уровня дохода. Аккордный

налог представляет собой налог, который дает одну и ту же сумму налоговых

поступлений при любой величине совокупного дохода.

Подоходные налоги — это налоги, которые зависят от уровня совокупного дохода и сумма налоговых поступлений от которых определяется по формуле t ´ Y, где t — налоговая ставка, Y — совокупный доход (национальный доход или валовой внутренний продукт).

Налоговая функция (сумма налоговых поступлений) имеет вид

![]()

Ставки налога

Различают среднюю и предельную ставку налога.

Средняя ставка налога — это отношение налоговой суммы к величине дохода, выраженное в процентах:

![]()

Предельная ставка налога — это процентное отношение величины прироста налоговой суммы к величине прироста дохода. Она показывает, на сколько увеличивается сумма налога при увеличении дохода на единицу:

![]()

Предположим, что в экономике действует такая система налогообложения, при которой доход до 50 тыс. дол. облагается налогом по ставке 20%, а свыше 50 тыс. дол. — по ставке 50%. Если человек получает 60 тыс. дол. дохода, то он выплачивает сумму налога, равную 15 тыс. дол.

(50 ´ 0,2 + 10 ´ 0,5 = = 10 + 5 = 15), т.е. 10 тыс. дол. с суммы в 50 тыс. дол. и 5 тыс. дол. с суммы, превышающей 50 тыс. дол., т.е. с 10 тыс. дол. Средняя ставка налога будет равна 15/60 = 0,25 или 25%, а предельная ставка налога равна 5/10 = 0,5 или 50%.

Ставка процента (t), которая используется в формуле макроэкономической налоговой функции, представляет собой предельную налоговую ставку, и величина налоговой суммы рассчитывается по отношению к приросту величины валового внутреннего продукта или национального дохода.

Системы налогообложения

В зависимости от того, как устанавливается средняя налоговая ставка, различают три типа налогов (систем налогообложения): пропорциональные, прогрессивные и регрессивные.

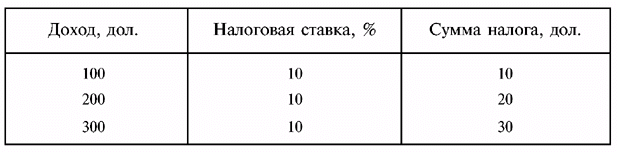

Пропорциональные налоги

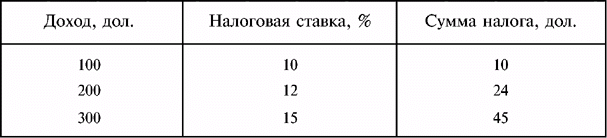

Пропорциональные налоги предполагают, что средняя налоговая ставка остается неизменной независимо от величины дохода. Поэтому сумма налога пропорциональна величине дохода (табл. 1).

Таблица 1. Пропорциональный налог

Прямые налоги (за исключением личного подоходного налога и в некоторых странах налога на прибыль) являются пропорциональными.

Прогрессивные налоги

Прогрессивные налоги — это налоги, средняя налоговая ставка которых увеличивается по мере роста величины дохода и уменьшается по мере сокращения величины дохода. Такие налоги предполагают не только большую абсолютную сумму, но также и более значительную долю взимаемого дохода по мере его роста (табл. 2).

Таблица 2. Прогрессивный налог

Примером прогрессивного налога в большинстве стран служит личный подоходный налог1. Такая система налогообложения в максимальной степени способствует перераспределению доходов, однако вряд ли стимулирует повышение эффективности производства.

Регрессивные налоги

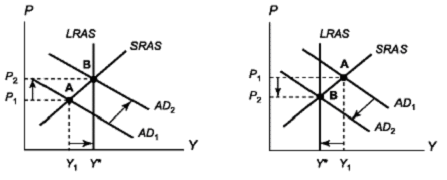

Регрессивные налоги — это налоги, средняя налоговая ставка которых увеличивается по мере сокращения дохода и уменьшается по мере роста дохода. Таким образом, при увеличении дохода его доля, выплачиваемая в виде налога, сокращается (табл. 3).

Таблица 3. Регрессивный налог

Регрессивный налог может приносить большую абсолютную сумму налога (как в нашем примере), а может и не приводить к росту абсолютной величины налога при повышении доходов.

В явном виде регрессивная система налогообложения в современных условиях наблюдается крайне редко1. Однако все косвенные налоги с точки зрения доли, которую они составляют в доходе покупателя, имеют регрессивный характер, причем, чем выше ставка налога, тем в большей степени регрессивным он является. Поскольку косвенный налог — это часть цены товара, то в зависимости от величины дохода покупателя доля этой суммы в его доходе будет тем больше, чем меньше доход, и тем меньше, чем больше доход. Наиболее регрессивный характер поэтому имеют акцизные налоги. Например, если акцизный налог на пачку сигарет составляет 10 руб., то доля этой суммы в бюджете покупателя, имеющего доход 1000 руб., равна 0,1%, а в бюджете покупателя, имеющего доход 5000 руб., — лишь 0,05%.

Воздействие налогов на экономику

Налоги оказывают влияние как на совокупный спрос, так и на совокупное предложение.

Влияние налогов на совокупный спрос

Налоги воздействуют на два основных компонента совокупного спроса - потребительские и инвестиционные расходы - и поэтому оказывают косвенное влияние на совокупный спрос.

Снижение налогов увеличивает совокупный спрос. Снижение налогов ведет к росту потребительских (так как увеличивается располагаемый доход) и инвестиционных (поскольку растет величина прибыли фирм после уплаты налогов, часть которой служит источником чистых инвестиций) расходов и поэтому к сдвигу кривой AD вправо (от AD1 до AD2 на рис. 1,а), что обусловливает рост реального ВВП (от Y1 до Y*). Поэтому эта мера может использоваться для стабилизации экономики и борьбы с циклической безработицей в период спада, стимулируя деловую активность и уровень занятости. Однако одновременно с ростом ВВП снижение налогов обусловливает рост уровня цен (от Р1 до Р2) и поэтому является проинфляционной мерой (провоцирует инфляцию).

Рост налогов ведет к снижению потребительских и инвестиционных расходов и, следовательно, к сокращению совокупного спроса (сдвиг влево кривой совокупного спроса от AD1 до AD2 на рис. 1,б), что обусловливает снижение уровня цен (от Р1 до Р2) и объема выпуска (от Y1 до *). Поэтому в период инфляции, когда экономика «перегрета», в качестве антиинфляционной меры, инструмента снижения деловой активности и стабилизации экономики может использоваться увеличение налогов.

а) Снижение налогов б) Рост налогов

Рис. 1. Воздействие изменения налогов на совокупный спрос

Влияние налогов на совокупное предложение

Фирмы рассматривают налоги как издержки, поэтому рост налогов ведет к сокращению совокупного предложения, а снижение налогов – к росту деловой активности и объема производства.

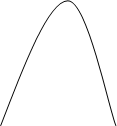

Воздействие налогов на совокупное предложение подробно исследовал американский экономист, экономический советник президента США Рональда Рейгана, один из основоположников концепции «экономики предложения» Артур Лаффер. Он выдвинул гипотезу о воздействии изменения ставки подоходного налога на общую величину налоговых поступлений в государственный бюджет и построил кривую, отражавшую эту зависимость (рис. 2)1.

В своем анализе Лаффер исходил из налоговой функции:

Тх = t × Y

где Т – сумма налоговых поступлений в бюджет, t – ставка налога, Y – уровень деловой активности (величина совокупного дохода), т.е. рассматривал воздействие изменения ставки подоходного налога на уровень деловой активности и величину налоговых поступлений.

![]() Т

Т

![]() А

А

![]()

![]()

Тхmax

Тхmax

![]()

![]() Tх1 В

Tх1 В

![]()

tопт t1 t

Рис. 2. Кривая Лаффера

Лаффер показал, что существует оптимальная ставка налога (tопт.), при которой налоговые поступления максимальны (Тх max.). Если увеличить ставку налога (например, до t1), то уровень деловой активности снизится, и налоговые поступления сократятся (до Тх1), поскольку уменьшится налогооблагаемая база, т.е. величина совокупного дохода (Y). Поэтому в целях борьбы со стагфляцией (одновременным спадом производства и инфляцией) Лаффер в начале 80-х годов предложил снизить ставки налога на доходы домохозяйств и на прибыль корпораций. Он предположил, что ставки подоходных налогов, существовавшие в американской экономике, превышали оптимальную величину, поэтому экономика находилась на «плохой стороне» кривой (точка В). Снижение ставок подоходного налога (от t1 до tопт.), по его мнению, должно было послужить стимулом повышения деловой активности (роста совокупного предложения), что одновременно позволило бы решить две проблемы:

1) преодолеть стагфляцию и 2) увеличить (в результате роста налогооблагаемой базы) налоговые поступлений в бюджет, который находился в состоянии хронического дефицита.

При этом Лаффер исходил из предположения, что в отличие от воздействия снижения налогов на совокупный спрос, увеличивающего объем производства, но провоцирующего инфляцию (рис.1,а), влияние снижения налогов на совокупное предложение имеет антиинфляционный характер. Рост производства (от Y1 до Y*) сочетается в этом случае со снижением уровня цен (от Р1 до Р2) (рис..3) и поэтому может служить средством борьбы со стагфляцией.

Р LRAS

![]()

![]()

SRAS1

![]()

![]()

Р1 SRAS2

Р1 SRAS2

![]()

![]()

![]()

![]()

![]() Р2

Р2

![]() AD

AD

Y1 Y* Y

Рис.3. Воздействие снижения налогов на совокупное предложение

Таким образом, налоги являются не только основным источником доходов государства и средством перераспределения национального дохода, но и важным инструментом стабилизации экономики. Кроме того, снижение налогов, стимулируя увеличение совокупного предложения, воздействует на инвестиционную активность (и поэтому на величину запаса капитала) и способствует росту экономического потенциала, т.е. влияет на экономику не только в краткосрочном, но и в долгосрочном периоде, обеспечивая экономический рост.

Составитель:

Матвеева Т.Ю., доцент кафедры

макроэкономического анализа

ГУ-ВШЭ

Задачи с решениями

Задача 1.

Если центральный банк покупает государственные облигации на сумму 1000 дол. у частной фирмы, которая перечисляет эту сумму на свой текущий счет в коммерческом банке, то при норме обязательных резервов 20% максимально возможное изменение предложения денег в экономике составит:

Решение:

![]() долл.

долл.

Задача 2.

Налог на доход вырос с 4000 дол. до 4800 дол. при увеличении дохода с 20000 дол. до 25000 дол. Сколько составили то предельная ставка налога?

Решение:

![]()

Рекомендуемая литература

1. Матвеева Т.Ю. – Введение в макроэкономику – М. ГУ-ВШЭ, 2004

2. Макконнелл К., Брю С. – Экономика. В 2-х томах. – М., 2000

3. Мэнкью Г. – Принципы экономики. Учебник ХХI века. – М., 1999

4. Фишер С., Дорнбуш Р., Шмалензи Р. – Экономика. – М., 1993

5. Вильям Д. Нордхаус. – Экономика. – М.: Бином, 1997

Интернет-ресурсы

http://www.hse.ru/lups

1 В России, однако, с 2001 г. введен пропорциональный налог на личные доходы. Налоговая ставка установлена в размере 13% от любой суммы личного дохода.

1 В России, например, с 2001 г. установлен прямой регрессивный налог на отчисления из фонда заработной платы (так называемый единый социальный налог).

1 Эта кривая была названа гипотетической, потому что А.Лаффер делал свои выводы не на основе анализа статистических данных, а на основе гипотезы, т.е. логических рассуждений и теоретического умозаключения.