Министерство образования РФ

Всероссийский

заочный финансово-экономический институт

Кафедра

статистики

КУРСОВАЯ РАБОТА

по

дисциплине «статистика»

на тему

«Статистические

методы изучения инвестиций»

Вариант

№ 2

Исполнитель:

Специальность: бухучет и аудит

Группа:

№ зачётной книжки:

Руководитель: старший преподаватель

Лысенко

Светлана Николаевна

Москва

Оглавление

Введение …………………………………………………………....3

I.

Теоретическая часть………………………………….………..……4

1.1

Основные понятия инвестиций………………………………….4

1.2. Источники финансирования………………………………….....8

1.3. Объекты инвестиционной деятельности……………………….9

1.4. Методы изучения инвестиционных

процессов……………......10

II. Расчетная часть…………………………………………………….16

III.

Аналитическая часть………………………………………….........28

Заключение………………………………………………………….35

Список литературы…………………………………………………36

Введение

Согласно

экономическому содержанию инвестиции определяются как денежные средства, целевые банковские вклады,

паи, акции и другие ценные бумаги,

технологии, машины, оборудование, лицензии, в том числе на товарные знаки, кредиты, любое другое имущество

или имущественные права,

интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в

целях получения прибыли (дохода) и

достижения положительного социального эффекта.

Таким образом, инвестиции — это

вложения экономических ресурсов с целью

создания и получения чистых выгод в будущем. Ориентация на будущие доходы, при

вложении капитала, существенная черта, отличающая инвестиции от текущих затрат

на производство товаров и услуг.

Комплексная программа стимулирования отечественных и

иностранных

инвестиций в экономику Российской Федерации отводит определенное

место реализации конкретных мер по активному привлечению иностранных

инвестиций, обеспечивающих развитие международных экономических связей,

и освоению передовых научно-технических разработок. Для характеристики данного

процесса в статистической практике используются следующие показатели: иностранные

инвестиций в целом с распределением по странам, отраслям экономики,

регионам России; прямые инвестиции, портфельные и прочие

инвестиции.

В данной работе я постараюсь

описать в теоретической части основные понятия инвестиций, виды, структуру,

источники инвестиционных проектов. В расчетной части решить поставленные

задачи. В аналитической, привести пример анализа двух равных по объему и срокам

инвестиционных вложений.

Теоретическая

часть

1.1 Основные понятия инвестиций.

В науке и хозяйственной практике

проводится различие между финансовыми инвестициями и инвестициями в

нефинансовые активы. Финансовыми инвестициями называются финансовые вложения,

представляющие собой вложения средств, с целью приобретения финансовых прав в

виде облигаций, акций и иных форм участия в капитале других предприятий.

Разделяются такие инвестиции на краткосрочные и долгосрочные. Краткосрочными

являются те, которые по своей природе свободно реализуемы и предназначены для

владения не более чем на один год. Иные финансовые инвестиции считаются

долгосрочными. Различаются следующие формы инвестиционных потоков:

1. Прямые, когда инвестор получает контроль

над предприятием на территории России или активно участвует в

управлении им.

2. Портфельные, при которых участие инвестора в

управлении

предприятием

отсутствует или весьма пассивно. В большинстве случаев такие инвестиции

производятся на рынке свободно обращающихся ценных бумаг, таких как акции и облигации.

К разряду портфельных относятся также

вложения зарубежных инвесторов на рынке

государственных и муниципальных ценных бумаг.

3. Другие, или прочие, представленные в основном

ссудами и займами,

как правило, краткосрочного характера.

Граница между этими видами инвестиций довольно условна (обычно

предполагается, что вложения на уровне 10—20% и выше процентов акционерного (уставного) капитала предприятия являются

прямыми, менее 10—20% — портфельными), однако, поскольку цели, преследуемые прямыми и портфельными инвесторами,

несколько различаются, такое деление

представляется вполне целесообразным

Реальные

инвестиции – это вложения средств, с целью приобретения нефинансовых активов

всех видов (производственных и не производственных). Таким образом, инвестиции

в нефинансовые активы состоят из инвестиций в непроизводственные активы и

включают в себя капитал.

Для закрепления понятия «инвестиции», как категории,

объединяющей в себе различные виды предпринимательской деятельности, приведем

наиболее распространенную его классификацию:

1.

По объекту вложений:

а)

финансовые инвестиции — приобретение корпоративных прав, ценных бумаг и других

финансовых инструментов. Финансовые инвестиции, в свою очередь, подразделяются

на: прямые (внесение средств в уставный фонд юридического лица в обмен на его

корпоративные права); и портфельные (приобретение ценных бумаг и других

финансовых активов на фондовом рынке);

б)

реальные (капитальные) инвестиции — вложение средств в реальные активы, —

приобретение домов, сооружений, других объектов недвижимой собственности,

других основных фондов и нематериальных активов, которые подлежат амортизации.

2.

По характеру участия в инвестировании:

а)

прямые инвестиции — непосредственное вложение средств инвестором в объекты

инвестирования (данный вид инвестирования осуществляют, в основном,

подготовленные инвесторы, имеющие достаточно точную информацию об объекте

инвестирования и хорошо знакомые с механизмом инвестирования);

б)

непрямые инвестиции — инвестирование, опосредованное другими лицами (инвестиционными

или финансовыми посредниками). Эти инвестиции осуществляют инвесторы, не

имеющие достаточную квалификацию для выбора объектов инвестирования и

дальнейшего управления ими. В этом случае они приобретают ценные бумаги, выпускаемые

инвестиционными или другими финансовыми посредниками (например, инвестиционные

сертификаты инвестиционных фондов и инвестиционных компаний), а последние,

собранные таким образом инвестиционные средства размещают по своему усмотрению

— выбирают наиболее эффективные объекты инвестирования, участвуют в управлении

ими, а полученные доходы распределяют затем среди своих клиентов.

3.

По периоду инвестирования:

а)

краткосрочные инвестиции — вложение капитала на период, не более одного года

(например, краткосрочные депозитные вклады, покупка краткосрочных сберегательных

сертификатов и т.п.);

б)

долгосрочные инвестиции — вложение капитала на период более одного года.

4.

По региональному признаку:

а)

внутренние инвестиции — вложение средств в объекты инвестирования, расположенные

в границах данной страны;

б)

инвестиции за границей — вложение средств в объекты инвестирования, расположенные

за пределами данной страны.

5.

По форме собственности:

а)

частные — вложения средств, осуществляемые гражданами, а также предприятиями негосударственных

форм собственности;

б) государственные — вложения, осуществляемые

центральными и местными органами власти и управления за счет средств бюджетов,

внебюджетных фондов, а также государственными предприятиями за счет собственных

и заемных средств;

в) иностранные — вложения, осуществляемые

иностранными гражданами, юридическими лицами и государствами;

г) совместные — вложения,

осуществляемые лицами данной

страны и иностранных государств.

Инвестиции

могут различаться по критериям (рисунок 1), что позволяет произвести

углубленный структурный анализ инвестирования в зависимости от целей

исследования и поставленных задач.

|

Критерии дифференциации инвестиций

|

|

По масштабам:

|

|

|

• крупные

|

|

|

• средние

|

|

|

• мелкие

|

|

|

|

|

|

По направленности:

|

|

|

• коммерческие

|

|

|

• социальные

|

|

|

• связанные с государственными интересами и др.

|

|

|

|

|

|

По характеру и содержанию инвестиционного цикла:

|

|

|

• быстроокупаемые

|

|

|

• с длительным сроком окупаемости

|

|

|

|

|

|

По характеру и степени участия государства:

|

|

|

• государственные капиталовложения

|

|

|

• налоговые льготы (налоговый кредит, отсрочка уплаты и

т.д.)

|

|

|

• приобретение пакета (или контрольного пакета) акций

|

|

|

• погашение обязательств по поручительствам

|

|

|

|

|

|

По эффективности использования вложенных средств:

|

|

|

• высокорентабельные

|

|

|

• окупаемые

|

|

|

• фактически не окупаемые

|

|

|

• планово не окупаемые

|

Рисунок

1.

Основные группировки инвестиций

Салин В.Н. Шпаковская Е.П.

«Социально-экономическая статистика»: Учебник-М:Юристъ, 2001.

1.2. Источники финансирования.

Источниками финансирования

инвестиционного процесса являются:

1. Собственные

финансовые средства (прибыль, накопления, амортизационные отчисления,

суммы, вытачиваемые страховыми органами в виде возмещения ущерба и т.п.), а

также иные виды активов(основные фонды, земельные участки,

промышленная собственность и др.);

2. Привлеченные

средства (от продажи акций, благотворительные

и иные

взносы, средства, выделяемые вышестоящими холдинговыми и

акционерными компаниями, промьшленно-финансовыми группами на

безвозмездной основе);

3. Ассигнования

из федерального бюджета, бюджетов субъектов

Федерации и местных бюджетов.

4. Иностранные

инвестиции, предоставляемые в форме финансового или иного участия в уставном

капитале совместных предприятий, а также в форме прямых вложений (в

денежной форме) международных организаций и финансовых институтов, государств, предприятий и организаций различных форм собственности и

частных лиц;

5. Различные

формы заемных средств, в том числе кредиты, предоставляемые государством

на возвратной основе, кредиты иностранных инвесторов, облигационные займы,

кредиты банков и других институциональных инвесторов: инвестиционных

фондов и компаний, страховых обществ, пенсионных фондов, а также векселя и

другие средства.

Основные источники инвестирования

изображены на рисунке 2.

Рисунок 2. Источники инвестиций

1.3. Объекты инвестиционной

деятельности.

Инвестор — это юридическое или физическое лицо, принимающее решение и осуществляющее вложение собственных или заемных денежных,

а также иных привлеченных имущественных или интеллектуальных ценностей в

инвестиционный проект и обеспечивающее их целевое использование.

Другим участником инвестиционного процесса

является заказчик. Заказчиком могут быть инвесторы, а также физические и юридические лица, уполномоченные инвестором (инвесторами)

осуществлять реализацию инвестиционного проекта. Если заказчик не является инвестором, то он

наделяется правами владения,

пользования и распоряжения инвестициями на период и в пределах полномочий,

установленных договором, с учетом действующего

законодательства. Субъекты

инвестиционной деятельности вправе совмещать функции двух или нескольких участников инвестиционного

процесса.

Объекты инвестиционной деятельности показаны на

рисунке 3.

|

Объекты инвестиционной деятельности

|

|

вновь создаваемые, модернизируемые (реконструируемые)

или расширяемые основные фонды и оборотные средства во всех сферах и отраслях

экономики

|

|

|

|

|

|

|

|

комплексы строящихся или реконструируемых объектов,

ориентированных на решение одной задачи (программы). В этом случае под

объектом инвестирования подразумевается программа федерального, регионального

или иного уровня

|

|

|

|

|

|

|

|

производство новых

изделий (услуг) на имеющихся производственных площадях в рамках действующих

производств и организаций

|

|

|

|

|

|

научно-техническая

продукция, другие объекты собственности

|

|

|

|

|

|

имущественные права

и права на интеллектуальную собственность и ценности, т.е. все виды

деятельности, не запрещенные законом, включая предоставление кредитов,

займов, имущества и прав пользования землей и иными природными ресурсами

|

|

|

|

|

|

ценные бумаги,

целевые денежные вклады

|

Рисунок

3.Схема

объектов инвестиционной деятельности.

Салин В.Н. Шпаковская Е.П.

«Социально-экономическая статистика»: Учебник-М:Юристъ, 2001.

1.4. Методы изучения инвестиционных процессов.

Информационной базой статистического изучения

инвестирования являются система национальных счетов (СНС) и платежный баланс Банка

России, в соответствии с которыми предусматривается определенное

разграничение инвестиций, направляемых на создание реального

капитала (капиталообразующие инвестиции) и финансовых инвестиций. На рисунке 4

приведены основные показатели, характеризующие

инвестиционные процессы как внутри страны, так и на межгосударственном уровне.

|

Показатели инвестиций

|

|

|

|

|

|

капиталообразования

|

финансовые

|

|

|

|

|

увеличивающие стоимость основных

фондов:

|

кредитные вложения:

|

|

|

|

• торговые кредиты

|

|

• затраты на покупку основных фондов для пользователей

инвестициями

|

|

• краткосрочные ссуды и займы предприятиям

|

|

• капитальные вложения в создание новых основных фондов

хозяйственным способом

|

|

• просроченная и перенесенная задолженность

|

|

|

|

•реструктуризация долгов

|

|

•затраты на

капитальный ремонт основных средств пользователей инвестиций

|

|

• кредиты Правительству РФ, государственным учреждениям и

населению от остального мира

|

|

|

|

|

|

земельные (природные) вложения:

|

|

финансовые вложения хозяйствующих субъектов:

|

|

• инвестиции на приобретение земли

|

|

•размер эмиссии по приватизированным предприятиям

|

|

• затраты

на повышение бонитета и плодородия земли

|

|

•приобретение (реализация) ценных бумаг других

хозяйственных единиц

|

|

|

|

•

затраты на создание национальных парков, заказников и заповедников

|

|

•эмиссия и

размещение собственных ценных бумаг

|

|

•

инвестиции на приобретение объектов природопользования

|

|

• привлечение (предоставление) ресурсов с целью

восполнения временного недостатка оборотных средств и поддержания ликвидности

|

|

|

|

•

финансирование мероприятий по воспроизводству минерально-сырьевой базы

|

|

|

|

•реинвестирование доходов, полученных за рубежом

|

|

|

|

|

|

|

|

инвестиции в нематериальные активы:

|

|

инвестиции с целью проведения государственной политики:

|

|

• затраты на приобретение патентов и

лицензий

|

|

• размер средств,

полученных от реализации акций акционерных обществ, созданных путем

преобразования государственных и муниципальных предприятий

|

|

• затраты на

приобретение и создание программных и рекламных продуктов

|

|

|

|

|

• финансирование

научно — исследовательских и опытно-конструкторских работ

|

|

• кредиты, предоставленные банковскими

учреждениями и страховыми компаниями населению

|

|

|

|

финансирование создания производственных запасов:

|

|

• кредиты и

специальные права заимствования МВФ

|

|

• затраты на

приобретение сырья, полуфабрикатов, материалов и комплектующих

|

|

|

|

• затраты на приобретение спецодежды,

МБП, горючесмазочных материалов

|

|

|

|

|

|

Рисунок

4.Система объемных показателей инвестиционных процессов.

Салин В.Н. Шпаковская Е.П.

«Социально-экономическая статистика»: Учебник-М:Юристъ, 2001.

Система показателей (рисунок 5) может использоваться

применительно к различным уровням

экономики: предприятие, отрасль, сектор экономики, регион.

|

Группы относительных показателей

|

|

структуры и динамики:

|

|

насыщенности:

|

|

эффективности:

|

|

|

• отношение

фактического уровня осуществления инвестиций к инвестиционным

потребностям

|

|

|

|

• доли в общем объеме

инвестиций:

|

|

|

•

соотношение результатов хозяйственной деятельности (ВВП, прибыли и др.) и

уровня инвестирования

|

|

— прямых, портфельных и прочих;

|

|

|

|

— приходящихся на регион или

район;

|

|

• отношение неудовлетворенного спроса на инвестиции к

общему объему потребностей в них

|

|

• емкость инвестиционных ресурсов

|

|

—

приходящихся на отрасль или товарную группу;

|

|

|

• срок окупаемости инвестиций

|

|

|

|

• оборачиваемость средств, предоставленных инвесторами

|

|

—

приходящихся на финансирование данного вида экономической деятельности

|

|

• количество хозяйственных единиц, получивших

финансирование, к общему числу хозяйств, нуждающихся в инвестировании

|

|

|

•темпы роста, прироста, структурные сдвиги и т.д.

|

|

• соотношение выходящих и входящих инвестиционных потоков

|

|

|

|

|

|

|

|

|

|

|

Рисунок 5. Система относительных показателей

инвестиционных процессов.

Салин В.Н. Шпаковская Е.П.

«Социально-экономическая статистика»: Учебник-М:Юристъ, 2001

Эффективность финансовых инвестиций определяется их

доходностью. Доходность ценных бумаг исчисляется по формуле:

Аналогичная формула применяется при расчете

доходности портфеля ценных бумаг.

Средняя

рыночная доходность рассчитывается по формуле:

- средняя доходность

всех циркулирующих на рынке акций

- средняя доходность

всех циркулирующих на рынке акций

- доходность i-й акции

- доходность i-й акции

- относительная

рыночная стоимость i-й

акции, равной совокупной рыночной стоимости всех выкупленных акций этого

наименования, деленной на сумму совокупных рыночных стоимостей всех

присутствующих на рынке акций.

- относительная

рыночная стоимость i-й

акции, равной совокупной рыночной стоимости всех выкупленных акций этого

наименования, деленной на сумму совокупных рыночных стоимостей всех

присутствующих на рынке акций.

N – количество наименований всех

имеющихся на рынке акций.

Доходность

акции каждого наименования (без учета

выплаченных дивидендов) за любой период времени рассчитывается следующим

образом:

(в долях единицы)

(в долях единицы)

х 100 ( в %)

х 100 ( в %)

и

и  - рыночные цены этой акции в начале и в конце периода.

- рыночные цены этой акции в начале и в конце периода.

(в д.ед.)

(в д.ед.)

х 100 (в %)

х 100 (в %)

и

и  - значения фондового индекса в начале и в конце периода.

- значения фондового индекса в начале и в конце периода.

Российские

аналитики используют индекс, публикуемый фондовой биржей РТС.

В

условиях инфляции в показателях доходности ценных бумаг, содержится компонент,

обусловленный ростом цен. Для его устранения может использоваться индекс

потребительских цен:

RR

– реальная доходность за

некоторый период (в д.ед.)

NR – номинальная доходность за этот

период (в д.ед.)

- прирост

потребительских цен за этот же период (в д.ед.)

- прирост

потребительских цен за этот же период (в д.ед.)

Эффективность

инвестиций в каждую отрасль может быть определена по формуле:

- эффективность реальных инвестиций в отрасль за n-летний период.

- эффективность реальных инвестиций в отрасль за n-летний период.

- прирост добавленной

стоимости в отрасли в i-м

году, при условии, что за каждый год, добавленная стоимость приведена в

сопоставимые цены (например, цены последнего года рассматриваемого периода)

- прирост добавленной

стоимости в отрасли в i-м

году, при условии, что за каждый год, добавленная стоимость приведена в

сопоставимые цены (например, цены последнего года рассматриваемого периода)

- инвестиции в i-м

году, при условии, что за каждый год инвестиции приведены сопоставимые цены

того же года.

- инвестиции в i-м

году, при условии, что за каждый год инвестиции приведены сопоставимые цены

того же года.

Индекс

физического объема инвестиций в основной капитал является одним из важнейших

макроэкономических показателей. Он представляет собой отношение объемов

инвестиций, осуществленных в сравниваемые периоды времени, из которого

устранено влияние цен:

х 100

х 100

- индекс физического

объема инвестиций в основной капитал (в % к базовому периоду, с которым

осуществляется сравнение)

- индекс физического

объема инвестиций в основной капитал (в % к базовому периоду, с которым

осуществляется сравнение)

- объем инвестиций в

основной капитал в текущем периоде в фактических ценах этого периода.

- объем инвестиций в

основной капитал в текущем периоде в фактических ценах этого периода.

- объем инвестиций в

основной капитал в базовом периоде в фактических ценах этого периода

- объем инвестиций в

основной капитал в базовом периоде в фактических ценах этого периода

- индекс цен на

активы, составляющие основной капитал (или работы, обеспечивающие их создание)

за текущий период (в % к базовому периоду).

- индекс цен на

активы, составляющие основной капитал (или работы, обеспечивающие их создание)

за текущий период (в % к базовому периоду).

Индекс

физического объема рассчитывается как для всего объема, так и для его основных

составляющих: затрат на строительно-монтажные работы; машины, оборудование,

инструменты и инвентарь; прочие инвестиции в основной капитал.

II.

Расчетная часть

Имеются

следующие данные об инвестировании предприятиями региона собственных средств в

основные фонды (выборка 10%-ная механическая), млн. руб.:

Задание

1

По

исходным данным:

1.1. Построить статистический ряд распределения

предприятий по признаку

нераспределенная прибыль, образовав четыре группы с равными

интервалами.

Решение:

Найдем

длину интервала k = 4 по условию задачи:

Длина

интервала:  млн. руб.

млн. руб.

Частость:

:

:

По

таблице 1 находим наименьшее (2,0) и наибольшее (6,0) значение нераспределенной

прибыли; h=1; по условию даны четыре группы с равными интервалами.

Построим

таблицу 2.

1.2. Рассчитайте

характеристики интервального ряда распределения: среднюю арифметическую,

среднее квадратическое отклонение, коэффициент вариации, моду и медиану.

Решение:

Найдем

среднюю арифметическую:

=0,16*2,5+0,20*3,50+0,40*4,50+0,24*5,50=

=0,16*2,5+0,20*3,50+0,40*4,50+0,24*5,50=

=

4,22 (млн. руб.)

Найдем среднее квадратическое отклонение:

1,415

1,415

Найдем коэффициент вариации:

Вывод. Коэффициент вариации не

превышает 0,33, следовательно, совокупность – однородная. В этом случае средняя

величина исследуемого признака может считаться типичной, надежной

характеристикой статистической совокупности.

Найдем моду и медиану:

Модальный интервал: 4,0-5,0, так

как частота его максимальная и равна 10. Определяем для модального интервала

точечное значение моды:

Вывод. Таким образом, чаще всего

встречаются предприятия, нераспределенная прибыль которых  4,50 млн. руб.

4,50 млн. руб.

Медианный интервал: 4,0-5,0, так

как накопленная частота именно в этом интервале впервые превысила величину,

равную половине объема ряда распределения

Определяем для медианного ряда

распределения точечное значение медианы:

Вывод. Таким образом,

приблизительно половина предприятий имеет нераспределенную прибыль меньше 4,35

млн. руб., а другая – больше 4,35 млн. руб.

Задание 2.

По исходным данным:

2.1. Установите наличие и

характер связи между признаками – нераспределенная прибыль и инвестиции в

основные фонды, методом

аналитической группировки, образовав четыре группы с равными интервалами по

факторному признаку.

Решение: Построим вспомогательную

таблицу для построения аналитической группировки.

Построим теперь аналитическую

группировку зависимости инвестиций в основные фонды от нераспределенной

прибыли:

Вывод. На основании данных построенной аналитической

группировки можно сказать, что с увеличением нераспределенной прибыли, средний

объем инвестиций в основные фонды предприятий также увеличивается, что

свидетельствует о наличии прямой связи между указанными признаками.

2.2. Измерьте тесноту

корреляционной связи между названными признаками с использованием коэффициентов

детерминации и эмпирического корреляционного отношения. Сделайте выводы по

результатам выполнения задания.

Решение:

Используя данные таблицы 1 и

таблицы 2, найдем наибольшее и наименьшее значение инвестиций в основные фонды

предприятия. Построим интервальный ряд распределения, где Y - инвестиции в

основные фонды. Для этого найдем шаг интервала:

Теперь, используя данные, а также

полученные, построим корреляционную таблицу.

Вывод. На основании данных

построенной корреляционной таблицы можно сказать, что с увеличением

нераспределенной прибыли средний объем инвестиций в основные фонды предприятий

также увеличивается, что свидетельствует о наличии прямой корреляционной связи

между указанными признаками.

Рассчитаем общую дисперсию с

помощью таблицы 4:

Расчет межгрупповой дисперсии  :

:

Эмпирический коэффициент

детерминации  определяется как доля

межгрупповой дисперсии в общей дисперсии, характеризует силу влияния факторного

признака на результативный:

определяется как доля

межгрупповой дисперсии в общей дисперсии, характеризует силу влияния факторного

признака на результативный:

Вывод. Используя шкалу Чеддока

(0,7- 0,9 - связь тесная), можно сделать вывод, что связь между потерями

нераспределенной прибылью и инвестициями в основные фонды – тесная.

Задание 3. По результатам

выполнения задания 1 с вероятностью 0,954 определите:

3.1.

Ошибку выборки среднего размера нераспределенной прибыли и границы, в которых будет находиться средний

размер нераспределенной прибыли в генеральной совокупности.

Решение: По условию задачи была

проведена механическая выборка предприятий. Механическая – всегда бесповторная

выборка. По формуле расчета ошибки выборки среднего размера

нераспределенной прибыли имеем:

Ф(t)=0,954; t=2

ошибка выборки

ошибка выборки

Границы: (Хn – Δ; Хn + Δ):

Вывод. Таким образом, с

вероятностью 0,954 можно утверждать, что средний объем нераспределенной прибыли

предприятий находится в пределах от 4,183 млн. руб. до 4,257 млн. руб.

3.2. Ошибку выборки доли

предприятий с инвестициями в основной капитал 5,0 млн. руб. и более и границы,

в которых будет находиться генеральная доля.

Решение:

Формула расчета предельной ошибки

выборки для доли единиц, обладающих альтернативной изменчивостью признака:

=

=

m=6 (количество предприятий,

имеющих нераспределенную прибыль 5,0 млн. руб. и более (таблица 2))

=

=  = 0,24

= 0,24

0,162

0,162

Границы для доли выборки:

(0,24+0,162; 0,24-0,162) ; (0,078

; 0,402) или 7,8%; 40,2%

(0,24+0,162; 0,24-0,162) ; (0,078

; 0,402) или 7,8%; 40,2%

Вывод. Почти достоверно, что с

вероятностью 0,954 можно утверждать, что доля предприятий с нераспределенной

прибылью в инвестиции в основной капитал 5,0 и более колеблется от 7,8% до

40,2% .

Задание 4.

Динамика инвестиций в

промышленности региона характеризуется следующими данными:

4.1. Определите инвестиции за каждый год.

4.1. Определите инвестиции за каждый год.

В первый год инвестиции составили

1500 млн. руб., так как

15*100= 1500 млн. руб.

Учитывая, что темп роста в 2

году составил 102 %, находим темп

прироста, %: 100-102=2 %

Теперь сосчитаем, сколько составил абсолютный прирост, млн. руб.:

15*2=30 млн. руб.

Таким образом, инвестиции во 2

году составили 1530 млн. руб.

Так как, нам известна сумма

абсолютного прироста в 3 году, млн. руб., мы можем найти, сколько составили

инвестиции:

1530+40=1570 млн. руб.

Темпы роста составили в 3 году,

%: 1570/1530*100=102,6 %

Темпы прироста составили, %: 102,6-100=2,6 %

Абсолютное значение 1 % прироста

составляет, млн. руб.: 1530*0,01=15,3 млн. руб.

Зная в 4 году значение темпов

прироста, %, найдем темпы роста, %:

100+3=103 %

Инвестиции в 4 году составили,

млн. руб.:

1570*103/100=1617,1 млн. руб.

Найдем значение 1 % прироста в 4

году, %: 1570*0,01=15,7 %

В 5 году нам известна сумма

абсолютного прироста, млн. руб.:

1617,1+56,9=1674 млн. руб.

Темпы роста в 5 году составили,

%: 1674/1617,1*100=103,5 %

Темпы прироста составили, %:

103,5-100=3,5 %

Значение 1 % прироста, млн. руб.:

1617,1*0,01=16,2 млн. руб.

4.2. Недостающие показатели

анализа ряда динамики, внесите их в таблицу.

4.2. Недостающие показатели

анализа ряда динамики, внесите их в таблицу.

4.3. Средний темп роста и прироста.

=40,69 % - средний темп роста

=40,69 % - средний темп роста

=2,23 % - средний темп прироста

=2,23 % - средний темп прироста

Осуществите прогноз размера

инвестиций на следующие два года на основе найденного среднегодового темпа

прироста.

Исходя из полученных данных,

можно сделать прогноз на следующие два года. Учитывая, что средний прирост

составил 2,23 %, это в среднем 0,4 % в год, а шестом году инвестиции будут составлять приблизительно

1739,6 млн. руб., абсолютный прирост составит 65,6 млн. руб. На седьмой год инвестиции составят

приблизительно 1814,7 млн. руб., абсолютный прирост – 75,1 млн. руб.

III.Аналитическая часть

1. Постановка задачи.

Методика анализа инвестиционных

проектов базируется на определении обязательных параметров или условий,

характеризующих как сам проект, так и качество анализа. Вопрос о том, когда

будет получен доход, решается на основе определения сроков строительства и

освоения производства. Размер прибыли в значительной степени зависит от

финансовых результатов деятельности, не связанных с реализацией продукции. Это,

прежде всего доходы от инвестиционной и финансовой деятельности, а также прочие

внереализационные доходы и расходы. Доход держателя акций складывается из суммы

дивиденда и прироста капитала, вложенного в акции, вследствие роста их цены.

Сумма дивиденда зависит от количества акций и уровня дивиденда на одну акцию,

величина, которого определяется уровнем рентабельности акционерного

предприятия. В процессе анализа изучают динамику и структуру доходов по каждому

виду ценных бумаг.

В нашем случае будут рассмотрены два

инвестиционных проекта ООО «ПКЦ СпецТехСбыт», занимающегося производством и

продажей средств индивидуальной защиты. В процессе анализа сравним

эффективность одинаковых по объему и срокам инвестиций.

Данные частично условные.

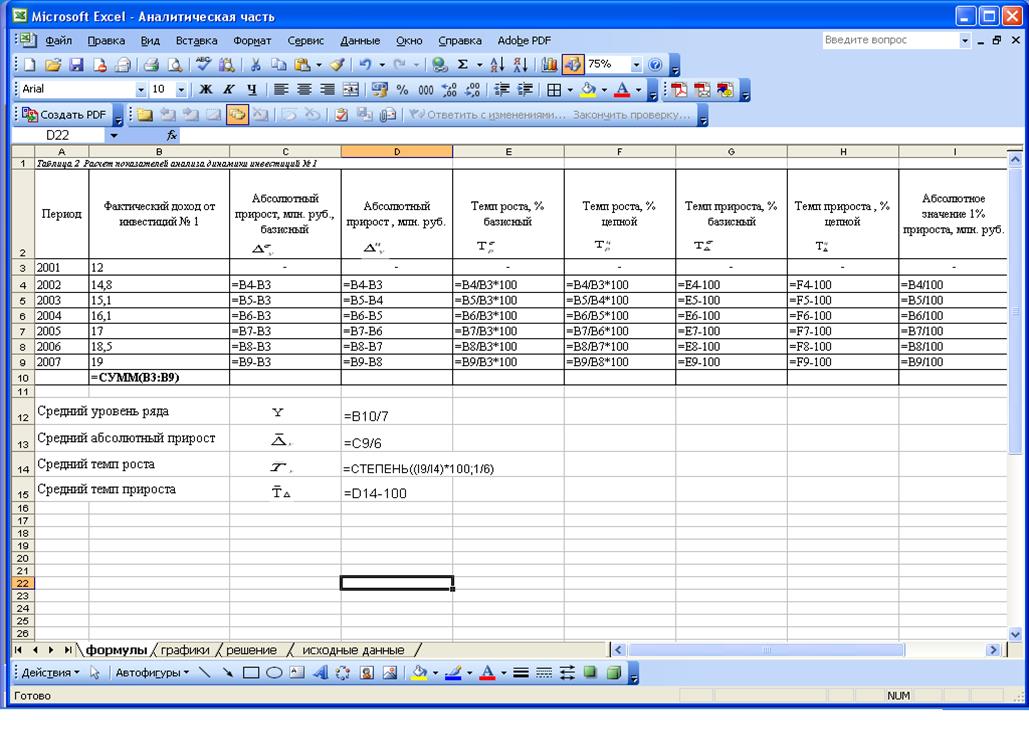

Построим график сравнения

доходов, полученных от акций, вложенных в разные инвестиционные проекты.

Средний уровень ряда  - 16,071

- 16,071

Средний абсолютный прирост  - 1,167

- 1,167

Средний темп роста  - 2,246

- 2,246

Средний темп прироста  - -97,75

- -97,75

Средний уровень ряда  - 12,157

- 12,157

Средний абсолютный прирост  - 0,667

- 0,667

Средний темп роста  - 2,234

- 2,234

Средний темп прироста  - -97,77

- -97,77

Диаграммы анализа динамики

развития инвестиционных проектов.

Вывод.

Результаты проведенных расчетов

позволяют сделать следующие выводы. Наблюдается положительная динамика в

течение всего периода. Она носит не скачкообразный характер, а планомерный. Это

подтверждает графическое изображение динамики прибыли. Различия между двумя

видами инвестиций незначительные. Ускоренный рост прибыли на предприятии можно

увидеть по увеличивающемуся абсолютному значению 1% прироста. Для более

глубокого анализа динамики прибыли необходимо изучить изменения составляющих ее

элементов и направления этих изменений за рассматриваемый период, выявить

влияние отдельных факторов.

Заключение

В заключении подведем итоги. В этой

работе, мы показали особую значимость изучения социально-экономической

статистики, разработки методологии для изучения показателей, характеризующих

процессы общественного воспроизводства, масштабы, уровень, темпы и пропорции

его развития, структуру народного хозяйства и структуру общества. Мы

рассмотрели формы и виды инвестиционных вложений. Источники инвестирования и

объекты инвестиционных проектов. Основой

методологии статистической науки служит всеобщий метод познания –

диалектический и исторический материализм. На этой основе строится и выбор

применяемых к статистическому изучению

общества специальных методов теории статистики, и выработка специфических для

социально-экономической статистики методологических приемов.

Путем метода параллельных рядов,

метода группировок, а также графическими методами была выявлена зависимость

между нераспределенной прибылью и инвестициями в основные фонды предприятий

одной из отрасли экономики за отчетный период.

Информационной базой статистического

изучения инвестирования являются система национальных счетов (СНС) и платежный

баланс Банка

России, в соответствии с которыми предусматривается определенное

разграничение инвестиций, направляемых на создание реального

капитала (капиталообразующие инвестиции) и финансовых инвестиций.

Список

литературы

1. «Теория статистики» под ред.

Шмойловой Р.А., «Финансы и статистика»,Москва, 2004г

2. «Общая теория статистики»

Елисеева И.И.,«Финансы и статистика»,Москва, 2004г

3. «Статистика» В.М. Гусаров,

«Юнити», Москва, 2001г.

4. «Экономическая статистика» под

ред. Ю.Н. Иванова, Москва, 2000г.

5. «Социальная статистика» под ред.

Елисеевой И.И., «Финансы и статисика», Москва, 1997