Оглавление

Введение........................................................................................................... 3

Глава

1 Основные понятия теории государственного долга......................... 6

1.1

Государственный долг и бюджетный дефицит......................................... 6

1.2

Виды государственного долга................................................................ 15

1.3

Государственные и корпоративные ценные бумаги как источник покрытия

государственного долга................................................................................ 19

Глава

2 Анализ государственного внешнего долга России......................... 23

2.1

История возникновения.......................................................................... 23

2.2

Анализ динамики и структуры внешнего долга РФ.............................. 29

Глава

3 Проблемы и методы управления государственным долгом.......... 41

3.1

Денежная эмиссия как инструмент управления внешним долгом........ 41

3.2

Влияние внешнего долга на национальную экономику........................ 48

Заключение.................................................................................................... 60

Список

использованной литературы............................................................ 64

Введение

Одной из «детских болезней» российской экономики времен переходного

периода стал непомерно возросший как внешний, так и внутренний долги.

Государственный

долг – сумма задолженности

государства по кредитным операциям. В зависимости от рынка размещения валюты, в

которой выпущены и размещены займы, государственный долг может быть внутренним

и внешним; в зависимости от срока погашения – капитальным и текущим.

Государственный долг

определяется динамикой бюджетного дефицита. Чтобы государственный долг

уменьшился, бюджет должен иметь положительное сальдо. Если государственный

бюджет имеет дефицит, увеличивается государственный долг. Чем больше бюджетный

дефицит, тем быстрее растет государственный долг. Следовательно, если бюджетный

дефицит сокращается, это не значит, что уменьшается государственный долг, он

лишь медленнее возрастает.

Практически все страны мира, проводя экономические преобразования,

прибегают к внешним источникам финансирования. Рациональное использование

иностранных займов, кредитов и помощи способствует ускорению экономического

развития, решению социально-экономических проблем. Однако отсутствие целостной

государственной политики по привлечению и использованию внешних финансовых

ресурсов ведет к образованию внешней задолженности, которая становится

серьезным препятствием на пути экономических преобразований.

Активно государственные кредиты используются и в наши дни. Однако на

современном этапе в России сложилась прямо противоположная ситуация.

Августовский кризис 1998 года вызвал неподдельный интерес финансистов к

проблемам государственных заимствований и дефицита федерального бюджета.

Причины этого очевидны. Стремительный рост объемов государственного долга,

критическая величина расходов на его обслуживание заставляют искать

первопричины подобной неблагоприятной ситуации, сложившейся в отечественной

экономике.

В большинстве аналитических работ в

данной связи отмечаются три ключевых фактора: высокая доля государственных

расходов в структуре ВВП; неточный финансовый счет бюджетного дефицита,

приводящий к его двукратному занижению; высокая доходность государственных

ценных бумаг.

Актуальность темы.

Интерес к данной теме обусловлен тем, что в

настоящее время проблема государственного долга это ключ к макроэкономической

стабилизации в стране. От ее решения зависят состояние федерального бюджета,

золотовалютных резервов, стабильность национальной валюты, уровень процентных ставок,

инфляции, инвестиционный климат. Кроме того, принимая во внимание попытки наших

международных кредиторов использовать долговую проблему для политического

давления на Россию, грамотное урегулирование государственного долга становится

фактором национальной безопасности и условием проведения самостоятельной

внешней, да и внутренней политики.

Финансовый кризис, в результате которого российское государство оказалось

на грани полного банкротства, обусловил переход вопросов управления

государственным долгом в разряд первостепенных. Более того, можно с

уверенностью утверждать, что данная тема будет оставаться важнейшим предметом

для обсуждения и в ближайшей перспективе.

Объект исследования – стратегия управления государственным внешним

долгом.

Предмет исследования – внешняя задолженность России.

Цель работы: рассмотреть государственный долг РФ пути и проблемы его

регулирования.

Данная цель решается с помощью следующих задач:

1.

дать содержательное описание государственного долга и

бюджетного дефицита;

2.

выявить виды государственного долга;

3.

описать источники покрытия государственного долга:

государственные и корпоративные ценные бумаги;

4.

дать анализ государственного внешнего долга России;

5.

описать денежную эмиссию, как инструмент управления

внешним долгом;

6.

выявить влияние внешнего долга на национальную

экономику.

Для написания данной работы использовались следующие методы:

исторический, аналитический, статистический, монографический.

Проблемами вопроса государственного внутреннего долга занимались такие

авторы как: Астапов К.Л., Воронин Ю.С., Бабич А.М., Бородушко И.В, Воронцов Г., Шенаев

В.П.

В первой главе данной работы рассмотрены основные понятия теории

государственного долга, виды государственного долга, государственные и

корпоративные ценные бумаги как источник покрытия государственного долга. Во

второй главе проведен анализ государственного внешнего долга России. В третьей

главе рассмотрены проблемы и методы управления государственным долгом.

Глава 1 Основные понятия теории

государственного долга

1.1 Государственный долг и бюджетный

дефицит

Теория государственного долга неразрывно связана с теорией

государственного бюджета и использует ряд основных бюджетных понятий, которые

являются основополагающими при рассмотрении государственного долга.

Бюджетный дефицит – это превышение расходов государственного бюджета над

его доходами. Большинство правительств, как в развитых, так и развивающихся

стран не могут покрыть доходами своих расходов, сводя госбюджет с дефицитом.

Поэтому встает вопрос о допустимом размере дефицита, о его воздействии на

экономику в краткосрочном и долгосрочном периоде и о способах его

финансирования. [2, с.36]

Непосредственным итогом бюджетных дефицитов является их накопленная сумма

– государственный долг. Обслуживание государственного долга – это выплаты

процентов по нему и выплаты основных сумм долга. Обслуживание долга – одна из

форм расходов государственного бюджета.

Бюджетно-налоговая (или фискальная) политика государства – это политика в

области налогообложения и государственных расходов. Бюджетный дефицит является

важнейшим обобщающим показателем фискальной политики в краткосрочном периоде, а

государственный долг – в долгосрочном.

С позиции кредитных

отношений, государственный долг – это величина задолженности государства всем

своим кредиторам. Государственный долг является характеристикой

результативности всех совершенных государственных кредитных операций. Его

абсолютная величина, динамика и темпы изменений отражают состояние экономики и

финансов страны, эффективность функционирования государственных структур.

Однако для отражения реальной экономической ситуации чаще используют

относительные величины, в частности, отношение государственного долга к объему

ВВП.

Существуют различные экономические методы, применяемые государством для

балансирования бюджета и регулирования экономического цикла. Такая политика

направлена на сглаживание колебаний экономики и преодоление негативных

последствий спадов. Она носит название фискальной политики.

Фискальная политика в ходе экономического цикла.

Дискреционная фискальная политика – сознательное манипулирование налогами

и правительственными расходами с целью изменения реального объема национального

производства и занятости, контроля над инфляцией и ускорения экономического

роста. Фискальная политика может быть использована для стабилизации экономики.

Фундаментальная цель фискальной политики состоит в том, чтобы ликвидировать

безработицу или инфляцию. В период спада на повестке дня возникает вопрос о

стимулирующей фискальной политике. Она включает:

1.

Увеличение государственных расходов, или

2.

Снижение налогов, или

3.

Увеличение государственных расходов с одновременным

снижением налогов.

Если в исходном пункте имеет место сбалансированный бюджет, фискальная

политика должна двигаться в направлении правительственного бюджетного дефицита

в период спада или депрессии. И наоборот, если в экономике имеет место

вызванная избыточным спросом инфляция, этому случаю соответствует сдерживающая

фискальная политика. Она включает:

1.

Уменьшение правительственных расходов, или

2.

Увеличение налогов, или

3.

Уменьшение правительственных расходов при увеличении

налогов.

Фискальная политика должна ориентироваться на положительное сальдо

правительственного бюджета, если перед экономикой стоит проблема контроля над

инфляцией. Однако важно помнить о том, что размеры чистого национального

продукта зависят не только от разницы между правительственными расходами и

налогами (т.е. от размеров дефицита и положительного сальдо), но и от

абсолютных размеров бюджета. Главным показателем бюджета считается размер

бюджетного дефицита (излишка).

Бюджетные дефициты и излишки.

При данной величине дефицита государственного бюджета его стимулирующее

воздействие на экономику будет зависеть от методов финансирования дефицита.

Аналогично: при данной величине бюджетного излишка его дефляционное влияние

зависит от того, как он будет ликвидироваться. [6; 41]

Займы или выпуск новых денег.

Существуют два различных способа, которыми федеральное правительство

может финансировать дефицит: за счет займов у населения (посредством продажи

процентных бумаг, или за счет выпуска новых денег его кредиторам). Воздействие

на совокупные расходы будет в каждом случае различно.

Заимствования. Если правительство выходит на денежный рынок и размещает

там свои займы, оно вступает в конкуренцию с частными предпринимателями за

финансовые средства. Этот дополнительный спрос на средства вызовет рост

равновесной процентной ставки, а инвестиционные расхода обратно пропорциональны

ставке процента. Следовательно, правительственное заимствование будет иметь

тенденцию к повышению уровня ставки процента, и, таким образом, будет

выталкивать некоторые расходы частных инвесторов и чувствительные в величине

процента потребительские расходы. Создание денег. Если государственные расходы

дефицитного бюджет финансируются за счет выпуска новых денег, выталкивания

частных инвестиций можно избежать. Федеральные расходы могут увеличиваться, не

оказывая влияния на инвестиции или потребление. Таким образом, создание новых

денег является по своему характеру более стимулирующим способом финансирования

дефицитных расходов по сравнению с расширением займов.

Погашение долга или бездействующий бюджетный избыток.

Вызванная избыточным спросом инфляция требует фискальных действий со

стороны правительства, которые могли бы сформировать бюджетный излишек. Однако

антиинфляционный эффект такого излишка зависит от того, как правительство будет

использовать его.

Погашение долга. Поскольку федеральное правительство имеет накопленную

задолженность, логично, что правительство может использовать дополнительные

средства для погашения долга. Эта мера, однако, может несколько снизить

антиинфляционное воздействие бюджетного излишка. Выкупая свои долговые

обязательства у населения, правительство передает свои избыточные налоговые

поступления обратно на денежный рынок, вызывая падение ставки процента и

стимулируя, таким образом, инвестиции и потребление.

Изъятие из обращения. С другой стороны, правительство может добиться

большего антиинфляционного воздействия своего бюджетного излишка просто за счет

изъятия этих избыточных сумм, приостановив любое их последующее использование.

Изъятие избытка означает, что правительство изымает покупательную способность

некоторых размеров из общего потока доходов и расходов и удерживает ее. Если

избыточные налоговые доходы не впрыскиваются (вливаются) вновь в экономику, то

отсутствует возможность расходования даже некоторой части бюджетного избытка.

То есть уже нет никаких шансов к тому, что эти средства создадут инфляционное

воздействие, противодействующее дефляционному влиянию избытка как такового.

Можно сделать заключение о том, что полное изъятие бюджетного избытка является

более сдерживающей мерой по сравнению с использованием этих средств для

погашения государственного долга.

Варианты политики: правительственные расходы или налоги?

Что является наиболее предпочтительным в покрытии инфляционных кризисных

отрывов – правительственные расходы или налоги? В значительной степени этот

вопрос решается по-разному в зависимости от взглядов и величины государственного

сектора. Те экономисты, которые считают, что государственный сектор должен быть

расширен для того, чтобы компенсировать различные погрешности рыночной системы,

могут рекомендовать расширение совокупных расходов в период спада за счет роста

государственных покупок и ограничение совокупных расходов в период роста

инфляции за счет увеличения налогов. И наоборот, экономисты, считающие, что

государственный сектор излишне раздут и неэффективен, могут выступать за рост

совокупных расходов в период спада за счет сокращения налогов, и в период роста

инфляции предлагать сокращение совокупных расходов за счет сокращения

государственных расходов. Важно отметить, что активная фискальная политика,

направленная на стабилизацию экономики, может опираться как на расширяющийся,

так и на сокращающийся государственный сектор.

Не дискреционная политика: встроенные стабилизаторы.

В некоторой степени необходимые изменения в относительные уровни

государственных налогов и расходов вносятся автоматически. Эта автоматическая

или встроенная стабильность не включается в рассмотрение дискреционной

политики, т.к. при этом предполагается существование аккордного налога

(обеспечивающего взимание определенного процента ЧНП). Встроенная стабильность

возникает в связи с тем, что в реальности налоговая система обеспечивает

изъятие такого чистого налога (общая величина налога за вычетом трансфертных

платежей и субсидий), который варьирует пропорционально величине ЧНП. Почти все

налоги дают увеличение поступлений по мере роста ЧНП. В частности,

индивидуальный подоходный налог имеет прогрессивные ставки, следовательно, по

мере роста ЧНП дает более чем пропорциональное увеличение поступлений. По мере

роста ЧНП увеличиваются налоги с дохода корпораций, с оборота и акцизы. И

увеличивается величина налогов на зарплату по мере создания новых рабочих мест.

Трансфертные платежи имеют прямо противоположное поведение. Выплаты пособий по

безработице, пособий по бедности, субсидий фермерам – все они сокращаются во

время экономического подъема и возрастают во время спада производства.

Встроенный стабилизатор – любая мера, которая имеет тенденцию

увеличивать дефицит государственного бюджета (или сокращать его положительное

сальдо) в период спада и увеличивать его положительное сальдо (или уменьшить

его дефицит) в период инфляции без необходимости принятия каких-либо

специальных шагов со стороны политиков. Как раз этим характеризуется

большинство современных налоговых систем. Однако встроенные стабилизаторы не

способны скорректировать нежелательные изменения равновесного объема ЧНП. Все,

что делают стабилизаторы – ограничение размаха или глубины экономических

колебаний. Поэтому кейнсианские экономисты соглашаются, что для коррекции спада

сколь либо значительных масштабов требуются дискреционные фискальные мероприятия,

то есть изменения налоговых ставок, налоговой структуры и величины расходов. По

оценкам, в США сегодня встроенные стабилизаторы в состоянии уменьшить колебания

национального дохода приблизительно на треть.

Концепции баланса государственного бюджета.

Применение активной фискальной политики, согласно современным теориям,

не может дать ежегодно сбалансированный бюджет. Таким образом, возникает

вопрос, нужно ли стремиться к сбалансированному бюджету? От ответа на него

зависит финансовая политика правительства, а, следовательно, и будущее страны.

Существует два различных подхода к решению этой проблемы.

1. Ежегодно балансируемый бюджет [1; 87]

До "великой депрессии" в США в 30-х гг. ежегодно балансируемый

бюджет считался целью государственных финансов. Однако при дальнейшем изучении

стало очевидным, что ежегодно балансируемый бюджет практически исключает

фискальную деятельность государства как антициклическую, стабилизирующую силу.

Хуже того, ежегодно балансируемый бюджет углубляет колебания экономического

цикла. Допустим, что экономика сталкивается с длительным периодом безработицы и

падающих доходов. При таких обстоятельствах налоговые поступления автоматически

сократятся. Стремясь сбалансировать бюджет, правительство должно либо увеличить

ставки налога, либо сократить государственные расходы. Проблема заключается в

том, что эти меры являются сдерживающими по своему характеру; каждая из них еще

больше сокращает, а не стимулирует совокупный спрос. Основной вывод: ежегодно

балансируемый бюджет не является экономически нейтральным, такая политика

является проциклической.

Некоторые экономисты выступают за бюджет, балансируемый на ежегодной

основе для ограничения нежелательное и неэкономичное расширение

государственного сектора. Бюджетные дефициты позволяют политическим деятелям

дарить обществу выигрыши, связанные с ростом правительственных расходов,

избегая при этом соответствующего повышения налогов. Экономисты этого

направления считают, что правительственные расходы имеют тенденцию расти

быстрее, чем следовало бы, из-за политической выгоды повышения

правительственных расходов без повышения налогов или снижения налогов.

2. Бюджет, балансируемый на циклической основе.

Идея такого бюджета предусматривает, что правительство реализует

антициклическую политику и в то же самое время балансирует бюджет. В этом

случае бюджет не может балансироваться ежегодно. Достаточно, чтобы он был

сбалансирован в ходе экономического цикла.

Логическое обоснование этой концепции таково: для того, чтобы

противостоять спаду, правительство должно снизить налоги и увеличить расходы,

таким образом, сознательно вызывая дефицит бюджета. В ходе последующего

инфляционного подъема необходимо повысить налоги и урезать правительственные

расходы. Возникающее в результате положительное сальдо бюджета может быть

использовано на покрытие федерального долга, возникшего в период спада. Таким

образом, правительственные фискальные действия должны создать позитивную

антициклическую силу, и правительство даже при этом условии может

сбалансировать бюджет, но не на ежегодной основе, а за период в несколько лет.

Ключевая проблема данной концепции в том, что подъемы и спады в

экономическом цикле могут быть неодинаковы по глубине и длительности, и,

следовательно, задача стабилизации вступает в противоречие с задачей

сбалансирования бюджета в ходе цикла. Например, длительный и глубокий спад, за

которым последует короткий и скромный период процветания, будет означать

появление большого дефицита в период спада, маленького или никакого

положительного сальдо в период процветания и, следовательно, никакого

циклического дефицита бюджета.

И все-таки возможно, что вопрос о дефиците или излишке бюджета не

является главным в экономической политике правительства.

Принцип функциональных финансов.

В соответствии с идеей функциональных финансов, вопрос о балансировании

бюджета – на ежегодной или циклической основе – второстепенный. Первоначальной

целью федеральных финансов является обеспечение не инфляционной полной

занятости, то есть балансирование экономики, а не бюджета. Если достижение этой

цели сопровождается устойчивым положительным сальдо или большим и все

возрастающим государственным долгом – пусть будет так. В соответствии с данной

концепцией, проблемы, связанные с государственными дефицитами или излишками, незначительны

по сравнению с нежелательными альтернативами продолжительных спадов или

устойчивой инфляции. Федеральный бюджет является – во-первых, и, прежде всего –

инструментом достижения и поддержания экономической стабильности. Правительство

не должно сомневаться, идя на введение любых дефицитов или излишков для

достижения этой цели.

В ответ тем, кто выражает обеспокоенность по поводу больших федеральных

долгов, к которым может привести проведение политики функциональных финансов,

ее сторонники выдвигают три аргумента. Во-первых, налоговые поступления

автоматически возрастают по мере ускорения роста экономики. Следовательно, при

данном уровне правительственных расходов дефицит, успешно стимулирующий рост

объемов равновесного ЧНП, будет отчасти самоликвидироваться. Во-вторых, при

данных правах по установлению налогов и способности создавать деньги

возможность правительства финансировать дефицит практически безгранична. И,

наконец, признается, что проблемы, порождаемые большим федеральным долгом, на

самом деле намного менее обременительны, чем полагают большинство людей.

Современная фискальная политика признает использование бюджетных

дефицитов для целей стабилизации экономики. А это может привести к образованию

и росту государственного долга.

Причинами возникновения государственного долга обычно являются трудные

периоды для экономики: войны, спады и т.д. Например, во время войны надо

переориентировать большую часть ресурсов на производство военной продукции, что

требует значительных государственных расходов, как требует их и содержание

армии. Имеется три варианта финансирования: увеличение налогов, выпуск денег и

дефицитное финансирование. Рост налогообложения приводит к подрыву трудовых

стимулов, выпуск денег создает инфляционное давление, следовательно, большая

часть военных расходов финансируется за счет продажи обязательств населению.

Другой источник государственного долга – это спады. В периоды, когда

национальный доход сокращается, или не может увеличиваться, налоговые

поступления автоматически сокращаются и приводят к бюджетным дефицитам.

Еще один источник государственного долга – упомянутые выше политические

интересы, приводящие к увеличению правительственных расходов и, следовательно,

увеличению бюджетного дефицита.

В определении размеров государственного долга существуют различные

подходы. Наиболее реалистичным считается определение доли государственного

долга к ВНП или к экспорту. Голая констатация абсолютных размеров долга

игнорирует объем ВНП. Можно утверждать, что богатая нация имеет большую возможность

выдерживать государственный долг значительных размеров по сравнению с бедной

нацией.

Многие экономисты считают, что основная тяжесть долга состоит в

необходимости ежегодно отчислять процентные платежи, возникающие как результат

государственного долга. При достижении определенного уровня платежей по

обслуживанию государственного долга по отношению к ВНП государство теряет

возможность дальнейшего экономического роста. Особенно важно соотношение между

иностранными и внутренними кредиторами правительства. Для России в настоящее

время очень остро стоит вопрос о наращивании государственного долга, для

рассмотрения этого вопроса необходимо выяснить общее экономическое положение

России.

1.2 Виды государственного долга

Существует несколько классификаций государственного долга в зависимости

от признака, положенного в основу данной классификации.

Государственный долг подразделяется на капитальный и текущий. Капитальный

государственный долг – вся сумма выпущенных и непогашенных долговых

обязательств государства, включая начисленные проценты, которые должны быть,

выплачены по этим обязательствам. Текущий долг включает расходы государства по

выплате доходов кредиторам и погашению обязательств, срок которых наступил.

Согласно действующему законодательству, следует выделять государственный

и общегосударственный долг. Последнее понятие более широкое и включает

задолженность не только Правительства РФ, но и органов управления республиками,

входящими в состав Российской Федерации, местных органов власти. В данной работе

рассматривается первое понятие, то есть просто государственный долг.

Хроническая дефицитность государственного и местных бюджетов и высокий

государственный долг характерны на современном этапе для большинства

промышленно развитых стран. Государство, широко используя свои возможности для

привлечения дополнительных финансовых ресурсов в целях своевременного

финансирования бюджетных расходов, постепенно накапливает задолженность как

внутреннюю, так и иностранным кредиторам. Это ведет к росту государственного

долга – внутреннего и внешнего.

Согласно Бюджетному кодексу РФ, внешний долг – это обязательства,

возникающие в иностранной валюте. Под государственным внутренним долгом

понимаются долговые обязательства федерального правительства, возникающие в

валюте Российской Федерации. Долговые обязательства федерального правительства

обеспечиваются всеми активами, находящимися в его распоряжении.

С формальной точки зрения внешними займами называются займы, заключенные

на иностранных биржах или через иностранные банки в иностранной валюте. Но по

существу (с материальной точки зрения) под внешними займами следует понимать

те, которые находятся в руках иностранцев-кредиторов; формально внутренний заем

может попасть в руки иностранцев и обратно. Августовский кризис 1998 г.

выдвинул на первый план проблему деления государственного долга на внутренний и

внешний. В чем заключается проблема и почему надо четко определиться с

классификацией государственного долга? В действующих до введения в действие

Бюджетного кодекса законах "О государственном внутреннем долге" и

"О государственных внешних заимствованиях" в основу классификации

долгов были положены два разных признака.

В первом законе – это валюта, в которой выражаются заимствования, во

втором – источник заимствований. Это затрудняло принятие обоснованных решений и

приводило к возникновению курьезных ситуаций. Их примером являлось не включение

до 1997 г. долга по внутреннему валютному займу ни во внутренний, ни во внешний

государственный долг. Этот заем был номинирован в долларах США. Но его

размещение проводилось среди резидентов. Вот оно и удовлетворяло сразу обоим

признакам классификации долгов, в силу чего до 1997 г. долг по ОВВЗ учитывался

отдельно от всех других заимствований.

Принятый 31 июля 1998 г. Бюджетный кодекс Российской Федерации выделяет

внешний и внутренний долг на основе одного единственного признака – валюты.

Однако и это не решает всех проблем, связанных с классификацией

государственного долга. Присоединение Российской Федерации к статье 8 Устава

МВФ и переход к конвертируемости рубля по текущим операциям ускорят процесс

"срастания" двух видов государственного долга. [4; 94]

Неоднозначная ситуация сложилась с заимствованием на рынке ГКО-ОФЗ.

Изначально этот рынок ориентирован на работу с внутренними инвесторами и до

середины 1996 г. присутствие резидентов на нем было незначительным. С 15

августа 1996 г. иностранные инвесторы стали работать по новым правилам, снявшим

многие ограничения на их деятельность. Нерезиденты получили право осуществлять

свои операции на первичном и вторичном рынках ГКО-ОФЗ непосредственно через

российские уполномоченные банки. Участие иностранных инвесторов резко

активизировалось и к началу 1998 г. на долю нерезидентов приходилось 27,5%

рынка ГКО-ОФЗ.

Полагая, что рынок ГКО-ОФЗ – это обычный рублевый, т.е. внутренний рынок,

правительство и Банк России делали все для более широкого привлечения на него

средств из иностранных источников. Но когда азиатские финансовые рынки

закачались, и волны азиатских кризисов стали доходить до России (октябрь 1997

г., январь и май 1998 г.), нерезиденты стали активно сбрасывать российские

ценные бумаги и выводить свои средства на другие, более устойчивые финансовые

рынки. Тут-то в полной мере и заявили о себе особенности рынка ГКО-ОФЗ: на

обслуживание рублевого внутреннего долга в части, приходящейся на нерезидентов,

потребовалась иностранная валюта и при этом в значительных количествах. В

необходимых размерах валютных резервов у правительства не оказалось, и оно было

вынуждено приостановить выполнение своих обязательств.

Таким образом, события, предшествовавшие 17 августа 1998 г. со всей

определенностью показали, что рублевый долг, приходящийся на иностранных

инвесторов, не есть обычный внутренний долг, а возможно, и не внутренний вовсе.

Задачи обеспечения экономического роста и интеграции в мировое хозяйство

требуют от законодательной власти перехода на общепризнанные методические

стандарты, разработанные, в частности, МВФ, Всемирным банком. Если для

национального банка первостепенное значение приобретает деление

государственного долга на рублевую и валютную составляющие, то для

правительства крайне важно четко контролировать связь государственного долга с

бюджетным дефицитом и источниками его покрытия.

Однако все статистические источники учитывают долг по ГКО-ОФЗ как часть

внутреннего государственного долга. Поэтому целесообразнее и проще все-таки

рассматривать задолженность по государственным ценным бумагам как указано в

действующем законодательстве и в соответствии с бюджетной классификацией, то есть

в составе внутреннего государственного долга, который должен учитываться в

рублях.

Формы государственного долга – в соответствии с законодательством

Российской Федерации в состав государственного долга включаются:

-

кредитные соглашения и договоры, заключенные от имени

Российской Федерации, как заемщика, с кредитными организациями, иностранными

государствами и международными финансовыми организациями;

-

государственные займы, осуществляемые путем выпуска

ценных бумаг от имени Российской Федерации;

-

договоры и соглашения о получении Российской Федерацией

бюджетных ссуд и бюджетных кредитов от бюджетов других уровней бюджетной

системы Российской Федерации;

-

договоры о предоставлении Российской Федерацией

государственных гарантий;

-

соглашения и договоры, в т.ч. международные,

заключенные от имени Российской Федерации, о пролонгации и реструктуризации

долговых обязательств Российской Федерации прошлых лет.

1.3 Государственные и корпоративные ценные

бумаги как источник покрытия государственного долга

Предлагаемые для использования в операциях по обслуживанию и погашению

источники покрытия внешнего долга, можно классифицировать следующим образом:

1. - наличные денежные средства;

2. - государственные ценные бумаги;

3. - корпоративные ценные бумаги;

4. - товарные поставки;

5. - долговые обязательства третьих сторон перед российским

правительством;

6. - иные государственные активы. (табл. 1) [12;

26]

В реальной жизни, естественно, возможны их сочетания в различных

пропорциях.

Таблица 1 - Средства платежа по внешнему долгу и их источники

|

Варианты

|

Средства

платежа

|

Источники

|

|

1

|

Наличные денежные средства

|

Бюджетные доходы налоговые неналоговые Финансирование

реализация госактивов запасов имущества собственности (приватизация)

государственные займы внутренние, в том числе кредиты Центрального банка

внешние

|

|

2

|

Государственные ценные бумаги

|

Эмиссия нового государственного долга

|

|

3

|

Корпоративные ценные бумаги

|

Государственные компании и принадлежащие государству доли

в частных компаниях

|

|

4

|

Товарные поставки

|

Государственные закупки

|

|

5

|

Долговые обязательства перед российским правительством

(например, третьих стран)

|

Платежи российских заемщиков

|

|

6

|

Иные государственные активы

|

Иные государственные права (государственный земельный фонд

и др )

|

Размещение государственных ценных бумаг может быть:

–

Добровольным – размещение ценных бумаг на свободном

(или почти свободном) рынке. К ценным бумагам, размещенным таким образом,

принадлежат государственные краткосрочные обязательства (ГКО), облигации

федерального займа (ОФЗ), облигации сберегательного займа (ОСЗ), еврооблигации;

–

Вынужденным квазирыночным – рыночное оформление

фактического государственного долга. Так появились на свет облигации

внутреннего валютного займа (ОВВЗ), казначейские обязательства (КО), векселя

Минфина, переоформившие на Минфин задолженность предприятий по банковским

кредитам, предоставленным под государственные программы. Сюда же может быть

отнесен портфель государственных бумаг ЦБ, сформированный в целях поддержки

собственно рынка.

Важнейшим критерием для принятия решения об использовании того или иного

средства платежа должно выступать соотношение их цен, как в момент платежа, так

и в прогнозируемой перспективе. Рациональная стратегия заключается в том, чтобы

в качестве средств платежа использовать в первую очередь активы, более дорогие

в данный момент, но дешевеющие в перспективе. Использование активов, дешевых в

настоящее время и дорожающих в перспективе, целесообразно откладывать до более

позднего времени.

С этой точки зрения цены большинства предлагаемых

"неклассических" средств платежа по сравнению с наличными деньгами,

получаемыми властями в качестве традиционных бюджетных доходов являются,

во-первых, весьма низкими и, во-вторых, растущими в перспективе (таблица 2). [21]

Одним из примеров

очевидного неоптимального использования государственных активов является

предлагаемый обмен части российского долга на акции российских компаний. В

настоящее время акции крупнейших российских компаний в электроэнергетике,

топливной промышленности, металлургии, телекоммуникациях ("голубые

фишки") по отношению к бумагам аналогичных компаний развивающихся стран

существенно недооценены. Бумаги компаний "второго эшелона" в

машиностроении, лесной, легкой, пищевой промышленности в еще большей степени. В

то же время устойчиво действующая тенденция конвергенции цен российского

фондового рынка и фондовых рынков развивающихся стран позволяет надеяться на

значительное повышение относительной цены акций российских компаний в обозримом

будущем.

Таблица 2 - Относительные цены альтернативных средств платежа по внешнему

долгу

|

|

1999

|

2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

2008

|

|

Относительные цены, %: Экспортные поступления (индекс условий

торговли в 1999 г =100%)

|

99,8

|

98,1

|

119,4

|

110,8

|

103,7

|

97,7

|

89,1

|

100,0

|

148,1

|

173,2

|

|

Государственные ценные бумаги (новый долг)

|

|

|

90,7

|

88,8

|

93,0

|

95,9

|

79,7

|

69,7

|

86,8

|

91,1

|

|

Товарные поставки (уровень внутренних цен в России в % к уровню

цен в США)

|

10,8

|

22,6

|

40,9

|

59,4

|

76,0

|

75,6

|

64,0

|

40,6

|

42,1

|

43,7

|

|

Акции российских компаний (удельная рыночная капитализация

российских компаний в % к удельной рыночной капитализации компаний

развивающихся стран)

|

|

|

0,9

|

2,9

|

4,7

|

19,1

|

10,8

|

5,2

|

8,8

|

14,3

|

|

Справочно:

Спрэд на российские ценные бумаги по сравнению с казначейскими облигациями

США, базисные пункты

|

|

|

1100

|

1343

|

797

|

453

|

2677

|

4590

|

1620

|

1030

|

Таким образом, использование для целей обслуживания и

погашения долга более дешевых средств платежа при дальнейшем их неизбежном

удорожании, к тому же при наличии более дорогих альтернатив, является

неоптимальным и ведет к существенным экономическим потерям.

Опираясь на вышеизложенное, можно сделать следующие

выводы:

-

понятия государственный долг и бюджетный дефицит тесно

связаны, государственный долг это фактически сумма накопленных дефицитов бюджета;

-

причинами возникновения государственного долга, как

правило, являются тяжелые периоды для экономики: войны, спады и т.д.;

-

понятия внутреннего и внешнего долга постепенно

смыкаются. Этот процесс ускоряется при использовании такой формы заимствования,

как выпуск ценных бумаг, в том числе номинированных в валюте;

-

выбор источника покрытия государственного долга должен

быть экономически целесообразен.

Глава 2 Анализ государственного внешнего

долга России

2.1 История возникновения

Кредитная история России началась в 1769 г., когда Екатерина II сделала

первый заем в Голландии. За последующие два с половиной столетия Российская

империя заняла на рынке примерно 15 млрд. руб. Большая часть этих средств

накануне революции была погашена. К этому моменту старейшими займами в составе

русского государственного долга оставались 6%-ные займы 1817-18 гг. Их

нарицательный капитал составлял 93 млн. руб., а непогашенная часть к 1 января

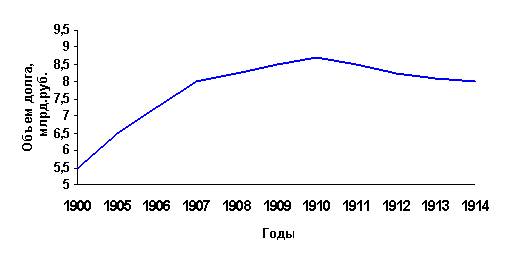

1913г. равнялась 38 млн. руб. На рисунке 1 отражена динамика государственного

долга Российской империи в начале XX в.: сумма задолженности возросла в период

русско-японской войны и революции, а затем стабилизировалась. [5; 117]

Рисунок 1 - Государственный долг России в начале двадцатого века

На протяжении всего XIX в. и в начале XX в. расходы

государства превышали его доходы. Во второй половине XIX в. правительство

активно финансировало строительство железных дорог, а также выкупало в казну

частные линии. Стремясь сгладить влияние экстраординарных расходов на структуру

бюджета, оно разделяло бюджет на обыкновенный и чрезвычайный. Первый пополнялся

из традиционных источников доходов (налоги, акцизы и пр.), доходную часть

второго на 90% составляли средства, полученные от внутренних и внешних займов.

Именно заемные средства шли на финансирование строительства железных дорог,

ведение войн и борьбу со стихийными бедствиями. При благоприятном положении

часть чрезвычайного бюджета шла на покрытие расходов по долгосрочной оплате

государственных займов. Платежи по займам (проценты и погашение) осуществлялись

за счет обыкновенного бюджета.

Выпуск новых займов был в непосредственной компетенции царя и

министерства финансов. Однако после созыва Государственной Думы она получила

право утверждать каждый конкретный заем. Время и условия займа по-прежнему

определялись по решению правительства.

По большей части государственных долгов выплачивалось 4% годовых. Сумма

всех бумаг с такой доходностью составляла более 2,8 млрд. золотых рублей -

около двух третьих всего рынка.

Все ценности, размещаемые в то время на рынке, разделялись на три

категории:

-

краткосрочные;

-

долгосрочные;

-

бессрочные;

Срок обращения краткосрочных обязательств

ограничивался законом и колебался от 3 месяцев до 1 года. Купюры выпуска не

должны были превышать 500 руб. Право эмиссии по краткосрочным обязательствам

предоставлялось лично министру финансов с условием, что общая сумма

обязательств в каждый момент не превысит 50 млн. руб. В 1905 г. права министра

были расширены до 200 млн. руб. с правом выпуска краткосрочных обязательств, в

том числе и на иностранных рынках. Государственное казначейство и частные лица

имели право учитывать эти обязательства в Государственном банке, проценты

считались в виде дисконта.

Основу государственного долга составляли

долгосрочные и бессрочные займы. Долгосрочные займы могли заключаться на

достаточно длительные сроки - 50-80 лет. Практиковался выпуск бессрочных

обязательств, когда государство обязывалось выплачивать только договорный

процент, т.е. для держателя заем становился рентой. Правительство оставляло за

собой право принудительной скупки данного инструмента по номинальной стоимости.

В этом случае заем погашался тиражами. Иногда государство скупало облигации на

бирже.

Также существовало формальное определение внутренних и внешних займов.

Первые ориентировались на иностранного покупателя и обращение за границей.

Вторые были рассчитаны на российский рынок. Данное деление не имело никакого

экономического значения, так как никаких ограничений на покупку иностранных

выпусков для российских подданных и внутренних иностранцев не существовало.

В 1906 г. в Основном законе имелась статья 114:

"При обсуждении государственной росписи не подлежат исключению или

сокращению назначения на платежи по государственным долгам и по другим принятым

на себя Российским Государством обязательствам." Законодатели заранее

пресекали соблазн нарушить одно из основных правил рынка - платить вовремя и

полностью.

Российское правительство в результате длительных и кровопролитных усилий

сумело создать репутацию надежного заемщика, который действует на рынке

аккуратно, не злоупотребляя своим государственным статусом.

Заимствование финансовых ресурсов использовалось с разными целями, и

далеко не всегда с целью реализации какого-либо конкретного проекта. Интересы

финансовой стабильности, пусть даже в краткосрочном периоде, имели

первостепенное значение. Это позволяло следовать выработанной экономической

политике, не меняя ее курса.

Отказавшись платить долги своим и иностранным гражданам, правительство

Советской России заложило основу новой финансовой культуры. В результате

облигации, выдаваемые как часть заработной платы, оказались просто бумажками.

После распада СССР в конце 1991г. России пришлось взять на себя долговые

обязательства перед иностранными кредиторами. В итоге внешний долг увеличился с

29 млрд. долл. в 1985 г. до 98 млрд. долл. в 1992 г.

За четыре дня до подписания в декабре 1991 г. в Минске так называемого

беловежского соглашения, в соответствии с которым СССР официально прекратил

свое существование, восемь из пятнадцати союзных республик подписали

"Договор о правопреемстве в отношении внешнего государственного долга и

активов Союза ССР".

Согласно этому договору первоначально доля России, как в зарубежных

активах, так и во внешнем долге Советского Союза составляла лишь 61,34%. Однако

спустя два года Россия, подписав соответствующие двусторонние соглашения, взяла

на себя активы и обязательства всех остальных республик бывшего СССР. Если

стоимость унаследованных активов, включающих имущество за рубежом и долговые

обязательства третьих стран, оценить не предоставляется возможным, то общий

объем унаследованных долговых обязательств четко определен, он равен 98 млрд.

долл.

Переговоры с Лондонским клубом о долгосрочной реструктуризации долгов

СССР коммерческим банкам Россия вела с декабря 1992 года. Первоначально

прогрессу переговоров препятствовала позиция банков-кредиторов, настаивавших на

отказе России от государственного иммунитета (это означало, что взыскания

кредиторов могли быть обращены на активы СССР или России за рубежом). Осенью

1994 года на сессии МВФ в Мадриде стороны нашли компромисс, договорившись, что

должником перед Лондонским клубом будет выступать Внешэкономбанк. На время

переговоров банки-кредиторы предоставляли Внешэкономбанку отсрочки платежей

(так называемые ролл-оверы). Всего в рамках Лондонского клуба был предоставлен

21 ролл-овер. В ноябре 1995 года во Франкфурте-на-Майне правительство РФ и

члены Банковского консультативного комитета Лондонского клуба подписали

Меморандум о согласованных принципах глобальной реструктуризации долга бывшего

СССР клубу на общую сумму 32,3 миллиарда долларов, включая проценты сроком на

25 лет с семилетним льготным периодом. [3; 157]

После этого Внешэкономбанк подготовил и разослал 400 с лишним

банкам-кредиторам финансовые условия урегулирования задолженности перед

Лондонским клубом, а это около 27 тысяч отдельных долговых требований в 15

валютах (сложность и масштабность сделки не имеют равных в двадцатилетней

истории клуба). По состоянию на 3 октября 1997 года объем выверенной и

подтвержденной в официальных протоколах задолженности составил 21,9 миллиарда

долларов, или более 91% требований, заявленных кредиторами.

Помимо долгов бывшего СССР с 1991 г. Российская Федерация произвела

собственные внешние заимствования на сумму 77,1 млрд. долл.. Такая активная

политика на рынке внешних заимствований была обусловлена в первую очередь

проводимой в этот период жесткой денежно-кредитной политикой.

В соответствии с

ней объем денежной массы в экономике сохранялся неизменным, и поэтому

использовались только не эмиссионные источники финансирования бюджетного

дефицита. Следует отметить, что в период с 1992 г. по 1998 г. дефицит

федерального бюджета был очень значителен и составлял не менее 18% от расходов.

Общий объем бюджетного дефицита за 1992-1998 гг. превысил 1,3 трлн. руб. в

ценах 1998 г. Внешние заимствования были предоставлены России международными

финансовыми организациями (МВФ, МБРР, ЕБРР), иностранными государствами

(Германией, США, Францией) и частными иностранными компаниями. Часть валютных

кредитов была получена от Центрального банка РФ за счет сокращения его

золотовалютных резервов. Помимо этого Министерство финансов Российской

Федерации выпустило и разместило несколько траншей еврооблигаций и облигаций

внутреннего валютного займа (ОВВЗ) (таблица 3).

Таблица 3 - Заимствования России начиная с 1992 г. [1; 103]

|

Вид заимствования

|

Объем, млн долл.

|

|

Кредиты,

полученные от правительств иностранных государств

|

14 900

|

|

В том числе:

|

|

финансовые

|

11 260

|

|

связанные

|

3 640

|

|

Кредиты,

полученные от иностранных коммерческих банков и фирм

|

5 970

|

|

Кредиты,

полученные от международных финансовых организаций

|

22 400

|

|

В том числе:

|

|

от

МВФ

|

15 773

|

|

от

МБРР (финансовые кредиты)

|

4 282

|

|

от

МБРР и ЕБРР (связанные кредиты)

|

2 345

|

|

Государственные

ценные бумаги РФ в иностранной валюте:

|

27 036

|

|

ОВВЗ

|

11 121

|

|

еврооблигации

|

15 915

|

|

Кредиты,

полученные от Банка РФ

|

6 800

|

|

Государственные

гарантии в иностранной валюте

|

0

|

|

Итого

|

77 106

|

Общий объем

внешних долговых обязательств России на 1 января 2001 г. составляет 143,4 млрд.

долл. Крайне негативной особенностью структуры долга России является то, что

около 90% российских долговых обязательств находится в собственности

нерезидентов. Иностранные инвесторы оказались владельцами не только валютных

долговых обязательств, но и большой части рублевых облигаций, которые формально

относятся к внутреннему долгу России.

На сегодняшний день российское правительство обслуживает еврооблигации,

кредиты, полученные от международных финансовых организаций, ОВВЗ и выплачивает

проценты по долгам Парижскому клубу кредиторов. Однако при этом необходимость

реструктуризации долгов бывшего СССР, возможно, на более благоприятных для

России условиях, остается несомненной.

Как бы то ни было, очевидно, что без проведения структурных реформ

национальной экономики дальнейшее наращивание долга является бесперспективным.

В связи с этим следует обратить внимание на практику принятия федеральных

бюджетов с огромным бюджетным дефицитом. Именно продолжительный и значительный

дефицит бюджета явился одной из основных причин стремительного роста объема

государственного долга.

2.2 Анализ динамики и структуры внешнего

долга РФ

Под государственным внешним долгом понимаются

долговые обязательства Российской Федерации как заемщика или гаранта погашения

займов другими заемщиками перед физическими и юридическими лицами, иностранными

государствами, международными финансовыми организациями, выраженные в

иностранной валюте.

Государственный внешний долг Российской Федерации включает следующие

задолженности:

1. Задолженность официальным кредиторам, т.е. коммерческим банкам

западных стран, которая регулируется Парижским клубом, который объединяет

официальных представителей основных стран - международных кредиторов.

2. Кредиты, предоставленные коммерческими банками западных стран,

регулируемые Лондонским клубом, который объединяет банкиров-кредиторов на

неофициальной основе.

3. Задолженность различным западным коммерческим структурам по фирменным

кредитам, связанным с поставкой товаров и оказанием услуг.

4. Задолженность международным финансовым организациям (МВФ, МБРР и

ЕБРР).

5. Долги СССР странам – бывшим членам СЭВ.

6. Еврооблигационные займы.

7. ОВГВЗ (облигации внутреннего государственного валютного займа).

8. Кредиты Центрального банка РФ.

Внешний долг России состоит из двух частей:

Долг бывшего СССР, который приняла на себя Россия после распада СССР;

Новый долг России, который формировался в основном после 1992 года.

В целом структура внешнего долга, принятого на себя Россией в качестве

правопреемницы бывшего СССР, представлена на рис.2, а структура нового

российского долга – на рис3. Данные приведены по состоянию на 1 июля 2005 года.

Рис.2. Структура внешнего долга, принятого от бывшего СССР.

Рис.3. Структура нового федерального внешнего долга.

Структура внешних заимствований за 2007-2008 отображена в таблице 2.

Таблица 2. Структура государственного внешнего долга, млрд. долл. США

|

Наименование

|

2007 год

|

2008 год

|

|

1 янв.

|

1 апр.

|

1 июля

|

1 янв.

|

1 апр.

|

1 июля

|

|

Государственный внешний долг

Российской Федерации (включая обязательства бывшего СССР, принятые Российской

Федерацией)

|

114,1

|

108,1

|

107,6

|

76,5

|

75,2

|

72.9

|

|

Задолженность странам - участницам

Парижского клуба

|

47,5

|

46,2

|

46,0

|

25,2

|

24,4

|

24.3

|

|

Задолженность странам, не вошедшим

в Парижский клуб

|

6,4

|

6,2

|

6,1

|

3,5

|

3,5

|

2.9

|

|

Задолженность бывшим странам СЭВ

|

-

|

-

|

-

|

2,1

|

2,0

|

2.0

|

|

Коммерческая задолженность

|

2,2

|

2,2

|

2,2

|

1,1

|

1,1

|

1.1

|

|

Задолженность перед международными

финансовыми организациями

|

9,7

|

6,0

|

5,8

|

5,7

|

5,6

|

5.5

|

|

Еврооблигационные займы

|

35,3

|

34,5

|

34,5

|

31,5

|

31,2

|

31.2

|

|

ОВГВЗ

|

7,1

|

7,1

|

7,1

|

7,1

|

7,1

|

5.7

|

|

Задолженность по кредитам

Внешэкономбанка, предоставленным за счет средств Банка России

|

5,5

|

5,5

|

5,5

|

0,0

|

0,0

|

0.0

|

|

Предоставление гарантий Российской

Федерации в иностранной валюте

|

0,4

|

0,4

|

0,4

|

0,3

|

0,3

|

0.2

|

В общем объеме долговых обязательств по кредитам, полученным от

правительств иностранных государств, основной объем долга составляют

обязательства перед странами-членами Парижского клуба кредиторов. К

обязательствам Российской Федерации перед Парижским клубом кредиторов относится

задолженность по кредитам, предоставленным иностранными банками в рамках

межправительственных соглашений под гарантии своих правительств или

застрахованными правительственными страховыми организациями. За период с 1

января 2007 г. по 1 июля 2008 г. задолженность перед Парижским клубом

кредиторов была снижена на 23,2 млрд. долл. или практически в 2 раза.

Россия перестала быть страной-дебитором клуба ровно через 8 лет после

финансового кризиса 1998 года и достигла цели, поставленной правительством РФ и

впервые сформулированной в "Долговой стратегии Российской Федерации на

2003-2005 годы", т.е. досрочной выплаты "наиболее крупной,

политически значимой и сложно управляемой категории государственного внешнего

долга - задолженности перед Парижским клубом кредиторов".

Погашение реструктуризированных в рамках Парижского клуба долговых

обязательств прошло в два этапа - в июле-августе 2005 года была досрочно

погашена задолженность на общую сумму 15 млрд. долл., а 21 августа 2006 года ВЭБ перевел 23,7 млрд.

долл. в счет полного погашения долга РФ перед странами-членами Парижского клуба

кредиторов. Платеж состоит из досрочной выплаты 22,3 млрд. долл., в том числе 1

млрд. долл. составляет премия странам-кредиторам за то, что они досрочно

согласились принять долги. Большая часть премии (700 млн. долл.) достанется

Германии. Остальные 300 млн. долл. поделят Франция, Нидерланды и

Великобритания.

Таким

образом, Россия полностью рассчиталась с ПКК по реструктурированному долгу бывшего

СССР. Как утверждается в пресс-релизе Минфина, общая экономия средств

федерального бюджета на процентных платежах за период до 2020 года превысит 12

млрд. долл. за счет досрочного погашения.

По состоянию на 1 января 2007 года задолженность перед странами

кредиторами - не членами Парижского клуба кредиторов составило 3,5 млрд. долл.

США, или около 3% от общей суммы внешнего долга Российской Федерации на

указанную дату. На 1 июля эта задолженность сократилась до 2,9 млрд. долл. США

или до 2% от общего объема долга. Постановлением Правительства "О порядке

продолжения работы по реструктуризации внешней задолженности бывшего СССР"

Министерству финансов Российской Федерации совместно с Внешэкономбанком было

поручено представить в Правительственную комиссию по государственному внешнему

долгу и активам бывшего СССР информацию о состоянии внешней задолженности

бывшего СССР официальным кредиторам, не представленным в Парижском клубе

кредиторов.

По мере завершения выверки имеющейся задолженности перед странами кредиторами

- не членами Парижского клуба подписывались соответствующие двусторонние

соглашения. В настоящее время заключены двусторонние межправительственные

соглашения с 7 странами - не членами Парижского клуба: Кореей, Оманом,

Тайландом, Турцией, Уругваем, Египтом, Мальтой.

Отсутствуют межправительственные соглашения с Грецией, Кувейтом и

Объединенными Арабскими Эмиратами. При этом в общий объем внешнего долга

включены суммы задолженности по соглашениям Внешэкономбанка с National Bank of

Greece от 19 марта 1993 года в сумме 37,4 млн. долл. и с Kuwait Investment Co

SAK от 2 января 1991 года в сумме 1100,00 млн. долл.

С Объединенными Арабскими Эмиратами подписан Меморандум о взаимопонимании

от 16 марта 1994 года. Сумма задолженности включена во внешний долг на

основании межбанковского соглашения Внешэкономбанка и National Bank of Abu

Dhabi от 18 сентября 1991 года в размере 500 млн. долл.

Новый долг Российской Федерации перед странами - не членами Парижского

клуба кредиторов представлен задолженностью по соглашениям Внешэкономбанка с

Экспортным кредитным банком Турции. Правительством Российской Федерации были

предоставлены соответствующие платежные гарантии Экспортному кредитному банку

Турции по выплате основного долга и процентов, начисленных на сумму задолженности

по указанным кредитным соглашениям.

По состоянию на 1 июля 2008 года объем задолженности перед странами -

бывшими членами СЭВ составил 2 млрд. долл. и по сравнению с состоянием на 1

июля 2000 года сократился более чем в 7 раз.

Кроме осуществления денежных расчетов и погашения государственного

внешнего долга товарными поставками, при погашении внешнего долга Российской

Федерации перед бывшим странам-членам СЭВ активно использовались механизмы

уступки прав и расчетов с дисконтированием задолженности. Такие схемы были

реализованы с Чехией, Словакией и Венгрией на сумму погашения долга 3,3 млрд.

долл. При этом расходы бюджета составили лишь 1,7 млрд. долл.

Задолженность по кредитам иностранных коммерческих банков и фирм включает

в себя обязательства перед Лондонским клубом кредиторов, а также коммерческую

задолженность.

В 2000 г. Российской Федерации удалось договориться с Лондонским клубом о

списании 1 /3 задолженности бывшего СССР. Это была успешная операция, которую

нам не удалось осуществить с Парижским клубом. Оставшиеся 2/3 задолженности

Лондонскому клубу были переведены в еврооблигации согласно Постановлению

Правительства РФ от 23.06.2000 г. № 478 "Об урегулировании задолженности

бывшего СССР перед иностранными коммерческими банками и финансовыми

институтами, объединенными в Лондонский клуб кредиторов" [9], и таким

образом задолженность Лондонскому клубу больше не выделяется в статистике.

Коммерческая задолженность является наиболее сложной с точки зрения

урегулирования. До последнего времени остается коммерческая задолженность перед

десятками тысяч иностранных фирм-экспортеров большинства развитых стран мира.

Под коммерческой задолженностью бывшего СССР понимаются следующие инструменты:

коммерческие кредиты (контракты с рассрочкой платежа, краткосрочные и

среднесрочные коммерческие кредиты), аккредитивы (отзывные и безотзывные,

включая аккредитивы с рассрочкой платежа) и инкассо. В 1991 году

негарантированная коммерческая задолженность СССР составляла более 6 млрд.

долл.

Общие принципы урегулирования коммерческой задолженности были определены

постановлением Правительства Российской Федерации от 27 сентября 1994 года

№1107, на основании которого 1 октября 1994 года было распространено Заявление

Правительства Российской Федерации "О переоформлении коммерческой

задолженности бывшего СССР перед иностранными кредиторами".

В соответствии с Указом Президента Российской Федерации от 7 декабря 1992

года №1565 и на основании постановления Правительства Российской Федерации от

15 марта 1993 года №222 в целях урегулирования внутреннего валютного долга был

осуществлен выпуск облигаций внутреннего государственного валютного займа

(ОВГВЗ).

Облигации внутреннего государственного валютного займа - государственные

ценные бумаги. Выпущены с целью переоформления задолженности бывшего СССР по

средствам на счетах российских юридических лиц во Внешэкономбанке,

заблокированных по состоянию на 1 января 1992 года. Эмитентом является

Министерство финансов Российской Федерации. Облигации номинированы в долларах США.

Номинал облигаций - одна, десять и сто тысяч долл. Купонная ставка - 3%

годовых, начисляется ежегодно 14 мая. Сроки погашения - 1 год, 3 года, 6, 10 и

15 лет. Дата выпуска займа - 14 мая 1993 года. Дата дополнительного выпуска -

14 мая 1996 года. Общий объем эмиссии ОВГВЗ составляет 12935 млн. долл.

Еврооблигации - это ценные бумаги, эмитированные в валюте, отличной от

национальной денежной единицы эмитента, имеющие средне- или долгосрочное

обращение на территории иностранных государств, кроме страны эмитента. Данный

вид долговых обязательств в структуре государственного внешнего долга

Российской Федерации составлял по состоянию на 1 июля 2008 года 21,4% (31,2

млрд. долл.).

Внешняя задолженность Российской Федерации в части международных

финансовых организаций включает в себя государственные долговые обязательства

перед следующими организациями:

Международный валютный фонд (МВФ);

Международный банк реконструкции и развития (МБРР);

Европейский банк реконструкции и развития (ЕБРР).

Данные организации относятся к специализированным учреждениям ООН так

называемой Бреттон-Вудской группы. Они были созданы в 1944 году. Россия

вступила в Международный валютный фонд и Всемирный банк в 1992 году.

Задолженность по кредитам МФО по состоянию на 1 июля 2008 года составила 5,5

млрд. долл., сократившись по сравнению с 1 января 2007 г. на 43,3%.

Начиная с 1998 года, в структуру государственного внешнего долга

включаются кредиты, полученные от Центрального банка Российской Федерации.

Федеральным законом от 29 декабря 1998 года №192-ФЗ "О

первоочередных мерах в области бюджетной и налоговой политики" [14] в

статье 5, в целях своевременного осуществления неотложных платежей по погашению

и обслуживанию внешнего долга Российской Федерации, Минфину России разрешено привлекать

в 1998 году кредиты Внешэкономбанка и Внешторгбанка для расчетов по внешнему

долгу Российской Федерации в сумме до 3 млрд. долл. за счет перечисления

Центральным банком РФ средств в иностранной валюте указанным банкам на срок до

5 лет по минимальным рыночным ставкам, что увеличило на 1 января 1999 года

внешний долг Российской Федерации на 2,3 млрд. долл. По состоянию на 1 января

2006 года объем указанной задолженности составил 4,3 млрд. долл. или 4,1% от

общего долга.

Размер государственного долга в абсолютном выражении не дает полного

представления о состоянии экономики и платежеспособности страны. Для оценки

способности страны-дебитора выполнять обязательства по погашению и обслуживанию

накопленного объема государственного долга проводят анализ объема ресурсов,

которыми располагает страна должник, т. е. размер и темпы роста ВВП в

сопоставлении с государственным долгом.

Этот показатель позволяет оценить уровень долговой нагрузки на экономику

страны и отражает ее потенциальные возможности переориентировать национальное

производство на экспорт в целях получения иностранной валюты и обеспечения

способности погасить внешний долг. Чем выше данный показатель, тем большую долю

доходов от реализации произведенного продукта государство вынуждено направлять

не на внутреннее развитие, а на выполнение долговых обязательств перед внешними

кредиторами. Если накопленный долг превышает объем средств, который в средне- и

долгосрочной перспективе страна-дебитор может направить на выполнение долговых

обязательств, возникает ситуация "долгового навеса". Условной

границей начала такого опасного состояния внешнего долга принято считать

превышение объемом долга 50% объема ВВП. Подобное положение было характерно для

экономики Российской Федерации с начала 1990-х гг. и вплоть до 2001 г. За

последние годы объем государственного долга, его удельный вес в объеме ВВП

имеет устойчивую тенденцию к снижению. Если в 2002 г. объем внешних

заимствований составлял 35,88% в объеме ВВП, то в 2008 г. - 14,19%.

Динамика этого показателя представлена на рис.4.

Рис.4. Отношение государственного внешнего долга к ВВП.

Показатель "государственный долг/доходы" используется

международными финансовыми организациями для оценки долговой устойчивости

заемщика, т. е. такого состояния государственного внешнего долга, при котором

правительство выполняет обязательства по его обслуживанию в полном объеме без

ущерба темпам экономического и социального развития и необходимости прибегать к

списанию или реструктуризации задолженности.

Поскольку внешняя задолженность фиксируется, погашается и обслуживается в

иностранной валюте, то важным показателем платежеспособности страны наряду с

объемом и темпами роста ВВП является экспорт товаров и услуг. Коэффициент

"внешний долг/экспорт" является индикатором состояния долга,

отражающим имеющиеся возможности страны погасить его накопленный объем. Чем

более развит экспортный сектор национальной экономики, тем больше у дебитора

возможностей выполнять имеющиеся долговые обязательства перед внешними

кредиторами и, соответственно, меньше значение данного показателя.

На основе этих критериев страны делятся на три группы: с высоким, средним

и низким уровнем внешней задолженности.

К первой группе относятся страны, у которых первый показатель выше 80%

или второй превышает 220%.

Для второй группы эти показатели колеблются в интервале соответственно

между 80 и 48%, 220 и 132%.

Страны с небольшим объемом задолженности - менее 48 и 132%

соответственно.

Валютная составляющая государственного долга для бюджетной системы страны

наиболее опасна, так как продолжающаяся девальвация национальной валюты

неизбежно ведет к удорожанию самого долга и его обслуживания. В 2000 г.

удельный вес государственного внешнего долга Российской Федерации в объеме ВВП

и экспорта составлял соответственно 57,3 и 140,7%. Эти показатели по критериям

Всемирного банка соответствовали странам с высоким уровнем внешней

задолженности. После 2007 г. Россия устойчиво перешла к странам с низким

уровнем государственного внешнего долга.

Международные финансовые организации часто пользуются показателем

"резервы/платежи по внешнему долгу", являющимся, по их мнению,

важнейшим индикатором потенциальных проблем страны с ликвидностью -

способностью правительства и резидентов своевременно выполнять обязательства по

внешнему долгу, сохранять достигнутый уровень кредитного рейтинга и доступ на

международные финансовые рынки. Критическим значением является уровень в 100%,

отражающий равенство официальных резервов и объема срочного в течение года

внешнего долга. Меньшие значения показателя указывают на вероятность того, что

либо правительство, либо резиденты страны прекратят обслуживать или погашать

срочный в текущем (отчетном) году долг из-за нехватки доступной иностранной

валюты. Золотовалютные резервы Российской Федерации в 2007 г. составили 138,9

млрд. долл., а платежи по погашению и обслуживанию государственного внешнего

долга - 17,15 млрд. долл. Таким образом, "резервы/платежи по внешнему

долгу" равны 2,3%, что значительно ниже критического уровня.

Глава 3 Проблемы и методы управления

государственным долгом

3.1 Денежная эмиссия как инструмент

управления внешним долгом

Известно, что инфляция выполняет следующие фискальные функции. Во-первых,

она обеспечивает прямое или косвенное финансирование бюджетного дефицита или

реальные доходы государства в форме инфляционного налога (сеньоража).

Во-вторых, благодаря инфляции достигается прирост номинальных поступлений от

регулярных налогов, что дает фискальный выигрыш при неполной индексации

государственных расходов. В-третьих, инфляция обесценивает номинальную

стоимость внутреннего долга. Очевидно, что к управлению номинированным в

отечественной валюте долгом имеют отношение все перечисленные функции.

Управление же внешним долгом допускает инфляционное финансирование выплат по

обязательствам государства, но исключает возможность их инфляционного

обесценения.

Классическая модель управления государственным долгом не затрагивает

вопроса о связи долговой и денежно-кредитной политики. Она описывает процесс

оптимального динамического налогообложения, когда с помощью заимствований и

вложений в активы государство перераспределяет регулярные налоги во времени.

Такая постановка правомочна, если у фискальной власти есть реальная возможность

выбора налоговой нагрузки. В действительности, причем не только в переходных

экономиках, уровень регулярного налогообложения вряд ли может быть объектом

эффективного воздействия со стороны фискальной власти. Это, скорее, показатель,

который характеризует политико-экономическое равновесие, определяемое действием

механизмов общественного выбора, либо являющееся результатом игры групп

лоббистских интересов. В значительной мере подобное относится и к формированию

уровня государственных расходов. Поэтому уровень налоговой нагрузки лишь с

большой степенью условности можно рассматривать в качестве инструмента

макроэкономической политики государства.

В этой связи более адекватной представляется постановка задачи управления

долгом, в которой экзогенно задана последовательность показателей бюджетного

профицита. При этом государство выбирает политику долговой эмиссии, допускающую

инфляционное финансирование дефицита, но минимизирующую долговременные потери

от инфляции.

Такой подход к анализу управления государственным долгом акцентирует

внимание на взаимосвязи инфляции и долга. Мы абстрагируемся от проблемы выбора

временной и валютной структуры долга, поэтому можем рассматривать денежную

эмиссию как основной инструмент фискальной политики. Если не принимать в расчет

другие направления инфляционной экспансии, например, попытки стимулирования

производства или поддержку банковского сектора, то такой подход к инфляции

представляется правомерным.

В статическом аспекте эмиссия долга и инфляция взаимозаменяемы: при

заданном дефиците бюджета увеличение заимствований уменьшает денежную эмиссию,

и наоборот. Примером может служить стабилизационная попытка в России. Эмиссия

государственного долга в 1995 г. позволила уменьшить инфляцию в условиях

обострения налогово-бюджетного кризиса. В то же время невозможность

осуществления новых заимствований во втором полугодии 1998 г. привела к

инфляционному скачку. В динамике связь между эмиссией долга и эмиссией денежной

массы сложнее, она отражает в значительной мере взаимодополняемость инфляции и

государственного долга. Россия здесь также может служить хорошей иллюстрацией:

увеличение экспансии ГКО в 1995-1996 гг. позволило отложить инфляцию, но

привело в результате долгового кризиса к инфляционному всплеску в 1998-1999 гг.

Именно комплементарность долга и инфляции представляет наибольший интерес с

точки зрения динамического анализа этих показателей.

Интересный взгляд на взаимосвязь динамики инфляции и государственного

долга предлагает так называемая фискальная теория инфляции. Суть этой теории

заключается в том, что уровень цен выравнивает в каждом периоде времени

номинальные обязательства государства и ожидаемый реальный поток бюджетного

профицита.

При этом долг зависит от текущего и будущих уровней цен, так как их

соотношения определяют цены облигаций с различными сроками до погашения.

В неявной форме фискальная теория инфляции соотносит номинальные

обязательства государства с его реальными активами. Ожидаемый профицит бюджета

отражает реальную отдачу от активов государства, включая его способность

обеспечивать будущие налоговые поступления. Поэтому уровень инфляции

определяется на основе обеспеченности номинальных обязательств государства его

реальными активами.

Слабость данной теории заключается в том, что государственный долг может

быть номинирован в иностранной валюте (либо индексирован относительно

инфляции). В таком случае фискальная теория не может объяснить уровень цен, так

как необходимо задавать экзогенную динамику номинального курса национальной

валюты. Но тогда номинальные переменные оказываются необъясненными в рамках

модели, претендующей на их описание.

Для нас эти

изъяны фискальной теории инфляции имеют существенное значение, так как мы

рассматриваем управление внешним долгом государства. В данной работе речь идет

о следующей ситуации. Имеется базовый внешний долг, по которому государство

обязуется осуществлять основные и процентные платежи в рамках конечного

временного периода. При этом задан график его обслуживания и погашения, который

предполагается выполнить без проведения реструктуризации или объявления

дефолта. Задача государства заключается, во-первых, в том, чтобы обеспечить на

заданном временном интервале все платежи при минимальной инфляционной нагрузке

на экономику. Размеры выплат по графику варьируют по годам, однако они известны

с самого начала. Во-вторых, необходимо обеспечить к концу заданного периода,

скажем к 2010 или 2015 г., определенное соотношение долга и ВВП. Второе

требование отражает долговременную целевую установку государства в отношении

долговой политики, отвечающую допустимому уровню долговой нагрузки на

экономику.

Если государство не может делать дополнительных заимствований для

обеспечения выплат по базовому долгу, то размер денежной эмиссии определяется

текущим дефицитом бюджета, а не целевой установкой по снижению долговой

нагрузки. В подобной ситуации Россия оказалась после августовского кризиса.

Если же власти могут прибегать к дополнительным заимствованиям на внешнем

рынке, то оптимальный размер эмиссии в каждом периоде должен зависеть от

долговременной целевой установки на сокращение долговых обязательств. В таком

случае важно не только обеспечить минимальные размеры денежной эмиссии, но и

учитывать ограничение на новые заимствования, вытекающее из долговременной

цели. Этим обстоятельством обусловлена взаимная дополняем ость долговой и

денежной экспансии: при оптимальной политике управления долгом увеличение

заимствований должно сопровождаться определенным инфляционным финансированием

бюджетного дефицита.

Взаимосвязь внешнего долга и денежной эмиссии в долговременном аспекте.

Этот вопрос важен не только с теоретической точки зрения. Предложенная

модель управления внешним долгом имеет непосредственное отношение к выработке

стратегии долгосрочного развития российской экономики, а именно к проблеме

выхода страны из долгового кризиса.

В ситуации долгового кризиса инфляционное финансирование дефицита может

быть необходимо, с одной стороны, для обеспечения выплат по базовому долгу, а с

другой – для реализации целевой установки на определенный уровень долговой

нагрузки (терминального долга). С точки зрения рассмотренной здесь модели режим