Статистическое изучение объема,

структуры, динамики и результатов кредитной деятельности банков.

Введение

Глава 1.Понятие

и виды кредита.

Глава 2. Источники статистических данных о

кредитах

Глава 3. Статистическое изучение объема,

состава и динамики кредитных вложений и ресурсов

3.1. Динамика размера, состава и структуры кредитных ресурсов

3.2. Анализ оборачиваемости кредита

3.3. Корреляционно-регрессивный анализ кредитных

ресурсов

Выводы

Практическая часть

Список литературы.

ВВЕДЕНИЕ

Кредит – это разновидность

экономической сделки, договор между юридическими и физическими лицами о займе,

или ссуде. Один из партнеров (кредитор) предоставляет другому (заемщику) деньги

(в некоторых случаях имущество) на определенный срок с условием возврата

эквивалентной стоимости, как правило, с оплатой этой услуги в виде процента.

Срочность, возвратность и, как правило, платность – принципиальные

характеристики кредита.

Изобретение кредита, вслед за

деньгами, является гениальным открытием человечества. Благодаря кредиту

сократилось время на удовлетворение хозяйственных и личных потребностей.

Кредит во многом является условием и

предпосылкой развития современной экономики, неотъемлемым элементом

экономического роста. Его используют как крупные предприятия и объединения, так

и малые производственные, сельскохозяйственные и торговые предприятия. Им

пользуются как государства и правительства, так и отдельные граждане. Кредит

обслуживает движение капитала и постоянное движение различных общественных

фондов. Благодаря кредиту в народном хозяйстве производительно используются

средства, высвобождаемые в процессе деятельности предприятий, в процессе

выполнения государственного бюджета, а также сбережения населения и ресурсы

банков.

Кредит, таким образом, представляет

собой форму движения ссудного капитала, т.е. денежного капитала,

предоставляемого в ссуду. Необходимость и возможность кредита обусловлена

закономерностями кругооборота и оборота капитала, в процессе воспроизводства:

на одних участках высвобождаются временно свободные средства, которые выступают

как источник кредита, на других

возникает потребность в них.

В условиях перехода России к рынку

роль и значение кредитных отношений возрастают. Развитие рыночных отношений

предполагает максимальное сокращение централизованного перераспределения

денежных ресурсов и переход преимущественно к горизонтальному их движению на

финансовом рынке. Изменяется роль кредитных институтов в управлении народным

хозяйством, повышается роль кредита в системе экономических отношений.

Прежде всего, в рыночной экономике с

помощью кредита облегчается и становится реальным процесс перелива капитала из

одних отраслей в другие. Ссудный капитал перераспределяется между отраслями с

учетом рыночной конъюнктуры в те сферы, которые обеспечивают получение более

высокой прибыли или являются приоритетными с точки зрения общенациональных

интересов России.

Кредит основной источник

удовлетворения огромного спроса на денежные ресурсы.

Кредит необходим для поддержания

непрерывности кругооборота фондов действующих предприятий, обслуживания

процесса реализации произведенных товаров, что особенно важно на этапе

становления рыночных отношений.

Кредит оказывает активное воздействие

на объем и структуру денежной массы, платежного оборота, скорость обращения

денег. Благодаря кредиту происходит более быстрый процесс капитализации

прибыли, т.е. превращения ее в дополнительные производственные фонды. Кредит

стимулирует развитие производительных сил, ускоряя формирование источников

капитала для расширения производства.

Таким образом, переход России к

рыночной экономике, преодоление кризиса и возобновление экономического роста,

повышение эффективности функционирования экономики, создание необходимой

инфраструктуры невозможно обеспечить без дальнейшего развития кредитных

отношений.

Глава 1.Понятие и виды кредита.

Банковский кредит –

основная форма кредитования, при которой денежные средства во временное

пользование предоставляются банками. Существует прямой банковский кредит, при

котором выдача ссуд происходит непосредственно под залог ценностей или затрат,

и косвенный – выдача ссуды под залог расчетно-платежных документов.

Ссудные операции банков можно

классифицировать по различным критериям.

Активные ссудные операции

– это кредитование клиентов, как юридических, так и физических лиц и

предоставление кредитов другим банкам (межбанковского кредита).

К основным принципам

кредитования относятся: срочность возврата, обеспеченность и платность.

По срокам возврата ссуды

подразделяются: онкольные или до востребования; краткосрочные (от 3 до

6месяцев); среднесрочные (от 6 до 12 месяцев) и долгосрочные (свыше 12

месяцев).

По обеспечению –

необеспеченные (бланковые) кредиты и обеспеченные, которые по характеру

обеспечения подразделяются на залоговые, гарантированные и застрахованные

кредиты.

По платности выделяются:

платный и бесплатный, дорогой и дешевый кредиты. За основу такого деления

берется размер установленной процентной ставки, установленной за пользование

ссудой. Реальная величина процента устанавливается банками от спроса на кредит,

от средней процентной ставки, уплачиваемой банком своим клиентам по депозитным

счетам различного вида, от структуры кредитных ресурсов банка, от длительности

займа, от обеспечения ссуды, от стабильности денежного обращения в стране.

Классифицировать

банковский кредит можно в зависимости от срока назначения (для текущей

деятельности или инвестиционной) и типа получателя.

По группам заемщиков:

предприятиям и организациям с различной формой собственности, населению,

государственным органам власти. В зависимости от назначения и направления

кредит различают: потребительский, промышленный, сельскохозяйственный,

инвестиционный, бюджетный.

Потребительский кредит

предоставляется населению (физическим лицам) на приобретение товаров

длительного пользования (автомобили, мебель, бытовую технику), а также на

покупку квартир.

Кредиты, предоставляемые юридическим

лицам, т.е. предприятиям и учреждениям любой формы собственности, имеющим

самостоятельный баланс и собственные средства.

Выдача кредита юридическим лицам

производится на пополнение оборотных средств, приобретение товарно-материальных

ценностей, выплату заработной платы и другие цели. Кредиты выдаются денежными средствами и векселями, в рублях и

иностранной валюте.

Существуют межбанковские кредиты,

которые предоставляются банками друг другу, когда у одних банков возникают

свободные ресурсы, а у других их недостает. Все кредиты выдаются на возвратной

и платной основе. Основные доходы банки получают от кредитных операций

(проценты за предоставленные кредиты).

Глава

2. Источники статистических

данных о кредитах

Банки - одно из

центральных звеньев системы рыночных структур. Развитие их деятельности - необходимое условие реального создания

рыночного механизма. Коммерческие

банки, естественно, не представляют

собой новации переходного периода

Союза Независимых Государств. Это банки, присущие любой экономической формации, занимающиеся кредитованием и финансированием

промышленности и торговли за счет

денежных капиталов, привлеченных в виде

вкладов и путем выпуска собственных акций и облигаций. Коммерческие

банки пополняют также свои ресурсы за счет заимствований у

эмиссионных банков. Аккумулируя денежные капиталы, временно высвобождающиеся в

процессе производства и обращения, а также свободные средства населения,

коммерческие банки передают их в

ссуду функционирующим предпринимателям. Иными

словами, через эти банки происходит перераспределение

капиталов между различными отраслями хозяйства.

Коммерческие банки создают кредитные орудия обращения

посредством открытия текущих счетов своим заемщикам, на которые последние выписывают чеки. Через

коммерческие банки осуществляются безналичные

расчеты через корреспондентские счета

в центральных банках. Просматривается объективная тенденция, (конечно, не в наших современных условиях)

объединения коммерческих банков в банковские монополии и их широкое внедрение в промышленность и

иные сферы производства.

В банках ведется

ежемесячная, ежеквартальная и ежегодная отчетность по размещению кредитных

ресурсов. Все сведения по кредитным вложениям отражаются в форме статистической

отчетности № 1, которая составляется на основании данных по счетам

бухгалтерского учета, относящихся к кредитованию. Например: счет 455 «Потребительские

кредиты, предоставленные физическим лицам», счет 45815 «Просроченная

задолженность по кредитам, предоставленным гражданам», счет 70101 «Проценты,

полученные за представленные кредиты», счета 441 – 453, 456 «Выдача и погашение

кредитов юридических лиц». Данная форма составляется в виде таблиц:

·

Сведения

о ссудах, предоставленных физическим лицам учреждениями банков, и формах их

обеспечения;

·

Сведения

о ссудах, предоставленных юридическим лицам учреждениями банков, и формах их

обеспечения;

·

Сведения

о перераспределении кредитных ресурсов;

·

Сведения

об оборачиваемости кредитов в учреждениях банка;

·

Сведения

по погашению просроченной ссудной задолженности учреждениями;

·

Сведения

о выдачи кредитов по отраслям народного хозяйства.

Кроме

статистической отчетности по Форме № 1 в банках существует отчетность по Форме

№ 17, в которой отражаются все сведения о кредитных вложениях. В отчетности

отражаются сведения о выданных кредитах по физическим и юридическим лицам (по

целевому назначению и формам собственности и отраслям народного

хозяйства), а также по срокам выдачи и погашения, о платности и

возвратности. Воспользуемся этими сведениями для анализа размещенных кредитных

ресурсов.

Глава 3. Статистическое изучение объема,

состава и динамики кредитных вложений и ресурсов

3.1. Динамика размера, состава и

структуры кредитных ресурсов

В Таблице 1 отражена динамика выдачи кредитных

ресурсов:

Таблица 1

|

|

2003

|

2004

|

2005

|

|

Кредитование юридических лиц

|

15,29

|

21,00

|

27,91

|

|

Кредитование населения

|

2,36

|

2,34

|

3,14

|

|

Выдача межбанковских кредитов

|

25,01

|

24,00

|

27,00

|

|

Размещение в ценные бумаги

|

82,35

|

76,66

|

68,95

|

Очевидны

значительные изменения в кредитных вложениях в

2003 – 2005 гг. – снижение в ценные активизация работы по размещению

ресурсов в кредитование юридических и физических лиц, увеличение выдачи

межбанковских кредитов.

Интервальный

ряд динамики (т.е. статистические данные позволяющие изучить развитие

изучаемого процесса во времени), отображающий выдачу кредитных ресурсов в 2003

– 2005 гг., позволяет изучить тенденцию перемещения кредитных ресурсов.

Таблица 2

|

Показатели (тыс. руб.)

|

2002

|

2003

|

2004

|

2005

|

|

Кредитные ресурсы

|

675,3

|

1406,4

|

1275,2

|

11283,6

|

|

Абсолютный прирост

|

|

|

|

|

|

Базисный

|

|

731

|

599,9

|

10608,3

|

|

Цепной

|

|

731

|

131,2

|

10008,4

|

|

Темп роста (%)

|

|

|

|

|

|

Базисный

|

|

208,2

|

188,8

|

1670,9

|

|

Цепной

|

|

208,2

|

90,6

|

884,8

|

|

Темп прироста (%)

|

|

|

|

|

|

Базисный

|

|

108,2

|

88,8

|

1570,9

|

|

Цепной

|

|

108,2

|

9,3

|

784,8

|

|

Темп наращивания (%)

|

|

108,2

|

19,4

|

1482,0

|

При анализе данных Таблицы 2 прослеживается систематическое увеличение по

сравнению с 2002 годом абсолютных приростов выдачи кредитных ресурсов (тыс.

руб.): 675.3 < 1406.4 > 1275.2< 11283.6 – исключением является 2004

год.

Цепные абсолютные приросты показывают увеличение объемов выдачи

кредитов: 675.3 < 731 < 10008.4 –

за исключением 2004 г. – прирост составил 131.2 тыс. руб.

Абсолютные темпы прироста в относительных величинах исчисляются в

процентах путем сравнения уровней в разные моменты времени. Начиная с 2002

года, происходило систематическое увеличение уровня выдачи кредитных ресурсов с

незначительным спадом в 2004 году.

3.2. Анализ оборачиваемости кредита

Для анализа

оборачиваемости кредита необходимо составить индексы переменного и постоянного

состава (Таблица 2).

Таблица 2

|

Категории заемщиков

|

2003

|

2004

|

|

t0

|

d0

|

t1

|

d1

|

t0

d0

|

t1

d1

|

t0 d1

|

|

Физические лица

|

113.7

|

0.8

|

146.6

|

0.8

|

90.96

|

117.28

|

90.96

|

|

Банк

|

2363.5

|

0.07

|

200.5

|

0.04

|

165.445

|

8.02

|

94.54

|

|

Юридические лица

|

166.8

|

0.2

|

73.9

|

0.9

|

33.36

|

66.51

|

150.12

|

|

Итого

|

X

|

X

|

X

|

X

|

289.765

|

191.81

|

335.62

|

t =  , где

, где  – среднегодовые остатки кредита, On – оборот кредита по

погашению, D – число календарных дней в

периоде, n = On :

– среднегодовые остатки кредита, On – оборот кредита по

погашению, D – число календарных дней в

периоде, n = On :  – количество оборотов кредита за

год.

– количество оборотов кредита за

год.

t0

физические лица = 345762,3 :  = 113,7.

= 113,7.

t0 банки =

659408,8 :  = 2363,5.

= 2363,5.

t0 юридические лица = 133751,0 :  = 166,8.

= 166,8.

t1 физические лица

= 1323357,9 :  = 146,6.

= 146,6.

t1 банк = 175200,0 :  = 200,5.

= 200,5.

t1 юридические лица = 125900,0 :  = 73,9.

= 73,9.

n0 физические лица = O :  = 10951753 : 345762.3 = 3.2

= 10951753 : 345762.3 = 3.2

n0 банк = 0.2;

n0 юридические лица = 2.2;

n1 физические лица = 2.5;

n1 банк = 1.8;

n1 юридические лица = 4.9.

Бóльшая часть оборотов в 2003 году

приходилось на кредиты физическим лицам, а в 2004 – юридическим лицам.

Индекс средней длительности

пользования кредитом переменного состава:  , где m – однодневный оборот по

погашению кредита.

, где m – однодневный оборот по

погашению кредита.

m = On : D, так как t = k : m, то k = t ∙ m. При подстановке вместо k его значения в формулу

получается:

или

или  .

.

Таким образом:

d0 физические лица =  ;

;

d0

банк =

0,07;

d0

юридические

лица = 0,2;

d1 физические лица = 0,8;

d1

банк =

0,04;

d1

юридические

лица = 0,9.

Если данные значения

подставить в формулу индекса переменного состава, получится:

Длительность оборота сократилась

на 30 %. На величину индекса оказывают влияние изменения длительности

пользования кредитом определенных единиц совокупности и удельный вес

однодневного оборота по погашению отдельных частей совокупности в общей его

величине.

Для определения влияния на прирост средней

длительности пользования кредитом изменения только длительности пользования

кредитом необходимо вычисления индекса постоянного состава:

или

или  .

.

Определение структурных изменений в составе однодневного

оборота по погашению на прирост средней длительности пользования кредитом

производится путем расчета индекса влияния структуры:

Определение структурных изменений в составе однодневного

оборота по погашению на прирост средней длительности пользования кредитом

производится путем расчета индекса влияния структуры:

или

или  .

.

Из вычисления следует влияние удельного веса

однодневного оборота на прирост средней длительности пользования кредитом,

т.к., судя по результатам расчета структурного индекса, произошло увеличение на

16 %.

Если известны индексы переменного и постоянного

состава, то индекс влияния структуры может быть определен на основании их

взаимосвязи:

Применение индексов в анализе позволяет определить

абсолютный прирост средней длительности пользования кредитом за счет отдельных

факторов.

Абсолютный прирост средней длительности пользования

кредитом:

1.

За счет индивидуальный значений длительности кредита

Δ

2.

За счет структурных сдвигов в однодневном обороте

по погашению Δ

Общий

абсолютный прирост средней длительности пользования кредитом можно определить

путем вычитания из числителя знаменателя переменного состава: Δ

Величина,

которая должна совпасть с алгебраической суммой отклонений за счет отдельных

факторов: Δ Δ

Δ Δ

Δ

3.3.

Корреляционно-регрессивный анализ кредитных ресурсов

|

|

Выдача кредитов

(млн. руб.)

|

Доходы

по кредитам (млн. руб.)

|

|

|

|

|

|

х

|

у

|

х2

|

у2

|

ху

|

|

1

|

0,215

|

0,08

|

0,0462

|

0,0064

|

0,0172

|

|

2

|

0,353

|

0,149

|

0,1246

|

0,0222

|

0,0526

|

|

3

|

0,569

|

0,242

|

0,3238

|

0,0586

|

0,1377

|

|

4

|

0,188

|

0,091

|

0,0353

|

0,0083

|

0,0171

|

|

5

|

1,983

|

1,111

|

3,9323

|

1,2343

|

2,2031

|

|

6

|

2,321

|

0,608

|

5,3870

|

0,3697

|

1,4112

|

|

7

|

2,754

|

0,690

|

7,5845

|

0,4761

|

1,9003

|

|

8

|

4,874

|

1,184

|

23,7559

|

1,4019

|

5,7708

|

|

Итого

|

13,257

|

4,155

|

41,1896

|

3,5775

|

11,51

|

Необходимо найти yx =a0 + a1x, где:

Подставив значения a0

и a1 в уравнения, получается: ух=

– 0.034 + 0,24х. Для нахождения коэффициента корреляции:

Найденные значения

необходимо подставить в формулу

Поскольку коэффициент

линейной корреляции равен 0.88, между выдачей кредитов и доходами по кредитам

имеется тесная связь, и доходы по кредитам зависят от выдачи кредитов.

ВЫВОДЫ

Из

проведенного статистического анализа размещенных банком кредитных вложений

следует, что в обследуемом периоде наблюдается абсолютный прирост кредитных

вложений по годам с 2003 – 2005гг. Небольшой спад в перемещении кредитных

ресурсов в 2004 году и значительный подъем в 2005 году

Наблюдаются

темпы наращивания экономического потенциала банка.

Очевидны значительные изменения в

выдаче кредитов в 2003 – 2005 гг. по видам размещения:

-

снижение вложений в ценные бумаги;

- активизация работы по размещению ресурсов в

кредитование юридических и физических лиц;

-

увеличение выдачи межбанковских кредитов.

По

срокам размещения кредитных ресурсов просматривается следующее:

- в 2004

году выданные кредиты на сроки до 3-х месяцев и на 3 – 6 месяцев находились на

одном уровне;

-

в 2005 году увеличилась доля кредитов на 6 и более

месяцев.

По целевому направлению кредитных ресурсов произошли кардинальные

изменения:

-

в 2003 году кредитные вложения направлялись главным образом на

межбанковское кредитование (85 %), на

торгово-посредническую деятельность 15 %;

-

в 2004 году 91 % кредитов было направленно в промышленность,

межбанковский кредит 5 % , торговое посредничество – 4 %;

- в 2005 году наибольший удельный вес в объеме

выданных кредитов принадлежал

кредитам на неотложные нужды, незначительная доля выданных кредитов

приходилась на межбанковские кредиты, кредитование муниципальных предприятий и

выдачу кредитов на покупку жилья.

По

размещения кредитных вложений по территориям наблюдается явное превосходство

города над селом.

1.

Практическая часть.

Имеются следующие выборочные

данные о деятельности Российских банков за год ( выборка 3 % механическая )

млн. руб.

|

|

Кредиты

|

Прибыль

|

|

Кредиты

|

Прибыль

|

|

1

|

10670

|

210

|

19

|

13175

|

269

|

|

2

|

4712

|

83

|

20

|

7772

|

257

|

|

3

|

4349

|

108

|

21

|

5869

|

139

|

|

4

|

5778

|

146

|

22

|

9173

|

241

|

|

5

|

7492

|

111

|

23

|

10229

|

237

|

|

6

|

5967

|

153

|

24

|

12707

|

282

|

|

7

|

4126

|

165

|

25

|

10527

|

191

|

|

8

|

5055

|

174

|

26

|

8049

|

276

|

|

9

|

10191

|

203

|

27

|

9617

|

312

|

|

10

|

7888

|

119

|

28

|

5610

|

177

|

|

11

|

91162

|

64

|

29

|

5742

|

113

|

|

12

|

6157

|

113

|

30

|

7125

|

170

|

|

13

|

6099

|

153

|

31

|

3475

|

50

|

|

14

|

5371

|

121

|

32

|

6610

|

171

|

|

15

|

9609

|

294

|

33

|

7122

|

162

|

|

16

|

5417

|

105

|

34

|

6872

|

250

|

|

17

|

11322

|

293

|

35

|

9055

|

91

|

|

18

|

12222

|

329

|

36

|

7280

|

201

|

Задание 1

По

исходным данным:

1.

Постройте

статистический ряд распределения банков по суммам кредита, образовав,пять групп

с равными интервалами. Постройте график ряда распределения.

2.

Рассчитайте

характеристики ряда распределения : среднюю арифметическую, среднее

квадратическое отклонение, коэффициент

вариации.

Признак – кредиты.

Число групп – пять.

h= ,

,

Интервал =

(91162 – 3475 ) / 5 = 17537,4

1 группа – от

3475 до 21012,4

2 группа – от

21012,4 до 38549,8

3 группа – от 38549,8 до 56087,2

4 группа – от 56087,2

до 73624,6

5 группа – от 73624,6

по 91162

Итого получено предприятий

В 1 группе – 35

В 2 группе – 0

В 3 группе – 0

В 4 группе – 0

В 5 группе – 1

Итого 36 предприятий .

Видно , что построение с равными

интервалами с учетом всех значений вариантов неэффективно. При анализе

вариационного ряда видно , что значение варианта 91 162 является случайной

величиной , находящейся в довольно большом отрыве от остальных значений

вариантов.

Построим интервальный вариационный

ряд с открытой верхней границей.

Интервал = (13175 -

3475 ) / 5 = 1940

1 группа – от

3475 до 5415

2 группа – от

5415 до 7355

3 группа – от 7355 до 9295

4 группа – от9295

до 11235

5 группа – свыше 11235

|

|

Таблица2

|

|

Распределение сумм

кредита по группам

|

|

группы банков по кредиту

|

количество банков

|

|

3475- 5415

|

6

|

|

5415- 7355

|

12

|

|

7355-9295

|

7

|

|

9295-11235

|

6

|

|

свыше 11235

|

5

|

|

итого

|

36

|

Рис.1 Распределение сумм кредита по группам

2.

Рассчитываем

характеристику ряда распределения банков по суммам кредита, для этого составим

расчетную таблицу:

|

|

|

|

|

|

|

Таблица3

|

|

Рабочая таблица

|

|

интервал

|

количество

банков (f)

|

середина

интервала (x)

|

x*f

|

x-x-

|

x-x-)2

|

x-x-)2*f

|

|

3475- 5415

|

6

|

767,5

|

4605

|

-1724,44

|

2973708,642

|

17842251,852

|

|

5415- 7355

|

12

|

1737,5

|

20850

|

-754,44

|

569186,420

|

6830237,037

|

|

7355-9295

|

7

|

2707,5

|

18952,5

|

215,56

|

46464,198

|

325249,383

|

|

9295-11235

|

6

|

3677,5

|

22065

|

1185,56

|

1405541,975

|

8433251,852

|

|

11235

и более

|

5

|

4647,5

|

23237,5

|

2155,56

|

4646419,753

|

23232098,765

|

|

итого

|

36

|

|

89710

|

|

9641320,988

|

56663088,889

|

Средняя арифметическая:  = ∑ x*f /

∑

f получаем: = 89710: 36 = 2491,94 тыс.руб.

= ∑ x*f /

∑

f получаем: = 89710: 36 = 2491,94 тыс.руб.

Среднее квадратическое отклонение:

σх = √∑(x- )2*f / ∑

f = √56663088,89/36=√1573974,69=1254,58

)2*f / ∑

f = √56663088,89/36=√1573974,69=1254,58

Коэффициент вариации: uх = (σх

* 100%) /

получаем: uх =1254,58 *

100%: 2491,94 = 50,38% так как uх

= 50,3% > 33% величина то можно сделать вывод, что совокупность неоднородная.

Задание 2

по

данным задачи №1

1. Методом аналитической группировки

установите наличие и характер корреляционной связи между признаками – кредиты и

прибыль. (результаты оформите рабочей и аналитической таблицами.)

2. Измерьте тесноту корреляционной связи

между названными признаками с использованием коэффициентов детерминации и

эмпирического корреляционного отношения.

Сделайте выводы.

Решение:

1.

Поскольку прибыль

напрямую зависит от сумм кредита, то мы обозначим суммы кредита независимой переменной Х, тогда прибыль

переменной У. Поскольку в каждом отдельном случае рассматривается один банк, а

на прибыль , кроме сумм кредита, может влиять множество факторов в том числе и

неучтенных, следовательно можно определенно сказать что связь в данном случае

корреляционная. Ее можно выявить при помощи аналитической группировки. Для

этого сгруппируем банки по прибыли, интервал высчитываем по формуле:

Число групп – пять.

h= ,

,

Интервал =

(329 – 50 ) / 5 = 55,8

1 группа – от

50 до 105,8

2 группа – от

105,8 до 161,6

3 группа – от 161,6 до 217,4

4 группа – от

217,4 до 273,2

5 группа – от

273,2 по 329

|

|

|

|

|

|

Таблица4

|

|

Распределение

сумм прибыли по кредиту

|

|

группы

|

количество

банков

|

кредит на

единицу тыс, руб.

|

прибыль,

тыс.руб.

|

|

всего

|

за

единицу

|

всего

|

за

единицу

|

|

50- 105,8

|

5

|

113821,00

|

22764,200

|

393,00

|

78,600

|

|

105,8

-161,6

|

10

|

60712,00

|

6071,2

|

1276,00

|

127,600

|

|

161,6

- 217,4

|

10

|

74316,00

|

7431,6

|

1824,00

|

182,400

|

|

217,4

- 273,2

|

5

|

47221,00

|

9444,2

|

1254,00

|

250,800

|

|

273,2

- 329

|

6

|

63526,00

|

10587,7

|

1786,00

|

297,667

|

|

|

36

|

359596,00

|

|

6533,00

|

|

По

данным таблицы видно, что с увеличением сумм кредита, средняя сумма прибыли на

один банк, увеличивается. Следовательно, между исследуемыми признаками

существует прямая корреляционная зависимость.

Теперь по данным построим корреляционную

таблицу:

|

|

|

|

|

|

|

|

Таблица5

|

|

Распределение

банков по суммам кредитов и полученной прибыли

|

|

кредит на

единицу банка, тыс.руб.

|

прибыль

|

итого

|

|

50- 105,8

|

105,8

-161,6

|

161,6

- 217,4

|

217,4

- 273,2

|

273,2

- 329

|

|

3475- 5415

|

767,5

|

11

|

11

|

11

|

|

|

6

|

|

5415- 7355

|

1737,5

|

1

|

111111

|

11111

|

1

|

|

13

|

|

7355-9295

|

2707,5

|

1

|

11

|

|

11

|

1

|

6

|

|

9295-11235

|

3677,5

|

|

|

111

|

1

|

11

|

6

|

|

11235

и более

|

4647,5

|

1

|

|

|

1

|

111

|

5

|

|

итого

|

|

5

|

10

|

10

|

5

|

6

|

36

|

Характер концентрации частот по

диагонали корреляционной таблицы свидетельствует о наличии прямой корреляционной связи между изучаемыми

признаками.

|

|

|

|

|

|

|

Таблица6

|

|

Расчетная таблица

|

|

группы

|

количество

банков

|

прибыль,

тыс.руб.

|

Ук-ỹ

|

(Ук-ỹ)2

|

(Ук-ỹ)2*f

|

|

всего

|

на

единицу

|

|

50- 105,8

|

5

|

393,00

|

78,600

|

-53,261

|

2836,745957

|

14183,73

|

|

105,8

-161,6

|

10

|

1276,00

|

127,600

|

-4,261

|

18,1570679

|

181,57068

|

|

161,6

- 217,4

|

10

|

1824,00

|

182,400

|

50,539

|

2554,17929

|

25541,793

|

|

217,4

- 273,2

|

5

|

1254,00

|

250,800

|

118,939

|

14146,45929

|

70732,296

|

|

273,2

- 329

|

6

|

1786,00

|

297,667

|

165,806

|

27491,48225

|

164948,88

|

|

|

36

|

4747

|

|

277,761

|

47047,02386

|

275588,269

|

2. Рассчитаем

среднее значение:

ỹ= 4747/36=131,86

Среднюю из внутригрупповых дисперсий:

σ²i=∑ σ²i f/∑f=

47047,024/36=1306,86

σ²i=∑ σ²i f/∑f=

47047,024/36=1306,86

Затем рассчитаем межгрупповую дисперсию:

δ²=∑(ỹi-ỹ)f/∑f=275588,269/36=7655,23

Исчислим общую дисперсию по формуле:

σ²= δ²+σ²i= 7655,23+1306,86=8962,09

σ²= δ²+σ²i= 7655,23+1306,86=8962,09

Коэффициент детерминации вычислим по формуле:

η²= δ²/ σ²=7655,23/8962,09=0,854

Следовательно,

на 85,4 % вариация прибыли зависит от

вариации сумм кредита и на 14,6 % зависит от неучтенных факторов.

Эмпирическое корреляционное отношение составляет:

Эмпирическое корреляционное отношение составляет:

η=√ δ²/ σ²=√0,854=0,924

Это говорит о том, что корреляционная связь хорошая

между прибылью и суммами кредита.

Задание 3

По результатам выполнения задания 1 с

вероятностью 0,954 определите :

1 Ошибку выборочной средней величины

кредитов банков и границы , в которых будет находиться средняя величина

пассивов в генеральной совокупности.

Определение

ошибок выборочных характеристик позволяет установить наивероятные границы

нахождения соответствующих генеральных показателей:

для

средней:  ,

,

где  - генеральная средняя;

- генеральная средняя;

- выборочная средняя;

- выборочная средняя;

- ошибка выборочной

средней;

- ошибка выборочной

средней;

для

доли: p = w ± Dw,

где p -

генеральная доля;

w - выборочная доля (частость);

Dw - ошибка выборочной доли.

При расчёте ошибки выборки для среднего уровня пассивов используем

формулу:

=

=

n –

выборочная совокупность

Определим дисперсию выборочную по

вышеприведенной формуле.

Для этого определим величину среднего

показателя фондоотдачи.

= (4445*6+6385*12+8325*7+10265*6+12205*5)

/ 36=

= (4445*6+6385*12+8325*7+10265*6+12205*5)

/ 36=

284180 / 36 = 7893,89

= ((4445-7893,89)(4445-7893,89)*6

+ ----------

+(12205-7893,89)(12205-7893)*5 ) / 36 = 6295898,74

= ((4445-7893,89)(4445-7893,89)*6

+ ----------

+(12205-7893,89)(12205-7893)*5 ) / 36 = 6295898,74

Подставив, найденные данные дисперсии

в формулу ошибки выборки получаем ошибку выборки равную 418,19

=

=

Т.е границы в которых будет находится

средний уровень рентабельности в генеральной совокупности будут:

Нижняя граница 7893,89

– 3 * 418,18 = 6639,32

Верхняя граница 7893,89 + 3 * 418,18 = 9148,43

2 Определить ошибку

выборки доли банков с величиной кредитов 7772 млн. руб и более и границы , в

которых будет находится генеральная доля.

Определим по выборке из 36

предприятий какова доля из них , у которых величина кредита 7772 млн. руб и

более. Таких банков будет 16 . Т.е. выборочная доля 16 / 36 = 0,44 .

для доли: p = w ± Dw,

где p - генеральная доля;

w - выборочная доля (частость);

Dw - ошибка выборочной доли.

Предельную ошибку

выборки

для доли определяем по формуле бесповторного обора (механическая

выборка всегда является бесповторной):

3* 0,44(1-0,44) / 36 =

0,2481

Предельная ошибка выборки для доли =

Т.е доля находится в пределах.

Нижняя граница 0,44-0,2481 = 0,192

Верхняя граница 0,44+0,2481=

0,6881

Задание 4

Имеются следующие данные о кредитовании банком промышленных

предприятий , млн. руб.

|

Предприятие

|

Средние остатки кредитов

|

Погашение кредитов .

|

|

Базис.

Период  0 0

|

Отчетный

Период  1 1

|

Базис.

Период On 0

|

Отчетный

Период On 1

|

|

1

|

150

|

170

|

750

|

1190

|

|

2

|

130

|

135

|

715

|

720

|

Определить :

1 По каждому предприятию и двум предприятиям вместе за каждый

год .

- однодневный оборот по погашению

– среднегодовые остатки кредита

– среднегодовые остатки кредита

On – оборот кредита по погашению,

D – число календарных дней в периоде 365 дней

количество

оборотов кредита за год.

m – однодневный оборот по погашению кредита.

По 1 предприятию однодневный оборот по погашению кредита

баз. Период m = On : D = 750 /

365 = 2,055

П0 1

предприятию однодневный оборот по погашению кредита отчет. Период

Отчетный m = On : D = 1190 /

365 = 3,26

По 2

предприятию однодневный оборот по погашению кредита баз. Период m = On : D = 715/ 365 = 1,96

По 2 предприятию однодневный оборот по погашению кредита

отчет. Период

Отчетный m = On : D = 720 /

365 = 1,97

По 1 и 2

предприятиям однодневный оборот по погашению кредита баз. Период m = On : D = (750+715) /365 = 1465 / 365 = 4,01

По 1 и 2 предприятиям однодневный

оборот по погашению кредита отчет. Период

m = On : D = (1190 +720 ) / 365 = 1910 / 365

= 5,23

t = k : m, - длительность пользования кредитом.

t =  , где

, где  – среднегодовые остатки кредита, On – оборот

кредита по погашению, D – число календарных дней в периоде, n = On :

– среднегодовые остатки кредита, On – оборот

кредита по погашению, D – число календарных дней в периоде, n = On :  – количество

оборотов кредита за год.

– количество

оборотов кредита за год.

2 Определим динамику изменения длительности

пользования кредитом .

|

|

m1

|

m0

|

Темп

Роста

m 1 / m 0

|

t1

|

t0

|

Темп

роста

t

1 / t

0

|

|

1

|

3,260

|

2,055

|

158,64

|

52,15

|

72,99

|

71,44

|

|

2

|

1,970

|

1,960

|

100,51

|

94,99

|

66,33

|

143,42

|

|

1 и 2

|

5,230

|

4,010

|

130,42

|

58,32

|

69,83

|

83,52

|

3 Индексы средней продолжительности пользования

кредитом переменного , постоянного состава , структурных сдвигов.

Индекс средней длительности пользования кредитом

переменного состава:  , где m –

однодневный оборот по погашению кредита.

, где m –

однодневный оборот по погашению кредита.

= 305 / 5,23

: 280 / 4,01 = 58,32 / 69,83 = 0,835

= 305 / 5,23

: 280 / 4,01 = 58,32 / 69,83 = 0,835

Для определения влияния на прирост средней

длительности пользования кредитом изменения только длительности пользования

кредитом необходимо вычисления индекса постоянного состава:

= 357,14 / 368,62 = 0,969

= 357,14 / 368,62 = 0,969

Определение структурных изменений в составе

однодневного оборота по погашению на прирост средней длительности пользования

кредитом производится путем расчета индекса влияния структуры:

или

или

Если известны индексы переменного и постоянного

состава, то индекс влияния структуры может быть определен на основании их

взаимосвязи:

0,835 / 0,969 = 0,862

Итак можно

сказать , что уменьшение длительности

пользования кредитом в отчетном периоде по сравнению с базисным на 16,5 % вызвано за счет двух факторов :

1

Уменьшения длительности пользования кредитом по конкретным предприятиям на 3,1

%

2 Фактором

структуры на 13,8 %

Аналитическая часть

1.

Постановка задачи

Интервальный ряд динамики (т.е.

статистические данные позволяющие изучить развитие изучаемого процесса во

времени), отображающий выдачу кредитных ресурсов в 2002 – 2006 гг., позволяет

изучить тенденцию перемещения кредитных ресурсов, представленным в табл.1,

проведем анализ динамики, для чего рассчитаем следующие показатели:

• абсолютный прирост;

• темп роста;

• темп прироста;

• абсолютное значение 1% прироста;

• средние за период уровень ряда, абсолютный прирост, темпы роста и прироста.

Таблица 1

|

Выдача

кредитных ресурсов в 2002-2006 гг. тыс.руб

|

|

год

|

кредитные ресурсы

|

|

2002

|

675,3

|

|

2003

|

1406,4

|

|

2004

|

1275,2

|

|

2005

|

3792,5

|

|

2006

|

5961,1

|

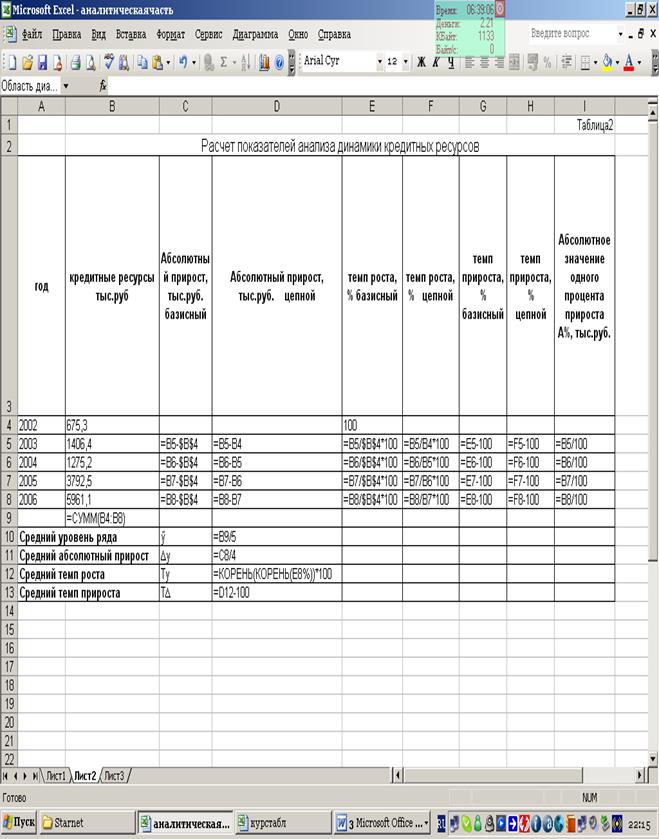

2. Технология выполнения компьютерных

расчетов

Расчеты показателей

анализа динамики выдачи кредитных ресурсов выполнены с применением пакета

прикладных программ обработки электронных таблиц МS Ехсеl в

среде Windows.

Расположение

на рабочем листе Excel исходных данных (табл.1) и

расчетных формул представлено в табл.2

Результаты расчетов приведены в

табл.3

На

рис.1. представлено графическое изображение динамики выдачи кредитных ресурсов

за 5 лет.

Рис.1.

Динамика выдачи кредитных ресурсов за 5 лет.

3. Анализ

результатов статистических компьютерных расчетов

Результаты проведенных расчетов позволяют

сделать следующие выводы.

При анализе данных прослеживается систематическое увеличение по

сравнению с 2002 годом абсолютных приростов выдачи кредитных ресурсов (тыс.

руб.): 675.3 < 1406.4 > 1275.2< 3792.5< 5961.1 – исключением является 2004 год.

Цепные абсолютные приросты показывают увеличение объемов выдачи

кредитов: 675.3 < 731.1 < 2517.3<

2168.6 – за исключением 2004 г. – прирост составил -131.2

тыс. руб. (объем выдачи кредитных денег сократился по сравнению с 2003 годом)

Абсолютные темпы прироста в относительных величинах исчисляются в

процентах путем сравнения уровней в разные моменты времени. Начиная с 2002

года, происходило систематическое увеличение уровня выдачи кредитных ресурсов с

незначительным спадом в 2004 году.

Ускоренный рост кредитных ресурсов можно увидеть и по

увеличивающемуся

абсолютному значению 1 % прироста.

В течение анализируемого пятилетнего

периода средний размер,

выданных кредитных ресурсов составил 2622,1 тыс. руб., в среднем за год

он увеличился на 1321,45 тыс. руб. или на 72,4% (Тр = 172,36).

СПИСОК ЛИТЕРАТУРЫ

2. Антонов Н.Г. Денежное обращение,

кредиты и банки – М. Финстатинформ, 2005.

3. Банковское дело:

Справочное пособие. Бабичев М.Ю.,

Бабичева Ю.А., Трохова О.В. – М.

Экономика, 2003.

4. Банковское дело: Учебник. Под редакцией

профессора Колесникова В.И., Кроливецкой Л.П. – М. Финансы и статистика, 2004.

5. Годовые отчеты Сберегательного Банка

Российской Федерации 2001 – 2005 гг.

6. Инструкция сберегательного Банка

Российской Федерации «О правах кредитования физических учреждениями Сбербанка

России»

7. Колебякина Л.С. Банкнота // Компания

– Западно-Уральское Бюро Рекламы. №11, 2002.

8. Финансы, денежное обращение и кредит.

Учебник под редакцией Сенчагова В.К., Архипова А.И. – М. Проспект, 2001.

9. Экономическая статистика. Учебник под

редакцией Иванова Ю.Н. - М. Цифра, 2000.