ИНСТИТУТ ЭКОНОМИКИ ПЕРЕХОДНОГО ПЕРИОДА

Научные труды № 88Р

С. Четвериков, Г. Карасев

Структурные модели обменных курсов рубля

УДК

339.743 ББК 65.268

Ч52

С.

Четвериков, Г. Карасев. Структурные модели обменных курсов рубля. – М.: ИЭПП, 2005. С.125

Агентство

CIP РГБ

Данное

исследование посвящено изучению влияния динамики различных фундаментальных переменных

– таких, как объем денежной массы, пла тежный баланс, цены на нефть и т.п., на динамику

обменного курса рубля. Это влияние описано в виде структурных моделей. Оценка коинтеграци

онных соотношений выявила устойчивые зависимости между обменным курсом рубля и объемом

денежной массы, валовым внутренним продук том и сальдо торгового баланса, соотношением

индексов потребитель ских цен РФ и США и производительностей этих стран. Полученные

ре зультаты с некоторыми ограничениями могут быть использованы для по строения долгосрочных

прогнозов обменного курса.

S. Chetverikov, G. Karasiov. Structural Models of the

Ruble Exchange Rates.

The

present paper researches into the impact of various fundamental variables, such

as the volume of money supply, balance of payments, oil prices, among others,

on the dynamics of the Ruble exchange rate. The impact in question is depicted

in the form of structural models. The assessment of cocorrelations revealed

stable correllations between the Rb. Exchange rate, GDP and balance of foreign

trade and correlations of Russia’s and the US CPI and the countries’

productivities. The research findings, with some limitations, can be used for

building longterm forecasts of exchange rate.

JEL

Classification: C22, D00, E43.

Настоящее издание подготовлено по материалам исследова тельского

проекта Института экономики переходного перио да, выполненного в рамках гранта,

предоставленного Агент ством международного развития США.

ISBN

5932551631

©Институт экономики

переходного периода, 2005

Содержание

Введение ................................................................................. 5

1. Обзор теоретических работ, посвященных

описанию моделей обменных курсов ................................... 7

1.1. Эффективные рынки

..................................................... 7

1.2. Паритет покупательной способности ............................ 8

1.3. Паритет процентных ставок

.......................................... 9

1.4. Монетарные модели

................................................... 11

1.5. Модель Mundell–Fleming

............................................. 24

1.6. Модель портфеля активов

...........................................

29

1.7. Эмпирические оценки структурных

моделей обменных курсов ................................................. 36

1.8. Выводы

....................................................................... 48

2. Постановка

задачи ........................................................... 50

3. Результаты

эмпирических оценок структурных

моделей обменных курсов................................................... 67

Заключение........................................................................... 85

Приложения .......................................................................... 89

1. Проверка на стационарность

используемых рядов .......................................................... 89

2. Результаты оценок структурных моделей

обменного курса рубля к доллару США в период

с I квартала 1999 г. по IV квартал 2003 г.

............................ 98

3.

Результаты оценок структурных моделей

обменного курса рубля к евро в период

с I квартала 1999 г. по IV квартал 2003 г.

.......................... 104

Литература.......................................................................... 111

Введение

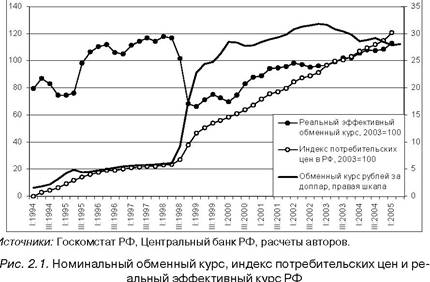

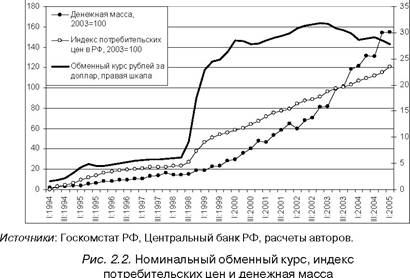

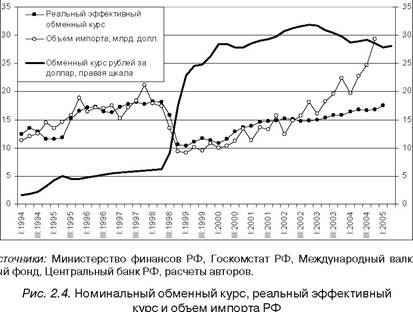

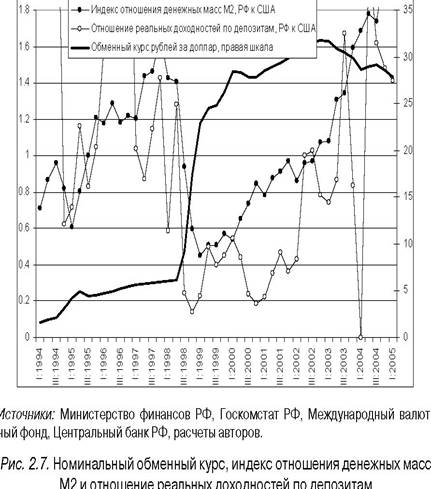

На

протяжении периода с 1994 по 2003 г. номинальный обмен ный курс рубля обесценился

с 1,6 до 29,8 руб. за 1 доллар США. При этом уровень цен вырос в 35 раз, а реальный

эффективный обменный курс увеличился в 1,3 раза. Одним из основных факто ров столь

заметного укрепления реального эффективного курса рубля являлось значительное положительное

сальдо торгового ба ланса, которое было обусловлено существенными объемами экс порта

продукции добывающих отраслей (энергоносители и метал лы). Динамика как торгового,

так и платежного баланса в целом определялась ценами на нефть и обменным курсом.

Рост цен на нефть приводил к росту стоимости совокупного экспорта, в кото ром экспорт

минералов составлял в среднем за рассматриваемый период более 1/3, и, следовательно,

к росту притока валюты и ре альному укреплению рубля. Среди других факторов можно

отме тить также объем денежной массы, платежный баланс, цены на нефть и т.п., моделирование

влияния которых на обменный курс является чрезвычайно актуальной задачей.

Данная

работа посвящена анализу и оценке с использованием российских данных наиболее распространенных

структурных мо делей обменных курсов. В первой части дается обзор теоретиче ских

работ, посвященных исследованию динамики обменных кур сов и построению различных

моделей обменных курсов. Среди наиболее распространенных можно выделить модель паритета

по купательной способности, модель паритета процентных ставок, варианты монетарных

моделей, модель Mundell–Fleming, варианты поведенческих моделей (BEER model) и модель

портфеля активов (portfoliobalance model).

В

модели паритета покупательной способности утверждается, что идентичные товары должны

иметь одинаковую цену, выражен ную в одной валюте. Из модели паритета процентных

ставок сле дует, что инвестирование единицы валюты, приносящее некото рый процент

за период в одной стране, должно приносить такую же прибыль, что и инвестирование

единицы валюты за границу. При построении монетарных моделей предполагается, что

обмен ный курс уравнивает уровни цен в двух странах таким образом, чтобы реальный

спрос на деньги и предложение денег балансиро вались в обеих странах. Модель

Mundell–Fleming представляет со бой дальнейшее развитие монетарных моделей, ее главной

осо бенностью является различие между высокой гибкостью цен акти вов и постепенным

приспособлением цен товаров. Совокупность доходности внутреннего рынка активов и

иностранной процентной ставки порождает динамику обменного курса, которая дает тре

буемую норму доходности на внутренние активы. Любые измене ния ожиданий заставляют

обменный курс меняться до такого уров ня, что ожидаемые выигрыши или потери по капиталу

равняются разности процентных ставок. В поведенческих моделях динамика обменного

курса объясняется переменными, которые могут по влиять на поведение инвесторов.

Например, рост долга или дефи цита бюджета приводит к ослаблению национальной валюты

и т.п. Отказ от традиционного вида спроса на деньги и условия паритета процентных

ставок на финансовом рынке, а именно введение не совершенной заменяемости иностранных

и национальных активов, эффекта благосостояния и влияния счета текущих операций

на спрос на активы, приводят к созданию моделей портфеля активов, в которых обменный

курс влияет на цену активов. Также представ лены некоторые работы, в которых были

сделаны эмпирические оценки структурных моделей обменных курсов.

Во

второй части работы представлена динамика обменного курса рубля к доллару США и

некоторых фундаментальных пере менных, которые оказывали влияние на динамику обменного

курса с 1994 по 2003 г. На основе анализа динамики обменного курса и фундаментальных

переменных выдвинут ряд гипотез, а также вы браны конкретные спецификации моделей,

результаты оценок ко торых представлены в следующем разделе.

В

третьей части работы представлены результаты

оценок рег рессионных моделей обменного курса рубля, на основе которых сделаны некоторые

выводы, приведенные в заключении.

1.

Теоретические модели динамики обменных курсов

Существует множество моделей, построенных для

объяснения динамики и прогнозирования обменных курсов. В данной работе мы выделяем

три подхода к описанию обменного курса. В первом он рассматривается как относительная

цена денег, во втором – как относительная цена товаров и в третьем – как относительная

цена активов. В данном разделе приведен обзор основных моделей об менного курса.

Рассматриваются различные варианты монетарной модели, модель Mundell–Fleming и модель

портфеля активов (port foliobalance model), а также модели, основанные на теориях

о па ритете покупательной способности и паритете процентных ставок, которые, помимо

того что являются основами монетарного подхо да, важны сами по себе, как теории

определения обменного курса. В начале раздела рассматривается гипотеза эффективности

фи нансовых рынков.

1.1. Эффективные рынки

Fama

(Fama, 1970) определил эффективными такие рынки, цена на которых содержит

всю доступную информацию. Если цена от ражает всю новую информацию, то изменения

цены могут про изойти только при появлении новой информации. Но так как буду щая

информация не может быть предсказана, то и изменения цен невозможно предсказать.

В работе рассматриваются три формы эффективности рынка, подразумевающие различный

набор ин формации, отражаемый в ценах активов. В сильной форме утвер ждается, что

информационное множество содержит всю инфор мацию, включая частную информацию. В

полусильной форме предполагается, что инвесторы не могут получить дополнительную

прибыль, основываясь только на общеизвестной информации. В слабой форме эффективность

означает отсутствие дополнитель ной прибыли, она основывается только на информационном

мно жестве, содержащем прошлые значения цен. Концепция эффек тивных рынков была

разработана для цен на активы, но номиналь ный обменный курс может быть представлен

в форме цены актива (см. раздел 1.4.1). Иными словами, можно говорить об эффектив

ности рынка иностранной валюты. При этом теория эффективных рынков говорит о невозможности

предсказать будущее значение обменного курса, основываясь на текущей информации.

Для эффективного рынка иностранной валюты текущий

обмен ный курс должен отражать всю доступную текущую информацию, а форвардный курс

должен включать все ожидания относительно будущего значения обменного курса. Следовательно,

форвардный курс должен быть несмещенным предиктором ожидаемого обмен ного курса.

В литературе отвергается гипотеза несмещенности форвардного курса (см. (MacDonald,

Marsh, 1999)). Тем не менее, не ясно, обусловлено ли это неэффективностью рынка

или суще ствованием других факторов, например, премии за риск.

1.2. Паритет покупательной способности1

Теория

паритета покупательной способности (Purchasing Power Parity, далее – PPP) является

одной из самых простых теорий пла вающего обменного курса. В своей простейшей форме

PPP утвер ждает, что номинальный обменный курс определяется относитель ными уровнями

цен двух стран. Таким образом, арбитраж на рынке товаров движет обменным курсом

так, чтобы он уравнял цены двух стран.

Абсолютный

PPP основан на законе единой цены (например, (Isard, 1977)), в котором утверждается,

что идентичные товары должны иметь одинаковую цену, выраженную в одной валюте. Если

данный закон выполняется для всех товаров между двумя страна ми, то мы получаем

абсолютный PPP, т.е.:

P=SP*(1.1)

t

, где St– обменный курс, определенный как цена иностранной

ва

люты

в национальной валюте; P – уровень цен в стране;

P*– уро вень цен за границей.

1 Дальнейшее изложение теорий паритета покупательной

способности, паритета процентных ставок и монетарной модели с гибкими ценами и жесткими

ценами основано на работе (Franke, Olsen, Pohlmeier, 2002).

8

При

отсутствии трансакционных издержек незамедлительный арбитраж приводит к выполнению

этого уравнения в любой момент времени независимо от возмущений, происходящих в

экономике.

Следует

отметить некоторые теоретические аспекты, свиде тельствующие против выполнения

PPP. Вопервых, трансакцион ные издержки, торговые барьеры мешают ценам различных

стран сравняться так, чтобы выполнялся закон единой цены (см. (Rogoff, 1996)).

Вовторых,

индексы цен включают не только торгуемые товары, но и неторгуемые товары (такие,

как услуги). Это может приводить к проблемам подсчета PPP, когда страны имеют различные

произ водительности2. Возникающая разница в производительности тор гуемых товаров

между странами изменяет цены, особенно относи тельные цены торгуемых и неторгуемых

товаров.

Втретьих, индексы цен, используемые для сравнения

(опреде ляются по разным корзинам товаров), и веса, с которыми в корзи ну входит

тот или иной товар, различны. А также условие свобод ного плавания обменного курса

нарушается для большинства стран, так как центральные банки проводят интервенции

для регу лирования обменного курса, что тоже говорит не в пользу закона единой цены.

1.3. Паритет процентных ставок

Данная

теория определяет обменный курс посредством про центных ставок в различных странах.

Различают две формы пари тета процентных ставок: покрытый и непокрытый, причем в

обеих предполагаются совершенная мобильность капитала и совершен ная заменимость

активов.

Покрытый паритет процентных ставок

(Covered Interest Rate Par ity, далее – CIP) утверждает, что инвестирование единицы

валюты, приносящее процент i за период, или инвестирование единицы валюты за границу (или в

иностранные активы) под процент i* должны приносить одинаковую прибыль. Для того

чтобы инвести ровать за границу, инвестор сначала конвертирует единицу на

Такой подход к подсчету РРР в литературе известен

как гипотеза Balassa– Samuelson (см., например, (Balassa, 1964)).

циональной валюты в

иностранную валюту по цене S. Получая в конце периода (1/St)(1+i*) единиц иностранной валюты, инвестор

должен конвертировать их обратно, что можно сделать с использо

ванием форвардного

обменного курса Ft. Условие отсутствия

возможности арбитража требует выполнения равенства выгод от каждого вида сделки,

что в логарифмической форме можно запи сать так3:

ftsii*(1.2)

−=−t

tt

.

Непокрытый

паритет процентных ставок (Uncovered Interest Rate Parity, далее – UIP) связывает

отношение процентных ставок с ожидаемым изменением обменного курса. UIP вытекает

из CIP в предположении эффективности рынков, т.е. форвардный курс яв ляется несмещенным

предиктором будущего споткурса.

k

⎛ 1+it⎞ 1

⎜ *⎟ =EStk](1.3)

t[+

⎝ 1+it⎠ St

. Для одного периода при условии малых

процентных ставок в ло гарифмах это уравнение можно переписать:

siit*

E[s]−=−, (1.4)

tt+1tt

т.е. ожидаемое изменение

логарифма обменного курса равно раз ности процентных ставок.

В

данной модели предполагается, что арбитраж возможен, т.е. отсутствуют ограничения

на движение капитала, а также что инве сторам безразлично, в какие активы вкладывать

средства. Оба этих предположения являются достаточно сильными: как правило, в странах

существуют ограничения на перевоз капитала и активы, которые часто характеризуются

разными рисками, не являются совершенными субститутами.

Далее мы рассмотрим монетарные модели, которые,

как прави ло, являются основой эконометрического исследования обменно го курса.

3 Здесь и далее в тексте строчными буквами обозначены

переменные в натуральных логарифмах кроме процентных ставок.

10

1.4. Монетарные модели

Монетарный

подход определения обменного курса возник в на чале 1970х годов и до сегодняшнего

дня остается одной из основ ных теорий описания обменного курса (см. (Frenkel,

1976; Mussa, 1976, 1979; Bilson, 1978)). Монетарный подход исходит из опреде

ления обменного курса как относительной цены двух валют и мо делирует эту относительную

цену с точки зрения относительного спроса и предложения на эти валюты. На валютном

рынке избы точный спрос или избыточное предложение будут корректировать ся изменениями

обменных курсов. В модели предполагается со вершенная мобильность капитала. Активы

в стране и за рубежом считаются совершенными субститутами, что означает, что инве

сторам безразлично, в какую страну инвестировать. Также это оз начает выполнение

непокрытого паритета процентных ставок без премии за риск.

Монетарный

подход – это одна часть подхода к моделированию обменного курса, которая рассматривает

обменный курс в качест ве относительной цены активов. В моделях портфеля активов

(port folio balance models) предполагается, что ценные бумаги не явля ются совершенными

субститутами.

Разница между монетарными моделями, представленными

здесь, заключается в том, являются цены в них гибкими в кратко срочном периоде или

нет.

1.4.1.

Монетарная модель с гибкими ценами

В

модели предполагается гибкость цен на все товары, а также что обменный курс устанавливается

в результате выполнения за кона паритета покупательной способности, а цены фиксируются

на таком уровне, что при заданных реальных выпусках и процентных ставках спрос на

деньги равен предложению денег. Предложение денег и реальный доход определяются

экзогенно. Спрос на деньги зависит положительно от дохода и отрицательно от уровня

номи нальной процентной ставки. Равновесие на национальном денеж ном рынке определяется

следующим образом:

mpkyi

=+−λt(1.5)

ttt

.

Равновесие на иностранном рынке денег определяется

анало гично:

******

mpkyi

=+−λt(1.6)

ttt

, где m, p, y и i

– логарифмы предложения денег, уровня цен, дохода и уровня процентной ставки соответственно;

k и λ– положитель ные константы;

* отмечены переменные и параметры другого госу дарства. В монетарных моделях реальная

процентная ставка счи тается экзогенной в долгосрочном периоде и определяется на

ми ровых рынках изза предположения совершенной мобильности капитала4.

Следующим блоком построения монетарной модели

является абсолютный паритет покупательной способности (PPP):

s=pp

tt−t*(1.7)

, где st – логарифм номинального обменного курса (цены ино

странной валюты).

Внутреннее предложение

денег определяет внутренний уровень цен, и, следовательно, является одним из факторов,

оказывающих влияние на обменный курс. Вычитая из уравнения (1.5) уравнение

(1.6),

выражая (p−p*) и подставляя результат

в уравнение (1.7),

tt

получаем

решение для номинального обменного курса:

*

s(mmkyk*yii)(1.8)

=−−−t)+−λ**

)(*(λ

tttttt

, которое является основным уравнением

в монетарной модели. Часто модель упрощается предположением, что эластичности спроса

на деньги по доходу и по процентной ставке одинаковы в

*

обеих

странах ( λλи kk*), так что уравнение (1.8) упрощает

==

ся:

**

))λ(

s(mmk(yyii*)(1.9)

=−−−+−

ttttttt

. Согласно уравнению

(1.9) увеличение внутреннего предложе ния денег относительно иностранного, к примеру,

вызывает обес

4 Как отмечалось выше, в действительности

существуют ограничения на движение капитала.

12 ценение национальной валюты относительно

иностранной. Други ми словами, номинальный обменный курс возрастет.

st

Далее

в модели предполагается, что выполняется условие не покрытого паритета процентных

ставок (UIP):

E(s)−

∆=(ii*)(1.10)

tt+1tt

, где E(∆s)– рыночные ожидания

относительно изменений об

tt+1

менного

курса.

Подставляя

(1.10) в уравнение (1.9) и заменяя последовательно обменные курсы в будущие периоды

времени, мы приходим к сле дующему уравнению:

∞

i*)*

st=+λ)−1∑(λ)Emmk(yy)⎤ (1.11)

i=01+λt⎣⎡(t+i−−ti−ti⎦

i=01+λt⎣⎡(t+i−−ti−ti⎦

+

ti++

, где Et [ ] – математическое ожидание, основанное

на информации, располагаемой в момент времени t. Ожидаемые изменения в будущих

значениях фундаментальных переменных будут влиять на текущий обменный курс, даже

если текущие значения фундаментальных переменных не меняются. Следовательно, изменения

текущего обменного курса есть резуль тат ожиданий относительно будущих значений

фундаментальных переменных. Таким образом, обменный курс можно спрогнозиро вать

на основе прогноза экономических фундаментальных пере менных. Уравнение (1.11)

– это уравнение определения цен на ак тивы. Аналогично тому, как текущую стоимость

будущих дивиден дов можно считать ценой актива, текущий обменный курс можно рассматривать

как функцию ожидаемых значений фундаменталь ных переменных. Несмотря на то что простота

монетарной модели с гибкими це нами очень привлекательна, эта простота достигается

за счет мно жества предположений. В макроэкономической теории открытых экономик,

как правило, присутствуют 6 рынков: товары и услуги, труд, деньги, иностранная валюта,

отечественные облигации (т.е. неденежные активы) и иностранные облигации. Монетарная

модель фокусируется непосредственно на условиях равновесия только од ного рынка,

а именно рынка денег. Это имплицитно достигается

следующим способом.

В предположении, что иностранные и отече ственные активы являются совершенными субститутами,

рынки отечественных и иностранных облигаций по существу становятся одним рынком,

и количество рынков уменьшается до 5. При пред положении режима свободно плавающего

обменного курса обес печивается равенство спроса и предложения на рынке иностран

ной валюты. Подобно этому совершенно гибкие цены и заработ ные платы уравновешивают

спрос и предложение на рынке това ров и рынке труда. Таким образом, три из пяти

оставшихся рынков находятся в равновесии. Из закона Вальраса, согласно которому

равновесие на (n – 1) рынках в системе, состоящей из n рынков, означает

равновесие и на nм рынке, следует, что равновесие всей системы рынков модели

определяется условиями равновесия де нежного рынка. Таким образом, монетарная модель

с гибкими це нами имплицитно представляет собой модель общего равновесия, в которой

предполагается постоянное выполнение PPP между на циональными уровнями цен (см.

(Neely, Sarno, 2002)).

К недостаткам этой модели можно отнести неадекватность

предположений о свободном плавании обменного курса, совер шенной заменяемости отечественных

и иностранных активов, от сутствии ограничений на движение капитала и совершенной

гиб кости цен и заработных плат в большинстве стран. Использование в качестве базовых

блоков модели предположений о выполнении теорий PPP и UIP, имеющих жесткие предположения,

может при вести к плохой объясняющей способности результирующей моде ли. Тем не

менее предварительно требуется непосредственная проверка теорий PPP и UIP.

1.4.2.

Монетарная модель с жесткими ценами

Высокая волатильность реальных обменных курсов

на протяже нии 1970х годов создала почву для серьезных сомнений относи тельно предположения

постоянного выполнения PPP и побудила к развитию новых классов моделей, включая

монетарные модели с жесткими ценами и модели равновесия5.

Равновесные модели обменного курса, изначально

изученные в работах (Stockman, 1980; Lucas, 1982), анализируют общее равновесие

в модели с двумя странами, в которых репрезентативные агенты максимизируют свою

полезность.

Дорнбуш

(Dornbusch, 1976) в своей работе отказался от пред положения о равновесии

на товарном рынке. В его модели цены на товарном рынке являются жесткими в краткосрочном

периоде и приходят к новому равновесию только с лагом. Данная жесткость цен может

быть вызвана, к примеру, издержками приспособления или неполнотой информации. Таким

образом, в модели делается различие между краткосрочным и долгосрочным равновесиями.

В противоположность этому предполагается, что финансовые рынки реагируют незамедлительно,

что означает мгновенное приспособле ние цен на этих рынках. Различные скорости приспособления

на то варном и финансовом рынках приводят к эффекту «перелета» об менного курса.

При этом долгосрочное выполнение PPP все еще предполагается, так что долгосрочный

эффект, скажем, увеличе ния предложения денег будет таким же, как и в модели с гибкими

ценами.

Формально

модель состоит из следующих уравнений:

tyit(1.12)

mp

−t=φt−λ

,

dt=+δ(sp)+γy−σi

ut−ttt(1.13)

, ∆=π(dy)(1.14)

p−t

t

,

E[s]−=−

iit*(1.15)

tt+1stt

, E[s]−=θ(ss)(1.16)

tt+1st−t

.

Уравнение (1.12) определяет функцию реального

спроса на деньги, который зависит от дохода y и процентной ставки i.

В рав новесии спрос на деньги должен равняться предложению денег. Следующее уравнение

(1.13) выражает функцию совокупного спроса, который зависит от дохода, реального

обменного курса,

представленного выражением

(s−p) в предположении равенст

tt

Модели равновесия можно

рассматривать как расширение или обобщение модели с гибкими ценами, в которых учитываются

многочисленность торгуемых товаров и возможность реальных шоков между странами.

Эти модели не поддаются непо средственной эконометрической проверке или формулированию

моделей для про гнозирования обменного курса, потому что они основаны на функциях

полезности, которые не могут быть непосредственно оценены.

ва

единице иностранного уровня цен, т.е. p*=0. Постепенное приспособление

цен на товары выражено в уравнении (1.14), кото рое утверждает, что изменения цен

являются функцией от разно сти спроса и выпуска (избыточный спрос) при полной занятости.

В этой модели капитал является совершенно мобильным, следова тельно, выполняется

непокрытый паритет процентных ставок, что выражено в уравнении (1.15). Далее предполагается,

что ожидания формируются согласно формуле (1.16), где s – логарифм долго срочного

значения обменного курса и коэффициент скорости при способления θ считается экзогенным.

Уравнения (1.13) и (1.14)

определяют

равновесие на рынке товаров:

∆=πδ(sp)(γ−σt

p(u+−+−1)yi)(1.17)

ttt

. Подобным образом уравнения (1.12),

(1.15) и (1.16) определяют равновесие на рынке денег:

mpyi*

−−−t

−=φλλθ(ss).(1.18)

tttt

В долгосрочном периоде, когда st=sи p=p, это уравнение

t

дает

выражение для долгосрочного уровня цен:

pmyi

=−φt+λ*(1.19)

tt

. Подставляя mtиз уравнения (1.18) в уравнение (1.19) и разре

шая

его относительно st, мы получим зависимость

между обмен

ным

курсом и уровнем цен:

1

)

st=(pps(1.20)

−+

t

λθ

Это уравнение определяет текущий обменный

курс как функцию

от

текущих цен при данных долгосрочных значениях sи p. При условии, что

рынок денег всегда в равновесии, это уравнение все гда будет выполняться.

Уравнение для долгосрочного

равновесного значения обменно го курса может быть получено подстановкой ∆= в уравнение

p0(1.17), так как равновесные цены не

меняются. Подставляя вместо переменных stи p их долгосрочные значения sи p, заменяя it

t

на it*, что выполняется в долгосрочном периоде, и решая уравне ние относительно

равновесного обменного курса, мы получаем следующее уравнение:

⎛⎞

sp(1−

=+⎜⎟(σi*+−γ)yu)(1.21)

t

δ

⎝⎠

t

.

Подставляя уравнение (1.14) в (1.16), получаем:

1

+−1)y−(λδσ)i*)(1.22)

s=mt−(u+(φδγt+t

δ

. В долгосрочном периоде

цены находятся на своем долгосроч ном уровне и не изменяются, так что ∆=. Подставляя выраже

p0

ние для процентной

ставки из уравнения (1.12) и условие ∆= в

p0

уравнение (1.17), получаем

следующее уравнение, которое озна чает долгосрочное равновесие как на рынке денег,

так и на товар ном рынке:

δλσ⎡ λ⎤⎡ φσ

p=st++⎢ ⎥⎢ −+γtyt⎥⎤ (1.23)

t

(δλσ)(δλσ)⎣ (δλσ)⎦⎣uyy+λ⎦ .

++mt+t

Теперь

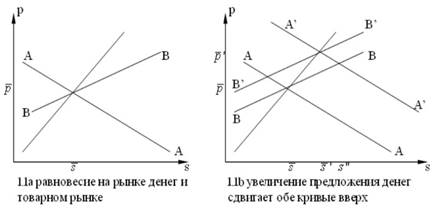

предположим увеличение номинального предложения денег. Результирующий эффект может

быть проиллюстрирован графически (рис. 1.1), где кривая AA представляет уравнение

(1.20), а кривая BB – уравнение (1.23).

На рис. 1.1a изображено начальное равновесие

с обменным

курсом, равным равновесному s. При увеличении предложения

денег новые равновесные значения обменного курса и уровня цен p' увеличатся пропорционально увеличению

предложения денег (см. уравнения (1.19) и (1.22)), но цены не изменятся сразу (см.

(1.14)). Для обеспечения равновесия на рынке денег упадет про центная ставка. Снижение

процентной ставки вызовет отток капи тала из страны, и в результате – обесценение

национальной валю ты. Таким образом, реализуется краткосрочное равновесие с об менным

курсом s'' (см. рис. 1.1b), в котором наблюдается

«пере

личина

«перелета» зависит от коэффициента в формировании ожиданий θ и эластичности процентной

ставки λ.

денег на равновесие

Цены

в краткосрочном периоде жесткие, и приспособление происходит за счет немедленного

изменения процентной ставки и обменного курса. Это означает, что рынок денег всегда

в равнове сии, и экономика находится постоянно на кривой AA.

В новом краткосрочном равновесии процентная

ставка являет ся низкой, что вызывает избыточный спрос на деньги (см. уравне ние

(1.13)), а обменный курс является высоким, что ведет к относи тельно низкой цене

национальных товаров, которая также вызыва ет избыточный спрос на отечественные

товары. Рост спроса на отечественные товары приводит к росту цен, а затем к снижению

реального предложения денег, что, в свою очередь, вызывает рост процентной ставки.

Это приводит к притоку капитала в страну и, как результат, к укреплению национальной

валюты до тех пор, пока обменный курс не достигнет своего нового долгосрочного равно

весного уровня s'.

Следует

отметить, что независимо от предположения гибкости или жесткости цен традиционная

монетарная модель с гибкими ценами и ее формулировка с жесткими ценами означают

одинако вое уравнение для обменного курса – в форме, представленной уравнением

(1.9).

1.4.3. Модель разницы

реальных процентных ставок

Рассмотрим модель разницы реальных процентных

ставок (Real Interest Rate Differential Model). Эту модель предложил Frankel (Frankel,

1979), и она представляет собой расширение модели Дорнбуша (Dornbusch,

1976). В ней предполагается, что инфляция может наблюдаться в течение долгосрочного

периода, и акценти руется внимание на важности реальной процентной ставки в опре

делении реального обменного курса. В долгосрочном периоде предполагается выполнение

PPP. Таким образом, уравнение дол госрочного равновесия (1.7) будет выглядеть следующим

образом:

=−*(1.24)

spp.

Далее рассматривается формирование ожиданий.

Предполага ется, что между долгосрочным равновесным и текущим обменны ми курсами

существует разница. Frankel обобщил уравнение фор мирования ожиданий по Дорнбушу

на текущий темп ожидаемой долгосрочной разности в инфляциях между двумя странами,

обо

значаемой ππ

t*, таким образом:

t*, таким образом:

t

Est+1]−=θ(ss)ππt*. (1.25)

t[st−+−

tt

В

долгосрочном периоде, когда обменный курс будет находить ся на своем равновесном

уровне так, что st=s, ожидаемое изме нение

обменного курса будет равняться разнице инфляций.

Текущий обменный курс может быть получен объединением

уравнений (1.10) и (1.25)6:

st=−1⎡(i−−−π*)⎤ (1.26)

sθ⎣ tπ)(i*

ttt⎦

.

Следовательно, текущий обменный курс равняется

своему рав новесному значению, если реальные процентные ставки между странами равны.

Если реальная процентная ставка в стране выше, чем иностранная, то обменный курс

будет находиться ниже долго срочного уровня и, следовательно, будет расти.

6

В данной модели предполагается, что капитал совершенно

мобилен, следователь но, выполняется непокрытый паритет процентных ставок, представленный

уравне нием (1.10).

Уравнения спроса на деньги в обеих странах

моделируются так же, как и в модели с гибкими ценами:

−*

mmppk(yy*)−λ(ii)(1.27)

t−t*=t−t*+t−ttt

. В долгосрочном периоде,

когда st=s, разница процентных

ставок

между странами равна разнице инфляций: (ii*)=(ππ). Подставляя это уравнение

вместе с (1.24) в

−t−t*

уравнение (1.27), получаем:

smmk(yy*)+λππ)(1.28)

=t−t*−−t(t−t*

t

.

Снова

обменный курс (долгосрочный) определяется относи тельным спросом и предложением

двух валют. В равновесии паде ние внутреннего предложения денег, увеличение национального

дохода или падение ожидаемой инфляции в стране увеличивает спрос на деньги и снижает

обменный курс.

Теперь

подставим (1.28) в (1.26). Заменив при этом 1/θ=φи

(1/θλ)=ϕ, мы получим уравнение,

определяющее обменный

+

курс:

−*

smmk(yy*)−φ(ii)+ϕ(ππ)(1.29)

t=t−t*−t−tttt−t*

.

Отметим,

что в отличие от уравнения (1.9), знак перед разно стью процентных ставок в уравнении

(1.29) получился отрицатель ным. В монетарной модели с гибкими ценами разность процент

ных ставок равна разности ожидаемых темпов инфляции, что мож но рассматривать как

результат действия международных инве стиционных потоков, уравновешивающих реальные

процентные ставки, или как результат того, что разность процентных ставок равна

ожидаемому обесценению, которое в силу выполнения PPP равно разнице инфляций. Таким

образом, монетарную модель с гибкими ценами можно рассматривать как частный случай

модели разности реальных процентных ставок, где приспособление к рав новесию происходит

мгновенно, т.е. θ равно бесконечности,

что

аналогично тому, что

φ=0.

1.4.4. Модель с торгуемыми

и неторгуемыми товарами

Следующая

модель является модификацией модели Balassa– Samuelson7, в которой

центральная роль отводится разности про изводительностей для объяснения колебаний

реального и номи нального обменного курса. Предполагается, что цена есть функция

цен

неторгуемых PN и торгуемых PT товаров.

В логарифмах ин дексы цен представляются следующими уравнениями:

N(1T(1.30)

p=βp+−β)p

,

***

p=βp*+−β)p

N(1*T(1.31)

. Предполагая выполнение

паритета покупательной способности для них, т.е. s=pp, получаем:

T−T*

s=(p−p*)+β(pp)−β(pp*)(1.32)

T−N*T*−N

.

Выражая

цены из уравнений равновесия (1.5) и (1.6) на нацио нальном и иностранном денежных

рынках и подставляя в получен ное уравнение для обменного курса, получим (также

предполагая,

*

что kk*,λλ,ββ*):

===

**

s=(mmk(y−yi−i*)+β[(pppp)]. (1.33)

−*)−)+λ(T−N)−(*−

TN

Таким образом, увеличение, к примеру, относительной

цены торгуемых товаров ведет к обесценению национальной валюты, т.е. к росту s. Как правило, в качестве

прокси для цены торгуемых товаров берется индекс оптовых цен, для цены неторгуемых

това ров – зарплаты. В такой постановке коэффициент β уравнения

(1.33)

можно интерпретировать как эластичность обменного курса по относительной заработной

плате. Причем из уравнения следу ет, что увеличение отечественной реальной зарплаты

ведет к укре плению национальной валюты, т.е. к уменьшению s. Эта положи тельная

связь между реальной зарплатой и стоимостью валюты обусловлена тем фактом, что более

высокая реальная зарплата отражает более высокую производительность труда по сравнению

Модель реального обменного курса можно найти в

работе (DeGregorio, Wolf, 1994), модели номинального обменного курса – в

работах (Clements, Frenkel, 1980; Chinn, 1997).

с

производительностью иностранного труда. Таким образом, в данной модели считается,

что обменный курс зависит от относи тельной цены неторгуемых товаров, т.е. от разницы

производи тельностей z. В приемлемом для оценивания виде модель выгля дит

следующим образом:

^^^^

=+1izut(1.34)

stββmt+βy+ββt+

t+5

02t3

,

^

где

знак «^» означает межстрановую разницу, т.е. mm

=−m*; –

ut

ошибка.

При расчетах ряды производительности

рассматриваются ин дексы производительности труда, измеренные как реальный ВВП на

одного рабочего.

1.4.5. Поведенческая

модель обменного курса

Следующая модель представляет собой вариант

поведенческой модели обменного курса (далее – BEER)8. Отправной точкой моде

ли является паритет процентных ставок, скорректированный на риск:

*

E[∆s]=−−+

(iipr

tt+ktt)t(1.35)

, где st – обменный

курс, определенный как цена национальной ва люты в иностранной; r=λ+k– премия за риск, имеющая

за

tt

tt

висящую

от времени компоненту λ.

t

Уравнение (1.7) можно преобразовать к уравнению

с реальными переменными, вычитая разницу ожидаемых инфляций

E[p

∆−∆p*] из обеих частей. После

преобразования получим:

tt+kt+k

*

qE[q](rrpr(1.36)

)

=+−−t

ttt+ktt

,

[где riEp]– реальная процентная ставка;

ttt

=−∆t+k

[

qsEp] – реальный обменный курс.

ttt

=−∆t+k

Уравнение (1.36) описывает

текущий равновесный обменный курс, который определяется тремя компонентами: ожиданием

ре

8

Behavioral Equilibrium Exchange Rate Model (Clark,

MacDonald, 1999).

22

ального обменного курса в период (t+k), разностью реальных про центных ставок

и премией за риск. Последнее слагаемое правой части уравнения (1.36) имеет отрицательный

знак, что означает реальное обесценение национальной валюты при росте премии за

риск. Компонента премии за риск, зависящая от времени, являет ся функцией отношения

национального государственного долга к иностранному:

+

λ=g(gdebt/gdebt*)(1.37)

ttt

, где «+» над переменными в правой части

уравнения обозначает знак частной производной.

Таким образом, увеличение внутреннего государственного

дол га по отношению к иностранному ведет к росту премии за риск, что вызывает реальное

обесценение национальной валюты.

Далее предполагается,

что ненаблюдаемые ожидания обменно го курса E[q] определяются только

долгосрочными значения

tt+k

ми

фундаментальных переменных Zt. Обозначив долгосрочный

^

равновесный обменный курс через qt, можно записать, что

^

[

q=Eq]=E[β'Z]=β'Z. Кроме того, в работе

(Clark, Mac

tttkttt

+

Donald,

1999)

предполагается, что долгосрочный равновесный об менный курс зависит от трех переменных:

^+++

(

q=ftot,tnt,nfa)(1.38)

tttt

, где tot – условия торговли; tnt

– эффект Balassa–Samuelson, т.е. относительная цена неторгуемых товаров к торгуемым;

nfa – чис тые иностранные активы.

Из уравнений

(1.35)–(1.38) следует общее уравнение для ре ального обменного курса:

/*

,,

qt=F(r−r*,gdebtgdebt,tottntnfa)(1.39)

.

Или же в номинальном выражении с использованием

обозначе ний Cheung, Chinn, Pascual (Cheung, Chinn, Pascual, 2003) оконча

тельное уравнение модели можно записать в следующем виде:

^^^^

st=β+p+βωt+βrt+βgdebt+βtott+βnfat+ut(1.40)

0t567t89

,

где p – логарифм уровня

цен (CPI); ω – относительная цена

не торгуемых товаров; r – реальная процентная

ставка; gdebt – от ношение государственного долга к ВВП; tot – логарифм

условия торговли (terms of trade); nfa – чистые иностранные активы.

Данная модель может рассматриваться как некоторая

общая модель, включающая эффект Balassa–Samuelson, модель разницы реальных процентных

ставок, премию за риск, связанную с госу дарственным долгом, и – дополнительно

– элемент модели порт феля активов, возникающий при различных значениях чистых ино

странных активов. Таким образом, построенная модель является одной из превалирующих

для объяснений колебаний обменного курса в среднесрочной перспективе, особенно в

контексте полити ческих вопросов. К примеру, BEER модель чаще всего использует ся9 для определения долгосрочного значения курса евро.

1.5. Модель

Mundell–Fleming10

Рассмотрим

модель, которая является основой макроэкономи ческих моделей обменного курса. Ее

можно рассматривать как от крытую версию известной IS–LM модели со следующими предпо

ложениями:

– внутренний

уровень цен каждой страны фиксирован, так что обменный курс определяет отношение

внутренних цен к ценам импорта;

–

капитал совершенно мобилен;

– национальные

и иностранные ценные бумаги являются совер шенными субститутами, так что процентная

ставка равна меж дународной;

–

выпуск определяется спросом.

Рассмотрим влияние увеличения внутреннего предложения

де нег на обменный курс. Рост предложения денег приводит к сниже нию процентной

ставки до уровня ниже международного, что при

9

Здесь существует два похожих подхода: подход

IMF (см. (Faruqee, Isard, Masson, 1999)), и подход NATREX (см. (Stein,

1999)).

10

См. (Mundell, 1963; Fleming, 1962).

24 водит к оттоку капитала.

Избыточный спрос на иностранную валюту вызывает обесценение национальной валюты,

что приводит к рос ту спроса на внутренние товары. Увеличившийся выпуск ведет к

увеличению дохода и спроса на деньги до тех пор, пока не восста новится равенство

процентных ставок с более высоким уровнем выпуска и более низким уровнем реального

обменного курса по сравнению с начальными уровнями.

Расширенная

модель Mundell–Fleming11 может

быть получена при ослаблении некоторых из предположений, сделанных при вы воде стандартной

модели. Данная модель представляет собой мо дель открытой экономики IS–LM с совершенной

мобильностью ка питала, постепенным приспособлением цен, быстрым приспособ лением

рынка активов, процентной ставки и рациональными ожи даниями.

В

предположении, что выпуск является заданным12, модель в ло гарифмической форме

выглядит следующим образом:

mph

−=i, (1.41)

.

*

iis, (1.42)

=+

.

.⎡ )δ(

p=ηξ(spgip)⎤

⎢ −++−⎥ (1.43) ⎣⎦

, где m и p

– номинальная денежная масса и цены; i и s – номиналь ная процентная

ставка и обменный курс соответственно; g – пере менная, отражающая фискальную

политику. Все переменные, кроме процентной ставки, используются в ло гарифмической

форме. Уравнение (1.41) представляет равновесие на денежном рынке, или кривую

LM. Уравнение (1.42) отражает тот факт, что с учетом

11

Для иллюстрации мы выбрали модель, использованную

в работе (Dornbusch, 1991).

12

Усложнения, возникающие при введении предположения

изменяющегося выпус ка, могут быть рассмотрены в модели, но они не приводят к существенным

измене ниям основной динамики. По той же причине явно не рассматривается связь зар

плат и цен. Расширенную версию модели см., например, в работе (Dornbusch,

1986).

ожидаемого обесценения

активы являются совершенными субсти тутами. Совершенное предвидение отражается в

равенстве факти ческого и ожидаемого обесценения активов. Уравнение (1.43) по казывает,

что корректировка цен связана с избыточным спросом на товары, который, в свою очередь,

зависит от реального обмен ного курса, фискальной политики и реальной процентной

ставки.

Эта

модель отражает известное свойство «перелета»: едино временная денежная экспансия

приводит к немедленному обесце нению валюты. Обменный курс «перелетает» свой новый

долго срочный уровень, который пропорционален увеличению денег. В переходный период

после «перелета» национальная валюта укреп ляется, в то время как цены растут.

Главной

особенностью модели является различие между высо кой гибкостью цен активов и постепенным

приспособлением цен товаров. Связь внутреннего рынка активов и иностранной про центной

ставки влияет на динамику обменного курса, которая дает требуемую норму прибыли

на внутренние активы. Любые новости заставляют обменный курс незамедлительно изменяться

до такого уровня, что ожидаемые выигрыш или потери по капиталу становят ся равными

разности процентных ставок. В модель может быть включены изменение выпуска, цены

импорта; возможно введение эффекта «Jкривой» для того, чтобы ввести более постепенную

ре акцию спроса на реальный обменный курс. Но эти тонкости не зна чительно изменяют

основные результаты модели.

Однозначные результаты расширенной модели

Mundell–Fleming основаны на трех предпосылках. Вопервых, отсутствуют эффекты, связанные

со счетом текущих операций. Вовторых, внутренние и иностранные активы являются совершенными

субститутами. В третьих, в модели присутствуют только два вида активов – деньги

и облигации. Теперь мы рассмотрим, как могут выглядеть альтерна тивные модели обменного

курса.

1.5.1.

Эффект счета текущих операций

В

период фискальной экспансии, ведущей к укреплению валю ты, также возникает дисбаланс

счета текущих операций. Накоп ленная чистая внешняя задолженность отражается в счете

теку щих операций в виде уменьшения дохода по иностранным акти вам. Уменьшение чистых

внешних активов в период дефицита счета текущих операций невозможно сбалансировать

возвраще нием к начальному значению реального обменного курса, так как увеличившаяся

задолженность будет приводить к дополнитель ному дефициту. Таким образом, чтобы

восстановить баланс счета текущих операций, потребуется обесценение валюты до уровня

выше первоначального.

Счет

текущих операций можно представить в следующем виде. Пусть d – чистые внешние

активы и i*– норма дохода по чистым иностранным активам.

Тогда выражение (1.1) обозначает профи цит счета текущих операций или накопление

иностранных активов:

.

(−,)+*(1.44)

d=fspgid. Реальный обменный

курс, обеспечивающий баланс счета теку щих операций, зависит от нормы дохода по

активам, от фискаль ной политики и от других шоков счета текущих операций. Таким

образом, временный фискальный бум требует последующего пер манентного реального

обесценения. Вопрос реалистичности и ко личественной значимости данной перманентной

реакции на вре менный дефицит рассматривается13 в теории торговли и называет ся «transfer

problem». Анализ данной проблемы не будет полным без рассмотрения того, как будет

финансироваться бюджетный дефицит. Фискальная экспансия приводит к росту бюджетного

де фицита, который финансируется за счет увеличения долга. Этот долг, в свою очередь,

в какойто момент должен быть покрыт пу тем увеличения налогов. Если налогообложение

будет достаточ ным для улучшения счета текущих операций при постоянных отно сительных

ценах, тогда условия торговли изменяться не будут. Ес ли рост налоговых доходов

не покроет дефицит бюджета, то по требуется реальное обесценение.

1.5.2. Эффект портфеля активов

Другой

перманентный эффект может возникнуть изза воздей ствия фискального дисбаланса и

дисбаланса счета текущих опера ций на относительное предложение активов. Предположим

вопре ки уравнению (1.19), что активы являются несовершенными суб ститутами, так

что существует премия за риск:

.

**

iisbbs), (1.45)

=++α(−−

где b и b* – внутренняя

и иностранная совокупные задолженности в национальной валюте.

Если

дисбаланс счета текущих операций финансируется за счет увеличения внешнего долга,

то потребуется обесценение валюты для корректировки этого увеличения, что связано

с тем, что стои мость долга в иностранной валюте при этом уменьшится, и вос становится

баланс портфеля с неизменной разностью доходно стей. При прочих равных в период

накопления долга можно ожи дать перманентное обесценение обменного курса.

Реакция обменного курса на относительное предложение

акти вов была рассмотрена в работах Frankel (см. например, (Frankel, 1986;

Frankel, Froot, 1986)), где он показал, что относительное предложение активов

в действительности не дает удовлетвори тельного объяснения разности доходностей.

1.5.3.

Реальные активы

Стандартная

модель остается чрезмерно упрощенной, даже ес ли в нее включаются уравнения для

сальдо счета текущих опера ций и премии за риск. Упрощение заключается в отсутствии

рас смотрения капитала в портфеле, учета временного эффекта инве стиций в капитал

и, таким образом, аспекта совокупного предло жения в экономике.

Одновременно

с дисбалансом счета текущих операций и ре зультирующим изменением чистых иностранных

активов имеет место процесс накопления капитала. Изменения в портфеле в от вет на

изменения относительного совокупного предложения вызы вают изменения в стоимости

реальных активов и их относительной доходности. Поток инвестиций и изменения стоимости

капитала потенциально доминируют над эффектом дисбаланса счета теку щих операций.

Gavin (Gavin, 1986) показал, что включение

фондового рынка в стандартную модель предполагает дополнительные важные кана лы

для объяснения динамики обменного курса. В то же время включение фондового рынка

сводит на нет всю простоту стандарт ной модели.

1.6. Модель портфеля активов

Отказ

от традиционного описания спроса на деньги и от условия паритета процентных ставок

на финансовом рынке могут привести к совершенно другим результатам, отличным от

результатов моне тарной модели. Разнообразные модели портфеля активов тща тельно

развивают эту идею, представляя международные рынки капитала подобно тому, как предложил

Tobin (Tobin, 1969), для за крытой экономики. Хотя, в принципе, модель общего

равновесия включает монетарные модели как частный случай, на практике в этих моделях

особое внимание уделяется несовершенной заме няемости иностранных и национальных

активов, эффекту благо состояния на спрос на активы и роли счета текущих операций

в распределении благосостояния между странами. Рассмотрим од ну из ранних моделей

(см., например, (Branson, 1976; Branson, Halttunen, Masson, 1979)14), в которой,

несмотря на возможность введения гибких или жестких цен для дополнения модели, цены

не анализируются.

Резиденты страны размещают свое благосостояние

(W) между тремя активами: национальные деньги (M), национальные прино

сящие процент активы (B) и иностранные облигации (F). Нацио нальные

деньги и облигации могут держать на руках только рези денты страны. Таким образом,

полное благосостояние имеет вид:

|

WMBSF=++,

|

(1.46)

|

|

где S – обменный курс.

|

|

|

Портфель активов может быть представлен в виде:

|

|

|

*(,(),,)MArrxsyWM+=

|

|

|

*(,(),,)BArrxsyWB+=

|

,

|

(1.47)

|

|

*(,(),,)FArrxsyWSF+=

|

|

|

•

где x()=

sE(s(+1))−s – изменение обменного

курса; A– функ

*

ции

спроса на активы; rи r– процентные ставки

в стране и за рубежом соответственно; y – логарифм дохода.

При предположении положительного эффекта благосостояния

и наличии только трансакционного спроса на деньги можно предпо ложить следующие

знаки частных производных (табл. 1.1).

Таблица

1.1

*

+s

rrx()y W

AM

−−+ +

B

A+ −−+ AF−

+ −+ Сумма 0 0 0 1

При этом национальные

и иностранные облигации являются со вершенными субститутами, если все элементы левой

нижней 22

.

BF

подматрицы (с элементами

по строкам Aи

A, по столбцам rи

*

rx()) бесконечно большие.

+sСо статическими ожиданиями, такими, что x()экзогенно, три

s

условия равновесия

определяют две эндогенные переменные – r и

S. Таким образом, обменный

курс связан с экзогенными переменны

ми: SS(,,,rx(s),y), (1.48)

=MBF*+где, если F>0, или, другими словами,

страна является кредито ⋅∂S()<∂S(), ⋅

⋅⋅∂S()<0, ⋅

ром,

∂S()>0, ∂S()>0и

*

+

∂M∂B∂M∂F∂(xr(s))

⋅

∂S()<0. Если F<0,

то все знаки меняются на противоположные.

∂y

Так как модель статическая, то ее решение при

предположении рациональных ожиданий такое же при xs=

()0, если не ожидается изменений экзогенных

переменных в будущем.

Полезное

расширение модели получается при введении про цесса накопления иностранных активов

через платежный баланс. С теоретической точки зрения это интересное расширение,

потому что в модели появляются эффекты, связанные со счетом текущих операций. В

простой версии этой модели15 все

облигации являют ся совершенными субститутами. Как дальше будет показано, это влияет

только на величину, а не на знак большинства результатов. В дискретном времени:

*

M(rx(sy++1))

+),,MBSF(−=M(1.49) (,,MBSF(−+Sr*F(−=S[FF(

TSy++1)1))−−1)]. (1.50)

Уравнение (1.49) является условием равновесия

на рынке денег с паритетом процентных ставок. Уравнение (1.50) описывает пла тежный

баланс. Торговый баланс, как правило, зависит положи тельно от обменного курса,

положительно от выпуска и от благо состояния на начало периода. Лаги переменной

F возникают изза рассмотрения дискретного аналога модели в непрерывном време

ни.

Линейная аппроксимация последних двух

уравнений около ста +== и FF(1)

ционарной точки ( S(1)SS=−=Fe) имеет вид:

e

MM3F

⎛

M10⎞⎛ dS(+1)⎞⎛ −+

1eM3⎞⎛ dS⎞

+

=

(*⎟⎜

⎝ 01⎠⎝ dF⎠⎟ ⎝TTrF1++

⎜⎟⎜ ⎜ ++)(Tr*)⎠⎝ dF(−1)⎟⎠

13e3

(1.51)

+⎜ 3)−3−−**−⎟

⎛ (1−MdMMdBM1drMdy⎞

2

⎝ −TdMTdBFdrTdy⎠

3−3−2

, где dZZZ

=− для любой переменной

Z.

e

Стационарная

точка является седлом. Долгосрочный равновес ный обменный курс описывается следующей

зависимостью:

*

=(,,,

SSMBry)(1.52)

ee

,

Полную версию такой модели см., например, в работах

(Kouri, 1976; Dornbusch, Fischer, 1980).

где Se1>0,S2=0и Se4>0. Долгосрочный эффект

r*неоднозна

e

чен и зависит от соотношения эффекта процентной

ставки и эф фекта благосостояния в спросе на деньги и в счете текущих опера ций.

Производная Se3положительна при условии F/TMM

>1/

33. Краткосрочное решение можно найти, если

использовать сле

дующее

выражение: sw[SS](1.53)

x()=−

e

, где w – коэффициент, равный

1 минус собственное значение мат рицы уравнения (1.51), который обеспечивает стабильность

реше ния.

Подстановка (1.53)

в (1.49) в первом приближении дает:

SSw(MMF)⎤⎦ −1.

=+⎡⎣ −3

e1

(1.54)

*

.⎣⎡(M3−1)dMMdBM3dF(−1)+MdrMdY⎤

+3+1+2⎦ .

В заключение Se подставляется

из уравнения (1.52) в уравне ние (1.54). Если MM3F<0, что всегда выполняется

при отри

−

1

цательных

F, тогда решение:

*

SS(,,Fry)(1.55)

=MB(−1),,⋅

имеет

следующие частные производные ∂S()>0,

∂M

∂S()⋅

⋅=∂S()<0. В модели появляется

эффект «перелета» в том

∂B∂F(−1)

>

смысле,

что SSe3. Если Se3 положительно, то и S4 – тоже.

Эф

1

фект

дохода неопределен: долгосрочный и краткосрочный эффек ты имеют разные знаки. Еще

больше неоднозначности появляется, если рассматривать страну в качестве чистого

должника.

Еще одна модель портфеля активов основана на

работе Об стфельда (Obstfeld, 1982). В этой работе предполагается, что не

резиденты держат национальные облигации. В модели допускает ся ряд упрощающих предположений,

чтобы сделать ее пригодной для эмпирической проверки. Если опустить уравнение спроса

на иностранные облигации и исключить эффект благосостояния на внутренние активы,

модель примет вид:

M[,*+]=1,23

rrx(s),yM, где: MM<0;M>0,

**

B[,*+s]+−ryB, (1.56)

rrx(),ySB*[rx(s),,]=

*

где:

B1>0;,<0;*<0;2,

BBBBB3*>0

231

*

где y – логарифм дохода за границей; B* – вложения нерезиден тов в национальные облигации.

Как и раньше, два уравнения определяют эндогенные перемен ные r и S:

*

SS(,,,,y*), (1.57)

=MBry

>0,

причем

SS2>0,SS<0и S5>0 при условии, что нере

1>34

зиденты держат на руках

положительное число национальных об лигаций, т.е. B* положительно.

Если не ожидается изменений в будущем, решение модели с рациональными ожиданиями

такое ()0. Модель портфеля активов

– уравнения (1.48),

же, с xs=(1.55), (1.57), как

и монетарные модели, свидетельствует о том, что денежная экспансия ведет к обесценению

национальной валюты, если чистые запасы иностранных активов положительны. В отли

чие от монетарных моделей, в которых деньги влияют на обменный курс через цены,

в модели портфеля активов обменный курс непо средственно влияет на спрос на активы,

что связано с изменением стоимости иностранных

активов. Если позиция по чистым ино странным активам отрицательна, то из модели

портфеля активов, представленной уравнениями (1.48) и (1.55), следует, что денеж

ная экспансия вызывает укрепление национальной валюты. В вер сии модели Обстфельда

такого вывода нет, потому что в этой мо дели нерезидентам разрешается держать национальные

активы.

1.6.1. Влияние операций

центрального банка

на обменный курс

Результирующие модели портфеля активов могут

быть исполь зованы при рассмотрении возможных эффектов стерилизованных интервенций,

проводимых центральным банком, или эффектов дисбаланса счета текущих операций. Интервенции

представляют собой изменение в предложении активов и, следовательно, ведут к изменению

обменного курса. К примеру, покупка центральным банком иностранных активов ведет

к росту цены иностранной ва люты, т.е. к ее укреплению. Изменение счета текущих

операций приводит к изменению предложения активов. Следовательно, профицит счета

текущих операций ведет к росту предложения иностранных активов и, таким образом,

уменьшает их цену, что означает укрепление национальной валюты.

В

данном разделе представлен краткий обзор литературы, по священной описанию влияния

интервенций центрального банка на обменный курс16.

Разделяют

два основных канала, через которые стерилизован ные интервенции могут влиять на

обменный курс: портфельный и информационный (или канал сигнализирования). Как было

показа но ранее, интервенции влияют на обменный курс через портфель ный канал, если

государственные облигации не являются совер шенными субститутами. Таким образом,

изменение резервов цен трального банка приводит к тому, что инвесторы переоценивают

свои портфели национальных и иностранных активов17. Поскольку объем интервенций,

как правило, мал по сравнению с оборотом валютного рынка, многие авторы (см., например,

(Rogoff, 1984)) со скептицизмом относятся к тому, что интервенции могут оказывать

значительное влияние через портфельный канал. Во многих ис следованиях не были найдены

доказательства работы этого канала или он оказался слабым (Dominguez,

Frankel, 1993a; Evans, Lyons, 2001; Ghosh, 1992).

Центральный банк может также влиять на обменный

курс с ис пользованием интервенций, изменяя представление агентов о по ведении фундаментальных

переменных, влияющих на обменный курс. Этот механизм называется каналом сигнализирования

(Mussa, 1981). Основная идея заключается в том, что агенты могут

16

Исчерпывающий обзор см.: (Sarno, Taylor,

2001; Dominguez, Frankel, 1993b; Edison, 1993; Кадочников, 2003). 17 Портфельный канал работает не только в том случае,

если облигации не являются совершенными субститутами, но и в том, если не выполняется

рикардианская экви валентность.

34 рассматривать интервенции

как сигнал о будущей кредитно денежной политике. Таким образом, изменения в ожиданиях,

ка сающихся будущего поведения переменных, воздействующих на обменный курс, таких

как относительное предложение денег, будут действовать на обменный курс уже сейчас.

Dominquez и Frankel (Dominquez, Frankel, 1993b) нашли, что воздействие интервенций

на обменный курс через канал сигнализирования значительно сильнее, чем через портфельный

канал. Несмотря на доказатель ство наличия канала сигнализирования, некоторые авторы

(Fatum, Hutchison, 1999) не смогли найти доказательств явной связи между

интервенциями и будущей кредитноденежной политикой, в то время как Lewis (Lewis,

1995; Kaminsky, Lewis, 1996) показал, что иногда эти факторы работают в противоположных

направлениях.

Многие

центральные банки не анонсируют публично свои ин тервенции. При проведении анализа

канала сигнализирования многие экономисты ставят под сомнение такую политику18. Однако

на самом деле интервенции не являются полностью секретными. Dominquez и Frankel

(Dominquez, Frankel, 1993b) показали, что о большинстве интервенций, особенно

о самых крупных, становится известно. Центральные банки могут выбирать различные

способы проведения интервенций, начиная с прямых операций с коммерче скими банками

и заканчивая торговыми операциями через броке ров, таким образом контролируя уровень

секретности своих дей ствий.

В одной из первых работ (Branson,

Halttunen, Masson, 1979), по священных эмпирическому исследованию портфельной

модели, было показано, что такая модель плохо выполняется даже внутри выборки. Даже

при более тщательном измерении предложений активов результаты эмпирической проверки

оставляли желать лучшего. К примеру, Backus (Backus, 1984) показал, что модель

портфеля активов хорошо выполняется, но основной вклад в объ яснение изменений обменного

курса дают переменные дохода, а не переменные, отражающие запасы активов. В конце

концов, бы ло найдено слабое влияние счета текущих операций на обменный курс в США.

18

В (Bhattacharya, Weller, 1997; Vitale, 1999)

разработаны модели, в которых под держка закрытости информации об интервенциях представляется

рациональной.

Следует отметить, что в некоторых исследованиях

(см. (Baillie, Osterberg, 1997; Lewis, 1995)) не рассматривается вопрос эндо

генности интервенций и обменного курса, а в оцениваемую модель включаются только

лагированные значения интервенций. В то время как интервенции могут иметь эффект

на следующие перио ды после начальной сделки, невключение в модель переменной, характеризующей

текущие интервенции, не позволяет оценить не медленный эффект интервенций и, вероятно,

дает смещенные оценки других коэффициентов. В других исследованиях (Kaminsky,

Lewis, 1996; Kim, Kortian, Sheen, 2000), рассматривающих текущие интервенции,

как правило, получается неправильный знак перед этой переменной, означающий, что

покупка центральным банком национальной валюты приводит к ее обесценению. Как было

отме чено, этот факт отражает поведение центрального банка по прин ципу «наклоняйся

против ветра» («lean against the wind»), т.е. цен тральный банк снижает резервы

тогда, когда наблюдается тенден ция к обесценению национальной валюты, и, наоборот,

скупает резервы, когда валюта имеет тенденцию укрепляться. На самом деле незначимые

и имеющие неправильный знак коэффициенты, полученные в предыдущих работах, могут

указывать на то, что для получения точных оценок влияния интервенций на обменный

курс необходимо учитывать текущий эффект интервенций и принимать во внимание эндогенность

этих переменных.

1.7. Эмпирические оценки структурных моделей обменных курсов

Переход

большинства стран к плавающим обменным курсам в 1970х годах сопровождался публикацией

множества теоретических работ для объяснения наблюдаемой высокой волатильности курсов

валют. При этом наиболее популярны для анализа динамики обмен ного курса были монетарные

модели, рассмотренные в предыду щем разделе. В большинстве работ проверялась адекватность

этих моделей и исследовалась прогностическая способность. В данном разделе представлен

обзор основных работ, посвященных описа нию динамики и прогнозированию обменного

курса.

1.7.1.Эмпирическая

проверка закона паритета

покупательной способности

Согласно

различным оценкам, скорость сходимости к PPP очень маленькая, отклонения от PPP

затухают приблизительно на 15% в год (Rogoff, 1996). Отклонения от PPP являются

большими и вола тильными в краткосрочной перспективе. В результате возникает загадка

PPP: каким образом можно согласовать значительную краткосрочную волатильность реальных

обменных курсов с ма ленькой скоростью затухания шоков? Основные объяснения крат

косрочной волатильности заключаются в наличии финансовых факторов – таких, как изменения

в портфельных предпочтениях, краткосрочные пузыри в ценах активов и монетарные шоки.

Такие шоки могут иметь значительный эффект на реальную экономику при наличии номинальной

жесткости цен и заработных плат. Тем не менее оценки периода полузатухания были

получены в перио дах от 3 до 5 лет, а наличие только краткосрочной жесткости цен

означало бы выполнение паритета покупательной способности на периодах от 1 до 2

лет, когда цены и зарплаты приспособятся к шоку. Если реальные шоки (например, шоки

в предпочтениях и технологии) являются доминирующими, то несложно получить ма ленькую

скорость приспособления. Но в существующих моделях подобного рода, основанных на

реальных шоках, невозможно по лучить краткосрочную волатильность обменных курсов.

Как было отмечено выше, существует множество препятствий для выполне ния закона

единой цены, и, таким образом, паритет покупательной способности отвергается по

крайней мере в некоторых исследова ниях. Frenkel (Frenkel, 1978) тестировал

PPP на периоде с 1921 по 1925 г. для обменных курсов доллара США к фунту стерлингов,

французского франка к доллару США и французского франка к фунту стерлингов с использованием

следующих регрессионных уравнений:

*

st=αβp−β*p – абсолютный PPP

tt,

β*

tt,

β*

stαβp

∆=+∆−∆p* – относительный

PPP. (1.58)

tt

PPP выполняется, если

α=0и ββ*=1. Frenkel нашел дока

=

зательства для обеих

версий PPP, кроме обменного курса доллара США к фунту стерлингов (Frenkel,

1981). Он пришел к совершенно другим результатам, используя помесячные данные

за 1973–1979 гг. для курсов: доллар США – фунт стерлингов, доллар США – фран цузский

франк, доллар США – немецкая марка, фунт стерлингов – немецкая марка и французский

франк – немецкая марка (см. табл 1.2). Оценки коэффициентов для обменных

курсов доллар США – фунт стерлингов и доллар США – французский франк ока зались

незначимы и значимо отличны от нуля для курса доллар США – немецкая марка. Для последних

двух курсов PPP не отвер гается. Frenkel предложил этому несколько объяснений:

– транспортные

издержки намного меньше для соседних стран, чем между европейскими странами и США;

– изменения

в торговой политике и нетарифных барьерах (им портных квотах) были более стабильны

в Европе, чем между Европой и США;

– обменные

курсы в рамках Европейского валютного соглаше ния19 были более стабильны.

Таблица 1.2

Оценка паритета покупательной

способности

Зависимая перемен

ная lnStUSD/GBP USD/FRF USD/DEM GBP/DEM FRF/DEM

/0.165 0.184 1.786 0.821 –0.026

ww

ln(PP*)(0.507) (0.374) (0.230) (0.144)

(0.487) /1.070 –1.070 2.217 0.965 1.180

cc

ln(PP*)(0.897) (0.817) (0.263) (0.197) (0.327)

*

Примечание.

ln(P/P*)и ln(P/P) – логарифмы отношения

индекса оптовых цен и

wwccиндекса прожиточного

минимума соответственно. В скобках указаны стандартные отклонения. Источник:

(Frenkel, 1981).

19 Данное Соглашение обеспечивало создание многосторонней

системы расчетов и Европейского фонда. Основная роль такой системы расчетов заключалась

в том, чтобы центральный банк каждого государстваучастника мог производить расчеты

в долларах по заранее известному валютному курсу, в пределах положительного сальдо

этих расчетов в валюте любого другого государства – участника Соглаше ния. Это гарантировало

каждому государству успешное регулирование колебаний курса его валюты в умеренных

и устойчивых пределах. В соответствии с Соглаше нием каждое государствоучастник

в случае изменения курса своей валюты брало на себя обязательство обеспечить урегулирование

расчетов по официальному не погашенному сальдо в своей валюте в прежних пределах

колебаний ее курса.

PPP

можно также проверять с помощью реального обменного курса, который определяется

как номинальный курс, взвешенный относительным уровнем цен. Если PPP выполняется,

то этот курс должен быть константой20 и не зависеть от номинального обменно го курса.

Однако, как мы видели раньше, в связи с наличием тран сакционных издержек обменный

курс будет отклоняться от уровня определяемого PPP. Следует протестировать, является

ли реаль ный обменный курс сходящимся к среднему (meanreverting), под разумевая,

что возмущения компенсируются в долгосрочном пе риоде.

Abuaf

и Jorion (Abuaf, Jorion, 1990) показали, что реальный об менный курс хорошо

описывается процессом AR(1) с коэффициен том, немного меньшим 1. Следовательно,

реальный обменный курс не следует случайному блужданию, т.е. PPP выполняется в долгосрочной

перспективе. В противоположность этому в данном исследовании номинальный обменный

курс хорошо аппроксими руется случайным блужданием. Это означает, что причиной долго

срочной стабильности являются цены.

Lothian

и Taylor (Lothian, Taylor, 1996) использовали временные ряды для реальных

курсов французского франка к фунту стерлин гов за период с 1805 по 1990 г. и доллара

США к фунту стерлингов за период с 1791 по 1990 г. Они отвергли гипотезу о наличии

еди ничного корня для обоих временных рядов, что означает выполне ние PPP в долгосрочном

периоде. Cuddington и Lian (Cuddington, Lian, 2000) использовали те же данные,

но с большим количеством лагов в расширенном тесте Dickey–Fuller. Они подтвердили

отсут ствие единичного корня для временного ряда курса французский франк – фунт

стерлингов, но не смогли отвергнуть гипотезу о на личии единичного корня для временного

ряда курса доллар США – фунт стерлингов. Возможным объяснением может быть географи

ческое расстояние между Великобританией и США, что означает большие транспортные

издержки, и, следовательно, закон единой цены более точно выполняется для географически

близких стран.

Glen (Glen, 1992) тоже показал, что

реальный обменный курс не является случайным блужданием. Но он нашел доказательство

схождения к среднему, только на временных горизонтах больших,

20 В случае

абсолютного PPP реальный обменный курс должен быть равен 1.

чем 32 месяца, используя

данные для периода с 1973 по 1988 г. для обменных курсов 9 стран против доллара

США.

MacDonald

и Marsh (MacDonald, Marsh, 1999) исследовали, как выполняется PPP вне выборки.

Они использовали динамическую модель коррекции ошибки для следующих обменных курсов

на пе риоде с 1974 по 1989 г.: фунт стерлингов – доллар США, немецкая марка – доллар

США, фунт стерлингов – немецкая марка, итальян ская лира – немецкая марка, французский

франк – немецкая мар ка. Сравнивая их прогнозы на 1, 3, 6, 12 и 24 месяца со случайным

блужданием, авторы показали, что относительный PPP выполняет ся не лучше, чем случайное

блуждание на временном горизонте в 1 месяц, согласно статистическим критериям

RMSE (Root Mean Squared Error) и MAE (Mean Absolute Error). Однако с увеличением

горизонта прогнозирования модель PPP работает лучше, чем слу чайное блуждание.

MacDonald и Marsh также отмечают, что резуль таты получаются разными в зависимости

от выбранного индекса цен. Для курса фунт стерлингов – доллар США, к примеру, случай

ное блуждание выполняется хуже, чем PPP, с использованием ин декса потребительских

цен, в то время как для курса фунт стерлин гов – немецкая марка PPP лучше работает

только с использовани ем индекса оптовых цен.

В целом эмпирические результаты не дают ясного

ответа на во прос о выполнении или невыполнении относительного и абсолют ного

PPP. Некоторые работы говорят в пользу PPP, некоторые, на против, отвергают. Вероятнее

всего, PPP выполняется для геогра фически близких стран, что может быть объяснено

сравнительно меньшими трансакционными издержками.

1.7.2.

Эмпирическая проверка закона

паритета процентных ставок

С

теоретической точки зрения, паритет процентных ставок (да лее: CIP – покрытый паритет

процентных ставок, UIP – непокрытый паритет процентных ставок) должен выполняться,

потому что если он не выполняется, то инвесторы могут получить выгоду с арбит ража,

не подвергаясь излишнему риску.

В своей работе Frenkel и Levich (Frenkel,

Levich, 1975) тестиро вали покрытый паритет процентных ставок на значимость

отклоне ния от CIP. Они показали, что существуют отклонения от CIP, кото рые можно

приписать наличию трансакционных издержек. Можно рассматривать эти издержки как

своего рода область вокруг рав новесия, внутри которой арбитраж невыгоден. Это означает

отсут ствие неиспользованных возможностей получения прибыли. Авто ры констатировали,

что некоторые отклонения, которые нельзя приписать к трансакционным издержкам, могут

быть связаны с различными налоговыми режимами, с государственным регулиро ванием,

с политическими рисками или с разностью во времени между наблюдением возможности

получения прибыли и примене нием стратегии для ее получения. В других исследованиях

также было найдено бесприбыльное отклонение от CIP.

Fratianni и Wakeman (Fratianni,

Wakeman, 1982) в своей работе пришли к выводу, что арбитражная прибыль отсутствует

для рынка европейских валют в период с 1967 по 1980 г. Используя МНК оценки регрессионного

уравнения (1.2), они получили, что тран сакционные издержки отвечают за отклонения.

Cosander и Laing (Cosander, Laing, 1981)

тестировали следую щее уравнение:

F−St(ii*)

t=+t−t

Stab1+it*(1.59) и нашли, что для временного промежутка 1962–1978 гг. для об менных

курсов немецкой марки к доллару США и доллара США к фунту стерлингов константа a

незначимо отличается от нуля, и ко эффициент b близок к 1, что также согласуется

с областью вокруг CIP, обусловленной трансакционными издержками.

Frenkel (Frenkel, 1981) тестировал непокрытый

паритет про центных ставок, регрессируя спотобменный курс на форвардный обменный

курс:

=++

t+1abftνt+1(1.60)

для обменных курсов доллара США по отношению к французскому франку, немецкой марке

и фунту стерлингов на периоде с 1973 по 1979 г. Он показал, что его результаты согласуются

с UIP. Однако существует критика его подхода, связанная с тем, что в подобных оценках

необходимо использовать стационарные ряды. Frenkel не учел этого в своей

работе, поэтому к его выводам нужно относить ся крайне осторожно.

t+1abftνt+1(1.60)

для обменных курсов доллара США по отношению к французскому франку, немецкой марке

и фунту стерлингов на периоде с 1973 по 1979 г. Он показал, что его результаты согласуются

с UIP. Однако существует критика его подхода, связанная с тем, что в подобных оценках

необходимо использовать стационарные ряды. Frenkel не учел этого в своей

работе, поэтому к его выводам нужно относить ся крайне осторожно.

Для

решения проблемы наличия единичного корня Cumby и Obstfeld (Cumby, Obstfeld,

1984) вычли из обеих частей уравнения спотобменный курс, чтобы получить стационарные

в разностях временные ряды, и тестировали гипотезы a=0и b=1 для сле дующего уравнения:

ssab(fs)(1.61)

−=+t−t

t+1t

.

Они