Содержание

Введение....................................................................................................................................................................... 2

1. Особенности формирования капитала организации.................................................... 4

1.1. Понятие капитала и его составляющие.............................................................................................. 4

1.2. Способы формирования капитала....................................................................................................... 11

2. Анализ управления капиталом на ООО «Транзит и Ко 2000»..................................... 19

2.1. Общая характеристика предприятия................................................................................................... 19

2.2 Анализ динамики показателей управления использованием оборотного капитала.. 20

3. Совершенствование использования основного капитала.................................. 27

Заключение............................................................................................................................................................. 32

Список литературы.......................................................................................................................................... 34

Приложение............................................................................................................................................................ 37

Введение

В условиях формирования рыночной экономики положение хозяйствующих субъектов принципиально меняется по сравнению с тем, которое они занимали ранее в командно-административной системе. Трансформационные процессы, происходящие в российской экономике, и появление разнообразных форм собственности определили многообразие хозяйственного поведения экономических субъектов. Но конечный результат их деятельности всегда сводится к получению прибыли и повышению рентабельности, что во многом зависит от объема и структуры капитала, инвестированного в финансово-хозяйственную деятельность предприятий. Недостаток основного и оборотного капитала влечет за собой нарушение производственно-коммерческого цикла, потерю ликвидности и низкий уровень прибыли, а излишек – неоправданно завышенные размеры финансирования. Следовательно, возникает необходимость пересмотра существующих подходов к управлению капиталом с точки зрения повышения эффективности деятельности предприятия.

В настоящее время не сформулировано единого общепринятого определения капитала. Наличие множества дефиниций капитала, критериев классификации затрудняют однозначное понятие его сущности.

Кругооборот средств промышленного предприятия определяется тремя последовательно завершенными стадиями - производственной, товарной и денежной, которые в полной мере характеризует капитал, инвестированный в активы. Именно этот капитал определяют как активный, поскольку он формирует актив баланса, включая в себя основной и оборотный капитал. Определение принципов, методов и инструментов эффективного управления активным капиталом с учетом оптимального объема и структуры пассивного капитала как источника его покрытия становится главным направлением данного исследования.

Формирование капитала предприятия осуществляется за счет целого ряда источников. На основе права собственности различают 2 крупные группы источников: собственные и чужие денежные средства.

Проблемы управления оборотным капиталом хозяйствующего субъекта привлекают все больше внимание представителей отечественной финансовой науки. Это обусловлено трансформационными процессами, происходящими в украинской экономике, развитием не только разнообразных форм собственности, но и многообразием хозяйственного поведения собственников и менеджеров предприятий. Хозяйственной практикой становятся востребованы нетрадиционные, уникальные решения, основанные на глубоком синтезе достижений современной финансовой теории и опыта финансового управления.

Целью данной работы является описать основной капитал и провести его оценку.

Данная цель решается с помощью раскрытия следующих основных задач:

– раскрыть понятие капитала и его составляющие;

– определить способы формирования капитала;

– провести анализ капитала на примере ООО «Транзит и Ко 2000».

– обозначить направления по совершенствованию использования основного капитала.

Структура работы состоит из введения, двух глав и заключения.

Для написания работы использовались монографии и учебные пособия по анализу хозяйственной деятельности и финансовому анализу отечественных и зарубежных авторов, периодические печатные издания.

Категорию капитал исследовали различные ученые, как зарубежные, так и отечественные, среди которых следует отметить Балабанова И.Т., Дранко О.И., Евстигнееву Л.П., Евстигнеева Р.Н., Ковалева В.В., Крейнину М.Н., Лапусту М.Г., Радаева В.В. и др.

1. Особенности формирования капитала организации

1.1. Понятие капитала и его составляющие

В современной экономической теории до сих пор нет однозначного толкования концепции капитала, процесс ее формирования продолжается, и это, в свою очередь, находит отражение и в развитии методов экономического анализа (методологии учета доходов и затрат, в частности). В микроэкономике, в теории финансов, в макроэкономике и других дисциплинах исследуются отдельно взятые аспекты понятия капитала, и в рамках нашего изложения будет полезным указать на основополагающие принципы, из которых оно образовалось.

Концепция капитала, в полном соответствии ее переводу с латинского языка[1], занимает главное место в политэкономии и теории фирмы. Заметим, что с момента ее появления, она претерпела значительные изменения. Так, если в первых теоретических изысканиях капиталом считались только вещественные, материальные ресурсы, то в современных теориях организаций и принятия решений на первое место выдвигается человеческий капитал, как главная составляющая капитала предприятия. Собственно, любая экономическая наука или направление выбирают для себя тот или иной аспект концепции и, по образному выражению Г.Саймона начинают создавать там свои поселения [10, c. 28-36].

«Возраст» теории капитала гораздо меньше, чем самой экономической теории. Если зачатки экономических знаний можно обнаружить уже в первобытном обществе, то понятие капитала появляется лишь в конце XVII века.

Представители школы физиократов (Ф.Кенэ, А.Тюрго и др.) впервые попытались определить главные ресурсы общества (капитал), которыми, по мнению Ф.Кенэ, являются «постоянно воспроизводимые богатства сельского хозяйства». Ф.Кенэ указывает также на свойство капитала приносить доход: «Доходы являются продуктом земли и человека» (Земля и Труд – главные источники богатства, по мнению ученого).

А.Смит (классическая школа) особо выделяет как главное свойство капитала – его способность приносить доход своему владельцу. При этом понятие «капитал» непосредственно связано с понятием производительного труда: чтобы получить статус капитала ценности должны быть использованы для производства, перепродажи или иных действий, направленных на получение прибыли. Ценности, соотносимые с непроизводительным трудом (работа домашних слуг, деятельность государственных чиновников, офицеров, государя – «непроизводительных работников»), таким образом, капиталом не являются.

Значительный вклад в развитие теории капитала сделал К.Маркс. Он рассматривает капитал уже как социально-экономическую категорию. В его работах капитал превращается в «вещь, обладающую фиктивной жизнью и самостоятельностью, вступающую в отношение с самой собой. Это есть форма его действительности, или, точнее, форма его действительного существования. И именно в этой форме он живет в сознании его носителей, капиталистов, отражается в их представлениях».

Капитал у Маркса – это самовозрастающая стоимость, отражающая классовые отношения и определенный характер общества, в отличие от товара, чья стоимость представляет собой «кристаллизацию общественного труда».

В новейший период истории исследователи выделяют влияние на развитие теории капитала идей:

· Э.Бем-Баверка (субъективно-психологическая школа): отождествление размеров капитала с количеством опосредующих благ (то есть, капитал вторичен, его величина определяется затратами земли и труда – первичных факторов, в предшествующие периоды);

· А.Маршалла (неоклассическая школа): различие трактовок капитала на уровне микроэкономики (та часть богатства, которую индивид выделяет «на получение дохода в форме денег») и на уровне макроэкономики (вся совокупность средств производства, которую можно использовать наряду с трудом и землей для производства материальных благ);

· Дж.М.Кейнса (кейнсианское направление): условие превращения богатства в капитал – превышение дохода с него над ставкой процента;

· Й.Шумпетера: «фонд покупательной силы», состоящий из денег и платежных обязательств, который должен обеспечивать прогрессивное развитие общества. Капитал не будет выполнять свою функцию (исчезнет), если не будет экономического прогресса.

· П.Самуэльсона, У.Нордхауза: капитал – блага длительного пользования, созданные для производства других товаров [4, c.5-26].

Самуэльсон и Нордхаус представляют капитал главной частью производственной функции. По их мнению, капитал может употребляться в форме денег и ценных бумаг, машин, оборудования. Его разновидностью являются природные ресурсы, пахотные земли, нефть, лес и т.д.

Безусловно, однако, что капитал есть та стоимость (деньги, земля, способы производства и т.д.), которая, будучи вложена в производство, должна приносить постоянный доход. Без вложения в производство денег невозможно начать «дело». Это также касается создания банков, страховых компаний, акционерных товариществ и т.д. И естественно, что вложенный капитал должен приносить отдачу, чтобы дело не погибло, а развивалось.

Кроме того, что капитал является частью производственной функции, он, как любая экономическая категория, имеет свой вещественный смысл и общественную форму. В их диалектическом единстве раскрывается глубинная суть данной категории, т.е. капитал не просто средства производства, деньги, а и производственные отношения, при которых орудия труда, определенные материальные блага служат орудием эксплуатации, присвоения части чужого неоплаченного труда. В единении двух сторон капитала – его вещественного смысла и общественной формы – определяющая роль в познании сути данной категории принадлежит характеристике общественной формы, отношениям собственности.

Господствующим производственным отношением, которое пронизывает все поры общественного производства, капитал становится в условиях капитализма. Основная масса непосредственных производителей лишена орудий производства, является юридически свободной и продает свою рабочую силу владельцам орудий производства – капиталистам. Последние выплачивают нанятым работникам лишь часть затраченных ими физических и творческих сил в процессе производства в форме заработной платы.

Дж.Хикс по отношению к теории капитала разделяет экономистов на две группы: «сторонников теории фонда» («fundists»), которые определяли капитал как денежную стоимость (английская политэкономия, У.Джевонс, австрийская школа), и «материалистов» – сторонников трактовки капитала как совокупности предметов, обладающих определенным общим признаком (по мнению Хикса, представителями этого направления были А.Маршалл и А.Пигу). Последний подход, фиксируя ex post процессы накопления в натуральной форме, обращен в прошлое. Отметим, что такое понимание концепции отражено в понятии физический капитал. Природу капитала в общем смысле, по нашему мнению, в большей степени отражает первый подход. Его можно представить также как трактовку капитала в рамках концепции потока, в то время как «материалисты» рассматривают капитал лишь форме запасов [4, c.20-26].

Заметим, что такая двойственность в определении капитала, переходит затем в двойственность определения прибыли. В теории учета и экономического анализа, прежде всего англоязычных стран, различают налоговую и экономическую концепции прибыли. В связи с этим возможны два варианта. В первом случае бухгалтерская прибыль должна быть равна налогооблагаемой сумме, во втором – бухгалтерская прибыль – это одно, а налогооблагаемая прибыль – совершенно иное, их суммы могут не совпадать. В первом случае взгляд пользователей бухгалтерской отчетности устремлен в прошлое, во втором – в будущее.

Понятие «капитал», заданное как отражение его стоимости в денежной форме, является реальным объектом для финансиста-практика, на который он может постоянно воздействовать с целью получения доходов. В этом качестве капитал для финансиста – объективный фактор производства. Также как для производственника объективными факторами являются основные и оборотные средства, персонал предприятия.

А если учесть, что согласно стандартам бухгалтерского учета (международным и российским) в финансовой отчетности представлены обязательства и капитал, по существу – превращенные формы финансовых ресурсов, то будет очевидно, что для задач экономического анализа деятельности предприятия формальное различие между финансовыми ресурсами и капиталом несущественно. Таким образом, можно утверждать, что капитал – это часть ресурсов, задействованных предприятием в хозяйственный и финансовый оборот и приносящих доходы от этого оборота и в результате этого оборота.

Нетрудно заметить, что все представления о капитале едины в одном: капитал ассоциируется со способностью приносить доход. Суммируя все перечисленные выше особенности категории "капитал" можно выделить следующие:

капитал – это самовозрастающая стоимость;

капитал – есть ценности, созданные прошлым трудом;

капитал воплощается в производственных ресурсах.

Поляк Г.Б. как один из представителей современной школы управления финансами, трактует капитал как стоимость, авансируемую в производство с целью извлечения прибыли, т.е. стоимость, воспроизводящую новую стоимость.

Бланк И.А. характеризует капитал как общую стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формирование его активов.

Учитывая все вышесказанное, мы можем предложить свою трактовку понятия "капитал". Капитал – это самовозрастающая стоимость, воплощенная в денежной, материальной и нематериальной формах, инвестированная в формирование активов предприятия с целью получения прибыли.

Исходя из данного определения капитала, можно выделить следующие его характеристики:

1 Капитал предприятия является основным фактором производства. В экономической теории выделяют три основных фактора производства: капитал; землю и другие природные ресурсы; трудовые ресурсы. В системе этих факторов производства капиталу принадлежит приоритетная роль, так как он объединяет все факторы в единый производственный комплекс.

2 Капитал характеризует финансовые ресурсы предприятия, приносящие доход. В этом своем качестве капитал может выступать в виде ссудного капитала, обеспечивающего формирование доходов предприятия в финансовой сфере деятельности.

3 Капитал является главным источником формирования благосостояния его собственников. Исходя из данной особенности, капитал может быть представлен в виде потребляемой части, которая направляется на удовлетворение текущих потребностей его владельцев и накапливаемой части, формирующий уровень будущего благосостояния.

4. Капитал предприятия является главным измерителем его рыночной стоимости. Прежде всего, в этом качестве выступает собственный капитал предприятия, определяющий объем его чистых активов. Вместе с тем, объем используемого предприятием собственного капитала характеризует одновременно и потенциал привлечения им заемных финансовых средств, обеспечивающих получение дополнительной прибыли.

5 Динамика капитала предприятия является важнейшим барометром уровня эффективности хозяйственной деятельности предприятия. Способность предприятия к наращиванию собственного капитала способствует большему объему формирования и эффективного распределения прибыли, определяет его способность поддерживать финансовое равновесие за счет внутренних источников. В то же время снижение объема собственного капитала является, как правило, следствием неэффективной, нерентабельной деятельности предприятия.

Таким образом, важная роль капитала в удовлетворении интересов государства и собственников определяет значимость управления им. А при выборе инструментов и методов управления необходимо понимание многоаспектной сущности капитала и многообразия принимаемых им форм.

Общеизвестно, что под общим понятием "капитал предприятия" понимаются самые различные его виды, характеризуемые в настоящее время несколькими десятками терминов. Все это требует определенной систематизации используемых терминов. Рассмотрим более подробно отдельные виды капитала, характерные для промышленного предприятия, в соответствии с приведенной систематизацией по основным классификационным признакам.

1 По принадлежности предприятию выделяют собственный и заемный виды капитала. Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования определенной части его активов. Таким образом, активы, сформированные за счет инвестированного в них собственного капитала, представляют собой чистые активы предприятия.

Заемный капитал характеризует привлекаемые на возвратной основе денежные средства или другие имущественные ценности, необходимые для финансирования развития предприятия. Все формы заемного капитала, используемого предприятием, представляют собой его финансовые обязательства, подлежащие погашению в предусмотренные сроки.

2 По целям использования в составе предприятия может быть выделен производительный и спекулятивный капитал.

Производительный капитал характеризует средства предприятия, инвестированные в его операционные активы для осуществления производственно-сбытовой деятельности.

Спекулятивный капитал характеризует ту его часть, которая используется в процессе осуществления спекулятивных финансовых операций (приобретение деривативов в спекулятивных целях и т.п.).

3 По формам инвестирования различают капитал к денежной, материальной и нематериальной формах, используемый для формирования уставного фонда предприятия.

4 По объекту инвестирования выделяют основной и оборотный виды капитала предприятия. Основной капитал характеризует часть капитала, которая инвестируется во все виды внеоборотных активов предприятия.

Оборотный капитал представляет собой ту его чаль, которая авансирована во все виды его оборотных активов.

5 Но форме нахождения в процессе кругооборота, т.е. в зависимости от стадий общего цикла этого кругооборота, различают капитал предприятия к денежной и производственной формах.

6 По формам собственности выявляют частный и государственный капитал, который инвестируется в предприятие в процессе формирования ею уставного фонда.

7 По характеру использования в хозяйственном процессе в практике управления финансами выделяют работающим и неработающий виды капитала.

Работающий капитал характеризуется тем, что принимает непосредственное участие в формировании доходов и обеспечении операционной, инвестиционной и финансовом деятельности предприятия.

Неработающий (или "мертвый") капитал - это часть капитала, инвестированная в активы, не принимающие непосредственного участия в осуществлении различных видов хозяйственной деятельности предприятия и формировании ею доходов.

8 По характеру использования собственникам" выделяют потребляемый и накапливаемый виды капитала.

Потребляемый капитал теряет функции капитала после его распределения на цели потребления (изъятие части каптала из внеоборотных и оборотных активов в целях выплаты дивидендов, процентов, удовлетворения социальных потребностей персонала и т.п.).

Накапливаемый капитал характеризует различные формы его прироста в процессе капитализации прибыли, дивидендных выплат и т.п.

9 По источникам привлечения различают национальный (отечественный) и иностранный капитал, инвестированный в предприятие.

10 По соответствию правовым нормам функционирования различают легитимный и “теневой” капитал, используемый в процессе хозяйственной деятельности предприятия. Широко используемый па современном лапе экономического развития страны "теневой" каптал является своеобразной реакцией предпринимателей на установленные государством жесткие "правила игры" в экономике, в первую очередь, на неоправданно высокий уровень налогообложения предпринимательской деятельности.

1.2. Способы формирования капитала

Эффективность хозяйственной деятельности предприятия во многом определяется целенаправленным формированием его каптала. Таким образом, очень важно определение оптимального объема и структуры активного капитала, а также соотношения между источниками его покрытия.

С учетом этого можно выделить следующие принципы формирования активного капитала (рис. 1):

|

Рис. 1 Принципы формирования капитала

1 Учет ближайших перспектив развития операционной деятельности и фирм ее диверсификации. Формирование активов предприятия подчинено в первую очередь задачам развития его операционной деятельности и может осуществляться на трех основных этапах:

1) Создание нового предприятия. Формируемые на этом этапе активы во многом определяют потребность в стартовом капитале и условия генерирования прибыли.

2) Расширение, реконструкция и модернизация действующего предприятия. Расширение и обновление состава активов действующего предприятия можно рассматривать как постоянный процесс его развития, который осуществляется в соответствии со стратегическими задачами и с учетом возможностей формирования инвестиционных ресурсов.

3) Формирование новых структурных единиц действующего предприятия. Этот процесс может осуществляться путем формирования новых имущественных комплексов или приобретения готовой совокупности активов в форме целостного имущественного комплекса.

Формируемые на каждом этапе жизненного цикла предприятия активы должны располагать определенным резервным потенциалом, обеснечинающим возможности прироста продукции и диверсификации операционной деятельности в ближайшем предстоящем периоде.

2 Обеспечение оптимального объема и структуры активного капитала. С учетом перспектив осуществления деятельности для нормального функционирования предприятия необходимо четко определить размер основного и оборотного капитала с учетом соответствия объему и структуре производства и сбыт продукции. Для этого, прежде всего, определяется потребность в активах, исходя из следующих их видов: основных средств; нематериальных активов; запасов товарно-материальных ценностей, обеспечивающих производственную деятельность; денежных активов; прочих видов активов.

Потребность в основных средствах рассчитывается по отдельным их группам. На первом этапе определяются потребность в отдельных видах машин и оборудования

![]() .

.

где Поб – потребность в производственном оборудовании конкретного вида;

ОП – планируемый объем производства продукции, требующей использования данного вида оборудования;

ПРэ – эксплуатационная производительность рассматриваемого вида оборудования (нормативный объем производства продукции в расчете на единицу оборудования);

Се – стоимость единицы рассматриваемого вида оборудования;

У – стоимость установки рассматриваемого вида оборудования.

На втором этапе определяется потребность в офисной мебели, персональных компьютерах, средствах связи и др., используемых в процессе управления операционной деятельностью.

На третьем этапе определяется потребность в помещениях для осуществления производственного процесса и вспомогательных производств для размещения персонала управления.

Потребность в нематериальных активах, определяется исходя из используемой технологии осуществления операционного процесса.

Для промышленного предприятия потребность в запасах товарно-материальных ценностей определяется величиной оборотного капитала, авансируемого в запасы сырья, материалов и готовой продукции, необходимого для обеспечения бесперебойного процесса производства и сбыта.

Потребность в оборотном капитале, авансируемом в запасы товарно-материальных ценностей каждого вида, определяется путем умножения однодневного их расхода на норму запаса в днях. Нормы запасов товарно-материальных ценностей каждого вида устанавливаются каждым предприятием самостоятельно.

При разработке бизнес-планов промышленного предприятия в качестве стандартных норм запасов устанавливают следующие: по сырью и материалам – 90 дней; по готовой продукции – 30 дней.

Потребность в денежных активах определяется на основе предстоящего их расходования на оплату труда (исключая начисления на нее); по авансовым и налоговым платежам; по маркетинговой деятельности; за коммунальные услуги и др. Для вновь создаваемых предприятий денежные активы формируются на предстоящие три месяца, что обеспечивает достаточный запас платежеспособности на первом этапе функционирования предприятия. В процессе последующего функционирования предприятия нормативы активов в денежной форме снижаются,

Потребность в прочих активах устанавливается методом прямого счета по отдельным их разновидностям с учетом особенностей предприятия. Расчет потребности в прочих активах осуществляется раздельно по внеоборотным и оборотным активам.

Таким образом, объем внеоборотного капитала определяется исходя из потребности в основных средствах, нематериальных активах и прочих видах внеоборотных активов. Соответственно, объем оборотного капитала определяется путем суммирования потребности в запасах товарно-материальных ценностей, денежных активов и прочих видах оборотных активов.

Определив объем активного капитала, необходимо установить его рациональную структуру. Процесс оптимизации структуры осуществляется по следующим трем этапам:

На первом этапе оптимизируется соотношение основного и оборотного капитала, используемого в процессе операционной деятельности.

На втором этапе определяется оптимальная структура основного капитала с точки зрения соотношения активной и пассивной части внеоборотных активов.

На третьем этапе оптимизируется структура оборотного капитала как соотношение запасов товарно-материальных ценностей; дебиторской задолженности, денежных активов.

При оптимизации структуры активного капитала должны быть учтены некоторые его особенности (табл. 1).

Таблица 1

Особенности использования основного и оборотного капитала

|

Вид активного капитала |

Преимущества в использовании |

Недостатки в использовании |

|

Основной капитал |

1 Практически не подвержен потерям от инфляции |

1 Тяжело поддается оперативному управлению |

|

2 Ему в меньшей степени присущ коммерческий риск потерь в процессе операционной деятельности предприятия |

2 Не может служить средством обеспечения потока платежей, обслуживающего операционную деятельность предприятия |

|

|

3 Способен генерировать стабильную прибыль, обеспечивая выпуск различных видов продукции в соответствии с конъюнктурой товарного рынка |

||

|

Оборотный капитал |

1 Высокая степень структурной трансформации, в результате которой он легко может быть преобразован из одного вида в другой |

1 Часть оборотного капитала, находящегося в денежной форме или в форме дебиторской задолженности, подвержена потере в процессе инфляции |

|

2 Приспособляемость к изменениям конъюнктуры товарного и финансового рынков |

2 Излишне сформированный оборотный капитал практически не генерирует прибыль |

|

|

3 Высокая ликвидность; при необходимости значительная его часть может быть конверсирована в денежные средства |

||

|

4 Легкость управления: основные управленческие решения, связанные с его оборотом, реализуются в течение короткого периода времени |

Таким образом, при определении объема и структуры активного капитала должны быть учтены его функциональные особенности.

3 Обеспечение оптимального объема и структуры источников покрытия активного капитала. Оптимальный объем источников покрытия активного капитала промышленного предприятия определяется путем расчета прямым и косвенным методом.

Прямой метод расчета общей потребности в источниках финансирования активного капитала основывается на алгоритме: общая сумма активного капитала равна общей сумме источников покрытия. Так как расчет потребности в активном капитале создаваемого предприятия осуществляется в трех вариантах, то это позволяет дифференцировать и общую потребность в источниках финансирования в границах от минимальной до максимальной.

Косвенный метод расчета общей потребности в источниках финансирования активного капитала основывается на использовании показателя "капиталоемкость продукции". Этот показатель рассчитывается в разрезе отраслей и подотраслей экономики путем деления общей суммы источников финансирования активного капитала (собственного и заемного) на общий объем произведенной (реализованной) продукции. При этом общая сумма источников финансирования определяется как средняя в рассматриваемом периоде.

Пк = КпхОП + ПРк,

где Пк – общая потребность в капитале для создания нового предприятия;

Кп – показатель капиталоемкости продукции (среднеотраслевой или аналоговый);

ОП – планируемый среднегодовой объем производства продукции;

ПРк – предстартовые расходы и другие единовременные затраты капитала, связанные с созданием нового предприятия.

Структура источников покрытия активного капитала представляет собой соотношение собственных и заемных финансовых средств, используемых предприятием в процессе своей хозяйственной деятельности. Она влияет на уровень экономической и финансовой рентабельности предприятия, определяет систему коэффициентов финансовой устойчивости и платежеспособности и, в конечном счёте, формирует соотношение уровня рентабельности и риска в процессе развития предприятия.

Формирование структуры источников покрытия активного капитала неразрывно связано с учетом особенностей каждой из ее составных частей.

Собственный капитал характеризуется следующим:

- простотой привлечения;

- высокой способностью генерирования прибыли во всех сферах деятельности;

- обеспечением финансовой устойчивости развития предприятия, его платежеспособности в долгосрочном периоде.

Вместе с тем, ему присуще:

- ограниченность объема привлечения, а, следовательно, и возможностей существенного расширения операционной и инвестиционной деятельности предприятия;

- высокая стоимость в сравнении с альтернативными заемными источниками формирования капитала.

Заемный капитал характеризуется следующим:

- достаточно широкими возможностями привлечения;

- обеспечением роста финансового потенциала предприятия в случае увеличения темпов роста объема его хозяйственной деятельности;

- более низкой стоимостью в сравнении с собственным капиталом;

В то же время использование заемного капитала характеризуется следующим: генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия; активы, сформированные за счет заемного капитала, генерируют меньшую при прочих равных условиях норму прибыли; высокой зависимостью стоимости заемного капитала от колебаний конъюнктуры финансового рынка; сложностью процедуры привлечения.

Таким образом, предприятие при формировании активов должно привлекать заемный и собственный капитал в оптимальном объеме и соотношении с целью обеспечения высокого уровня финансового потенциала своего развития и финансовой устойчивости.

4 Обеспечение эффективного использования активного капитала в процессе хозяйственной деятельности. Важным показателем, характеризующим эффективность использования активного капитала, является оборачиваемость, поскольку ускорение его оборота оказывает как прямое, так и косвенное действие на размер формируемой чистой прибыли предприятия.

Прямое воздействие ускорения оборота активного капитала на размер прибыли определяется тем, что повышение скорости его оборота приводит к пропорциональному возрастанию (при прочих равных условиях) суммы чистой прибыли, генерируемой этими активами

![]()

где ЧП – сумма чистой прибыли;

ВАК – величина активного капитала;

RРП – коэффициент рентабельности реализованной продукции;

ОАК – коэффициент оборачиваемости активного капитала.

Из приведенной формулы видно, что при неизменной величине активного капитала и коэффициенте рентабельности реализованной продукции сумма чистой прибыли предприятия будет зависеть только от коэффициента оборачиваемости активного капитала.

Косвенное воздействие ускорения оборота активного капитала на размер прибыли определяется тем, что снижение периода его оборота приводит к соответствующему снижению потребности в нем и соответствующему уменьшению суммы затрат, что при прочих равных условиях ведет к возрастанию суммы чистой прибыли.

Размер сокращения объема активного капитала в процессе ускорения его оборота можно рассчитать как

ЭАК = (ПОАКпп – ПОАКп) х ОРдн,

где ЭАК – размер экономической величины активного капитала, достигаемой в процессе ускорения его оборота, ден.ед.;

ПОАКпп и ПОАКп – период оборот активного капитала предприятия и предплановом и плановом периодах, в днях;

OРДН – планируемый однодневный объем реализации продукции, ден.ед.

Высокая роль ускорения оборота активною капитала в формировании чисто» прибыли определяет необходимость постоянного управления чтим процессом. Процесс этого управления должен учитывать характер кругооборота активного капитала и отдельных его составляющих при осуществлении операционной деятельности.

В целях эффективного управления оборотом активного капитала его принято подразделять на следующие три группы:

a) высокооборачиваемый активный капитал Он включает капитал, авансированный в производственные запасы, которые не требуют формирования страховых и сезонных их размеров; в запасы готовой продукции, пользующиеся спросом потребителей; в краткосрочную дебиторскую задолженность; в денежные активы в национальной и иностранной валюте, постоянно обслуживающие операционный процесс;

б) активный капитал с нормальной оборачиваемостью. К нему относят прочие составляющие оборотного капитала, не вошедшие в состав первой группы;

в) низкооборачиваемый активный капитал. К нему относят внеоборотный капитал, инвестированный в основные фонды и нематериальные активы.

Таким образом, исходя из классификации активного капитала по степени оборачиваемости, возникает необходимость и дифференциации принимаемых менеджмент-решений, способствующих более эффективному его использованию и, как следствие, повышению результативности деятельности предприятия.

2. Анализ управления капиталом на ООО «Транзит и Ко 2000»

2.1. Общая характеристика предприятия

ООО «Транзит и КО - 2000» расположено в г. Москва, ул. Песчаная, дом 9. Основной вид деятельности фирмы – транспортно – экспедиционные услуги по доставке продуктов питания по г. Москве и Московской области.

В сферу деятельности фирмы входят такие услуги как:

– перевозка продуктов питания автомобильным транспортом от 1,5 т. до 20 т. по г. Москве и Московской области.

– рефрижераторные перевозки продуктов питания автомобильным транспортом от 1,5 т. до 20т.

В интересах малого и среднего бизнеса, а также для физических лиц, предоставляется услуга по организации перевозок автомобильным транспортом мелких партий грузов (от 10 кг и более) как по г. Москве так и Московской области. В интересах клиента организуется забор грузов с его склада с доставкой до консолидационного склада исполнителя.

Дополнительные услуги: оптимизация и расчет маршрутов при обслуживании сетевых компаний; страхование груза с различными видами ответственности; отслеживание грузов в пути; охрана груза в пути.

Фирма имеет около 20 постоянных клиентов, с которыми она уже достаточно долгое время работают вместе.

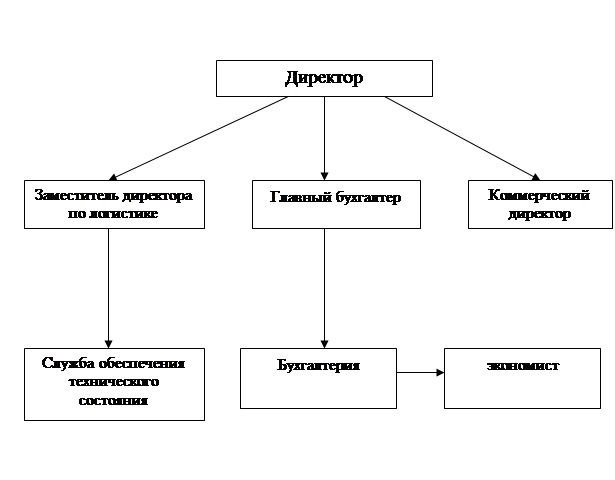

Фирма имеет в собственности офис (ул. Песчаная 9). Арендует гараж под автомашины. Имеет на балансе 18 автомобилей различного назначения (см. приложение 2), из которых 4 взяты в аренду у одного из московских автопредприятий. Организационная структура представлена в приложении.

Заместитель директора по логистике занимается вопросами оптимизации затрат на доставку грузов клиентам, а также оптимальным распределением планируемого объема перевозок в течение месяца. Ему подчиняются весь основной рабочий и вспомогательный персонал фирмы (водители, механики, электрики, сторожа и уборщица.

Коммерческий директор помогает директору в разработке тактики и стратегии деятельности фирмы, а также занимается вопросами поиска клиентов и составления договоров на оказание услуг, планированием объема перевозок.

Директор непосредственно занимается стратегическим планированием деятельности фирмы, вопросами конкуренции, внешними связями фирмы. Помогает ему в этом главный бухгалтер, который является главным поставщиком информации, как для внутреннего пользования, так и для представления бухгалтерской отчетности в налоговые, финансовые статистические органы, банки, учредителям и т.д. Для выполнения первой функции главный бухгалтер обязан обеспечить надлежащее ведение управленческого учета, который предназначен для руководства данной фирмы. Второй функцией является финансовый учет. Это комплексный синтетический учет всех средств и всей экономической деятельности фирмы. В него входит аналитический учет, расчет с клиентами, другими организациями и лицами, а также аналитический учет финансовых операций.

Главному бухгалтеру непосредственно подчиняется бухгалтер, сфера деятельности которого, – внутрифирменный учет всех текущих операций, составление отчетов для главного бухгалтера, и экономист, который ведет работу по планированию затрат фирмы, а заодно по совместительству выполняет работу по приему и оформлению на работу персонала.

2.2 Анализ динамики показателей управления использованием оборотного капитала

Проведем анализ оборотных средств предприятия

Аналитический баланс предприятия представлен в табл. 1.

Основную часть обязательств составляют краткосрочные обязательства.

Таблица 1

Аналитический баланс предприятия

|

АКТИВ |

2000 |

2001 |

2002 |

||||

|

Наименование |

Код строки |

состав, тыс. руб. |

стуктура |

состав, тыс. руб. |

стуктура |

Состав, тыс. руб. |

стуктура |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|||||||

|

Нематериальные активы |

110 |

8 |

0,0% |

365 |

0,3% |

0 |

0,0% |

|

Основные средства |

120 |

64667 |

61,1% |

63577 |

60,4% |

61066 |

57,9% |

|

Незаверш. строительство |

130 |

8595 |

8,1% |

8595 |

8,2% |

8584 |

8,1% |

|

Долгосрочные фин. вложения |

140 |

234 |

0,2% |

205 |

0,2% |

0 |

0,0% |

|

ИТОГО ПО РАЗДЕЛУ I |

190 |

73504 |

69,5% |

72742 |

69,1% |

69650 |

66,1% |

|

Запасы |

210 |

27655 |

26,1% |

27682 |

26,3% |

28883 |

27,4% |

|

в т. ч. сырье, материалы… |

211 |

6694 |

6,3% |

4450 |

4,2% |

6189 |

5,9% |

|

НДС по приобретенным ценностям |

220 |

1901 |

1,8% |

2814 |

2,7% |

2417 |

2,3% |

|

Дебиторская задолженность (долгосрочная) |

230 |

0 |

0,0% |

0 |

0,0% |

0 |

0,0% |

|

Дебиторская задолженность (краткосрочная) |

240 |

2703 |

2,6% |

1988 |

1,9% |

4188 |

4,0% |

|

Краткосрочные финансовые вложения (ценные бумаги) |

250 |

30 |

0,0% |

30 |

0,0% |

235 |

0,22% |

|

Денежные средства |

260 |

4 |

0,0% |

10 |

0,0% |

13 |

0,0% |

|

Прочие оборотные средства |

270 |

0 |

0,0% |

0 |

0,0% |

0 |

0,0% |

|

ИТОГО ПО РАЗДЕЛУ II |

290 |

32293 |

30,5% |

32524 |

30,9% |

35736 |

33,9% |

|

БАЛАНС ПО АКТИВУ |

300 (190+290) |

105797 |

100,0% |

105266 |

100,0% |

105386 |

100,0% |

|

ПАССИВ |

|||||||

|

III. КАПИТАЛ И РЕЗЕРВЫ |

|||||||

|

Уставный капитал |

410 |

99 |

0,1% |

99 |

0,1% |

99 |

0,1% |

|

Добавочный капитал |

420 |

91023 |

86,0% |

92257 |

87,6% |

92257 |

87,5% |

|

Резервный капитал |

430 |

0 |

0,0% |

0 |

0,0% |

0 |

0,0% |

|

Фонд социальной сферы |

440 |

1236 |

1,2% |

0 |

0,0% |

0 |

0,0% |

|

Целевые финансирования и поступления |

150 |

12 |

12 |

0,0% |

12 |

0,0% |

|

|

Непокрытый убыток прошлых лет |

465 |

-54454 |

-51,5% |

-59482 |

-56,5% |

-59482 |

-56,4% |

|

Непокрытый убыток отчетного года |

475 |

0 |

0,0% |

0 |

0,0% |

-8135 |

-7,7% |

|

ИТОГО ПО РАЗДЕЛУ III |

490 |

37916 |

35,8% |

32886 |

31,2% |

24751 |

23,5% |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

590 |

0 |

0,0% |

0 |

0,0% |

0 |

0,0% |

|

V. КРАТКОСРОЧНЫЕ ПАССИВЫ |

|||||||

|

Займы и кредиты |

610 |

378 |

0,4% |

860 |

0,8% |

286 |

0,3% |

|

Кредиторская задолженность |

620 |

67337 |

63,6% |

71286 |

67,7% |

80048 |

76,0% |

|

Прочие обязательства краткосрочного свойства |

630…660 |

166 |

0,2% |

234 |

0,2% |

301 |

0,3% |

|

ИТОГО ПО РАЗДЕЛУ V |

690 |

67881 |

64,2% |

72380 |

68,8% |

80635 |

76,5% |

|

БАЛАНС ПО ПАССИВУ |

700 (490+590+690) |

105797 |

100% |

105266 |

100% |

105386 |

100% |

Рис. 1 Структура оборотных средств предприятия

Рис. 1 Структура оборотных средств предприятия

Из таблицы видно, что внеоборотные активы составляют основную часть баланса предприятия. Причем за анализируемый период их доля постепенно понижается, а доля оборотных активов повысилась.

Основную часть внеоборотных активов составляют основные средства, но их доля постепенно понижается.

Основную часть оборотных активов составляют запасы предприятия их доля составляла 26,1% в конце 2000 г, а к концу 2002 г.. она стала равна – 27,4%.

|

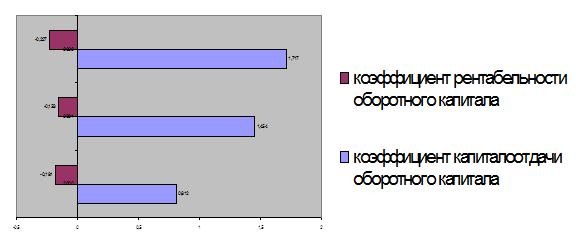

Рис.2. Динамика показателей рентабельности

Из рис.2 видно, что коэффициент рентабельности оборотного капитала за анализируемый период повысился равномерными темпами, что говорит о положительных тенденция на предприятии с использованием оборотного капитала.

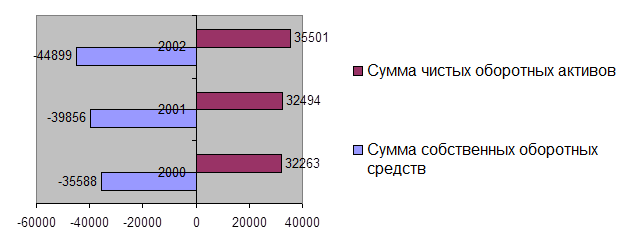

Теперь приведем динамику суммы собственных оборотных средств и чистых оборотных активов

Рис.3. Динамика суммы

собственных оборотных средств и чистых оборотных активов

Рис.3. Динамика суммы

собственных оборотных средств и чистых оборотных активов

Сумма чистых оборотных активов за анализируемый период повысилась, но незначительно, а сумма собственных оборотных средств к сожалению еще больше понизилась.

Средние остатки всего капитала и отдельных видов оборотных средств рассчитывают по средней хронологической; 1/2 суммы на начало периода плюс остатки на начало каждого месяца плюс 1/2 остатка на конец периода и результат делим на количество месяцев в отчетном периоде. Необходимая информация для расчета показателей оборачиваемости имеется в бухгалтерском балансе и отчете о реализации продукции.

Продолжительность одного оборота всего капитала составляет:

Поб.0 = 24 000/20 000 = 36 дней,

Поб.1 = 37 5000 * 30/38 000 = 29,6 дней

Таким образом, по сравнению с прошлым месяцем оборачиваемость капитала ускорилась на 6,4 дней в основном за счет организации работы предприятия в две смены.

В процессе анализа необходимо изучить оборачиваемость капитала не только в целом, но и по стадиям кругооборота. Это позволит проследить, на каких стадиях произошло ускорение или замедление оборачиваемости капитала. Для этого средние остатки отдельных видов текущих активов нужно разделить на однодневный оборот.

Данные табл. 2 показывают, что продолжительность оборота всего капитала сократилась на 6,4 дня за счет организации работы в две смены. Оборачиваемость же капитала, вложенного в текущие активы, несколько замедлилась в связи с образованием сверхнормативных запасов материальных ценностей, увеличением суммы средств в дебиторской задолженности и в денежной наличности.

Таблица 2

Анализ продолжительности оборота капитала

|

Вид средств |

Средние остатки, тыс. руб. |

Сумма выручки, тыс. руб. |

Продолжительность оборота, дни |

||||

|

прошлый месяц |

отчетн. месяц |

прошл. месяц |

отчетн. месяц |

прошл. мес. |

Отчетн. Месяц |

изменение |

|

|

Общая сумма капитала |

24 000 |

37 500 |

20 000 |

38 000 |

36,0 |

29,6 |

6,4 |

|

В том числе оборотного |

10 700 |

23 750 |

20 000 |

38 000 |

16,0 |

18,75 |

+2,75 |

|

В том числе денежная наличность дебиторы запасы |

7400 1800 1500 |

15 200 4 800 3 750 |

20 000 20 000 20 000 |

38 000 38 000 38 000 |

11,1 2,7 2,2 |

12,0 3,75 3,0 |

0,9 1,05 0,8 |

Продолжительность оборота капитала неодинакова в различных отраслях. В одних отраслях капитал оборачивается быстрее, в других – медленнее. Во многом это зависит от продолжительности производственного процесса и процесса обращения товаров. Время производства обусловлено технологическим процессом, техникой, организацией производства. Для его сокращения необходимо совершенствовать технику, технологию и организацию производства, автоматизировать труд, углублять кооперацию. Сокращение времени обращения достигается за счет ускорения отгрузки и перевозки товаров, документооборота, расчетов и т.д. В рассматриваемом случае имеется в виду совершенствование перевозочной техники компании.

Продолжительность оборота капитала во многом зависит и от органического строения капитала (соотношения основного и оборотного капитала). Чем выше доля основного капитала в общей его сумме, тем медленнее он оборачивается, и наоборот, при увеличении удельного веса оборотных активов ускоряется общая оборачиваемость капитала.

Зависимость общей продолжительности оборота капитала можно выразить следующим образом:

![]()

![]() Поб = Поб.к / УДоб.к,

Поб = Поб.к / УДоб.к,

![]() где Поб –

средняя продолжительность оборота общей суммы капитала; Поб.к –

продолжительность оборота оборотного капитала;

где Поб –

средняя продолжительность оборота общей суммы капитала; Поб.к –

продолжительность оборота оборотного капитала;

УДоб.к – удельный вес оборотного капитала в общей сумме.

Для расчета влияния данных факторов используется способ цепной подстановки:

![]()

![]()

![]() Поб0 =

Поб.к0 / УДоб.ко = 16, 05 / 0, 4458 = 36 дн.

Поб0 =

Поб.к0 / УДоб.ко = 16, 05 / 0, 4458 = 36 дн.

![]() Побусл. = Поб k1 / УДоб. ki = 16,

05 / 0, 6333 = 25, 3 дн.

Побусл. = Поб k1 / УДоб. ki = 16,

05 / 0, 6333 = 25, 3 дн.

Пo61 = Поб. К1.. / УДоб. к1 = 18, 75 / 0, 6333 = 29, 6 дн.

Из этих данных видно, что общая оборачиваемость капитала ускорилась на 6,4 дня, в том числе за счет увеличения доли оборотного капитала на 10,7 дня (25,3-36). В связи с замедлением оборачиваемости текущих активов общая оборачиваемость капитала замедлилась 4,3 дня (29.6-25.3).

Общая оборачиваемость оборотного капитала представляет собой сумму частных показателей оборачиваемости отдельных видов текущих активов. Частные показатели оборачиваемости, рассчитанные по выручке, необходимы для определения влияния каждой статьи текущих активов на изменение общей продолжительности оборота оборотного капитала. Действительный же оборот отдельных элементов характеризует не общая сумма выручки от реализации продукции, а сумма оборота по кредиту бухгалтерских счетов, на которых отражаются различные виды текущих активов (для незавершенного производства – выпуск готовых изделий, для производственных запасов – расход их на производство, для остатков готовой продукции – ее отгрузка покупателям, для дебиторской задолженности – кредитовые обороты по счетам дебиторов и т.д.).

Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также в увеличении суммы прибыли.

Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости определяется умножением однодневного оборота по реализации на изменение продолжительности оборота:

+ Э = Выручка фактическая/Дни в периоде * Поб = 38 000/30 * (29, 6-36, 0) = - 8 107 тыс. руб.

В данном примере в связи с ускорением оборачиваемости капитала на 6, 4 дней относительно высвобождено из оборота 8107 тыс. руб.

Поскольку сумму прибыли можно представить в виде произведения следующих факторов П = SК * ЭР = S K*Rpn * Коб, увеличение суммы прибыли за счет изменения коэффициента оборачиваемости капитала можно рассчитать умножением прироста коэффициента оборачиваемости на фактический коэффициент рентабельности продаж и на фактическую среднегодовую сумму капитала:

DПкоб = DКоб * Rрпф * SКф

Д/7= (1, 013-0, 833) * 0, 17684*37500 =+1194 тыс. руб.

В нашем примере ускорение оборачиваемости капитала в отчетном месяце обеспечило прирост прибыли на сумму 1194 тыс. руб.

3. Совершенствование использования основного капитала

Политика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы. Это сводится к решению двух важных задач.

1. Обеспечение платежеспособности. Такое условие отсутствует, если предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, объявит о банкротстве. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатежеспособности.

2. Обеспечение приемлемого объема, структуры и рентабельности активов. Известно, что различные уровни разных текущих активов по-разному воздействуют на прибыль. Например, высокий уровень производственно-материальных запасов потребует соответственно значительных текущих расходов, в то время как широкий ассортимент готовой продукции в дальнейшем может способствовать повышению объемов реализации и увеличению доходов. Каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств.

Ликвидность и приемлемая эффективность текущих активов в значительной степени определяются уровнем чистого оборотного капитала. Если исходить из вполне реальной посылки, что краткосрочная задолженность не может быть источником покрытия основных средств, то очевидно, что значение этого показателя меняется от нуля до некоторой максимальной величины М. При нулевом значении показателя “чистый оборотный капитал” риск потери ликвидности достигает максимального значения; с ростом значения этого показателя риск убывает. Максимального значения М чистый оборотный капитал теоретически может достигнуть в том случае, если отсутствует краткосрочная кредиторская задолженность. В этом случае М равно стоимости текущих активов, а риск потери ликвидности равен нулю.

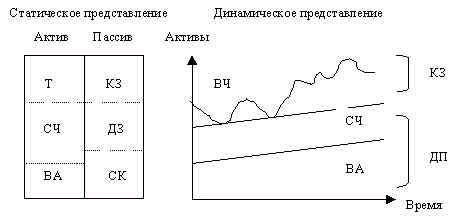

В теории финансового менеджмента принято выделять различные стратегии финансирования текущих активов в зависимости от отношения менеджера к выбору источников покрытия варьирующей их части, т.е. к выбору относительной величины чистого оборотного капитала. Известны четыре модели поведения: идеальная; агрессивная; консервативная; компромиссная. Выбор той или иной модели стратегии финансирования сводится к установлению величины долгосрочных пассивов и расчету на ее основе величины чистого оборотного капитала как разницы между долгосрочными пассивами и внеоборотными активами (ОК = ДП – ВА). Следовательно, каждой стратегии поведения соответствует свое базовое балансовое уравнение.

Статическое и динамическое представления каждой модели приведены на рис. 6, 7, 8, 9. Для удобства введены следующие обозначения:

ВА – внеоборотные активы;

ТА – текущие активы (ТА = СЧ + ВЧ);

СЧ – системная часть текущих активов;

ВЧ – варьирующая часть текущих активов;

КЗ – краткосрочная кредиторская задолженность;

ДЗ – долгосрочный заемный капитал;

СК – собственный капитал;

ДП – долгосрочные пассивы (ДП = СК + ДЗ);

ОК – чистый оборотный капитал (ОК = ТА – КЗ).

Рис. 4. Идеальная модель

финансового управления оборотными средствами

Рис. 4. Идеальная модель

финансового управления оборотными средствами

Построение идеальной модели (рис. 4) основывается на самой сути категорий “текущие активы” и “текущие обязательства” и их взаимном соответствии. Термин “идеальная” в данном случае означает не идеал, к которому нужно стремиться, а лишь сочетание активов и источников их покрытия исходя из их экономического содержания. Модель означает, что текущие активы по величине совпадают с краткосрочными обязательствами, т.е. чистый оборотный капитал равен нулю. В реальной жизни такая модель практически не встречается. Кроме того, с позиции ликвидности она наиболее рискованна, поскольку при неблагоприятных условиях (например, необходимо рассчитаться со всеми кредиторами единовременно) предприятие может оказаться перед необходимостью продажи части основных средств для покрытия текущей кредиторской задолженности. Суть этой стратегии состоит в том, что долгосрочные пассивы устанавливаются на уровне внеоборотных активов, т.е. базовое балансовое уравнение (модель) будет иметь вид: ДП = ВА

|

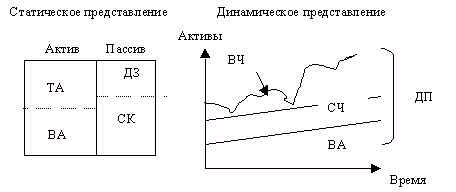

Рис. 5. Агрессивная модель финансового управления оборотными средствами

Агрессивная модель (рис. 5) означает, что долгосрочные пассивы служат источниками покрытия внеоборотных активов и системной части текущих активов, т.е. того их минимума, который необходим для осуществления хозяйственной деятельности. В этом случае чистый оборотный капитал в точности равен этому минимуму (ОК = СЧ). Варьирующая часть текущих активов в полном объеме покрывается краткосрочной кредиторской задолженностью. С позиции ликвидности эта стратегия также весьма рискованна, поскольку в реальной жизни ограничиться лишь минимумом текущих активов невозможно. Базовое балансовое уравнение (модель) будет иметь вид: ДП = ВА + СЧ.

Консервативная модель (рис. 6) предполагает, что варьирующая часть текущих активов также покрывается долгосрочными пассивами. В этом случае краткосрочной кредиторской задолженности нет, отсутствует и риск потери ликвидности. Чистый оборотный капитал равен по величине текущим активам (ОК =ТА). Безусловно, модель носит искусственный характер. Эта стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым

|

Рис. 6. Консервативная модель финансового управления оборотными средствами

Компромиссная модель (рис. 7) наиболее реальна. В этом случае внеоборотные активы, системная часть текущих активов и приблизительно половина варьирующей части текущих активов покрываются долгосрочными пассивами. Чистый оборотный капитал равен по величине сумме системной части текущих активов и половины их варьирующей части (ОК = СЧ + 0,5 • ВЧ). В отдельные моменты предприятие может иметь излишние текущие активы, что отрицательно влияет на прибыль, однако это рассматривается как плата за поддержание риска потери ликвидности на должном уровне. Стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью):

|

Рис. 7. Компромиссная модель финансового управления оборотными средствами

Внедрение эффективной политики управления оборотными средствами приведет к следующему:

- выбранная методика расчета издержек финансирования оборотного капитала по стадиям производственно-коммерческого цикла приведет к ускорению оборачиваемости запасов, материальных затрат, дебиторской задолженности, готовой продукции;

- оценка состояния оборотных средств предприятия позволит своевременно обнаруживать скрытые резервы финансового развития в целях повышения эффективности производственно-хозяйственной деятельности промышленного предприятия в целом;

- выбранная модель определения величины оборотного капитала, базирующаяся на прогнозах изменений макро- и микросреды, позволит предприятию в рамках системы бюджетного планирования рассчитывать величину оборотных средств предприятия в плановом периоде, а также своевременно вносить корректировки при изменениях внешней и внутренней среды;

- определение оптимального размера запаса позволит сократить издержки хранения запасов, которые связаны не только со складскими расходами, но и с риском порчи и устаревания товаров, а также с вмененной стоимостью капитала, т.е. с нормой прибыли, которая могла быть получена в результате других инвестиционных возможностей с эквивалентной степенью риска;

- прогнозирование спроса, нормирование запасов, отслеживание запасов и выдача в нужные моменты заказов в нужном количестве приведет к снижению дефицита запасов;

- разработка правил определения момента и объема заказа позволит перейти к оптимизации размещения товаров на складе, а, следовательно, к минимизации затрат, что положительно скажется на величине прибыли предприятия.

Заключение

В ходе проведения теоретического и методологического исследования можно сделать следующие выводы.

В современной экономической теории нет однозначного толкования концепции капитала, процесс ее формирования продолжается, и это, в свою очередь, находит отражение и в развитии методов экономического анализа (методологии учета доходов и затрат, в частности). Сторонники «теории фондов» трактуют капитал в рамках концепции потока, в то время как «материалисты» рассматривают капитал лишь форме запасов. Такая двойственность в определении капитала, переходит затем в двойственность определения прибыли.

Капитал – это часть ресурсов, задействованных предприятием в хозяйственный и финансовый оборот и приносящих доходы от этого оборота и в результате этого оборота.

Авансированный капитал расходуется на приобретение основных и оборотных фондов, трудовых ресурсов, приобретая форму основного и оборотного капитала. В процессе производства оборотный капитал разделяется на четыре формы: денежную, товарную в виде запасов и сырья, производительную, товарную в виде готовой продукции.

Эффективность использования капитала используется его отдачей (рентабельностью).

Для характеристики интенсивности использования капитала рассчитывается коэффициент его оборачиваемости.

Рентабельность собственного капитала представляет собой отношение массы чистой прибыли, полученной за отчетный период, к среднегодовой стоимости собственного капитала

Чем эффективнее используется основной капитал предприятия, тем выше его прибыль.

В практической части была рассмотрена конкретная фирма и проанализировано управление ее капиталом. В сферу деятельности ООО «Транзит и Ко-2000» входят такие услуги как: перевозка продуктов питания автомобильным транспортом от 1,5 т. до 20 т. по г. Москве и Московской области. рефрижераторные перевозки продуктов питания автомобильным транспортом от 1,5 т. до 20т.

В работе был проведен анализ капитала предприятия. Выявлены положительные результаты управления капиталом: так, продолжительность оборота всего капитала сократилась на 6,4 дня за счет организации работы в две смены. Оборачиваемость же капитала, вложенного в текущие активы, несколько замедлилась в связи с образованием сверхнормативных запасов материальных ценностей, увеличением суммы средств в дебиторской задолженности и в денежной наличности. Ускорение оборачиваемости капитала в отчетном месяце обеспечило прирост прибыли на сумму 1194 тыс. руб.

Список литературы

1. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? – М.: Финансы и Статистика, 2002. – 326 с.

2. Балацкий Е. Амортизационные льготы и их влияние на воспроизводственный цикл предприятия. //Общество и экономика. – 2005. – № 3. – С. 104-124.

3. Баранов В.В. Финансовый менеджмент: Механизмы финансового управления предприятиями в традиционных и наукоемких отраслях: Учеб. пособие для вузов. – М.: Дело, 2002. – 271 с.

4. Ван Хорн Д. К. Основы финансового менеджмента= Fundamentals of Financial Management. – М. и др.: Вияльямс, 2001. – 988 с.

5. Дранко О.И. Финансовый менеджмент: Технологии управления финансами предприятия: Учеб. пособие. – М.: ЮНИТИ, 2004. – 351 с.

6. Евстигнеева Л.П., Евстигнеев Р.Н. Финансовый капитал как системообразующий базис экономики. //Общественные науки и современность. – 1998. – № 6. – С. 5-26.

7. Зайцев Н.Л. Экономика промышленного предприятия: Учеб. для вузов. – М.: ИНФРА-М, 2001. – 357 с.

8. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчётности. – М.: Финансы и статистика, 2001. – 432 с.

9. Ковалева А.М. Финансы фирмы: Учеб. по экон. специальностям и направлениям. – М.: ИНФРА-М, 2005. – 495 с.

10. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. – М..: ИКЦ «Дис», 2004. – 426 с.

11. Лапуста М.Г. Финансы фирмы: Учеб. пособие. – М.: ИНФРА-М, 2002. – 263 с.

12. Лялин В.А. Финансовый менеджмент: Учеб. пособие. – М.: Бизнес-пресса, 2001. – 142 c.

13. Мокий М.С. и др. Экономика предприятия: Учеб. Пособие /Под ред. М.Г. Лапусты. – М.: ИНФРА-М, 2000. – 263 с.

14. Наумова Н.В., Герасимов Б.И., Пархоменко Л.В. Эффективное управление капиталом и источниками его покрытия на промышленных предприятиях региона. – Тамбов, Изд-во ТГТУ, 2004. – 104 с.

15. Островский Г. Структура оборотного капитала и конкурентоспособность предприятия. //Консультант директора. – 2002. – № 4. – С. 11-13.

16. Пещанская И.В. Краткосрочный кредит как способ перераспределения совокупного оборотного капитала в экономике. //Финансы и кредит. – 2003. – № 10. – С. 26- 33.

17. Пещанская И.В. Кредит и оборотный капитал. //Финансы. – 2003. – № 2. – С. 20-22.

18. Радаев В.В. Понятие капитала, формы капиталов и их конвертация // Общественные науки и современность. – 2003. – № 2. – С. 5-16

19. Саймон Г. Нобелевская лекция//Психологический журнал РАН. – 2001. – №6. – с.28-36.

20. Сальников В.А. Финансовые ресурсы отраслей промышленности: формирование, использование, межотраслевое перераспределение. //Проблемы прогнозирования. – 2000. – № 3. – С. 12-32.

21. Смагин В.Н. Управление оборотным капиталом: Конспект лекций. – Челябинск: Изд- во ЮУрГУ, 2004. – 91 с.

22. Снитко Л.Т. Управление капиталом торговой организации: Экономический аспект: Учеб. пособие. – М.: Издательство РДЛ, 2004. – 319 с.

23. Соколов Я.В. Бухгалтерский учёт: от истоков до наших дней. – М.: Аудит, ЮНИТИ, 1996. – 346 с.

24. Стоянова Е.С. Управление оборотным капиталом: Учеб.-практ. пособие. – М.: Перспектива, 1998. – 127 c.

25. Теплова Т.В. Финансовый менеджмент: Управление капиталом и инвестициями: Учеб. для вузов. – М.: ГУ ВШЭ, 2000. – 502 с.

26. Тютюкина Е.Б. Финансы предприятий: Учеб.-практ. Пособие. – М.: Дашков и К, 2003. – 250 с.

27. Финансовый менеджмент: Руководство по технике эффективного менеджмента=Financial management. – М.: Carana corporation: USAID: RPC, 1998. – 290 с.

28. Финансовый менеджмент: Учеб. для вузов /Под ред. А.М. Ковалевой. – М.: Инфра-М, 2003. –282 с.

29. Финансы предприятий: Учеб. для вузов / Под ред. Н.В. Колчиной. – М.: Финансы: Изд. об-ние "ЮНИ ТИ", 2004. – 412 с.

30. Финансы предприятий: Учеб. для вузов /Под ред. Н.В. Колчиной. – М.: ЮНИТИ, 2003. – 446 с.

31. Хелферт Э. Техника финансового анализа: Путь к созданию стоимости бизнеса. – СПб. и др.: Питер, 2003. – 637 с.

32. Чалдаева Л.А. Оценка финансового капитала на основе правил МСФО. //Финансы и кредит. – 2004. – № 15. – С. 72-78.

33. Чурилов С.В. Анализ собственного оборотного капитала. //Бухгалтерский учет. – 2000. – № 11– . С. 76-78.

34. Шуляк П.Н. Финансы предприятия: Учеб. для вузов. – М.: Дашков и К, 2004. – 708 с.

35. Экономика и статистика фирм: Учеб. /Под ред. С.Д. Ильенковой. – М.: Финансы и статистика, 1998. – 239 с.

Приложение

Организационная структура ООО «Транзит и КО – 2000»

БУХГАЛТЕРСКИЙ БАЛАНС

|

Коды |

|||||

|

Форма № 1 по ОКУД |

|||||

|

на 1 января 2002 г.. |

Дата (год, месяц, число) |

||||

|

Организация: Открытое акционерное общество " Уралспецмонтаж " |

по ОКПО |

||||

|

Отрасль (вид деятельности): производство строительных кранов |

по ОКОНХ |

||||

|

Организационно-правовая форма: ОАО |

по КОПФ |

||||

|

Орган управления государственным имуществом: |

по ОКПО |

||||

|

Единица измерения: тыс. руб. |

по СОЕИ |

||||

|

Контрольная сумма |

|||||

|

АКТИВ |

Код стр. |

На начало отчетного периода |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|||

|

Нематериальные активы (04, 05) |

110 |

8 |

|

|

Организационные расходы |

111 |

8 |

|

|

патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы |

112 |

||

|

Основные средства (01, 02, 03) |

120 |

64667 |

63577 |

|

Земельные участки и объекты природопользования |

121 |

||

|

здания, сооружения, машины и оборудование |

122 |

64667 |

63577 |

|

Незавершенное строительство (07, 08, 61) |

130 |

8595 |

8595 |

|

Долгосрочные финансовые вложения (06,82) |

140 |

234 |

205 |

|

Инвестиции в дочерние общества |

141 |

||

|

Инвестиции в зависимые общества |

142 |

||

|

инвестиции в другие организации |

143 |

||

|

займы, предоставленные организациям на срок более 12 месяцев |

144 |

||

|

прочие долгосрочные финансовые вложения |

145 |

234 |

205 |

|

Прочие внеоборотные активы |

150 |

||

|

ИТОГО по разделу I |

190 |

73504 |

72742 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

|||

|

Запасы |

210 |

27655 |

27682 |

|

сырье, материалы и другие аналогичные ценности (10, 15, 16) |

211 |

6694 |

4450 |

|

животные на выращивании и откорме (11) |

212 |

||

|

малоценные и быстроизнашивающиеся предметы (12, 13, 16) |

213 |

4670 |

7465 |

|

затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29, 30, 36, 44) |

214 |

13695 |

12633 |

|

готовая продукция и товары для перепродажи (40, 41) |

215 |

2364 |

3117 |

|

товары отгруженные (45) |

216 |

232 |

17 |

|

расходы будущих периодов (31) |

217 |

||

|

прочие запасы и затраты |

218 |

||

|

Налог на добавленную стоимость по приобретенным ценностям (19) |

220 |

1901 |

2814 |

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 |

||

|

покупатели и заказчики (62, 76, 82) |

231 |

||

|

векселя к получению (62) |

232 |

||

|

задолженность дочерних и зависимых обществ (78) |

233 |

||

|

авансы выданные (61) |

234 |

||

|

прочие дебиторы |

235 |

||

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

2703 |

1988 |

|

покупатели и заказчики (62, 76, 82) |

241 |

2239 |

1637 |

|

векселя к получению (62) |

242 |

||

|

задолженность дочерних и зависимых обществ (78) |

243 |

||

|

задолженность участников (учредителей) по взносам в уставный капитал (75) |

244 |

||

|

авансы выданные (61) |

245 |

151 |

146 |

|

прочие дебиторы |

246 |

313 |

205 |

|

Краткосрочные финансовые вложения (56,58,82) |

250 |

30 |

30 |

|

инвестиции в зависимые общества |

251 |

30 |

|

|

собственные акции, выкупленные у акционеров |

252 |

30 |

|

|

прочие краткосрочные финансовые вложения |

253 |

||

|

Денежные средства |

260 |

4 |

10 |

|

касса (50) |

261 |

4 |

10 |

|

расчетные счета (51) |

262 |

||

|

валютные счета (52) |

263 |

||

|

прочие денежные средства (55, 56, 57) |

264 |

||

|

Прочие оборотные активы |

270 |

||

|

ИТОГО по разделу II |

290 |

32293 |

32524 |

|

БАЛАНС (сумма строк 190 + 290) |

300 |

105797 |

105266 |

|

ПАССИВ |

Код стр. |

На начало отчетного периода |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

IV. КАПИТАЛ И РЕЗЕРВЫ |

|||

|

Уставный капитал (85) |

410 |

99 |

99 |

|

Добавочный капитал (87) |

420 |

91023 |

91023 |

|

Резервный капитал (86) |

430 |

||

|

резервные фонды, образованные в соответствии с законодательством |

431 |

||

|

резервы, образованные в соответствии с учредительными документами |

432 |

||

|

Фонды накопления (88) |

440 |

1236 |

1236 |

|

Фонд социальной сферы (88) |

450 |

12 |

12 |

|

Целевые финансирование и поступления (96) |

460 |

||

|

Непокрытый убыток прошлых лет (88) |

465 |

(54454) |

(54454) |

|

Нераспределенная прибыль прошлых лет (88) |

470 |

||

|

Непокрытый убыток отчетного года |

475 |

(5028) |

|

|

Нераспределенная прибыль отчетного года |

480 |

||

|

ИТОГО по разделу IV |

490 |

37916 |

32886 |

|

V. ДОЛГОСРОЧНЫЕ ПАССИВЫ |

|||

|

Заемные средства (92, 95) |

510 |

||

|

кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты |

511 |

||

|

прочие займы, подлежащие погашению более чем через 12 месяцев после отчетной даты |

512 |

||

|

Прочие долгосрочные пассивы |

520 |

||

|

ИТОГО по разделу V |

590 |

||

|

VI. КРАТКОСРОЧНЫЕ ПАССИВЫ |

|||

|

Заемные средства (90, 94) |

610 |

378 |

860 |

|

кредиты банков |

611 |

260 |

175 |

|

прочие займы |

612 |

118 |

685 |

|

Кредиторская задолженность |

620 |

67337 |

71286 |

|

поставщики и подрядчики (60, 76) |

621 |

23548 |

24892 |

|

векселя к уплате (60) |

622 |

||

|

задолженность перед дочерними и зависимыми обществами (78) |

623 |

||

|

по оплате труда (70) |

624 |

3679 |

2389 |

|

по социальному страхованию и обеспечению (69) |

625 |

26326 |

29613 |

|

задолженность перед бюджетом (68) |

626 |

9996 |

12157 |

|

авансы полученные (64) |

627 |

162 |

162 |

|

прочие кредиторы |

628 |

3526 |

2073 |

|

Расчеты по дивидендам (75) |

630 |

7 |

7 |

|

Доходы будущих периодов (83) |

640 |

||

|

Фонды потребления (88) |

650 |

80 |

148 |

|

Резервы предстоящих расходов и платежей (89) |

660 |

79 |

79 |

|

Прочие краткосрочные пассивы |

670 |

||

|

ИТОГО по разделу VI |

690 |

67881 |

72380 |

|

БАЛАНС (сумма строк 490 + 590 + 690) |

699 |

105797 |

105266 |

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

|

Коды |

||||||

|

Форма № 1 по ОКУД |

||||||

|

на 1 января 2002 г.. |

Дата (год, месяц, число) |

|||||

|

Организация: Открытое акционерное общество " Уралспецмонтаж " |

по ОКПО |

|||||

|

Отрасль (вид деятельности): производство строительных кранов |

по ОКОНХ |

|||||

|

Организационно-правовая форма: ОАО |

по КОПФ |

|||||

|

Орган управления государственным имуществом: |

по ОКПО |

|||||

|

Единица измерения: тыс. руб. |

по СОЕИ |

|||||

|

Контрольная сумма |

||||||

|

Наименование показателя |

Код стр. |

За отчетный период |

За аналогичный период предыдущего года |

|||

|

1 |

2 |

3 |

4 |

|||

|

I. Доходы и расходы по обычным видам деятельности |

||||||

|

Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

010 |

47635 |

26425 |

|||

|

Себестоимость проданных товаров, продукции, работ, услуг |

020 |

50888 |

31829 |

|||

|

Валовая прибыль |

029 |

(3253) |

213 |

|||

|

Коммерческие расходы |

030 |

384 |

||||

|

Управленческие расходы |

040 |

|||||

|

Прибыль (убыток) от продаж (строки (010 - 020 - 030 - 040)) |

050 |

(3637) |

(5617) |

|||

|

II. Операционные доходы и расходы |

||||||

|

Проценты к получению |

060 |

|||||

|

Проценты к уплате |

070 |

|||||

|

Доходы от участия в других организациях |

080 |

|||||

|

Прочие операционные доходы |

090 |

1503 |

1583 |

|||

|

Прочие операционные расходы |

100 |

8 |

||||

|

III. Внереализационные доходы и расходы |

||||||

|

Внереализационные доходы |

120 |

(130) |

1395 |

|||

|

Внереализационные расходы |

130 |

2302 |

1805 |

|||

|

Прибыль (убыток) до налогообложения (строки 050 + 060 - 070 + 080 + 090 - 100 + 120 - 130) |

140 |

(4566) |

(4452) |

|||

|

Налог на прибыль и иные аналогичные обязательные платежи |

150 |

462 |

1440 |

|||

|

Прибыль (убыток) от обычной деятельности |

160 |

(5028) |

(5892) |

|||

|

IV. Чрезвычайные доходы и расходы |

||||||

|

Чрезвычайные доходы |

170 |

|||||

|

Чрезвычайные расходы |

180 |

|||||

|

Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) (строки (160 + 170 - 180)) |

190 |

(5028) |

(5892) |

|||

|

СПРАВОЧНО. Дивиденды, приходящиеся на одну акцию: по привилегированным |

201 |

|||||

|

по обычным |

202 |

|||||

|

Предполагаемые в следующем отчетном году суммы дивидендов, приходящиеся на одну акцию: по привилегированным |

203 |

|||||

|

по обычным |

204 |

|||||

БУХГАЛТЕРСКИЙ БАЛАНС

|

Коды |

|||||

|

Форма № 1 по ОКУД |

|||||

|

на 1 января 2003 г.. |

Дата (год, месяц, число) |

||||

|

Организация: Открытое акционерное общество " Уралспецмонтаж " |

по ОКПО |

||||

|

Отрасль (вид деятельности): производство строительных кранов |

по ОКОНХ |

||||

|

Организационно-правовая форма: ОАО |

по КОПФ |

||||

|

Орган управления государственным имуществом: |

по ОКПО |

||||

|

Единица измерения: тыс. руб. |

по СОЕИ |

||||

|

Контрольная сумма |

|||||

|

АКТИВ |

Код стр. |

На начало отчетного периода |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|||

|

Нематериальные активы (04, 05) |

110 |

365 |

- |

|

патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы |

111 |

||

|

организационные расходы |

112 |

||

|

деловая репутация организации |

113 |

||

|

Основные средства (01, 02, 03) |

120 |

63578 |

61066 |

|

земельные участки и объекты природопользования |

121 |

||

|

здания, машины и оборудование |

122 |

||

|

Незавершенное строительство (07, 08, 16, 61) |

130 |

8595 |

8584 |

|

Доходные вложения в материальные ценности (03) |

135 |

||

|

имущество для передачи в лизинг |

136 |

||