Содержание

Введение.......................................................................................................... 3

1. Теоретические основы расчетов с покупателями и

заказчиками.............. 6

1.1 Нормативно-правовая база по учету

расчетов с покупателями и заказчикам....................................................................................................................... 6

1.2 Понятийный аппарат............................................................................ 15

1.3. Формы расчетов................................................................................... 17

1.4 Синтетический и аналитический учет

расчетов с покупателями и заказчиками..................................................................................................................... 20

2. Учет расчетов с покупателями и заказчиками в ООО

«Форклифт-Сервис» 27

2.1 Характеристика предприятия............................................................... 27

2.2. Анализ финансово-хозяйственной деятельности предприятия......... 31

2.3. Оценка организации

бухгатерского учета и внутреннего контроля. 45

2.4 Аудит учетной политики...................................................................... 54

2.5. Формы расчетов применяемые на

предприятии................................ 62

2.6. Документальное оформление расчетов с

покупателями и заказчиками 66

2.7. Синтетический и аналитический учет с

покупателями и заказчиками 72

2.8 Налогообложение расчетов с покупателями

и заказчиками............... 81

2.9 Порядок проведения аудита расчетов с

покупателями и заказчиками 84

2.10 Совершенствование учета расчетов с

покупателями и заказчиками 92

Заключение.................................................................................................. 102

Список литературы..................................................................................... 107

Введение

Основной принцип отечественного бухгалтерского

учета - это нормативное, законодательное регулирование бухгалтерской практики.

В

современных условиях ужесточения конкуренции основной задачей каждого

предприятия является его нацеленность на обеспечение завоевания и сохранения

предпочтительной доли рынка и достижения превосходства над конкурентами. А для

этого нужно производить то, что продается, а не продавать то, что производится.

Верно разработанная сбытовая стратегия, достоверное отражение операций в учете,

постоянный анализ производства и продаж играют главную роль в обеспечении

конкурентоспособности российской организации. Кроме того, от объема продаж

зависит и величина прибыли предприятия - одного из важнейших показателей его

деятельности.

Все решения в области бухгалтерского учета, т.е. вопросы методики бухгалтерского учета

конкретных хозяйственных операций, проблемы бухгалтерской методологии, в нашей

стране носят в первую очередь юридический характер. Отсюда возникающие на

практике трудности в соотношении бухгалтерского и налогового учета также должны

решаться в рамках правил трактовки предписаний нормативных актов.

Это общее правило распространяется и на

соотношение при учете расчетов с покупателями и заказчиками понятий «продажи»,

относящееся к области бухгалтерского законодательства, и «реализация»,

устанавливаемое налоговым законодательством.

Рассматривая

юридическую сторону исследуемой темы по мнению Г.

Кузьмина дебиторская задолженность - это обязательства, которые должны

исполняться надлежащим образом в соответствии с их условиями и требованиями

закона, иных правовых актов, а при отсутствии таких условий и требований - в

соответствии с обычаями делового оборота или иными надлежащими правилами.

Порядок бухгалтерского учета и налогообложения

операций по продаже товаров (работ, услуг) регулируется нормами трех отраслей

законодательства: гражданского, бухгалтерского и налогового. При этом

предписания гражданского законодательства в очень большой степени влияют как на

бухгалтерскую, так и на налоговую их трактовку.

Именно

расчеты с покупателями и заказчиками

(дебиторская задолженность) играют важную роль в формировании бухгалтерской

отчетности и анализе платежеспособности той или иной организации. Так как в

финансовой отчетности организации дебиторская задолженность наряду с

кредиторской занимает одну из весомых статей баланса.

Объектом исследования является Общество с ограниченной

ответственностью «Форклифт-Сервис», основной деятельностью которого является

производство и реализации изделий из дерева (вагонка,

доска обрезная, доска необрезная, окна, двери; плинтуса).

Цель данной дипломной работы заключается в

исследовании учета и аудита расчетов с покупателями и заказчиками, как

инструментов для принятия управленческого решения и выработки, на этой основе,

практических рекомендаций и выводов.

Для

исследования учета дебиторской и кредиторской задолженности поставлены

следующие задачи:

-выявить

проблему возникновения дебиторской задолженности в результате расчетных

отношений предприятия;

-ознакомиться

с такими понятиями, как исковая давность и исполнение обязательств;

-отразить

особенности синтетического учёта с покупателями и заказчиками;

-методологически

обосновать учет и аудит расчетов с поставщиками и подрядчиками на примере ООО «Форклифт-Сервис».

Информационной

базой исследования послужили: экономическая литература отечественных авторов,

раскрывающая принципы и методику учетам и аудита расчетов с покупателями и

подрядчиками в частности научные работы Кондракова Н.П., Кожинова В.Я.

и Савицкой Г.В., материалы периодической изданий – журналы «Консультант бухгалтера», «Бухгалтерский учет»,

АКДИ «Экономика и жизнь», «Аудиторские ведомости», «Аудитор» нормативные

документы действующей методики учета расчетов с покупателями и

заказчиками, а также фактические

данные бухгалтерской отчетности исследуемого предприятия (форма № 1

«Бухгалтерский баланс», форма № 2 «Отчет о прибылях и убытках»).

1. Теоретические основы расчетов с покупателями и

заказчиками

1.1 Нормативно-правовая база по учету расчетов

с покупателями и заказчикам

По договору поставки (ст.506 ГК РФ)

поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется

передать в обусловленный срок или сроки производимые или закупаемые им товары

покупателю для использования в предпринимательской деятельности или в иных

целях, не связанных с личным, семейным, домашним или иным подобным

использованием.

Основным нормативным актом, регулирующим

взаимоотношения сторон, связанные с поставкой, является глава 30 ГК РФ.

Договор поставки является разновидностью договора

купли-продажи, поэтому при отсутствии соответствующих норм ГК РФ, регулирующих

взаимоотношения по договору поставки, применяются нормы, регулирующие отношения

по договору купли-продажи.

Согласно положениям ст.432 ГК РФ договор

считается заключенным, если между сторонами в требуемой в подлежащих случаях

форме достигнуто соглашение по всем существенным условиям договора.

Существенными являются условия о предмете договора, условия, которые названы в

законе или иных правовых актах как существенные или необходимые для договоров

данного вида, а также все те условия, относительно которых по заявлению одной

из сторон должно быть достигнуто соглашение [2].

Существенными условиями договора поставки

являются предмет договора, т.е. наименование и количество товара, его

ассортимент и комплектность (ст.454-491 ГК РФ), срок поставки (ст.506 ГК РФ).

Эти условия определяют содержание заключенного договора.

Существенными условиями договора поставки,

влияющими на методологию бухгалтерского учета и налогообложение, являются:

условия договора о моменте перехода права собственности на отгруженную

продукцию; условия расчетов за поставленную продукцию; установление цены по

договору.

Согласно ст.8 Закона РФ "О бухгалтерском

учете" от 21.11.96 N 129-ФЗ в бухгалтерском учете организаций на

балансовых счетах продавца и покупателя будет отражена стоимость тех

материально-производственных запасов (готовой продукции, сырья, материалов,

товаров), которые по законодательству признаются их собственностью. Если же

право собственности не перешло к покупателю, то материально-производственные

запасы будут учитываться у него на забалансовых

счетах.

Таким образом, списание

материально-производственных запасов по договору поставки у

организации-продавца и принятие к учету происходят в момент перехода права

собственности.

Согласно нормам ст.223 ГК РФ в общем случае

переход права собственности происходит в момент передачи вещи, если иное не

предусмотрено законом или договором.

Передачей признается вручение вещи приобретателю,

а равно сдача перевозчику для отправки приобретателю или сдача в организацию

связи для пересылки приобретенных вещей, отчужденных без обязательства доставки

[2].

Продавец и покупатель в договоре поставки могут

предусмотреть любой приемлемый для обеих сторон момент перехода права

собственности: после полной оплаты, после частичной оплаты, в момент

поступления на склад покупателя, общие положения о переходе права

собственности.

Согласно ст.486 ГК РФ по договору поставки

покупатель обязан оплатить переданные ему материально-производственные запасы.

В договоре поставки могут быть предусмотрены следующие условия оплаты:

-предварительная оплата (полностью или частично)

непосредственно до передачи (отгрузки) ему материально-производственные запасы

продавцом;

-последующая оплата, т.е. после передачи

материально-производственные запасы покупателю с определением срока оплаты.

Покупатель может оплатить поставленные

материально-производственные запасы платежным поручением, чеком, на основании

выставленного поставщиком платежного требования, по аккредитиву.

Согласно ст.485 ГК РФ покупатель обязан оплатить

товар по цене, предусмотренной договором. В контракте могут быть использованы

следующие способы определения цены:

-установление цены в валюте Российской Федерации

(п.1 ст.317 ГК РФ);

-установление цены в рублевом эквиваленте

валютных средств или условных денежных единицах (п.2 ст.317 ГК РФ).

При установлении цены в рублевом эквиваленте

валютных средств стоимость продаваемых (приобретаемых)

материально-производственные запасы по договору поставки должна быть выражена в

рублях. При этом в договоре может дополнительно оговариваться курс валюты и

устанавливаться момент его определения. Если в договоре не определены указанные

условия, то согласно гражданскому законодательству курс валюты определяется на

день платежа по официальному курсу, устанавливаемому ЦБ РФ[2].

Если цены в договоре установлены в валюте, то у

поставщика и покупателя при осуществлении платежа в рублях возникают суммовые

разницы, подлежащие отражению в бухгалтерском учете.

С 1 января 2000 г. понятие "суммовая

разница" и порядок отражения на счетах бухгалтерского учета определены

подп.6.6 ПБУ 9/99 и подп.6.6 ПБУ 10/99.

Согласно подп.6.6 ПБУ 9/99 под суммовой разницей

у поставщика понимается разница между рублевой оценкой фактически поступившего

в качестве выручки актива, выраженного в иностранной валюте (иностранных

денежных единицах), исчисленной по официальному или иному согласованному курсу

на дату принятия к бухгалтерскому учету, и рублевой оценкой этого актива,

исчисленной по официальному или иному согласованному курсу на дату признания

выручки в бухгалтерском учете[3].

Согласно подп.6.6 ПБУ 10/99 под суммовой разницей

у покупателя понимается разница между рублевой оценкой фактически произведенной

оплаты, выраженной в иностранной валюте (условных денежных единицах),

исчисленной по официальному или иному согласованному курсу на дату принятия к

бухгалтерскому учету соответствующей кредиторской задолженности, и рублевой

оценкой этой кредиторской задолженности, исчисленной по официальному или иному

согласованному курсу на дату признания расхода в бухгалтерском учете.

Суммовые разницы могут быть положительными и

отрицательными. Положительные суммовые разницы увеличивают доход у поставщика

(продавца) и уменьшают расход у покупателя. Отрицательные суммовые разницы

уменьшают доход у поставщика (продавца) и увеличивают расход у покупателя.

Суммовые разницы, относящиеся к расходам по

обычным видам деятельности, в бухгалтерском учете могут:

-включаться в стоимость

материально-производственных запасов (т.е. учитываться, например, на счете 10

"Материалы");

-относиться на себестоимость продукции в случае,

если материально-производственных запасов были полностью списаны на производство

продукции;

-отражаться на счете 16 "Отклонение в

стоимости материальных ценностей";

-отражаться на счете 91 "Прочие доходы и

расходы" как убытки прошлых лет в составе внереализационных

расходов.

В налогооблагаемую базу по НДС в соответствии со

ст.162 НК РФ включается суммовая разница, которая связана с оплатой за

проданную продукцию. Положительная суммовая разница включается в

налогооблагаемую базу. Налогоплательщик, определяющий выручку "по

отгрузке", не имеет оснований для уменьшения оборота, облагаемого НДС (п.1

ст.167 НК РФ).

Применение

исковой давности характеризует:

1.

Требование о защите нарушенного права принимается к рассмотрению судом

независимо от истечения срока исковой давности.

2. Исковая

давность применяется судом только по заявлению стороны в споре, сделанному до

вынесения судом решения.

Истечение

срока исковой давности, о применении которой заявлено стороной в споре,

является основанием к вынесению судом решения об отказе в иске.

Исковая

давность не распространяется на:

1)

требования о защите личных неимущественных прав и

других нематериальных благ, кроме случаев, предусмотренных законом;

2)

требования вкладчиков к банку о выдаче вкладов;

3)

требования о возмещении вреда, причиненного жизни или

здоровью гражданина. Однако требования, предъявленные по истечении трех лет с

момента возникновения права на возмещение такого вреда, удовлетворяются за

прошлое время не более чем за три года, предшествовавшие предъявлению иска;

4)

требования собственника или иного владельца об

устранении всяких нарушений его права, хотя бы эти нарушения не были соединены

с лишением владения.

Обязательства должны исполняться надлежащим образом в

соответствии с условиями обязательства и требованиями закона, иных правовых

актов, а при отсутствии таких условий и требований - в соответствии с обычаями

делового оборота или иными обычно предъявляемыми требованиями.

Односторонний отказ от исполнения обязательства и

одностороннее изменение его условий не допускаются, за исключением случаев,

предусмотренных законом. Односторонний отказ от исполнения обязательства,

связанного с осуществлением его сторонами предпринимательской деятельности, и

одностороннее изменение условий такого обязательства допускаются также в

случаях, предусмотренных договором, если иное не вытекает из закона или существа

обязательства.

Если иное не предусмотрено соглашением сторон и не вытекает

из обычаев делового оборота или существа обязательства, должник вправе при

исполнении обязательства потребовать доказательств того, что исполнение

принимается самим кредитором или управомоченным им на

это лицом, и несет риск последствий непредъявления

такого требования.

Если исполнение обязательства осуществляется третьим лицом,

то:

1. Исполнение обязательства может быть возложено должником

на третье лицо, если из закона, иных правовых актов, условий обязательства или

его существа не вытекает обязанность должника исполнить обязательство лично. В

этом случае кредитор обязан принять исполнение, предложенное за должника

третьим лицом.

2. Третье лицо, подвергающееся опасности утратить свое

право на имущество должника (право аренды, залога или др.) вследствие обращения

кредитором взыскания на это имущество, может за свой счет удовлетворить

требование кредитора без согласия должника.

В этом случае к третьему лицу переходят права кредитора по

обязательству в соответствии со статьями 382 - 387 Гражданского кодекса.

Срок исполнения обязательства осуществляется если:

1. Обязательство предусматривает или позволяет определить

день его исполнения или период времени, в течение которого оно должно быть

исполнено, обязательство подлежит исполнению в этот день или, соответственно, в

любой момент в пределах такого периода.

2. В случаях, когда обязательство не предусматривает срок

его исполнения и не содержит условий, позволяющих определить этот срок, оно

должно быть исполнено в разумный срок после возникновения обязательства. Если

обязательство не исполненяется, то должник обязан

исполнить в семидневный срок со дня предъявления кредитором требования о его

исполнении, если обязанность исполнения в другой срок не вытекает из закона,

иных правовых актов, условий обязательства, обычаев делового оборота или

существа обязательства[2].

Сумма произведенного платежа, недостаточная для исполнения

денежного обязательства полностью, при отсутствии иного соглашения погашает

прежде всего издержки кредитора по получению исполнения, затем - проценты, а в

оставшейся части - основную сумму долга.

Если в обязательстве участвуют несколько кредиторов или

несколько должников, то каждый из кредиторов имеет право требовать исполнения,

а каждый из должников обязан исполнить обязательство в равной доле с другими

постольку, поскольку из закона, иных правовых актов или условий обязательства

не вытекает иное.

При переходе

прав кредитора к другому лицу следует руководствоваться основанием и порядком перехода прав кредитора к другому лицу

1. Право (требование), принадлежащее кредитору на основании

обязательства, может быть передано им другому лицу по сделке (уступка

требования) или перейти к другому лицу на основании закона.

2. Для перехода к другому лицу прав кредитора не требуется

согласие должника, если иное не предусмотрено законом или договором.

3. Если должник не был письменно уведомлен о состоявшемся

переходе прав кредитора к другому лицу, новый кредитор несет риск вызванных этим

для него неблагоприятных последствий. В этом случае исполнение обязательства

первоначальному кредитору признается исполнением надлежащему кредитору.

Право первоначального кредитора переходит к новому

кредитору в том объеме и на тех условиях, которые существовали к моменту

перехода права. В частности, к новому кредитору переходят права, обеспечивающие

исполнение обязательства, а также другие связанные с требованием права, в том

числе право на неуплаченные проценты. Должник вправе выдвигать против требования

нового кредитора возражения, которые он имел против первоначального кредитора к

моменту получения уведомления о переходе прав по обязательству к новому

кредитору [32]

Форма уступки требования бывает в виде уступки требования,

основанного на сделке, совершенной в простой письменной или нотариальной форме

или сделки, требующей государственной регистрации, должна быть зарегистрирована

в порядке, установленном для регистрации этой сделки.

Ответственность кредитора, уступившего требование отвечает

перед новым кредитором за недействительность переданного ему требования, но не

отвечает за неисполнение этого требования должником, кроме случая, когда

первоначальный кредитор принял на себя поручительство за должника перед новым

кредитором.

Ответственность за неисполнение денежного обязательства

За

пользование чужими денежными средствами вследствие их неправомерного удержания,

уклонения от их возврата, иной просрочки в их уплате либо неосновательного

получения или сбережения за счет другого лица подлежат уплате проценты на сумму

этих средств.

Размер

процентов определяется существующей в месте жительства кредитора, а если

кредитором является юридическое лицо, в месте его нахождения учетной ставкой

банковского процента на день исполнения денежного обязательства или его соответствующей

части. При взыскании долга в судебном порядке суд может удовлетворить

требование кредитора, исходя из учетной ставки банковского процента на день

предъявления иска или на день вынесения решения. Эти правила применяются, если

иной размер процентов не установлен законом или договором.

Если

убытки, причиненные кредитору неправомерным пользованием его денежными

средствами, превышают сумму процентов, причитающуюся ему на основании пункта 1,

он вправе требовать от должника возмещения убытков в части, превышающей эту

сумму[35].

Проценты

за пользование чужими средствами взимаются по день уплаты суммы этих средств

кредитору, если законом, иными правовыми актами или договором не установлен для

начисления процентов более короткий срок.

1.2 Понятийный аппарат.

Покупатель - юридические и

физические лица, использующие, приобретающие, заказывающие либо имеющие

намерение приобрести или заказать товары и услуги.

Заказчики – это уполномоченные

на то инвесторами физические и юридические лица, которые осуществляют

реализацию инвестиционных проектов. При этом они не вмешиваются в

предпринимательскую и (или) иную деятельность других субъектов инвестиционной

деятельности, если иное не предусмотрено договором между ними. Заказчиками

могут быть инвесторы.

Заказчик, не являющийся

инвестором, наделяется правами владения, пользования и распоряжения

капитальными вложениями на период и в пределах полномочий, которые установлены

договором и (или) государственным контрактом в соответствии с законодательством

Российской Федерации. Основание - ст. 4 Федерального закона от 25.02.1999 39-ФЗ

"Об инвестиционной деятельности в Российской Федерации, осуществляемой в

форме капитальных вложений".

Под термином "Договор"

понимают также гражданское правоотношение, возникшее из договора, и документ, в

котором изложено содержание договора, заключенного в письменной форме.

Понятие договора используется и за рамками гражданского права. К

договорам в сфере семейного права (например, к брачному контракту) и природоресурсного права (об использовании различных

природных объектов) обычно применяются нормы гражданского (договорного) права,

ибо сами эти договоры по сути остаются гражданско-правовыми (частноправовыми).

Трудовые договоры и "контракты" имеют частноправовую основу, которая,

видимо, будет укрепляться по мере усиления частноправовой природы трудового

права. Публично-правовые договоры (например, международноправовые)

имеют свою, особую природу, обусловленную спецификой публично-правового

регулирования.

Договор — это наиболее

распространенный вид сделки. К договорам применяются общие для всех сделок

правила, в частности, об условиях действительности сделок, об их форме и т. д.

Счет - фактура. 1. Документ,

представляющий собой счет, выставляемый покупателю (заказчику) для оплаты.

2. Счет - фактура является

документом, служащим основанием для принятия предъявленных сумм НДС к вычету

или возмещению (нл.).

Налогоплательщик обязан

составить счет - фактуру, вести журналы учета полученных и выставленных счетов

- фактур, книги покупок и книги продаж:

1) при совершении операций,

признаваемых объектом налогообложения в соответствии с настоящей главой, в том

числе не подлежащих налогообложению (освобождаемых от налогообложения) в

соответствии со статьей 149 НК РФ;

2) в иных случаях, определенных

в установленном порядке.

Счета - фактуры не составляются

налогоплательщиками по операциям реализации ценных бумаг (за исключением

брокерских и посреднических услуг), а также банками, страховыми организациями и

негосударственными пенсионными фондами по операциям, не подлежащим

налогообложению (освобождаемым от налогообложения) в соответствии со статьей

149 настоящего Кодекса.

Перечень обязательных реквизитов

указан в п. 5 ст. 169 НК РФ.

Счет - фактура подписывается

руководителем и главным бухгалтером организации либо иными должностными лицами,

уполномоченными на то в соответствии с приказом по организации, заверяется

печатью организации. При выставлении счета - фактуры индивидуальным

предпринимателем счет - фактура подписывается индивидуальным предпринимателем с

указанием реквизитов свидетельства о государственной регистрации этого

индивидуального предпринимателя.

В случае, если по условиям

сделки обязательство выражено в иностранной валюте, то суммы, указываемые в

счете - фактуре, могут быть выражены в иностранной валюте.

1.3. Формы расчетов

Основные расчеты между предприятиями проводятся

при помощи расчетных счетов. Для открытия расчетного счета необходимо

представить в банк следующие документы:

1) копии учредительных документов;

2) копии свидетельства о государственной

регистрации предприятия;

3) справку о постановке на учет в налоговой

инспекции;

4) справки о постановке на учет в фондах

социального страхования и обеспечения;

5) карточки с образцами подписей должностных лиц,

заверенные в установленном порядке.

Расчетные счета открываются юридическим лицам,

имеющим самостоятельный баланс.

Расчеты через расчетные счета осуществляются

преимущественно на основе приказа предприятия-плательщика или на основе его

согласия. Исключения составляют платежи банком по своей инициативе за

просроченные ссуды и за проценты по ссудам, а также платежи по платежным

требованиям и инкассовым поручениям организаций, предоставляющих предприятиям

коммунальные услуги, обеспечивающих носителями энергии и связью. Кроме того,

банки могут осуществлять платежи с расчетного счета предприятия без его

согласия также по исполнительным листам судов, налоговых органов и других

учреждений, которым законодательство или местные органы власти предоставляют

такое право.

Операции по расчетному счету могут быть оформлены

одной из следующих проводок:

Д 51 - К 50, 60, 62, 66, 67, 75, 76 - получено на

расчетный счет;

Д 20, 26, 44, 50, 60, 66, 67, 68, 69, 75, 76, 91

- К 51 - списано с расчетного счета,

где: счет 20 "Основное производство",

счет 26 "Общехозяйственные расходы", счет 44 "Расходы на

продажу, счет 50 "Касса", счет 51 "Расчетные счета", 60

"Расчеты с поставщиками и подрядчиками", счет 62 "Расчеты с

покупателями и заказчиками", счет 66 "Расчеты по краткосрочным

кредитам и займам", счет 67 "Расчеты по долгосрочным кредитам и

займам", счет 68 "Расчеты по налогам и сборам", счет 69

"Расчеты по социальному страхованию и обеспечению", счет 75

"Расчеты с учредителями", счет 76 "Расчеты с разными дебиторами

и кредиторами", счет 91 "Прочие доходы и расходы"[2].

Кроме расчетного счета, банк открывает на каждого

клиента (предприятие) соответствующий лицевой счет, на котором ведет учет

взаимодействия с ним.

Предприятие периодически получают из банка

выписки из расчетного счета и в качестве приложения к ним документы, на

основании которых идут зачисления или списания денежных средств. Операции в

данных выписках кодируются специальными цифрами (от 01 до 13), которые и

отражают характер перемещения денежных средств. При расшифровке записей следует

иметь в виду, что выписка - это банковский документ, а, значит, стоящая в ее

дебете цифра означает списание банком с расчетного счета фирмы, а стоящая в

кредите - зачисление на расчетный счет.

В настоящее время в России для безналичных

расчетов используются 7 следующих основных способов:

1) платежными поручениями;

2) платежными требованиями;

3) инкассовыми поручениями;

4) аккредитивами;

5) чеками;

6) при помощи векселей;

7) с использованием банковских карт.

Общие требования к оформлению документов,

предъявляемых в банк для осуществления безналичных расчетов, приведены в

"Положении о безналичных расчетах в Российской Федерации",

утвержденном ЦБ РФ 03.10.2002 г. N 2-П, и заключаются в следующем. Расчетные

документы действительны в течение 10-ти дней, не считая дня выписки. Документы

на бумажных носителях печатаются или на пишущей машинке, или на принтере

персонального компьютера, исключение составляют чеки, бланки которых

заполняются ручками с пастой или чернилами синего, фиолетового и черного цвета.

Налог, подлежащий уплате, выделяется в документах отдельной строкой, иначе

должна быть обязательная надпись о том, что налог по данной операции не

уплачивается. Плательщики вправе отзывать свои платежные поручения, а взыскатели - платежные требования и инкассовые поручения,

не оплаченные из-за недостатка средств на расчетном счете клиента банка.

Очередность списания денежных средств с расчетных

счетов предприятия определяется ст.855 Гражданского кодекса РФ (с изменениями,

внесенными Конституционным судом):

в первую очередь, по исполнительным документам,

предусматривающим удовлетворение требований о возмещении вреда, причиненного

жизни и здоровью работников, и взыскание алиментов;

во вторую очередь, по исполнительным документам,

отражающим обязательства по выплатам выходных пособий и заработной платы по

трудовым договорам, контрактам и авторским договорам;

в третью очередь, платежи в бюджет и внебюджетные

фонды, а также по текущей оплате труда персонала, работающего по трудовым

договорам (контрактам), в порядке календарной очередности после выполнения

обязательств по предыдущим пунктам;

в четвертую очередь удовлетворение других

денежных требований в порядке календарной очередности.

1.4 Синтетический и аналитический учет расчетов с покупателями и

заказчиками

Аналитический

учет по счету 62 "Расчеты с покупателями и заказчиками" ведется по

покупателям или по каждому предъявленному им счету с помощью ведомости. При

этом аналитический учет построен таким образом, что по непогашенной

задолженности можно получить данные по следующим признакам: покупатели по

расчетным документам, срок оплаты которых не наступил; покупатели по не

оплаченным в срок расчетным документам; авансы полученные; векселя, срок

поступления денежных средств по которым не наступил; векселя, по которым

денежные средства не поступили в срок; векселя, дисконтированные банком.

Учет

продукции на складе организуется по оперативно-бухгалтерскому методу, то есть

на каждый номенклатурный номер

открывается карточка складского учета материалов (форма № М-17). Записи

в карточках производятся материально-ответственными лицами на основании

документов по поступлению и выбытию готовых изделий по мере совершения

операций. После каждой записи в карточке выводится новый остаток. Карточки

хранятся на складе в специальных ящиках; они располагаются по группам, а внутри

них по номенклатурным номерам.

Связующим

звеном между складским учетом и учетом в бухгалтерии является отчет материально

- ответственного лица о движении товара на складе. Раз в несколько дней

кладовщик на основании маршрутных листов составляет товарный отчет по приходу

(с подшивкой всех маршрутных листов) и сдает в бухгалтерию предприятия. В нем

указывается: номер бригады, которая сдает товар, ассортимент, прейскурант, количество и сумма (стоимость товара в

учетной оценке - свободных отпускных ценах), за подписью заведующего складом -

так как он материально-ответственное лицо и несет ответственность по принятому

товару. В товарном отчете по расходу указываются наименования покупателей,

номера фактур, дата отпуска товара, количество и сумма (стоимость товара по

продажным ценам).

Бухгалтер

проверяет правильность разноски данных в соответствии с маршрутными листами.

Обнаруженные расхождения устраняются в присутствии заведующего складом. Отчет

таксируется и по его данным бухгалтером составляется сортовая оборотная

ведомость.

Бухгалтер

ежедневно принимает со склада документы за истекшие сутки (накладные на отпуск

товара, товарно-транспортные накладные). Правильность ведения складского учета

подтверждается подписью работника бухгалтерии в карточке складского учета

Для учета

операций по отгрузке, отпуску (в порядке реализации) и реализации

товарно-материальных ценностей, работ и услуг предназначены следующие регистры:

ведомости №№ 15,

и журнал-ордер № 11.

В ведомости

№ 15 группируются в необходимом разрезе внепроизводственные расходы (счет №

43), списываемые на счет № 90 "Продажи" и включаемые в себестоимость

реализованных товарно-материальных ценностей.

Таким

образом, ведомость № 16 служит как для регистрации выписанных счетов-фактур или

других документов на отгрузку и отпуск материальных ценностей, так и для

аналитического учета расчетов с покупателями, учета товаров отгруженных и их

реализации.

При

использовании ведомости № 16 для учета отгрузки или отпуска готовых изделий, в

нее вносятся из расчетных документов количественные данные по отдельным

наименованиям изделий, общая их стоимость по ценам реализации, а также суммы

скидок, накидок, и т.п. В ведомости, предназначенной для учета отгрузки или

отпуска других материальных ценностей и оказанных услуг, в ней приводятся лишь

соответствующие ценностные данные по расчетным документам (стоимость по ценам

реализации, скидки, накидки и т.п.). Во всех случаях указанные в счете-фактуре

транспортные и другие расходы, произведенные за счет покупателей, должны быть

показаны в ведомости по отдельной графе[42].

В

журнале-ордере № 11 (в первом его разделе) находят отражение обороты по кредиту

счетов: № 43 "Готовая продукция", № 45 "Товары отгруженные и

выполненные работы и услуги", № 90 "Продажи" и № 62

"Расчеты с покупателями и заказчиками", в разрезе корреспондирующих

счетов.

Поступивший

платеж от покупателей и списания (обороты по кредиту счета № 90

"Продажи") приводятся по итоговым данным ведомости № 16,

выявленным на последней странице ведомостей, а остальные операции по кредиту

этого счета (погашение задолженности покупателям) - на основе показателей

ведомостей по счету № 50 "Касса", счету № 51 "Расчетный

счет" и т.п. или соответствующих первичных документов.

При журнально-ордерной форме учета сумма

фактической себестоимости выпущенной продукции указывается и

журнале-ордере № 10/1 в дебете счета 43 «Готовая продукция» и кредите счета 20 «Основное производство». Счет 43 «Готовая

продукция» - активный, инвентарный. Сальдо счета показывает фактическую

себестоимость остатка готовой продукции на складах организации; оборот по дебету - фактическую себестоимость

выпущенной продукции основного

производства и прочих изделий, возвращенной

покупателями продукции и полуфабрикатов собственного производства, отгруженных на сторону; оборот но кредиту - фактическую себестоимость

отгруженной отчетном месяце продукции.

Для определения фактической себестоимости остатка

готовой продукции на складах и

отгруженной продукции на отчетный

месяц используется ведомость № 16 «Движение готовых изделий в ценностном выражении».

В первом разделе ведомости № 16 формируются данные

полной характеристики счета 43

«Готовая продукция» в двух оценках - фактической и учетной. Это необходимо для

определения удельного веса (процента) фактических затрат в общем объеме готовой продукции, которой располагала

организация в отчетном месяце (остаток

на начало месяца плюс поступило из производства) к учетной (плановой) их стоимости[42].

Если этот процент составляет 100%, это означает,

что фактические затраты

соответствовали плановым. Если процент ниже 100, организация достигла

снижения себестоимости продукции и в

результате реализации данной продукций она получит сверхплановую прибыль; если процент выше 100,

организация допустила перерасход по

статьям калькуляции и превысила плановую норму затрат.

Выписка из ведомости №16

Март 2004 г.

Движение готовых изделий в ценностном выражении

Таблица 1

|

Показатели

|

По учетным ценам

|

По фактической себестоимости

|

Основание для записи

|

|

1

|

2

|

3

|

4

|

|

Остаток на

начало месяца

Поступление из

производства

Итого

поступления с остатком

|

35 232

197 300

232 532

|

32 435

194 498

226 933

|

Ведомость №15

за прошлый месяц

Ведомость

выпуска готовой продукции за отчетный месяц

|

|

Отношение фактической себестоимости к учетной

Реализованных,

отгруженных за

отчетный месяц

Остаток на

конец месяца

|

214 732

17 800

|

97,6%

209 578

17 355

|

Расчетным

путем гр.2:гр.3=

=226933*100:

:232532=97,6%

II раздел ведомости №15

за отчетный

период Расчетным путем сверяется с главной книгой

|

Это же

процентное отношение фактической себестоимости всей продукции к ее учетной

(плановой) себестоимости может использоваться

бухгалтерией и для расчета фактической себестоимости продукции, отгруженной в отчетном месяце, возвращенной покупателями, и остатка ее на конец месяца.

Остаток па конец месяца по фактической себестоимости необходим для последующей сверки с Главной книгой, а с книгами

учета остатков складов сверяется

остаток по учетным ценам.

Учет готовых изделий на складе организуется по

оперативно-бухгалтерскому методу,

т.е. на каждый номенклатурный номер

изделий открывается карточка учета материалов (ф. № М-17). По мере поступления и отпуска готовых изделий

кладовщик на основе документов

записывает в карточках количество ценностей

(приход, расход) и рассчитывает остаток после каждой записи[42].

Бухгалтер обязан ежедневно принимать на складе

документы за истекшие сутки

(приемо-сдаточные накладные, приказы- накладные, товарно-транспортные

накладные). Правильность ведения

складского учета подтверждается подписью бухгалтера в карточке складского учета.

На основе карточек складского учета материально

ответственное лицо ежемесячно

заполняет ведомость учета остатков готовых изделий в разрезе

номенклатуры готовых изделий, единиц измерения,

количества и передает ее в бухгалтерию. Здесь производится взаимосверка

показателей складского и бухгалтерского учета в суммовом выражении (остаток по учетным ценам).

2. Учет расчетов с покупателями и заказчиками в ООО

«Форклифт-Сервис»

2.1 Характеристика предприятия

Общество с

ограниченной ответственностью «Форклифт-Сервис», в дальнейшем «Общество», создано в

соответствии с Гражданским Кодексом РФ, Федеральным Законом «Об обществах с

ограниченной ответственностью». Полное фирменное наименование общества:

Общество с ограниченной ответственностью «Форклифт-Сервис».

Сокращенное

фирменное наименование Общества: ООО «Форклифт-Сервис».

Род

деятельности: деревообрабатывающая промышленность.

Основным учредительным

документом ООО «Форклифт-Сервис» является Устав. В

Уставе определяются размер уставного капитала, а также цели и задачи

предприятия.

Предприятие

является юридическим лицом с момента государственной регистрации предприятия,

имеет закрепленное на праве хозяйственного ведения обособленное имущество,

самостоятельный баланс, расчетный счет и иные счета в банках. Предприятие может

от своего имени приобретать и осуществлять имущественные и личные

неимущественные права, нести ответственность, быть истцом и ответчиком в суде,

арбитражном и третейском суде.

Предприятие

создано в целях производства и реализации изделий из дерева:

-вагонка;

-доска

обрезная;

-доска необрезная;

-окна;

-двери;

-плинтуса.

Руководитель

ООО «Форклифт-Сервис» действует на праве единоначалия

и представляет данное юридическое лицо без доверенности.

Согласно

учетной политике ООО «Форклифт-Сервис» основные

средства принимаются к бухгалтерскому учету по первоначальной стоимости.

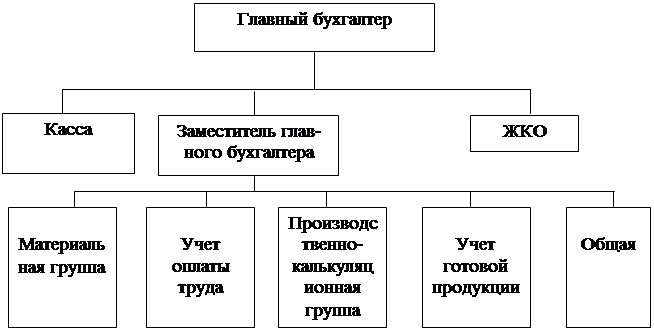

Рассмотрим

структуру бухгалтерии исследуемого предприятия (рис. 1).

Рис. 1. Структура бухгалтерской службы ООО «Форклифт-Сервис»

Бухгалтерский

учет ведет бухгалтерская служба, возглавляемая главным

бухгалтером. Главный бухгалтер предприятия несет ответственность и пользуется

правилами, установленных для главных бухгалтеров предприятий и организаций РФ.

Бухгалтерская

служба осуществляет бухгалтерский и налоговый учет, составление отчетности и

передачу информации головному предприятию, выверку и учет расчетов с

покупателями, заказчиками, подрядчиками и с бюджетом.

В

обязанности старшего кассира и кассира входят прием и выдача наличных денег,

документальное оформление движения наличности, полный и своевременный учет

денежных средств, находящихся в кассе, контроль за наличием денежных средств и

денежных документов, их сохранностью и целевым использованием, контроль за

соблюдением кассовой и расчетно-платежной дисциплины.

Материальная

группа бухгалтерии ведет учет материальных ценностей на предприятии, составляет

первичную документацию и учетные регистры.

Отдел учета

заработной платы на предприятии начисляет заработную плату, производит

удержания из начисленных сумм оплаты труда, производит документальное

оформление и заполнение учетных регистров по учету начисленных сумм.

Производственно-калькуляционная

группа бухгалтерии рассчитывает фактические затраты, связанные с заготовкой

материалов, осуществляет контроль за соблюдением норм производственного

потребления, распределяет стоимость израсходованных в производстве материалов

по объектам калькуляции.

Отдел учета

готовой продукции осуществляет учет наличия и движения готовой продукции на

складах и др. местах хранения; контролирует выполнение плана по объему,

ассортименту выпущенной продукции и обязательств по ее поставкам; контролирует

соблюдение установленные лимиты; ведет учет расчетов по отгруженной и

оплаченной готовой продукции.

Общий отдел

контролирует расчеты предприятия с поставщиками, покупателями, расчеты по

претензиям, штрафам, пеням, неустойкам.

Предприятием,

согласно учетной политике, применяется автоматизированная система учета с

использованием программного продукта 1С: Предприятие, версия 7.7 «Бухгалтерский

учет». Допускается применение журнально-ордерной формы учета.

Документы,

которыми оформляются хозяйственные операции с денежными средствами по счетам в

банках, кассовым документам, по расчетным счетам, изменяющим финансовое

состояние предприятия, подписывают руководитель комбината и главный бухгалтер.

Для

оформления финансово-хозяйственных операций, по которым не предусмотрены

типовые формы первичных учетных документов, комбинат разрабатывает такие формы

с учетом потребности.

Бухгалтерский

учет имущества, обязательств и хозяйственных операций ведется способом двойной

записи в соответствии с Планом счетов бухгалтерского учета РФ.

Для ведения

бухгалтерского учета комбинатом используется рабочий План счетов, включающий

синтетические и аналитические счета и аналитические признаки, разработанной с

учетом необходимых требований управления производством и обязательный к

применению всеми работниками бухгалтерской службы предприятия.

Отчетным

годом является календарный год с 1 января по 31 декабря включительно.

2.2. Анализ

финансово-хозяйственной деятельности

предприятия

Имущественное положение предприятия можно охарактеризовать данными

баланса (табл. 2) за 2004-2005 гг.

Таблица 2

Динамика активов ООО «Форклифт-Сервис»

|

Статьи баланса

|

На 01.01.04

|

На 01.01.05

|

Изменения

|

Темп роста, %

|

|

тыс. руб.

|

доля, %

|

тыс. руб.

|

доля, %

|

тыс. руб.

|

доля, %

|

|

Внеоборотные активы

|

1556

|

3,1

|

1355

|

2,6

|

201

|

-0,4

|

87,1

|

|

Запасы

|

35035

|

68,8

|

35800

|

69,6

|

765

|

0,8

|

102,2

|

|

в т.ч. МПЗ

|

12000

|

23,5

|

11800

|

29,6

|

200

|

11,9

|

105,2

|

|

НДС

|

4400

|

8,6

|

5520

|

10,7

|

1120

|

0,2

|

125,5

|

|

Дебиторская задолженность

|

8320

|

16,3

|

7680

|

14,9

|

640

|

-1,4

|

92,3

|

|

Денежные средства

|

5560

|

10,9

|

6050

|

11,8

|

490

|

0,8

|

108,8

|

|

Всего активов

|

50471

|

100,0

|

50885

|

100,0

|

526

|

0

|

101,0

|

Сумма

активов ООО «Форклифт-Сервис» за рассматриваемый

период увеличилась на 1% и составила на конец 2005 года 50885тыс. руб. При этом

увеличение активов предприятия произошло по таким статьям баланса, как запасы –

на 765 тыс. руб. или на 2,2% в результате увеличения объемов товаров для

перепродажи, суммы НДС по ТМЦ – на 25,5% и объемов денежной наличности на

счетах предприятия – на 490 тыс. руб. в связи с увеличением объемов продаж

товаров. Внеоборотные активы предприятия уменьшились

на 201 тыс. руб. Положительным моментом является снижение дебиторской

задолженности на 640 тыс. руб., как краткосрочной, так и долгосрочной.

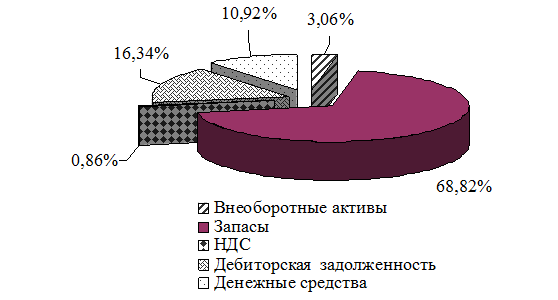

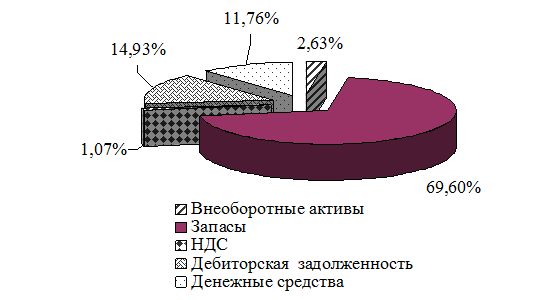

Графически структура активов предприятия представлена следующим образом

(рис. 2-3).

Рис. 2. Структура активов ООО «Форклифт-Сервис» на 01.01.2004 г.

Рис. 3. Структура активов ООО «Форклифт-Сервис» на 01.01.2005 г.

В таблице 3 приведена характеристика обязательств предприятия.

Таблица 3

Динамика пассивов ООО «Форклифт-Сервис»

|

Статьи баланса

|

На 01.01.04

|

На 01.01.05

|

Изменения

|

Темп роста, %

|

|

тыс. руб.

|

доля, %

|

тыс. руб.

|

доля, %

|

тыс. руб.

|

доля, %

|

|

Капитал и резервы

|

5584

|

11,0

|

7594

|

14,8

|

2010

|

3,8

|

136,0

|

|

в том числе:

|

|

|

|

|

|

|

|

|

уставный капитал

|

120

|

0,2

|

120

|

0,2

|

0

|

0,0

|

100,0

|

|

резервный капитал

|

700

|

1,4

|

900

|

1,7

|

200

|

0,4

|

128,6

|

|

чистая прибыль

|

4764

|

9,4

|

6574

|

12,8

|

1810

|

3,4

|

138,0

|

|

Краткосрочные займы и кредиты

|

38767

|

76,1

|

36403

|

70,8

|

-2364

|

-5,4

|

93,9

|

|

Кредиторская задолженность

|

6560

|

12,9

|

7440

|

14,5

|

880

|

1,6

|

113,4

|

|

Всего

обязательств

|

50911

|

100

|

51437

|

100

|

526

|

0,0

|

101,0

|

За 2004 г.

из-за получения прибыли в финансово-хозяйственной деятельности в размере 4750

тыс. руб. объем собственных средств

увеличился на 2010 тыс. руб. или

на 36%. Положительным моментом в деятельности предприятия является снижение

уровня заемных средств на предприятии – на 2364 тыс. руб. или на 6,1%. Размер

кредиторской задолженности возрос на

13,4% и составил 7440 тыс. руб.

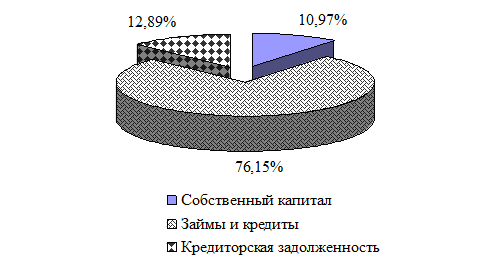

При этом

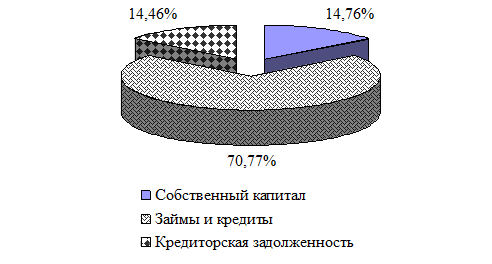

структуру пассивов ООО «Форклифт-Сервис» можно проиллюстрировать

графически (рис.4-5).

Рис. 4. Структура пассивов ООО «Форклифт-Сервис» на 01.01.2004 г.

Рис. 5. Структура пассивов ООО «Форклифт-Сервис» на 01.01.2005 г.

Показатель общей ликвидности.

Лобщ=ТА/ТП >1-2 , где

ТА – текущие активы (оборотные средства предприятия)

ТП – текущие пассивы (краткосрочные обязательства предприятия)

Задолженность участникам (учредителям) по выплате доходов

(стр. 630), доходы будущих периодов (стр. 640) и резервы предстоящих расходов

(стр. 650) некоторыми авторами рекомендуется вычитать из состава текущих

пассивов, так как по своему существу не являются обязательствами, подлежащими

погашению.

Лобщ (2002г.) = 1,16

Лобщ (2003г.) = 1,88

Показатель быстрой ликвидности.

Лб= (ДС+КФВ +ДЗ)/ТП>1

где ДС - денежные средства

(стр. 260), КФВ - краткосрочные финансовые вложения (стр. 250), ДЗ -

дебиторская задолженность (стр. 240)

Лб (2002г.) = 1,03

Лб (2003г.) = 1,77

Показатель абсолютной ликвидности.

Рекомендательная нижняя граница показателя – 0,2.

Лабс = (ДС + КФВ)/ТП > 0,2 (2.4)

Лабс (2002г.) =0,07

Лабс (2003г.) =0,11

Коэффициент общей ликвидности на протяжении анализируемого

периода находится в пределах нормы (от 1 до 2) и имеет явную тенденцию к

увеличению.

Коэффициент промежуточной (срочной) ликвидности

характеризует способность предприятия выполнять текущие обязательства за счет

более ликвидной части текущих активов. В течение анализируемого периода

коэффициент промежуточной ликвидности увеличился от 1,03 до 1,77 при

рекомендуемом значении больше 1.

Коэффициент абсолютной ликвидности, характеризующей

возможность предприятия выполнять обязательства за счет свободных денежных

средств увеличился от 0,07 до 0,11, что не превышает рекомендуемую нижнюю

границу 0,2.

Судя по низким значениям коэффициента абсолютной

ликвидности, предприятие испытывает недостаток свободных денежных средств для

финансирования текущей деятельности. Однако положение имеет тенденцию к

улучшению.

В целом ООО «Форклифт-Сервис»

характеризуется ростом ликвидности, при сохранении однако ее невысокого уровня.

Анализ показателей финансовой

устойчивости

Показатель финансовой независимости

Коэффициент финансовой независимости определяет долю

собственного капитала в имуществе фирмы. Валюта баланса включает собственный и

заемный капитал. Согласно международным стандартам финансового анализа

предприятие считается финансово устойчивым, если коэффициент финансовой

независимости больше 0,5.

Кфн=СК/К>0,5

где СК - собственный капитал (стр. 490), К - капитал (стр.

700).

Кфн (2002г.) =0,33

Кфн (2003г.) = 0,59

Показатель финансирования

Коэффициент финансирования соизмеряет собственный и заемный

капитал. Для финансово устойчивого

предприятия коэффициент финансирования должен быть больше единицы. С

экономической точки зрения это значит, что предприятие имеет возможность погасить

свои обязательства, если все кредиторы потребуют свои деньги одновременно.

Кф=СК/ЗК>1

где ЗК - заемный капитал (стр. 590 + стр. 690).

Кф (2002г.) = 0,49

Кф (2003г.) = 1,42

Показатель маневренности

Коэффициент маневренности показывает, какая часть

собственного капитала вложена в наиболее маневренную (мобильную) часть активов.

Км=ЧОК/СК=(ТА-ТП)/СК (2.7)

Км (2002г.)=0,32

Км (2003г.)=0,62

Финансовая устойчивость характеризует зависимость

предприятия от внешних источников финансирования и определяется соотношением

собственных и заемных средств, а также их структурой. Коэффициенты финансовой

устойчивости характеризуют степень защищенности интересов инвесторов и

кредиторов.

За исследуемый период все показатели финансовой устойчивости

значительно возросли и достигли рекомендуемого значения. Что характеризует

предприятие как финансово устойчивое с высокой маневренностью и финансовой

самостоятельностью.

Анализ показателей оборачиваемости

(деловой активности)

Анализ оборачиваемости включает:

- анализ оборачиваемости текущих активов;

- анализ оборачиваемости текущих пассивов;

Оборачиваемость

текущих активов характеризует

способность активов предприятия

приносить прибыль путем совершения ими "оборота" по классической

формуле "Деньги - Товар - Деньги". Оборачиваемость активов

показывает, сколько раз за период "обернулся" рассматриваемый вид

актива. Аналогичным образом определяются показатели оборачиваемости текущих

пассивов.

Показатель оборачиваемости дебиторской задолженности

Одз = В/ДЗср

где Одз - коэффициент оборачиваемость дебиторской

задолженности, ДЗср -средняя за период величина

дебиторской задолженности (стр. 240).

Подз=360/Одз

где ПОдз - период оборота

дебиторской задолженности в днях

Одз (2002г.) = 0,83

Подз (2002г.) =433 дня

Одз (2003г.) = 1,31

Подз (2003г.) =274 дня

Показатель оборачиваемости кредиторской задолженности

Окз = В/КЗср

где Окз - коэффициент

оборачиваемость кредиторской задолженности, КЗср

-средняя за период величина кредиторской задолженности (стр. 620).

П0кз= 360/Окз

где ПОкз - период оборота

кредиторской задолженности в днях

Окз (2002г.) = 0,80

ПОкз (2002г.) =448

Окз (2003г.) = 2,18

ПОкз (2003г.) =165

Показатель оборачиваемости активов

Коэффициент оборачиваемости совокупных активов находится по

формуле:

К об(сов.акт.)=Уд об.акт. *К об.(об.акт)

Поб(сов.акт.)=Поб(об.акт)/ Уд об.акт.

Где К об(сов.акт.) –

коэффициент оборачиваемости совокупных активов.

Уд об.акт. –удельный

вес оборотных активов (оборотного капитала) в общей сумме активов.

К об.(об.акт)–

коэффициент оборачиваемости оборотных активов.

Поб(сов.акт.)– продолжительность оборота совокупных

активов.

Поб(об.акт) – продолжительность оборота оборотных

активов.

К об(сов.акт.) (2002г.)

= 0,54

Поб(сов.акт.) (2002г.) =448

К об(сов.акт.) (2003г.)

= 0,9

Поб(сов.акт.) (2003г.) =165

Оборачиваемость дебиторской задолженности значительно

повышалась в течение всего исследуемого периода. Период оборота дебиторской

задолженности (период отсрочки платежей покупателей) на конец анализируемого

периода составляет в среднем 9 месяцев.

Анализ оборачиваемости кредиторской задолженности позволяет

оценить среднюю продолжительность отсрочки платежей, которую предоставляют

предприятию его кредиторы. В 2005г. период продолжительности отсрочки платежей

достиг 5,5 месяца.

Сравнение периодов оборота дебиторской и кредиторской

задолженности позволяет оценить условия расчетов предприятия с поставщиками и

покупателями.

Анализ оборачиваемости активов предприятия показал

значительное повышение эффективности использования имущества предприятия..

Анализ показателей рентабельности

Показатель рентабельности продаж

Рентабельность продаж показывает долю прибыли от продаж в

выручке от продажи.

Рпр=Прпр/В

где Прпр - прибыль от продаж (стр. 050), В - выручка от продажи

(стр. 010)

Рпр(2002г.) =0,22

Рпр(2003г.) =0,45

Таким образом, данный показатель имел тенденцию к повышению

более чем в 2 раза.

Показатель рентабельности всего капитала

Рк=ЧП/К

где ЧП- чистая прибыль (стр. 160/190), К- капитал (стр. 700)

Рк (2002г.) = 0,101

Рк (2003г.) = 0,356

Данный показатель имеет тенденцию к значительному

увеличению.

Показатель рентабельности собственного капитала

Рентабельность собственного капитала характеризует эффективность использования собственного

капитала. Показывает, сколько чистой прибыли приходится на рубль собственных

средств. Позволяет определить эффективность использования собственного

капитала.

рск=чп/ск

где СК - капитал (стр. 490)

Рск (2002г.) = 0,305

Рск (2003г.) = 0,607

Таким образом, рентабельность собственного капитала за

исследуемый период имеет тенденцию к повышению. Иными словами, повышается объем

чистой прибыли, приходящейся на рубль вложенного в предприятие капитала.

В целом ООО «Форклифт-Сервис»

можно охарактеризовать как надежное, финансово устойчивое предприятие. Возможно

повышение абсолютной ликвидности за счет увеличения объемов денежных средств

предприятия.

Анализ дебиторской задолженности

ООО «Форклифт-Сервис» проведем в разрезе дебиторов,

по срокам возникновения, а также проанализируем наличие просроченной

дебиторской задолженности.

Суммы задолженности дебиторов

представлены в таблице 4.

Таблица

4

Дебиторская

задолженность ООО «Форклифт-Сервис»

|

Наименование

дебитора

|

На начало года

|

На конец года

|

Изменение

|

Относительное изменение

|

|

сумма, тыс. руб.

|

в % к итогу

|

сумма, тыс. руб.

|

в % к итогу

|

по сумме

|

по уд. весу

|

|

Покупатели и заказчики:

|

6610

|

79,4

|

6205

|

80,8

|

-405

|

1,3

|

-6,1

|

|

ООО «Агентство НЭК»

|

850

|

10,2

|

700

|

9,1

|

-150

|

-1,1

|

-17,6

|

|

ЗАО «Лонд»

|

624

|

7,5

|

646

|

8,4

|

22

|

0,9

|

3,5

|

|

ЗАО «Книготорг»

|

284

|

3,4

|

486

|

6,3

|

202

|

2,9

|

71,1

|

|

ООО «Галина»

|

730

|

8,8

|

680

|

8,9

|

-50

|

0,1

|

-6,8

|

|

ЧП Брилев

А.В.

|

387

|

4,7

|

450

|

5,9

|

63

|

1,2

|

16,3

|

|

МУП Гортранс

|

285

|

3,4

|

350

|

4,6

|

65

|

1,1

|

22,8

|

|

ЧП Шварц П.Р.

|

1073

|

12,9

|

952

|

12,4

|

-121

|

-0,5

|

-11,3

|

|

ООО «Книги»

|

2000

|

24,0

|

1456

|

19,0

|

-544

|

-5,1

|

-27,2

|

|

ЗАО «Книжный двор»

|

377

|

4,5

|

485

|

6,3

|

108

|

1,8

|

28,6

|

|

Прочие дебиторы:

|

1710

|

20,6

|

1475

|

19,2

|

-235

|

-1,3

|

-13,7

|

|

Займы, выданные работникам

|

253

|

3,0

|

189

|

2,5

|

-64

|

-0,6

|

-25,3

|

|

Товары, проданные работникам в

кредит

|

590

|

7,1

|

539

|

7,0

|

-51

|

-0,1

|

-8,6

|

|

Расчеты по претензиям

|

680

|

8,2

|

587

|

7,6

|

-93

|

-0,5

|

-13,7

|

|

Расчеты по исполнительным листам

|

187

|

2,2

|

160

|

2,1

|

-27

|

-0,2

|

-14,4

|

|

Итого

|

8320

|

100,0

|

7680

|

100,0

|

-640

|

0,0

|

-7,7

|

Таким образом, наибольшую сумму

дебиторской задолженности составляют расчеты с покупателями и заказчиками,

которая снизилась за год на 405 тыс. руб. Задолженность основных дебиторов

сократилась, в частности задолженность ООО «Книги» за

2004 год – на 544 тыс. руб., ООО «Агентство НЭК» – на 150 тыс. руб., хотя доля

в общей сумме задолженности повысилась на 1,3%; долг ПБОЮЛ

Шварц П.Р. за товары сократился на 121 тыс. руб., а также долг ООО «Галина» –

на 50 тыс. руб.

Задолженность прочих дебиторов

также имеет отрицательную динамику, а именно по всем статьям. Положительной

тенденцией является снижение объемов займов, выдаваемых работникам ООО «Форклифт-Сервис» – на 64 тыс. руб., а объем товаров,

проданных в кредит работникам предприятия – на 51 тыс. руб. Снизились также суммы

претензий на 93 тыс. руб., а также по исполнительным листам – на 27 тыс. руб.

Снижение дебиторской

задолженности за 2004 год сопровождается ростом товарооборота и валового

дохода. Как видно из табл. 4, товарооборот увеличился на 17,8%, валовой доход –

на 10,4%, дебиторская задолженность снизилась на 7,7%, что положительно

характеризует финансовую деятельность ООО «Форклифт-Сервис».

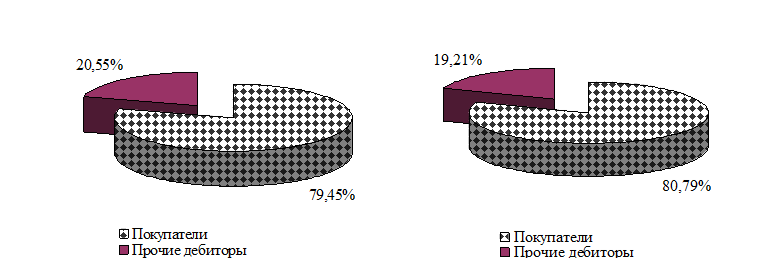

Структура

дебиторской задолженности может быть представлена графически (рис. 6).

Структура

дебиторской задолженности может быть представлена графически (рис. 6).

На 01.01.2004 г. На

01.01.2005 г.

Рис. 6. Структура дебиторской

задолженности ООО «Форклифт-Сервис»

Представленная диаграмма

свидетельствует о том, что доля прочих дебиторов к 2005 году сократилась с

20,55 до 19,21%, задолженность покупателей, наоборот, повысилась с 79,45 до

80,79%.

Динамика и структура дебиторской

задолженности по срокам погашения представлена в табл. 5.

Таблица

5

Анализ

структуры дебиторской задолженности за 2003-2004 гг.

|

Наименование показателя

|

На начало

года

|

На конец года

|

Отклонение

|

Темп роста, %

|

|

сумма, тыс. руб.

|

в % к итогу

|

сумма, тыс. руб.

|

в % к итогу

|

абсолютное

|

относительное

|

|

Дебиторская задолженность, платежи по которой ожидаются

более через 12 месяцев после отчетной даты

|

520

|

1,01

|

480

|

0,96

|

-40

|

-0,05

|

92,3

|

|

покупатели и заказчики

|

270

|

0,52

|

225

|

0,45

|

-45

|

-0,08

|

83,3

|

|

авансы выданные

|

160

|

0,31

|

185

|

0,37

|

25

|

0,06

|

115,6

|

|

прочие

|

90

|

0,17

|

70

|

0,14

|

-20

|

-0,04

|

77,8

|

|

Дебиторская задолженность, платежи по которой ожидаются в

течение через 12 месяцев после отчетной даты

|

7800

|

15,16

|

7200

|

14,36

|

-600

|

-0,80

|

92,3

|

|

покупатели и заказчики

|

6340

|

12,33

|

5980

|

11,93

|

-360

|

-0,40

|

94,3

|

|

авансы выданные

|

1078

|

2,10

|

1164

|

2,32

|

86

|

0,23

|

108,0

|

|

прочие

|

382

|

0,74

|

56

|

0,11

|

-326

|

-0,63

|

14,7

|

|

Итого дебиторской задолженности

|

8320

|

16,18

|

7680

|

15,32

|

-640

|

-0,86

|

92,3

|

|

Итог баланса

|

51437

|

100,00

|

50137

|

100,0

|

-1300

|

0,00

|

97,5

|

Доля долгосрочной дебиторской

задолженности в валюте баланса невелика и за отчетный период снизилась с 1,01

до 0,96%, а по сумме – на 40 тыс. руб. или на 7,7%. В то же время доля

краткосрочной дебиторской задолженности составила 15,16% от валюты баланса, а к

концу года снизилась до 14,36%. По сумме снижение данной задолженности

составило 600 тыс. руб., в том числе задолженность покупателей – на 360 тыс.

руб. Положительным фактом является увеличение выданных авансов – на 86 тыс.

руб. и снижение задолженности прочих дебиторов на 326 тыс. руб.

Таблица

6

Анализ кредиторской

задолженности за 2003-2004 гг.

|

Код стро-ки

|

Наименование

|

На начало года

|

На конец года

|

Отклонение

|

|

Состав

тыс.руб

|

Струк-тура %

|

Состав тыс.

руб

|

Струк-тура %

|

тыс.руб

|

%

|

|

621

|

Поставщики

и подрядчики

|

3120

|

47,56098

|

3690

|

49,596

|

570

|

118,26

|

|

622

|

Векселя к уплате

|

-

|

|

-

|

|

|

|

|

623

|

Задолженность перед дочерними обществами

|

-

|

|

-

|

|

|

|

|

624

|

Задолженность перед персоналом организации

|

920

|

14,02439

|

1000

|

13,440

|

80

|

108,69

|

|

625

|

Задолженность перед внебюджетными фондами

|

315

|

4,801829

|

250

|

3,3602

|

-65

|

79,365

|

Продолжение таблицы 6

|

626

|

Задолженность

по налогам и сборам

|

2205

|

33,6128

|

2500

|

33,602

|

295

|

113,37

|

|

627

|

Прочие

кредиторы

|

|

|

|

|

|

|

|

Итого:

|

6560

|

100

|

7440

|

100

|

880

|

113,41

|

Из приведенной выше таблицы 8 наибольший удельный

вес кредиторской задолженности приходится на поставщиков и подрядчиком – 570 тыс. руб. Резкое

увеличение кредиторской задолженности также приходится на задолженность перед

бюджетом - 295тыс. руб..

Если сравнить с 2003 годом, то наблюдается увеличение задолженности с каждым

годом

Из таблицы

наблюдается увеличение с каждым годом кредиторской задолженности. По

сравнению с 2003 годом кредиторская задолженность на 01.01.2004 года

увеличилась на 880 тыс. руб.

Предприятие имеет следующие показатели за 2004 год (табл.

7).

Таблица

7

Исходные

данные

|

Показатели

|

Сумма, тыс. руб.

|

|

Выручка от

продаж

|

20 000

|

|

Затраты на

проданный товар

|

15 000

|

|

Средние

балансовые остатки дебиторской задолженности, в том числе:

|

8000

|

|

– долгосрочная;

|

500

|

|

– просроченная.

|

1000

|

|

Средние балансовые

остатки кредиторской задолженности:

|

7000

|

|

– долгосрочная;

|

500

|

|

– просроченная.

|

800

|

|

Изменение

балансовых остатков запасов за период (+, -)

|

+900

|

Исходя из приведенных отчетных данных предприятия, можно

определить показатели, характеризующие движение дебиторской и кредиторской

задолженности.

Однодневная выручка от продаж составляет:

20 000 / 90 = 222,2 тыс. руб.

Соответствующая ей дебиторская задолженность равна:

8000 - 500 - 1000 = 6500 тыс. руб.

Следовательно, средняя оборачиваемость дебиторской

задолженности как результат договорных условий расчетов с покупателями

составляет:

6500 / 222,2 = 29 дней

Однодневные затраты на проданную продукцию с учетом

изменения остатков запасов равны:

15 000 + 900/90 = 176,7 тыс. руб.

Кредиторская задолженность, относящаяся к оцениваемому

кварталу:

7000 - 500 - 800 = 5700 тыс. руб.

Средняя оборачиваемость кредиторской задолженности,

отражающая условия расчетов с поставщиками, расчетов по оплате труда и расчетов

с бюджетом, равна 32 дня (5700 / 176,7 = 32,26).

Таким образом, в среднем через каждые 29 дней ООО «Форклифт-Сервис»

получает оплату от дебиторов и через каждые 32 дня обязано платить

кредиторам.

Если условия расчетов не нарушаются, то каждые 29 дней ООО «Форклифт-Сервис» получает денежные средства от покупателей

в сумме, равной 6500 тыс. руб., а каждые 32 дня уплачивает кредиторскую

задолженность в размере 5700 тыс. руб. Если такие же условия расчетов

сохраняются и в последующих кварталах, то можно проследить движение платежей

дебиторов и кредиторам и состояние денежных средств на каждую дату платежа

дебиторов и платежа кредиторам. При этом можно оценить, порождают ли сложившиеся

условия расчетов недостаток средств в обороте или свободные средства в обороте,

какова величина названных средств, в течение какого периода времени они имеют

место, определить остатки дебиторской и кредиторской задолженности на конец

периода, оценить в целом влияние условий расчетов на финансовое состояние

предприятия, факторы, формирующие характер этого влияния. В конечном счете,

оценка всего перечисленного позволяет принимать решения об изменениях условий

расчетов с покупателями и поставщиками в пределах имеющихся возможностей.

В таблице 8 показано движение денежных средств под влиянием

расчетов с покупателями и поставщиками. Предполагается, что такие условия

расчетов действуют в течение двух кварталов.

Таблица 8

Движение

дебиторской и кредиторской задолженности предприятия при соответствии условий

расчетов договорным (тыс. руб.)

|

Порядковый номер дня платежа

|

Поступление платежей дебиторов

|

Платежи кредиторам

|

Свободные средства (+), недостаток средств в обороте (-)

|

|

29

|

6500

|

—

|

+6500

|

|

32

|

—

|

5700

|

+800

|

|

58

|

6500

|

—

|

+7300

|

|

64

|

—

|

5700

|

+1600

|

|

87

|

6500

|

—

|

+8100

|

|

90

|

—

|

—

|

+8100

|

|

96

|

—

|

5700

|

+2400

|

|

116

|

6500

|

—

|

+8900

|

|

128

|

—

|

5700

|

+4000

|

|

145

|

6500

|

—

|

+9700

|

|

160

|

—

|

5700

|

+4000

|

|

174

|

6500

|

—

|

+10 500

|

|

180

|

—

|

—

|

+10 500

|

Результаты расчета показывают, что взаимоотношения

предприятия с дебиторами и кредиторами, соответствующие условиям расчетов с

ними, благоприятны для предприятия: в обороте постоянно присутствуют свободные

средства, сумма которых последовательно растет. Однако рост свободных средств

не является равномерным: по состоянию на отдельные даты их сумма снижается, а

затем снова возрастает. В течение всего периода предприятие может использовать

в обороте свободные средства в размере 800 тыс. руб., а в отдельные отрезки

времени — значительно большие суммы. В этих условиях предприятие способно

погасить просроченную кредиторскую задолженность (800 тыс. руб.), даже если

дебиторы не вернут свои просроченные долги (1000 тыс. руб.).

Основные технико-экономические

показатели, характеризующие финансовые результаты деятельности предприятия,

представлены в таблице 9.

Таблица

9

Анализ финансовых

результатов деятельности ООО «Форклифт-Сервис»

|

Показатели

|

2003 год

|

2004 год

|

Изменения, тыс. руб.

|

Темп роста, %

|

|

1. Товарооборот,

тыс. руб.

|

16980

|

20000

|

3020

|

117,8

|

|

2. Себестоимость

продаж, тыс. руб.

|

12000

|

14500

|

2500

|

120,8

|

|

3. Валовой доход,

тыс. руб. (п.1-п.2)

|

4980

|

5500

|

520

|

110,4

|

|

4. Расходы на продажу,

тыс. руб.

|

800

|

500

|

-300

|

62,5

|

|

5. Прибыль от продаж,

тыс. руб.

(п.3-п.4)

|

3900

|

4750

|

850

|

121,8

|

|

6. Чистая

прибыль,

тыс. руб.

|

2964

|

3610

|

646

|

121,8

|

|

7. Активы, тыс.

руб.

|

40361

|

43863

|

3502

|

108,7

|

|

8. Численность

персонала,

чел.

|

24

|

25

|

1

|

104,2

|

|

9. Рентабельность

продаж,

% (п.5:п.1*100%)

|

23,0

|

23,8

|

0,8

|

103,4

|

|

10.

Рентабельность продаж по чистой прибыли, %

(п.6:п.1*100%)

|

17,5

|

18,1

|

0,6

|

103,4

|

|

11.

Рентабельность активов, % (п.6:п.7*100%)

|

7,3

|

8,2

|

0,9

|

112,1

|

|

12.

Рентабельность деятельности, %

(п.6:(п.2+п.4)*100%)

|

23,2

|

24,1

|

0,9

|

103,9

|

В 2004 г. произошло

увеличение товарооборота на 3020 тыс. руб. или на 17,8% по сравнению с

аналогичными показателями за 2003 г. Себестоимость продаж также имеет

положительную динамику: за анализируемый период она возросла на 2500 тыс. руб.

или почти на треть. Уровень валового дохода повысился на 10,4%, что произошло

в результате увеличения розничного

товарооборота и расширения ассортимента реализуемых товаров.