Содержание

1.

Финансовая политика предприятия и механизм ее реализации........ 3

1.1. Финансовая политика предприятия............................................................................. 3

1.2. Механизм формирования финансовой политики предприятия.............................. 10

2. Практическая часть................................................................................ 18

Задание № 1.............................................................................................................................. 18

Задание № 2.............................................................................................................................. 19

Задание № 3.............................................................................................................................. 20

Задание № 4.............................................................................................................................. 23

Список литературы..................................................................................... 24

1. Финансовая политика предприятия и механизм ее

реализации

1.1. Финансовая политика предприятия

Экономическая теория (особенно нормативная экономическая теория) и

государственная экономическая

политика тесно связаны между собой. В самом общем виде государственная

экономическая политика может быть определена как комплекс мер, направленных на

регулирование поведения экономических агентов (потребителей и производителей),

или последствий деятельности этих агентов для эффективного достижения

поставленных экономических целей: экономического роста, научно-технического

прогресса, более справедливого распределения доходов, полной занятости и др.

Для достижения поставленных целей государство использует богатый арсенал

средств - от административных запретов на выброс вредных веществ в атмосферу до

методов «тонкой настройки» экономики путем кредитно-денежной и

налогово-бюджетной политики.

Результативность

государственного управления во многом определяется компетентностью

государственных чиновников, их способностью предвидеть близкие и отдаленные

результаты предпринимаемых действий, а также желательность или нежелательность

наступающих последствий. Так, например, если государство будет «нажимать на

печатный станок» для финансирования социальных расходов, то результатом будет инфляция,

которая обесценит денежные доходы населения. Способность правильно понять

складывающуюся экономическую ситуацию, выбрать наиболее адекватные меры

государственного влияния на экономические процессы, просчитать последствия принимаемых решений, максимизировать

выгоды и минимизировать возможные издержки напрямую зависит от того, насколько

правильно и полно при проведении государственной экономической политики

используются достижения позитивной и нормативной экономической теории. «Знал

бы, где упал - соломки подложил!» - гласит народная пословица. Экономическая

наука подкладывает амортизирующую «соломку» в форме научно обоснованных

предвидений при проведении экономической политики только тем, кто базирует свою

деятельность на глубоких знаниях.

Под финансовой политикой предприятия понимается форма реализации финансовой идеологии и финансовой стратегии

предприятия в разрезе отдельных аспектов его финансовой деятельности. В отличие

от финансовой стратегии в целом, финансовая политика формируется лишь по отдельным

направлениям финансовой деятельности предприятия, требующим обеспечения

наиболее эффективного управления для достижения главной стратегической цели

этой деятельности. Финансовая политика разрабатывается по целому ряду

направлений формирования и использования активов предприятия[1].

Возможности повышения рентабельности продаж и увеличения

объема реализации у разных предприятий неодинаковы. Поэтому весьма важно, за

счет каких факторов растет или снижается рентабельность активов предприятия.

Рентабельность продаж можно наращивать путем повышения цен

или снижения затрат. Однако эти способы временны и недостаточно надежны в

нынешних условиях. Наиболее последовательная политика организации, отвечающая

целям укрепления финансового состояния, состоит в том, чтобы увеличивать

производство и реализацию той продукции (работ, услуг), необходимость которой

определена путем улучшения рыночной конъюнктуры.

В теории финансового анализа содержится оценка

оборачиваемости и рентабельности активов по отдельным его составляющим:

оборачиваемость и рентабельность материальных оборотных средств, средств в

расчетах, собственных и заемных источников средств. Однако, на наш взгляд, сами

по себе эти показатели мало информативны. Чисто арифметически, в результате

уменьшения знаменателей при расчете этих показателей по сравнению со

знаменателем показателя рентабельности или оборачиваемости всех активов мы

имеем более высокую рентабельность и оборачиваемость отдельных элементов

капитала. При анализе экономической рентабельности, безусловно, нужно принимать

во внимание роль отдельных его элементов. Но зависимость, на наш взгляд,

целесообразно строить не через оборачиваемость элементов, а через оценку

структуры капитала в увязке с динамикой его оборачиваемости к рентабельности.

Рентабельность продаж можно наращивать путем повышения цен

или снижением затрат, однако эти способы недостаточно надежны в нынешних

условиях. Политика укрепления финансового состояния состоит в том, чтобы

увеличивать реализацию той продукции, необходимость которой определена путем

улучшения рыночной конъюнктуры.

Управление привлечением заемных инвестиционных ресурсов

представляет собой целенаправленный процесс их формирования из различных

источников и в разных формах в соответствии с потребностями предприятия в заемном

капитале на различных этапах его развития[2]. Многообразие задач,

решаемых в процессе этого управления, определяет необходимость разработки

специальной инвестиционной политики в этой области на предприятиях,

использующих значительный объем заемного капитала.

Заемный капитал характеризуется

следующими положительными особенностями:

1. Достаточно широкими возможностями привлечения, особенно

при высоком кредитном рейтинге предприятия, наличии залога или гарантии

получателя.

2. Обеспечением роста финансового потенциала предприятия при

необходимости существенного расширения его активов и возрастания темпов роста

объема его хозяйственной деятельности.

3. Более низкой стоимостью в сравнении с собственным

капиталом за счет обеспечения эффекта "налогового щита" (изъятия

затрат по его обслуживанию из налогооблагаемой базы при уплате налога на

прибыль).

4. Способностью генерировать прирост финансовой

рентабельности (коэффициента рентабельности собственного капитала).

В то же время использование заемного капитала имеет

следующие недостатки:

1. Использование этого капитала генерирует наиболее опасные

финансовые риски в хозяйственной деятельности предприятия – риск снижения

финансовой устойчивости и потери платежеспособности. Уровень этих рисков

возрастает пропорционального росту удельного веса использования заемного

капитала.

2. Активы, сформированные за счет заемного капитала,

генерируют меньшую (при прочих равных условиях) норму прибыли, которая

снижается на сумму выплачиваемого ссудного процента во всех его формах (процента

за банковский кредит; лизинговой ставки; купонного процента по облигациям;

вексельного процента за товарный кредит).

3. Высокая зависимость стоимости заемного капитала от

колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки

судного процента на рынке использование ранее полученных кредитов (особенно на

долгосрочной основе) становится предприятию невыгодным в связи с наличием более

дешевых альтернативных источников кредитных ресурсов.

4. Сложность процедуры привлечения (особенно в больших

размерах), так как предоставление кредитных ресурсов зависит от решения других

хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих

сторонних гарантий или залога (при этом гарантии страховых компаний, банков,

или других хозяйствующих субъектов предоставляются, как правило, на платной

основе).

Таким образом, предприятие, использующее заемный капитал для

формирования своих активов, имеет более высокий финансовый потенциал своего

развития (за счет формирования дополнительного объема активов) и возможности

прироста финансовой рентабельности деятельности, однако в большей мере

генерирует финансовый риск и угозу банкротства (возрастающие по мере увеличения

удельного веса заемных средств в общей сумме используемого капитала).

С учетом избранной схемы финансирования активов формируется

система источников привлечения капитала на предприятие. На первом этапе

жизненного цикла предприятия состав этих источников ограничен и носит несколько

специфический характер. Основные из этих источников формирования активов

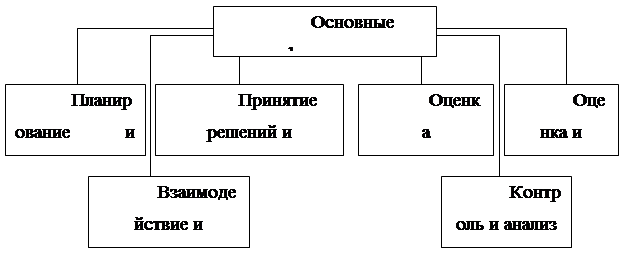

создаваемого предприятия приведены на рис. 1.

В настоящее время практически отсутствует единый показатель,

с помощью которого однозначно можно определить целесообразность выбора того или

иного способа финансирования, поэтому обычно производится рассмотрение

различных вариантов с выбором лучшего, используя показатели прибыльности.

Финансирование зависит от способа привлечения дополнительных

средств путем:

-

выпуска акций;

-

эмиссии облигационного займа;

-

получения кредита по определенному в договоре проценту.

Однако выбор подходящего способа

финансирования – часто достаточно сложная задача. Наиболее строгий способ

анализа – использование вычислительных параметров РД (размер дохода,

приходящийся на одну акцию) и П (прибыль до выплаты доходов и процента).

Для первого случая необходимо

определить количество акций, которое необходимо выпустить, и цену их

реализации. Во втором случае – это же и объем выпуска, номинал облигаций и

процентов по ним. Третий случай предполагает определение необходимого объема

заемных средств и предполагаемого процента по ним.

Рис. 1 -

Характеристика основных источников формирования активов предприятия

Выбор определенного способа

финансирования приводит к изменениям в структуре капитала общества. Однако при

этом необходимо проанализировать, кроме приведенных данных, последствия, с

которыми столкнется предприятие в результате реализации своей программы.

Такими последствиями могут быть:

-

необходимость обеспечения постоянных платежей по

обслуживанию долга;

-

несение затрат, связанных с выпуском и размещением

эмиссионных ценных бумаг.

В первом случае требуется

проанализировать платежеспособность предприятия. При этом обычно используют

коэффициенты покрытия, которые можно рассчитать по разному. Так, в одном случае

рассматриваем коэффициенты в виде отношения прибыли к величине процента,

которые предприятию необходимо уплачивать за кредит. В другом случае, когда

принимается во внимание не только выплачиваемый процент, но и вся сумма

кредита, прибыль делится на проценты в сумме со всем долгом.

Расчетом данных коэффициентов

анализ платежеспособности не ограничивается. После чего, производится анализ

того, как они изменялись в течение нескольких отчетных периодов. При этом

определяется тенденция изменения коэффициента покрытия и делается вывод об

улучшении платежеспособности или ее ухудшении. Это важно тогда, когда

рассматривается предоставление кредита на относительно длительный срок[3].

Кроме анализа данных показателей

необходимо брать риски, связанные с вложением средств в данное предприятие. Для

увеличения источников финансирования необходимо проявлять серьезную

инвестиционную активность. Для этого необходимо производить расчеты, с помощью

которых можно выяснить степень эффективности любого проекта.

Прежде чем принять тот или иной

инвестиционный проект, необходимо рассмотреть его целесообразности с набором

объективных критериев. Для этого нужно сформировать основные требования к

инвестиционным проектам и определить показатели, которыми следует пользоваться

при принятии инвестиционных проектов.

Итак, очень важными характеристиками в управлении

долгосрочной финансовой политики предприятиями является оценка привлекаемых

ресурсов, собственных или заемных.

1.2. Механизм формирования финансовой политики

предприятия

Основное средство реализации финансовой

политики – финансовый механизм организации(система управления финансовыми

отношениями организации через финансовые рычаги с помощью финансовых методов.

Элементами финансового механизма являются финансовые отношения как объект

финансового управления, финансовые рычаги, финансовые методы, правовое

обеспечение и информационно-методическое обеспечение финансового управления.

Финансовые

отношения -это принципы и система

взаимодействия сторон бизнеса в процессе инвестирования, кредитования,

налогообложения, применения финансовых рычагов, страхования . Законодательная и

нормативная базы устанавливают правила финансового управления и ведения

финансовых операций, права и обязанности руководства и исполнителей в финансовых

отношениях организации.

Финансовые рычаги

представляют собой набор финансовых показателей, способов, приемов и средств

взаимодействия управляющей системы на хозяйственную деятельность организации. К

ним относят : прибыль, доход, цену, заработную плату, операционный рычаг,

финансовый рычаг, проценты, дивиденды, финансовые санкции.

Финансовые методы

объединяют в себе бухгалтерский учет(финансовый и управленческий),

экономический анализ (финансовый и управленческий), финансовый мониторинг,

финансовое планирование, бюджетирование, финансовое регулирование, финансовый

контроль.

Бухгалтерский

учет (финансовый и управленческий) обеспечивает финансовую политику необходимой

информацией.

Экономический

анализ является главным инструментом построения и оценки финансовой политики,

выявления тенденций, измерения пропорций, планирования, прогнозирования,

определения факторов, исчисления их влияния на результат, выявления

неиспользованных резервов. На основе анализа делают экономически обоснованные

выводы и разрабатывают рекомендации по совершенствованию управления

производственной системой.

Финансовый

мониторинг (мониторинг финансового состояния)- система непрерывного контроля и

анализа за финансовым состояниям и результатами работы организации.

Под финансовым состоянием понимается способность предприятия

финансировать свою деятельность. Оно характеризуется обеспеченностью

финансовыми ресурсами, необходимыми для нормального функционирования

предприятия, целесообразностью их размещения и эффективностью использования,

финансовыми взаимоотношениями с другими юридическими и физическими лицами,

платежеспособностью и финансовой устойчивостью. Финансовое состояние может быть

устойчивым, неустойчивым и кризисным.

Способность предприятия своевременно производить платежи,

финансировать свою деятельность на расширенной основе свидетельствует о его

хорошем финансовом состоянии.

Главная цель анализа - своевременно выявить и устранять

недостатки финансовой деятельности и находить резервы улучшения финансового

состояния предприятия и его платежеспособности.

Бюджетирование .

Финансовая политика как искусство влияния на объект управления через

распределение и перераспределение денежной формы вновь создаваемой стоимости

нуждается в системе бюджетирования.

Современная система

управления финансами требует координации принимаемых решений путем разработки и

контроля исполнения системы бюджетов предприятия. Система бюджетов позволяет

установить жесткий текущий контроль за поступлением и расходованием средств,

создать реальные условия для выработки эффективной финансовой стратегии.

Посредством бюджетирования реализуется текущее и оперативное

финансовое планирование, обеспечивается их взаимосвязь и подчиненность

финансовой стратегии предприятия. Составление бюджетов является неотъемлемым

элементом общего процесса планирования, а не только его финансовой части.

Процесс

бюджетирования- это целостная система планирования, учета и контроля на уровне

предприятия в рамках принятой финансовой стратегии.

Бюджет-это количественный план в денежном выражении,

подготовленный и принятый для определенного периода времени, показывающий

планируемую величину дохода, которая должна быть достигнута, и расходы, которые

должны быть понесены в течение этого периода, а также капитал, который необходимо

привлечь для достижения данной цели.

Бюджеты нужны предприятию для достижения многих целей. Они

не только помогают в планировании и координации экономической деятельности

предприятия, но и используются так же как средства управления и стимулирования.

Проводя финансовый анализ, составленных бюджетов предприятия, можно на стадии

планирования оценить финансовую состоятельность отдельных видов его

деятельности, а также решить проблему оптимизации денежных потоков,

сбалансированности источников поступления денежных средств и их использования,

определить объем и формы, условия и сроки внешнего финансирования.

В основе

построения системы бюджетирования заложены определенные принципы.

Принцип

согласования целей предусматривает балансирование всех факторов производства

для достижения намеченных задач. Осуществляется это путем составления бюджетов

снизу вверх, так как нижнее звено руководства более реально оценивает ситуацию

и может обеспечить выполнение запланированных показателей бюджета.

Принцип ответственности предусматривает передачу

ответственности вместе с делегируемыми полномочиями и характеризует роль

человеческого фактора в управлении предприятия. Передача ответственности

непосредственно увязывается со степенью влияния, которое конкретный руководитель

может указывать на затраты, выручку или другие показатели.

Принцип гибкости предусматривает включение в систему как

статичных, так и гибких бюджетов, которые помогают выбрать оптимальный объем

продаж.

Основная цель

процесса бюджетирования - разработка определенной финансовой структуры

предприятия.

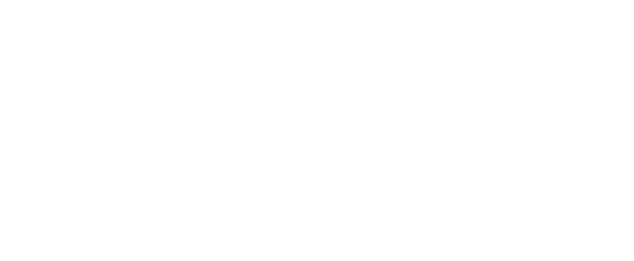

Функции системы бюджетирования: решение задач финансовой

политики обеспечивается выполнением функций бюджетирования.

Рис.2 Основные функции системы бюджетирования

Функции

планирования и координации составляют основу бюджетирования. Они конкретизируют

стратегические планы предприятия с одной стороны, а с другой – консолидируют

информацию тактического и оперативного характера.

Посредством бюджетирования устанавливаются рамки,

определенные финансовой политикой. Внутри рамок установленного бюджета

принимаются все последующие управленческие решения.

Принятие решений

и делегирование полномочий обусловлено тем, что система бюджетирования четко

определяет процедуры принятия управленческих решений и разграничивает

ответственность по ним.

Оценка

деятельности производится на основе показателей исполнения бюджета, которые

могут служить одной из характеристик текущей деятельности организации и

качества ее результатов. Достижение запланированных показателей свидетельствует

о финансовых успехах, устойчивости и стабильности. Существенные отклонения от

плана говорят о недостатках финансово-производственной деятельности, упущениях

в построении и проведении финансовой политики, о несовершенстве системы

планирования.

Оценка и

переоценка тенденций связана с тем, что построение бюджетов основывается на

прогнозах, поэтому в бюджете организации отражается состояние «внешней среды»,

производится прогнозирование и оценка динамики развития бизнес-процессов в

будущем.

Взаимодействие и

мотивация персонала обеспечивается тем, что деятельность по формированию,

корректировке, контролю и анализу бюджета предусматривает тесное общение

сотрудников различных служб организаций.

Бюджет должен оказывать мобилизующее воздействие и

гарантировать заинтересованность персонала в достижении запланированных

показателей, формировать единую структуру целей , что способствует проведению

финансовой политики.

Контроль и анализ

осуществляют регулярное сопоставление

достигнутых результатов с запланированными. Анализ отклонений дает возможность

своевременно принимать необходимые решения. Анализ изменения внешних условий

обязывает вносить в бюджет необходимые коррективы.

Если проведение

финансовой политики и оценка ее результативности обеспечиваются выполнением

функций бюджетирования, то построение финансовой политики связано с постановкой

системы бюджетирования.

Причинами этого являются как определяющее влияние специфики

организации и ее организационной

структуры

Система

бюджетного планирования деятельности предприятия включает процесс формирования

бюджетов, разработку их структуры, а также ответственность за их формирование и

исполнение.

Этапы постановки

системы бюджетирования:

- формирование

финансовой структуры заключается в разработки модели структуры, устанавливающей

ответственность и позволяющей контролировать источники возникновения доходов и

расходов;

- создание

структуры бюджетов состоит в определении общей схемы формирования основного

бюджета организации;

- разработка

методик и процедур управленческого учета разрабатывается учетно-финансовая

политика предприятия;

- разработка

регламента планирования осуществляется для определения процедуры планирования,

мониторинга, анализа причин невыполнения планов, а также текущей корректировки

планов;

- внедрение

системы бюджетирования включает работы по составлению операционных и финансовых

бюджетов на планируемый период, проведению сценарного анализа, корректировке

системы бюджетирования по результатам анализа ее соответствия потребностям

организации и реальным условиям.

Бюджетирование

как система финансовых рычагов, типовых процедур и механизмов проведения

финансовой политики является частью общей системы управления организацией.

Работники, вовлекаемые в процесс бюджетирования, имеют разные специальности и

представляют разные подразделения: финансово-экономические отделы, службы

снабжения и сбыта, производственные участки и склады, дистрибьюторские

структуры и точки розничной торговли. Все это свидетельствует о том, что на

средних и крупных предприятиях бюджетный процесс нуждается в особой

организации, включающей специальные органы управления, четко определенные

функции и полномочия участников процесса, правила обмена информацией . Поэтому

обязательным условием начала работ по постановке системы бюджетирования

считается разработанная и утвержденная организационная структура, которая дает

представление об основных направлениях деятельности, соотношении уровней

управления и функциональных областей организации. Организационная структура не

только является схемой с указанием подразделений и взаимосвязей, но и отражает

логику функционирования организации и служит достижению стратегических целей ее

развития в соответствии с финансовой политикой.

Процесс

формирования бюджетов включает работу по составлению целого ряда бюджетов

предприятия. Для организации бюджетного планирования деятельности предприятия

целесообразности создавать на предприятии сквозную систему бюджетов, включающую

основные, операционные и вспомогательные группы бюджетов.

Основные бюджеты предприятия должны являться неотъемлемой

частью его бизнес-планов, а следовательно, включать в состав три основных

документа финансовой отчетности. К основным относятся бюджеты финансовых

результатов(прибылей и убытков), движение денежных средств(план денежных

поступлений и платежей) и бюджетный баланс.

Особое место в

системе бюджетирование занимают операционные и финансовые бюджеты. Именно с

операционных бюджетов начинается процесс бюджетирования. В состав операционных

входят бюджетов, производства, производственных запасов.

Методы

бюджетирования образуют систему построения и проведения финансовой политики в

планах и в прогнозах, в количественной оценке. Эти методы обеспечивают также

контроль над процессом реализации финансовой политики.

Вспомогательные

бюджеты необходимы предприятию для того, чтобы полностью охватить всю базу

финансовых расчетов. Состав этих бюджетов формируется предприятием

самостоятельно. Наиболее значимые бюджеты: амортизации, распределение прибыли,

налоговый, кредитный.

2. Практическая часть

Задание № 1

Магазин продает в среднем в месяц 150 единиц товара. Каждый

размещает заказ составляет 300 единиц товара. Стоимость каждой единицы товара

равна 5 тыс. руб., стоимость одного заказа

- 10 тыс. руб., стоимость хранения – 10% от капиталовложений в запасы.

Уровень процентной ставки составляет 20%, налоговых выплат – 40%.

Определите:

Капиталовложения в запасы

Годовую стоимость заказа

Годовую стоимость капиталовложений в запасы

Альтернативную стоимость капиталовложений

Полную нетто-стоимость запасов

Решение:

Находим

отклонения в объемах производства и в затратах в макси-мальной и минимальной

точках:

∆q=qmax-qmin=5984000-5230000=754000шт.

∆З=Зmax-Зmin=4129620-3707550=422070руб.

Тогда

ставка (Ст) переменных расходов на единицу продукции (или коэффициент

реагирования затрат) будет определена по формуле

Ст=∆З/∆q,

что составит : 422070/754000=0,560.

Величину совокупных переменных

расходов в максимальной и мини-мальной точках вычисляем путем умножения

рассчитанной ставки на соот-ветствующий объем производства:

Ст* qmax=0,560*5984000=3349691руб.-

совокупные переменные рас-ходы в максимальной точке (в октябре).Анологично

Ст* qmin=0,560*5230000=2927621руб.-

совокупные переменные рас-ходы в миниимальной точке (в июне).

Из исходных данных (таб.7) известно,

что общая сумма издержек в октябре составила 4129620руб., следовательно, на

долю постоянных затрат в максимальной точке приходится

4129620-3349691=779929руб.

Размер постоянных затрат в июне

(минимальная точка) составит

3707550-2927621=779929руб.

Отсюда

поведение расходов на содержание и эксплуатацию обору-дования в условном

примере может быть описано следующей формулой:

У=779929+0,560Х,

Где Y – общая сумма расходов на

содержание и эксплуатацию оборудования, руб.;

X – объем производства в

натуральном выражении.

Задание № 2

Себестоимость продукции составляет 60% от его цены

реализации. Счета оплачиваются в среднем через 60 дней после продажи.

Ежемесячные продажи составляют 150 тыс. руб.

Требуется:

Определить вложения в счета дебиторов

Решение:

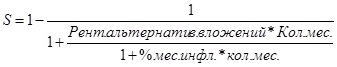

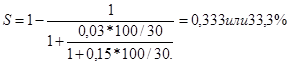

Найдем какую скидку можно было бы предоставить.

Минимально допустимый по выгодности процент скидки:

При отсрочки платежа в 80 дней минимально допустимый по выгодности процент

скидки равен

А раньше при

отсрочки платежа в 100 дней

минимально допустимый по выгодности процент скидки равен

Таким образом, минимально допустимый по выгодности процент

скидки выше отсрочки платежа в 100 дней.

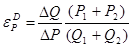

Задание № 3

Средняя за анализируемый период стоимость активов,

учитывающих в основной деятельности предприятия – 30000 тыс. руб. Выручка от

реализации – 35000 тыс. руб. Прибыль от реализации - 2000 тыс. руб

Рассчитать рентабельность активов

Оценить факторы, определяющие этот уровень рентабельности

Определить возможности повышения рентабельности

Решение:

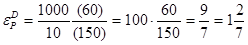

Чистый

приведенный эффект (NPV) соответственно рассчитываются по

формулам:

Очевидно, что если: NPV > 0, то проект следует

принять;

NPV < 0, то проект следует

отвергнуть;

NPV = 0, то проект ни прибыльный, ни

убыточный.

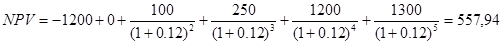

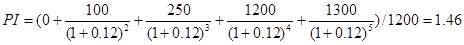

Индекс рентабельности (PI) рассчитывается по

формуле:

Очевидно, что если: PI > 1, то проект следует

принять;

PI < 1, то проект следует

отвергнуть;

PI = 1, то проект на прибыльный, ни

убыточный.

Найдем чистую приведенную

стоимость

Индекс рентабельности

Срок окупаемости

0+100+250 = 350 д. ед. за

3 года

Определим какая часть инвестиций еще осталась непокрытой

1200 – 350 = 850 д. ед.

Разделим этот остаток на доход в следующем периоде

850 / 1200 = 0,71

Получим 3 +0,71 = 3,71 года

Задание № 4

Список литературы

1.

Богатин Ю. В., Швандарь В. А. Инвестиционный анализ: Учебное пособие для вузов. – М. : ЮНИТИ –

ДАНА, 2000. – 286с.

2.

Акуленок Д.

Н., Буров В. П., Морошкин В. А., Новиков О. К.

Бизнес – план фирмы. Комментарий методики составления . Реальный пример.

– М.: Гном – Пресс, 1998. – 88с.

3.

Идрисов А. Б. , Картышев С. В. , Постников А. В. Стратегическое планирование и анализ

эффективности инвестиций. – М. : Информационно – издательский дом “ Филинь”,

1997. – 272с.

4.

Ковалев В. В. Методы оценки инвестиционных проектов. –

М.: Финансы и статистика, 1998. – 144с.

5.

Управление

инвестициями: В 2-х т. /В. В. Шеремет, В. М. Павлюченко, В. Д. Шапиро и др. –

М.: Высшая школа, 1998. – 928с.

6.

Управление

проектами . /Под ред. Шапиро В. Д. – СПб.: Два Три, 1996. – 324с.

7.

Финансовый менеджмент: теория и практика. / Под

ред. С. Стояновой - М.: Перспектива, 2003.

8. Шарп

У. Ф., Гордон Дж. Александер, Бейли Д. В.

Инвестиции. – М.: ИНФРА – М , 1999. – 1027с.

[1] Дж.К.

Ван Хорн. Основы управления финансами. - М., 2000. С.112.

[2]

Мартынов А. Активизация инвестиционной

политики.// Экономист, №9, 1997.

[3]

Финансовый менеджмент: Учебник для вузов/Г.Б. Поляк, И.А. Акодис,

Т.А. Краева и др.; Под ред. проф. Г.Б. Поляка – М.: Финансы, ЮНИТИ,

1999. С.167.