Содержание

Задание № 1.................................................................................................... 3

Задание № 2.................................................................................................... 5

Задание № 4.................................................................................................... 7

Задание № 5.................................................................................................... 9

Задание № 6.................................................................................................. 11

Задание № 7.................................................................................................. 12

Задание № 8.................................................................................................. 14

Задание № 9.................................................................................................. 16

Задание № 10................................................................................................ 18

Задание № 12................................................................................................ 20

Задание № 13................................................................................................ 21

Задание № 14................................................................................................ 23

Задание № 15................................................................................................ 25

Задание № 16................................................................................................ 26

Задание № 17................................................................................................ 27

Задание № 18................................................................................................ 28

Задание № 19................................................................................................ 29

Задание № 20................................................................................................ 31

Задание № 21................................................................................................ 33

Список литературы..................................................................................... 34

Задание № 1

На основе данных формы №1 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности имущества организации. Определите абсолютные отклонения и темпы роста (снижения) по группам имущества; охарактеризуйте структуру имущества организации. Рассчитайте долю основного и оборотного капитала. Сравните полученную долю основного капитала с нормативным ее значением. Нормативное значение доли основного капитала > 30%, если > 30%, то, структура основного капитала оценивается как структура повышенного финансового риска и наоборот. Рассчитайте относительную экономию (перерасход) оборотного капитала по формуле 1.1. Сформулируйте выводы по анализу.

Таблица 1

|

Показатели |

Отчетный |

Предыдущий |

|

|

|

1 |

2 |

3 |

|

|

|

Абсолютные величины |

|

|||

|

I. Внеоборотные активы |

- |

- |

|

|

|

II. Оборотные активы |

7182 |

10118 |

|

|

|

Итого активов |

7182 |

10118 |

|

|

|

Удельные веса (%) в общей величине активов |

|

|||

|

I. Внеоборотные активы |

- |

- |

|

|

|

Ii. Оборотные активы |

100,00% |

100,00% |

|

|

|

Итого активов |

100,00% |

100,00% |

|

|

|

Изменения в абсолютных величинах |

|

|||

|

I. Внеоборотные активы |

- |

- |

|

|

|

II. Оборотные активы |

- |

2936 |

|

|

|

Итого активов |

- |

2936 |

|

|

|

Изменения в удельном весе |

|

|||

|

I. Внеоборотные Активы |

- |

- |

|

|

|

II. Оборотные Активы |

- |

0,00% |

|

|

|

Итого Активов |

- |

0,00% |

|

|

|

Темп прироста (изменение в % к величинам на начало периода) |

|

|||

|

I. Внеоборотные Активы |

- |

- |

|

|

|

II. Оборотные Активы |

- |

40,88% |

|

|

|

Итого Активов |

- |

40,88% |

|

|

|

Изменения в % к изменению итога баланса |

|

|||

|

I. Внеоборотные Активы |

- |

- |

||

|

II. Оборотные Активы |

- |

100,00% |

||

|

Итого Активов |

- |

100,00% |

Из табл. 1 видно, что оборотные средства понизились на 49928 тыс. руб. (57 110 - 7182 = +49 928), при этом значительное повышение произошло в отчетном году за счет повышения запасов и краткосрочной дебиторской задолженности значительных изменений в структуре оборотных средств не наблюдалось. Они состоят в основном из запасов и краткосрочной дебиторской задолженности.

Задание № 2

На основе данных формы №1 бухгалтерской финансовой отчетности дайте предварительную оценку финансового состояния организации, в число исследуемых показателей обязательно включите следующие: '

1. общую величину оборотного капитала (оборотных активов) (строка 290 баланса);

2. величину оборотного капитала, реально функционирующего в хозяйственной деятельности организации (строка 290 баланса - строка 230 баланса);

3. величину материальных оборотных средств (запасов) (строка 210 баланса);

4. величину абсолютно и наиболее ликвидных активов (А1) (сумма строк 250. 260 баланса);

5. величину быстро реализуемых активов (А2), (сумма строк 240, 270);

6. величину медленно реализуемых активов (A3) (сумма строк 210, 220 баланса);

7. величину трудно реализуемых активов (А4) ( сумма строк 190 - 230 баланса)

8. величину собственного капитала организации (строка 490);

9. величину активов, принимаемых в расчет чистых активов строка 300 баланса - сумма задолженности участников (учредителей) по взносам в уставный капитал;

10. величину обязательств, принимаемых в расчет чистых активов (сумма строк 590. 610, 620. 630, 650, 660 баланса);

11. величину обязательств (заемного капитала) (упрощенный вариант) сумма строк 590, 690 баланса;

12. величину финансовых вложений (сумма строк 140-250 баланса).

Аналитическую таблицу показателей составьте самостоятельно. Сформулируйте выводы по анализу.

|

Показатели |

Отчетный |

Предыдущий |

|||||||

|

1 |

2 |

3 |

|||||||

|

Активы |

|||||||||

|

А1 - Наиболее ликвидные активы (НЛА) |

465 |

5 |

|||||||

|

А2 - Быстрореализуемые активы (БРА) |

1755 |

3584 |

|||||||

|

А3 - Медленнореализуемые активы (МРА) |

4962 |

6529 |

|||||||

|

А4 - Труднореализуемые активы (ТРА) |

0 |

0 |

|||||||

|

Баланс |

7182 |

10118 |

|||||||

|

Пассивы |

|||||||||

|

П1 - Наиболее срочные обязательства (НСО) |

13672 |

17739 |

|||||||

|

П2 - Краткосрочные пассивы (КП) |

0 |

0 |

|||||||

|

1 |

2 |

3 |

|

||||||

|

П3 - Долгосрочные пассивы (ДП) |

0 |

0 |

|

||||||

|

П4 - Постоянные пассивы (ПП) |

-6490 |

-7621 |

|

||||||

|

Баланс |

7182 |

10118 |

|

||||||

|

Платежный излишек / недостаток |

|

||||||||

|

НЛА - НСО |

-13207 |

-17734 |

|

||||||

|

БРА - КП |

1755 |

3584 |

|

||||||

|

МРА - ДП |

4962 |

6529 |

|

||||||

|

ТРА - ПП |

6490 |

7621 |

|

||||||

|

В процентах к величине итога (по пассиву) |

|

||||||||

|

НЛА - НСО |

-96,60% |

-99,97% |

|

|||||||

|

БРА - КП |

- |

- |

|

|||||||

|

МРА - ДП |

- |

- |

|

|||||||

|

ТРА - ПП |

-100,00% |

-100,00% |

|

|||||||

Из таблицы видно, что наблюдается излишек наиболее срочных обязательств над наиболее ликвидными активами, что говорит о положительной тенденции на предприятии, однако наблюдается недостаток краткосрочных пассивов над быстрореализуемыми активами в предыдущем году, а в отчетном году ситуация изменилась в лучшую сторону и наблюдается их излишек. При дальнейшем анализе наблюдается недостаток долгосрочных пассивов над медленнореализуемыми активами.

Задание № 4

На основании данных формы № 5 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности имущества организации в части основных средств. Определите абсолютные изменения и темпы роста по видам основных средств, охарактеризуйте структуру основных средств. Рассчитайте показатели структуры основных средств и относительную экономию основных средств. Сформулируйте выводы по анализу.

Таблица 3

Анализ наличия, состояния и структуры основных средств

|

Показатель |

Наличие на начало |

Поступило в отчетном периоде |

Выбыло в отчетном периоде |

Наличие на конец |

Изменение |

||||

|

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

Здания |

19104 |

2,33 |

3042 |

4,6 |

2002 |

6,60 |

20144 |

1040 |

0,33 |

|

Сооружения |

0 |

0 |

|||||||

|

Машины и оборудование |

37669 |

81,7 |

8305 |

55,4 |

4578 |

6,60 |

41396 |

3727 |

130,5 |

|

Транспортные средства |

12864 |

2,72 |

115 |

2,30 |

115 |

88,5 |

12864 |

0 |

-83,48 |

|

Производственный и хозяйственный инвентарь |

12656 |

16,68 |

5506 |

26,3 |

1730 |

6,60 |

16432 |

3776 |

36,38 |

|

Другие виды основных средств |

5438 |

4,4 |

2694 |

7,67 |

1436 |

6,60 |

6696 |

1258 |

5,47 |

|

ИТОГО |

87731 |

100 |

19662 |

100 |

9861 |

100 |

97532 |

9801 |

100 |

Таким образом можно сделать вывод, что за анализируемый период основные средства увеличились на 9801 тыс. руб., в основном за счет производственного и хозяйственного инвентаря – 3776 тыс. руб., здания на 1040 тыс. руб., машины и оборудование – 3727 тыс. руб.. Другие виды основных средств - 1258 тыс. руб.

Задание № 5

На основании данных формы № 1 бухгалтерской отчетности проведите анализ по наличию ценностей, учитываемых на забалансовых счетах. Определите абсолютные отклонения и темпы роста по видам ценностей на забалансовых счетах организации. Рассчитайте долю арендованных основных средств в общей стоимости основных средств организации. Сформулируйте выводы по анализу.

Таблица 4

Анализ по наличию ценностей учитываемых на забалансовых счетах организации

|

Показатель |

На начало |

На конец |

Изменение |

Темп роста, снижения, % |

|

Тыс. руб. |

Тыс. руб. |

Тыс. руб. |

||

|

1 |

2 |

3 |

4 |

5 |

|

Арендованные основные средства |

12110 |

13240 |

1130 |

9,331131 |

|

В т.ч. по лизингу |

426 |

523 |

97 |

22,76995 |

|

Списанная в убыток задолженность неплатежеспособных дебиторов |

1142 |

1335 |

193 |

16,90018 |

|

Обеспечение обязательств и платежей полученные |

112 |

114 |

2 |

1,785714 |

|

Обеспечение обязательств и платежей выданные |

84 |

87 |

3 |

3,571429 |

|

Износ жилищного фонда |

15 |

16 |

1 |

6,666667 |

|

Износ объектов внешнего благоустройства и других аналогичных объектов |

17 |

19 |

2 |

11,76471 |

|

Нематериальные активы, полученные в пользование |

92 |

94 |

2 |

2,173913 |

Проведя анализ по наличию ценностей учитываемых на забалансовых счетах организации, можно сделать вывод что арендованные основные средства предприятия увеличились с 12110 тыс. руб. до 13240 тыс. руб., списанная в убыток задолженность неплатежеспособных дебиторов увеличилась на 193 тыс. руб., обеспечение обязательств и платежей выданных также увеличилась на 3 тыс. руб.. Обеспечение обязательств и платежей полученных увеличились на 2 тыс. руб., темп прироста износа объектов внешнего благоустройства и других аналогичных объектов составил 11,76471%.

Задание № 6

На основании данных формы № 1 бухгалтерской финансовой отчетности проанализируйте состояние денежных средств и расчетов по группам и статьям. Охарактеризуйте влияние их изменений на финансовое состояние организации. Сформулируйте выводы по анализу.

Таблица 5

Анализ финансовой отчетности в части денежных средств и расчетов

|

Показатель |

На начало |

На конец |

Изменение |

Темп роста, % |

Темп прироста, % |

|

Тыс. руб. |

Тыс. руб. |

Тыс. руб. |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Дебиторская задолженность (более 12 месяцев) |

6 |

10 |

4 |

166,6667 |

66,66667 |

|

Покупатели и заказчики |

4 |

7 |

3 |

175 |

75 |

|

Итого |

6 |

10 |

4 |

166,6667 |

66,66667 |

|

Дебиторская задолженность (в течение 12 месяцев) |

79 |

84 |

5 |

106,3291 |

6,329114 |

|

Покупатели и заказчики |

60 |

63 |

3 |

105 |

5 |

|

Итого |

79 |

84 |

5 |

106,3291 |

6,329114 |

|

Денежные средства |

95 |

172 |

77 |

181,0526 |

81,05263 |

|

Итого |

95 |

172 |

77 |

181,0526 |

81,05263 |

Анализ денежных средств и расчетов показал, что денежные средства за анализируемый период возросли на 77 тыс. руб., дебиторская задолженность которая ожидается более чем через 12 месяцев увеличилась на 4, а дебиторская задолженность платежи по которой ожидаются в течении 12 месяцев возросла на 3 тыс. руб.

Задание № 7

На основе данных формы №1 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности в части собственного капитала и привлеченного капитала. Охарактеризуйте изменение структуры собственного капитала и его влияние на финансовое состояние организации (табл. 6). Сформулируйте выводы.

Таблица 6

Анализ финансовой отчетности в части собственного и привлеченного капитала

|

Показатель |

На начало |

На конец |

Изменение |

Темп роста, % |

Темп прироста, % |

|||

|

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Собственный капитал – всего (стр 490) в т.ч. |

201798 |

33,1 |

206190 |

33,7 |

4392 |

0,6 |

102,17 |

2,176434 |

|

Уставный капитал |

94286 |

30,4 |

95004 |

32 |

718 |

1,6 |

100,76 |

0,761513 |

|

Собственные акции |

16445 |

2,2 |

12412 |

2,8 |

-4033 |

0,6 |

75,475 |

-24,5242 |

|

Добавочный капитал |

53612 |

1,2 |

53942 |

4,1 |

330 |

2,9 |

100,61 |

0,615534 |

|

Резервный капитал |

43869 |

2,2 |

44081 |

1 |

212 |

-1,2 |

100,48 |

0,483257 |

|

Привлеченный капитал – всего в том числе: |

116871 |

63,9 |

10116429 |

58,1 |

9999558 |

-5,8 |

8656,0 |

8556,064 |

|

Долгосрочные обязательства |

7822 |

2,7 |

7075 |

13,6 |

-747 |

10,9 |

90,450 |

-9,54999 |

|

Краткосрочные обязательства |

109049 |

82,8 |

109354 |

62 |

305 |

-20,8 |

100,27 |

0,279691 |

|

Баланс |

318669 |

100 |

322619 |

100 |

3950 |

- |

101,23 |

1,239531 |

За анализируемый период произошло увеличение собственного капитала на 4392 тыс. руб., в основном за счет увеличения уставного капитала - на 718 тыс. руб. и за счет резервного капитала на 212 тыс. руб., а также в анализируемом периоде было увеличение привлеченного капитала на 9999558 тыс. руб., за счет увеличения краткосрочных обязательств на 305 тыс. руб..

Задание № 8

На основе данных формы №1 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности в части заемных средств и их структуры: долгосрочных и краткосрочных кредитов и займов, кредиторской задолженности, прочих пассивов (табл. 7). Охарактеризуйте влияние изменений в структуре заемных средств на финансовую устойчивость организации. Сформулируйте выводы.

Таблица 7

Анализ финансовой отчетности в части кредитов, займов и кредиторской задолженности (заемных средств)

|

Показатель |

На начало |

На конец |

Изменение |

Темп роста, % |

|||

|

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Долгосрочные кредиты и займы |

5480 |

14,1 |

4810 |

35,28 |

-670 |

21,18 |

12,5 |

|

Краткосрочные кредиты и займы |

79462 |

10,4 |

59227 |

3,96 |

-20235 |

-6,44 |

-2,3 |

|

Кредиторская задолженность – всего в том числе: |

25662 |

69,7 |

47210 |

58,4 |

21548 |

-11,3 |

9,9 |

|

Поставщики и подрядчики |

16572 |

33,4 |

31513 |

27,9 |

14941 |

-5,5 |

4,4 |

|

И т.д. (со стр 622 по стр. 625) |

9090 |

4,11 |

15697 |

3,54 |

6607 |

-0,57 |

11,05 |

|

Другие пассивы раздела «Краткосрочные обязательства» (со стр 630 по стр. 660) |

3925 |

5,66 |

2917 |

2,29 |

-1008 |

-3,37 |

-1,2 |

|

Итого заемных средств |

114529 |

100 |

114164 |

100 |

-365 |

-6 |

34,35 |

Заемные средства организации за анализируемый период уменьшились на 365 тыс. руб.. Долгосрочные кредиты и займы уменьшились на 670 тыс. руб., удельный вес уменьшился на 21,18%. Краткосрочные кредиты и займы уменьшились на 20235 тыс. руб., кредиторская задолженность увеличилась на 18 тыс. руб., в основном за счет поставщиков и подрядчиков на 8 тыс. руб.

Задание № 9

На основе данных форм №1, №2 бухгалтерской финансовой отчетности дайте оценку деловой активности организации: сопоставив темпы роста общей прибыли до налогообложения; выручки от реализации, основного капитала (табл. 8). Сопоставьте фактические темпы с оптимальным соотношением:

ТПБр> ТРр> ТОКр>100%,

Где ТПБр> ТРр> ТОКр - соответственно темпы роста прибыли; реализации; основного капитала.

Таблица 8

Анализ темпов роста прибыли, реализации и основного капитала

|

Показатель |

Отчетный период, тыс. руб. |

Предыдущий период, тыс. руб. |

Абсолютное изменение, тыс. руб. |

Темп роста, % |

|

1 |

2 |

3 |

4 |

5 |

|

Выручка-нетто от реализации продукции, работ, услуг |

106969 |

99017 |

-7952 |

92,56607 |

|

Прибыль до налогообложения (балансовая) |

21395 |

25453 |

4058 |

118,967 |

|

Основной капитал (внеоборотные активы) |

128260 |

129520 |

1260 |

100,9824 |

Выручка-нетто от реализации продукции, работ, услуг уменьшилась на 7952 тыс. рублей, темп снижения составил 92,57 %. Прибыль до налогообложения увеличилась на 4058 тыс. руб., внеоборотные активы предприятия увеличились на 1260 тыс. руб. темп роста составил 100,9%.

За счет изменения фондоотдачи

DRопф = ФО1 х Rоп0 - ФО0 х Rоп0 = 165,48/100 х 0,42 - 85,29/100 х 0,42 = 0,69 - 0,36 = 0,33

За счет изменения рентабельности производства продукции

DRопф = ФО1 х Rоп1 - ФО1 х Rоп0 = 165,48/100 х 0,29 - 165,48/100 х 0,42 = 0,48 - 0,68 = -0,20

Задание № 10

На основе данных формы №1 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности по оценке финансовой устойчивости предприятия. Сравните фактические значения коэффициентов с их принятым нормативным значением, сформулируйте выводы о финансовой устойчивости предприятия (табл. 9).

Таблица 9

Анализ финансовой отчетности по оценке финансовой устойчивости

|

Показатель |

Нормативное значение |

На начало |

На конец |

Изменение |

|||||

|

Гр4-гр3 |

|||||||||

|

Собственный капитал |

- |

1670 |

1860 |

190 |

|

|||||

|

Общая сумма активов |

- |

2535 |

2939 |

404 |

|

|||||

|

Коэффициент финансовой независимости |

50% |

89,7 |

63,2 |

-26,5 |

|

|||||

|

Общая сумма обязательств |

- |

865 |

1079 |

214 |

|

|||||

|

Коэффициент финансовой устойчивости |

1 |

0 |

|

|||||||

|

Собственные оборотные средства |

- |

-65 |

-136 |

-71 |

|

|||||

|

Коэффициент гибкости собственного капитала |

30% |

0 |

|

|||||||

|

Общая сумма запасов и затрат |

- |

600 |

653 |

53 |

|

|||||

|

Коэффициент обеспеченности ТМЦ собственными оборотными средствами |

60-80% |

|

||||||||

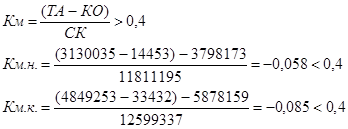

Оценка финансовой устойчивости предприятия.

ТА н = 3130035-14453=3115582 т.р.

ТА к = 4815823 – 33432 = 4782391 т.р.

ЧОК н =3115582 – 3798173 = - 682591 т.р. < 0

ЧОК к = 4782391 – 5878159 = -1095768 т.р.< 0

Коэффициент финансовой устойчивости за рассматриваемый период значительно повысился на предприятии, но остался в пределах нормы, оно стало более зависимым от своих кредиторов и оно вынуждено выплачивать проценты за кредиты и сумму долга. Дальнейшее повышения данного показателя приведет к возможности банкротства.

Задание № 12

На основе данных формы №1 бухгалтерской финансовой отчетности дайте оценку удовлетворительности структуры баланса по системе показателей, которая способствует выявлению неплатежеспособности предприятий. Охарактеризуйте возможность предприятия восстановить (утратить) свою платежеспособность (табл. 11).

Таблица 11

Анализ финансовой отчетности в части оценки удовлетворенности структуры баланса

|

Показатели ликвидности |

Нормальное значение |

Отчетный год |

Предыдущий |

|

1.Коэффициент текущей ликвидности |

1.5-2.0 |

1,75 |

2,41 |

|

2.Коэффициент быстрой ликвидности |

0.5-1.0 |

1,06 |

1,53 |

|

3.Коэффициент абсолютной ликвидности |

0.05-0.2 |

0,10 |

0,08 |

Коэффициент текущей ликвидности (коэффициент покрытия), снизившись за предыдущий год, в отчетном году резко вырос. Его величина свидетельствует о наличии у фирмы большого запаса ликвидности. Коэффициент быстрой ликвидности повторил динамику коэффициента покрытия, и за отчетныйгод вырос до высокого значения.

Настораживает постоянное снижение коэффициента абсолютной ликвидности, указывающее на острый дефицит у предприятия денежных средств.

Задание № 13

На основе данных формы №2 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности в части формирования прибыли. Сформулируйте выводы о качестве формирования прибыли. Определите какие факторы повлияли на прибыль от продаж; прибыль до налогообложения (балансовую); чистую прибыль (табл. 12).

Таблица 12

Анализ финансовой отчетности в части формирования прибыли

|

Показатель |

На начало |

На конец |

Изменение |

Темп роста, % |

Темп прироста, % |

||||||||||||

|

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

|||||||||

|

Выручка-нетто от продаж (стр. 010) |

106969 |

43,79 |

99017 |

43,389 |

216 |

50,349 |

108,0309 |

8,030944 |

|

|||||||||

|

Себестоимость проданных (стр. 020) |

69744 |

24,93 |

70203 |

24,888 |

110 |

25,641 |

99,34618 |

-0,65382 |

|

|||||||||

|

Прибыль (убыток) от продаж |

28561 |

15,54 |

28022 |

15,738 |

53 |

12,354 |

101,9235 |

1,923489 |

|

|||||||||

|

Операционные результаты |

10595 |

-0,04 |

2984 |

-0,01 |

-2 |

-0,4662 |

355,0603 |

255,0603 |

|

|||||||||

|

Внереализационные результаты |

-2 |

-0,02 |

-2 |

-0,028 |

0 |

100 |

0 |

|

||||||||||

|

Прибыль до налогообложения |

21395 |

15,79 |

25453 |

16,02 |

52 |

12,121 |

84,05689 |

-15,9431 |

|

|||||||||

Таким образом, на предприятии прибыль от продаж повысилась на 53 тыс.руб., при этом доля прибыли к выручке выросла на 6,5%, а доля себестоимости к выручке понизилась на 25,5%, что и говорит о положительных тенденциях на предприятии.

Управленческие расходы понизились на 0,01%, а коммерческие расходы повысились на 180 д. ед. или по отношению к выручке на 0,09%.

Таким образом, полная себестоимость по отношению к выручке на предприятии понизилась на 6,2%

Уровень рентабельности повысился, что тоже говорит о положительной тенденции на предприятии.

Задание № 14

На основе данных формы №2 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности в части маржинального дохода. Определите маржинальный доход, точку безубыточности и запас финансовой прочности. Сформулируйте выводы по анализу (табл. 13).

Таблица 13

Анализ финансовой отчетности в части маржинального дохода

|

Показатель |

Отчетный период, тыс. руб. |

Предыдущий период, тыс. руб. |

Абсолютное изменение, тыс. руб. |

Темп роста, % |

|

1 |

2 |

3 |

4 |

5 |

|

Выручка нетто от продаж |

3232 |

3016 |

216 |

107,1618 |

|

Переменные расходы в себестоимости проданной продукции |

1840 |

1730 |

110 |

106,3584 |

|

Маржинальный доход |

1392 |

1286 |

106 |

108,2426 |

|

Уровень маржинального дохода |

43,06931 |

42,63926 |

0,43005 |

101,0086 |

|

Постоянные расходы в себестоимости |

245 |

192 |

53 |

127,6042 |

|

Критический объем продаж |

568,8505 |

450,2892 |

118,5613 |

126,33 |

|

Запас финансовой прочности |

82,39943 |

85,06999 |

-2,67056 |

96,86075 |

|

Планируемая прибыль |

1147 |

1094 |

53 |

104,8446 |

Планируемая прибыль за отчетный период составила 1147 тыс. руб., т. е. произошло ее увеличение на 53 тыс. руб. критический объем продаж увеличился на 118 тыс. руб., запас финансовой прочности уменьшился на 2,68 тыс. руб., маржинальный доход предприятия увеличился на 106 тыс. руб., изменение уровня маржинального дохода за анализируемый период составило 0,43005 тыс. руб.. Переменные расходы в себестоимости проданной продукции увеличились с 1730 тыс. руб. до 1840 тыс. руб., таким образом темп роста равен 106,36%.

Задание № 15

На основе данных формы №2 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности в части операционных доходов и расходов. Определите сальдо операционных доходов и расходов. Сформулируйте выводы по анализу (табл. 14).

|

Показатель |

На начало |

На конец |

Изменение |

Темп роста, % |

Темп прироста, % |

||||||||||||

|

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

|||||||||

|

Операционные доходы в том числе |

38 |

43,79 |

31 |

43,389 |

7 |

50,349 |

81,57895 |

-18,4211 |

|

|||||||||

|

Проценты к получению |

18 |

24,93 |

14 |

24,888 |

4 |

25,641 |

77,77778 |

-22,2222 |

|

|||||||||

|

Доходы от участия в других организациях |

12 |

15,54 |

11 |

15,738 |

1 |

12,354 |

91,66667 |

-8,33333 |

|

|||||||||

|

Прочие операционные доходы |

8 |

-0,04 |

6 |

-0,01 |

2 |

-0,4662 |

75 |

-25 |

|

|||||||||

|

Операционные расходы в том числе |

17 |

-0,02 |

9 |

-0,028 |

8 |

52,94118 |

-47,0588 |

|

||||||||||

|

Проценты к уплате |

6 |

4 |

2 |

66,66667 |

-33,3333 |

|

||||||||||||

|

Прочие операционные расходы |

11 |

5 |

6 |

45,45455 |

-54,5455 |

|

||||||||||||

|

Сальдо операционных доходов и расходов |

21 |

15,79 |

22 |

16,02 |

-1 |

12,121 |

104,7619 |

4,761905 |

|

|||||||||

Операционные расходы увеличились на 8 тыс. руб., в основном за счет увеличения прочих операционных расходов на 6 тыс. руб., а также за счет процентов к уплате на 2 тыс. руб.. Операционные доходы увеличились на 7 тыс. руб., в основном за счет увеличения процентов к получению на 4 тыс. руб.. Исходя из проведенного анализа можно сделать вывод что сальдо операционных доходов и расходов уменьшилось на одну тысячу рублей.

Задание № 16

На основе данных формы № 2 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности в части внереализационных доходов и расходов. Определите сальдо внереализационных доходов и расходов. Определите, какие факторы повлияли на изменение внереализационных доходов и расходов. Сформулируйте выводы по анализу (табл. 15).

|

Показатель |

На начало |

На конец |

Изменение |

Темп роста, % |

Темп прироста, % |

||||||||||||

|

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

|||||||||

|

Внереализационные доходы |

12 |

23,52 |

16 |

23,529 |

4 |

23,529 |

133,3333 |

33,33333 |

|

|||||||||

|

Штрафы, пени, неустойки |

9 |

17,64 |

12 |

17,647 |

3 |

17,647 |

133,3333 |

33,33333 |

|

|||||||||

|

Прибыль прошлых лет |

4 |

7,843 |

4 |

5,8823 |

0 |

100 |

0 |

|

||||||||||

|

Курсовые разницы |

3 |

5,882 |

4 |

5,8823 |

1 |

5,8823 |

133,3333 |

33,33333 |

|

|||||||||

|

Внереализационные расходы в том числе |

14 |

27,45 |

16 |

23,529 |

2 |

11,764 |

114,2857 |

14,28571 |

|

|||||||||

|

Штрафы, пени, неустойки |

5 |

9,803 |

10 |

14,705 |

5 |

29,411 |

200 |

100 |

|

|||||||||

|

Убытки прошлых лет |

2 |

3,921 |

3 |

4,4117 |

1 |

5,8823 |

150 |

50 |

|

|||||||||

|

Курсовые разницы |

2 |

3,921 |

3 |

4,4117 |

1 |

5,8823 |

150 |

50 |

|

|||||||||

Внереализационные доходы увеличились на 4 тыс. руб., внереализационные расходы увеличились на 2 тыс. руб., таким образом анализ финансовой отчетности в части внереализационных доходов и расходов увеличился на 2 тыс. руб..

Задание № 17

На основе данных формы №2; №3; №5 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности в части собственного капитала и чистых активов. Рассчитайте фактическую рентабельность собственного капитала, определите показатели движения капитала, проведите сравнение фактических величин чистых активов с величиной уставного капитала (табл. 16). Сформулируйте выводы.

|

Показатель |

На начало |

На конец |

Изменение |

Темп роста, % |

Темп прироста, % |

||||||||||||

|

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

|||||||||

|

Уставный капитал |

1814 |

23,52 |

1957 |

23,529 |

143 |

23,529 |

107,8831 |

7,883131 |

|

|||||||||

|

Добавочный капитал |

45 |

17,64 |

15 |

17,647 |

-30 |

17,647 |

33,33333 |

-66,6667 |

|

|||||||||

|

Резервный капитал |

25 |

7,843 |

60 |

5,8823 |

35 |

240 |

140 |

|

||||||||||

|

Фонд социальной сферы |

30 |

9,803 |

48 |

14,705 |

18 |

29,411 |

160 |

60 |

|

|||||||||

Уставный капитал предприятия увеличился на 143 тыс.рублей, темп прироста составил 7,89%, добавочный капитал предприятия уменьшился на 30 тыс. руб., темп прироста снизился на 66%. Резервный капитал увеличился на 35 тыс. руб., что составляет 240% роста, темп прироста равен 140%.

Задание № 18

На основе данных формы №5 бухгалтерской финансовой отчетности проведите анализ финансовой отчетности в части анализа расходов по обычным видам деятельности организации. Определите какие факторы повлияли на изменение расходов по экономическим элементам. Сформулируйте выводы по анализу (табл. 17).

|

Показатель |

На начало |

На конец |

Изменение |

Темп роста, % |

Темп прироста, % |

||||||||||||

|

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

Тыс. руб. |

Уд вес % |

||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

|||||||||

|

Материальные затраты в том числе |

579 |

23,52 |

559 |

23,529 |

20 |

23,529 |

103,5778 |

3,577818 |

|

|||||||||

|

Затраты на оплату труда |

557 |

17,64 |

542 |

17,647 |

15 |

17,647 |

102,7675 |

2,767528 |

|

|||||||||

|

Отчисления на социальные нужды |

160 |

7,843 |

140 |

5,8823 |

20 |

114,2857 |

14,28571 |

|

||||||||||

|

Амортизация |

598 |

5,882 |

509 |

5,8823 |

89 |

5,8823 |

117,4853 |

17,48527 |

|

|||||||||

|

Прочие затраты |

191 |

27,45 |

172 |

23,529 |

19 |

11,764 |

111,0465 |

11,04651 |

|

|||||||||

|

Итого по элементам затрат |

2085 |

9,803 |

1922 |

14,705 |

163 |

29,411 |

108,4807 |

8,480749 |

|

|||||||||

Расходы по обычным видам деятельности увеличились на 163 тыс. рублей, это произошло в основном из-за увеличение амортизации на 89 тыс. руб., прочие затраты по предприятию увеличились на 19 тыс. руб.

Задание № 19

На основе данных фирмы № 5 «Приложения к бухгалтерскому балансу» дайте оценку финансовых вложений организации. Определите абсолютные отклонения и темпы роста (снижения) по долгосрочным и краткосрочным финансовым вложениям, рассчитайте удельный вес по видам финансовых вложений.

|

Показатель, единица измерения |

Источник информации или номер формулы для расчета показателя |

Величина |

|

Остаток долгосрочных вкладов в уставные складочные капиталы других организаций на начало года, тыс. руб. |

ф. №5, соответствующая строка в разделе «Финансовые вложения», гр. 3 |

5714 |

|

Остаток долгосрочных вкладов в уставные складочные капиталы других организаций на конец года, тыс. руб. |

ф. №5, соответствующая строка в разделе «Финансовые вложения», гр. 4 |

– |

|

Остаток краткосрочных вкладов в уставные складочные капиталы других организаций на начало года, тыс. руб. |

ф. №5, соответствующая строка в разделе «Финансовые вложения», гр. 5 |

– |

|

Остаток краткосрочных вкладов в уставные складочные капиталы других организаций на конец года, тыс. руб. |

ф. №5, соответствующая строка в разделе «Финансовые вложения», гр. 6 |

– |

|

Средний остаток долгосрочных и краткосрочных финансовых вложений в уставные (складочные) капиталы других организаций, тыс. руб. |

4.12 |

2857 |

|

Доходы от участия в других организациях, тыс. руб. |

ф. № 2, соответствующие строки, гр. 3 |

283 |

|

Рентабельность вложений в уставные (складочные) капиталы других организаций, % |

4.13 |

9,9 |

|

Остаток прочих долгосрочных финансовых вложений на начало года, тыс. руб. |

сумма данных по соответствующим строкам ф. №5, раздел «Финансовые вложения», гр. 3 |

– |

|

Остаток прочих долгосрочных финансовых вложений на конец года, тыс. руб. |

сумма данных по соответствующим строкам ф. №5, раздел «Финансовые вложения», гр. 4 |

– |

|

Остаток прочих краткосрочных финансовых вложений на начало года, тыс. руб. |

сумма данных по соответствующим строкам ф. №5, раздел «Финансовые вложения», гр. 5 |

– |

|

Остаток прочих краткосрочных финансовых вложений на конец года, тыс. руб. |

сумма данных по соответствующим строкам ф. №5, раздел «Финансовые вложения», гр. 6 |

– |

|

Средний остаток прочих долгосрочных и краткосрочных финансовых вложений, тыс. руб. |

4.12 |

– |

|

Проценты к получению, тыс. руб. |

ф. № 2, соответствующая строка, гр. 3 |

– |

|

Рентабельность прочих финансовых вложений, % |

4.14 |

– |

|

Итог баланса на начало года, тыс. руб. |

ф. №1, гр. 3, стр. 300 или 700 |

509696 |

|

Итог баланса на конец года, тыс. руб. |

ф. №1, гр. 4, стр. 300 или 700 |

562294 |

|

Средний итог баланса, тыс. руб. |

5.12 |

535995 |

|

Прибыль до налогообложения, тыс. руб. |

ф. № 2, соответствующая строка, гр. 3 |

37703 |

|

Рентабельность активов, % |

4.15 |

7 |

Если предположить, что в течение года вклады в уставные

(складочные) капиталы не осуществлялись и доходы получены от вложений,

имеющихся на начало года, то рентабельность данных вложений составит 5% (![]() ).

).

Задание № 20

На основе данных формы № 4 «Отчета о движении денежных средств» дайте оценку денежных средств и платежеспособности организации. Определите абсолютные изменения по денежным средствам, удельные веса по видам деятельности: текущей, инвестиционной, финансовой и темпы роста (снижения) по чистым денежным средствам. Данные приведите в таблицу 20.

Таблица 20

|

Денежные средства |

Срочные платежи |

||||

|

Вид средств |

Отчетный период |

Вид платежей |

Отчетный период |

||

|

начало |

конец |

начало |

конец |

||

|

Касса |

20 |

15 |

Налоги |

150 |

160 |

|

Расчетный счет |

500 |

420 |

Оплата труда |

50 |

60 |

|

Проч ден ср-ва |

50 |

45 |

Прочие расходы |

340 |

360 |

|

Итого |

570 |

480 |

Итого |

540 |

580 |

1. На начало отчетного периода уровень платежеспособности предприятия составил

Ур = Дох нач / Расх нач х 100% = 106%, т.е превышение наличия денежных средств над расходами составляет 6% или 30 тыс руб

2. На конец отчетного периода

Ур = 480 / 580 х 100% = 83%, т.е. обнаруживается недостаточность денежных средств на оплату срочных платежей в размере 17% или 100 тыс руб.

3. Динамика денежных средств составила

Д дс = 480 / 570 х 100% = 84%, т.е. наличие денежных средств значительно снизилось (на 16% или на 90 тыс руб – на эту сумму предприятие не сможет выполнить свои обязательства)

4. Динамика срочных платежей

Д сп = 580 / 540 х 100% = 107%, т.е уровень срочных платежей вырос на 7% или 40 тыс руб.

5. Динамика платежеспособности

Д п/сп-ти = 84% / 107% х 100% = 79%, т.е. на конец отчетного периода предприятие оказалось неплатежеспособным на 21% или на 50 тыс руб.

Задание № 21

На основе данных формы №2 бухгалтерской отчетности проведите анализ отдельных прибылей и убытков. Определите абсолютные изменения и темпы роста (снижения) отдельных видов прибылей и убытков. Данные приведите в аналитической таблице и сформируйте выводы по анализу.

|

Отчет о прибылях и убытках |

||||

|

Наименование |

Код строки |

Абсолютные значения |

Изменение |

|

|

отчетный |

предыдущий |

|||

|

1 |

2 |

3 |

4 |

6 |

|

ВЫРУЧКА (нетто) от продажи товаров |

010 |

106969 |

99017 |

7952 |

|

СЕБЕСТОИМОСТЬ проданных товаров |

020 |

69744 |

70203 |

-459 |

|

ВАЛОВАЯ ПРИБЫЛЬ |

029 |

37225 |

28814 |

8411 |

|

ПРИБЫЛЬ ОТ ПРОДАЖ |

050 |

28561 |

28022 |

539 |

|

ПРИБЫЛЬ (УБЫТОК) ДО НАЛОГООБЛОЖЕНИЯ |

140 |

21395 |

25453 |

-4058 |

|

НАЛОГ НА ПРИБЫЛЬ и иные аналогичные обязательные платежи |

150 |

5135 |

6109 |

-974 |

|

ЧИСТАЯ ПРИБЫЛЬ |

190 |

21575 |

23866 |

-2291 |

Список литературы

1. Анализ финансово-экономической деятельности предприятия/ Под ред. Любушина Н. П..М.: ЮНИТИ-ДАНА, 2003 г. - 471 с.

2. Астахов В.П. Анализ финансовой устойчивости фирмы. М.: «Экономическое образование», 2000 г. – 530 с.

3. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учеб. для студентов экон.спец.-4-е изд. , доп и перераб. — М.: Финансы и статистика, 2002 г.-416 с.

4.

|

|

5. Бовыкин В. Новый менеджмент: (управление предприятиями на уровне высших стандартов; теория и практика эффективного управления). - М.: Экономика, 1997 г. — 368 с.

6. Бодди Д., Пэйтон Р. Основы менеджмента: пер. с англ./ Под ред. Ю.Н. Каптуревского, - СПб: Издательство "Питер", 1999 г. - 816 с.

7. Бландел Р. Эффективные бизнес-коммуникации. Принципы и практика в эпоху информации. - СПб: Издательство "Питер", 2001 г. - 384 с.

8. Брызгалин А.В., Берник В.Р., Головкин А.Н. Налоговая оптимизация: принципы, методы, рекомендации, арбитражная практика. //Налоги и финансовое право, 2002 г. – 326 с.

9. Быкадоров В.Л., Алексеев П.Д. Финансово-экономическое состояние предприятия: Практическое пособие. - М.: ПРИОР,1999 г.- 95с.

10. Вершинин А.М. Анализ хозяйственной деятельности металлургического завода.- М.: Металлургия, 1967 г. - 288 с.

11. Виханский О.С. Стратегическое управление, Издательство Московского Университета, 1998 г.-431с.

12. Виханский О.С., Наумов А.И. Менеджмент; Учебник, 3-е изд. - М.: Гардарика,1998 г.-528 с.

13. Вудкок М. Д. Раскрепощенный менеджер.-М.: Дело,1991 г. - 320 с.

14. Выборова Е. Н. Особенности диагностики кредитоспособности субъектов хозяйствования // Финансы и кредит, №1, 2004 г. – 480 с.

15. Грузинов В.П., Грибов В.Д. Экономика предприятия: Учеб. пособие. - М.: Финансы и статистика, 1997 г. - 208 с.

16. Дзюбинский Л.И. Серов. Свердловск: Средне - Уральское кн. изд., 1981 г. - 144 с.