Содержание

ВВЕДЕНИЕ.................................................................................................... 4

1 АНАЛИЗ ДЕЯТЕЛЬНОСТИ ОАО «Челябспецтранс»......................... 5

1. Доля основного и оборотного капитала в структуре активов.................................... 5

2. Структура текущих активов............................................................................................ 6

3. Уровень и динамика фондоотдачи..................................................................................... 8

4. Уровень и динамика материалоемкости......................................................................... 9

5. Детерминированные модели объема продаж................................................................ 10

6. Структура себестоимости на рубль реализации........................................................ 10

7. Темпы роста........................................................................................................................ 10

8. Скорость и время оборота запасов.................................................................................. 11

9. Влияние факторов на величину потребности в оборотных средствах и в запасах 11

10. Уровень рентабельности предприятия, продукции, собственного капитала...... 12

11. Расчет различных факторов, влияющих на рентабельность активов фирмы.... 14

12. Расчет различных факторов, влияющих на рентабельность собственного капитала фирмы.................................................................................................................................................... 15

13. Критический объем продаж в базовом и отчетном периоде................................... 16

14. Анализ изменения прибыли под влиянием изменения параметров в CVP-модели 17

15. Анализ производственно – финансового левериджа (операционно – финансовой зависимости).................................................................................................................................................... 18

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ОАО «Челябспецтранс» 20

2.1. Доля собственного и заемного капитала.................................................................... 20

Вид заемного капитала......................................................................................................... 23

2.2. Анализ ликвидности баланса фирмы.......................................................................... 24

2.2 Анализ финансовой устойчивости предприятия....................................................... 28

2.3. Скорость и время оборота дебиторской и кредиторской задолженности......... 32

2.4. Влияние факторов на величину потребности в дебиторской задолженности.. 33

3. ОРГАНИЗАЦИОННЫЕ МЕРЫ ПО УЛУЧШЕНИЮ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ.......................................................................................... 34

ЗАКЛЮЧЕНИЕ........................................................................................... 36

ПРИЛОЖЕНИЕ........................................................................................... 39

ВВЕДЕНИЕ

Актуальность темы: финансовое состояние – важнейшая характеристика экономической деятельности предприятия. Оно представляет собой одну из наиболее комплексных управляющих систем, в которой интегрируется методологические принципы финансового менеджмента, операционного менеджмента, инновационного менеджмента, бухгалтерского учета, контроллинга, логистики других специальных областей знаний.

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность предприятий, их экономическая и юридическая ответственность. Резко возрастает значения финансовой устойчивости субъектов хозяйствования. Все это значительно увеличивает роль анализа их финансового состояния: наличия, размещения и использования денежных средств, а в частности, капитала.

Результаты такого анализа нужны, прежде всего, собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и налоговым службам. В данной работе проводится анализ финансовых ресурсов предприятия именно с точки зрения внутреннего использования и оперативного управления финансовыми ресурсами.

Объектом исследования работы является ОАО «Челябспецтранс»

Предметом исследования данной работы является источники и анализ финансового состояния ОАО «Челябспецтранс».

Целью данной работы является оценка финансового состояния ОАО «Челябспецтранс» и меры по улучшению деятельности предприятия.

1 АНАЛИЗ ДЕЯТЕЛЬНОСТИ ОАО «Челябспецтранс»

1. Доля основного и оборотного капитала в структуре активов

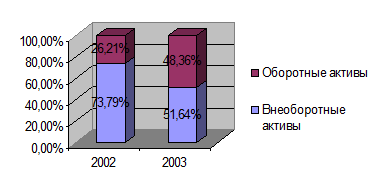

Рассчитаем потребность в активах для ОАО «Челябспецтранс» по таблице 1 построим диаграмму (рис. 1), на которой показаны изменения активов в период с 2002 по 2003 год.

Таблица 1

Динамика активов в период с 2002 по 2003 год

|

Активы |

2002 |

2003 |

Изменения |

|

ВНЕОБОРОТНЫЕ АКТИВЫ |

95 600 |

68 980 |

-26 620 |

|

В том числе Нематериальные активы |

558 |

463 |

-95 |

|

Основные средства |

54 360 |

55 018 |

658 |

|

ОБОРОТНЫЕ АКТИВЫ |

33 950 |

64 605 |

30 655 |

|

В том числе Запасы |

12613 |

11103 |

-1 510 |

|

Денежные средства |

1 027 |

517 |

-510 |

Из приведенного на рис. 1 графика видно, что основным фактором формирования активов за рассматриваемые 3 года представляют основные средства.

Таблица 2

Удельный вес в общей величине активов

|

Показатели |

2002 |

2003 |

Изменения |

|

Внеоборотные активы |

73,79% |

51,64% |

-22,15% |

|

Оборотные активы |

26,21% |

48,36% |

22,15% |

|

ИТОГО |

100% |

100% |

|

Рис. 1 Удельный вес активов

Если проанализировать какую часть составляют больше внеоборотные активы или оборотные активы, то можно заметить, что в 2001 году оборотные и внеоборотные активы практически совпадают, в 2002 году внеоборотные активы больше оборотных активов, но незначительно если сравнить эту цифру с 2003 годом, так как в 2003 году внеоборотные активы превышают оборотные практически в 3 раза.

2. Структура текущих активов

Представим структура текущих активов в табл. 3.

Таблица 3

Динамика текущих активов в период с 2001 по 2003 год

|

Показатели |

Значение, тыс. руб |

Структура, % |

Отклонения |

|||

|

2002 |

2003 |

2002 |

2003 |

Значе-ние, тыс. руб |

Структура, % |

|

|

Запасы |

12 613 |

11 103 |

37,15 |

17,19 |

-1 510 |

-19,97 |

|

сырье, материалы и другие аналогичные ценности (10, 12, 13, 16) |

12 459 |

10 934 |

36,70 |

16,92 |

-1 525 |

-19,77 |

|

животные на выращивании и откорме (11) |

- |

- |

||||

|

готовая продукция и товары для перепродажи (16, 40, 41) |

68 |

74 |

0,20 |

0,11 |

6 |

-0,09 |

|

товары отгруженные (45) |

- |

- |

||||

|

расходы будущих периодов (31) |

86 |

95 |

0,25 |

0,15 |

9 |

-0,11 |

|

прочие запасы и затраты |

- |

- |

||||

|

Налог на добавленную стоимость по приобретенным ценностям (19) |

174 |

439 |

0,51 |

0,68 |

265 |

0,17 |

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

- |

- |

||||

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

19 135 |

27 230 |

56,36 |

42,15 |

8 095 |

-14,21 |

|

покупатели и заказчики (62, 76, 82) |

10 325 |

17 171 |

30,41 |

26,58 |

6 846 |

-3,83 |

|

авансы выданные (61) |

- |

- |

||||

|

прочие дебиторы |

8 810 |

1 005 |

25,95 |

1,56 |

-7 805 |

-24,39 |

|

Краткосрочные финансовые вложения (56,58,82) |

1 001 |

25 316 |

2,95 |

39,19 |

24 315 |

36,24 |

|

займы, предоставленные организациям на срок менее 12 месяцев |

- |

- |

0,00 |

|||

|

собственные акции, выкупленные у акционеров |

- |

31 |

0,05 |

0,05 |

||

|

прочие краткосрочные финансовые вложения |

1 001 |

25 285 |

2,95 |

39,14 |

24 284 |

36,19 |

|

Денежные средства |

1 027 |

517 |

3,03 |

0,80 |

-510 |

-2,22 |

|

касса (50) |

- |

- |

||||

|

расчетные счета (51) |

1 027 |

517 |

3,03 |

0,80 |

-510 |

-2,22 |

|

валютные счета (52) |

- |

- |

||||

|

прочие денежные средства (55, 56, 57) |

- |

- |

||||

|

Прочие оборотные активы |

- |

- |

||||

|

ИТОГО |

33 950 |

64 605 |

100 |

100 |

30 655 |

0,00 |

Таким образом, из табл. 3 видно, что основную честь текущих активов составляет краткосрочная дебиторская задолженность и краткосрочные финансовые вложения. Наибольшие изменения наблюдаются по краткосрочным финансовым вложениям, их доля в текущих активах значительно увеличилась, а именно на 36,24%, в основном за счет повышения прочих краткосрочных финансовых вложений.

3. Уровень и динамика фондоотдачи

Для более детального анализа рассчитаем фондоотдачу (ФО) основных средств.

![]()

![]() 1.17

1.17

![]()

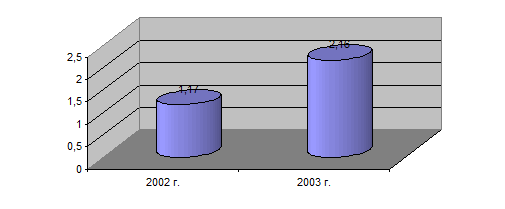

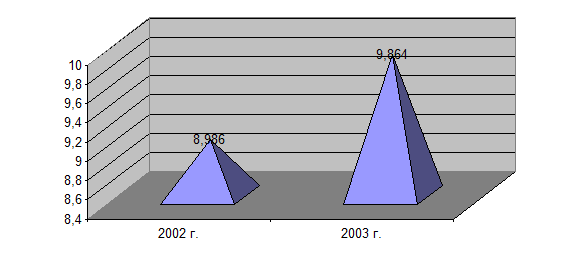

Полученные цифровые данные изобразим на рис. 2.

Рис. 2 Фондоотдача

Как видно фондоотдача возросла. С каждой вложенной денежной единицы предприятие получало 1,17 в 2002 г., а в 2003 г. 2.16. Следовательно, фондоотдача основных средств увеличилась на 0,1 денежных единицы.

Предприятие увеличило выручку, но фондоотдача не увеличилась.

Фондоотдача активной части основных средств 2002 г. = 112076/44767,5 = 2,50.

Фондоотдача активной части основных средств 2003 г. = 148709/50854,5 = 2,92

Факторами первого уровня, влияющими на фондоотдачу основных средств, являются изменение доли активной части основных средств в общей сумме основных средств и изменение фондоотдачи активной части основных средств.

ФО = Удакт.ч. * ФОакт.ч.

ФО 2002 г.= 0,72 * 2,50 = 1,8

ФО 2003 г. = 0,66 * 2,92 = 1,9

Графическое изображение фондоотдачи представлено на рис.2.9.

Произведем расчет влияния факторов способом абсолютных разниц.

∆ ФОуд = (Удакт.ч.1 - Удакт.ч.0) * ФО0

∆ ФОакт.ч. = (ФОакт.ч.1 - ФОакт.ч.0 ) * УД1

∆ ФОуд = (0,66 - 0,72) * 2,5 = - 0,2

∆ ФОакт.ч = (2,92-2,5) * 0,72 = 0,3

∆ ФО = 1,9 – 1,8 = 0,1

∆ ФО = 0,3-0,2 = 0,1.

Благодаря большему удельному весу активной части основных средств их фондоотдача по удельному весу уменьшилась на 0,2, но стоимостное выражение вызвало ее увеличение на 0,3. В результате чего фондоотдача по этим факторам увеличилась 0,3-0,2 = 0,1.

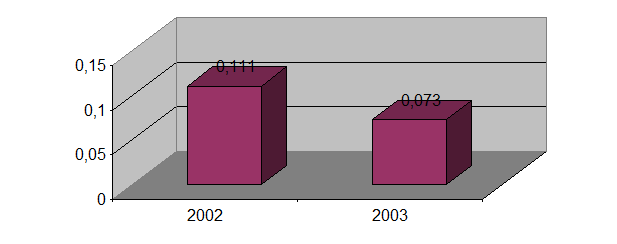

4. Уровень и динамика материалоемкости

МЕ = МЗ/Q

Где МЕ – материальные затраты

Q – выручка от реализации

МЕ0 = 12459/ 112076 = 0,111

МЕ1 = 10934 / 148709 = 0,073

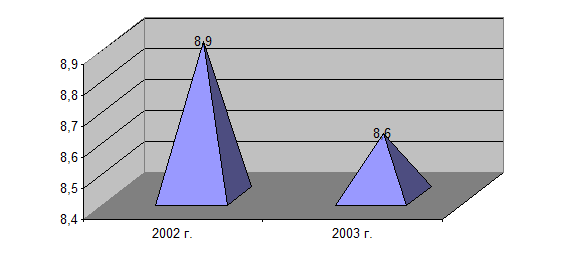

Рис. 3 Материалоемкость

5. Детерминированные модели объема продаж

Q = ОФ*ФО

Δ Q = ΔОФ*ФО0 = (68980-95600)*1.17 = - 31145,4 тыс. руб.

Δ Q = ΔФО*ОФ1 = (2.16-1.177)*68980 = + 5487,6 тыс. руб.

Итого Δ Q = +36633 тыс. руб.

6. Структура себестоимости на рубль реализации

Себестоимости на рубль реализации = себестоимость / выручку

Z0 = 95964 / 112076 = 0.856 руб. или 85.6 коп.

Z1 = 130538 /148709 = 0.878 руб. или 87.8 коп.

7. Темпы роста

Темп роста себестоимости = 130538 / 95964 = 1,36

Темп роста объема продаж = 148709 / 112076 = 1,33

Темп роста активов = 1333585 / 129550 = 10.29

С наибольшими темпами растет валюта баланса.

8. Скорость и время оборота запасов

![]() , где Сi

- cкорость

товарооборота

, где Сi

- cкорость

товарооборота

C0 = 112076 / 12613 = 8,88

C1 = 148709 / 11103 = 13,39

Время оборота запасов

Тi = 360 / Сi

Т0 = 360 / 8,88 = 40,51

Т1 = 360 / 13,39=26,88

Время оборота запасов снизилась, что говорит о большей их оборачиваемости, т. е. о положительных тенденциях на предприятии.

9. Влияние факторов на величину потребности в оборотных средствах и в запасах

Коэффициент оборачиваемости оборотных средств

KОБ0 = 112076 / 33950 = 3,3

KОБ1 = 148709 / 64605 = 2,3

Изменение выручки за счет изменения оборотных средств

Δ Q = (Об1 - Об0) *Коб0 = (64605-33950)*3,3 = + 101161,5

Изменение выручки за счет изменения коэффициента оборачиваемости оборотных средств

Δ Q = (KОБ1 - КОб0) *Об1 = (2,3-3,3) * 64605 = -64528,5

Итого Δ Q = +36633 тыс. руб.

10. Уровень рентабельности предприятия, продукции, собственного капитала

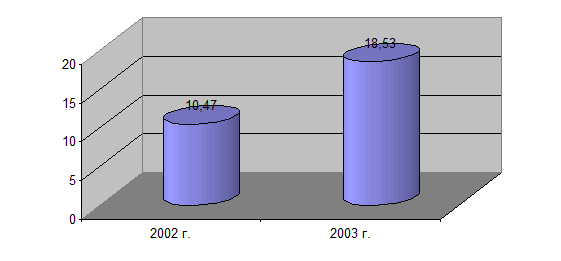

Прибыль 2002г. – 10014, в 2003г. – 12779.

Прибыль по сравнению с 2002 г. сократилась на 2508 тыс. руб.

![]() (2.5.)

(2.5.)

![]() 10,47%

10,47%

![]() 18,53%

18,53%

Графически, полученные данные представлены на рис. 4.

Рис. 4 Рентабельность основных средств

Как видно из сделанных расчетов рентабельность основных средств увеличилась на довольно значительный процент, а именно 18,53-10,47= + 8,06 %.

Это было вызвано рядом причин. Во-первых, у предприятия увеличилась стоимость основных средств на 68980 – 95600 = -26620.

Во - вторых, прибыль в 2003г. увеличилась на 12779- 10014 = 2765.

Рентабельность активов

![]()

![]()

![]()

Рис. 5. Рентабельность активов

Предприятие в 2003 г не сумело освоить введенные в эксплуатацию основные средства в полном объеме, что и вызвало низкую их рентабельность.

Рентабельность продукции ![]()

Показывает, сколько прибыли приходится на рубль реализованной продукции

![]() 0,089 или 8,9%

0,089 или 8,9%

![]() 0,086 или 8,6%

0,086 или 8,6%

Рис. 5. Рентабельность продаж

Рентабельность продаж показывает негативные тенденции на предприятии в области продаж, т. к. рентабельность продаж понизилась на 0,3%.

11. Расчет различных факторов, влияющих на рентабельность активов фирмы

Задачами анализа финансовых результатов деятельности предприятия является оценка динамики показателей прибыли (выявление и измерение действия различных факторов на прибыль), деловой активности и рентабельности предприятия.

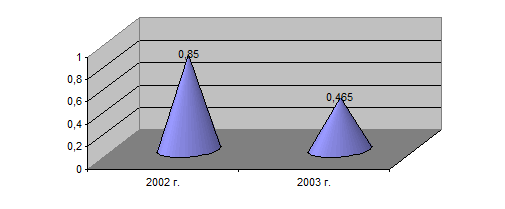

ФЕ = ![]() , ФЕосн =

, ФЕосн = ![]() , ФЕобор. =

, ФЕобор. = ![]()

![]() 0.85

0.85

![]() 0.465

0.465

ФЕобор.0 = ![]() =0,30

=0,30

ФЕобор.1 =

![]() =0,43

=0,43

Графическое изображение фондоемкости основных средств представлена на рис. 6.

Рис. 6 Фондоемкость основных средств

В результате увеличения выручки их фондоемкость уменьшилась на 0,03. Следовательно расходы увеличились, а прибыль уменьшилась.

![]() - 0,0026

- 0,0026

![]()

= -0,337

12. Расчет различных факторов, влияющих на рентабельность собственного капитала фирмы

Он показывает эффективность использования собственного капитала. Динамика коэффициента оказывает влияние на уровень котировки акций предприятия.

![]()

Прибыль = ![]()

![]()

= -0,0037

![]() +0,03

+0,03

![]()

0,06

Таким образом, рентабельность собственного капитала фирмы повысилась на 8,63% (-0,0037+0,03+0,06=0,0863), в основном на это повлияло изменение валюты баланса.

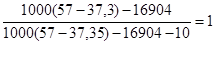

13. Критический объем продаж в базовом и отчетном периоде

Критический объем продаж – объем, при котором затраты равны

выручке от реализации Q*

= ![]() ,

,

Где С –постоянные затраты

Р – цена за единицу продукции

Vуд – удельные переменные затраты

Первоначальный объем производства и средняя цена в данном случае принимаем самостоятельно: Р0 = 54, Р1 = 57, Q0 = 970, Q1 = 1000

С0=5718+5734 = 11452

С1=9222+7682=16904

V0=6785+23914= 4053

V1=8137+20614+8594 = 37345

Vуд0

= ![]() , Vуд1=

, Vуд1=![]()

Q*0

= ![]() , Q*1

=

, Q*1

= ![]()

14. Анализ изменения прибыли под влиянием изменения параметров в CVP-модели

Исходная модель:

П0 = Р0*Q0 – V0*Q0 – C0=391,7

ΔПQ = Р0*Q1 – V0*Q1 – C0=-758

ΔП(С+Q) = Р0*Q1 – V0*Q1– C1= - 4694

ΔПр = Р1*Q1 – V0*Q1 – C1=14,65

График CVP – модели

В,

З

В,

З

938 970

Выручка = P*Q

Затраты = V*Q + C

|

861 1000

15. Анализ производственно – финансового левериджа (операционно – финансовой зависимости)

Для оценки структуры капитала фирмы используются показатель «степень финансовой зависимости» (финансовый леверидж), который означает потенциальную возможность влияния на прибыль путем изменения объема и структуры собственного и заемного капитала.

Степень оперативной зависимости (СОЗ) – это процентное изменение прибыли до выплаты процентов и налогов, вызванное изменением объема продаж на 1%.

СОЗ= ![]()

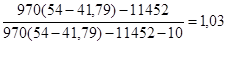

![]()

СОЗ0 = ![]()

СОЗ1 = ![]()

Степень финансовой зависимости (СФЗ) определяется как процентное изменение прибыли на акцию, связанное с процентным изменением прибыли до выплаты.

СФЗ = ![]()

У =10 – задается произвольно.

СФЗ0 =

СФЗ1 =

Степень комбинированной зависимости (СКЗ) – это процентное изменение прибыли на акцию, вызванное проектным изенением объема продаж.

СКЗ = ![]()

Или СКЗ = СОЗ*СФЗ

СКЗ0 = 30,3*1,03 =

СКЗ1 = 7*1 =

Отчетный год:

V1= Q1*P1=57*1000=57000

ПДВ1 = P1*Q1 –V1*Q1-C1=4289,5

V2==V1+V1*1%=58588,585

ПДВ2 = P1*Q2 –V1*Q2-C1=4501,435

ΔПДВ = 48%

Базовый год:

V1= Q0*P0=54*970=54545,9

ПДВ1 = P0*Q0 –V0*Q0-C0=1903,9

V2==V1+V1*1%=55091,359

ПДВ2 = P0*Q2 –V0*Q2-C0=2475,07

ΔПДВ = 33%

ПДВ

ПДВ

ПДВ

ПДВ

4501,435 2475,07

4289,5 1903,9

57000 58588,59 54545,9 55091,359

График прибыли для отчетного и базового периодов (ПДВ = f(v)).

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ОАО «Челябспецтранс»

2.1. Доля собственного и заемного капитала

Исходные данные и результаты расчета показателей для анализа собственного капитала представлены в табл. 4 и 5.

Таблица 4

Структура собственного капитала ОАО «Челябспецтранс» за 2002 и 2003 годы

|

Наименование показателя |

На начало 2002 года |

На начало 2003 года |

На конец 2003 года |

|||

|

абс. величина, тыс. руб. |

доля в итоге баланса, % |

абс. величина, тыс. руб. |

доля в итоге баланса, % |

абс. величина, тыс. руб. |

доля в итоге баланса, % |

|

|

Уставный капитал |

548 |

0,1 |

548 |

0,1 |

548 |

0,1 |

|

Добавочный капитал |

400856 |

87,5 |

400866 |

78,7 |

400889 |

71,4 |

|

Резервный капитал |

– |

– |

– |

– |

137 |

0,0 |

|

Нераспределенная прибыль (непокрытый убыток) |

(26172) |

– |

(514) |

– |

14243 |

2,5 |

|

Накопленный капитал |

– |

– |

– |

– |

14380 |

2,6 |

|

Итого собственный капитал |

375232 |

81,8 |

400900 |

78,7 |

415817 |

74,0 |

|

Итог баланса |

458727 |

100 |

509696 |

100 |

562294 |

100 |

Примечания: 1) итог баланса за 2002 год не содержится в прилагаемой финансовой отчетности; 2) величины непокрытого убытка и накопленного капитала являются отрицательными, поэтому их доли не рассчитываются.

Таблица 5

Динамика собственного капитала ОАО «Челябспецтранс» за 2002 и 2003 годы

|

Наименование показателя |

Изменение за 2002 год |

Изменение за 2003 год |

Изменение за два года |

|||||||||||

|

абс. величины, тыс. руб. |

доли в итоге баланса, % |

темп прироста, % |

абсолютной величины, тыс. руб. |

доли в итоге баланса, % |

темп прироста, % |

абсолютной величины, тыс. руб. |

доли в итоге баланса, % |

темп прироста, % |

||||||

|

Уставный капитал |

0 |

0,0 |

0,0 |

0 |

0,0 |

0,0 |

0 |

0,0 |

0,0 |

|||||

|

Добавочный капитал |

10 |

-8,8 |

0,0 |

23 |

-7,3 |

0,0 |

33 |

-16,1 |

0,0 |

|||||

|

Резервный капитал |

– |

– |

– |

137 |

0,0 |

– |

137 |

0,0 |

– |

|||||

|

Нераспределенная прибыль (непокрытый убыток) |

25658 |

– |

98,0 |

14757 |

– |

2871,0 |

40415 |

– |

154,4 |

|||||

|

Накопленный капитал |

– |

– |

– |

– |

– |

– |

14380 |

2,6 |

– |

|||||

|

Итого собственный капитал |

25668 |

-3,1 |

6,8 |

14917 |

-4,7 |

3,7 |

40585 |

-7,8 |

10,8 |

|||||

|

Итог баланса |

50969 |

0 |

11,11 |

52598 |

0 |

10,32 |

103567 |

0 |

22,58 |

|||||

Доля собственного капитала в итоге баланса ОАО «Челябспецтранс» значительно больше 50%, но имеет тенденцию к снижению (на начало 2002 года – 81,8%, на начало 2003 года 78,7%, на конец 2002 года 74%). Можно предположить, что организация относительно обеспечена собственным капиталом, но ее зависимость от наличия заемных средств возрастает. Абсолютная величина собственного капитала за два года возросла на 10,8%. Следовательно, повышение зависимости организации от наличия земных средств обусловлено увеличением обязательств в большей степени, чем собственного капитала.

Деловая активность организации низкая, так как на начало 2002 и 2003 годов накопленный капитал отсутствует в связи с наличием непокрытого убытка. Но сумма убытка от года к году снижается и на конец 2003 года имеют место, прибыль и резервный фонд, доля накопленного капитала в итоге баланса составляет 2,6%. Таким образом, деловая активность организации повысилась.

В течение 2002 – 2003 годов сумма уставного капитала превышает минимальную величину, установленную для акционерных обществ открытого типа. Однако доля уставного капитала в итоге баланса мала – 0,1%. Следовательно, она недостаточно обеспечивает выполнение обязательств перед кредиторами.

Величина чистых активов значительно превышает сумму уставного капитала – на конец 2003 года в 759 раз (415817/548) раз. Это дает основание считать, что пред организацией нет угрозы ликвидации.

Информация о задолженности учредителей по вкладам в уставный капитал отсутствует. Величина чистых активов равна сумме собственного капитала, исходя из формулы для расчета чистых активов, можно сделать вывод, что данная задолженность отсутствует.

Изложенное позволяет сделать вывод, о том, что организация имеет право выплачивать дивиденды. Из формы №3 видно, что организация выплачивала дивиденды. Их доля от суммы чистой прибыли составила 46,5% (12920×100/27814). В ходе анализа денежных средств было выяснено, что организация испытывает их дефицит. Поэтому целесообразность выплаты дивидендов в таком объеме является сомнительной.

Резервный капитал организации был образован только к концу 2003 года. Его величина составляет 25% от уставного капитала, что выше минимального уровня, установленного законом об акционерных обществах. Но поскольку величина резервного капитала очень незначительна, она не достаточна для покрытия убытков, погашения облигаций и выкупа акций общества.

В течение двух рассматриваемых лет преобладающую долю в структуре собственного капитала ОАО «Челябспецтранс» занимает добавочный капитал (на конец 2003 года его доля в итоге баланса – 74,1%). К концу 2003 года величина добавочного капитала существенно не изменилась.

Анализ структуры и динамики заемного капитала

Исходные данные и результаты расчета показателей для анализа структуры и динамики заемного капитала представлены в табл. 6.

Таблица 6

Структура и динамика заемного капитала ОАО «Челябспецтранс» за 2003 год

Вид заемного капитала |

Начало года |

Конец года |

Изменение |

||||

|

абс. величина, тыс. руб. |

доля в заемном капитале, % |

абс. величина, тыс. руб. |

доля в заемном капитале, % |

абс. величины, тыс. руб. |

доли в заемном капитале, % |

темп прироста, % |

|

|

1. Заёмный капитал, в т. ч. |

108796 |

100,0 |

146477 |

100,0 |

+37681 |

0,0 |

+34,6 |

|

1.1. долгосрочные обязательства, в т. ч. |

– |

– |

600 |

0,4 |

+600 |

+0,4 |

– |

|

1.2. займы |

– |

– |

– |

– |

– |

– |

– |

|

1.3. кредиты |

– |

– |

– |

– |

– |

– |

– |

|

1.4 прочие долгосрочные пассивы |

– |

– |

600 |

0,4 |

+600 |

+0,4 |

– |

|

2. краткосрочные обязательства, в т. ч. |

108796 |

100,0 |

145877 |

99,6 |

+37081 |

-0,4 |

+34,1 |

|

2.1. займы |

– |

– |

– |

– |

– |

– |

– |

|

2.2. кредиты |

– |

– |

54926 |

37,5 |

+54926 |

+37,5 |

– |

|

2.3. кредиторская задолженность |

107645 |

98,9 |

88807 |

60,6 |

-18863 |

-38,3 |

-17,5 |

|

2.4. прочие краткосрочные пассивы |

1151 |

1,1 |

2144 |

1,5 |

+1018 |

+0,4 |

+88,4 |

Доля заемных средств в итоге баланса ОАО «Челябспецтранс» на начало

года занимает 21,3% (108796![]() 100/509696) и к концу года существенно не изменилась.

100/509696) и к концу года существенно не изменилась.

Общая величина заемного капитала за год возросла на 34,6%.

На начало года заемный капитал состоит на 98,9% из кредиторской задолженности. Такая структура заемного капитала является рациональной, так как кредиторская задолженность – самый дешевый вид заемного капитала.

К концу года сумма кредиторской задолженности снизилась на 17,5%, появились краткосрочные кредиты. Доля кредиторской задолженности в сумме заемного капитала составила 60,6%, краткосрочных кредитов – 37,5%.

Данные изменения в структуре заемного капитала влекут увеличение расходов на привлечение заемных средств. Из данных формы №2 «Отчет о прибылях и убытках» видно, что в исследуемом году организация несет расходы на уплату процентов за пользование заемными средствами.

Увеличение суммы заемного капитала, свидетельствует о снижении финансовой независимости организации.

2.2. Анализ ликвидности баланса фирмы

Оценка ликвидности баланса изучает способности предприятия быстро гасить свою задолженность по общей сумме и по срокам наступления платежей для оценки ликвидности баланса актив баланса и пассив подразделяются на соответствующие группы

Оценка ликвидности баланса означает изучение способности предприятия быстро гасить свою задолженность по общей сумме и по срокам наступления платежей.

Для оценки ликвидности баланса средства предприятия (актив баланса) и источники имущества предприятия (пассив баланса) подразделяются на четыре группы. Причем, при группировки статей актива баланса средства распределяются по степени убывания ликвидности:

Таблица 4

Ликвидность баланса

|

АКТИВ БАЛАНСА |

ПАССИВ БАЛАНСА |

|

А1 – наиболее срочные ликвидные активы Денежные средства (стр.260) + краткосрочные финансовые вложения (стр. 250) |

П1 - наиболее срочные пассивы кредиторская задолженность (стр. 620)+ стр. 630 |

|

А2 – быстро реализуемые активы дебиторская задолженность со сроком погашения менее 12 мес. (стр. 240) |

П2 – Краткосрочные пассивы краткосрочные кредиты и займы (стр. 610) |

|

А3 – медленно реализуемые активы дебиторская задолженность со сроком погашения более 12 мес. (стр. 230) + запасы (стр. 210) + долгосрочные финансовые вложения (стр. 140)+НДС (стр.220) |

П3 – долгосрочные обязательства долгосрочные пассивы (стр. 590) |

|

А4 – трудно реализуемые активы внеоборотные активы (стр.190) - долгосрочные финансовые вложения (стр. 140) |

П4 – постоянные пассивы Собственный капитал (стр. 490)+ стр. 640+стр. 650- стр.216 |

Таблица 5

Ликвидность баланса на начало года

АКТИВ БАЛАНСА |

ПАССИВ БАЛАНСА |

|

2028 |

39564 |

|

19135 |

85 |

|

12818 |

0 |

|

95569 |

89901 |

Таблица 6

Ликвидность баланса на конец года

|

АКТИВ БАЛАНСА |

ПАССИВ БАЛАНСА |

|

25831 |

36634 |

|

27230 |

600 |

|

439 |

0 |

|

68980 |

96351 |

Различают следующие виды ликвидности баланса: абсолютную ликвидность, текущую ликвидность, перспективную ликвидность и общую или комплексную ликвидность.

Условия абсолютной ликвидности записываются в виде совокупности неравенств:

А1

![]() П1, А2

П1, А2![]() П2, А3

П2, А3 ![]() П3, А4

П3, А4 ![]() П4

П4

Условие текущей ликвидности имеет вид

(А1+А2)

![]() (П1+П2).

(П1+П2).

Условие перспективной ликвидности выглядит следующим образом:

А3 ![]() П3

П3

Из табл.5 и 6 видно, что условия абсолютной ликвидности ликвидности не выполнено, а выполнено и условие текущей и перспективной ликвидности, ситуация совпадает на начало и конец года.

Рассчитать и проанализировать коэффициенты ликвидности.

Показатель абсолютной ликвидности определяется по формуле:

Кал = ![]() 0,25 до 0,5.

0,25 до 0,5.

Показатель абсолютной ликвидности характеризует способность предприятия высвободить из хозяйственного оборота денежные средства и краткосрочные финансовые вложения для погашения краткосрочных обязательств.

Показатель абсолютной ликвидности показывает какую часть критической задолженности предприятие может погасить в ближайшее время.

Кал0 = ![]() =0,05

=0,05

Кал1 = ![]() =0,69

=0,69

Показатель абсолютной ликвидности за рассматриваемый период повысился, но так и не достиг минимального нормативного значения. Это говорит о том, что предприятие ОАО «Челябспецтранс» не может погасить краткосрочных обязательств в ближайшее время.

Показатель критической ликвидности определяется по формуле:

Ккл = ![]() 1,0.

1,0.

Показатель критической ликвидности отражает прогнозируемую возможность предприятия при условии своевременного проведения расчетов с дебиторами. Отражает ожидаемую платежеспособность предприятия на период равный средней продолжительности оборота дебиторской задолженности.

Ккл0 = ![]() =0,53

=0,53

Ккл1 = ![]() =1,43

=1,43

Показатель критической ликвидности на начало года не достиг минимального нормативного значения, а за рассматриваемый период повысился. Это говорит о том, что на предприятии ОАО «Челябспецтранс» на предприятии наблюдаются положительные тенденции, оно теперь может погасить краткосрочных обязательств в период равный средней продолжительности оборота дебиторской задолженности.

Показатель текущей ликвидности определяется по формуле:

Ккл = ![]() 1,0 до 2,0

1,0 до 2,0

где ТА – текущие актив (стр.290), КО – краткосрочные обязательства (стр. 690)

Показатель текущей ликвидности отражает достаточность оборотных активов у предприятия, которые могут быть использованы для положения его краткосрочных обязательств. Отражает ожидаемую платежеспособность предприятия на период равный средней продолжительности оборота всех оборотных активов. Он позволяет установить текущее финансовое состояние предприятия и выявить способно ли оно погасить свои краткосрочные обязательства за счет текущих активов.

Ккл0 = ![]() =0,85

=0,85

Ккл1 = ![]() =1,73

=1,73

Показатель текущей ликвидности за рассматриваемый период повысился и нормативного значения достигает. Это говорит о том, что предприятие ОАО «Челябспецтранс» может погасить свои краткосрочные обязательства за счет текущих активов, т. е. у предприятия на конец года стало достаточно количества средств для погашения своих краткосрочных обязательств и это свидетельствует о наличии финансового риска и угрозе банкротства.

2.2 Анализ финансовой устойчивости предприятия

Коэффициент финансовой устойчивости (Кфу) отражает соотношение заемного и собственного капитала. Отражает отношение всех обязательств предприятия кредитов, займов, кредиторской задолженности, к собственным средствам, собственному капиталу.

Кфу = ![]() < 1

< 1

где ЗК – заемный капитал (стр. 590+стр. 610+стр. 620).

Показывает, сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств.

Кфу0 = ![]() = 0,44

= 0,44

Кфу1 = ![]() =0,38

=0,38

Коэффициент финансовой устойчивости за рассматриваемый период значительно понизился на ОАО «Челябспецтранс», что привело к отрицательным тенденциям на предприятии, оно стало более зависимым от своих кредиторов и оно вынуждено выплачивать проценты за кредиты и сумму долга. Дальнейшее повышения данного показателя приведет к возможности банкротства.

Коэффициент задолженности определяется по формуле

Кз = ![]()

где УК – уставный капитал (стр. 410)

Кз0 = ![]() 1239,0

1239,0

Кз1 = ![]() =1163,56

=1163,56

Коэффициент задолженности за рассматриваемый период понизился на ОАО «Челябспецтранс».

Коэффициент долгосрочной задолженности определяется по формуле

Кдз = ![]()

где ДО – долгосрочные обязательства (Стр. 590)

Долгосрочные обязательства на ОАО «Челябспецтранс» отсутствуют, т. е. данные показатели равны 0.

Коэффициент собственности определяется по формуле

Кдз = ![]() х100%

х100%![]()

С помощью коэффициента определяется доля собственного капитала в структуре источников капитала предприятия в целом

Кдз0 = ![]() х100%= 69%

х100%= 69%

Кдз1 = ![]() х100%= 72%

х100%= 72%

Коэффициент собственности на ОАО «Челябспецтранс» на начало и на конец года был больше нормативного значения, что свидетельствовало о невысокой степени заемных средств. За рассматриваемый период коэффициент увеличился и стал еще больше 60%, т. е. нормального значения.

С приведенным показателем непосредственно связан коэффициент заемного капитала

Кзу = ![]() х100% < 40%

х100% < 40%

С помощью коэффициента определяется доля заемного капитала в структуре источников капитала предприятия в целом

Кзу0 = ![]() х100%= 31%

х100%= 31%

Кзу1 = ![]() х100%= 28%

х100%= 28%

Коэффициент заемного капитала на начало и конец года меньше 40%, т. е. в пределах нормы.

В качестве отдельной группы финансовых коэффициентов выделяются коэффициенты покрытия

Данная группа финансовых показателей используется для оценки финансовой независимости предприятия.

Коэффициент основного капитала

Кок = ![]() > 1

> 1

где СК – собственный капитал (стр. 490)

Окр – реальный основной капитал (стр. 120 – стр. 130 –стр.135)

Кок0 = ![]() = 6,56

= 6,56

Кок1 = ![]() = 2,32

= 2,32

Коэффициент основного капитала на ОАО «Челябспецтранс» за рассматриваемый период значительно понизился, т. е. степень инвестирования в материальные активы осуществляющаяся за счет внутренних источников предприятия значительно понизилась.

Рассчитаем коэффициент покрытия задолженности по формуле

Кп = ![]() > 1

> 1

где ОА – оборотные активы (стр. 290), ЗК – заемный капитал (стр. 690)

Кп0 = ![]() = 0,86

= 0,86

Кп1 = ![]() = 0,205

= 0,205

Коэффициент покрытия задолженности на ОАО «Челябспецтранс» за рассматриваемый период понизился, но нормативного значения не достигал даже в начале года. Значит предприятие не покрывает свою задолженность и за рассматриваемый период ситуация еще больше ухудшилась.

Заключительным блоком показателей в системе оценки финансового состояния предприятия являются коэффициенты структуры капитала

Целью расчетов этих коэффициентов является с одной стороны проведение количественной оценки долгосрочной платежеспособности бизнеса, а с другой стороны способности предприятия решать свои финансовые проблемы.

Коэффициент отношения суммарного долга к совокупным активам

Кдо = ![]() > 0,5

> 0,5

где ЗК – заемный капитал (стр. 690),

ВА – внеоборотные активы (стр. 190).

Коэффициент показывает суммарную величину финансовых средств представленных предприятию всеми категориями кредиторов, как долю от совокупных активов.

Кдо0 = ![]() = 0,41

= 0,41

Кдо1 = ![]() = 0,54

= 0,54

Коэффициент отношения суммарного долга к совокупным активам за рассматриваемый период повысился, что говорит о том, что отношение суммарного долга к совокупным активам повысилось.

Коэффициент автономии финансовой и финансовой независимости

Кфн = ![]()

![]() 0,5

0,5

где СК – собственный капитал (стр. 490)

Кфн0 = ![]() = 0,94

= 0,94

Кфн1 = ![]() = 1,4

= 1,4

Коэффициент финансовой независимости за рассматриваемый период повысился, что говорит о том, что у предприятия стало более финансово зависимо, что говорит о негативной тенденции.

2.3. Скорость и время оборота дебиторской и кредиторской задолженности

Скорость дебиторской задолженности

![]() ,

,

C0 = 112076/ 19135= 5,86

C1 = 148709 / 27230 = 5,46

Время оборота дебиторской задолженности

Тi = 360 / Сi

Т0 = 360 /5,86= 61,46

Т1 = 360 / 5,46 = 65,91

Скорость кредиторской задолженности

![]() ,

,

C0 = 112076/ 39564= 2,83

C1 = 148709 / 36634 = 4,06

Время оборота кредиторской задолженности

Тi = 360 / Сi

Т0 = 360 / 2,83 = 127,08

Т1 = 360 / 4,06 = 88,68

2.4. Влияние факторов на величину потребности в дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности

Kдз0 = 112076 / 19135 = 5,86

Kдз1 = 148709/ 27230 = 5,46

Изменение выручки за счет изменения дебиторской задолженности

Δ Q = (ДЗ1 - ДЗ0) *КДЗ0 = (27230 - 19135)*5,86 = + 47525 тыс. руб.

Изменение выручки за счет изменения коэффициента ДЗорачиваемости дебиторской задолженности

Δ Q = (KДЗ1 - КДЗ0) *ДЗ1 = (5,46-5,86) * 27230 = -10892 тыс. руб.

Итого Δ Q = +36633 тыс. руб.

Таким образом выручка предприятия повысилась на 36633 тыс. руб., в основном это произошло за счет изменения дебиторской задолженности, а за счет снижения ее оборачиваемости выручка наоборот понизилась.

3. ОРГАНИЗАЦИОННЫЕ МЕРЫ ПО УЛУЧШЕНИЮ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

Анализ ликвидности привел нас к выводу о том, что ОАО «Челябспецтранс» крайне неплатежеспособно. Оно не может погасить свои краткосрочные обязательства в ближайшее время, не сможет погасить краткосрочные обязательства в будущем по прогнозным оценкам тоже, у предприятия не достаточно количества средств для погашения своих краткосрочных обязательств и это свидетельствует о наличии финансового риска и угрозе банкротства.

Анализ деловой активности предприятия свидетельствует о том, что ОАО «Челябспецтранс» необходимо повысить оборачиваемость активов предприятия. Кроме того, желательно понизить оборачиваемость срока погашения кредиторской задолженности.

Анализ эффективности свидетельствует о том, что показатели рентабельности предприятия очень низкие, что говорит о неэффективности работы ОАО «Челябспецтранс». Хотя рентабельность деятельности предприятия за анализируемый период возросла, это привело к улучшениям деятельности предприятия, но незначительным.

Исходя из проведенного анализа, можно сделать следующие рекомендации по улучшению финансового состояния ОАО «Челябспецтранс».

1. Необходимо увеличить величину собственных оборотных средств, так как они входят в состав материально-производственных запасов;

2. повысить погашение привлеченных заемных средств;

3. повысить погашение краткосрочной дебиторской задолженности;

4. сократить дебиторскую задолженность по поставленной продукции по фактической себестоимости;

5. необходимо повысить величину наиболее ликвидных активов в 2 раза.

6. повысить оборачиваемость активов предприятия.

7. понизить оборачиваемость срока погашения кредиторской задолженности

ЗАКЛЮЧЕНИЕ

Анализ активов

Если проанализировать какую часть составляют больше внеоборотные активы или оборотные активы, то можно заметить, что в 2001 году оборотные и внеоборотные активы практически совпадают, в 2002 году внеоборотные активы больше оборотных активов, но незначительно если сравнить эту цифру с 2003 годом, так как в 2003 году внеоборотные активы превышают оборотные практически в 3 раза.

Основную часть текущих активов составляет краткосрочная дебиторская задолженность и краткосрочные финансовые вложения. Наибольшие изменения наблюдаются по краткосрочным финансовым вложениям, их доля в текущих активах значительно увеличилась, а именно на 36,24%, в основном за счет повышения прочих краткосрочных финансовых вложений.

2. Анализ рентабельности предприятия

Рентабельность основных средств увеличилась на довольно значительный процент, а именно на 8,06 %.

Предприятие в 2003 г не сумело освоить введенные в эксплуатацию основные средства в полном объеме, что и вызвало низкую их рентабельность.

Рентабельность продаж показывает негативные тенденции на предприятии в области продаж, т. к. рентабельность продаж понизилась на 0,3%.

3. Степень операционной зависимости СОЗ снизился. Т. е. снизилась зависимость от изменения объема.

По результатам проведенной оценке финансового состояния видно, что перед предприятием стоит проблема вживания. Его финансовая политика реализует кратковременные задачи, дающие положительные результаты только сегодня, с возможным отрицательным эффектом в будущем, что во многом обуславливается отсутствием финансовой стратегии.

4. Анализ ликвидности баланса

Условия абсолютной ликвидности ликвидности не выполнено, а выполнено и условие текущей и перспективной ликвидности, ситуация совпадает на начало и конец года.

Предприятие ОАО «Челябспецтранс» не может погасить краткосрочных обязательств в ближайшее время.

На ОАО «Челябспецтранс» наблюдаются положительные тенденции, оно теперь может погасить краткосрочных обязательств в период равный средней продолжительности оборота дебиторской задолженности.

Показатель текущей ликвидности за рассматриваемый период повысился и нормативного значения достигает. Это говорит о том, что предприятие ОАО «Челябспецтранс» может погасить свои краткосрочные обязательства за счет текущих активов, т. е. у предприятия на конец года стало достаточно количества средств для погашения своих краткосрочных обязательств и это свидетельствует о наличии финансового риска и угрозе банкротства.

5. Анализ финансовой устойчивости

Коэффициент отношения суммарного долга к совокупным активам за рассматриваемый период повысился, что говорит о том, что отношение суммарного долга к совокупным активам повысилось.

Коэффициент финансовой независимости за рассматриваемый период повысился, что говорит о том, что у предприятия стало более финансово зависимо, что говорит о негативной тенденции.

Коэффициент основного капитала на ОАО «Челябспецтранс» за рассматриваемый период значительно понизился, т. е. степень инвестирования в материальные активы осуществляющаяся за счет внутренних источников предприятия значительно понизилась.

Коэффициент покрытия задолженности на ОАО «Челябспецтранс» за рассматриваемый период понизился, но нормативного значения не достигал даже в начале года. Значит предприятие не покрывает свою задолженность и за рассматриваемый период ситуация еще больше ухудшилась.

ПРИЛОЖЕНИЕ

БУХГАЛТЕРСКИЙ БАЛАНС

|

Коды |

|||||

|

Форма № 1 по ОКУД |

0710001 |

||||

|

на 25 марта 2003 г. |

Дата (год, месяц, число) |

||||

|

Организация: ОАО "Челябспецтранс" |

по ОКПО |

03308069 |

|||

|

Идентификационный номер налогоплательщика |

ИНН |

7421000337 |

|||

|

Вид деятельности: |

по ОКДП |

90211 |

|||

|

Организационно-правовая форма / форма собственности: - общество с ограниченной ответственностью |

по ОКОПФ/ОКФС |

65/16 |

|||

|

Единица измерения: руб. |

по ОКЕИ |

||||

|

АКТИВ |

Код стр. |

На начало отчетного периода |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|||

|

Нематериальные активы (04, 05) |

110 |

558 |

463 |

|

патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы |

111 |

558 |

463 |

|

организационные расходы |

112 |

- |

- |

|

деловая репутация организации |

113 |

- |

- |

|

Основные средства (01, 02, 03) |

120 |

54 360 |

55 018 |

|

земельные участки и объекты природопользования |

121 |

- |

- |

|

здания, машины и оборудование |

122 |

54 360 |

55 018 |

|

Незавершенное строительство (07, 08, 16, 61) |

130 |

40 651 |

13 499 |

|

Доходные вложения в материальные ценности (03) |

135 |

- |

- |

|

имущество для передачи в лизинг |

136 |

- |

- |

|

имущество, предоставляемое по договору проката |

137 |

- |

- |

|

Долгосрочные финансовые вложения (06,82) |

140 |

31 |

- |

|

инвестиции в дочерние общества |

141 |

- |

- |

|

инвестиции в зависимые общества |

142 |

- |

- |

|

инвестиции в другие организации |

143 |

- |

- |

|

займы, предоставленные организациям на срок более 12 месяцев |

144 |

- |

- |

|

прочие долгосрочные финансовые вложения |

145 |

- |

- |

|

Прочие внеоборотные активы |

150 |

- |

- |

|

ИТОГО по разделу I |

190 |

95 600 |

68 980 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

|||

|

Запасы |

210 |

12 613 |

11 103 |

|

сырье, материалы и другие аналогичные ценности (10, 12, 13, 16) |

211 |

12 459 |

10 934 |

|

животные на выращивании и откорме (11) |

212 |

- |

- |

|

затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29, 30, 36, 44) |

213 |

- |

- |

|

готовая продукция и товары для перепродажи (16, 40, 41) |

214 |

68 |

74 |

|

товары отгруженные (45) |

215 |

- |

- |

|

расходы будущих периодов (31) |

216 |

86 |

95 |

|

прочие запасы и затраты |

217 |

- |

- |

|

Налог на добавленную стоимость по приобретенным ценностям (19) |

220 |

174 |

439 |

|

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 |

- |

- |

|

покупатели и заказчики (62, 76, 82) |

231 |

- |

- |

|

векселя к получению (62) |

232 |

- |

- |

|

задолженность дочерних и зависимых обществ (78) |

233 |

- |

- |

|

авансы выданные (61) |

234 |

- |

- |

|

прочие дебиторы |

235 |

- |

- |

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

19 135 |

27 230 |

|

покупатели и заказчики (62, 76, 82) |

241 |

10 325 |

17 171 |

|

векселя к получению (62) |

242 |

- |

- |

|

задолженность дочерних и зависимых обществ (78) |

243 |

- |

- |

|

задолженность участников (учредителей) по взносам в уставный капитал (75) |

244 |

- |

- |

|

авансы выданные (61) |

245 |

- |

- |

|

прочие дебиторы |

246 |

8 810 |

1 005 |

|

Краткосрочные финансовые вложения (56,58,82) |

250 |

1 001 |

25 316 |

|

займы, предоставленные организациям на срок менее 12 месяцев |

251 |

- |

- |

|

собственные акции, выкупленные у акционеров |

252 |

- |

31 |

|

прочие краткосрочные финансовые вложения |

253 |

1 001 |

25 285 |

|

Денежные средства |

260 |

1 027 |

517 |

|

касса (50) |

261 |

- |

- |

|

расчетные счета (51) |

262 |

1 027 |

517 |

|

валютные счета (52) |

263 |

- |

- |

|

прочие денежные средства (55, 56, 57) |

264 |

- |

- |

|

Прочие оборотные активы |

270 |

- |

- |

|

ИТОГО по разделу II |

290 |

33 950 |

64 605 |

|

БАЛАНС (сумма строк 190 + 290) |

300 |

129 550 |

133 585 |

|

ПАССИВ |

Код стр. |

На начало отчетного периода |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

III. КАПИТАЛ И РЕЗЕРВЫ |

|||

|

Уставный капитал (85) |

410 |

32 |

32 |

|

Добавочный капитал (87) |

420 |

28 200 |

27 512 |

|

Резервный капитал (86) |

430 |

5 |

5 |

|

резервы, образованные в соответствии с законодательством |

431 |

- |

- |

|

резервы, образованные в соответствии с учредительными документами |

432 |

5 |

5 |

|

Фонд социальной сферы (88) |

440 |

15 870 |

15 876 |

|

Целевые финансирование и поступления (96) |

450 |

36 031 |

38 640 |

|

Нераспределенная прибыль прошлых лет (88) |

460 |

9 763 |

1 507 |

|

Непокрытый убыток прошлых лет (88) |

465 |

- |

- |

|

Нераспределенная прибыль отчетного года (88) |

470 |

- |

12 779 |

|

Непокрытый убыток отчетного года (88) |

475 |

- |

- |

|

ИТОГО по разделу III |

490 |

89 901 |

96 351 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||

|

Займы и кредиты (92, 95) |

510 |

- |

- |

|

кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты |

511 |

- |

- |

|

займы, подлежащие погашению более чем через 12 месяцев после отчетной даты |

512 |

- |

- |

|

Прочие долгосрочные обязательства |

520 |

- |

- |

|

ИТОГО по разделу IV |

590 |

- |

- |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||

|

Займы и кредиты (90, 94) |

610 |

85 |

600 |

|

кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты |

611 |

- |

- |

|

займы, подлежащие погашению в течение 12 месяцев после отчетной даты |

612 |

85 |

600 |

|

Кредиторская задолженность |

620 |

39 564 |

36 634 |

|

поставщики и подрядчики (60, 76) |

621 |

11 644 |

16 054 |

|

векселя к уплате (60) |

622 |

- |

- |

|

задолженность перед дочерними и зависимыми обществами (78) |

623 |

- |

- |

|

задолженность перед персоналом организации (70) |

624 |

2 295 |

2 363 |

|

задолженность перед государственными внебюджетными фондами (69) |

625 |

4 219 |

3 097 |

|

задолженность перед бюджетом (68) |

626 |

21 402 |

15 120 |

|

авансы полученные (64) |

627 |

- |

- |

|

прочие кредиторы |

628 |

4 |

- |

|

Задолженность участникам (учредителям) по выплате доходов (75) |

630 |

- |

- |

|

Доходы будущих периодов (83) |

640 |

- |

- |

|

Резервы предстоящих расходов (89) |

650 |

- |

- |

|

Прочие краткосрочные обязательства |

660 |

- |

- |

|

ИТОГО по разделу V |

690 |

39 649 |

37 234 |

|

БАЛАНС (сумма строк 490 + 590 + 690) |

700 |

129 550 |

133 585 |

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

|

Коды |

|||||

|

Форма № 2 по ОКУД |

0710002 |

||||

|

за 2003 год |

Дата (год, месяц, число) |

||||

|

Организация: ОАО "Челябспецтранс" |

по ОКПО |

03308069 |

|||

|

Идентификационный номер налогоплательщика |

ИНН |

7421000337 |

|||

|

Вид деятельности: |

по ОКДП |

90211 |

|||

|

Организационно-правовая форма / форма собственности: - общество с ограниченной ответственностью |

по ОКОПФ/ОКФС |

65/16 |

|||

|

Единица измерения: руб. |

по ОКЕИ |

||||

по отгрузке

|

Наименование показателя |

Код стр. |

За отчетный период |

За аналогичный период предыдущего года |

|

1 |

2 |

3 |

4 |

|

I. Доходы и расходы по обычным видам деятельности |

|||

|

Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

010 |

148 709 |

112 076 |

|

Себестоимость проданных товаров, продукции, работ, услуг |

020 |

130 538 |

95 964 |

|

Валовая прибыль |

029 |

18 171 |

16 112 |

|

Коммерческие расходы |

030 |

- |

- |

|

Управленческие расходы |

040 |

- |

- |

|

Прибыль (убыток) от продаж (строки (010 - 020 - 030 - 040)) |

050 |

18 171 |

16 112 |

|

II. Операционные доходы и расходы |

|||

|

Проценты к получению |

060 |

- |

- |

|

Проценты к уплате |

070 |

2 083 |

- |

|

Доходы от участия в других организациях |

080 |

- |

- |

|

Прочие операционные доходы |

090 |

16 236 |

18 351 |

|

Прочие операционные расходы |

100 |

13 385 |

16 968 |

|

III. Внереализационные доходы и расходы |

|||

|

Внереализационные доходы |

120 |

618 |

253 |

|

Внереализационные расходы |

130 |

1 468 |

2 461 |

|

Прибыль (убыток) до налогообложения (строки 050 + 060 - 070 + 080 + 090 - 100 + 120 - 130) |

140 |

18 089 |

15 287 |

|

Налог на прибыль и иные аналогичные обязательные платежи |

150 |

5 310 |

5 273 |

|

Прибыль (убыток) от обычной деятельности |

160 |

12 779 |

10 014 |

|

IV. Чрезвычайные доходы и расходы |

|||

|

Чрезвычайные доходы |

170 |

- |

- |

|

Чрезвычайные расходы |

180 |

- |

- |

|

Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода) (строки (160 + 170 - 180)) |

190 |

12 779 |

10 014 |

|

СПРАВОЧНО. Дивиденды, приходящиеся на одну акцию: по привилегированным |

201 |

||

|

по обычным |

202 |

||

|

Предполагаемые в следующем отчетном году суммы дивидендов, приходящиеся на одну акцию: по привилегированным |

203 |

||

|

по обычным |

204 |