Тема:

«Налогообложение коммерческих предприятий»

Содержание

Введение …………………………………………………………………….…...3

Глава 1. Особенности налогообложения

коммерческих организаций ….....5

1.1.

Формирование учетной политики

предприятия в целях

налогообложения …………………………………………………………….…5

1.2.

Оценка уровня налоговой нагрузки на

коммерческие

предприятия в России …………………………………………………………10

1.3.

Налогообложение сделок с коммерческой недвижимостью…………….17

Глава 2. Эффективность и перспективы

развития налогообложения

коммерческих организаций в Российской

Федерации ……………………..21

2.1. Эффективность налогообложения на

предприятии……………………21

2.2. Перспективы развития налогообложения предприятий ……………..22

Заключение …………………………………………………………………….28

Список использованной литературы…………………………………….…..30

Введение

Актуальность

исследования. Принятие эффективных управленческих

решений руководством компаний на современном этапе развития российских рыночных

отношений предопределяет необходимость в соответствующем аналитическом

инструментарии. Ярким примером может служить затратный механизм предприятия,

одним из основных элементов которого является налоговая составляющая. Снижение

налогового бремени способно оказать существенное влияние на финансовый

результат деятельности предприятия, что, однако, не представляется возможным

без информационно-аналитической поддержки, основу которой составляет система

учетных и внеучетных данных, преобразованных с помощью аналитических методов и

приемов. Для этого необходимы систематический сбор, обработка и анализ

информации в налоговом поле предприятия для принятия руководством компании

обоснованных управленческих решений в области налогового планирования и

минимизации влияния налогового фактора на финансовый результат.

В соответствии с

действующим в настоящее время налоговым законодательством у предприятия

появляется реальная возможность использования ряда льгот при исчислении и

уплате отдельных налогов, способных существенно снизить совокупное налоговое

бремя компании. Это достигается, в первую очередь, за счет того, что налоговое

законодательство зачастую использует отсылочные нормы, содержащие ссылки на

нормативные акты других отраслей права, который носят диспозитивный характер и

предоставляют налогоплательщику свободу выбора в определенном вопросе.

Однако, перед принятием

решения об использовании того или иного налогового послабления, следует

провести тщательный анализ

целесообразности и экономической оправданности такого действия. В

дополнение к этому необходимо учитывать интересы владельцев предприятия, заключающиеся

в максимизации своего дохода. Необходимым инструментом, позволяющим

смоделировать налоговые последствия управленческих решений и выявить влияние

методов оптимизации налогового бремени предприятия на его финансовое состояние

и финансовые результаты, по нашему мнению является анализ эффективности систем

налогообложения предприятий.

Отсутствие полностью

сформированного понятийного аппарата, теоретической и методологической базы,

позволяющих разграничить понятия налоговой системы и системы налогообложения,

неразработанность методических основ концепции анализа эффективности систем

налогообложения предприятий и инструментария оценки влияния способов

оптимизации налогообложения на совокупное налоговое бремя предприятия и его

финансовое состояние как основы управленческих решений, предопределили выбор

темы данной работы.

Цель

исследования: изучить систему и эффективность

налогообложение коммерческих предприятий.

Объект

исследования: сущность налогообложения предприятий.

Задачи

исследования:

1. Рассмотреть

формирование учетной политики

предприятия в целях

налогообложения;

2.Изучить оценку уровня

налоговой нагрузки на коммерческие предприятия в России;

3. раскрыть налогообложение сделок с

коммерческой недвижимостью;

4. изучить эффективность

налогообложения на предприятии;

5. исследовать перспективы

развития налогообложения предприятий.

Методы исследования:

формально-логический, дидактический, метод анализа и синтеза.

Глава

1. Особенности налогообложения коммерческих организаций

1.1.

Формирование

учетной политики предприятия в целях

налогообложения

Учетная политика

организации является основным внутренним документом организации, на основе

которого осуществляется ведение бухгалтерского учета.

В соответствии с ПБУ

1/98 «Учетная политика» учетная политика организации — это внутренний документ

организации, раскрывающий все особенности бухгалтерского (налогового) учета

этой организации в конкретном отчетном периоде.

С вступлением в

действие гл. 25 НК РФ законодательно регламентируется необходимость разработки

обособленной учетной политики для целей бухгалтерского учета и учетной политики

для целей налогообложения. При этом даже одни и те же элементы учетной

политики, например выбор метода определения финансового результата и момента

получения доходов от реализации продукции (работ, услуг), для целей

бухгалтерского учета и налогообложения могут различаться. Поэтому возникает

необходимость отдельного раскрытия вопросов, связанных с формированием учетной

политики организации для целей бухгалтерского учета и налогообложения[1].

Учетная политика

формируется главным бухгалтером организации и утверждается руководителем.

Учетная политика формируется на следующий отчетный год и применяется с 1 января

года, следующего за годом ее утверждения. Каким-либо изменениям в течение года

учетная политика не подлежит, за исключением случаев, предусмотренных

законодательством.

В настоящее время

учетная политика организации составляется как для целей бухгалтерского учета,

так и для целей налогообложения. При этом учетная политика для целей

бухгалтерского учета представляет собой совокупность выбранных организацией

способов ведения бухгалтерского учета организации, а для целей налогообложения

— совокупность способов ведения налогового учета организации, а также элементов

методики исчисления некоторых налогов.

Учетная политика для

целей бухгалтерского учета для вновь созданной организации утверждается ее

руководителем до первой публикации бухгалтерской отчетности, но не позднее 90

дней со дня государственной регистрации организации (п. 10 ПБУ 1/98). Учетная

политика для целей налогообложения для вновь созданной организации утверждается

руководителем не позднее окончания первого налогового периода и считается

применяемой со дня создания организации (п. 12 ст. 167 НК РФ).

Совокупность способов ведения

бухгалтерского учета представляет собой способы группировки и оценки

хозяйственной деятельности, погашения стоимости активов, организации

документооборота, инвентаризации, способы применения счетов бухгалтерского

учета, системы регистров бухгалтерского учета, обработки информации и другие

способы и приемы[2].

Учетная политика должна

содержать такие элементы, как:

рабочий план счетов;

формы первичных

документов, необходимых для оформления хозяйственных операций;

формы документов для

внутренней отчетности;

порядок проведения

инвентаризации;

методы оценки активов и

обязательств;

правила

документооборота и технология обработки учетной информации;

другие решения,

необходимые для ведения бухгалтерского учета, а также принятие соответствующей

налоговой политики.

Таким образом, учетная

политика содержит три основные группы вопросов:

организационно-технические;

методические;

налоговые.

При формировании

учетной политики для целей бухгалтерского учета необходимо осуществить выбор

одного из способов, предусмотренных законодательством и нормативными актами по

бухгалтерскому учету. В учетной политике для целей налогообложения обязательно

следует раскрыть вопросы, вариантность которых предусмотрена НК РФ.

Кроме того, в учетной

политике для целей налогообложения необходимо отразить порядок ведения

налогового учета, формы регистров и порядок отражения в них аналитических

данных налогового учета[3].

Порядок ведения

налогового учета - это особый порядок учета доходов и расходов, момента их

признания, подразумевающий особый механизм учета доходов и расходов для

исчисления налоговой базы отчетного (налогового) периода, особый порядок

формирования отложенных расходов. В учетной политике для целей налогообложения

также следует отразить способ ведения аналитических регистров налогового учета:

ручным способом (на бумажных носителях) или с использованием программ

автоматизации бухгалтерского (налогового) учета.

Соответственно,

разработка и утверждение учетной политики организации подразумевают две

основные цели:

закрепление выбранных способов

ведения бухгалтерского учета;

регулирование

максимально возможного количества элементов организации бухгалтерского учета,

включая организацию документооборота, работы бухгалтерской службы, организацию

горизонтального (с другими структурными подразделениями) и вертикального (с

руководящими органами и персоналом) взаимодействия бухгалтерской службы.

Закрепление выбранных

способов ведения бухгалтерского учета является обязательным.

Таким образом, учетная

политика (при ее правильном формировании) позволяет обеспечить наиболее

эффективное взаимодействие всех структур организации, участвующих в учетном

процессе, и минимизировать затраты (материальные, трудовые и затраты времени)

по разрешению возникающих вопросов.

Процесс составления

учетной политики как внутреннего документа организации представлен двумя

основными этапами:

непосредственно самим

формированием учетной политики;

раскрытием учетной

политики.

Формирование учетной

политики обязательно для всех организаций, кроме кредитных и филиалов

иностранных организаций, находящихся на территории Российской Федерации[4].

Раскрывать учетную

политику обязаны только те организации, которые публикуют свою бухгалтерскую

отчетность.

Учетная политика

организации - это принятая организацией совокупность способов ведения

бухгалтерского учета:

первичного наблюдения;

стоимостного измерения;

текущей группировки;

итогового обобщения

фактов хозяйственной деятельности.

Согласно ПБУ 1/98 к

способам ведения бухгалтерского учета относятся методы группировки и оценки

фактов хозяйственной деятельности, погашения стоимости активов, организации

документооборота, инвентаризации, способы применения счетов бухгалтерского

учета, системы регистров бухгалтерского учета, обработки информации и иные

соответствующие способы и приемы.

Как правило,

разработанная учетная политика оформляется приказом руководителя организации, в

котором отражаются ее основные элементы, а элементы, требующие отдельного

раскрытия, отражаются в приложении к этому приказу. Так, отдельными

приложениями могут раскрываться:

формы первичной учетной

документации;

структура и состав

структурного подразделения организации, занимающегося бухгалтерским учетом и

отчетностью и налоговым учетом, а также основные функции, выполняемые этим

подразделением;

график документооборота

и др[5].

В соответствии с ПБУ

1/98 учетная политика может быть изменена в некоторых случаях в течение года.

Изменение учетной политики организации может производиться в случаях:

изменения

законодательства Российской Федерации или нормативных актов по бухгалтерскому

учету;

разработки организацией

новых способов ведения бухгалтерского учета, если применение нового способа

ведения бухгалтерского учета предполагает более достоверное представление

фактов хозяйственной деятельности в учете и отчетности организации или меньшую

трудоемкость учетного процесса без снижения степени достоверности информации;

существенного изменения

условий основной деятельности, связанных с реорганизацией, сменой

собственников, изменением видов деятельности и т. д.

Все изменения учетной

политики, оказавшие или способные оказать существенное влияние на финансовое

положение, движение денежных средств или финансовые результаты деятельности

организации, подлежат обособленному раскрытию в бухгалтерской отчетности. При

этом обязательно должна быть раскрыта причина изменения учетной политики, дана

оценка последствий изменений в денежном выражении.

Таким образом, учетная

политика занимает центральное место в системе бухгалтерского учета и

отчетности. К процессу ее формирования необходим особый подход, так как от

этого зависят весь учетный процесс организации, правильность ведения

бухгалтерского и налогового учета, а также процесс принятия управленческих

решений.

1.2.

Оценка

уровня налоговой нагрузки на коммерческие

предприятия

в России

Ограниченность ресурсов

и резервов правительства в условиях, когда быстрый выход из кризиса становится

все менее вероятным, выступает предпосылкой сдвига в экономической политике от

«оперативно-тактических» мер, направленных на смягчение кризиса, к мерам,

ориентированным на его преодоление. В период острой фазы кризиса сокращение

горизонта экономической политики было неизбежным, но систематический мониторинг

принятых мер и структурированная предварительная оценка новых мер позволят его

удлинить и увязать текущие действия правительства с ранее заявленными

стратегическими приоритетами.

К настоящему времени

правительство РФ сформировало и реализует широкий набор антикризисных мер,

уникальный по количеству форм и направлений воздействия государства на

экономику, по объемам используемых ресурсов[6].

С начала проведения

антикризисной политики в качестве приоритетов были заявлены:

- поддержка

(обеспечение стабильности) финансового сектора;

- социальная поддержка

населения, сохранение и создание новых рабочих мест;

- поддержка отдельных,

наиболее чувствительных к кризису отраслей реального сектора экономики на

основе стимулирования внутреннего спроса и импортозамещения;

- поддержка

системообразующих и градообразующих предприятий.

После завершения цикла

принятия «пожарных мер», а также с осознанием длительности кризиса усиливается

объективная потребность в системной оценке антикризисной политики государства

по отношению к реальному сектору экономики. При проведении оценки антикризисных

мер в рамках нашего проекта основное внимание уделялось не обсуждению

целесообразности той или иной меры, а оценке используемых инструментов

государственного регулирования (воздействия), соответствующих правил, а также

механизмов, обеспечивающих их выполнение[7].

Принципы оценки

антикризисных мер. Оценивать влияние антикризисной политики на реальный сектор

экономики в целом пока рано. Мы сконцентрировали внимание экспертов на оценке

вероятных ограничений, проблем и рисков, связанных с реализацией антикризисной

политики, поскольку:

- не бывает «идеальных»

мер, но требуется фиксация возможных рисков. Потенциал даже самых замечательных

идей может быть существенно ограничен «дизайном» нормативных решений и

последующим администрированием;

- возможно (иногда

неизбежно) противоречивое влияние принятых мер на уровне отдельных секторов, но

необходимо охарактеризовать потенциальные конфликтные зоны. Важно оценить, как

именно изменяется распределение выгод и издержек среди различных групп компаний

и стейкхолдеров предприятий под влиянием принятых мер;

- необходимы

эффективный мониторинг и возможность «настройки» тех или иных мер;

- отдельные тактические

меры характеризуются высокими издержками «выхода» (прекращения применения),

некоторые меры неизбежно будут противоречить выбранным ранее подходам к решению

стратегических задач развития российской экономики, поэтому надо искать новые

пути и механизмы решения таких задач;

- формирование и

реализация антикризисных мер во многих случаях требуют оперативности, ручного

управления и принятия «волевых решений», но это должно компенсироваться более

высокой транспарентностью результатов выбора и лучшей его аргументацией[8].

Суть нашего подхода -

проведение «сквозной» экспертной оценки всех рассматриваемых мер в едином

«формате» по следующим направлениям:

- инструменты,

задействованные для реализации меры, их функциональная направленность, сроки

действия, ориентировочные объемы бюджетных затрат («выпадающих» доходов);

- оценка с позиций

соответствия или отхода от ранее установленных долгосрочных направлений

(принципов) государственной политики;

- идентификация

основных групп бенефициаров и проигравших от реализации меры (в том числе в

разрезе отраслей, масштабов бизнеса);

- оценка мотивационного

потенциала меры (стимулирование предприятия к развитию, росту, инновациям),

наличие поведенческих требований;

- оценка основных

рисков (искажения в «правилах игры», усиление неопределенности в бизнес-среде,

ограничение конкуренции, непрозрачность применения, условия для принятия

оппортунистических решений, сложность администрирования);

- сопоставление особенностей

действия меры (инструмента) в фазе кризиса и фазе перехода экономики к росту,

выявление возможных «ловушек» при переходе к росту (риски формирования

«неэффективных равновесий»);

- определение факторов,

влияющих на эффективность меры (в силу ее «конструкции», необходимости

«настройки», влияния других мер, внешнего институционального окружения)[9].

Главными

содержательными критериями отбора мер для анализа были:

- направленность на

поддержку (развитие) реального сектора экономики. При этом учитывались также

меры социальной направленности, влияющие на рынок труда и (или) стимулирующие

спрос на продукцию (услуги) отдельных отраслей, но не рассматривались меры по

обеспечению стабильности финансовой и банковской системы, а также связанные с

совершенствованием корпоративного права;

- заметные изменения в

положении и поведении хозяйствующих субъектов как за счет изменений в

регулировании, так и в силу «настройки» действующих или появления новых

инструментов реализации государственной политики;

- существенное перераспределение

объемов государственных ресурсов при применении отдельных инструментов

государственной поддержки.

В итоге был определен

перечень из примерно 100 мер, заявленных в качестве антикризисных, которые

можно было оценить (имелись принятые нормативные акты или формулировка этих мер

оказалась достаточно четкой и подробной).

Информационной основой

для оценки антикризисных мер служили соответствующие нормативные акты (законы,

постановления, распоряжения, приказы). Общий принцип: использование только публично

доступных документов, в том числе материалов к заседаниям правительства РФ и

стенограмм (тезисов) выступлений лиц, принимающих решения, размещенных на

официальных сайтах органов власти[10].

Определить круг

антикризисных мер оказалось непросто. Некоторые меры, ныне заявляемые как

антикризисные, были сформулированы или обсуждались достаточно давно. Еще одна

проблема - наличие множества квазигосударственных мер (действия крупных

госкомпаний, системообразующих банков) в «фарватере» государственной антикризисной

политики, оценить которые весьма сложно ввиду их непрозрачности. Для

предварительного отбора мы использовали формальный принцип, выделяя меры,

которые были официально заявлены как антикризисные.

Антикризисные меры:

основные задачи. В весьма сжатые сроки (практически с ноября 2008 г.) был

заявлен широкий набор антикризисных мер по поддержке реального сектора

экономики, реализация которых потребовала не только разработки и принятия

множества нормативных правовых актов, но и формирования новых механизмов

«ручного управления» по ряду инструментов. Многие меры реализовывались в

условиях жестких временных ограничений, сильнейшего давления различных групп

интересов[11].

В результате резко

возросла нагрузка на административную систему, что в некоторых случаях привело

к «рассинхронизации» практической реализации мер. Так, отметим существенную

задержку с размещением госзаказа (и, как следствие, вынужденное расширение

набора мер по привлечению финансирования для крупнейших, системообразующих

компаний, предприятий оборонно-промышленного комплекса - ОПК). Но самое главное

— возник разрыв между принятием нормативных актов и практической реализацией

соответствующих мер. Возможно, по указанной причине усилилось стремление

принимать дополнительные меры. Все это привело к своеобразным догоняющим друг

друга «волнам» формирования мер по отдельным отраслям (секторам), направлениям

экономической политики и определило множественность и разнородность итогового

набора антикризисных мер к марту 2009 г. В то же время проведение антикризисной

политики позволило ускорить реализацию ряда ранее запланированных

стратегических мер, особенно в части развития корпоративного регулирования,

поддержки малого и среднего предпринимательства (МСП), совершенствования

налогового регулирования[12].

В связи с этим

представлялось важным реконструировать задачи антикризисной политики, исходя из

состава и особенностей реализуемых мер. В основном антикризисные меры

направлены на решение следующих задач:

- расширение доступа

предприятий к финансовым ресурсам (прямое кредитование госбанками, финансовыми

институтами развития, их капитализация; стимулирование частного кредитования

путем предоставления субсидий по процентным ставкам и госгарантий; рекомендации

банкам по кредитованию; расширение условий для привлечения капитала на основе

выпуска акций и облигаций и их выкупа уполномоченными организациями);

- снижение нагрузки на

бизнес (налоговой нагрузки, вывозных таможенных пошлин, административной

нагрузки; ограничение роста тарифов на услуги и продукцию субъектов естественных

монополий);

- смягчение негативных

социальных последствий и развитие рынка труда (увеличение пособий по

безработице, софинансирование региональных программ занятости, ограничения на

использование иностранной рабочей силы);

- стимулирование внутреннего

спроса (госзакупки, авансирование, преференции для отечественных

производителей, закупки и инвестиционные программы субъектов естественных

монополий, лизинг, защитные таможенные меры, субсидии по кредитам

потребителей);

- поддержка малого и

среднего предпринимательства (софинан-сирование региональных программ по

развитию МСП, программы кредитования МСП Внешэкономбанка), развитие конкуренции[13].

Отметим, что ряд мер

сложно отнести только к одной из выделенных задач. Например, некоторые

антикризисные меры в рамках социальной политики могут также рассматриваться в

контексте стимулирования внутреннего спроса на продукцию отдельных отраслей,

развития предпринимательства.

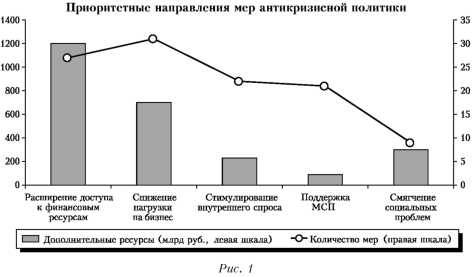

В целом общий объем

дополнительных ресурсов, исходя из существующих оценок «стоимости» отдельных

антикризисных мер в отношении реального сектора экономики, в октябре 2008 -

декабре 2009 г. оценивается в 2,1-2,5 трлн. руб. На первом месте стоят меры по

расширению доступа реального сектора к финансовым ресурсам (1,1 - 1,2 трлн.

руб.), на втором - меры по снижению нагрузки на бизнес (бюджетные потери – 500-700

млрд. руб.), на третьем - меры социальной политики, связанные со

стимулированием спроса населения, поддержкой начинающих предпринимателей, - 250-300

млрд. руб., далее — стимулирование внутреннего спроса (180-240 млрд. руб.) и на

последнем месте — меры по поддержке МСП (60 - 90 млрд. руб.) (рис. 1)[14].

1.3.

Налогообложение сделок с коммерческой недвижимостью

Информацию о сделках с

объектами недвижимости принято группировать по основным сегментам рынка

недвижимости: незастроенные земельные участки; земельные участки с

индивидуальными жилыми домами, дачами, садовыми домиками; земельные участки с

административной и коммерческой недвижимостью; придомовые земельные участки

многоквартирных жилых домов. Таким образом, одной из важнейших частей правового

оборота являются сделки с коммерческой недвижимостью. В российском

законодательстве трудно найти легальное определение термина коммерческая

недвижимость, однако можно заключить, что к ней относят объекты нежилого фонда,

предназначенные для деятельности связанной с извлечением прибыли. На практике к

объектам коммерческой недвижимости относят производственные, складские,

торговые и административные здания, строения, сооружения и помещения (части зданий).

Правовое регулирование сделок с коммерческой недвижимостью включает несколько

аспектов, здесь тесно переплетены гражданское земельное и налоговое право.

Рассматривая

налогообложение сделок с коммерческой недвижимостью необходимо выделить

несколько основных факторов оказывающих на него влияние. Некоторые из них

касаются субъекта правоотношений. Во-первых, является ли налогоплательщик

физическим лицом, индивидуальным предпринимателем или организацией. Во-вторых,

является ли налогоплательщик налоговым резидентом Российской Федерации. Другие

касаются самой сделки: является ли она куплей-продажей, арендой, ипотекой,

лизингом. Важно также рассмотреть вопросы связанные не только с динамикой

объектов недвижимости, но и с их статикой, то есть с тем какие налоги

приходится платить собственнику объекта недвижимости после его приобретения.

Налогообложение

предприятий. Коммерческая недвижимость принадлежащая юридическому лицу является

объектом обложения налогом на имущество организаций[15].

В том случае если

недвижимость приобретена юридическим лицом она становится объектом обложения

налогом на имущество организаций, ставку этого налога определяет

соответствующий закон представительного органа субъекта Российской Федерации, в

котором расположено недвижимое имущество, однако в целом по Российской Федерации

ставки не могут превышать 2,2 процента. С учётом того, что большинство бюджетов

субъектов Федерации и муниципальных образований являются дефицитными, их

представительные органы стремятся установить ставки в максимальных размерах.

Согласно ст. 373 НК РФ налогоплательщиками этого налога признаются российские

организации, а также иностранные организации, осуществляющие деятельность в

Российской Федерации через постоянные представительства и (или) имеющие в

собственности недвижимое имущество на территории Российской Федерации, на

континентальном шельфе Российской Федерации и в исключительной экономической

зоне Российской Федерации.

При купле-продаже

объекта коммерческой недвижимости со сделки взимается налог на добавленную

стоимость и налог на прибыль

В

том случае, если происходит купля-продажа объекта коммерческой недвижимости

возникает обязанность по уплате налога на добавленную стоимость (НДС). Ввиду

того, что ст. 146 НК РФ предусматривает, в качестве объекта налогообложения для

этого налога операции по реализации товаров (работ, услуг) на территории

Российской Федерации, а реализацией товаров, работ или услуг организацией или

индивидуальным предпринимателем ввиду положений ст. 39 НК РФ признаётся в

частности передача на возмездной основе права собственности на товары. Исходя

из этого, купля-продажа объекта коммерческой недвижимости, признается

реализацией и подлежит налогообложению[16].

Размер налога при

определении налоговой базы рассчитывается как соответствующая налоговой ставке

процентная доля налоговой базы, а при раздельном учете - как сумма налога,

полученная в результате сложения сумм налогов, исчисляемых отдельно как

соответствующие налоговым ставкам процентные доли соответствующих налоговых

баз. При этом сумма налога исчисляется как общая сумма налога, исчисляемая в

соответствии со ст. 166 НК РФ уменьшенная на сумму налоговых вычетов, им

подлежат суммы налога, предъявленные налогоплательщику и уплаченные им при

приобретении товаров (работ, услуг), предусмотренные ст. 171 НК РФ).

Обязанности

по уплате НДС распределяются следующим образом: продавец помещения выставляет

покупателю сумму НДС, покупатель выплачивает её продавцу, а тот зачисляет её в

бюджет. Налоговая ставка составляет 18 процентов (п. 3 ст. 164 НК РФ) и при

продаже нежилого помещения организация-продавец обязана выставить покупателю

счет-фактуру, в которой дополнительно к стоимости помещения указывает сумму 18

процентов от цены помещения как НДС. Продавец уменьшает полученный им от

покупателя НДС на сумму НДС, который он в свою очередь оплатил как покупатель

(т. н. налоговый вычет), и разницу направляет в бюджет[17].

Подводя итог можно

сказать, что налогообложение сделок с коммерческой недвижимостью является одной

из наиболее сложных сфер правового регулирования. Возможны различные варианты перехода

прав в отношении этого имущества, приводящие к одинаковым фактическим

результатам, но разным юридическим последствиям, в том числе и в части уплаты

налогов.

Глава

2. Эффективность и перспективы развития налогообложения коммерческих

предприятий

3.1.

Эффективность налогообложения на предприятии

Эффективность и

оптимизация налогообложения находились всегда в центре внимания государственных

органов власти (от местных и региональных и заканчивая федеральными). Особенности проблемы эффективности и оптимизации

налогообложения стояли в 1990-х гг., когда начались крупномасштабные рыночные

реформы на всей территории РФ. Самое пристальное внимание вопросам

эффективности и оптимизации налогообложения уделял первый Президент РФ Б. Н.

Ельцин, и вовсе не случайно при нем были созданы крупное Министерство по

налогам и сборам РФ, а также

Государственный таможенный комитет России. Первоочередной задачей органов

указанных ведомств являлось и является в настоящее время повышение

эффективности налогообложения, а также его оптимизации. В решении вышеуказанных

задач весьма существенную положительную роль сыграл Налоговый кодекс РФ, причем

вся система налогообложения постоянно совершенствуется путем внесения всех

необходимых коррективов. Президент РФ Д.Н. Медведев также уделяет большое внимание повышению эффективности системы налогообложения, называя

ее «важным инструментом, обеспечивающим пополнение доходной части бюджетов всех

уровней - от местного, регионального до федерального». Это является необходимым

условием для успешного развития хозяйственно-экономического комплекса страны, а

также для выполнения государством своих экономических, социальных и

общественно-политических функций. Таким образом, эффективность всей налоговой

системы РФ заключается в способности выполнять возложенные на нее государством

определенные функции.

Эффективность

налогообложения в общем и целом в масштабах всего государства определяется

следующими показателями:

1)

уровнем бюджетного дефицита (это относится в основном к дотационным регионам);

2)

уровнем инфляции;

3) объемами капитальных

вложений;

4)

удельным весом общей суммы налогов (в денежном и процентном выражении) в

валовом внутреннем продукте;

5) уровнем бюджетного

дефицита по отношению к валовому национальному продукту;

6)

объемами общественного производства в целом и по отраслям и др.

Эффективность

налогообложения имеет также такие характеристики, как:

1)

роль отдельных видов налогов и сборов в формировании доходов бюджетов всех

уровней (местного, федерального, субъектов РФ);

2) соотношение прямых и

косвенных налогов;

3)

соотношение налогов с физических и юридических лиц;

4) уровень сложности

расчетов налогооблагаемых баз в каждом конкретном случае;

5)

общим уровнем налогообложения.

Оптимизация

налогообложения также имеет очень большое значение, ей всегда уделялось и

уделяется в настоящее время самое серьезное внимание.

2.2. Перспективы развития налогообложения

предприятий

В течение 90-х годов

уровень изъятия по налогу на прибыль зависел в первую очередь от стоящих перед

бюджетом задач. С принятием гл.25 Налогового кодекса Российской Федерации

изменилась основная задача налога на прибыль: в новой налоговой системе он

призван стимулировать рост деловой активности через снижение ставки, что

позволяет говорить о налоге на прибыль как об инструменте регулирования

экономики Российской Федерации.

Традиционно рычагами

налогового регулирования считаются два основных инструмента налоговой системы:

ставки и льготы. Если их сравнить между собой как налоговые рычаги, то можно

сделать вывод, что ставки оказывают общее стимулирующее действие на экономику,

а налоговые льготы – целевое[18].

Целевая направленность

системы льгот по налогу на прибыль должна быть обусловлена задачами

экономической политики страны, а при определении объема и конкретного состава

льгот должны быть учтены:

1) опыт налоговых

реформ в промышленно развитых странах;

2) процессы унификации

налогообложения;

3) национальные

особенности экономики страны.

Предположим, что первым

рычагом налогового регулирования государство воспользовалось в достаточной

степени, уменьшив ставку по налогу на прибыль с 35 до 24%. Ставка налога на

прибыль в 24% дает потенциальную возможность для расширения производства за

счет того, что большая часть прибыли остается в распоряжении предприятия, но

стимулирующее воздействие ставки срабатывает в большей степени в динамике.

Поэтому для пролонгирования стимулирующего влияния на экономику

предпочтительнее было бы уменьшать ставку в несколько этапов.

Анализ реформ,

происходивших в зарубежных странах, позволяет сделать вывод о том, что именно

процесс поэтапного снижения ставки оказывал стимулирующее воздействие, а

стабилизация ставки на одном (даже низком) уровне уменьшала этот эффект.

Уменьшив ставку сразу на 11 пунктов, Правительство РФ не оставило запаса для дальнейшего

снижения. В то же время только резкое снижение ставки разово стимулирует

перераспределение доходов между теневым и легальным сектором экономики, что и

было сделано с введением гл.25 НК РФ.

Однако представляется,

что эффект, достигаемый от расширения налогооблагаемой базы за счет теневого

сектора, будет незначительным по следующим причинам:

– издержки нелегального

бизнеса, оцениваемые на уровне 10%, по-прежнему намного меньше совокупной

налоговой нагрузки, получаемой от уменьшения налога на прибыль, налога на

доходы физических лиц, умеренного НДС и достаточно высокого единого социального

налога. Размер налогового изъятия, уравнивающий легальный и теневой бизнес с

учетом фактора риска, оценивается на уровне 15 - 20%, что в ближайшей

перспективе недостижимо;

– эффект от снижения

ставки возникнет не сразу, а через несколько хозяйственных оборотов;

– крайне отрицательно

влияет на привлекательность легального бизнеса запутанность и противоречивость

налогового законодательства, сложность и объем учетной работы, техника взимания

налогов;

– статистические данные

по развитым странам не подтверждают факт уменьшения размеров теневой экономики

при уменьшении ставки налога на прибыль: за последние пять лет, когда

повсеместно снижалось обложение корпораций, объем теневой экономики в среднем

по странам, входящим в организацию экономического сотрудничества и развития

(ОЭСР), увеличивался на 6,2% в год[19].

Как отмечалось выше,

другим рычагом налогового регулирования являются льготы.

Основными

характеристиками новой налоговой системы, по замыслу авторов реформы, должны

стать либеральность, нейтральность и справедливость налоговой реформы.

Достижение этих

качественных характеристик невозможно без отмены многочисленных необоснованных

и бессистемных льгот, поскольку льготный режим для одних налогоплательщиков

неизбежно означает дополнительное налоговое бремя для других.

Однако нельзя

абсолютизировать положение об отмене льгот. Мировой и отечественный опыт

доказывает, что ликвидация налоговых льгот означает не что иное, как лишение

российской налоговой системы регулирующей функции: возможности определять и

стимулировать приоритетные направления развития отечественного производства.

Ликвидировав практически все льготы по налогу на прибыль, государство лишило

себя одного из двух налоговых рычагов.

Улучшению

инвестиционного климата способствуют следующие положения гл.25 НК РФ:

– механизм ускоренной

амортизации;

– новый порядок

налогообложения капитала, ценных бумаг, других финансовых инструментов;

– освобождение от

налогообложения инвестиций от иностранных инвесторов на финансирование

капитальных вложений производственного назначения при условии их использования

в течение одного календарного года с момента получения;

– включение расходов на

освоение природных ресурсов и расходов на НИОКР в состав прочих расходов в

течение пяти (трех) лет соответственно;

– включение в состав

внереализационных расходов процентов по долговым обязательствам инвестиционного

характера;

– ряд положений,

влияющих на повышение финансовой устойчивости организаций, например: увеличение

срока переноса убытков до 10 лет, снятие ограничений в целях налогообложения по

размерам расходов на добровольное страхование имущества, отчисления в резервные

фонды и др.

Все вышеперечисленные

льготы носят косвенный характер и не оказывают прямого стимулирующего эффекта

на активизацию инвестиционной деятельности[20].

Одной из основных

проблем современной российской экономики является низкий уровень ее

технического вооружения, изношенность парка оборудования и, как следствие,

низкая производительность экономики в целом. В связи с этим одной из основных

задач экономической политики Правительства РФ на данном этапе является, и это

записано во всех программных документах, стимулирование роста инвестиционной

активности. В связи с этим важнейшая задача налоговой реформы –налоговое

стимулирование расширенного воспроизводства и модернизации.

Наибольшего эффекта в

решении этой задачи можно добиться за счет системы инвестиционных льгот по

налогу на прибыль.

Для более эффективного

решения задачи стимулирования роста инвестиционной активности с помощью

налоговых механизмов целесообразно дополнить налог на прибыль инвестиционными

льготами прямого действия. Наибольшее распространение среди таких льгот в

зарубежных странах получила льгота в виде инвестиционного кредита, то есть

вычет из налога на прибыль определенной части инвестиционных расходов компаний.

Аналогом этой льготы в Российской Федерации на протяжении 10 лет была льгота на

финансирование капитальных вложений, которая отличалась от инвестиционного

кредита тем, что вычет производился не из суммы налога, а из налогооблагаемой

базы. Основной причиной отмены льготы были бюджетные потери[21].

Так, за 2008 г.

предприятия продекларировали 200 млрд. руб. налоговых вычетов, направляемых из

прибыли до налогообложения на капитальные вложения. По расчетам Правительства

РФ, в 2008 г. эффективная ставка налога на прибыль (после всех льгот) достигла

19,5% .

Тем не менее,

общепризнанным фактом является то, что в условиях, когда принятые во всем мире

механизмы привлечения капитальных вложений за счет кредитов и эмиссий у нас не

работают, инвестиционная льгота по прибыли являлась основным источником

капитальных вложений. Льготы уменьшают поступления налога на прибыль во всех

странах, причем в размерах, сопоставимых с российскими. Так, в начале 90-х

годов поступления по налогу на прибыль были сокращены в результате действия

льгот в США на 20%, в Англии – на 25%, в Германии – на 16%.

Таким образом, для

обеспечения регулирующего влияния государства на экономику через налоговую

политику по налогу на прибыль должны быть восстановлены льготы на постоянной

основе.

Льготы должны быть

нейтральны по отношению к сферам приложения капитала, видам экономической

деятельности, категориям налогоплательщиков.

Льготы должны быть направлены

на стимулирование начальных этапов

воспроизводственного процесса – от

капитальных вложений в фундаментальные исследования до инвестиций в действующее

производство.

Заключение

Таким образом, в

результате исследования особенностей налогообложения предприятий можно сделать выводы:

Анализ и оценка

налогообложения предприятия (налоговый анализ) является важным элементом в

системе управления налогообложением. Его содержание заключается в изучении

влияния налогов на финансовое положение предприятия, исследовании процессов

налогообложения предприятия во взаимосвязи и взаимозависимости с различными

показателями финансово-хозяйственной деятельности. Исследование налогообложения

предприятия основывается на системном подходе, позволяющим обосновывать выбор схем

налогового учета (налоговых режимов), способов минимизации налогов с позиций их

экономической целесообразности, реализовывать на практике стратегию

оптимального (в т. ч. по налогам) управления предприятием. Любые решения в

области инвестиционной, научнотехнической политики предприятия, изменения

ассортимента выпускаемой продукции, замены рынков сбыта и проведения других

принципиальных мер требуют предвидения возможных налоговых последствий, так как

такие решения затрагивают источники возникновения налоговых обязательств, т. е.

юридические факты, с которыми законодатель связывает обязанность по уплате

налогов. Недооценивание налоговых последствий может привести к непредсказуемым

ситуациям. Однако для предприятия важно не только знать размер предстоящих налоговых платежей при возможных изменениях

показателей его хозяйственной деятельности, но и сделать все от него зависящее,

чтобы достичь таких экономических показателей деятельности, которые

обеспечивают его оптимальное налогообложение. В этом смысле налоговый анализ

выступает как своеобразный регулятор интересов производства и налогообложения.

Его действия основываются на знании факторов предпринимательской хозяйственной

деятельности, порождающих объекты налогообложения и как следствие налоговую

базу (расчет которой подчинен властному предписанию), умении определять их

влияние на величину налогов (налоговой нагрузки), что позволяет достичь

оптимального равновесия между перспективой расширения налоговой базы и

возникающими в связи с этим изменениями налоговых обязательств, добиться

сбалансирования интересов производства и налогообложения, не нарушив при этом

налогового законодательства.

Анализ и оценка

налогообложения предприятия - это налоговый анализ на микроуровне, т. е. на

уровне самого предприятия.

Список

использованной литературы:

1.

Нормативно-правовые акты:

1. Конституция Российской Федерации. –

М.: Юрайт-Издат, 2006. – 48 с.

2. Бюджетный Кодекс Российской Федерации

с приложением нормативных документов. – Ростов н/Д.: Феникс, 2007. – 315 с.

3. Земельный кодекс Российской

Федерации. Официальный текст. – М.: ИНФРА-М, 2006. – 96 с.

4. Кодекс Российской Федерации об

административных правонарушениях – М.: Омега, 2006. – 304 с.

5. Налоговый кодекс Российской

Федерации: По состоянию на 15 октября 2007 г, включая изменения, вступающие в

силу с 1 января 2008 года. – М.: Омега-Л, 2007. – 672 с.

6. Федеральный закон от 26 декабря 1995

г. № 208-ФЗ «Об акционерных обществах»// Российская газета, № 248, 1996 – С. 4.

7. Федеральный закон РФ от 21 декабря

1991 г. № 2118-I «Об основах налоговой системы в Российской Федерации»//

Российская газета, № 429, 1991 – С. 5-9.

8. Федеральный закон РФ от 06.05.1998 г.

№ 71-ФЗ «О плате за пользование водными объектами»// Российская газета, № 209,

1998 – С. 6.

9. Федеральный закон РФ от 08.08.2001г.

№ 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных

предпринимателей»// Парламентская газета, №152-153, 2001 – С. 4.

2.

Специальная научная литература:

10. Алиев Б.Х. Налоги и налогообложение.

– М.: Вектор, 2006. – 265 с.

11. Березин М.Ю. Региональные и местные

налоги: правовые проблемы и экономические ориентиры /М.Ю. Березин – М.:

Вольтерс Клувер, 2007. – 564 с.

12. Богуславская Н.А. К вопросу о

совершенствовании имущественного налогообложения юридических лиц /Н.А.

Богуславская // Вестник Российской правовой академии, № 2, 2006. – С. 15-17.

13.Гаврилова Н.А. Об обложении

имущественными налогами /Н.А. Гаврилова //Налоговый вестник, октябрь, 2006. –

С. 102-105.

14.Горский И.В. Налоговая политика

России: проблемы и перспективы /И.В. Горский – М.: Финансы и статистика, 2003.

– 241 с.

15.Голубева Н.В. Исчисляем налог на

имущество организаций по новым правилам /Н.В. Голубева //РНК, № 4, 2008. – С.

36 - 40.

16. Голубева Н.В. О налоге на прибыль

/Н.В. Голубева //Налоговый вестник, июнь, 2006. – С. 96-98.

17. Киреева Е.В. О финансовых

коммерческих организаций /Е.В. Киреева //Финансы, № 12, 2005. – С. 66-68.

18. Косарева Т.Е. Налогообложение

организаций и физических лиц/Т.Е. Косарева, Л.Е. Юринова, Л.Г. Баранова и др.

Налогообложение организаций и физических лиц/Под ред. Т.Е. Косаревой – 5-е

изд., испр. и доп. – СПб.:Издательский дом «Бизнеспресса», 2006. – 256 с.

19. Майбуров И.А. Налоги и

налогообложение/ И.А. Майбуров – М: Юнити, 2008, 509 с.

20. Миляков Н.В. Налоги и

налогообложение: Учебник – 5-е изд., перераб. и доп. /Н.В. Миляков – М.:

ИНФРА-М, 2007. – 509 с.

21. Пансков В.Г. Налоги и налоговая

система РФ: Учебник /В.Г. Пансков – М.: Финансы и статистика, 2005. – 464 с.

22. Перов А.В. Налоги и налогообложение:

Учебное пособие - 4-е изд. /А.В. Перов, А.В. Толкушкин – М.: Юрайт-Издат, 2007.

– 670 с.

23. Перов А.В. Налоги и налогообложение:

Уч. пособие. – 5-е изд., перераб. и доп. /А.В. Перов, А.В. Толкушкин – М.:

Юрайт-Издат, 2005. – 720 с.

24. Романовский М.В. Налоги и

налогообложение - 5-е изд. /М.В. Романовский, О.В. Врублевская – СПб.: Питер,

2006. – 496 с.

25. Скворцов О.В. Налоги. Экспресс-курс.

2-е изд. /О.В. Скворцов – М.: Дело и Сервис, 2006 – 256 с.

26. Тедеев А.А., Парыгина В.А. Налоги и

налогообложение: Учебное пособие / А.А. Тедеев, В.А. Парыгина – М.: Эксмо,

2006. – 304 с.

27. Ходолеев В.В. Налоги и

налогообложение: учебное пособие /В.В. Ходолеев – М.: ФОРУМ: ИНФРА-М, 2005. –

403 с.

28. Черкасова И.О. Налоги и

налогообложение. 3-е изд. /И.О. Черкасова, Т.Н. Жукова – СПб.: Вектор, 2008. –

224 с.

29. Черник Д.Г. Налоги и

налогообложение: Учебник /Д.Г. Черник, Л.П. Павлова, В.Г. Князев и др.; под

ред. Д.Г Черника – 3-е изд. – М.: МЦФЭР, 2006. – 528 с.

30. Пенюгалова А.В. Система

налогообложения организаций /А.В. Пенюгалова //Региональная экономика: теория и

практика, № 8(23), 2005. – С. 52-54.

[1]

Майбуров И.А. Налоги и

налогообложение/ И.А. Майбуров – М: Юнити, 2008. – С. 275.

[2] Косарева Т.Е. Налогообложение организаций и

физических лиц/Т.Е. Косарева, Л.Е. Юринова, Л.Г. Баранова и др. Налогообложение

организаций и физических лиц/Под ред. Т.Е. Косаревой – 5-е изд., испр. и доп. –

СПб.:Издательский дом «Бизнеспресса», 2006. – С. 138.

[3]

Киреева Е.В. О финансовых

коммерческих организаций /Е.В. Киреева //Финансы, № 12, 2005. – С. 68.

[4]

Голубева Н.В. О налоге на

прибыль /Н.В. Голубева //Налоговый вестник, июнь, 2006. – С. 97.

[5]

Миляков Н.В. Налоги и

налогообложение: Учебник – 5-е изд., перераб. и доп. /Н.В. Миляков – М.:

ИНФРА-М, 2007. – С. 245.

[6]

Пансков В.Г. Налоги и

налоговая система РФ: Учебник /В.Г. Пансков – М.: Финансы и статистика, 2005. –

С. 74.

[7] Богуславская Н.А. К вопросу о совершенствовании

имущественного налогообложения юридических лиц /Н.А. Богуславская // Вестник

Российской правовой академии, № 2, 2006. – С. 15.

[8] Гаврилова Н.А. Об

обложении имущественными налогами /Н.А. Гаврилова //Налоговый вестник, октябрь,

2006. – С. 105.

[9] Алиев Б.Х. Налоги и

налогообложение. – М.: Вектор, 2006. – С. 145.

[10]

Перов А.В. Налоги и

налогообложение: Учебное пособие - 4-е изд. /А.В. Перов, А.В. Толкушкин – М.:

Юрайт-Издат, 2007. – С. 375.

[11]

Романовский М.В. Налоги и

налогообложение - 5-е изд. /М.В. Романовский, О.В. Врублевская – СПб.: Питер,

2006. – С. 78.

[12]

Черкасова И.О. Налоги и

налогообложение. 3-е изд. /И.О. Черкасова, Т.Н. Жукова – СПб.: Вектор, 2008. – С.

153.

[13] Березин М.Ю.

Региональные и местные налоги: правовые проблемы и экономические ориентиры

/М.Ю. Березин – М.: Вольтерс Клувер, 2007. – С. 173.

[14]

Перов А.В. Налоги и

налогообложение: Уч. пособие. – 5-е изд., перераб. и доп. /А.В. Перов, А.В.

Толкушкин – М.: Юрайт-Издат, 2005. – С. 357.

[15] Горский И.В. Налоговая

политика России: проблемы и перспективы /И.В. Горский – М.: Финансы и

статистика, 2003. – С. 149.

[16]

Тедеев А.А., Парыгина В.А.

Налоги и налогообложение: Учебное пособие / А.А. Тедеев, В.А. Парыгина – М.:

Эксмо, 2006. – С. 57.

[17]

Ходолеев В.В. Налоги и

налогообложение: учебное пособие /В.В. Ходолеев – М.: ФОРУМ: ИНФРА-М, 2005. –

С. 183.

[18] Голубева Н.В. Исчисляем

налог на имущество организаций по новым правилам /Н.В. Голубева //РНК, № 4,

2008. – С. 36 .

[19] Пенюгалова А.В. Система

налогообложения организаций /А.В. Пенюгалова //Региональная экономика: теория и

практика, № 8(23), 2005. – С. 52.

[20]

Скворцов О.В. Налоги.

Экспресс-курс. 2-е изд. /О.В. Скворцов – М.: Дело и Сервис, 2006 – С. 137.

[21]

Черник Д.Г. Налоги и

налогообложение: Учебник /Д.Г. Черник, Л.П. Павлова, В.Г. Князев и др.; под

ред. Д.Г Черника – 3-е изд. – М.: МЦФЭР, 2006. – С. 168.