Содержание

Стр.

Введение................................................................................................................... 3-5

Глава 1. Основы построения

бухгалтерского учета, аудита и анализа

расчетов с поставщиками и

подрядчиками.................................................................

1.1. Нормативная база по учету

расчетов с поставщиками и подрядчиками.... 6-7

1.2. Понятийный аппарат.................................................................................... 7-10

1.3. Формы расчетов с поставщиками и

подрядчиками................................. 10-22

1.4. Синтетический и аналитический

учет расчетов с поставщиками

и подрядчиками................................................................................................. 22-23

1.5. Порядок проведения аудита

расчетов с поставщиками и подрядчиками 23-27

Глава 2. Учет расчетов с

поставщиками и подрядчиками на

ООО «Челябинский тракторный завод - Уралтрак».................................................

2.1. Характеристика предприятия.................................................................... 28-31

2.2. Анализ финансовой деятельности

предприятия....................................... 31-44

2.3. Оценка системы организации

бухгалтерского учета и внутреннего

контроля............................................................................................................ 44-51

2.4. Организационная модель

аудиторской оценки эффективности

процедур внутреннего контроля

расчетов с поставщиками........................... 51-56

2.5. Формы расчетов применяемые на

предприятии...................................... 56-60

2.6. Порядок документального

оформления расчетов с поставщиками

и подрядчиками................................................................................................. 60-64

2.7. Синтетический и аналитический

учет расчетов с поставщиками

и подрядчиками................................................................................................. 64-81

2.8. Налогообложение расчетов с

поставщиками и подрядчиками................ 81-86

2.9. Совершенствование учета

расчетов с поставщиками и подрядчиками... 86-87

Заключение.......................................................................................................... 88-91

Библиография...................................................................................................... 92-94

Приложения

Введение

В настоящее время большое внимание уделяется расчётам с поставщиками и

подрядчиками. Это обусловлено тем, что постоянно совершающийся кругооборот

хозяйственных средств вызывает непрерывное возобновление многообразных

расчётов. Одним из наиболее распространённых видов расчётов как раз и являются

расчёты с поставщиками и подрядчиками за сырьё, материалы, товары и прочие

материальные ценности.

В процессе финансово - хозяйственной деятельности у

организаций возникают расчетные отношения, отражающие взаимные обязательства,

связанные с получением или продажей материальных ценностей, выполнением работ

или оказанием услуг друг другу.

По мнению доктора экономических

наук В.Б. Ивашкевича важный аспект в условиях формирования рыночной экономики

принадлежит расчетам с поставщиками и подрядчиками. Так как значительная доля

этих расчетов и определяют неизбежное следствие существующей в настоящее время

системы денежных расчетов между организациями, при которой всегда имеется

разрыв времени платежа с моментом перехода права собственности на товар, между

предъявлением платежных документов к оплате и временем их фактической оплаты.

Именно расчеты с поставщиками и

подрядчиками (кредиторская задолженность) играют важную роль в формировании

бухгалтерской отчетности и анализе платежеспособности той или иной организации.

Так как в финансовой отчетности организации кредиторская и дебиторская

задолженность занимает одну из весомых статей баланса.

Рассматривая юридическую сторону

исследуемой темы по мнению Г. Кузьмина кредиторская задолженность – это обязательства, которые должны исполняться

надлежащим образом в соответствии с их условиями и требованиями закона, иных

правовых актов, а при отсутствии таких условий и требований – в соответствии с обычаями делового оборота или

иными надлежащими правилами.

Исследуя юридическую сторону

бухгалтеру необходимо руководствоваться Гражданским кодексом РФ при составлении

актов сверок, зачетов и актах об исполнении обязательств.

В рыночной экономике, когда важнейшая цель

каждого хозяйствующего субъекта – достижение

эффективности хозяйственной деятельности, получение максимально

возможной прибыли, значение финансового контроля возрастает. Благодаря этому

виду контроля обеспечиваются получение достоверной информации, ее соответствие

реальному положению дел в каждом звене финансовой системы. С помощью

финансового контроля руководство предприятия может осуществлять эффективное

финансово-хозяйственное управление, а собственники – следить за управляющими их капиталов, что позволяет

предоставить определенные гарантии для привлечения в экономику частных

инвестиций и личных средств граждан.

Осуществление финансового контроля на предприятии также связано с

обнаружением отклонений от принятых стандартов и нарушений принципов

законности, эффективности и экономии расходования материальных ресурсов на

возможно более ранней стадии. Это позволяет принять корректирующие меры,

привлечь виновных к ответственности, получить компенсацию за причиненный ущерб,

осуществить мероприятия, направленные на предотвращение таких нарушений в

будущем.

Объектом исследования является

Общество с ограниченной ответственностью ООО «Челябинский Тракторный Завод -

Уралтрак».

Цель данной дипломной работы

заключается в исследовании учета и аудита расчетов с поставщиками и подрядчиками,

как инструментов для принятия управленческого решения и выработки, на этой

основе, практических рекомендаций и выводов.

Для исследования учета

дебиторской и кредиторской задолженности поставлены следующие задачи:

-отразить особенности

синтетического учёта расчётов с

поставщиками и подрядчиками;

-исследовать порядок

документального оформления операций по

учёту расчётов;

-исследовать методологию учета расчетов с

поставщиками и подрядчиками;

-методологически обосновать учет

и аудит расчетов с поставщиками и подрядчиками на примере ООО «ЧТЗ - Уралтрак».

Информационной базой

исследования послужили: экономическая литература отечественных авторов,

раскрывающая принципы и методику учетам и аудита расчетов с поставщиками и

подрядчиками в частности научные работы Кондракова

Н.П., Кожинова В.Я. и Савицкой Г.В., материалы периодической изданий –

журналы «Консультант бухгалтера»,

«Бухгалтерский учет», АКДИ «Экономика и жизнь», «Аудиторские ведомости»,

«Аудитор» нормативные документы действующей методики учета расчетов с

поставщиками и подрядчиками, а также

фактические данные бухгалтерской отчетности исследуемого предприятия (форма № 1

«Бухгалтерский баланс», форма № 2 «Отчет о прибылях и убытках»).

Глава 1. Основы построения бухгалтерского учета,

аудита и анализа расчетов с поставщиками и подрядчиками

1.1.

Нормативная база по учету расчетов с поставщиками и подрядчиками

1. Гражданский кодекс РФ, чч. 1 и 2.

2. Налоговый кодекс РФ, чч. 1 и 2.

3. Закон РФ «О бухгалтерском учете» № 129-ФЗ от 21 ноября 1996 г.

4. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в

Российской Федерации (Приказ Министерства финансов РФ № 34н от 29 июля 1998

г.).

5. Положения по бухгалтерскому учету (ПБУ).

6. План счетов бухгалтерского учета финансово-хозяйственной деятельности

предприятий (Приказ Министерства финансов РФ № 94н от 31 октября 2000 г.).

7. Методические указания о порядке формирования показателей бухгалтерской

отчетности организации» (Приказ Министерства финансов РФ № 60н от 28 июня 2000

г.).

8. Методические указания по

инвентаризации имущества и финансовых обязательств (Приказ Министерства РФ № 49

от 13 июня 1995 г.).

9. «О порядке отражения в бухгалтерском учете и отчетности операций с

векселями, применяемыми при расчетах между организациями за поставку товаров,

выполненные работы и оказанные услуги» (Письмо Минфина РФ № 142 от 31 октября

1994 г.).

1.2.

Понятийный аппарат

Изучение теоретической основы учета расчетов с

поставщиками и подрядчиками, а также применение данных знаний в практической деятельности,

требует знания определенных понятий, их значения в деятельности предприятий,

организаций.

Поставщик – фирма, осуществляющая поставку товара.

Подрядчик – физическое или юридическое лицо

подрядившиеся на свой страх и риск выполнить для заказчика определенную работу

или оказать услуги к оговоренному сроку

за согласованную подрядчиком и заказчиком оплату.

Договор – это соглашение сторон, направленное на

возникновение, изменение или прекращение прав и обязанностей, как правило,

заключаемое в письменной форме. Сторонами договора выступают юридические и

(или) физические лица. Договор – олицетворение цивилизованной рыночной

экономики. Самые различные сделки, работы, услуги оформляются посредством

договоров. Договор подписывается первым лицом

или его представителем по официально оформленной доверенности. Главный

бухгалтер заинтересован в изучении, анализе, проверке договорных отношений, поскольку

большинство договоров прямо затрагивают финансовое положение предприятия.

На территории Российской Федерации действует

Гражданский кодекс РФ, определяющий основные формы хозяйственных договоров по

операциям купли-продажи, аренды, поставки товаров, подряда, страхования, займа,

перевозки, поручения, комиссии, совместной деятельности.

Договор считается заключенным,

если между сторонами, в требуемой в подлежащих случаях форме, достигнуто

соглашение по всем существенным условиям договора.

Договор считается исполненным,

если всеми сторонами выполнены все условия договора.

При расчетах с поставщиками

используется договор купли-продажи, договор поставки.

Договор купли-продажи

подразумевает то, что одна сторона (продавец) обязуется передать вещь

(товар) в собственность другой стороне

(покупателю), а покупатель обязуется принять этот товар и уплатить за него

определенную денежную сумму (цену). К отдельному виду договоров купли-продажи

относится договор поставки товаров.

По договору поставки поставщик –

продавец, осуществляющий предпринимательскую деятельность, обязуется передать в

обусловленный срок или сроки, производимые или закупаемые им товары покупателю

для использования в предпринимательской деятельности или в иных целях, не

связанных с личными, семейными, домашними и иным подобным использованием.

При расчетах с подрядчиками

используются договора подряда.

Договор подряда предполагает,

что одна сторона (подрядчик) обязуется выполнить по заданию другой стороны

(заказчика) определенную работу и сдать ее

результат заказчику, а заказчик обязуется принять результат работы и

оплатить его.

Накладная: накладная товарная – первичный

бухгалтерский документ, оформляющий операции по отпуску и приему

товарно-материальных ценностей; накладная транспортная – документ, которым

оформляется перевозка грузов и который регулирует отношения между перевозчиком,

отправителем и получателем груза.

Счет – в торговых отношениях

счетом (фактурой) называется товарный документ, выписываемый продавцом на имя

покупателя и удостоверяющий покупку товара или оказание услуг и их стоимость.

Счет-фактура – счет,

выписываемый продавцом на имя покупателя и удостоверяющий фактическую поставку

товара или услуг и их стоимость. С 01. 01. 97 г. все юридические лица,

осуществляющие производственную и коммерческую деятельность на территории

России, обязаны сопровождать отгрузку продукции, работ, услуг, товаров выпиской

специального счета-фактуры, необходимого при начислении и зачете НДС. Продавец

(поставщик, подрядчик) составляет счет-фактуру на русском языке в двух

экземплярах, первый из которых в течение 10 календарных дней с даты фактической

отгрузки продукции (товара, выполнении работ, оказании услуг) представляется

покупателю и служит основанием для возмещения НДС. Второй экземпляр

счета-фактуры хранится у продавца и служит основанием для начисления НДС по

реализации. Счет-фактура обязательно подписывается руководителем и главным

бухгалтером организации продавца с проставлением оттиска печати организации.

Полученный счет-фактура подписывается покупателем или его представителем.

Счет-фактура может быть использован в

качестве накладной направляемой с товаром. Выписанный на специальном бланке

счет-фактура может служить также сертификатом о происхождении товара.

Акт – официальный документ,

имеющий юридическую силу. Акт коммерческий – документ, составляемый в случае

обнаружения в пункте назначения недостачи, повреждения или порчи груза. Акт

служит основанием для предъявления получателем груза претензий о возмещении

убытков стороне допустившей порчу груза.

НДС – один из основных видов

налогов, косвенный налог на товары и

услуги. Представляет собой форму изъятия в бюджет части прироста стоимости,

которая создается на всех стадиях процесса производства сырья до предметов

потребления. НДС взимается с каждого акта продажи. Плательщиками НДС являются

предприятия и организации, имеющие статус юридического лица, индивидуальные

(семейные) частные предприятия, осуществляющие производственную и иную

коммерческую деятельность. Сумма НДС, подлежащая взносы в бюджет определяется

как разница между суммой налога, полученной от покупателей за реализованный ими

товар (работы, услуги), и суммой налога, уплаченного поставщикам за

материальные ресурсы.

Кредиторская задолженность –

это обязательства, которые должны

исполняться надлежащим образом в соответствии с их условиями и требованиями

закона, иных правовых актов, а при отсутствии таких условий и требований –

в соответствии с обычаями делового

оборота или иными надлежащими правилами. [27 с.18].

Исследуя юридическую сторону

бухгалтеру необходимо руководствоваться Гражданским кодексом РФ при составлении

актов сверок, зачетов и актах об исполнении обязательств.

1.3.

Формы расчетов с поставщиками и подрядчиками

Расчеты, осуществляемые между

организациями, учреждениями за поставки товаров, оказание услуг, выполнение

работ бывают наличные и безналичные. Безналичные расчеты производятся через

банки, в которых открыты соответствующие счета.

Формы

безналичных расчетов:

-

расчеты платежными поручениями

-

расчеты по аккредитиву;

- расчеты чеками;

-

расчеты по инкассо.

Расчеты платежными поручениями

Одни из основных форм расчетов с

покупателями и заказчиками в являются платежные поручения. Платежное поручение

выписывается одновременно в нескольких экземплярах, которые должны быть

идентичны. Количество экземпляров, которые необходимо представить в банк, зависит

от того, каким образом осуществляется платеж как правило представляются 4

экземпляра (по одному экземпляру для плательщика, банка плательщика,

покупателя, банка покупателя). Не какие исправления при заполнении платежного

поручения не допускаются.[21,

c.55]

Перед выпиской платежное

поручение регистрируется в журнале регистраций

платежных поручений. При этом

платежному поручению присваивается порядковый номер, который указывается в

соответствующем поле банковского платежного поручения. В платежном поручении

указывается ИНН; наименование и номер счета в кредитной организации, банковский

идентификационный код и др. реквизиты.

Первый экземпляр платежного

поручения подписывают главный бухгалтер и руководитель организации.

Все экземпляры заполненного и

подписанного платежного поручения представляются в обслуживающий организацию

банк.

Последний экземпляр платежного

поручения банк должен возвратить клиенту с отметкой «принято к исполнению» и

указанием даты принятия поручения. При этом на данном экземпляре ставится штамп

банка и подпись операционного работника, принявшего поручение к исполнению.

Помимо этого к документам по

учету расчетов с покупателями и заказчиками можно отнести расчетный чек,

заявление на аккредитив, платежное требование – поручение.

Платежные поручения по

договоренности сторон могут быть срочными, досрочные и отсроченные. Срочные

платежи совершаются в следующих вариантах: авансовый платеж, т.е. платеж до

отгрузки готовой продукции; платеж после отгрузки готовой продукции, т.е. путем

прямого акцепта готовой продукции; частичные платежи при крупных сделках (рис.1)

111

Рисунок 1 - Схема расчетов платежными поручениями. [21, c.190]

1.

Платежное поручение направляется от покупателя в

обслуживающий его банк.

2.

Происходит списание суммы с расчетного счета

покупателя.

3.

Сообщение в банк поставщика о списании суммы с

расчетного счета покупателя.

4.

Идет зачисления суммы на расчетный счет поставщика.

5.

Выписка из

расчетного счета о зачислении суммы платежа.

Данная форма расчетов применяется при расчетах по не товарным

операциям (налоги в бюджет, суммы штрафов), и тогда будут сделаны следующие

бухгалтерские записи:

1. Д-т

сч.10 К-т сч.60 – оприходованные платежные документы поставщика за полученную

готовую продукцию;

2. Д-т сч.19 К-Т сч.60 - выделен НДС;

3. Д-т

сч.60 К-т 51 – оплачена задолженность поставщика;

4. Д-т

сч.68 К-т сч.19- НДС подлежит возмещению

с бюджета;

Также данная форма расчетов может применяться по товарным операциям

за полученную готовую продукцию или оказанную услугу. В бухгалтерском учете

найдут отражение записи:

1. Д-т сч. 69 К-т сч.51- перечисление суммы в социальный фонд;

2. Д-т сч.68 К-т сч.51- начислена сумма налога на пользования дорог и т.д.

Расчеты чеками

Вместе с тем

организации не редко становятся участниками других форм расчетных отношений, в

частности, расчетов с использованием чеков.

Согласно

ст.877 ГК РФ чеком признается документ установленной формы, содержащий приказ

или распоряжении банку списать указанную в чеке сумму с расчетного счета

плательщика и зачислить ее на расчетный счет получателя платежа.

Участниками

чекового обращения выступают три лица: чекодатель, плательщик по чеку и

чекодержатель.

Действующая

методология бухгалтерского учета не предусматривает отнесение чеков к

финансовым вложениям организаций. По существующим правилам эти ценные бумаги

для цели учета и отчетности рассматриваются в качестве средства обеспечении

депонированных на специальном счете денежных средств и средств обеспечении

дебиторской и кредиторской задолженности.[28, c. 233]

Основанием

для выдачи чеков является соглашения между чекодателем и плательщиком (чековый

договор), согласно которому последний обязуется оплатить чеки при условии

наличия у чекодателя средств на социальном счете. Законодательство не

регламентирует форму такого договора, но доказательством его наличия может

служить факт выдачи банком чековой книжки.

Синтетический

учет наличия и движения денежных средств, находящихся в чековых книжках,

чекодатель организует на сч.55 «Специальные счета в банках», субсчет 2 «Чековые

книжки». Аналитический учет ведется по каждой полученной чековой книжки и

движению чеков. Во втором случае к субсчету 55-2 рекомендуется открывать три

аналитические позиции:

1. «Не

использованные чеки»;

2. «Выданные

чеки»;

3. «Аннулированные

чеки».

Т.о.,

операция по депонированию чекодателем денежных средств сопровождается

следующими записями:

1. Д-т

сч.55-1 К-т сч.51,52 – депонированы в чековую книжку собственные денежные

средства;

2. Д-т сч.55-1 К-т сч.66 – депонированы в чековую

книжку заемные денежные средства (краткосрочная ссуда банка).

Чекодатель

выписывает чек для осуществления платежа по обязательству, связывающему его с

чекодержателем по договору. Однако сама по себе выдача. Этой ценной бумаги не

помогает существующего денежного обязательства. Обязательство считается

исполненным только в момент получения чекодержателем платежа по чекам. Поэтому

для учета операций, связанных с выдачи чеков, чекодатель использует

синтетические счета, предназначенные для формирования информации об

обязательств организации,

Чекодержатель

организует учет операций на счетах, предназначенных для отражения информации о

требованиях организаций, и прежде всего на сч.62 «Расчеты с покупателями и

заказчиками»

Отгрузив

покупателю готовую продукцию и получив от него чек, поставщик сделает следующие

записи:

1. Д-т

сч.62 К-т сч.43 – отгружена готовая продукция покупателю;

2. Д-т

сч.90 К-т сч.43 – списывается производственная себестоимость отгруженной

продукции;

3. Д-т

сч.90 К-т сч.68- начислено задолженность бюджету по НДС ;

4. Д-т сч.90 К-т сч.44 – списаны расходы на

продажу, относящиеся к отгруженной продукции

5. Д-т сч.90 (91) К-т сч.91 (90) – отражен

финансовый результат (прибыль убыток) от реализации продукции;

Все

полученные чеки чекодержатель обязан зарегистрировать в книге учета ценных

бумаг. Данный регистр должен иметь следующие обязательные реквизиты:

наименования чекодателя, № и дату выписки чека, его сумму, наименования

плательщика. Книга учета ценных бумаг брошюруется, скрепляется печатью

организации и подписями ее руководителя и главного бухгалтера. [28, c. 81]

Чек

представляется к платежу в рабочий день и рабочие часы банка. Если последний

срок представления совпадает с нерабочим днем в банке, то чек должен быть

предоставлен к платежу в течение следующего рабочего дня. Предоставления чека к

платежу возможно 2-мя способами: получение его непосредственного предъявления

баку плательщику и путем предъявления чека в банк, обслуживающий чекодержателя,

на инкассо. Во втором случае оплата чека происходит в порядке исполнения

инкассового поручения.

Плательщик по

чеку обязан удостовериться в подлинности чека, а также в том, что его

предъявитель является законным владельцем чека. После оплаты чека плательщик в

праве потребовать передачи ему чека с распиской и получении платежа. В случае

оплаты предложенного или похищенного чека может возникнуть вопрос о

распределении возникших субъектов между чекодателем и банком. Согласно ст.879

Трудовому Кодексу РФ убытки возлагаются на ту сторону, по чьей вине они были

причинены.

Операции по

оплате чека чекодержатель отразит следующим образом:

Д-т сч.51,52

К-т сч.62 – зачислено на банковский счет дебиторская задолженность чекодателя.

Учет расчетов платежными

требованиями – поручениями возникли на базе акцептной формы расчетов и сводятся

к следующему: поставщик, отгрузив готовую продукцию, заполняет первую часть

(требование), выписывая платежное требование (приложение) на покупателя –

плательщика, отзывает ему или доставляет нарочным, или передает в свой банк.

Получив платежные требования – поручения, плательщик обязан заполнить вторую

часть – платежное поручение, поручая банку списать с его расчетного указанную

сумму, т.к. обязательства поставщиком выполнены. Организация – плательщик сдает

этот полностью заполненный документ в банк для оплаты. Банк после списание

средств пересылает документы в банк поставщика для зачисления на его расчетный

счет. [21, c. 205]

Учет расчетов векселями

Возрождение рыночной экономикой

финансового рынка привело к восстановлению вексельного обращение в России, и

прежде всего это относится к использованию векселя по взаимоотношениях

покупателя, заказчика и продавца в сделках, связанных с поставкой готовой

продукции. В этом случае применяется товарный (коммерческий) вексель, который

имеет двойственный характер, проявляющийся в том, что он функционирует и как

ценная бумага, и как средство расчетов, учитываемых на счетах учета расчетов с

покупателями и заказчиками.

Бухгалтерский учет векселей,

применяемых при расчетах между организациями за поставленную продукцию

осуществляется:

- у векселедателя – на

сч.60 «Расчеты с поставщиками и

подрядчиками» или на сч.76 «Расчеты с разными дебиторами кредиторами» субсчет

«Векселя выданные» в сумме, указанной в векселе, в корреспонденции с дебетом

счетов учетом материальных ценностей или издержек производства (обращение);

- у векселедержателя – при

получении векселя сумма, указанна в нем, отражается по дебету счета 62 «Расчета

с покупателями и заказчиками» субсчет «Векселя полученные» в корреспонденции с

кредитом счета 90 «Продажи»: разность между суммой, указанной в векселе, и

суммой задолженности за поставленную готовую продукцию, в счет оплаты которых

получен вексель, отражается по кредиту счета 99» «Прибыль и убытки» «Субсчет»

«Доходы по векселям».

Векселедатель сумму

причитающихся к уплате по векселю процентов за полученную продукцию в

зависимости от конкретного содержания хозяйственной операции отражает либо в

составе производственных затрат, т.е. по дебету счетов 20,23,25,26,97,44-если

речь идет о приобретении продукции, имеющих производственный характер, либо

относит в дебет тех счетов, на которых учитываются получаемые те или иные

материальные ценности.

В случае, если векселедержатель

получает вексельную сумму меньше той, которой он должен по векселю за

отгруженную готовую продукцию, разница относится в дебет счета 84 «Не

распределенная прибыль» в корреспонденции с кредитом счета 62 или счета 76

субсчет «Векселя полученные».

До наступления срока погашения

товарный вексель может быть передан векселедержателям третьему лицу, который

может быть любое юридическое или финансовое лицо. Передача может осуществляться

в порядке взаиморасчетов за полученную готовую продукцию, в качестве средств

расчетов за кредиты и займы, оказания финансовой помощи или продаваться за

деньги. С момента получения векселя третьими лицами он теряет свойство

товарного, и его обращение будет регламентироваться правилами, действующими для

финансовых векселей, т.е. в зависимости от срока действия он будет учитываться

на счете 58 «Финансовые вложения»

Рассмотрим основные

бухгалтерские проводки у покупателя (векселедателя) и поставщика

(векселедержателя).

Таблица 1 - Бухгалтерские записи

|

Содержание операций

|

Корреспонденция счетов

|

|

Дебет

|

Кредит

|

|

|

|

|

|

У векселедателя

1.

оприходована

готовая продукция от поставщика согласно накладной:

-

стоимость

готовой продукции

-

Сумма НДС

|

40

19

|

60, 76

60, 76

|

|

2.

выдан вексель

3.

отраженны

причитающиеся к уплате % по векселю

|

60, 76

с/с «векселя выданные»

20, 23, 25, 26, 97, 44

или

41,10, 99

|

60, 76

с/с «расчеты с

поставщиками»

60, 76,

с/с «векселя выданные»

|

|

4. принят на забалансовый учет выданный вексель

|

009

|

|

|

5 перечислена поставщику задолжность по векселю

|

60

|

51

|

|

6 отнесена на расчеты с бюджетом сумма уплаченного

поставщику НДС

|

68

|

19

|

|

7 снят с заболансового учета оплаченный вексель

|

|

009

|

|

У векселедержателя

1. произведена отгрузка ГП под вексель

|

62

|

90

|

|

2. отражены причитающиеся по векселю %

|

62

|

99

|

|

3. списаны себестоимость отгруженной ГП

|

90

|

20

|

|

4.

начислен НДС от

реализации

-

«по отгрузке»

-

«по оплате»

|

90

|

68

|

|

5.

получены

денежные средства в оплату векселя

|

76

|

76

|

|

6. не оплачен вексель в установленный срок

|

51

|

62

|

Продолжение таблицы 1

|

7. начислены расходы по оформлению претензий

|

76

|

62

|

|

8. передан вексель другому предприятию в счет

предоплаты

|

90

|

76

|

|

9. отражен финансовый результат

|

60

|

62

|

|

10.

учтен вексель

на забалансовом счете

списан вексель после сообщения об его оплате

|

90

|

99

|

Расчеты

аккредитивами

К сожалению, на практике не

редко возникают ситуации, когда одна из сторон плохо выполняет или вовсе не

выполняет своих обязательств по договору. Случается что предприятие заключив

договор на приобретение необходимой продукции и оплатив ее стоимость и

доставку, не может не получить эту продукцию, не разыскать закрывшуюся фирму

поставщика. Или же напротив, поставщик, отправивший в соответствии с договором

партию продукции покупателю, в течении длительного времени не может вытребовать

причитающиеся ему деньги.

Все это заставляет искать такие

формы расчетов и договором, которые позволяли бы избежать подобные ситуации.

Одной из таких форм является аккредитив, который ставит покупателя и поставщика

практически в равные условия.

[18, c. 99]

Суть аккредитива – в особом

договорном порядке расчетов между поставщиком и покупателем.

Поставщик получит деньги после

того как выполнены заранее оговоренные условия и наступит событие, которое и

будет служить сигналом к зачислению денег на его счет. Эти условия и

«сигнальное» событие стороны определяют заранее по взаимному согласию и точно

фиксируют их в договоре поставки.

Покупатель формирует эти условию

и «сигнальное» событие в заявлении на открытие аккредитива в своем банке. В

соответствии с заявлением и договором банка покупателя перечисляет денежные

средства в банк, обсуживающий поставщика. Но непосредственно на счет поставщика

эти средства не зачисляются. Он получит их лишь после того, как представит в

свой банк документы, доказывающие, что условия аккредитива выполненные

«сигнальное» событие наступило.

Что является такими документами,

стороны за ранее определяют в договоре поставки. Это могут быть как, например,

железнодорожная накладная, подтверждающая факт отгрузки готовой продукции, так

и акт заключения (независимого эксперта) о соответствии фактического качества

отправленной готовой продукции договорному.

Расчеты по аккредитиву

регулируются параграфом 3 главы 46 Гражданского кодекса РФ. Кроме того, могут

применяться Унифицированные правила и обычаи для документарных аккредитивов. Но надо помнить, что эти

правила на территории РФ рассматриваются всего лишь как обычаи делового оборота

и применяются в части, не противоречащей ГК РФ.

К расчетом по кредитивом во всем

мире применяется следующая терминология: банк покупателя называется

банком-эмитентом; покупатель (плательщик) - приказодателем или клиентом

банка-эмитента; поставщик (получатель) - бенефициаром; банк поставщика –

исполняющим банком.

Существуют несколько видов

аккредитивов. Покрытый и не покрытый аккредитивы затрагивают интересы только

покупателя и не как не касаются поставщика.

Аккредитив считается покрытым,

когда денежные средства списываются с расчетного счета покупателя (или представляются

ему в кредит) и депонируются банком для последующих платежей поставщику. В

результате оборотные средства покупателя отвлекаются на довольно длительный

срок. По этому более выгодно использовать для расчетов не покрытый

(гарантированный) аккредитив. В этом случае банк поставщика спишет денежные

средства прямо с открытого у него счета банка покупателя. Средства же самого

покупателя будут оставаться в обороте до момента расчета с поставщиком. Но

прибегать к расчетом в форме не покрытого аккредитива можно лишь в том случае,

когда банк покупателя и банк поставщика имеют корреспондентские отношения друг

с другом. Кроме того, покупатель должен числиться на хорошем счету у банка – в

качестве добросовестного и честного клиента.

У непокрытого (гарантированного)

аккредитива есть и недостаток – плата банку за непокрытый аккредитив

значительно превышает плату за покрытый.

Безотзывный и отзывной

аккредитив представляют собой интерес прежде всего для поставщика. При отзывном

аккредитиве банк покупателя может в любой момент без уведомления поставщика

изменить условие проведения расчетов или же и вовсе отменить их.

Соответственно в случае без отзывного

аккредитива для изменений условий расчетом или отмены платежа требуется согласие

поставщика (рис.2).

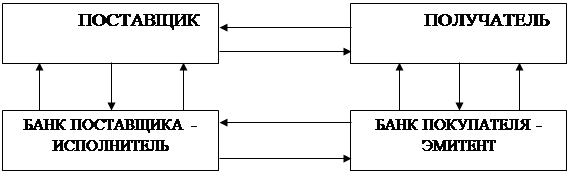

Рисунок

2 - схема аккредитивной формы расчетов. [28, c. 210]

-

заключение договора – контракта с указанием

аккредитивной формы расчетов;

-

заявление на открытие аккредитива (сумма, срок, условия

использования его поставщиком);

-

выписка из расчетного счета об открытии аккредитива;

-

извещение об открытии аккредитива, его условия;

-

сообщение поставщику условий аккредитива;

-

отгрузка готовой продукции по условиям аккредитива;

-

поставщик предоставил платежные документы на оплату за

счет аккредитива;

-

извещение об использование аккредитива;

-

выписка из расчетного счета – зачислен платеж;

-

выписка со счета аккредитива об использовании

аккредитива.

Порядок

бухгалтерского учета операций по аккредитиву напрямую зависит от того, на каких

условиях открывается аккредитив, а так же от вида аккредитива.

У

покупателя открытия покрытого аккредитива отражается на субсчете «Аккредитивы»

к сч.55 «специальные счета в банках». Для учета не покрытого аккредитива

используется за балансовый счет 009 «Обеспечение обязательств и платежей выданные».

Согласно

статье 223 ГК РФ, право собственности у покупателя возникает с момента передачи

готовой продукции, если иное не

предусмотрено законом или договором.

Передачей

признается не только вручение продукции непосредственно покупателю, но и сдача

перевозчику для отправки покупателю. Как правило, исполнение аккредитива не

совпадает с моментом перехода право собственности на отгороженную готовую

продукцию.

Поставщик для учета

открытого на него аккредитива может использовать за балансовый счет 008 «Обеспечение

обязательств и платежей полученные». Помимо этого могут быть сделаны следующие

бухгалтерские записи.

Таблица

2 – Бухгалтерские записи

|

Содержание операций

|

Корреспонденция счетов

|

|

Дебет

|

Кредит

|

|

1. отражен финансовый результат от

реализации (прибыль)

|

90

|

99

|

|

2. зачислена на валютный счет

оплата за продукцию

|

52

|

62

|

|

3. отражена курсовая разница при

погашении дебиторской задолженности

|

62

|

91

|

Аккредитив в

равной степени учитывает интересы обеих сторон договора. И в этом его основное

преимущество перед другими формами безналичных расчетов. Кроме того,

использование аккредитива для расчетов уменьшает риски, как поставщика готовой

продукции, так и покупателя. При этом сохраняется высокая степень оперативности

расчетов. Особенно удобно использовать аккредитивную форму расчетов если

поставщик и покупатель имеют счета в одном банке. Тогда расходы по аккредитиву

будут минимальны.

1.4.

Синтетический и аналитический учет расчетов с поставщиками и подрядчиками

Расчеты с поставщиками и подрядчиками осуществляются после отгрузки ими

товарно-материальных ценностей, выполнения работ или оказания услуг либо

одновременно с ними с согласия организации или по ее поручению.

В настоящее время организации сами выбирают форму расчетов за

поставленную продукцию или оказанные услуги.

На предъявленные на оплату счета поставщиков кредитуют счет 60 «Расчеты с

поставщиками и подрядчиками» и дебетуют соответствующие материальные счета (10,

11, 15 и др.) или счета по учету соответствующих расходов (20, 26, 97 и др.).[3]

На счете 60 задолженность отражается в пределах сумм акцепта. При

обнаружении недостач по поступившим товарно-материальным ценностям,

несоответствия цен, обусловленных договором, и арифметических ошибок счет 60

кредитуют на соответствующую сумму в корреспонденции со счетом 76 «Расчеты с

разными дебиторами и кредиторами», субсчет 2 «Расчеты по претензиям».

Сумма НДС включается поставщиками и подрядчиками в счета на оплату и

отражается у покупателя по дебету счета 19 «Налог на добавленную стоимость по

приобретенным ценностям» и кредиту счета 60.

Погашение задолженности перед поставщиками отражается по дебету счета 60

и кредиту счетов учета денежных средств (51, 52, 55) или кредитов банка (66,

67). Порядок бухгалтерских записей при погашении задолженности перед поставщиками

зависит от применяемых форм расчетов.

Помимо указанных расчетов на счете 60 "Расчеты с поставщиками и

подрядчиками" отражают выданные авансы под закупаемое имущество, суммовые

и курсовые разницы, а также прекращение обязательств.

Выданные авансы учитывают по дебету счета 60 с кредита счетов учета

денежных средств (51, 52 и др.).

Суммовые разницы по приобретенному имуществу после его приходования или

выполненным работам (услугам) учитывают на счетах 60 «Расчеты с поставщиками и

подрядчиками» и 91 «Прочие доходы и расходы» в качестве операционных доходов

или расходов в зависимости от значения суммовых разниц.

Курсовые разницы по приобретенному имуществу (работам, услугам) также

отражают на счетах 60 и 91 в качестве операционных доходов и расходов в зависимости

от значения курсовых разниц.

1.5.

Порядок проведения аудита расчетов с поставщиками и подрядчиками

До начала проведения аудита или

оказания сопутствующих услуг аудиторская организация должна ознакомиться в

достаточной мере с деятельностью экономического субъекта.

Поэтому планирование следует

рассматривать как важный и ответственный этап аудиторской проверки, поскольку

от качества его выполнения зависит эффективность всей последующей работы

аудитора. Планирование аудиторской проверки осуществляется в соответствии с правилом (стандартом) №3 «Планирование аудита».

Оптимальная схема планирования аудита, составленная на основе российских

стандартов аудиторской деятельности, должна включать следующие стадии:

предварительное планирование; изучение системы бухгалтерского учета; оценка

системы внутреннего контроля; установление уровня существенности; построение

аудиторской выборки; подготовка общего плана и

программы аудита.

В зависимости от намеченных

целей аудита выполнение каждой стадии планирования имеет ряд особенностей.

Рассмотрим выполнение каждого этапа планирования, обращая особое внимание на

методы получения аудиторских доказательств и ведение рабочей документации

аудитора. [27, c. 114]

Предварительное планирование

целесообразно начать с бесед с представителями руководства, сотрудниками

подразделений, главным бухгалтером, руководителем службы внутреннего контроля

(если данная служба существует на проверяемом предприятии). Беседы должны

строиться таким образом, чтобы аудитор мог получить достаточно четкое

представление о том, чего от него ожидает клиент, как он представляет себе

характер, объем и сроки работы и т.п. Руководствуясь аудиторским Стандартом

"Разъяснения, предоставляемые руководством проверяемого экономического

субъекта", аудитор должен получить разъяснения для подтверждения допущения

непрерывности деятельности, первичной оценки надежности систем бухгалтерского

учета и внутреннего контроля. Кроме того, необходима информация об организации

процесса заключения договоров и процесса реализации продукции. Принимая во

внимание пожелания руководства и учитывая требования законодательства к

проведению аудиторских проверок и содержанию аудиторского заключения, аудитор

очерчивает круг проблем, требующих повышенного внимания в ходе проверки, и

четко формулирует цели, которые должны быть достигнуты по итогам ее проведения.[28, c. 272]

Основным источником информации

на данном этапе выступает письменно зафиксированная учетная политика

предприятия, сформированная с учетом экономических и организационных факторов.

Аудитору следует осмыслить и детально проанализировать содержание учетной

политики клиента, степень проработанности в ее положениях основополагающих

принципов ведения бухгалтерского учета. Наиболее значимые положения учетной

политики необходимо отразить в рабочих документах аудитора, поскольку на всех

последующих этапах анализ деятельности предприятия будет проводиться с позиций

адекватности принятой учетной политике.

Этап предварительного

планирования следует завершить изучением отчетов службы внутреннего контроля,

материалов налоговых проверок и других контролирующих структур. [27, c. 84]

На этапе оценки системы

внутреннего контроля аудитор должен собрать достаточный объем аудиторских

доказательств для высказывания мнения об эффективности этой системы и принять

решение о том, в какой мере он в своей работе может на нее полагаться. Таким

образом, основной целью оценки системы внутреннего контроля является создание

основы для определения времени, видов и объема аудиторских процедур. Система

внутреннего контроля может считаться эффективной, если она своевременно

предупреждает о возникновении

недостоверной информации и выявляет такую информацию. Можно также выделить еще

одну цель, преследуемую аудитором при оценке системы внутреннего контроля –

выработка конструктивных предложений по

ее совершенствованию.

Установив допустимый уровень

существенности, аудитор может приступать к построению аудиторской выборки.

Аудиторская выборка может корректироваться в зависимости от целей аудита и от

установленных аудитором уровней рисков: риска выборки, допустимой и ожидаемой

ошибки и объема генеральной совокупности. [19, c. 107]

Завершающей стадией планирования

является подготовка общего плана и программы аудита. В общем плане должны быть

отражены основная цель и направления проверки, способ проведения аудита,

установленный уровень существенности, параметры аудиторского риска, определены

численность и квалификация рабочей группы аудиторов, их обязанности,

ответственность и соподчиненность; указаны сроки проведения проверки, а также

дата представления аудиторского заключения и детализированного отчета.

Составляя программу проверки

расчетов с поставщиками и подрядчиками, аудитор направляет свои усилия на

проверку тех участков, которые не подвергались контролю или мало контролировались

бухгалтерией.

Составляя программу, аудитор

определяет, какие приемы проверки он будет использовать. Для проверки расчетов

с поставщиками и подрядчиками можно использовать пересчет, сопоставление,

прослеживание, сканирование, документальную проверку, подтверждение.

Программа аудита расчетов с

поставщиками и подрядчиками, операций по приобретению и реализации продукции

представляет собой детальный перечень содержания аудиторских процедур для сбора

аудиторских доказательств.

При проверке необходимо

установить:

-

заключены ли договора поставки продукции;

-

реальность задолженности поставщикам и

подрядчикам, что должно быть подтверждено актами инвентаризации (сверки)

расчетов;

-

правильность составления бухгалтерских проводок

по счетам 60 и 62;

-

соответствие записей аналитического учета по

счетам 60 и 62 записям в журналах-ордерах, главной книге и балансе.

По выявленным несоответствиям

определяют существенность, характер и возможные причины возникновения

отклонений.

Аудиторские процедуры по

существу предполагают детальную проверку верности отражения в бухгалтерском

учете оборотов и сальдо по счетам. Цель общей программы аудита – собрать

достаточный объем аудиторских доказательств, в соответствии с правилом

(стандартом) №5 «Аудиторские доказательства», для формулирования

профессионального мнения о соответствии бухгалтерского учета операций по

приобретению и реализации продукции требованиям действующего законодательства и

достоверности во всех существенных аспектах бухгалтерской отчетности в части

отраженных в ней операций.

Важным шагом на этапе

планирования аудита является комплектация адекватной рабочей группы в

зависимости от целей проверки, объема работы и сроков проведения аудита. Так, в

случае проведения целевой проверки и при значительном объеме операций рабочую

группу аудиторов предлагается разделить на отдельные подгруппы по направлениям

проверки. Рабочая группа должна формироваться из аудиторов, специализирующихся

на проверках данных операций. При незначительном объеме операций в состав

рабочей группы достаточно включить двух - трех аудиторов (специалистов в сфере

торговли). Аудиторы должны иметь достаточную теоретическую подготовку в области

правовых и экономических основ операций по приобретению и реализации продукции,

заключению договоров, механизма их проведения и бухгалтерского учета, а также

иметь практический опыт работы в торговле. В необходимых случаях к выполнению

отдельных этапов аудита могут быть привлечены эксперты. Работа эксперта и

использование предоставленных им материалов регламентированы правилом

(стандартом) аудиторской деятельности «Использование работы эксперта».[14, c. 56]

Общее руководство проверкой,

координация деятельности членов рабочей группы и контроль за соблюдением

графика использования рабочего времени должны осуществляться руководителем

аудиторской проверки. При разделении рабочей группы на подгруппы по

направлениям функции локального руководства целесообразно возлагать на старших аудиторов.

Глава 2.

Учет расчетов с поставщиками и подрядчиками на ООО «Челябинский тракторный

завод - Уралтрак»

2.1.

Характеристика предприятия

Объектом исследования является Общество с Ограниченной

Ответственностью «ЧТЗ – Уралтрак».

Предприятие находится по адресу: 450007, Челябинск, пр. Ленина, 3.

Основной вид деятельности: производство и сбыт промышленных тракторов класса 10

и агрегатов на их базе, изготовление запасных частей, сервисное обслуживание

техники, производство моторов специального назначения, оказание транспортных

услуг.

В настоящее время численность работников составляет 19973 человек, в том

числе: промышленно-производственного персонала – 18937 человек; из них рабочих

– 13862 человека; руководителей и специалистов – 5075 человек.

Площадь земельного участка под производственной площадкой составляет

3023900 м2 (302,39 га).

Предприятие включает в себя производственные подразделения, профильные

заводы (кузнечный завод, литейный завод, завод топливной аппаратуры и т.д.),

дочерние предприятия (ОАО «Сфера-ЧТЗ», ЗАО профилакторий «Солнечный»,

технико-коммерческие центры и др.).

Постановлением Правительства в 1933 году был построен и введен в

эксплуатацию Челябинский тракторный завод, один из самых больших заводов в СССР

по производству сельскохозяйственной техники.

В то время на заводе работало около 75000 человек и выпускалось 250-300

единиц техники в день.

В годы Великой Отечественной войны большая часть производства была

переориентирована на производство танков, первыми из которых были легендарные

Т-34.

В 60-е, 70-е годы основной продукцией завода по-прежнему остаются

сельскохозяйственная и строительная техника, однако часть производства работает

на оборонную промышленность страны (выпускаются танки, БМП и БТРы).

В 1992 году государственное предприятие - производственное объединение

«Челябинский тракторный завод» было преобразовано методом приватизации в

акционерное общество «Уралтрак», в настоящем - открытое акционерное общество

«Челябинский тракторный завод». Активная часть имущества, находящаяся на

балансе производственного объединения «ЧТЗ» была оценена и внесена в качестве

вклада в уставный капитал ООО «ЧТЗ». На величину уставного капитала были

выпущены акции, которые были размещены среди акционеров общества. Пакет акций

был передан в фонд имущества (государству). Другая часть имущества (в основном

социальная сфера) подлежала передаче в муниципальную собственность г.

Челябинска.

Предприятие осуществляет свою деятельность на основании лицензий, а также

сертификатов соответствия:

- лицензия № АОС-74-106479 от 14.01.2000 года, выданная Челябинским

областным отделением Российской транспортной инспекции, разрешающая

осуществлять автобусные перевозки собственных работников для производственных

целей в пределах Российской Федерации;

- лицензия № АСГ-74-106481 от 14.01.2000 года, выданная Челябинским

областным отделением Российской транспортной инспекции, разрешающая

осуществлять автобусные перевозки пассажиров на коммерческой основе по городу и

пригороду;

- лицензия № ПОС-74-106483 от 14.01.2000 года, выданная Челябинским

областным отделением Российской транспортной инспекции, разрешающая осуществлять

перевозки собственных опасных грузов для производственных целей в пределах РФ:

ЛВЖ (бензин автомобильный, дизельное топливо); ГС (пропан, аргон сжатый, азот

жидкий, кислород сжатый);

- лицензия № АСМ-74-106480 от 14.01.2000 года, выданная Челябинским

областным отделением Российской транспортной инспекции, разрешающая

осуществлять автобусные перевозки пассажиров в международном сообщении: страны

СНГ, Прибалтики;

- лицензия № ГСС-74-106484 от 14.01.2000 года, выданная Челябинским

областным отделением Российской транспортной инспекции, разрешающая

осуществлять перевозки грузов на коммерческой основе в пределах РФ;

- лицензия № ГСМ-74-106482 от 14.01.2000 года, выданная Челябинским

областным отделением Российской транспортной инспекции, разрешающая осуществлять

перевозки грузов в международном сообщении страны СНГ, Прибалтики;

- лицензия ЧБО № 101850 от 28.01.2000 года, выданная Челябинским

областным отделением Российской транспортной инспекции, разрешающая

осуществлять перевозочную, транспортно-экспедиционную и другую деятельность,

связанную с транспортным процессом на автомобильном транспорте РФ;

- лицензия № 717 от 29.01.2001 года, выданная органом по сертификации

продукции машиностроения и нефтепродуктов ОС СЦ АТТ, разрешающая применение

знака соответствия системы сертификации ГОСТ Р;

- сертификат соответствия № 4371995 от 25.05.98, выданный органом по

сертификации продукции машиностроения и нефтепродуктов. Сертифицируется

продукция: Трактор Т10.0000, его модификации и комплектации (кроме Т10.0200,

ТЮ.0101-6,7,8,9,10 и Т10.0100-9) по ТУ 23.108-275-99 и Трактор Т-170М1.01, его

модификации и комплектации (кроме тракторов двойного назначения) по ТУ

23.1.509-91, серийное производство.

2.2.

Анализ финансовой деятельности предприятия

Сравнительный

аналитический баланс можно получить из исходного баланса путём сложения

однородных по своему составу и экономическому содержанию статей баланса и

дополнения его показателями структуры, динамики и структурной динамики.

Аналитический баланс охватывает много важных показателей, характеризующих

статику и динамику финансового состояния организации. Этот баланс включает показатели

как горизонтального, так и вертикального анализа.

Анализ

активов предприятия

От структуры активов зависит:

эффективность

работы предприятия (объём выпуска продукции, оборачиваемость, рентабельность);

финансовое

состояние предприятия (ликвидность баланса, скорость оборачиваемости);

величина

налога на имущество.

В процессе анализа необходимо

выявить главные особенности состава и структуры активов

и структурные сдвиги.

Из анализа актива баланса видно,

что в 2004 году по сравнению с 2002 годом. произошло увеличение валюты баланса

на 239294445 руб., следовательно, предприятие развивается,

осваивает новые мощности, объемы производства.

Внеоборотные активы выросли на

181825904 руб., а также увеличился их удельный вес в структуре баланса с 53,8 % до 64,5 %. Рост внеоборотных активов оценивается

положительно, так как это говорит о развитии предприятия.

Таблица

3 - Аналитический баланс предприятия (актив)

|

Наименование

|

Код

строки

|

2002

|

2003

|

2004

|

|

Состав,

руб.

|

Струк-тура,

%

|

Состав,

руб.

|

Струк-тура,

%

|

Состав,

руб.

|

Струк-тура,

%

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

I.

ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

основные средства

|

120

|

70331033

|

27,3

|

218419140

|

50,1

|

220440057

|

44,4

|

|

незавершенное строительство

|

130

|

6890600

|

2,7

|

6991116

|

1,6

|

10666435

|

2,1

|

|

долгосрочные финансовые вложения

|

140

|

59681100

|

23,2

|

62938390

|

14,4

|

89046857

|

17,9

|

|

ИТОГО ПО РАЗДЕЛУ I

|

190

|

138440702

|

53,8

|

288461733

|

66,1

|

320266606

|

64,5

|

|

II.

ОБОРОТНЫЕ АКТИВЫ

|

|

запасы

|

210

|

13377695

|

5,2

|

15413231

|

3,5

|

16377907

|

3,3

|

|

в

т. ч. сырье, материалы…

|

211

|

8142153

|

3,2

|

9483672

|

2,2

|

10233010

|

2,1

|

|

НДС

по приобретенным ценностям

|

220

|

468861

|

0,2

|

1384306

|

0,3

|

1832301

|

0,4

|

|

дебиторская

задолженность (долгосрочная)

|

230

|

25333

|

0,0

|

25955

|

0,0

|

229627

|

0,0

|

|

дебиторская

задолженность (краткосрочная)

|

240

|

10246225

|

4,0

|

14926784

|

3,4

|

21535292

|

4,3

|

|

краткосрочные

финансовые вложения (ценные бумаги)

|

250

|

89336522

|

34,7

|

24254744

|

5,6

|

30241900

|

6,09

|

|

денежные

средства

|

260

|

5412656

|

2,1

|

91661977

|

21,0

|

1230583

|

0,2

|

|

прочие

оборотные средства

|

270

|

0

|

0,0

|

0

|

0,0

|

104888523

|

21,1

|

|

ИТОГО

ПО РАЗДЕЛУ II

|

290

|

118867292

|

46,2

|

147666979

|

33,9

|

176336133

|

35,5

|

|

БАЛАНС

ПО АКТИВУ

|

300

(190+290)

|

257307994

|

100,0

|

436128712

|

100,0

|

496602739

|

100,0

|

Оборотные

активы также возросли на 57468841 руб. и

составляют 176336133 руб. в 2004 г. Удельный вес незначительно

уменьшился с 46,2 % до 35,5 %. Снижение удельного веса оборотных активов

оценивается отрицательно, так как они становится менее ликвидны и их скорость

оборота ниже, чем у внеоборотных активов.

В структуре

активов предприятия наибольший удельный вес составляют внеоборотные активы

64,5% из них 44,5% составляют основные средства.

Удельный вес средств, используемых за пределами

предприятия увеличился на 22,2%. К этим средствам относят дебиторскую

задолженность и финансовые вложения. Увеличение данной группы активов это

положительные стороны, т. к. они более ликвидные, чем запасы и другие активы.

Таблица

4 - Аналитический баланс предприятия (пассив)

|

Наименование

|

Код

строки

|

2002

|

2003

|

2004

|

|

|

Состав,

руб.

|

Струк-тура,

%

|

Состав,

руб.

|

Струк-тура,

%

|

Состав,

руб.

|

Струк-тура,

%

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

|

III. КАПИТАЛ И РЕЗЕРВЫ

|

|

|

уставный капитал

|

410

|

43427993

|

16,9

|

43427993

|

10,0

|

43427993

|

8,7

|

|

|

добавочный капитал

|

420

|

88399229

|

34,4

|

236021546

|

54,1

|

274444515

|

55,3

|

|

|

резервный капитал

|

430

|

6514198

|

2,5

|

6514198

|

1,5

|

6515198

|

1,3

|

|

|

фонд социальной сферы

|

440

|

253391

|

0,1

|

0

|

0,0

|

0

|

0,0

|

|

|

нераспределенная прибыль прошлых

лет

|

460

|

69893090

|

27,2

|

128916138

|

29,6

|

135984457

|

27,4

|

|

|

Нераспределенная прибыль отчетного

года

|

470

|

30921733

|

12,0

|

38635649

|

8,9

|

46133664

|

9,3

|

|

|

ИТОГО ПО РАЗДЕЛУ III

|

490

|

245780087

|

95,5

|

418781461

|

96,0

|

467765042

|

94,2

|

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

590

|

18101

|

0,0

|

0

|

0,0

|

1902821

|

0,4

|

|

|

V. КРАТКОСРОЧНЫЕ ПАССИВЫ

|

|

|

займы и кредиты

|

610

|

181929

|

0,1

|

757197

|

0,2

|

3310787

|

0,7

|

|

|

кредиторская задолженность

|

620

|

9572356

|

3,7

|

7549401

|

1,7

|

12178672

|

2,5

|

|

|

прочие обязательства краткосрочного

свойства

|

630…660

|

1755521

|

0,7

|

9040653

|

2,1

|

11445117

|

2,3

|

|

ИТОГО ПО РАЗДЕЛУ V

|

690

|

11509806

|

4,5

|

17347251

|

4,0

|

26934576

|

5,4

|

|

БАЛАНС ПО ПАССИВУ

|

700(490+590+690)

|

257307994

|

100

|

436128712

|

100

|

496602439

|

100

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Анализируя структуру пассива баланса видно, что

наибольший удельный вес составляет

собственные средства предприятия. Во всех анализируемых периодах в 2002 г.

95,5%, в 2003 г. 96% и в 2004 г. 94,2%. Это является хорошим показателем и

говорит о том, что предприятие финансово независимо.

Рисунок 3 - Динамика активов на 2004 г

Рисунок 4 - Динамика пассивов на 2004 г

Непосредственно из аналитического

баланса можно также получить представление о том, из каких источников

формируются активы предприятия. Из рис. 5 мы видим, что собственные средства в

2003 году составляют лишь 79% в источниках формирования основных средств. Все

остальные активы, включающие 31% основных средств, незавершенное строительство,

запасы, денежные средства и дебиторские задолженности, формируются за счет

кредиторской задолженности. Отсюда следует, что предприятие, не имея

собственных финансовых средств, полностью зависит от кредиторов.

На основе анализа отчета о

прибылях и убытках (см. табл. 5) выявлены следующие особенности функционирования ООО «ЧТЗ-УРАЛТРАК» при росте себестоимости

продукции на 20% выручка от продаж

выросла на 14,9%, а валовая прибыль увеличилась на 9682441 руб. Сумма прибыли

до налогообложения составила в 2004 году 80,2% от уровня 2002 года. Это говорит

о коренных улучшениях в деятельности предприятия.

Таблица

5 – Показатели деятельности предприятия, руб.

|

Наименование

|

Код строки

|

Абсолютные

значения

|

Индекс роста

|

|

2002 г.

|

2003 г.

|

2004 г.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

1.Выручка

(нетто) от продажи товаров

|

010

|

35413295

|

33987356

|

52871005

|

1,493

|

|

2.

Себестоимость проданных товаров

|

020

|

15626486

|

22408337

|

31609545

|

2,023

|

|

3. ВАЛОВАЯ

ПРИБЫЛЬ

|

029

|

19786809

|

11579019

|

21261460

|

1,075

|

|

4. ПРИБЫЛЬ ОТ

ПРОДАЖ

|

050

|

17299582

|

8970144

|

18354293

|

1,061

|

|

5. ПРИБЫЛЬ

(УБЫТОК) ДО НАЛОГООБЛОЖЕНИЯ

|

140

|

18017192

|

9093233

|

14885017

|

0,826

|

|

6. НАЛОГ НА

ПРИБЫЛЬ и иные аналогичные обязательные платежи

|

150

|

4756298

|

2750692

|

2653453

|

0,558

|

|

7. ПРИБЫЛЬ ОТ

ОБЫЧНОЙ ДЕЯТЕЛЬНОСТИ

|

160

|

13260894

|

6342541

|

12231564

|

0,922

|

|

8. ЧИСТАЯ

ПРИБЫЛЬ

|

190

|

13260894

|

6342541

|

12231564

|

0,922

|

|

9. Рентабельность

продаж (3/2), %

|

|

126,6

|

51,7

|

67,3

|

53,1

|

Теперь проведем индексный анализ абсолютных балансовых стоимостных показателей, он показан в табл.

6.

Индексный анализ абсолютных балансовых стоимостных показателей демонстрирует как

изменяются эти показатели в динамике и каково их изменение по сравнению с

изменением валюты баланса.

Таблица 6 – Индексный анализ

абсолютных балансовых стоимостных показателей

|

Наименование

|

Код строки

|

Индексы роста

|

|

2002 год

|

2003 год

|

2004 год

|

|

1

|

2

|

3

|

4

|

6

|

|

Основное имущество

|

А120

|

1,000

|

3,106

|

3,134

|

|

Оборотное

имущество

|

А290

|

1,000

|

1,242

|

1,483

|

|

Собственный

капитал

|

П490

|

1,000

|

1,704

|

1,903

|

|

Заемный капитал

|

П590+П690

|

1,000

|

1,505

|

2,502

|

|

Производственные

запасы

|

А210

|

1,000

|

1,152

|

1,224

|

|

Денежные

средства и их эквиваленты

|

А250+А260

|

1,000

|

1,223

|

0,332

|

|

Долгосрочные

финансовые вложения

|

А140

|

0,000

|

0,000

|

1,000

|

|

Краткосрочные

финансовые вложения

|

А250

|

1,000

|

0,271

|

0,339

|

|

Дебиторские

задолженности

|

А230+А240

|

1,000

|

1,456

|

2,119

|

|

Кредиторские

задолженности

|

П620

|

1,000

|

0,789

|

1,272

|

|

Долгосрочные заимствования

|

П590

|

0,000

|

0,000

|

0,000

|

|

Краткосрочные

обязательства

|

П690

|

1,000

|

1,507

|

2,340

|

|

Займы и кредиты

|

П610

|

0,000

|

0,000

|

0,000

|

|

Кредиторские

задолженности

|

П620

|

1,000

|

0,789

|

1,272

|

|

|

|

1,000

|

|

|

|

|

|

1,000

|

|

|

|

Валюта баланса

|

А300;П700

|

1,000

|

1,695

|

1,930

|

|

|

|

|

|

|

|

|

|

|

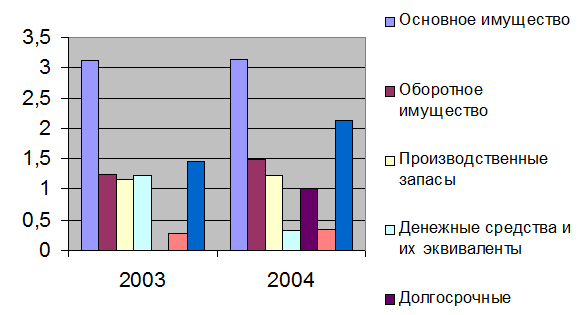

Из таблицы 6 и рис. 8 и 9 мы видим, что темпы роста

заемного капитала превышают темпы роста

собственного капитала на 13%.

Производственны запасы растут более

высокими темпами по сравнению с денежной наличность. Снижение темпов роста денежных средств создает

проблемы с платежеспособностью предприятия. Темпы роста долгосрочных финансовых

вложений превышают темпы роста краткосрочных финансовых вложений. Это говорит о

том, что предприятие вкладывает средства в ценные бумаги.

Рисунок 5 - Индексный анализ активов

Рисунок 6 - Индексный анализ пассивов

На основе анализа

структуры дебиторской и кредиторской задолженности можно составить картину

состояния расчетов с покупателями и поставщиками, выявить просроченную

задолженность, а также оценить динамику погашения задолженности отдельными

группами дебиторов и кредиторов. Кроме того, он в значительной степени

облегчает проведение инвентаризации состояния расчетов, благодаря чему

становится возможным оценить активность предприятия во взыскании дебиторской

задолженности и ее «качество» и способности самому предприятию погасить

обязательства перед кредиторами.

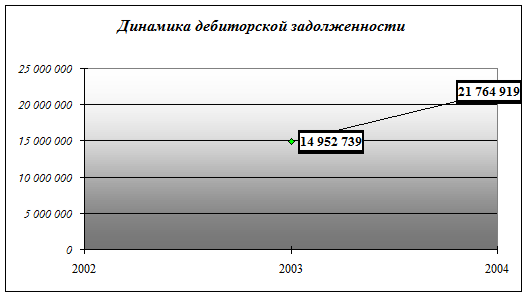

Проанализируем

дебиторскую задолженность в целом по предоставленным данным бухгалтерской

отчетности в целом за период с 2003 по 2004 г.г.

Таблица 7 - Анализ дебиторской

задолженности

|

Код

стро-ки

|

Наименование

|

2003

год

|

2004

год

|

Отклонение

|

|

Состав

тыс.

руб

|

Струк-тура

%

|

Состав

руб.

|

Струк-тура

%

|

тыс.

руб.

|

%

|

|

230

|

Дебиторская

задолженность более 12 мес

|

25955

|

0,17

|

229627

|

1,05

|

+203672

|

884,8

|

|

231

|

в

том числе покупатели и заказчики

|

23721

|

91,39

|

220627

|

96,08

|

+196906

|

930,1

|

|

240

|

Дебиторская

задолженность менее 12 мес

|

14926784

|

99,83

|

21535292

|

98,95

|

+6608508

|

144,3

|

|

241

|

в

том числе покупатели и заказчики

|

13035481

|

87,33

|

20124890

|

93,45

|

+7089409

|

154,4

|

|

Итого дебиторская задолженность

|

14952739

|

100

|

21764919

|

100

|

+6812180

|

145,6

|

Исходя из приведенного анализа

наблюдается резкое увеличение дебиторской задолженности более 12 месяцев –

203672 тыс. руб., а также покупателей и заказчиками - 7089409 тыс. руб.. Таким

образом в целом дебиторская задолженность в 2004 году по сравнению с 2003

увеличилась на 6812180 тыс. руб..

Анализ

кредиторской задолженности

Проанализируем кредиторскую

задолженность в целом по предоставленным данным бухгалтерской отчетности за

период с 2003 по 2004 г.г.

Таблица 8 - Анализ кредиторской

задолженности

|

Код

стро-ки

|

Наименование

|

2003

год

|

2004

год

|

Отклонение

|

|

Состав

тыс.руб

|

Струк-тура

%

|

Состав

тыс.

руб

|

Струк-тура

%

|

тыс.руб

|

%

|

|

621

|

Поставщики

и подрядчики

|

6492624

|

86,00

|

10875652

|

89,3

|

+4383028

|

167,5

|

|

622

|

Векселя

к уплате

|

-

|

-

|

-

|

|

-

|

-

|

|

623

|

Задолженность

перед дочерними обществами

|

-

|

-

|

-

|

|

-

|

-

|

|

624

|

Задолженность

перед персоналом

организации

|

482625

|

6,4

|

650456

|

5,3

|

+167831

|

134,7

|

|

625

|

Задолженность

перед внебюджетными фондами

|

101207

|

1,3

|

114674

|

0,9

|

+13467

|

113,3

|

|

626

|

Задолженность перед

бюджетом

|

396400

|

5,2

|

456732

|

3,7

|

+60332

|

115,2

|

|

627

|

Прочие кредиторы

|

76545

|

1,1

|

81158

|

0,8

|

+4613

|

106,0

|

|

Итого:

|

7549401

|

100

|

12178672

|

100

|

4629271

|

161,3

|

Из приведенной выше таблицы 8 наибольший удельный

вес кредиторской задолженности приходится на поставщиков и подрядчиком –

4383028 тыс. руб. Резкое увеличение кредиторской задолженности также приходится

на задолженность перед бюджетом - 60332 тыс. руб.. Если сравнить с 2003 годом,

то наблюдается увеличение задолженности с каждым годом

Из таблицы

наблюдается увеличение с каждым годом кредиторской задолженности. По

сравнению с 2003 годом кредиторская задолженность на 01.01.2004 года

увеличилась на 4629271 тыс. руб.

Рисунок

10 - Динамика дебиторской задолженности

Рисунок

11 - Динамика кредиторской задолженности

Рассмотрим наглядно движение

кредиторской и дебиторской задолженности на приведенных выше графиках.

Коэффициент оборачиваемости

дебиторской задолженности – характеризует число оборотов, которые совершает

дебиторская задолженность за отчетный период. Увеличение числа оборотов

свидетельствует об ускорении оборачиваемости дебиторской задолженности.

Коэффициент оборачиваемости

дебиторской задолженности (Кдзд) расчитывается по формуле:

Кдзд= (1)

(1)

Где: Кдзд- коэффициент оборачиваемости дебиторской

задолженности

Дздн –Дебиторская задолженность на

начало отчетного периода

Дздк - дебиторская задолженность на

конец отчетного периода

Следовательно,

Кдзд2003 = (10271558 +14952739) /2= 12612148,5 тыс. руб.

Кдзд2004 =

(14952739+21764919) / 2 = 18358829 тыс. руб.

Коэффициент оборачиваемости

кредиторской задолженности характеризует число оборотов кредиторской

задолженности за отчетный период. Увеличение числа оборачиваемости кредиторской

задолженности свидетельствует об ускорении погашения текущих и долгосрочных

обязательств.

Коэффициент оборачиваемости

кредиторской задолженности (Кдзк) рассчитывается по формуле:

Ккз =  (2)

(2)

Где: Ккз- коэффициент

оборачиваемости кредиторской задолженности

Кзн -

кредиторская задолженность на начало отчетного периода

Кзк-

кредиторская задолженность на конец отчетного периода

Таким образом,

Ккз2003 = (9572356+7549401) / 2 = 8560878,5 тыс. руб.

Ккз2004 = (7549401+12178672)

/2= 9864036,5 тыс. руб.

Коэффициент оборачиваемости в

днях дебиторской задолженности указывает продолжительность одного оборота в

днях, вложенных в дебиторскую задолженность. ООО «ЧТЗ - Уралтрак» должна

придерживаться стратегии сокращения оборота дебиторской задолженности.

Коэффициент оборачиваемости в

днях дебиторской задолженности расчитывается по формуле:

Одзд =  (3)

(3)

Где: Одзд – коэффициент

оборачиваемости дебиторской задолженности в днях.

Кдзд – коэффициент оборачиваемости

дебиторской задолженности

Коэффициент оборачиваемости в

днях кредиторской задолженности характеризует однодневную скорость погашения

кредиторской задолженности.

Коэффициент оборачиваемости в

днях кредиторской задолженности расчитывается по формуле:

Окз =  (4)

(4)

Где: Окз – коэффициент

оборачиваемости кредиторской задолженности в днях

Дзд – коэффициент оборачиваемости

дебиторской задолженности

Итак, рассчитаем показатели

оборачиваемости дебиторской и кредиторской задолженности за 2003-2004 год.

Одзд2003 =

360/12612148,5 = 2,86

Окз2003 =

360/8560878,5= 4,21

Окз2004 =

360/18358829= 1,97

Одзд2004 =

360/9864036,5 = 3,64

Уменьшение дневной продолжительности оборота краткосрочной дебиторской