Министерство образования и науки

Российской Федерации

Федеральное агентство по образованию

ГОУ ВПО

Всероссийский заочный

финансово-экономический институт

Кафедра финансы и кредит

Курсовая Работа

по дисциплине «Деньги, кредит, банки» на тему:

Сущность инфляции, ее причины и методы регулирования

(название

темы из предложенного кафедрой списка)

Руководитель: Шарипова

Люция Гафуровна

Уфа-2008

Содержание

Введение……………………………………………………………..

3

1. Сущность инфляции, формы ее

проявления

и виды……………………………………………………………… 5

2. Базовая инфляция и показатель ее

измерения……………………………………………………….. 8

3. причины инфляции………………………………………….. 9

4. Социально-экономические

последствия

инфляции………………………………………………………… 11

5. Особенности инфляционного

процесса в

России…………………………………………………………….. 13

6. Методы стабилизации денежного

оборота……….. 16

Заключение………………………………………………………...

19

Список использованной литературы…………………...

20

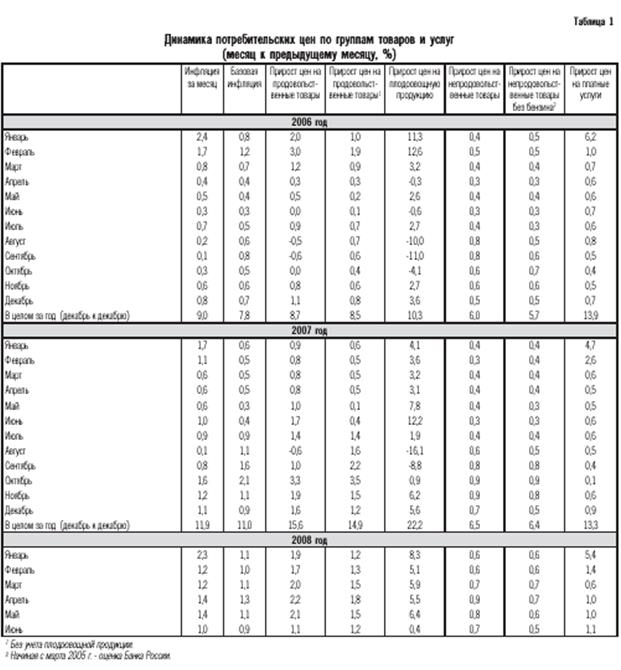

Приложение 1. Уровень инфляции за

2000-2007 г.г…… 22

приложение 2. динамика

потребительских цен по граппам товаров и услуг……………………………………. 23

Введение

Проблема инфляции

является одной из самых актуальных и сложных проблем в современной экономике

многих стран. Она мешает социально-экономическому

развитию, так как подрывает конкурентоспособность участников рыночной

экономики, ведет к перераспределению национального дохода в пользу

предприятий-монополистов и государства, теневой экономики, к снижению реальной

заработной платы, пенсий и других фиксированных доходов, усиливает

имущественную дифференциацию общества.

Инфляционные процессы в

настоящее время в той или иной степени охватывают практически все страны мира. В

каждой стране они протекают по-разному, так как это зависит от ее рыночной

специализации, уровня развития научно-технического прогресса и других факторов. Однако большинство развитых

стран добились существенного снижения уровня инфляции. В то время как в

российской экономике эта проблема остается нерешенной. Хотя

темпы инфляции в РФ неуклонно и медленно снижаются, но необходимость в дальнейшем

ее снижении остается.

Инфляция –

неизбежный спутник долгосрочного развития экономики с гибкими ценами.

Поддержание уровня полной занятости без инфляции – цель государственного

регулирования рыночной экономики. Однако, инфляция – сложный и по-разному

проявляющийся социально-экономический феномен, вызывающий споры и разногласия

среди экономистов. Сущность и происхождение инфляции далеко не одинаково

трактуются представителями различных экономических школ. Поверхностное

представление о причинах инфляции ведет к неправильным методам борьбы с этим

явлением.

Данная контрольная

работа будет посвящена сущности инфляции, формам ее проявления и видам, а также будут рассмотрены особенности

инфляционных процессов в России и методы стабилизации денежного оборота. Актуальность выбранной темы заключается

в том, что в настоящее время при формировании проекта бюджета среди политиков

острому обсуждению подлежат вопросы снижения темпов инфляции, а также вопросы

взаимосвязи инфляции и экономического роста. Считается, что инфляция тормозит

развитие российской экономики, так как стремление снизить денежное предложение

из опасения усилить инфляцию не стимулирует экономический рост.

Цель данной

работы – рассмотреть сущность инфляции, показать особенности инфляционных

процессов в современной России и рассмотреть методы борьбы с инфляционными

процессами.

На основании

поставленной цели, необходимо решить следующие задачи:

·

дать определение термину «инфляция» и раскрыть

формы ее проявления;

·

рассмотреть классификацию видов инфляции по

различным признакам;

·

проанализировать экономические и социальные

последствия инфляции;

·

сформулировать причины инфляции;

·

рассмотреть основные методы государственной

политики по снижению инфляции.

1. Сущность

инфляции, формы ее проявления и виды

Термин «инфляция»

происходит от лат. «inflatio» - вздутие. Инфляция

представляет собой многофакторное явление, которое проявляется в росте уровня

цен и в обесценении денежных знаков по отношению к реальным активам. Она проявляется в повышении

общего уровня цен в стране.

Инфляция представляет

собой результат макроэкономической нестабильности, когда совокупный спрос

превышает совокупное предложение. В условиях золотого и серебряного обращения

инфляция невозможна, так как деньги являются реальным богатством, а не его

символом. Если монет в обращении больше, чем необходимо для покупок, то

оставшиеся деньги накапливаются как сокровище. При наполнении рынка товарами

монеты изымаются из накоплений и участвуют в торговых сделках. В таких условиях

обесценение денег не происходит.

По-другому обстоит дело с

бумажным обращением, где деньги являются только символом, а не реальным

богатством. Такие деньги не могут выполнять функцию сокровища. Поэтому для

сохранения своих сбережений люди покупают недвижимость или драгоценности. Лишь

небольшая часть бумажных денег накапливается в качестве сбережений. Основная

возросшая масса денег остается в обращении. Наличие этих денег у населения

увеличивает совокупный спрос, что, в свою очередь, давит на цены в сторону их повышения.

«Инфляция – это не только

нарушение денежного обращения, а болезнь всего механизма воспроизводства,

результат макроэкономических нарушений. При этом рост цен выступает как

следствие, внешний признак инфляции, по которому ее и определяют» [8, с.166]. Однако

существуют и другие признаки проявления инфляции. К ним относятся:

·

падение

покупательской способности денежной единицы. Проявляется в том, что за одну

денежную единицу возможно приобрести в 2 раза меньше товаров и услуг, чем это

можно было сделать до ее падения;

·

изменение

валютных курсов (август 1998 г. 1$ = 6 руб., ноябрь 1998 г. 1$ = 14,50 руб.,

декабрь 2001 г. 1$ = 29,30 руб., январь 2002 г. 1$ = 30,60 руб.). С точки зрения валютного рынка,

влияние инфляции естественным образом воспринимается через ее связь с

процентными ставками. Поскольку инфляция изменяет соотношение цен, то она изменяет

и действительно получаемые выгоды от доходов, приносимых финансовыми активами.

Это влияние принято измерять с помощью реальных процентных ставок, которые в

отличие от обычных учитывают обесценивание денег, происходящее из-за общего

роста цен. Рост инфляции уменьшает реальную процентную ставку, поскольку из полученного

дохода надо вычесть некоторую часть, которая просто пойдет на покрытие роста

цен и не дает никакого реального увеличения получаемых благ (товаров или услуг);

·

изменение

условий предоставления кредитов в сторону удорожания и сокращения сроков (в

начале 90-х г.г. кредиты давали в лучшем случае на три месяца, а чаще – всего

лишь на один);

·

рост

стоимости потребительской корзины на товары первой необходимости – пищевые

продукты, одежду, обувь, жилье.

Инфляция – это сложный

многопрофильный процесс, который охватывает все стороны жизни людей. В экономической

литературе выделяют следующие виды инфляции в зависимости:

1.

От

«глубины» государственного регулирования экономики:

а)

открытая (проявляется в росте цен, снижении курса национальной валюты и т.п.);

б)

подавленная (протекает в скрытой форме и проявляется снижении качества продукции,

изменении структуры ассортимента, увеличении дефицита в экономике и т.п.);

2.

От

темпов роста цен:

а)

умеренная (до 10% в год; она регулируется правительством с помощью различных

экономических инструментов; сделки заключаются в номинальных ценах);

б)

галопирующая (10-100% в год; сделки индексируются, т.е. в них учитывается

ожидаемый уровень инфляции);

в)

гиперинфляция (свыше 100%; она разрушает банковскую систему, парализует

производство и механизм рынка и т.д.).

3.

От

того, насколько успешно экономика адаптируется к темпам роста цен:

а)

сбалансированная (цены растут умеренно и стабильно; все остальные экономические

показатели изменяются таким же образом);

б)

несбалансированная (цены неравномерно подскакивают вверх, и экономика не

успевает приспособиться к изменяющимся условиям).

4.

От

факторов, порождающих и усиливающих инфляционный процесс:

а)

инфляция «спроса» (превышение спроса над предложением, что ведет к росту цен);

б)

инфляция «издержек» (рост цен на ресурсы, факторы производства, вследствие чего

возрастают издержки производства и обращения, а с ними и цены на выпускаемую

продукцию).

5.

От

способности государства воздействовать на инфляционный процесс:

а)

контролируемая (государство может замедлить или ускорить темпы роста цен);

б)

неуправляемая (отсутствие реальных источников для корректировки уровня

инфляции).

6.

От

изменения показателя ВНП при росте спроса в экономике:

а)

истинная;

б)

мнимая (наблюдается увеличение реального объема производства, обгоняющее рост

цен, позже происходит рост издержек, расстройство денежного обращения, рост

номинального объема ВНП).

7.

От

точности прогноза хозяйственных агентов относительно будущих темпов роста цен и

степени приспособления к ним:

а)

ожидаемая (предполагаемый уровень инфляции в будущем

периоде вследствие действия факторов текущего периода);

б)

неожиданная (уровень инфляции оказывается выше

ожидаемого за определенный период).

2. базовая инфляция и показатель ее измерения

Базовая инфляция представляет собой ту часть инфляции,

которая более тесно связана с индикаторами денежно-кредитной сферы и не

подвержена воздействию неустойчивых факторов, включая сезонный, а также

административному воздействию республиканских органов государственного

управления на ценообразование. «Базовая инфляция представляет собой главный,

долгосрочный тренд. При ее вычислении не учитываются краткосрочные факторы, которые

постоянно меняются и образуют "шумы". Зная направление главного тренда,

можно контролировать уровень и осуществлять целевое регулирование инфляции» [16].

Показателем базовой инфляции является базовый индекс

потребительских цен. Целью исчисления базового индекса потребительских цен

является выявление динамики цен, не подверженной процессу влияния

республиканских органов государственного управления на ценообразование, а также

сезонному воздействию, факторам, которые могут оказывать существенное влияние

на величину сводного индекса потребительских цен.

Как известно, показатель базовой инфляции регулярно

рассчитывается и анализируется почти всеми центральными банками мира, именно он

занимает главное место при определении направлений денежной политики, поскольку

раскрывает основной компонент движения инфляции. Данный показатель измеряет

соотношение между покупной ценой определенного набора потребительских товаров и

услуг («рыночная корзина») для данного периода с совокупной ценой идентичной и

сходной группы товаров и услуг в базовом периоде.

3. Причины

инфляции

Инфляция свойственна любым моделям

экономического развития, где не балансируются государственные доходы и расходы,

ограничены возможности центрального банка в проведении самостоятельной

денежно-кредитной политики. «Иногда инфляционные процессы возникают или

специально стимулируются государством, когда использованы все прочие формы

перераспределения общественного продукта и национального дохода» [3, с.80].

Глубинные причины инфляции находятся

как в сфере обращения, так и в сфере производства и очень часто обусловливаются

экономическими и политическими отношениями в стране.

К факторам денежного обращения

относятся:

1.

Сверхэмиссия денег. Увеличение платежеспособности может возникнуть

из-за дополнительной эмиссии денег, осуществляемой государством. Причины

сверхэмиссии связаны с дефицитом бюджета правительства и способами его

погашения.

2.

Стимулирующая кредитно-денежная политика Центрального банка в

случае продажи облигаций на открытом рынке. Процентная ставка снизится за счет

расширения денежной массы, а инвестиционные проекты реализуются через

определенный промежуток времени, за период которого и может возникнуть

инфляционный процесс.

3.

Обесценение отечественной валюты страны по отношению к устойчивой

иностранной валюте.

4.

Финансово-кредитный механизм. Повысив ставку процента, государство

в лице Центрального банка провоцирует удорожание кредита. Предприятия не

откажутся от кредита, но для выплаты возросшего процента они поднимут цены на

производимые товары и услуги. Таким же образом срабатывает высокий уровень

налоговых ставок.

К неденежным факторам

инфляции относятся:

1.

«Низкий уровень безработицы. Если уровень безработицы высок, то на

увеличение совокупного спроса экономика отвечает увеличением объема

производства, привлекая бездействующие трудовые и материальные ресурсы по

существующим ценам. По мере дальнейшего увеличения спроса экономика

приближается к уровню полной занятости, а затем и преодолевает его. Некоторые

отрасли полностью используют свои производственные мощности и не могут отвечать

на дальнейшее повышение спроса на свои товары увеличением производства. Поэтому

цены на них растут» [5, с.169].

2.

повышение зарплаты. Профсоюзы добиваются у

предпринимателей повышения зарплаты. Следствием чего является повышение

издержек предпринимателей на услуги труда, дороговизна производства делает невыгодным

его расширение. Совокупное предложение начинает сокращаться, несмотря на то,

что совокупный спрос остается на прежнем уровне, а порой и растет.

3.

импортируемая инфляция. Если в экономике страны

широко используются в производстве импортируемые ресурсы, то их резкое

подорожание приведет к росту издержек внутри страны и к сокращению совокупного

производства при одновременном росте цен.

4.

монополизм фирм. Все виды монополий и олигополий

удерживают цены за счет недопроизводства продукции по сравнению с конкурентным

объемом выпуска. Происходит завышенная оценка ресурсов по отношению к их

предельной производительности, а также завышение цен на продукцию. Искаженные

цены дают сигналы развития тенденции к завышенному ценообразованию по сравнению

с тем, какими должны быть цены при данном уровне технологического развития.

5.

«административное регулирование экономики. Оно усиливает

административные издержки, а, следовательно, может привести к повышению уровня

цен в стране и к сокращению легального производства» [6, с.552].

Все это свидетельствует о том, что

инфляция представляет собой сложное многофакторное явление, обусловленное

нарушением воспроизводственных процессов, непропорциональным развитием

народного хозяйства, политикой государства, политикой эмиссионных и

коммерческих банков.

4. Социально-экономические последствия инфляции

Инфляция

является следствием глубинных диспропорций в структуре валового внутреннего

продукта и национального дохода. Поэтому необходимо выяснить, что она за собой

влечёт. В настоящее время во многих экономических изданиях указывается на

отрицательные последствия инфляции, лишь вкратце отмечая положительные.

К негативным последствиям инфляционных процессов относятся:

1.

Снижение

жизненного уровня населения, ухудшение условий жизни преимущественно у

представителей социальных групп с фиксированными доходами (пенсионеров,

служащих, студентов и т.п.).

2.

Обесценивание сбережений.

3.

Рост налогообложения. При действии прогрессивной шкалы налогообложения

осуществляемая индексация доходов приводит к тому, что увеличивающийся

номинальный доход постепенно подпадает под действие более высоких налоговых

ставок. Налогоплательщик помимо своей воли переходит в группу граждан,

облагаемых более высокой налоговой ставкой, что ведет к сокращению его реальных

доходов.

4.

Свертывание инвестиционной деятельности. Под воздействием инфляции

происходит обесценивание амортизационных отчислений и фонда накопления. В

результате и валовые, и чистые инвестиции сокращаются и не позволяют

реализовать запланированные проекты и мероприятия. Это ведет к ограничению

предложения товаров и услуг. Одновременно происходит истощение и другого источника

финансовых ресурсов — обесценивание и изъятие населением и юридическими лицами

своих сбережений. Быстрое обесценивание денежных сбережений подталкивает

их владельцев к слабо продуманным и чрезмерным расходам

денежных ресурсов, нарушению межотраслевых пропорций, расхищению финансовых

средств.

5.

Отставание цен государственных предприятий от рыночных. В связи с тем, что в

государственном секторе цены как на ресурсы и товары пересматриваются реже, чем

в частном

секторе, технически сложно наладить регулирование цен и достичь ценовой

стабильности. В результате увеличивается дисбаланс частного и общественного

секторов, а государство теряет свой потенциал и утрачивает возможность

адекватного воздействия на экономику.

6.

Подрыв предпринимательской и трудовой активности. Инфляция

существенно уменьшает мотивацию к активной предпринимательской и

трудовой деятельности. Для предпринимателей неопределенность в механизме ценообразования

значительно увеличивает степень риска при реализации инвестиционных проектов.

Одновременно им все сложнее становится получать кредиты. Это может сказаться на

производстве и сокращении предложения товаров и услуг. Что касается лиц наемного

труда, то при высокой инфляции происходит обесценивание их доходов в результате

роста цен и сокращение реальных возможностей на приобретение необходимых

потребительских благ, а поэтому значительно снижается усердие и прилежность

работников.

7.

Ограничение продажи сельскохозяйственных продуктов в силу снижения

заинтересованности, в ожидании повышения цен на продовольствие.

8.

Изменение

структуры кредита. Инфляция делает предоставление средств в кредит невыгодным

для кредитора и выгодным для должника. Рост цен сокращает долю долгосрочных и

среднесрочных кредитов. Сокращение сбережений сопровождается сокращением инвестиций.

Долгосрочные вложения становятся рискованным. Инвестиции постепенно перемещаются

из сферы производства в сферу торговли, а также на финансовые рынки.

9.

Рост

инфляции сочетается практически всегда с высокой, хотя и неполной занятостью и

большим объемом национального производства.

Наряду

с этими отрицательными последствиями инфляции высокого уровня, необходимо

отметить возможное позитивное влияние невысокого уровня инфляции, которое

проявляется в оживлении конъюнктуры. Рост цен побуждает предпринимателей к

инвестированию ресурсов, что ведет к расширению производства.

5. Особенности

инфляционных процессов в России

«Несмотря

на официальное признание России страной с рыночной экономикой, по сути, она

продолжает оставаться типичным примером экономической системы с развивающимися

рынками. Характерными особенностями таких систем являются незавершенность структурных

и институциональных изменений, неразвитость финансовых рынков, подверженность

угрозе внешних факторов. Неустойчивая внутренняя и внешняя среда способствует

автоматическому воспроизводству в них внутренних системных дисбалансов,

различных по происхождению. Достигнув определенной границы, накопленное в той

или иной подсистеме неравновесие приводит в действие силы, восстанавливающие

баланс. Одной из таких мощных балансирующих сил является открытая инфляция» [1,

с. 3].

В России

инфляционный процесс представляет собой сложное динамическое явление,

представленное в виде временного единства процессов накопления инфляционного

потенциала и открытой инфляции. Эти две составляющие инфляционного процесса,

скрытая и открытая, а также механизмы превращения одной в другую позволяют

объяснить некоторые парадоксы современной российской инфляции и управления ею.

Рассмотрим особенности возникновения, протекания и регулирования инфляционных

процессов в России на протяжении всего периода рыночных преобразований и в

посткризисный период.

Изучение

динамики денежной массы и индексов цен, с которого традиционно начинается любое

исследование инфляционных процессов, сразу же обнаруживает ряд трудно

объяснимых с точки зрения традиционной теории парадоксов.

1) На

протяжении последних пяти лет наблюдается явный диссонанс в движении денежной массы и уровня цен.

2) На

протяжении всего периода реформ обнаруживается закономерность инфляционного процесса – его цикличность, имеющая

естественное происхождение и никаким образом не связанная с цикличностью

денежно-кредитного регулирования.

3) Отсутствие

временной согласованности в движении цен и денежной массы, существование

реального выбора между инфляцией и ростом не означает абсолютного отрицания

взаимосвязи инфляции с динамикой спроса и предложения на деньги. В периоды

кризисов не столько изменение предложения денег, сколько внезапные изменения в одном или нескольких

компонентах спроса на деньги приводят к появлению избыточной ликвидности. Будучи

накопленной в предкризисный период, она

в короткий срок из относительной превращается в абсолютную, и никакие

инструментальные воздействия центрального банка не способны быстро ликвидировать

денежный дисбаланс.

4) История

регулирования российской инфляции обнаруживает очевидную несамостоятельность и адаптационный

характер денежно-кредитного регулирования. Даже после обретения в 1995 г. Центральным банком

РФ формальной независимости и освоения им всех инструментов воздействия на масштабы

денежного обращения и стоимость денег нельзя утверждать, что инфляция находится

под контролем центрального эмиссионного органа страны. И дело не только в

немонетарных составляющих инфляции. Существует лишь внешняя видимость, что монетарная

политика, в отличие от валютной и фискальной, при соответствующем

институциональном обеспечении гораздо более самостоятельна. Казалось бы,

гораздо легче управлять размером денежной массы и стоимостью денег, чем объемом

налоговых поступлений или динамикой реального валютного курса. Однако это

только видимость.

«На

протяжении всего периода рыночных реформ в России инфляция сопровождалась

структурными сдвигами в экономике. Прежде всего, в периоды самых высоких темпов

роста цен значительно изменялись ценовые соотношения в различных секторах

экономики, т. е. реальные цены тех или иных отраслей и производств. С

некоторым отставанием происходило изменение и структуры производства, т. е.

доли разных отраслей в общем выпуске» [1, с. 56].

Инфляционный

процесс 2004 - 2006 гг. уникален именно в плане соединения долгосрочных форм

накопления инфляционного потенциала и факторов краткосрочного воздействия.

К формам

накопления инфляционного потенциала последних пяти лет можно отнести

следующие.

1.

Избыточные сбережения на руках у населения (эта

денежная масса может

«хлынуть» на потребительские или валютные рынки и вызвать рост потребительских

цен и обесценение национальной валюты).

2.

Избыточная и слабо управляемая ликвидность в банковской

системе (проявляется в

виде растущих остатков на корреспондентских и депозитных счетах коммерческих

банков, при росте депозитов органов государственного управления).

3.

«Мыльные пузыри» современной российской экономики

(высокий рост цен на

рынке недвижимости).

4.

Избыточные государственные резервы.

5.

Монетизация льгот.

6.

Снижение уровня налогообложения.

7.

Ухудшение делового климата, повышение политических

рисков в связи с событиями

с ЮКОСом.

8.

Изменение государственного регулирования отдельных

рынков.

9.

Рост мировых цен на нефть.

Особенностью

современной российской инфляции является еще и то, что она из системного

явления все больше превращается в следствие изменений, происходящих на

локальных рынках. В настоящее время требуется отдельное изучение влияния в

краткосрочном и долгосрочном периодах роста платежеспособного спроса на

изменение структуры цен и их общего уровня, в связи с чем необходимо осмысление

феномена потребительской инфляции локальных рынков. Наконец, значительное

воздействие на текущий уровень инфляции оказывает степень конкурентности

отдельных рынков. Поэтому общая картина инфляции остается неполной, если она

не завершается анализом поведения российских естественных монополий.

6. Методы стабилизации денежного оборота

«Поддержание устойчивости

национальной валюты в современных условиях является одной из важнейших

экономических задач государства. Государственные регулирующие мероприятия

направлены на обеспечение сбалансированности платежеспособного спроса и

товарного предложения, соблюдение экономически обоснованных товарно-денежных

пропорций и воздействуют прямо или косвенно на динамику воспроизводственных

процессов, размеры инвестиций, уровень цен, заработной платы и т. д. При этом

объектом государственного регулирования выступают, главным образом, денежные отношения,

процессы, протекающие в денежно-кредитной сфере, так как возникающие здесь

дисбалансы дают первичный толчок развитию инфляции, а зачастую являются и

основными ее причинами» [15, с. 1].

Денежно-кредитное

регулирование позволяет оказывать на денежный оборот достаточно частые, тонкие

и избирательные воздействия, обеспечивая более быструю отдачу осуществляемых

мер, их значительную эффективность. Оно представляет собой комплекс

мероприятий, осуществляемых через кредитную систему и направленных на изменение

конъюнктуры рынков ссудных капиталов и управление денежным оборотом. Конечной

целью денежно-кредитного регулирования является поддержание покупательной

способности денежной единицы и сбалансированности экономики, обеспечение

стабильного экономического роста.

Для регулирования

денежной массы, находящейся в обращении, Центральный банк определяет на

предстоящий период состав денежных агрегатов, подлежащих контролю, а также их

количественные характеристики. Набор монетарных показателей, выступающих в

качестве промежуточных целей денежно-кредитной политики, различается в разных

странах и определяется исходя из представлений о том, насколько устойчиво

данный агрегат соотносится с реальным объемом производства и уровнем цен и

насколько он поддается регулированию.

Воздействие центральных

банков на денежный оборот в процессе проведения денежно-кредитной политики в

современных условиях может осуществляться посредством:

1.

Эмиссионной

политики. Центральные банки обладают исключительным правом эмиссии наличных денег.

При обеспечении коммерческих банков наличными деньгами они учитывают не только

потребность в них, но и состояние денежного обращения.

2.

Учетной

и ломбардной политики. Изменяя процентную ставку по учетным кредитам, а также

ставку по ломбардным кредитам, Центральный банк влияет на их доступность для

коммерческих банков и на формирование ресурсной базы кредитных учреждений, что,

приводит к изменению объемов кредитования экономики.

3.

Политики

минимальных резервов. Изменяя норму обязательных резервов, Центральный банк

может регулировать условия предоставления кредитов экономике и объем кредитных

вложений.

4.

Политики

открытого рынка. Посредством операций на открытом рынке происходит

предоставление денежных средств коммерческим банкам (путем покупки ценных бумаг)

и изъятие денежных ресурсов (путем продажи ценных бумаг).

5.

Валютной

политики. Представляет собой комплекс мероприятий, осуществляемых в

денежно-кредитной и валютной сферах с целью воздействия на покупательную

способность национальной денежной единицы, валютный курс и темпы экономического

роста.

Методы регулирования,

применяемые центральными банками для поддержания устойчивости денежного

обращения, подразделяются на общие и селективные.

Общие методы влияют на

конъюнктуру рынка ссудных капиталов и ликвидность коммерческих банков в целом.

Они включают учетную политику, политику минимальных резервов, операции на

открытом рынке, установление нормативных требований к ликвидности коммерческих

банков.

«Селективные методы

оказывают избирательное воздействие и направлены непосредственно на

регулирование объемов выдаваемых кредитов. Они носят административный характер

и более эффективно, чем общие, сдерживают развитие инфляционного процесса. Их

используют, как правило, в периоды усиления нестабильности денежного обращения,

когда необходимо оказать быстрое и действенное влияние на деятельность кредитных

учреждений» [15, с. 8].

ЗАКЛЮЧЕНИЕ

На основе проделанной работы можно

сделать следующие выводы:

·

Инфляция

– это сложное социально-экономическое явление, основной формой проявления

которого является устойчивый общий рост цен и обесценение денег.

·

Причины

ее возникновения прячутся в самой структуре экономики, которая отличается

специфическими отличиями, поэтому и формы проявления инфляции очень многообразны.

·

Так

как на возникновение и уровень инфляции влияют различные экономические и

неэкономические факторы, то существует большое количество видов инфляции,

которые неодинаково проявляют себя в той или иной ситуации, сложившейся в

стране.

·

Появление

инфляции в стране сопровождается социальными и экономическими последствиями,

которые нарушают стабильное состояние денежного и экономического баланса.

·

В

российской экономике инфляция имеет свои особенности и проблемы. В первую

очередь, они связаны с государственным аппаратом страны, который зачастую

совершает непродуманные действия, либо при лучшем случае проводит свою политику

лишь частями, оставляя на поверхности основные причины инфляции. Это и другие

обстоятельства дают толчок к развитию инфляции.

·

Для

борьбы с инфляцией Центральные банки используют различные методы,

осуществляемые посредством проведения определенного комплекса мероприятий с

целью стабилизации денежного оборота страны.

Таким образом, можно

сказать, что цель курсовой работы достигнута и решены

все задачи, поставленные в начале работы во введении: рассмотрены сущность,

формы проявления и причины инфляции; проанализированы социально-экономические

последствия инфляции; освещены особенности инфляционных процессов в современной

России, а также приведены методы государственной борьбы с инфляцией и ее последствиями.

Список Использованной

литературы

1.

Анализ

инфляционных процессов и внутренних дисбалансов российской экономики: Учебник/ Малкина

М.Ю. – М.: Финансы и кредит, 2006. – 362 c.

2.

Деньги,

кредит, банки: Опорный конспект лекций/В.М. Никитин, И.Н. Юдина. – Барнаул:

Изд-во «Азбука», 2004. – 120 с.

3.

Деньги,

кредит, банки: Учебник/ Под ред. О.И.Лаврушина. – 2-е изд., перераб. и доп.–

М.: Финансы и статистика, 2000. – 464 с.

4.

Инфляция:

современный взгляд на вечную проблему: Учебник/ С.Р. Моисеев – М.: Маркет ДС

Корпорейшн, 2004. – 228 с.

5.

Краткая энциклопедия по экономической теории и практики: Энциклопедия/

Ю.П. Лубнев, Н.И. Кравцова - Ростов-на-Дону: Рост.гос.эконом.акад., 2000. – 318

с.

6.

Курс

экономической теории: учебник – 4-е дополненное и переработанное издание –

Киров: «АСА», 2001. – 752 с.

7.

Макроэкономика.

Теория и российская практика: Учебник/ Под ред. А.Г. Грязновой, Н.Н. Думной. –

М.: КНОРУС, 2006. – 608 с.

8.

Макроэкономика:

Учебник. – 3-е изд./ Под общей редакцией д.э.н., проф. А.В. Сидоровича. – М.:

МГУ им. М.В. Ломоносова, Издательство «Дело и Сервис», 2000. – 416 с.

9.

Макроэкономика:

Учебное пособие для вузов/ Под ред. проф. И.П. Николаевой. – М.: ЮНИТИ-ДАНА,

2002. – 319 с.

10. Финансы и кредит: Краткий курс

лекций/ И.В. Бокова, С.П. Дядичко, Л.А. Мусина, И.А. Резник. – Оренбург: ГОУ

ОГУ, 2004. – 188 с.

11. Экономическая теория/ Под ред. А.И.

Добрынина, Л.С. Тарасевича, 3-е изд. – СПб: Изд. СПбГУЭФ, Изд. «Питер», 2001. –

544 с.

12. Экономическая теория: Учебник/ Борисов

Е.Ф. – 3-е изд., перераб. и доп. – М.: Юрайт-Издат, 2005. – 399 с.

13. Квартальный обзор инфляции по годам

за период с 2000 г. по 2007 г. Официальный сайт Центрального банка России. http://www.cbr.ru/

14. Квартальный обзор инфляции за I и II кварталы 2008 г.г. Официальный сайт

Центрального банка России. http://www.cbr.ru/

15. http://finclass.ru/denezhnoe-obraschenie/stranica-8-4.html

16. http://institutiones.com/general/188-2008-06-17-09-37-42.html

ПРИЛОЖЕНИЕ 1

|

Год

|

Инфляция,

в %

|

|

2000

|

20,2

|

|

2001

|

18,6

|

|

2002

|

15,1

|

|

2003

|

12,0

|

|

2004

|

11,7

|

|

2005

|

10,9

|

|

2006

|

9,0

|

|

2007

|

11,9

|

|

янв.08

|

2,3

|

|

фев.08

|

1,2

|

|

мар.08

|

1,2

|

|

апр.08

|

1,4

|

|

май.08

|

1,4

|

|

июн.08

|

1,0

|

Рис. 1

Уровень инфляции за 2000-2007 г.г.

Источник: Квартальный обзор инфляции по

годам за период с 2000 г. по 2007 г. Официальный сайт Центрального банка

России. http://www.cbr.ru/

ПРИЛОЖЕНИЕ 2

Источник: Квартальный обзор инфляции

за I и II кварталы 2008 г.г. Официальный сайт

Центрального банка России. http://www.cbr.ru/