Содержание

Введение. 3

1. Страховой

рынок как объект статистического исследования. 5

1.1 Понятие

страховой статистики. 5

1.2 Методологические

вопросы статистического анализа состояния и развития сети страховых организаций. 7

2. Методы

изучения региональной страховой статистики. 10

3. Практическая

часть. 18

Заключение. 34

Список используемой литературы.. 35

Введение

Страхование является одним из важнейших

социально-экономических институтов, деятельность которого реально сказывается

на повышении эффективности общественного развития, способствует поддержанию

достигнутого уровня благосостояния, а также решению насущных задач

государственной и личной безопасности. Большое практическое значение

страхования заключается в том, что оно является специфической системой,

ориентированной на возмещение убытков, нанесенных имуществу или личности людей

случайными опасными событиями. В настоящее время в Российской Федерации со

стороны отдельных общественных институтов наблюдается недооценка роли и места

страхования в экономике и социальной жизни страны. Через российский страховой

рынок сейчас перераспределяется примерно 2-3% валового национального продукта,

что в 4-5 раз меньше чем в США, Японии и государствах Западной Европы.

Разработка и осуществление федеральных и региональных

программ в области развития и повышения эффективности отечественного страхового

бизнеса, несомненно, служит перспективным направлением инвестиций и обязательно

должны опираться на достоверные и точные оценки параметров действующей совокупности

страховых организаций, которые могут быть получены только при помощи

всесторонних статистических исследований Зарубежный и российский опыт

страхового бизнеса показывает, что сбор, обработка и анализ статистической

информации являются ключевыми вопросами, связанными с обеспечением высокой

эффективности страховой деятельности. Более того, качество страховых услуг в

значительной степени зависит от наличия полной и достоверной страховой

статистики. Однако российские страховщики в настоящее время не могут в полной

мере пользоваться адекватной современному состоянию российской национальной

системы страхования статистической базой, в чем и заключается актуальность

выбранной темы. Страхование является одним из важнейших элементов системы

рыночных отношений и обусловлено движением денежной формы стоимости при

формировании и использовании соответствующих целевых фондов денежных средств в

процессе распределения и перераспределения денежных доходов и накоплений.

Формирование общих баз данных по страховой статистике это

естественный процесс становления страхового рынка. В западных странах он

начался в середине прошлого века. Несмотря на конкуренцию, страховые компании

сравнительно быстро поняли необходимость объединения имеющегося у них

статистического материала. Аналогичные статистические службы созданы и в

России. Причем сегодня сбор данных страховой статистики не ограничивается

страхованием жизни, а охватывает многие виды страхования, относящиеся к так

называемому страхованию "не-жизни", например имущественное страхование,

страхование автогражданской ответственности и др.

Наличие обширных, создаваемых десятилетиями, баз данных

страховой статистики, позволяет страховщикам эффективно решать проблему

принятия к страхованию новых рисков.

Целью данной работы является статистическое исследование

страхового рынка. Необходимым условием для достижения этой цели является

решение следующих задач:

Дать понятие страховому рынку, как объекту статистики;

Рассмотреть методы изучения региональной страховой

статистики

Работа состоит из введения, теоретической части,

практической части, заключения и списка используемой литературы.

Теоретической и методологической базой исследования

послужили труды российских и зарубежных авторов, посвященные проблемам

организации и экономики страхового дела, а также статистики страхования.

1

Страховой рынок как объект статистического

исследования

1.1 Понятие

страховой статистики

Страховая статистика (англ.

insurance statistics) - составная часть статистики финансов, предметом которой

являются результаты деятельности страховых организаций, страховые операции и

страховые случаи. Задачи страховой статистики заключаются в сборе и обработке

данных, разработке статистических показателей, анализе отчетных данных и

статистических закономерностей, относящихся к страховому делу. Сбор данных

производится путем составления страховой компанией отчетов по формам,

утвержденным Госкомстатом РФ и Минфином РФ, включая формы федерального

государственного статистического наблюдения за деятельностью страховой организации

и формы ведомственного государственного статистического наблюдения за

деятельностью страховых организаций. В них предусматриваются как стоимостные,

так и натуральные показатели страхования.

На основе данных, собираемых

путем статистического наблюдения, составляется обобщенная сводка о застрахованных

объектах, собранных взносах и произвел, выплатах, о распространении среди

населения добровольных видов страхования, производятся соотв. группировки

данных, исчисляются статистические показатели, характеризующие охват страхового

поля, структуру страховых взносов (по видам страхования), их динамику, частота

и последствия страховых случаев. Обобщающие показатели страхования: страховой

фонд (см. Фонд страховой), число договоров страхования, резерв взносов по

страхованию жизни, взносы и выплаты по договорам страхования и определяемые на

основе этих показателей ср. величины (напр., ср. страховая сумма, ср. страховой

платеж и т.д.). Особое значение имеют: показатель убыточности страхования. В

перечень статистических данных входят: общие сведения о страховых взносах и

выплатах по добровольному и обязательному страхованию; сведения о деятельности

страховых организаций, в которых находят отражение стоимостные и натуральные

показатели по всем видам страхования и перестрахования; сведения об операциях

по медицинскому страхованию и отдельно сведения по операциям обязательного

страхования; данные о численности страховых агентов и их комиссионном

вознаграждении и др.

Все показатели, подлежащие

статистическому изучению, делятся на две группы. Первая отражает процесс

формирования страхового

фонда, вторая - его использование.

К первой группе показателей

относятся:

количество и страховая оценка объектов,

подлежащих обязательному

страхованию, начисленные суммы обязательных платежей, остатки

недоимок;

количество заключаемых или

действующих договоров

по добровольным видам имущественного

и личного страхования;

страховые суммы и суммы

платежей по каждому виду страхования, движение портфеля по долгосрочному страхованию

жизни.

Вторая группа показателей

включает:

количество происшедших страховых случаев и

пострадавших объектов по каждому виду страхования, виду страховой ответственности

и категориям страхователей,

объем выплаченного страхового возмещения и

страховых сумм в денежном выражении.

Статистика страховая построена на

сборе необходимой информации с помощью статистического и бухгалтерского учета,

которые предусматривают регистрацию соответствующих первичных документов в

журналах и других учетных формах. Обобщенные в текущей и годовой статистической

отчетности итоговые показатели учета анализируются и обрабатываются с помощью

статистических методов.

Для этого строятся динамические

ряды сравнимых показателей, оценивается влияние важнейших факторов на рост

страховых платежей, договоров

и застрахованных объектов, выплату страхового возмещения, страховых сумм и

финансовые результаты страхования. Существенную роль в этом деле выполняет

анализ средних и относительных показателей, средний страховой платеж, средняя

страховая сумма, охват страхового

поля, средняя нагрузка одного работника, средняя выплата, убыточность страховой суммы.

Страховая статистика помогает выявлять

неиспользованные резервы и имеющиеся недостатки в страховой работе,

обеспечивать правильное планирование и контроль за ходом выполнения плана,

определять важнейшие закономерности, тенденции и перспективы развития страхового дела.

1.2 Методологические

вопросы статистического анализа состояния и развития сети страховых организаций

Статистический анализ состояния и развития любого

общественного явления или процесса традиционно основывается на выяснении

содержания и особенностей объекта изучения. Страхование как область

человеческой жизнедеятельности является важнейшим социально-экономическим

институтом, который исторически существовал в рамках различных общественных

формаций.

Результаты археологических раскопок и исторических

исследований свидетельствуют, что исходные прообразы современных страховых

организаций уходят своими корнями во времена античности. Например, в Древнем

Риме функционировали учреждения-сообщества легионеров, которые оказывали материальную

поддержку своим членам в случаях перевода солдат в другой гарнизон, увольнения

со службы или смерти (на погребение). В Древней Греции ростки страхования дали

еще более яркий цвет, так как смогли вырваться за пределы воинской жизни.

Свободные граждане осознанно создавали особые союзы для совместного покрытия

убытков и потерь, возникающих при мореплавании и в торговле.

В современном понимании за точку отсчета деятельности

страховых организаций чаще всего принимают середину XIV века, связанную с происхождением

и быстрым развитием итальянского мореходства, когда банкиры стали официально

оформлять договора и брать на себя ответственность за корабль или товары на

протяжении определенного времени или в конкретном рейсе.

Развитие и распространение товарных производственных

отношений сформировало благоприятную экономическую среду для роста количества и

расширения масштабов деятельности страховых организаций. Рынок всегда был

сопряжен с известным элементом риска, а поэтому объективно не мог обходиться

без определенных страховых гарантий. Развитие капитализма способствовало

проникновению страхования в многочисленные географические регионы и страны

земного шара.

В России первый опыт страхования жизни относится к 1771 г. (Закон о вдовьей

казне). В 1776 г.

при учреждении Государственного Заемного Банка ему было предоставлено право

страхования каменных домов и фабрик, а в 1797 г. при Государственном Ассигнационном

Банке открылась специальная контора для страхования товаров.

В явно выраженном виде мощные страховые организации с

развитой региональной сетью появились в нашей стране в 1827 г. (Первое Российское

Страховое Общество) и в 1835

г. (Второе Российское Страховое Общество). По

направлению своей деятельности они были ориентированы на страхование от огня.

Таким образом, краткий исторический обзор деятельности

страховых организаций убедительно доказывает, что они в тех или иных формах

существовали в глубокой древности и через средние века успешно развивались до

новых и новейших времен, регулярно усиливая собственную роль в системе

экономических отношений. Следовательно, страховые компании (фирмы) как предмет

научного познания представляют собой исторически сложившийся и практически

состоявшийся объект статистического исследования. [1]

К вопросу об общественном значении страховых организаций

лучше всего подойти через выяснение роли страхования в жизни современных

государств, опирающихся на рыночные принципы построения экономики. Огромная

практическая значимость страхового бизнеса связана с тем, что он служит важнейшим

необходимым элементом хозяйственных отношений, ориентированных на возмещение

случайных потерь в процессе производства материальных благ и услуг. Основной

смысл страховой деятельности заключается в минимизации потерь, убытков при

наступлении случайных неблагоприятных обстоятельств. Реализуя рисковую,

предупредительную, сберегательную и контрольную функции страховые организации

создают объективные предпосылки и условия для непрерывности и бесперебойности

процесса общественного воспроизводства. Как научная категория и самостоятельная

отрасль практической жизнедеятельности страхование подразумевает систему

экономических отношений, объединяющую совокупность форм, методов и приемов

формирования фондов денежных средств целевого назначения, которые используются в

конкретных случаях при наступлении заранее оговоренных (непредвиденных)

событий. Отсутствие страхования как одного из важнейших социально-экономических

институтов реально сказывается на снижении эффективности общественного

развития, так как страховая деятельность повышает инвестиционный потенциал

государства, способствует поддержанию достигнутого благосостояния граждан, а

также решению насущных задач социального и пенсионного обеспечения.

2

Методы изучения региональной страховой

статистики

Региональная страховая статистика - раздел страховой

статистики, изучающий состояние и развитие страхования в разных регионах страны

и место региональных страховых рынков на российском рынке страховых услуг. В

настоящее время отсутствуют полная и развернутая информация о развитии

региональных страховых рынков и свободный доступ страховщиков, страхователей и

других участников страховых отношений к этим информационным ресурсам, мало

проводится аналитических исследований, а следствием этого является

недостаточная прозрачность региональных страховых рынков.

Региональная страховая статистика может включать следующие

разделы:

первый - статистика страховых компаний, имеющих филиальную

сеть;

второй - статистика о развитии страхования в масштабе

определенного географического региона (субъект Российской Федерации,

экономический район, территория, подведомственная инспекции страхового надзора

Минфина России или федеральный округ);

третий - статистика о развитии национального страхового

рынка в региональном аспекте.

Данные разделы являются также уровнями изучения региональной

страховой статистики. При этом на каждом уровне используются своя система

статистических показателей и источники данных, разнообразные приемы и

направления статистического анализа, различаются состав пользователей и степень

открытости информации.

В первом разделе представлена региональная страховая

статистика на микроэкономическом уровне. Большинство крупных страховщиков имеют

широкую филиальную сеть или стремятся к ее созданию и функционируют по принципу

"Головной офис и филиалы". В последние годы наблюдается рост числа

действующих филиалов российских страховых компаний и филиалов, приходящихся в

среднем на одну компанию.

Объектами статистического изучения на данном уровне являются

сбор, обработка и анализ статистической информации о результатах и перспективах

развития региональной сети страховой организации.[2] Основное назначение такой

информации - внутренний контроль за деятельностью филиалов и принятие

управленческих решений в сфере региональной политики страховой компании. На

микроэкономическом уровне она может изучаться и применяться страховыми

компаниями по двум основным направлениям:

разработка региональной политики на кратко- и среднесрочную

перспективу в целях определения мест открытия новых филиалов, создания и

совершенствования оригинальных и конкурентоспособных страховых продуктов,

предлагаемых на региональных страховых рынках, внедрения новых форм работы с

клиентами. Для этого могут использоваться статистические сведения о так

называемом экономическом, социальном и ином окружении страхования в регионе,

который является перспективным с точки зрения страховщика (демографическая,

социально - экономическая, медицинская статистика по какой-либо территории,

региональная статистика МЧС, МВД, ГИБДД и т.д.), а также сведения об

особенностях и уровне развития страхового рынка региона, в котором

предполагается открыть отделение или филиал (количество и размеры местных

страховых компаний, уровень конкуренции, страховые продукты, имеющие наибольший

спрос и не представленные на региональном страховом рынке и т.д.);

оценка результатов работы действующих филиалов страховой

компании в целях определения степени диверсификации страховой деятельности по

географическому принципу, разработки мер по улучшению работы "отстающих"

филиалов и поощрению "филиалов - лидеров", составления бизнес -

планов и прогнозов по действующим филиалам на предстоящий период. Для этого

используются данные внутренней отчетности филиалов, которая представляется ими

в головную страховую организацию в установленные ею объемы и сроки.

Содержащаяся в этой отчетности информация, как правило, характеризуется высокой

степенью детализации статистических данных, низким уровнем открытости и

отсутствием ее адекватного отражения в формах официальной отчетности. Система

показателей и возможные направления комплексного статистического анализа

результатов работы региональных подразделений определяются страховщиком

самостоятельно в зависимости от управленческих целей и задач. Анализируется

процесс выполнения филиалами коммерческих и финансовых бизнес - планов

(прогнозов), установленных головной организацией, изучаются объемы продаж

страховых продуктов (динамика и структура страховой премии, полученной

филиалами, величина, структура и однородность страхового портфеля, каналы сбыта

страховых продуктов), а также показатели, характеризующие заявленные и

урегулированные убытки, расходы филиалов на ведение дела и т.д. В ходе анализа

данные показатели рассматриваются отдельно по филиалам и в целом по компании с

активным применением приема сравнения и последующим определением процентной

доли каждого филиала и всей филиальной сети в сводных показателях по страховой

компании, при этом учитываются местные условия и особенности работы филиалов в

конкретных регионах. [3]

Во втором разделе региональная страховая статистика

рассматривается на среднем уровне. Объектами изучения являются сбор, обработка

и анализ статистической информации о состоянии и развитии страхования в

различных регионах России. В настоящее время страховые компании зарегистрированы

в 81 субъекте Российской Федерации из 89, за исключением 6 автономных округов и

2 республик. При этом географический охват исследования может быть различным

(субъект Российской Федерации, экономический район, территория,

подведомственная одной из инспекций страхового надзора, федеральный округ) и

определяться в зависимости от целей проводимого анализа.

В отличие от показателей первого раздела региональной

страховой статистики показатели второго раздела носят обобщенный (по страховым

организациям в целом) и менее детализированный характер. Кроме того,

используются дополнительные показатели, характеризующие региональный рынок с

точки зрения его участников (количество и специализация страховщиков, их

группировка по размерам уставного капитала, рыночная концентрация и т.д.), а

также анализируются показатели финансовой отчетности страховщиков (размеры и

структура активов и обязательств, величина собственного капитала, направления и

доходность инвестиций, финансовые результаты деятельности и т.д.). [4]

При изучении региональных страховых рынков может применяться

метод сравнительного анализа (на базе нескольких основных показателей),

например: сравнение региональных страховых компаний друг с другом и их

ранжирование в зависимости от выбранных критериев оценки; сравнение

среднестатистической региональной страховой организации с отдельными страховыми

организациями региона; сравнение изучаемого региона с соседними регионами и

российскими регионами - лидерами в области страхования. В процессе

сравнительного анализа определяется процентная доля конкретного региона в

сводных показателях по экономическому району, территории, подведомственной

инспекции страхового надзора, или по России в целом, изучается динамика данного

показателя. По нашему мнению, проведение сравнительного анализа и определение

доли какого-либо региона в сводных российских показателях целесообразно и

корректно осуществлять без учета статистических данных по страховщикам,

зарегистрированным в г. Москве, так как остальные регионы по сравнению с ней

находятся в относительно равных условиях ведения страхового бизнеса. Кроме

того, исследование страхового рынка какого-либо региона должно проводиться с

использованием сведений о деятельности филиалов иногородних страховщиков, что

позволит получить более объективные результаты анализа, который может включать

и изучение процентной доли этих филиалов в сводных региональных статистических

показателях.

Источниками информации на данном уровне могут быть

статистическая и бухгалтерская отчетность, представляемая страховыми

организациями непосредственно в территориальные органы страхового надзора,

сведения, запрашиваемые региональными союзами у страховщиков - членов этих

союзов, в форме обследований, запросов и анкетирований, а также разнообразные

сведения о так называемом окружении регионального страхования. Территориальные

органы страхового надзора на основе получаемых отчетов формируют сводные данные

как по всей своей поднадзорной территории, так и по относящимся к ней субъектам

Российской Федерации, и проводят определенную аналитическую работу. [5]

Анализ состояния и развития страхования в отдельных регионах

России может проводиться на основе изучения следующих показателей:

а) ключевые абсолютные объемные показатели, характеризующие

региональное страхование в целом, - совокупные премия и выплаты, совокупные

активы компаний, общий финансовый результат и совокупный объем инвестиций;

б) показатели, характеризующие страховые компании региона:

количество зарегистрированных на территории региона местных

страховых организаций и филиалов иногородних страховщиков, а также количество

созданных и ликвидированных (в том числе по причине отзыва лицензии) за

какой-либо период страховых организаций;

совокупный размер уставного капитала всех страховщиков

региона, их группировка по размеру уставного капитала;

специализация страховщиков - количество универсальных,

медицинских и кэптивных страховых компаний, а также количество перестраховочных

компаний;

рыночная концентрация - процентная доля, занимаемая на

местном рынке крупнейшими страховщиками в общем объеме региональной премии,

выплат совокупного уставного капитала, активов и т.д.;

лидеры рынка - наименования страховых компаний регионального

значения с приведением их статистических данных по нескольким показателям,

выбранным в качестве критерия, и процентных долей каждой страховой компании -

лидера в соответствующем совокупном показателе;

в) средние показатели по страховым компаниям региона -

страховая премия, количество заключенных договоров, объем инвестиций, активы и

обязательства, прибыль и собственный капитал, приходящиеся в среднем на одну

страховую компанию. Эти и другие средние показатели по региону могут

использоваться для сравнительного анализа, выбор направлений которого зависит

от его конкретных целей и географического охвата; [6]

г) показатели, характеризующие каналы продаж договоров

страхования (агенты, брокеры, собственные прямые продажи, электронные продажи,

другие каналы), их структура, сложившаяся в целом по региональному рынку, и ее

сравнительный анализ;

д) показатель плотности страхования - величина страховой

премии на душу населения в регионе, ее динамика и сравнительный анализ;

е) объем, динамика и структура номинальной и реальной

(поправленной на индекс инфляции) региональной премии, в том числе доля филиалов

иногородних страховщиков. В аналогичном порядке могут изучаться страховые

выплаты (количество, объем, динамика и уровень выплат);

ж) показатели, характеризующие структуру и динамику

регионального страхового портфеля (количество заключенных и действующих

договоров страхования, застрахованных объектов и т.д.);

з) охват страхового поля по нескольким важнейшим видам

страхования. Данный показатель рассчитывается с использованием дополнительных

сведений о так называемом окружении регионального страхования;

и) показатели, характеризующие перестраховочные операции

страховых компаний.

Статистический анализ может быть дополнен рассмотрением следующих

показателей из финансовой отчетности страховщиков региона:

размер совокупных активов страховых компаний региона и их

доля в совокупных активах страховщиков экономического района или

подведомственной инспекции страхового надзора территории;

структура агрегированного баланса, объем и структура

страховых резервов и других обязательств, величина и структура собственного

капитала;

объем, структура и доходность инвестиций;

финансовые результаты деятельности страховых компаний

региона (количество прибыльных и убыточных страховых компаний, совокупный

финансовый результат, средний финансовый результат на одну страховую компанию

региона и т.д.). [7]

В результате статистического исследования регионального

рынка страховых услуг должны быть выявлены особенности развития страхования в

изучаемом регионе, определено его место на страховом рынке экономического

района или территории, подведомственной инспекции страхового надзора, а также

на российском рынке страховых услуг, изучено состояние деловой среды, в которой

работают региональные страховщики.

В третьем разделе региональной статистики изучаются вопросы

развития национального страхового рынка России в региональном аспекте и

отражается макроэкономический уровень статистических исследований.

Особенности данного раздела заключаются в том, что

статистические показатели обобщаются по субъектам Российской Федерации и могут

далее группироваться по 12 экономическим районам, 11 территориям,

подведомственным инспекциям страхового надзора, или 7 федеральным округам, а затем

сводиться по России в целом, т.е. статистическая информация является менее

детальной по сравнению с первым и вторым разделами из-за высокого уровня

обобщения. Кроме того, применяются иные направления сравнительного анализа,

например: сравнение российских регионов между собой на основе абсолютных и

относительных показателей; сравнение среднестатистической региональной

страховой организации со среднестатистической российской страховой организацией

и т.д. [8]

Статистическая информация о развитии национального

страхования в территориальном аспекте должна обладать высокой степенью

открытости и доступности для всех заинтересованных пользователей - органов

федеральной власти и управления, союзов и ассоциаций страховщиков, страховых

компаний, а также экономистов, экспертов - аналитиков и ученых, предметом

профессиональных и научных интересов которых является страхование.

В настоящее время наиболее полной статистической и

аналитической информацией, обобщенной по региональным страховым рынкам,

располагают Департамент страхового надзора Минфина России и Госкомстат России.

Она содержится в издаваемых ими внутриведомственных статистических сборниках,

которые различаются группировкой регионов, составом сводных показателей и

периодичностью выпуска. В зарубежных странах в работе по сбору, анализу и

распространению страховой статистики принимают участие объединения

страховщиков.

Система показателей и возможные направления комплексного

анализа развития национального страхования в региональном аспекте аналогичны

тем, что рассмотрены во втором разделе, но уже применительно к региональной

структуре национального рынка в целом. Результатом анализа будет комплексная

статистическая характеристика развития российского рынка страховых услуг.

3

Практическая часть

Задание 1

По исходным данным таблицы 3.1:

1.

Постройте статистический ряд распределения организаций

по признаку доход, образовав, пять групп с равными интервалами.

2.

Постройте графики полученного ряда распределения.

Графически определите значения моды и медианы.

3.

Рассчитайте характеристики ряда распределения: среднюю

арифметическую, среднее квадратическое отклонение, коэффициент вариации.

Решение:

Таблица 3.1

Статистическая

информация о деятельности страховых организаций региона

|

№ организации

|

Доходы

|

Прибыль

|

|

1

|

9,7

|

0,41

|

|

2

|

9,0

|

0,40

|

|

3

|

10,2

|

0,45

|

|

4

|

10,3

|

0,46

|

|

5

|

9,8

|

0,42

|

|

6

|

10,0

|

0,44

|

|

7

|

6,0

|

0,25

|

|

8

|

10,5

|

0,48

|

|

9

|

16,0

|

0,75

|

|

10

|

11,6

|

0,53

|

|

11

|

11,7

|

0,54

|

|

12

|

12,8

|

0,56

|

|

13

|

11,9

|

0,55

|

|

14

|

8,5

|

0,38

|

|

15

|

7,0

|

0,31

|

|

16

|

8,0

|

0,40

|

|

17

|

12,2

|

0,58

|

|

18

|

13,5

|

0,63

|

|

19

|

13,9

|

0,65

|

|

20

|

10,5

|

0,49

|

|

21

|

10,7

|

0,50

|

|

22

|

10,8

|

0,50

|

|

23

|

8,5

|

0,34

|

|

24

|

8,5

|

0,35

|

|

25

|

12,2

|

0,58

|

|

26

|

11,5

|

0,52

|

|

27

|

13,3

|

0,60

|

|

28

|

13,8

|

0,64

|

|

29

|

15,0

|

0,70

|

|

30

|

13,5

|

0,64

|

По исходным данным необходимо построить статистический

ряд распределения организаций по признаку доход страховой организации,

образовав, пять групп с равными интервалами. [9]

Для построения статистического ряда распределения

предприятий по среднегодовой стоимости основных производственных фондов с

выделением 5 групп найдем величину равного интервала: Величина равного

интервала определяется по формуле: где xmaxи xmin– максимальное и минимальное

значение признака, n – число групп, где xmax=16, xmin=6 - максимальное и

минимальное значение среднегодового дохода (млн. руб.) n=5 – группы

предприятий. Путем прибавления величины интервала к минимальному значению

признака в группе получим следующие группы предприятий по значению среднегодовому

доходу

Таблица 3.2

Распределение предприятий по

уровню дохода

|

№ группы

|

Группы предприятий по уровню дохода

|

Число предприятий

|

|

I

|

6 - 8

|

2

|

|

II

|

8 - 10

|

7

|

|

III

|

10 - 12

|

11

|

|

IV

|

12 - 14

|

8

|

|

V

|

14 - 16

|

2

|

|

Итого

|

30

|

Данные таблицы показывают, как распределены

предприятия в зависимости от уровня рентабельности их продукции.

При

построении вариационного ряда с равными интервалами определяют число групп (n)

и величину интервала (h). Число групп нам известно – 5. Величина равного

интервала рассчитывается по формуле:

где  и

и  – максимальное и

минимальное значение признака

– максимальное и

минимальное значение признака

h =2

По ряду распределения рассчитаем среднегодовой доход

страховых организаций, взвешивая варианты признака по числу предприятий

Воспользуемся формулой средней арифметической взвешенной,

выразим варианты одним (дискретным) числом, которое найдем как среднюю

арифметическую простую из верхнего и нижнего значений интервала (центр

интервала – x`); где - сумма произведений среднегодового дохода страховых предприятий

на их количество,- общее число предприятий (млн.руб).Среднегодовой доход,

взвешивая варианты признака по числу предприятий равна: 12,067 млн.руб.

По ряду распределения рассчитаем среднегодовой доход

страховых организаций, взвешивая варианты признака по удельному весу

предприятий (табл. 3.3).

Таблица 3.3

Удельный вес

предприятий

|

№ группы

|

Группа предприятий по среднегодовым

доходам

|

Число предприятий

|

Удельный вес

|

Цент интервала

|

|

1

|

6 - 8

|

2

|

0,067

|

7

|

|

2

|

8 - 10

|

7

|

0,233

|

9

|

|

3

|

10 - 12

|

11

|

0,367

|

11

|

|

4

|

12 - 14

|

8

|

0,266

|

13

|

|

5

|

14 - 16

|

2

|

0,067

|

15

|

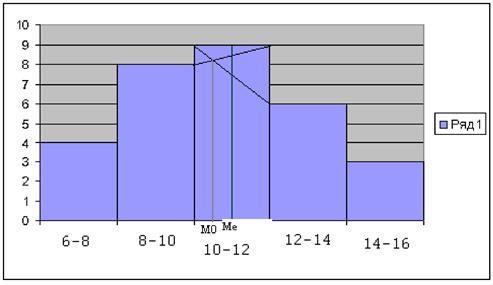

1.

Построим график полученного ряда распределения,

графически определим значения моды и медианы.

Мода – значение признака, наиболее часто встречающееся

в изучаемой совокупности.

Медиана – вариант, расположенный в середине

упорядоченного вариационного ряда, делящий его на две равные части.[6: с: 27 –

28]

Рис. 3.1. Гистограмма

интервального ряда распределения

Воспользуемся формулой средней арифметической взвешенной, в

качестве весов используем относительную величину (d) (удельный вес): где сумма

произведений среднегодового дохода предприятий на их удельный

вес=14+63+121+104+60= 362 млн.руб. Среднегодовой доход, взвешивая варианты

признака по удельному весу предприятий равен: 362 млн.руб. При сравнении

полученных в п.2 результатов средней с результатом, полученным в п.1

обнаруживаем небольшое расхождение, которое объясняется тем что в первом случае

расчет проводился по формуле средней арифметической простой в расчете на одно

предприятие, а во втором случае по формуле средней арифметической взвешенной по

ряду распределения предприятий по среднегодовой стоимости основных производственных

фондов с выделением пяти групп (интервалов). Для вычислений мы использовали

средние значения в интервале (простая средняя между верхней и нижней границами

каждого интервала). При таком исчислении средней допускается некоторая

неточность, поскольку делается предположение о равномерности распределения

единиц признака внутри группы.

Таблица 3.4

|

№

группы

|

Группы

предприятий по уровню дохода

|

Число

предприятий

|

Центр

интервала

|

Вариант

по удельному весу

|

|

I

|

6 -

8

|

2

|

7

|

14

|

|

II

|

8 -

10

|

7

|

9

|

63

|

|

III

|

10

- 12

|

11

|

11

|

121

|

|

Iv

|

12

- 14

|

8

|

13

|

104

|

|

v

|

14

- 16

|

2

|

15

|

60

|

|

Итого

|

30

|

|

362

|

Вывод:

Выполнив задание 1, мы проделали следующие действия:

·

построили статистический ряд распределения

организаций по признаку уровень рентабельности продукции, образовав, пять групп

с равными интервалами;

·

построили графики полученного ряда распределения

и определили значения моды и медианы;

·

вычислили характеристики ряда распределения –

среднюю арифметическую, среднее квадратическое отклонение и коэффициент

вариации.

Задание 2

По исходным данным таблицы

1:

1.

Установите наличие и характер связи между признаками

выпуск продукции и уровень рентабельности продукции, образовав, пять групп с

равными интервалами по обоим признакам, методами:

а) аналитической

группировки,

б) корреляционной

таблицы.

2.

Измерьте тесноту

корреляционной связи между названными признаками с использованием

коэффициента детерминации и эмпирического корреляционного отношения. Сделайте

выводы.

Решение:

1. а) Аналитическая группировка

позволяет изучать взаимосвязь факторного и результативного признаков.

Основные этапы проведения аналитической группировки –

обоснование и выбор факторного и результативного признаков, подсчёт числа

единиц в каждой из образованных групп, определение объёма варьирующих признаков

в пределах созданных групп, а также исчисление средних размеров результативного

показателя. Результаты группировки оформим в таблице.

Установим наличие и характер связи между выпуском

продукции и уровнем рентабельности продукции методом аналитической группировки

по данным таблицы 3.6

Вначале строим рабочую таблицу.

Рассчитаем величину

интервала дохода

=2

=2

Таблица

3.6

Распределение

предприятий по доходу

|

№ группы

|

Группы предприятий по

величине дохода

|

№ предприятия

|

Уровень дохода

|

Прибыль

|

|

I

|

6 - 8

|

7

|

6,0

|

0,25

|

|

15

|

7,0

|

0,31

|

|

Итого

|

2

|

13

|

0,56

|

|

II

|

8 -10

|

1

|

9,7

|

0,41

|

|

2

|

9,0

|

0,40

|

|

5

|

9,8

|

0,42

|

|

14

|

8,5

|

0,38

|

|

16

|

8,0

|

0,40

|

|

23

|

8,5

|

0,34

|

|

24

|

8,5

|

0,35

|

|

Итого

|

7

|

62

|

2,7

|

|

III

|

10 - 12

|

3

|

10,2

|

0,45

|

|

4

|

10,3

|

0,46

|

|

8

|

10,5

|

0,48

|

|

10

|

11,6

|

0,53

|

|

11

|

11,7

|

0,54

|

|

13

|

11,9

|

0,55

|

|

20

|

10,5

|

0,49

|

|

21

|

10,7

|

0,5

|

|

22

|

10,8

|

0,5

|

|

26

|

11,5

|

0,52

|

|

6

|

10

|

0,44

|

|

Итого

|

11

|

119,7

|

5,46

|

|

IV

|

12 - 14

|

12

|

12,8

|

0,56

|

|

17

|

12,2

|

0,58

|

|

18

|

13,5

|

0,63

|

|

19

|

13,9

|

0,65

|

|

25

|

12,2

|

0,58

|

|

27

|

13,3

|

0,6

|

|

28

|

13,8

|

0,64

|

|

30

|

13,5

|

0,64

|

|

Итого

|

8

|

105,2

|

4,88

|

|

V

|

14 - 16

|

9

|

16

|

0,75

|

|

29

|

15

|

0,7

|

|

Итого

|

2

|

31

|

1,45

|

|

Всего

|

|

330,9

|

15,05

|

Для установления наличия и характера связи между доходом

и уровнем прибыли по данным рабочей таблицы строим итоговую аналитическую

таблицу.

Таблица 3.7

Зависимость

уровня рентабельности продукции от объёма выпуска продукции

|

№ группы

|

Группы предприятий по

величине дохода

|

Число предприятий

|

Доход

|

Уровень прибыли

|

|

всего

|

всего

|

|

I

|

6 - 8

|

2

|

13

|

0,56

|

|

II

|

8 - 10

|

7

|

62

|

2,7

|

|

III

|

10 - 12

|

11

|

119,7

|

5,46

|

|

IV

|

12 - 14

|

8

|

105,2

|

4,88

|

|

V

|

14 - 16

|

2

|

31

|

1,45

|

|

Итого

|

30

|

330,9

|

15,05

|

Данные таблицы 2.6 показывают, что с ростом выпуска

продукции уровень рентабельности продукции увеличивается. Следовательно, между

исследуемыми признаками существует прямая корреляционная зависимость.

1. б) Корреляционная таблица –

это специальная комбинационная таблица, в которой представлена группировка по

двум взаимосвязанным признакам: факторному и результативному.

Концентрация частот около диагоналей матрицы данных

свидетельствует о наличии корреляционной связи между признаками.

По данным таблицы необходимо определить, существует ли

зависимость между объёмом выпуска продукции и уровнем рентабельности продукции.

Построим корреляционную таблицу, образовав, пять групп

по факторному и результативному признакам. Будем использовать ранее найденные

интервалы для обоих признаков.

Таблица 3.8

Распределение предприятий по

величине объёма выпуска продукции и уровню рентабельности продукции

|

доход

|

прибыль

|

|

0,25-0,31

|

0,31-0,42

|

0,42-0,55

|

0,55-0,65

|

0,65-0,75

|

Итого

|

|

6-8

|

2

|

|

|

|

|

2

|

|

8-10

|

|

7

|

|

|

|

7

|

|

10-12

|

|

|

11

|

|

|

11

|

|

12-14

|

|

|

|

8

|

|

8

|

|

14-16

|

|

|

|

|

2

|

2

|

|

Итого

|

2

|

7

|

11

|

8

|

2

|

30

|

Как видно из данных таблицы, распределение предприятий

произошло вдоль диагонали, проведённой из левого верхнего угла в правый нижний

угол таблицы, т.е. увеличение признака «выпуск продукции» сопровождалось

увеличением признака «уровень рентабельности продукции». Характер концентрации частот по диагонали

корреляционной таблицы свидетельствует о наличии прямой тесной корреляционной

связи между изучаемыми признаками.

2. Эмпирический коэффициент

детерминации  – показатель, представляющий собой долю межгрупповой

дисперсии в общей дисперсии результативного признака и характеризующий силу

влияния группировочного признака на образование общей вариации:

– показатель, представляющий собой долю межгрупповой

дисперсии в общей дисперсии результативного признака и характеризующий силу

влияния группировочного признака на образование общей вариации:

Эмпирический коэффициент детерминации показывает долю

вариации результативного признака под влиянием факторного признака. При

отсутствии связи эмпирический коэффициент детерминации равен нулю, а при

функциональной связи – единице.

Эмпирическое корреляционное отношение – это корень

квадратный из эмпирического коэффициента детерминации:

,

,

оно показывает тесноту связи между группировочным и

результативным признаками.

Если связь

отсутствует, то корреляционное отношение равно нулю, т.е. все групповые средние

будут равны между собой, межгрупповой вариации не будет. Значит группировочный

признак никак не влияет на образование общей вариации.

Если связь функциональная, то корреляционное отношение

будет равно единице. В этом случае дисперсия групповых средних равна общей

дисперсии  , т.е. внутригрупповой вариации не будет. Это означает, что

группировочный признак целиком определяет вариацию изучаемого результативного

признака.

, т.е. внутригрупповой вариации не будет. Это означает, что

группировочный признак целиком определяет вариацию изучаемого результативного

признака.

Чем значение корреляционного отношения ближе к

единице, тем теснее, ближе к функциональной зависимости связь между признаками.

Для качественной оценки тесноты связи на основе

показателя эмпирического корреляционного отношения можно воспользоваться соотношениями Чэддока:

|

|

0,1 - 0,3

|

0,3 - 0,5

|

0,5 - 0,7

|

0,7 - 0,9

|

0,9 - 0,99

|

|

Сила связи

|

Слабая

|

Умеренная

|

Заметная

|

Тесная

|

Весьма тесная

|

Для нахождения

нужных нам показателей вычислим межгрупповую дисперсию по формуле:

,

,

где  – численность единиц в группе.

– численность единиц в группе.

Таблица 3.9

|

№ группы

|

Сумма  в каждой группе в каждой группе

|

Количество предприятий в

группе

|

|

|

|

|

|

I

|

0,651

|

4

|

0,163

|

-0,057

|

0,003

|

0,012

|

|

II

|

1,565

|

8

|

0,196

|

-0,024

|

0,00058

|

0,0046

|

|

III

|

2,040

|

9

|

0,227

|

0,007

|

0,000

|

0,000

|

|

IV

|

1,548

|

6

|

0,258

|

0,038

|

0,001

|

0,006

|

|

V

|

0,880

|

3

|

0,293

|

0,073

|

0,005

|

0,015

|

|

Итого

|

6,684

|

30

|

-

|

-

|

-

|

0,0376

|

По данным таблицы рассчитаем межгрупповую дисперсию:

Определим эмпирический коэффициент детерминации:

(или 96,3%),

(или 96,3%),

где  (вычисления были произведены в 1-ом задании п.3)

(вычисления были произведены в 1-ом задании п.3)

Найдём эмпирическое корреляционное отношение:

Таким образом, эмпирический коэффициент детерминации

показывает, что на 96,3% вариация уровня рентабельности продукции обусловлена

различиями в объёме выпуска продукции и на 3,7% - влиянием прочих факторов.

Качественно оценим тесноту связи на основе показателя

эмпирического корреляционного отношения. Для этого воспользуемся соотношениями

Чэддока. В нашем случае  , что говорит о наличии весьма тесной связи между доходом

предприятия и уровнем прибыли.

, что говорит о наличии весьма тесной связи между доходом

предприятия и уровнем прибыли.

Вывод:

Выполнив задание 2, с помощью методов аналитической

группировки и корреляционной таблицы мы установили, что между признаками выпуск

продукции и уровень рентабельности продукции существует прямая корреляционная

связь. Далее измерив, тесноту этой связи с использованием коэффициента

детерминации и эмпирического корреляционного отношения выяснили, что связь

между выпуском продукции и уровнем рентабельности продукции является весьма

тесной.

Задание 3

По результатам выполнения

задания 1 с вероятностью 0,954 определите:

1.

Ошибку выборки среднего уровня доходов и границы, в

которых будет находиться средний уровень доходности в генеральной совокупности.

2.

Ошибку выборки доли страховых организаций с доходами 14

млн. руб. и более и границы, в которых будет находиться генеральная доля.

Решение:

Ошибка выборки  или, иначе говоря, ошибка

репрезентативности представляет собой разность соответствующих выборочных и

генеральных характеристик.

или, иначе говоря, ошибка

репрезентативности представляет собой разность соответствующих выборочных и

генеральных характеристик.

Ошибка выборки свойственна только выборочным

наблюдениям. Чем больше значение этой ошибки, тем в большей степени выборочные

показатели отличаются от соответствующих генеральных показателей.

1. В данном случае ошибка выборки среднего уровня

рентабельности будет определяться по формуле:

= 0.02

= 0.02

Для определения границ, в которых будет находиться

средний уровень рентабельности, рассчитаем предельную ошибку выборки с помощью

следующей формулы:

,

,

где

– нормированное

отклонение – «коэффициент доверия», зависящий от вероятности, с которой

гарантируется предельная ошибка выборки. Значение

– нормированное

отклонение – «коэффициент доверия», зависящий от вероятности, с которой

гарантируется предельная ошибка выборки. Значение  определим по следующей

таблице:

определим по следующей

таблице:

|

|

1,000

|

1,960

|

2,000

|

2,580

|

3,000

|

|

|

0,683

|

0,950

|

0,954

|

0,990

|

0,997

|

(или 4%)

(или 4%)

Таким образом, с вероятностью 0,954 можно утверждать,

что средний уровень доходности колеблется в пределах от 18% до 26%.

2.Определим ошибку выборки

доли организаций с уровнем доходности 14 млн. руб. и более.

Для этого будем использовать следующую формулу:

Сначала рассчитаем  , определим количество предприятий с уровнем дохода 14 млн.

руб. и более–

, определим количество предприятий с уровнем дохода 14 млн.

руб. и более–  .

.

=

=

=

=

Теперь определим границы, в которых будет находиться

генеральная доля:

0,1415 ≤ p ≤ 0,1585

Таким образом, с вероятностью 0,954 можно утверждать,

что доля организаций с доходом 14 млн. руб. и более колеблется от 14,15% до 15,85%.

Задание 4

Страховым тарифом или ставкой, являются либо денежная

плата с определенной страховой суммы в год, либо процентная ставка от

совокупной страх. суммы на определенную дату. Исходя из тарифных ставок

исчисляют страховые взносы, уплачиваемые страхователями. Страховой взнос (премия)

представляет собой произведение страхового тарифа на страховую сумму.

Совокупность страховых платежей составляет страховой фонд, которой используется

для выплат страхового возмещения и ведения дел страховщиком. Необходимо

соблюдать баланс страховых возмещений и объема страховых взносов.

еСП=еСВ, где

СП - страховые платежи;

СВ - страховые возмещения.

С целью обеспечения финансовой устойчивости страховых

операций разрабатывается брутто-ставка, которая лежит в основе страхового

взноса и является выражением тарифной ставки. Брутто-ставка состоит из

нетто-ставки и нагрузки к ней. Нетто-ставка выражает рисковую часть тарифа для

обеспечения страхового возмещения и предназначена для формирования страхового

фонда. Нагрузка включает накладные расходы страховщика, прибыль и образование

резервных фондов. Если условия страхования данной группы имущества или иных

рисков содержат несколько видов страховой ответственности, то совокупная

нетто-ставка может состоять из суммы нескольких частных нетто-ставок из-за

независимости условий проявления страховых случаев, принятых в комбинированное

страхование. В основе нетто-ставки лежит вероятность наступления страховых

случаев (Р). Нетто- ставка (Тн) определяется по формуле:

Тн = Р * К * 100, где

Р - это вероятность страхового случая; К - поправочный

коэффициент;

100 - единица страховой суммы (100 руб.).

Р=Кв / Кд , К=Вср / Сср.,

где

Кв - количество выплат (страховых случаев) обычно за

год;

Кд - кол-во заключенных договоров в данном году;

Вср - средняя выплата на один договор;

ср. - средняя страховая сумма на один договор.

Таким образом, расчет нетто- ставки можно производить

по следующей формуле:

Тн =[(Кв * Вср) / (Кд *

Сср)]* 100,

Вср=Кд*В, Сср=Кв*С; =>

Тн=(В / С) * 100

Эта формула - показатель убыточности со 100 руб. страховой

суммы. Брутто- ставка, т.е.тарифная ставка рассчитывается:

Т=Тн+Н = Тн+Нс+Но*Тб, где

Нс - статьи нагрузки, устанавливаемые в абсолютном размере;

Но - статьи нагрузки, закладываемые в тариф в процентах

к брутто- ставке.

Убыточность страховой суммы (вероятность ущерба) - это

отношение выплаченного страхового возмещения к страховой сумме всех объектов

страхования У=В/С. Методика расчета нетто-ставок по каждому виду или однородным

объектам имущественного страхования сводится к определению среднего показателя

убыточности страховой суммы за некоторый тарифный период, например 5 или 10

лет, с поправкой на величину риска. Тарифная ставка составит

Заключение

За столь короткий исторический период по объективным

причинам невозможно создать правовую базу, позволяющую грамотно регулировать

страховые взаимоотношения. Ведущие мировые державы потратили на это несколько

столетий. Причем накопленный международный опыт далеко не всегда можно

адаптировать к реалиям российской действительности. Наличие пробелов в

юридическом обеспечении страхового бизнеса приводит к тому, что пока не удается

подвести надежную законодательную базу для устойчивой и эффективной

деятельности добросовестных страховых организаций, а также в полной мере

оградить потребителей от нерадивых и нечестных страховщиков. В-седьмых, в

России сложилась неблагоприятная ситуация в плане платежеспособного спроса

населения на рынке страховых услуг.

Список используемой литературы

1. Григорук

Н.Е. Статистика внешнеэкономических связей.- М.: Финансы и статистика, 1998.

2. Финансы:

Учебник/Под ред. Проф. В.М. Радионовой.- М.: Финансы и статистика, 2000.

3. Рябушкин

Б.Т. Основы статистики государственных финансов. – М.: Финстатиснформ, 2002.

4. Статистический

словарь.-М.: Финстатинформ, 1997.

5. Теслюк

И.Е. Статистика финансов. Минск: Высшая школа, 1999.

6. Рябушкин

Б.Т. Основы статистики финансов. - М.: Финстатинформ, 1997.

7. Экономическая

статистика. Учебник/Под ред. Ю.Н. Иванова. – М.: ИНФРА-М, 1999.

8. Курс

социально-экономической статистики: Учебник для ВУЗов/Под ред. Проф.М.Г.

Назарова. – М.: Финстатинформ, ЮНИТИ-ДАНА, 2000.

9. Сиденко

А.В., Башкатов Б.И., Матвеева В.М. Международная статистика: Учебник.– М.:

Издательство «Дело и сервис», 1999.

10.

Статистика финансов: Учебник для ВУЗов/Под ред. Салина.

– М.: Финансы и статистика, 2000.

11.

Киселев В.В. Кредитная система России: проблемы и пути

их решение. – М.: Финстатинформ, 1999.

12.

Булкина М.К. Валютный рынок. – М.: АО «Дис», 1995.

13.

Добашина И.В. Финансовые вычисления по ценным

бумагам//Миркин Я.М.

14.

Ценные бумаги и фондовый рынок. – М.: Перспектива,

1995.

15.

Теория статистики: Учебник/Под ред. Проф. Р.А.

Шмайловой. 3-е издание, переработанное и дополненное. – М.: Финансы и

статистика, 1999.

16.

Деньги, кредит, банки/Под ред. О.И. Лаврушина. – М.:

1998.

17.

Поляков В.П., Московина Л.А. Основы денежного обращения

и кредита: Учебное пособие. – М.: 1995.

18.

Иванов В.В. Страхование. – М.: ЮНИТИ, 1997.

19.

Практикум по страховому делу: Учебное пособие/Под ред.

Проф. В.И. Рябина. – М. Финстатинформ, 1998.

20.

Кулагина Г.Д., Дианов Д.В. Основы финансовой

статистики: Учебное пособие. – М.: МИЭПУ, 1997.

21.

Статистика финансов под ред. профессора В.Н. Салина,

Москва «Финансы и статистика» 2002

г.

[1]

Статистика финансов: Учебник

для ВУЗов/Под ред. Салина. – М.: Финансы и статистика, 2000.

2

Статистика финансов: Учебник

для ВУЗов/Под ред. Салина. – М.: Финансы и статистика, 2000.

3 Рябушкин

Б.Т. Основы статистики государственных финансов. – М.: Финстатиснформ, 2002

4

Теория статистики: Учебник/Под

ред. Проф. Р.А. Шмайловой. 3-е издание, переработанное и дополненное. – М.:

Финансы и статистика, 1999.

5 Практикум

по страховому делу: Учебное пособие/Под ред. Проф. В.И. Рябина. – М. Финстатинформ,

1998

6Теория статистики: Учебник/Под ред.

Проф. Р.А. Шмайловой. 3-е издание, переработанное и дополненное. – М.: Финансы

и статистика, 1999.

7 Рябушкин

Б.Т. Основы статистики государственных финансов. – М.: Финстатиснформ, 2002

8

Теория статистики: Учебник/Под

ред. Проф. Р.А. Шмайловой. 3-е издание, переработанное и дополненное. – М.:

Финансы и статистика, 1999.

9 Практикум

по страховому делу: Учебное пособие/Под ред. Проф. В.И. Рябина. – М. Финстатинформ,

1998