Содержание

Введение.......................................................................................................... 4

Глава 1.

Теоретические аспекты учета дебиторской задолженности........... 7

1.1. Понятие

дебиторской задолженности, состав дебиторской задолженности, задачи по

управлению дебиторской задолженностью.............................. 7

1.2.

Документальное оформление дебиторской задолженности............. 11

1.3. Учет

дебиторской задолженности и его значение............................. 15

1.4. Анализ дебиторской задолженности, его значение, задачи и

содержание 20

2.

Организация бухгалтерского учета дебиторской задолженности на предприятии ООО

«Партнеръ-Плюс»................................................................................ 28

2.1.

Организация бухгалтерского учета в ООО «Партнеръ-Плюс»....... 28

2.2. Учет

расчетов с дебиторами.............................................................. 38

2.3.

Рекомендации по совершенствованию расчетов с дебиторами....... 44

3. Анализ

дебиторской задолженности........................................................ 48

3.1. Анализ

основных технико-экономических показателей на предприятии ООО «Партнеръ-Плюс»..................................................................................... 48

3.2. Анализ

дебиторской задолженности................................................. 52

3.3.

Предложения по улучшению финансового состояния предприятия за счет сокращения

дебиторской задолженности................................................ 57

4.

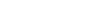

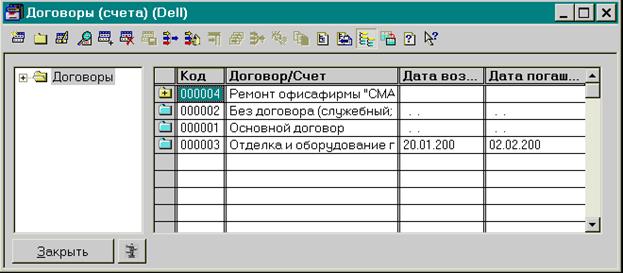

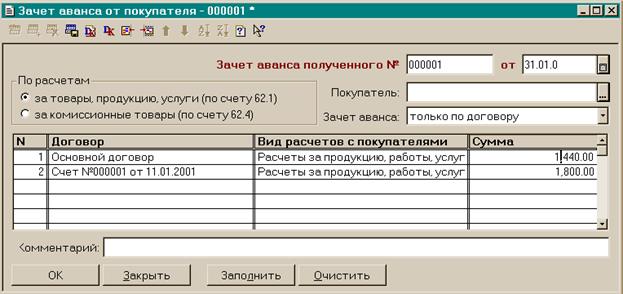

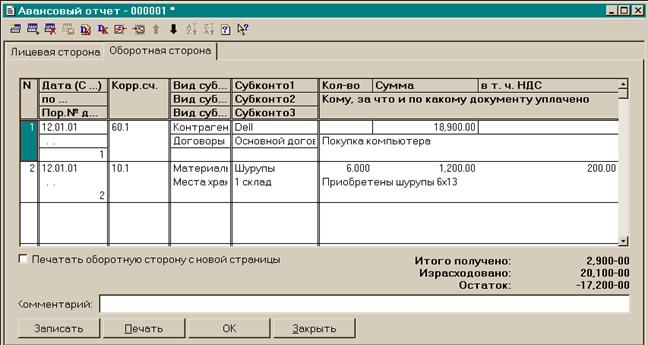

Программное обеспечение бухгалтерского учета дебиторской задолженности в ООО

«Партнеръ-Плюс»................................................................................ 74

5.

Безопасность жизнедеятельности............................................................. 86

Заключение.................................................................................................... 96

Список

литературы..................................................................................... 100

Введение

Актуальность темы исследования обусловлена тем, что

дебиторская задолженность - неизбежное следствие существующей в настоящее время

системы денежных расчетов между организациями, при которой всегда имеется

разрыв времени платежа с моментом перехода права собственности на товар, между

предъявлением платежных документов к оплате и временем их фактической оплаты.

Дебиторская задолженность возникает при совершении

организацией финансово-хозяйственных операций, которые связаны с движением

материальных ресурсов, денежных средств или принятием на себя определенных

обязательств.

Учет расчетов со смежными организациями, в которых каждое конкретное

предприятие может выступать в качестве поставщика, подрядчика, покупателя,

заказчика. На некоторых предприятиях для этих целей в бухгалтерии создают

отдельный участок, специалисты которого хорошо знают кассовые операции и

владеют всеми формами безналичных расчетов: платежными поручениями, платежными

требованиями, инкассовыми поручениями, аккредитивами, чеками и векселями. Они,

как правило, имеют большие навыки и опыт предъявления претензий по выполнению

договорных обязательств.

Не поступление или несвоевременное поступление денежной

выручки или оплаченных заранее материальных ресурсов нарушает ритмичность хозяйственной

деятельности. Возникают дебиторские задолженности, которые нередко приводят к

финансовым потерям и разрушению установившихся партнерских связей.

Дебиторские задолженности согласно бухгалтерскому

законодательству являются активами предприятия, на которые, в случаях крайней

необходимости (например, при банкротстве), может быть наложен арест. Поэтому

нормативные документы обязывают предприятие для взыскания дебиторских

задолженностей подавать исковые заявления в арбитражный суд. При положительном

решении оно могло бы рассчитывать на принудительное исполнение, если у его

должника есть средства. Иначе нужно включать инструмент банкротства и

распродажи имущества должника, затем неопределенное время находиться в очереди

на удовлетворение своих требований, так как обычно предприятия банкроты имеют

многочисленные долги.

В условиях перехода к рыночным отношениям в России

управление дебиторской задолженностью приобретает огромное значение и оказывает

большое влияние на процесс и результаты хозяйственной деятельности предприятия.

Объектом исследования является ООО «Партнеръ-Плюс», осуществляющее

торговую деятельность.

Предметом исследования выступает дебиторская задолженность

предприятия.

Целью настоящей работы является рассмотрение особенностей

организации бухгалтерского учета, проведение анализа дебиторской задолженности,

выявление резервов повышения эффективности, а также проведение аудиторской

проверки имеющейся задолженности на исследуемом предприятии.

Поставленная цель потребовала решения следующих задач:

– дать понятие дебиторской задолженности, состав дебиторской

задолженности, раскрыть задачи по учету и управлению дебиторской задолженностью;

– провести анализ организации бухгалтерского учета на

предприятии ООО "Партнеръ-Плюс";

– раскрыть порядок учета расчетов с дебиторами на

предприятии;

– разработать рекомендации по совершенствованию расчетов с

дебиторами на исследуемом предприятии;

– провести анализ состояния дебиторской задолженности

предприятия ООО "Партнеръ-Плюс";

– вынести предложения по улучшению финансового состояния предприятия

за счет сокращения дебиторской задолженности;

– охарактеризовать программное обеспечение учета финансовых

результатов.

При написании данной дипломной работы были использованы

законодательные акты (Гражданский Кодекс РФ, Налоговый Кодекс РФ); нормативные

документы рассматривающие порядок учета и анализ дебиторской задолженности;

труды таких авторов как: Гореньков В.Ф., Николаева Г.А., Сухина В.А. и др.);

материалы периодических изданий (журналы «Бухгалтерский учет», «Консультант

бухгалтера», «Аудиторские ведомости»).

Глава 1. Теоретические аспекты учета

дебиторской задолженности

1.1. Понятие дебиторской задолженности,

состав дебиторской задолженности, задачи по управлению дебиторской

задолженностью

Под дебиторской понимают задолженность других организаций, работников

и физических лиц данной организации (задолженность покупателей за купленную

продукцию, подотчетных лиц за выданные им под отчет денежные суммы и др.).

Организации и лица, которые должны данной организации, называются дебиторами.

Задолженность, срок погашения которой ожидается в течении 12

месяцев после отчетной даты считается краткосрочной. Остальная задолженность

является долгосрочной. Исчисление срока задолженности начинается с первого

числа календарного месяца, следующего за месяцем, в котором этот актив был

принят к бухгалтерскому учету.

По истечении срока исковой давности дебиторская

задолженность подлежат списанию. Общий срок исковой давности установлен в три

года. Для отдельных видов требований законом могут быть установлены специальные

сроки исковой давности, сокращенные или более длительные по сравнению с общим

сроком.

В соответствии с п.70 Положения по ведению бухгалтерского

учета и бухгалтерской отчетности в Российской Федерации, ст.266 НК РФ сомнительной

признается просроченная дебиторская задолженность, обязательство по которой не

обеспечено залогом, поручительством, банковской гарантией и удержанием

имущества должника, а также иными способами, предусмотренными законом или

договором.

В соответствии с п.2 ст.266 НК РФ безнадежной задолженностью

признается такая, по которой истек установленный срок исковой давности, а также

задолженность, по которой в соответствии с гражданским законодательством

обязательство прекращено вследствие невозможности его исполнения.

В соответствии с п.77 Положения по ведению бухгалтерского

учета и бухгалтерской отчетности безнадежная дебиторская задолженность представляет

собой долги, нереальные для взыскания. Другими словами, безнадежной считается

дебиторская задолженность с просроченным сроком исковой давности, которую

невозможно истребовать в судебном порядке.

Документальным подтверждением невозможности погашения должником

задолженности перед организацией могут служить: выписка из Единого

государственного реестра или справка налогового органа о ликвидации должника,

уведомление ликвидационной комиссии (конкурсного управляющего) или решение суда

об отказе в удовлетворении требований по взысканию соответствующей

задолженности из-за недостаточности имущества ликвидированной организации-должника,

акт судебного исполнителя о невозможности взыскания задолженности с должника.

При наличии таких документов задолженность должна быть списана с баланса

организации как безнадежная.

Пунктом 77 Положения по ведению бухгалтерского учета и

бухгалтерской отчетности в Российской Федерации установлено, что долги, нереальные

ко взысканию, списываются по каждому обязательству на основании данных

инвентаризации, письменного обоснования и приказа (распоряжения) руководителя

организации. Они относятся соответственно на счет средств резерва сомнительных

долгов либо на финансовые результаты. Списание долга в убыток вследствие

неплатежеспособности должника не является аннулированием задолженности. Эта

задолженность должна отражаться за балансом в течение пяти лет с момента

списания для наблюдения за возможностью ее взыскания в случае изменения

имущественного положения должника.

В целях налогообложения прибыли убытки от списания долгов,

нереальных для взыскания, учитываются на основании п.21 ст.265 НК РФ, т.е.

включаются в состав внереализационных расходов в сумме, в которой эта задолженность

была отражена в бухгалтерском учете организации.

Дебиторская задолженность, не погашенная по результатам

конкурсного производства при ликвидации предприятия-должника, может быть признана

нереальной для взыскания до истечения срока исковой давности. Основанием для

списания этой дебиторской задолженности является определение арбитражного суда

о завершении конкурсного производства.

При создании и

использовании резерва по сомнительным долгам необходимо учитывать следующие

условия:

– создание резерва

должно быть оговорено в учетной политике организации;

– резерв сомнительных

долгов создается только по расчетам за реализованную продукцию, товары, работы

и услуги;

– сумма резерва по

сомнительным долгам определяется по результатам проведенной на последний день

отчетного периода инвентаризации дебиторской задолженности;

– общая сумма

создаваемого резерва по сомнительным долгам не может превышать 10% от выручки

отчетного (налогового) периода;

– сумма резерва

исчисляется отдельно по каждому сомнительному долгу;

– сумма резерва

исчисляется в зависимости от сроков возникновения задолженности.

Информация о дебиторской и кредиторской задолженности

отражается в бухгалтерском балансе в развернутом виде: счета расчетов, имеющие

дебетовое сальдо, приводятся в активе, а кредитовое сальдо - в пассиве. По

стр.230 баланса отражается дебиторская задолженность, платежи по которой

ожидаются более чем через 12 месяцев после отчетной даты; задолженность,

платежи по которой ожидаются в течение 12 месяцев после отчетной даты,

отражается по стр.240. Кроме того, на основании показателей баланса возможна

оценка дебиторской задолженности по ее видам.

Данные по этим строкам баланса взаимосвязаны со статьями

раздела 2 «Дебиторская и кредиторская задолженность» ф.N 5, в котором

приводятся сведения об изменении дебиторской и кредиторской задолженности за отчетный

год.

Раскрывая дополнительные сведения о наличии на начало и

конец отчетного года отдельных видов дебиторской и кредиторской задолженности в

ф.N 5, организация выполняет требования п.27 ПБУ 4/99. Помимо этого в пояснительной

записке к бухгалтерской отчетности должны быть приведены результаты анализа

выполнения расчетно-платежной дисциплины, просроченной кредиторской и

дебиторской задолженности, полноты перечисления соответствующих налогов в

бюджет, уплаченных (подлежащих уплате) штрафных санкций за неисполнение

обязательств перед бюджетом.

Так, по данным Госкомстата, дебиторская задолженность по

всем субъектам ведения хозяйства на 1 января 2005 года составляла 302738,9 млн.

руб. Как отметили в Госкомстате, по видам экономической деятельности наибольший

удельный вес в общей сумме [37, с. 68].

В январе-июле 2005 г. доля убыточных организаций по

сравнению с соответствующим периодом 2004г. снизилась на 2,9% и составила

37,8%. Доля просроченной задолженности в общей сумме дебиторской задолженности

на 1 января 2005 г. составляла 37,9%.

1.2. Документальное оформление дебиторской

задолженности

Основой формирования дебиторской задолженности являются договорные

отношения. В последнее время из-за ряда объективных и субъективных факторов

усложнились порядок учета и отражения в отчетности дебиторской задолженности.

Более сложным стало налогообложение операций, связанных с учетом дебиторской

задолженности.

Объективно на это повлияли переход страны на рыночные

отношения и принятия новых законодательных актов, которые увеличили значение

договорных обязательств сторон, участвующих в сделке.

Субъективно на это оказывает влияние состояние платежей в

стране и, как следствие, принятия государством ряда нормативных актов, направленных

на обеспечение правопорядка при осуществлении расчетов за поставку продукции

(работ, услуг), а также желание многих организаций производить расчеты без

использования денежных средств.

Дебиторская задолженность в бухгалтерском учете организации

отражается как следствие ее гражданских обязательств возникающих в результате определенной

сделки.

Таким образом, юридические основы хозяйственных

взаимоотношений между участниками различных видов договоров определяются

Гражданским кодексом России, согласно которому организация-продавец обязуется

передать вещь в собственность организации-покупателю, а та должна уплатить за

нее определенную денежную сумму. Продавец обязан одновременно с передачей вещи

передать покупателю ее принадлежности и относящиеся к ней документы

(технический паспорт, сертификат качества, инструкцию по эксплуатации). Если

иное не указано в договоре, то продавец обязан передать такой экземпляр вещи,

на который не распространяются права третьих лиц.

Все коммерческие отношения между хозяйствующими субъектами

оформляются договорами. Договор поставки заключается между покупателем и

продавцом, в котором поставщик обязуется поставить приобретенный товар или продукцию

покупателю. Одним из самых распространенных гражданско-правовых соглашений,

заключаемых при осуществлении предпринимательской деятельности является договор комиссии.

При передаче товаров

покупателю выписывают товарную накладную (форма N ТОРГ-12) и счет-фактуру. Если

товар до покупателя доставляет организация-продавец, выписывают

товарно-транспортную накладную (форма N 1-Т). Если при этом используется

собственный грузовой транспорт, дополнительно оформляют путевой лист (формы N

4-С и 4-П).

В организациях регулярно

проводиться инвентаризация расчетов. Перед началом инвентаризации составляют

акты сверки расчетов с другими организациями.

Результаты

инвентаризации отражают в акте инвентаризации расчетов с покупателями,

поставщиками и другими дебиторами (кредиторами) (форма N ИНВ-17) и специальной

справке (приложение к форме N ИНВ-17).

На основании акта сверки расчетов может быть подготовлено

заявление о зачете взаимных требований. Это делают, если у организации есть как

дебиторская, так и кредиторская задолженность перед одним и тем же предприятием

(например, когда поставщик одновременно является и покупателем товаров

организации).

Между предприятия могут

производится товарообменные операции. В соответствии со ст.567 ГК РФ

данная операция оформляется договором мены, согласно которому каждая из сторон

обязуется передать в собственность другой стороны один товар в обмен на другой.

В общеэкономическом

смысле под товарообменными операциями принято понимать любые операции, при

которых отсутствует движение денежной массы (товар обменивается на услугу,

услуга предоставляется взамен выполнения каких-либо работ и т.д.). В правовом

аспекте товарообмен представляет собой операцию, в рамках которой стороны

обмениваются товарно-материальными ценностями. Это означает, что если два

субъекта заключили между собой договор, по которому один передает другому

определенный товар, а взамен получает обусловленную договором услугу, то речь в

данном случае следует вести о смешанном договоре, содержащем элементы

купли-продажи и возмездного оказания услуг, а не о договоре мены [29, с. 56].

Путем заключения

договора мены можно обменять товар на товар, товар на имущественное право,

имущественное право на другое имущественное право.

Торговые организации,

осуществляющие комиссионные операции правовые отношения оформляют договором

комиссии, согласно которому одна сторона (комиссионер) обязуется по поручению

другой стороны (комитента) за вознаграждение совершить одну или несколько

сделок от своего имени, но за счет комитента [1, ст.990].

По сделке, совершенной

комиссионером с третьим лицом, приобретает права и становится обязанным

комиссионер, хотя бы комитент и был назван в сделке или вступил с третьим лицом

в непосредственные отношения по исполнению сделки.

В случае оказания

возмездных услуг предприятию другим предприятием заключается договор

возмездного оказания услуг, по которому исполнитель обязуется по заданию

заказчика оказать услуги (совершить определенные действия или осуществить

определенную деятельность), а заказчик обязуется оплатить эти услуги.

К договору возмездного

оказания услуг относятся, например, договор на оказание юридических,

аудиторских, медицинских, ветеринарных, консалтинговых и других аналогичных

услуг, договор на проведение переоценки основных средств и т.д.

На практике нередко

возникают ситуации, когда задолженность предприятий по договорным

обязательствам погашается несвоевременно либо не погашается совсем.

В этом случае вступает в

действие ст.196 ГК РФ, которая устанавливает общий срок исковой давности в три

года. Следует иметь в виду, что законодательство предусматривает и специальные

сроки исковой давности, как сокращенные, так и более длительные по сравнению с

общим сроком [ст.797, ст.966]. Отсчет срока исковой давности начинается с

момента просрочки долга, который определяется исходя из условий договора, а не

с даты возникновения задолженности.

Если в договоре срок

исполнения обязательств должником не оговорен, руководствуются общими правилами

гражданского законодательства. В случае, когда обязательство не предусматривает

срок его исполнения и не содержит условий, позволяющих определить этот срок,

оно должно быть исполнено в разумный срок после возникновения такого

обязательства.

Если обязательство не

исполнено в разумный срок или срок его исполнения определен моментом

востребования, то должник обязан исполнить его в 7-дневный срок со дня

предъявления кредитором соответствующего требования. Данное положение

правомочно, когда обязанность исполнения в другой срок не вытекает из закона,

иных правовых актов, условий обязательства, обычаев делового оборота или

существа обязательства.

Таким образом,

договорные отношения между предприятиями оформляются хозяйственными договорами

согласно гражданскому законодательству.

1.3. Учет дебиторской задолженности и его

значение

Ведение бухгалтерского учета ограничено рамками организации,

но учетная информация необходима различным пользователям для сопоставления и

анализа. В связи с этим в каждой стране разрабатывается система учета, в основу

которой положены единые для всех организаций правила учета имущества и фактов

хозяйственной деятельности.

Общее правовое и методологическое руководство бухгалтерским

учетом в России осуществляет Правительство РФ. Непосредственно эту функцию

выполняет Министерство финансов РФ. Однако в нормативном регулировании

бухгалтерского учета принимают участие в пределах своей компетенции и другие

органы, которым федеральными законами предоставлено такое право: Госкомстат РФ,

ЦБ РФ, Государственный таможенный комитет РФ и др.

В настоящее время нормативное регулирование бухгалтерского

учета в стране сложилось под воздействием

факторов и исторического развития, требований рыночной экономики и влияния

международной практики в этой области.

В бухгалтерском учете

дебиторская задолженность отражается по дебету счетов:

60 "Расчеты с

поставщиками и подрядчиками" (если организацией выдан аванс в счет

поставки);

62 "Расчеты с

покупателями и заказчиками" (в случае поставки товаров, работ, услуг в

счет последующей оплаты);

68 "Расчеты по

налогам и сборам" (в случае переплаты в бюджет);

69 "Расчеты по

социальному страхованию и обеспечению" (в случае переплаты при расчетах по

социальному страхованию, пенсионному обеспечению, обязательному медицинскому

страхованию работников организации);

70 "Расчеты с

персоналом по оплате труда" (при удержании с работника определенных сумм в

пользу организации);

71 "Расчеты с

подотчетными лицами" (в случае невозврата подотчетным лицом выданных ему

денежных средств);

73 "Расчеты с

персоналом по прочим операциям" (при наличии задолженности работников по

предоставленным займам, возмещению материального ущерба и т.п.);

75 "Расчеты с

учредителями" (при наличии задолженности учредителей по вкладам в

уставный, складочный капитал);

76 "Расчеты с

разными дебиторами и кредиторами" (в случае наличия задолженностей по

возмещению ущерба по страховому случаю; расчетов по претензиям в пользу

организации; расчетов по причитающимся дивидендам и др.);

79

"Внутрихозяйственные расчеты " (в случае наличия задолженностей

дочерних и зависимых обществ).

В настоящее время

нередки случаи неисполнения должниками своих обязательств. За нарушение условий

договоров применяются такие меры гражданско-правовой ответственности, как

штрафы, пени, неустойки, проценты.

Суммы санкций,

признанных должником или по которым получены решения суда об их взыскании,

коммерческие организации включают в состав внереализационных доходов [6, п. 8].

При этом производится запись по дебету сч.76 "Расчеты с разными дебиторами

и кредиторами", субсч. "Расчеты по претензиям" и кредита сч.91

"Прочие доходы и расходы", субсч. "Прочие доходы" – на

сумму начисленного штрафа (пени, неустойки).

Суммы штрафов, пеней,

неустоек до их получения отражаются в бухгалтерском балансе в составе

дебиторской задолженности [5, п. 76].

Задолженность, по

которой истек срок исковой давности, и другие долги, нереальные для взыскания,

подлежат списанию. Для проведения списания организации необходимо провести

инвентаризацию дебиторской задолженности.

Создавая резерв

сомнительных долгов, организация заранее уменьшает свою прибыль (происходит

отсрочка уплаты налога на прибыль). Суммы отчислений в резерв включаются в

состав операционных расходов [7, п.11] на последний день отчетного периода.

Резерв по сомнительным

долгам может быть использован организацией лишь на покрытие убытков от

безнадежных долгов.

Списанная задолженность

не аннулируется. Ее сумма отражается по дебету забалансового счета 007

"Списанная в убыток задолженность неплатежеспособных дебиторов" в

течение пяти лет с момента списания. Такой порядок предусмотрен потому, что

имущественное положение должника может измениться и организации, возможно,

удастся взыскать задолженность. При погашении такого долга производится запись

по кредиту счета 007 "Списанная в убыток задолженность неплатежеспособных

дебиторов".

Если сумма созданного

резерва меньше суммы безнадежных долгов, подлежащих списанию, разница (убыток)

подлежит включению в состав внереализационных расходов.

Сумма резерва по

сомнительным долгам, не полностью использованная в текущем отчетном периоде,

может быть перенесена на следующий отчетный период. При этом сумма вновь

создаваемого по результатам инвентаризации резерва должна быть скорректирована

на сумму остатка резерва предыдущего отчетного периода.

Если резерв не

создавался, суммы дебиторской задолженности, по которым истек срок исковой

давности, и другие долги, нереальные для взыскания, включаются в расходы

организации [7, п.14.3].

Создание и использование

резерва по сомнительным долгам отражается бухгалтерском учете в соответствии с

корреспонденциями, представленными в табл. 1.1

Таблица 1.1

Создание и использование резерва по сомнительным

долгам

|

Содержание операции

|

Корреспонденция

счетов

|

|

дебет

|

кредит

|

|

Создание резерва на сумму просроченной задолженности

|

91-2

|

63

|

|

Списание непогашенной задолженности, нереальной

для взыскания, за счет созданного резерва

|

63

|

62, 76

|

|

Списана сумма дебиторской задолженности,

превышающая резерв

|

91-2

|

62, 76

|

|

Отражено полное (частичное) погашение задолженности

|

51

|

62, 76

|

|

Сумма неиспользованного резерва включена в

состав прочих доходов

|

63

|

91-1

|

|

Списана сумма дебиторской задолженности, по

которой истек срок исковой давности, а также другие долги, нереальные для

взыскания

|

91-2

|

62. 76

|

|

Возвращена ранее списанная задолженность

|

51, 52

|

91-1

|

Механизм уплаты и зачета

НДС с 1 января 2006 года изменится для фирм, особенно таких, которые применяют

учетную политику по «оплате», потребуется определенный переходный период.

Сначала нужно будет

провести инвентаризацию дебиторской задолженности по состоянию на 31 декабря

2005 года включительно. Это необходимо сделать для того, чтобы выяснить,

сколько должны покупатели за реализованные, но неоплаченные товары (работы,

услуги).

Для товаров, работ и

услуг, переданных покупателям, но не оплаченных до 2006 года по-прежнему можно

будет начислять НДС «по оплате». То есть, налог надо будет начислять по мере

того, как от покупателей поступят деньги или другое имущество в счет погашения

их долга. Но действовать так предприятия, начисляющие НДС «по оплате», смогут

только до 1 января 2008 года. В первом же налоговом периоде 2008 года весь НДС

по неоплаченным товарам (работам, услугам), реализованным до 1 января 2006

года, необходимо начислить к уплате в бюджет.

Организация,

определяющая выручку "по оплате", списывая безнадежную дебиторскую

задолженность, должна уплатить в бюджет НДС, числящийся в бухгалтерском учете

на счете 76 "Расчеты с разными дебиторами и кредиторами", субсчет

"Расчеты по неоплаченному НДС".

Организация,

использующая коммерческое кредитование в своей деятельности, должна отражать

операции, связанные с возникновением, движением и погашением задолженности в

бухгалтерском учете и отчетности.

Коммерческое

кредитование на практике может существовать в двух формах: в форме

предварительной оплаты и отсрочки платежа. В первом случае организация,

осуществляющая реализацию товара, выступает как заемщик, и ее задолженность в

структуре балансового отчета является кредиторской. Во втором случае эта же

организация выступает как кредитор, и в бухгалтерском балансе отражается

дебиторская задолженность.

При составлении

бухгалтерской отчетности важно сгруппировать дебиторскую задолженность по

срокам образования. При краткосрочной задолженности платежи ожидаются в течение

12 месяцев после отчетной даты. При долгосрочной - более чем через 12 месяцев

после отчетной даты.

Наибольший удельный вес

в структуре общей дебиторской задолженности, как правило, занимают,

задолженность покупателей и заказчиков и долговые обязательства в виде векселей

к получению.

МСФО требуют

использования ряда основополагающих принципов и правил отражения дебиторской

задолженности. К основным принципам отражения дебиторской задолженности в

соответствии с МСФО относятся:

отражение реализации и

дебиторской задолженности в полной сумме;

оценка дебиторской

задолженности в соответствии с вероятностью ее взыскания;

раскрытие информации об

операциях между взаимосвязанными сторонами.

Правила размещения

дебиторской задолженности предусматривают:

выделение различных

видов дебиторской задолженности, если это существенно;

расположение

корректирующих статей рядом с соответствующими статьями дебиторской

задолженности;

отражение всех

значительных оценок риска в связи с существующей дебиторской задолженностью;

раскрытие непредвиденных

убытков, связанных с существующей дебиторской задолженностью;

Таким образом, порядок

учета дебиторской задолженности, как ее погашения, так и востребования

регулируются законодательством по бухгалтерскому учету, налогообложению,

гражданскому законодательством.

1.4.

Анализ дебиторской задолженности, его значение, задачи и содержание

Целью проведения анализа

дебиторской задолженности является оценка финансового положения предприятия.

Динамика дебиторской задолженности, интенсивность ее увеличения или уменьшения

оказывают большое влияние на оборачиваемость капитала, вложенного в текущие активы,

а, следовательно, на финансовое состояние предприятия [37, с. 12-16].

Потребность в этом

возникает у руководителей соответствующих служб; аудиторов, проверяющих

правильность отражения долгов дебиторов; у финансовых аналитиков кредитных

организаций и инвестиционных институтов. Однако первоочередное внимание анализу

долговых обязательств должны уделять менеджеры самого предприятия.

Анализ показателей

дебиторской задолженности проводится в три этапа:

– анализ динамики и

структуры дебиторской и кредиторской задолженности;

– анализ оборачиваемости

дебиторской и кредиторской задолженности;

– анализ показателей

платежеспособности и финансовой устойчивости.

Общая сумма дебиторской

задолженности по операциям, связанным с реализацией продукции, товаров и услуг,

зависит от двух основных факторов: объема продаж в кредит, т. е. без

предварительной или немедленной оплаты, и средней продолжительности времени

между отпуском (отгрузкой) и предъявлением документов для оплаты. Величина

этого времени определяется кредитной и учетной политикой предприятия, в состав

которой входит:

– определение уровня

приемлемого риска отпуска товаров в долг;

– расчет величины

кредитного периода, т.е. продолжительности времени последующей оплаты

выставленных счетов;

– стимулирование досрочного

платежа путем предоставления ценовых скидок;

– политика инкассации,

применяемая предприятием для оплаты просроченных счетов.

Источниками информации

для анализа дебиторской задолженности выступают бухгалтерский баланс,

приложение к бухгалтерскому балансу, данные аналитического учета, первичной

документации и произведенных расчетов.

Для изучения и оценки

состава и давности образования дебиторской задолженности эти показатели могут

быть систематизированы.

При оценке состояния

текущих активов предприятия необходимо изучить качество и ликвидность

дебиторской задолженности. Одним из показателей, используемых для этих целей,

является время оборота дебиторской задолженности или, используя терминологию

зарубежных аналитиков, – период инкассации долгов (ПИД). Период инкассации

долгов равен продолжительности времени между отпуском товаров и услуг и

получением за них денежных средств.

|

ПИД

|

=

|

Средние остатки дебиторской задолженности х 360

|

(1)

|

|

Сумма кредиторского оборота по счетам дебиторов

|

Для оценки эффективности

управления дебиторской задолженностью в пределах года время ее инкассации

следует определить за каждый месяц и для наглядности представить графически.

Графики инкассации

дебиторской задолженности можно сопоставить за ряд смежных лет и на основе

такого сопоставления выявить общие тенденции в оборачиваемости долговых

обязательств и отклонения от них в отдельные годы и отчетные периоды внутри

года.

Важное значение для

организации имеет не только величина, но и качество дебиторской задолженности.

Его характеризует ряд показателей:

доля долговых

обязательств, обеспеченных залогом, поручительством или банковской гарантией;

удельный вес вексельной

формы расчетов;

доля резервов по

сомнительным долгам в общей сумме дебиторской задолженности;

удельный вес просроченных

долгов в их совокупной величине.

Уменьшение доли

обеспеченной дебиторской задолженности, включая вексельное покрытие, сокращение

резервов по сомнительным долгам, рост величины и удельного веса просроченных

обязательств свидетельствуют о снижении качества этой задолженности, увеличении

риска потерь и убытков при ее невозврате.

Если изначально

отпускать товар в долг только самым надежным в платежеспособном отношении

покупателям, у предприятия не будет убытков и потерь от просроченной или

неоплаченной задолженности дебиторов. Однако объем продаж, а, следовательно,

производства, будет сравнительно невелик, поскольку число исправных

плательщиков всегда ограничено. Невысокой будет и прибыль от таких продаж,

поскольку их себестоимость из-за отнесения накладных расходов на небольшое

количество товаров будет выше, чем при больших объемах реализации.

Отпуск продукции и

товаров без немедленной или предварительной оплаты менее надежным покупателям и

клиентам существенно увеличивает объем продаж и потенциальной прибыли, но

усиливает риск неоплаты или несвоевременной оплаты счетов. Определение уровня

приемлемого риска продажи в долг основано на сопоставлении предельных

переменных расходов на предоставление товарного кредита с величиной предельной

прибыли от увеличения продаж.

Риск коммерческого

кредита зависит от финансового состояния покупателя, кредитоспособности

предприятия-продавца, структуры его капитала, возможностей обеспечения кредита

и условий его предоставления покупателям.

Оценка финансового

состояния организации, сомнительной в платежеспособном отношении,

осуществляется на основе данных бухгалтерской отчетности и изучения методов

работы. В бизнесе не считается предосудительным запросить такую отчетность у

покупателя или поставить ему условием сделки получение гарантии оплаты счетов

каким-либо солидным банком, поручительством, перечислением задатка и т. п.

Структура собственного

капитала определяется на основе анализа составляющих элементов. Эффективность

их использования оценивается с применением относительных показателей и

коэффициентов. Особое внимание уделяется показателям, имеющим непосредственное

отношение к риску продаж в кредит: отношению долговых обязательств к общей

стоимости основного и оборотного капитала, соотношению текущих активов и

пассивов, коэффициентам покрытия кредиторской задолженности и др.

В качестве обеспечения

коммерческого кредита выступает ликвидное имущество организации, которое может

рассматриваться как залог. При отпуске товаров в кредит необходимо кроме

обычных, предусмотренных договорами условий учитывать общее состояние экономики

в данное время и положение покупателя и поставщика на рынке соответствующих

товаров и услуг.

Получить и оценить

информацию о платежеспособности возможного покупателя, позволяющую кредитовать

его отпуском товара в долг без особого риска для поставщика, - непростое дело.

В ряде западных стран существуют специальные агентства, которые собирают такую

информацию, а затем предоставляют ее за плату. На основе этой информации

предприятие-продавец может создать своего рода рейтинг платежеспособности своих

покупателей и в зависимости от этого проводить индивидуальную кредитно-сбытовую

политику в отношении каждого клиента.

Риск дебиторской

задолженности включает в себя потенциальную возможность ее значительного увеличения,

роста безнадежных долгов и общего времени погашения долговых обязательств. О

возможности усиления степени такого риска свидетельствует значительный рост

отпуска товаров в кредит, удлинение сроков этого кредита, увеличение числа

организаций-банкротов среди покупателей, общее ухудшение экономической ситуации

в стране и мире.

Для анализа и оценки

дебиторской задолженности целесообразно использовать показатели оборачиваемости

долговых обязательств, периода их погашения, отношения общей суммы долгов

дебиторов к общей сумме активов и объему продаж [43, с. 32-35].

Уровень

платежеспособности и финансовой устойчивости организации зависит от скорости

оборачиваемости дебиторской и кредиторской задолженности, которая характеризует

эффективность функционирования организации. Анализ оборачиваемости дебиторской

и кредиторской задолженности позволяет сделать выводы о:

– рациональности размера

годового оборота средств в расчетах. Эффективность расчетно-платежной системы

ускоряет процесс оборачиваемости денежных средств в расчетах, способствует

притоку других активов организации и погашению кредиторской задолженности;

– уменьшении

себестоимости продукции (работ, услуг). С увеличением числа оборотов

сокращается доля постоянных расходов, относимая на показатель себестоимости;

– возможном ускорении

оборота на других стадиях производственного процесса и продажи продукции

(работ, услуг). Сокращение оборачиваемости дебиторской и кредиторской

задолженности повлечет ускорение оборота денежных средств, запасов и

обязательств организации.

Основная цель анализа

должна заключаться в определении скорости и времени оборачиваемости

задолженности и резервов ее ускорения на разных этапах хозяйственной

деятельности фирмы.

Оборачиваемость

дебиторской и кредиторской задолженности характеризуется двумя традиционными

показателями: оборачиваемость в днях и коэффициент оборачиваемости.

Оборачиваемость

дебиторской задолженности исчисляется как отношение объема годовой продажи в

кредит к средней величине дебиторской задолженности по счетам. Если объем

реализации продукции и услуг подвержен сильным колебаниям в пределах года,

дебиторскую задолженность следует рассчитать как средневзвешенную величину по

данным об остатках этой задолженности на конец месяца или квартала.

Период погашения

долговых обязательств дебиторов определяют путем деления числа дней в году на

оборачиваемость дебиторской задолженности в днях. Чем больше время просрочки в

уплате задолженности, тем выше риск ее непогашения. Длительный период погашения

дебиторской задолженности считается оправданным при освоении нового рынка

старых товаров или при выходе на рынок с новой продукцией. Допускается это и

как средство в конкурентной борьбе, но лишь для отдельных товаров и

покупателей.

Дебиторская

задолженность по отношению к общей сумме активов характеризует ее удельный вес

в стоимости имущества и обязательств организации. Увеличение этого показателя

свидетельствует об усилении отвлечения денежных средств предприятия из оборота

и должно оцениваться негативно.

Дебиторская

задолженность, отнесенная к объему продаж, характеризует качество управления

процессом реализации продукции, товаров и услуг. Увеличение остатка долгов

дебиторов по сравнению с предыдущим годом может свидетельствовать об

определенных трудностях со сбытом продукции и товаров.

Анализ необходимо проводить по составу и срокам образования

дебиторской задолженности.

По составу анализ проводится в разрезе краткосрочной и

долгосрочной задолженности.

По срокам образования дебиторской задолженности анализ

проводится в разрезе таких периодов, как до 2 месяцев, от 2 до 6 месяцев, от 6

до 12 месяцев, от 1 до 2 лет, а также от 2 до 3 лет.

Существенную роль в

оценке риска дебиторской задолженности играют безнадежные долги и вероятность

их увеличения. Неоправданное занижение или полное исключение их вероятности

уменьшают реальную сумму доходов. Для оценки динамики безнадежной дебиторской

задолженности необходимо проанализировать соотношение сомнительных долгов к

общей сумме дебиторской задолженности и безнадежных долгов к общему объему

продаж.

Следует иметь в виду,

что это - налоговые критерии, законодательно установленные с позиций

невозможности искусственного занижения величины налогооблагаемой прибыли.

Сейчас их можно считать приемлемыми и для бухгалтерского учета, но со временем,

когда предприятия существенно расширят границы самостоятельности в проведении

учетной политики, позволяющие иметь финансовый результат, отличный от того, что

определен в налоговом учете, ситуация может измениться. Право считать возврат

дебиторской задолженности сомнительной или безнадежной получат сами предприятия,

и тогда завышение таких долгов будет представлять собой прием бухгалтерского

учета, с помощью которого, с ведома собственников, можно на законных основаниях

занизить размер чистой прибыли.

К существенному искажению

величины реально полученных предприятием доходов приводит и доначисление

резерва по сомнительным долгам из-за недостаточности ранее произведенных

отчислений.

Анализ движения дебиторской и кредиторской задолженности

проводится по конкретным хозяйствующим субъектам в разрезе возникших обязательств

и погашенных сумм задолженности.

Большое значение для

финансового управления предприятием имеет анализ тенденций изменения

соотношения краткосрочной задолженности и общей суммы долгов, а также

соотношения краткосрочной задолженности и величины доходов организации в

анализируемом периоде.

При оценке краткосрочной

дебиторской задолженности ее необходимо подразделить на обычную

("спокойную"), например, по расчетам с поставщиками, имеющими с

организацией постоянные, устойчивые хозяйственные связи, и срочную дебиторскую

задолженность, например, по платежам за кредит с истекающим сроком

предоставления или по налоговым и приравненным к ним платежам. После этого

следует проследить за динамикой изменения срочной и "спокойной"

задолженности. Тенденции к увеличению удельного веса срочных долгов в общей

сумме дебиторской задолженности и по отношению к "спокойным" долгам

указывают на возможность существенного снижения ликвидности.

2. Организация бухгалтерского учета дебиторской

задолженности на предприятии ООО «Партнеръ-Плюс»

2.1. Организация бухгалтерского учета в ООО

«Партнеръ-Плюс»

Организация и

ведение бухгалтерского учета на предприятии осуществляется главным бухгалтером,

который одновременно исполняет

и обязанности кассира.

Главный бухгалтер согласно должностной инструкции осуществляет организацию

бухгалтерского учета хозяйственно–финансовой деятельности предприятия;

обеспечивает рациональную организацию бухгалтерского учета и отчетности;

организует учет. Учет ведется автоматизировано, с использованием программы «1С:

Бухгалтерия».

В соответствии с учетной политикой (приложение 1),

утвержденной в ООО «Партнеръ-Плюс», бухгалтерский

учет осуществляется и бухгалтерская отчетность составляется штатным бухгалтером

ООО «Партнеръ-Плюс».

Амортизация объектов

основных средств производится линейным способом начисления амортизационных

начислений.

Учет материальных

ценностей осуществляется по фактической себестоимости без использования счета

16 «Отклонения в стоимости материальных ценностей».

Для учета текущих затрат

предусмотрены счета 26 "Общехозяйственные расходы" и 44 «Расходы на

продажу», которые списываются в конце отчетного периода в дебет счета 90

"Продажи" полностью.

Предприятия не создает

резерв сомнительных долгов по расчетам с другими предприятиями и учреждениями

за счет финансовых результатов.

Инвентаризация имущества

и финансовых обязательств производится 1 раз в год в срок до 31 декабря 2005

года.

Момент реализации продукции определяется по отгрузке товара

и предъявлению покупателям расчетных документов. Это означает, что право

собственности на товар переходит покупателю после ее отгрузки. Кроме того, при

использовании этого метода для целей налогообложения НДС исчисляется и

уплачивается в момент отгрузки за счет собственных средств на расчетном счете,

то есть до получения выручки.

Рассмотрим структуру бухгалтерии исследуемого общества,

которая состоит из трех человек (рис. 2.1).

Рис.

2.1. Структура бухгалтерской службы ООО «Партнеръ-Плюс»

Главный бухгалтер осуществляет руководство всей бухгалтерии,

несет ответственность за формирование учетной политики, ведение бухгалтерского

учета, своевременное представление полной и достоверной бухгалтерской отчетности.

Главный бухгалтер совместно с директором подписывает

документы, служащие основанием для приемки и выдачи товарно–материальных ценностей

и денежных средств, а также расчетных и кредитных обязательств. Указанные

документы без подписи главного бухгалтера считаются недействительными и к исполнению

не принимаются. Не мало важную роль играет тот фактор, что договоры и

соглашения, заключающиеся на предприятии, согласуются с главным бухгалтером.

В обязанности

главного бухгалтера входят также отслеживание процессов реализации, ведет книгу

продаж, учет счетов–фактур. Контролирует расчеты предприятия с поставщиками,

покупателями, расчеты по претензиям, штрафам, пеням, неустойкам. Отслеживает

динамику кадров, рассчитывает и начисляет заработную плату, занимается

вопросами налогообложения, следит за состоянием расчетов предприятия с

контрагентами.

Бухгалтер-материалист

ведет учет движения материальных ценностей на предприятии.

Кассир

является материально ответственным лицом, подписывая соответствующий договор.

Он отвечает за соблюдение кассовой дисциплины, ведет кассовую книгу, ежедневно

сдает кассу.

В качестве приложения к учетной политике главным бухгалтером

разрабатывается рабочий план счетов (приложение 2), документооборот.

В рабочем плане счетов ООО «Партнеръ-Плюс» предусмотрены необходимые

синтетические счета. Следует отметить, что недостатком в организации учета

является отсутствие аналитических счетов в рабочем плане счетов, хотя в

процессе отражения хозяйственных операций они используются.

На предприятии для учета дебиторской задолженности предусмотрены

следующие счета:

60 "Расчеты с поставщиками и подрядчиками" (если

организацией выдан аванс в счет поставки). Дебиторская задолженность возникает

при перечислении авансов за полученные товарно-материальные ценности, работы и

услуги.

Аналитический учет по счету 60 "Расчеты с поставщиками

и подрядчиками" ведется по каждому предъявленному счету, а расчетов в

порядке плановых платежей - по каждому поставщику и подрядчику по выплаченным

им авансам. При этом построение аналитического учета обеспечивает возможность

получения необходимых данных по: поставщикам по акцептованным и другим

расчетным документам, срок оплаты которых не наступил; поставщикам по не

оплаченным в срок расчетным документам; поставщикам по неотфактурованным

поставкам; авансам выданным; поставщикам по выданным векселям, срок оплаты

которых не наступил; поставщикам по просроченным оплатой векселям; поставщикам

по полученному коммерческому кредиту и др.

Дебиторская задолженность поставщиков перед ООО

«Партнеръ-Плюс» возникает в случае перечисления аванса за предстоящую поставку

товарно-материальных ценностей, выполнения работ или оказания услуг на основании

договора, заключенного между ООО «Партнеръ-Плюс» и поставщиком. Для учета

авансов на исследуемом предприятии к счету 60 открыт отдельный субсчет

"Расчеты по авансам выданным". Поставщик выставляет счет-фактуру ООО

«Партнеръ-Плюс», которое в свою очередь оплачивает данный счет, оформляя

платежное поручение на перечисление денег с расчетного счета.

62 "Расчеты с покупателями и заказчиками" (в случае

поставки товаров, работ, услуг в счет последующей оплаты), предназначенный для

обобщения информации о расчетах с покупателями и заказчиками. Дебиторская

задолженность возникает при отгрузке продукции (работ, услуг).

Аналитический учет по счету 62 "Расчеты с покупателями

и заказчиками" ведется по каждому предъявленному покупателям (заказчикам)

счету, а при расчетах плановыми платежами - по каждому покупателю и заказчику.

При этом построение аналитического учета обеспечивает возможность получения

необходимых данных по: покупателям и заказчикам по расчетным документам, срок

оплаты которых не наступил; покупателям и заказчикам по не оплаченным в срок

расчетным документам; авансам полученным; векселям, срок поступления денежных

средств по которым не наступил; векселям, дисконтированным (учтенным) в банках;

векселям, по которым денежные средства не поступили в срок.

Начальным этапом работы ООО «Партнеръ-Плюс» с покупателями и

заказчиками является заключение с ними договора на поставку товаров, по

которому Общество обязуется передать покупателю свой товар. В договоре указывается:

1) номенклатура товара, который должен быть поставлен;

2) сроки поставки;

3) порядок доставки товара;

4) способы оплаты

товаров;

При выполнении условий договора поставки на предприятии оформляются

следующие документы, которые являются первичными документами при учете расчетов

с покупателями и заказчиками:

1) накладная. В ней указывают наименование передаваемого

товара, его количество и цена. Накладная подписывается руководителем ООО «Партнеръ-Плюс»

представителем покупателя, также обязательно ставится печать ООО

«Партнеръ-Плюс»;

2) Доверенность, которую должно предоставить лицо уполномоченное

осуществлять приемку товара;

3) Счет-фактура, который обязательно подписывается

руководителем и главным бухгалтером ООО «Партнеръ-Плюс»;

4) Приходный кассовый ордер, если оплата производится за

наличный расчет.

На предприятии ведется

журнал учета выставленных счетов-фактур, в которых хранятся их вторые

экземпляры. Так же ведется книга продаж,

которая предназначена для регистрации счетов-фактур составленных при совершении

операций, признаваемых объектами, которые облагаются налогом на добавленную

стоимость.

68 "Расчеты по налогам и сборам". Дебиторская

задолженность возникает в случае переплаты в бюджет.

Счет 68 обобщает информацию о расчетах с бюджетами по

налогам и сборам, уплачиваемым ООО «Партнеръ-Плюс», и налогам с работниками

этой организации. Аналитический учет по счету 68 "Расчеты по налогам и

сборам" ведется по видам налогов.

71 "Расчеты с подотчетными лицами". Дебиторская

задолженность возникает в случае невозврата подотчетным лицом выданных ему

денежных средств.

Данный предназначен для обобщения информации о расчетах с

работниками по суммам, выданным им под отчет на административно-хозяйственные и

операционные расходы. Аналитический учет по счету 71 "Расчеты с

подотчетными лицами" ведется по каждой сумме, выданной под отчет.

Выдача денежных средств

подотчетному лицу на командировочные расходы иди административно-хозяйственные

производится из кассы предприятия по расходному кассовому ордеру на основе

приказа руководителя.

На основе приказ о командировании

работнику, направляемому в командировку, выдается командировочное

удостоверение. Командировочное удостоверение выписывается в одном экземпляре

при направлении работника в командировку по территории РФ и в зарубежные страны

с безвизовым режимом въезда. Оно является документом, удостоверяющим

фактическое время пребывания в месте командировки (время прибытия в пункт

(пункты) назначения и время убытия из него или из них).

Командированному работнику перед

отъездом в выдается аванс на оплату командировочных расходов. Денежный аванс

выдается в пределах сумм, причитающихся на оплату проезда, расходов по найму

жилого помещения и суточных из кассы по расходному кассовому ордеру, который

подписан руководителем.

Для расчета суммы к выдаче

составляется расчет (смета), который подписывается главным бухгалтером. Расчет

может быть утвержден руководителем или не утверждаться им. Смета (расчет)

хранится в бухгалтерии и может быть приложением к расходному ордеру,

подтверждая расчет выданной авансом денежной суммы.

Если в течение трех дней в

командировку направляются несколько сотрудников организации, денежные средства

могут быть выданы по платежной ведомости.

По возвращении из командировки

работник на своем служебном задании заполняет раздел 11 "Краткий отчет о

выполнении задания".

Отчет согласовывается и

утверждается руководителем организации. Затем документ поступает в бухгалтерию

вместе с командировочным удостоверением и авансовым отчетом.

73 "Расчеты с персоналом по

прочим операциям". Дебиторская задолженность возникает при наличии

задолженности работников по предоставленным займам, возмещению материального

ущерба.

Счет предназначен для обобщения

информации обо всех видах расчетов с работниками организации, кроме расчетов по

оплате труда и расчетов с подотчетными лицами.

К счету 73 "Расчеты с

персоналом по прочим операциям" открыты субсчета:

73-1 "Расчеты по

предоставленным займам";

73-2 "Расчеты по возмещению

материального ущерба".

На субсчете 73-1 "Расчеты по

предоставленным займам" отражаются расчеты с работниками организации по

предоставленным им займам (на индивидуальное жилищное строительство,

приобретение или строительство садовых домиков и благоустройство садовых

участков).

На субсчете 73-2 "Расчеты по

возмещению материального ущерба" учитываются расчеты по возмещению

материального ущерба, причиненного работником организации в результате недостач

и хищений денежных и товарно-материальных ценностей, брака, а также по

возмещению других видов ущерба.

Аналитический учет по счету 73

"Расчеты с персоналом по прочим операциям" ведется по каждому

работнику организации.

Некоторым работникам ООО

«Партнеръ-Плюс» выдает денежные займы на основе заключенного письменного договора

[1, ст. 808]. В договоре определяется сумма займа, срок, на который он

выдается, а также то, как работник будет возвращать деньги (целиком или

частями, вносить деньги в кассу или сумма займа будет удерживаться из

заработной платы).

В случае, если срок возврата займа

в договоре не указан, работник обязан вернуть деньги в течение 30 дней после

требования руководства ООО «Партнеръ-Плюс» [1, ст.810].

Сумма займа выдается работнику из

кассы по расходному кассовому ордеру или перечисляется с расчетного счета ООО

«Партнеръ-Плюс» на счет, указанный работником.

Расчеты по возмещению ущерба,

причиненного работником ООО «Партнеръ-Плюс» возникают, в случае порчи имущества

организации по небрежности или неосторожности, а также потери или неправильно

оформления документов (работник неправильно составил акт приемки товаров, и ООО

«Партнеръ-Плюс» из-за этого было отказано во взыскании с поставщика суммы

выявленной недостачи). В данном случае наступает ограниченная материальная

ответственность.

Для возмещения ущерба на основании

распоряжения руководителя ООО «Партнеръ-Плюс» из зарплаты работника

удерживается сумма ущерба.

Такое распоряжение должно быть

сделано не позднее одного месяца со дня окончательного установления размера

ущерба. Если месячный срок истек, возместить ущерб можно только через суд.

К полной материальной

ответственности работника можно привлечь тогда, когда с работником был заключен

договор о полной материальной ответственности; утраченные ценности работник

ранее получил на основании специального письменного договора или по разовому

документу; полная материальная ответственность возложена на работника в

соответствии с Трудовым кодексом РФ или иным федеральным законом; если работник

находился в состоянии алкогольного, наркотического или токсического опьянения.

Если с работником договор о полной

материальной ответственности заключен не был, а сумма причиненного им ущерба

превышает его средний месячный заработок, ущерб можно возместить через суд. В

случае отказа судом в иске или оправдания работника, недостача списывается на

убытки.

75 "Расчеты с

учредителями". Дебиторская задолженность возникает при наличии

задолженности учредителей по вкладам в уставный, складочный капитал.

Счет 75 предназначен для обобщения

информации о всех видах расчетов с учредителями (участниками) организации по

выплате доходов (дивидендов).

К счету 75 "Расчеты с

учредителями" открыты субсчета:

75-1 "Расчеты по вкладам в

уставный капитал";

75-2 "Расчеты по выплате

доходов".

На субсчете 75-1 "Расчеты по

вкладам в уставный (складочный) капитал" учитываются расчеты с

учредителями (участниками) организации по вкладам в его уставный (складочный)

капитал.

Аналитический учет по счету 75

"Расчеты с учредителями" ведется по каждому учредителю (участнику).

На основе учредительных документов

на дату государственной регистрации ООО «Партнеръ-Плюс» отражается величина

уставного капитала и задолженность учредителей по оплате вкладов. Уставный

капитал, указанный в учредительных документах, к моменту регистрации ООО

«Партнеръ-Плюс» оплачен на 100%. Вклады осуществляются как в денежном

выражении, так и в имущественном. Денежные средства в счет вклада в уставный

капитал зачисляются на расчетный счет предприятия. Денежная оценка

имущественных вкладов производится по взаимному соглашению учредителей, что

отражается в учредительных документах.

76 "Расчеты с разными

дебиторами и кредиторами". Дебиторская задолженность возникает в случае

наличия расчетов по претензиям в пользу организации; расчетов по причитающимся

дивидендам.

Счет 76 предназначен для обобщения

информации о расчетах по операциям с дебиторами и кредиторами.

К счету 76 "Расчеты с разными

дебиторами и кредиторами" открыты следующие субсчета:

76-1 "Расчеты по

имущественному и личному страхованию";

76-2 "Расчеты по

претензиям";

76-3 "Расчеты по причитающимся

дивидендам и другим доходам".

Страхование бывает двух видов:

обязательное (в соответствии с требованиями законодательства) и добровольное

(по решению организации).

Начальным этапом является

заключение договора страхования. В период действия договора страхования на

предприятии может произойти страховой случай, после наступления которого

страховая организация выплачивает сумму страхового возмещения ООО

«Партнеръ-Плюс» в соответствии с договором в полном объеме.

ООО «Партнеръ-Плюс» может выставить

поставщику (подрядчику) претензию, например, при выявлении арифметической

ошибки в счете, поступившем от поставщика (подрядчика); при выявлении недостачи

ценностей, поступивших от поставщика (сверх предусмотренных в договоре величин);

при несоблюдении поставщиком (подрядчиком) договорных обязательств. В этом

случае ООО «Партнеръ-Плюс» взыскивает с должников пени, штрафы, неустойки,

установленные договором.

В случае обнаружения при проверке

банковской выписки ошибочно списанной суммы с расчетного счета ООО «Партнеръ-Плюс»,

главный бухгалтер сообщает об этом в операционный отдел обслуживающего банка в

письменном виде.

Причитающиеся доходы ООО

«Партнеръ-Плюс» от совместной деятельности с другими организациями отражаются в

заключенном договоре о совместной деятельности. Поступление доходов на

расчетный счет ООО «Партнеръ-Плюс» отражается в выписке банка из расчетного

счета.

2.2. Учет расчетов с дебиторами

Дебиторская задолженность в ООО «Партнеръ-Плюс» отражается

на следующих счетах бухгалтерского учета: 60 «Расчеты с поставщиками и

подрядчиками» субсчет «Авансы выданные», 62 «Расчеты с покупателями и

заказчиками», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по

прочим операциям» субсчет 2 "Расчеты по возмещению материального ущерба".

Корреспонденции по расчетам с дебиторами приведены в табл.

2.2.

Таблица 2.2

Корреспонденции

счетов по учету дебиторской задолженности

|

Содержание операции

|

Корреспонденция счетов

|

|

дебет

|

кредит

|

|

Отражена

выручка от продажи по основным видам деятельности

|

62

|

90-1

|

|

Перечислен

аванс поставщику

|

60-2

|

51

|

|

Перечислен

авансовый платеж по налогам и сборам

|

68, 69

|

51

|

|

Выдан аванс по

заработной плате

|

70

|

50

|

|

Выданы денежные средства под отчет

|

71

|

50

|

|

Создан уставный

капитал

|

75-1

|

80

|

|

Предоставлен

займ работнику предприятия

|

73-1

|

50, 51

|

|

Предприятию

причинен ущерб работниками организации

|

73-2

|

94

|

|

Предприятию

причинен ущерб от поставщиков

|

76-2

|

60

|

|

Начислены

дивиденды по доходам, подлежащим получению

|

76-3

|

91

|

|

Списана

дебиторская задолженность по истечении срока исковой давности

|

91

|

62, 76

|

|

Неистребованная

дебиторская задолженность после списания принята

|

007

|

|

Учет расчетов с покупателями и заказчиками в ООО

«Партнеръ-Плюс» ведется с использованием счета 62 «Расчеты с покупателями и

заказчиками», который предназначен для обобщения информации о расчетах с

покупателями и заказчиками. В связи с различными условиями поставки и оплаты

товаров счет 62 «Расчеты с покупателями и заказчиками» по отношению к балансу

является активно-пассивным. Дебетовое сальдо по счету показывает дебиторскую

задолженность покупателей и заказчиков и отражается в разделе II «Внеоборотные активы» баланса.

Кредитовое сальдо показывает кредиторскую задолженность покупателям и

заказчикам и отражается в разделе IV пассива баланса.

Рассмотрим порядок учета расчетов с покупателями

заказчиками.

ООО «Партнеръ-Плюс» продало покупателю партию товара. Цена товара

согласно договору - 118 000 руб. (в том числе НДС - 18 000 руб.). Себестоимость

товара - 60 000 руб. ООО «Партнеръ-Плюс» определяет выручку для целей

налогообложения по отгрузке.

В срок, установленный договором, покупатель товар не

оплатил. "Актив" принял решение переуступить (продать) задолженность

другой организации. Задолженность была продана за 90 000 руб. (табл. 2.3).

Таблица 2.3

Учет

расчетов с покупателями и заказчиками

|

Содержание операции

|

Сумма, руб.

|

Корреспонденция счетов

|

|

дебет

|

кредит

|

|

Отражены

выручка от продажи товара и сумма задолженности покупателя

|

118 000

|

62

|

90-1

|

|

Начислен НДС к

уплате в бюджет

|

18 000

|

90-3

|

68-НДС

|

|

Списана

себестоимость проданного товара

|

60 000

|

90-2

|

41

|

|

Отражена

прибыль от продажи

(118 000 - 18

000 - 60 000)

|

40 000

|

90-9

|

99

|

|

Списана проданная задолженность

|

118 000

|

91-2

|

62

|

|

Поступили

денежные средства в оплату задолженности

|

90 000

|

51

|

91-1

|

|

Отражен убыток

от продажи задолженности в конце месяца

(90 000 - 118

000)

|

28 000

|

99

|

91-9

|

Убыток от продажи дебиторской задолженности при исчислении

налогооблагаемой прибыли ООО «Партнеръ-Плюс» не учитывается.

Рассмотрим порядок расчетов с поставщиками и подрядчиками,

которые выступают в качестве дебиторов в результате зачета встречных однородных

требований.

Так, в январе 2005 года ООО «Партнеръ-Плюс» продало ООО

"Сатурн" партию товаров на сумму 48 000 руб. (в том числе НДС - 7322

руб.) по договору №1. Себестоимость партии товаров - 30 000 руб.

В феврале 2005 года ООО «Партнеръ-Плюс» получило от ООО

"Сатурн" по договору №2 партию материалов. Стоимость партии

материалов - 48 000 руб. (в том числе НДС - 7322 руб.). К этому моменту оплата

от ООО "Сатурн" по договору №1 не поступила. ООО «Партнеръ-Плюс»

материалы, полученные по договору №2, не оплатил.

Таким образом, задолженность "Сатурна" перед

«Партнеръ-Плюс» по договору №1 составила

48 000 руб. (в том числе НДС - 7322 руб.). Задолженность ООО «Партнеръ-Плюс»

перед ООО "Сатурн" по договору №2 также составила 48 000 руб. (в том

числе НДС - 8 000 руб.).

ООО «Партнеръ-Плюс» предложил ООО "Сатурн"

произвести зачет встречных однородных требований. Организации составили акт

сверки взаимных задолженностей, и ООО «Партнеръ-Плюс» направил в адрес ООО

"Сатурн" заявление о проведении взаимозачета:

Порядок учета представлен ниже (табл. 2.4).

Таблица 2.4

Учет

расчетов с покупателями и заказчиками

|

Содержание операции

|

Сумма, руб.

|

Корреспонденция счетов

|

|

дебет

|

кредит

|

|

Отражена

выручка от продажи товаров и задолженность "Сатурна" за проданные

товары

|

48 000

|

62

|

90-1

|

|

Списана себестоимость проданных товаров

|

30 000

|

90-2

|

41

|

Продолжение табл. 2.4

|

Начислен НДС к

уплате в бюджет

|

7322

|

90-3

|

68-НДС

|

|

Отражена

прибыль отчетного месяца (48 000 - 30 000 – 7 322)

|

10 678

|

90-9

|

99

|

|

Оприходованы поступившие от "Сатурна" материалы

(48 000 - 7322)

|

40678

|

10

|

60

|

|

Учтен НДС

|

7322

|

19

|

60

|

|

Произведен

зачет встречных однородных требований

|

48000

|

60

|

62

|

|

Произведен

налоговый вычет

|

7322

|

68-НДС

|

19

|

В ООО «Партнеръ-Плюс» с некоторыми работниками заключены

письменные договоры о материальной ответственности работников.

Так, в процессе проведения инвентаризации в мае 2004 года на

ООО «Партнеръ-Плюс» выяснилось, что не хватает на складе

материально-производственных запасов на сумму в размере 14 000 руб. Также при

этом было найдено виновное лицо, месячный оклад которого равен 12 000 руб.

В процессе определения среднемесячной заработной платы

данного виновного лица, обнаружилось, что его размер меньше размера понесенного

убытка. Чтобы добиться удовлетворяющего результата, исследуемое предприятие с

иском обратилось в суд, который, в свою очередь, признал, что предприятие

право.

Размер начисленной суммы налога на доходы физических лиц

составляет 1520 руб. (12 000 руб. x 13%).

А начисленная сумма удержания равна:

2088 руб. ((12 000 руб. - 1520 руб.) x 20%).

С мая по октябрь 2004 года с заработной платы данного

сотрудника была в общем удержана сумма в размере 12 528 руб. (2088 руб. x 6

месяцев).

В процессе обнаружения недостачи

материально-производственных запасов на данном предприятии, в бухгалтерском

учете произведены следующие записи (табл. 2.5).

Таблица 2.5

Учет

расчетов с персоналом по возмещению материального ущерба

|

Содержание операции

|

Сумма, руб.

|

Корреспонденция счетов

|

|

дебет

|

кредит

|

|

На сумму

возникшей недостачи материально-производственных запасов

|

14 000

|

94

|

10

|

|

Обнаруженная стоимость недо-стачи

материально-производ-ственных запасов приписывается на счет виновного лица

|

14 000

|

73-2

|

94

|

Периодически работники предприятия получают денежные

средства в подотчет на оплату командировочных расходов, на покупку материальных

ценностей. В случае, если сумма подотчетных средств не возвращена работником в

установленный срок, она может удерживаться из заработной платы.

Сотрудник ООО «Партнеръ-Плюс» Зайцев А.А. согласно распоряжению

руководителя, отправился в служебную командировку. Из кассы ему были выданы

денежные средства под отчет в размере 24 000 руб.

По возвращению из служебной командировки данный сотрудник предоставил

в бухгалтерию авансовый отчет с приложением подтверждающих документов о

произведенных затратах в ходе командировки, которые составили в размере 22 000

руб. Сумма в размере 2000 руб. была удержана с его заработной платы. Месячный

оклад (с учетом всех отчислений, удержаний) данного сотрудника равен 12 000

руб.

В бухгалтерском учете были произведены записи (табл. 2.6).

Таблица 2.6

Учет

расчетов с подотчетными лицами

|

Содержание операции

|

Сумма, руб.

|

Корреспонденция счетов

|

|

дебет

|

кредит

|

|

Работнику

Зайцеву А.А. выдана денежная сумма под отчет

|

24000

|

71

|

50-1

|

|

В кассу предприятия

возвращены денежные средства

|

22000

|

50-1

|

71

|

|

Отражена в

учете невозвращенная сумма

|

2000

|

94

|

71

|

Продолжение табл. 2.6

|

Отражена

начисленная заработная плата

|

12000

|

44

|

70

|

|

Сумма, которая

была недополучена от подотчетного лица удерживается с его заработной платы

|

2000

|

70

|

94

|

|

Подотчетному

лицу выдана заработная плата за минусом невозвращенной подотчетной суммы

|

10000

|

70

|

50

|

Суммы, на которые ООО «Партнеръ-Плюс» предъявляет претензии

поставщикам (подрядчикам), относятся в дебет субсчета 76-2 «Расчеты по претензиям».

ООО «Партнеръ-Плюс» заключило договор с ООО "Марс"

на поставку материалов. Всего было поставлено материалов на сумму 120 000 руб.

(без НДС). Материалы были оплачены авансом. В процессе их оприходования было

выявлено, что качество материалов не соответствует установленным требованиям.

Организация выставила ООО "Марс" претензию на сумму 15000 руб. Однако

ООО "Марс" признало претензию только в сумме 13 000 руб. Оставшаяся

сумма претензии не подлежала взысканию с ООО "Марс", так как

материалы стоимостью 2 000 руб. потеряли качество по вине покупателя - ООО

«Партнеръ-Плюс». Порядок расчетов представлен в табл. 2.7.

Таблица 2.7

Учет

расчетов по претензиям

|

Содержание операции

|

Сумма, руб.

|

Корреспонденция счетов

|

|

дебет

|

кредит

|

|

Перечислен

поставщику аванс в счет предстоящей поставки материалов

|

120000

|

60-авансы

|

51

|

|

Отражена сумма выставленной поставщику претензии

|

15 000

|

76-2

|

60-авансы

|

|

Оплачена

признанная поставщиком претензия

|

13000

|

51

|

76-2

|

|

Учтена сумма

выставленной ранее поставщику претензии, не подлежащей взысканию

|

2000

|

60-авансы

|

76-2

|

Другим примером предъявления претензий является случай,

когда обслуживающий банк ООО «Партнеръ-Плюс» ошибочно списал денежные средства

с расчетного счета исследуемой организации. Сумма этих средств отражается в

учете следующей записью: Дебет 76-2 Кредит 51 – отражена сумма денежных

средств, ошибочно списанных со счета.

Еще одним видом дебиторской задолженности выступают штрафы,

пени и неустойки. Так при нарушении договорных обязательств партнерами, ООО

«Партнеръ-Плюс» взыскивает с них пени, штрафы, неустойки, установленные договором.

В учете ООО «Партнеръ-Плюс» это отражается проводкой по

дебету 76-2 и кредиту 91-1 – отражена в составе прочих доходов сумма штрафов,

пеней, неустоек, выставленных контрагентам и признанных ими (присужденных судом).

Таким образом, в списке дебиторов ООО «Партнеръ-Плюс»

являются покупатели, поставщики, персонал предприятия, обслуживающий банк.

2.3. Рекомендации по совершенствованию расчетов с

дебиторами

Исследуемому предприятию можно порекомендовать использовать

в своей деятельности векселя. Так, в обмен на отгруженный товар ООО «Партнеръ-Плюс»

может получить от покупателя переводной вексель, плательщиком которого является

третье лицо, указанное в векселе. Получается, что в сделке с переводным векселем

задействовано как минимум три участника: - векселедержатель - продавец; -

векселедатель - покупатель; - плательщик - третье лицо, которое, как правило,

является должником покупателя (иногда плательщиком является сам векселедатель).

Для того, чтобы не применять кассовый аппарат, прежде всего,

необходимо, чтобы у покупателя был должник (например, фирма, купившая товар или

одолжившая деньги). Желательно также, чтобы ООО «Партнеръ-Плюс» и этот должник

- третье лицо, не имели взаимных задолженностей по договорам купли-продажи,

подряда или возмездного оказания услуг. Тогда покупатель выписывает переводной

вексель. Получателем денег по этому векселю является ООО «Партнеръ-Плюс», а

плательщиком - должник покупателя.

В результате, наличных расчетов между ООО «Партнеръ-Плюс» и

покупателем нет: первый отгружает второму товар, а второй передает первому

вексель. Значит, кассовые аппараты в этой операции задействовать не приходится.

Но в конечном итоге ООО «Партнеръ-Плюс» предъявляет плательщику переводной

вексель к оплате. Плательщик может перечислить деньги на расчетный счет или