Министерство образования и науки

Российской Федерации

Федеральное агентство по образованию ГОУ ВПО

Всероссийский заочный

финансово-экономический институт

Кафедра статистики

КУРСОВАЯ РАБОТА

по дисциплине «статистика» на тему:

Статистические методы изучения кредитных операций коммерческих банков

Вариант № 22

Преподаватель

Лысенко

С.Н.

Работа выполнена

Чубовой Екатериной Вячеславовной

Факультет УС

№ личного дела 05убб00146

Группа 327

Москва 2007 год

Содержание

Введение

……………………………………………………………………3

1. Теоретическая часть

……………………………………………………….4

1.1.

Кредитные

операции банков как объект изучения банковской

статистики……………………………………………………………….4

1.2.

Метод

группировок в изучение кредитных операций………………..5

1.3.

Использование

средних показателей для характеристики кредитных операций…………………………………………………………………9

1.4.

Индексный

метод в изучении кредитных операций………………...13

1.5.

Анализ

эффективности кредитных вложений ………………………17

2. Расчетная часть……………………………………………………………18

3. Аналитическая часть……………………………………………………...38

4. Заключение………………………………………………………………..44

Список

литературы……………………………………………………….45

Введение

В современном

обществе важную роль в механизме

управления экономикой выполняет статистика. Полная и достоверная статистическая

информация является тем необходимым основанием, на котором базируется процесс

управления экономикой. Вся информация, имеющая народнохозяйственную значимость,

в конечном счете, обрабатывается и анализируется с помощью статистики.

Термин

статистика происходит от латинского слова status, что в средние века означало

политическое состояние государства. В настоящее время статистика определяется

как наука, изучающая закономерности изменений количественных сторон массовых

социально-экономических явлений, неразрывно связанных с их качественными изменениями.

На всех стадиях исследования статистика

использует различные методы. Методы статистики - это особые приемы и способы

изучения массовых общественных явлений (методы массовых наблюдений,

группировок, обобщающих показателей, динамических рядов, индексный метод и др.).

Овладение статистической методологией - одно из условий познания конъюнктуры

рынка, изучения тенденций и прогнозирования, принятия оптимальных решений на

всех уровнях деятельности.

Сложной,

трудоемкой и ответственной является заключительная, аналитическая стадия

исследования. На этой стадии рассчитываются средние показатели и показатели

распределения, анализируется структура совокупности, исследуется динамика и

взаимосвязь между изучаемыми явлениями и процессами.

1. Теоретическая часть

1.1 Кредитные операции банков как

объект изучения банковской статистики

Кредит

представляет собой форму движения ссудного капитала, т.е. денежного капитала,

предоставляемого в ссуду. Кредит обеспечивает трансформацию денежного капитала

и выражает отношения между кредиторами и заемщиками. При его помощи свободные

денежные капиталы и доходы предприятий, личного сектора и государства

аккумулируются, превращаясь в ссудный капитал, который передается за плату во

временное пользование.

В

народном хозяйстве для управления процессами кредитования, выявления тенденций

и закономерностей необходима статистическая информация о кредитных вложениях и

кредитных ресурсах, её составе по видам ссудозаемщиков, в разрезе отраслей и

форм собственности, о размере и составе просроченных ссуд, об эффективности

ссуд, оборачиваемости кредитов.

Сбором обработкой и анализом информации об

экономических и социальных процессах в кредитовании занимается банковская

статистика. Она разрабатывает программы

статистических наблюдений, совершенствует систему показателей, методологию их

исчисления и анализа. Статистика кредита занимается также обобщением сведений о

кредитовании, выявлением закономерностей, изучением взаимосвязи использования

кредитных ресурсов с эффективностью использования оборотных средств.

1.2 Метод группировок в изучение кредитных

операций

Для

изучения кредитных операции коммерческих банков используется ряд статистических

методов.

Среди них метод

группировок. По данным баланса составляются группировки, характеризующие

структуру ресурсов и кредитных вложений банка

с определенного срока хранения средств, срока кредитования, в разрезе

групп кредитов с различной формой собственности, по виду обеспечения, по объектам кредитования.

Среди них метод

группировок. По данным баланса составляются группировки, характеризующие

структуру ресурсов и кредитных вложений банка

с определенного срока хранения средств, срока кредитования, в разрезе

групп кредитов с различной формой собственности, по виду обеспечения, по объектам кредитования.

Структурная группировка

кредитов банка ЗАО

«Райффайзенбанк» по отраслям

экономики в динамике представлена в таблице 1.1. (по данным официального сайта www.raiffeisen.ru)

Таблица 1.1

|

№ п/п

|

Отрасли экономики и заемщики

|

в % к итогу

|

|

2004 г

|

2005г

|

2006г

|

|

1

|

Производство

|

24

|

26

|

26

|

|

2

|

Физические

лица

|

17

|

20

|

19

|

|

3

|

Недвижимость

|

8

|

10

|

13

|

|

4

|

Торговля

|

10

|

7

|

13

|

|

5

|

Добывающая

промышленность

|

8

|

14

|

9

|

|

6

|

Транспорт,

хранение и связь

|

11

|

5

|

5

|

|

7

|

Химическая

промышленность

|

10

|

10

|

4

|

|

8

|

Финансовые

услуги

|

4

|

2

|

3

|

|

9

|

Прочее

|

8

|

6

|

8

|

|

10

|

Итого

|

100

|

100

|

100

|

Корпоративный кредитный портфель каждый

год претерпевает некоторые изменения. В 2006 г выросли доли компаний-заемщиков в отраслях -

недвижимость и торговля.

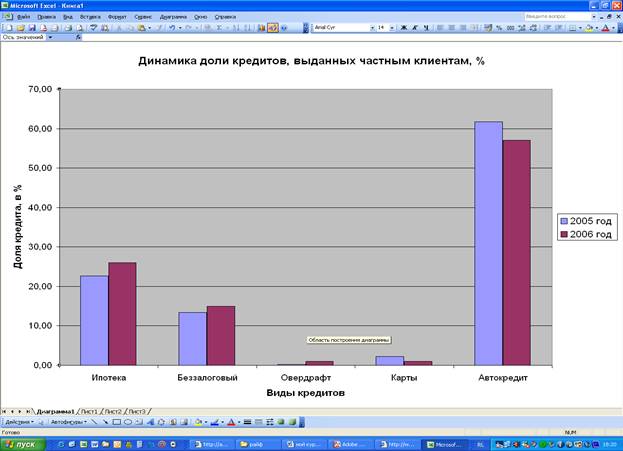

Динамику доли различных

кредитов в портфеле ЗАО «Райффайзенбанк» по объектам

кредитования можно

проиллюстрировать как с помощью структурной таблицы, так и графически, например,

в виде диаграммы (рис. 1.1)

Рисунок 1.1

Диаграмма показывает, что

автокредитование удерживает позиции лидера среди всех видов кредита для частных

лиц.

Выдача кредита может осуществляться как в

национальной, так и в

иностранной валюте. Банки, выдающие кредиты не только в российских

рублях, но и в иностранной валюте делают группировку и расчёт

структуры кредитного портфеля по видам

валют в динамике.

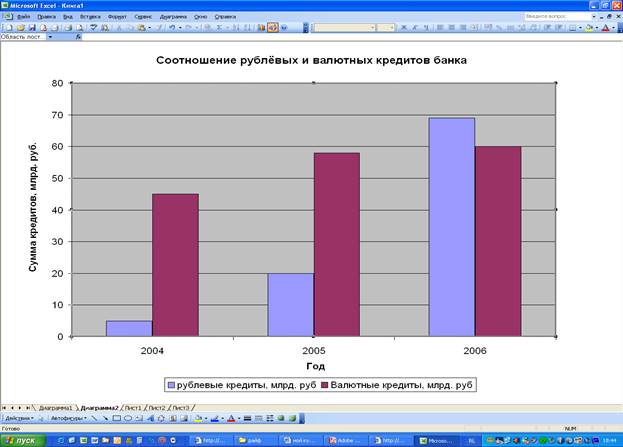

Структурную

группировку кредитного портфеля ЗАО

«Райффайзенбанк» по видам валют

представим в виде диаграммы (рис. 1.2) В связи с продолжившимся

укреплением курса рубля в 2006г. доля рублевых кредитов в корпоративном

портфеле существенно выросла.

Рисунок 1.2

Ссудную

задолженность банков группируют по

степени риска. Для характеристики степени

риска кредитных операций ссудную задолженность

объединяют в 5 условных групп: А, В, С, D, Е.

К группе «А»

относятся кредиты, выданные заёмщикам,

имеющим устойчивое финансовое положение и высокий

рейтинг кредитоспособности,

не вызывающей сомнений в своевременном возврате

выданной ссуды и уплаты начисленных процентов по ней.

К группе «А»

относятся кредиты, выданные заёмщикам,

имеющим устойчивое финансовое положение и высокий

рейтинг кредитоспособности,

не вызывающей сомнений в своевременном возврате

выданной ссуды и уплаты начисленных процентов по ней.

К группе «В» относятся кредиты, выданные

заёмщикам, имеющим устойчивое финансовое

положение, но отдельные аспекты финансового состояния, которых вызывают

некоторые сомнения (наметились сбой в своевременности поступлений

платежей за отгруженную продукцию, ухудшились отдельные показатели деятельности,

замедление оборачиваемости оборотных средств, снизились темпы роста объёмов

выпуска продукции, прибыли и т. п.).

К группе «С» относятся кредиты, выданные

заёмщикам с сомнительным финансовым

положением (например, заёмщик имеет крупные долги другим кредиторам, в

т. ч. отсроченные; испытывает трудности с реализацией готовой продукции).

Заёмщик допустил просроченную задолженность по ссудам банка длительностью до 60

дней, обеспечение, трудно оцениваемое по стоимости, не на полную сумму задолженности.

К группе «Д» относятся кредиты, выданные заёмщикам со слабым финансовым положением (недостаток собственных

оборотных средств, убытки, наличие непрерывной длительной просроченной задолженности

от 60 дней до 180, неоднократная пролонгация ссуд, факты взыскания ссуд кредиторами

в судебном порядке).

К группе «Е» относятся

кредиты, выданные заёмщикам с неликвидными балансами, некредитоспособным,

официально признанным банкротами. При этом заёмщиком допущена просроченная задолженность

сроком более 180 дней, отсутствует достоверная информация о заёмщике.

Группировка ссудной

задолженности банков по степени риска может

быть представлена в виде таблиц или

структурной диаграммой.

Для

характеристики состояния кредитования рассматривается динамика доли просрочки в

ссудной задолженности. Данную группировку рассмотрим на примере ЗАО

«Райффайзенбанк» (таблица 1.2).

Таблица 1.2

|

Год

|

Ссудная задолженность, млн. руб.

|

Просроченная задолженность, млн. руб.

|

Доля просрочки в ссудной задолженности, %

|

|

2004

|

59548,43

|

23,78

|

3,99%

|

|

2005

|

96316,84

|

859,44

|

89,23%

|

|

2006

|

157621,60

|

470,76

|

29,87%

|

1.3 Использование средних показателей для характеристики

кредитных операций

Объемы кредитных вложений коммерческих банков

характеризуют

следующие показатели:

- объем

выданных ссуд (оборот по выдаче);

- объем

погашенных ссуд (оборот по погашению);

- остатки

задолженности по кредиту (ссудной задолженности);

-

просроченная задолженность по кредитам

-

просроченная задолженность по уплате

процентов за пользование кредитом.

Объемы выданных и погашенных ссуд определяются за

определенный период. Остатки ссудной и

просроченной задолженностей определяются на определенный момент времени:

месяца, квартала, года.

Остаток ссудной задолженности определяется

как разница между объемами выданных и погашенных ссуд на определенную дату.

Кроме общих объемов

кредитования в статистике кредита используют

средние показатели:

•

средний размер ссуды;

•

средний размер задолженности по кредиту;

•

средний срок пользования ссудой;

•

среднее число оборотов ссуды за год;

•

средняя доходность кредита (кредитных

операций).

Для расчета перечисленных показателей, в зависимости от наличия данных,

могут быть использованы следующие средние: средняя

арифметическая простая и взвешенная; средняя взвешенная гармоническая

, средняя хронологическая

моментного ряда.

, средняя хронологическая

моментного ряда.

Средний размер ссуды (без учета числа

оборотов за год) определяется по формуле:

где  - объем кредита (ссуды) по отдельным

договорам;

- объем кредита (ссуды) по отдельным

договорам;

-

срок кредита по отдельным договорам (длительность).

-

срок кредита по отдельным договорам (длительность).

Средний срок пользования

ссудами (при условии их непрерывной оборачиваемости) или

время, в течение которого все ссуды оборачиваются один раз, определяется по формуле:

Для нахождения средней

ссудной задолженности по кредиту используют среднюю хронологическую:

,

,

где  - ссудная задолженность, включая просроченную на

первое число месяца,

- ссудная задолженность, включая просроченную на

первое число месяца,

n – число

показателей ссудной задолженности.

Среди относительных показателей в

статистике кредита наибольшее значение имеют следующие:

- удельный

вес кредитов в их общем объеме:

а) краткосрочных

б)

долгосрочных

- удельный вес кредитов предоставленных:

а) отраслям экономики

б) населению

- удельный

вес просроченной задолженности по кредитам.

Для анализа и

прогнозирования объемов кредита используются показатели ряда

динамики, трендовые и факторные динамические модели.

Для

характеристики оборачиваемости кредита рассчитывают показатели

числа оборотов кредита и длительности пользования кредитом.

Число

оборотов кредита (N) рассчитывается

по формуле:

,

,

где  - оборот кредита по погашению

- оборот кредита по погашению

- средние остатки кредита (ссудной задолженности)

- средние остатки кредита (ссудной задолженности)

Длительность пользования кредитом (t) определяется:

,

,

где

Д - число календарных дней в периоде.

Среднюю длительность пользования кредитом за

год сравнивают со средним сроком хранения вкладного рубля. Это сравнение позволяет

определить возможные сроки, на которые предоставляются ссуды и

пересматривать своевременно структуру срочных депозитов.

,

,

где D – сумма дохода от кредитования за период,

t -

число месяцев в периоде

Для определения доходности кредитных операций

(при наличии информации менее чем за 1 год) рассчитывается средняя процентная ставка. Она приводится к годовой номинальной ставке по

следующей формуле. При наличии данных за полный год расчёт средней процентной

ставки производится по формуле:

Доходность операций по

кредитованию коммерческого банка определяется по юридическим,

физическим лицам, в целом по банку, а так же отдельно по

рублевым и валютным кредитам.

Безнадежные кредиты

списываются в соответствии действующими нормативными и законодательными

документами. По этой операции рассчитывается коэффициент убытков от

списания кредитов. Этот коэффициент изучается в динамике и

определяется по формуле:

,

,

где  - сумма списанных кредитов

- сумма списанных кредитов

1.4

Индексный метод в изучении кредитных

операций

Для изучения скорости оборачиваемости

кредита может быть использован индексный метод. Это могут быть индексы средних

величин по филиалам крупных банков, группе банков или отраслей:

- индекс средней

длительности пользования кредитом (переменного состава):

,

,

где m – однодневный оборот по погашению

кредита (m

=  )

)

т.к. t =  , то

, то  = tm,

из этого следует

:

= tm,

из этого следует

:

,

,

- изменение

средней длительности пользования кредитом под влиянием ее изменения по

отдельным единицам совокупности (индекс постоянного состава):

,

,

-

измерение средней длительности пользование кредитом под влиянием изменения

структуры дневного оборота по погашению (индекс структурных сдвигов):

,

,

Если принять, что d=m / m, то

все три индекса примут вид:

m, то

все три индекса примут вид:

|

Индекс

переменного состава

|

Индекс

постоянного состава

|

Индекс

структурных сдвигов

|

|

|

|

|

Индексный метод дает

возможность определить абсолютные приросты средней длительности пользования

кредитом за счет:

- изменения длительности

пользования кредитом по остальным объектам:

- структурных сдвигов:

Общий абсолютный прирост

средней длительности пользования кредитом:

Для изучения динамики оборачиваемости кредита

рассчитывают индексы

среднего числа оборотов: индекс переменного состава; индекс постоянного

состава; индекс структурных сдвигов.

Для снижения риска

невозврата выданных ссуд ЦБ РФ устанавливает нормативы, ограничивающие выдачу кредитов отдельным заемщикам

или группе заемщиков. Для анализа

выполнения нормативов рассчитываются следующие показатели:

-

риск на одного заёмщика или группу

связанных заемщиков в банке (Н6) - он

определяется как отношение совокупной суммы кредитов, а также

гарантий и поручительств, выданных, предоставленных банком

одному заёмщику к собственным средствам (капиталу) банка. Максимально

допустимое значение этого норматива установлено в размере 25%.

-

размер крупных кредитных рисков в банке

(Н7) - определяется как процентное соотношение

совокупной величины крупных кредитных рисков и собственных средств

(капитала) банка. Максимально допустимое значение норматива

установлено в размере 800%.

-

размер риска на одного кредитора банка

(Н8) –определяется как процентное

соотношение величины вкладов, кредитов, гарантий и поручительств,

полученных банком от одного или связанных между собой кредиторов (вкладчиков),

а также остатков средств на счетах и собственных средств кредитной организации.

Максимально допустимое значение этого норматива установлено в

размере 25%.

-

размер кредитного риска на одного

акционера (участника банка (Н9) -

определяется как отношение значения показателя Кра к собственным

средствам (капиталу) банка выраженному в процентах.

Кра - значение

показателя тех акционеров, вклад которых в уставный капитал банка

превышает 5% от его зарегистрированной Банком России

величины. Максимально допустимое значение этого норматива

установлено в размере 20%.

- совокупная величина кредитных рисков на акционеров

(участников) банка (H9.1) -

определяется как суммарное значение кредитных рисков по всем

акционерам (участникам), вклады которых в уставный капитал банка

превышают 5% его зарегистрированной Банком России величины.

Максимально допустимое значение норматива H9.1 установлено в размере

50%.»

- размер кредитов, займов,

предоставленных своим инсайдерам, а

также гарантий и поручительств выданных в их пользу в банке (H10) -

определяется как отношение совокупной суммы требований банка в

отношении инсайдера и связанных с ним лиц взвешенных с учетом риска и

капитала банка выраженное в процентах. Максимально допустимое значение

указанного норматива на одного инсайдера и связанного с ним

лица установлено в размере 2%. К инсайдерам относятся все директора,

руководящие работники и все те, кто имеет доступ к

внутрифирменной и служебной информации, а так же владельцы более 10 процентов акций банка.

- совокупная величина кредитов и займов,

предоставленных своим инсайдерам, а также гарантий и

поручительств выданных в их пользу в банке (H10.1) - максимально

допустимая величина этого показателя

не должна превышать 3% собственных средств банка.

1.5 Анализ эффективности

кредитных вложений

В

статистике кредитования важное значение имеет анализ эффективности кредитных

вложений. Методику его расчета рассмотрим в примере.

Пример:

Выдан кредит банком на

техническое перевооружение сроком на 1 год в размере 500 млн. руб.

под 25 % годовых с ежемесячным начислением процентов и уплатой

основного долга и процентов в конце срока. Ввод в эксплуатацию

нового оборудования намечен через 11 месяцев после его приобретения и монтажа, на которые

отведен 1 месяц. Прирост прибыли (ДП) за 1ыи

год эксплуатации должен составить 130 млн.

рублей. Определить

эффективность кредитных вложений.

Решение:

1. Определяем сумму основного

долга по кредиту с процентами за пользование кредитом по

формуле наращивания по сложному проценту:

,

,

где S – основной долг с процентами,

Р – основной долг,

i -

ставка процента в коэффициенте,

m – число начислений раз в году.

млн. руб.

млн. руб.

Кредит с процентами для ОАО составит 640,37

млн. руб.

2. Определяем эффективность кредитных

вложений (К эфф)

или 20,30%

или 20,30%

Коэффициент равный 0,203 говорит о

том, что на 1000 руб. кредитных вложений будет дополнительно получено

прибыли в размере 203 рубля.

2.

Расчетная часть

Имеются следующие

выборочные данные за отчетный год об объемах кредитных вложений и прибыли

коммерческих банков (выборка 1,5%-ная механическая), млн. руб.

|

№ п/п

|

Объем выданных ссуд

|

Прибыль

|

№ п/п

|

Объем выданных ссуд

|

Прибыль

|

|

1

|

122371

|

8566

|

16

|

34208

|

1710

|

|

2

|

31140

|

1557

|

17

|

35920

|

1995

|

|

3

|

47783

|

2655

|

18

|

82625

|

5050

|

|

4

|

28305

|

1415

|

19

|

88254

|

5903

|

|

5

|

38520

|

2140

|

20

|

9848

|

501

|

|

6

|

104004

|

6933

|

21

|

35915

|

1952

|

|

7

|

135054

|

9003

|

22

|

78550

|

4800

|

|

8

|

9054

|

453

|

23

|

59445

|

3301

|

|

9

|

33030

|

1652

|

24

|

64910

|

3965

|

|

10

|

117054

|

8069

|

25

|

54961

|

3064

|

|

11

|

47797

|

2660

|

26

|

36212

|

2012

|

|

12

|

33038

|

1658

|

27

|

45036

|

2502

|

|

13

|

39501

|

2155

|

28

|

84636

|

5170

|

|

14

|

108319

|

7220

|

29

|

34254

|

1903

|

|

15

|

84654

|

5640

|

30

|

59454

|

3640

|

Задание 1

По исходным данным:

1. Постройте статистический ряд

распределения предприятий по признаку – объем выданных ссуд коммерческими

банками, образовав пять групп с равными интервалами.

2. Рассчитайте характеристики

интервального ряда распределения: среднюю арифметическую, среднее

квадратическое отклонение, коэффициент вариации, моду, медиану.

Сделайте выводы по

результатам задания.

Задание 2

По исходным данным:

1. Установите наличие и характер связи

между признаками – объем выданных ссуд и прибыль коммерческих банков методом

аналитической группировки, образовав пять групп с равными интервалами по

факторному признаку.

2. Измерьте тесноту корреляционной связи

между названными признаками с использованием коэффициентов детерминации и

эмпирического корреляционного отношения.

Сделайте выводы по

результатам выполнения задания.

Задание 3

По результатам выполнения задания 1 с

вероятностью 0,954 определите:

1. Ошибку выборки среднего объема

выданных ссуд и границы , в которых будет находиться этот показатель в

генеральной совокупности.

2. Ошибку выборки доли коммерческих

банков, имеющих объем выданных ссуд 59454 млн. руб. и более и границы, в

которых будет находиться генеральная доля.

Задание 4

Имеются

следующие данные о краткосрочном кредитовании предпринимателей региона коммерческих

банком, млн. руб.

|

Отрасли

|

Средняя длительность пользования

кредитом, дней

|

Структура однодневного оборота

кредита по погашению, %

|

|

Базисный год

|

Отчетный год

|

Базисный год

|

Отчетный год

|

|

Промышленность

|

38

|

40

|

16

|

15

|

|

Торговля

|

12

|

10

|

58

|

60

|

|

Общественное питание

|

15

|

15

|

26

|

25

|

Определите:

1. Индексы средней длительности

пользования кредитом переменного состава, постоянного состава и структурных

сдвигов.

2. Абсолютное изменение средней

длительности пользования кредитом за счет изменения длительности пользования кредитом

по отраслям и изменения структуры однодневного кредита.

Сделайте выводы.

2.1 Задание 1

Ряд распределения – это

простейшая группировка, представляющая собой упорядоченное распределение единиц

на группы по значению какого-либо признака, в данном случае по признаку – объем

выданных ссуд.

При построении рядов

распределения проводят ранжирование. Ранжированный ряд – ряд единиц

статистической совокупности построенный по рангу в порядке возрастания или

убывания изучаемого признака.

Построим ранжированный ряд распределения

предприятий по признаку – объем выданных ссуд коммерческими банками (Таблица

2.1).

Таблица 2.1

Ранжированный

ряд

|

№ п/п

|

Объем выданных ссуд

|

Прибыль

|

|

1

|

9054

|

453

|

|

2

|

9848

|

501

|

|

3

|

28305

|

1415

|

|

4

|

31140

|

1557

|

|

5

|

33030

|

1652

|

|

6

|

33038

|

1658

|

|

7

|

34208

|

1710

|

|

8

|

34254

|

1903

|

|

9

|

35915

|

1952

|

|

10

|

35920

|

1995

|

|

11

|

36212

|

2012

|

|

12

|

38520

|

2140

|

|

13

|

39501

|

2155

|

|

14

|

45036

|

2502

|

|

15

|

47783

|

2655

|

|

16

|

47797

|

2660

|

|

17

|

54961

|

3064

|

|

18

|

59445

|

3301

|

|

19

|

59454

|

3640

|

|

20

|

64910

|

3965

|

|

21

|

78550

|

4800

|

|

22

|

82625

|

5050

|

|

23

|

84636

|

5170

|

|

24

|

84654

|

5640

|

|

25

|

88254

|

5903

|

|

26

|

104004

|

6933

|

|

27

|

108319

|

7220

|

|

28

|

117054

|

8069

|

|

29

|

122371

|

8566

|

|

30

|

135054

|

9003

|

Для построения

вариационного ряда распределения с

равными интервалами определяют число групп (n) и величину интервала (h). По условию задачи необходимо

образовать 5 групп (n=5). Величина равного интервала рассчитывается по формуле:

где хmax

и хmin – максимальное и

минимальное значения признака.

Величина интервала равна 25200,00

млн. руб.

Для построения

интервального ряда распределения подготовим вспомогательную Таблицу 2.2. Путем

прибавления величины интервала к минимальному уровню признака в группе получим

следующие группы банков по объему выданных ссуд.

Таблица 2.2

|

Группы банков по объему выданных

ссуд, млн. руб.

|

Номер банка

|

Объем выданных ссуд, млн. руб

|

Сумма прибыли, млн. руб.

|

|

9054-34254

|

8

|

9054

|

453

|

|

|

20

|

9848

|

501

|

|

|

4

|

28305

|

1415

|

|

|

2

|

31140

|

1557

|

|

|

9

|

33030

|

1652

|

|

|

12

|

33038

|

1658

|

|

|

16

|

34208

|

1710

|

|

Всего

|

7

|

178623

|

8946

|

|

34254-59454

|

29

|

34254

|

1903

|

|

|

21

|

35915

|

1952

|

|

|

17

|

35920

|

1995

|

|

|

26

|

36212

|

2012

|

|

|

5

|

38520

|

2140

|

|

|

13

|

39501

|

2155

|

|

|

27

|

45036

|

2502

|

|

|

3

|

47783

|

2655

|

|

|

11

|

47797

|

2660

|

|

|

25

|

54961

|

3064

|

|

Всего

|

10

|

415899

|

23038

|

|

59454-84654

|

23

|

59445

|

3301

|

|

|

30

|

59454

|

3640

|

|

|

24

|

64910

|

3965

|

|

|

22

|

78550

|

4800

|

|

|

18

|

82625

|

5050

|

|

|

28

|

84636

|

5170

|

|

Всего

|

6

|

429620

|

25926

|

|

84654-109854

|

15

|

84654

|

5640

|

|

|

19

|

88254

|

5903

|

|

|

6

|

104004

|

6933

|

|

|

14

|

108319

|

7220

|

|

Всего

|

4

|

385231

|

25696

|

|

109854-135054

|

10

|

117054

|

8069

|

|

|

1

|

122371

|

8566

|

|

|

7

|

135054

|

9003

|

|

Всего

|

3

|

374479

|

25638

|

|

Итого

|

30

|

1783852

|

109244

|

На основе групповых

итоговых строк «Всего» Таблицы 2.2 формируем интервальный ряд распределения

банков по объему выданных ссуд (Таблица 2.3).

Таблица 2.3

|

№ группы

|

Группы банков по объему выданных

ссуд

|

Число банков

|

|

В абсолютном выражении

|

В относительных единицах, %

|

|

1

|

9054-34254

|

7

|

23,3

|

|

2

|

34254-59454

|

10

|

33,4

|

|

3

|

59454-84654

|

6

|

20,0

|

|

4

|

84654-109854

|

4

|

13,3

|

|

5

|

109854-135054

|

3

|

10,0

|

|

Итого

|

|

30

|

100,0 %

|

Данные группировки

показывают, что у 43 % банков объем выданных ссуд свыше 59454,00 млн. руб.

Рассчитаем среднюю

арифметическую интервального ряда распределения.

Для сгруппированных

данных применяется средняя арифметическая взвешенная, которая определяется по

формуле:

, где

, где

–

варианты или середины интервалов вариационного ряда;

–

варианты или середины интервалов вариационного ряда;

– соответствующая частота;

– соответствующая частота;

Для расчета определим середины интервалов

распределения банков по объему выданных

ссуд.

Таблица 2.4

|

Группа банков

|

Середина интервала,

|

Число банков,

|

|

|

|

|

|

9054-34254

|

21654

|

7

|

151578

|

-37800

|

1428840000

|

10001880000

|

|

34254-59454

|

46854

|

10

|

468540

|

-12600

|

159760000

|

1597600000

|

|

59454-84654

|

72054

|

6

|

432324

|

12600

|

159760000

|

958560000

|

|

84654-109854

|

97254

|

4

|

389016

|

37800

|

1428840000

|

5715360000

|

|

109854-135054

|

122454

|

3

|

367362

|

63000

|

3969000000

|

11907000000

|

|

Итого

|

|

30

|

1808820

|

|

|

30180400000

|

млн. руб.

млн. руб.

Среднеквадратическое

отклонение равно:

млн. руб.

млн. руб.

Расчет дисперсии:

σ2 =31717,712=1006013127,64

То есть в среднем объем

выданных ссуд колеблется в пределах ± 31717,71 млн. руб. от его среднего значения 59454,00 млн.

руб.

Коэффициент вариации

представляет собой процентное отношение среднеквадратического отклонения к

средней арифметической.

Полученный коэффициент превышает 33%, следовательно, по объему

выданных ссуд совокупность банков

является неоднородной.

Мода (Мо) – это значение случайной

величины, встречающееся с наибольшей вероятностью в дискретном вариационном

ряду – это вариант, имеющий наибольшую частоту. В интервальном вариационном

ряду мода вычисляется по формуле:

, где

, где

х0 – нижняя

граница модального интервала;

х1 – верхняя

граница модального интервала;

fMo – частота модального

интервала;

fMo-1 –

частота интервала, предшествующего модальному;

fMo+1 –

частота интервала, следующего за модальным.

млн. руб.

млн. руб.

Таким образом, наиболее часто

встречающийся объем выданных суд равен 45054 млн. руб.

Медиана (Ме) – это

величина признака, приходящегося на середину ранжированного ряда. Для

интервального вариационного ряда медиана рассчитывается по формуле:

,

,

где х0 – нижняя

граница медианного интервала;

– размер медианного

интервала;

– размер медианного

интервала;

- половина от

общего числа наблюдений;

- половина от

общего числа наблюдений;

SMe-1 – сумма наблюдений, накопленная до

начала медианного интервала;

fMe – частота

медианного интервала.

Определяем медианный интервал, в котором находится порядковый номер

медианы (n).

В графе «Сумма накопленных частот» таблицы 2.5 значение 15

соответствует интервалу №2, то есть 34254-59454. Это и есть медианный интервал,

в котором находится медиана.

Таблица 2.5

|

№ группы

|

Объем выданных ссуд,

млн. руб.

|

Число банков

|

Сумма накопленных частот, S

|

|

1

|

9054-34254

|

7

|

7

|

|

2

|

34254-59454

|

10

|

17

|

|

3

|

59454-84654

|

6

|

23

|

|

4

|

84654-109854

|

4

|

27

|

|

5

|

109854-135054

|

3

|

30

|

Отсюда:  .

.

Следовательно, половина коммерческих банков имеют в среднем объем

выданных суд не более 54414 млн. руб., а

другая половина – больше этой суммы.

2.2 Задание 2

Построим интервальный ряд,

характеризующий распределение коммерческих банков по прибыли (Таблица 2.6).

Таблица 2.6

Таблица 2.6

|

№ группы

|

Группы банков по прибыли, млн. руб.

|

Число банков

|

|

В абсолютном выражении

|

В относительных единицах, %

|

|

1

|

453-2163

|

13

|

43,4

|

|

2

|

2163-3873

|

6

|

20,0

|

|

3

|

3873-5583

|

4

|

13,3

|

|

4

|

5583-7293

|

4

|

13,3

|

|

5

|

7293-9003

|

3

|

10,0

|

|

Итого

|

|

30

|

100,0 %

|

Для изучения связи между

объемом выданных ссуд и прибылью коммерческих банков построим аналитическую

группировку (Таблица 2.7).

Таблица 2.7

|

Номер группы

|

Группы банков по объему выданных

ссуд, млн. руб.

|

Число банков, f

|

Сумма прибыли, млн. руб.

|

|

Всего

|

В среднем на один банк,

|

|

1

|

9054-34254

|

7

|

8946

|

1278

|

|

2

|

34254-59454

|

10

|

23038

|

2303,8

|

|

3

|

59454-84654

|

6

|

25926

|

4321

|

|

4

|

84654-109854

|

4

|

25696

|

6424

|

|

5

|

109854-135054

|

3

|

25638

|

8546

|

|

|

Итого

|

30

|

109244

|

3641,467

|

Анализ данных показывает,

что с увеличением объема выданных ссуд возрастает и средняя прибыль по каждой

группе банков, что свидетельствует о наличии прямой корреляционной связи между

исследуемыми признаками.

Для

вычисления коэффициента детерминации и эмпирического корреляционного отношения

выполним следующие расчеты (Таблица 2.9)

Таблица 2.9

|

№ банка п/п

|

Прибыль, млн. руб.

|

|

|

|

|

1

|

8566

|

4924,53

|

24250995,72

|

73376356

|

|

2

|

1557

|

-2084,47

|

4345015,181

|

2424249

|

|

3

|

2655

|

-986,47

|

973123,0609

|

7049025

|

|

4

|

1415

|

-2226,47

|

4957168,661

|

2002225

|

|

5

|

2140

|

-1501,47

|

2254412,161

|

4579600

|

|

6

|

6933

|

3291,53

|

10834169,74

|

48066489

|

|

7

|

9003

|

5361,53

|

28746003,94

|

81054009

|

|

8

|

453

|

-3188,47

|

10166340,94

|

205209

|

|

9

|

1652

|

-1989,47

|

3957990,881

|

2729104

|

|

10

|

8069

|

4427,53

|

19603021,9

|

65108761

|

|

11

|

2660

|

-981,47

|

963283,3609

|

7075600

|

|

12

|

1658

|

-1983,47

|

3934153,241

|

2748964

|

|

13

|

2155

|

-1486,47

|

2209593,061

|

4644025

|

|

14

|

7220

|

3578,53

|

12805876,96

|

52128400

|

|

15

|

5640

|

1998,53

|

3994122,161

|

31809600

|

|

16

|

1710

|

-1931,47

|

3730576,361

|

2924100

|

|

17

|

1995

|

-1646,47

|

2710863,461

|

3980025

|

|

18

|

5050

|

1408,53

|

1983956,761

|

25502500

|

|

19

|

5903

|

2261,53

|

5114517,941

|

34845409

|

|

20

|

501

|

-3140,47

|

9862551,821

|

251001

|

|

21

|

1952

|

-1689,47

|

2854308,881

|

3810304

|

|

22

|

4800

|

1158,53

|

1342191,761

|

23040000

|

|

23

|

3301

|

-340,47

|

115919,8209

|

10896601

|

|

24

|

3965

|

323,53

|

104671,6609

|

15721225

|

|

25

|

3064

|

-577,47

|

333471,6009

|

9388096

|

|

26

|

2012

|

-1629,47

|

2655172,481

|

4048144

|

|

27

|

2502

|

-1139,47

|

1298391,881

|

6260004

|

|

28

|

5170

|

1528,53

|

2336403,961

|

26728900

|

|

29

|

1903

|

-1738,47

|

3022277,941

|

3621409

|

|

30

|

3640

|

-1,47

|

2,1609

|

13249600

|

|

Итого

|

109244

|

-0,1

|

171460549,5

|

569268934

|

Эмпирический

коэффициент детерминации  оценивает, насколько

вариация результативного признака Y

объясняется вариацией фактора Х

(остальная часть вариации Y

объясняется вариацией прочих факторов). Показатель

оценивает, насколько

вариация результативного признака Y

объясняется вариацией фактора Х

(остальная часть вариации Y

объясняется вариацией прочих факторов). Показатель  рассчитывается как

доля межгрупповой дисперсии в общей дисперсии по формуле

рассчитывается как

доля межгрупповой дисперсии в общей дисперсии по формуле

,

,

где  – общая дисперсия

признака Y,

– общая дисперсия

признака Y,

– межгрупповая

(факторная) дисперсия признака Y.

– межгрупповая

(факторная) дисперсия признака Y.

Общая дисперсия  характеризует

вариацию результативного признака, сложившуюся под влиянием всех действующих на

Y факторов

(систематических и случайных). Этот показатель вычисляется по формуле

характеризует

вариацию результативного признака, сложившуюся под влиянием всех действующих на

Y факторов

(систематических и случайных). Этот показатель вычисляется по формуле

,

,

где yi – индивидуальные значения

результативного признака;

– общая средняя значений

результативного признака;

– общая средняя значений

результативного признака;

n – число единиц совокупности.

Для

вычисления  удобно использовать

формулу:

удобно использовать

формулу:

млн. руб.

млн. руб.

Вычислим общую

дисперсию:

5715351,65 млн. руб.

5715351,65 млн. руб.

Межгрупповая

дисперсия  измеряет систематическую

вариацию результативного признака, обусловленную влиянием

признака-фактора Х (по которому произведена группировка) и вычисляется

по формуле:

измеряет систематическую

вариацию результативного признака, обусловленную влиянием

признака-фактора Х (по которому произведена группировка) и вычисляется

по формуле:

,

,

где  –групповые

средние,

–групповые

средние,

–

общая средняя,

–

общая средняя,

–число единиц в j-ой

группе

–число единиц в j-ой

группе

Для вычисления межгрупповой

дисперсии построим вспомогательную таблицу 2.10

Таблица 2.10

|

Группы банков по объему выданных

ссуд, млн. руб.

|

Число банков,

|

Среднее значение

в группе

|

|

|

|

9054-34254

|

7

|

1278

|

-2363,47

|

39101933,09

|

|

34254-59454

|

10

|

2303,8

|

-1337,67

|

17893610,29

|

|

59454-84654

|

6

|

4321

|

679,53

|

2770566,13

|

|

84654-109854

|

4

|

6424

|

2782,53

|

30969892,80

|

|

109854-135054

|

3

|

8546

|

4904,53

|

72163243,56

|

|

Итого

|

30

|

|

|

162899245,9

|

Вычислим межгрупповую дисперсию:

Далее проведем вычисление коэффициента детерминации:

Таким образом, 95%

вариации суммы прибыли банков обусловлено вариацией объема выданных ссуд, а

5% - влиянием прочих неучтённых

факторов.

Эмпирическое корреляционное отношение  оценивает тесноту связи между факторным и

результативным признаками и вычисляется по формуле:

оценивает тесноту связи между факторным и

результативным признаками и вычисляется по формуле:

= 0,9747

= 0,9747

Значение показателя

изменяются в пределах от 0 до 1. Чем ближе значение  к 1, тем теснее связь между признаками. Согласно

шкале Чэддока связь между объемом выданных ссуд и суммой прибыли банков

является весьма тесной.

к 1, тем теснее связь между признаками. Согласно

шкале Чэддока связь между объемом выданных ссуд и суммой прибыли банков

является весьма тесной.

2.3. Задание 3

Определим ошибку выборки для

среднего объема выданных ссуд. Средняя ошибка выборки  - это среднее квадратическое

отклонение всех возможных значений выборочной средней от генеральной средней,

т.е. от своего математического ожидания M[

- это среднее квадратическое

отклонение всех возможных значений выборочной средней от генеральной средней,

т.е. от своего математического ожидания M[ ].

].

Для

собственно-случайной и механической выборки с бесповторным способом отбора

средняя ошибка  выборочной средней

выборочной средней  определяется по формуле:

определяется по формуле:

,

,

где  – общая дисперсия

выборочных значений признаков,

– общая дисперсия

выборочных значений признаков,

N – число единиц в генеральной

совокупности,

n – число единиц в выборочной

совокупности.

Предельная

ошибка выборки  определяет границы, в пределах которых

будет находиться генеральная средняя:

определяет границы, в пределах которых

будет находиться генеральная средняя:

,

,

где  – выборочная средняя,

– выборочная средняя,

– генеральная средняя

– генеральная средняя

В математической

статистике доказано, что предельная ошибка выборки Δ кратна с Для

предельной ошибки выборочной средней  это теоретическое

положение выражается формулой:

это теоретическое

положение выражается формулой:

где, t - коэффициент

кратности (коэффициент доверия), который зависит от значения

доверительной вероятности Р (по

таблице Лапласа).

По условию

выборочная совокупность насчитывает 30 банков, выборка 1,5% механическая,

следовательно, генеральная совокупность включает 2000 банков. Выборочная

средняя  , дисперсия

, дисперсия  определены в Задании 1. Значения

параметров, необходимых для решения задачи, представлены в таблице 2.11:

определены в Задании 1. Значения

параметров, необходимых для решения задачи, представлены в таблице 2.11:

Таблица 2.11

|

Р

|

t

|

n

|

N

|

|

|

|

0,954

|

2,0

|

30

|

2000

|

59454

|

1006013127,64

|

Расчет средней ошибки выборки:

5834,76113 млн. руб.

5834,76113 млн. руб.

Расчет

предельной ошибки выборки:

Определение

доверительного интервала для генеральной средней:

59454 - 11669,52  59454 + 11669,52

59454 + 11669,52

47784,48

млн. руб.  71123,52 млн. руб.

71123,52 млн. руб.

На основании проведенного

выборочного исследования коммерческих банков региона с вероятностью 0,954 можно

утверждать, что для генеральной совокупности банков средний объем выданных ссуд

находится в пределах от 47784,48 млн. руб. до 71123,52 млн. руб.

Определим ошибку выборки

для доли банков с объемом выданных ссуд 59454 млн.руб.

Доля

единиц выборочной совокупности выражается формулой:

,

,

где

m – число

единиц совокупности, обладающих заданным свойством;

n – общее число единиц в совокупности.

Для

собственно-случайной и механической выборки с бесповторным способом отбора предельная ошибка выборки  доли единиц, обладающих заданным свойством,

рассчитывается по формуле

доли единиц, обладающих заданным свойством,

рассчитывается по формуле

,

,

где

w – доля

единиц совокупности, обладающих заданным свойством;

(1-w) – доля единиц совокупности, не обладающих заданным свойством,

N – число единиц в генеральной

совокупности,

n– число единиц в выборочной

совокупности.

Предельная

ошибка выборки  определяет границы, в пределах которых

будет находиться генеральная доля р единиц, обладающих заданным

свойством:

определяет границы, в пределах которых

будет находиться генеральная доля р единиц, обладающих заданным

свойством:

Расчет выборочной доли:

Расчет предельной ошибки выборки для

доли:

Определение доверительного интервала

генеральной доли:

0,4333 – 0,1794  0,4333 + 0,1794

0,4333 + 0,1794

0,2539  0,6127

0,6127

25,39 %  61,27 %

61,27 %

С вероятностью 0,954 можно утверждать, что в генеральной совокупности

банков доля банков с объемом выданных ссуд 59454 млн. руб.

и выше будет находиться в пределах от 25,39 % до 61,27%.

2.4. Задание 4

По следующим данным:

|

Отрасли

|

Средняя длительность пользования кредитом, дней

|

Структура однодневного оборота кредита по погашению, %

|

|

Базисный год,

|

Отчетный год,

|

Базисный год,

|

Отчетный год,

|

|

Промышленность

|

38

|

40

|

16

|

15

|

|

Торговля

|

12

|

10

|

58

|

60

|

|

Общественное питание

|

15

|

15

|

26

|

25

|

Определим индексы средней

длительности пользования кредитом переменного состава, постоянного состава и

структурных сдвигов.

Индекс переменного состава найдем по

формуле:

Индекс постоянного состава найдем по формуле:

Индекс постоянного состава найдем по формуле:

Индекс структурных сдвигов определим

по формуле:

Определим абсолютное

изменение средней длительности пользования кредитом за счет:

- изменения длительности

пользования кредитом по отраслям составит

дней

дней

- изменения структуры однодневного кредита

составит:

дней

Общее абсолютное

изменение средней длительности пользования кредитом:

дней

Анализ индексов

показывает, что средняя длительность пользования кредитом в отчетном году

сократилась на 119 дней за счет двух факторов:

1) снижение длительности пользования

кредитом по отраслям на 90 дней;

2) снижение длительности пользования кредитом вследствие

структурных сдвигов в однодневном обороте на 29 дней.

3. Аналитическая часть

3.1 Постановка задачи

Банковский кредит – это

экономические отношения, в процессе которых банки предоставляют заемщикам

денежные средства с условием их возврата. Эти отношения предполагают движение

стоимости (ссудного капитала) от банка (кредитора) к ссудозаемщику (дебитору) и

обратно. Заемщиками выступают предприятия всех форм собственности (акционерные

предприятия и фирмы, государственные предприятия, частные предприятия, частные

предприниматели и т.д.)

Возврат полученной

заемщиком стоимости (погашение долга банку) в масштабах одного предприятия и

всей экономики должен быть результатом воспроизводства в возрастающих размерах.

Это определяет экономическую роль кредита и служит одним из важнейших условий

получения банком прибыли от кредитных операций. Задолженность по кредитам,

предоставляемым населению, может погашаться за счет уменьшения накопления и

даже сокращения потребления по сравнению

с предыдущим годом. В тоже время кредитование населения обеспечивает

рост потребления, стимулирует повышение спроса на товары (особенно

дорогостоящие, длительного пользования) и зависит от уровня доходов населения,

определяющих возможность получения банками прибыли от этих операций.

Кредитные операции

занимают наибольшую долю в структуре статей банковских активов.

По данным отчетов о прибылях и убытках ОАО «Альфа-Банк» (официальный сайт банка www.alfabank.ru) проведем анализ динамики доходов банка от ссуд, предоставленных клиентам (некредитным

организациям) за пять лет (Таблица 3.1).

Таблица 3.1

|

Год

|

2002

|

2003

|

2004

|

2005

|

2006

|

|

доходы банка от ссуд, предоставленных клиентам (некредитным организациям),

млн. руб.

|

10999,28

|

13535,64

|

14308,36

|

15557,87

|

20166,51

|

Для анализа рассчитаем следующие

показатели:

- абсолютный прирост;

- темп роста;

- темп прироста;

- абсолютное значение 1% прироста;

- средние за период уровень ряда,

абсолютный прирост, темпы роста и прироста.

3.2 Методика решения задачи

Для

расчета показателей анализа ряда динамики используем формулы, представленные в

таблице 3.2.

Таблица 3.2

|

Показатель

|

Базисный

|

Цепной

|

Средний

|

|

Абсолютный прирост

|

|

|

|

|

Темп роста

|

|

|

|

|

Темп прироста

|

|

|

|

Средний

уровень в интервальном ряду динамики вычисляется по формуле:

Для

определения абсолютной величины, стоящей за каждым процентом прироста прибыли,

рассчитывают показатель абсолютного значения одного процента прироста (А%)

по формуле:

Числовые обозначения:

y1 – уровень первого периода;

yi –

уровень сравниваемого периода;

yi-1 – уровень предыдущего периода;

yn –

уровень последнего периода;

n – число уровней

ряда динамики.

3.3 Технология выполнения

компьютерных расчетов

Статистические расчеты анализа динамики

можно представить с использованием прикладных программ обработки электронных

таблиц MS Excel.

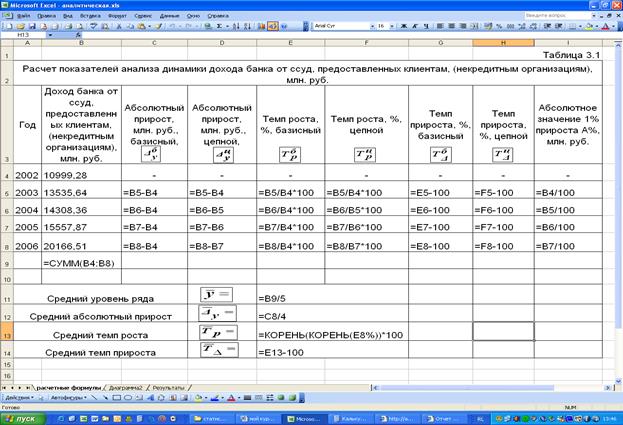

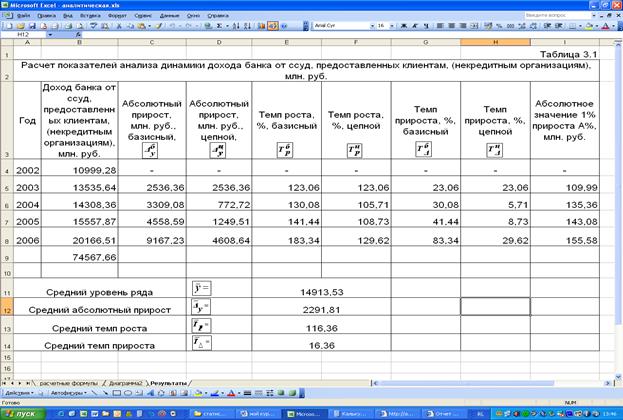

Расположение на рабочем листе исходных

данных таблицы 3.1 и результаты расчета показателей динамики

доходов банка от ссуд, предоставленных

клиентам (некредитным организациям) за

пять лет представлены на рисунках 3.1.

и 3.2.

Рисунок 3.1

Рисунок 3.2

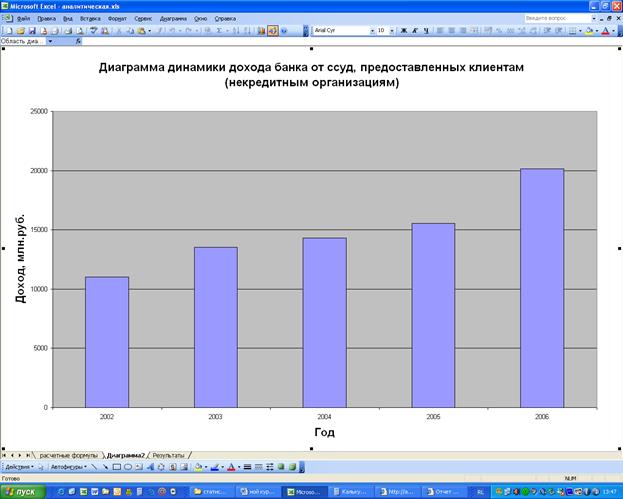

Графическое изображение

динамики дохода банка от ссуд, предоставленных клиентам (некредитным

организациям) за пять лет представлено на рисунке 3.3.

Рисунок 3.3

3.4 Анализ результатов статистических

компьютерных расчетов

Сделаем следующие выводы

по результатам проведенных расчетов.

Доходы банка за пять лет

выросли на 83,34%, что в абсолютном выражении составляет 9167,23 млн. руб.

Положительная динамика

наблюдается в течение всего периода. Она носит скачкообразный характер. Об этом

говорят цепные абсолютные приросты (от года к году они увеличивались, наибольший

прирост наблюдается в 2006г. на 4608,64

млн. руб.) и цепные темпы роста и прироста (в 2006г. наибольшее увеличение на

29,62%). Это же подтверждает и графическое изображение динамики прибыли (рис.3.3).

В течение анализируемого

пятилетнего периода деятельности банка средний размер дохода от ссуд, предоставленных клиентам (некредитным

организациям) составил 14913,53 млн. руб., в среднем за год она увеличивалась

на 2291,81 млн. руб. ( =2291,81) или на 16,36% (

=2291,81) или на 16,36% ( =116,36).

=116,36).

Рост дохода банка от ссуд, предоставленных клиентам (некредитным

организациям) можно увидеть и по увеличивающемуся абсолютному значению одного

процента прироста.

Заключение

Роль

статистики при переходе к рыночным отношениям возрастает. Статистика выступает

не только как действенный инструмент анализа рыночной экономики, но и как

своеобразный арбитр по оценке условий и результатов её развития, одновременно

являясь мощным орудием преобразования рыночных социально-экономических

отношений, важным дополнительным фактором оперативного, предприимчивого и

эффективного их совершенствования.

Статистические

данные предоставляют возможность выявления взаимосвязей в экономике, изучение

динамики её развития, проведения международных сопоставлений и в конечном итоге

– принятия эффективных управленческих решений на государственном и региональном

уровнях.

Для обучения

экономистов любой специальности навыкам решения задач, стоящих перед

статистикой в рыночных условиях хозяйствования, требуется овладение комплексом

статистических методов, умение применять их правильно и адекватно типологии,

характеру и содержанию решаемых задач.

Список

использованной литературы

1.

Статистика. Учебник/ Под ред. проф. И.И. Елисеевой – М.: ООО

«ВИТРЭМ», 2002

2. Статистика : учебник

/Под.ред. Гусаров В.М.-М.:ЮНИТИ, 2001

3. Финансовая статистика :

учебник /Под.ред. Геймуровой Т.Ю., 2003

4. Экономическая статистика: учебник /Под.ред. Иванова Ю.Н. 2000

5. Статистика финансов Учебник / под редакцией В.Н. Салина. –

М:Финансы и статистика, 2001

6. Теймурова Т.Ю., Клизогуб Л.М. Финансовая статистика: Учебное пособие/Под.

ред. Теймутовой Т.Ю. - Калуга: ЭЙДОС, 2003.

7.Финансовая статистика: Учебное пособие/Под. ред. Т.В. Тимофеевой.

- М.: Финансы и статистика, 2006.

8. www.alfabank.ru

9. www.raiffeisen.ru